ブリッジレポート:(2593)伊藤園 2023年4月期決算

株式会社 伊藤園 (普通株2593、優先株25935) |

|

企業情報

市場 | 東証プライム市場 |

業種 | 食料品(製造業) |

代表者 | 本庄 大介 |

所在地 | 東京都渋谷区本町3-47-10 |

決算月 | 4月 |

HP |

株式情報

<普通株式>

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

4,055円 | 89,212,380株 | 361,756百万円 | 7.8% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

42.00円 | 1.0% | 108.33円 | 37.4倍 | 1,408.55円 | 2.9倍 |

*株価は6/20終値。各数値は2023年4月期決算短信より。

<優先株式>

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,805円 | 34,246,962株 | 61,815百万円 | 7.8% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

54.00円 | 3.0% | 120.33円 | 15.0倍 | 1,413.55円 | 1.3倍 |

*株価は6/20終値。各数値は2023年4月期決算短信より。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2020年4月(実) | 483,360 | 19,940 | 19,432 | 7,793 | 61.53 | 40.00 |

2021年4月(実) | 446,281 | 16,675 | 17,029 | 7,011 | 55.10 | 40.00 |

2022年4月(実) | 400,769 | 18,794 | 19,971 | 12,928 | 103.92 | 40.00 |

2023年4月(実) | 431,674 | 19,588 | 20,341 | 12,888 | 103.82 | 40.00 |

2024年4月(予) | 440,000 | 21,000 | 21,000 | 13,500 | 108.33 | 42.00 |

*予想は会社予想。単位:百万円、円。2022年4月期から「収益認識基準」を適用。EPS、DPSは普通株式の値。

(株)伊藤園の2023年4月期決算概要、2024年4月期業績予想について、ご報告致します。

目次

今回のポイント

1.会社概要

2.2023年4月期決算概要

3.2024年4月期業績予想

4.マーケティング・事業戦略

5.今後の注目点

<参考1:新・中期経営計画>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

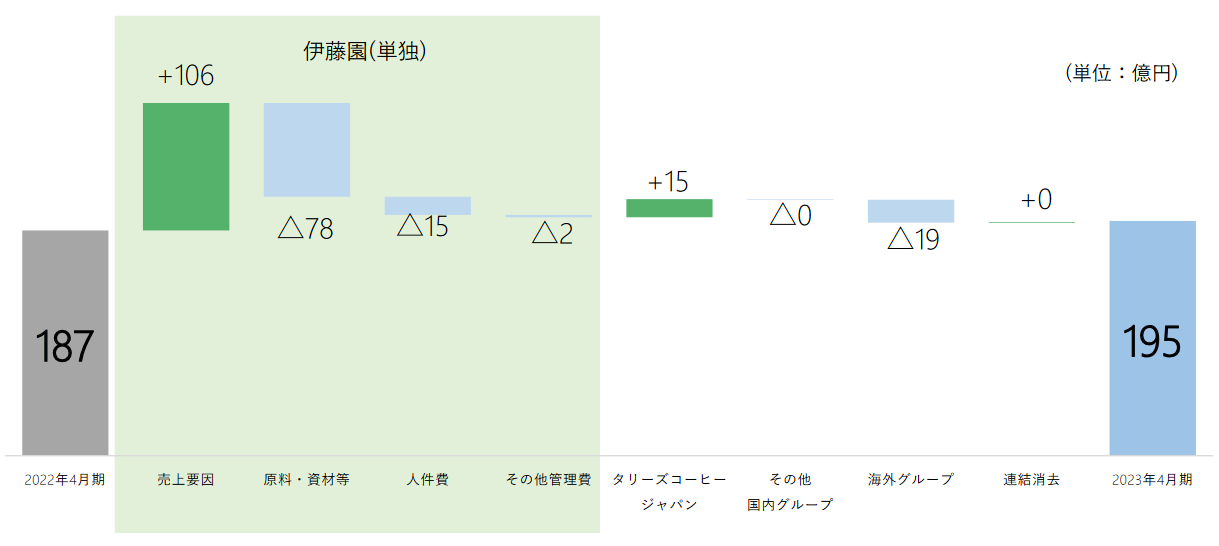

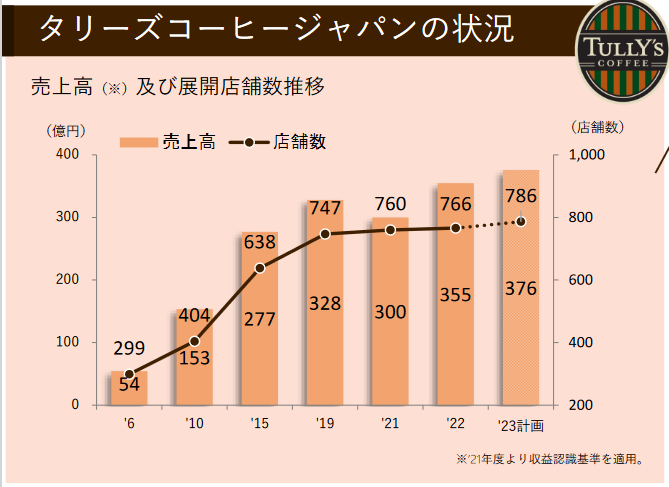

- 23年4月期の売上高は前期比7.7%増の4,316億円。伊藤園(単独)は同4.9%増、大都市圏の出店ロケーションにより前期はコロナ禍の影響を強く受けたタリーズコーヒージャパンが同18.1%増と大きく回復した。営業利益は同4.2%増の195億円。タリーズコーヒージャパンが大幅増益。原材料・資材高の影響はあったものの価格改定などで吸収し、伊藤園(単独)は同7.0%の増益。一方で、米国事業は海上運賃高騰などの影響により営業損失に転じた。

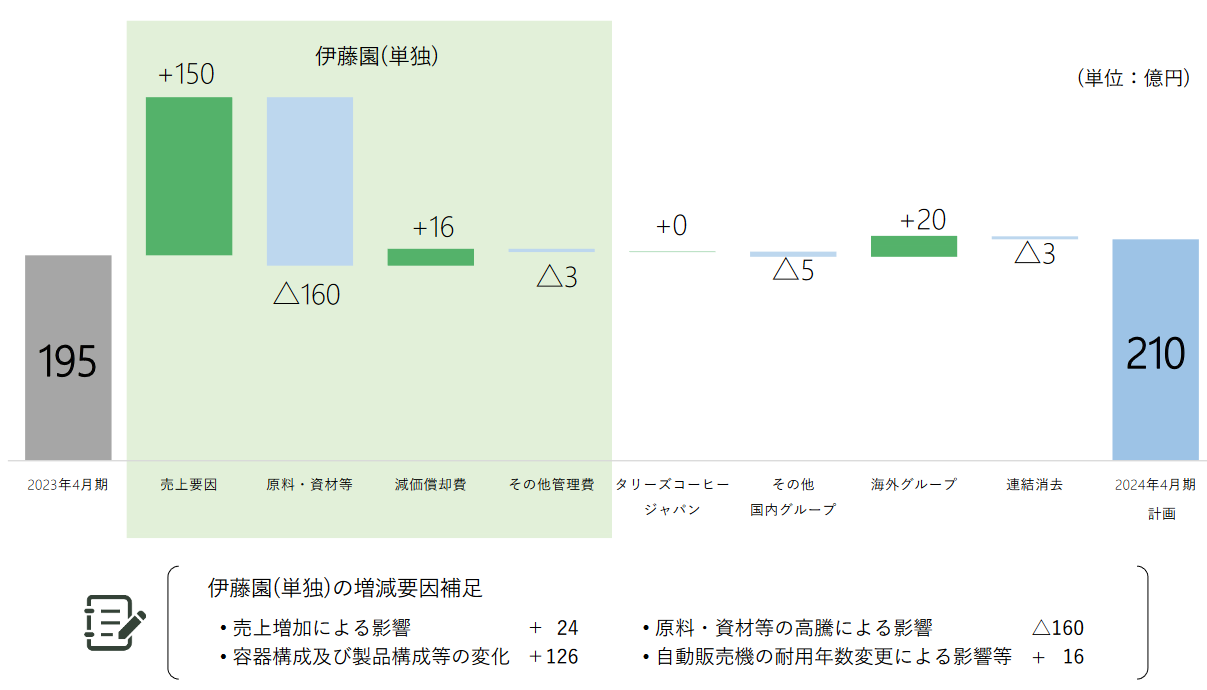

- 24年4月期の売上高は前期比1.9%増の4,400億円、営業利益は同7.2%増の210億円の予想。原料・資材等の高騰に対し、引き続き収益改善に取り組み利益確保を目指す。伊藤園(単体)は増収増益、国内グループは増収減益、米国事業は減収も黒字転換を見込む。配当は普通株式、優先株式、それぞれ42円/株(前期比2円増配)、54円/株(同4円増配)の予定。予想配当性向は普通株式38.8%、優先株式44.9%。

- 新型コロナウイルス感染症が5類に移行し、人流も昨年までとは大きく変化すると見込まれる一方で天候・気温などについては不透明な要素も残り、加えて今期も原料や資材価格上昇を予想している。24年3月期も増収増益を見込んでいるが、物流効率の改善などを通じていかに収益を確保していくかを注目していきたい。

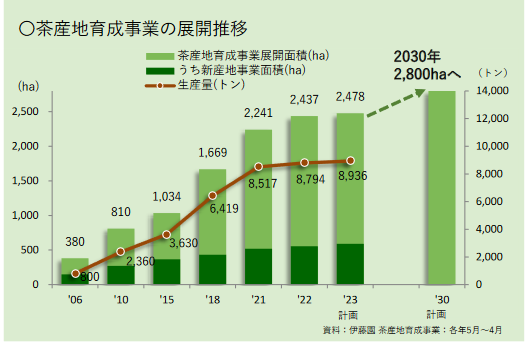

- 中期的には、世界のティーカンパニーを目指す同社独自の取り組みである「茶産地育成事業」の今後の進捗にも期待したい。同事業の展開面積は2022年で2,437ha。2010年の810haからCAGR(Compound Annual Growth Rate)約9%で拡大してきた。そうした中、「お~いお茶 緑茶」ペットボトル製品は、同事業による生産茶葉100%使用に順次切り替え中であり、高品質な原料の確保に加え、様々なコスト上昇が見込まれる中、安定的に原材料を調達できるというメリットも大きい。2030年には2,800haまで拡大させる計画で、生産農家の育成という社会課題に対する価値も提供する同事業は、「お~いお茶」グローバルブランド化に向け更に重要性が高まるものと思われる。

1.会社概要

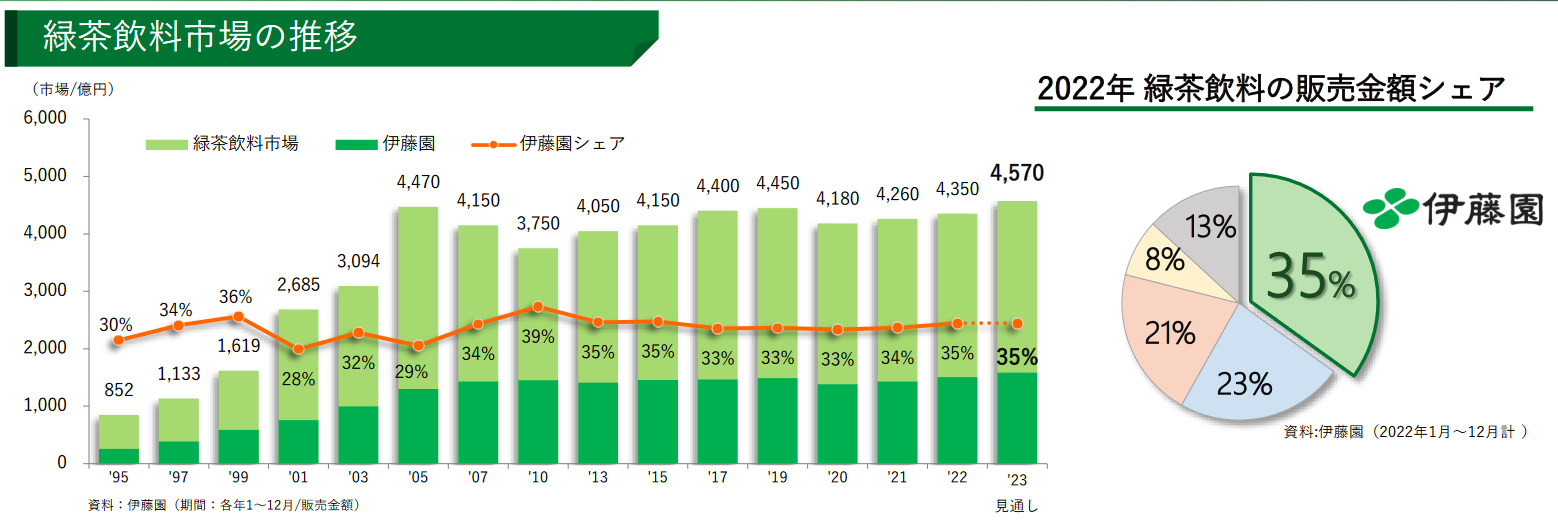

緑茶などの茶系飲料、コーヒー飲料、野菜飲料等の飲料(ドリンク)や茶葉(リーフ)の製造・販売を中心に、子会社を通してタリーズコーヒー等の飲食店経営及びフランチャイズ(FC)展開やサプリメントの製造・販売等も手掛ける。国内では、「お~いお茶」等の緑茶飲料市場で35%(2022年見通し)のトップ・シェアを有する。この他にも、ノンカフェイン茶系飲料No.1の「健康ミネラルむぎ茶」、野菜100%飲料No.1の「1日分の野菜」、及びタリーズコーヒージャパン(株)との連携によるボトル缶ブラックコーヒーNo.1の「TULLY'S COFFEE」といった人気ブランドを有し、いずれも年間販売数量が1,000万ケースを超える(「お~いお茶」は約9,000万ケース)。

タリーズコーヒージャパン(株)やチチヤス(株)等の連結子会社31社、持分法適用関連会社3社等とグループを形成。「世界のティーカンパニー」を目指し、ニューヨークを中心に米国、中国、オーストラリア、東南アジア地域で、「お~いお茶」ブランドの確立と新しい緑茶市場の開拓に取り組んでいる。

【1-1 経営理念「お客様第一主義」】

| “すべてのお客様を大切にすることが経営の基本である”とする「お客様第一主義」を経営理念としている。

お客様とは、同社とかかわる、消費者、株主、販売先、仕入先、金融機関、更には地域社会等のステークホルダー。ステークホルダー全てをお客様と位置付け、それぞれの意見や要望に真摯に向き合い、常にお客様の立場に立った対応を図る事を経営の根幹としている。

|

この経営理念の下、以下のミッション、ビジョンを掲げている。

ミッション | 健康創造企業 お客様の健康で豊かな生活と持続可能な社会を実現する |

ビジョン | 世界のティーカンパニー 茶スペシャリストとして世界の茶文化とつながり、おいしさと価値を広く伝える

*グローバル 世界中で飲まれている茶を進化させ、世界中の人々の心身ともに健やかな生活を支える。

*価値創造 茶で培った知見を活かし、健康と持続可能な社会に貢献する価値を創出する。

*ユニーク 農業から資源循環まで、伝統と先端技術を融合させる独自性のある唯一無二の企業に。 |

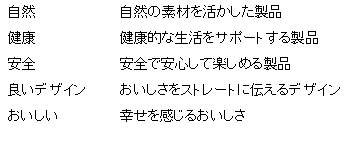

【1-2 創業以来変わらない五つの製品開発コンセプト】

| 製品開発のコンセプトは、「自然」、「健康」、「安全」へのこだわりと、マーケティング施策の徹底、そしておいしさの追求。主力製品の「お~いお茶」では、前身の「缶入り煎茶」(1985年発売)から、原料と製法にこだわり、自然のままのおいしさを引き出している。

(同社Webサイトより) |

【1-3 事業概要】

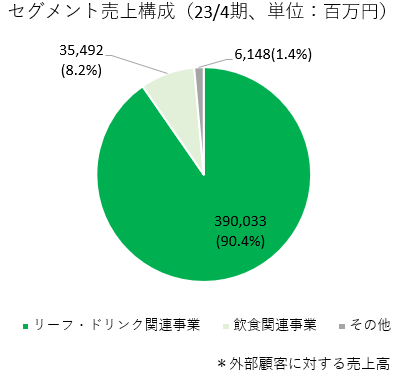

事業は、飲料(ドリンク)や茶葉(リーフ)の製造販売を行うリーフ・ドリンク関連事業、タリーズコーヒージャパン(株)によるスペシャルティコーヒーの飲食店経営とFC展開の飲食関連事業、及びMason Distributors, Inc.(米国フロリダ州)が手掛けるサプリメントの製造・販売等のその他の事業に分かれる。

同社を代表する年間販売数量1,000万ケース超のブランド

(同社資料より)

【1-4 世界のティーカンパニー】

伊藤園グループは、世界のティーカンパニーをビジョンに掲げている。「グローバル」「価値創造」「ユニーク」を3つの柱におき、茶のスペシャリストとして世界の茶文化とつながり、おいしさと価値を広く伝えていく。そして、健康創造企業としてお客様の健康で豊かな生活と持続可能な社会の実現を目指している。

コーポレート・サステナビリティ

伊藤園グループは、「伊藤園グループ中長期環境目標」を策定し、対応を進めている。環境対応では「TCFD(気候関連財務情報開示タスクフォース)」提言に賛同表明し、気候変動への対応を経営戦略の重要課題と位置づけている。今後も持続可能な社会の実現と、当社事業の持続性向上に向けた取組みを積極的に進めていく。

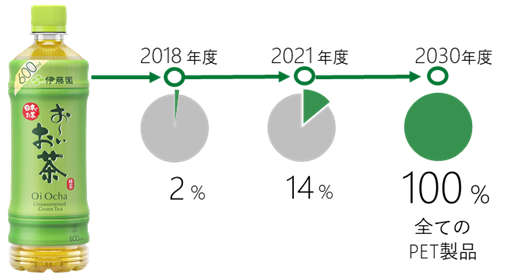

容器包装の取組み

「3R(リサイクル、リデュース、リプレイス&リユース)+Clean」を基本方針とし、2030年までに全ペットボトル製品をリサイクル素材等(生物由来素材を含む)に切り替えることを目指している。

(同社資料より)

伊藤園グループプラスチックに関する方針と実績

リサイクル(資源循環) | ・2030年までにペットボトルに使用するリサイクル素材等*の割合を100%にすることを目指す。 ・ペットボトル以外の用途においても、リサイクル素材の利用を推進する。 ・行政機関、業界団体、取引先等と連携し、リサイクル率向上に向けた活動を推進する。 *生物由来素材を含む |

リデュース(省資源化) | ・さらなる容器包装の軽量化・使用量削減に向けて容器設計、生産方法の改良を行う。 ・お~いお茶ペットボトル1本あたりに使用するプラスチック使用量は、2002年から約40%削減した(「お~いお茶」500ml、525mlペットボトルの場合)。 ・「お~いお茶」ブランドで採用する2Lペットボトルは従来比約26%の軽量化を実現した。 |

リプレイス&リユース | ・生物由来素材、生分解性素材の使用を推進する。ティーバッグのフィルターや紙パック製品のストローに採用している。 ・飲食事業において、再利用可能な容器への代替も推進する。 ・TULLY’S COFFEE 店舗ではHOT/COLD兼用の紙カップで提供を開始。CHICHIYASU LECT店 でもソフトクリームカップを紙容器に刷新した。 |

(同社資料を基に作成、)

気候変動への対応

削減目標を設定してのCO2排出量の削減や茶葉に関する気候変動分析に取り組んでいる。

CO2の削減では、2022年4月に新たな数値目標を設定した。2030年度までに2018年度比で、Scope1(直接排出量)とScope2(エネルギー起源間接排出量)のCO2排出量を総量で50%削減、Scope3(その他間接排出量)については総量20%削減するとした。また2050年度までに、Scope1、Scope2、Scope3でカーボンニュートラルの目標を掲げている。これまで、飲料製造工場における環境配慮型充填システムの導入や、モーダルシフト、営業車両のエコドライブ推進、ヒートポンプ式自動販売機の積極導入などに取り組んできた。同社は飲料製造工場を自社で保有せず、外部に委託するファブレス方式を採用しているため、全国5ブロック約50の製造委託工場と連携し、2030年度の削減の目標達成に向けてこれまで以上に協働の取り組みを進めていく。また、「伊藤園グループプラスチックに関する方針」に基づき、2030年までに、ペットボトルに使用するリサイクル素材等の割合を100%にすることを目指している。リサイクル素材等を使用することにより、バージン樹脂より大幅なCO2排出量削減効果が期待でき、Scope3の目標達成に寄与する。

CO2排出量の削減目標

|

| 目標 |

2030年度 | Scope1-2 | 総量50%削減 |

Scope3 | 総量20%削減 | |

2050年度 | Scope1-2 | カーボンニュートラル |

Scope3 |

**いずれも2018年度が基準年。原単位は売上百万円あたりの排出量。2030年度の総量20%削減目標は、足元の原料価格高騰などの影響を踏まえ、現時点での目標をパリ協定の「2℃より十分低い」目標に合わせて設定。

茶葉に関する気候変動分析では、独自の分析とシナリオ分析を継続的に行い、その結果を踏まえて、新たな産地開発や栽培管理手法、技術開発等に茶農家と協働して取り組んでいる。

伊藤園独自の持続可能な農業モデル

◎「茶産地育成事業」(1976年~)

国内茶園面積は近年減少傾向にあり、農業従事者数も減少傾向にあるとともに、農業従事者の平均年齢も高齢化が進んでいる。

こうした状況に対し、同社は高品質な茶葉の安定調達を目的に、個々の茶農家との契約栽培または産地の育成(新産地事業)を行う「茶産地育成事業」を1976年より展開しており、大規模茶園をはじめ、茶生産農家と連携して茶原料の持続的な調達に取り組んでいる。茶産地育成事業(新産地事業)に取り組む従事者の平均年齢は45歳、乗用型摘採機の導入も100%と、省力化や効率化の取り組みは他に例を見ない成果を生み出している。

地域活性化や持続的な農業経営など社会・事業者への価値が高い「新産地事業」は、2001年より宮崎県から始まり、2022年には埼玉県へと事業エリアが広がり、現在7県9地区に拡大している。

2021年4月末までの中長期目標としていた茶産地育成事業の「展開面積2,000 ha」も達成。2030年の目標を2,800haとしている。

(同社資料より)

積極的に減農薬や有機栽培へも取り組んでおり、有機栽培の生産量は2030年度 500トンを目標としている(2021年度実績 236トン)。

このほか、AIによる画像診断を基に茶葉の摘採時期判断や荒茶の成分評価などを行うことで、経験にとらわれない農業を可能にし、後継者不足の解消、新規参入ハードルの低減を図っている。

◎持続可能な農業への取り組み

国と地方自治体、生産者、JAや協力企業と協力して、将来を見据えた農業の取組みにも注力している。

茶農業の技術開発や普及に向けたロードマップを策定し、ITの活用などによる各種技術の確立や複合経営の実施を通じて持続可能な農業の推進に貢献していく考えだ。

また、JAが推進する「ニッポンエールプロジェクト」においては、共同で製品開発を行っており、製品を通じて国内農業産地を応援。季節ごとに全国各地の果実を飲料にし、すべてのチャネルで販売している。

*循環型農業の確立

茶農業の技術開発を通じた循環型農業の確立にも取り組んでいる。

現在、茶殻に含まれる窒素成分を活かした循環型肥料による肥料コスト削減と環境負荷低減や、蒸気防除機の普及による化学農薬の低減・減農薬を目指した技術開発を進めている。

これらの技術を確立したのちは契約産地での検証を行い課題の抽出と解決やコストダウンを図り、契約産地での普及を図る。

原材料から製品まで「安心・安全・環境配慮」のブランドを確立し、海外への輸出拡大にもつなげていく。

(同社資料より)

茶系飲料などの製造過程で排出する茶殻を、日用品などにリサイクル(2001年~)

茶殻リサイクルシステムでは、含水のまま常温保存して輸送する技術、含水茶殻を使用した製品開発技術、及びCO2を吸収した茶葉(茶殻)の製品中への固定技術を活用し、茶殻(緑茶)の抗菌効果や消臭効果等の特性を活かした高付加価値製品を創出している。

健康創造企業としての取り組みとSDGs

コロナ禍において意識されるのは、自らの「健康」と家族の「健康」。同社は、「健康」に資する製品を中心に事業を展開しており、この取り組みを更に強めていく。具体的には、日本人が日常的に飲用する「お茶」のチカラで、健康で豊かに生きる暮らしをサポートし、1200年続くお茶の歴史を新たに創造し、社会課題の解決に取組んでいる。

また、グループ経営理念である「お客様第一主義」に基づき、健康創造企業として持続的な成長を目指し、消費者課題、コミュニティ・社会、地球環境など7つの重要課題を設定。SDGsの目標に即した企業活動も行っていく。

(同社資料を基に作成)

◎7つのマテリアリティ

伊藤園グループが新たに策定した中長期経営計画に合わせ、外部環境の変化に対応するためマテリアリティの見直しを行った。その結果、「食生活と健康への貢献」「持続可能な国内農業への貢献」「環境」「地域社会・コミュニティとのつながりの深化」「持続可能なサプライチェーンへの貢献」「多様な人財と全員活躍の推進」「コーポレート・ガバナンス」の7つのマテリアリティを新たに特定した。新・中長期経営計画と相互に連動させながら、取組みを進めていく。

・食生活と健康への貢献

人生100年時代を見据えた研究開発、各世代の健康に資する製品・サービスを通じて、健康的で豊かな生活を提供。

・持続可能な国内農業への貢献

茶産地育成事業を通じて、高付加価値原料の開発や環境配慮型農業の推進により、国内農業の活性化に貢献。

・環境

自然由来の製品を主として事業活動をする企業として、人類共有の地球環境を守る課題に取組む。

・地域社会・コミュニティとのつながりの深化

様々なステークホルダーとの対話を通じ、地域社会の課題解決に貢献。

また、 お茶を介したコミュニケーションにより、心身ともに健康をサポートする。

・持続可能なサプライチェーンへの貢献

全てのサプライヤーとの持続的なパートナーシップにより、社会・環境課題の解決と双方の持続的な収益の両立を実現する。

・多様な人財と全員活躍の推進

バリューチェーンにおける全ての人々の人権を尊重するとともに、全従業員が健康でいきいきと活躍する組織づくりに取組む。

・コーポレート・ガバナンス

サステナビリティ経営の推進と実践で、環境・社会課題への対応とリスク管理を強化し、企業価値を向上させる。

(同社資料を基に作成)

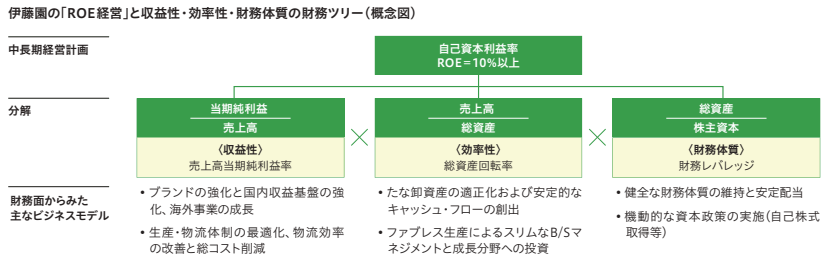

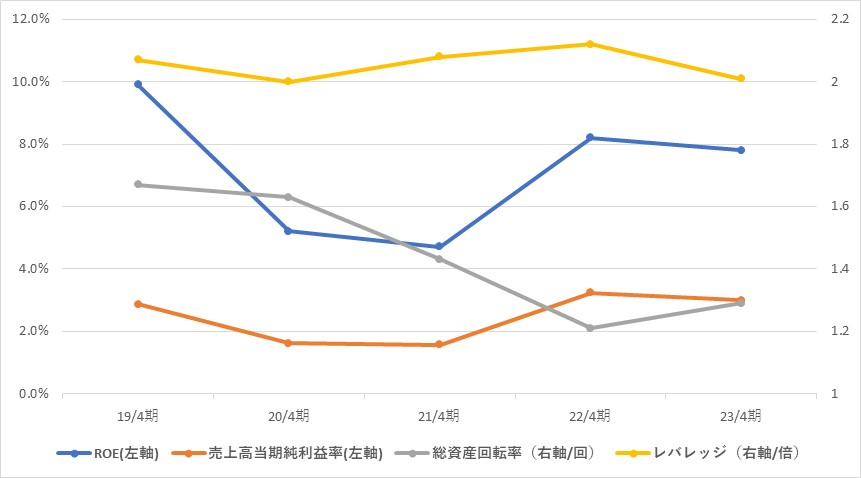

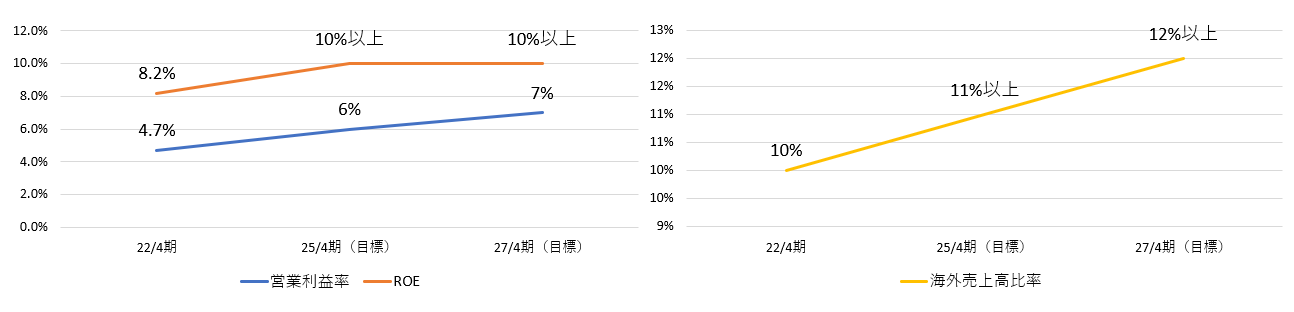

ROE経営の強化

ROEを特に重要な経営指標として位置付けており、同社取締役に対して2004年に導入した業績連動株式報酬型ストック・オプションの評価項目にROEを選定している。

2022年6月に公表した新・中長期経営計画においても、引き続きROE10%以上を目標としている。ROE向上に向けては「収益性の向上」と「資産効率の向上」を特に重要視している。

(同社資料より)

| 17/4期 | 18/4期 | 19/4期 | 20/4期 | 21/4期 | 22/4期 | 23/4期 |

ROE(%) | 10.5 | 9.0 | 9.9 | 5.2 | 4.7 | 8.2 | 7.8 |

売上高当期純利益率(%) | 2.88 | 2.54 | 2.87 | 1.61 | 1.57 | 3.23 | 2.99 |

総資産回転率(回) | 1.61 | 1.64 | 1.67 | 1.63 | 1.43 | 1.21 | 1.29 |

レバレッジ(倍) | 2.25 | 2.17 | 2.07 | 2.00 | 2.08 | 2.12 | 2.01 |

*インベストメントブリッジが計算

*株式会社インベストメントブリッジが開示資料を基に作成。

2.2023年4月期決算概要

【2-1 国内飲料市場の動向】

| 2019年 | 2020年 | 2021年 | 2022年 | 2023年 見通し | 19年比 | 22年比 |

茶系飲料 | 9,665 | 8,770 | 8,900 | 9,200 | 9,560 | -1.1% | +3.9% |

緑茶飲料 | 4,450 | 4,180 | 4,260 | 4,350 | 4,570 | +2.7% | +5.1% |

その他茶系飲料 | 5,215 | 4,590 | 4,640 | 4,850 | 4,990 | -4.3% | +2.9% |

コーヒー飲料 | 9,150 | 8,050 | 8,050 | 8,090 | 8,330 | -9.0% | +3.0% |

炭酸飲料 | 7,330 | 7,350 | 7,470 | 7,540 | 7,840 | +7.0% | +4.0% |

ミネラルウォーター | 2,840 | 2,560 | 2,610 | 2,920 | 3,210 | +13.0% | +9.9% |

果実飲料 | 2,800 | 2,240 | 2,210 | 2,300 | 2,300 | -17.9% | 0.0% |

スポーツドリンク | 2,265 | 1,930 | 1,850 | 2,070 | 2,070 | -8.6% | 0.0% |

野菜飲料 | 1,540 | 1,570 | 1,520 | 1,410 | 1,380 | -10.4% | -2.1% |

機能性・その他 | 2,000 | 1,780 | 1,780 | 2,100 | 2,310 | +15.5% | +10.0% |

国内飲料市場 | 37,590 | 34,250 | 34,390 | 35,630 | 37,000 | -1.6% | +3.8% |

*単位:億円。同社資料を基に作成。修正率は22年4月期決算資料掲載の2022年見通しからの修正率。

2023年の国内飲料市場の規模はコロナ禍前の2019年水準には若干届かないものの、ミネラルウォーター、スポーツドリンクを中心に好調で、2022年比で3.8%増と回復が続く見通し。一方、野菜飲料は低調。

同社が無糖茶飲料「缶入りウーロン茶」を発売した1980年は1%であった国内飲料における無糖飲料比率は、2022年には55%まで上昇。今後も、消費者の健康志向の更なる高まりとともに、無糖飲料の比率も上昇すると同社では考えている。

(同社資料を基に作成)

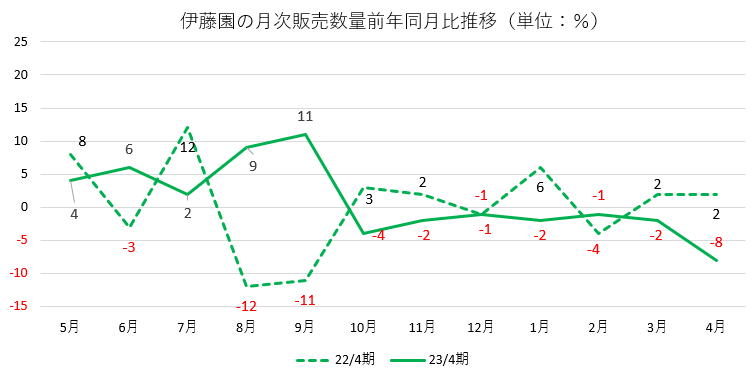

22年7月-9月は、全国的な猛暑、人流回復で好調に推移したが、10月に入ると食品市場全体における価格改定に加え天候

不順も影響し、消費マインドは停滞し、期末に至るまで販売数量は前年を下回った。

【2-2 連結業績】

| 22/4期 | 構成比 | 23/4期 | 構成比 | 前期比 | 予想比 |

売上高 | 400,769 | 100.0% | 431,674 | 100.0% | +7.7% | +3.3% |

売上総利益 | 159,581 | 39.8% | 165,585 | 38.4% | +3.8% | +2.0% |

販管費 | 140,787 | 35.1% | 145,996 | 33.8% | +3.7% | +2.6% |

営業利益 | 18,794 | 4.7% | 19,588 | 4.5% | +4.2% | -2.1% |

経常利益 | 19,971 | 5.0% | 20,341 | 4.7% | +1.9% | +4.3% |

当期純利益 | 12,928 | 3.2% | 12,888 | 3.0% | -0.3% | +7.4% |

*単位:百万円、当期純利益は、親会社株主に帰属する当期純利益。予想比は第3四半期時点の予想に対する比率。

(同社資料より)

増収増益

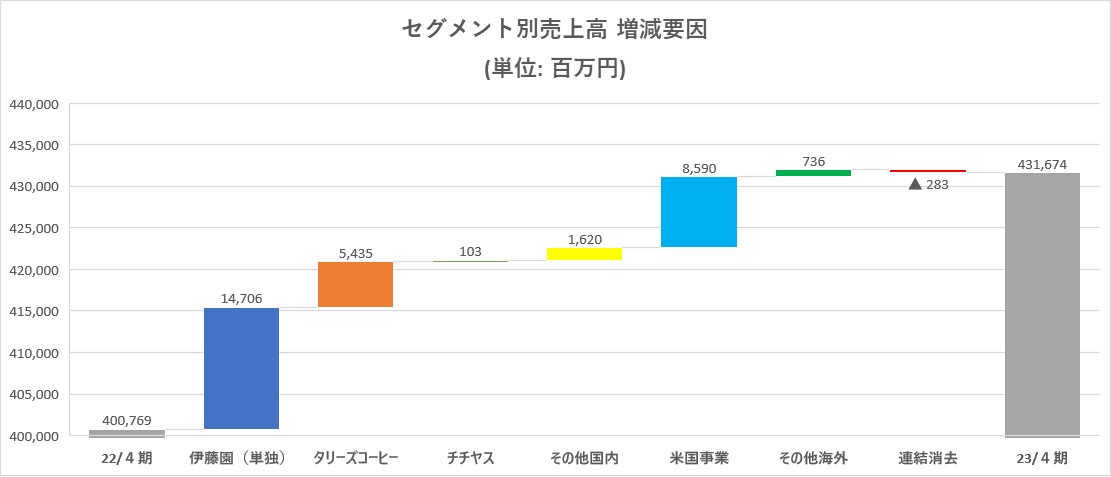

売上高は前期比7.7%増の4,316億円。伊藤園(単独)は同4.9%増、大都市圏の出店ロケーションにより前期はコロナ禍の影響を強く受けたタリーズコーヒージャパンが同18.1%増と大きく回復した。

営業利益は同4.2%増の195億円。タリーズコーヒージャパンが大幅増益。原材料・資材高の影響はあったものの価格改定などで吸収し、伊藤園(単独)は同7.0%の増益。一方で、米国事業は海上運賃高騰などの影響により営業損失に転じた。

価格改定はほぼ全品目において行われ、加重平均で約10%程度の値上げとなった。

会社別売上高・利益

| 22/4期 | 対売上比 | 23/4期 | 対売上比 | 前期比 | 予想比 |

伊藤園(単独) | 300,319 | 74.9% | 315,025 | 73.0% | +4.9% | +0.8% |

タリーズコーヒー | 30,060 | 7.5% | 35,495 | 8.2% | +18.1% | +1.4% |

チチヤス | 11,844 | 3.0% | 11,947 | 2.8% | +0.9% | -0.6% |

その他国内 | 48,486 | 12.1% | 50,106 | 11.6% | +3.3% | +0.5% |

米国事業 | 36,771 | 9.2% | 45,361 | 10.5% | +23.4% | +1.0% |

その他海外 | 5,155 | 1.3% | 5,891 | 1.4% | +14.3% | +5.0% |

連結消去 | -31,867 | - | -32,150 | - | - | - |

連結売上高 | 400,769 | 100.0% | 431,674 | 100.0% | +7.7% | +3.3% |

伊藤園(単独) | 15,685 | 5.2% | 16,785 | 5.3% | +7.0% | +1.7% |

タリーズコーヒー | 860 | 2.9% | 2,429 | 6.8% | +182.2% | +8.0% |

チチヤス | 734 | 6.2% | 670 | 5.6% | -8.7% | +5.0% |

その他国内 | 655 | 1.4% | 685 | 1.4% | +4.6% | -19.4% |

米国事業 | 555 | 1.5% | -1,483 | - | - | - |

その他海外 | 917 | 17.8% | 1,049 | 17.8% | +14.4% | +12.6% |

連結消去 | -613 | - | -548 | - | - | - |

連結営業利益 | 18,794 | 4.7% | 19,588 | 4.5% | +4.2% | -2.1% |

*単位:百万円。為替レート(米ドル期中平均):22/4期113.79円、23/4期136.10円。予想比は第3四半期時点の予想に対する比率。

タリーズコーヒーは、売上・利益とも予想を上回った。米国事業の営業損失幅は予想よりも拡大した。

*株式会社インベストメントブリッジが開示資料を基に作成。

【2-3 財政状態及びキャッシュ・フロー】

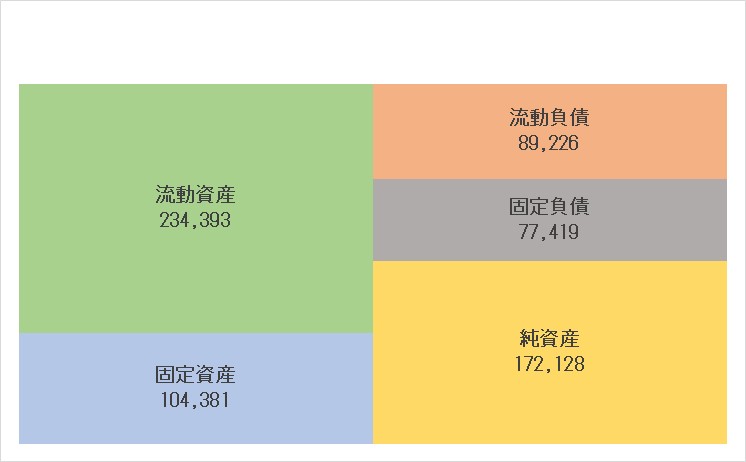

◎財政状態

| 22年4月 | 23年4月 | 増減 |

| 22年4月 | 23年4月 | 増減 |

流動資産 | 223,278 | 234,393 | +11,115 | 流動負債 | 76,796 | 89,226 | +12,430 |

現預金 | 96,571 | 104,181 | +7,610 | 仕入債務 | 30,365 | 29,958 | -407 |

売上債権 | 58,015 | 60,195 | +2,180 | 短期借入金 | 2,897 | 12,743 | +9,846 |

たな卸資産 | 54,317 | 57,647 | +3,330 | 固定負債 | 88,549 | 77,419 | -11,130 |

固定資産 | 105,081 | 104,381 | -700 | 長期借入金 | 68,917 | 58,210 | -10,707 |

有形固定資産 | 74,490 | 72,005 | -2,485 | 負債合計 | 165,346 | 166,646 | +1,300 |

無形固定資産 | 8,249 | 8,270 | +21 | 純資産 | 163,012 | 172,128 | +9,116 |

投資その他の資産 | 22,340 | 24,105 | +1,765 | 利益剰余金 | 131,105 | 138,827 | +7,722 |

資産合計 | 328,359 | 338,774 | +10,415 | 負債純資産合計 | 328,359 | 338,774 | +10,415 |

*単位:百万円。

*株式会社インベストメントブリッジが開示資料を基に作成

現預金、売上債権、たな卸資産の増加等で資産合計は前期末比104億円増加し3,387億円。負債合計は同13億円増加の1,666億円。利益剰余金の増加など純資産は同91億円増加し、1,721億円。

自己資本比率は前期末から1.2%上昇し50.4%となった。

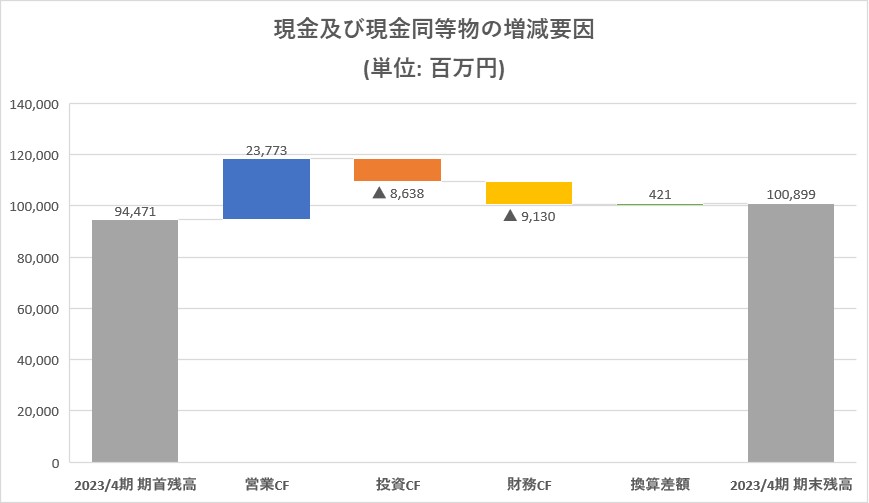

◎キャッシュ・フロー

| 22/4期 | 23/4期 | 増減 |

営業キャッシュ・フロー(A) | 22,226 | 23,773 | +1,547 |

投資キャッシュ・フロー(B) | -7,397 | -8,638 | -1,241 |

フリー・キャッシュ・フロー(A+B) | 14,829 | 15,135 | +306 |

財務キャッシュ・フロー | -29,930 | -9,130 | +20,800 |

現金及び現金同等物期末残高 | 94,471 | 100,899 | +6,428 |

*単位:百万円。

*株式会社インベストメントブリッジが開示資料を基に作成。

売上債権及び棚卸資産の増加額縮小などで営業CFのプラス幅は拡大。長期借入金の返済による支出額縮小で財務CFのプラス幅は拡大した。

キャッシュ・ポジションは上昇した。

【2-4 トピックス】

①監査等委員会設置会社へ移行

監査役会設置会社から監査等委員会設置会社に移行することとした。

持続的な成長と中長期的な企業価値のさらなる向上を目的として、取締役会の監督機能強化とコーポレート・ガバナンス体制の一層の充実を図るとともに、重要な業務執行の決定を業務執行取締役に委任できる体制とすることで、より迅速な意思決定と機動的な業務執行が行えるようにする。

2023年7月26日開催予定の第58回定時株主総会における承認を条件とする。

②譲渡制限付株式報酬制度を導入

役員報酬制度を見直し、譲渡制限付株式報酬制度を導入することとした。

コーポレート・ガバナンスの充実に向けた制度改定の一環として、取締役兼務執行役員(執行役員を兼務しない取締役、監査等委員である取締役及び社外取締役を除く)を対象に、企業価値の持続的な向上を図るインセンティブを与えるとともに、株主との一層の価値共有を進めることを目的としている。

2023年7月26日開催予定の第58回定時株主総会において、監査等委員会設置会社への移行が承認可決されることを条

件とする。

3.2024年4月期業績予想

【3-1 連結業績】

| 23/4期 | 構成比 | 24/4期(予) | 構成比 | 前期比 |

売上高 | 431,674 | 100.0% | 440,000 | 100.0% | +1.9% |

売上総利益 | 165,585 | 38.4% | 167,800 | 38.1% | +1.3% |

販管費 | 145,996 | 33.8% | 146,800 | 33.4% | +0.6% |

営業利益 | 19,588 | 4.5% | 21,000 | 4.8% | +7.2% |

経常利益 | 20,341 | 4.7% | 21,000 | 4.8% | +3.2% |

当期純利益 | 12,888 | 3.0% | 13,500 | 3.1% | +4.7% |

*単位:百万円。

増収増益を予想

売上高は前期比1.9%増の4,400億円、営業利益は同7.2%増の210億円の予想。

原料・資材等の高騰に対し、引き続き収益改善に取り組み利益確保を目指す。

伊藤園(単体)は増収増益、国内グループは増収減益、米国事業は減収も黒字転換を見込む。

配当は普通株式、優先株式、それぞれ42円/株(前期比2円増配)、54円/株(同4円増配)の予定。予想配当性向は普通株式38.8%、優先株式44.9%。

(同社資料より)

販管費の内訳

| 23/4期 | 対売上比 | 24/4期 (予) | 対売上比 | 前期比 |

広告宣伝費 | 10,048 | 2.3% | 9,654 | 2.2% | -3.9% |

運送費 | 14,386 | 3.3% | 14,328 | 3.3% | -0.4% |

減価償却費 | 7,921 | 1.8% | 6,354 | 1.4% | -19.8% |

合計 | 145,996 | 33.8% | 146,800 | 33.4% | +0.6% |

*単位:百万円。

原料・資材等の高騰を吸収するため、コロナ禍前から取り組んでいる物流効率の改善に引き続き積極的に取り組んで行く考えだ。

会社別売上高・利益

| 23/4期 | 対売上比 | 24/4期(予) | 対売上比 | 前期比 |

伊藤園(単独) | 315,025 | 73.0% | 321,500 | 73.1% | +2.1% |

タリーズコーヒー | 35,495 | 8.2% | 37,600 | 8.5% | +5.9% |

チチヤス | 11,947 | 2.8% | 12,417 | 2.8% | +3.9% |

その他国内 | 50,106 | 11.6% | 50,608 | 11.5% | +1.0% |

米国事業 | 45,361 | 10.5% | 43,709 | 9.9% | -3.6% |

その他海外 | 5,891 | 1.4% | 6,592 | 1.5% | +11.9% |

連結消去 | -32,150 | - | -32,426 | - | - |

連結売上高 | 431,674 | 100.0% | 440,000 | 100.0% | +1.9% |

伊藤園(単独) | 16,785 | 5.3% | 17,000 | 5.3% | +1.3% |

タリーズコーヒー | 2,429 | 6.8% | 2,500 | 6.6% | +2.9% |

チチヤス | 670 | 5.6% | 680 | 5.5% | +1.5% |

その他国内 | 685 | 1.4% | 76 | 0.2% | -88.9% |

米国事業 | -1,483 | - | 530 | 1.2% | - |

その他海外 | 1,049 | 17.8% | 1,089 | 16.5% | +3.8% |

連結消去 | -548 | - | -875 | - | - |

連結営業利益 | 19,588 | 4.5% | 21,000 | 4.8% | +7.2% |

*単位:百万円。為替レート(米ドル期中平均):23/4期136.10円、23/4期130.00円。

4.マーケティング・事業戦略

【4-1 お~いお茶】

2023年の緑茶飲料市場は前年比5%伸長し、4,570億円規模を見込んでいる。同社の販売金額シェアは22年、1ポイント上昇し35%となった。23年も同水準を見込む。主力製品の「お~いお茶」の販売数量は前期9,000万ケースを突破した。

2023年度は、若者世代への新提案、リーディングカンパニーとしての挑戦、緑茶リーフ市場での商機、世界のティーカンパニーへの取り組み、などを戦略として推進する。

(同社資料より)

若者世代への新提案

若者世代に本気で向き合う緑茶飲料の新発売、千葉大学デザインマネジメント研究室との共同研究による若者プロジェクトの実施、渋谷で新茶を味わう体験イベント「渋谷天空茶園 超絶リフレッシュ」の開催などを通じ、若者世代への浸透を図る。

リーディングカンパニーとしての挑戦

パーソナルニーズに対応、お茶を通じて消費者の生活の質向上に貢献することを目指し、特定保健用食品・機能性表示食品を強化している。

「お~いお茶 濃い茶」は、機能性表示食品(飲料)で販売数量No.1となっている。

2026年度には、特定保健用食品及び機能性表示食品の売上構成比率30%以上を目指している。

このほか、高齢者向けのとろみ付き緑茶、良質な睡眠をサポートするタブレットタイプの機能性表示食品なども開発し、様々な切り口でお茶の価値を提供しており、可能性の拡大を図っている。

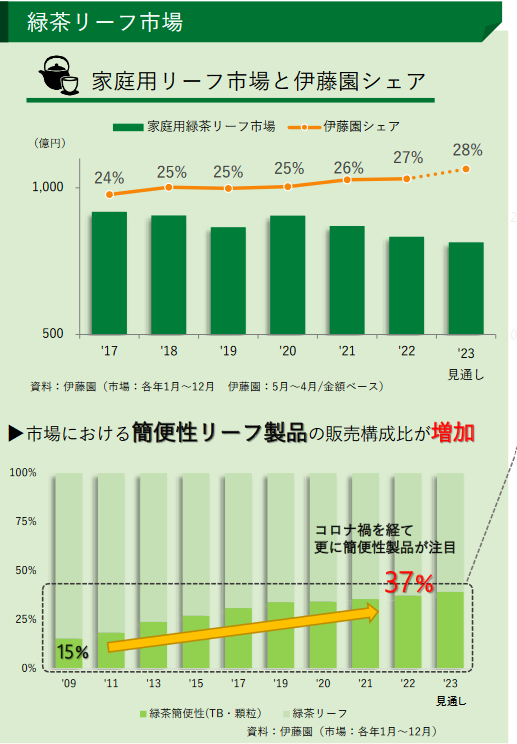

緑茶リーフ市場での商機

簡便性リーフ製品の販売構成比が増加している。同社シェアも21年26%、22年27%と着実に上昇。23年は28%を見込んでいる。コロナ禍を経て、おいしいお茶を手軽に楽しめるリーフ製品の簡便性がアフターコロナでも改めて注目されており、高価格帯リーフの販売比率は19年の31%から22年には35%に上昇。機能性表示食品による健康ニーズの取り込みも進め、さらなる伸長を目指す。

こうした戦略の下、需要を確実に取り込むため、埼玉県熊谷市にティーバッグ包装工場を新設することとし、23年10月から稼働を開始する予定だ。

(同社資料より)

世界のティーカンパニーへの取り組み

茶産地育成事業は着実に進展しており、茶産地育成事業展開面積は22年の2,437haから30年には2,800haまで拡大する計画。「お~いお茶 緑茶」ペットボトル製品は、同事業による生産茶葉100%使用に順次切り替え中である。高品質な原料の確保に加え、様々なコスト上昇が見込まれる中、安定的に原材料を調達できることのメリットも大きい。

加えて、環境配慮型農業の推進に向け「バイオ炭」の茶園散布による温暖化対策効果の試験を開始したほか、有機栽培の推進、海外展開への取り組み拡大など、世界のティーカンパニーを目指した施策を推進している。

【4-2 ノンカフェイン健康茶】

ノンカフェイン飲料として麦茶の販売は堅調である。ノンカフェイン茶系飲料市場における麦茶の構成比は10年間で約2倍に伸長している。

同社では、「健康ミネラルむぎ茶」について、冷凍容器、小型容器、ティーバッグ、インスタントなど豊富なバリュエーションを取り揃え、オールシーズンに対応した定番商品としている。

(同社資料より)

「黒豆茶」も拡大中である。

国産黒大豆を100%使用し、カロリーゼロ、カフェインゼロ、糖質・脂質ゼロの同製品の売上は5年で2.7倍となっている。

日本古来のノンカフェイン健康茶を新たなカテゴリーとして育成していく。

【4-3 タリーズブランド】

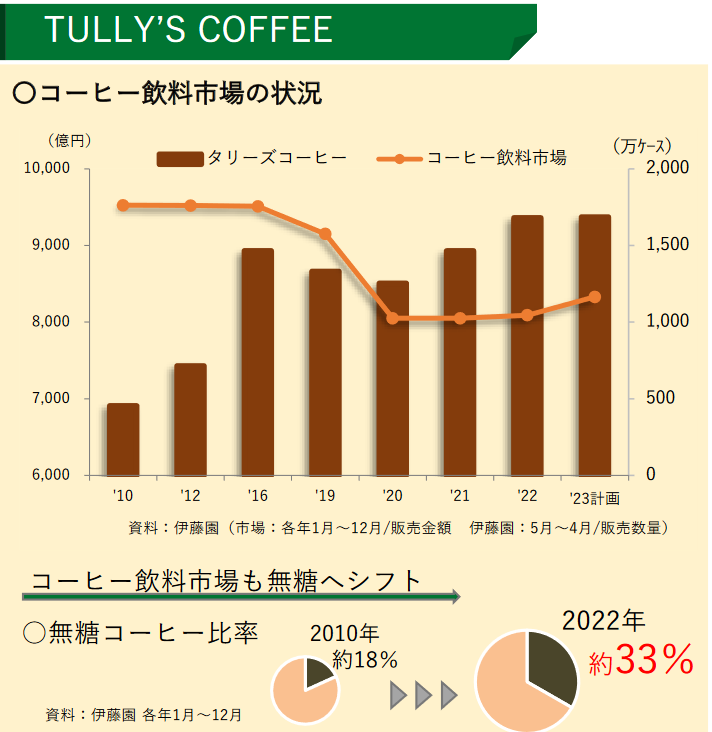

コーヒー飲料市場においても無糖へのシフトが進んでいる。無糖コーヒー比率は2010年の約18%から22年には約33%まで上昇している。

22年のタリーズコーヒーブランド販売数量は1,500万ケースを突破し、過去最高を記録した。中でも、無糖コーヒーがこの伸長を牽引している。

23年度はブラックコーヒーのおいしさを味わいながらクリーミーな「黒泡」を楽しむ、「TULLY’S COFFEE BLACK&SODA GASSATA(ガッサータ)」を新たに発売した。

多様化する嗜好に対応し、ブラックコーヒーの新たな価値を届けていく。

(同社資料より)

【4-4 タリーズコーヒージャパン】

2022年度、タリーズコーヒージャパン(株)はコロナ禍前を上回る売り上げを達成した。

店舗数は前年比6店舗純増の766店舗。客席の一部のペンダントライトにタリーズコーヒー店舗で排出されたコーヒーの豆かすと牛乳の成分でできた新素材を使用するなど、店内にエコ素材を多く導入した店舗も出店した。

客単価もコロナ禍前の20年4月期比で約9%上昇した。物販強化、高単価製品の好調に加え、飲料以外の「ついで買い」が伸びている。

2023年度は、新形態としてスタンドタイプの「タリーズコーヒー」も展開予定だ。スペシャルティコーヒーをもっと気軽に楽しんでもらうと同時に、店舗運営の効率を高めることも目的としている。

出店ロケーションにも変化が生じている。駅周辺や空港施設などのインフラロケーションの比率は10年前の13%から20%に上昇。全店舗中の年間売上No.1店舗は、羽田空港第2ターミナルビル店となっている。

今後も新たな取り組みを強化し、タリーズブランドの価値向上を目指していく。

(同社資料より)

【4-5 グループシナジーの創出】

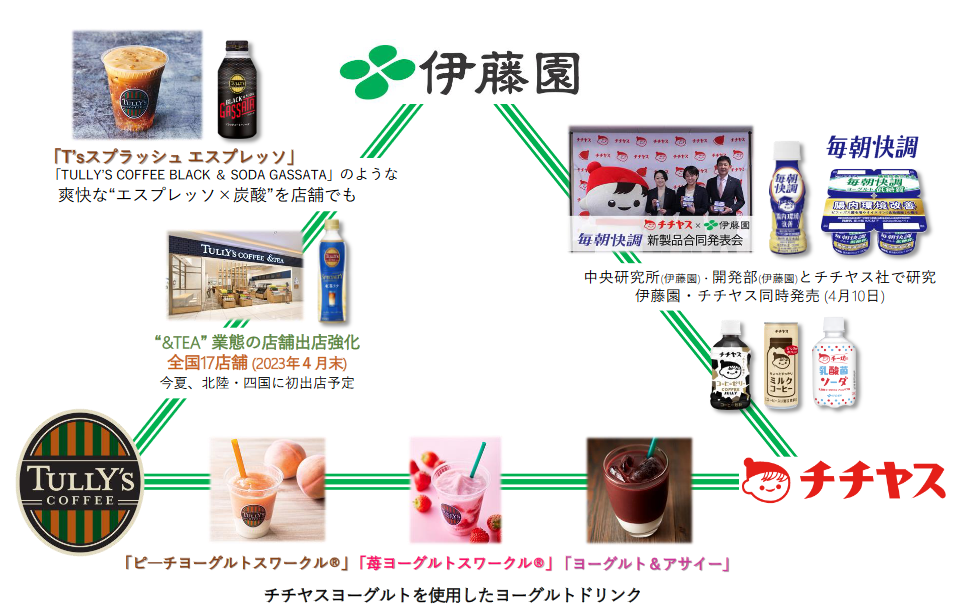

同社は中期経営計画の重点戦略の一つに、「経営基盤の強化:伊藤園グループのシナジー強化」を掲げており、「伊藤園」「タリーズコーヒー」「チチヤス」によるグループシナジーの創出、新たな価値の提案に取り組んでいる。

「伊藤園」&「タリーズコーヒー」

タリーズの店舗で、紅茶系のメニューを主に提供する“&TEA” 業態の店舗出店を強化する。

23年4月末時点で全国17店舗を展開しているが、今夏には北陸や四国に初出店する計画だ。

「伊藤園」&「チチヤス」

23年4月、チチヤスと伊藤園が、チチヤスの基幹製品である「毎朝快調」ブランドから初めての機能性表示食品「毎朝快調ヨーグルト腸内環境改善」「同 低糖質」(ヨーグルト製品)、「毎朝快調 腸内環境改善」(飲料製品)を同時発売した。

健康志向の高まりから機能性表示食品の国内市場規模が大きく伸長していることを受け、伊藤園の中央研究所及び開発部とチチヤスが共同で、消費者に関心の高い「腸内環境改善」を表示した機能性表示食品の開発に着手。チチヤスの「毎朝快調ヨーグルト」ブランドで、新製品を販売することとなった。

製品発表会も合同で行い、伊藤園の広報力を利用し、チチヤス単独では難しかった宣伝・PR効果を追求した。

今後は研究開発のみでなく、営業面での連携を更に強化していく考えだ。

「タリーズコーヒー」&「チチヤス」

「ピ―チヨーグルトスワークル®」「「苺ヨーグルトスワークル®」「ヨーグルト&アサイー」など、チチヤスヨーグルトを使用したヨーグルトドリンクをタリーズコーヒーの店舗で販売している。

(同社資料より)

今後は米国や中国のグループ企業も交え、グローバルベースでのシナジー創出も進めていく。

【4-6 海外戦略】

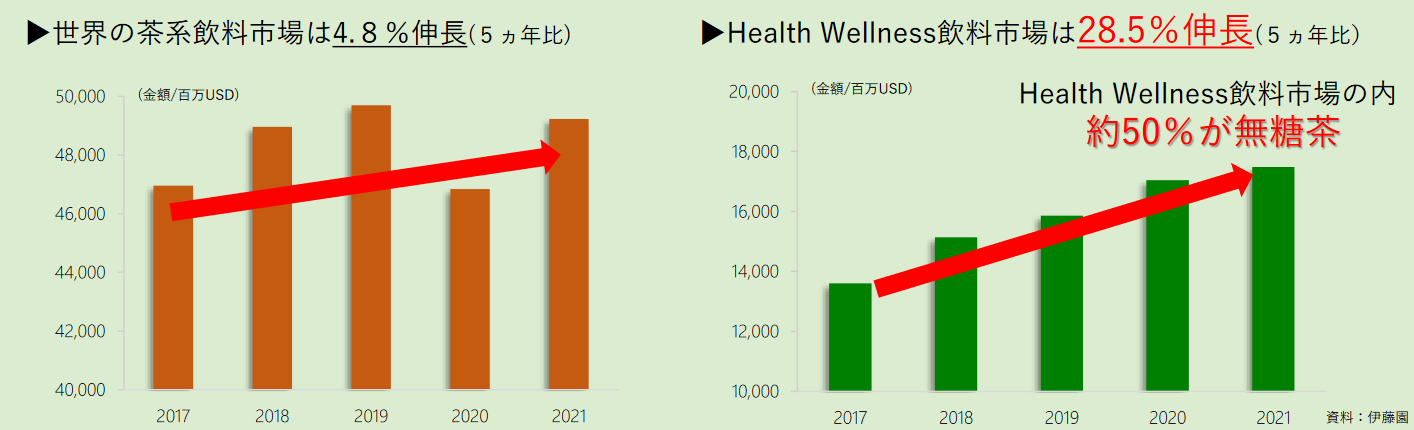

コロナ禍もあり、世界で健康への意識が高まり、茶系飲料に健康価値を求める時代になっている。

世界の茶系飲料市場は5年前に比べ4.8%伸長し、Health Wellness飲料市場は同じく5年前に比べ28.5%伸長している。

こうした流れを受け、同社では国や地域によって「お~いお茶」と「MATCHA GREEN TEA」を使い分け、健康価値やおいしさを国・地域に合せた製品と販売戦略でITOEN価値を訴求している。

(同社資料より)

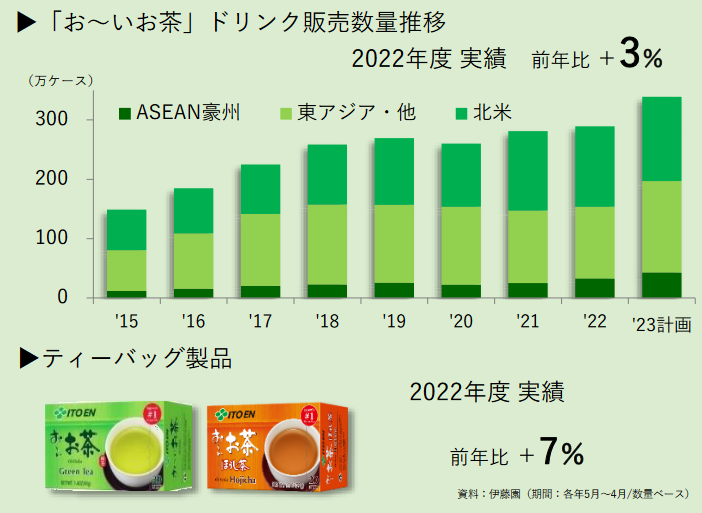

「お~いお茶」のグローバルブランド化にも積極的に取り組んでいる。

「お~いお茶」販売国数は40か国に拡大しており、2022年度の「お~いお茶」ドリンク販売数量は前年比3%増、ティーバッグ製品は同7%増加した。

(同社資料より)

国・地域ごとに流通チャネル別対応のラインアップ強化を進めているほか、広告宣伝、SNSの利用、イベントの開催など、進出した各国で、売れる仕組みづくりの構築に取り組んでいる。

現在は北米・アジアが中心だが、欧州・中東への輸出も挑戦をしており、まだ金額は小さいものの、コロナ禍前の2019年度比で2022年度の欧州向け売上は97%増、UAE向け売り上げは72%増と大きく伸長した。欧州では有力な代理店を開拓することができた。

これらの戦略を推進し、「お~いお茶」ドリンク販売数量を現在の約300万ケースから、1,000万ケースまで拡大させる考えだ。

5.今後の注目点

新型コロナウイルス感染症が5類に移行し、人流も昨年までとは大きく変化すると見込まれる一方で天候・気温などについては不透明な要素も残り、加えて今期も原料や資材価格上昇を予想している。

24年3月期も増収増益を見込んでいるが、物流効率の改善などを通じていかに収益を確保していくかを注目していきたい。

中期的には、世界のティーカンパニーを目指す同社独自の取り組みである「茶産地育成事業」の今後の進捗にも期待したい。同事業の展開面積は2022年で2,437haで、2010年の810haからCAGR(Compound Annual Growth Rate)約9%で拡大してきた。そうした中、「お~いお茶 緑茶」ペットボトル製品は、同事業による生産茶葉100%使用に順次切り替え中で、高品質な原料の確保に加え、様々なコスト上昇が見込まれる中、安定的に原材料を調達できるというメリットも大きい。

2030年には2,800haまで拡大させる計画で、生産農家の育成という社会課題に対する価値を提供する同事業は、「お~いお茶」グローバルブランド化に向け更に重要性が高まるものと思われる。

<参考1:新・中長期経営計画>

経営理念、ミッション、ビジョンの下、2023年4月期~2027年4月期を対象とする5か年の新・中長期経営計画を策定した。

【5-1 重点戦略】

以下、5つの重点戦略を展開する。

国内既存事業の盤石化 | ・国内で圧倒的No.1ティーカンパニーの地位を確立 ・健康訴求を中心としたブランド価値の向上、お客様との接点強化 |

「お~いお茶」のグローバル化 | 「お~いお茶」を米国や中国をはじめとする各国の食文化との融合により日常生活へ浸透 |

新たな事業の創出 | ・食や生活への新しい価値の提供 ・茶の機能性、茶事業で培った技術や繋がりの活用 |

経営基盤の強化 | ・伊藤園グループのシナジー強化 ・人材育成、研究開発、DXの強化推進 |

サステナビリティ経営の推進 | ・伊藤園らしい事業活動を通じた、消費者、地域社会、農業、地球環境の課題解決への貢献 ・100年企業に向けた持続的な成長 |

【5-2 定量目標】

成長に対しては、「収益性重視」「シェア向上のための持続的成長」「資本利益率の向上」重視している。

連結売上高の5か年平均伸長率3%以上、総還元性向40%維持を掲げている。

【5-3 事業投資】

5年間累計営業キャッシュ・フロー1,500億円以上を原資に、事業投資700億円、有利子負債削減400億円、株主還元350億円以上を計画している。

【5-4 マテリアリティ】

健康創造企業として7つのマテリアリティを特定している。

(同社資料より)

・食生活と健康への貢献

人生100年時代を見据えた研究開発、各世代の健康に資する製品・サービスを通じて、健康的で豊かな生活を提供。

・持続可能な国内農業への貢献

茶産地育成事業を通じて、高付加価値原料の開発や環境配慮型農業の推進により国内農業の活性化に貢献。

・環境

自然由来の製品を主として事業活動をする企業として、人類共有の地球環境を守る課題に取組む。

・地域社会・コミュニティとのつながりの深化

様々なステークホルダーとの対話を通じ、地域社会の課題解決に貢献。

またお茶を介したコミュニケーションにより、心身ともに健康をサポートする。

・持続可能なサプライチェーンへの貢献

全てのサプライヤーとの持続的なパートナーシップにより、社会・環境課題の解決と双方の持続的な収益の両立を実現する。

・多様な人財と全員活躍の推進

バリューチェーンにおける全ての人々の人権を尊重するとともに、全従業員が健康でいきいきと活躍する組織づくりに取組む。

・コーポレート・ガバナンス

サステナビリティ経営の推進と実践で、環境・社会課題への対応とリスク管理を強化し、企業価値を向上させる。

<参考2:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 13名、うち社外5名 |

監査役 | 4名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2022年12月1日)

基本的な考え方

伊藤園グループ(以下「当社グループ」)の経営理念は、「お客様第一主義」です。伊藤園グループ基本綱領の中で、当社グループは、そこに働くすべての人とその家族、そして広く社会全体のために存在し、国・地域社会・消費者・株主・販売先・仕入先・金融機関等のステークホルダーと協調して、企業の社会的責任を果たすことを経営の根幹としています。

このグループ経営理念が当社グループの企業倫理の基本的な考え方であり、コーポレート・ガバナンスを支える不変の真理です。当社グループは、すべてのステークホルダーの信頼に応え、持続可能な社会の実現に向けた経営を全役員及び全従業員一丸となって積極的に推し進めます。

当社グループは、この理念に基づき、「健康創造企業」として中長期ビジョン「世界のティーカンパニー」を目指します。また、世界中のお客様の健康に貢献することにより、持続的な成長と中長期的な企業価値の向上につなげ、より一層のコーポレート・ガバナンス強化に取り組みます。

監査役会設置会社である当社は、適切なコーポレート・ガバナンスを実現するために、監査役が当社グループ会社の代表取締役あるいは担当取締役、執行役員または従業員に対し、営業の状況、意思決定のプロセス等の確認を行い、監査を実施しています。

監査役は、取締役会に毎回出席し、監査の状況につき会社全般または、個別案件ごとに客観的、且つ公平に意見を述べると共に監査役会での監査方針に従い取締役の業務執行を監査しています。

<実施しない原則とその理由>

2021年6月の改訂後のコードに基づき記載しています。

【補充原則2-4(1) 中核人材の登用等における多様性の確保】

<中核人材の登用等における多様性の確保についての自主的かつ測定可能な「目標」>

当社では、実力主義の考えのもと、性別の区別なく、役員・管理職の登用を行っています。また、多様性の確保の観点から、女性の活躍推進を経営の重要な課題と認識し、2023年度の目標として、女性の管理職を2020年度比で150%以上(2020年度比率2.3%)、女性指導職(次期管理職候補)を2020年度比で130%以上(2020年度比率5.0%)としています。目標達成に向けて、女性社員の定着率向上、家庭と仕事の両立支援強化、管理職の育成に取り組んでいます。

中途採用者の管理職登用

当社の従業員全体に占める中途採用者の割合は23.4%であり、そのうち管理職に占める中途採用者の割合は19%になります。様々な経験・知識を有する人材を、その実力に応じて管理職として登用・育成することで、多様な人材がより活躍できる環境を整備しています。中途採用者については、今後も公平・公正な登用を継続し、中途採用者の管理職比率については中途採用者割合と同等以上を目標として進めていきます。

外国人の管理職登用

管理職登用において、外国人に拘わらず各国・各グループ会社においてそれぞれの実力に応じて登用されています。グループ全体の従業員に占める外国人の割合は9.71%(795人)です。当社における外国人従業員は現在14人であり、多様なバックグラウンドを有した社員が活躍しています。現在は「世界のティーカンパニー」を目指す企業として、実力主義の考えに基づきグループ全体での登用を推進している段階であり、外国人の管理職登用に向けた目標については設定していません。

今後の事業展開に応じて、外国人の管理職登用における目標を検討していきます。

<開示している主な原則>

【コーポレート・ガバナンス・コードの各原則に基づく開示】

当社は、コーポレート・ガバナンスに関する基本的な考え方と基本方針を示すものとして、取締役会の決議に基づき、「株式会社伊藤園 コーポレートガバナンス・ガイドライン」(以下「当社ガイドライン」)を定め、当社コーポレートサイトにおいて開示していますので併せてご参照ください。

https://www.itoen.co.jp/csr/governance/

【原則1-4 政策保有株式】

当社は、原則として政策保有株式を保有しない方針です。ただし、取引関係の維持・強化など、当社グループの中長期的な企業価値向上に資すると認められる場合に限り、政策保有を行います。また、政策保有株式について、毎年、取締役会にて個別銘柄ごとに保有目的が適切か、投下資本に対するリタ-ンが資本コストを上回っているか等を検証し、保有意義の確認を行います。経済合理性と保有意義が希薄化してきた銘柄については、相手先企業と対話の上、売却及び縮減を進めます。

当社は、政策保有株式に係る議決権の行使について、各議案の内容を精査し、当社及び保有先の企業価値の向上に資するものか否かを総合的に判断した上で適切に行います。

当社は、当社の株式を政策保有株式として保有している会社(以下「政策保有株主」)から売却等の意向が示された場合には、売却等を妨げません。また、政策保有株主との間の取引については、その経済合理性を十分に検証し、当社や株主共同の利益を害するような取引は行いません。

(当社ガイドライン第3章4.政策保有株式に関する方針)

【補充原則2-4(1)中核人材の登用等における多様性の確保】

<中核人材の登用等における多様性の確保についての「考え方」>

当社は、企業にとって最も大切な財産は「人」であるという考え方に基づき、「伊藤園グループ人材方針」を定めています。この中で人材の登用については、従業員の性別、国籍、人種、年齢、障がいの有無、経験等の多様な視点や価値観が会社の持続的な成長の強みとなるとの認識に立ち、多様性の確保に取り組んでいます。

(当社ガイドライン第4章3.多様性の確保)

<多様性の確保に向けた「人材育成方針」及び「社内環境整備方針」、その状況>

人材育成方針当社は実力主義の考えのもと、チャンスは社員一人ひとりに平等であり、評価は公正に行うことを基本として人材育成に力を入れています。グループ経営理念「お客様第一主義」の実践を根幹に多様な人材の育成や働き方改革等、社員一人ひとりが健康でいきいきと働ける健康経営を推進します。

コンプライアンス教育

「伊藤園グループコンプライアンス行動基準の手引」に基づき、全社員に対して性別、年齢、民族、人種、国籍、宗教、信条、社会的身分、門地、障がいの有無等による差別をせず、人権を尊重し、個人の適性能力により公正に取扱いがなされるよう教育しています。

②管理職教育

管理職に対しては、多様性の確保の重要性について理解を深める教育を実施するとともに、多様な人材が活躍できるよう整備された各種制度の目的と内容について教育をしています。

③女性活躍推進研修

女性社員が自己の能力を充分に発揮し、更なる活躍ができるようキャリア・ライフプランを再考・形成できる場を設けています。階層別の女性教育を実施することで女性社員のモチベーションや定着率向上、家庭と仕事の両立支援、管理職の育成などの強化に繋げています。

④海外人材育成教育

今後の海外事業を支える人材の育成を目的に、異文化の理解とコミュニケーションの促進を主眼とした教育を実施しています。具体的には、近い将来海外勤務を希望する社員を募り事前に教育を行うプレエントリー制度、その後実際に海外に渡航し研修を受ける海外研修生制度により、社員のキャリア支援を行うとともに異文化への理解の促進を図っています。

(2)社内環境整備方針

当社では、多様な人材が一人ひとりの状況に応じて柔軟に働き方を選択できるようにすることで、ワークライフバランスを推進し、誰もが働きやすい職場になるよう環境整備を行っています。

伊藤園ファミリーサポート制度社員とその家族のライフイベント(結婚・出産・育児・介護等)における支援制度を「伊藤園ファミリーサポート制度」として整備

し総合的な支援を行っています。

職場環境改善推進委員会職場環境の総合的な問題および改善策を検討し、より良い職場環境をつくるため、職場環境改善推進委員会(原則年2回実

施)を設置しています。委員会のもとには、各事業所の代表者による地区委員会(2020年度は28回実施)が設置され、労働時間・職場の安全・衛生管理などの課題や今後の働き方の見直しについて意見交換をしています。2021年度は「健康」と「BCP対策」について情報を共有し、全国28エリアごとに職場で学ぶ機会をつくりました。

障がい者支援各職場で働く障がいを持つ社員に対して、人事部門が定期的に訪問し、社員及びその家族との面談、公共の支援団体との

連携を図ることで、障がいを持つ方がいきいきと長く働けるよう支援しています。

Voice制度(社内提案制度)職種にかかわらず全社員が新しい製品や販売促進の提案等ができる「Voice制度」を設けています。この制度を通じて、全

社員が「STILL NOWの精神=今でもなお、お客様は何を不満に思っているか」を常に意識するとともに、優れた提案には社内表彰を行うことで社員のモチベーション向上にも寄与しています。

人事育成・社内環境整備の詳細は、当社コーポレートサイトをご参照ください。

https://www.itoen.co.jp/csr/labour/

【補充原則3-1(3)サステナビリティについての取組み等】

<サステナビリティについての取組み>

当社グループは、「お客様第一主義」の経営理念に基づき、中長期ビジョン「世界のティーカンパニー」の実現に向けて、CSV経営の実践およびESGの推進により、環境・社会課題の解決と企業価値向上の両立を目指して取り組んでいます。そのため、「伊藤園グループCSR憲章」に基づき、国際規格ISO26000に則した7つの中核主題、組織統治・人権・労働慣行・環境・公正な事業慣行・消費者課題・コミュニティへの参画及びコミュニティの発展、を推進テーマに設定し、特に「消費者課題」「コミュニティへの参画・発展」「環境」を重要課題と位置付けています。

環境課題については、「伊藤園グループ環境方針」のもと「伊藤園グループ中長期環境目標」を策定し、環境負荷低減に取り組んでいます。その中でも、当社製品の容器包装に関わるプラスチック問題を背景に、2020年9月、「伊藤園グループ プラスチックに関する方針」を策定し、2030年までにペットボトルに使用するリサイクル素材等の割合を100%にすることを目指し、資源循環に取り組んでいます。

当社コーポレートサイトに掲載しています「CSR/ESG (環境・社会・ガバナンス)」をご参照ください。

https://www.itoen.co.jp/csr/

<人的資本についての取組み>

当社では、最も大切な財産は「人」であるという考え方に基づき、常に前向きに挑戦できる人材の育成を目指しています。人材を「人財」として捉え、人的資源「コスト(=管理)」から人的資本「投資(=価値創造)」とすることで経営戦略と連動した取組みを実現していきます。

社内研修制度「伊藤園大学・伊藤園大学院」

社員の成長を促進し、社員自らの夢を実現するための一つの支援として社内研修制度「伊藤園大学・伊藤園大学院」を毎年開設し、ビジネス・経営等に必要な専門知識を習得できる教育の機会を提供することで、積極的な自己啓発支援を行っています。

(2)「伊藤園ティーテイスター制度」

1994年から開始した「ティーテイスター(茶資格)制度」は、お茶に関する高い知識と技術を持つ社員に資格を与え、お茶に関する知識と技術の向上、社内外への茶文化の普及などを目指した伊藤園グループ独自の制度です(2017年3月より、厚生労働省認定の社内検定)。「世界のティーカンパニー」の実現に向けた社員の育成強化のひとつとして、国内外のグループ会社で取り組んでいます。

健康経営

当社は、2021年5月に「伊藤園グループいきいき健康宣言」を策定しました。健康経営の実施により、社員一人ひとりが健康でいきいきと働き、明るく前向きに挑戦する姿を通じて社会に貢献できる企業を目指しています。具体的にはバランスの取れた食事、適正体重の維持、適度な運動、良い睡眠という4つの軸を中心に全社員が規則正しい生活習慣を実現することで、社員の活力向上や生産性向上等の組織の活性化を通じて、中長期的な企業価値向上を目指します。

定年延長

当社は、これまで60歳の定年後も、最大5年間勤務できる再雇用制度を設けていましたが、社員が安心していきいきと働くことができる環境を整備するため、2022年5月から65歳を定年とする定年延長を決定しています。これまでに培った経験や知識、ノウハウをさまざまな職場で発揮できる環境を整え、70歳まで健康でいきいきと働ける仕組みづくりを推進していきます。

<知的財産についての取組み>

知的財産権の活用・保護当社は、知的財産活動を事業継続・展開していく上で不可欠な活動と位置づけ、経営戦略、当社事業の成長、イノベーションの促進を支援するため、知的財産情報を活用したIPランドスケープを構築し、中長期事業計画の柱となるブランド、既存・新規事業、海外展開等に対して知的財産権の活用を推進していきます。

研究開発部門、マーケティング部門、新規事業部門に対しては知的財産情報を提供し、今後の研究開発戦略・ブランド戦略の支援を行っています。併せて当社事業を支える商品・技術・デザイン・ネーミング等については、知的財産権を確保し、市場における競争優位性を保持しています。特に当社のコア事業であるお茶関連では、サプライチェーンを意識した茶畑から茶製品、茶殻リサイクルまでの知的財産権を確保し、事業を通じて環境・社会課題にも貢献しています。

(2)人材の育成への投資

当社は、社内に弁理士、弁護士を擁するとともに、外部の専門家も活用しながら、専門部署としての知的財産部を有しています。研究開発を中心とした知的財産創出に係る部門の人材については、知識・スキルを継続して教育することによって、権利取得を意識した研究設計、権利活用、戦略立案を担える人材の育成に取り組んでいます。

他社の知的財産権の調査

他社の知的財産権を尊重し、侵害リスクを回避するために他社特許調査及び情報収集を行っています。特に「世界のティーカンパニー」に向けた海外展開の支援として、各国における知的財産権の取得、リスク回避のため、各国の係争・審査実態の情報を収集しながら適切且つ効果的な権利取得を推進していきます。

<TCFD提言への対応>

気候変動対応については、TCFD提言に基づき、IPCC代表的濃度経路シナリオのRCP2.6、RCP4.5、RCP6.0、RCP8.5の4つのシナリオを選択。主力原料である国内茶葉の収量と品質への影響分析を実施し、2020年度統合レポートにおいて開示しました。

また、中長期CO2排出量削減目標およびKPIを設定し、全社部門において認証取得しているISO14001の仕組みを活用し、環境マネジメントを推進しています。

今後も、TCFD等の枠組みに基づき、シナリオ分析を継続し開示の質と量の充実化を進めていきます。

【原則5-1 株主との建設的な対話に関する方針】

当社は、持続的な成長と中長期的な企業価値の向上に資するよう、株主との建設的な対話を行います。対話を促進するための体制を整備し、積極的かつ機動的に行うとともに、株主の皆様からの意見等を適宜経営陣に、また取締役会にて定期的に報告をしています。

(当社ガイドライン 第5章3.株主との建設的な対話)

詳細については、本報告書「IRに関する活動状況」をご参照ください。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(伊藤園:2593)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |