ブリッジレポート:(9278)ブックオフグループホールディングス 2023年5月期決算

堀内 康隆 社長 | ブックオフグループホールディングス株式会社(9278) |

|

企業情報

市場 | 東証プライム市場 |

業種 | 小売業(商業) |

代表者 | 堀内 康隆 |

所在地 | 相模原市南区古淵2-14-20 |

決算月 | 5月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,210円 | 20,547,413株 | 24,862百万円 | 15.7% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

25.00円 | 2.1% | 80.95円 | 14.9倍 | 954.20円 | 1.3倍 |

*株価は8/29終値。各数値は23年5月期決算短信より。

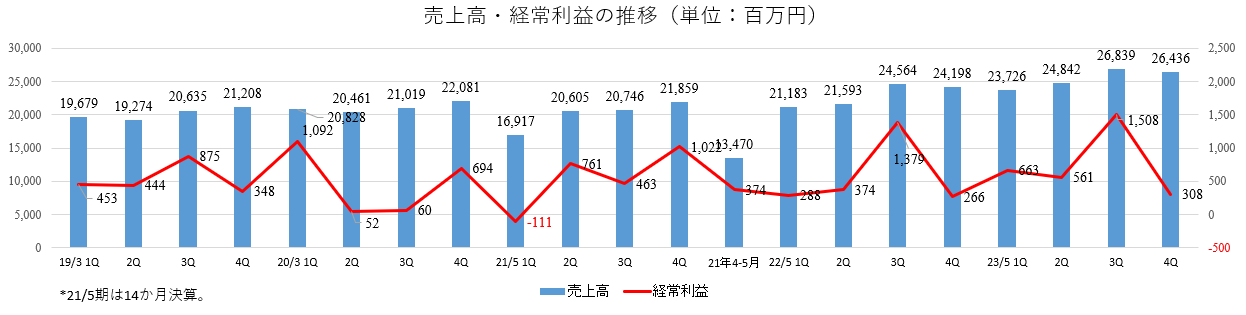

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当基準利益 | EPS | DPS |

2020年3月(実) | 84,389 | 1,428 | 1,898 | 240 | 13.77 | 6.00 |

2021年5月(実) | 93,597 | 1,936 | 2,509 | 157 | 9.03 | 6.00 |

2022年5月(実) | 91,538 | 1,766 | 2,307 | 1,449 | 82.07 | 20.00 |

2023年5月(実) | 101,843 | 2,578 | 3,040 | 2,769 | 140.15 | 25.00 |

2024年5月(予) | 106,000 | 2,600 | 3,000 | 1,600 | 80.95 | 25.00 |

*2021年5月期は14ヶ月決算。予想は会社予想。単位:百万円。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

ブックオフグループホールディングス(株)の2023年5月期決算概要、中期経営方針などについてご報告致します。

目次

今回のポイント

1.会社概要

2.2023年5月期決算概要

3.2024年5月期業績予想

4.中期経営方針

5.堀内社長から株主・投資家へのメッセージ

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 23年5月期の売上高は前期比11.3%増の1,018億円。国内ブックオフ事業の直営既存店において、書籍を除きトレーディングカード・ホビーを中心に、アパレル、ソフトメディアなど全てのカテゴリーで売上高が前期を上回った。プレミアムサービス事業、海外事業も増収。営業利益は同45.9%増の25億円。引き続き粗利率の高い書籍が弱含みのため売上総利益の増益率は増収率を下回ったが、販管費の伸びも小幅で大幅な増益。大規模なIT投資の開発遅延により、ECサイト刷新と店舗POS刷新のリリースは2024年5月期となり、償却費の負担開始も2024年5月期からとなる。当期純利益は同91.1%増の27億円。グループ再編や繰延税金資産の回収可能性の見直し等による法人税等調整額(益)の計上により大幅な増益。これに伴い、配当を22.00円/株から25.00円/株へ修正した。売上高・営業利益・経常利益は2度目の上方修正となった23年4月公表の業績予想どおりの着地となった。「ひとつのBOOKOFF」構想における公式スマホアプリ会員数は当期末643万人まで伸長。目標としていた600万人を大きく上回った。

- 24年5月期の売上高は前期比4.1%増の1,060億円、営業利益は同0.9%増の26億円、経常利益は同1.3%減の30億円の予想。各事業における積極出店は継続し、売上高は引き続き伸長するものの、国内ブックオフ事業における大型IT投資遅延に伴う償却費の負担開始時期のズレ込み、電気料金や人件費等の費用負担増、人財の積極採用などにより、営業利益・経常利益は前期並を見込んでいる。配当は前期と同じ25.00円/株を予想。予想配当性向は30.9%。今期よりセグメント開示を開始する予定。

- 堀内社長から投資家・株主へのメッセージを伺った。「ブックオフだけじゃないブックオフグループ」をテーマに掲げ、国内ブックオフ事業、プレミアムサービス事業、海外事業それぞれを確立させて、3本柱による安定収益構造を構築するとともに、現在種まきを行っている事業を黒字化させ、持続可能な利益成長を進めてまいりますので、投資家の皆様にはぜひご期待いただきたいと思います。」とのことだ。

- 国内ブックオフ事業、プレミアムサービス事業、海外事業とも好調で2桁の増収増益となった23年5月期であったが、今期24年5月期は積極出店により4%増収の一方、IT投資の償却負担が始まるほか、その他各種コストの上昇もあり利益は前期並みを見込んでいる。

- 売上高に関しては、直営店既存店売上高前期比を23年5月期の110.9%に対し、上期107%、下期101%と想定している。トレカ・ホビーの伸長はつづくものの、ソフトメディア等の低調も見込んでおり、既存店はリニューアルを継続し、新店売上を加えて増収を確保。利益については各種コスト増を可能な限り吸収しつつ、前期の新店赤字を早期に黒字化することによる増益効果を見込んでいる。

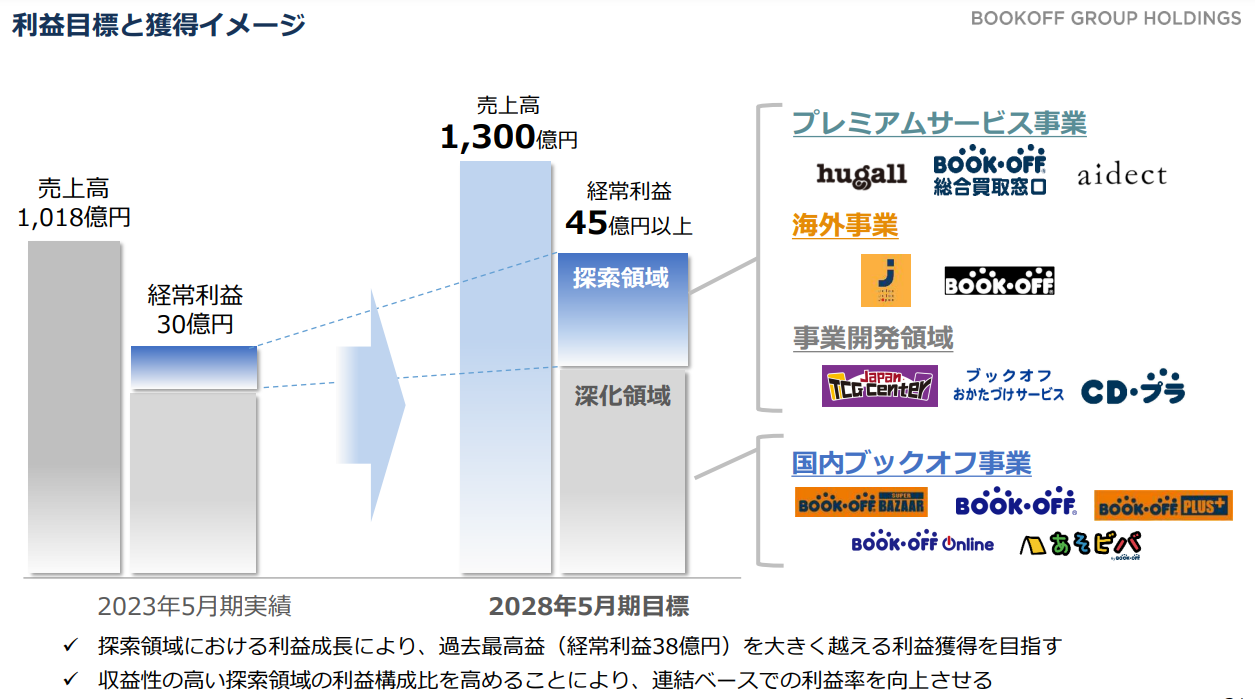

- インバウンドの上乗せなど、読み切れない要素もあるものの、「2028年5月期 売上高1,300億円、経常利益45億円以上」に向けた第1歩となる今期、どのように売上・利益を積み上げていくか注目したい。

1.会社概要

書籍、CD、DVD、ゲーム、アパレル、スポーツ用品、ベビー用品、雑貨など様々なジャンルでリユース(再使用)事業を展開する日本最大級のリユースチェーンをグループで展開。北海道から沖縄まで全国をカバーする約800の店舗ネットワーク(直営+フランチャイズ)に加え、ECの連携を強化している。

【1-1 ブックオフグループの経営理念】

「事業活動を通じての社会への貢献」「全従業員の物心両面の幸福の追求」という経営理念の下、「本」の買取・販売を中心に様々なモノのリユースに取り組む中で育んできた、ブランド、店舗網、そして人財がグループの強みとなっている。「多くの人に楽しく豊かな生活を提供する」ことをミッションとし、「リユースのリーディングカンパニーになる」「自信と情熱を持ち、安心して働き、成長できる会社になる」をビジョンとして掲げている。

【1-2 事業内容】

中心事業は「国内ブックオフ事業」「プレミアムサービス事業」「海外事業」の3つ。このほか、中期的な収益拡大に向けて「事業開発領域」において各種事業開発に取り組んでいる。

単一セグメントであるため、セグメント情報の記載を省略してきたが、24年5月期より「国内ブックオフ事業」「プレミアムサービス事業」「海外事業」「その他・全社」のセグメント情報の開示を開始する予定だ。

(1)国内ブックオフ事業

2023年5月期実績 売上高900億円超、経常利益約35億円。

書籍・ソフト等のリユースショップ「BOOKOFF」のチェーン本部としてフランチャイズ(FC)システムの運営及び直営店舗の運営を行っている。直営店舗は、本、CD、DVD、ゲームソフト、トレーディングカード、ホビー、家電、携帯電話等を取り扱う「BOOKOFF」、「BOOKOFF」にアパレル、ブランド品等を加えた中型複合店舗「BOOKOFF PLUS」、及び書籍、ソフトの他、トレーディングカード、ホビー、家電(オーディオ、ビジュアル、コンピュータ等)、アパレル、スポーツ用品、ベビー用品、腕時計、ブランドバッグ、貴金属、食器、雑貨など幅広いリユース品を取り扱う総合リユースの大型複合店舗「BOOKOFF SUPER BAZAAR」、トレカ・ゲームソフト・ホビーといった「遊べるアイテム」の販売・買取に特化した「あそビバ」の4タイプで展開している。

店舗数は直営・FC合計、23年5月末現在。

|

| ||

平均売場面積・店舗数 | 約130坪、610店舗 | 平均売場面積・店舗数 | 約950坪、48店舗 |

取扱商材 | 本、CD、DVD、ゲーム、トレカ、ホビー、家電、携帯電話等 | 取扱商材 | 「BOOKOFF」+洋服、ブランド品、雑貨、スポーツ用品、食器等 |

|

| ||

平均売場面積・店舗数 | 約300坪、75店舗 | 平均売場面積・店舗数 | 約40坪、3店舗 |

取扱商材 | 「BOOKOFF」+洋服、服飾雑貨等 | 取扱商材 | トレカ、ゲームソフト、ホビー |

(同社資料を基に作成)

書籍、ソフトメディアを中心とした従来型の中小型店舗である「BOOKOFF」および「BOOKOFF PLUS」は、駅前・繁華街からロードサイドまでカバーする重要な顧客接点かつ買取拠点である。

多様な商材を取り揃えた500~1,000坪超の大型総合リユース店舗「BOOKOFF SUPER BAZAAR(BSB)」は地域の旗艦店として競合他社にはない競争優位性を発揮している。

国内ブックオフ事業の23年5月期の売上高は約900億円で、全社売上高の約9割を占める。国内ブックオフ事業売上高の内訳は、「BOOKOFF」および「BOOKOFF PLUS」が約5割、「BOOKOFF SUPER BAZAAR(BSB)」が約4割を占めている。

店舗展開のほか、ECサイト「BOOKOFF Online」の運営も行っている。

公式スマホアプリを起点に、ECチャネルと全国の店舗網を活用し、リユース商品との「一期一会」を全てのお客様に最適な方法でお届けする」ことをコンセプトとする「ひとつのBOOKOFF」構想」を展開中で、アプリ会員数は23年5月末時点で643万人となっている。

(2)プレミアムサービス事業

2023年5月期実績 売上高約54億円、経常利益約3億円。

BOOKOFFだけではリーチしきれていない、資産性の高いモノを保有する顧客層に対し、多様なサービスブランドでリユース利用を増大させることを目指している。

大手百貨店内で富裕層向け買取サービス等を行う「hugall」(23年5月末時点 15拠点)、本だけではなく、腕時計や貴金属、洋服、ブランド品、食器やスポーツ用品まで、何でも売ることができる買取特化型店舗「BOOKOFF総合買取窓口」(同14店舗)、ジュエリーの買取・販売のほか、オーダー受注・リペア・リメイクなどジュエリーに関する総合サービスを行う「aidect(アイデクト)」(同12拠点)を運営。

「hugall」は、豊富な百貨店内の運営ノウハウ、投資回収の早さ、様々なジャンルに精通した専門部隊による訪問買取等を強みとしている。

「BOOKOFF総合買取窓口」はブランド品のリユースだけでなく、書籍・ソフトメディアのリユースを取り扱うことによる他社との差別化を図っている。

同事業は、BOOKOFF SUPER BAZAAR等に商品供給を行いグループ収益に貢献しているほか、BOOKOFFがリーチしづらい地域や場に出店を行うことによるグループブランディングへの貢献、自社EC「rehello」におけるグループのアパレル商材販売といったシナジーを発現している。

(3)海外事業

2023年5月期実績 売上高約42億円、経常利益約6億円。

BOOKOFF U.S.A. INC.が米国で「BOOKOFF」店舗(12店舗)を、BOK MARKETING SDN.BHD.がマレーシアを中心に「Jalan Jalan Japan」(11店舗)の運営をそれぞれ行っている。この他、フランスに加盟店3店舗を有している。

現地で独特な、エンターテインメント性の高い小売業としての地位を確立しているほか、「ネイティブ従業員の育成」を最上位に位置付ける運営を行っている。

店舗数は23年5月末時点。

*マレーシア

2016年に進出。現地オリジナルパッケージの「Jalan Jalan Japan」を10店舗展開している。人財育成に力を入れ、店舗ネットワークの更なる拡充に取り組んでいく。

マレーシア事業は黒字化しているが、収益貢献だけでなく、グループの出口機能も担っている(日本国内の店舗で販売に至らなかった商品を現地で販売している)。国内で売れ残った商品は産業廃棄物として処理するが、マレーシア事業が機能する事で処理費用を抑制できる。店舗運営には大量の商品の確保と大量の商品を売り切るオペレーションが要求されるため、他社が同様の事業を展開する事は難しく、業界でも断トツの売上規模を誇る同社ならではの事業である。現地子会社を駐在社員がマネジメントし、店舗は店長を始め現地採用のローカル人員が中心となって運営している。

2022年10月、Jalan Jalan Japan Zhetysu-Semirechye 店が現地企業による「加盟店」としてカザフスタン共和国アルマトイ市にオープンした。

同国の首都アルマトイ市は北海道とほぼ同緯度に位置するカザフスタン最大の都市。同国への出店により、日本国内の冬物衣料やウィンター用品の出口機能としての展開が可能になった。アパレル中心に好調な立ち上がりとなっており、現地の加盟企業を通じて10店舗以上の出店を計画するとともに、今後他国への展開も検討している。

*米国

2000年進出。BOOKOFFを12店舗運営しており、日本国内のブックオフ同様に、本、ソフトメディアのほか、アニメ商材、ホビー等の買取・販売を行っている。

マレーシア同様、現地子会社を駐在社員がマネジメントし、店舗運営は現地採用のローカル人員中心で行っている。

(4)事業開発領域

現時点では主に以下のような事業開発に取り組んでいる。

①トレーディングカード専門店事業「Japan TCG Center」

トレカ専門店「Japan TCG Center」は、中古買取・販売のほか、新品パックやカードサプライ(トレーディングカードゲームに関連するグッズ類)も豊富に取り揃えている。店舗で遊べるデュエルスペースを完備しており、初心者から上級者まで幅広い層をターゲットとしている。23年5月末時点で2店舗を有する。

②「CDプラ」事業

外部企業とのパートナーシップによる技術導入により、ブックオフの店舗で販売しきれないCD・DVD年間約1,700トンから再生プラスチック資材を製造する。メーカー等に販売することで新しい価値提供につなげる。

③おかたづけ事業

相続・生前整理・引越しなどを契機とした家屋内の物品整理ニーズに対応したサービス。不用品の分別、搬出・処理手配から買取まで、片づけをワンストップで行う。23年5月時点では、東京都・神奈川県・埼玉県・千葉県で対応している。

④賞味期限が迫る加工食品の販売ECサイト「FOOD ReCO」

賞味期限が迫った加工食品を販売するECサイト「FOOD ReCO」を「楽天市場」内に出店している。

「まだ食べられるのに捨てられる商品」「行き場を無くした商品」を提供することで食品ロス削減に貢献している。

【1-3 同社の強み】

同社では、リユース市場における自社の強みは、主として以下の点であると考えている。

(1)認知度No.1

国内リユースチェーン利用者に対する調査の結果、同社の認知度は96%。利用者のほぼ全員が同社の事を知っていると回答している。

長年の運営実績、実店舗の全国展開などがその背景にあり、他社が簡単には追随できるものではなく、強力な参入障壁となっている。

(2)利用客数No.1

同社の利用客数は年間約9,000万人(延べ人数)。上記の認知度に加え、全国約800の店舗ネットワークや、現在構築中の「ひとつのBOOKOFF」構想など、利便性の高さが利用者から高い支持を受けている。

(3)書籍在庫数No.1

書籍在庫数は1億冊を超える。書籍の買取・販売からスタートした同社の主力商材である書籍は、利用者層の幅も広く、リユースサービス利用の入口ともなりやすいため、その後の他商材利用への広がりも期待できることから、安定した利用者基盤構築に大きく寄与している。

(4)人財育成システム

事業ミッションである「多くの人に楽しく豊かな生活を提供する」を実現するために、上記のブランド力、店舗網に加え人財の育成が不可欠と考え、正社員のみでなくパート・アルバイトを含めた全社員を対象とした人財育成システムを構築している。

経営理念をはじめとしたフィロソフィーと各種マニュアルに基づく人財育成カリキュラムや全従業員を対象としたキャリアアップ制度により店舗運営を支える人財育成に注力している。

店舗における「笑顔・丁寧・スピーディーな対応」による来店者満足度の向上に加え、物流センターにおける運営効率向上についての各従業員の参加意識向上にも努めている。

(5)安心できる店舗づくり

利用者の立場に立った買取サービスや法令順守を徹底し、利用者が安心してモノを売る店舗づくりに取り組んでいる。

特に、利用者が最も関心のある買取価格の妥当性については、他社にはない膨大な取引データを基にした買取価格データベースを本社において整備し、それを基に各店舗での買取を実施している。

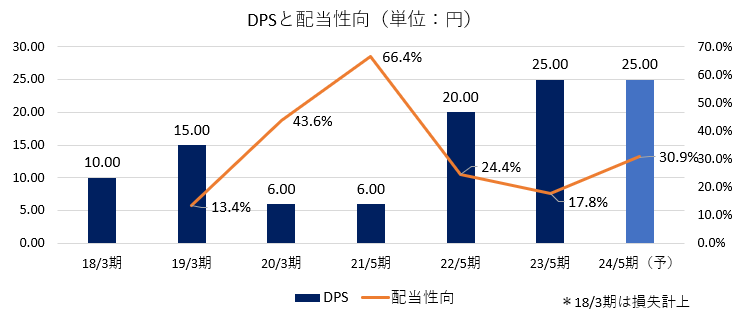

【1-4 株主還元】

利益配分を経営の最重要事項の1つと認識し、内部留保については、将来の企業価値向上につながる戦略的投資と財務体質の強化に対して有効に活用していく。

連結純利益に対する配当性向は20~30%程度を目安に、安定した配当を継続していくことを基本方針としている。

【1-5 ESG経営&SDGs達成への取り組み】

(1)ESG経営

グループ経営理念の下、サステナビリティへの取り組みは経営上の重要事項であり、顧客が「ブックオフ」で、モノを売ったり買ったりする行動そのものが、モノの寿命を延ばし、捨てるモノを減らすという「循環型社会の実現」に資するものととらえている。

E(環境)、S(社会)、G(ガバナンス)に関し、以下のようなマテリアリティを設定し、各種取り組みを進めている。

①E(環境)

*マテリアリティ

・多様な店舗展開とサービス拡充によるお客様からのリユースの最大化

・グローバル展開、グループ内外での連携による商品廃棄の低減

循環型社会の確立に向け、同社がアプローチを強化することで資源使用の流れを鈍化・減少させる。

同社国内BOOKOFFチェーンの年間買取点数は約3.9億点、年間販売点数は約2.6億点。

CD、DVD、ゲームソフト、服商材のリユースによるCO2削減量は年間約20.5万トンと試算している。

本業のリユース(買取・販売)に加え、廃棄した書籍を活用したPB商品の開発、廃棄したCD・DVDからの再生プラ資材の製造販売、REMARKETによるアップサイクル品の販売など、リユース・リサイクル拡大に向けた活動も積極的に展開している。

②S(社会)

*マテリアリティ

多様性を踏まえた雇用機会の提供

各自のキャリアパスを見据えた人材育成を行っているほか、働きやすい環境づくりのための多様な制度の導入、障がい者雇用の推進にも取り組んでいる。

地域社会、行政、パートナーとリユースの拡大に向けた様々な協働・協業を行っている。

リユース浸透に向けた学校教育への参画も積極的に展開している。

③G(ガバナンス)

*マテリアリティ

適切な事業リスクの把握と情報開示の充実

HPコンテンツの充実、個人投資家向け説明会の開催、決算説明会のWEB配信、株主総会の土曜日開催、機関投資家MTGへの堀内社長の参加、英文開示の実施など、株主・投資家との対話の充実を図っている。

ガバナンス体制においては、2022年にサステナビリティ戦略委員会を設置した。

代表取締役社長が委員長を務め、半期に1回以上の頻度で開催する。気候変動をはじめとした様々なリスク・機会の特定及び対応方針や戦略の検討並びに、各部門における実行計画の進捗モニタリング等を実施している。

(2)SDGs達成への取り組み

「持続可能な開発目標 (Sustainable Development Goals)」の達成に向けて、「SDGsの目標とターゲット」から 事業に関連のある事項及び社会的インパクトのあるものを抽出し重点課題を洗い出した。

特定したマテリアリティに対する取り組みを推進するため、広報・SDGs推進室が中心となってグループ横断で議論、推進するチームを作り、同社グループの強みを生かしつつ、社外のパートナーとも積極的に連携し、事業を通じた社会課題の解決に取り組んでいる。

マテリアリティ | 概要 | SDGs |

*廃棄物の大幅削減・森林の持続可能な経営

*カーボンニュートラル社会の実現 | ブックオフグループのリユース事業を通じ、年間21トンのCO2削減効果を生み出している。また、パートナー企業と連携し、古紙として年間3万トンをリサイクルしており、年間約60万本(※自社算定)の森林環境保全に繋がっている。

TCFDの提言に基づき、ガバナンス、戦略、リスク管理、指標・目標のフレームワークに沿った気候変動に係る情報開示の質と量の充実を推進する。 |

|

次世代への教育機会の推進 | リユース事業や業務、様々な取り組みについてのカリキュラムを作成し、幼児から小学校、中学校、高等学校と成長段階に応じて、リユース業態を活かした様々な教育支援プログラムや講演活動を実施している。身近にある店舗を題材にすることで社会・環境問題を自分事として捉えて考える教育機会を推進している。 |

|

ダイバーシティ推進 | 女性従業員が活き活きと働き、活躍できる職場環境作りやワークライフバランス実現に向けた施策として、「働きやすい職場作りプロジェクト」を立ち上げ、年齢・性別を問わず、育児・子育て・介護等の様々なライフステージに対応した働き方を可能とする取り組みを行っている。 具体的には、2025年度末までに「目標1:女性管理職比率を2020年度比1.5倍とする」「目標2:女性社員の育休取得率100%、男性社員の育休取得率30%以上」という2つの目標達成を掲げている。

また、障害者雇用のための特例子会社を設立し、障害者の雇用を積極的に行い、多様性の確保を進めている。 |

|

官民連携、企業連繋 | 国内では消費出来ず、廃棄せざるを得ない商品を海外向けリユースショップ「Jalan Jalan Japan」で販売し、モノの寿命を伸ばす取り組みを行うほか、関係各所とパートナーシップを結ぶことで、共働して循環型社会への推進をリードしている。 |

|

(同社資料などより)

2.2023年5月期決算概要

【2-1 連結業績】

| 22/5期 | 構成比 | 23/5期 | 構成比 | 前期比 | 修正予想比 |

売上高 | 91,538 | 100.0% | 101,843 | 100.0% | +11.3% | +0.8% |

売上総利益 | 54,212 | 59.2% | 58,416 | 57.4% | +7.8% | - |

販管費 | 52,445 | 57.3% | 55,838 | 54.8% | +6.5% | - |

営業利益 | 1,766 | 1.9% | 2,578 | 2.5% | +45.9% | -0.8% |

経常利益 | 2,307 | 2.5% | 3,040 | 3.0% | +31.7% | +1.3% |

当期純利益 | 1,449 | 1.6% | 2,769 | 2.7% | +91.1% | +42.0% |

* 単位:百万円。修正予想比は23年4月公表の業績予想に対する比率。

増収、大幅な増益

売上高は前期比11.3%増の1,018億円。国内ブックオフ事業の直営既存店において、書籍を除きトレーディングカード・ホビーを中心に、アパレル、ソフトメディアなど全てのカテゴリーで売上高が前期を上回った。プレミアムサービス事業、海外事業も増収。

営業利益は同45.9%増の25億円。引き続き粗利率の高い書籍が弱含みのため売上総利益の増益率は増収率を下回ったが、販管費の伸びも小幅で大幅な増益。

大規模なIT投資の開発遅延により、ECサイト刷新と店舗POS刷新のリリースは2024年5月期となり、償却費の負担開始も2024年5月期からとなる。

当期純利益は同91.1%増の27億円。グループ再編や繰延税金資産の回収可能性の見直し等による法人税等調整額(益)の計上により大幅な増益。これに伴い、配当を22.00円/株から25.00円/株へ修正した。

売上高・営業利益・経常利益は2度目の上方修正となった23年4月公表の業績予想どおりの着地となった。

「ひとつのBOOKOFF」構想における公式スマホアプリ会員数は当期末643万人まで伸長。目標としていた600万人を大きく上回った。

【2-2 概況】

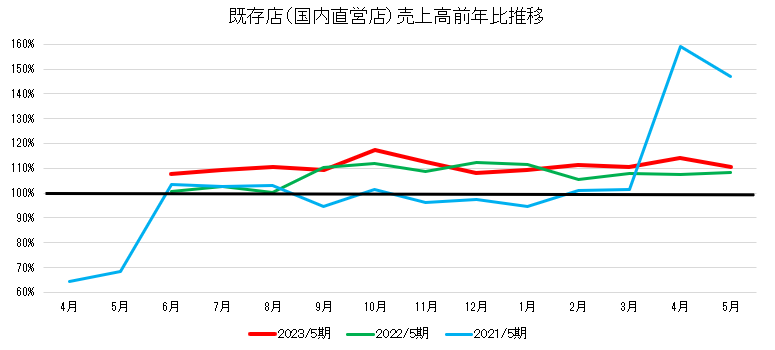

◎既存店売上高

繁華街立地の人流回復のほか、資源価格高騰に伴う節約志向・生活防衛意識の高まりなどにより、リユース業界全体が好調な中、同社では、既存店リニューアルや、アプリ会員基盤最大化などのマーケティング施策により、既存店売上高前年比は110.9%と前期を大きく上回った。

◎商材・立地

*商材

書籍のみ前期比減収。巣ごもり需要一巡に加え、紙ベースの新刊書籍販売部数減少傾向が影響しており、長期的にはダウントレンドは避けられないと見ているが、後で触れるように、書籍は中核商材との位置づけに変化はない。減少幅縮小に注力する。

注力中のトレーディングカード・ホビーは、引き続き好調。店舗リニューアル等による取扱強化が寄与している。トレーディングカード新品市場も継続して伸長している。

イベントの開催などを通じ、トレカプレーヤー層ならびに市場の拡大を図っている。

アパレルも前年を上回った。売り場面積は縮小したが、店舗オペレーション変更等による効率化のほか、節約志向も追い風となり、同社予想を上回った。

(国内直営店 商材別売上高前年同期間比、四半期期間)

| 22/5期 1Q | 2Q | 3Q | 4Q | 23/5期 1Q | 2Q | 3Q | 4Q | 23/5期 累計 |

書籍 | 93.8% | 100.1% | 96.9% | 96.2% | 94.8% | 93.4% | 96.4% | 97.3% | 95.5% |

ソフトメディア(音楽・映像・ゲーム) | 97.0% | 104.1% | 101.4% | 98.3% | 104.0% | 110.8% | 101.4% | 106.3% | 105.5% |

アパレル | 94.5% | 107.0% | 114.3% | 115.8% | 117.6% | 120.2% | 124.1% | 121.8% | 121.1% |

貴金属・時計・ブランドバッグ | 97.9% | 111.5% | 113.1% | 125.6% | 111.8% | 118.6% | 110.5% | 113.2% | 113.4% |

トレーディングカード・ホビー | 163.2% | 171.1% | 164.5% | 149.1% | 142.9% | 153.2% | 140.2% | 144.5% | 144.8% |

家電・携帯電話 | 92.0% | 108.4% | 113.6% | 107.7% | 118.0% | 113.0% | 107.9% | 106.2% | 111.0% |

スポーツ・アウトドア用品 | 102.2% | 112.1% | 121.7% | 111.0% | 107.4% | 117.1% | 107.2% | 109.4% | 109.9% |

その他 | 112.9% | 123.5% | 118.0% | 110.6% | 124.7% | 115.3% | 114.2% | 110.4% | 115.9% |

合計 | 101.2% | 110.3% | 110.1% | 108.0% | 109.3% | 113.2% | 109.5% | 111.7% | 110.9% |

*既存店実績

*立地

郊外・ロードサイド型は引き続き好調。コロナ禍の影響が薄れ、駅前・繁華街型も伸長した。

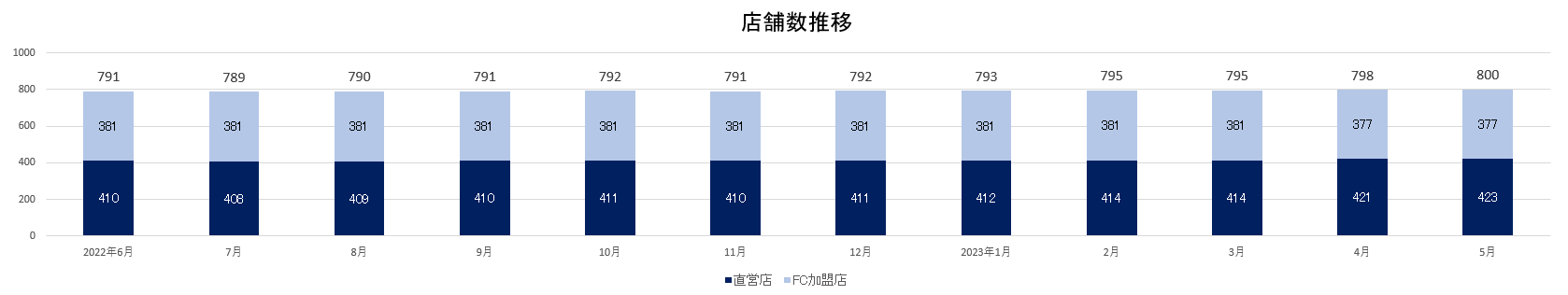

◎店舗

23年5月末の店舗数は800店舗。23年5月期の新規出店は直営・国内16店舗、直営・海外6店舗の合計22店舗。リニューアルは57店舗で実施した。新規出店直営・国内16店舗の内訳は、BOOKOFF SUPER BAZAAR 2店舗、BOOKOFF PLUS 1店舗、BOOKOFF 4店舗、あそビバ 3店舗、BOOKOFF買取センター 1店舗、BOOKOFF総合買取窓口 4店舗、Japan TCG Center 1店舗。

(リニューアルについて)

リニューアルのうち、戦略的投資として実施しているのは、「BOOKOFFのエンタメ化」と「BOOKOFF SUPER BAZAAR(BSB)のトレーディングカード・ホビー強化、アパレル売場の効率化」の2つ。

新規出店(直営)

区分 | 店舗名 | 店舗パッケージ | OPEN | 所在地 | 売場面積 |

海外 | Tampoi店 | Jalan Jalan Japan | 22年4月1日 | マレーシア | 482坪 |

海外 | ANIMELAB BROOKLYN店 | BOOKOFF | 7月1日 | アメリカ合衆国 | 30坪 |

国内 | イオンモール和歌山店 | あそビバ | 8月2日 | 和歌山県 | 38坪 |

国内 | 春日部豊春店 | BOOKOFF | 8月4日 | 埼玉県 | 201坪 |

国内 | 鈴鹿ハンター店 | BOOKOFF | 8月6日 | 三重県 | 256坪 |

国内 | 春日白山通り店 | BOOKOFF総合買取窓口 | 8月20日 | 東京都 | 10坪 |

国内 | イオン本牧店 | BOOKOFF | 9月10日 | 神奈川県 | 328坪 |

国内 | フレスポ八王子みなみ野店 | BOOKOFF買取センター | 9月17日 | 東京都 | 30坪 |

国内 | 麻布十番店 | BOOKOFF総合買取窓口 | 10月15日 | 東京都 | 17坪 |

海外 | Kip mall Melaka店 | Jalan Jalan Japan | 11月4日 | マレーシア | 515坪 |

海外 | RIVERSIDE店 | BOOKOFF | 11月30日 | アメリカ合衆国 | 143坪 |

国内 | PAPA上尾店 | BOOKOFF SUPER BAZAAR | 12月10日 | 埼玉県 | 1,132坪 |

海外 | ANIMELAB LITTLE TOKYO店 | BOOKOFF | 23年1月12日 | アメリカ合衆国 | 57坪 |

海外 | GARDENGROVE店 | BOOKOFF | 2月14日 | アメリカ合衆国 | 140坪 |

国内 | イオンモール沖縄ライカム店 | Japan TCG Center | 2月22日 | 沖縄県 | 37坪 |

国内 | 渋谷神山町店 | BOOKOFF総合買取窓口 | 4月15日 | 東京都 | 9坪 |

国内 | イオンモール堺北花田店 | あそビバ | 4月25日 | 大阪府 | 39坪 |

国内 | イオンモール各務原店 | あそビバ | 4月27日 | 岐阜県 | 42坪 |

国内 | ミーナ天神店 | BOOKOFF SUPER BAZAAR | 4月28日 | 福岡県 | 494坪 |

国内 | 千葉仁戸名店 | BOOKOFF PLUS | 5月26日 | 千葉県 | 382坪 |

国内 | イオン山形店 | BOOKOFF | 5月27日 | 山形県 | 338坪 |

国内 | 白金ザ・スカイ店 | BOOKOFF総合買取窓口 | 5月30日 | 東京都 | 19坪 |

BOOKOFFの新規出店はリプレイス(スクラッブ&ビルド)が中心であるため、合計店舗数に大きな変化は無い。

◎EC売上

「公式スマホアプリを起点に、ECチャネルと全国の店舗網を活用し、リユース商品との「一期一会」を全てのお客様に最適な方法でお届けする」ことをコンセプトとする「ひとつのBOOKOFF」構想においては、アプリ会員の拡大、電子買取システムの導入と拡大(利用者の受付時間短縮と店舗運営効率UP)、店頭在庫のEC連携、EC商品の店舗受取サービス、キャッシュレス買取といった施策を引き続き進めている。

2023年5月末のアプリ会員数は643万人となり、23年5月末600万人の目標を大きく上回った。

レジ通過客数(延べ)の3割超がアプリ会員となり、カード会員を超えた。アプリを通じた誘客施策が奏効し、来店客数増に繋がっている。

今後は会員数増大よりも来店頻度のアップ、会員一人当たりの売上増を目指すフェーズに軸足を移していく。CRMを充実させるとともに、2023年5月より開始したロイヤリティプログラムの拡充を進める。ブックオフにまつわる行動を会員アプリ内スタンプで可視化し、インセンティブを付与。顧客の生活に密着し、再来店・再購入を促す考えだ。

開始してまだ日は浅いが、今後の販促予算を検討する上での重要な材料の収集が進んでいるということだ。

従来のカード会員だった顧客がアプリ会員になることで、年間購入金額(LTV)は同社比較で1.3倍に増加することが分かっている。また、ネットで注文した商品を店頭で受け取る「店舗受取サービス」が好調であるほか、同サービス利用者の3割以上が店内で何らかの商品を「ついで買い」しているなど、確実に同社収益に好影響を産み出している。

ECサイト「BOOKOFF Online」上での注文に対する、ECセンターからの配送による販売実績、直営店・FC加盟店からの配送による販売実績、直営店・FC加盟店での店舗受取サービスによる販売実績の合計である「BOOKOFF Online経由チェーン売上高」は、前期比97.8%の88億94百万円と前年割れが続いているが、ネットで注文し近隣店舗で受け取る「店舗受取サービス」は引き続き好調である。

「ひとつのBOOKOFF」構想の下、ネット・店舗の双方を通じ全体で販売を拡大することに注力している。

一方で、ECサイトおよび店舗POS刷新のための大規模な開発に取り組んでいるが、顧客満足度を高めるためにはパフォーマンス及びスピードの更なる改善が必要と判断し、リリースを24年5月期に遅延させた。これに伴い、償却費の負担開始も24年5月期からとなる。

◎プレミアムサービス事業

一部商材における市場変動の影響を受けたものの、売上高は前期を上回った。

hugallを6店舗、BOOKOFF総合買取窓口を4店舗新規出店した。

◎海外事業

*マレーシア

「Jalan Jalan Japan」は前年ロックダウンの反動もあり売上高が大きく伸長。計画どおり直営店2店舗出店し、22年10月に「Jalan Jalan Japan」がカザフスタンに加盟店として1店舗出店した。

*米国

「BOOKOFF」の売上高も前期を上回り好調に推移している。

現地での本・ソフトメディアの買取・販売が引き続き好調で、日本のアニメフィギュアやグッズ、Mangaなどの人気もあり、エンターテイメント性の高い店舗として顧客期待に応えている。

SNSやインフルエンサーの活用、アニメ系イベントへ継続的に参加しており、顧客とのコミュニケーションを継続することで、認知向上と顧客の獲得へ繋げている。

当初1-2店舗の出店計画に対し、直営店4店舗と計画を上回る出店となった。

【2-3 財政状態とキャッシュ・フロー】

◎財政状態

| 22年5月 | 23年5月 | 増減 |

| 22年5月 | 23年5月 | 増減 |

流動資産 | 28,329 | 29,112 | +783 | 流動負債 | 16,289 | 17,945 | +1,656 |

現預金 | 8,203 | 5,544 | -2,659 | 仕入債務 | 735 | 814 | +79 |

売上債権 | 2,333 | 3,008 | +675 | 短期借入金 | 8,514 | 10,384 | +1,870 |

たな卸資産 | 15,412 | 17,612 | +2,200 | 固定負債 | 12,324 | 13,210 | +886 |

固定資産 | 16,766 | 21,101 | +4,335 | 長期借入金 | 9,679 | 10,532 | +853 |

有形固定資産 | 6,214 | 8,852 | +2,638 | 負債 | 28,614 | 31,155 | +2,541 |

無形固定資産 | 1,607 | 2,443 | +836 | 純資産 | 16,482 | 19,057 | +2,575 |

投資その他 | 8,943 | 9,804 | +861 | 利益剰余金 | 9,948 | 12,322 | +2,374 |

差入保証金 | 7,306 | 7,296 | -10 | 自己株式 | -596 | -591 | +5 |

資産合計 | 45,096 | 50,213 | +5,117 | 負債・純資産合計 | 45,096 | 50,213 | +5,117 |

* 単位:百万円。借入金にはリース債務を含む。

戦略商材であるトレーディングカード・ホビーの積極展開による流動資産増のほか、コロナ禍で抑制していた各事業への出店投資積極化やシステムへの追加投資等による固定資産増で資産合計は前期比51億円増加の502億円。

長短期借入金の増加等で負債合計は同25億円増加し311億円。

利益剰余金の増加等で純資産は同25億円増加の190億円。

自己資本比率は前期末比1.3pt上昇し、37.6%。

◎キャッシュ・フロー

| 22/5期 | 23/5期 | 増減 |

営業CF | 2,782 | 243 | -2,539 |

投資CF | -1,863 | -3,453 | -1,590 |

フリーCF | 919 | -3,210 | -4,129 |

財務CF | 1,408 | 490 | -918 |

現金・現金同等物残高 | 8,203 | 5,544 | -2,659 |

* 単位:百万円

上記の通り、戦略商材の積極展開や売場拡張によるたな卸資産の増加のほか、オンライン決済の売掛金増加や回収期間の変更等により営業CFのプラス幅は縮小。加えて、2022年5月期の自己株処分によって調達した資金を出店等の戦略投資に充当し投資CFのマイナス幅が拡大した結果、フリーCFはマイナスに転じた。

キャッシュポジションは低下した。

3.2024年5月期業績予想

【3-1 業績予想】

| 23/5期 | 構成比 | 24/5期(予) | 構成比 | 前期比 |

売上高 | 101,843 | 100.0% | 106,000 | 100.0% | +4.1% |

営業利益 | 2,578 | 2.5% | 2,600 | 2.5% | +0.9% |

経常利益 | 3,040 | 3.0% | 3,000 | 2.8% | -1.3% |

当期純利益 | 2,769 | 2.7% | 1,600 | 1.5% | -42.2% |

* 単位:百万円。

増収も利益は前期並み

売上高は前期比4.1%増の1,060億円、営業利益は同0.9%増の26億円、経常利益は同1.3%減の30億円の予想。

各事業における積極出店は継続し、売上高は引き続き伸長するものの、国内ブックオフ事業における大型IT投資遅延に伴う償却費の負担開始時期のズレ込み、電気料金や人件費等の費用負担増、人財の積極採用などにより、営業利益・経常利益は前期並を見込んでいる。当期純利益は前期の一時的要因の反動で減益。

配当は前期と同じ25.00円/株を予想。予想配当性向は30.9%。

【3-2 各種前提】

各事業の前提は以下の通り。今期よりセグメント開示を開始する予定だ。

(1)国内ブックオフ事業

新規出店は、BOOKOFF SUPER BAZZAR、BOOKOFF、BOOKOFF PLUSで10~11店舗。あそビバで2~3店舗を予定している。

引き続き、既存店におけるトレカ・ホビー強化及びアパレル効率化(BOOKOFF SUPER BAZZAR)、BOOKOFFのエンタメ化のリ

ニューアルを実施する。

直営店既存店売上高前期比は、23年5月期の110.9%に対し、上期107%、下期101%を想定している。

(2)プレミアムサービス事業

「hugall」「BOOKOFF総合買取窓口」は4~5店舗の新規出店を予定している。

出店継続とともに、重要施策である人財確保及び育成に注力する。

(3)海外事業

「Jalan Jalan Japan」は加盟店を含め3~4店舗、米国では2~3店舗の新規出店を計画している。

マレーシアへの商品供給強化のための設備投資を実施する考えだ。

4.中期経営方針

【4-1 これまでの歩みと事業環境】

ブックオフコーポレーションとして中古本の仕入・販売からスタートし、2000年以降、取扱商材を拡大するとともに、積極的な店舗展開で成長してきた同社は、出店商圏余地が限界を迎える中でも店舗の複合化・大型化を進め利益の拡大を実現してきた。

しかし、ECやCtoCの拡大、競争激化の中で、収益は低迷し、2016年~2018年には最終赤字を計上することとなった。

こうした状況下、ECサイト「BOOKOFF Online」や高額商品を取り扱うプレミアムサービス事業の開始、買取特化型店舗「BOOKOFF総合買取窓口」の新設など、変革のためのトライ&エラーを進め事業基盤の再構築を図ってきた。

コロナ禍の影響も受けたが、国内ブックオフ事業の再強化、プレミアムサービス事業及び海外事業への注力、新業態店舗の開発などにより経常利益30億円を創出することができる体制を整えることができた。

変革期を経て今期以降を持続可能な新たな成長期と位置付けている。

同社資料によれば(リサイクル通信調べ 2022年)、国内リユース市場は、2009年1.1兆円が2022年には3.0兆円まで拡大。2025年には更に3.5兆円まで伸長(CAGR+7.6%)すると見込まれている。

【4-2 目指す姿】

成長の続くリユース市場において「リユースのリーディングカンパニー」を目指す。

そのために、「あらゆるお客様層がお得に、楽しく、安心して買える・売れる」環境の整備、「すてない社会」の実現、リユースの世界展開、リユース拡大のための活動、などに取り組む。

事業ミッションである「多くの人に楽しく豊かな生活を提供する」ことの実現による企業価値の最大化を目指している。

「経営理念の体現」「人財育成」「既存事業CFの永続性担保」「資本コストの低減」から成るグループの普遍的価値をベースに、各事業を推進し成長を追求する。

(同社資料より)

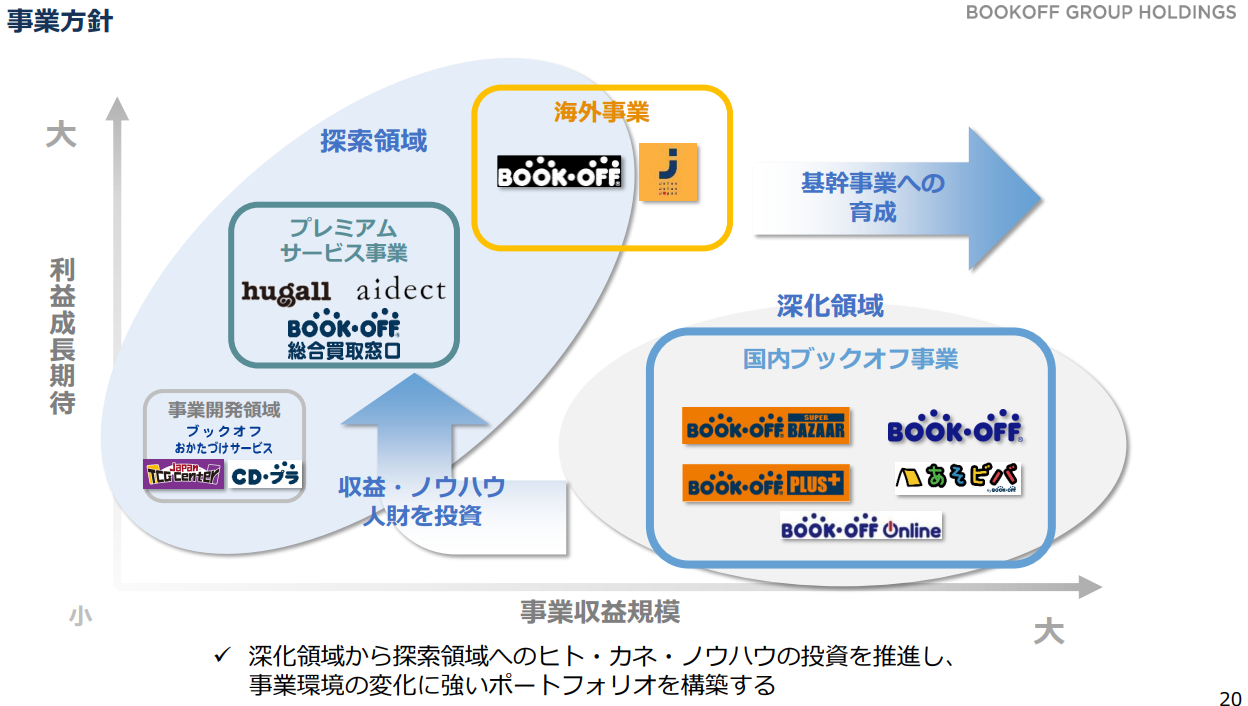

【4-3 事業方針】

(1)概要

成長市場において、「1.会社概要」で触れた「経営理念」「MISSION」「VISION」の下、探索と深化を兼ね備えた持続的な成長の実現に向けて、従前のテーマであった「本だけじゃないブックオフ」から一歩進み、「ブックオフだけじゃないブックオフグループ」、つまり「事業ポートフォリオの変革」が不可欠であると考え、中期的な事業方針としている。

(2)各事業の位置付け

国内ブックオフ事業を「深化領域」、プレミアムサービス事業、海外事業、事業開発領域を「探索領域」と位置付け、深化領域で生み出した収益・ノウハウ・人財を探索領域に投資。

基幹事業に育成することで環境変化に対応可能な事業ポートフォリオを構築する。

(同社資料より)

国内ブックオフ事業においては、損失計上という困難な時期もあったが、それを乗り越えて再び堅実な成長路線に回帰してきた。

そうした中で、基礎的なマネージメントスキル、コミュニケーションの取り方、チームビルディングや社員のモチベーション向上のため手法といった、いわば人財育成のための要諦が同社では確立することができている。

こうした優れた人財育成のノウハウを「探索領域」に導入していく。もちろん「深化領域」と「探索領域」ではビジネスモデルも異なるためチャレンジングな部分もあるが、同社の大きな強みである人財育成の仕組みを「探索領域」でも展開することで、大きな成長に繋げていく。

(3)各事業の方針

①国内ブックオフ事業

中期方針を「お客様へ最高のリユース体験を提供する」とし、「本を中核商材に地域に合わせた商材拡張」と「ブックオフを超便利に・超面白く」に取り組む。

グループの中核事業として、現状の利益水準を確保しつつ資本効率を改善し、成長事業への人財・ノウハウの輩出を継続的に行う。

顧客戦略においては来店頻度の向上、来店機会の創出、買取戦略においては体験価値の向上、顧客コストの削減、改善の継続性、デジタル戦略においてはユーザビリティの改善、商材拡張、アプリ機能の拡充に取り組む。

人財戦略においては、社員積極採用、評価基準・キャリアパスプランの多様化が重要と認識している。

「本を中核商材に地域に合わせた商材拡張」

新刊書籍の販売が低迷しており、同社の書籍の売上も前年割れとなっている。ただ、書籍は年代、性別を問わず幅広い顧客が利用するため大きな顧客基盤を持った商材である。加えて、粗利率も高い。リユース業界においては、アパレル、ブランド品などそれぞれの商材において強力なカテゴリーキラーが存在するので、他社との差別化要素を考えたとき、同社にとって「書籍」は戦略的に重要な商材であると改めて認識している。

書籍獲得粗利額の維持に向け、適切な価格施策、買取利便性の向上、在庫の可視化・検索性向上を図る。

アパレル、ブランドバッグ・貴金属、トレカ・ホビー、スポーツ用品など増収基調が続いている商材は、取り扱い店舗数の増大、特化店舗パッケージの開発などで取り扱いを強化する。

「ブックオフを超便利に・超面白く」

既存店の大型化を中心とした継続的な出店、新店舗パッケージの開発、公式スマホアプリを利用したCRM施策の強化、接客・店舗づくりの深化、商品・顧客管理のデジタル化推進などにより顧客接点の強化と拡大を図る。

②プレミアムサービス事業

「グループで今まで取り込み切れなかった層に新規出店を中心にアプローチをかける」ことを中期方針としている。

2028年5月期までに主要都市を中心に100店舗体制を構築する。

接遇・対応力強化で競争優位性を確立するほか、新規出店に加え、富裕層の顧客開拓を目指し、百貨店の外商・不動産企業・金融系企業などアライアンスパートナーの拡大による新規出店以外でのアプローチを強化し、顧客接点を拡大する。

③海外事業

◎Jalan Jalan Japan

マレーシア、カザフスタンでの出店を続けるほか、新たな国への展開も検討する。

2028年5月期までに50店舗、2033年5月期までに100店舗へ拡大する計画。

◎米国

アメリカ東西海岸においてドミナント出店を続けることに加え、新たに内陸部メガシティへの展開を開始する。

2028年5月期までに30店舗、2033年5月期までに100店舗を目標としている。

出店拡大に合わせた商品供給力強化も重要な課題である。

同社グループのチェーンのみならず、他社や自治体とも連携して不用品のリユース促進を図るほか、Jalan Jalan Japanチェーンの出店拡大を通じて世の中の「すてない社会」の実現につなげる。

④事業開発領域

*トレーディングカード専門店事業

「Japan TCG Center」を東名阪、政令指定都市中心に積極的に出店するとともにFC展開を開始する。

成長するトレカ市場における多様なブランド展開によりグループのシェア拡大と収益化を図る。

*CDプラ(リサイクル)事業

ゴミにしないだけでなく、自社の工夫で高い価値に変えて世の中に提案する事業へチャレンジする。

*おかたづけ事業

一都三県のほか、協力企業を増やしてサービスエリアを拡大する予定である。

できるだけゴミを減らすことで廃棄費を下げ、買取金額を作業費から引くことで顧客の期待に応える考えだ。

*新たな事業の探索

「経営理念、ミッションに通ずるものであること」「ブックオフグループの事業展開で生み出された強みを活かすことができること」「ブックオフグループで働く従業員の新たなキャリア形成につながること」という方針に基づいて、引き続き新規事業開発やM&Aを検討する。

【4-4 数値目標】

◎利益の拡大

2028年5月期「売上高1,300億円、経常利益45億円以上」を目標としている。深化領域の着実な伸長と探索領域の拡大により、過去最高利益(経常利益38億円)の大幅な更新を目指す。

(同社資料より)

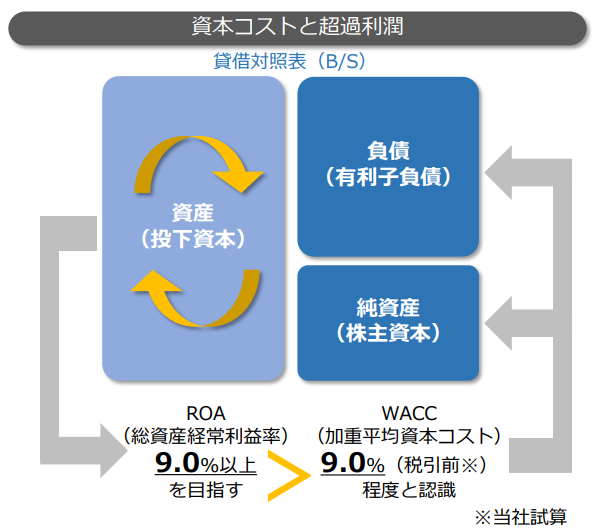

◎資本コストを意識した財務方針

28年5月期のROAは9.0%以上を目標としている。

WACC(加重平均資本コスト)9.0%程度と資本コストを認識しており、成長事業を中心とした積極投資による過去最高益(経常利益38億円)の更新とともに、資本収益性改善による超過利潤(経済的付加価値)の創出も目指す。

*同社では事業部門のKPIとして伝統的に経常利益を用いているため、より事業部門への浸透度合いが高い経常利益を用いたROA(総資産経常利益率)をKGIに採用している。また、同社は余剰資産が比較的少ないため、ROAとROICがほぼ同数値の状態である。

(同社資料より)

5.堀内社長から株主・投資家へのメッセージ

赤字計上という苦しい時期もありましたが、この5、6年で国内ブックオフ事業の強化により収益回復を果たし、経常利益30億円という土台を構築することができました。

そこで今回、ここからの5年間のビジョンとして、一つは「2028年5月期 売上高1,300億円、経常利益45億円以上」という明確な目標を打ち出しました。

ただ、この利益水準目標もさることながら、「本だけじゃないブックオフ」から一段、二段進め、「ブックオフだけじゃないブックオフグループ」ということで、強靭でありながらしなやかな事業ポートフォリオを構築することが、今後5年間の大きなテーマであると考えています。

国内ブックオフ事業、プレミアムサービス事業、海外事業それぞれを確立させて、3本柱による安定収益構造を構築するとともに、現在種まきを行っている事業を黒字化させ、持続可能な利益成長を進めてまいりますので、投資家の皆様にはぜひご期待いただきたいと思います。

6.今後の注目点

国内ブックオフ事業、プレミアムサービス事業、海外事業とも好調で2桁の増収増益となった23年5月期であったが、今期24年5月期は積極出店により4%増収の一方、IT投資の償却負担が始まるほか、その他各種コストの上昇もあり利益は前期並みを見込んでいる。

売上高に関しては、直営店既存店売上高前期比を23年5月期の110.9%に対し、上期107%、下期101%と想定している。トレカ・ホビーの伸長はつづくものの、ソフトメディア等の低調も見込んでおり、既存店はリニューアルを継続し、新店売上を加えて増収を確保。利益については各種コスト増を可能な限り吸収しつつ、前期の新店赤字を早期に黒字化することによる増益効果を見込んでいる。

インバウンドの上乗せなど、読み切れない要素もあるものの、「2028年5月期 売上高1,300億円、経常利益45億円以上」に向けた第1歩となる今期、どのように売上・利益を積み上げていくか注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 9名、うち社外5名(うち独立役員3名) |

◎コーポレート・ガバナンス報告書(更新日:2023年8月29日)

基本的な考え方

当社グループは、純粋持株会社であるブックオフグループホールディングス株式会社のもと、「事業活動を通じての社会への貢献」「全従業員の物心両面の幸福の追求」をグループ共通の経営理念とし、「経営の透明性・効率性の確保」「迅速な意思決定」「アカウンタビリティの充実」をコーポレート・ガバナンスの基本的な考え方としております。この考えのもと、株主をはじめお客様・従業員・取引先・地域社会等の各ステークホルダーと良好な関係を築くとともに、透明・公正かつ迅速・果断な意思決定を行うための仕組みを整え、持続的な成長及び中長期的な企業価値向上を目指してまいります。

コーポレートガバナンス・コードの各原則に対する基本方針を「コーポレートガバナンス・コードに関する当社の取り組み」にて、開示しております。

■コーポレートガバナンス・コードに関する当社の取り組み

https://www.bookoffgroup.co.jp/sustainability/governance.html

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【原則1-4】

当社は、「出資及び有価証券運用に関する規程」により、原則として政策保有目的の株式の取得を行わない方針を定めております。ただし、例外として、当社フランチャイズ・チェーン加盟企業の株式を保有することがあります。当社は取締役会にて保有株式につき検証を行い、個別の政策保有株式の意義を検証しております。

(検証内容)

□定性的項目

・取得経緯

・取引関係の有無

・保有の意義

・将来的なビジネスの可能性

・保有しない場合のリスク

・保有継続した場合のメリット・デメリット

□定量的な項目

・年間受取配当額

・株式評価損益

議決権行使については、議案の内容を精査及び直近3ヶ年の業績及び財務状況等を検証し、必要に応じて企業との対話を行い、株主価値向上に資するものか否かを判断した上で、適切に行使いたします。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【補充原則2-4①】

当社グループは、多様性の確保を含む人財育成方針、社内環境整備方針及び達成目標を定め、その実施状況と併せて自社ウェブサイト等で開示しております。

■ダイバーシティ方針(及び目標・行動計画と状況)

https://www.bookoffgroup.co.jp/sustainability/diversity.html

【補充原則3-1③】

当社は、当社グループの経営戦略の開示に当たり、サステナビリティへの取り組み及び人的資本や知的財産への投資等について、決算説明資料等で説明及び開示しております。また、当社グループの事業活動が気候変動に与える影響について、国際的に確立された開示の枠組みであるTCFD(気候関連財務情報開示タスクフォース)に基づき、自社ウェブサイト等で開示を行っております。

■気候変動への対応(TCFD)

https://www.bookoffgroup.co.jp/sustainability/tcfd.html

【原則5-1】

当社は、IR担当役員を選任し、経営企画部をIR担当部署としております。株主や投資家に対しては、決算説明会を半期に一回開催するとともに、逐次スモールミーティングや個別取材等を実施しております。また、IRポリシーを制定し、自社ウェブサイトにて開示しております。

■IRポリシー<株主との建設的な対話を促進するための方針>

https://www.bookoffgroup.co.jp/ir/policy.html

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(ブックオフグループホールディングス:9278)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |