ブリッジレポート:(4783)日本コンピュータ・ダイナミクス 2024年3月期上期決算

下條 治 社長 | 日本コンピュータ・ダイナミクス株式会社(4783) ※2024年1月1日よりNCD株式会社に社名変更 |

|

会社情報

市場 | 東証スタンダード市場 |

業種 | 情報・通信 |

代表者 | 下條 治 |

所在地 | 東京都品川区西五反田 4-32-1 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

1,141円 | 8,180,268株 | 9,334百万円 | 14.3% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

32.00円 | 2.8% | 104.34円 | 10.9倍 | 619.62円 | 1.8倍 |

*株価は12/22終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。数値は四捨五入。

*ROE、BPSは2023年3月期実績。DPS、EPSは2024年3月期予想。

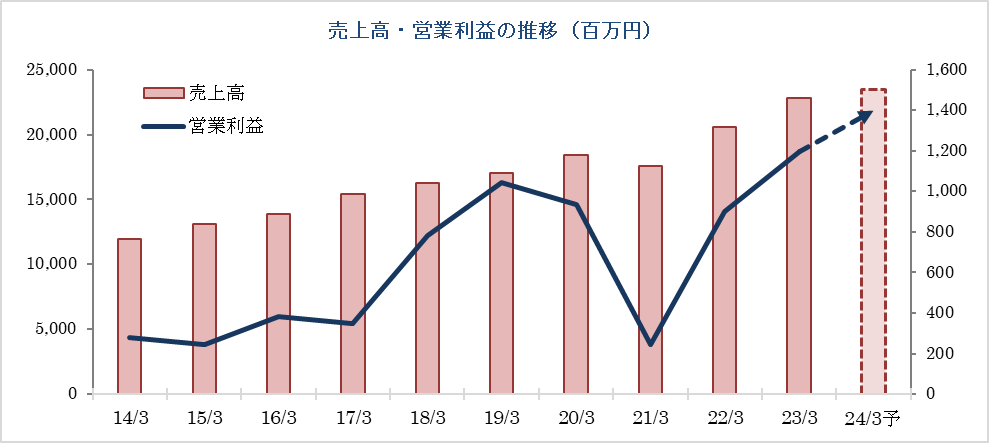

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | 配当 |

2019年3月(実) | 17,007 | 1,045 | 1,089 | 615 | 77.45 | 14.00 |

2020年3月(実) | 18,390 | 936 | 953 | 648 | 81.62 | 14.00 |

2021年3月(実) | 17,563 | 242 | 388 | 145 | 18.11 | 14.00 |

2022年3月(実) | 20,550 | 902 | 956 | 458 | 56.78 | 14.00 |

2023年3月(実) | 22,853 | 1,195 | 1,212 | 672 | 83.31 | 20.00 |

2024年3月(予) | 23,500 | 1,400 | 1,400 | 850 | 104.34 | 32.00 |

(単位:百万円、円)

*予想は会社予想

日本コンピュータ・ダイナミクスの2024年3月期上期の概要と今後の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2024年3月期上期決算

3.2024年3月期業績予想

4. 中期経営計画

5.サステナビリティ

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 24/3期上期は前年同期比11.5%増収、同75.2%営業増益、上期として過去最高の業績となった。システム開発事業、サポート&サービス事業、パーキングシステム事業の全てにおいて2桁増収。システム開発事業では保険会社の新商品のシステム開発や、製造業の基幹システム刷新の業務領域が拡大した。サポート&サービス事業においては、大手企業の情報システム部門のアウトソーシング案件が堅調に推移するとともに、保険会社のクラウド関連等の業務領域が拡大した。パーキングシステム事業においては、感染症に係る各種規制緩和に加え、天候に恵まれ外出機会が増えたことによる駐輪場利用の増加、料金改定等業務改革の効果も寄与した。利益面では売上総利益率が改善、営業利益率は前年同期4.8%から7.6%に向上した。セグメント別にはシステム開発事業とパーキングシステム事業が大幅な増益。経常利益は同73.6%増、親会社株主に帰属する四半期純利益は同85.2%増となった。上期末配当は前年同期から9.00円/株増配の16.00円/株を実施する。

- 現時点では通期予想に修正はなく、24/3期は前期比2.8%増収、17.1%営業増益を計画する。24/3期は中期経営計画「Vison2026」の初年度にあたる。IT関連事業では、IT人材不足の解消やBCP対策のためシステムの保守・運用業務等をアウトソーシングする動きが見られることなどから、今後もIT投資の拡大を見込んでいる。引き続き人材育成や採用活動の強化などによる人的資本経営への取り組みに注力する。パーキングシステム事業においては、市場ニーズにマッチした利便性の高い無人駐輪場や、多様なモビリティに対応する次世代駐輪場の拡大などサービスの高付加価値化に取り組んでいる。配当は16.00円/株の期末配当を予定。通期では前期より12.00円/株増配の32.00円/株となる見通し。

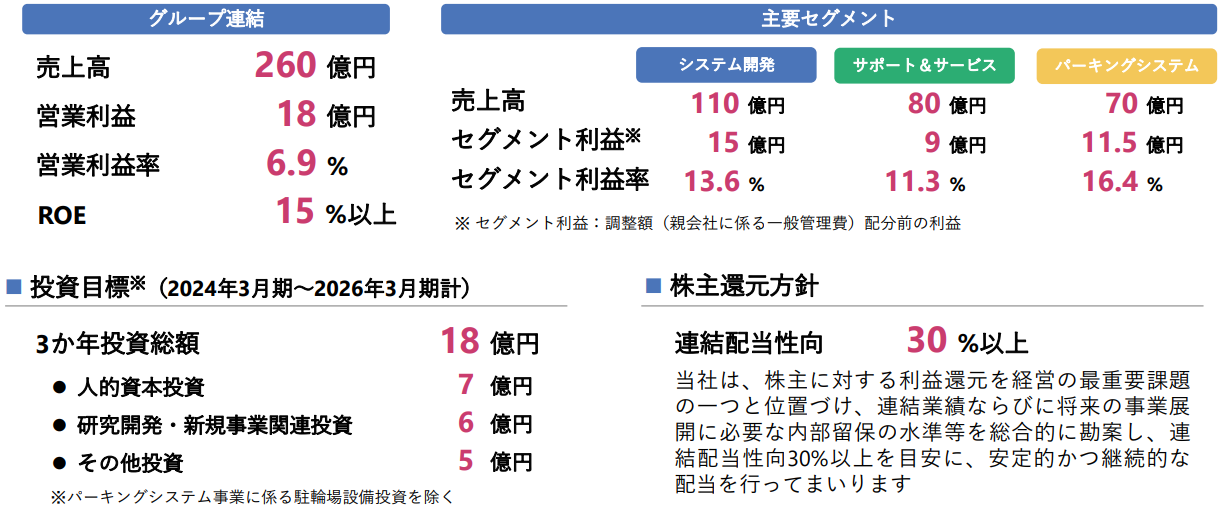

- 中期経営計画「Vision2026」は、2032年のビジョンとして掲げた売上高400億円、営業利益40億円からバックキャストして策定したもの。既存ビジネスの土台固めと長期的視点による投資を行い、飛躍に繋げる考え。26/3期に売上高260億円、営業利益18億円、ROE15%以上を目指す。基本方針は、①既存ビジネスの付加価値向上と新しいビジネスの創出による更なるNCDバリューの追求、②企業価値向上に向けた経営基盤の強化、③最適なグループ事業体制の再構築。また、株主還元として配当性向30%以上を目安に行う方針も示した。

- 24/3期上期は2桁増収増益、かなりの好スタートとなった。いずれの事業も2桁増収増益だが特にシステム開発事業とパーキングシステム事業の利益率の改善が顕著に現れた。今期から始まった進行中の中期経営計画「Vision2026」では利益率の改善に注力する方針を示しており、早速成果が出てきた印象。上期実績の通期予想に対する進捗率は売上高で50.7%、営業利益で64.3%。特に営業利益は今期の会社予想どころか「Vision2026」の2年前倒し達成の可能性すら出ている状況。尚、「Vision2026」を達成すれば、EPSは150円程度が想定される。上期のロケットスタートを受けて株価は上昇したものの、保守的な業績予想に対し、PERは低位にとどまる。配当も増額となる可能性があり、株価はさらなる見直し余地があるだろう。

1.会社概要

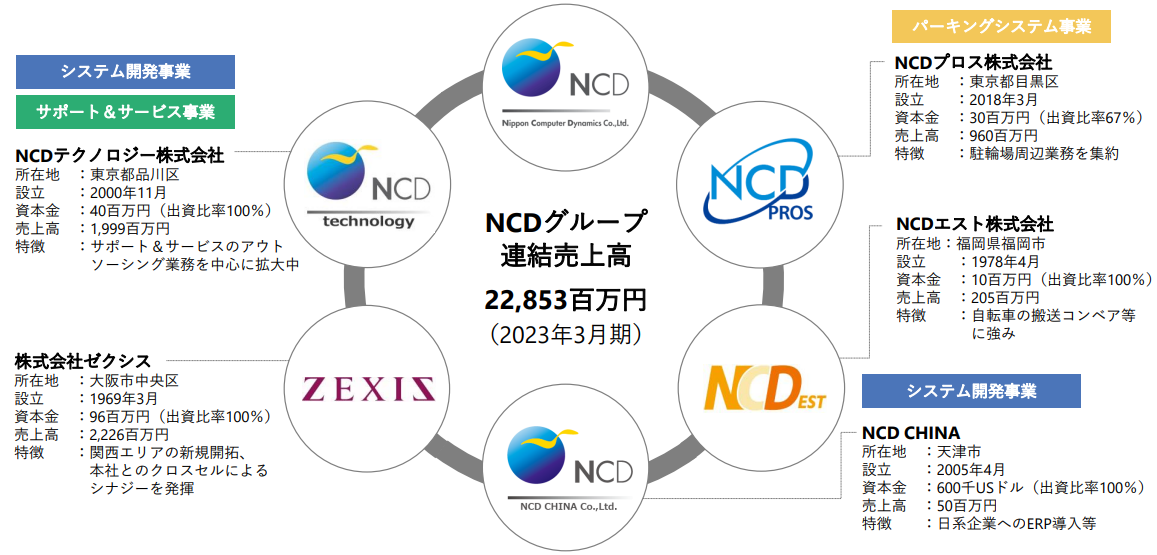

独立系ソフトウェア開発会社のパイオニア。コンサルティングからシステム運用までを手掛けるシステム開発事業、システムの保守・運用とテクニカルサポートを主体としたサポート&サービス事業、及び自転車駐輪場システムの開発・運営を行なうパーキングシステム事業を展開。システム開発事業やサポート&サービス事業は優良顧客との継続的な取引が特徴。また、パーキングシステム事業では、電磁ロック式駐輪場の導入実績が国内最大級である。

事業拠点は本社(東京都品川区)のほか、お台場オフィス(東京都江東区)、江東サービスセンター(東京都江東区)、福岡オフィス(福岡県福岡市)、小倉オフィス(福岡県北九州市)、長崎オフィス(長崎県長崎市。第2MSC(マネージドサービスセンター)を含む)、五島オフィス(長崎県五島市)を構えている。連結子会社は、国内にはIT関連事業を行うNCDテクノロジー(株)(東京都品川区)、主に関西エリアでIT関連事業を行う(株)ゼクシス(大阪府大阪市)、駐輪場管理・運用事業を行うNCDプロス(株)(東京都品川区)、九州でパーキングシステム事業を行うNCDエスト株式会社(福岡県福岡市)がある。海外では中国天津市に天津恩馳徳信息系統開発有限公司(NCD CHINA)があり、アジア日系企業向けサービスや日本向けオフショア開発を行っている。また、2023年12月にはソフトウエア受託開発業を展開する(株)ジャパンコンピューターサービス(以下JCS)を子会社化した。

日本コンピュータ・ダイナミクスのグループ企業と事業セグメント

(同社提供資料より)

*JCSは2024年3月期第3四半期より連結子会社となる予定。JCSはシステム開発、運用・保守を一貫して行っているが同社との取引先との重複はほとんどなく、事業基盤の拡大を見込む。

社名の"日本コンピュータ・ダイナミクス"には、「コンピュータをダイナミックユースして社会に貢献する(Dynamic use of Computer)」と言う創業時の思いが込められている。

23/3期の売上構成比はシステム開発事業40.5%、サポート&サービス事業30.2%、パーキングシステム事業29.2%。セグメント利益の構成比はシステム開発事業40.5%、サポート&サービス事業27.5%、パーキングシステム事業32.0%。

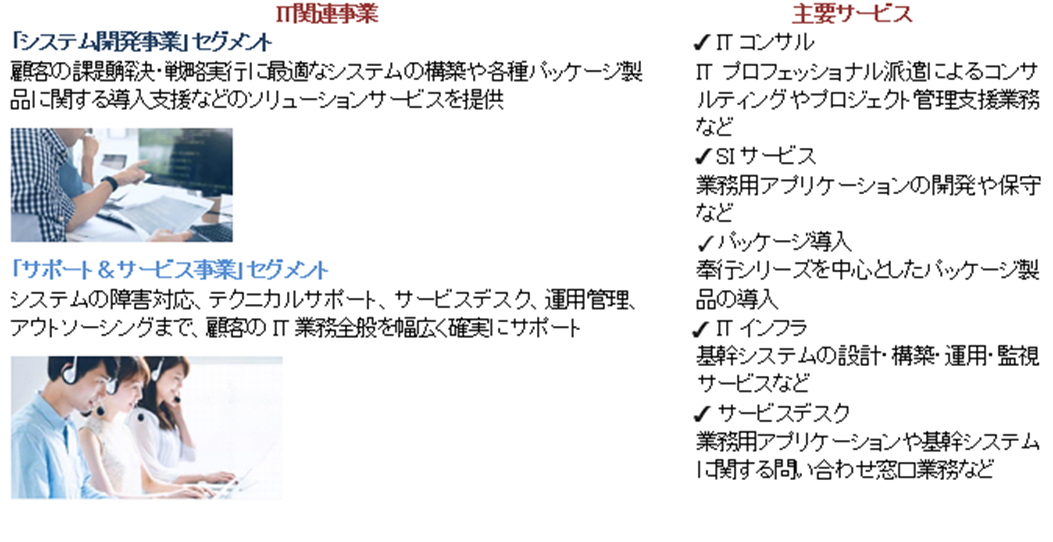

【IT関連事業の概要】

■ システム関連事業を祖業とした50年以上の豊富な実績

【IT関連事業の強み】

■ 企業活動に不可欠な基幹業務系のシステムを中心に、開発から保守・運用まで、システムのライフサイクル全般をカバー ■ 保険業界をはじめ、幅広い領域の大手顧客との長期継続取引を実現

■ 高いストック比率による安定した収益基盤 ■ ゼクシス等グループ会社を活用したシナジーの創出 ■ マネージドサービスセンター(MSC)や地方拠点を活用したBCP対策とコスト面のメリットも強み |

(同社提供資料より) |

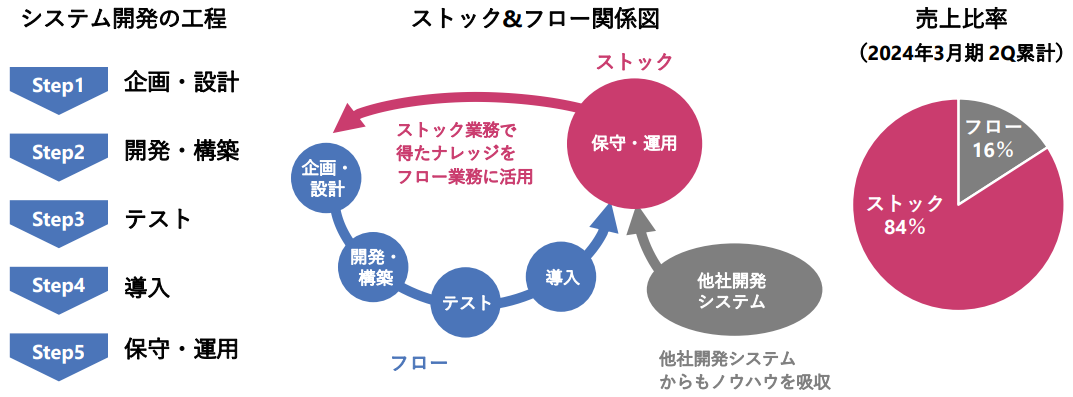

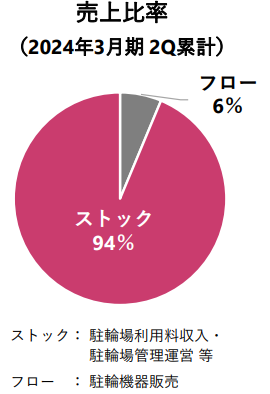

【IT関連事業のビジネスモデル】

■ 開発から保守・運用までワンストップのビジネスモデル

■ ストック売上が8割以上を占める安定した収益構造

(同社提供資料より)

【IT関連事業の取引先】

■ 蓄積したノウハウ及び地方拠点の活用が評価され、大手生損保企業との取引が拡大

■ 今後も同業他社への横展開を推進

主な取引先と取引期間

50年以上の取引 | 高砂熱学工業、東京ガスグループ、パナソニックグループ |

30年以上の取引 | エスアールエル、西部ガスグループ、日本生命グループ、富士フイルムグループ メットライフ生命 |

20年以上の取引 | KADOKAWA、商船三井、電通グループ、ニッスイ、福岡県庁 |

10年以上の取引 | 大阪府農協電算センター、九電工、ソニーグループ、東京海上日動火災 東京鐵鋼、マニュライフ生命、ヤクルト本社 |

近年の取引 | エラストミックス、FWD生命、オリックス生命、JFE商事、匠大塚 JTBアセットマネジメント、日本貨物鉄道、ベイシアグループソリューションズ ベネッセコーポレーション、みずほフィナンシャルグループ 三菱商事ライフサイエンス、LIXILグループ他 |

(2023年10月1日時点)

(同社資料を元にインベストメントブリッジ作成)

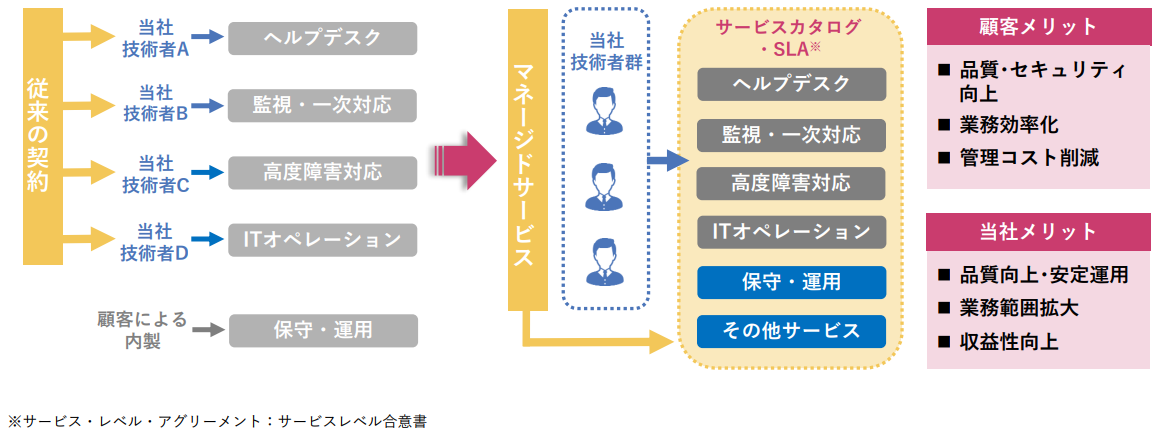

【マネージドサービス(全体像)】

■包括的なサービス提供ができるマネージドサービスへの切り替えを推進し、高付加価値ビジネスモデルへ転換

(同社提供資料より)

【パーキングシステム事業の歩み】

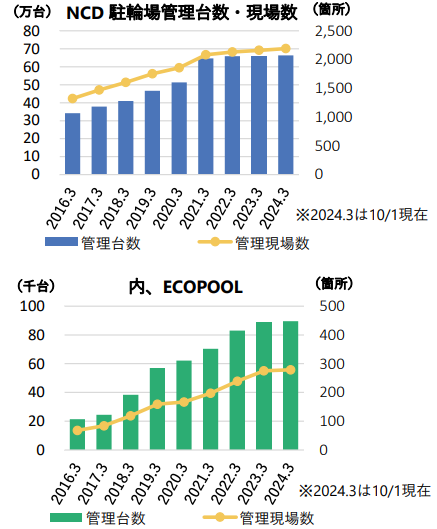

■ IT×駐輪場プラットフォームのパイオニア ・1992年・・・二次元コードを活用し、自治体の月極駐輪場のIT化に着手 ・1997年・・・パーキングシステム事業を開始 ・2013年・・・駐輪場管理台数が30万台を突破 ・2019年・・・キャッシュレス決済機能を導入、コロナ対策としても好評価 ・2021年・・・江戸川区、大阪市、神戸市での管理台数が増加、全国で60万台を突破

2023年10月1日現在 駐輪場管理台数663,500台 現場数2,193箇所

|

(同社提供資料より) |

【パーキングシステム事業の概要】

■ 用途に応じた利便性の高いサービスを展開

|

|

・同社駐輪場の主力ブランド ・放置自転車問題を解決する電磁ロック式駐輪場システム ・街全体を視野に入れた総合コンサルティングで地域に貢献 | ・ITにより駐輪場管理運営を省力化し、効率的な経営を可能に ・狭小地活用も可能な月極駐輪場 ・1都3県を中心に全国に展開、拡大中 |

【パーキングシステム事業のビジネスモデル】

■ 売上構成は主に駐輪機器販売と駐輪場の管理運営

売上分類 | 内容 |

(同社提供資料より) | |

機器販売 | 顧客企業への駐輪機器の販売 | ||

管理・運営 | 自営駐輪場 | 民間企業との契約による自社ブランド「EcoStation21」、「ECOPOOL」の管理・運営 | |

指定管理 | 自治体からの指定管理者選定による駐輪場の管理運営 | ||

受託 | 鉄道会社や自治体などが運営する駐輪場の管理受託 | ||

その他 | 自転車関連商品の販売、EC事業 など | ||

【パーキングシステム事業の取引先】

■ 幅広い顧客層と多様な駐輪場モデル

主要取引先

自治体 | 荒川区、大田区、葛飾区、北区、渋谷区、新宿区、杉並区、世田谷区、台東区、中央区、 豊島区、中野区、練馬区、朝霞市、市川市、川口市、狛江市、習志野市、府中市、横浜市、 福岡市 他 (以下は指定管理者に選定)板橋区、江戸川区、江東区、品川区、港区、目黒区、柏市、 川崎市、さいたま市、相模原市、立川市、多摩市、戸田市、名古屋市 | ・財務健全性や管理運営の品質面で高評価 ・関西、中部、九州地区等にも展開 |

商業施設 他 | アトレ、イオンリテール、イトーヨーカ堂、大丸松坂屋、コモディイイダ、ザイマックス、 住友不動産、西友、ダイエー、タイムズ24、高島屋、東急ストア、東急不動産、東神開発、 野村不動産、パルコ、ビックカメラ、丸井、三井不動産、三越伊勢丹、ヨドバシカメラ 他 | ・キャッシュレス決済等、IT技術を付加した提案 |

鉄道事業者 | 小田急電鉄、京王電鉄、京成電鉄、京浜急行電鉄、相模鉄道、首都圏新都市鉄道、 西武鉄道、秩父鉄道、東急電鉄、東武鉄道、東日本旅客鉄道 他 | ・主要鉄道事業者を網羅 |

その他団体等 | 川崎市交通安全協会、北区シルバー人材センター、相模原市まち・みどり公社、 世田谷区シルバー人材センター、練馬区環境まちづくり公社、まちづくり三鷹、 横浜市交通安全協会 | ・各種団体との連携により地域社会へ貢献 |

(2023年10月1日時点) ※指定管理者:公の施設の管理を行わせるために期間を定めて指定する団体

(同社資料を基にインベストメントブリッジ作成)

2.2024年3月期上期決算

(1)連結業績

| 23/3期 上期 | 構成比 | 24/3期 上期 | 構成比 | 前年同期比 |

売上高 | 10,672 | 100.0% | 11,904 | 100.0% | +11.5% |

売上総利益 | 1,815 | 17.0% | 2,357 | 19.8% | +29.9% |

販管費 | 1,301 | 12.2% | 1,456 | 12.2% | +12.0% |

営業利益 | 513 | 4.8% | 900 | 7.6% | +75.2% |

経常利益 | 523 | 4.9% | 907 | 7.6% | +73.6% |

親会社株主に帰属する四半期純利益 | 324 | 3.0% | 600 | 5.0% | +85.2% |

(単位:百万円)

※数値にはインベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

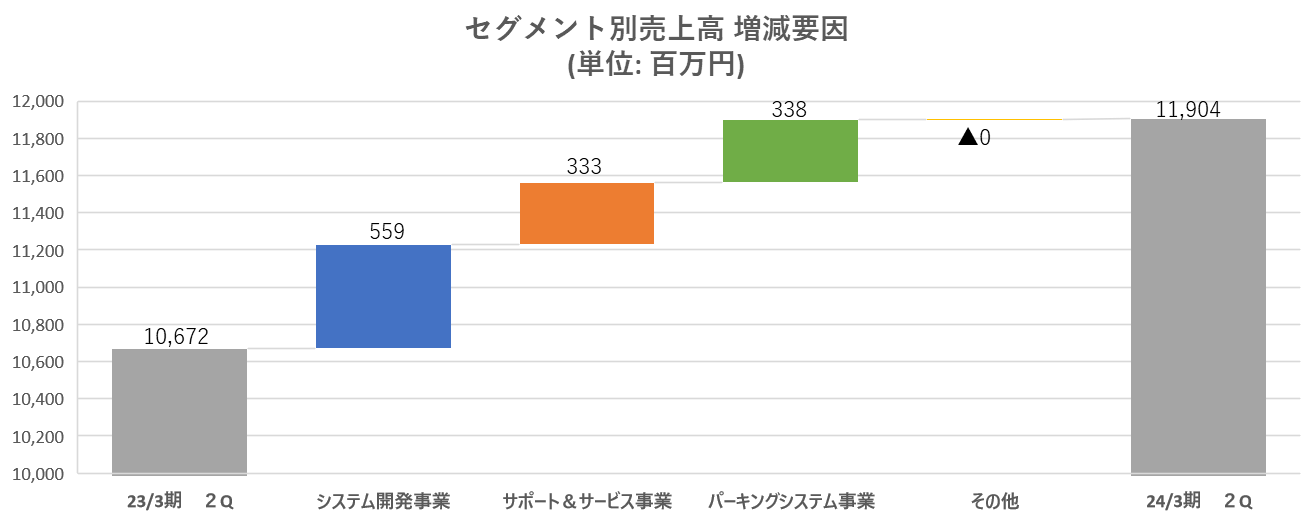

前年同期比11.5%増収、75.2%営業増益

売上高は前年同期比11.5%増の119億4百万円。システム開発事業が12.9%、サポート&サービス事業は10.4%、パーキングシステム事業が10.9%の増収。システム開発事業では保険会社の新商品のシステム開発や、製造業の基幹システム刷新の業務領域が拡大した。

サポート&サービス事業においては、大手企業の情報システム部門のアウトソーシング案件が堅調に推移するとともに、保険会社のクラウド関連等の業務領域が拡大した。

パーキングシステム事業においては、感染症に係る各種規制緩和に加え、天候に恵まれ外出機会が増えたことによる駐輪場利用の増加、料金改定等業務改革の効果も寄与した。

情報サービス業界においては、DXの進展に伴い、顧客企業において中長期の事業拡大を見据えた基幹システムの刷新や、セキュリティ意識の高まりなどを背景としたクラウドサービスの活用が進んでいる。自転車駐輪場業界においては、各種規制の緩和などに伴い外出機会が増え、駐輪場の利用が増加している。

営業利益は前年同期比75.2%増の9億円。売上総利益率が前年同期17.0%から19.8%に改善、人的資本等への投資により販管費は増加したものの、増収効果もあり営業利益率は前年同期4.8%から7.6%に向上した。セグメント別にはシステム開発事業、パーキングシステム事業が大幅な増益。経常利益は同73.6%増の9億7百万円、親会社株主に帰属する四半期純利益は同85.2%増の6億円となった。

売上高、各段階利益は上期として過去最高。

上期末配当は前年同期から9.00円/株増配の16.00円/株を実施する。

(2)セグメント別動向

セグメント別売上高・セグメント利益

| 23/3期 上期 | 構成比/利益率 | 24/3期 上期 | 構成比/利益率 | 前年同期比 |

システム開発事業 | 4,344 | 40.7% | 4,903 | 41.2% | +12.9% |

サポート&サービス事業 | 3,222 | 30.2% | 3,556 | 29.9% | +10.4% |

パーキングシステム事業 | 3,090 | 29.0% | 3,429 | 28.8% | +10.9% |

その他 | 15 | 0.1% | 14 | 0.1% | -4.7% |

連結売上高 | 10,672 | 100.0% | 11,904 | 100.0% | +11.5% |

システム開発事業 | 493 | 11.4% | 704 | 14.4% | +42.7% |

サポート&サービス事業 | 333 | 10.4% | 367 | 10.3% | +10.1% |

パーキングシステム事業 | 367 | 11.9% | 612 | 17.9% | +66.8% |

その他、調整額 | -680 | - | -783 | - | - |

営業利益 | 513 | 4.8% | 900 | 7.6% | +75.2% |

(単位:百万円)

*営業利益の利益率は売上高営業利益率

*インベストメントブリッジが開示資料を基に作成

システム開発事業は、売上高49億3百万円(前年同期比12.9%増)、セグメント利益7億4百万円(同42.7%増)。保険会社の新商品のシステム開発案件や製造業の基幹システム刷新案件における業務領域が拡大したことなどにより増収。利益面では、各種プロジェクト管理が順調で利益を拡大できたことにより大幅な増益となった。

サポート&サービス事業は、売上高35億56百万円(前年同期比10.4%増)、セグメント利益3億67百万円(同10.1%増)。大手企業における情報システム部門のアウトソーシング案件が堅調に推移したことや、保険会社におけるクラウド関連等の業務領域が拡大したことにより増収。利益面では、新規顧客の獲得に伴い発生した人件費等の先行コストを回収していることもあり、増益となった。

パーキングシステム事業は、売上高34億29百万円(前年同期比10.9%増)、セグメント利益6億12百万円(同66.8%増)。感染症に係る各種規制の緩和に加え、天候に恵まれたことにより外出機会が増え、駐輪場利用が増加した。また、料金改定の効果も寄与し、駐輪場利用料収入が感染症拡大前の水準を大きく上回って推移したことにより増収。利益面では、駐輪場利用料収入の大幅な増加を受け、駐輪場の採算性が大きく改善したことや、グループ子会社を活用した外部委託業務の内製化に努めたことなども寄与し、大幅な増益となった。

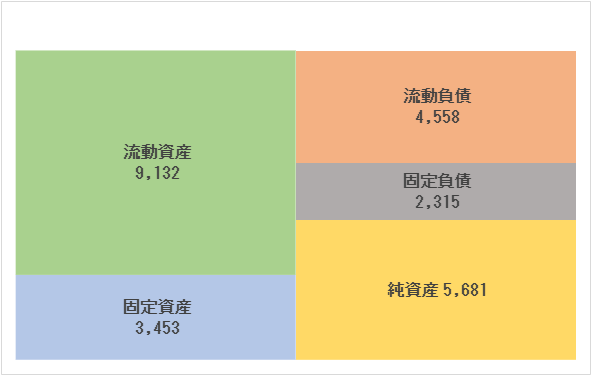

(3)財政状態及びキャッシュ・フロー

財政状態

| 23年3月 | 23年9月 |

| 23年3月 | 23年9月 |

現預金 | 3,913 | 4,585 | 仕入債務 | 1,010 | 879 |

売上債権 | 3,608 | 3,169 | 短期借入金 | 807 | 852 |

流動資産 | 8,579 | 9,132 | 流動負債 | 4,885 | 4,588 |

有形固定資産 | 1,486 | 1,436 | 退職給付に係る負債 | 1,224 | 1,230 |

無形固定資産 | 239 | 221 | 固定負債 | 2,456 | 2,315 |

投資その他 | 2,082 | 1,795 | 純資産 | 5,045 | 5,681 |

固定資産 | 3,808 | 3,453 | 負債・純資産合計 | 12,387 | 12,585 |

(単位:百万円)

*インベストメントブリッジが開示資料を基に作成。

上期末の総資産は前期末比1億98百万円増加し、125億85百万円となった。増加した主なものは、現預金6億72百万円及び有価証券2億円。一方、減少した主なものは、売上債権4億38百万円及び投資その他の資産2億87百万円であった。負債は、前期末比4億37百万円減少し、69億4百万円となった。減少した主なものは、賞与引当金2億77百万円、買入債務1億30百万円及び株式報酬引当金(流動)1億25百万円。一方、増加した主なものは、未払法人税等1億46百であった。純資産は、前期末比6億35百万円増加し、56億81百万円となった。

自己資本比率は前期末40.4%から44.7%と4.3ポイント増加した。

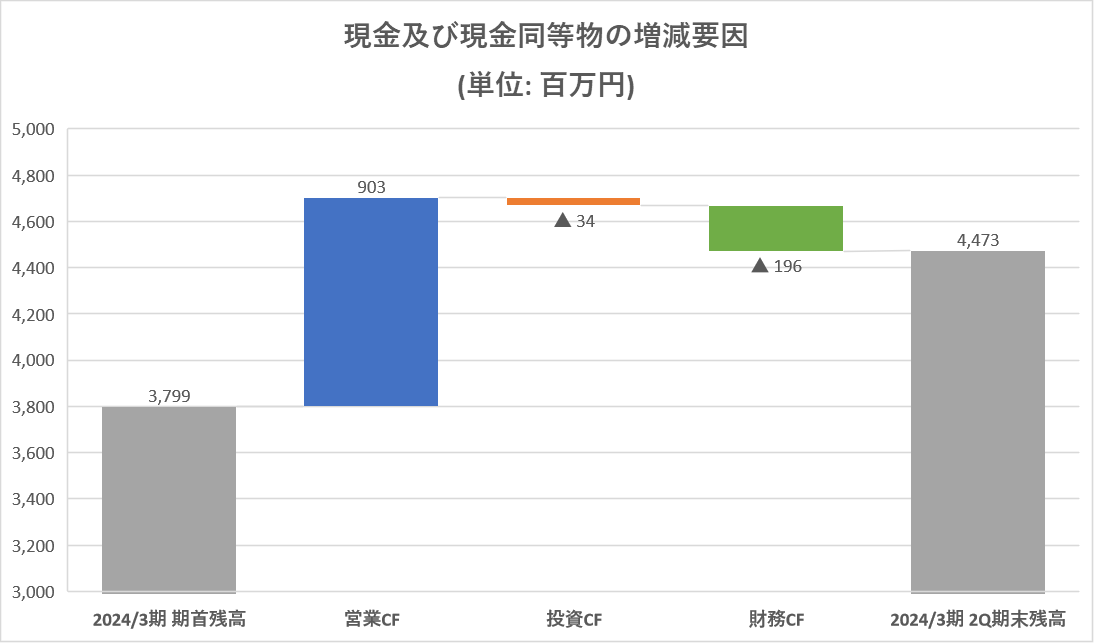

キャッシュ・フロー(CF)

| 23/3期 上期 | 24/3期 上期 | 前年同期比 | |

営業キャッシュ・フロー | 30 | 903 | +873 | - |

投資キャッシュ・フロー | -169 | -34 | +134 | - |

フリー・キャッシュ・フロー | -139 | 868 | +1,007 | - |

財務キャッシュ・フロー | -147 | -196 | -48 | - |

現金及び現金同等物四半期末残高 | 3,532 | 4,473 | +941 | +26.7% |

* 単位:百万円

*インベストメントブリッジが開示資料を基に作成。

上期末における現金及び現金同等物は、前期末比6億74百万円増加して44億73百万円となった。

営業CFは9億3百万円の流入(前年同期は30百万円の流入)。主な流入要因は、税金等調整前当期純利益9億7百万円、売上債権の減少額4億38百万円、減価償却費1億72百万円及びその他の流動負債の増加額1億32百万円。一方、主な流出要因は、賞与与引当金の減少額2億77百万円、法人税等の支払額1億55百万円、棚卸資産の増加額1億42百万円及び仕入債務の減少額1億30百万円。

投資CFは34百万円の流出(前年同期は1億69百万円の流出)。主な流出要因は、有形固定資産の取得による支出85百万円。

財務CFは1億96百万円の流出(前年同期は1億47百万円の流出)。主な流出要因は、リース債務の返済による支出1億38百万円及び配当金の支払額1億2百万円であった。

※2017年3月期が減益となったのは、金利低下に伴い退職給付債務に用いる割引率が低下したことによる数理計算上の差異が発生し、この差異を翌期1年間で償却するため。これら特殊要因を除外すると増益である。2021年3月期はパーキングシステム事業において感染症の影響を大きく受けた。

(4)トピックス

①IT関連事業

・物流業や保険会社など、上期は合計4社の「MAJOR FLOW Z」導入案件を受注

・パッケージ商材としては、OBC社の奉行シリーズに続き、当社の強みとするべく着実に実績を拡大中

・新規顧客の流通業におけるヘルプデスク業務の本格運用開始に伴い、長崎オフィスを増床

・長崎オフィス内に「ニッスイオペレーションセンター」を開設、今後も受入業務を拡大予定

・中長期的に長崎・福岡のニアショア活用を推進し、自社と顧客双方のコスト削減を目指す

・エンドカスタマーはソリューションプロバイダー(当社)のリセールサービス(再販売)を活用することによって、アカウント管理の負担軽減や問い合わせ窓口等のサポートの提供、利用料の割引などが可能に

・品質・価格面ともに顧客満足度の高いサービス提供の実現を目指す

②パーキングシステム事業

・4月に新宿歌舞伎町に誕生した、国内最大級のホテル×エンタメ複合タワー内に駐輪機器を納入

・多摩中央公園内に新設された市立図書館に駐輪場を整備

・モダンな外観に配慮したレイアウトと配色

・10月に代官山駅前にオープンして話題を呼んだ、東急不動産の複合商業施設に同社自営駐輪場を開業

・キャッシュレス決済に標準対応の精算機を発売

・集金や釣銭の準備が不要で運営コストの削減が可能

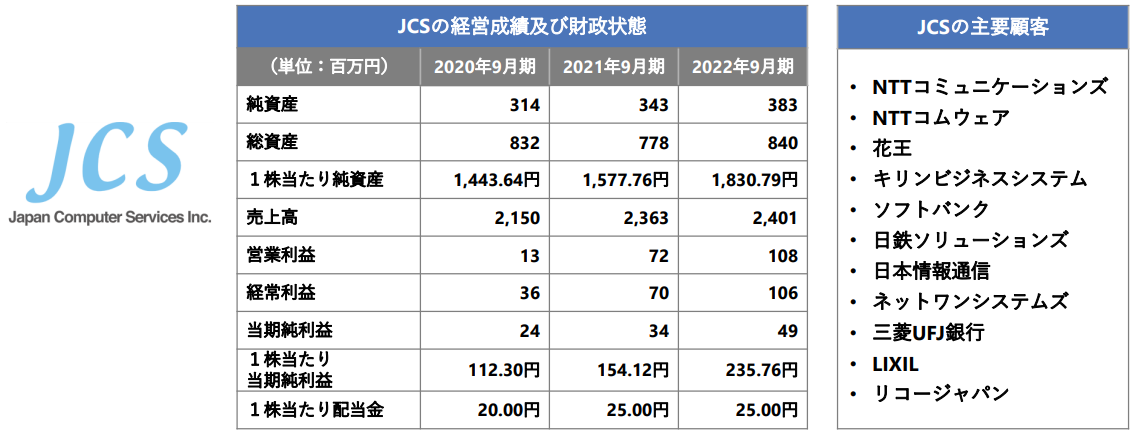

③ジャパンコンピューターサービスの株式取得

■2023年12月にジャパンコンピューターサービス(JCS)を子会社化

■顧客基盤の拡大やキッティングなど新領域の業務ノウハウ獲得を見込む

(同社提供資料より)

3.2024年3月期業績予想

(1)連結業績

| 23/3期 実績 | 構成比 | 24/3期 予想 | 構成比 | 前期比 |

売上高 | 22,853 | 100.0% | 23,500 | 100.0% | +2.8% |

営業利益 | 1,195 | 5.2% | 1,400 | 6.0% | +17.1% |

経常利益 | 1,212 | 5.3% | 1,400 | 6.0% | +15.5% |

親会社株主に帰属する当期純利益 | 672 | 2.9% | 850 | 3.6% | +26.4% |

(単位:百万円)

24/3期は、前期比2.8%増収17.1%営業増益を見込む

現時点では通期予想に修正はなく、24/3期の売上高は前期比2.8%増の235億円、営業利益は17.1%増の14億円を計画する。24/3期は中期経営計画「Vison2026」の初年度にあたる(詳細は後述)。景気は緩やかな持ち直しの動きが見られたが、ウクライナ情勢の長期化、原材料の価格高騰、急速な為替変動などの影響により、先行き不透明な状況。IT関連事業では、IT人材不足の解消やBCP対策のためシステムの保守・運用業務等をアウトソーシングする動きが見られることなどから、今後もIT投資の拡大を見込んでいる。引き続き人材育成や採用活動の強化などによる人的資本経営への取り組みに注力する。また、「Vision2026」の主要戦略として、ITフルアウトソーシングの推進による既存顧客の領域拡大および新規顧客の獲得などに取り組んでいる。その一環として株式会社ジャパンコンピューターサービスを子会社化した。パーキングシステム事業においては、働き方の多様化に伴う行動変容など、今後も外部環境に起因するリスクが懸念されるため、環境変化や需要変動に柔軟に対応できるビジネスモデルへの転換が課題と捉えている。収益性の安定化を目指し、料金改定の更なる推進や駐輪場運営のDX化など、事業の構造改革を加速させている。さらには、市場ニーズにマッチした利便性の高い無人駐輪場や、多様なモビリティに対応する次世代駐輪場の拡大などサービスの高付加価値化に取り組んでいる。また、2023年11月には本社に加え、駐輪場サポートセンターを長崎オフィス内にも開設した。東京・長崎の2拠点体制により、BCP対策として利用者の更なる安心・安全の確保に努めるとともに、地方拠点の活用によってコスト削減を図っていく。

引き続き全社的な取り組みとして人的資本やDX推進に伴う戦略的投資の拡大を予定しているものの、各事業で利益率を改善させる計画。

配当も現時点では16.00円/株の期末配当予想を据え置き。通期では前期より12.00円/株増配の32.00円/株、配当性向は30.4%となる予想。尚、今期より新たに配当性向30%以上を目安とする方針を示しており、下期に業績修正があれば、配当予想の修正も期待できるだろう。

(2)セグメント別業績見通し

(単位:百万円) | 23/3期実績 | 24/3期予想 | 増減額 | 増減比 | |

システム開発事業 | 売上高 | 9,243 | 9,650 | +406 | +4.4% |

セグメント利益 | 1,033 | 1,250 | +216 | +21.0% | |

セグメント利益率 | 11.2% | 13.0% | - | +1.8pt | |

サポート& サービス事業 | 売上高 | 6,892 | 7,150 | +257 | +3.7% |

セグメント利益 | 703 | 803 | +99 | +14.2% | |

セグメント利益率 | 10.2% | 11.2% | - | +1.1pt | |

パーキング システム事業 | 売上高 | 6,675 | 6,700 | +24 | +0.4% |

セグメント利益 | 817 | 920 | +102 | +12.5% | |

セグメント利益率 | 12.2% | 13.7% | - | +1.5pt | |

※売上高:セグメント間取引消去後の外部顧客への売上高

※セグメント利益:調整額(親会社に係る一般管理費)配分前の利益

(3)各部門 主要戦略

■ サービスメニュー拡充によるNCDサービスモデルの進化

■ マネージドサービスの適用拡大によるITフルアウトソーシングの推進

■ 中途採用強化、リスキル促進による高度IT人材の育成

[取り組み事例]

■ 各顧客のマネージドサービス適応に向けたプランを実行中

■ 高度情報処理技術者、PMP、クラウド関連の資格取得を推進

■ ECOPOOLの機能拡充と次世代駐輪サービスの導入推進

■ 自治体戦略の見直しによる収支改善

■ 戦略企画部門の機能強化

[取り組み事例]

■ キャッシュレス決済専用時間貸利用精算機の導入

■ 不採算案件からの撤退等による収益性改善

■ マテリアリティへの取り組み強化による経営への本格実装

■ 人材の確保・育成をはじめとした人材マネジメント力強化

■ グループ全社でのコンプライアンス・リスク管理体制の強化

[取り組み事例]

■ 人権尊重への取り組み強化

■ DX人材育成の更なる推進、エンゲージメント関連研修の実施

■ グループ各社の委員会活動への参画

4.中期経営計画

(1)「Vision2026」基本方針

| 基本方針 *既存ビジネスの付加価値向上と新しいビジネスの創出による更なるNCDバリューの追求 ・IT関連事業とパーキングシステム事業の更なる連携強化 ・新規事業創出の制度化による、第3の事業柱構築に向けた新しいビジネスの追求 *企業価値向上に向けた経営基盤の強化 ・サステナビリティ経営の推進 ・人材の価値を最大限に引き出す人的資本経営への取り組み強化 ・DXの推進によるビジネス変革と持続的成長への貢献 *最適なグループ事業体制の再構築 ・事業シナジーを最大化する組織体制の追求 |

(2)「Vision2026」数値目標

26/3期に売上高260億円、営業利益18億円、ROE15%以上を目指す。

■ 26/3期財務目標

(同社提供資料より)

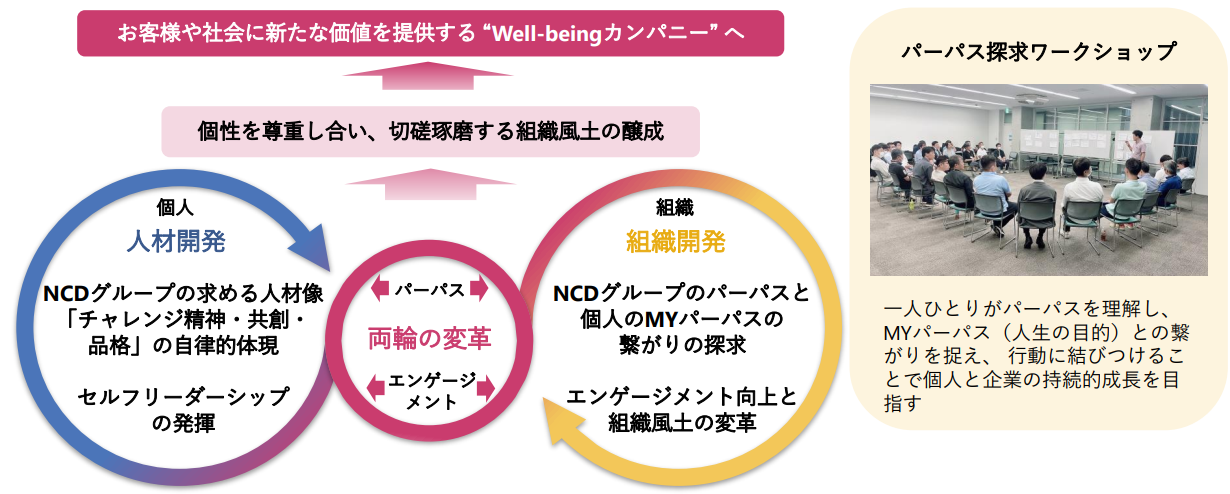

(3)人的資本経営への取り組み強化

■ 人材戦略の基本コンセプトとして「自律的なキャリア形成と対話を通じた組織風土の変革」を掲げ、パーパス浸透活動等を推進中

(同社提供資料より)

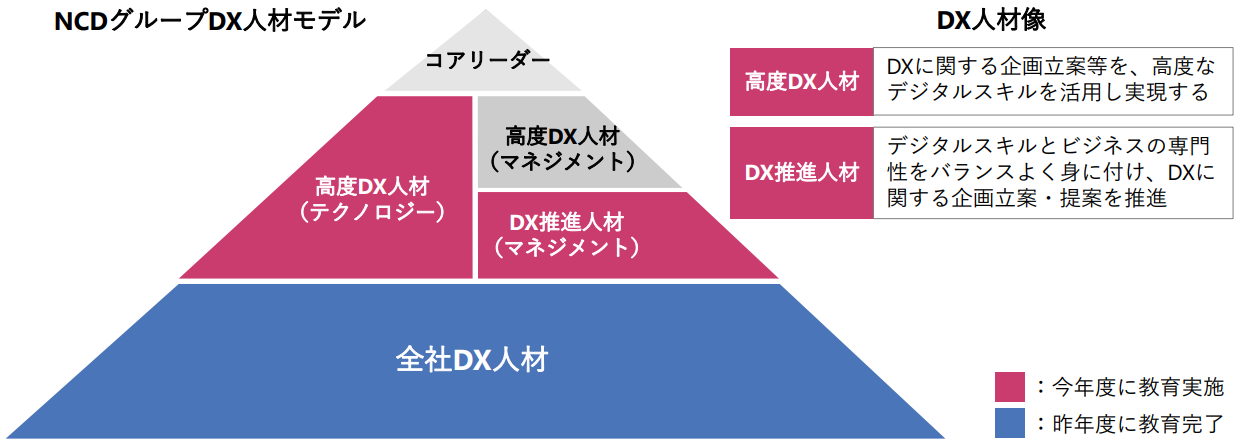

(4)DX人材の育成

■ 全社DX人材育成のため、グループ全社員を対象としたDXリテラシー教育を実施済

■ 今期は高度DX人材等の育成に向けた教育を本格化

(同社提供資料より)

(5)新規事業創出への取り組み

■ 事業アイデア公募制度「co-do project」を開始し、事業アイデアのプレゼン選考会を実施

(同社提供資料より)

(6)資本コストと株価を意識した経営について

■ 23/3期実績ROEは14.3%、PBRは1倍を上回るも、資本収益性および株価の向上が必要と認識

☆価値創造ストーリーの発信と実行

☆人的資本経営の推進を含めたサステナビリティへの取り組みなど、非財務情報の更なる開示と実行

☆認知度向上・ファン化を促進するブランディング強化

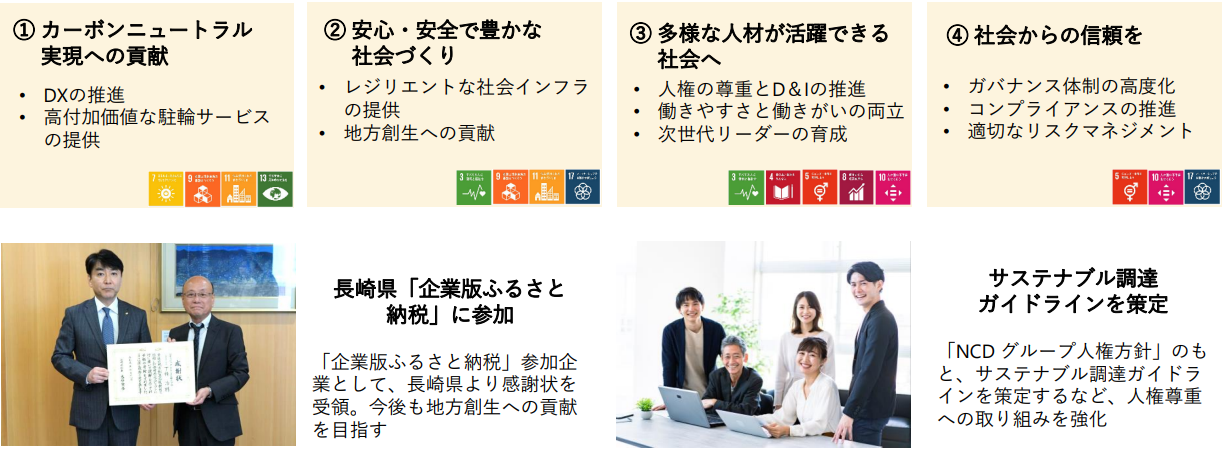

5.サステナビリティ

社会課題への取り組み

■ マテリアリティに基づき、社会課題への取り組みを推進

(同社提供資料より)

商号およびロゴマークについて

■ 2024年1月1日付で、NCD株式会社に商号変更

■ 新たなコーポレートロゴはNCDグループのパーパスを表現

(同社提供資料より)

6.今後の注目点

24/3期上期は全セグメントにおいて2桁増収増益、かなりの好スタートとなった。特にシステム開発事業とパーキングシステム事業の利益率の改善が顕著に現れた。今期から始まった進行中の中期経営計画「Vision2026」では利益率の改善に注力する方針を示しており、早速成果が出てきた印象。上期実績の通期予想に対する進捗率は売上高で50.7%、営業利益で64.3%。特に営業利益は今期の会社予想どころか「Vision2026」の2年前倒し達成の可能性すら出ている状況。今後についても人的資本や研究開発・新規事業関連投資をこなしながらの利益率の動向に注目したい。尚、「Vision2026」を達成すれば、EPSは150円程度が想定される。

上期のロケットスタートを受けて株価は上昇したものの、保守的な業績予想に対し、PERは低位にとどまる。今期より配当性向30%以上とする方針を示しており、配当も増額となる可能性がある。株価はさらなる見直し余地があるだろう。

株主還元策として株主優待制度を導入、保有株式数に応じて付与するほか、長期優遇制度の導入も行っている。

贈呈品 : クオカード

(同社提供資料より)

<継続保有期間条件>

・年1回毎年9月末を基準日とし、同日付の同社株主名簿の記録により確認できる株主が対象

・継続保有判定は半期ごと(毎年3月末および9月末)の同社株主名簿に、「同一の株主番号」で連続して7回以上記録された株主を、継続保有「3年以上」の対象とする

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成>

組織形態 | 監査等委員会設置会社 |

取締役(監査等委員除く) | 9名、うち社外5名 |

監査等委員 | 4名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2023年6月28日

<基本的な考え方>

当社は、「ユニークな技術とサービスにより、明るい未来に貢献する」という経営理念のもと、全てのステークホルダーの期待に誠実に応え、経営の健全性、透明性、効率性を確保していくことが、当社グループの持続的な成長と中長期的な企業価値の向上に不可欠であると認識し、経営上の重要課題としてコーポレート・ガバナンスの充実を図ってまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

【補充原則3-1-2】

当社株主における機関投資家や海外投資家の比率は相対的に低い状況にあることより、現状においては株主総会招集通知を除いては、英語での情報の開示・提供は実施しておりませんが、今後は、株主構成等の推移を見極めつつ、必要性に応じ、対応を検討してまいります。

【補充原則4-1-3】

当社は、執行役員制度の導入等により、将来の経営陣の選定、育成を図っておりますが、現時点では最高経営責任者(CEO)等の具体的な後継者計画を策定しておりません。

当社は、後継者計画の策定・運用を重要な経営課題として考えており、今後、取締役会の主体的な関与ならびに後継者候補の育成についての監督を行うべく検討してまいります。

<コーポレートガバナンス・コードの各原則に基づく開示>

【原則1-4】

当社の政策保有株式に係る方針は、以下のとおりでございます。

(1)基本方針

当社は、取引関係やパートナーとの良好な関係を構築・維持し、事業の円滑な推進を図ることで中長期的な企業価値の向上を実現する目的で、限定的に上場株式を保有することがあります。

個別の政策保有株式の保有適否については、上記目的に適合しているかを中心に、保有に伴う便益やリスクが資本コストに見合っているか等を基準に毎年定期的に取締役会で検証を行い、保有が不適と判断するものについては縮減を進めてまいります。

(2)議決権行使方針

政策保有株式に係る議決権行使に際しては、保有先及び同社の持続的成長や中長期的な企業価値向上に寄与するものかを基準に適切に判断いたします。

(3)政策保有株主からの売却等の意向への対応

当社は、当社の株式を政策保有株式として保有している会社(政策保有株主)からその株式の売却等の意向を示された場合は、取引の縮減を示唆する等の売却を妨げることは一切行わず、売却等に対応します。

【補充原則2-4-1】

[多様性の確保についての考え方]

当社は、「NCDグループ行動規範」において、「国籍、民族、人権、宗教、信条、性別、年齢、社会的身分及び障害の有無等の理由による差別や個人の尊厳を傷つける行為を行わない」こと、「自主性と創造性を重視する職場風土をつくり、各人の能力を最大限に発揮して成果をあげるため、お互いの人格と個性を尊重する」ことを定めております。また、これらを受け「人事ポリシー」においても「個性を尊重し、認め合い、切磋琢磨する企業文化の実現こそが社員一人ひとりの自律的な成長、持続的な事業の発展、そして社会への貢献につながるものと考え、さまざまな人事・人材開発の施策を実行」していくことを明文化し、人材育成、キャリア開発、組織開発等にかかる様々な施策に取組んでおります。更に、「ダイバーシティ&インクルージョンの推進」をサステナビリティ経営におけるマテリアリティ(重要課題)の一つとして特定し、人材の多様性の確保に向けた社内環境整備を行っております。

[多様性の確保の自主的かつ測定可能な目標、その状況]

(1)女性社員

・女性管理職比率:現状(2023年3月末時点。以下同様)9.6%を2026年度に20%、2030年度に25%とする目標を設定しています。

・社員全体の女性比率:現状30.1%を2026年度に34%、2030年度に37%とする目標を設定しています。

・常勤取締役/執行役員数(合計):現状1名を2030年度に2名以上とする目標を設定しています。

(2)外国人社員

・外国人社員管理職数:現状0名を2026年度以降に1名以上とする目標を設定しています。

(3)中途採用社員

・中途採用社員管理職比率:現状57.9%を2026年度以降も現状程度とする目標を設定しています。

【補充原則3-1-3】

[サステナビリティについての取組み]

当社は、サステナビリティに対する取組みを重要な経営課題と認識しており、「サステナビリティ基本方針」のもと事業を通じた社会課題の解決に努めております。また、持続可能な社会の実現と企業価値の向上を目指すうえで、中長期的な視点で優先的に取組むべきマテリアリティを特定しております。推進体制としては、当社社長を委員長とする「サステナビリティ推進委員会」を設置し、個別課題解決のための目標設定や実行計画の策定等を行うことにより、サステナビリティへの取組みを強化しております。また、「サステナビリティ推進委員会」における活動内容等は取締役会に報告、審議されています。

なお、これらの取組み等については、当社ホームページ、有価証券報告書、決算説明会等において開示しております。

[人的資本、知的財産への投資]

当社は、人的資本への投資を最重要課題の一つと捉え、人材育成・キャリア開発、組織開発への取組みを一層強化するための専門部署として「人財開発室」を設置し、ダイバーシティ推進を含む各施策を展開しております。なお、現中期経営計画期間における人的資本投資(除く人件費)計画は7億円であります。

また、知的財産への投資等につきましては、マテリアリティへの取組みの一環でもあるDX(デジタル・トランスフォーメーション)の推進や高付加価値な駐輪サービスの提供などにおいて必要となるものについては、積極的に行ってまいります。

【補充原則5-1】

当社は、持続的な成長と中長期的な企業価値の向上に資するため、「ディスクロージャーポリシー」に基づき、株主との対話に積極的に取組むとともに、株主との建設的な会話を促進するための体制整備及び取組に関する方針を以下のとおりに定めています。

(1) 株主との対話は、IR担当部門である経営企画室を管掌する取締役が統括し、代表取締役社長、関係部門の担当役員等及びIR担当部門とともに適切に対応する。

(2) IR担当部門は、事業部門、総務部、経理部等の関係部門との情報共有や意見交換を通じて、株主との対話を促進するための有機的な連携を確保する。

(3) IR担当部門は、積極的に個別面談に対応するとともに、決算説明会においては代表取締役社長等が説明を行い、アナリスト向けスモールミーティングも実施する。また、個人投資家向けにも説明会を開催し、対話機会の充実に努める。

(4) 株主との対話により把握した株主の意見等は、取締役会への報告等を通じて当社内で共有し、今後の経営に活かすように努める。

(5) 株主との対話に際しては、情報開示の公平性を確保するため、「内部情報管理規程」に則り、インサイダー情報を適切に管理する。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(日本コンピュータ・ダイナミクス:4783)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、https://www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |