ブリッジレポート:(7361)ヒューマンクリエイションホールディングス 2023年9月期決算

富永 邦昭 社長 | 株式会社ヒューマンクリエイションホールディングス(7361) |

|

企業情報

市場 | 東証グロース市場 |

業種 | サービス業 |

代表取締役社長 | 富永 邦昭 |

所在地 | 東京都千代田区霞が関3丁目2番1号 霞が関コモンゲート西館24階 |

決算月 | 9月 |

HP | https://hch-ja.co.jp/ |

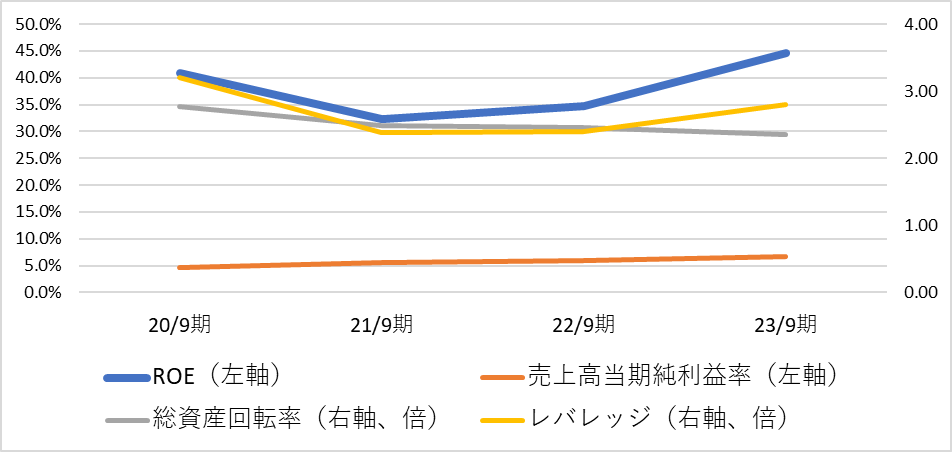

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

2,536円 | 1,926,550株 | 4,885百万円 | 44.7% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

52.00円 | 2.1% | 267.66円 | 9.5倍 | 642.40円 | 3.9倍 |

*株価は12/26終値。予想は会社側予想。各数値は2023年9月期決算短信より。

業績推移

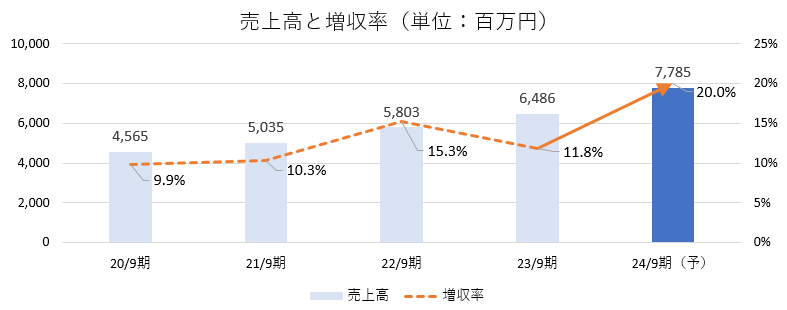

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2020年9月 | 4,565 | 303 | 303 | 210 | 116.43 | 0.00 |

2021年9月 | 5,035 | 478 | 464 | 275 | 146.05 | 48.98 |

2022年9月 | 5,803 | 545 | 546 | 343 | 189.22 | 50.00 |

2023年9月 | 6,486 | 697 | 701 | 438 | 264.72 | 51.00 |

2024年9月(予) | 7,785 | 717 | 714 | 438 | 267.66 | 52.00 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。

株式会社ヒューマンクリエイションホールディングスが先日発表した中期経営計画、直近に公表されたM&A案件の意味するところ、富永社長のメッセージなどをお伝えします。

目次

今回のポイント

1.会社概要

2.2023年9月期決算概要

3.2024年9月期業績予想

4.成長戦略

5.中期経営計画(24/9期~26/9期)

6.富永社長に聞く

7.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

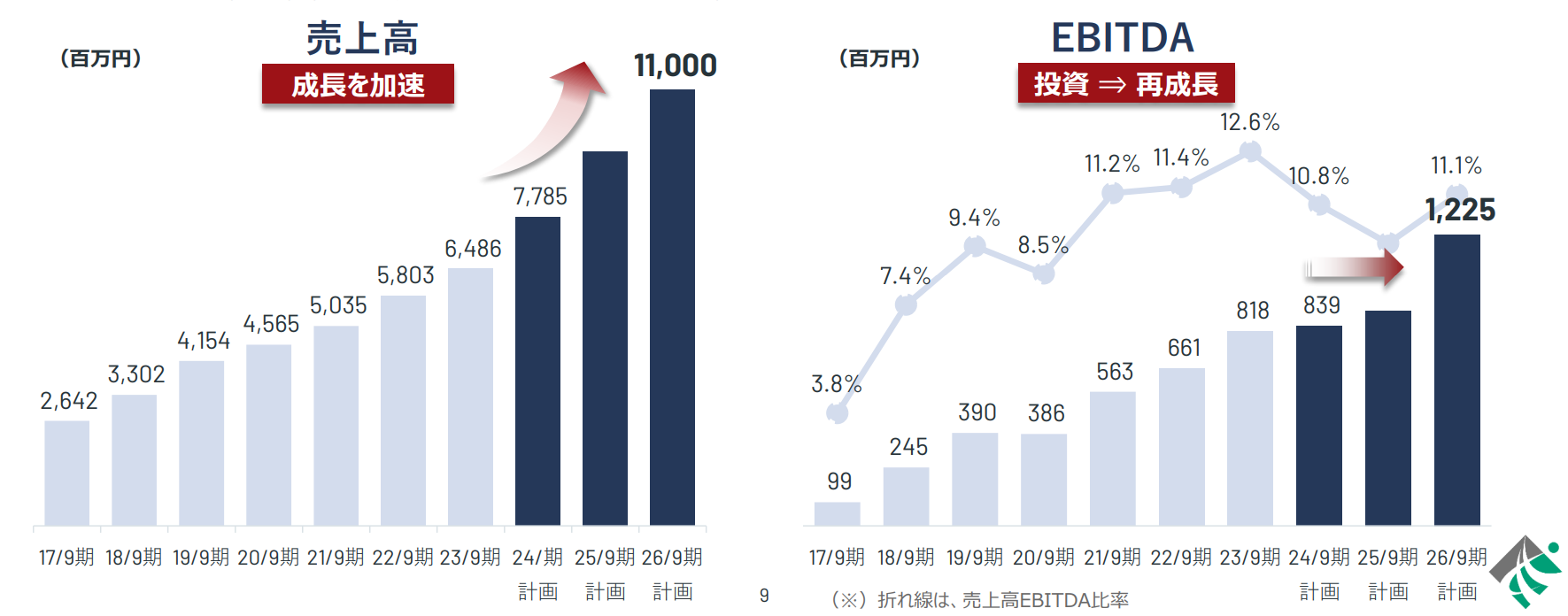

- 23年9月期は3期連続の大幅な増収・増益を達成(増収は7期連続)。今期から毎年20%以上の売上高成長を見込む中期経営計画を策定。26年9月期に売上高110億円突破を計画。中長期ビジョンを1年前倒しで踏み出した形だ。

- 前期23年9月期の売上高は前期比11.8%増の64億86百万円。営業利益は同28.0%増の6億97百万円。今期24年9月期の売上高は前期比20.0%増の77億85百万円、営業利益は同2.8%増の7億17百万円、EBITDAは同2.5%増の8億39百万円の予想。中長期的な成長を実現するための投資期間として位置づけ、優秀な人財獲得、及び既存従業員への還元・育成等の「人的資本経営」推進へ重点投資を行い、大幅増収を図る

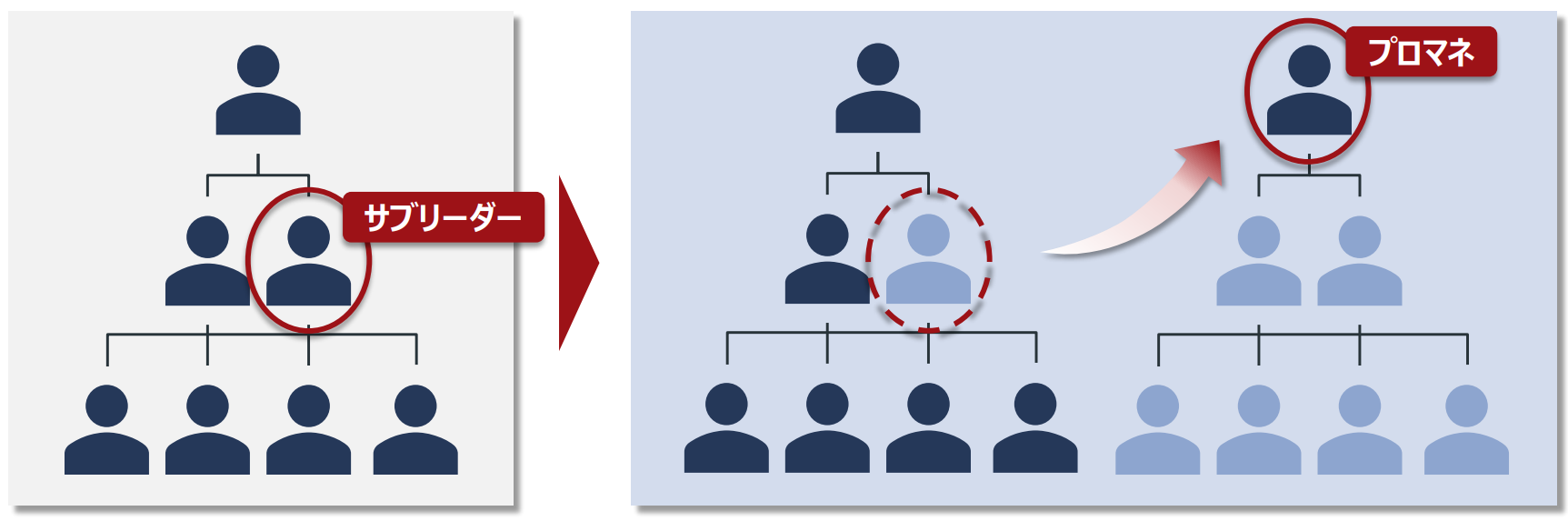

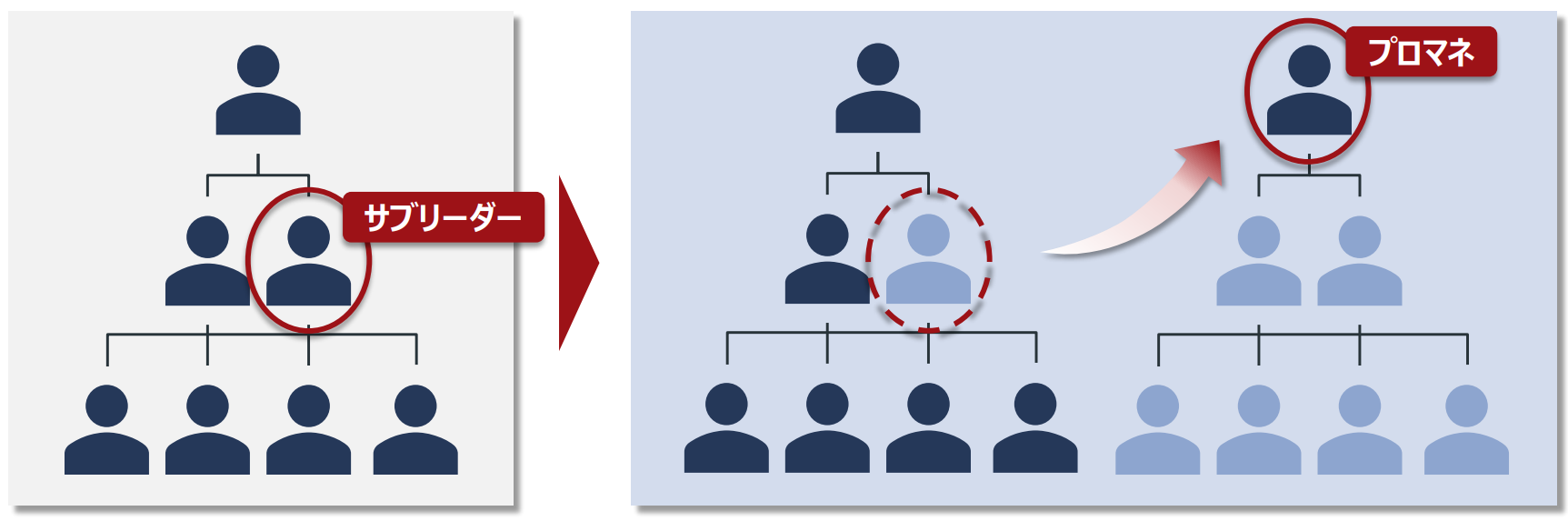

- 事業基盤がさらに安定してきたことから、中期経営計画を策定し、「中長期的な事業成長」を追求する。中でも、SEクラス(サブリーダー)の育成が、 PM/PLクラス(プロジェクトマネージャー)層の拡充に繋がっており、新たなPM・PLリードのもと、新規プロジェクトの本数を増加させて、売上高の積極拡大を実現できる体制が着実に整ってきた点が注目される。こうしたことを背景に、24年9月期以降毎年の売上成長率を20%と会社側は見込んでいる。

- 富永社長に、株主・投資家へのメッセージなどを伺った。「毎年20%以上の増収が狙えるのは、当社が一段上の成長フェーズに入ったということを意味しており、この点を是非投資家の皆様にご理解いただきたいと思っています」「競争優位性を活かして成長戦略を着実に推進し、株主還元策も含めて、株主・投資家の皆様のご期待にお応えして参りますので、是非中長期の視点で当社を応援していただきたいと思います」とのことだ。

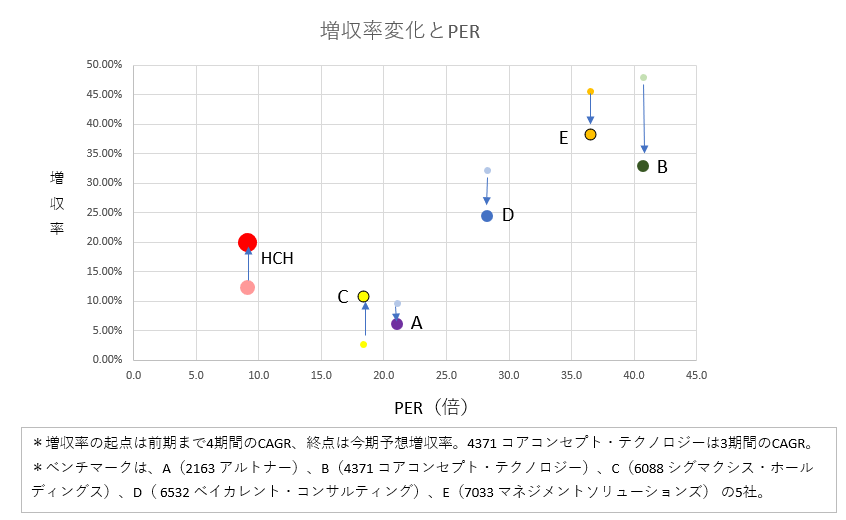

- 同社と、IT人材派遣、コンサルティング、DX支援を事業内容、特色としている同業他社5社との比較を行った。認知度の低さなどもあり、時価総額は6社中最も小さく、PERは唯一の1ケタ台で、PBRも最も低い。こうした同社の現況を踏まえると、1ケタ台のPER、3倍台のPBRは、見直し余地が大きいと言えるかもしれない。

1.会社概要

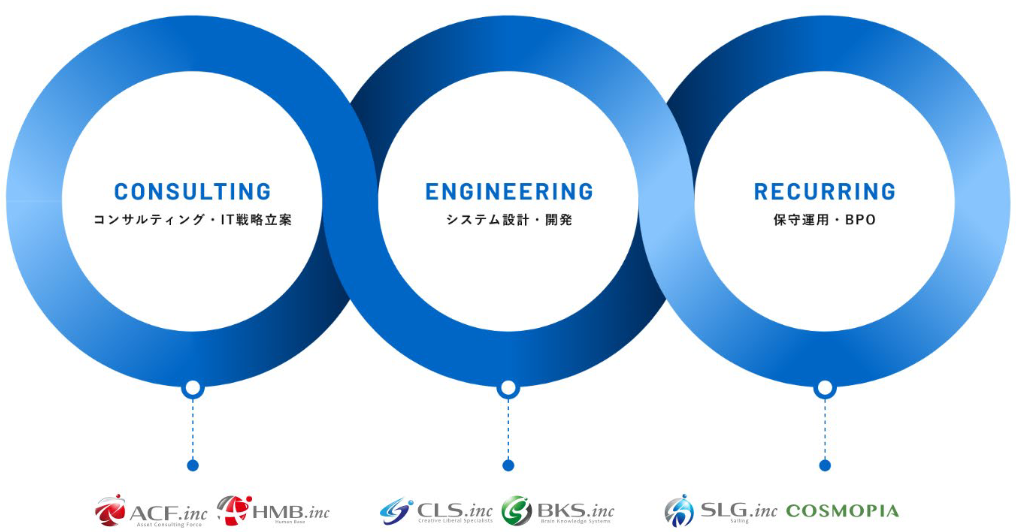

企業課題の答えを創造する企業群として、ITコンサルティング・受託開発とITエンジニア派遣を手掛けている。システム構築の最上流工程であるコンサルティングから開発、保守・運用、BPOまでをグループ子会社6社が実行。独自のワンストップ体制を武器に成長を追求している。

【1-1 沿革】

金融機関向けのハード販売・開発・保守運用を目的として1974年に設立され、派遣事業を主力事業としていた株式会社バンキング・システムズからの株式移転により、2016年10月、純粋持株会社として株式会社ヒューマンクリエイションホールディングスが設立され、同年11月、富永 邦昭氏が代表取締役社長に就任。新たなコーポレートストーリー作りに乗り出した。

同年、上流工程エンジニアを多く抱える株式会社シー・エル・エスの買収を皮切りに、2019年にはシステムコンサルティング・受託に特化した事業を展開するため株式会社アセットコンサルティングフォースを設立したほか、保守・運用に強みを持つ株式会社セイリングを買収するなど、派遣事業中心からコンサルティング・受託事業中心の事業構造への変革を進め、2021年、東証マザーズに上場。2022年4月、市場再編に伴い東証グロース市場に移行した。

【1-2 企業理念】

「ITと人財で未来を創造する」をMISSIONとして掲げ、高度な技術、優秀かつ豊富な人財によって、IT企業として未来の創造を目指している。

【1-3 市場環境】

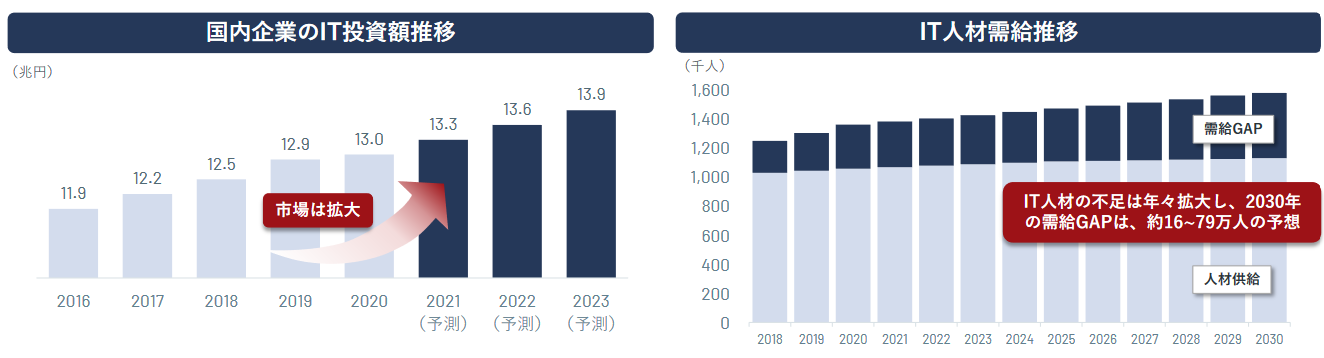

国内企業のIT投資額は2023年には13.9兆円、IT人材の不足人数は2030年には2020年比で約1.5倍にまで拡大すると言われている。

新型コロナウイルスの感染拡大によりテレワークへのシフトが本格化し、経産省によるDX推進、デジタル庁新設、2025年問題もIT需要の拡大に拍車をかけ、エンジニアの供給不足数は今後も増加する傾向にあり、拡大する需要に対応した「エンジニアの教育・派遣、SES(System Engineering Service。顧客先に技術的な支援を行うサービス等によるIT人材サービス)拡充」などが強く求められている。

(同社資料より)

【1-4 事業内容】

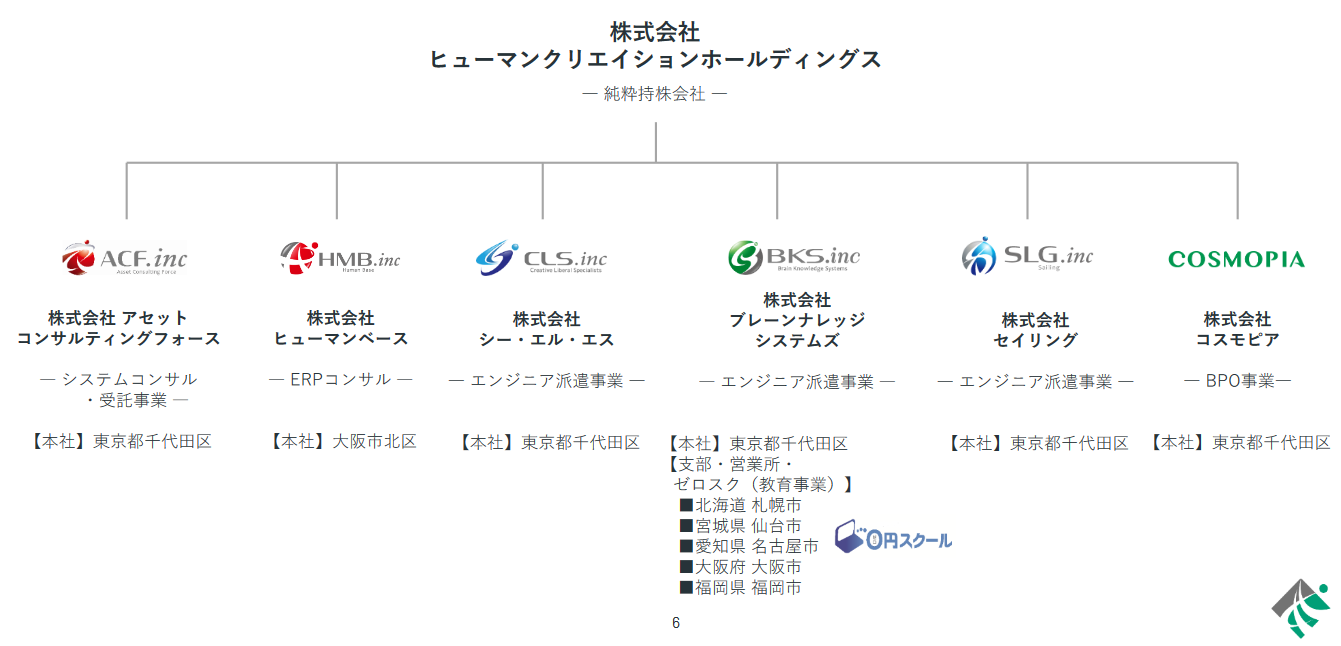

純粋持株会社である株式会社ヒューマンクリエイションホールディングスと、事業を担う連結子会社6社の計7社で構成されており、ITコンサルティング・受託開発およびITエンジニア派遣を手掛けている。

システムソリューションサービス事業の単一セグメント。

(1)事業概要

主要顧客であるシステムインテグレーターやメーカーを経由して受託した企業向け社内システム構築などの開発案件に参画し、エンジニアの顧客企業先常駐を基本としてシステムの開発・保守を行っているほか、システムの利用者となるエンドユーザーから直接受託したシステムの構築を手掛けている。

顧客・サービス提供先は、金融サービス業界、製造・流通業界、エネルギー業界、公共・医療業界、通信・メディア業界など幅広く、開発領域についても、物流、製造、マーケティング・販売、サービスなど多岐に渡る。

子会社の設立やM&Aによりグループを形成。システム開発における上流工程から最終工程まで全工程に対して、エンジニア派遣を通じたソフトウェア開発における技術の提供が可能である。

(2)ヒューマンクリエイションホールディングスグループ概要

全工程に対してソフトウェア開発の技術提供を可能とする同社グループを構成する子会社6社の概要は以下のとおりである。

|

(同社資料より)

会社名 | 事業概要 |

株式会社アセットコンサルティングフォース | SI(システムインテグレーション・システム開発領域)の前工程=上流工程を担い、顧客企業の経営課題解決のコンサルティングを主体とする。 経営課題抽出を通じてIT投資予算の獲得・拡大まで関与するため、システムソリューションサービスの頭脳部分であり、後工程の付加価値レベル向上に貢献している。同時にSIの上流工程である要件定義・PM(プロジェクトマネジメント)を実践し、開発品質向上及び同社グループのエンジニアの早期育成環境提供の両立を目指している。 |

株式会社ヒューマンベース | ERP(エンタープライズ・リソース・プランニング、統合基幹業務システム)領域におけるシステムコンサルティング・開発を主体としている。 企業の基幹業務(財務会計、管理会計、人事労務、購買物流等)の最適化・効率化・自動化を支援するBPR(ビジネスプロセス・リエンジニアリング)コンサルタントとして、PMO(プロジェクト・マネジメント・オフィス)運営支援、SAP・Oracle等のERPアプリケーション導入・開発、RPA等による自動化スキー ム構築等のソリューションを提供している。 |

株式会社シー・エル・エス | SIにおける要件定義・基本設計を担うシステムエンジニア集団。 首都・東京圏に集中したプロジェクトチーム単位で、主として派遣契約に基づく技術者派遣を通じた技術的な課題解決を行っている。グループ会社である株式会社ブレーンナレッジシステムズに所属するエンジニアの早期育成環境の提供も行っている。 |

株式会社ブレーンナレッジシステムズ | SIにおける基本設計・詳細設計を担い、全国6拠点(札幌・仙台・東京・名古屋・大阪・福岡)で展開する同社グループ最大のシステムエンジニア・プログラマーを有している。 主として派遣契約に基づく技術者派遣を通じたプロジェクトチーム単位での参画に加え、緊急性が高いSI案件(=プロジェクトの遅延、他社エンジニア の離任に伴う緊急補充等)において技術的な課題を解決している。 |

株式会社セイリング | 主として派遣契約に基づく技術者派遣を通じて、SI、開発終了後、すべてのシステムにおいて必要となるシステム更改、機能拡張・改善、保守運用を担う、主にインフラ整備を行うエンジニアを有している。 SIの最終工程を担っているため、長期・安定型技術者派遣の提供が特徴である。 |

株式会社コスモピア | 主としてBPO(ビジネス・プロセス・アウトソーシング)分野において、中央省庁や大手BtoC企業等の顧客に対して、システムサポートの提供やサポートデスクの運営受託等のサービスを提供している。 同社グループが開発したシステム納品後の運用支援領域でのサービス拡充に繋がるのみならず、システム運用支援業務の中で生じる顧客ニーズをタイムリーに把握することで新規システム開発の需要を顕在化させる「二周目開発」のコンサルティング営業チームとしての役割も併せ持っている。 |

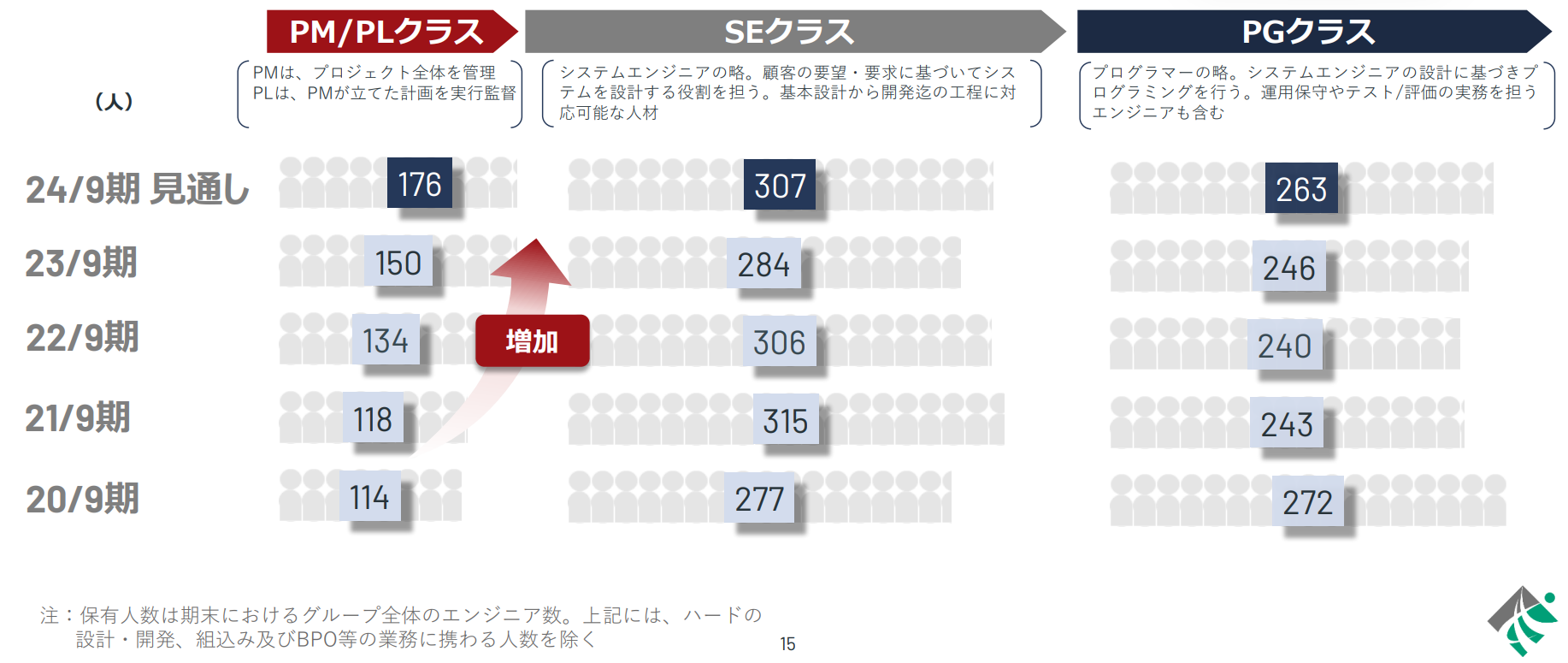

グループ全体でのエンジニアの構成は、PM/PLクラス150人、SEクラス284人、PGクラス246人となっており(2023年9月時点)、採用及び育成によりPM/PLクラスの増強を進めている。

*PM/PL

プロジェクトマネージャー及びプロジェクトリーダー。プロジェクトマネージャーは、ステークホルダー全員に対しプロジェクト全体の管理を行う。プロジェクトリーダーは、プロジェクトマネージャーが立てた計画を実行する現場監督のような役割を担う。要件定義以上の上流工程に対応可能な人材。

*SE

システムエンジニア。顧客の要望・要求に基づいてシステムを設計する役割を担う。基本設計から開発迄の工程に対応可能な人材。

*PG

プログラマー。システムエンジニアの設計に基づきプログラミングを行う。運用保守やテスト/評価の実務を担うエンジニアも含む。

【1-5 ビジネスモデル&特徴と強み】

(1)ビジネスモデルとKPI

コンサルティング・受託開発、ITエンジニア派遣の「2本柱」で事業展開し、高い利益率と稼働率を実現している。

また、最上流コンサルティングから最終工程の保守運用まで、「一気通貫」で対応し、高品質なサービスを提供し顧客から高い評価を受けている。

|

(同社資料より)

こうしたビジネスモデルの下、サービスの競争力を維持し、財務活動を含めた全事業の業績を向上させていくことが重要であると認識していることから、「1人当たり平均契約単価」「エンジニア保有人数」「稼働率」をKPIとし、毎年の伸長を目指している。

(2)特徴・強み

前述のように、グループ力によりコンサルティングから保守運用まで「一気通貫」で対応し、高品質なサービスを提供し顧客から高い評価を受けている同社は他にも以下のような特徴・強みを有している。

特徴・強み | 概要 |

高い信頼性を獲得する体制を構築 | 品質を担保するために、一部BPO案件等を除き、100%正社員で対応する体制を構築している。 |

受託と派遣の2本柱で最適なソリューションを提供 | 課題に応じて、受託チームを組成し、もしくは、人材派遣で対応する。この柔軟性により高い稼働率と利益確保を実現している。 |

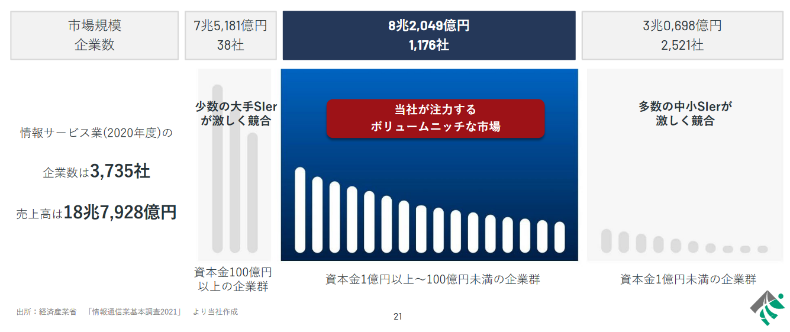

ボリュームニッチ市場で成長を追求 | 大手SIerが積極的に対応しない中小規模の受託案件は、大きな需要がありながらも対応企業が少ない市場である。 このボリュームニッチ市場で優位性を確立し、課題解決のノウハウを蓄積し、成長を追求している。 |

案件参画を通じた人財の技術力向上と契約単価上昇の実現 | 案件ごとにそれぞれ特色を持つグループ各社から必要な人材をアサインしてチームを構築している。ジュニアな人財にもチャレンジできる機会を提供することで各自の成長を支援している。 こうした独自のグループ体制により、案件を通じた人財の技術力向上とそれに伴う契約単価向上を実現している。 |

特定の業界・取引先への低い依存度による環境変化への強力な対応力 | 既存顧客との長年の取引実績に加え、多くの大手企業を顧客としていることで、安定した事業基盤を構築している。 独立系の強みを活かし、特定の業界・業種に依存していないため、成長機会を獲得するとともに、環境変化への強力な対応力を有している。

*2022年9月末時点での業種の案件への派遣人員数の割合は、「公共・医療27%」「製造・流通26%」「通信・メディア19%」「金融サービス15%」「エネルギー・その他13%」 *2022/9期から2023/9期の間の取引先数374社中、上場企業79社(21%)、資本金1億円以上企業191社(51%) |

【1-6 配当政策】

利益配分については、業績の推移を見据え、将来の事業の発展と経営基盤の強化のための内部留保を確保しつつ、経営成績や配当性向等を総合的に勘案し、安定的かつ継続的な配当を継続していくことを基本方針としている。

なお、24年9月期からは増配を継続し、総還元性向30%以上を明言している。

|

*株式会社インベストメントブリッジが開示資料を基に作成。

2.2023年9月期決算概要

【2-1 連結業績】

| 22/9期 | 構成比 | 23/9期 | 構成比 | 前期比 | 対予算比 |

売上高 | 5,803 | 100.0% | 6,486 | 100.0% | +11.8% | +2.1% |

売上総利益 | 1,773 | 30.6% | 1,964 | 30.3% | +10.8% | - |

販管費 | 1,227 | 21.2% | 1,266 | 19.5% | +3.2% | - |

営業利益 | 545 | 9.4% | 697 | 10.8% | +28.0% | +24.6% |

経常利益 | 546 | 9.4% | 701 | 10.8% | +28.3% | +23.9% |

当期純利益 | 343 | 5.9% | 438 | 6.8% | +27.8% | +27.5% |

EBITDA | 661 | 11.4% | 818 | 12.6% | +23.7% | +20.1% |

* 単位:百万円。予算達成率は同社資料より。

増収増益、予想も上回る

売上高は前期比11.8%増の64億86百万円。引き続き需要を着実に取り込んだことに加え、前期実施した2件のM&Aの統合効果が表れた。

営業利益は同28.0%増の6億97百万円。増収に加え、M&A付随費用やストック・オプション制度の導入に関わるコンサルティング費用などの前期までに発生した一過性費用が一巡したため、販管費は同3.2%増と抑制された。

予算に対して売上高はほぼ計画通り、利益については効率的な事業運営が奏功し、予想を大きく上回った。

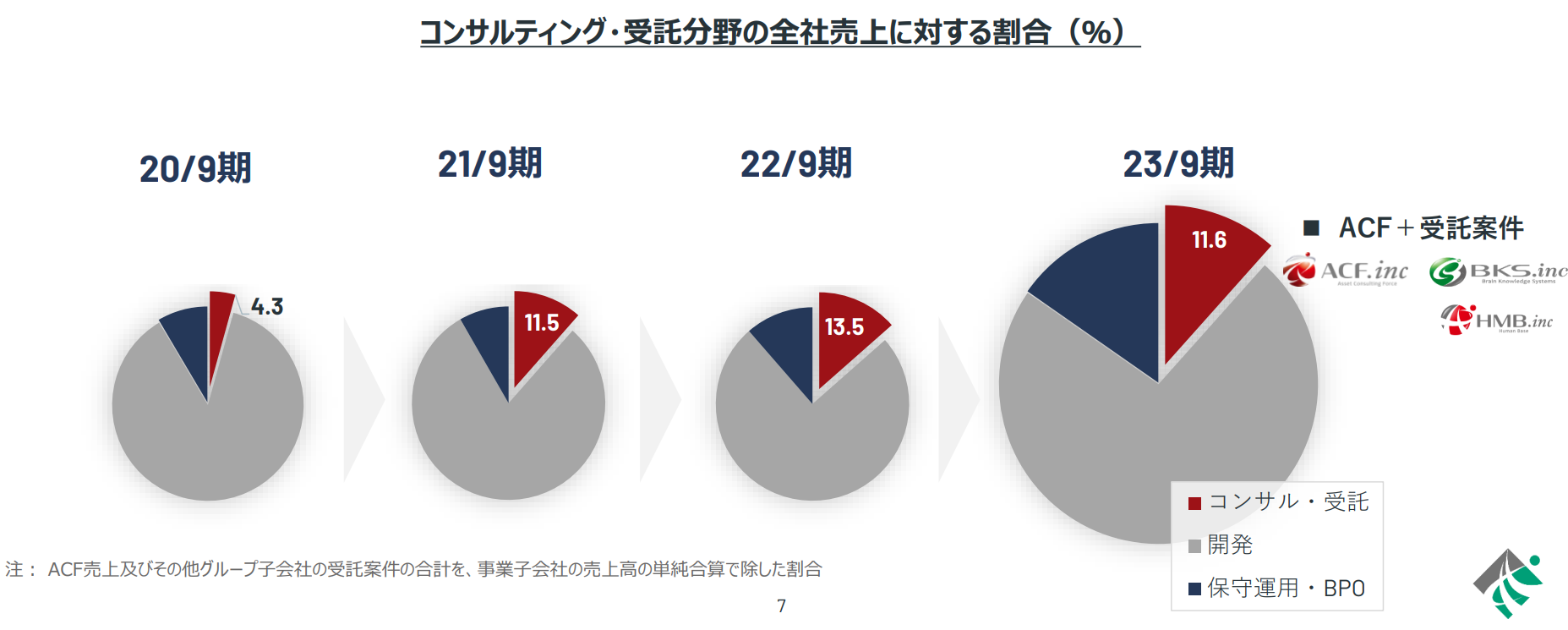

【2-2 コンサルティング・受託分野の状況】

(1)売上構成比

同社が注力中のコンサルティング・受託分野の売上構成比は11.6%と21年9月期並みとなったが、案件獲得自体は順調に進捗しており、今後も成長を見込んでいる。

|

(同社資料より)

(2)概況

最上流コンサルティングから最終工程の保守運用まで、『一気通貫』で対応するグループシナジーを発揮し、中心戦略である「大型受託案件の獲得・拡大」は順調に推移している。

受託案件の事例① 株式会社アセットコンサルティングフォース | *「コネクトフォースTM」を基盤製品として、NTTデータ社との間で共同開発を行っているサービスが、①複数自治体のオンライン窓口、②銀行業務のオンライン契約手続き、2つの実証実験を開始。①に関しては23年8月より1自治体が運用を開始した。 *既存プロジェクト(大手通信等)は順調に進行中。 *大手エネルギー企業(エナリス社)・大手ライフライン企業より受注した新規案件は順調に進捗し、追加発注も受領している。 *大手通信企業から受注した中規模法人向けインボイス対応請求業務クラウドサービス開発は第2フェーズの検収が完了し、第3フェーズを受注した。 *タレントマネジメント大手企業から顧客向けポータル構築案件を受託し、一部機能を先行リリースし、順調に進行中である。 |

受託案件の事例② 株式会社ブレーンナレッジシステムズ | *政府系インフラ事業会社の基幹システム開発における設計工程を受託し、予定通りに納品完了。 *開発・製造以降工程も受託契約を締結。同社グループ過去最大の数億円規模の大型プロジェクトとなった。 *追加の第2フェーズは順調に進行中で、第3フェーズの打診を受けており、PoCが進行中。 |

受託案件の例③ 株式会社ヒューマンベース | *無線機器大手より新規案件を獲得。CLS社と協働し納品を完了した。 |

【2-3 財政状態】

◎財政状態

| 22年9月 | 23年9月 | 増減 |

| 22年9月 | 23年9月 | 増減 |

流動資産 | 1,588 | 1,968 | +379 | 流動負債 | 1,125 | 1,271 | +145 |

現預金 | 672 | 1,020 | +347 | 仕入債務 | 21 | 28 | +7 |

売上債権 | 847 | 834 | -12 | 短期借入金 | 235 | 217 | -17 |

固定資産 | 947 | 994 | +47 | 固定負債 | 494 | 630 | +135 |

有形固定資産 | 58 | 50 | -7 | 長期借入金 | 310 | 423 | +113 |

無形固定資産 | 650 | 551 | -98 | 負債合計 | 1,619 | 1,901 | +281 |

のれん | 640 | 540 | -99 | 純資産 | 915 | 1,061 | +146 |

投資その他の資産 | 238 | 392 | +154 | 自己株式 | -405 | -591 | -186 |

資産合計 | 2,535 | 2,963 | +427 | 利益剰余金 | 1,015 | 1,368 | +352 |

|

|

|

| 負債純資産合計 | 2,535 | 2,963 | +427 |

* 単位:百万円。売上債権には契約資産を含む。自己株式は控除項目のためマイナス表記。

売上債権及び投資その他の資産の増加などで資産合計は前期末比4億27百万円増加し29億63百万円。

負債合計は同2億81百万円増加し19億1百万円。

利益剰余金の増加に加え、自己株式を1億86百万円増加させた結果、純資産は同1億46百万円増加し10億61百万円。

3.2024年9月期業績予想

【3-1 連結業績予想】

| 23/9期 | 構成比 | 24/9期(予) | 構成比 | 前期比 |

売上高 | 6,486 | 100.0% | 7,785 | 100.0% | +20.0% |

売上総利益 | 1,964 | 30.3% | 2,192 | 28.2% | +11.6% |

販管費 | 1,266 | 19.5% | 1,475 | 18.9% | +16.4% |

営業利益 | 697 | 10.8% | 717 | 9.2% | +2.8% |

経常利益 | 701 | 10.8% | 714 | 9.2% | +1.8% |

当期純利益 | 438 | 6.8% | 438 | 5.6% | 0.0% |

EBITDA | 818 | 12.6% | 839 | 10.8% | +2.5% |

* 単位:百万円。販管費は同社資料よりインベストメントブリッジが計算。

増収増益を予想

売上高は前期比20.0%増の77億85百万円、営業利益は同2.8%増の7億17百万円、EBITDAは同2.5%増の8億39百万円の予想。

中長期的な成長を実現するための投資期間として位置づけ、優秀な人財獲得、及び既存従業員への還元・育成等の「人的資本経営」推進へ重点投資を行い、大幅増収を図る

一方で、年度後半からは投資効果の一部取り込みを想定し、また効率的な事業経営を行うことにより増益基調を堅持する。

配当は前期比1.00円/株増の52.00円/株を予定。予想配当性向は19.4%。24年9月期より、総還元性向30%以上を掲げており、増配のほかに自己株式取得等も予定している。

【3-2 主要KPIについて】

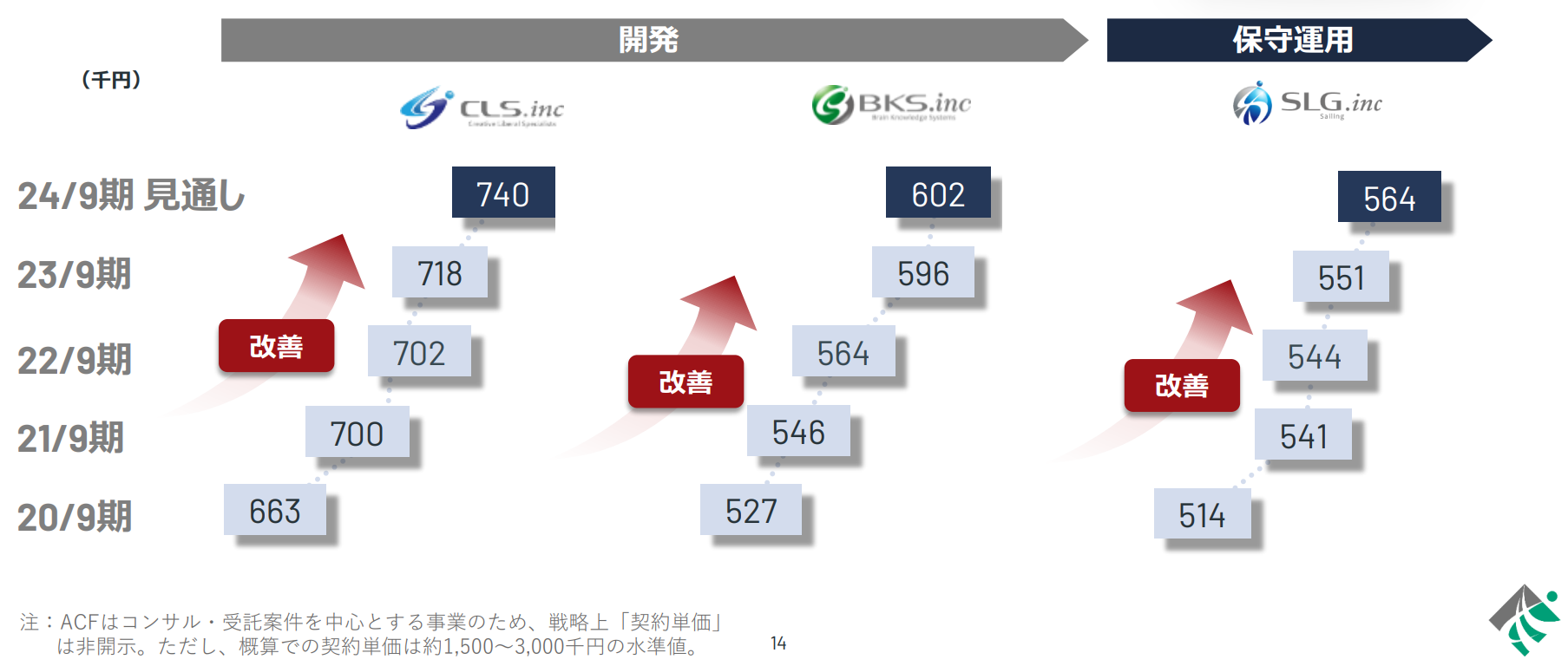

同社では、最重要KPIとして「契約単価」を、加えて「稼働率」・「保有人数」をKPIとして挙げている。

(1)契約単価

コンサル・受託開発領域への注力、及びこれに伴う人財の技術力向上の結果、改善が続いている。

|

(同社資料より)

(2)稼働率

旺盛なDX推進需要を取り込み、引続き稼働率は高水準で推移中である。20/9期の96.1%から23/9期には98.9%まで改善。24/9期は99.0%とさらに上昇する見込みである。

(3)保有人数

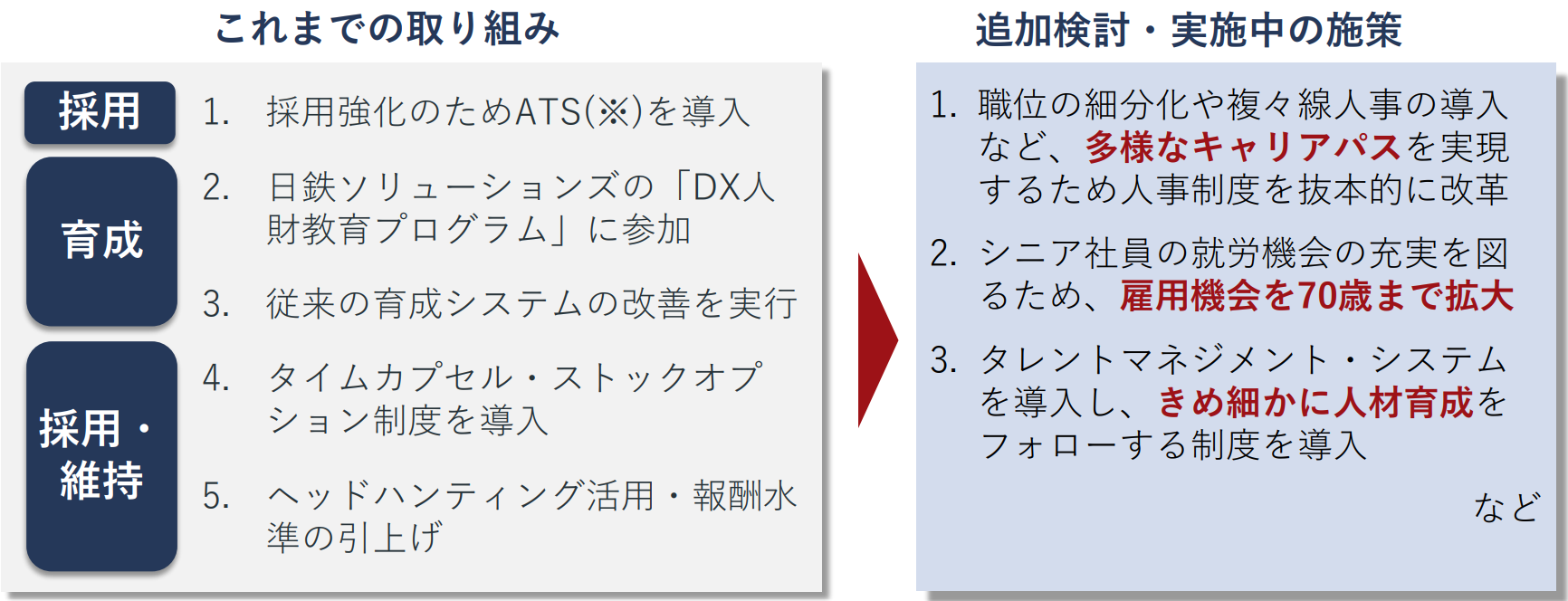

人的資本への重点投資により、高スキル技術者の採用及び育成を加速している。特にここ数年で即戦力となるPM/PL(プロジェクト・マネージャー)やSE(サブリーダー)を積極採用するほか、SEの一部はPM/PLへ順調に成長しており、後述する中計期間においてプロジェクト本数の増加による売上拡大に寄与すると想定している。

多様な働き方を実現するため人事制度を抜本的に改革するほか、シニア社員の就労機会の充実、並びに、きめ細かに人材育成をフォローする制度の導入など環境整備にも注力している。

|

(同社資料より)

4.成長戦略

【4-1 市場環境】

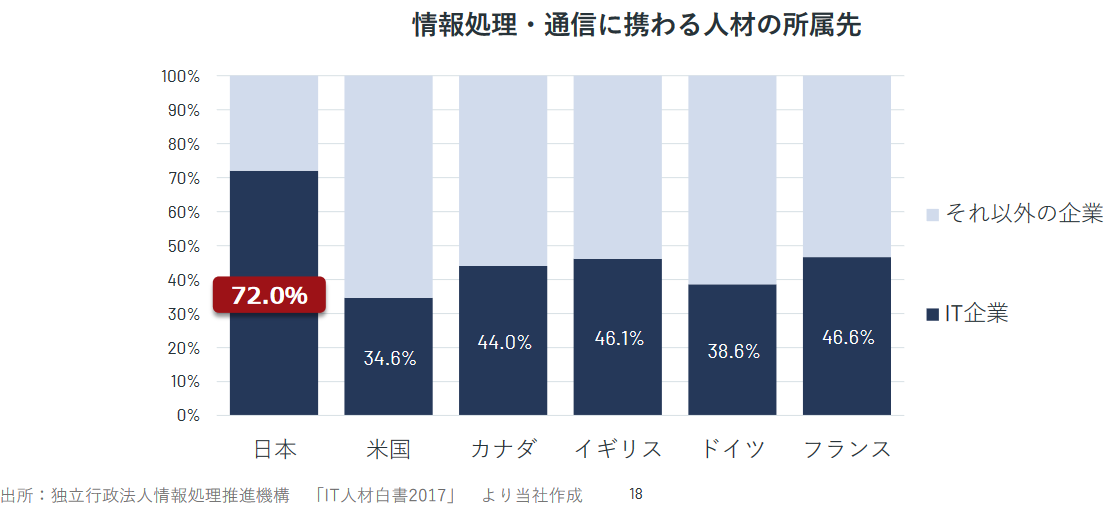

【1-3市場環境】で触れたように、日本企業は、「2025年の崖」に向けレガシーシステム(旧来型のシステム)の刷新が急務だが、日本市場は人材の流動性が低く、DXを推進するIT人材の雇用が容易ではない。

こうした環境下、同社は既に優秀なIT人材を多く有しており、同社に対するニーズは今後、益々増大すると考えている。

|

(同社資料より)

【4-2 同社のターゲット市場】

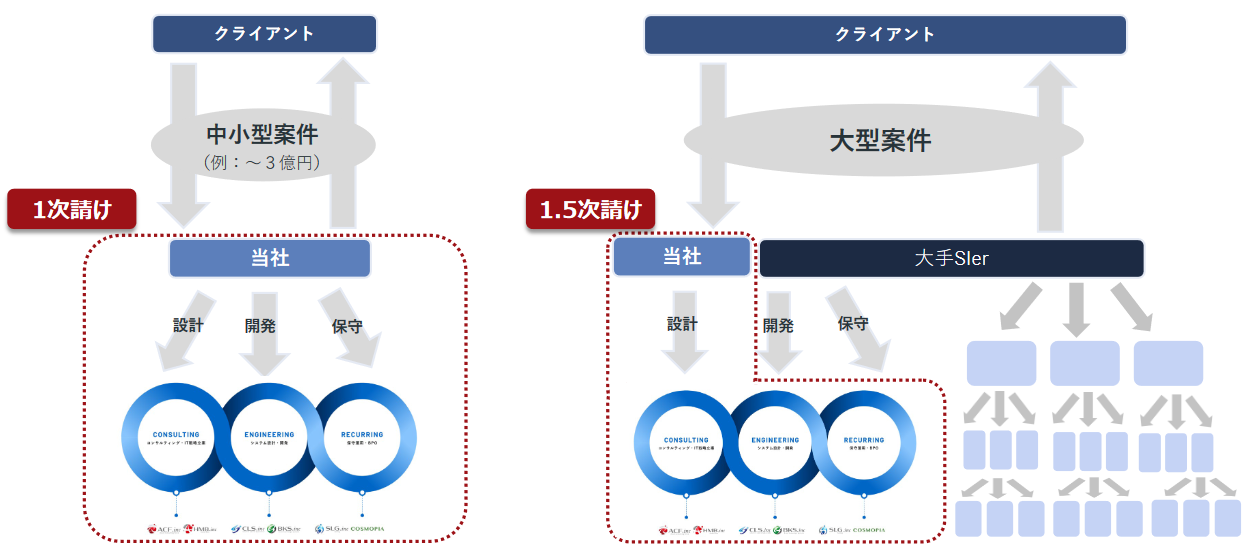

前述した自社の特徴・強みやビジネスモデルを活かし、独自のワンストップ体制で、大手が積極的に狙わない中小案件(~3億円)のボリュームニッチな市場において、顧客から直接受注する1次請けポジションを獲得する。

一方、3億円を超す大型案件では、大手SIerと協働し、1.5次請けのポジションでの案件参画を目指している。

|

|

(同社資料より)

【4-3 経営戦略・取り組み】

(1)グループシナジーを発揮し『大型受託案件の獲得・拡大』に注力

最上流コンサルティングから最終工程の保守運用まで、『一気通貫』で対応するグループシナジーを発揮し、中心戦略である「大型受託案件の獲得・拡大」に注力する。

継続的な受注に向け、一旦納品を完了した顧客からの「二周目開発」ニーズの発掘にも取り組んでいる。

|

(同社資料より)

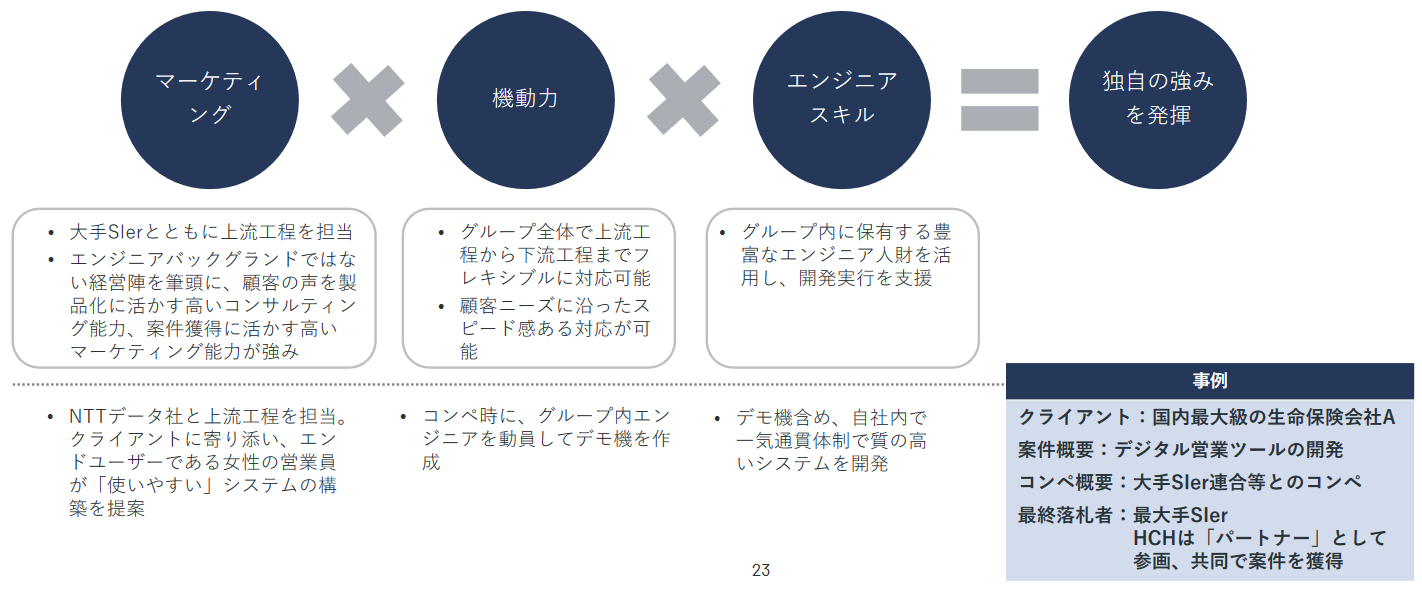

(2)「マーケティング×機動力×エンジニアスキル」を活用したグループ体制で案件を獲得

『一気通貫』で対応するグループシナジーに加え、マーケティング・機動力・エンジニアスキルを生かし、大手SIerの案件獲得から開発実行までフレキシブルにサポート可能なIT人財企業としてのポジションの確立を目指す。

|

(同社資料より)

(3)グループ内の全国拠点を活用した受注力・収益力の向上

主力とする派遣以外にも、首都圏のPM/PLクラスを中心とするチームが案件を獲得し、準委任契約で担当。

要件定義がされてリスクが極小化した段階・開発工程以降については請負契約で実施し、北海道支部・東北支部・名古屋営業所・関西支部・福岡営業所といったグループ内の地方拠点のエンジニアも活用することで、グループ全体の受注力・収益力の向上を目指す。

全国拠点を活用することで過去最大の受託案件へも適切に対応して、設計工程を納品することができた。開発・製造工程も順調に進捗中である。

5.中期経営計画(24/9期~26/9期)

【5-1 中長期ビジョン】

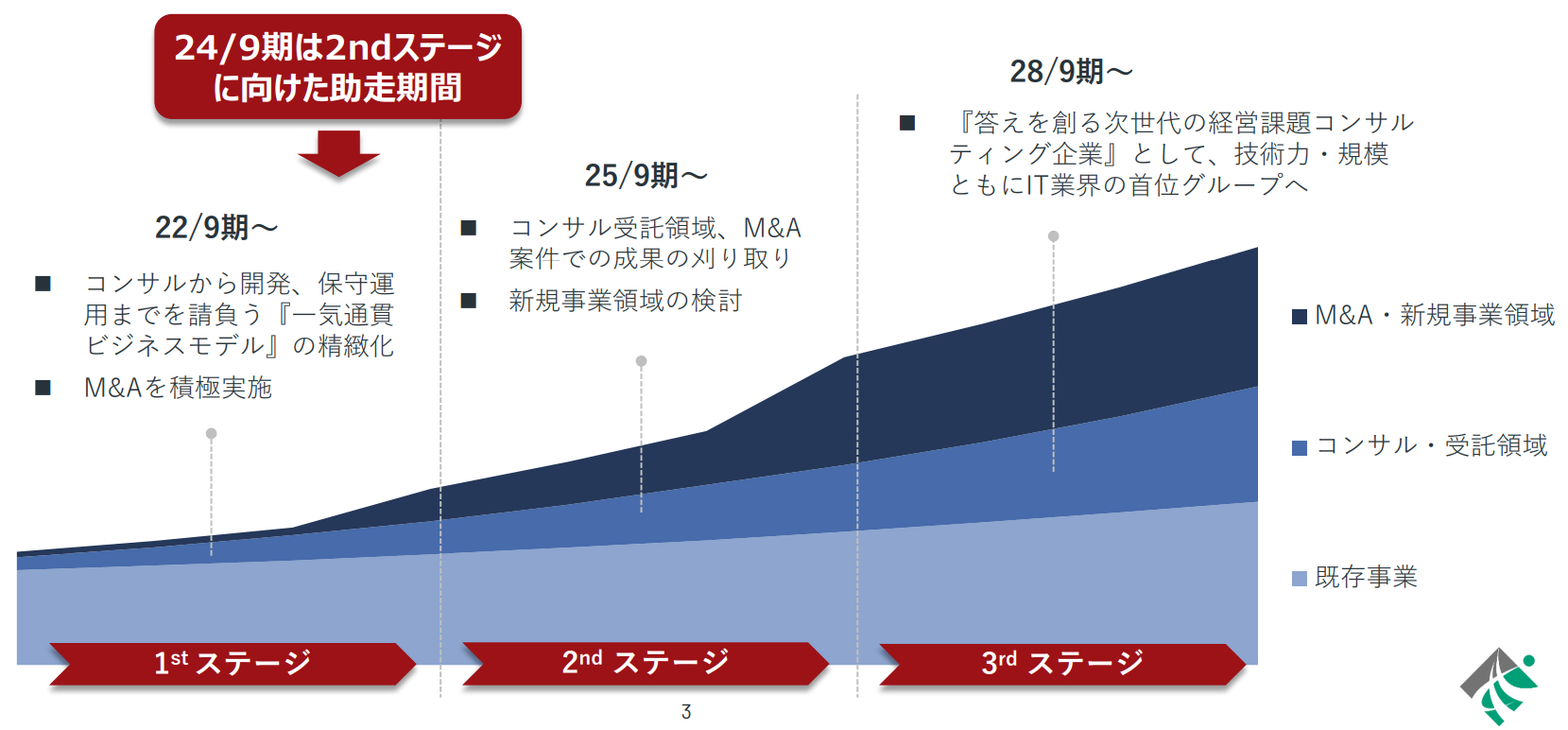

今後の成長を、「1stステージ 22/9期~24/9期」「2ndステージ 25/9期~27/9期」「3rd ステージ 28/9期以降」と設定し、オーガニック成長とM&Aを駆使し、コンサルティング・開発・保守運用までを自社グループ内で完結できる「一気通貫」ビジネスモデルを精緻化。「答えを創る次世代の経営課題コンサルティング企業」への成長を追求する。

今期24年9月期は「2ndステージ」へ向けた助走期間との位置づけである。

|

(同社資料より)

【5-2 中計策定の背景と骨子】

(1)策定の背景

派遣・受託の「2本柱」、「一気通貫」ビジネスモデルの精緻化等、これまでの戦略からは着実な成果を生み出している。

また、NTTデータとの業務提携、日鉄ソリューションズとの資本業務提携、アドバンス・メディアとの資本業務提携など、M&A、アライアンス戦略でも大きな進展を見せた。

加えて、日鉄ソリューションズおよびアドバンス・メディアとの資本提携によって、株主構成が投資ファンドから事業会社主体へと大きく変化したことは、事業の安定性、成長性に大きく寄与するものと同社では考えている。

このように、事業基盤がさらに安定してきたことから、「1.プロジェクト本数の拡大による売上成長」「2.経営コンサルティング領域への事業拡大」「3.人的資本経営への投資加速」を骨子とした中期経営計画を策定し、「中長期的な事業成長」を追求することとした。

(2)中計の骨子

①プロジェクト本数の拡大による売上成長

23/9期以降、SEクラス(サブリーダー)の育成に重点的に取り組んできたことで、 PM/PLクラス(プロジェクト・マネージャー)層の拡充に繋がっている。

新たなPM・PLリードのもと、新規プロジェクトの本数を増加させて、売上高の積極拡大を目指す。

|

(同社資料より)

②経営コンサルティング領域への事業拡大

従来のITコンサルティングに留まらず、より上流工程である経営コンサルティング領域への拡大を狙うため、「経営コンサルティング事業準備室」を創設した。

超上流から経営課題を発掘し、既存領域での案件参画の機会拡大に繋げる。

なお、データドリブン経営手法の提供に多くの実績を有するTARA社の子会社化を中計発表後の12月末に公表した。同社のノウハウを活用したさらなる事業推進により、経営コンサルティング領域への拡大スピードに拍車がかかることが期待される。

③人的資本経営への投資加速

従来より、人的資本への投資を行ってきたが、未だ不十分との認識である。

更に投資を加速し、優秀な人財の採用を拡大し、個人のスキル育成等による組織成長を図る。

|

(同社資料より)

【5-3 成長イメージ】

最終年度の26/9期「売上高110億円、EBITDA12.3億円」を目標として掲げている。

23/9期を起点としたCAGRは、売上高で19.3%、EBITDAで14.4%と高成長を見込んでいる。

<売上高>

プロジェクト本数の拡大や経営コンサルティング事業の貢献による既存事業の成長のほか、M&Aは過去実績に基づき毎期2-4億円程度の売上高として織り込んでいる。

<利益>

24/9期、25/9期、当初2年間の人的資本への重点投資等による再成長の結果、26/9期には売上総利益率が回復し、段階利益も大きく増益となる想定である。

|

(同社資料より)

【5-4 株主還元】

中計期間においては、利益の再投資による株主価値の向上を図るとともに、事業環境、業績及び財務状況等を総合的に勘案したうえで、株主へ積極的な利益還元を行う。

配当については連続増配を維持するとともに、資本効率の向上を目的として、機動的な自己株式取得等を行い、総還元性向は当期純利益の30%以上をコミットしている。

当期純利益の3年間累計は15.5~17.9億円なので、仮に配当額を52円とすると、多額の自己株式取得の実施が想定されている。かなり積極的な株主還元を実施する計画である。

6.富永社長に聞く

富永 邦昭社長に、決算概要、今期予想、中期経営計画、株主・投資家へのメッセージなどを伺った。

1.23年9月期決算概要について

売上・利益とも2桁の伸長となりました。上期に実施した2件のM&Aの統合効果が表れましたが、下期はM&Aがない中でも、既存事業を計画通りに伸ばすことができた点は評価できると考えています。

2.24年9月期業績予想と中期経営計画について

これまでの当社のトップラインの伸び率は10-15%程度だったのですが、今期の売上高は前期比20%増収の77億円、以降も毎年20%の増収を計画しています。

これは当社が一段上の成長フェーズに入ったということを意味しており、この点を是非投資家の皆様にご理解いただきたいと思っています。

成長率が上昇する理由・背景はいくつかありますが、特に大きく寄与してくるのが、中計経営計画の骨子①で示している「プロジェクト本数の拡大による売上成長」です。

当社では人的資本への積極投資により、23/9期以前より、SEクラス(サブリーダー)の育成に重点的に取り組んできました。

この結果、 サブリーダーが成長し、プロジェクトのヘッドであるPM/PLクラス(プロジェクトマネージャー)層の拡充に繋がっており、新たにプロジェクトを担当できるチーム数が着実に増大しています。そのため、従来はサブリーダー格であった人財をのれん分けのような形で、新たなプロジェクトマネージャーに従事してもらうことで新規プロジェクトの本数を増加させて、売上高の積極拡大を目指すことが可能となっています。

|

(同社資料より)

2つ目が、中計経営計画の骨子②「経営コンサルティング領域への事業拡大」です。

従来のITコンサルティングに留まらず、より上流工程である経営そのものへのコンサルティング領域への事業拡大を狙うため、「経営コンサルティング事業準備室」をこの10月に創設しました。

ITに留まらない、超上流から経営課題を発掘し、ITコンサル・受託開発の受託及び案件参画の機会拡大に繋げていきます。

この事業は比較的高い経営能力が必要な分野ですので、私が室長を兼務し外部からの招聘も含め、チームを構成しています。経営コンサルティング事業領域が連結売上高に寄与するには多少の時間を必要としますが、確実に実行に移していきたいと考えております。また、12月28日に発表した株式会社TARAの子会社化によって、同社の有するデータドリブン経営及び経営コンサルティングに向けたノウハウを同社の人物検知AIカメラをフック商材として活用していきます。当社のリソースと知見を組み合わせ、潜在顧客層である大手企業や中央官庁・地本自治体に対して直接サービス提供できる体制を構築することで、中長期ビジョンである「答えを創る次世代の経営課題コンサルティング企業」の具現化、並びに、当社グループの企業価値向上を推進してまいります。

3.株主還元について

中計期間においては、利益の再投資による株主価値の向上を図るとともに、事業環境、業績及び財務状況等を総合的に勘案したうえで、株主へ積極的に利益還元を行っていきます。

これまでどおり、連続増配を維持しつつ、総還元性向30%以上をコミットしています。これまでも増配・自己株式取得等を行ってきましたが、株主・投資家の皆様により明確なメッセージとしてお伝えしたいと思い、こうした数値目標を掲げました。当期利益の30%以上を株主還元に使う、という趣旨です。

4.株主・投資家へのメッセージをお願いいたします。

当社は、単なるSierやIT派遣ではなく、日本企業最大の課題ともいえるDX推進を、システム構築の最上流工程であるコンサルティングから開発、保守・運用、BPOまでを一気通貫で提供する「答えを創る次世代の経営課題コンサルティング企業」への成長を追求しています。

今回策定した中期経営計画の下では、「経営コンサルティング事業準備室」を創設し、当初掲げていたビジョンより1年前倒しで重要な一歩を踏み出すことができました。

また、人的資本への積極投資により、プロジェクトマネージャークラスの育成も着実に進んでおり、今期以降、新規プロジェクト案件数を拡大させることのできる基盤構築も進んでいます。

競争優位性を活かして成長戦略・中期経営計画を着実に推進し、株主還元も含めて、株主・投資家の皆様のご期待にお応えして参りますので、是非中長期の視点で当社を応援していただきたいと思います。

7.今後の注目点

同社と、IT人材派遣、コンサルティング、DX支援を事業内容、特色としている同業他社企業5社との比較を行った。

売上高に加え、認知度の低さなどもあり、時価総額は6社中最も小さく、PERは唯一の1ケタ台で、PBRも最も低い。

ただ、富永社長のメッセージにもあるように、これまでの同社のトップラインの伸び率は10-15%程度だったのに対し、今期以降の増収率は前期比20%増と、トップラインの伸びは過去実績を一段階上回る。

プロジェクトのヘッドであるPM/PLクラス(プロジェクトマネージャー)層の拡充に伴い、新たにプロジェクトを担当できるチーム数が着実に増大しており、「プロジェクト本数の拡大による売上成長」に大きな自信を持っているようだ。

各社の前期までの4期間の売上高・営業利益と、時価総額・ROE・PERを比較してみた。

もちろん来期以降も同様の増収率となるかは未確定ではあるが、上記のようなプロジェクト本数の拡大に向けた体制作りは着実に進んでいるとのことで、来期以降も高い増収率を達成する可能性は高くなっているようだ。

こうした同社の現況を踏まえると、1ケタ台のPER、3倍台のPBRは、見直し余地が大きいと言えるかもしれない。

|

| 売上高 | 営業利益 | 営業利益率 | ROE | 時価総額 | PER |

2163 P | アルトナー | 9,797 | 1,325 | 13.5% | 22.2% | 23,275 | 25.3 |

4371 G | コアコンセプト・テクノロジー | 16,093 | 1,608 | 10.0% | 28.3% | 38,850 | 34.3 |

6088 P | シグマクシス・ホールディングス | 19,200 | 3,850 | 20.1% | 21.6% | 65,572 | 20.7 |

6532 P | ベイカレント・コンサルティング | 94,600 | 35,500 | 37.5% | 42.1% | 748,616 | 28.9 |

7033 P | マネジメントソリューションズ | 16,600 | 1,900 | 11.4% | 19.5% | 55,579 | 42.5 |

7361 G | ヒューマンクリエイションホールディングス | 7,785 | 717 | 9.2% | 37.3% | 4,885 | 9.5 |

*単位:百万円、倍。コードの次の頭文字は上場市場(P:プライム:G:グロース)。売上高、営業利益は今期予想。ROEは過去3期分の平均。時価総額、PERは23年12月26日終値ベース。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 6名、うち社外2名(うち独立役員2名) |

監査役 | 3名、うち社外2名(うち独立役員2名) |

◎コーポレート・ガバナンス報告書

最終更新日:2023年12月15日

<基本的な考え方>

当社は、持続的な成長と中長期的な企業価値の向上のためにはコーポレート・ガバナンスの強化が重要であると考えており、業務執行に対し、取締役会による監査と監査役による適法性監査の二重のチェック機能を持つ監査役会設置会社の体制を選択しております。

当社グループは、「Technology × Human = Future Creation ITと人財で未来を創造する」というグループ理念のもと、グループ全体の企業価値向上を図るため、将来に向けた成長基盤の拡充と人財の育成を掲げ、成長戦略の推進に日々取り組んでいます。持株会社である当社は、当社グループ全般の戦略企画機能を担うとともに、グループ各社の経営に対する牽制機能を持つことで、グループ全体の経営の健全性の確保と迅速な意思決定による効率性の向上に努めております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの各原則(基本5原則)を全て対応しております。

| 本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |