ブリッジレポート:(4549)栄研化学 2025年3月期決算

納富 継宣 社長 | 栄研化学株式会社(4549) |

|

会社情報

市場 | 東証プライム市場 |

業種 | 医薬品(製造販売業) |

代表取締役社長 | 納富 継宣 |

所在地 | 東京都台東区台東4-19-9 山口ビル7 |

決算月 | 3月末日 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

2,002円 | 38,541,438株 | 77,159百万円 | 5.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

58.00円 | 2.9% | 116.52円 | 17.2倍 | 1,294.08円 | 1.5倍 |

*株価は5/26終値。各数値は25年3月期決算短信より。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2022年3月(実) | 42,996 | 8,387 | 8,508 | 6,218 | 168.28 | 51.00 |

2023年3月(実) | 43,271 | 7,457 | 7,568 | 5,736 | 155.17 | 51.00 |

2024年3月(実) | 40,052 | 3,377 | 3,568 | 2,634 | 71.69 | 51.00 |

2025年3月(実) | 40,539 | 2,999 | 3,198 | 2,228 | 64.81 | 53.00 |

2026年3月(予) | 42,200 | 3,250 | 3,100 | 3,770 | 116.52 | 58.00 |

*単位:円、百万円。当期純利益は親会社株主に帰属する当期純利益。

栄研化学株式会社の2025年3月期決算概要、2026年3月期業績予想、新中期経営計画などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2025年3月期決算概要

3.2026年3月期業績予想

4.新中期経営計画「Challenges to Innovation」

5.今後の注目点

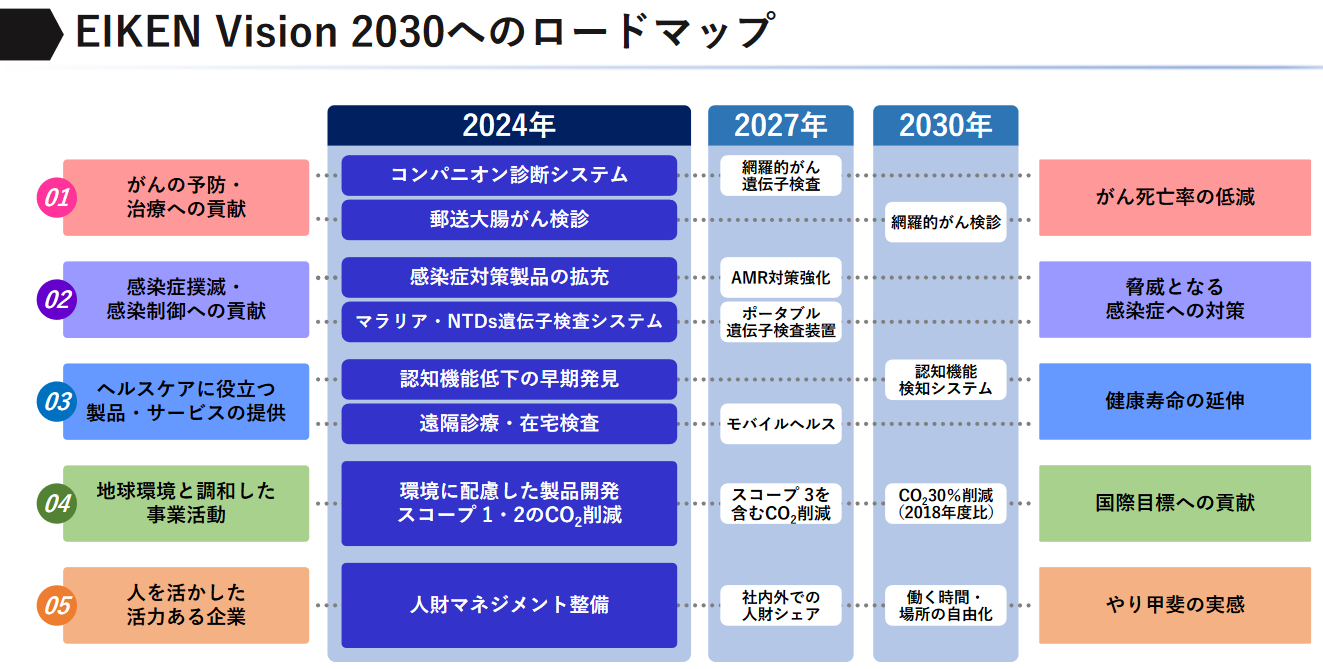

<参考1:「EIKEN ROAD MAP 2030」>

<参考2:コーポレートガバナンスについて>

今回のポイント

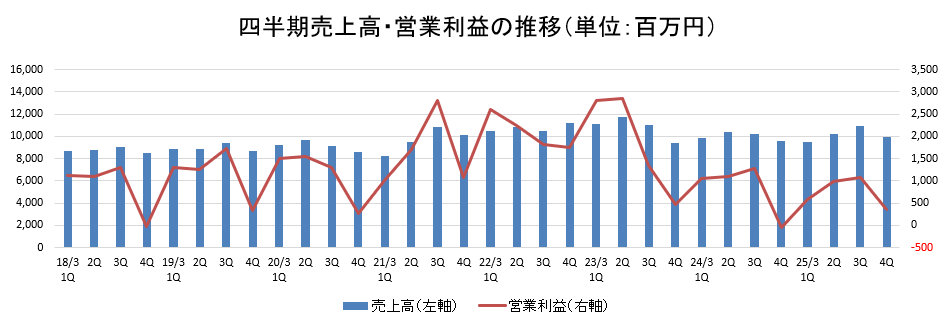

- 25年3月期の売上高は前期比1.2%増の405億円。国内は新型コロナ遺伝子検査薬の需要減で減収、海外は北米が大きく伸長。全社では第2四半期までは減収も、第3四半期から増収に転じた。営業利益は同11.2%減の29億円。高利益品目である新型コロナ検査試薬の売上減やLAMP法の特許料収入の減少などセールスミックスの変化に伴う粗利益率の低下と売上総利益減に加え、営業活動活発化に伴う経費、新研究棟稼働による償却費や委託研究費など販管費が同1.3%増加した。利益は予想を下回った。

- 26年3月期の売上高は前期比4.1%増の422億円、営業利益は同8.3%増の32億円の予想。国内はほぼ前年並みも、海外は引き続き便潜血検査試薬が伸長する見込み。配当は前期比5.00円/株増の58.00円/株を予定。予想配当性向は49.8%。

- 2026年3月期 から 2028年3月期 までの 3か年を対象とした新中期経営計画「Challenges to Innovation」を策定・公表した。事業戦略の基本方針は、「海外市場の開拓・拡大」「製品ポートフォリオの再構築」「新製品の開発」の3つ。海外市場の開拓・拡大においては、便潜血(FIT)、結核検査(TB-LAMP)および免疫血清ラテックス試薬のグローバル展開に注力する。製品ポートフォリオの再構築においては、便潜血(FIT)を中心とした主力製品群・収益製品群・育成製品群に投資を集中し、低収益製品群については、「整理・撤退」へと舵を切る。新製品の開発においては、便潜血、免疫血清、遺伝子関連で新製品のリリースを準備中である。

- 事業戦略を推進するほか、生産拠点集約により、主力製品群の供給体制の強化と生産効率の向上を図り、「28年3月期 売上高469億円、営業利益59億円、営業利益率12.6%」の達成を目指す。資本効率については、28年3月期のROE9.3%達成に向けた財務・資本政策を推進。「EIKEN ROAD MAP 2030」に掲げている「2030年3月期 ROE15%」達成に向けた基盤を構築する。

- 前中期経営計画で目標としていた「2025年3月期 売上高435億円、営業利益62.5億円、営業利益率14.4%、ROE9.2%」は、残念ながら「売上高405億円、営業利益29億円、営業利益率7.4%、ROE5.0%」と、未達に終わった。未達の要因としては、新型コロナ検査試薬の急激な需要減少や物流や原材料調達コストの上昇という外部要因もあるものの、「成長ドライバーである海外売上高の目標未達」「新製品上市の遅れ」といった内部要因が大きく影響した。新経営体制の下、新中期経営計画「Challenges to Innovation」においてこれらの課題をどのように解決してくのかを注目していきたい。インベストメントブリッジでは次回のレポートで新社長就任予定の瀨川雄司氏へのインタビューを実施する考えだ。

1.会社概要

臨床検査の内、免疫血清検査、微生物検査、生化学検査、尿検査、遺伝子検査など、人体から採取した試料(検体)を調べる臨床検査薬の総合メーカー。検査機器の開発・販売も行っている。

国内シェア60%以上の便潜血検査を始め、尿検査や微生物検査など他社にはない独自技術・ノウハウを利用した高シェア製品多数。また独自開発の遺伝子増幅技術「LAMP法」は世界的に高い評価を得ている。便潜血検査、尿検査とLAMP法などの独自技術を武器にグローバル企業への成長を目指している。

【1-1 沿革】

1939年、興亜化学工業(株)として創立し、家畜臓器を原料とした栄養食品および医薬品の製造販売を開始し、1949年には日本で初めて細菌検査用粉末培地(SS寒天培地)の製品化に成功。1961年に臨床検査部門を開設し、臨床検査薬の研究開発を開始した。

1989年には便潜血検査において世界初の全自動分析装置「OC-センサー」を発売。同分野における現在の圧倒的なポジショニング構築につながっていく。

その後も、尿検査用試薬や微生物検査用試薬など事業ドメインを拡大するとともに、1998年に新規遺伝子増幅技術LAMP法を開発。従来の検査法に比べ簡易・迅速・精確なLAMP法を用いた各種製品を上市している。

2005年には「FIND(Foundation for Innovative New Diagnostics)」とLAMP法を利用した結核の遺伝子迅速検査法の共同開発契約を締結したことを皮切りに、マラリア、HIV等の検査に関する共同開発を進める。

全世界で感染拡大が進む新型コロナウイルスに対しても、2020年3月にLAMP法を利用した新型コロナウイルス検出用試薬を発売した。

*LAMP法、FINDについては「1-6 特徴と強み④LAMP法の優位性」を参照

【1-2 経営理念】

*経営理念:「ヘルスケアを通じて人々の健康を守ります。」

*経営ビジョン:「EIKENグループは、人々の健康を守るために、検査のパイオニアとしてお客様に信頼される製品サービスを提供し、企業価値の向上を図ります。」

*モットー:「品質で信頼され、技術で発展する“EIKEN”」

これらを中心に各ステークホルダーへの考え方として、EIKEN WAYを策定している。

(同社資料より)

【1-3 市場環境】

<国内市場>

臨床検査薬市場は、新型コロナウイルス検査薬関連の売上増の影響が残り、2023年度で約5,764億円、研究用試薬と検査用機器を含めると約9,333億円(一般社団法人日本臨床検査薬協会調査。栄研化学提供データ)となっている。行政は増大している医療費を抑制するために特定健診(メタボ健診)やがん検診の受診率向上やOTC検査薬(薬局で購入できる検査薬)の規制緩和といった予防医療に力を入れており、今後、高齢化の進展と共に臨床検査数(検体数)の増加が見込まれる。

一方でマイナス面としては、価格競争による単価の低下、診療報酬改定(引き下げ)及び長期的には少子化による人口減少がある。ただ、診療報酬改定の対象である保険(検体検査実施料)の推移を見ると、1997年から2006年までの期間に約4割引き下げられたものの、その後はほぼ横ばいないし微減となっている(2022年度検体検査実施料 -1.14%)。これは同社を含めた業界全体として予防、検査の重要性を働きかけた結果という事で、新型コロナの影響を除けば中期的には国内市場は年率2%程度の微増傾向が続くと思われる。

前述の協会会員145(2023年4月時点)の内メーカーは約80社で、売上100億円以上の企業は15社程度となっており、大多数は中堅・中小企業という構造。臨床検査は検査項目が多岐にわたっているため企業ごとに得意とする分野が異なり、企業間での棲み分けが出来ている。そのため、他社から原料・製品を仕入れて製造・販売するといった業務提携が多く見られる。また、そうした棲み分けが出来ている中、市場は小幅ながらも拡大しているため、明確な淘汰は現在のところ起きていないということだ。

<海外市場>

世界の体外診断用医薬品市場規模は2023年に779億USDといわれており、地域別市場シェアは米国42.3%、欧州26.6%、アジア23.1%などとなっている。(Horizon Databookによる栄研化学調査結果)

市場規模自体が国内市場の8倍超と巨大であると同時に、先進国では高齢化の進展に伴う検査数の増加、また新興国においては経済成長、所得増加に伴う医療ニーズの拡大などにより、年率3.9%以上と国内市場を大きく上回る成長が見込まれるため、国内企業は積極的にグローバル化を進めている。

ただ、グローバル市場においては、ロシュ、アボット、シーメンス、ダナハーなど世界的大企業がメインプレーヤーとなっており、日本企業が競争に勝ち抜くためには独自性のある製品・システムの開発など競争力強化が不可欠である。

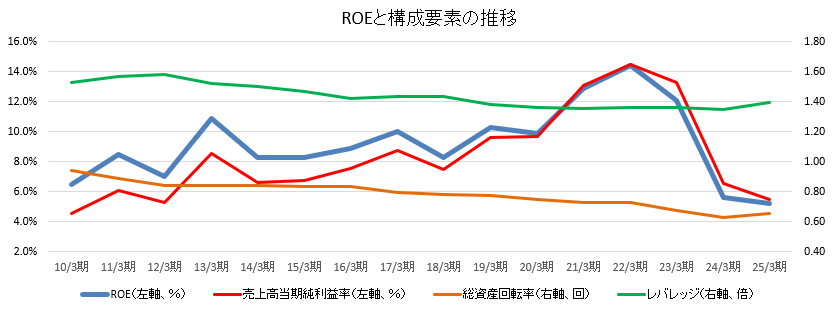

<便潜血検査市場>

世界的な老年人口の増加や、がん有病率の上昇を背景に、がん診断関連の世界市場規模は拡大しており、がん診断市場は約1,243億ドル、うち大腸がん診断市場は約163億ドルで、便潜血検査市場は約1.7億ドル。

「コロナによる非接触検査のFIT(※)普及加速」「内視鏡医師不足に伴う検査キャパシティ不足」「FITの医療経済性の高さへの評価」「新興国における健診(検診)の重要性認識向上」などに加え、先進国でもがん検診の対象年齢拡大の動きが更に活発化するものと見込まれており、便潜血検査市場は今後ますます拡大するものと見られる。

大腸スクリーニング検査を全世界52ヵ国で展開し、既に世界で約7割のシェアを有する同社は、「豊富なエビデンス」「優れた採便容器の開発」「ヘモグロビンの安定性」「便潜血検査における高い精度管理」「豊富な経験で充実したサポートサービスの提供」といった優位性を有している。

今後も、「検診受診率の向上」「検査精度の向上」「新規スクリーニングの獲得」などの拡大戦略を推進するとともに、「大腸がんによる死亡リスク減少」「早期治療による医療費の抑制」「QOLの向上・健康寿命の延伸」といった価値創造により企業の社会的な存在意義を高めていく考えだ。

製品展開国数は、25年3月期の52ヵ国から2028年3月期には61ヵ国に拡大させることを目指している。

※FIT:Fecal Immunochemical Test、大腸がん検診で用いられる免疫学的便潜血検査

【1-4 事業内容】

1.臨床検査とは

臨床検査には、レントゲン、CT、MRI、心電図、超音波など、医療機器を使用して体を直接調べる「生体検査」と、患者から採取した血液、尿・便、細胞などの生体試料(検体)を調べる「検体検査」がある。

同社が取り扱う臨床検査薬とは、検体検査に使用する試薬の事で、例えば感染症の検査や便に含まれる微量の血液の測定など、病気の診断をサポートするもの。これら試薬の大部分は体外診断用医薬品と呼ばれ、医薬品医療機器等法の規制を受け、試薬メーカーなどがPMDA(医薬品医療機器総合機構)に対し申請し、認可を受けたものである。ユーザーは、病院、医院、診療所、受託を受けて検査を行う検査センター、健診センター、保健所、衛生検査所など。

2.主力製品

主として以下の各検査用試薬や測定装置を製造・販売している。

同社は幅広い検査薬を取り扱うために、自社製品に加え他社製品の仕入販売も行っている。

主要な自社製品は、便潜血検査用試薬、微生物検査用試薬、免疫血清検査用試薬、尿検査用試薬、遺伝子検査用試薬など。自社製品と他社製品の売上比率は約60:40。粗利率は自社製品が約55%、他社製品が約35%。

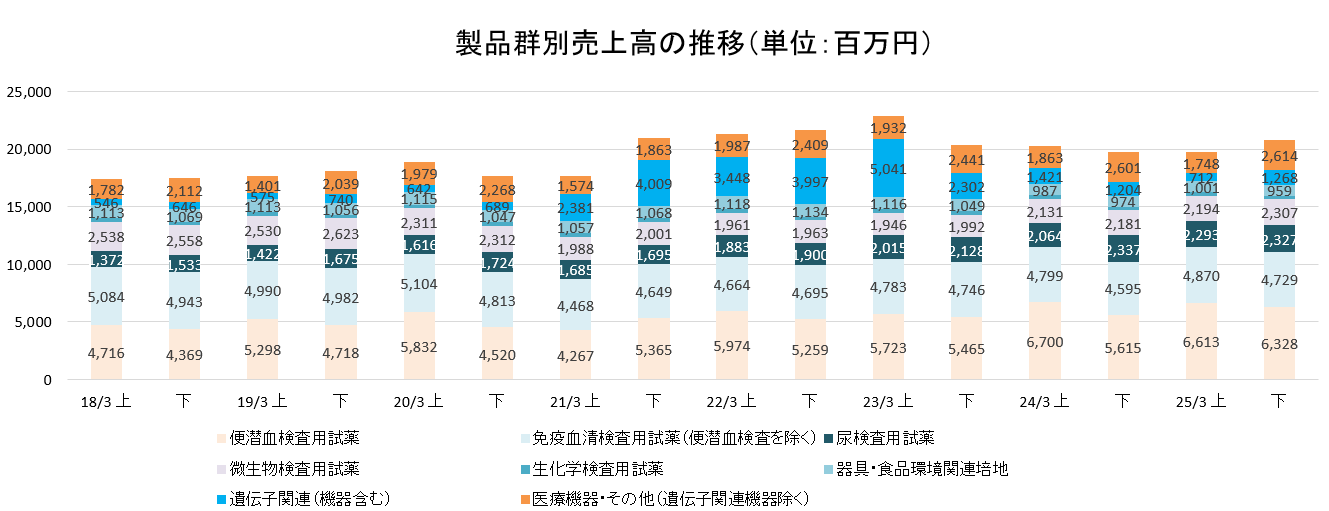

製品群 | 売上高 | 売上構成比 |

便潜血検査用試薬 | 12,941 | 31.9% |

免疫血清検査用試薬(便潜血検査を除く) | 9,599 | 23.7% |

尿検査用試薬 | 4,620 | 11.4% |

微生物検査用試薬 | 4,501 | 11.1% |

生化学検査用試薬 | 573 | 1.4% |

器具・食品環境関連 | 1,960 | 4.8% |

遺伝子関連(機器含む) | 1,980 | 4.9% |

医療機器・その他(遺伝子関連機器除く) | 4,362 | 10.8% |

売上高合計 | 40,539 | 100.0% |

*2025年3月期実績。単位:百万円

便潜血検査用試薬

大腸がんのスクリーニング検査として糞便中ヒトヘモグロビンを特異的に検出・測定する便潜血検査用試薬・採便容器を主力製品とし、グローバルに販売している。

免疫血清検査用試薬(便潜血検査を除く)

リウマチや炎症性疾患の診断及び胃がんリスク層別化検査(ABC分類)に使用する汎用自動分析装置用試薬「LZテスト‘栄研’」を始め、各種検査用試薬の開発、製造、販売を行っている。また東ソー(株)から、全自動エンザイムイムノアッセイ装置用試薬及び自動グリコヘモグロビン分析装置用試薬を導入・販売している。

尿検査用試薬

尿中の潜血、たんぱく質、ブドウ糖など多項目の検査が行える尿検査用試験紙「ウロペーパーⅢ‘栄研’」、全自動尿分析装置用には専用試験紙の「ウロペーパーαⅢ‘栄研’」などを開発・製造・販売している。

また、海外については、2017年よりシスメックスと業務提携し、販売を行っている。

微生物検査用試薬

同社は創立以来、感染症及び食中毒の予防を目的とし、生体試料や食品・環境の微生物検査用試薬を開発してきた。現在では、各種細菌検査用培地(増菌用培地、分離用培地、生物学的性状検査用培地、同定検査用培地)、薬剤感受性検査用試薬、迅速検査試薬など、微生物感染症の診断・治療に有用な各種検査用試薬を開発・製造・販売している。

生化学検査用試薬

生活習慣病との関連性が注目されている検査項目を中心に、血清や尿を検体とし生体成分を測定・分析する「エクディアXL ‘栄研’」シリーズなど、生化学検査用自動分析装置に対応する各種検査用試薬を開発・製造・販売している。

器具・食品環境関連

食中毒原因微生物の検査などの食品微生物検査用試薬や作業環境の汚染実態などを把握できる環境微生物検査用試薬及び検査用器具・器材の販売を行っている。

遺伝子関連(機器含む)

同社は1998年、新規遺伝子増幅技術LAMP法を独自開発し、このLAMP法を利用した遺伝子検査用試薬を開発・製造・販売している。このLAMP法は、「簡易、迅速、精確」という特徴を有しており、今後の国内及びグローバル展開のための大きな武器となっている。(詳細は後述)

医療機器・その他(遺伝子関連機器除く)

各種自動分析装置を販売している。自社試薬を使用する専用装置は製造委託を行っている。便潜血測定装置「OCセンサー」は1989年の発売以来、技術革新と品質向上を重ねている。また、独自技術である画像処理システムを使用した尿自動分析装置「US」、LAMP法リアルタイム濁度測定装置「LoopampEXIA」などを取り揃えている。

3.販売体制

国内の販売体制は9営業部。学術部門が販売促進の支援を行っている。

2025年3月期の全従業員702名(連結)中、約290名が営業部門。

ユーザーである病院など医療機関向けチャネルに関する直接の販売先は医療系卸会社で、殆ど全ての卸会社と取引を行っている。

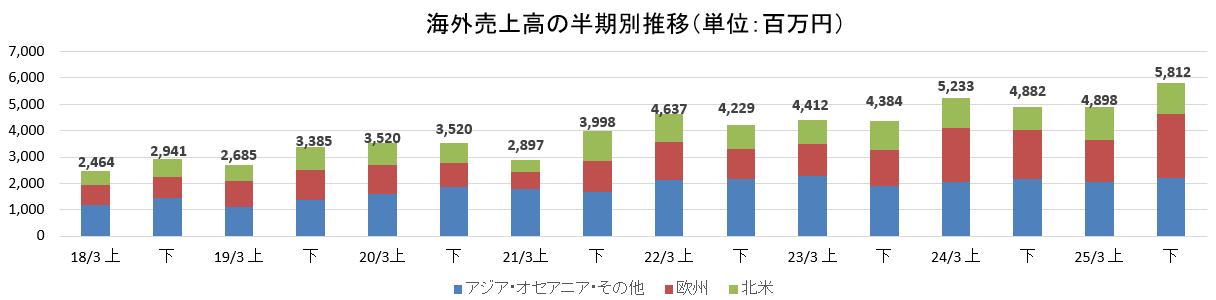

海外販売においては、基本的に1ヵ国・1代理店体制をとっており、販売とメンテナンスを委託しており、本社の海外企画営業室が管理している。輸出先は約45ヵ国。米国、ドイツ、イタリア、スペイン、イングランド、フランス、オーストラリア、韓国、台湾が海外売上の大半を占めている。アムステルダム(オランダ)に欧州支店を有し、販売体制の強化を行っている。2023年11月には米国現地法人を設立し、直販体制の構築にも取り組んでいく考えだ。

2024年3月期には、海外売上高が101億15百万円と初めて100億円台に達し、2025年3月期は更に伸長。海外売上高のうち便潜血検査用試薬は約6割を占めている。

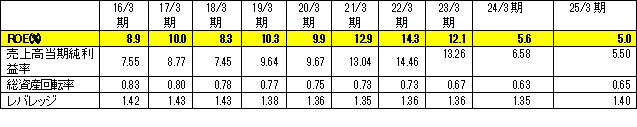

【1-5 ROE分析】

*単位:%、回、倍

ROEは売上高当期純利益率の低下を主要因に、一般的に日本企業が目標とすべきとされる8%を2期連続で下回った。継続的なROEの上昇・水準維持のためには、高付加価値製品の開発、新規事業・新規市場の創出及び原価率及び販管費率の低減による利益率及び生産性向上に加え、低下傾向にある総資産回転率の改善も欠かせない。

【1-6 特徴と強み】

①高シェアの製品群

便潜血検査用試薬の国内シェアは68%でトップであるほか、尿検査用試薬で約29%(1位)、微生物検査用試薬で約14%(4位)等と他社にはない独自技術・ノウハウを利用した多くの自社製品において高いシェアを有している。同社が便潜血検査用試薬で高いシェアを獲得することができた背景としては、1987年に発売した目視判定法用の便潜血検査用試薬「OC-ヘモディア」が、競合品に比べユーザーニーズに合致した製品であったこと、1989年には測定原理に免疫法(ラテックス凝集法)を採用し世界初の全自動分析装置「OC-センサー」を発売したことがある。

また、便潜血検査は1992年に老人保健法の改正が行われ、大腸がん検診のスクリーニング検査法として公費で受診が可能(受診者負担が無料)になったのをきっかけに、普及が加速し競争が激しくなったが、同社は、機能を一新した「OC-センサーneo」を2001年に発売し、シェアを拡大してきた。

(同社資料より)

便潜血検査に関してはこの特徴を活かして海外展開を進めている。

日本で実施されている免疫法は、ヒトの血液のみに反応する試薬となっており、また、自動化装置による大量処理が可能である。

一方海外では化学法による古いタイプの試薬が使用されており、精度面に課題がある。2010年になりようやく欧州の検診ガイドラインで免疫法による自動装置測定が推奨され、大きな市場の変化が現れ始めた。

また、市場が最も大きいアメリカでも化学法が主流であるが、徐々に免疫法へのシフトが始まっており、USPSTF(米国予防医療特別委員会)の大腸がんスクリーニングに関する新ガイドラインが2016年6月に発行された。その中で従来の化学法ではなく免疫法が優れていると指摘されたことに加え、同社の便潜血検査製品『the OC FIT-CHEK family of FITs』が、高い感受性と特異性で最高の検査パフォーマンスを有していると評価された。さらにアジア、南米の先進国・新興国には未開拓な大きな市場が控えている。

便潜血検査市場は、ニッチな市場であるため、いち早く免疫法を開始した日本企業の技術が最も進んでおり、同社の試薬・装置がグローバルスタンダードとなっている。

②研究開発に注力

研究開発型企業として独自性のある技術の研究開発と、それをベースとした顧客ニーズに対応したオリジナル製品の開発に注力している。研究開発要員は約170名。

顧客の要望は医療のクオリティ向上。具体的には、高感度・高品質による疾患の鑑別精度の向上、検出率の改善といった点が挙げられる。加えて、使用法が簡便であれば医療従事者の負荷軽減につながるため、そうしたニーズへの対応も重要なポイントとなっている。

同社には、1939年の創業以来培ってきた試薬製造の独自技術が蓄積されており、またその試薬の性能を有効に活用するための装置に関しても、便潜血検査用装置や尿自動分析装置、遺伝子検査などで他社にはない独自技術が用いられている。

③アライアンス戦略による多品種・多分野展開

臨床検査薬はその対象、項目が多岐にわたり、開発・製造・販売のすべてを自社で手掛けることは困難である。同業他社の多くは自社の得意な技術・製品に絞っているが、同社は臨床検査薬の総合メーカーとして、収益構造の安定化をめざし、アライアンス戦略を通じて自社の有する強みの拡大、機能の補完、新技術の取得といったシナジー効果を追求しつつ、広範に取扱製品を揃え、医療機関を始めとした顧客、ユーザーのニーズに対応している。

多品種・多分野に展開しているもう一つの理由としては、経営理念「ヘルスケアを通じて人々の健康を守ります。」にあるように、人々の健康を守るという責務を達成するためには、幅広い臨床検査に対応することが企業としての社会的責任であるとの想いも根底にある。

④「LAMP法」の優位性

遺伝子検査の中の過程の一つである遺伝子増幅プロセスにおける現在の主流技術は「PCR法」と呼ばれるもの。これに対し同社は1998年「LAMP法」という独自技術を開発した。

「LAMP法」はPCR法と比較して、以下の様な優れた特徴を持ち、簡易で迅速に特異性の極めて高い遺伝子検査を行うことが出来るものである。

簡易 | 一定温度で増幅反応が進む。(PCR法は増幅に温度変化が必要) |

迅速 | 増幅効率が高く30~60分で検出可能。(一般的なPCR法は2~3時間)。 |

精確 | 特異性が極めて高い。 |

現在、医療分野では、感染症検査である新型コロナウイルスや結核、マイコプラズマ(真正細菌の一属で、肺炎の原因となることもある。)、レジオネラ、百日咳等の検査に使われている。

同社はLAMP法の地位確立のため感染症検査に注力すると同時に、LAMP法の普及・認知度向上のために、畜産・水産、食品・環境など医療以外の分野での利用を推進しており、実際にLAMP法に基づく製品は2002年以降次々と実現している。

LAMP法を世界的に普及させるための中心的な取り組みの一つが、「FIND」とのアライアンスである。

「FIND」は「Foundation for Innovative New Diagnostics」のことで、2003年5月に開催された国連の世界保健会議の場で設立されたスイス政府認可の非営利財団。当初5年間、Bill & Melinda Gates Foundationからの助成金を受けて活動を本格化している。途上国における感染症撲滅のために、手頃な価格で、取り扱い易く、先進的な検査・診断方法を開発・導入する事を活動の目的としている。

FINDでは対象とする感染症として、結核、マラリア、アフリカ睡眠病などを挙げているが、このうち結核については途上国で実施されている顕微鏡検査(塗沫検査)よりも精度を向上させることを目的として、LAMP法による結核検査の共同研究が同社とFINDによって2005年7月より開始された。

途上国の現場でも利用できるように、前処理工程の簡略化(PURE法)、試薬保存方法の改良(室温保存)、装置の簡略化など、PCR法では実現できない改良が加えられた(TB-LAMP)。LAMP法を利用したこの製品は2011年に日本で既に販売となっている。その後、WHO(World Health Organization、世界保健機関)の推奨獲得のために、途上国14ヵ国での評価試験を終了し、WHOに資料を提出していたが、2016年8月、顕微鏡検査に代わる、あるいは顕微鏡検査を補強する検査としてWHOの推奨を取得することができた。

WHOが2017年11月に発表した世界の結核に関する報告書によれば、2016年の世界202ヵ国における結核の罹患患者数は1,040万人で、2014年の960万人から80万人増加し、死亡者数は170万人で、2014年の150万人から20万人増加したという。そのほとんどが未診断例や未治療例と見られ、「診断や治療へのアクセスが整備されていない国での対策強化が必要」としており、TB-LAMPの普及、浸透はこうした問題解決に大きく貢献するものと同社では考えている。

加えて、結核以外にも前述の疾病のほか、リーシュマニア症及びシャーガス病といったNTDs(顧みられない熱帯病)の検査薬に関して、FINDと共同開発を進めている。

同社ではLAMP法を利用した次世代の小型全自動遺伝子検査装置および多項目検査チップによる検査システム「Simprova(シンプローバ)」を開発した。ただ、装置の海外製造委託先における供給面の課題等から、製造を国内に変更し、発売に向けた準備を行っている。

本装置は、検体前処理(核酸抽出・精製)から増幅・検出までを全自動で行え、従来の高純度な核酸抽出・精製を行う装置と増幅・検出装置で合わせて2時間以上を要していた操作時間を、LAMP法の特徴を活かした独自プロトコルの開発により、1時間以内に短縮することが可能。呼吸器感染症パネルの開発を進めてきたが、今後はがん・ヘルスケアの領域の開発へ大きく転換した。

同社では、「Simprova(シンプローバ)」はLAMP法の普及を加速させるとともに、新たな市場を構築していく中でグローバルスタンダードとしての地位を確立させるものと期待している。

*遺伝子増幅法

遺伝子検査では、検体に含まれる目的の遺伝子量が極めてわずかなため、遺伝子を検出するためにはまず目的とする遺伝子を増幅させなければならず、遺伝子検査において最も重要なポイントが遺伝子増幅となる。

*アフリカ睡眠病

熱帯アフリカの風土病で、トリパノソーマという原虫がヒトに感染して引き起こす重大な熱帯病。ツェツェバエが媒介する。ヒトの血液中のトリパノソーマがツェツェバエに吸血され、その体内で発育、増殖し2~5週で終末トリパノソーマ型となって次の感染源となる。高熱、頭痛、嘔吐などをきたし、ひたすら眠るようになる。食事が摂れなくなるので痩せ、全身衰弱となり、多くは合併症を引き起こして死亡する。

*リーシュマニア症

リーシュマニアという原虫の感染によって引き起こされ、黒熱病といわれる内臓リーシュマニア症、皮膚と粘膜をおかすブラジルリーシュマニア症、皮膚をおかす熱帯リーシュマニア症があり、いずれも吸血昆虫、とくにサシチョウバエが媒介する。内臓リーシュマニア症は約3か月の潜伏期の後、高熱、発汗や下痢が生じ、1か月ぐらいすると肝臓と脾臓が腫れ、貧血が進み、放置すると衰弱し、半年から2年で死亡することもある。

*シャーガス病

米国南部や中南米において哺乳類吸血性であるオオサシガメ亜科のサシガメを媒介とする感染症。すぐには発病せず、一般的に30年ほどの潜伏期間がある。リンパ節、肝臓、脾臓などの腫脹、筋肉痛、心筋炎、心肥大、脳脊髄炎、心臓障害といった症状をもたらす。

【1-7 資本コストや株価を意識した経営への対応】

(1)現状分析

【1-5 ROE分析】で見られるように、同社のROEは23年3月期まで8%以上を維持していたが、24年3月期、25年3月期と2期連続して8%を下回った。

こうした状況およびPBRが1倍台前半まで低下した現状を踏まえ、現状評価を行い改善に向けた方針、具体的な取り組み等について取締役会にて協議を実施している。

(2)取り組み

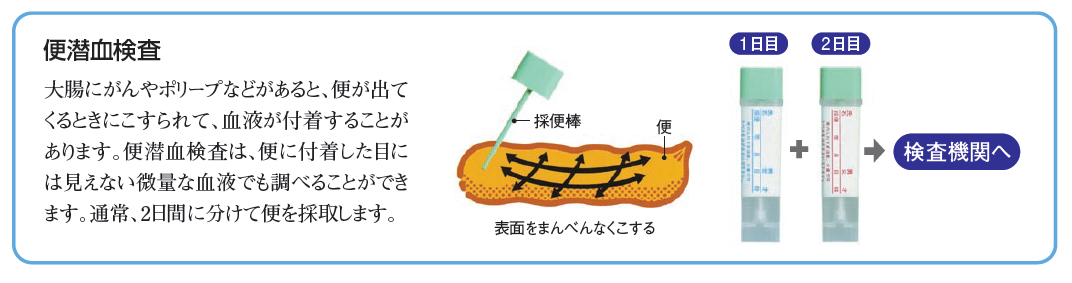

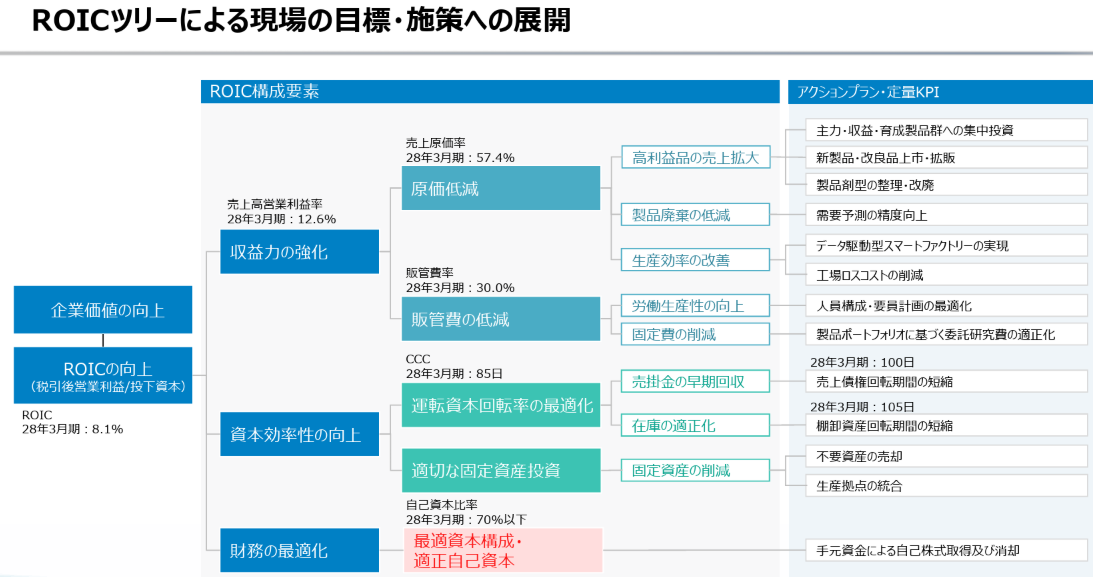

①資本収益性の向上

収益力の強化、資本収益性向上のため、ROIC経営を徹底するとともに経営システムを強化し、企業価値向上に向けた資本政策を実行する。

(同社資料より)

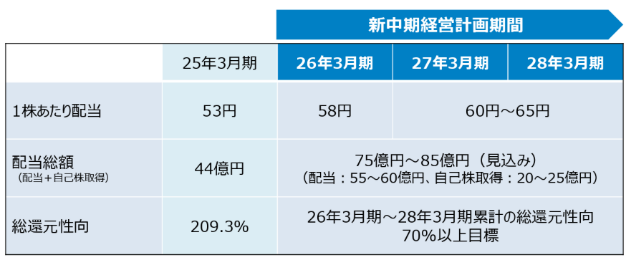

②株主還元

株主に対する利益還元を経営の最重要課題のひとつと位置づけたうえで、財務体質の強化と積極的な事業展開に必要な内部留保の充実を勘案し、安定した配当政策を実施することを基本方針としている。

株主への株主還元のさらなる強化を図るため、これまでの「連結配当性向30%以上」の目標に代えて、株主還元における指標を配当と自己株式の取得を含めた総還元性向とし、「総還元性向50%以上」を目指すこととした。

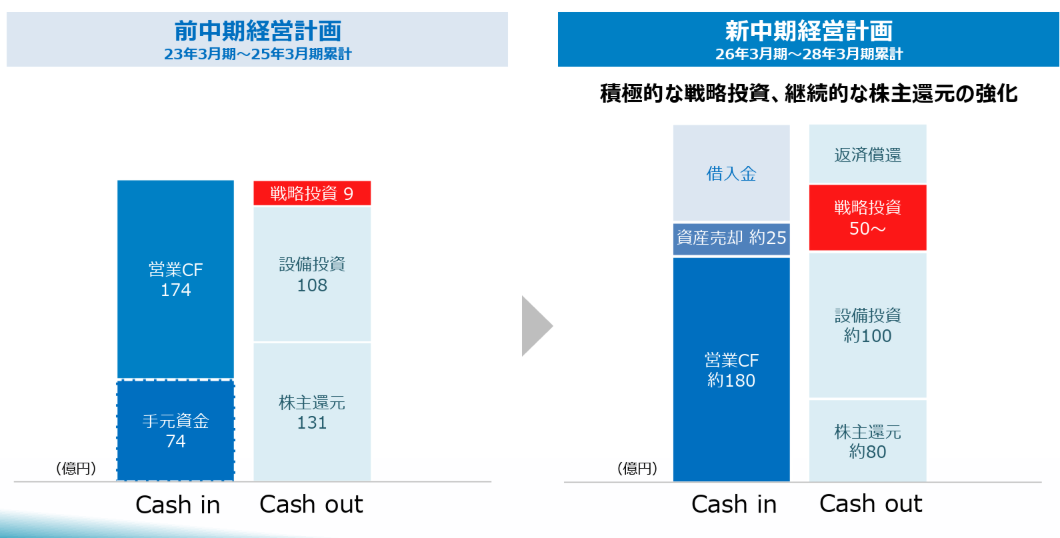

③キャッシュ・アロケーション

新中期経営計画「Challenges to Innovation」では、借入金の利用と資産売却によるキャッシュの創出を原資に、前中計では9億円としていた戦略投資を50億円以上と大幅に拡大する計画だ。

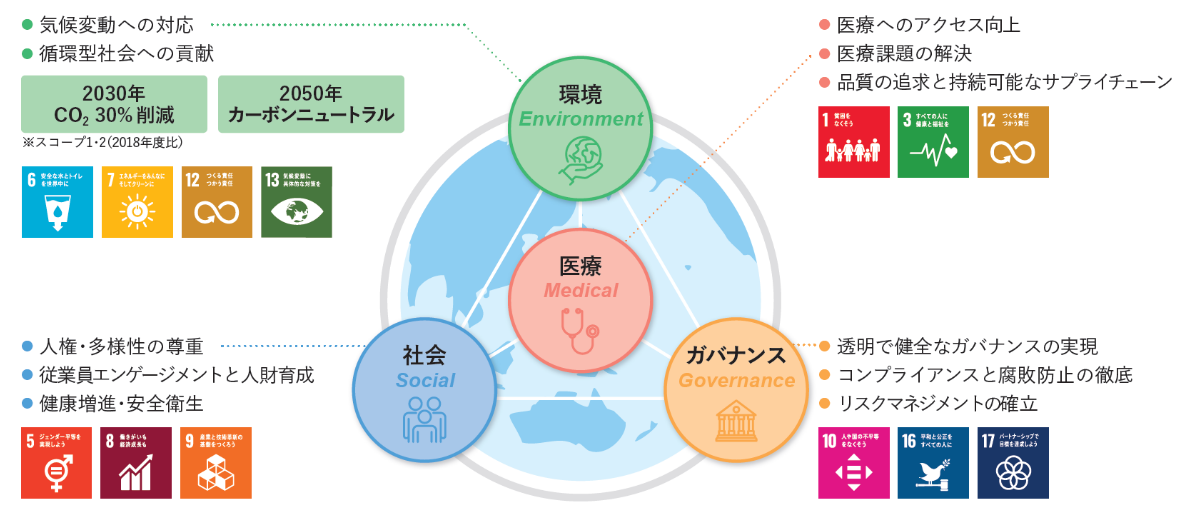

【1-8 サステナビリティ】

(1)マテリアリティの特定と目標・活動

分野別マテリアリティを特定し、「ありたい姿」「KPI」「方策と活動」を掲げている。

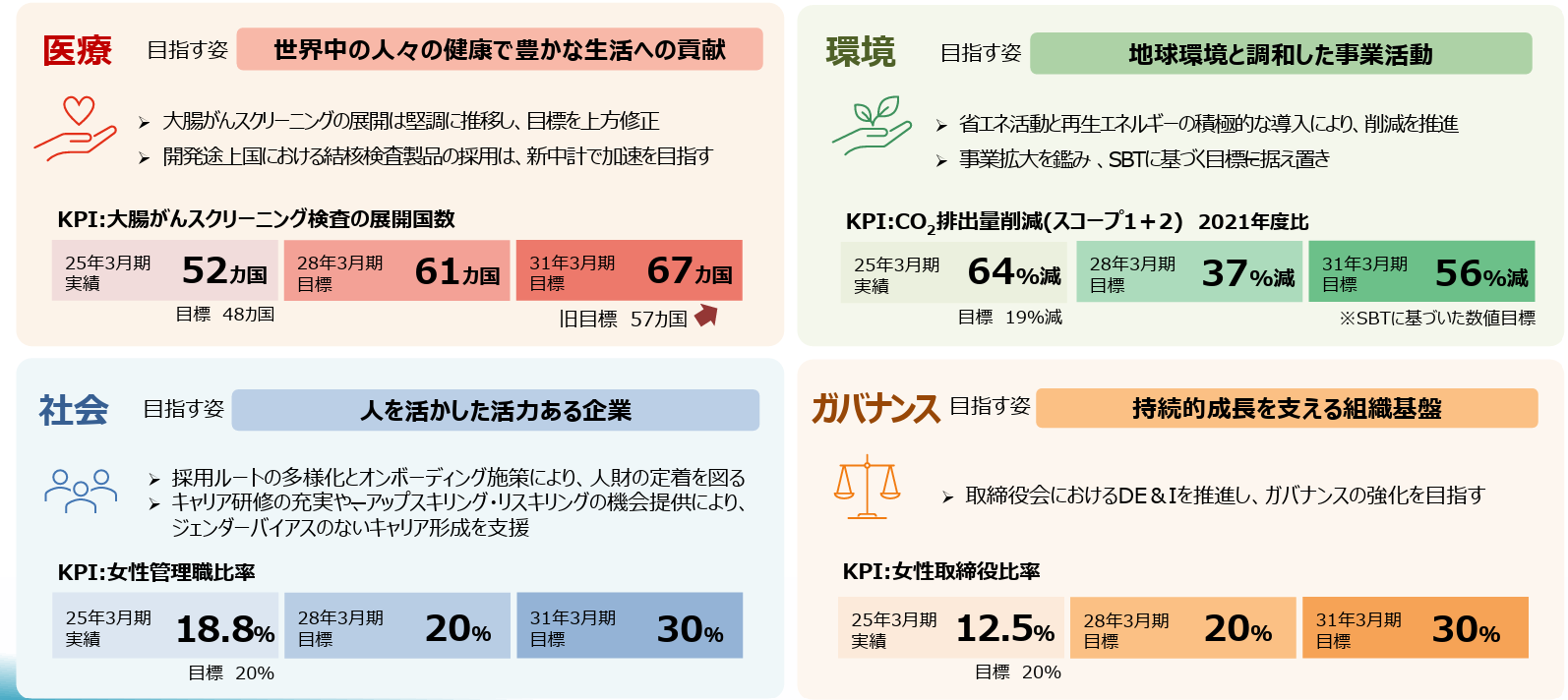

①医療

ありたい姿:世界中の人々の健康で豊かな生活への貢献

◎マテリアリティ:医療アクセス向上

2030年度KPI:製品展開国数 15ヵ国

「方策と活動」

開発途上国への製品供給

・結核高負担国におけるTB-LAMPの普及定着を図る。

・アフリカ開発会議TCAD、日経・FT感染症会議など国際会議において発表する。・産学官民とのパートナーシップを推進する。

◎マテリアリティ:医療課題の解決

2030年度KPI:大腸がんスクリーニング展開国数 67ヵ国

「方策と活動」

グローバルでの医療課題の解決、先端技術開発とイノベーションの推進

・大腸がんスクリーニングへの同社製品の採用拡大

・採便容器緩衝液の安定性改良

・受診率向上に向けた啓発活動

<取り組み事例>

誰一人取り残さない結核検査体制の実現に向け、ナイジェリアにおいてTB-LAMPが大規模採用された。

従来のプログラムでは、症状ベースで病院に来る患者のみを検査対象としていたが、今回のプログラムでは巡回健診により見逃されている結核患者を見つけ出すことができた。

このナイジェリアでの採用が継続されており、さらに各国のグローバルファンド予算獲得への水平展開も進めていく。

世界的なNGOなどとの連携による更なるTB-LAMPの認知度向上・普及促進を図る。

②環境

ありたい姿:地球環境と調和した事業活動

◎マテリアリティ:気候変動への対応

「2030年度KPI」

Scope1+2:CO2排出量 56%削減 (2021年度比)

Scope3 :CO2排出量 25%削減 (2022年度比)

Scope1+2については、CO2排出量 30%削減 (2018年度比) から削減量目標を上方修正している。

「方策と活動」

CO2排出量削減

・再生可能エネルギーの利用(工場・研究所に水力発電を採用。太陽光の自家発電、EV車の導入)

・SBT認定を取得

◎マテリアリティ:循環型社会への貢献

「2030年度KPI」

廃棄物 15%削減 (2018年度比)

環境配慮型包装資材の採用率 30%

バイオマスプラスチック等資材の採用率 8%

「方策と活動」

廃棄物削減(包装資材の削減・再生可能資材の利用)

・廃プラスチックリサイクル(単一素材プラスチックの再生利用やその他廃プラの固形燃料、サーマルリサイクルへの活用を促進)

・製品包装の改良(製品ケースのサイズダウン、梱包仕様の見直しによる輸送効率の向上)

③社会

「人財戦略」

同社グループの未来は従業員が創り、従業員の可能性を拡げることが会社の成長と社会への貢献に繋がるものと考えている。

その方針のもと、「人を活かした活力ある企業」を目指している。多様性を尊重し受け入れ合える組織風土を育むとともに、 従業員の安全と健康に十分配慮し、従業員が付加価値の高い業務に集中できる環境を整えている。

また、すべての従業員が活躍を実感し、新たなイノベーションを創出する人財を育成している。

(2)統合報告書の発行

サステナビリティに対する考え方や取り組みについての情報発信力強化を目指し、2023年8月より統合報告書の発行を開始した。2024年8月に発行した最新号は、検査の未来を創り、世界の人々の健康と持続可能な社会の実現を目指し、ステークホルダーメッセージ、社会インパクト、事業戦略・経営資源等から構成されている。

https://www.eiken.co.jp/ir/integrated

(3)ESGインデックスへの組み入れ

GPIFが日本株投資にて採用する各種インデックスに選定された。

・ FTSE Blossom Japan Sector Relative Index

・ S&P/JPX カーボン・エフィシェント指数

・ Morningstar Japan ex-REIT Gender Diversity Tilt Index

(4)イニシアティブへの賛同・署名や第三者評価・認証

*医療分野

顧みられない熱帯病(Neglected Tropical Diseases)の制圧を目指す「キガリ宣言」に署名したほか、感染症制圧に向けて闘う国際的な官民ファンド「GHIT Fund」に賛同した。

*環境分野

TCFDに賛同した。

英国の慈善団体が管理する非政府組織で、投資家、企業、国家、地域、都市が自らの環境影響を管理するためのグローバルな情報開示システムを運営するCDPの気候変動に関する評価において最高評価である「Aスコア」を取得した。

24年2月には、温室効果ガス排出量削減に対する国際認証であるSBT(Science Based Targets)認証を取得した。

*社会分野

2024年、健康経営優良法人に5年連続で認定された。

子育てや家庭生活との両立をサポートする企業として「プラチナくるみん」に認定されたほか、女性活躍推進企業として「えるぼし」の3つ星認定を取得している。

*ガバナンス分野

内閣官房国土強靱化室より国土強靱化貢献団体としてレジリエンス認証された。

2.2025年3月期決算概要

(1)連結業績概要

| 24/3期 | 構成比 | 25/3期 | 構成比 | 前期比 | 予想比 |

売上高 | 40,052 | 100.0% | 40,539 | 100.0% | +1.2% | +0.8% |

国内 | 29,936 | 74.7% | 29,829 | 73.6% | -0.4% | +1.4% |

海外 | 10,115 | 25.3% | 10,710 | 26.4% | +5.9% | -0.6% |

売上総利益 | 16,723 | 41.8% | 16,512 | 40.7% | -1.3% | -2.2% |

販管費 | 13,345 | 33.3% | 13,512 | 33.3% | +1.3% | -1.2% |

営業利益 | 3,377 | 8.4% | 2,999 | 7.4% | -11.2% | -6.5% |

経常利益 | 3,568 | 8.9% | 3,198 | 7.9% | -10.4% | -2.2% |

四半期純利益 | 2,634 | 6.6% | 2,228 | 5.5% | -15.4% | -15.0% |

*単位:百万円。予想比は24年10月公表の業績予想に対する比率。

増収減益、利益は予想を下回る

売上高は前期比1.2%増の405億円。国内は新型コロナ遺伝子検査薬の需要減で減収も、海外は北米が大きく伸長。全社では第2四半期までは減収も、第3四半期から増収に転じた。

営業利益は同11.2%減の29億円。高利益品目である新型コロナ検査試薬の売上減やLAMP法の特許料収入の減少などセールスミックスの変化に伴う粗利益率の低下と売上総利益減に加え、営業活動活発化に伴う経費、新研究棟稼働による償却費や委託研究費など販管費が同1.3%増加した。

利益は予想を下回った。

(2)製品群別売上高

| 製品群 | 24/3期 | 25/3期 | 前期比 | 予想比 |

(a) | 便潜血検査用試薬 | 12,315 | 12,941 | +5.1% | +2.0% |

(b) | 免疫血清検査用試薬(便潜血検査を除く) | 9,394 | 9,599 | +2.2% | +1.0% |

(c) | 尿検査用試薬 | 4,401 | 4,620 | +5.0% | -2.4% |

(d) | 微生物検査用試薬 | 4,312 | 4,501 | +4.4% | -5.5% |

(e) | 生化学検査用試薬 | 575 | 573 | -0.4% | -1.1% |

(f) | 器具・食品環境関連 | 1,961 | 1,960 | -0.1% | +2.7% |

(g) | 遺伝子関連(機器含む) | 2,625 | 1,980 | -24.6% | -10.4% |

(h) | 医療機器・その他(遺伝子関連機器除く) | 4,464 | 4,362 | -2.3% | +14.5% |

| 売上高合計 | 40,052 | 40,539 | +1.2% | +0.8% |

*単位:百万円。予想比は24年10月公表の業績予想に対する比率。

<増収>

・便潜血検査用試薬

・免疫血清検査用試薬(便潜血検査を除く)

・尿検査用試薬

・微生物検査用試薬

<減収>

・生化学検査用試薬

・器具・食品環境関連

・遺伝子関連(機器含む)

・医療機器・その他(遺伝子関連機器除く)

(3)海外動向

| 24/3期 | 25/3期 | 前期比 | 予想比 |

海外売上高 | 10,115 | 10,710 | +5.9% | -0.6% |

北米 | 1,959 | 2,427 | +23.9% | +6.5% |

欧州 | 3,929 | 4,047 | +3.0% | -10.0% |

アジア・オセアニア・その他 | 4,227 | 4,235 | +0.2% | +5.9% |

*単位:百万円。予想比は24年10月公表の業績予想に対する比率。

*欧州

増収も予想を下回る。

便潜血検査用試薬及び開発途上国向けの結核検査薬(TB-LAMP)が増加した。

*北米

増収、予想を上回る。

便潜血検査の対象年齢拡大等の需要増加により増収となった。

*アジア・他

増収、予想を上回る。

中国・韓国での売上は減少したが、他国でカバーした。

(4)財務状態

◎主要BS

| 24年3月末 | 25年3月末 | 増減 |

| 24年3月末 | 25年3月末 | 増減 |

流動資産 | 37,851 | 31,532 | -6,319 | 流動負債 | 11,351 | 14,376 | +3,025 |

現預金 | 16,308 | 9,873 | -6,435 | 買入債務 | 7,407 | 8,489 | +1,082 |

売上債権 | 12,482 | 11,740 | -742 | 固定負債 | 4,329 | 4,397 | +68 |

たな卸資産 | 8,097 | 8,499 | +402 | 社債 | 3,000 | 3,000 | 0 |

固定資産 | 23,799 | 30,840 | +7,041 | 負債合計 | 15,680 | 18,773 | +3,093 |

有形固定資産 | 17,005 | 22,121 | +5,116 | 純資産 | 45,971 | 43,598 | -2,373 |

無形固定資産 | 792 | 670 | -122 | 利益剰余金 | 35,801 | 34,700 | -1,101 |

投資その他の資産 | 6,001 | 8,048 | +2,047 | 自己株式 | -5,686 | -6,756 | -1,070 |

資産合計 | 61,651 | 62,372 | +721 | 負債純資産合計 | 61,651 | 62,372 | +720 |

*単位:百万円。売上債権には電子記録債権を、買入債務には電子記録債務を含む。

現預金及び売上債権減少の一方で、新研究棟建設に伴う有形固定資産(建設仮勘定)の増加により資産合計は前期末比7億円増加の623億円。

買入債務の増加等で負債合計は同30億円増加の187億円。

純資産は利益剰余金の減少、自己株式の増加等で同23億円減少の435億円。

この結果、自己資本比率は前期末から4.7ポイント低下し69.3%となった。

3.2026年3月期業績予想

(1)連結業績予想

| 25/3期 | 構成比 | 26/3期(予) | 構成比 | 前期比 |

売上高 | 40,539 | 100.0% | 42,200 | 100.0% | +4.1% |

国内 | 29,829 | 73.6% | 30,150 | 71.4% | +1.1% |

海外 | 10,710 | 26.4% | 12,050 | 28.6% | +12.5% |

売上総利益 | 16,512 | 40.7% | 17,050 | 40.4% | +3.3% |

販管費 | 13,512 | 33.3% | 13,800 | 32.7% | +2.1% |

営業利益 | 2,999 | 7.4% | 3,250 | 7.7% | +8.3% |

経常利益 | 3,198 | 7.9% | 3,100 | 7.3% | -3.1% |

当期純利益 | 2,228 | 5.5% | 3,770 | 8.9% | +69.2% |

*単位:百万円

増収増益を予想

売上高は前期比4.1%増の422億円、営業利益は同8.4%増の32億円の予想。

国内はほぼ前年並みも、海外は引き続き便潜血検査試薬が伸長する見込み。

配当は前期比5.00円/株増の58.00円/株を予定。予想配当性向は49.8%。

(2)製品群別売上高の見通し

製品群 | 25/3期 | 26/3期(予) | 前期比 |

便潜血検査用試薬 | 12,941 | 13,640 | +5.4% |

免疫血清検査用試薬(便潜血検査を除く) | 9,599 | 9,680 | +0.8% |

尿検査用試薬 | 4,620 | 4,740 | +2.6% |

微生物検査用試薬 | 4,501 | 4,900 | +8.8% |

生化学検査用試薬 | 573 | 610 | +6.3% |

器具・食品環境関連 | 1,960 | 1,860 | -5.1% |

遺伝子関連(機器含む) | 1,980 | 2,440 | +23.2% |

医療機器・その他(遺伝子関連機器除く) | 4,362 | 4,330 | -0.7% |

売上高合計 | 40,539 | 42,200 | +4.1% |

*単位:百万円

4.新中期経営計画「Challenges to Innovation」

2026年3月期 から 2028年3月期 までの 3か年を対象とした新中期経営計画を策定した。

【4-1 前中計の振り返り】

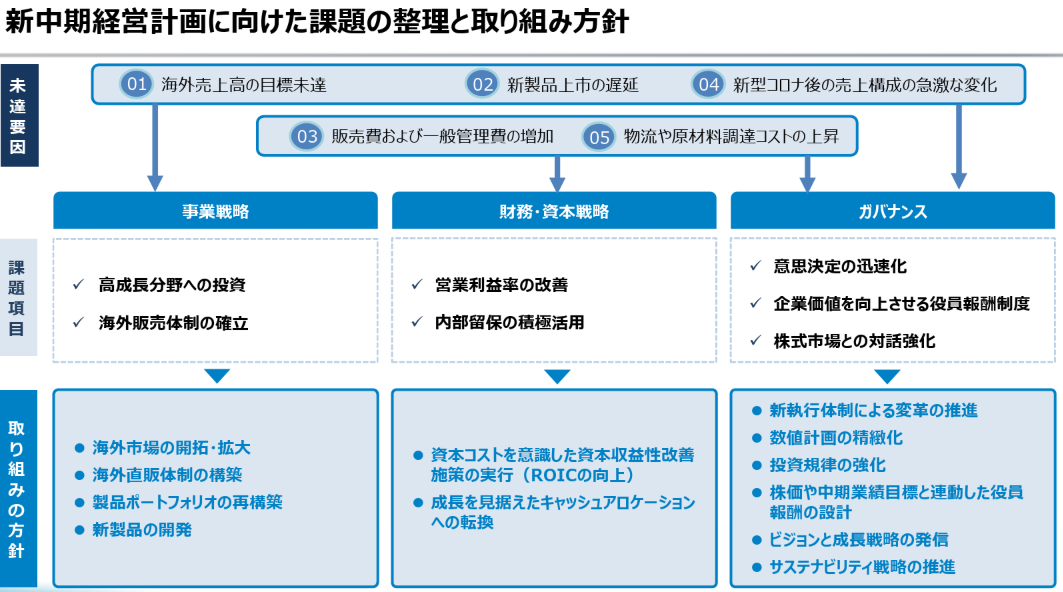

前中期経営計画で目標としていた「2025年3月期 売上高435億円、営業利益62.5億円、営業利益率14.4%、ROE9.2%」は「売上高405億円、営業利益29億円、営業利益率7.4%、ROE5.0%」と、未達に終わった。

未達の要因としては、新型コロナ検査試薬の急激な需要減少や物流・原材料調達コストの上昇という外部要因もあるものの、「成長ドライバーである海外売上高の目標未達」「新製品上市の遅れ」といった内部要因が大きく影響した。

そこで新中期経営計画に向け、取り組むべき課題を「事業戦略」「財務・資本戦略」「ガバナンス」の3カテゴリに整理し、それぞれにおける具体的な取り組み方針を掲げた。

(同社資料より)

【4-2 新中期経営計画の概要】

(1)全体像

スローガンを「Challenges to Innovation ~稼ぐ力の強化に向けた抜本的変革への挑戦~」とした。

全社一丸となって、変革に挑戦する。

(2)各戦略の概要

①事業戦略

基本方針は、「海外市場の開拓・拡大」「製品ポートフォリオの再構築」「新製品の開発」。

それぞれの目標、具体的な取り組みは以下のとおりである。

◎海外市場の開拓・拡大

便潜血(FIT)、結核検査(TB-LAMP)および免疫血清ラテックス試薬のグローバル展開に注力し、海外売上高を28年3月期には151億円まで拡大させる。

地域 | 売上高 (25/3期) | 売上高 (28/3期 | CAGR | 事業環境及び取組み |

米州 | 2,430 | 3,260 | +10.3% | 便潜血:FIT 対象年齢の拡大 南米市場への積極的な展開 カルプロテクチンの上市、展開

免疫血清検査 動物検査用試薬の展開と直販体制 |

EMEA | 4,283 | 6,700 | +16.1% | 便潜血:FIT 各国の対象年齢拡大、受診率向上 東欧、中東およびアフリカ諸国での新規採用

結核検査:TB-LAMP アフリカ諸国での事業拡大 |

APAC | 3,997 | 5,140 | +8.8% | 便潜血:FIT 東南アジアでのFITへの切り替え促進

結核検査:TB-LAMP 中国、インド、インドネシアでの事業拡大

ラテックス試薬 現地有力企業との協業による製品展開 |

全社 | 10,710 | 15,100 | +12.1% | - |

*単位:百万円。CAGRはインベストメントブリッジが計算。

*便潜血(FIT)

今後、米国では対象年齢が45歳に引き下げられ対象人口は約2,000万人増加すると見られている。

そのほか、イングランドでは50歳への引き下げにより対象人口は約300万人増加、オーストラリアでは45歳に引き下げられ、対象人口は約160万人増加など、各国で対象人口の拡大が予想される。

合わせて新規採用国の増加もあり、検査需要は大幅に増加すると同社では見ており、28年3月期の海外便潜血検査売上高は82億円と、19年3月期比でCAGR8%成長を見込んでいる。

*結核検査(TB-LAMP)

年間の潜在的結核検査数(結核検査を行うべき検査回数)が8,200万テストであるのに対し、実際の実施数は6,250万テストで、そのうち遺伝子検査数は4,100万テストに過ぎない。国連・WHOは、結核検査の方法を顕微鏡検査から、より精度の高い遺伝子検査へ移行する方針を示している。

こうした状況下、ナイジェリアはTB-LAMPの採用拡大を進めている。世界で最も結核負担が高い国として、大統領主導の国策で結核対策を推進しているインドネシアでは、国連・WHOの方針を踏まえナイジェリアモデルの水平展開を模索している。

現在のTB-LAMPのシェアは10%未満であり、伸びしろは極めて大きい。

同社では検査の高度化により、結核見逃しゼロを目指し、検査アクセスを飛躍的に向上させ、感染制圧を実現する考えだ。

◎製品ポートフォリオの再構築

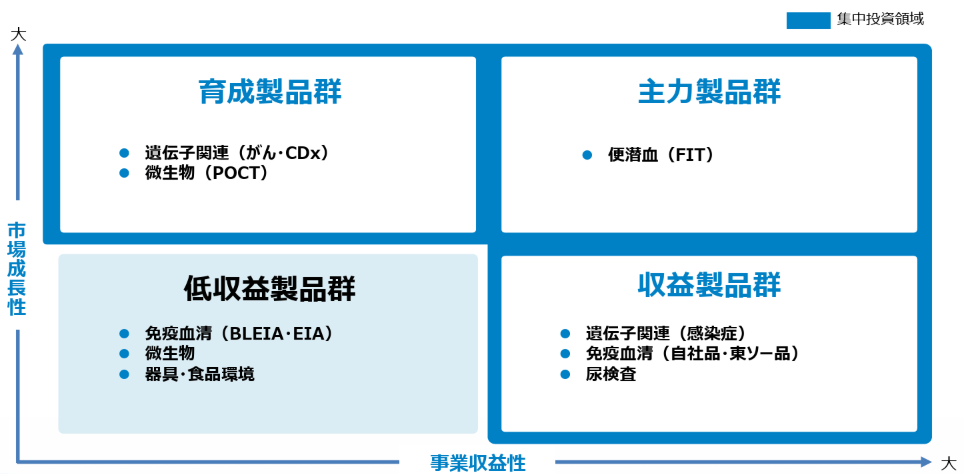

自社の製品群を市場成長性と事業収益性の2軸で4象限に分類した。

主力製品群・収益製品群・育成製品群に投資を集中し、低収益製品群については、「見直し・検討」から「整理・撤退」へと舵を切る。

(同社資料より)

主な注力製品は以下の通り。

*便潜血(FIT)

方針:圧倒的なエビデンスとシェアを活かし、新技術で付加価値を高め、新たな顧客を獲得する

基本戦略 | 新中計でのアクション |

・便潜血(FIT)受診機会の拡大 ・診断精度の向上、高精度のスクリーニングによる内視鏡検査価値の最大化 | ・新規スクリーニングの獲得:中東、中央アジア、アフリカ(25/3期 52ヵ国を28/3期 61ヵ国へ) ・新採便容器を活用した国内郵送検診の対象拡大と掘り起こし ・FITと同一の採便容器を活用した炎症性腸疾患検査(カルプロテクチン)の拡販 ・FIT+(便遺伝子検査)の開発促進 ・新製造棟の稼働による供給能力倍増 |

FIT+は、大腸がんスクリーニングにおける検査精度・正診率向上のためのFITを補完する新規項目・技術である。

*微生物(POCT)

基本戦略 | 新中計でのアクション |

・販売チャネルの最適化 ・高感度POCTへの投資と育成 | ・開業医市場の販売体制強化(国内) ・呼吸器感染症項目の開発(ナノティス社、他) ・米国拠点による販売体制の確立 |

*遺伝子関連

基本戦略 | 新中計でのアクション |

・差別化による競争力の確保(がん・CDx) ・グローバルファンドの予算獲得(感染症) | ・MINtS適用項目の拡大(肺がん3項目を8項目へ) ・インド、アフリカ諸国への結核検査の普及促進、採用国拡大(25/3期 8ヵ国を28/3期 13ヵ国へ) ・結核検査薬の供給体制の確立と製造コストの低減 |

*尿検査

基本戦略 | 新中計でのアクション |

・グローバル市場でのシェア拡大 ・コスト削減と生産性向上の追求 | ・Sysmex社との協業によるグローバルでの顧客獲得 ・尿試験紙(ウロペーパーおよびウロペーパーアルファ)の生産拠点集約と製造コストの低減 |

*免疫血清

基本戦略 | 新中計でのアクション |

・生化学・免疫搬送システムの展開 ・米国での動物検査事業の強化 | ・日立ハイテク社、東ソー社との連携による拡販(国内) ・循環器やがん分野への新製品・改良品の上市(国内) ・動物検査用試薬の展開と米国における直販体制の確立 |

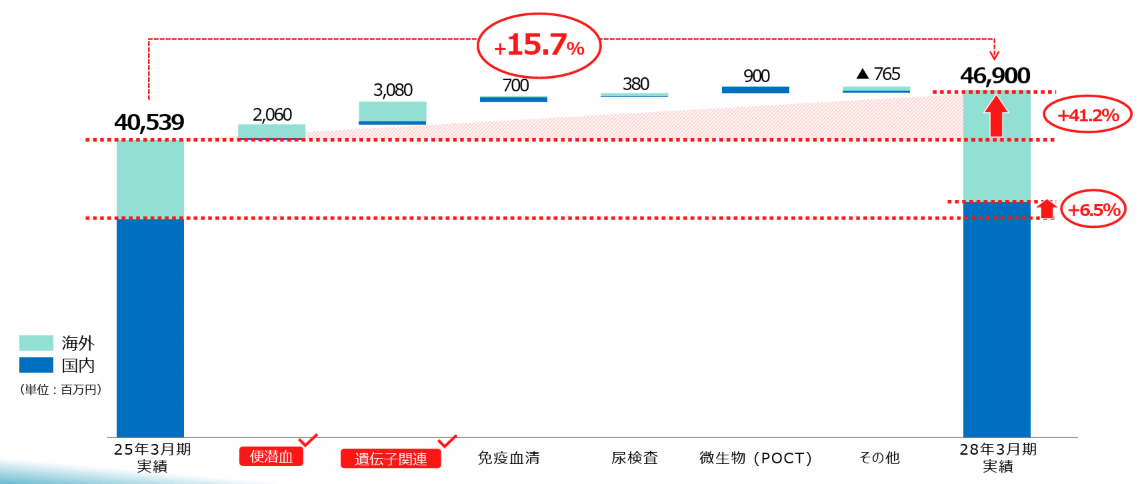

各製品の28年3月期売上高目標、成長率は以下の通りで、便潜血(FIT)と遺伝子(LAMP)を海外で伸ばし、成長の牽引役とする考えだ。

(同社資料より)

(各製品群の売上高目標・成長率)

製品群 | 25年3月期 実績 | 28年3月期目標 | 伸び率(25年3月期比) | CAGR |

便潜血 | 12,941 | 15,000 | +15.9% | +5.0% |

遺伝子関連 | 1,980 | 5,100 | +157.6% | +37.1% |

微生物 | 797 | 1,700 | +113.3% | +28.7% |

尿検査 | 4,620 | 5,000 | +8.2% | +2.7% |

免疫血清 | 9,599 | 10,300 | +7.3% | +2.4% |

全社 | 40,539 | 46,900 | +15.7% | +5.0% |

*単位:百万円。CAGRはインベストメントブリッジが計算。

◎新製品の開発

便潜血、免疫血清、遺伝子関連で新製品のリリースを準備中である。

*便潜血

大型便潜血測定装置の後継機を発売し、トップシェアの維持、海外市場の更なる開拓・拡大を図る。

*免疫血清

国内市場における競争力強化を図り、自社製品であるラテックス試薬の新規項目に循環器疾患及びがんを追加する。

*遺伝子関連

MINtSの肺がん3項目を8項目に拡大するほか、顧みられない熱帯病(NTDs)にシャーガス病など、新規項目を追加する。個別化医療の浸透やNTDs制圧への貢献を目指す。

②財務・資本戦略

今回の中期経営計画では、借入金の利用と資産売却によるキャッシュの創出を原資に、前中計では9億円としていた戦略投資を50億円以上と大幅に拡大する。

ROICの引き上げ(25年3月期5.2%から28年3月期8.1%へ)にも注力する。収益力の強化、資本収益性向上のため、ROIC経営を徹底し、ROICツリーによる現場の目標・施策への展開を社内外に明示するとともに、経営システムを強化し、企業価値向上を図る。

株主還元については、さらなる強化を図るため株主還元の目標を「連結配当性向30%以上」から、配当と自己株式の取得を含めた「総還元性向50%以上」へ変更した。

(同社資料より)

|

|

(同社資料より)

③ガバナンス

◎新執行体制による変革の推進

「EIKEN ROAD MAP 2030」の実現のため、執行体制を一新した。

ソニー株式会社出身で、2013年に栄研化学に入社し、応用技術研究所長、マーケティング室長などを歴任した瀨川雄司氏(現社長室長)が25年6月下旬の株主総会およびその後の取締役会の決議をもって、代表執行役社長兼取締役に就任する予定だ。

合わせて、組織の若返り・新たな視点や機動力の導入・スピードの向上を図り、執行役10名中6名が交代する。

製品開発およびグローバル浸透策の加速や計画の精緻化、投資規律の強化をミッションとする。

◎サステナビリティ戦略の推進

医療、環境、社会、ガバナンスの各領域において、目指す姿、マテリアリティを定め、KPI達成により社会課題解決への貢献と持続的成長の実現を目指している。

(同社資料より)

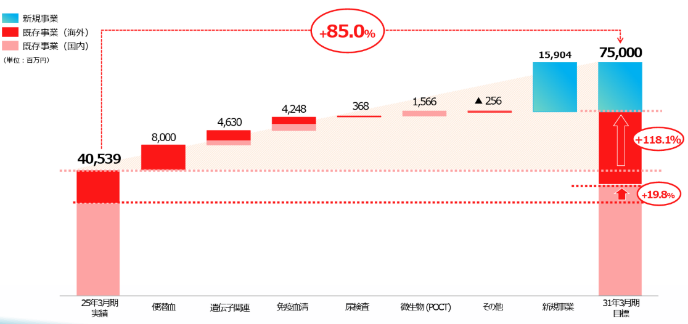

(3)業績目標

以上の事業戦略を推進するほか、生産拠点集約により、主力製品群の供給体制の強化と生産効率の向上を図り、「28年3月期 売上高469億円、営業利益59億円、営業利益率12.6%」の達成を目指す。

資本効率については、28年3月期のROE9.3%達成のための財務・資本政策を推進。「EIKEN ROAD MAP 2030」に掲げているROE15%達成に向けた基盤を構築する。

| 25/3期 実績 | 構成比 利益率 | 26/3期 予想 | 構成比 利益率 | 28/3期 目標 | 構成比 | 増減 | CAGR |

売上高 | 40,539 | 100.0% | 42,200 | 100.0% | 46,900 | 100.0% | +15.7% | +5.0% |

国内 | 29,829 | 73.6% | 30,150 | 71.4% | 31,800 | 67.8% | +6.6% | +2.2% |

海外 | 10,710 | 26.4% | 12,050 | 28.6% | 15,100 | 32.2% | +41.0% | +12.1% |

営業利益 | 2,999 | 7.4% | 3,250 | 7.7% | 5,900 | 12.6% | +96.7% | +25.3% |

当期純利益 | 2,228 | 5.5% | 3,770 | 8.9% | 4,200 | 9.0% | +88.5% | +23.5% |

ROE | 5.0% | - | 8.8% | - | 9.3% | - | +4.3pt | - |

ROIC | 5.2% | - | 5.1% | - | 8.1% | - | +2.9pt | - |

*単位:百万円。増減は25/3期との比較。CAGRはインベストメントブリッジが計算。

営業利益率は、物流・原材料調達コストの上昇分を吸収し、25年3月期比5.2ポイントの改善を見込んでいる。

事業戦略で触れた高利益製品群の売上拡大とともに、原価率については、低収益製品群の整理・撤退、製品剤型の整理・改廃、需要予測の精度向上、工場ロスコストの削減、野木工場への集約などで2.0ポイントの改善を計画。販管費率については、製品ポートフォリオに基づく委託研究費の適正化、人員構成・要員計画の最適化による労働生産性の向上などにより3.2ポイントの改善を見込んでいる。

【4-3 長期ビジョンに向けた成長戦略】

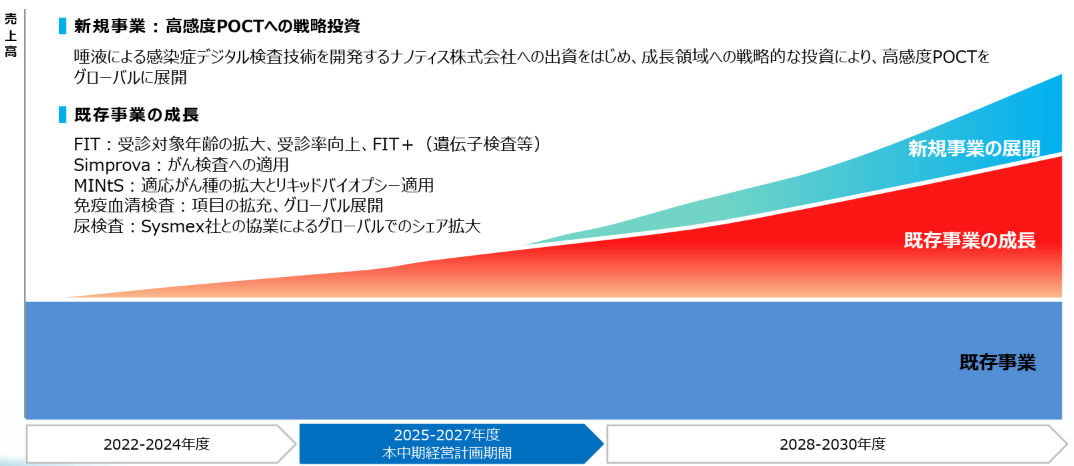

(1)成長戦略概要

「EIKEN ROAD MAP 2030」において2030 年の同社グループが目指す姿である「EIKEN Vision 2030」の実現に向けては、収益基盤となる既存事業の成長とナノティス社をはじめとした新規事業への戦略投資を推進する。

既存事業においては便潜血を中心とした海外市場の開拓がカギを握る。

|

|

「EIKEN Vision 2030」では、注力事業分野として「がんの予防・治療への貢献」「感染症撲滅・感染制御への貢献」「トータルヘルスケアシステムの提供」の 3 分野を設定している。

「がん分野」においては、今まで以上に治療に直結する領域での開発に取り組み、「がん検診・診断分野のリーディングカンパニー」「消化器がん検査のブランド化」を目指す。

「感染症分野」においては、より簡易な検査技術の確立に取り組む。COVID-19のようなパンデミックの再来が予想されることから、「新興感染症対策体制の構築(100日ミッション)」「あらゆる感染症に対する検査の提供」を目指す。

「ヘルスケア分野」においては、遠隔診療や在宅検査に対応した製品・サービスの拡大を図る。具体的には、QOLを向上させる製品・サービス、場所を選ばない検査(POCT/モバイル)、アンコンシャスモニタリング、予防につながる検査(健康予測)などを挙げている。

(2)主な集中投資

以下のような投資を積極的に実行する。

◎大腸がん検診

採便容器の付加価値を追求するとともに、大腸がんスクリーニング検査におけるEIKENブランドの確立を図る。

2025年までのステージ1では、高温下での検体輸送に適応してきたが、今後は、2030年までのステージ2では、高精度な大腸がん検査による前がん病変患者の早期発見のための仕組みづくりを、将来的には全世界におけるFIT+の浸透を目指す。

◎Simprovaプラットフォームの新たな展開

LAMP法を利用した小型全自動遺伝子検査装置および多項目検査チップによる検査システム「Simprova」は、2025年までのステージ1では、乳がんについて臨床評価を開始した。2028年までに、乳がんに加え白血病を対象とした市場展開を開始し、2030年に向けては、不妊治療、認知症などラインアップを拡充する。

がん遺伝子検査の開発、さらにヘルスケア市場への参入により、「がん」「感染症」「ヘルスケア」をカバーできるプラットフォームとしての確立を目指す。

◎がん遺伝子検査の開発・提供(MINtS)

次世代シーケンサーを用いた多遺伝子変異検索システム「MINtS」は、2024年12月に保険収載され、検査の受託を開始した。

2025年には先進医療参加施設を中心に国内20施設へ導入を、2027年にはその他の北東日本研究機構(NEJSG)参加施設へ展開し国内200施設による採用を目指す。2030年までには検査項目ラインナップの拡充とともに全国展開を図る。

まずは肺がん項目を充実させ、さらに適応がん種の拡大とリキッドバイオプシー適用により、がん治療に貢献する。

◎ナノティス社への投資戦略

24年10月、唾液による次世代の感染症デジタル検査デバイスの研究開発を行う東京大学発ベンチャー、ナノティス株式会社へ、同社初の戦略的投資を実施した。

特許取得済みのコア技術である「NANOTIS法:Nucleic Acid Navigated Optically Traceable Immuno Sensing」は、世界で初めて誘電泳動法による「濃縮」という概念を検出技術に融合した革新的な次世代のプラットフォーム技術で、感染症をはじめ生体粒子全般をスコープとする技術適応のポテンシャルを持つ。

現在、実装に向けて共同で開発を進めており、すべての人がいつでも・どこでも利用可能な次世代検査キットの製造販売を目指す。

5.今後の注目点

前中期経営計画で目標としていた「2025年3月期 売上高435億円、営業利益62.5億円、営業利益率14.4%、ROE9.2%」は、残念ながら「売上高405億円、営業利益29億円、営業利益率7.4%、ROE5.0%」と、未達に終わった。未達の要因としては、新型コロナ検査試薬の急激な需要減少や物流や原材料調達コストの上昇という外部要因もあるものの、「成長ドライバーである海外売上高の目標未達」「新製品上市の遅れ」といった内部要因が大きく影響した。

新経営体制の下、新中期経営計画「Challenges to Innovation」においてこれらの課題をどのように解決してくのか注目していきたい。インベストメントブリッジでは次回のレポートで新社長就任予定の瀨川雄司氏へのインタビューを実施する考えだ。

<参考1:「EIKEN ROAD MAP 2030」>

事業を取り巻く環境変化に対応するとともに、サステナビリティ経営の視点を取り込むため、経営構想「EIKEN ROAD MAP 2019」を見直し、2030 年をゴールとして、新たに「EIKEN ROAD MAP 2030」として再定義した。

2030 年の同社グループが目指す姿を「EIKEN Vision 2030」として明確化し、スローガンとして、「Beyond the Field ~ Team×Challenge ~」を掲げた。

従業員一人ひとりがそれぞれの能力を高め自らが活躍できる領域を広げて、その高めた個の力を、領域を超えて結集しチームでチャレンジすることで新しい可能性を生み出す。加えて、現在の事業領域から一歩踏み出し、医療のプロセスにイノベーションを起こし、検査の未来を創っていく。

(同社資料より)

(1)事業戦略:注力事業分野

現在の事業領域を中核事業としつつ、注力事業分野として「がんの予防・治療への貢献」「感染症撲滅・感染制御への貢献」「ヘルスケアに役立つ製品・サービスの提供」の 3 分野を設定している。

①がんの予防・治療への貢献

これまで検診事業(予防と早期発見)に注力し、特に大腸がんではスクリーニングプログラムをグローバルに構築し、早期発見により死亡率減少と医療費抑制に貢献してきた。

一方で、がんの治療には高額の医療費を必要とすることから適切な治療の選択が重要である。がんの予防・早期発見だけではなく、こうした医療課題に対しても対応すべく、治療薬の選択や治療効果の判定まで網羅した検査システムを開発し提供することによって、がんによる死亡率の更なる減少を目指す。

②感染症撲滅・感染制御への貢献

脅威となる感染症への対策として製品ラインアップを拡充し、グローバルでの結核やマラリアなど遺伝子検査システムを展開する。また、より簡易で誰でもどこでも使える迅速で精確な感染症診断システムを開発することで、医療アクセスの向上に寄与する。

③ヘルスケアに役立つ製品・サービスの提供

健康寿命の延伸に向けて、遠隔診療や在宅での検査の領域を広げ、モバイルヘルスへ発展させる。最終的には本人が意識しなくても健康状態を知らせてくれる暮らしに寄り添ったモニタリングシステムの開発を目指す。

(2)サステナビリティ経営の推進

「地球環境と調和した事業活動」「人を活かした活力ある企業」を経営戦略とし、サステナビリティ経営を推進する。

「人を活かした活力ある企業」となることが成長ドライバーであると考えている。

持続可能な社会の実現に向けて、優先的に取り組むべき 11のマテリアリティ(重要課題)を特定し、具体的な行動計画を開示した。社会課題の解決を通じて、さらなる企業価値の向上と持続可能な社会の実現につなげる。

マテリアリティとKPI詳細 https://www.eiken.co.jp/sustainability/eiken#03

(3)目標

①財務目標

2031年3月期の目標は「売上高750億円、営業利益率20%以上、海外売上高比率40%以上、ROE15%以上」としている。

②非財務目標

世界の人々の健康を守る企業として「医療」の課題、および「環境」・「社会」・「ガバナンス」の課題に取り組む。特定したマテリアリティについては、達成度を評価する指標(KPI)を設け、進捗状況をモニタリングする。また、KPI の達成度を評価し、執行役の業績評価と報酬に反映する。

マテリアリティとKPI詳細 https://www.eiken.co.jp/sustainability/eiken#03

(同社資料より)

<参考2:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 指名委員会等設置会社 |

取締役 | 8名、うち社外5名(うち女性1名) |

指名委員会 | 3名、うち社外2名 |

報酬委員会 | 3名、うち社外2名 |

監査委員会 | 4名、うち社外3名(うち女性1名) |

◎コーポレートガバナンス報告書

最終更新日:2024年6月27日

<基本的な考え方>

当社のコーポレートガバナンスの考え方は、経営理念、経営ビジョン、モットーを基本としております。

*経営理念

ヘルスケアを通じて人々の健康を守ります。

*経営ビジョン

EIKENグループは、人々の健康を守るため、検査のパイオニアとしてお客様に信頼される製品・サービスを提供し、企業価値の向上を図ります。

*モットー

品質で信頼され、技術で発展する“EIKEN”

当社は、経営の健全化、迅速化及び透明性を高め、企業価値の向上を図るためにも、株主の視点を重視したコーポレートガバナンスの充実を経営の重要課題の一つと認識し、その取り組みを行っております。

当社は、指名委員会等設置会社の体制を採用しており、経営の業務執行機能と監督機能を分離しております。経営の基本方針に係わる重要事項については、取締役会の審議を経て決定し、業務執行については、社内規則・規程に基づき、適正な指示命令系統のもと迅速かつ円滑に行っております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社はコーポレートガバナンス・コードの各原則を実施しております。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

原則 | 開示内容 |

【原則1-3 資本政策の基本的な方針】 | 当社は、株主価値の維持向上を実現するために、資本効率の向上と持続的かつ安定的な株主還元を資本政策の基本方針としております。株主還元につきましては、財務体質の強化と積極的な事業展開に必要な内部留保の充実を勘案した上で、当社企業価値を向上するに資する政策の一つとして取締役会にて検討しております。 なお、支配権の変動や大規模な希薄化をもたらす資本政策(増資、MBO等を含む)を行う際には、取締役会において、その必要性と合理性について十分検討し、適正な手続きを確保いたします。また、株主・投資家への十分な説明に努めてまいります。 |

【原則1-4政策保有株式】 | 1.上場株式の政策保有に関する方針 当社は、営業活動の円滑な推進、取引関係維持、業務及び資本提携のため、合理性があると認める場合に限り、取引先の株式を保有し、これら政策保有株式について、当社事業の発展に資すると判断する限り保有を継続することを基本方針としております。保有意義の検証については、毎年取締役会において当社の資本コストを踏まえ、リターン(配当や取引状況等の定量要素に加え、経営戦略上の重要性や事業上の関係等を総合的に判断)とリスクが見合っているかどうかについて議論しております。保有する意義が乏しいと判断される銘柄については、株価動向等を勘案した上で売却を進めることとしております。上場株式について、2023年度においては、2023年4月28日の取締役会において検討を実施した結果、2銘柄の保有を継続する方針を決定しております。 2.政策保有株式に係る議決権行使基準 当社は、政策保有株式の議決権について、当該企業のコーポレート・ガバナンスの整備状況、株主価値の向上に資する議案であるか、当社に与える影響等を総合的に判断して行使しております。 |

【補充原則 3-1③ サステナビリティについての取り組み等】 | 当社は、「ヘルスケアを通じて人々の健康を守ります。」の経営理念のもと、事業活動を通じてさまざまな社会課題の解決に努めてまいりました。より積極的に、グループ全体でサステナビリティの推進を図るため、サステナビリティ方針を策定し、 代表執行役社長を委員長、各機能・事業グループの担当執行役で構成されるサステナビリティ委員会を設置して活動を推進しております。サステナビリティ委員会の内容は取締役会にて報告され、監督される体制となっております。 「EIKEN ROAD MAP 2030」では、持続可能な社会の実現に向けてマテリアリティを特定のうえ、具体的な行動計画に展開し、指標(KPI)を設けて進捗状況をモニタリングしながら取り組みを進めております。 当社のサステナビリティの考え方や方針、推進体制、取り組みについては、当社ウェブサイトにて情報開示を行っております。 (https://www.eiken.co.jp/sustainability/) また、当社は、気候変動が金融市場にもたらすリスクを認識し、2023年2月にTCFD(気候関連財務情報開示タスクフォース)の提言に賛同し、そのフレームワークに基づき、気候変動がもたらすリスクと機会を特定しています。特定したリスクと機会が及ぼす財務影響についてもシナリオ分析を行い、これまでの気候変動に関する取り組みをより一層推進するとともに、 TCFD提言に沿った情報開示をしております。 (https://www.eiken.co.jp/sustainability/environment/weather/) 人的資本への投資については、当社は、人財にフォーカスした経営を推進し、社員のやりがい・働きがいを高め、イノベーションを創出できる環境を整備し、持続的な成長と着実な収益性の向上を目指してまいります。詳細は当社ウェブサイトに掲載しております。 (https://www.eiken.co.jp/sustainability/social/engagement/) また、知的財産への投資については、既存事業を着実に成長させるとともに、当社のコア技術の周辺事業への拡大及び外部とのオープンイノベーションによる新規事業の開発に経営資源を配分してまいります。詳細は当社ウェブサイトに掲載しております。 (https://www.eiken.co.jp/rd/) |

【原則5-1 株主との建設的な対話に関する方針】 | 当社は、取締役会で承認されたディスクロージャーポリシーを制定し、基本方針、開示情報、情報開示方法、沈黙期間等を開示しており、持続的な成長と中長期的な企業価値の向上に資するよう、合理的な範囲で株主からの対話に対応しております。 当社は、サステナビリティ推進部をIR担当部署とし、サステナビリティ推進部を管掌する経営管理統括部長をIR担当執行役としたIR体制を整備し、株主・投資家との対話の場を設けており、理解と信頼を得るよう努めております。経営管理統括部長は経営企画部、経理部、人事部等のIRに関連する部署も同時に管掌しており、情報共有を密にすることで部署間の連携を図っております。 株主に対しては、定期的にアナリスト・機関投資家向けに決算説明会を開催し、代表執行役社長による説明及び対話を行うとともに、説明会で使用した資料は当社ウェブサイトで公開しております。また、株主・投資家との個別面談に関しては、サステナビリティ推進部が対応しておりますが、合理的な範囲で必要に応じ経営陣幹部が面談に対応しております。 対話によって把握された株主・投資家の主要な意見等は、定期的にIR担当執行役から取締役会へ報告されます。 なお、当社は、ディスクロージャーポリシーに基づき、株主・投資家との対話を行っており、インサイダー情報が含まれないように十分留意することはもちろん、所定の法令等を踏まえて社内規程を制定し、それに基づき適正に情報を管理しております。 |

【資本コストや株価を意識した経営の実現に向けた対応】【英文開示有り】 | 当社は、経営構想「EIKEN ROAD MAP 2030」において売上高・海外売上比率・営業利益率・ROEを重要な経営指標として定めております。資本コストや株価を意識した経営の実現に向けた対応についての詳細については、2024年5月9日開示の2024年3月期決算説明会資料をご参照くださ い。 ・決算説明会資料 https://www.eiken.co.jp/ir/presentation.htm

|

【株主との対話の実施状況等】 | 「原則5-1 株主との建設的な対話に関する方針」に基づき、代表執行役社長および担当執行役が出席する決算説明会を半期毎に開催しているほか、IR担当者が、国内外のアナリスト・機関投資家との間で、年間延べ約100件の個別面談を実施しております。 株主との対話においては、決算や業績予想の概要に加え、中長期的な成長戦略や資本効率を意識した経営状況等が主なテーマとなっており、これらの内容は、定期的にIR担当執行役から取締役会へ報告されております。 上記の取り組みにより得られた知見を経営施策に適切かつ効果的に反映し、更なる企業価値向上に努めてまいります。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

株式会社インベストメントブリッジは、企業の社会的存在意義(パーパス)に「我々の志は、投資家と企業と共にあらゆる社会課題を解決し、明るく豊かな未来を創造することです」を掲げ、投資家と企業を結ぶ懸け橋として、ブリッジレポートの作成を始めとして各種サービスを提供しています。

私たちは投資家と企業が協同して明るく豊かな未来を創り出す「応援投資™」を提唱しています。

ブリッジレポート(栄研化学:4549)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |