ブリッジレポート:(3134)Hamee 2025年4月期決算

樋口 敦士 会長 |

水島 育大 社長 | Hamee株式会社(3134) |

|

企業情報

市場 | 東証スタンダード市場 |

業種 | 小売業(商業) |

代表取締役会長 | 樋口 敦士 |

代表取締役社長 | 水島 育大 |

所在地 | 神奈川県小田原市栄町2-12-10 Square O2 |

決算月 | 4月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,252円 | 16,296,400株 | 20,403百万円 | 12.4% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

22.50円 | 1.8% | 119.05円 | 10.5倍 | 657.39円 | 1.9倍 |

*株価は7/29終値。各数値は25年4月期決算短信より。EPSは子会社NE株式会社のスピンオフが実施されない場合。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2023年4月(実) | 14,038 | 1,271 | 1,399 | 945 | 59.44 | 22.50 |

2024年4月(実) | 17,612 | 1,917 | 2,018 | 1,121 | 70.45 | 22.50 |

2025年4月(実) | 22,895 | 2,354 | 2,352 | 1,278 | 80.15 | 22.50 |

2026年4月(予1) | 25,528 | 2,920 | 2,798 | 1,940 | 119.05 | 22.50 |

2026年4月(予2) | 23,285 | 2,073 | 1,990 | 1,417 | 86.99 | 22.50 |

* 予想は会社予想。単位:百万円、円。当期純利益は親会社株主に帰属する当期純利益。以下、同様。2026年4月期の予1は子会社NE株式会社のスピンオフが実施されない場合、予2はスピンオフが実施された場合。

Hamee(株)の2025年4月期決算概要、2026年4月期業績予想などについてご報告致します。

目次

今回のポイント

1.会社概要

2.2025年4月期決算概要

3.2026年4月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 25年4月期は2桁の増収増益。売上高は前期比30.0%増の228億95百万円。コマース事業が大きく伸長、プラットフォーム事業も増収。営業利益は同22.8%増の23億54百万円。増収に伴い売上総利益は同24.2%増加。利益率の高いプラットフォームセグメントの構成比低下で粗利率は同2.7%ポイント低下。広告宣伝費など販管費も同24.5%増加したが増収により吸収し2桁の増益。コマースセグメントを中心に好調に推移した結果、売上・利益とも予想を上回った。

- コマース事業は2桁の増収増益、売上・利益とも予想を上回る。主要4事業とも増収増益。特に注力中のコスメティクス事業、ゲーミングアクセサリー事業は大幅な増収増益。コスメティクス事業は通期黒字化を達成した。事業ポートフォリオの拡充が進んでいる。プラットフォーム事業も増収増益。コンサルティング事業は2桁増収。ネクストエンジン事業は減収も、24年4月期に発生したメルカリとの営業連携に伴う特殊要因を除くと実質2桁増収。

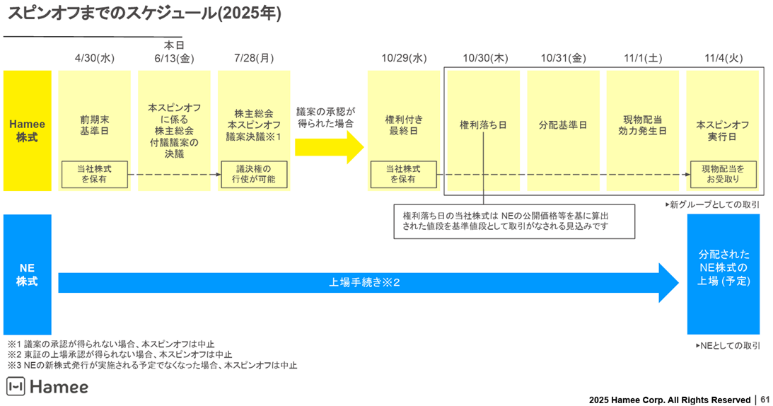

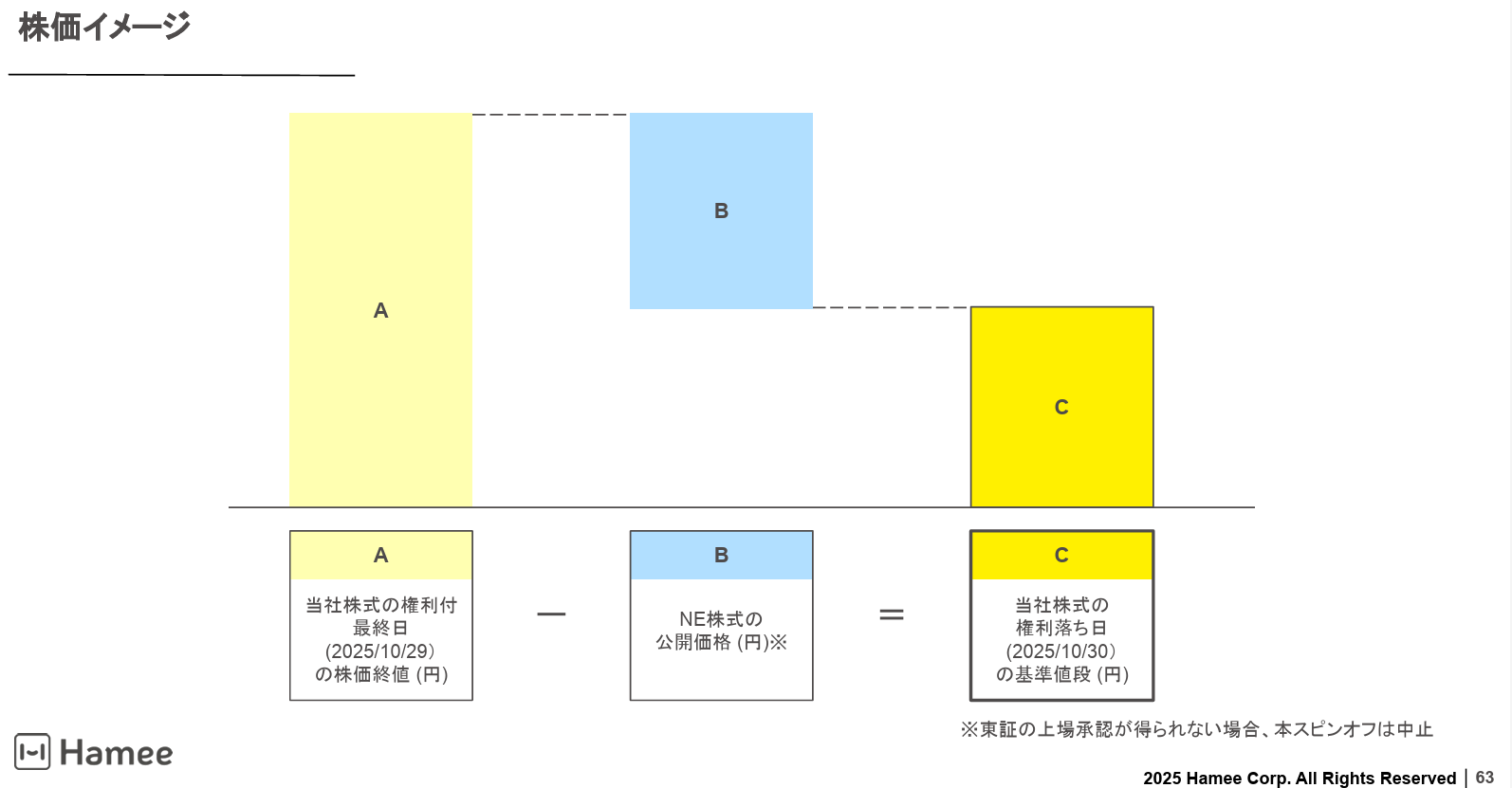

- コマース事業とプラットフォーム事業を展開してきた同社は、「全体最適への適合による非効率化の解消」「プラットフォーム事業に対する適正な評価の確保」「成長戦略の自由度の拡大」といった課題解決のためには組織再編が必要と考え、プラットフォーム事業を NE株式会社として分社化するなど、組織再編を行ってきたが、さらに推進するために、NE株式会社を株式分配型スピンオフにより上場させることとした(2025年7月28日開催予定の定時株主総会の決議を条件とする)。2025年11月4日の上場に向けて準備を進めている。

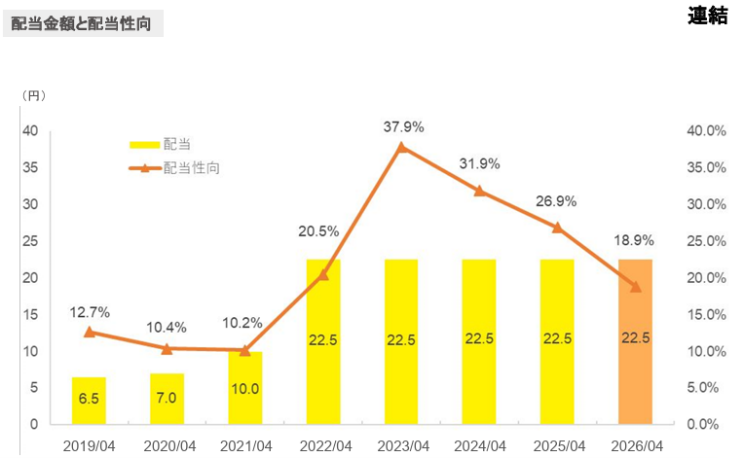

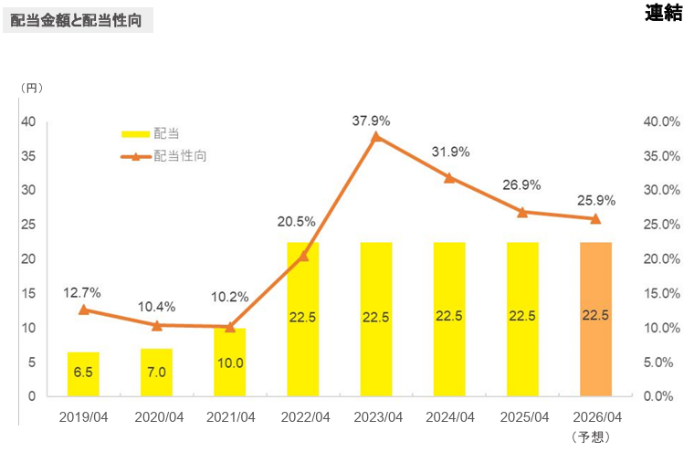

- 26年4月期、スピンオフが実施された場合、NE株式会社は第3四半期から連結対象外となる。予想配当は、スピンオフが実施されない場合は前期と同じく22.50円/株。予想配当性向は18.9%。スピンオフが実施された場合も、 22.50円/株の予定。予想配当性向は25.9%。

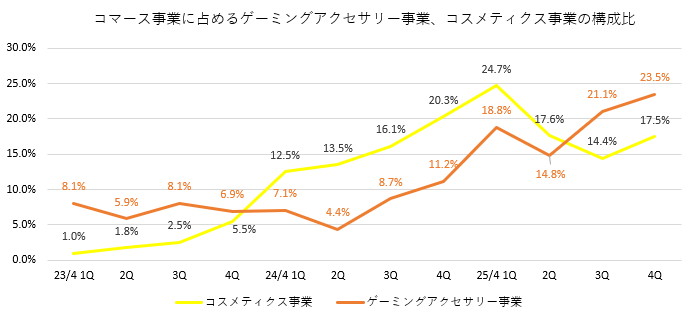

- コスメティクス事業、ゲーミングアクセサリー事業ともに伸長が目覚ましい。23年4月期第1四半期、両事業合わせたコマース事業における構成比は10%足らずであったが、25年4月期第4四半期には4割を超えた。コスメティクスブランド「ByUR(バイユア)」が受賞したコスメアワードは累計200冠を数え、各種ECモールの売れ筋ランキング上位入賞となるまで成長し完全にブランドを確立した。大手全国展開のコンビニエンスストアでの販売も始まっており、更なる成長が期待できる。「iFace」で培ったノウハウや経験が大きく寄与しているのであろう。

- 一方、ゲーミングアクセサリー事業の25年4月期売上高は前期の3倍以上となりコスメティクス事業を上回った。EC販売に限らず、家電量販店やPC専門店における導入も徐々に拡大しており、こちらも期待大である。次の中期経営計画での両事業の成長戦略及び目指す姿に注目したい。

1.会社概要

「happy mobile, easy e-commerce」(社名の由来でもある)を事業Domainと定め、「happy mobile」を実現するためのモバイルアクセサリーの企画・開発とインターネット販売及び卸販売(コマース事業)、「easy e-commerce」を実現するためのEC事業者向けクラウド型(SaaS)業務マネジメントプラットフォーム「ネクストエンジン」の開発・提供(プラットフォーム事業)の2事業を展開している。プラットフォーム事業では業界トップのユーザー数を誇る。コマース事業では特徴的なデザインや製品の堅牢性などからモバイルアクセサリーとして高い認知度を有し若年層から強く支持される「iFace」が主力製品。

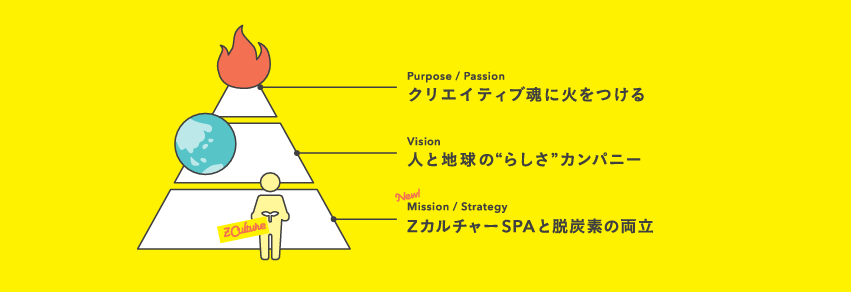

【1-1 経営理念】

2025年4月、経営理念をアップデートした。「クリエイティブ魂に火をつける」をPurpose/Passion、「人と地球の“らしさ”カンパニー」をVision、「ZカルチャーとSPAと脱炭素の両立」をMission/Strategyとしている。

自らのクリエイティブ魂に火をつけ、プロダクト及びサービスを通じて顧客体験価値を最大化することに加え、脱炭素の活動を通して持続可能な社会への貢献により、クリエイティブな炎を燃え上がらせることを体現することを目指している。

(同社ウェブサイトより)

【1-2 事業概要】

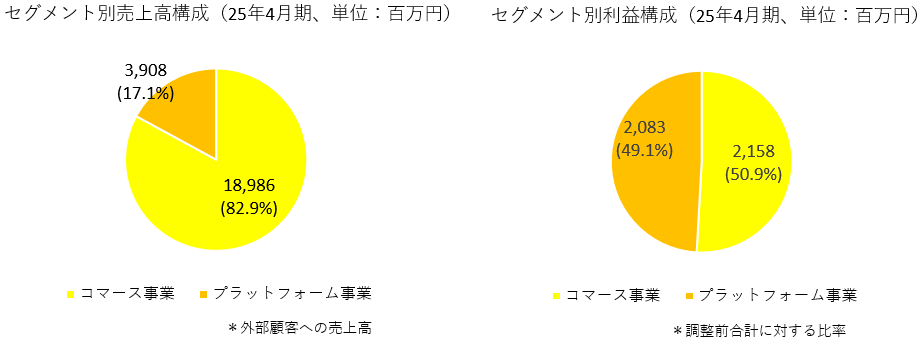

報告セグメントはコマース事業、プラットフォーム事業の2つ。

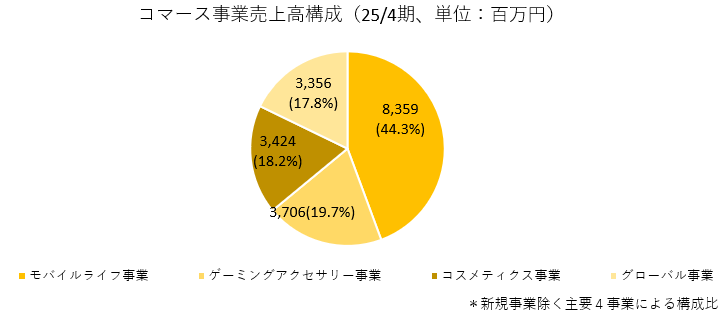

(1)コマース事業

iFaceブランドを中心としたスマートフォンアクセサリーの企画開発・製造を行い、自社ECサイトやECショッピングモールなどで販売するほか、雑貨量販店、家電量販店などへの卸販売も行う「モバイルライフ事業」、ゲーミングモニターブランドPixioを取り扱う「ゲーミングアクセサリー事業」、ByURブランドで展開する「コスメティクス事業」、米国・韓国・中国でスマートフォンアクセサリーや雑貨を中心に販売する「グローバル事業」などで構成されている。

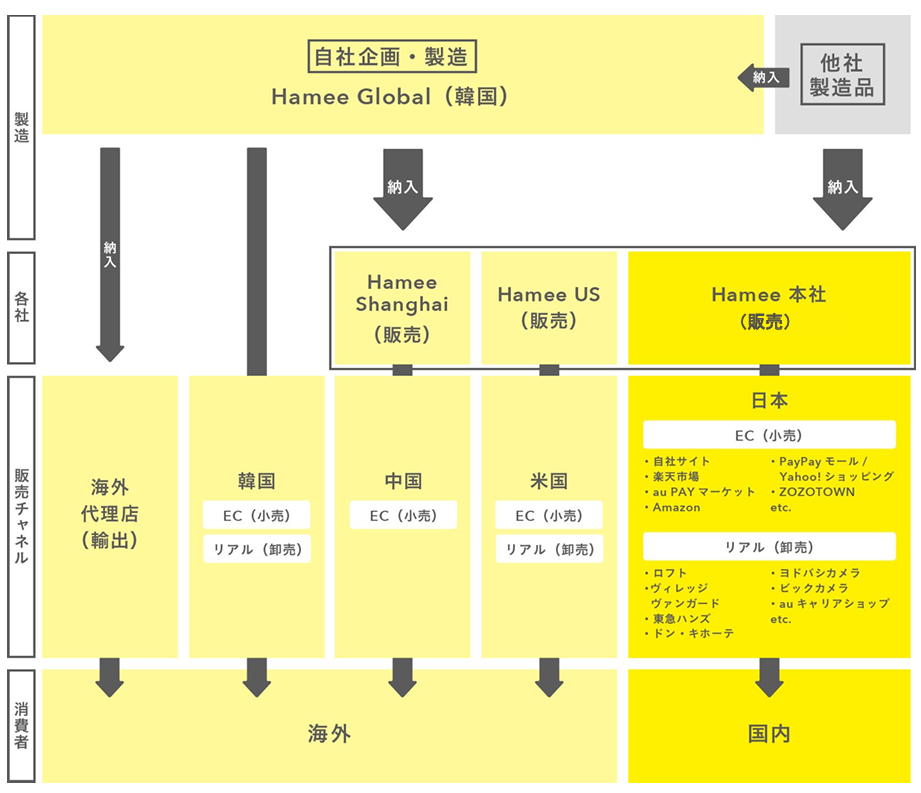

サプライチェーン

主力商品「iFace」 においては、自社で企画・製造・販売(EC含む)を完結できる体制を構築している。

国内では、自社ドメインサイトに加え、同じタイプの店舗を、楽天やYahoo!等、複数のECサイトに出店している他、コンセプトやターゲットの異なる店舗を同一のモールに出店する等、多店舗展開を進め、一般消費者に向けてモバイルアクセサリー等を販売している。

店舗運営に当たっては、専門チームがUXの向上に努めている。商品部(商品開発)、ロジスティクス&CS部(接客)、EC運営部(店舗づくり)が一体となった事業展開も強みである。

小売に加え、大手雑貨量販店や大手家電量販店を中心にモバイルアクセサリーの卸売を行っている他、EC事業者向けにインターネット卸販売サイトの運営を行っている。小田原本社(神奈川県)の他、東京、大阪に拠点を設け、ラウンダーと呼ばれる実店舗の売場構築を支援する人材を配置し、顧客満足度向上に努めている。

韓国、米国では自社ドメインサイトのほか、ECショッピングモールなどに出店。中国では越境ECプラットフォーム「天猫国際」のほか、淘宝網と小紅書にも出店し、それぞれ一般消費者向けにインターネット販売を展開している。

(同社資料より)

コマース事業の競争力の源泉

同事業の競争力の源泉は、自社開発の業務マネジメントプラットフォーム「ネクストエンジン」の活用による効率的なオペレーションを中心とした「ECノウハウの最大化」、国内外・EC・リアルで展開する「多様な販売チャネル」、消費者の声をスピーディーに商品企画へ反映する「サプライチェーンマネジメント」、「iFaceブランドを活用した成長」など。iFaceの成長過程で獲得したブランドマネジメント力を活用し新ブランドの立ち上げも進めている。

こうした競争力によりコマース事業は過去20年に亘り増収トレンドを維持している。

①モバイルライフ事業

◎スマートフォンケース「iFace」

主力製品のスマートフォンケース「iFace」は、耐衝撃性に加え「くびれ」による独特な曲線美や豊富なカラーバリエーションなど個性的なデザインが特徴である。

機能性と特徴的なデザインからモバイルアクセサリー専門ブランドとして、他社ブランドと比較して、特に、10代後半及び20代前半の女性など若年層顧客から高い認知度、強力な支持を得ている。

また、ブランド力を活かし、iFaceユーザーの声を拾い上げて、スマートフォンケースに留まらず、フルクリアケース、タブレットケース、財布、ワイヤレスイヤホンケースなど多様な商品展開を進めている。

(同社資料より)

②ゲーミングアクセサリー事業

これまでにモバイルライフ事業で培ってきたEC販売のノウハウを活用し、スマートフォン周辺領域に留まらない、商品カテゴリーの拡張を目指し、米国発のゲーミングモニターブランド「Pixio」の日本国内独占販売代理店として販売している。

多店舗展開を加速させるなど、売上拡大に向けて取り組んでいる。

③コスメティクス事業

事業カテゴリー拡張にむけて、韓国コスメブランド「ByUR」を販売するコスメティクス事業を立ち上げた。

2022年1月のベースメイクを皮切りに、7月にシートマスク、9月にスキンケアラインの発売を開始している。

iFaceブランドの展開で得た韓国生まれの商品を日本向けに適合させる企画・開発力を発揮し、商品認知・売上拡大に努めている。

④グローバル事業

米国・韓国・中国でスマートフォンアクセサリーや雑貨を中心に販売している。

韓国子会社では、販売機能に加えて、iFaceの一部を企画・開発・製造しており、製造から販売までのサプライチェーンをグループ内で完結できる体制を構築している。

(2)プラットフォーム事業

インターネット通販を展開するEC事業者向けに、ネットショップ運営にかかわる業務の自動化、モール横断型で複数店舗の受注処理や在庫状況を一元管理できるクラウド(SaaS)型EC Attractions「ネクストエンジン」を開発・提供する「ネクストエンジン事業」、EC事業者向けにECコンサル、運用代行、EC出店・構築コンサルを提供する「コンサルティング事業」、ふるさと納税支援を中心とした「ロカルコ事業」から構成されている。

①ネクストエンジン事業

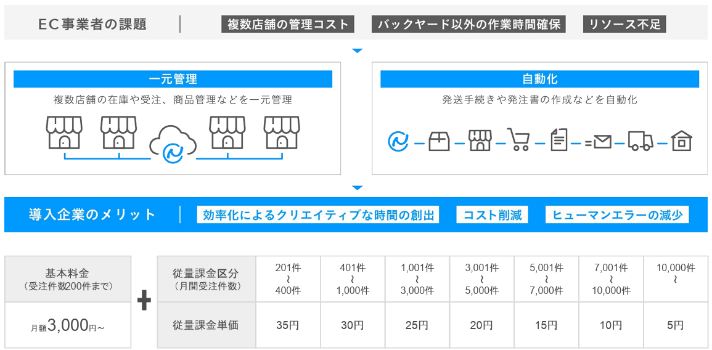

◎ネクストエンジン概要

ネクストエンジンは、同社自身によるEC商品販売事業のために開発したシステムを社外に提供したもので、現在も同社コマース事業を支える基幹システムとして活用し、同事業からのフィードバックを踏まえながら継続的な改良を行っている。

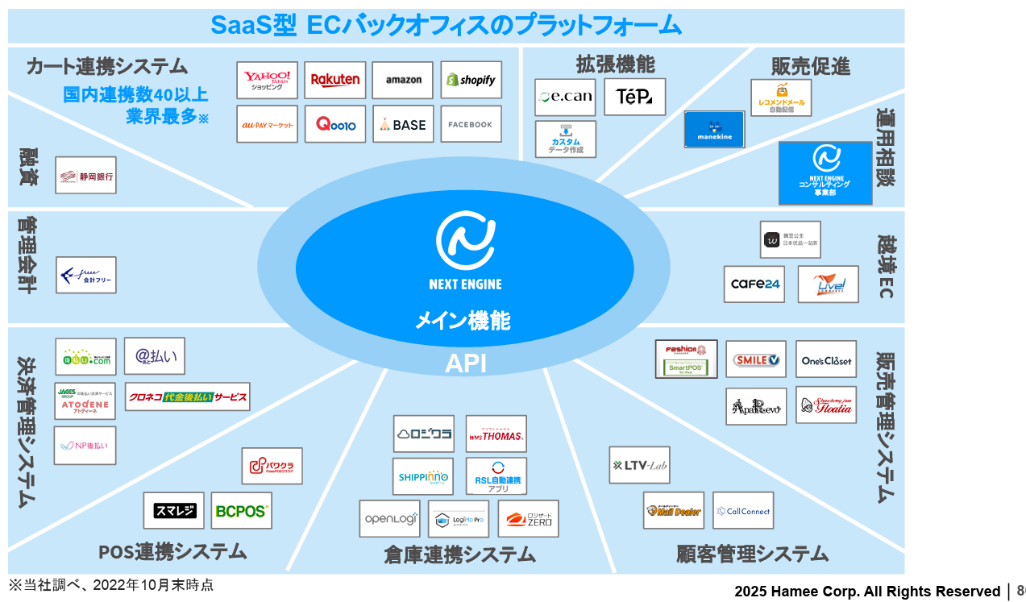

メール自動対応、受注伝票一括管理、在庫自動連携、商品ページ一括アップロード等のメイン機能(標準仕様)を有し、ネットショップ運営の業務プロセスの自動化を進め、EC事業者の経営効率向上を支援する。ネットショップのルーティーン業務を可能な限り自動化すると共に、自社ネットショップや大手ネットモール等、異なるインターネットショッピングモールに出店した複数のネットショップの一元管理や複数のネットショップの在庫数表示の同期が可能である。

こうした機能により導入企業に対し、「効率化によるクリエイティブな時間の創出」「コスト削減」「ヒューマンエラーの減少」といったメリットを提供している。

「ネクストエンジン」の基本料金は、ユーザーであるEC事業者の受注件数に応じた従量課金制(ユーザーの事業規模に応じた料金体系)。

2013年12月に「ネクストエンジン」のAPI(Application Programming Interface、※)を公開した事で、プラットフォーム化が実現した。プラットフォーム化により、自社及び外部ディベロッパーが開発した各種アプリとの連携(機能拡張)や外部サービスとのデータ連携が容易になり、以後、様々な機能をもつアプリとの連携で継続的に付加価値を追加し競争優位性につなげている。

※API

あるコンピュータプログラム(ソフトウェア)の機能や管理するデータ等を、外部の他のプログラムから簡単に呼び出して利用できるようにするインターフェイスのこと。

(同社資料より)

◎導入企業

「衣類・服飾雑貨」「雑貨・家具・インテリア」「化粧品・医薬品」「生活雑貨・パソコン・周辺機器」「食品・飲料・酒類」「自動車・自動二輪車パーツ」「書籍・映像・ソフト」など、幅広い業種、ジャンルの企業を支援している。

(同社資料より)

◎ネクストエンジンの強み

同社がECを運営する中で、「もっと業務を楽しくしたい」という現場の声から生まれたサービスであり、実際のEC運営におけるニーズを的確に反映させることができている。

また、「アプリ」で機能をカスタマイズ・追加することが可能であり、事業規模や社会環境が変化しても利用可能な仕組みとなっている。

こうした点が高く評価され、幅広い業界で導入されており、契約社数は業界No.1(同社調べ)である。

25年4月期末の契約社数は前期末比314社増の6,570社、導入店舗数は同3,131店舗増の53,602店舗(同社資料より)。

(同社資料より)

②コンサルティング事業

EC事業者向けにECコンサル、運用代行、EC出店・構築コンサルを提供している。

ECコンサル | 担当コンサルタントが戦略策定、SEOや広告などの集客改善 、リピートや客単価向上など、様々な角度からサポートする。 |

運営代行 | 煩雑な業務が発生するECサイト運営を上流から下流まで、顧客の要望に応じて代行する。 |

EC出店・構築コンサル | EC新規出店を検討する事業者へ、モール選定やサイト・ページの設計を含むコンサルティングと、実際のサイト制作までを一気通貫で引受けている。 |

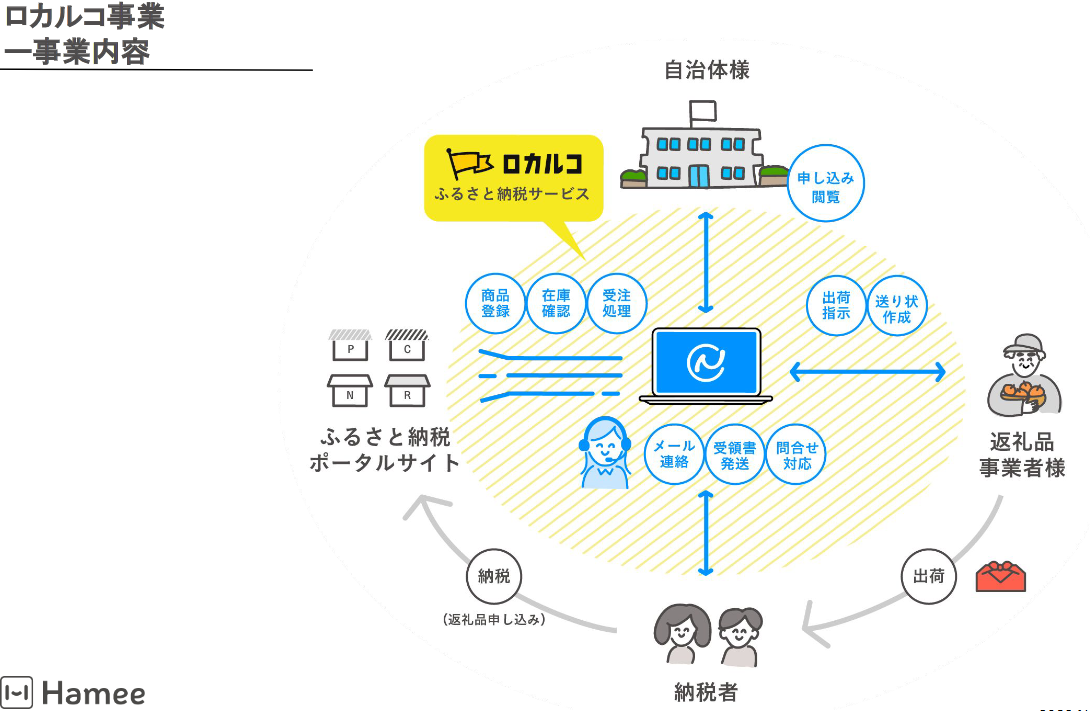

③ロカルコ事業

『ロカルコ ふるさと納税支援』の提供により、煩雑なふるさと納税運営業務の支援を行っている。

管理システム「ネクストエンジン」は「寄附情報管理」と「自動化」による業務フロー改善に多くの実績を保有しており、20年以上のEC運営経験で培ったノウハウにより、有効なプロモーション支援を行っている。

全国の自治体との契約実績を有している。

2024年4月に事業譲受した伝統工芸品のEC事業では、自社ブランド「ロカルコストア」において、日本各地から厳選したこだわりの逸品を提供している。

(同社資料より)

④その他

*エンサーモール事業

「encer mall(エンサーモール)」については、25年4月期中の正式リリースを予定していたが、同社の新たな構想である「グローカルコマース・プラットフォーム構想」の中核サービスとして全面リニューアルを実施するため研究開発に注力し、2025年6月12日をもってβ版の提供を終了しサービスを停止することとした。2026年4月期の売上は計画していない。

【1-3 株主還元】

利益成長に応じて株主へ利益還元を行う。配当性向20%以上を維持する方針である。

大きな損益の変動や外部環境の変化が無い限り、原則的に配当を維持若しくは向上させる。

スピンオフなし

| スピンオフあり

|

(同社資料より。後述のように、2025年中に子会社NE株式会社の株式分配型スピンオフ・上場を予定している。)

2.2025年4月期決算概要

【2-1 連結業績】

| 24/4期 | 構成比 | 25/4期 | 構成比 | 前期比 | 予想比 |

売上高 | 17,612 | 100.0% | 22,895 | 100.0% | +30.0% | +16.0% |

売上総利益 | 10,866 | 61.7% | 13,497 | 59.0% | +24.2% | - |

販管費 | 8,949 | 50.8% | 11,142 | 48.7% | +24.5% | - |

営業利益 | 1,917 | 10.9% | 2,354 | 10.3% | +22.8% | +13.0% |

経常利益 | 2,018 | 11.5% | 2,352 | 10.3% | +16.5% | +14.7% |

当期純利益 | 1,121 | 6.4% | 1,278 | 5.6% | +13.9% | -6.2% |

* 単位:百万円。

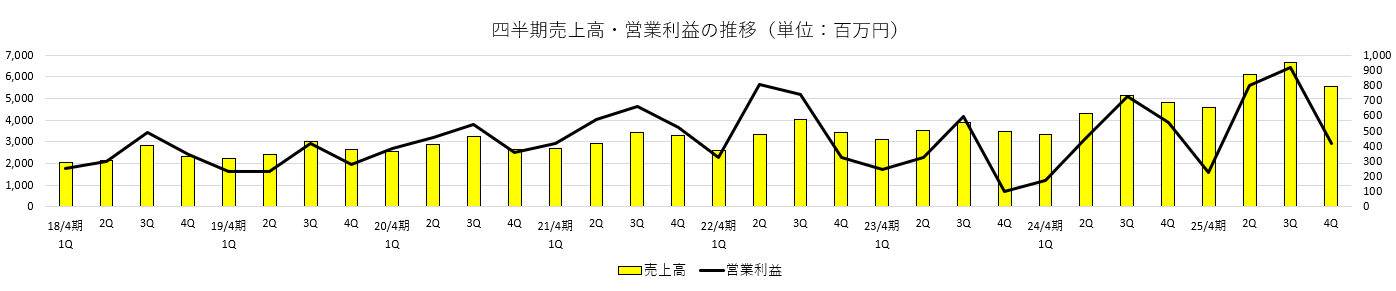

2桁の増収増益

売上高は前期比30.0%増の228億95百万円。コマースセグメントが大きく伸長、プラットフォームセグメントも増収。

営業利益は同22.8%増の23億54百万円。増収に伴い売上総利益は同24.2%増加。利益率の高いプラットフォームセグメントの構成比低下で粗利率は同2.7%ポイント低下。広告宣伝費など販管費も同24.5%増加したが増収により吸収し2桁の増益。

コマースセグメントを中心に好調に推移した結果、売上・利益とも予想を上回った。

【2-2 セグメント別動向】

| 24/4期 | 構成比・利益率 | 25/4期 | 構成比・利益率 | 前期比 | 予想比 |

コマース事業 | 13,855 | 78.7% | 18,986 | 82.9% | +37.0% | +20.6% |

プラットフォーム事業 | 3,756 | 21.3% | 3,908 | 17.1% | +4.1% | -2.2% |

売上高 | 17,612 | 100.0% | 22,895 | 100.0% | +30.0% | +16.0% |

コマース事業 | 1,365 | 9.9% | 2,158 | 11.4% | +58.0% | +9.2% |

プラットフォーム事業 | 1,925 | 51.3% | 2,083 | 53.3% | +8.2% | +4.3% |

調整額 | -1,373 | - | -1,887 | - | - | - |

営業利益 | 1,917 | 10.9% | 2,354 | 10.3% | +22.8% | +13.0% |

* 単位:百万円

(1)コマース事業

増収増益、売上・利益とも予想を上回る。

主要4事業とも増収増益。特に注力中のコスメティクス事業、ゲーミングアクセサリー事業は大幅な増収増益。コスメティクス事業は通期黒字化を達成した。事業ポートフォリオの拡充が進んでいる。

*コマース事業内訳

累計 | 24/4期 | 構成比・利益率 | 25/4期 | 構成比・利益率 | 前期比 | 予想比 |

モバイルライフ事業 | 7,387 | 53.3% | 8,359 | 44.0% | +13.2% | +5.4% |

コスメティクス事業 | 2,219 | 16.0% | 3,424 | 18.0% | +54.3% | +15.6% |

ゲーミングアクセサリー事業 | 1,115 | 8.0% | 3,706 | 19.5% | +232.3% | +210.1% |

新規事業投資 | 270 | 1.9% | 140 | 0.7% | -48.2% | -5.4% |

グローバル事業 | 2,863 | 20.7% | 3,356 | 17.7% | +17.2% | -4.6% |

売上高合計 | 13,855 | 100.0% | 18,986 | 100.0% | +37.0% | +20.5% |

モバイルライフ事業 | 1,399 | 18.9% | 1,491 | 17.8% | +6.6% | - |

コスメティクス事業 | -232 | - | 9 | 0.3% | - | - |

ゲーミングアクセサリー事業 | 16 | 1.4% | 284 | 7.7% | +1,623.0% | - |

新規事業投資 | -230 | - | -224 | - | - | - |

機能部署 | -310 | - | -250 | - | - | - |

グローバル事業 | 722 | 25.2% | 846 | 25.2% | +17.2% | - |

セグメント利益合計 | 1,365 | 9.9% | 2,158 | 11.4% | +58.0% | +9.2% |

* 単位:百万円。

モバイルライフ事業

増収増益

エネルギー価格や生活必需品をはじめとした物価上昇で節約志向が強まったが、新商品展開及び積極的な営業活動を継続した結果、売上・利益は当初計画を上回った。iFaceブランドを中心に新型iPhone及び売れ筋の機種向けに新商品を継続的に展開したこと、人気キャラクターなどの各種IPコラボレーション商品の市場投入、年末商戦や新生活商戦などによるセールによって、増収となった。スマートフォンケースに限らず、AirPodsケース、肩掛けストラップ、ストラップホルダー、モバイルバッテリー等の周辺アクセサリーも好調。

コスメティクス事業

大幅増収、黒字転換

コスメティクスブランド「ByUR(バイユア)」は1年を通じて好調を維持し、売上高が期初計画を上回って推移した。各種コスメアワードを受賞し、ブランド累計200冠を数えるほか、各種ECモールの売れ筋ランキング上位入賞となるまで成長し、大手全国展開のコンビニエンスストアへの導入も決まった。インフルエンサーとのタイアップや、広告配信先をInstagram中心からTikTokへ変更するなど様々な露出を増やす施策を行うと同時に春と秋においてベースメイク及びスキンケア商品の新商品展開を行った。

利益面では、広告宣伝費のコントロールおよび配分変更や、販売チャネル施策を実施し利益率改善に注力した。

ゲーミングアクセサリー事業

大幅な増収増益

ホワイトモデルのカラーモニターを中心に多彩なカラーバリエーションで展開するモニターと、関連のモニターアーム等の周辺機器が牽引役となり、各種モールのセール、年末商戦及び新生活需要においても販売が拡大した。大型ゲームタイトルの発表と同時にゲーミングモニターの買い替え需要が刺激され、計画を大きく上回った。EC販売に限らず、家電量販店やPC専門店における導入も徐々に拡大している。

グローバル事業

増収増益

米国、韓国、中国市場において、グループ外に対する売上高は大幅増収で、計画を上回った。米国市場において契約店舗が大幅に増えている。人気キャラクターとのコラボレーションを行っているスクイーズにおいても販売を積極的に実施した。販売地域の拡大、製品の安定供給によるトップラインの上昇を計画しているほか、韓国の卸売販売やEU諸国におけるEC販売拡大を図っている。

(2)プラットフォーム事業

増収増益

コンサルティング事業は2桁増収。ネクストエンジン事業も、24年4月期に発生したメルカリとの営業連携に伴う特殊要因を除くと実質2桁増収。

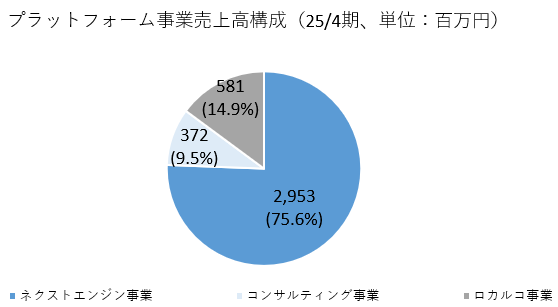

*プラットフォーム事業内訳

累計 | 24/4期 | 構成比・利益率 | 25/4期 | 構成比・利益率 | 前期比 | 予想比 |

ネクストエンジン事業 | 2,820 | 75.1% | 2,953 | 75.6% | +4.7% | +2.8% |

ロカルコ事業 | 520 | 13.8% | 581 | 14.9% | +11.6% | -8.2% |

コンサルティング事業 | 415 | 11.1% | 372 | 9.5% | -10.2% | -1.6% |

売上高合計 | 3,756 | 100.0% | 3,908 | 100.0% | +4.1% | -2.2% |

セグメント利益 | 1,925 | 51.3% | 2,083 | 53.3% | +8.2% | +4.3% |

* 単位:百万円。エンサーモール事業を除いた主要3事業。

ネクストエンジン事業

増収

円安やエネルギー価格の上昇等を背景にした食料品や生活必需品をはじめとする消費財の物価高騰の影響もあったが、EC市場への回帰の兆しが見られ、ネクストエンジンの主要な指標であるARPUは計画対比で100%超を維持し好調に推移した。契約社数は、前期に実施したサービス価格の改定に伴いEC販売における流通額が小規模な事業者様へ間口が広がったため、効果的なプロモーション施策を模索する必要が生じたものの、概ね計画通りの水準を達成した。

24年4月期下期に発生したメルカリとの営業連携に伴う一過性の売上発生により前期比4.7%増収となっているが、この特殊要因を除くと11.3%の増収。

<主要KPIの概況>

*契約社数

25/4月期末の契約社数は前期末比314社増の6,570社。基本利用料の引き下げに伴い顧客ターゲットが広がり、従来とは異なるマーケティング手法が求められているため、リード獲得の効率が低下するなど、課題はあるものの、無料契約から正式契約への転換率向上と、解約率の低位維持に注力した。

*導入店舗数

25/4月期末の導入店舗数は前期末比3,131店舗増の53,602店舗。

*GMV(流通取引総額)

25/4月期の年間GMVは前期比6.7%増の11,879億円。

*ARPU

25/4月期の年平均ARPU(各四半期期間において算出したARPUの単純平均)は、前期比横ばいの38,363円。

これは24年4月期第3四半期から発生したメルカリとの営業連携に伴うインセンティブ売上の影響を受けたもの。この影響を除いた24年4月期の年間平均ARPUは36,042円であり、25年4月期のARPUは前期比6.4%の増加となっている。

*解約率

25/4月期の解約率(※)は0.84%。前期に引き続いてECから撤退する事例が一定数認められるものの引き続き低位で安定して推移した。

※解約率:年平均月次解約率。各四半期期間における解約数の平均から四半期末時点の契約社数を除算した数値を単純平均している。

ロカルコ事業

減収

2023年9月に発生したふるさと納税制度変更に伴う特需の反動によって25年4月期第2四半期(8-10月)は、前年同期比で伸び悩んだものの、最盛期である第3四半期(11-1月)は前年同期を上回って推移。契約自治体の寄附額向上のための諸施策の成果が見られた。また、伝統工芸品のEC販売事業は、在庫の安定供給という仕入先(工芸職人)の課題があるものの、ふるさと納税支援サービスの契約自治体内で仕入先を開拓した他、オリジナル商材開発などの地道な活動により販売機会の拡大に努めた。

コンサルティング事業

増収

コンサルタントのリソース確保という経営課題に対し、案件ごとの採算管理とコンサルタントの稼働率向上、コスト見直し等、収益性を重視した取り組みに注力した結果、期初計画を大幅に上回る収益力の向上を実現することができた。向上した収益性を背景に、外部リソースを活用することで固定費を抑えつつ売上拡大を目指す基盤の整備が完了したため、2026年4月期からは再度成長軌道に回帰させ、売上拡大を図る。

【2-3 財政状態及びキャッシュ・フロー(CF)】

◎財政状態

| 24年4月 | 25年4月 | 増減 |

| 24年4月 | 25年4月 | 増減 |

流動資産 | 10,632 | 13,421 | +2,789 | 流動負債 | 3,512 | 6,257 | +2,744 |

現預金 | 4,021 | 4,993 | +971 | 仕入債務 | 369 | 232 | -137 |

売上債権 | 2,367 | 2,352 | -15 | 短期借入金 | 1,410 | 3,850 | +2,439 |

たな卸資産 | 2,875 | 4,272 | +1,396 | 固定負債 | 842 | 144 | -697 |

固定資産 | 3,880 | 3,550 | -329 | 長期借入金 | 774 | - | -774 |

有形固定資産 | 1,449 | 1,627 | +177 | 負債合計 | 4,355 | 6,402 | +2,047 |

無形固定資産 | 831 | 608 | -222 | 純資産 | 10,157 | 10,570 | +412 |

投資その他の資産 | 1,598 | 1,314 | -284 | 利益剰余金 | 8,599 | 9,519 | +919 |

資産合計 | 14,512 | 16,972 | +2,460 | 負債純資産合計 | 14,512 | 16,972 | +2,460 |

* 単位:百万円

たな卸資産の増加などで資産合計は前期末比24億円増の169億円。短期借入金の増加などで負債合計は同20億円増加の64億円。利益剰余金増加の一方、為替換算調整勘定の減少で純資産は同4億円増の105億円。

自己資本比率は前期末より7.5ポイント低下し61.8%となった。

◎キャッシュ・フロー(CF)

| 24/4期 | 25/4期 | 増減 |

営業キャッシュ・フロー | 885 | 860 | -25 |

投資キャッシュ・フロー | -876 | -922 | -45 |

フリーキャッシュ・フロー | 9 | -61 | -70 |

財務キャッシュ・フロー | 379 | 1,137 | +757 |

現金及び現金同等物期末残高 | 4,021 | 4,993 | +971 |

* 単位:百万円

短期借入金の増加により財務CFのプラス幅が拡大。キャッシュ・ポジションは上昇した。

【2-4 トピックス】

①組織再編について

コマース事業とプラットフォーム事業を展開してきた同社は、「全体最適への適合による非効率化の解消」「プラットフォーム事業に対する適正な評価の確保」「成長戦略の自由度の拡大」といった課題解決のためには組織再編が必要と考え、2022年8月に、プラットフォーム事業を NE株式会社として分社化。さらに同年9月には、NE株式会社がHameeコンサルティング株式会社を吸収合併した。

この課題解決をさらに推進するために、NE株式会社を株式分配型スピンオフにより上場させることとした(2025年7月28日開催予定の定時株主総会に付議することを、2025年6月13日の取締役会で決議)。2025年11月4日の上場に向けて準備を進めている。

(今回の株式分配型スピンオフの概要)

Hamee株主に対しHameeが保有するNE株式を現物配当により交付する。

株主の売買機会を確保する観点から、 NE株式の東証上場を前提としており、東証の上場承認を得られること等を本スピンオフの条件とする。Hamee株式の東証における上場は、スピンオフ後も維持されるので、Hameeの株主は、スピンオフの結果、Hamee株式と NE株式という2銘柄の上場株式を保有することとなる。

(スピンオフを利用した組織再編の狙い)

*経営スピードと事業効率の最大化

質の違う2つの事業の成長を最大限に担保するためには、意思決定プロセスの単純化や、労働環境、給与水準などをそれぞれの事業に合わせる必要があるものの、現組織体制では全体最適が優先されるためこれらの課題の根本的な解決が困難で、経営上の非効率化に繋がっていると考えている。今回のスピンオフにより両社は適正な制度と迅速な意思決定を採用することができ、事業の成長速度と資源効率の向上が期待できる。

*プラットフォーム事業に対する適正な評価の確保

現在の市場からの評価は、ECや卸販売の売上比率の高さからコマース企業の側面が強調されたものになっていると同社では認識している。このため、プラットフォーム事業に対してSaaS運営企業としての市場評価が適切に反映されておらず、株主価値を最大限に発揮できていないと考えている。このスピンオフにより、両社が適切な評価を 得ることを可能にする。

*成長戦略の自由度の拡大

現在具体的な問題が生じてはいないが、成長戦略を描く際に全体最適を過度に意識した場合、 取り得る選択肢の自由度が担保されず、成長戦略の実現に影響が生じる可能性も考えられる。今回のスピンオフにより、両社は 事業特性に合った柔軟な戦略オプションを選択することが可能となる。

|

|

②新規事業投資について

*環境課題への貢献

同社ではさらなるブランド価値向上を図るため、経営理念をアップデートし、モノづくりだけでなく、脱炭素に向けた取り組みにも挑戦し、人類を彩るブランド創造企業として事業活動を通じて持続可能な社会の実現に貢献することを目指している。

具体的な取り組みとして、プラスチック製品の不良品や余剰在庫から新たなプロダクトをつくるリサイクルサービス「Parallel Plastics」を展開している。

(同社資料より)

③その他

・イラストや写真を使って商品を自由にカスタマイズできるサービス「CustoMee」を開発・リリースした。

・見守り機能が付いた子ども向けファーストスマホ「Hamic」を展開している。

3.2026年4月期業績予想

【3-1連結業績予想】

*スピンオフなし

| 25/4期 | 構成比 | 26/4期(予) | 構成比 | 前期比 |

売上高 | 22,895 | 100.0% | 25,528 | 100.0% | +11.5% |

営業利益 | 2,354 | 10.3% | 2,920 | 11.4% | +24.1% |

経常利益 | 2,352 | 10.3% | 2,798 | 11.0% | +19.0% |

当期純利益 | 1,278 | 5.6% | 1,940 | 7.6% | +51.8% |

* 単位:百万円

*スピンオフあり

| 25/4期 | 構成比 | 26/4期(予) | 構成比 | 前期比 |

売上高 | 22,895 | 100.0% | 23,285 | 100.0% | - |

営業利益 | 2,354 | 10.3% | 2,073 | 8.9% | - |

経常利益 | 2,352 | 10.3% | 1,990 | 8.5% | - |

当期純利益 | 1,278 | 5.6% | 1,417 | 6.1% | - |

* 単位:百万円

スピンオフが実施された場合、NE株式会社は第3四半期から連結対象外となる。

予想配当は、スピンオフが実施されない場合は前期と同じく22.50円/株。予想配当性向は18.9%。

スピンオフが実施された場合も、 22.50円/株。予想配当性向は25.9%。

【3-2 セグメント別動向】

同社グループを取り巻く経済環境や直近の経営状態及び各事業における各種方針を踏まえ、2024年6月に公表した中期経営計画最終年度(2026年4月期)の数値目標を見直した。

*スピンオフなし

| 25/4期 | 構成比・利益率 | 26/4期(予) | 構成比・利益率 | 前期比 |

コマース事業 | 18,986 | 82.9% | 21,350 | 83.6% | +12.5% |

プラットフォーム事業 | 3,908 | 17.1% | 4,177 | 16.4% | +6.9% |

売上高 | 22,895 | 100.0% | 25,528 | 100.0% | +11.5% |

コマース事業 | 2,158 | 11.4% | 2,716 | 12.7% | +25.9% |

プラットフォーム事業 | 2,083 | 53.3% | 2,066 | 49.5% | -0.8% |

調整額 | -1,887 | - | -1,862 | - | - |

営業利益 | 2,354 | 10.3% | 2,920 | 11.4% | +24.1% |

*単位:百万円

*スピンオフあり

| 25/4期 | 構成比・利益率 | 26/4期(予) | 構成比・利益率 | 前期比 |

コマース事業 | 18,986 | 82.9% | 21,350 | 91.7% | +12.5% |

プラットフォーム事業 | 3,908 | 17.1% | 1,934 | 8.3% | - |

売上高 | 22,895 | 100.0% | 23,285 | 100.0% | - |

コマース事業 | 2,158 | 11.4% | 2,716 | 12.7% | +25.9% |

プラットフォーム事業 | 2,083 | 53.3% | 905 | 46.8% | - |

調整額 | -1,887 | - | -1,548 | - | - |

営業利益 | 2,354 | 10.3% | 2,073 | 8.9% | - |

*単位:百万円

(1)コマース事業

*内訳

| 25/4期 | 構成比・利益率 | 26/4期(予) | 構成比・利益率 | 前期比 |

モバイルライフ事業 | 8,359 | 44.0% | 8,724 | 40.9% | +4.4% |

コスメティクス事業 | 3,424 | 18.0% | 4,520 | 21.2% | +32.0% |

ゲーミングアクセサリー事業 | 3,706 | 19.5% | 3,970 | 18.6% | +7.1% |

新規事業投資 | 140 | 0.7% | 117 | 0.5% | -16.6% |

グローバル事業 | 3,356 | 17.7% | 4,018 | 18.8% | +19.7% |

売上高合計 | 18,986 | 100.0% | 21,350 | 100.0% | +12.5% |

セグメント利益合計 | 2,158 | 11.4% | 2,716 | 12.7% | +25.9% |

* 単位:百万円

①モバイルライフ事業

毎年9月に発表される新型iPhone向け商材の開発・供給に加え、iPhone以外の多様な機種に対応した商品ラインナップの拡充、市場トレンドを迅速に捉えた新商品の開発スピード向上といった各種施策に引き続き積極的に取り組む。主力商品であるiFaceシリーズにおいては、有力IPとのコラボレーション企画などを通じた拡販に注力する。iPhone以外のGoogle PixelやSamsung GalaxyといったAndroidスマートフォンへの対応機種拡大も継続するとともに、好評のAirPodsケース、肩掛けストラップ、ストラップホルダーなどの周辺アクセサリー群に関しても、特に通電系アクセサリーをはじめとするモバイルアクセサリー関連の強化を図り、引き続き新商品展開を強化する。

②コスメティクス事業

「ByUR」ブランドの認知度及び売上が大幅に拡大し、中核事業へと成長している。引き続き「ByUR」ブランドに注力し、成長を加速させる。具体的には、新商品をより多く市場へ投入するとともに、商品カテゴリーの拡張にも積極的に取り組み、多様化する顧客ニーズに対応する。販売戦略においては、SNSを中心としたプロモーション展開に加え、広告運用の最適化を推進し、EC店舗への誘致を強化する。ECと卸売の両チャネルにおける販売体制を一層強化し、新たな卸売パートナーシップの構築と店頭プレゼンス強化を継続する。

③ゲーミングアクセサリー事業

ホワイトを中心としたカラーモデルのモニターが引き続き好調なことから、今後も魅力的なデスク環境の提供を継続し、モニター以外のデスク周辺アクセサリーの展開を一層強化する。商品カテゴリーの拡張にも積極的に取り組み、より幅広いニーズに応えていく。eスポーツイベントへの協賛やIPコラボレーションなどを通じてブランド認知をさらに高めるとともに、ECと卸売の双方における販売チャネルを強化することで、トップラインの伸長を図る。引き続き、メーカーであるPixio USA Inc.との関係強化を通じて、原価低減努力を継続し、販売拡大も推進する。

④グローバル事業

音楽雑貨「オタマトーン」は、米国における展開に加え、欧州での販売にも注力する。特に、米国においては卸売市場の開拓を強化することで売上増を図り、グローバルでのトップライン伸長を図る。キャラクター展開されたスクイーズや、iFaceを中心とするモバイルアクセサリー、日本国内で好調なコスメティクスブランド「ByUR」など、取り扱い商品数の増加を通じてさらなる事業拡大を進める。

(2)プラットフォーム事業

*内訳(スピンオフなし)

| 25/4期 | 構成比・利益率 | 26/4期(予) | 構成比・利益率 | 前期比 |

ネクストエンジン事業 | 2,953 | 75.6% | 3,238 | 77.5% | +9.7% |

ロカルコ事業 | 581 | 14.9% | 401 | 9.6% | -30.9% |

コンサルティング事業 | 372 | 9.5% | 537 | 12.9% | +44.1% |

売上高合計 | 3,908 | 100.0% | 4,177 | 100.0% | +6.9% |

セグメント利益 | 2,083 | 53.3% | 2,066 | 49.5% | -0.8% |

* 単位:百万円

①ネクストエンジン事業

月額基本利用料の引き下げに伴って総契約社数の伸び率と売上高の伸び率に乖離が生じていることを鑑み、最も重視すべき指標を総契約社数からARPUへシフトする方針。この方針に則り、ネクストエンジンへのAI機能の実装による顧客利便性の向上と、それに伴う受注処理件数の向上、顧客ニーズに対する柔軟なカスタマイズ対応の一環としてネクストエンジンオーダーメイド(受託開発サービス)の拡大等のARPU向上施策に注力する。

②ロカルコ事業

ふるさと納税支援サービスについては、競争激化の影響もあり足元で自治体の解約も発生したため、売上高については減少を見込んでいる。今後につきましては、契約継続の自治体への付加価値向上に資するサービスの提供に注力するほか、同社本社所在地の神奈川県内の自治体の新規開拓に取り組む。伝統工芸品のEC販売事業における自社ブランド「ロカルコストア」では、品揃えの充実、贈答品需要への対応を企図して、酒類をはじめとする食品類へのカテゴリーを拡充するのと並行して、インバウンド需要を取り込むための卸販売等、販路の拡張に積極的に取り組む。

③コンサルティング事業

コンサルタントのリソース確保という経営課題に対し、案件ごとの採算管理とコンサルタントの稼働率向上、コスト見直し等、収益性を重視した取り組みに注力した結果、収益性が向上。外部リソースを活用することで固定費を抑えつつ売上拡大を目指す基盤整備が完了した。顧客であるEC事業者の自走による事業成長を実現するための教育商材の販売に新たに取り組んでいく。

4.今後の注目点

コスメティクス事業、ゲーミングアクセサリー事業ともに伸長が目覚ましい。

23年4月期第1四半期、両事業合わせたコマース事業における構成比は10%足らずであったが、25年4月期第4四半期には4割を超えた。

コスメティクスブランド「ByUR(バイユア)」が受賞したコスメアワードは累計200冠を数え、各種ECモールの売れ筋ランキング上位入賞となるまで成長し完全にブランドを確立した。大手全国展開のコンビニエンスストアでの販売も始まっており、、更なる成長が期待できる。「iFace」で培ったノウハウや経験が大きく寄与しているのであろう。

ゲーミングアクセサリー事業の25年4月期売上高は前期の3倍以上となりコスメティクス事業を上回った。EC販売に限らず、家電量販店やPC専門店における導入も徐々に拡大しており、こちらも期待大である。次の中期経営計画での両事業の成長戦略及び目指す姿に注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 5名、うち社外3名(うち独立役員3名) |

監査等委員 | 3名、うち社外3名(うち独立役員3名) |

◎コーポレート・ガバナンス報告書(更新日:2025年7月28日)

基本的な考え方

当社グループは、自らのクリエイティブ魂に火をつけ、プロダクト及びサービスを通じて顧客体験価値を最大化することに加え、脱炭素の活動を通して持続可能な社会への貢献により、クリエイティブな炎を燃え上がらせることを体現することを目指し、PVM(Purpose / Passion「クリエイティブ魂に火をつける」、Vision「人と地球の“らしさ”カンパニー」、Mission/Strategy「ZカルチャーSPAと脱炭素の両立」)を掲げ、企業の継続的な発展と株主価値向上のため、コーポレート・ガバナンスに関する体制の強化と経営理念の推進を経営の最重要課題としております。また、当社は、2022年7月28日より監査等委員会設置会社に移行しており、従前より高度なガバナンスの構築を図りました。引き続き、社外取締役(3名)による、取締役会の監督機能を高め、経営の健全性・透明性の確保に努めております。

さらに、2022年8月にプラットフォーム事業をNE株式会社として分社化いたしましたが、これはコマース事業を担うHamee株式会社と、プラットフォーム事業を担うNE株式会社がそれぞれ単一事業に集中することで、経営環境の変化に対応するための事業戦略の立案・実行を迅速に行い、結果的に各事業の進化・成長を加速させ、株主利益の最大化を実現することを目的としており、2社の経営陣がより一層ガバナンスを意識することで経営の健全性を担保します。

今後も、取締役及び全従業員が法令・定款を遵守し、健全な社会規範のもとにその職務を遂行し、リスク管理、監督機能の強化を図り、経営の健全性・透明性を高めていく所存であります。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則2-3-1】 【補充原則3-1-3】

当社は、サステナブルな社会の実現に向けて事業を通じて取り組んでおり、その取り組みについては、当社ホームページ内の「サステナビリティ」や「サステナビリティレポート」等にて紹介しております。今後、改めて当社の事業における気候変動に関するリスクと機会を分析しつつ、TCFD等の枠組みに基づく開示の充実を図るべく検討してまいります。

【補充原則4-11-3】

当社は、取締役会を原則毎月開催し、重要案件を漏れなく適時・適切に審議・報告しております。社外取締役に対しては、原則として事前に、取締役会事務局から議案の内容及び議案の背景となる当社の事業状況に対する個別の説明を実施しております。このような事前の説明により、社外取締役の理解が促され、取締役会で活発な議論や十分な検討につながっております。なお、取締役からは取締役会の実効性が不十分である等の指摘はいただいておりませんが、今後、定期的なアンケート等による実効性の評価・開示を検討いたします。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4】

当社では、原則としていわゆる政策保有株式を保有しないことを基本方針といたします。現状において政策保有株式を保有しておりません。

【補充原則2-4-1】

当社は、当社グループの共通のMission(当社におけるPurpose / Passion)である「クリエイティブ魂に火をつける」に共感し、その実現に向けて取り組み、当社のみならず当社のユーザーに価値を生み出す人材であるか検討し、採用・登用しております。

当社は、多様性確保の重要性についても認識しており、その状況については次の通りです。

中途採用者については、当社の全管理職者のうち70%程度と高い水準になっております。外国人については、海外子会社の従業員のほとんどが現地採用の外国籍となっております。女性については、当社の全管理職者のうち10%となっております(いずれも2025年4月末時点)。現状において、女性の中核人材比率については中途採用者や外国人のそれよりも相対的に充分でないことから、比率向上に取り組んでまいります。

また、当社は、福利厚生制度の充実や「テレワーク制度」の導入など様々な働き方ができるような雇用環境の整備を行っております。男女・日本人外国人・新卒中途というように、そういった区分を問わず、適材がいれば、登用を行っていきます。

オンライン、オフラインどちらでも働きやすい環境にするためのオフィスリニューアル、在宅勤務制度の導入、フレックスタイム制度の導入等を進めてきましたが、これら施策は多様性を高める上でも重要な施策であると認識しております。

引き続き、多様性を阻むような課題がある場合には、施策を打ちながら対応してまいります。。

【原則5-1】

当社は、その持続的な成長と中長期的な企業価値の向上に資するため、株主等との建設的な対話を重視しており、経営陣及びIR担当執行役員並びに経営企画部を中心に様々な機会を通じて株主や投資家との対話を持つように努めております。なお、IR担当執行役員の管掌部門は経営企画部となっており、株主及び投資家等との対話に関する実務担当部署として経営企画部を統括し、定期的なミーティングを含めた社内関係部署との連携を密に行っております。現在のところ、経営陣が出席する決算説明会を年に4回開催しているほか、四半期決算発表後から次の四半期決算期末までの約1か月半の間国内外の機関投資家とのミーティング(電話取材への対応を含む)を実施するほか、オンラインで開催されるIRカンファレンスに参加することで、海外機関投資家との対話も積極的に行っております。それらの結果は、適宜、取締役会に報告しています。なお、株主との対話に際してはインサイダー情報の漏洩防止を徹底しています。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(Hamee:3134)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |