ブリッジレポート:(7793)イメージ・マジック 2025年12月期第2四半期決算

山川 誠 社長 | 株式会社イメージ・マジック(7793) |

|

企業情報

市場 | 東証グロース市場 |

業種 | その他製品 |

代表者 | 山川 誠 |

所在地 | 東京都文京区小石川1-3-11 ライジングプラザ後楽園6F |

決算月 | 12月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,624円 | 2,442,235株 | 3,966百万円 | 15.5% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

30.0円 | 1.8% | 111.96円 | 14.5倍 | 758.39円 | 2.1倍 |

*株価は9/8終値。24年12月期決算短信、および25年12月期中間期決算短信より。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2022年4月 | 4,896 | 305 | 286 | 234 | 136.75 | 0.0 |

2023年4月 | 5,291 | 69 | 76 | 48 | 21.19 | 0.0 |

2023年12月 | 4,376 | 344 | 342 | 220 | 95.27 | 0.0 |

2024年12月 | 7,767 | 439 | 449 | 258 | 110.43 | 30.0 |

2025年12月(予) | 8,770 | 404 | 400 | 267 | 111.96 | 30.0 |

*予想は会社予想。単位:百万円、円。2023年12月期は変則8ヶ月決算。

(株)イメージ・マジックの2025年12月期中間期決算概要などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2025年12月期中間期決算概要

3.2025年12月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

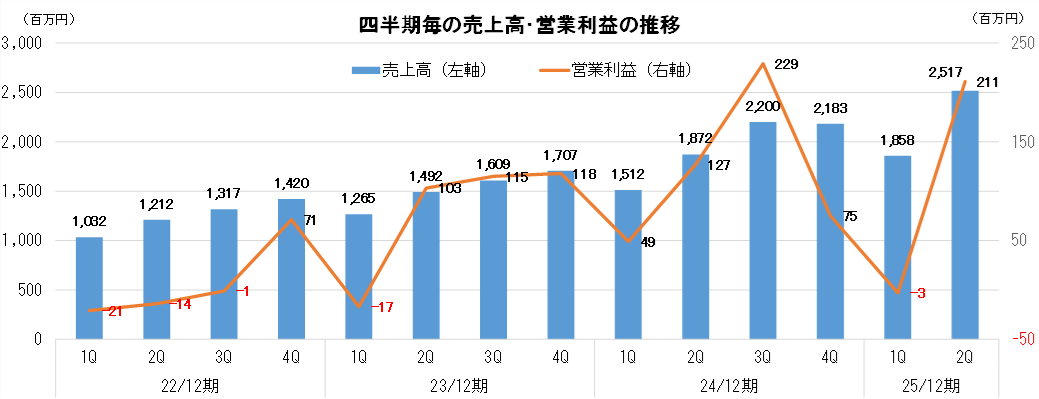

- 25/12期中間期の売上高は前年同期比29.3%増の43億75百万円。オンデマンドプリントサービスが伸長して牽引、ソリューションサービスも大幅増収。営業利益は同52.5%増の2億7百万円。自社サービス拡大に伴い売上総利益率は37.0%から40.8%に増加、広告宣伝費や人件費の増加を主因に販管費は同41.4%増加したものの、営業利益率は4.0%から4.7%に向上して大幅な増益となった。尚、EBITDA(償却前税前利益)は前年同期比43.0%増の3億32百万円。四半期ごとに見ると、売上高は例年1Qから4Qにかけて増加傾向にある。利益面でも同様の傾向はあるが、工場立ち上げコストなど一時的な費用が利益を抑えることはある。25/12期は例年通り1Qは静かなスタートだったが、2Qに売上・利益ともかなり高い水準になっている。

- 中間期は概ね計画通りに推移しており、通期予想は修正なし。25/12期は、売上高が前期比12.9%増の87億70百万円、営業利益は同8.1%減の4億4百万円を見込む。引き続き高度な知見を有する人材の採用、研究開発に注力する。オンデマンドプリントサービス、ソリューションサービスとも増収を見込む。オンデマンドプリントサービスでは、コロナ禍収束に伴い開催されたエンターテイメント及びスポーツ大会といったイベントが一巡する。しかし、オリジナルグッズの受注は増加していくと見込む。ソリューションサービスでは、同社の培ったノウハウをソフトウエア、ハードウエアの販売を通じて提供していくことで、更なる市場拡大を目指す。人員の増加や、マーケティングを積極推進することにより費用が増加し減益を見込む。配当も修正なく、30.00円/株の期末配当を予定。

- 1Qの売上高18億58百万円、営業損失3百万円から2Qは売上高25億17百万円、営業利益2億11百万円と売上・利益とも躍進した。中間期の売上高の進捗率は49.9%に達しており、かなり余力を残しているといえそうだ。また、中間期の売上総利益率は前年同期37.0%から40.8%に大きく改善しており、今後も利益率を伸ばしながらの展開が想定できる。

- オンデマンドプリント市場の拡大は始まったばかり。今後は多くの企業が規制対応やESG対策としてDTFを活用する可能性が高く、果実を本格的に享受するのはこれからである。加えてインクを使わないレーザーマーキング機や自動化・省人化を可能にある高性能フルカラー複合3Dプリンターなど新たな取り組みにも収益拡大のチャンスがうかがえる。

- 株価は見直されたものの、2桁増収増益基調にある実績や保守的な通期予想を考慮するとバリュエーションは低位な水準にあると見ている。同社では将来的に売上高100億円、営業利益率8%を目線に置いていた。EPSでは200円程度に相当するが、25/12期中間期の実績で具現化が見えてきたといえよう。

1.会社概要

インターネットを利用して行うアパレルや雑貨を主とした商品へのオンデマンドプリントサービス、及びオンデマンドプリントの仕組み(ソフトウエアやハードウエア)をアパレルメーカー、印刷会社などの事業者へ提供するソリューション(オンデマンドプリントソリューションズ)サービスを行っている。これらの実現のために、小ロット受注に対応したソフトウエアと、システムで制御できるハードウエアの開発を進め、ワークフローのDX化を推進している。

【1-1 沿革】

1995年設立。97年には、日本で初めてオリジナルプリント受注をインターネットで受けるサービスを開始した。現在主力のODPSは19年にリリース。22年3月に東証マザーズ市場へ新規上場。同年4月に市場再編に伴い東証グロース市場へ移行。

年 月 | 概要 |

95年 5月 | 東京都港区に株式会社イメージ・マジック設立 |

07年 1月 | 東京都新宿区市谷左内町に本社移転及び市ヶ谷工場新設 |

08年 11月 | 埼玉県川越市に本社移転及び川越工場新設 |

10年 1月 | オンデマンドプリント受注サイト「オリジナルプリント.jp」開設 |

13年 6月 | 東京リスマチック株式会社(現 株式会社日本創発グループ)と資本・業務提携 |

15年 4月 | 東京都板橋区小豆沢に本社移転及び小豆沢工場新設 |

12月 | 東京都板橋区新河岸に新河岸工場新設 |

16年 2月 | 1,670万色のフルカラーカーペット印刷を開始 |

8月 | ネットでアパレルショップを開設できるプラットフォーム「MEET MY GOODS」をリリース |

18年 4月 | 不織布バッグ製造を開始 |

7月 | 埼玉県朝霞市に朝霞工場新設 |

10月 | 東京都文京区小石川に本社移転 |

19年 2月 | 「オンデマンドプリントソリューションズ(ODPS)」をリリース |

3月 | 凸版印刷株式会社と資本・業務提携 |

6月 | 東京都板橋区に板橋プリントセンター(IPC)工場新設 |

20年 3月 | 東京都板橋区に志村工場新設 |

| 株式会社トランザクションと資本・業務提携 |

21年 1月 | GMOペパボ株式会社と資本・業務提携 |

4月 | 岐阜県多治見市に岐阜プリントセンター(GPC)工場新設 |

10月 | デザインシミュレーター付クラウド型オンデマンドEC「maker town」をリリース |

22年 3月 | 東京証券取引所マザーズ市場に新規上場 |

4月 | 市場再編に伴い東証グロース市場に移行 |

23年 8月 | 埼玉県川越市に工場新設 |

| 東京都中央区に東京ショールーム新設 |

11月 | 小豆沢工場及びIPC工場閉鎖 |

25年 1月 | 東京都品川区に五反田ショールーム及び3DME五反田TOC店新設 |

| 東京ショールーム閉鎖 |

【1-2 経営方針】

ミッション

個性と創造性溢れる豊かな社会づくりに貢献する。

私たちは、一人ひとりの個性や創造性が尊重される社会の実現に向け、AIへの積極的な投資を加速させています。 AIをはじめとした先端技術を深く統合することで、生産性と品質を飛躍的に向上させ、モノづくりをかつてない速さと柔軟性で進化させます。 これにより、人々に感動と喜びを届ける新たな価値を創出し、サステナブルで豊かな社会を築いていきます。 |

(同社HPより) |

ビジョン

誰もがモノづくりを楽しめる、サステナブルなモノづくり社会を実現し、グローバルに信頼されるサービスを提供することを目指し、4つのビジョンを掲げている。

|

|

|

|

AIによるデザイン提案や自動化ツールで、誰もが直感的にモノづくりを楽しめ、最適なタイミング・価格で手元に届く仕組みを実現します。 | 工場のモノづくりDXを加速し、AIによる生産計画・品質管理の完全最適化を実現。業界全体の生産性を飛躍的に向上させていきます。 | AI需要予測と在庫管理の徹底的な活用により、無駄な在庫や廃棄を大幅に削減。AIを駆使して「つくる責任」を強く果たしていきます。 | 世界中の最適なソリューションにAI技術を掛け合わせ、より高品質で持続可能なモノづくりサービスをグローバルに提供していきます。 |

【1-3 事業内容】

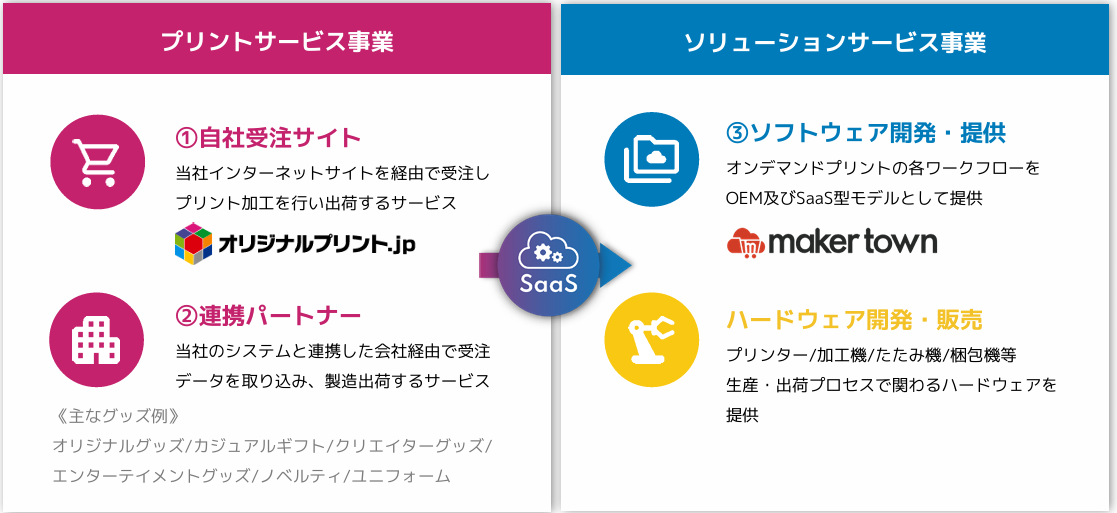

概要

プリントとITで新たな価値を創造、オンデマンドプラットフォーマーを標榜

(同社資料より)

拠点

オフィスは本社小石川及び25年4月に開設した大阪市の西日本支社。工場は埼玉県川越市、朝霞市と東京都板橋区、および国内最大級ファクトリーGPC岐阜工場を岐阜県多治見市に構える。ショールームは五反田ショールーム及び西日本支社に併設された西日本ショールーム。

セグメント

オンデマンドプリントソリューション事業の単一セグメント。

サービスは「(オンデマンド)プリントサービス」及びソリューションサービス。プリントサービスは、①インターネット経由で受注し、プリント加工を行って出荷する自社受注サイト、②同社のシステムと連携した会社経由で受注データを取り込み、製造出荷する連携パートナーからなる。ソリューションサービスでは、③同社のオンデマンドプリントのワークフローを提供するソフトウエアの開発・提供が主軸。ハードウエアの開発・販売も手掛ける。さらには、クラウド生産管理システムを提供して生産管理も行っている。

(同社資料より)

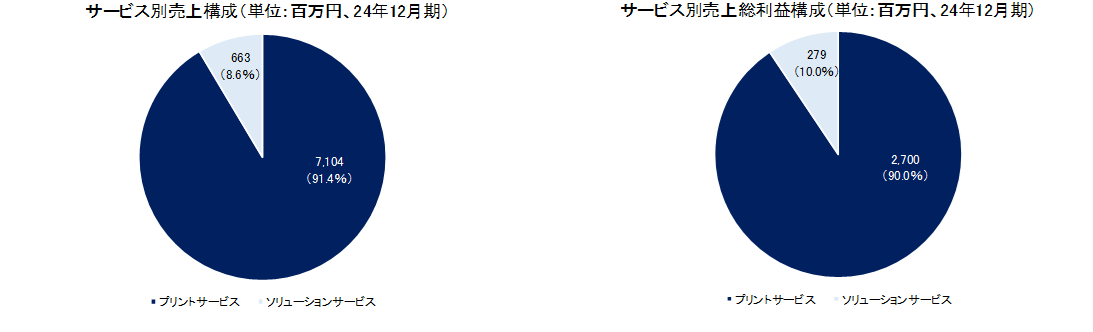

24/12期における各事業の売上高及び売上総利益の構成比は以下の通り。

(同社資料を元にインベストメントブリッジ作成)

【1-4 サステナビリティ】

事業活動を通して、社会課題の解決と企業価値向上を実現

創業時より「必要なものを必要な分だけ作る」というポリシーを掲げ、環境負荷の低減に取り組んできた。今後もテクノロジーを活用した事業活動を通じて、持続可能な社会の実現に貢献していく。

サービスにおけるサステナビリティ活動

| ||

オンデマンド生産の仕組みを クラウド化したサービスの提供 | サステナブル製品の提供 | AIを用いた問い合わせ対応 |

従来の大量生産システムとは異なり、顧客ニーズに合わせたオンデマンド生産を実現するクラウドサービスを提供。無駄な在庫を抑え、資源の有効活用と環境負荷の低減に貢献。 | 環境に配慮した素材や製法を採用したサステナブル製品を積極的に使用し、環境負荷の低減に努めている。また長く愛用できる高品質な製品を提供することで、廃棄物の削減にも貢献。 | 適切なAIツールを選定し、回答精度を高め、商品データの学習を強化。さらにCRMと連携しAIが質問の意図を汲み取った適切な回答から商品のおすすめまで、信用度の高い回答を実現。 |

資源の有効活用 | 環境負荷の低減 | 顧客対応の効率化 |

環境負荷の低減 | 廃棄物の削減 | AIによる最適な提案 |

(同社資料より)

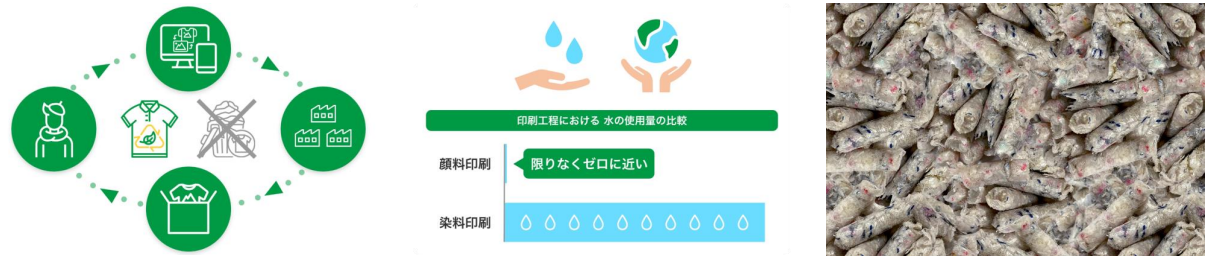

工場におけるサステナビリティ活動

| ||

「オンデマンドアパレル」で 持続可能なモノづくりを推進 | 環境負荷の低減に貢献する 顔料インクと昇華染色の採用 | 工場から出る廃棄物の 再資源化(固形燃料化) |

オンデマンドアパレルシステムを開発。必要なものを必要な量だけ生産することで、過剰生産や在庫ロスを防ぎ、資源の有効活用に貢献。生産計画の高度化や無駄な工程の削減など、生産効率向上への取り組みも積極的に推進。 | 環境負荷の低い顔料インクと昇華染色の技術を採用し、水の使用量や廃棄物の削減を実現している。 インクの独自開発など、安全性の高い製品の提供に向けた取り組みも積極的に推進。 | 工場から出る産業廃棄物を燃料に変換するRPF(リサイクル燃料)を製造し、廃棄物の削減とエネルギーの有効活用に貢献。RPFの普及促進にも取り組む。 |

過剰生産や在庫ロスの削減 | 水の使用量や廃棄物の削減 | 再資源化・CO2排出量の削減 |

生産計画の高度化・無駄な工程の削減 | 環境負荷の低減 | RPFの普及促進 |

(同社資料より)

2.2025年12月期中間期決算概要

【2-1 業績概要】

| 24/12期 中間期 | 構成比 | 25/12期 中間期 | 構成比 | 前年同期比 |

売上高 | 3,384 | 100.0% | 4,375 | 100.0% | +29.3% |

売上総利益 | 1,251 | 37.0% | 1,785 | 40.8% | +42.6% |

販管費 | 1,115 | 33.0% | 1,577 | 36.0% | +41.4% |

営業利益 | 136 | 4.0% | 207 | 4.7% | +52.5% |

経常利益 | 146 | 4.3% | 209 | 4.8% | +43.2% |

当期純利益 | 95 | 2.8% | 116 | 2.7% | +21.5% |

*単位:百万円。

大幅増収、各利益は大幅増

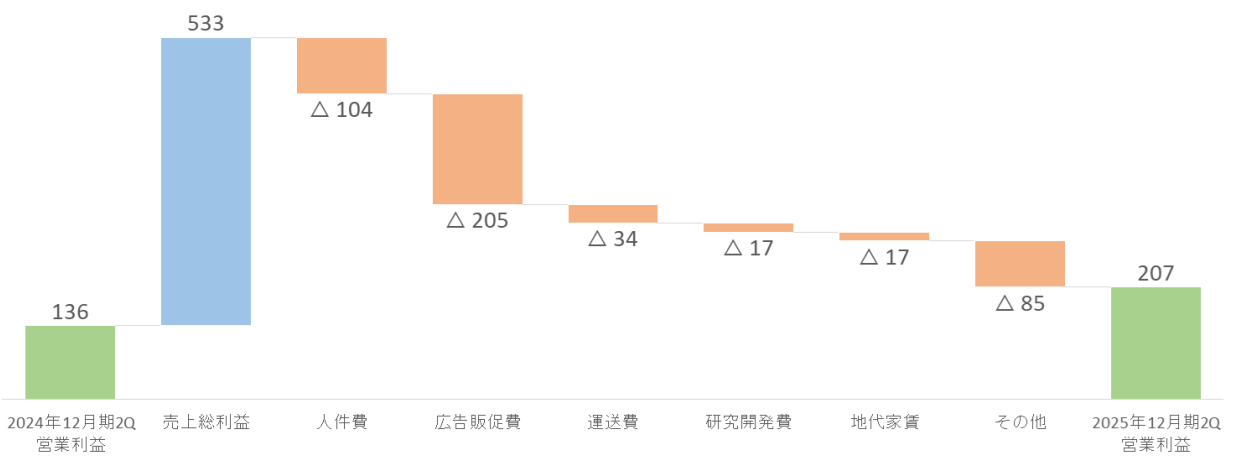

売上高は前年同期比29.3%増の43億75百万円。オンデマンドプリントサービスが伸長して牽引、ソリューションサービスも大幅増収。営業利益は同52.5%増の2億7百万円。自社サービス拡大に伴い売上総利益率は37.0%から40.8%に増加、広告宣伝費や人件費の増加を主因に販管費は同41.4%増加したものの、営業利益率は4.0%から4.7%に向上して大幅な増益となった。尚、EBITDA(償却前税前利益)は前年同期比43.0%増の3億32百万円。

営業利益の増減益要因は下表の通り(単位:百万円)。

(同社資料より)

各期の実績を24/12期と同一期間になるように組み替えた売上高と営業利益の推移は以下の通り。

売上高は例年1Qから4Qにかけて増加傾向にある。利益面でも同様の傾向はあるが、工場立ち上げコストなど一時的な費用が利益を抑えることはある。25/12期は2Qに売上・利益ともかなり高い水準になっている。

【2-2 サービス別売上高・売上総利益】

*オンデマンドプリントサービス

オリジナルプリント.jpが牽引して売上高は前年同期比27.2%増の39億30百万円、オリジナルプリント.jpの売上構成比が増すことにより売上総利益率も向上した。様々な顧客ニーズに対応し、オンデマンド生産できるアイテムを拡充すべく新商品の取扱いを強化し、自社ECサイトの「オリジナルプリント.jp」が好調に推移した。また、最先端3Dプリント技術を活用したオリジナルフィギュア製作サービス「3DME」のイベント出展を積極的に行い、顧客認知度を高めることで新たなニーズの開拓を行っている。

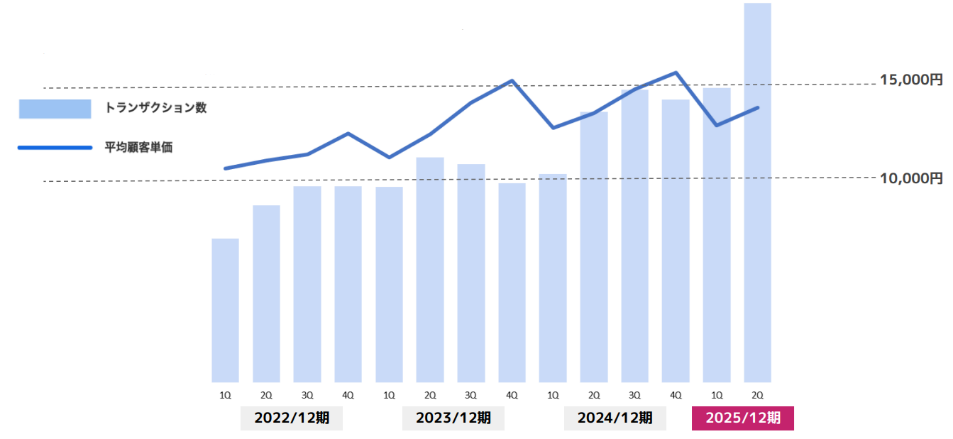

オリジナルプリント.jpの受注状況

トランザクション数:取引件数(受注)、平均顧客単価:売上高/トランザクション数

品揃え強化とマーケティング施策の成果により、トランザクション数は過去最高へ

*ソリューションサービス

売上高は前年同期比51.3%増の4億45百万円。ハードウエアの消耗品売上が引き続き好調に推移した。

販管費内訳

| 24/12期 中間期 | 25/12期 中間期 | 前年同期比 | 備考 |

人件費 | 444 | 549 | +23.6% | 管理者層積極採用による人員増加 |

広告宣伝費 | 249 | 455 | +82.3% | 売上に連動させた広告出稿積極化により増加 |

荷造運送費 | 172 | 207 | +20.3% | オンデマンドプリント売上増に伴う増加 |

研究開発費 | 40 | 57 | +43.2% | 機械開発部門の人員増により増加 |

その他 | 209 | 308 | +47.4% | - |

販管費合計 | 1,115 | 1,577 | +41.4% | 販管費率は前年同期33.0%から36.0%に上昇 |

*単位:百万円。前年同期間比は24年1-6月との比較。

【2-3 財政状態】

◎財政状態

| 24年12月 | 25年6月 | 増減 |

| 24年12月 | 25年6月 | 増減 |

流動資産 | 1,871 | 1,835 | -36 | 流動負債 | 971 | 1,038 | +67 |

現預金 | 940 | 579 | -361 | 仕入債務 | 250 | 371 | +120 |

売上債権 | 454 | 689 | +235 | 固定負債 | 243 | 199 | -43 |

固定資産 | 1,151 | 1,253 | +102 | 負債合計 | 1,214 | 1,238 | +23 |

有形固定資産 | 896 | 1,022 | +126 | 有利子負債 | 249 | 199 | -49 |

無形固定資産 | 88 | 88 | +0 | 純資産 | 1,808 | 1,850 | +41 |

投資その他の資産 | 166 | 141 | -24 | 利益剰余金合計 | 1,014 | 1,059 | +44 |

資産合計 | 3,022 | 3,088 | +65 | 負債・純資産合計 | 3,022 | 3,088 | +65 |

*単位:百万円。有利子負債は借入金。

現預金は減少したが売上債権が増加などにより資産合計は前期末比65百万円増加の30億88百万円。

仕入債務の増加などで負債合計は同23百万円増加の12億38百万円。

利益剰余金の増加などで純資産は同41百万円増加の18億50百万円。

自己資本比率は前期末から0.1ポイント上昇し59.9%となった。

【2-4 トピックス】

25/12期中間期 研究開発費/研究開発型設備投資

研究開発関連費用:1億92百万円(研究開発費:57百万円+設備投資額48百万円+関連経費87百万円)

(同社資料より)

自動化装置はグローバルにもニーズがある。次世代DX化装置開発メンバーを増強し研究開発を加速させる。

(同社資料より)

3.2025年12月期業績予想

【3-1 業績予想】

| 24/12期 | 構成比 | 25/12期(予) | 構成比 | 前期比 |

売上高 | 7,767 | 100.0% | 8,770 | 100.0% | +12.9% |

営業利益 | 439 | 5.7% | 404 | 4.6% | -8.1% |

経常利益 | 449 | 5.8% | 400 | 4.6% | -11.0% |

当期純利益 | 258 | 3.3% | 267 | 3.0% | +3.2% |

*単位:百万円。

25/12期は12.9%増収、8.1%営業減益を予想

中間期は概ね計画通りに推移しており、通期予想は修正なし。25/12期は、売上高が前期比12.9%増の87億70百万円、営業利益は同8.1%減の4億4百万円を見込む。引き続き生産体制の自動化、省力化、及びAIやロボティクスの開発導入を積極的に進めるため高度な知見を有する人材の採用、研究開発に注力する。オンデマンドプリントサービス、ソリューションサービスとも増収を見込んでいる。オンデマンドプリントサービスでは、コロナ禍収束に伴い開催された各種コンサートや舞台等のエンターテイメント及びスポーツ大会といったイベントが一巡する。しかし、オリジナルグッズの受注は増加していくと見込む。ソリューションサービスでは、同社の培ったノウハウをソフトウエア、ハードウエアの販売を通じて提供していくことで、更なる市場拡大を目指す。自動化/省力化推進のための人員が増加する。また、マーケティングを積極推進することにより費用が増加し減益を見込む。

配当も修正なく、30.00円/株の期末配当を見込む。予想配当性向は26.8%。

【3-2 今後の成長戦略】

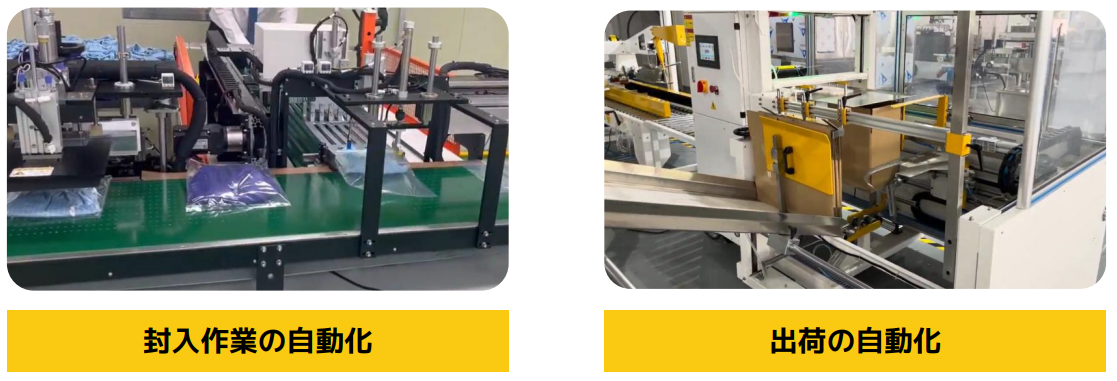

様々な省力化・省人化装置を開発中

これまでは印刷に注力してきたが、今後は袋詰めや封入工程、梱包出荷の自動化も進めていく。

(同社資料より)

既存プリンターにカメラを設置

従来のプリンターは位置決め精度が低く、治具による調整が必要で非効率という課題があった。 既存プリンターへのカメラ搭載により、印刷対象を正確に認識・位置決めすることが可能。 治具レス化により大幅な生産性向上が見込める。 |

(同社資料より) |

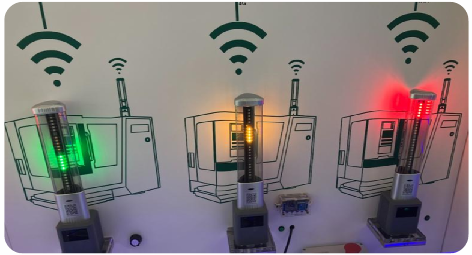

AMRの導入・MSE生産革新を推進

|

|

AMR導入 | MESによる稼働状況管理 |

・AMR(自律走行搬送ロボット)は搭載したセンサーで周囲の状況を把握しながら自律移動。 ・工場内の物の移動を自動化。 | Wifi接続したMESにより機器の稼働状況をリモートで、リアルタイムで把握分析し、ダウンタイムを軽減。 (同社資料より) |

このほか、インクを使わない自動化されたレーザーマーキング機を開発、コスト削減に寄与する。また新たな取り組みとして高性能フルカラー複合3Dプリンターにも取り組み、今後も省人化・自動化を推進していく。

全生産ラインの自動化でコスト競争力を極限まで高めることを目指す

(同社資料より)

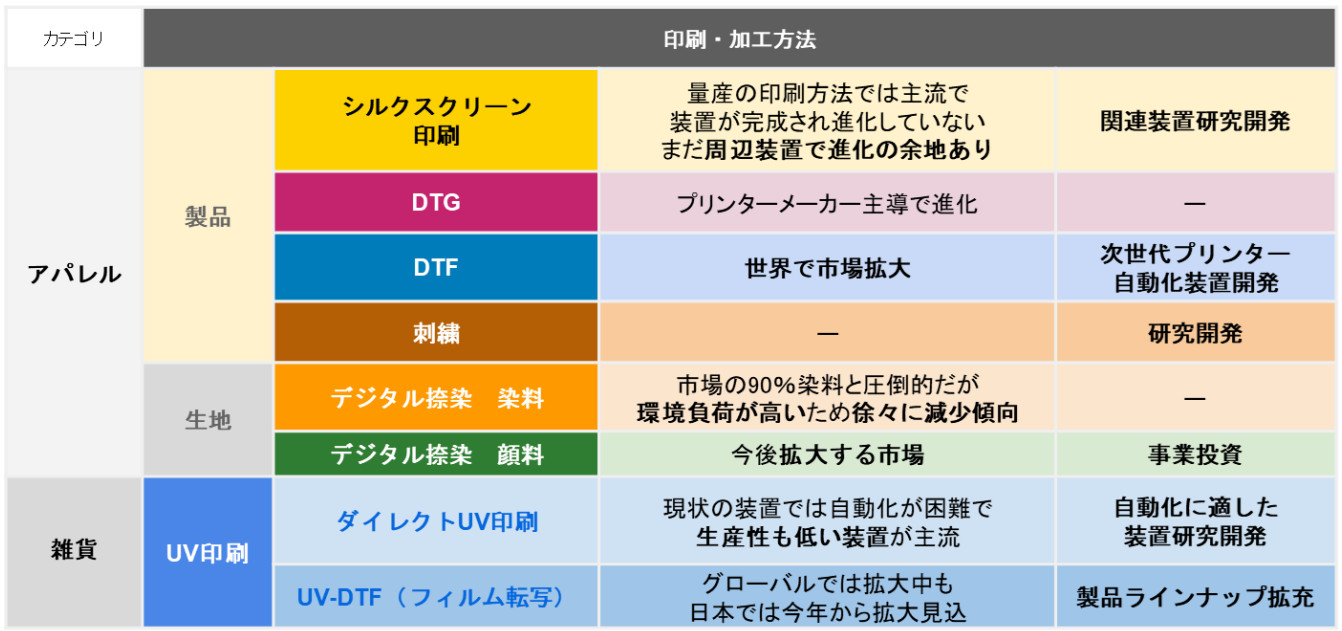

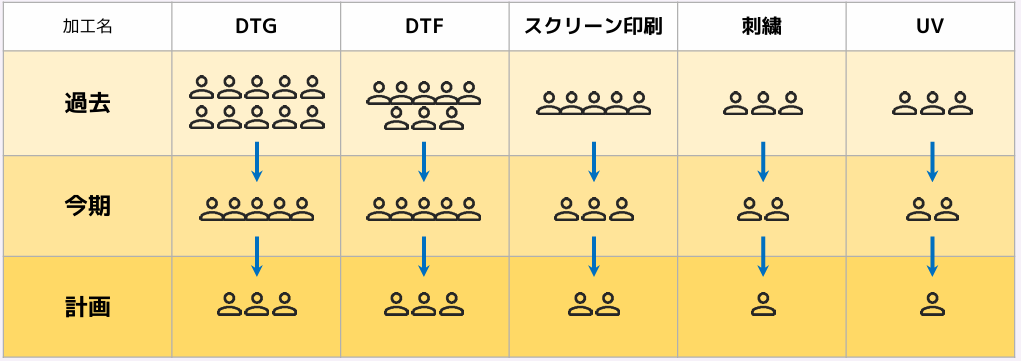

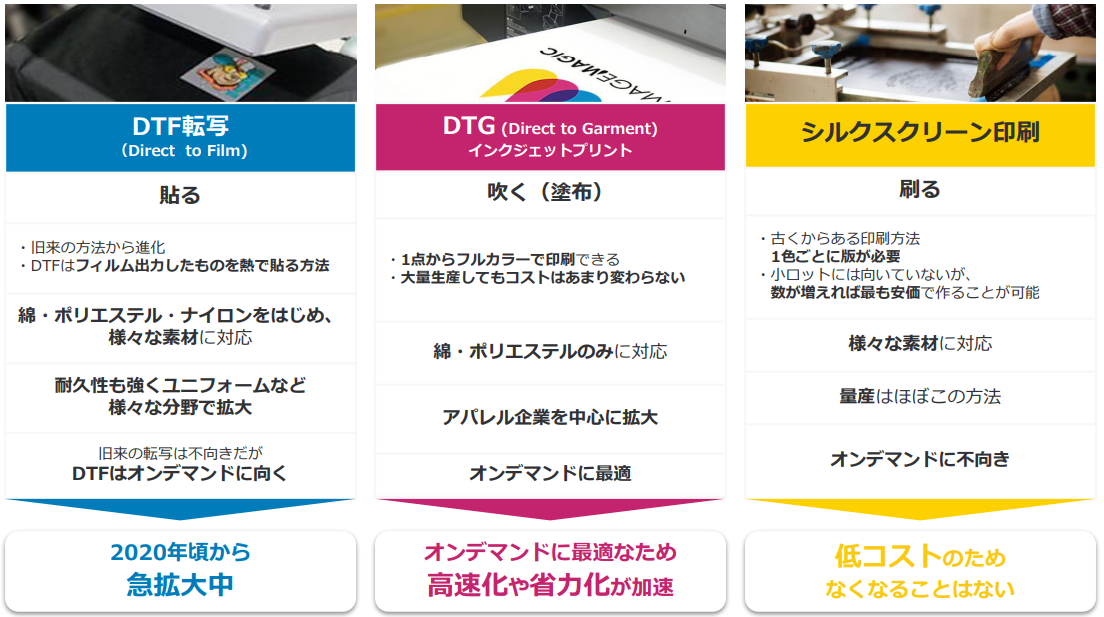

アパレル製品への印刷手法について

古くから存在する印刷手法が「シルクスクリーン印刷」。文字通り「刷る」印刷方式、低コストだがオンデマンドには不向き。DTF転写はDTGの市場規模拡大を追う形で急成長。

(同社資料より)

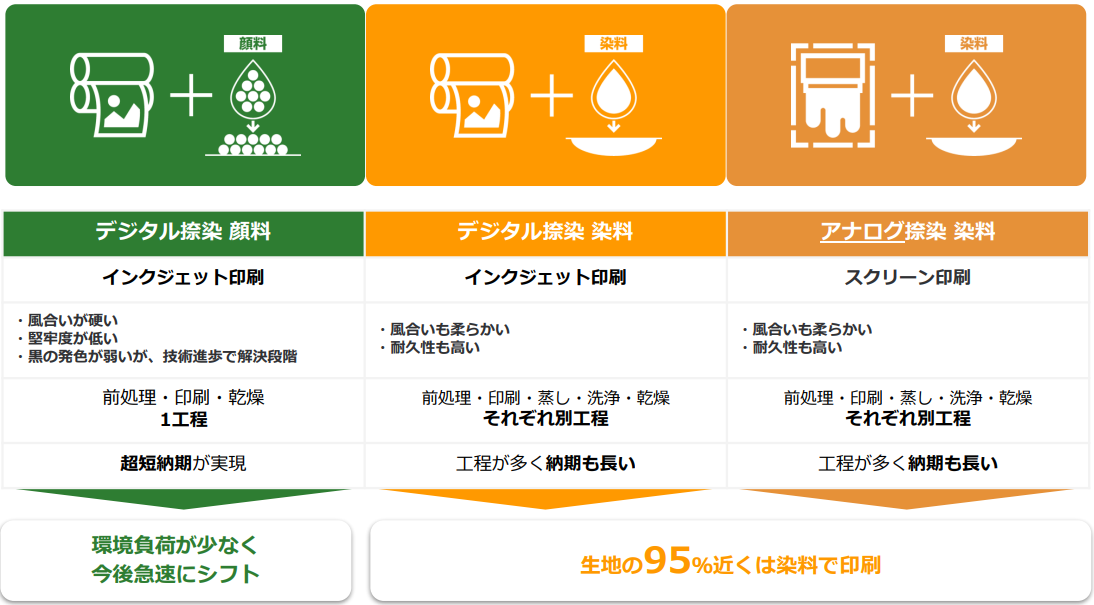

テキスタイル生地への印刷手法について

短納期かつ環境負荷の少ない顔料印刷へ今後は急速にシフト。

(同社資料より)

雑貨製品の印刷手法について

ホットスタンプやパッド印刷、シルクスクリーン印刷といった印刷手法はロットが増えると製造コストが非常に安価だが、少数には不向きで多色にも不向き。一方、UV印刷はフルカラーかつ少量でも大量でも対応が可能。

(同社資料より)

4.今後の注目点

1Qの売上高18億58百万円、営業損失3百万円から2Qは売上高25億17百万円、営業利益2億11百万円と売上・利益とも躍進した。夏場に売上が伸びるTシャツのプリントが主軸の同社は従来から1Q(1-3月)は静かなスタートになるが、2Q(4-6月)に前年同期比でもしっかりと伸ばしたことで安心感をもたらしたといえよう。例年であると3Qはさらに伸ばしている。通期予想の修正はなかったが、中間期の売上高の進捗率は49.9%に達しており受注状況を考慮してもかなり余力を残しているだろう。

また、中間期の売上総利益率は前年同期37.0%から40.8%に大きく改善している。好採算でもあるオンデマンドプリントサービスが着実に伸びており、今後も利益率を伸ばしながらの展開が想定できる。

オンデマンドプリント市場は高い成長性があり、中でもDTF市場が有望であることはこれまでも伝えてきたが、具体化しつつある。同社はこの市場において黎明期から取り組んでいたこともあり、国内での存在感は大きい。海外展開にも注目したい。オンデマンドプリント市場の拡大は始まったばかり。今後は多くの企業が規制対応やESG対策としてDTFを活用する可能性が高く、果実を本格的に享受するのはまだこれからである。加えてインクを使わないレーザーマーキング機や自動化・省人化を可能にする高性能フルカラー複合3Dプリンターなど新たな取り組みにも収益拡大のチャンスがうかがえる。

株価は見直されたものの、2桁増収増益基調にある実績や保守的な通期予想を考慮するとバリュエーションは低位な水準にあると見ている。同社では将来的に売上高100億円、営業利益率8%を目線に置いていた。EPSでは200円程度に相当するが、25/12期中間期の実績で具現化が見えてきたといえよう。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 8名、うち社外4名 |

うち監査等委員 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2025年3月28日)

基本的な考え方

当社は、インターネットを通じて不特定多数のお客様との取引を行っており、社会からの信頼を得て、経営の透明性を確保し、株主、お客様、社員、地域社会等あらゆるステークホルダーとの信頼関係を強化することは経営の最重要課題の一つと考えております。

全てのステークホルダーを尊重し、企業の健全性、透明性を高めるとともに、長期的かつ安定的な株主価値の向上に努めるため、迅速で合理的な意思決定体制及び業務執行の効率化を確保する社内体制を構築し、コーポレート・ガバナンスの強化に取り組んでまいります。

【コーポレートガバナンス・コードの各原則を実施しない理由】

当社は、コーポレートガバナンス・コードの基本原則をすべて実施しております。

業務執行、監査・監督、指名、報酬決定等の機能に係る事項(現状のコーポレート・ガバナンス体制の概要)

a 取締役会

当社の取締役会は、取締役8名(うち社外取締役4名)で構成され、原則として毎月1回開催される定時取締役会に加え、必要に応じて臨時取締役会を開催しております。取締役会においては、法令又は定款で定められた事項及び経営上の重要な意思決定を行うとともに、各取締役の業務執行状況の監督を行っております。取締役会の議長は代表取締役社長であります。

b 監査等委員会

監査等委員会は、常勤監査等委員1名、非常勤監査等委員2名(うち社外監査等委員3名)で構成され、原則として毎月1回開催される定時監査等委員会に加え、必要に応じて臨時監査等委員会を開催しております。議長は常勤監査等委員であります。監査等委員は、取締役会及びその他重要な会議に出席し、必要に応じて意見を述べるほか、監査計画に基づき重要書類の閲覧、取締役及び使用人への質問等の監査手続を通して、経営に対する適正な監視を行っております。また、内部監査室及び会計監査人と緊密な連携をとり、監査の実効性と効率性の向上に努めております。

c リスクマネジメント委員会

当社は、各種リスクに係る事項に対し、組織的・計画的に対応することを目的としてリスクマネジメント委員会を設置しております。リスクマネジメント委員会は、代表取締役社長を委員長とし、取締役を中心に構成されており、原則として四半期に1回開催しております。リスクマネジメント委員会は、当社に経済的、物理的又は信用上の不利益や損失を生じさせる可能性のある事象をリスクとして広範な検討を行い、重要性の高いリスクを洗い出したうえで、具体的な対応策を協議し、リスクマネジメントを推進しております。

d コンプライアンス委員会

当社は、各種コンプライアンスに係る事項に対し、組織的・計画的に対応することを目的としてコンプライアンス委員会を設置しております。コンプライアンス委員会は、代表取締役社長を委員長とし、取締役を中心に構成されており、原則として四半期に1回開催しております。コンプライアンス委員会は、コンプライアンスに係る取り組みの推進、社内研修等のほか、コンプライアンス違反行為等の有無を確認し、該当がある場合には対応について協議し、コンプライアンスの徹底を図っております。

e 経営会議

当社では、代表取締役、取締役、常勤監査等委員が部門長から報告を受け、協議を行う経営会議を設置し、原則として毎週開催しております。経営会議は部門単位で開催し、各部門の執行案件に関する議論、重要事項についての審議を行うことにより、経営活動の効率化を図っております。

f 会計監査人

当社は、史彩監査法人との間で監査契約を締結し、適時適切な監査が実施されております。なお、同監査法人及び当社監査に従事する同監査法人の業務執行社員との間には、特別の利害関係はありません。

g 顧問弁護士

当社では、重要な法務的課題及びコンプライアンスに係る事項については、顧問弁護士に相談し、必要な検討を行ったうえで、適切な助言指導を受けております。

h 内部監査室

当社では、代表取締役社長直轄の内部監査室を設置し、代表取締役社長により直接任命された内部監査担当者(1名)を選任しております。内部監査担当者は、事業年度ごとに内部監査計画を策定し、代表取締役の承認を得たうえで内部監査を実施し、監査結果を代表取締役に対し報告しております。被監査部門に対しては、改善事項を指摘するとともに、改善の進捗状況を報告させることにより実効性の高い監査を実施しております。

現状のコーポレート・ガバナンス体制を選択している理由

当社は、経営環境の変化する中において、永続的な発展と成長、持続的な企業価値の最大化を目指し、株主をはじめとするすべてのステークホルダーからの信頼を得るため、経営の健全性・効率性・透明化を確保すべく、会社法に基づく機関として、株主総会、取締役会、監査等委員会及び会計監査人を設置するほか、迅速な経営上の意思決定の促進と重要事項に関する十分な審議を行うため経営会議を設置するとともに、リスクマネジメント委員会、コンプライアンス委員会及び内部監査室を設置しております。

当社では、これらの各機関が相互に連携することによって、経営の健全性及び透明性を維持し、内部統制及びコンプライアンス遵守の徹底を確保できるものと認識しているため、現在の企業統治体制を採用しております。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(イメージ・マジック:7793)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |