ブリッジレポート:(274A)ガーデン 2026年2月期上期決算

川島 賢 社長 | 株式会社ガーデン(274A) |

|

企業情報

市場 | 東証スタンダード市場 |

業種 | 小売業(商業) |

代表取締役社長 | 川島 賢 |

所在地 | 東京都新宿区新宿2丁目8-8 ヒューリック新宿御苑ビル |

決算月 | 2月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

2,177円 | 6,882,810株 | 14,983百万円 | 23.5% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

90.00円 | 4.1% | 190.47円 | 11.4倍 | 1,156.27円 | 1.9倍 |

*株価は10/22終値。2026年2月期第2四半期決算短信より。ROE、BPSは前期実績。

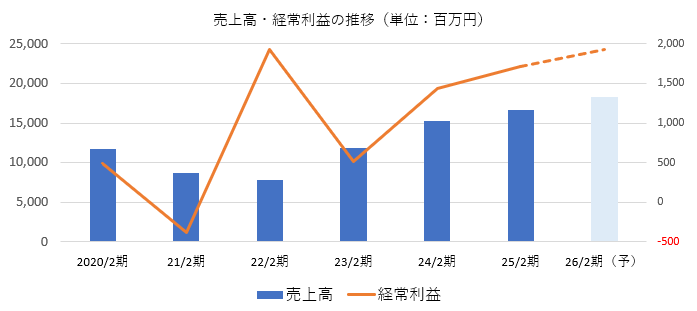

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

24年2月 | 15,311 | 1,516 | 1,441 | 1,065 | 213.13 | 64.00 |

25年2月 | 17,159 | 1,849 | 1,722 | 1,207 | 219.93 | 90.00 |

26年2月(予) | 18,290 | 2,050 | 1,930 | 1,320 | 190.47 | 90.00 |

*単位:百万円。予想は会社側予想。

株式会社ガーデンの2026年2月期上期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2026年2月期上期決算概要

3.2026年2月期業績予想

4.成長戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 企業再生型M&Aで業容を拡大し、ラーメン事業、レストラン事業、ステーキ事業、寿司事業など飲食事業を展開。横浜家系ラーメン「壱角家」、本格讃岐うどん「山下本気うどん」の2つのブランドが成長ドライバー。競争力の源泉は「M&Aノウハウ」「不動産事業のノウハウ・ネットワーク」「ブランド力と店舗運営ノウハウ」という3つの土台。

- 2026年2月期上期の売上高は前年同期比3.5%増の88億23百万円、営業利益は同22.8%減の8億4百万円。記録的猛暑及び価格改定による客数減少で既存店売上が伸び悩んだことに加え、原価の上昇により売上総利益は同1.7%増にとどまり、粗利率も1.3ポイント低下。客数回復に向けた感謝祭キャンペーン実施、直営店増、事業譲受・海外展開に伴う一時的な費用などで減益となった。

- 業績予想に変更は無い。26年2月期の売上高は前期比6.6%増の182億90百万円、営業利益は同10.8%増の20億50百万円の予想。上期は各種コストの増加により伸び悩んだものの、QSC(Quality:品質、Service:サービス、Cleanliness:清潔さ)の向上と既存店入客数増加に注力するほか、気温低下によるラーメン事業の復調と「萬馬軒」の収益貢献が見込んでいる。出店は通期では「壱角家」8店舗、「山下本気うどん」3店舗を計画している。27年2月期は「壱角家」8店舗、「山下本気うどん」5店舗に加え、「萬馬軒」と「タイの山下本気うどん」が加わり、さらなる拡大と安定的な成長基盤強化を計画している。配当は普通配当90.00円/株を予定(前期は普通配当80.00円/株、記念配当10.00円/株の合計90.00円/株)。予想配当性向は47.3%。

- 2025年10月、創業30年超で都内に4店舗を構える味噌ラーメンブランド「萬馬軒(まんばけん)」事業を譲受した。譲受対象となった味噌ラーメンは、これまでガーデンのラーメンブランドに無かったジャンルであることに加え、1都3県駅前好立地において突出した味噌ラーメンチェーンブランドが確立されておらず、開拓の余地が大きいと同社では考えている。ガーデンが強みとするオペレーション改善や生産性向上を最大限に活かすことで、効率的な店舗運営と収益性の向上を実現できると判断した。中期的に30店舗、売上30億円を目指す考えだ。

- 同じく2025年10月、タイにおいて「山下本気うどん」ブランド店舗を運営・管理するため、現地企業、Singha Corporation Co., Ltd.の子会社であるS Star Holding Co., Ltd.と共同出資による合弁会社設立のための合弁契約を締結した。日本の外食企業としてNo.1になるための成長戦略の一つとして海外展開を本格的に推進する。バンコク市内において2年で5店舗程度の出店を行い、出店戦略を探りながら出店ペースを上げていく予定。タイでの基盤を構築しつつ、マレーシア、インドネシア、ベトナム、フィリピン等近隣諸国への出店を計画しており、調査を進めている。

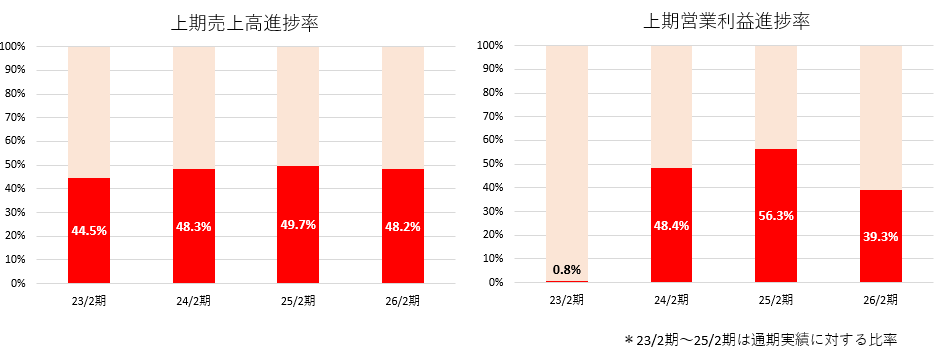

- 上期進捗率は売上高48.2%、営業利益39.3%と過去数年と比較すると、売上高はほぼ同水準、営業利益はやや下回っている。同社では、第3四半期(9‐11月)はQSCA向上施策と気温低下に伴う主力のラーメン事業の復調による期初予想達成可能な水準までの回復、第4四半期(12-2月)は11月運営開始の「萬馬軒」による収益貢献を見込んでおり、その進捗を注視していきたい。中期的には本格的に動き始めた海外展開に注目していきたい。

1.会社概要

企業再生型M&Aで業容を拡大し、ラーメン事業、レストラン事業、ステーキ事業、寿司事業など飲食事業を展開。2025年8月末の店舗数は、直営166店舗、業務委託1店舗、フランチャイズ30店舗の合計197店舗。横浜家系ラーメン「壱角家」、本格讃岐うどん「山下本気うどん」の2つのブランドを成長ドライバーと位置付けている。競争力の源泉は「M&Aノウハウ」「不動産事業のノウハウ・ネットワーク」「ブランド力と店舗運営ノウハウ」という3つの土台。

【1-1上場までの沿革】

中学生の時、イトーヨーカ堂、セブン-イレブン・ジャパンの創業者である伊藤 雅俊氏の著書を読み、イトーヨーカ堂やセブン-イレブンの店舗がどんどん出店していく様子を目の当たりにした川島 賢氏(現 株式会社ガーデン代表取締役社長)は、将来の起業を志す。伊藤 雅俊氏の出身高校に入学し、卒業後は独立を念頭に、社会経験を積むために、チラシ配り、居酒屋、運送業など様々なアルバイトを行う中で、豊富な人脈を築いていく。

そんな中の一人に「潰れそうなカラオケ店があるのだが、運営してみないか」という誘いを受ける。

カラオケ市場には大手が参入して寡占化が進み、中小の個人店が淘汰されていく中ではあったが、多額の初期投資が不要で回収する必要がないこと、売上は毎日入る一方で支払いは翌々月末であり資金繰りが楽であること、店舗のオーナーも家賃の支払いのみで保証金は不要、ということから自分が身体を動かせば経営は可能と考え、運営を引き受ける。

投資回収が不要で資金繰りも楽であることから、来店客数を増加させるために室料を1時間10円や無料にする一方、利益率の高い飲料を1杯は注文するというメニューにしたところ、高校生に大人気となり、その後はその高校生が家族で来店するようになるほか、「あそこは安い」という口コミで地元住民も多数来店。運営開始3カ月で売上は300万円に達して黒字化し、6か月後には1,000万円を超え、利益も400万円近くを計上した。こうした話を聞きつけ、他の中小カラオケ店から次々と話が舞い込み、運営店舗を拡大していった。

2000年4月に有限会社マック(カラオケ事業を展開)の代表取締役に就任すると、2003年6月にはステーキ事業を事業譲受し飲食事業に本格参入。その後も、牛丼店「東京チカラめし」を運営する赤字企業の株式会社チカラめしや、牛丼店を運営する赤字企業の株式会社神戸らんぷ亭を子会社化し、事業再構築・生産性改革・収益構造改革による企業再生を実行していく。

2015年12月、カラオケ事業、飲食事業の運営を主たる事業として株式会社ガーデンを設立した。その後も、企業再生型M&Aを次々と実行し、ハワイアンレストラン業態、回転寿司業態、背脂江戸味噌ラーメン業態などに進出。2017年6月には、現在の成長戦略の柱の一つである山下本気うどんのライセンス契約を締結しうどん業態へ進出した(2021年10月、商標権を獲得)。

2018年3月には本部機能の合理化・効率化、組織の活性化、シナジー強化を図り、より一層強固な企業体質構築のため全ての子会社を吸収合併した。

コロナ禍による売上・利益の減少もあったが、順調に収益を拡大させ、2024年11月、東証スタンダード市場に上場した。

【1-2 経営理念】

企業理念「イマをHAPPYに!」、経営理念「HAPPYな空間の提供」を掲げている。

「ガーデンに関わる全ての人が幸せで笑顔に、そして夢のある企業であり続けたい」という思いを込めている。

(同社資料より)

【1-3 事業環境】

ラーメン及びうどんの事業環境について、同社では以下のように認識している。

(以下の記述は、同社資料及び同社有価証券報告書より)

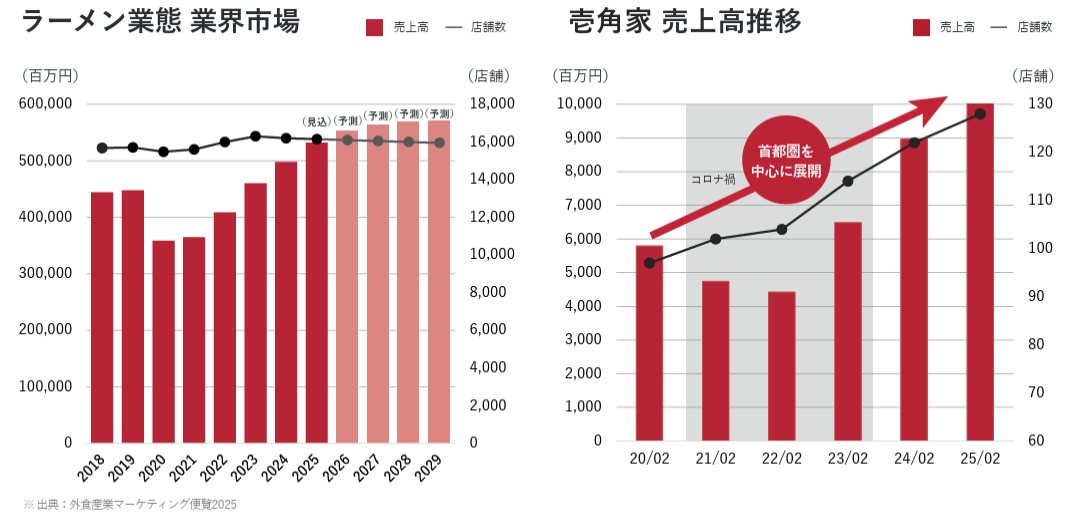

(1)ラーメン業界

株式会社富士経済「外食産業マーケティング便覧2024」のデータによると、国内におけるラーメン市場規模は、コロナ禍前の規模を超え、特にラーメン専業系の出店拡大が市場を底上げしている。単価の上昇やインバウンド需要も含めこの勢いは続くとみられ、市場は拡大傾向を維持すると見込まれている。また、店舗数においては、食材費、燃料費の高騰の影響で個人店は減少傾向にあるが、チェーン展開を行う大手企業は新規出店を継続している。

(同社資料より)

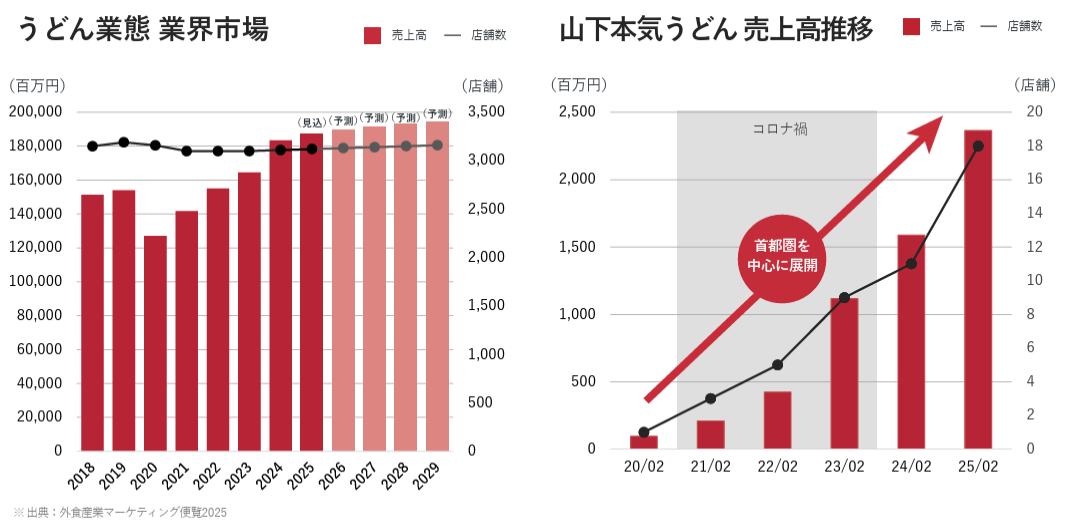

(2)うどん業界

都市部やオフィス街における人流がほぼ通常に戻ったことでランチ需要も回復し、観光地、繁華街ではインバウンド需要が増加し、市場規模はプラス推移が見込まれており、店舗数も増加傾向と予想。

(同社資料より)

【1-4 事業内容】

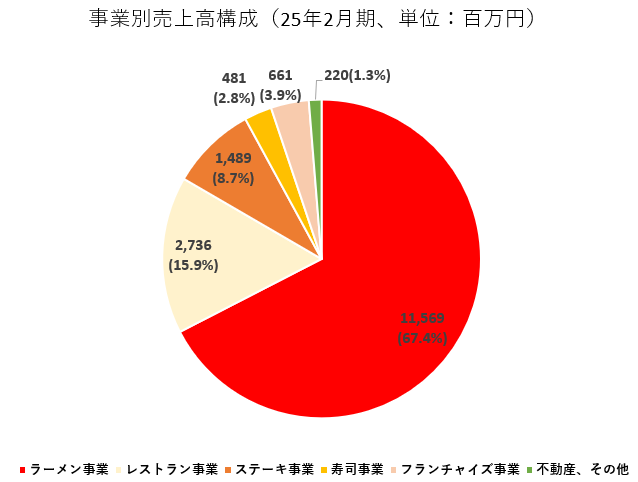

M&Aを活用し飲食事業を展開している。ラーメン事業、レストラン事業、ステーキ事業、寿司事業等の飲食店舗の運営においては豊富な業態とブランドを展開している。このほか、不動産事業も行っている。

|

|

(同社資料より)

(1)各業態概要

①ラーメン事業

中心ブランドである横浜家系ラーメン「壱角家」の他、博多豚骨ラーメン「一竜」「だるまのめ」、背脂醤油とんこつ「てらッちょ。」など、幅広いラーメンジャンルをカバーしている。

同社の横浜家系ラーメンは、濃厚でクリーミーなスープと、スープが絡みやすい特注の中太麺を特徴としている。スープは仕入れ工場で一括して仕込みまで行い、店舗での調理作業を軽減する仕組みで、整備された調理マニュアルにより顧客へブレのない安定した味の商品を提供している。

居抜き店舗を活用するなど初期投資を低く抑えていることなどから、収益率は高く、投資回収期間が短期間。

料金面では、大手チェーン店9社の通常商品の平均価格を上回る価格を設定。壱角家では店舗毎に価格設定を行うダイナミックプライシングを採用しており、店舗のロケーション、営業時間帯により料金を変更することで、適正な利益を確保している。

②レストラン事業

讃岐うどん「山下本気うどん」、ハワイアンレストラン「RRainbow」及び「The Veranda」を展開している。

2017年6月にライセンスを取得した「山下本気うどん」は、その後、好立地への出店、内外装の改善、映えるメニューの開発など業態のブラッシュアップを重ね、2021年10月に商標を獲得し、高収益化及びブランド構築に成功した。

2021年2月期より本格的に店舗展開を開始している。

店舗外観や内装は、落ち着いた和の雰囲気をイメージしている。

見栄えの楽しさも意識した期間・季節限定メニューや新メニュー開発を積極的に行っており、期間限定メニューで販売を開始した「白い明太チーズクリームうどん」は、食べやすい味付けとインパクトのある見た目で女性客を中心に好評を博し、SNSでの情報拡散やTV等のメディアに度々取り上げられたことで人気が上昇したため、現在はレギュラーメニューとして、既に定番メニューとなっている「名物鶏天うどん」や「明太タルタルぶっかけうどん」と併せて全店舗で展開している。また、店舗ごとに異なる期間限定メニューを提供することで、メニューの特色を活かした集客を行っている。

商品単価の高い季節商品や創作商品等のキラー商品により、有名うどん競合チェーンと比べて客単価の高いビジネスモデルとなっていることなどから、「山下本気うどん」も「壱角家」同様、高い利益率による店舗投資の早期投資回収を可能としている。

現プロ野球日本ハムファイターズの監督である新庄剛志氏が2022年3月ブランドアンバサダーに就任し、SNSでの拡散、TV番組への出演などにより知名度が向上した結果、商業施設からの引き合いも多い。

③ステーキ事業

焼きたてのステーキやハンバーグをリーズナブルな価格で提供する「鉄板王国」や「ステーキの王様」、独自に開発したニンニク醤油で炒めた豚バラを、熱々のご飯に載せた丼ぶりを提供する「情熱のすためしどんどん」、気軽に立ち寄れる「ワイン食堂」をコンセプトにワインと炭焼き料理を提供する「MARZAC」等を展開している。

④寿司事業

お台場の大規模商業施設であるダイバーシティ東京プラザに店を構え、観光で訪れる国内外の消費者に対し、日本全国から厳選した新鮮で質の高い旬の食材を取り寄せ、握り寿司・創作寿司やおつまみなど豊富なメニューを提供する「回転寿司プレミアム海王」、 「肉を美味しく食べる方法と、新しい価値の有る料理」をコンセプトに飲食店として最も大切な安全性を確保しながら、肉の可能性を探る研究を続け、馬・牛・豚・鶏・ホルモン等、あらゆる肉を最適な調理法で提供する肉料理専門の寿司店「肉寿司/シン・ニクズシマン」などを展開している。

⑤フランチャイズ事業

国内およびアジア圏でのフランチャイズを展開している。

⑥不動産事業

店舗開発部において、店舗物件情報の早期取得を目的として不動産事業を行っている。一部不動産仲介、不動産転貸借も手掛けている。

(2)店舗展開

①概況

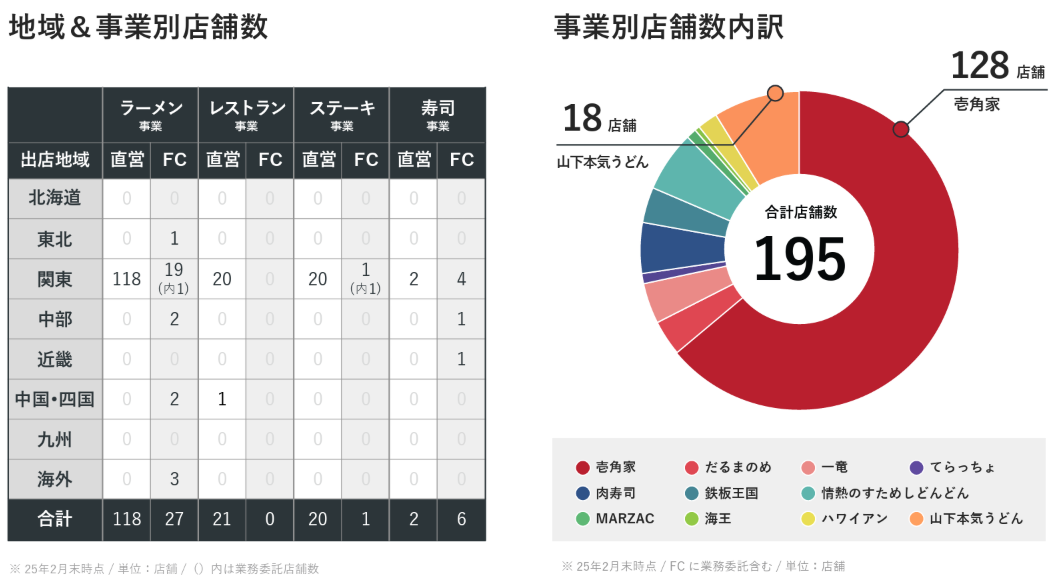

2025年2月末の店舗数は、直営161店舗、FC(業務委託含む)34店舗の合計195店舗。そのうち、壱角家が128店舗、山下本気うどんが18店舗と両者で7割以上を占めている。

(同社資料より)

*25年8月末では直営166店舗、業務委託1店舗、フランチャイズ30店舗の合計197店舗。

②店舗戦略

直営店舗は関東を中心に、FC店舗は日本全国を対象に幅広い地域へ出店していく。

*壱角家

駅前立地の路面店を中心に出店しているが、「壱角家」の認知度向上に伴い、商業施設内のフードコートからの引き合いが増加している。既存店舗の客層は若年男性が中心であったが、フードコートへの出店により家族連れの来店が増え、新たな顧客層の開拓に繋がっている。

*山下本気うどん

直営での新規出店については従来、駅近の好立地物件を中心としてきたが、商業ビル、郊外型ショッピングセンター、アウトレット等のレストランフロア・フードコートへと出店範囲を広げることで、新たな顧客層の取り込みを図っている。

(3)サービス・オペレーション

同社には、過去のM&Aや業態転換を通じて獲得した「効率的な店舗運営による繁盛店(来客数の増加及び利益率の高い店舗)作り」のノウハウが蓄積されている。このノウハウを常にブラッシュアップすることで、より収益性の高い店舗運営を追求している。

来店客へのサービスについては、「イマをHAPPYに」という企業理念のもと、サービスの質を向上させるため、人材開発担当者を置き、マニュアル整備、教育研修(講習会及びe-ラーニング)、実務への落とし込み、評価、改善のサイクルを回し続けることで、QSCA(Q・S・C:前述、A=Atmosphere:雰囲気)の向上を図っている。

【1-5 特長・強み・競争優位性】

同社の競争力は「M&Aノウハウ」「不動産事業のノウハウ・ネットワーク」「ブランド力と店舗運営ノウハウ」という3つの土台を源泉としている。

(1)M&Aノウハウ

沿革でもふれているように、同社は、2003年6月にステーキ事業を事業譲受し飲食事業に本格的に参入。これを皮切りに、牛丼店「東京チカラめし」を運営する株式会社チカラめし、牛丼店を運営する株式会社神戸らんぷ亭を子会社化するなど、数多くのM&Aを実行し、事業再構築・生産性改革・収益構造改革による企業再生を行い、グループの収益規模を拡大させてきた。

株式会社チカラめしの株式取得を行った2015年2月期時点の連結売上高は57億円であったが、4年後の2019年2月期には122億円まで伸長し、2025年2月期の売上高は171億円と2015年2月期からのCAGR(年平均成長率)は11.6%となっている。

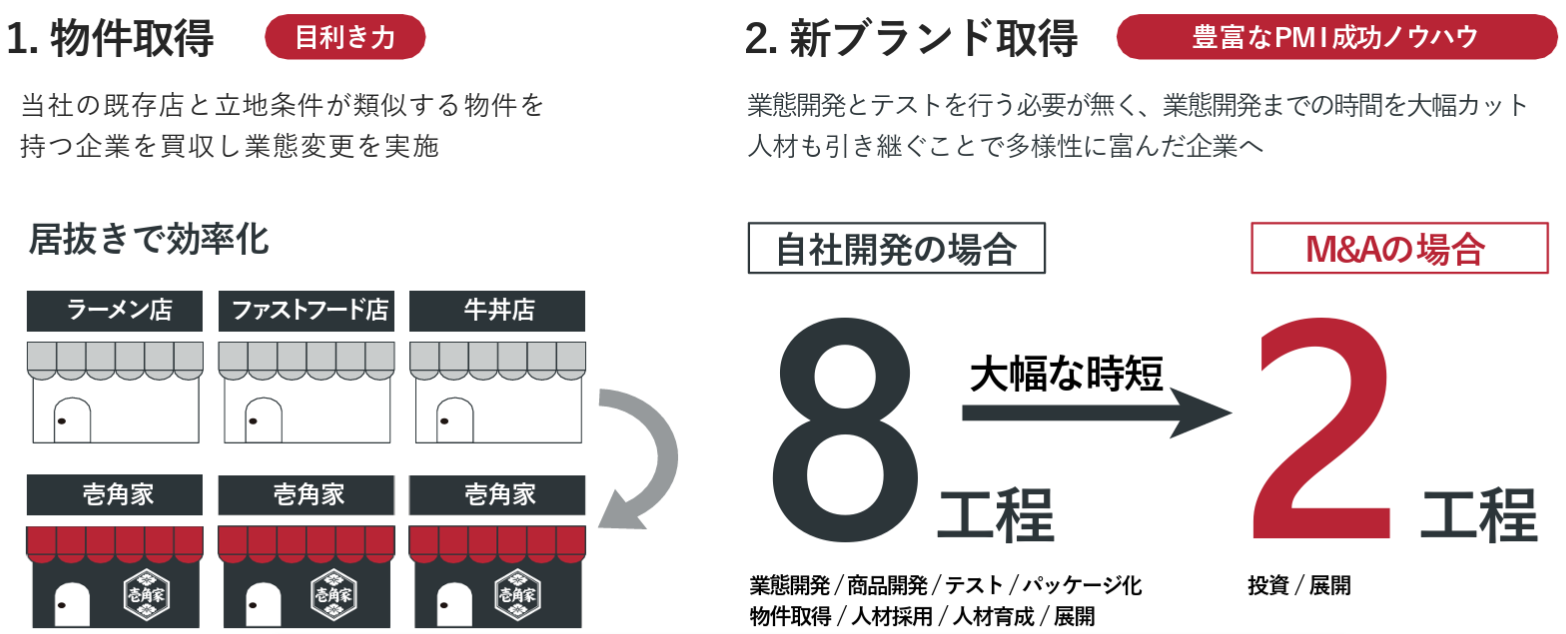

こうした企業再生型M&Aを成功させている大きな要因は、「物件取得における目利き力」と「豊富なPMI(※)成功ノウハウ」の2つである。

物件取得にあたっては、同社の既存店と立地条件が類似する物件を持つ企業を買収して業態変更を実施する。取得した物件の立地特性を分析したうえで、多様な自社ブランドの中から最適な業態を選定することができる点は同社の強力な優位性である。基本的に複数の居抜き物件を取得して店舗展開していくため、スピーディーで効率的な業態変更と出店が可能である。

また数多くのM&A実行によって蓄積してきた豊富なPMI成功ノウハウも同社の大きなアドバンテージである。業態開発とテストを行う必要が無く、自社で一から業態開発するケースに比べ大幅な時間短縮を実現している。人材も引き継ぐことで多様性に富んだ企業へ変革することができる。

※PMI:Post Merger Integration(ポスト・マージャー・インテグレーション)。M&A後に、その目的達成と統合効果の最大化を目指すために、経営、業務、意識など統合に関わるすべてのプロセスを統合する作業のことを指す。

(同社資料より)

(2)不動産事業のノウハウ・ネットワーク

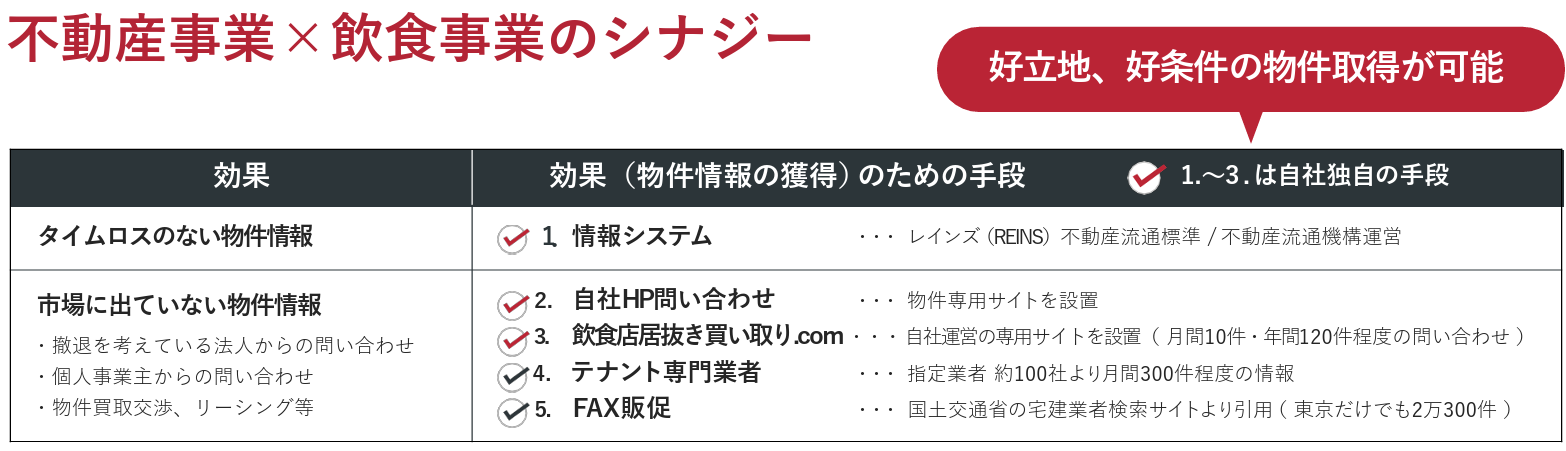

①好立地、好条件の物件を取得

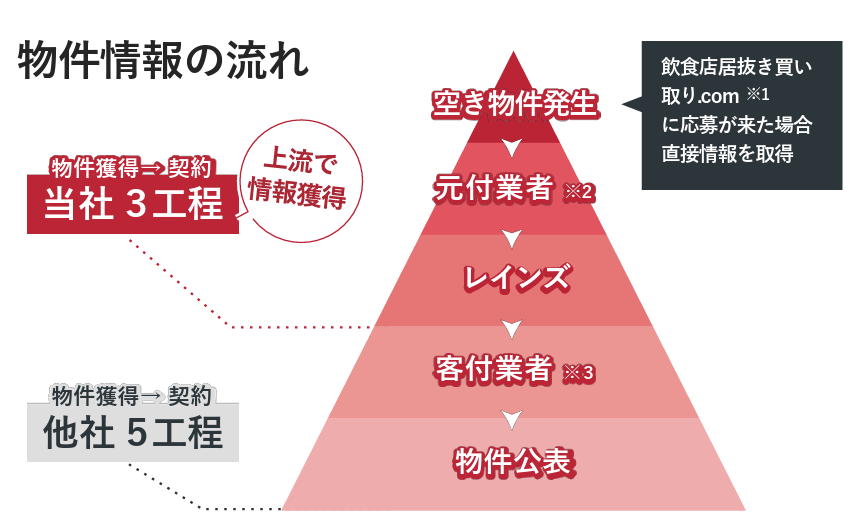

飲食事業とともに不動産事業を展開しているシナジーが、厳しい競争環境の中でも量、質ともにハイレベルな好立地、好条件の物件を取得することができる重要なファクターである。

公益財団法人不動産流通機構が運営するコンピューターネットワークシステムであるレインズ(REINS)を使用することでタイムロスの生じない物件情報を取得しているほか、自社運営の物件専用サイトへの問い合わせ、同じく自社運営で居抜き物件に特化した買取サイト「飲食店居抜き買い取り.com」への問い合わせ、約100社の指定テナント専門業者からの情報などから、未だ市場に出ていない物件情報を取得することができている。

同業他社に比べ、より上流で物件情報を取得することができるため、物件獲得から契約までの工程も他社が5工程必要なところ、同社の場合は3工程で済む。毎週行われる営業部会議で情報を社内展開し、迅速な意思決定により優良物件を獲得している。

|

|

(同社資料より)

加えて、競合は集客しやすい1階のみを借りるケースがほとんどだが、同社の場合、多様な業態を有していることから、例えば1階は「壱角家」、2階に「山下本気うどん」、その他フロアは転貸というように、ビル一棟をすべて賃貸することもできる。ビルオーナーに対し大きなメリットを提供することになるため、こうした点も、同社の好立地、好条件の物件取得に繋がっている。

②不動産事業のノウハウを生かした出店戦略

出店に関しては、新宿・渋谷・池袋・横浜・川崎・品川・大宮など、首都圏の主要ターミナル駅の駅前やメイン通りを中心とした一等地への出店を行っている。

このほか、ベットタウン型立地の店舗、ショッピングセンターのフードコート、インバウンド需要に対応する観光地区への出店も進めている。

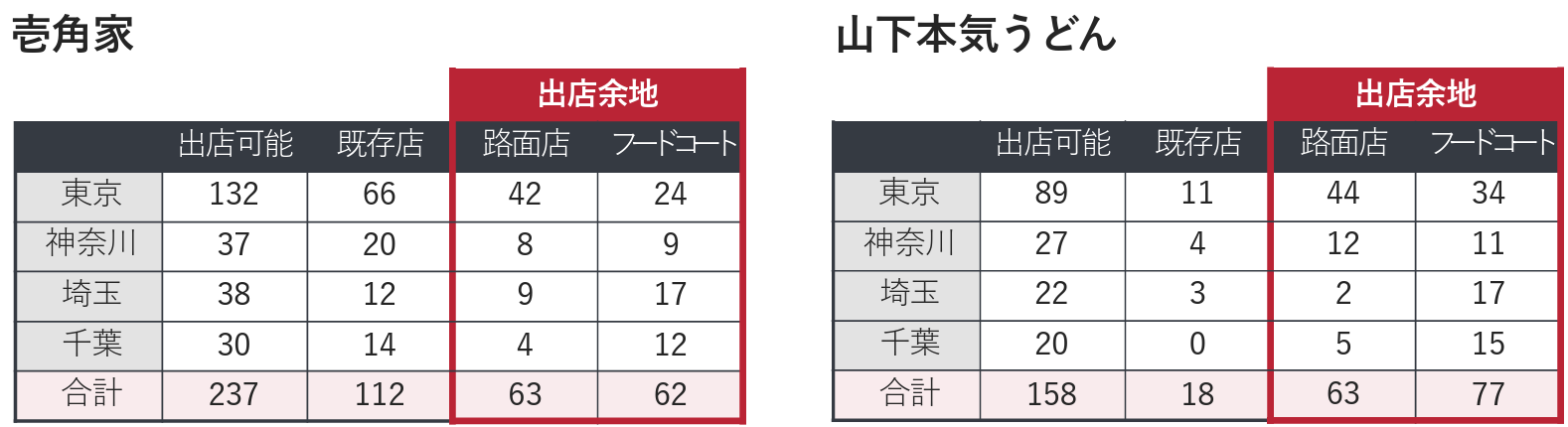

同社では、壱角家および山下本気うどんの国内出店可能数の合計は約395店舗と推計している。

路面店に関しては、一都三県の乗降客数(壱角家10万人以上、山下本気うどん20万人以上)の多い駅を出店候補エリアとしている。駅改札口の位置によっては、1駅に対し複数の出店を行うケースもある。乗降客数70万人以上の駅は複数路線の乗り入れ、道路により商圏が分かれている等、地図にて枠を設定し出店可能店舗数としている。

フードコートに関しては、一都三県の年商200億以上のショッピングセンターなどの施設を出店候補としている。

|

(同社資料より)

(3)ブランド力と店舗運営ノウハウ

①好立地と視認性の高い看板

出店に際しては、乗降者数の多い地区の角地など好立地に直営店舗の約3分の1の店舗をドミナント出店している。店舗の看板は視認性の高さを強く意識しており、店舗集客及び認知獲得に大きく寄与している。

(同社資料より)

②品質

主力ブランドである壱角家のラーメンの肝となるスープと麺の品質については、味の均質化、調理工程の省力化と調理時間の短縮、経験の少ないスタッフでも調理可能な点を重視している。

これにより、店舗調理による味のブレを防ぎ、時間を短縮し、誰にでも簡単に本物の味を再現できる仕組みを構築している。

*特製の時短スープ

スープを調理するにあたり、店舗で仕込む昔ながらのスタイルは採用せず、スープの素となる材料を株式会社ギフトへ製造を委託している。店舗での仕込み時間は30分~40分で、毎日安定した味を完成させることができる。手間を省き、短時間で作業工程の習得が可能で、人件費の低減にも繋がっている。

特製スープの仕込み工程は壱角家以外のブランドにも応用している。

*特製の時短麺

客席回転率を上げるため、ゆで時間を40秒短縮した時短麺を開発した。通常麺では提供に約5分要していたものが約4分で提供可能となり、ピーク帯での大幅な客席回転率向上を実現している。

(同社資料より)

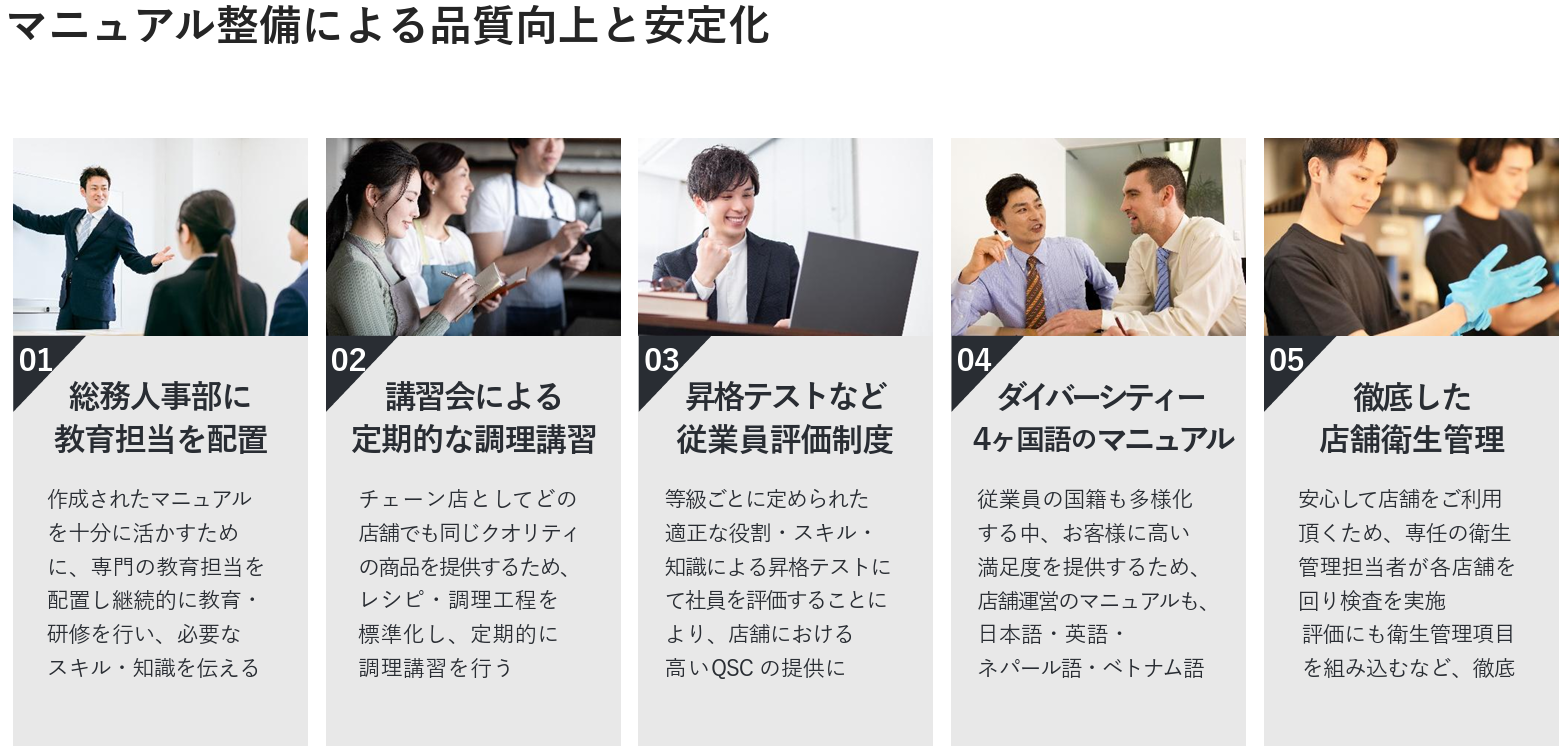

③マニュアル整備による品質向上と安定化

均質化された商品提供を実現するために、様々なマニュアルを整備し、社員のみでなく、パートや外国人スタッフでも均質化された商品を提供できる体制を構築している。

マニュアル整備にあたっては、同社が構築したものに、M&A先のマニュアルで有効なものがあればそれを修正・付加するなど、常にブラッシュアップを心がけている。

(同社資料より)

【1-6 株主還元】

企業価値の継続的な拡大を図り、将来の事業展開と経営体質の強化のために必要な内部留保を確保しつつ、安定した配当を継続して実施していく方針。

2025年2月末に新設した株主優待制度を拡充した。今後も更なる拡充を予定している。

(株主優待制度概要)

毎年2月および8月末日の株主名簿に記載又は記録されている1単元(100 株)以上を保有の株主を対象とし、壱角家と山下本気うどん全商品(セットメニュー含む)に使えるお食事1品無料券を、半年未満保有の株主には1枚、半年以上保有の株主には2枚進呈する。

2.2026年2月期上期決算概要

【2-1業績概要】

| 25/2期上期 | 構成比 | 26/2期上期 | 構成比 | 前年同期比 |

売上収益 | 8,521 | 100.0% | 8,823 | 100.0% | +3.5% |

売上総利益 | 6,049 | 71.0% | 6,153 | 69.7% | +1.7% |

販管費 | 5,007 | 58.8% | 5,348 | 60.6% | +6.8% |

営業利益 | 1,041 | 12.2% | 804 | 9.1% | -22.8% |

経常利益 | 988 | 11.6% | 754 | 8.5% | -23.7% |

中間純利益 | 629 | 7.4% | 496 | 5.6% | -21.2% |

*単位:百万円

増収減益

売上高は前年同期比3.5%増の88億23百万円。営業利益は同22.8%減の8億4百万円。記録的猛暑及び価格改定による客数減少で既存店売上が伸び悩んだことに加え、原価の上昇により売上総利益は同1.7%増にとどまり、粗利率も1.3ポイント低下。客数回復に向けた感謝祭キャンペーン実施、直営店増、事業譲受・海外展開に伴う一時的な費用などで減益となった。

【2-2 各種動向】

(1)売上高

| 25/2期上期 | 構成比 | 26/2期上期 | 構成比 | 前年同期比 |

ラーメン事業 | 5,717 | 67.1% | 5,959 | 67.6% | +4.2% |

レストラン事業 | 1,359 | 16.0% | 1,447 | 16.4% | +6.5% |

ステーキ事業 | 738 | 8.7% | 692 | 7.8% | -6.2% |

寿司事業 | 263 | 3.1% | 250 | 2.8% | -4.9% |

フランチャイズ事業 | 329 | 3.9% | 360 | 4.1% | +9.4% |

不動産、その他 | 108 | 1.3% | 108 | 1.2% | +0.0% |

合計 | 8,521 | 100.0% | 8,823 | 100.0% | +3.5% |

*単位:百万円、同社資料を基にインベストメントブリッジ作成。各事業合計数値は誤差が生じる。

成長ドライバーである「壱角家」と「山下本気うどん」を展開するラーメン事業とレストラン事業が増収を牽引。

(2)店舗数

直営店は、壱角家4店舗、山下本気うどん1店舗の合計5店舗出店。フランチャイズは山下本気うどん1店舗出店。

一方で、退店は業務委託が1店舗、フランチャイズが3店舗。

出店計画に対しては、壱角家は1店舗不足。物件引渡しの都合により9月に出店がずれ込んだ。山下本気うどんは2店舗の不足。第3四半期以降で2店舗の出店を予定している。

25年8月末の店舗数は直営166店舗、業務委託1店舗、フランチャイズ30店舗で合計197店舗となった。

(3)既存店・全店売上高

| 既存店 | 全店 |

売上高 | 97.2% | 103.9% |

客単価 | 104.0% | 102.8% |

客数 | 93.4% | 101.1% |

*既存店は開店19カ月以上の店舗。全店は期中開店の新店舗を含む。

価格改定により客単価は上昇したが、記録的猛暑による客数減少、商品値上げ後の新価格の浸透・離反顧客の回帰に時間を要していることなどが影響し、既存店の客数および売上が減少した。

(4)取り組み

値上げによる来店客数減からの回復を目指し、選ばれる魅力的な店舗・商品づくりに回帰し、従業員のエンゲージメント向上とQSCAの強化に注力した。そのために下記のような施策を実施した。

*MVP表彰制度の導入

QSC・衛生・店舗外観、顧客アンケートを基にした対策の実施、前年比での売上の達成率と客数の増減率などの項目で店舗を評価し、優秀店舗に賞金を贈呈する。店舗内の一体感を醸成し、店舗間で切磋琢磨する環境づくりを推進している。

*ブランド・メニューごとのアレルギー表整備

安心して飲食できるよう、ブランド・メニューごとにアレルギー表を整備中である。多言語対応も検討している。

*インバウンド向け店外英語POPの掲出

駅前一等地の確保、メニューの多言語対応に加え、「山下本気うどん」では8月より店舗外に英語のPOPを掲出した。インバウンド来客数が約1.5倍に増加した店舗もあり、今後も拡充を進める。

*マニュアル動画化の徹底

これまでマニュアルの動画活用は部分的であったが、店舗運営オペレーションに関わる動作をすべて動画化した。文字による伝達を減らすことで、同社の店舗運営オペレーションスタンダードを正確に浸透させる。

【2-3 財務状態とキャッシュ・フロー】

◎主要BS

| 25年2月末 | 25年8月末 | 増減 |

| 25年2月末 | 25年8月末 | 増減 |

流動資産 | 11,661 | 13,691 | +2,030 | 流動負債 | 4,090 | 4,266 | +176 |

現預金 | 10,660 | 12,456 | +1,796 | 短期有利子負債 | 2,199 | 2,266 | +66 |

売上債権 | 531 | 677 | +146 | 未払金 | 633 | 776 | +142 |

固定資産 | 4,084 | 4,287 | +202 | 固定負債 | 3,823 | 6,003 | +2,179 |

有形固定資産 | 2,112 | 2,161 | +49 | 長期有利子負債 | 3,396 | 5,511 | +2,114 |

投資その他の資産 | 1,844 | 2,011 | +166 | 負債合計 | 7,913 | 10,270 | +2,356 |

敷金及び保証金 | 1,378 | 1,585 | +206 | 純資産 | 7,953 | 7,813 | -140 |

繰延資産 | 121 | 104 | -16 | 利益剰余金 | 2,790 | 2,667 | -122 |

資産合計 | 15,867 | 18,083 | +2,216 | 負債純資産合計 | 15,867 | 18,083 | +2,216 |

*単位:百万円

現預金の増加などで、資産合計は前期比22億円増加し180億円。有利子負債の増加などで負債合計は同23億円増加の102億円。利益剰余金の減少等で純資産合計は同1億円減少の78億円。

自己資本比率は前期末から6.9ポイント低下し、43.2%となった。

◎キャッシュ・フロー

| 25/2期上期 | 26/2期上期 | 前年同期比 |

営業CF | 553 | 747 | +194 |

投資CF | -445 | -484 | -38 |

フリーCF | 107 | 263 | +156 |

財務CF | -320 | 1,532 | +1,853 |

現金・現金同等物 | 6,283 | 12,456 | +6,172 |

*単位:百万円

長期借入金の増加により財務CFはプラスに転じた。キャッシュポジションは大きく上昇した。

【2-4 トピックス】

①味噌ラーメンブランド「萬馬軒」を事業譲受

2025年10月、創業30年超で都内に4店舗を構える味噌ラーメンブランド「萬馬軒(まんばけん)」事業を譲受した。

(譲受事業の概要)

譲受期日は25年10月31日。萬馬軒の直営4店舗(新宿南口店、梅が丘店、新宿西口店、池袋店)の運営を譲受。

譲受事業の経営成績(2024年11月期)は、売上高2億12百万円、経常利益45百万円。

譲受した有形固定資産等金額は8百万円、無形固定資産は無し。なお、金銭債権及び金銭債務は譲受の対象に含まれない。譲受価額は2億円。

(事業譲受の背景)

譲受対象となった味噌ラーメンは、これまでガーデンのラーメンブランドに無かったジャンルであることに加え、1都3県駅前好立地において突出した味噌ラーメンチェーンブランドが確立されておらず、開拓の余地が大きいと同社では考えている。

「萬馬軒」ではガーデンの成長と共に大きく飛躍し、日本一の味噌ラーメンチェーンにしたいという想いを有しており、ガーデンが強みとするオペレーション改善や生産性向上を最大限に活かすことで、効率的な店舗運営と収益性の向上を実現できると判断した。

(今後の展開)

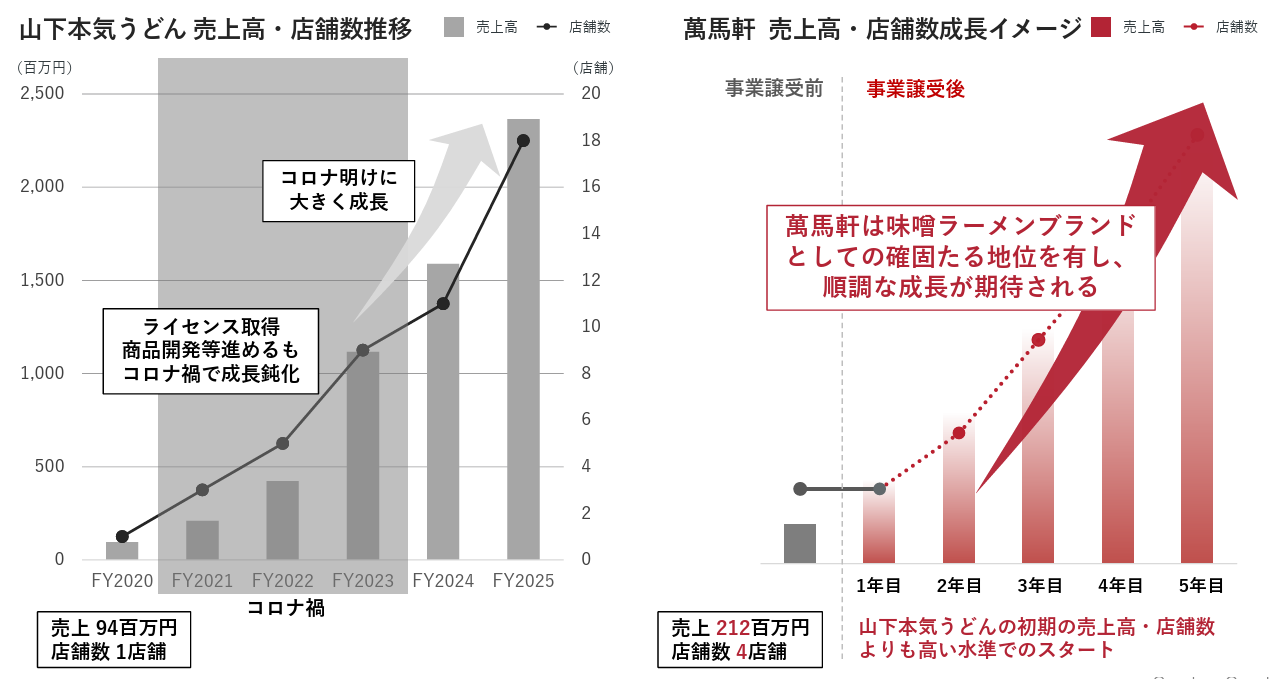

「山下本気うどん」は2017年6月にライセンスを取得した後に商品開発等を進めたが、コロナ禍により成長が鈍化。コロナ禍明けに大きく成長した。コロナ禍前の「山下本気うどん」の売上は94百万円、店舗は1店舗であった。

これに対し「萬馬軒」は4店舗を有し、売上高2億12百万円、経常利益45百万円と初期の「山下本気うどん」よりも高い水準でスタートする。既に味噌ラーメンブランドとしての確固たる地位を有しており、順調な成長が期待されるため、ガーデンでは中期的に30店舗、売上30億円を目指す考えだ。

(同社資料より)

②海外展開に向け、タイに合弁会社を設立

2025年10月、タイにおいて「山下本気うどん」ブランド店舗を運営・管理するため、現地企業、Singha Corporation Co., Ltd.の子会社であるS Star Holding Co., Ltd.と共同出資による合弁会社設立のための合弁契約を締結した。

(同社資料より)

(合弁会社設立の理由)

同社では日本の外食企業としてNo.1になるために成長戦略の一つとして海外展開を掲げている。ただ、現状はタイとマレーシアに「壱角家」ブランドを現地企業と協力する形で数店出店するにとどまっていたため、さらに海外展開を加速させるべく、うどんの人気が高まっている東南アジアのタイに注目し、日本国内でもシンハービールで知名度の高い、財閥企業Boon Rawd Brewery Co., Ltd.(ブンロード・ブリュワリー社)と交渉を重ね、2025年9月にタイにおける「山下本気うどん」の展開に関する諸条件と、共同出資による合弁会社の設立に向けた基本合意書を締結した。

(合弁会社概要)

名称は「SINGHA GARDEN Co., Ltd.」。持株比率はS Star Holding Co., Ltd.:50.00%、株式会社ガーデン:49.00%、TD Consulting Co., Ltd.:1.00%。2025年12月の設立及び事業開始を予定している。

(今後の展開)

*タイ市場概況

タイは麺文化が根付いており日本食が受け入れられやすい地域であること、商圏がバンコク市内に集中しておりドミナント戦略が可能であること、東南アジアの中心に位置しASEANの主要拠点として機能していることから、今後の海外展開における重点拠点として位置付けている。

2024年時点で、タイ国内の日本食レストランは、前年比165店舗増(+2.9%)の5,916店舗(うちバンコク:2,672店舗)と拡大傾向にある。このうち、そば・うどん業態は前年比5店舗増(+16.1%)の36店舗(うちバンコク:28店舗)と特に高い成長率を示しており、今後もこの傾向が続くと見込んでいる。

*出店計画など

バンコク市内において2年で5店舗程度の出店を行い、出店戦略を探りながら出店ペースを上げていく予定である。

食材は、うどん粉、スープベース・出汁、タレ類については日本から輸出し、畜肉および野菜・調味料などは日系サプライヤーを中心に現地で手配する。

着実な店舗展開のためには、社内人員リソースの育成や管理体制の構築に加え、タイ市場における商品ローカライズなど、現地運営に向けた体制づくりが課題と認識している。

タイでの基盤を構築しつつ、マレーシア、インドネシア、ベトナム、フィリピン等近隣諸国への出店を計画しており、調査を進めている。

3.2026年2月期業績予想

【3-1 業績予想】

| 25/2期 | 構成比 | 26/2期(予) | 構成比 | 前期比 | 進捗率 |

売上収益 | 17,159 | 100.0% | 18,290 | 100.0% | +6.6% | 48.2% |

営業利益 | 1,849 | 10.8% | 2,050 | 11.2% | +10.8% | 39.3% |

経常利益 | 1,722 | 10.0% | 1,930 | 10.6% | +12.1% | 39.1% |

当期純利益 | 1,207 | 7.0% | 1,320 | 7.2% | +9.3% | 37.6% |

*単位:百万円。予想は会社側予想。

業績予想に変更なし、増収増益を予想

業績予想に変更は無い。売上高は前期比6.6%増の182億90百万円、営業利益は同10.8%増の20億50百万円の予想。

上期は各種コストの増加により伸び悩んだものの、QSC(Quality:品質、Service:サービス、Cleanliness:清潔さ)の向上と既存店入客数増加に注力するほか、気温低下によるラーメン事業の復調と「萬馬軒」の収益貢献が見込んでいる。

出店は通期では「壱角家」8店舗、「山下本気うどん」5店舗を計画している。27年2月期は「壱角家」8店舗、「山下本気うどん」5店舗に加え、「萬馬軒」と「タイの山下本気うどん」が加わり、さらなる拡大と安定的な成長基盤強化を計画している。

配当は普通配当90.00円/株を予定(前期は普通配当80.00円/株、記念配当10.00円/株の合計90.00円/株)。予想配当性向は47.3%。

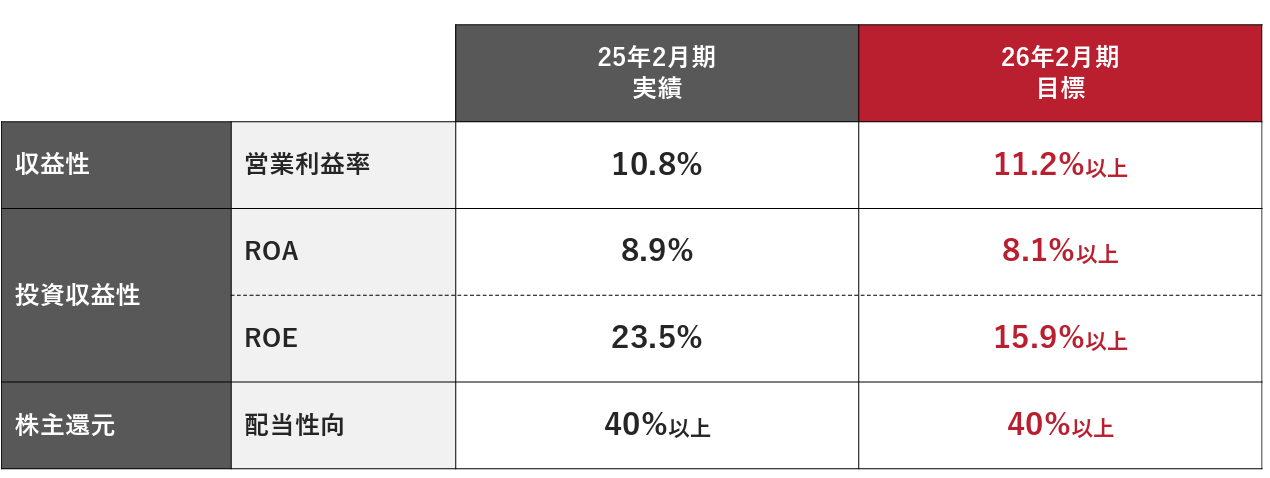

【3-2 主要KPI】

(同社資料より)

上場により資産、純資産とも拡大したためROA、ROEは25年2月期を下回るが、高水準を維持。主力ブランド「壱角家」と「山下本気うどん」を軸に、中長期での高収益体制を確立し、安定した成長を背景とした株主還元の実施を図る。

4.成長戦略

「1.会社概要」で触れたように、ラーメン業界、うどん業界とも同社にとっては追い風の事業環境である。そうした中、横浜家系ラーメン「壱角家」と「山下本気うどん」の2ブランドを直営の成長ドライバーと位置付けている。

【4-1 成長ドライバー①:横浜家系ラーメン壱角家】

(1)立地・出店戦略

不動産市場に精通した店舗開発担当の立地戦略により駅前一等地への出店を進める。

10万人以上の乗降客がある駅前をターゲットとして物件情報を収集し随時出店する。一都三県の10万人以上乗降の141駅のうち、出店済みは110駅(2025年2月末時点)。大規模商圏は複数出店も可能なため、一都三県における出店余地件数は128店舗程と見込んでいる。駅前一等地には大手家系ラーメンチェーンの店舗は少ないため、積極的に物件を取得する。

一方で、「壱角家」の認知度向上に伴い、商業施設内のフードコートからの引き合いが増加している。フードコートは店舗内外装などのコストが通常店舗と比較し少額で済むほか、ホールスタッフも不要なため、更に高い収益性が見込める。こちらも積極的に展開していく考えだ。

2025年2月末の店舗数は128店舗(直営105店舗、FC/業務委託23店舗)。2026年2月期は8店舗の出店を見込んでいる。

(2)商品戦略

同社はM&A等で多様なブランド及び商品を保有しており、壱角家では「情熱のすためしどんどん」の「すためし」、「油そば総本店」の「油そば」など別業態商品をメニューに取り入れ、提供している。「壱角家」を「専門食の総合店舗」とするべく業態のブラッシュアップを常に図っている。

また、ユーザーのターゲットやトレンドに合わせた商品開発や定期的な季節メニューの投入も行っている。25年2月期の壱角家売上高に占める別業態商品及び季節商品の構成比は17%(別業態商品13%、季節商品4%)に上る。顧客満足度の更なる向上を目指したこうした商品戦略は、同社独自のものであり、競合店に対する強力な差別化要因、競争優位性となっている。

(同社資料より)

【4-2 成長ドライバー②:山下本気うどん】

(1)立地・出店戦略

大手うどんチェーンは繁華街、駅前への出店が少ないことに着目し、既存店の出店エリアは繁華街が主となっている。

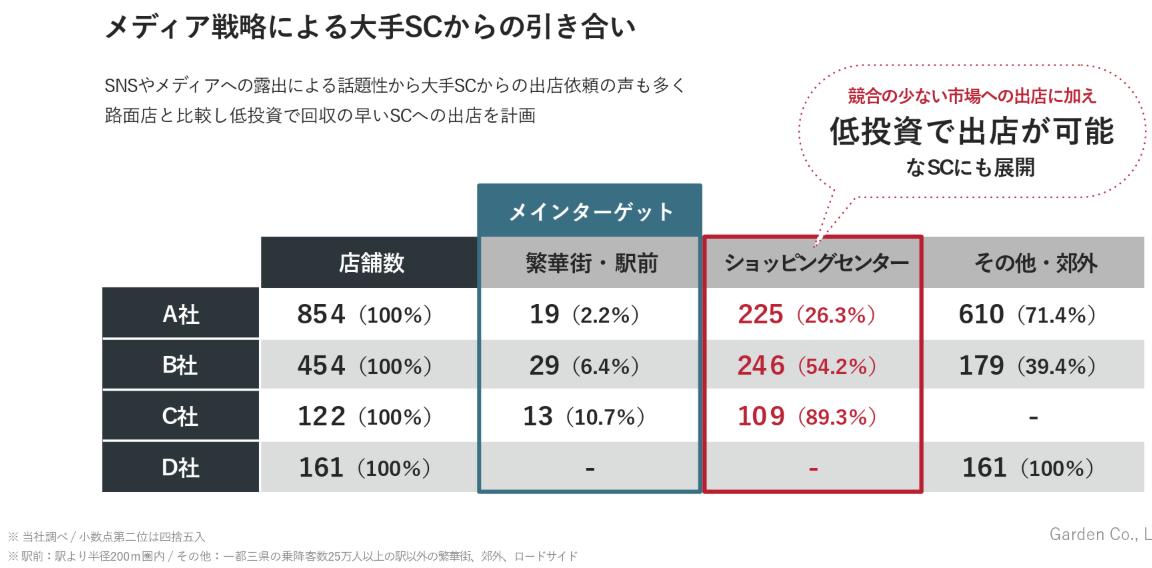

今後は繁華街に加え、壱角家同様SNSやメディアへの露出による話題性から大手ショッピングセンターからの出店依頼の声も多く、フードコートへの出店を並行して行うことで店舗数の拡大を計画している。

25年2月期末時点の直営は18店舗。26年2月期中に5店舗の出店を見込んでいる。首都圏以外でのFC展開にも注力する。

(同社資料より)

(2)商品戦略

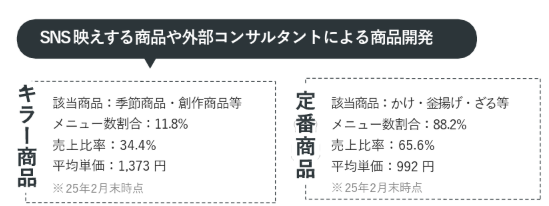

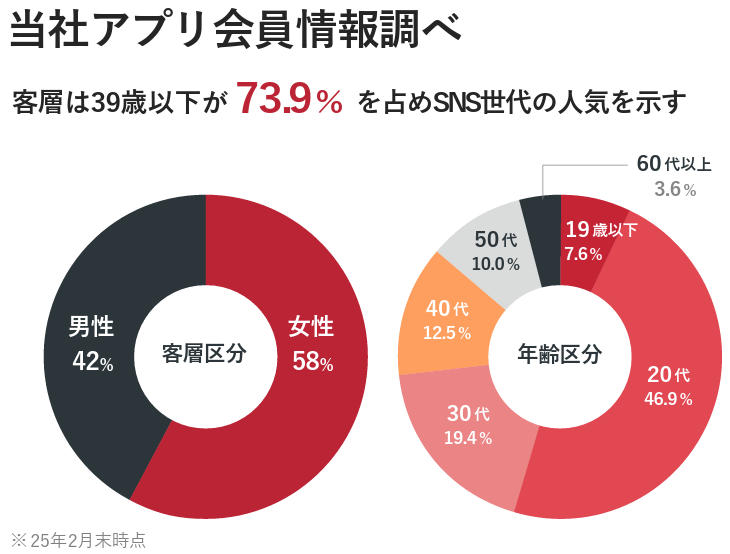

メニューに、SNS映えする商品や外部コンサルタントによる商品開発によるキラー商品と定番商品の双方をラインアップすることで顧客を飽きさせない商品展開を行っている点が山下本気うどんの特徴であり、「女性、SNS世代」を中心とした同店人気の要因の一つである。

キラー商品は全メニュー数に占める構成比は低いが、平均単価が高く、25年2月期の売上高構成はうどんカテゴリの34.4%を占めている。

|

|

(同社資料より)

付加価値を産み出す商品開発については、商品開発会議・社内コンテスト・競合勉強会といった社内プロジェクトの他、外部コンサルタントも活用している。「白い明太チーズクリームうどん」については、社内コンテストにおける商品開発部署ではない女性社員からの提案ということだ。

今後も独自性の高い商品開発を継続し、新規ユーザーの獲得とリピーターの増加を図る考えだ。

【4-3 成長イメージ】

中核事業である「壱角家」と「山下本気うどん」を更に成長させ、10月に譲受完了した「萬馬軒」を第3の柱として育成しながらも引き続きM&Aによって第4・5の柱を模索し、まずは国内市場で強固なポジションを構築する。人口減少が進む中、海外展開についても準備を進めており、まずは10月に「山下本気うどん」をタイで展開すべく合弁契約を締結したが、それを足掛かりに日本から世界に飛躍し、中長期的には、外食企業としてナンバーワンの企業価値を有する企業を目指す。

(同社資料より)

5.今後の注目点

上期進捗率は売上高48.2%、営業利益39.3%と過去数年と比較すると、売上高はほぼ同水準、営業利益はやや下回っている。

同社では、第3四半期(9‐11月)はQSCA向上施策と気温低下に伴う主力のラーメン事業の復調による期初予想達成可能な水準までの回復、第4四半期(12-2月)は11月運営開始の「萬馬軒」による収益貢献を見込んでおり、その進捗を注視していきたい。中期的には本格的に動き始めた海外展開に注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 8名、うち社外取締役3名(うち独立役員3名) |

監査等委員 | 3名、うち社外取締役2名(うち独立役員3名) |

◎コーポレート・ガバナンス報告書

最終更新日:2025年5月29日

<基本的な考え方>

当社は「イマをHAPPYに!」を企業理念として掲げ、株式会社ガーデンに関わる全ての人達「共に働く従業員」 「お客様」 「株主」 「社会(への貢献)」 に対する想いを会社全体で共有し、ステークホルダーをHAPPYにし、目的・夢を達成させるために、さらなる強いハートをもって具現化していきます。

これらを推進するためにはコーポレート・ガバナンスが経営上の重要課題と認識しており、企業倫理と法令遵守の徹底及び内部統制の強化を推進するとともに、効率性・健全性・透明性の高い経営の実現により、株主をはじめとするステークホルダーに適切な利益を継続的に確保・還元するため、企業価値の拡大に努めてまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則2-4①】中核人材の登用等における多様性の確保

多様性の確保について、当社では性別や国籍に制約を設けることなく、様々な経験・技能・キャリアを持つ人材を積極的に採用すると共に、多様な視点・価値観を持った人材を登用することで、持続的な成長と企業価値の向上を図っておりますが、今後は数値目標を設定および、実施の状況について開示の検討を行って参ります。

【補充原則3-1③】サステナビリティについての取組

当社は環境や社会の課題に基づいた持続可能な社会づくりのための企業活動に取り組んでおり、ESGに関する取り組みの内容に関しては、当社コーポレートサイトにおいて開示しております。

また、人的資本や知的財産への投資等につきましては、今後、経営計画・経営課題との整合性を持った施策の実施を検討し、さらに充実した情報開示に努めて参ります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4】政策保有株式

当社は、中長期的な企業価値向上の観点から、事業の円滑な推進と取引先との友好的な関係構築のため、政策保有株式として株式を保有しています。ただし、保有または保有を継続するにあたっては、保有することが当社の株主価値を毀損することのないよう、保有目的や保有のねらい、保有に伴うメリットやリスクが資本コストに見合っているか等を具体的に精査し、保有の適否を定期的に検証し、今後の営業展開等を考慮して保有についての判断を行うことといたします。かかる検証の結果、保有に値しないものについては売却・処分いたします。

【原則5-1】株主との建設的な対話に関する方針

当社は、継続的な成長と中長期的な企業価値の向上を図るためには、株主との継続した建設的な対話が必要であると考えております。そのため、本社各部門とIR担当が連携し、適切な情報開示はもとより決算説明会や機関投資家・個人投資家向けの説明会などを積極的に行ってまいります。

【資本コストや株価を意識した経営の実現に向けた対応】

当社は、持続的な成長と中長期的な事業拡大・企業価値の向上を目指し、資本収益性については、営業利益率( 10 %以上)、 ROA ( 10 %以上)、 ROE ( 10 %以上)を重要な経営指標と位置づけております。

今後、上記指標に加え、 資本コストや資本収益性の分析・評価を行い、企業価値向上に向けた方策に取り組んでまいります。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |