ブリッジレポート:(6498)キッツ 2025年12月期第3四半期決算

河野 誠 社長 | 株式会社キッツ(6498) |

|

企業情報

市場 | 東証プライム市場 |

業種 | 機械(製造業) |

代表者 | 河野 誠 |

所在地 | 東京都港区東新橋1-9-1 東京汐留ビルディング |

決算月 | 12月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,720円 | 87,565,611株 | 150,612百万円 | 11.3% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

48.00円 | 2.8% | 128.77円 | 13.4倍 | 1,288.99円 | 1.3倍 |

*株価は12/3終値。ROEは前期末実績。発行済株式数、DPS、EPS、BPSは25年12月期第3四半期決算短信より。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2021年12月 | 135,790 | 8,990 | 8,975 | 4,954 | 55.26 | 20.00 |

2022年12月 | 159,914 | 11,051 | 12,045 | 8,549 | 95.35 | 33.00 |

2023年12月 | 166,941 | 13,687 | 14,452 | 10,591 | 118.07 | 41.00 |

2024年12月 | 172,042 | 14,220 | 15,276 | 11,824 | 132.64 | 46.00 |

2025年12月(予) | 180,000 | 15,000 | 15,600 | 11,200 | 128.77 | 48.00 |

* 予想は会社予想。単位:百万円、円。当期純利益は親会社株主に帰属する当期純利益。以下同様。

(株)キッツの2025年12月期第3四半期決算概要、2025年12月期業績予想などをご紹介します。

目次

今回のポイント

1.会社概要

2.2025年12月期第3四半期決算概要

3.2025年12月期業績予想

4.中期経営計画

5.今後の注目点

<参考1:長期経営ビジョン『Beyond New Heights 2030 「流れ」を変える』>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

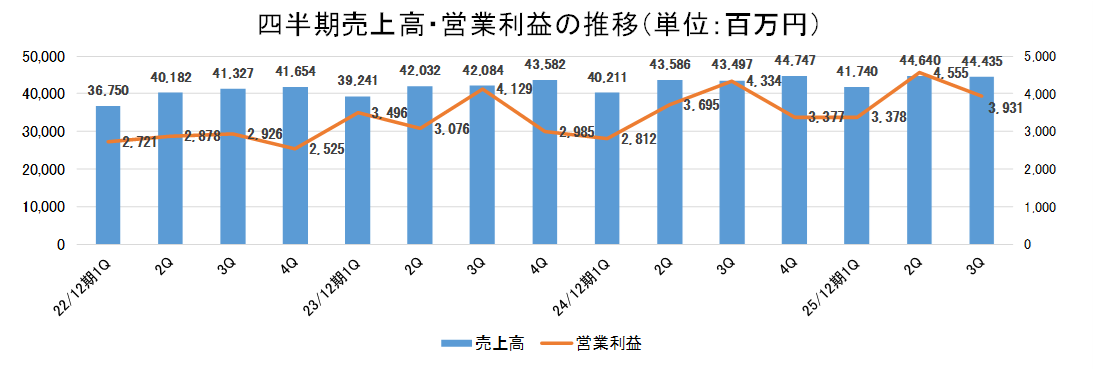

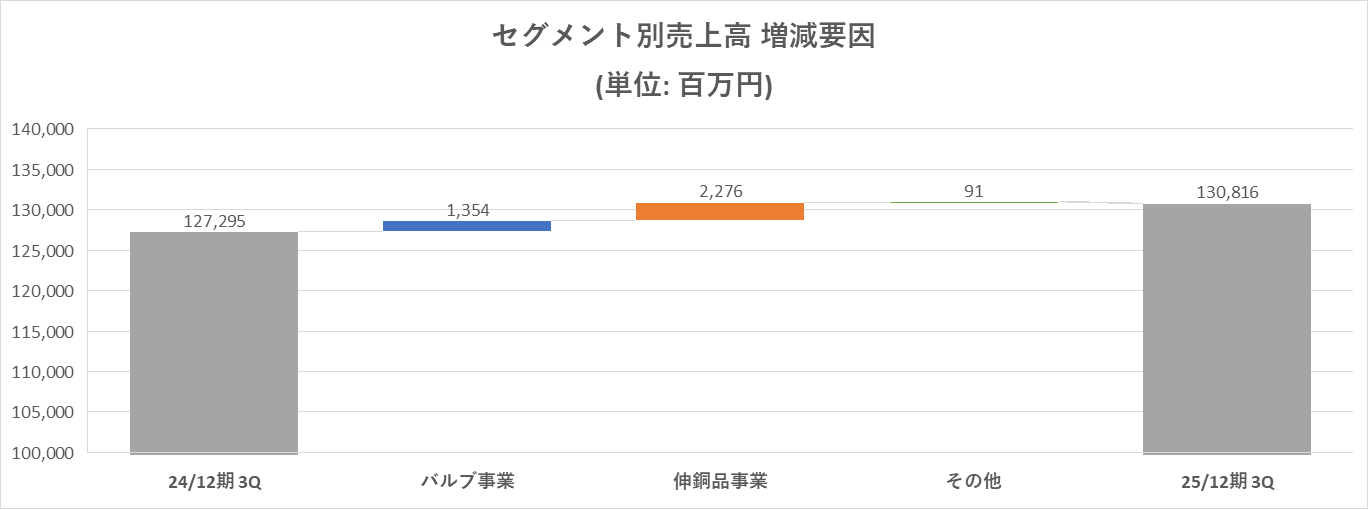

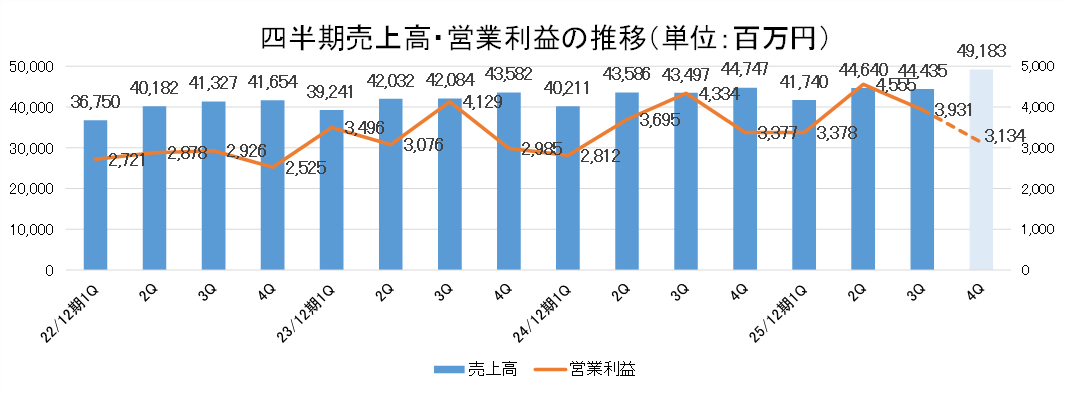

- 25/12期3Q累計の売上高は前年同期比2.8%増の1,308億16百万円。バルブ事業は同1.1%の増収。半導体装置向けの回復が予想より遅れている。しかし、価格改定効果や海外市場での販売量増加もあり増収となった。伸銅品事業は販売量が増加したこと等により、同10.4%の増収。営業利益は前年同期比9.4%増の118億65百万円。バルブ事業は特に海外市場での販売量の増加に伴う増収効果等により同11.7%の増益。伸銅品事業は、1Qでの計画的な炉の補修等による修繕費増加の影響が残り40.7%減益となった。営業外では保険収入が増加した反面、前年同期の為替差益が為替差損に転じたこともあり経常利益は同8.4%増の124億9百万円。前年同期に投資有価証券売却益を特別利益に計上した反動により、四半期純利益は同2.5%減の87億89百万円。

- 通期予想に修正はなく、25/12期は売上高が前期比4.6%増の1,800億円、営業利益は同5.5%増の150億円の予想。セグメント別の見通しも修正なく、バルブ事業は5.5%増収を見込む。グロース市場は、半導体装置、半導体材料、機能性化学、水素/脱炭素いずれも伸長させる計画。コア市場も各カテゴリーで増収を見込んでおり、中間期時点ではいずれも増収の見通しだった。伸銅品事業は0.5%増収の計画。利益面では、バルブ事業・伸銅品事業とも増益予想。期末配当は前期と同じ27.00円/株、年間では前期比2.00円/株増配の48.00円/株の予想となる。予想配当性向は37.3%。

- 新たな中期経営計画“SHIN GLOBAL 2027”が25/12期からスタート。3つの“SHIN”で真のグローバル企業を目指し、27/12期に売上高2,000億円、営業利益200億円、ROE11%以上を目標に置いた。CO2削減率▲90%や働きがい、女性社員全体比率などの非財務KPI目標も打ち出している。

- 25/12期は第2期中期経営計画の初年度となるが、価格改定もしっかりと進めて堅調に推移している。4Qの営業利益は通期計画を据え置いたため、31億34百万円となっているが、上回っての着地となるだろう。来期を見据えると、まずはバルブ事業の水素/脱炭素市場においてLNG案件で来期売上の受注が既に好調に推移している模様。来期も堅調なスタートが期待できる状況下にある。データセンター市場の拡大に対してはタイに新工場棟を建設、中長期的な利益率の向上も期待できる。株価については保守的な予想に対してPERは低位、来期以降の見通しが明るいことを考慮するとさらなる見直し余地がありそうだ。

1.会社概要

バルブを中心とした流体制御機器の総合メーカー。バルブ事業では、国内トップ、世界でもトップ10に入る。バルブは、青銅、黄銅、鋳鉄、ダクタイル鋳鉄(強度や延性を改良した鋳鉄)、ステンレス鋼等、用途に応じて様々な素材が使われる。同社は素材からの一貫生産(鋳造から加工、組立、検査、梱包、出荷)を基本とする。国内外の子会社33社とグループを形成し、子会社を通して、バルブや水栓金具、ガス機器などの材料となる伸銅品の生産・販売(伸銅品でも国内上位のポジションにある)やホテル事業等も手掛けている。

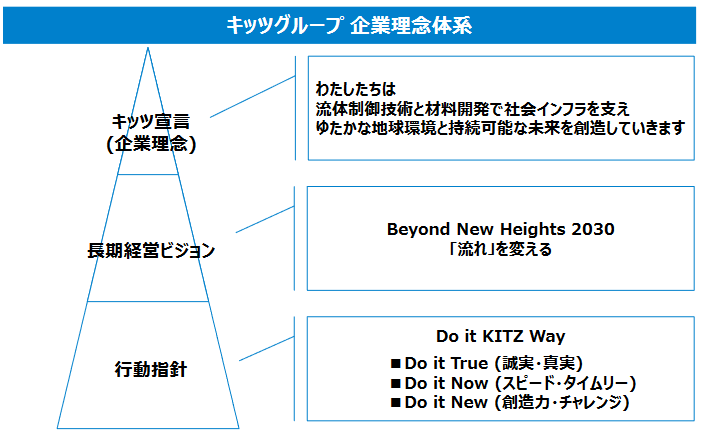

【1-1 企業理念】

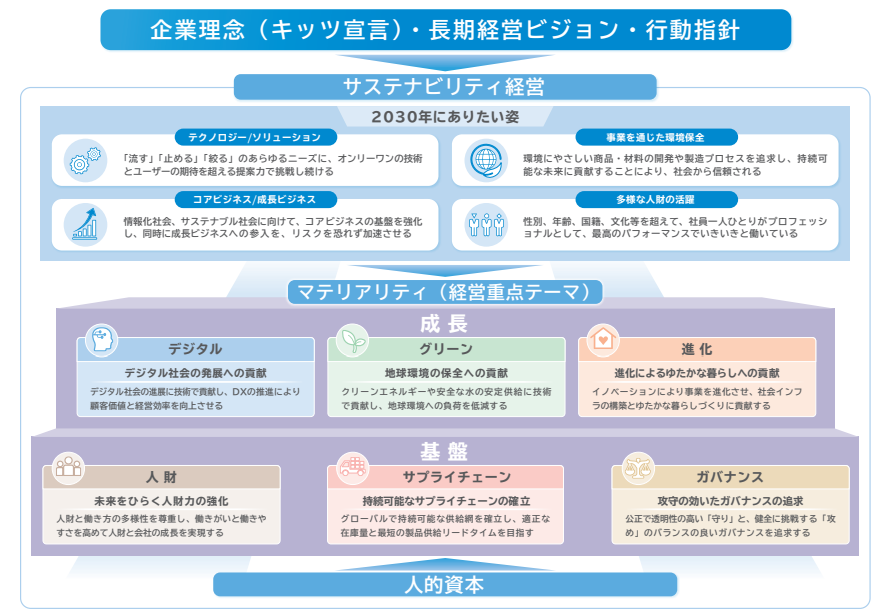

創業70周年を迎えた2021年を機に、企業としての存在意義と社会に対する貢献について議論を重ね、長期経営ビジョンを公表するにあたり、企業理念である「キッツ宣言」を改訂した。

ゆたかな地球環境と持続可能な未来を創造することが、社会に対して果たすべき使命であると認識し、創業以来培ってきた流体制御技術と材料開発をさらに磨き上げ、社会インフラを支え続けていくという強い思いを込めている。

(同社資料より)

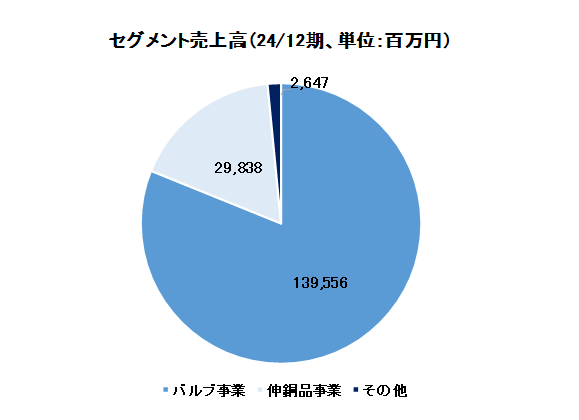

【1-2 事業セグメントの概要】

事業は、バルブ事業、伸銅品事業、及びホテル・レストランの経営(ホテル事業)等のその他に分かれ、24/12期の売上構成比は、それぞれ81.1%、17.3%、1.5%。

(1)バルブ事業

バルブは、配管内の流体(水・空気・ガスなど)を「流す」、「止める」、「流量を調整する」等の機能を持つ機器で、ビル・住宅設備用、給水設備用、上下水道用、消防設備用、機械・産業機器製造施設、化学・医薬・化成品製造施設、半導体製造施設、石油精製・コンビナート施設、水素サプライチェーンなど様々な分野で使用されている。同社は、鋳物からの一貫生産を特徴とし(日本で最初に「国際品質保証規格ISO9001」の認証を取得した)、住宅・ビル設備等の建築設備分野に使用され、耐食性に富む青銅製や経済性に優れた黄銅製の汎用バルブ、或いは付加価値の高いボールバルブ等の工業用ステンレス鋼製バルブといった主力商品で高い国内シェアを有する。

販売面では、国内は主要都市に展開する販売拠点ときめ細かい代理店網によって全国をカバーしており、海外は、U.A.Eに駐在員事務所を置く他、中国、香港、韓国、シンガポール、マレーシア、タイ、ベトナム、インド、アメリカ、ブラジル、ドイツ、スペインに販売拠点を設置し、グローバルな販売ネットワークを構築している。生産面では、国内工場の他、海外では中国、台湾、韓国、タイ、ベトナム、インド、ドイツ、スペイン、ブラジルに生産拠点を展開し、グローバルコスト及び最適地生産の実現に向けた生産ネットワークを構築している。

建築設備 ホテルや病院、オフィスビル等の建築設備において、空調、衛生、防災設備等に使われるバルブ等。 | 水道・給水設備 上下水道における配管ラインの機器・装置、水処理・汚泥処理施設に使われるバルブ及び戸建、集合住宅用の給水装置用商品等。 |

ガス・エネルギー施設 LNG(液化天然ガス)生産施設やパイプライン等で使われるバルブ等。 | 産業機械・生産設備 産業機械・生産設備のあらゆる場所で使われるバルブ。 |

石油精製、コンビナート施設 石油精製、石油化学、化学プラントのプロセスライン等で使われるバルブ等。 | 半導体製造設備 半導体製造設備向けのバルブ、継手(グループ会社のキッツエスシーティーで製造・販売)。 |

(2)伸銅品事業

伸銅品とは、銅に亜鉛を加えた「黄銅」、すず及びりんを加えた「りん青銅」、ニッケル及び亜鉛を加えた「洋白」等の銅合金を、溶解、鋳造、圧延、引抜き、鍛造等の熱間または冷間の塑性加工によって、板、条、管、棒、線等の形状に加工した製品の総称。キッツグループの伸銅品事業は(株)キッツメタルワークス及び北東技研工業(株)の事業分野であり、黄銅製の材料を用いた「黄銅棒」(黄銅棒はバルブ部材の他、水栓金具、ガス機器、家電等の部材としても使用されている)及びその加工品を製造・販売している。

(3)その他

子会社「(株)ホテル紅や」が手掛けるリゾートホテルの運営(長野県諏訪市)が事業の中心。同ホテルは、諏訪湖畔の好立地を特徴とし、夕日に輝く展望風呂や大小の宴会場に加え、国際会議も開かれる大コンベンションホールを有する。

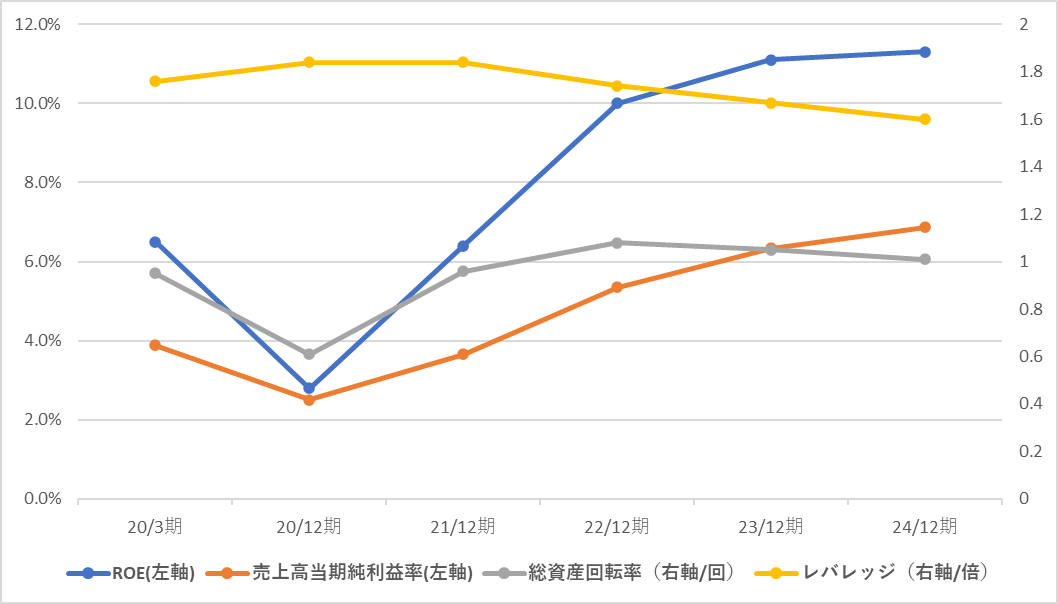

【1-3 ROE分析】

| 20/3期 | 20/12期 | 21/12期 | 22/12期 | 23/12期 | 24/12期 |

ROE(%) | 6.5 | 2.8 | 6.4 | 10.0 | 11.1 | 11.3 |

売上高当期純利益率(%) | 3.88 | 2.51 | 3.65 | 5.35 | 6.34 | 6.87 |

総資産回転率(回) | 0.95 | 0.61 | 0.96 | 1.08 | 1.05 | 1.01 |

レバレッジ(倍) | 1.76 | 1.84 | 1.84 | 1.74 | 1.67 | 1.62 |

*20/12期は9か月決算。

*株式会社インベストメントブリッジが開示資料を基に作成。

24/12期のROEは11.3%となり、3期連続で2ケタ台を確保した。PBR1倍超は定着化しているが、収益性改善に伴う更なる向上が期待される。

2.2025年12月期第3四半期決算概要

【2-1 連結業績】

| 24/12期 3Q累計 | 構成比 | 25/12期 3Q累計 | 構成比 | 前年同期比 |

売上高 | 127,295 | 100.0% | 130,816 | 100.0% | +2.8% |

売上総利益 | 33,203 | 26.1% | 34,946 | 26.7% | +5.2% |

販管費 | 22,361 | 17.6% | 23,080 | 17.6% | +3.2% |

営業利益 | 10,842 | 8.5% | 11,865 | 9.1% | +9.4% |

経常利益 | 11,445 | 9.0% | 12,409 | 9.5% | +8.4% |

四半期純利益 | 9,014 | 7.1% | 8,789 | 6.7% | -2.5% |

*単位:百万円。四半期純利益は親会社株主に帰属する四半期純利益、以下同様。

2.8%増収、9.4%営業増益

売上高は前年同期比2.8%増の1,308億16百万円。バルブ事業は同1.1%の増収。半導体装置向けの回復が予想より遅れている。しかし、価格改定効果や海外市場での販売量増加もあり増収となった。伸銅品事業は販売量が増加したこと等により、同10.4%の増収。

営業利益は前年同期比9.4%増の118億65百万円。バルブ事業は特に海外市場での販売量の増加に伴う増収効果等により同11.7%の増益。伸銅品事業は、1Qでの計画的な炉の補修等による修繕費増加の影響が残り40.7%減益となった。営業外では保険収入が増加した反面、前年同期の為替差益が為替差損に転じたこともあり経常利益は同8.4%増の124億9百万円。前年同期に投資有価証券売却益を特別利益に計上した反動により、四半期純利益は同2.5%減の87億89百万円。

為替及び原材料相場

| 24/12期 3Q累計 | 25/12期 3Q累計 |

ドル:対円 | 151.63 | 147.79 |

ユーロ:対円 | 164.63 | 165.55 |

電気銅建値:円/㎏ | 1,431 | 1,464 |

【2-2 セグメント別動向】

| 24/12期 3Q累計 | 構成比 | 25/12期 3Q累計 | 構成比 | 前年同期比 |

売上高 | 127,295 | 100.0% | 130,816 | 100.0% | +2.8% |

バルブ事業 | 103,555 | 81.4% | 104,709 | 80.0% | +1.1% |

伸銅品事業 | 21,780 | 17.1% | 24,056 | 18.4% | +10.4% |

その他 | 1,959 | 1.5% | 2,050 | 1.6% | +4.6% |

営業利益 | 10,842 | 8.5% | 11,865 | 9.1% | +9.4% |

バルブ事業 | 13,068 | 12.6% | 14,600 | 13.9% | +11.7% |

伸銅品事業 | 763 | 3.5% | 452 | 1.9% | -40.7% |

その他 | 152 | 7.8% | 139 | 6.8% | -8.1% |

* 単位:百万円。営業利益の構成比は売上高利益率。

*株式会社インベストメントブリッジが開示資料を基に作成。

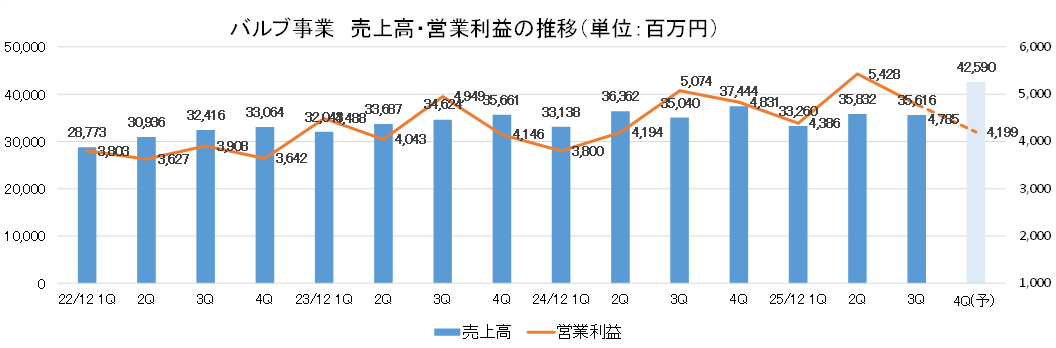

(1)バルブ事業

売上高は前年同期比1.1%増、営業利益は同11.7%増。

半導体装置向けの回復が予想より遅れているものの、前期3Qに実施した価格改定効果や海外市場での販売量増加等により、前年同期比1.1%の増収、主に海外市場での販売量の増加等により同11.7%増益。

(市場別)

中長期ターゲット市場は8つの市場区分。現行コア市場(建築設備、石油化学、水処理、機械装置)を基盤に成長分野・新規分野であるグロース市場(半導体装置、半導体材料(フィルター)、機能性化学、水素/脱炭素)を強化させていくことにより、収益構成を変えてゆく考え。

コア市場の売上は前年同期比0.1%増。建築設備は北米・日本を中心に需要等もあり引き続き堅調。石油化学は前期のような大型案件がなくなったものの、前年同期並みで推移。水処理は国内需要が順調に推移して増収。グロース市場の売上は同4.3%減。半導体装置は見込み通りに回復しなかったため減収。半導体材料(フィルター)は増収。機能性化学は、プロジェクト案件売上等により増収。水素/脱炭素は、LNG案件が好調な一方、水素向け受注は好調だが売上は来期計上となるため減収。その他は国内の流通が堅調であり増収。

(エリア別)

国内は前年同期比2.3%増収、海外は為替の影響により0.5%減収。

*北米は、データセンター向けを中心に汎用弁、工業弁ともに好調で増収。

*アセアン・韓国・中東ほかは、インドネシア・シンガポールのグループ会社の増収により増収。

*中国は、不動産不況をはじめとする全体的な冷え込みが継続して減収。

*インドは、昨年設立した現地販売法人の営業活動強化等により増収。

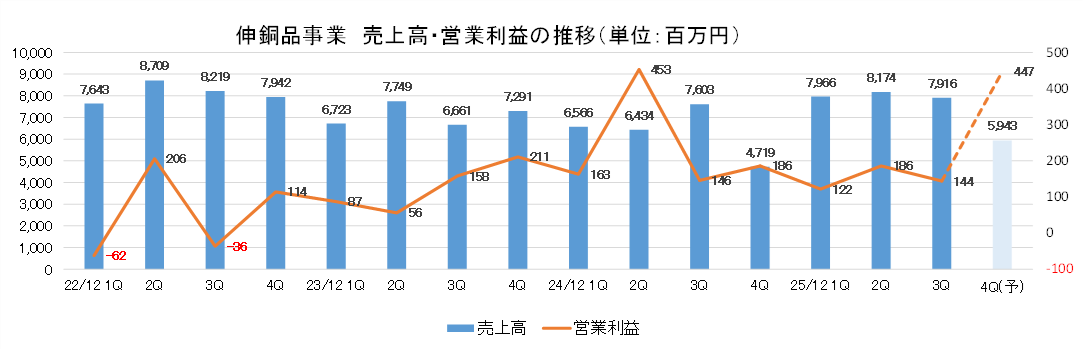

(2)伸銅品事業

売上高は、販売量が増加したことにより、前年同期比10.4%増の240億56百万円。

営業利益は、前期のような銅相場上昇による増益効果がなく、1Qで計画的な炉の修繕による修繕費増加の影響もあり前年同期比40.7%減の4億52百万円。

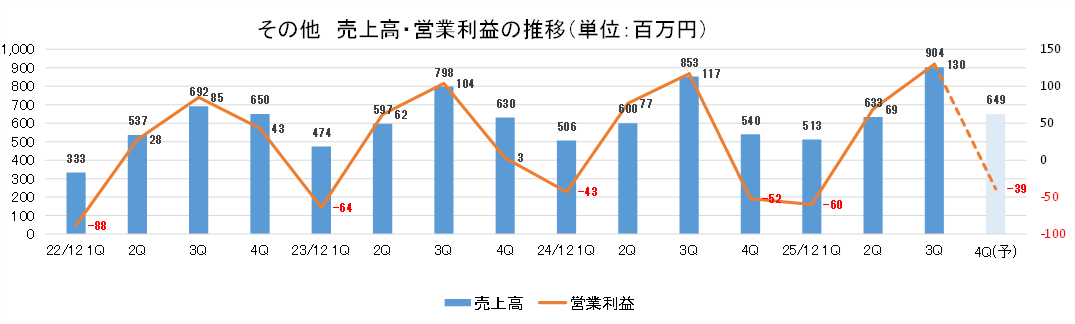

(3)その他

長野県諏訪市でホテル事業を行っているが、前年同期比増収減益となった。

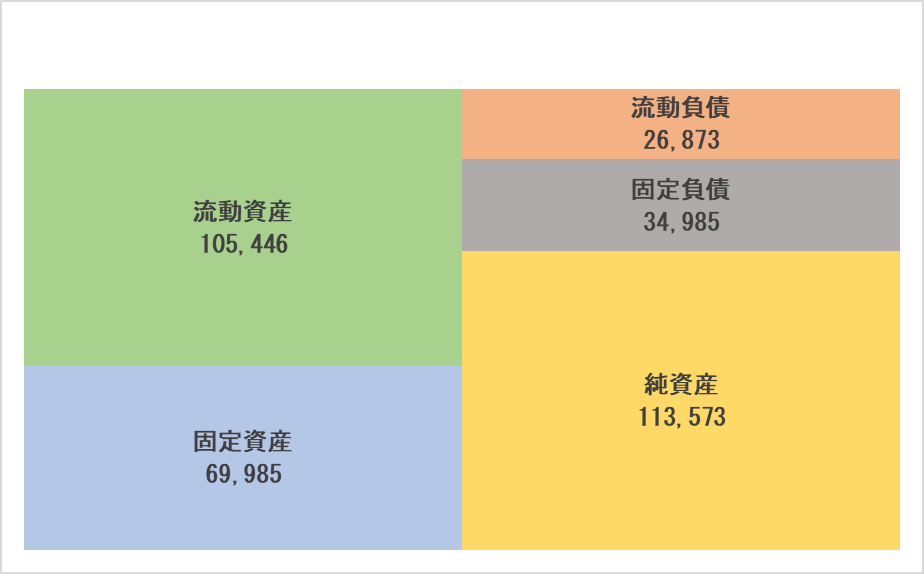

【2-3 財政状態】

◎BS

| 24年12月 | 25年9月 | 増減 |

| 24年12月 | 25年9月 | 増減 |

流動資産 | 106,377 | 105,446 | -930 | 流動負債 | 35,419 | 26,873 | -8,546 |

現預金 | 30,729 | 24,911 | -5,818 | 仕入債務 | 9,505 | 10,166 | +661 |

売上債権 | 35,285 | 35,856 | +571 | 短期有利子負債 | 12,079 | 3,312 | -8,767 |

たな卸資産 | 37,301 | 41,148 | +3,847 | 固定負債 | 27,177 | 34,985 | +7,808 |

固定資産 | 66,029 | 69,985 | +3,956 | 長期有利子負債 | 22,699 | 30,083 | +7,384 |

有形固定資産 | 54,427 | 58,175 | +3,748 | 負債 | 62,596 | 61,858 | -737 |

無形固定資産 | 1,698 | 1,990 | +291 | 純資産 | 109,809 | 113,573 | +3,763 |

投資その他 | 9,902 | 9,818 | -83 | 利益剰余金 | 70,392 | 74,985 | +4,593 |

資産合計 | 172,406 | 175,432 | +3,025 | 負債・純資産合計 | 172,406 | 175,432 | +3,025 |

* 単位:百万円。売上債権には電子記録債権を含む。

現預金は減少したもののたな卸資産の増加などで資産合計は前期末比30億25百万円増の1,754億32百万円。短期有利子負債の減少などで負債合計は同7億37百万円減少し618億58百万円。利益剰余金の増加などで純資産は同37億63百万円増加の1,135億73百万円。

自己資本比率は前期末から1.0ポイント上昇し、63.9%となった。

*株式会社インベストメントブリッジが開示資料を基に作成。

3.2025年12月期業績予想

【3-1 連結業績】

| 24/12期 | 構成比 | 25/12期(予) | 構成比 | 前期比 |

売上高 | 172,042 | 100.0% | 180,000 | 100.0% | +4.6% |

営業利益 | 14,220 | 8.3% | 15,000 | 8.3% | +5.5% |

経常利益 | 15,276 | 8.9% | 15,600 | 8.7% | +2.1% |

当期純利益 | 11,824 | 6.9% | 11,200 | 6.2% | -5.3% |

*単位:百万円

為替及び原材料相場

| 24/12期 | 25/12期(予) |

ドル:対円 | 152.27 | 155.00 |

ユーロ:対円 | 164.38 | 167.00 |

電気銅建値:円/㎏ | 1,436 | 1,470 |

4.6%増収、5.5%営業増益の予想

通期予想に修正はなく、25/12期は売上高が前期比4.6%増の1,800億円、営業利益は同5.5%増の150億円の予想。

セグメント別の見通しも修正なく、バルブ事業は5.5%増収を見込む。グロース市場は、半導体装置、半導体材料(フィルター)、機能性化学、水素/脱炭素いずれも伸長させる計画。コア市場も各カテゴリーで増収を見込んでおり、中間期時点ではいずれも増収の見通しだった。伸銅品事業は0.5%増収の計画。利益面では、バルブ事業・伸銅品事業とも増益予想。

期末配当は前期と同じ27.00円/株を据え置いている。年間では前期比2.00円/株増配の48.00円/株の予想となる。予想配当性向は37.3%。

*株式会社インベストメントブリッジが開示資料を基に作成。25/12期4Qは会社側予想。

【3-2 セグメント別見通し】

| 24/12期 | 構成比 | 25/12期(予) | 構成比 | 前期比 |

バルブ事業 | 139,556 | 81.1% | 147,300 | 81.8% | +5.5% |

伸銅品事業 | 29,838 | 17.3% | 30,000 | 16.7% | +0.5% |

その他 | 2,647 | 1.5% | 2,700 | 1.5% | +2.0% |

連結売上高 | 172,042 | 100.0% | 180,000 | 100.0% | +4.6% |

バルブ事業 | 17,419 | 12.5% | 18,800 | 12.8% | +7.9% |

伸銅品事業 | 886 | 3.0% | 900 | 3.0% | +1.5% |

その他 | 146 | 5.5% | 100 | 3.7% | -31.6% |

調整額 | -4,232 | - | -4,800 | - | - |

連結営業利益 | 14,220 | 8.3% | 15,000 | 8.3% | +5.5% |

*単位:百万円。営業利益の構成比は売上高利益率。

(1)バルブ事業

増収増益予想。営業利益は計画を上回って推移しているものの、不透明感なども考慮し、通期計画は据え置いた。

*株式会社インベストメントブリッジが開示資料を基に作成。25/12期4Qは会社予想。

(2)伸銅品事業

増収増益予想。営業利益は4Qに挽回できる見込み。

*株式会社インベストメントブリッジが開示資料を基に作成。25/12期4Qは会社予想。

(3)その他

増収減益予想。

*株式会社インベストメントブリッジが開示資料を基に作成。25/12期4Qは会社予想。

【3-3 最近のトピックス】

①インドにおいてM&A実施

インドにおける機能性化学市場での成長に向けて、25年10月にインドのバルブメーカーであるHorizon Polymer Engineering Pvt. Ltd.(HPE社)の全株式を取得する株式譲渡契約を締結した。機能性化学向け製品ラインアップを拡充するとともに、インド国内市場の事業拡大を進めるための拠点を確保して、製品ポートフォリオおよび顧客基盤の強化に繋げていく。

(同社資料より)

【HPE社概要】

本社所在地 | C-1 B 1605/ 1618 GIDC Chhatral, District - Gandhinagar 382729 Gujarat, India |

(同社資料より) |

事業内容 | フッ素樹脂ライニングパイプ・継手・バルブ・容器等の製造・販売 | |

資本金 | 19,200,000 インドルピー(約32百万円) | |

設立年 | 1981年 |

②タイ・AMATA新工場建設

データセンター市場における事業拡大を目的として、タイの生産会社であるKITZ (Thailand) Ltd. Amata (アマタ)工場に新棟の建設を決定した。北米を中心としたデータセンターの建設ラッシュに伴う大口径バタフライバルブへの需要拡大に対応するとともに、内製化を推進することによりコストダウンも見込んでいる。

競合企業は中国生産中心だが、キッツは生産地を分散化させてリスクヘッジを実現させている。

【新工場建設の概要】

名称 | KITZ (Thailand) Ltd. Amata工場 |

(同社資料より) |

所在地 | タイ王国 チョンブリー県 | |

生産品目 | バタフライバルブの製造・販売 | |

建屋面積 | 約4,650㎡ | |

総投資額 | 約1.75億バーツ(約8億円、生産設備への投資を含む) | |

稼働開始日 | 26年下期 |

③KPI開示の強化

マテリアリティの達成に向けて、事業KPI及び非財務KPIをまとめた「Strong Will Sheet」を策定した。

この目標に対し、”強い意思”をもって取り組み、サステナビリティ経営のさらなる推進を図る。

(同社統合報告書より)

マテリアリティ及び目標・KPIの詳細については、以下参照。

https://www.kitz.co.jp/cms/wp-content/uploads/strong-will-sheet.pdf

④IR活動の強化

■株式流動化への直近の主な取り組み 株式売出:約50億円 自己株式取得:約30億円(24年9~11月) ■25年の個人投資家向け取り組み 3月 投資インフルエンサー対談 4月 個人投資家向け説明会 9月 個人投資家向け説明会株式 売出:約50億円 自己株式取得:約30億円(24年9~11月) ■25年の海外投資家向け取り組み 3月 海外投資家向けカンファレンス 5月 欧州IRロードショー 11月 アジアIRロードショー

■IRミーティング増加 IRミーティングは22年の61件から23年は98件、24年には123件に増加し、25年は上期で既に85件に達している。 投資家との積極的な対話も継続しており、中間期決算発表後は社外取締役を交えた面談も実施している。 |

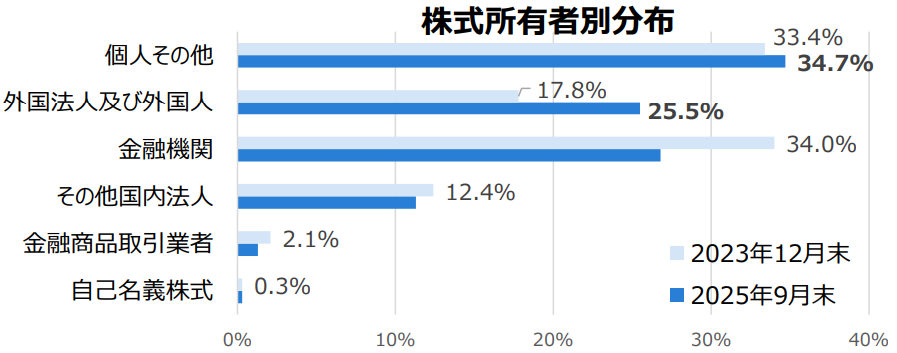

株式所有者は、金融機関の所有が持ち合い解消で縮小する中で、海外投資家や個人の所有が増加している。これもIR活動を強化してきた成果といえよう。 |

4.中期経営計画

【4-1】第1期中期経営計画(22/12期~24/12期)の振り返り

24/12期は第1期中期経営計画最終年度。当初(22年2月)は売上高1,500億円、営業利益120億円、ROE8%以上を目指していたが、22/12期には売上高1,599億円、営業利益110億円、ROE10.0%となり、23年2月に売上高1,700億円、営業利益130億円、ROE9%以上へ上方修正。24/12期の実績は売上高1,720億円、営業利益142億円、ROE11.3%で着地し、いずれも修正後の目標を上回った。

以下が様々な観点を交えた成果と課題である。

視点 | 主な成果 | 継続課題 | 評価 |

財務目標 | ・財務KPIはいずれも達成 | ・棚卸資産の最適化 | ◎ |

非財務目標 | ・非財務KPIは一部未達 ・CO2排出量削減目標(13年度比▲80%)を1年前倒しで達成 | ・エンゲージメントスコア向上 ・女性社員のさらなる活躍 | △ |

市場別・ エリア戦略 | ・Core/Growth両市場とも成長 ・半導体装置向け部品生産をグループ会社間で内製化 ・販売会社設立によるインド市場のマーケティング強化 ・アメリカ市場でのコマーシャル弁の売上拡大 | ・半導体向け投資効率の 刈り取り ・製品開発・生産・販売の 地域完結推進 | ○ |

成長戦略 | ・ベトナム工場設立 ・半導体関連市場向けの生産増強投資実行 ・NEDO事業推進 | ・M&Aの実行 | ○ |

ESG/DX | ・CDPスコア「B」獲得、PRIDE指標GOLD獲得 ・指名委員会等設置会社への移行 ・DX認定の取得、CRM導入 | ・労災ゼロに向けた 安全衛生強化 ・資源循環対応 | ○ |

株主還元 | ・過去最高の配当 | 低PBRからの脱却 | ○ |

【4-2】第2期中期経営計画(25/12期~27/12期)

新たな中期経営計画“SHIN GLOBAL 2027”が25/12期からスタートする。27/12期に売上高2,000億円、営業利益200億円、ROE11%以上を目指す。エグゼクティブ・サマリは以下の通り。

(同社資料より)

定量目標

財務KPI | 24/12期 | 25/12期目標 | 27/12期目標 |

連結売上高 | 1,720 | 1,800 | 2,000 |

バルブ事業 | 1,396 | 1,473 | 1,672 |

伸銅品事業 | 298 | 300 | 300 |

その他 | 26 | 27 | 28 |

連結営業利益 | 142 | 150 | 200 |

バルブ事業 | 174 | 188 | 231 |

伸銅品事業 | 9 | 9 | 15 |

その他 | 1 | 1 | 1 |

調整額 | -42 | -48 | -47 |

ROE | 11.3% | 10.2% | 11%以上 |

配当性向 | 34.7% | 35%前後 | 35%前後 |

単位:億円

非財務KPI | 24/12期 | 25/12期目標 | 27/12期目標 |

CO2削減率 | ▲88%(暫定値) | ▲90% | ▲90% |

社員エンゲージメントスコア |

|

|

|

働きがい | 49pt | - | 56pt |

働きやすさ | 47pt | - | 55pt |

女性社員全体比率 | 23.6% | 24% | 24% |

女性管理職比率 | 7.5% | 10% | 12% |

男性育児休業取得率 | 70.6% | 80% | 100% |

※CO2削減率は2013年比、国内グループ、Scope1・2。CO2削減率以外はキッツ単体。

※女性管理職は、職能グレードによる経営専門職の社員。

セグメント別計画

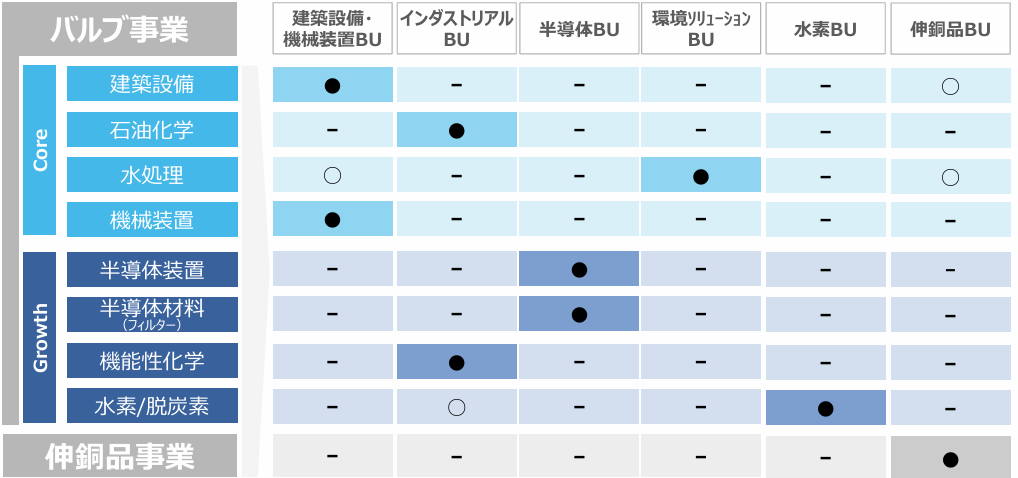

機能別組織から市場別BU制へ社内組織を再編

第2期中期経営計画のスタートにあわせて8つの市場を軸とした市場別ビジネス・ユニット(BU)制に社内組織を再編した。各市場における顧客ニーズに素早く応えていける体制にする。

●:主力市場、○:対象市場

(同社資料より)

バルブ事業

27/12期の売上計画は1,672億円(24/12期は1,396億円)。うちコア市場で54%(同60%)、グロース市場で32%(同24%)を計画。CAGRはそれぞれ2.5%、16.9%。

エリア別には現地主導で成長機会を的確に捉えていく。特に1984年から参入した米国での投資には意欲的。25~27年にはデータセンターや半導体に注力、機能を拡張させる。また、インドや中東でのアプローチも強化していく。インドでは医薬・食品・化学市場を中心に販路を拡大させる。中東では、Saudi Vision 2030に伴いサウジアラビアへの投資が増加している。データセンター案件を獲得していくとともに販売網を強化する。

市場 |

| 25~27年主要戦略 |

コア | 建築設備 | ・米主軸にデータセンター市場を攻略 ・ローカライズモデルの上市 ・海外での販売網の整備、エリアごとの認証取得 |

石油化学 | ・エネルギートランジション案件の獲得 ・シビアサービス向け(耐腐食・耐摩耗等)の拡販 | |

水処理 | ・国内、海外で水処理装置の拡販 ・工事・エンジニアリングの強化(特殊バルブ・水処理装置・地下水利用システム) | |

機械装置 | ・小型自動弁、環境規制対応製品の拡充・シェア拡大 ・海外主要エリアでのグループ会社連携 | |

グロース | 半導体装置 | ・ガス・真空系製品の高付加価値化とユニット製品強化 ・次世代原料向け高付加価値製品の開発・拡販 ・工場設備プロジェクトの受注獲得 ・ガス会社との協力強化、インテグレータのシェア拡大 |

半導体材料 (フィルター) | ・半導体フォトリソグラフィー材料、装置市場への拡販 ・生産能力のさらなる増強 ・キッツエスシーティーとの協業を強化 | |

機能性化学 | ・ダイヤフラムバルブ・PFA製品ラインナップ追加 ・キーアカウントユーザーに対する重点的販促活動 ・医薬・製薬市場への営業活動強化 | |

水素/脱炭素 | ・メンテナンス需要の取り込み ・工事、エンジニアリング機能の構築 ・海外グループ会社との連携強化、市場にマッチした商品開発 |

伸銅品事業

27/12期の売上計画は300億円、営業利益率5%。

高付加価値品の拡販やRoHS規制への対応では他社との技術提携や協業を推進する。

25~27年主要戦略 |

材料相場変動の影響を最小化し、高付加価値製品による安定的高収益体質へ |

■高付加価値品(新材料・素材×加工)の拡販 ・加工品(鍛造・切削)や半導体産業向け新材料拡大 ・グループシナジー追求(キッツ・キッツエスシーティー⇔キッツメタルワークス・北東技研工業) ■RoHS規制対応 ■製造コストダウン:歩留まりの向上、金型内製化、新型設備の導入、材料リサイクルのさらなる推進 ■受発注のコントロール強化による売りと買いのバランス管理の徹底 ■グループ会社製品を販売する商社機能の強化 |

DX・技術イノベーション戦略

「DX:業務革新活動」との連携によるビジネス変革

市場×エリア攻略に向けた機動力を最大化するDXの実践

(経営リソースと採算性の可視化×個客接点強化×自動化・生産性向上)

人がデジタルの力を最大に活かす事でグループシナジーを高め、事業全体の機動力を最大化させる。

(同社資料より)

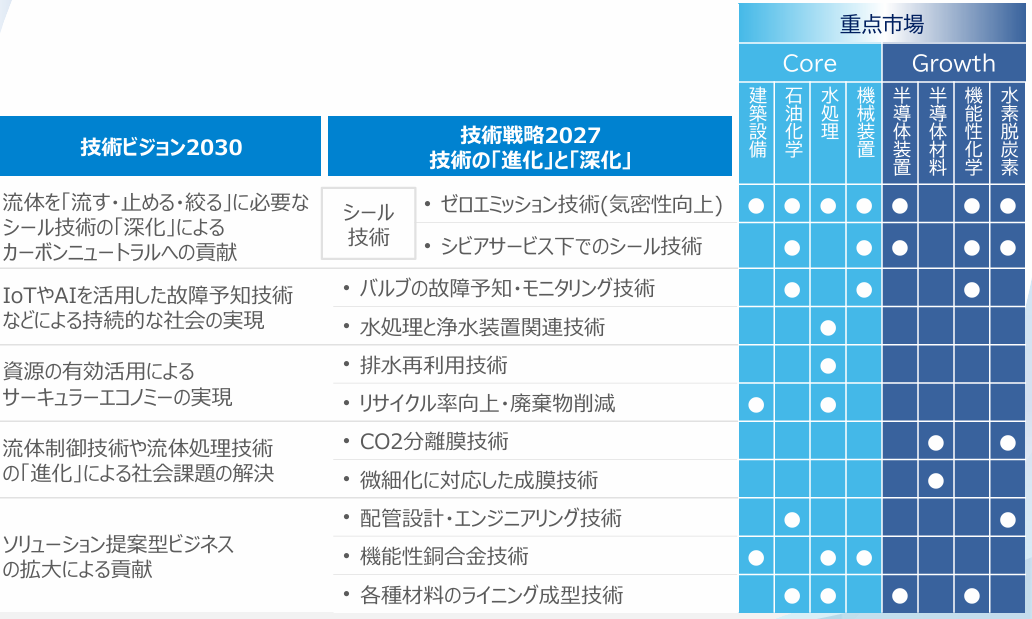

技術戦略マップ

(同社資料より)

5.今後の注目点

25/12期は第2期中期経営計画の初年度となるが、価格改定もしっかりと進めて堅調に推移している。3Q累計営業利益の通期予想に対する進捗率は79.1%、4Qの営業利益は通期計画を据え置いたため、計画との差異分として31億34百万円となっている。会社側は不確定要素や成長投資による費用増を考慮したとしているが、急激な為替変動などがない限りは上回って着地となるだろう。

来期を見据えると、まずはバルブ事業の水素/脱炭素市場においてLNG案件で来期売上の受注が既に好調に推移している模様。インドでのM&Aも来期には本格的に寄与するだろう。来期も堅調なスタートが期待できる状況下にある。現在、そして今後も牽引役となるデータセンター市場の拡大に対してはタイに新工場棟を建設、部品の内製化により中長期的な利益率の向上も期待できる。

IR活動を強化した成果もあって株価は見直された。それでも保守的な予想に対してPERは低位にとどまっている。来期以降の見通しが明るいことを考慮するとさらなる見直し余地がありそうだ。

<参考1:長期経営ビジョン『Beyond New Heights 2030 「流れ」を変える』>

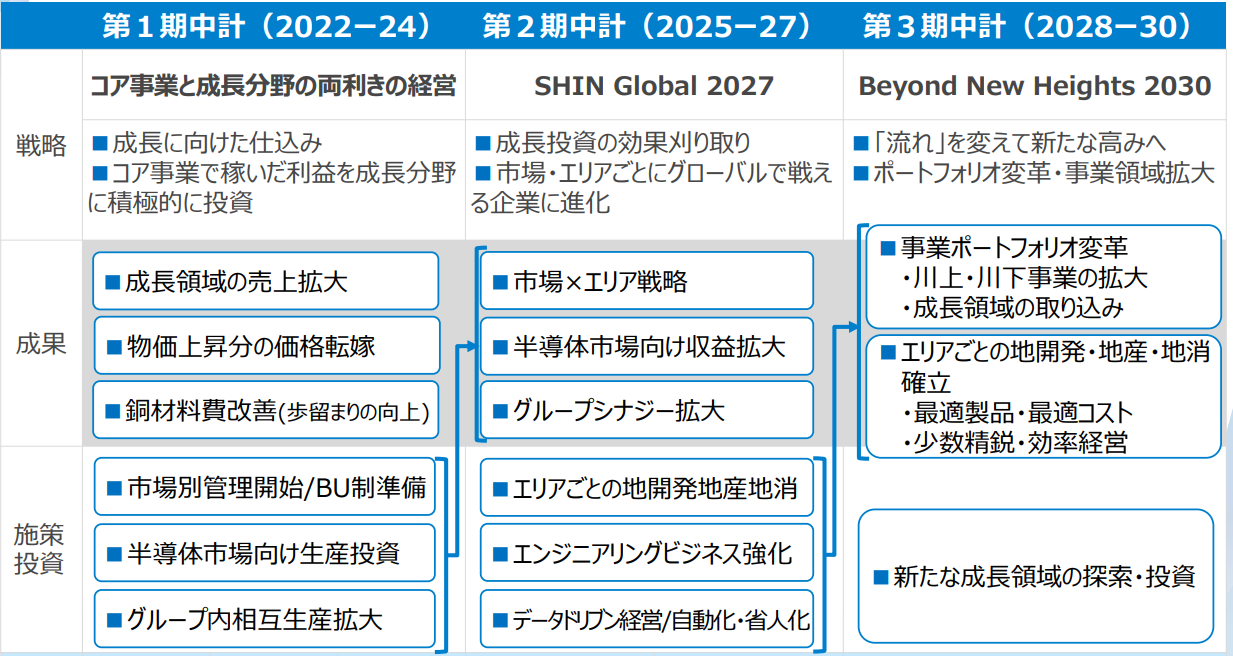

2022年2月、新しい「キッツ宣言」の実現に向けて、持続可能な社会の実現に貢献しつつさらなる長期的な成長と企業価値向上に取り組むべく、長期経営ビジョン『Beyond New Heights 2030 「流れ」を変える』及び第 1 期中期経営計画 2024 を策定した。

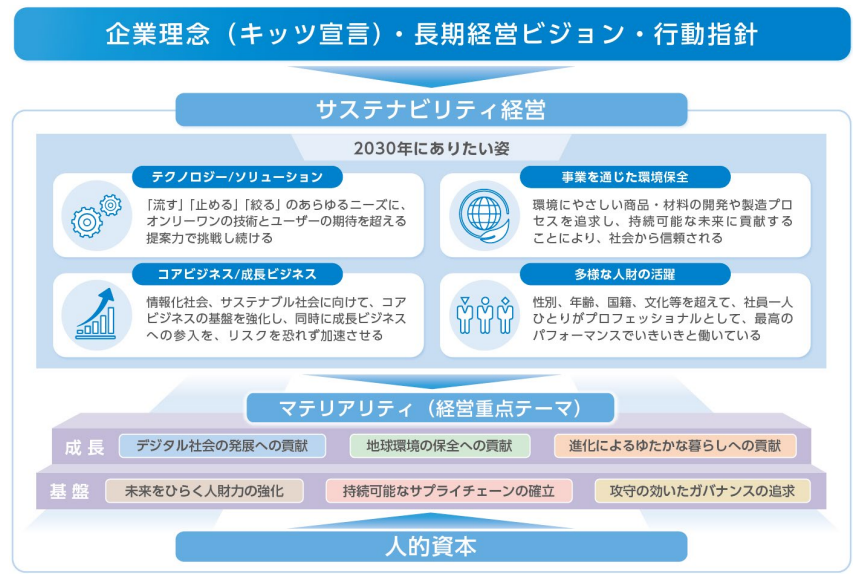

(1)ありたい姿

以下、4つのありたい姿を掲げている。

テクノロジー/ソリューション | 「流す」「止める」「絞る」のあらゆるニーズに、オンリーワンの技術とユーザーの期待 を超える提案力で挑戦し続ける。 |

コアビジネス/成長ビジネス | 情報化社会、サステナブル社会に向けて、コアビジネスの基盤を強化し、同時に 成長ビジネスへの参入を、リスクを恐れず加速させる。 |

事業を通じた環境保全 | 環境にやさしい商品・材料の開発や製造プロセスを追求し、持続可能な未来に 貢献することにより、社会から信頼される。 |

多様な人財の活躍 | 性別、年齢、国籍、文化等を超えて、社員一人ひとりがプロフェッショナルとして、 最高のパフォーマンスでいきいきと働いている。 |

(2)目指す経営構造と定量目標

①定量目標

2030年度の目標は、以下の通り。

☆「ROE:13%以上」

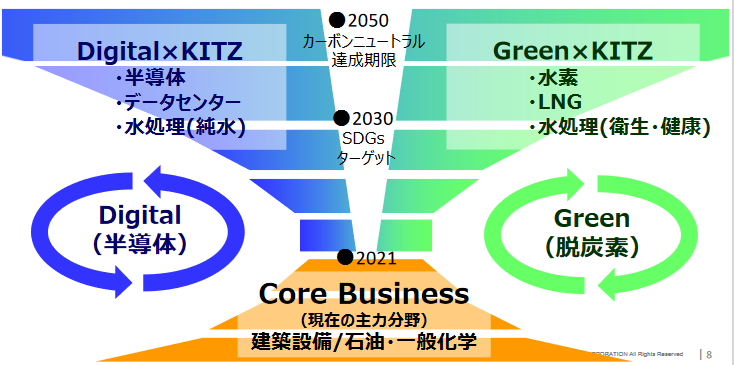

②経営構造

ビジネス領域は、建築設備や石油・一般化学など現在のコア事業を土台に、半導体、機能性化学、水素、新規事業等の成長領域への拡張を図る。

ビジネスモデルとしては、デジタル化・脱炭素化を背景とした成長分野・地域へ積極的にリソースを投入するとともに、投下資本収益性(ROIC)を重視した事業展開を目指す。

(3)2030年に目指す姿:ビジネス領域のシフト

コア事業と成長分野で収益を上げられる両利きの経営を目指す。

(同社資料より)

①長期戦略投資方針

総投資枠(9か年)で800億円を設定し、うち約6割を成長・新規分野への戦略投資枠(DX・M&A含む)とする。

コア事業からのビジネスシフトに向け、経営リソースを重点的に割り当てる。

(4)サステナビリティ基本方針

①サステナビリティ基本方針とサステナビリティスローガン

以下のような、サステナビリティ基本方針とスローガンを掲げている。

◎サステナビリティ基本方針

キッツグループは、企業理念である「キッツ宣言」の実現に向けて、

①事業を通じた社会課題の解決に取り組み、企業価値と社会価値の向上を図る

②効率的で、公正かつ透明性の高い企業経営を実現し、社会から信頼される企業となる

③あらゆるステークホルダーとの対話により、強固な信頼関係を構築する

◎サステナビリティスローガン

「つくる未来 のこす未来」

つくる未来

キッツグループは、「誠実」に行動し、そして「変革」を恐れずチャレンジし、地球と人にやさしい循環型社会の実現を目指して、

新しい未来を創造します。

のこす未来

キッツグループは、限りある地球資源と人の暮らしを守り続け、私たちが次の世代にのこすことのできる社会の実現に努めます。

◎サステナビリティ経営

①全体像

2030年に向けた長期戦略において、サステナビリティ経営を経営戦略の中核に据えた。

(同社資料より)

②ESGの取り組み

E(環境)・S(社会)・G(ガバナンス)それぞれの経営重点テーマを定め、具体的に取り組んでいく。

◎E(環境)

CO2ゼロ、環境負荷ゼロ、リスクゼロの「トリプルゼロ」の取り組みを進め、2050年度、持続可能な循環型社会の実現を目指す。

2030年度の目標は、「CO2削減率90%」「廃棄物埋立処分率1.0%未満」「水資源排出量100%減」。

(いずれも、国内グループにおける2013年度との比較)

◎S(社会)

多様な人財の活躍を目指し、性別・年齢・国籍・文化等を超えて、社員一人ひとりがプロフェッショナルとして、最高のパフォーマンスでいきいきと働いている環境を創る。

◎G(ガバナンス)

コーポレート・ガバナンスにおいては、資本コストの評価軸を取り入れたポートフォリオ経営の強化や、サステナビリティ委員会設置によるモニタリング機能の充実と実行体制の強化を図る。

リスクマネジメントにおいては、グループ全社におけるリスクの特定・評価・対策実施・検証と継続的なアップデートを行うほか、社会要請・市場変化に係るリスクから発想を転じた新たな商機の発掘を目指す。

コンプライアンスにおいては、社会要請に合致したコンプライアンス・プログラムへの移行を図るほか(人権・労働・環境・腐敗防止などへの対応強化)、社員一人ひとりが自分ごととして取り組む自律的なコンプライアンスのグループ全社への浸透を目指す。

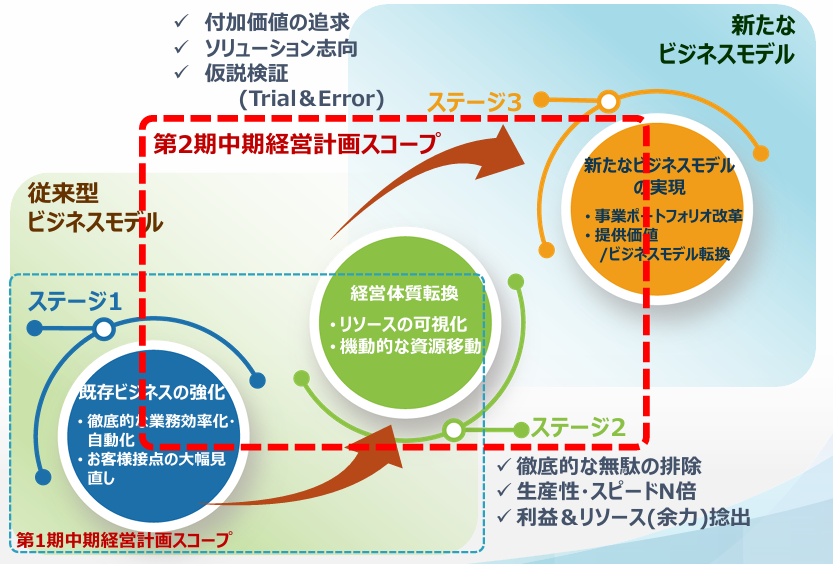

(5)DXに向けて

DX化と業務革新活動との連携によりビジネス変革(BX)を図る。

流体制御とデジタルで世界の社会インフラを支え、ゆたかな未来を創造するために、既存事業の徹底した効率化と経営リソースの可視化・流動化を図り、顧客志向の機動的な組織へと転換することを目指す。

(6)第1期中期経営計画達成後の道すじ

第1期中期経営計画では目標を達成。

2030年に目指すROEは、当初計画10%以上から13%以上へ修正された。

(同社資料より)

<参考2:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 指名委員会等設置会社 |

取締役 | 10名、うち社外7名 |

◎コーポレート・ガバナンス報告書(更新日:2025年7月11日)

基本的な考え方

キッツグループは、企業理念体系に立脚し、持続的な成長による企業価値と社会価値の向上を支える経営基盤を強化するとともに、経営の遵法性、透明性、健全性及び効率性を高める体制を整備し継続的に運用することにより実効性のあるコーポレート・ガバナンスを実現し、ステークホルダーからの信頼と共感をより一層高めてまいります。

【当社グループの企業理念体系】

■キッツ宣言(企業理念)

わたしたちは、流体制御技術と材料開発で社会インフラを支え、ゆたかな地球環境と持続可能な未来を創造していきます

■長期経営ビジョン

Beyond New Heights 2030 「流れ」を変える

■行動指針

Do it KITZ Way

・Do it True (誠実・真実)

・Do it Now (スピード・タイムリー)

・Do it New (創造力・チャレンジ)

なお、サステナビリティ及びコーポレート・ガバナンスに関する取り組みを当社ウェブサイトにおいて開示しています。

・サステナビリティに関する取り組み

https://www.kitz.co.jp/sustainability/about_sustainability/

・コーポレート・ガバナンスに関する取り組み

https://www.kitz.co.jp/sustainability/governance/

・「コーポレート・ガバナンス基本方針」

https://www.kitz.co.jp/cms/wp-content/uploads/cg-policy2025.pdf

・「コーポレートガバナンス・コード実施状況表」

https://www.kitz.co.jp/cms/wp-content/uploads/cgc-implementation-status2025.pdf

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、「コーポレートガバナンス・コード」に制定されている各原則をすべて実施しています。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

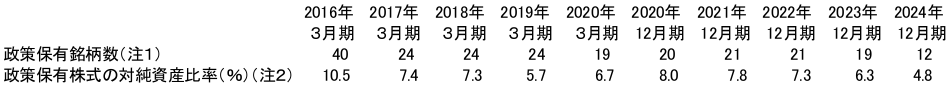

【原則1-4】 政策保有株式

当社は、「政策保有株式に関する方針」を定めており、安定株主の形成等を目的とした政策保有株式は原則として保有しないこととしているほか、同方針を満たさないと判断された株式銘柄は可能な限り縮減することとしています。

取締役会は、毎年期初に、同方針に基づいて、当社グループが保有する政策保有株式の個別の銘柄の保有目的、保有に伴う定量的経済合理性及び保有リスク等を精査し、その適否を検証しています。

なお、2025年1月開催の取締役会において、事業年度末を基準に政策保有株式の保有状況について審議しています。

<純投資以外の保有目的で保有する上場株式の銘柄数及び政策保有株式の対純資産比率の推移>

(注1)当該政策保有株式銘柄数には、1単元で保有する金額僅少(1百万円程度)の銘柄を含めておりません。

(注2)政策保有株式の対純資産比率(%)=政策保有株式(貸借対照表計上額)÷連結純資産

■政策保有株式に係る議決権行使基準

政策保有株式に係る議決権行使については、株式発行会社の経営状況、ガバナンス体制及び中長期的な企業価値の向上につながる適切な意思決定の有無並びに当社グループの企業価値の向上につながるか否かの観点を総合的に踏まえ、議案ごとに賛否の判断を行っています。

「政策保有株式に関する方針」は当社ウェブサイトを、特定投資株式の銘柄ごとの株式数は有価証券報告書をご参照ください。

【補充原則2-4-1】 中核人材の多様性確保に向けた人材育成方針・社内環境整備方針・実施状況

[1]多様な人財の活用

当社は、経営上の重要な戦略の一つとして、「DE&I(ダイバーシティ、エクイティ&インクルージョン)」を推進しています。社員を会社の財産(人財)と捉え、多様な属性(年齢、性別、国籍、職種、役職、働き方など)や価値観を持つ社員の「個」を尊重し、互いに認め合い、それぞれの力を発揮できる環境を整えることが会社の使命であるとの考えのもと、社員の仕事へのやりがいや多様な価値観・意見を尊重し、「個」の創造性を高め、「組織力の最大化」を図る取り組みを行っています。

また、当社は、従来から性別や国籍に関係なく、能力や実績を重視する人物本位の人財登用を実施しています。持続的な成長と企業価値の向上を実現させるためには、多様な視点や価値観を尊重することが重要であるとの考えのもと、経験・技能・キャリアが異なる人財の積極的な採用を行うとともに、これらの人財が活躍できる職場環境を整備しています。

■人財育成方針

長期経営ビジョン達成に向けて、多様な社員全員が「個」の力を最大限に発揮することが重要であり、そのため環境変化に適応できる変革人財、自律型社員を育てる基盤づくりを進めることを人財育成方針としています。

■社内環境整備方針

長期経営ビジョン達成に向けて、多様な社員全員が「個」の力を最大限に発揮することが重要であり、そのため社員一人ひとりが肉体的、精神的、社会的に満たされる状態、Well-Beingの実現のため環境の整備を進めることを社内環境整備方針としています。

[2]中核人材の多様性確保と管理職への登用

当社は、持続的な成長と企業価値の向上を実現させるためには、多様な視点や価値観を尊重することが重要との考えのもと、性別や国籍に関係なく、能力や実績を重視する人物本位の人財登用を行うほか、経験・技能・キャリアが異なる人財の採用を積極的に行うとともに、これらの人財が活躍できる職場環境の整備を継続的に行っています。特に、経営の中核を担う管理職層においては多様性の確保が重要であるとの認識のもと、女性、外国人及び社会人採用者の管理職登用に注力しています。

1.女性の管理職への登用

当社は、管理職をはじめとする意思決定を行う地位への女性社員の登用について、「性別にとらわれず、会社や組織の意思決定の場に女性が対等に参画していること」を目指す姿に設定し、その一環として進めています。

また、女性の管理職比率を段階的に高めるための施策として、女性社員やその上司を対象とする教育研修の充実、ジョブローテーション等の強化、次期女性管理職の源泉となる女性リーダー職(準管理職クラス)への登用並びに女性管理職クラス及び準管理職クラスの新規採用やその他女性管理職層を厚くするための様々な取り組みを行っています。

女性の管理職への登用は、2024年度実績は目標10%に対し7.5%となりました。第2期中期経営計画では、女性の管理職への登用の目標を2025年度は10%、2027年度は12%、2030年度は15%に設定しました。

さらに、当社は、女性社員の新卒採用及び社会人採用を進めており、2024年度実績は目標23%に対し23.6%となり、目標を上回りました。第2期中期経営計画では、女性社員比率の目標を2025年度及び2027年度は24%に、2030年度は25%に設定しました。今後、これらの目標達成に向けて様々な取り組みを行ってまいります。

2.外国人の管理職への登用

当社グループは、日本以外の国で働く社員が、全体の52.2%を占めています。また、海外グループ会社においては人財の現地化を進めており、現地採用社員のマネージャーを育成しています。

また、2030年に向けて事業のグローバル化を加速させるため、世界中に広がるオペレーションの現地化の推進と全体最適の視点で事業の効率化を進める必要が生じており、外国人採用のほか、国や地域の枠を越えた人財交流を積極的に図り、グローバルに最適な人財活用の実現を目指す取り組みを強化しています。

一方、当社単体では、2024年度末の外国人社員比率は社員全体の1.2%(注1)、過去5年間の外国人社員の平均採用数は3.3人(注1)となっており、現状、当社では外国人の管理職への登用の実績はありません。第2期中期経営計画では、外国人社員の採用目標を2025年度は2.2%(注2)、2027年度は3.0%(注2)に設定しました。今後、外国人の管理職への登用に向けた様々な取り組みを行ってまいります。

(注1) 正社員数

(注2) 正社員を含む直接雇用社員

3.社会人採用者(中途採用者)の管理職への登用

当社の2024年度末における社会人採用者の比率は49.6%、社会人採用者の管理職比率は42.8%と両比率とも高い水準にあります。今後、現状を維持できるよう努めてまいります。

【補充原則3-1-3】 サステナビリティへの取り組み・TCFD等の枠組みに基づく情報開示の質と量の充実

[1]サステナビリティ推進に関する取り組み

当社は、社会の持続的な発展と当社グループの中長期的な成長を両立させるために、サステナビリティ経営を重要な柱として位置付けています。特に、ESG(環境・社会・ガバナンス)に関わる課題への対応は、社会を構成する一員としての企業の責任を果たすとともに、当社グループの新たな企業価値を創出する機会であると認識し、2030年に向けた長期経営ビジョン『BeyondNewHeights2030 「流れ」を変える』において、サステナビリティ経営を経営戦略の中核に据えています。

また、2030年にありたい姿として、「テクノロジー/ソリューション」、「事業を通じた環境保全」、「コアビジネス/成長ビジネス」及び「多様な人財の活躍」の4つを掲げ、さらにそれらを実現するためのマテリアリティ(経営重点テーマ)を定めています。

2025年2月に公表した第2期中期経営計画では、マテリアリティ(経営重点テーマ)の見直しを行いました。これにより、あらためて当社グループの事業の成長を実現するための課題として、「①デジタル社会の発展への貢献」、「②地球環境の保全への貢献」及び「③進化によるゆたかな暮らしへの貢献」を、それらを支える経営基盤確立のための課題として「④未来をひらく人財力の強化」、「⑤持続可能なサプライチェーンの確立」及び「⑥攻守の効いたガバナンスの追求」を定めました。

これら6つのマテリアリティに積極的に取り組むことで、当社グループは持続可能な未来の創造を追求してまいります。

なお、当社は、サステナビリティ経営を強力に推進するため、取締役代表執行役社長を委員長、経営企画本部長を副委員長とし、当社の執行役、執行理事及び国内グループ会社の代表取締役社長を常任委員とするサステナビリティ委員会を運営しています。サステナビリティ委員会は、長期経営ビジョンの実現を目指し、環境及び社会課題の解決に向けた企業活動に取り組むことにより、持続可能な社会づくりに貢献するとともに、当社グループの持続的な成長及び中長期的な企業価値向上を実現するための主導的役割を果たすことを使命としています。

さらに、サステナビリティ委員会の運営及びサステナビリティ経営の推進を円滑かつ効果的に進めるため、サステナビリティ推進室を設置し、グループを横断したサステナビリティ経営の推進及び支援を行っています。

[2]気候変動に係るリスク及び収益機会が自社の事業活動や収益等に与える影響

当社は、気候変動が地球環境及び当社グループの事業活動に影響を及ぼす重大な課題であるとの認識のもと、2021年12月に「気候関連財務 情報開示タスクフォース(TCFD)」の提言への賛同を表明し、気候シナリオ分析を試行しました。

今後、データに基づく分析をさらに進めるとともに、気候変動に関するリスクと機会の把握を行い、TCFDのフレームワークに沿って、情報開示の 質と量の充実を段階的に進めることとしています。

また、環境長期ビジョンにおける長・中期目標であるCO2ゼロ、環境負荷ゼロ、リスクゼロの「3ZERO(トリプルゼロ)」に対する進捗と実績については、環境安全衛生委員会(環境、安全衛生に関する専門委員会)において確認し、方向性及び重要な施策について決定しています。また、特に重要な事項については取締役会に報告しています。

なお、気候変動への対応(TCFDに沿った開示)についての情報を当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/sustainability/environment/env_warming/

■3ZERO(トリプルゼロ)

1. CO2ゼロ

・ CO2 削減の取り組み

当社は、創業以来、素材からの一貫生産を基本とし、銅や鉄などの金属を電気炉で溶かしてバルブを製造しています。そのため電力を大量に消費し、環境に影響を与えていることから、主要な事業所においてはCO2フリー電力の調達を進めてまいりました。また、太陽光発電装置の導入のほか、重油やLPG(液化石油ガス)からLNG(液化天然ガス)への燃料転換及びカーボンニュートラルガスの調達にも取り組んでいます。

・2050年カーボンニュートラル実現へ向けて

製造工程等から排出されるCO2(スコープ1,スコープ2)の削減活動に加え、当社の事業活動に関連する取引先様から排出されるCO2(スコープ3)を算定し、サプライチェーンCO2排出量の低減活動に取り組んでいます。今後も環境に配慮したサステナブルなバルブ製品を提供することを目指しています。

2. 環境負荷ゼロ

持続可能な循環型社会を目指し、2022年度より資源循環推進タスクフォースを設置し、水資源、廃棄物、プラスチック及び有害物質等を対象に取り組んでいます。特に水資源については、2030年度にウォーターニュートラルをKPIとして掲げ、「節水」、「循環」、「涵養」を推進しています。

廃棄物に関しては、埋立処分率をKPIとして掲げ、生産工程から排出される鋳物砂を再生利用するなど資源の有効活用に努めています。

3. リスクゼロ

ISO14001及びISO45001の認証取得、相互監査、各種教育の推進及びグループ環境安全衛生マネジメント体制の構築などにより、公害、労働災害及び火災を防止し安心、安全、安定的なモノづくりに努めています。

[3]人的資本・知的財産への投資を含む経営資源の配分及び事業ポートフォリオに関する戦略

当社は、長期経営ビジョン及び中期経営計画において、長期経営ビジョン実現のための成長へのステップとして、人的資本及び知的財産への投資を含む経営資源の配分及び事業ポートフォリオに関する戦略を盛り込んでいます。

なお、事業ポートフォリオ基本方針を当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/investor_ir/management-policy/m_vision/

また、知的財産投資については、自社の経営戦略・経営課題として「持続的な成長に向けた技術・知財戦略」を挙げ、経営資源を継続的に投入すべき6つの基盤技術を定めるとともに、技術の深化及び材料の探究などによるブランド価値の向上、並びに人財育成など次世代に向けた環境づくりを推進しており、当社ウェブサイトにおいてこの内容を開示しています。

https://www.kitz.co.jp/sustainability/products/

[4]人的資本への投資等

1.人財ポートフォリオの策定及び人的資本を強固なものにするための取り組み 当社は、長期経営ビジョン達成に向けて、「多様な人財の活躍」を実現するため、当社グループ全体を見据えた人財ポートフォリオを策定し、国 内外グループ会社間の人財採用、育成及び配置を柔軟に行える仕組みづくりを進めています。また、人的資本を強固なものにするため、「強い組 織づくり」「良い組織づくり」及び「企業文化の醸成」の3本柱を軸に展開する取り組みを開始し、2030年に向けて人的資本価値を最大化し、選ばれ 続ける会社を目指しています。 さらに、個々の施策を実践するための基準となる人財育成方針及び社内環境整備方針に基づき、人権尊重、DE&I、ワーク・ライフ・バランスの推 進、健康経営及び社員エンゲージメントの向上等についての取り組みを行っています。

2.人権尊重

人権、貧困、労働及び環境など、近年ますます顕在化しているグローバルな社会課題の解決に向けて企業のリーダシップに期待が高まっており、当社においても重要な取り組み課題の一つであると認識しています。当社はこれらの社会課題への対応の一環として、人権に関する国際的な基準である「世界人権宣言」を支持するとともに、「国連グローバル・コンパクト(UNGC)」への賛同を表明し、UNGCの10原則の実践に向けた取り組みを行っています。

また、その取り組みの一つとして人権に関するアンケート調査を実施しており、社員一人ひとりの人権が尊重され、働きやすく風通しのよい職場環境を実現するための参考としています。さらに、コンプライアンス・ヘルプラインの活用により、社員からの人権に関する相談・通報を常時受け付けており、社員がいつでも安心して相談できる体制を構築しています。

加えて、サプライヤーに当社の企業理念・価値観を理解していただき、当社と一体となって取り組んでいただくため、人権尊重に関わる事項を含むサプライヤー・ガイドライン及びグリーン調達基準を制定しています。これらに基づいて、当社の主要なサプライヤーを対象に調査(自己評価)を実施しており、2024年度はグループ会社に展開し、企業理念に掲げる「ゆたかな地球環境と持続可能な未来の創造」に向けた調達活動を展開しています。

また、経営上の重要な戦略の一つとして、DE&Iを推進しており、ジェンダー平等、LGBTQへの理解促進、障がい者雇用促進及び外国人社員活躍推進について第2期中期経営計画において目標を設定し、目標達成に向けた具体的な取り組みを進めています。このうち、特にLGBTQへの理解促進については、「PRIDE指標」の5つの指標について取り組みを行っており、その結果、「PRIDE指標2023」への応募では「ブロンズ」の評価を、「PRIDE指標2024」への応募では最高位の「ゴールド」の評価を取得しました。

3.ワーク・ライフ・バランスの推進

① 健康経営

当社は、社員が安心して働き続けられるよう、ワーク・ライフ・バランスの充実、育児・介護を行う社員への両立支援及び健康経営について目標値を設定し、仕事と私生活の調和を実現できる環境づくりを進めています。また、当社は、持続的に成長する企業であるためには社員の健康管理・増進がますます重要であるとの認識のもと、社員の心身の健康づくりを戦略的に推進し、活力ある組織をつくるため、2021年にキッツグループ健康経営宣言及び取り組み方針として5つの柱(ワーク・ライフ・バランスの実現、安全・健康増進を軸とした職場環境の整備、予防を重視した生活 習慣病対策、メンタルヘルス対策・職場のストレス対策、ヘルスリテラシー向上のための社員教育)を制定し、推進しています。なお、当社は、優良な健康経営を実施する企業として、4年連続経済産業省より「健康経営優良法人」に認定されています。

②労働時間の適正化

当社は、社員が健康でいきいきと働ける風土づくりの一環として、労働関連法規の遵守徹底に加え、労使一体となって長時間労働の抑制やサービス残業の禁止、年次有給休暇の取得促進に取り組んでいます。2024年度の総労働時間短縮の目標は1990時間であるところ、1942時間の実績となりました。なお、一定の労働時間を超過した場合には、経営陣への報告に加え、産業医との面談などを通じて心身のケアにも努めています。

4.組織風土・意識の改革についての取り組み

当社は、創業からの伝統を守りながら、多様な人財が認められるよう、「今までのやり方が当たり前」から「常に新しい方法を」という考え方のもとに、意識の変革を促すための取り組みに注力しています。

年齢、性別、国籍及び文化などを超えて、社員一人ひとりがプロフェッショナルとして、最高のパフォーマンスでいきいきと働く企業を目指しており、社員エンゲージメントの持続的向上を人財戦略の一つとして掲げ、組織風土の現状把握を目的にエンゲージメント調査を実施しています。

2024年度は当社及び国内グループ会社を対象に社員エンゲージメント調査を実施しました。なお、調査の結果については、取締役会及び執行役会での経営陣への報告に加え、各職場へのフィードバックを実施し、組織風土の現状を確認・分析するとともに、具体的な行動計画と目標値を設定し、各職場での活動の展開につなげています。また、本調査を毎年定期的に実施することにより、社員エンゲージメントの継続的向上に努める方針です。

1.~4. の詳細な情報については、統合報告書及び当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/sustainability/social/human-rights/le="color:#000000">人権尊重

多様な人財の活躍 https://www.kitz.co.jp/sustainability/social/initiatives/

健康経営と労働安全衛生の確保 https://www.kitz.co.jp/sustainability/social/safety-health/

サプライチェーンマネジメント https://www.kitz.co.jp/sustainability/social/procurement/

社員との対話 https://www.kitz.co.jp/sustainability/stakeholders/employees/

【原則5-1】 株主との建設的な対話

[1] 株主との対話の促進

当社は、株主との対話を促進するため、次の取り組みを行っています。

1.IR担当執行理事を選任のうえ、IR担当部門長を中心とする体制によって株主との対話を促進しています。

2.すべての株主及び投資家に対し、適時・正確かつ公正に情報を提供するため、「ディスクロージャー・ポリシー」を策定し、当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/investor_ir/disclosure_policy/

3.原則として機関投資家及びアナリストを対象とする決算説明会を四半期ごとに、個人投資家を対象とする会社説明会を毎年開催しています。代表執行役社長、IR担当執行理事またはIR担当部門長が説明を行うほか、必要に応じて社外取締役を含む取締役が出席し、株主との対話を促進しています。

4.株主から面談の申し入れがある場合は、原則としてIR担当部門長が対応することとし、面談の趣旨及び所有株式数などに応じて、代表執行役社長またはIR担当執行理事が対応しています。

5.株主との対話を行う場合は、インサイダー取引防止のため、情報の適切な管理を行っています。

6.長期経営ビジョン及び中期経営計画等について、分かりやすい方法で説明しています。

7.株主との対話を補助するため、必要に応じて、関係部門による有機的な連携を図っています。

8.IR担当部門長は、機関投資家及びアナリストとの対話において把握した意見・要望等を代表執行役社長及びIR担当執行理事に定期的に報告するとともに、必要に応じて、代表執行役社長がその内容を取締役会に報告し、経営改善に活用しています。

9.決算短信及び有価証券報告書等の決算情報のほか、経営情報、株式関連情報、株主総会の情報等のIR情報を当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/investor_ir/

10.毎年12月末時点における株主構成の把握を行っています。

【資本コストや株価を意識した経営の実現に向けた対応】

当社は、取締役会において、資本コストや株価を意識した経営の実現に向けた対応について、当社の現状を評価・分析し、企業価値向上に向けた今後の方針・具体策を決議しており、株主資本コストをCAPMの手法による算定及び当社への期待収益率の2つの視点から分析しています。現状、当社の資本収益性は投資家の期待収益率を上回っているものの、中長期的な収益の成長性については市場の信頼を獲得していくことが今後の課題であると認識しております。

このため、当社では、「ROIC経営」、「財務戦略」、「成長戦略」、「ESG経営」、「IR戦略・株主施策」の5つの要素に施策を分解して取り組み、評価・分析していくことで、さらなる利益の創出、成長期待の醸成及び資本コストの低減を実現し、企業価値の向上を図ってまいります。

資本コストや株価を意識した経営の実現に向けた対応につきましては、当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/investor_ir/management-policy/m_vision/

【英文開示】 https://www.kitz.com/en/investor_ir/management-policy/m_vision/

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(キッツ:6498)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |