ブリッジレポート:(8912)エリアクエスト vol.21

| (8912:東証2部) エリアクエスト |

|

||||||||

|

||||||||

企業名 |

株式会社エリアクエスト |

||

社長 |

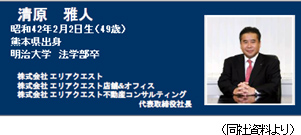

清原 雅人 |

||

所在地 |

東京都新宿区西新宿六丁目5番1号 新宿アイランドタワー7階 |

||

決算期 |

6月 末日 |

業種 |

不動産業 |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2015年6月 | 1,498 | 188 | 183 | 140 |

| 2014年6月 | 1,147 | 100 | 102 | 143 |

| 2013年6月 | 819 | 49 | 50 | 37 |

| 2012年6月 | 646 | 4 | 5 | 19 |

| 2011年6月 | 595 | -45 | -43 | -50 |

| 2010年6月 | 735 | 12 | 14 | 3 |

| 2009年6月 | 879 | -182 | -179 | -381 |

| 2008年6月 | 1,015 | -311 | -307 | -556 |

| 2007年6月 | 1,530 | -95 | -94 | -118 |

| 2006年6月 | 1,580 | 18 | 18 | -139 |

| 2005年6月 | 2,091 | 240 | 236 | 189 |

| 株式情報(8/23現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

【沿革】

創業者である清原雅人氏(1991年4月、明治大学法学部卒業)が野村證券(株)を経て、1998年4月に友人と起業。2000年1月に独立してエリアリンク(株)を設立し、01年3月に社名を(株)エリアクエストに変更した。

【特徴・強み 1都3県の駅前商業地においてテナント誘致に強いビル管理サービスを提供】

競合が少ない商業ビル特化の更新・契約管理及び仲介

同社は、アパートやマンション等の住居系不動産は手掛けず、JR及び私鉄主要駅の駅前に立地する商業ビルに特化して、ビル管理、売買仲介を含む更新・契約管理、及びテナント誘致事業を手掛けている。住居系不動産の同業務を手掛ける不動産会社は、テレビCMでよく目にする大手に加え、中小の不動産会社など数多いが(身近にある駅前不動産はこの分類)、同社のように商業ビル特化型の不動産会社は少ないと言う。

創業事業であるテナント誘致が強みに

同社がターゲットとする規模の商業ビルでは、管理にせよ、テナント付けにせよ、ビルオーナー等と付き合いのある駅前不動産等が強かった。しかし、小売りの現場において全国規模でチェーン展開する小売業者が優勢な昨今、こうした不動産業者はテナント確保で苦戦するケースが目立つようになってきた。一方、テナント誘致は同社にとって創業ビジネスであり、コーヒーチェーン、ドラッグストアチェーン、居酒屋チェーン等の出店需要を取り込み、会社設立から3年の2003年2月にマザーズ上場を果たし、04/6期に過去最高となる経常利益4億03百万円を計上した。同社は独自に分類した63業種・約3,000社の店舗テナントをデータベース化しており、物件毎にチームを組んで複数の社員がテナント誘致に従事しており、他社が一朝一夕に真似できるものではない。

唯一の上場企業としての圧倒的なパワー

最高益更新後は、収益構造改革に伴う苦しい時期があったが、これを乗り越えて、今16/6期は5期連続の増収・増益が見込まれる。安定収益を生むストック収入型ビジネスの好調を考えると、達成はほぼ確実と言える(上振れ期待が大きい)。業績の急拡大は偶然の結果ではなく、根拠がある。具体的には、競合が減った事、そして仮に競合したとしても、この分野で唯一の上場企業としてのパワーと積み重ねてきたデータベース及びノウハウで圧倒できるからだ。しかも、ビル管理(メンテナンス)も手掛けているため、ビルオーナーにワンストップの利便性も提供できる。

事業間シナジーの追求

テナント誘致は他のサービスと独立して提供されるのではなく、他のサービスと密接に関係している。同社は、テナント誘致事業部(テナント誘致)、更新及び契約管理事業部(トラブルの未然防止・解決)、ビル管理事業部(日常対応・設備等臨時対応)、の3事業部による三位一体型の管理サポート(テナント誘致力・トラブル対応力・設備対応力)を特徴としている(上記部門毎に担当を配し、3事業部が連携して対応している)。こうした事業間シナジーに、「パノラマクリーニング」と言う“日本一”を自負する清掃サービスを加える事で、ビルオーナーの心をつかみ、サブリース契約につなげている。

注.1 パノラマクリーニング

清原社長が自ら作成したビル清掃業務の作業指示と結果報告システムである。パノラマスケッチ、項目指示書、抜き打ちチェック、及び月次報告書からなり、パノラマスケッチに基づく丁寧な清掃作業と詳細な業務報告がビルオーナー等から高い評価を得ている。

パノラマスケッチ、項目指示書、抜き打ちチェック、月次報告書を特徴とする「パノラマクリーニング」

仲介、アフターフォロー、掃除・メンテナンスをワンセットで提供

注.2 サブリース事業

献身的なサービスを通してビルオーナー等との信頼関係が強固なものとなっていったため、12/6期からは更に一歩踏み込んでサブリースの営業を強化した。サブリースにすると、ビルオーナー等の取り分は減るが、水回り、電気、空調、ガス、エレベーター等(躯体以外の設備)、設備の補修費用等は同社が負担するため、手間も費用もかからない。加えて、同社はテナント誘致力が強いため、優良なテナント(より高い賃料での入居が可能なテナント)付けが可能だ。同社はサブリース物件の獲得を加速するべく、地域特性や立地に応じて物件の用途や機能を変更して性能を向上させたり価値を高めたりするリノベーションの提案を合わせ行っている。同社がサブリースの対象と考える物件には、フロアの一部やフロア全部が不稼働になっているケースが少なくないため、同社は不稼働部分の有効活用も含めてサブリースの提案を行っている。また、不稼働部分は原状回復がなされていないケースも多く、稼働するに当たって必要となるリフォーム、或いは高熱水道関係の修繕や新たな敷設等も同社が対応し、費用も負担する(時には鉄骨を入れ補強等も行う)。ビルオーナーは自ら負担する事なく、資産価値を高めると共に安定収益を享受できるようになる。 ターゲットを一等地の物件に絞り込んでいるため、サブリースでビルオーナーを説得する事は簡単ではないが、こうした提案営業によってオーナー側のメリットを示す事で契約につなげている。一方、同社は先行投資負担を織り込んだ収益性を試算した上で提案を行っているため、テナントが埋まれば先行投資を吸収して確実に利益を上げる事ができる。 サブリース契約後のオーナーの満足度は高く、解約は物件の売却等を理由に年に1~2件あるかどうかで、15/6期はサブリース売上高7億74百万円を計上したが、預り保証金の返還は187万円にとどまったと言う。 また、サブリースは、当然、空室リスクを伴うが、同社は、人の流れが多い一等地(乗降客の多い駅周辺)に絞り込む事で、リスクを極小化している。解約が発生しても、概ね1カ月程度で次のテナントが決まっている(テナントが解約する場合は、6か月前までに同社に連絡する必要がある)。駅前一等地(5万人以上の乗降客)はリーマン・ショック後もテナント需要に影響はなく、家賃も下がらなかった。逆に景気が良過ぎると、オーナーが強気になり、契約がまとまり難くなる。 オーナーの同意を得てサブリース物件を含めた同社の管理物件への広告看板設置を進めている(既に50か所程度で内諾を得ていると言う。掲載料無料のため看板費用のみ)。    清原社長は予備校までを熊本で過ごし、その後、明治大学に入学。卒業に5年を要したが、卒業後は、80年代後半には「世界最強の証券会社」と言われた野村證券に入社。大阪で「毎度です」と言いながら4年、名古屋で3年、営業の腕を磨いた。

|

| 2016年6月期決算 |

前期比24.2%の増収、同39.0%の経常増益

物件の増加によるサブリースの増加に加え、賃貸用不動産の取得による家賃収入の計上もあり、売上高が18億61百万円と前期比24.2%増加した。利益面では、サブリース物件のリノベーションや賃貸用不動産も含めた新規物件の規立ち上げで原価率が1.2ポイント上昇した他、人材採用及び販売促進費の拡大等で販管費も4億円と同10.4%増加したが、売上の増加で吸収。営業利益は2億62百万円と同38.9%増加した。税務上の累損があった事や、繰延税金資産の資産計上に伴い法人税等調整額△77百万円を計上したため、最終利益は2億94百万円と同109.8%増加した。 配当は1株当たり1円増配の期末2円を予定している。     17/6期は税務上の繰越損失が一掃された事と税効果会計の影響がなくなる事による税負担の正常化で売上高当期純利益率の低下が避けられないが、その一方で、賃貸用不動産が通期で寄与するため総資産回転率の改善が見込まれる。 |

| 2017年6月期業績予想 |

前期比12.8%の増収、同17.8%の経常増益予想

売上高は前期比12.8%増の21億円。サブリース物件の増加に加え、賃貸用不動産が通期で寄与すため前期は12.6億円強だったと推測されるストック収入型ビジネスの売上が15億円前後に増加するとみられる。利益面では、賃貸用不動産にかかる減価償却費負担等で原価率の上昇が見込まれるが、増収効果で売上総利益が10%強増加する見込み。引き続き機動的に広告宣伝費(販促費)を投下していく他、人材採用にも力を入れるため販管費も4億20百万円~4億30百万円程度に増加するが、売上総利益の増加で吸収して営業利益が3億10百万円と同18.2%増加する見込み。 支払利息の増加で営業外費用が増加するものの、経常利益も同17.8%増と伸びる。最終利益が同40.6%減の1億75百万円にとどまるのは、税務上の繰越損失が一掃された事と税効果会計の一時的要因がなくなるため。 配当は1株当たり2円の期末配当を予定している。  |

|

| <参考:コーポレート・ガバナンスについて> |

◎コーポレート・ガバナンス報告書

同社はコーポレートガバナンス・コード適用以降のコーポレート・ガバナンス報告書を2016年4月11日に提出している。

基本的な考え方

当社のコーポレート・ガバナンスに関する基本的な考え方は、その重点を株主利益向上に置き、コーポレート・ガバナンスの充実を図ることが重要な課題と認識しております。その一環といたしまして、意思決定の迅速化、経営の透明化等を意識しコンプライアンスの徹底等が機能する体制の構築に取り組んでまいります。

<実施しない主な原則とその理由>

当社は、現在外国人株主数とその比率がそれぞれ低いことから、招集通知の英訳は行っておりません。今後、外国人株主の比率等を勘案しつつ検討してまいります。なお、議決権の電子行使は可能となっております。

【補充原則1-2-4】(株主総会における権利行使) 【補充原則3-1-2】(情報開示の充実)

当社は、現在外国人株主数とその比率がそれぞれ低いことから、決算短信、決算説明会資料等について英文での作成は行っておりません。今後、外国人株主数の比率等を換算しつつ検討してまいります。

【補充原則4-1-3】(最高経営責任者等の後継者の計画)

当社は、現時点では最高経営責任者等の後継者計画は策定しておりません。今後、中期経営計画の中で後継者計画を策定し、取締役会で適切に監督を行ってまいります。

【補充原則4-10-1】(独立社外取締役が取締役会の過半数に達していない場合の諮問委員会の設置等の対応)

当社は、独立社外取締役が取締役会の過半数に達しておりませんが、社外取締役による問題提起を含め建設的な議論・意見交換を尊ぶ気風の醸成を行っております。したがって、取締役会は、取締役の指名・報酬などの特に重要な事項の検討や決定に関して、その機能の独立性・客観性の確保及び説明責任は果たすことができる構成となっていると認識しております。

<開示している主な原則>

当社は、いわゆる政策保有株式については、その保有の意義が認められる場合を除き、保有しないことを基本方針としており、現時点では、政策保有株式を保有しておりません。しかしながら、今後、事業戦略上の重要性等を目的として保有する場合があります。その場合は、毎年、取締役会で中長期的な経済合理性や将来の見通しを検討し、企業価値向上の効果等が乏しいと判断される銘柄については、売却を行ってまいります。議決権行使にあたっては、投資先企業の中長期的な企業価値、株主価値の向上につながる観点等から検討し、総合的に判断した上で適切に行使します。

【原則1-4】(いわゆる政策保有株式) 【原則1-7】(関連当事者間取引)

当社は、当社及び関連当事者間の取引について、当該取引が当社や株主共同の利益を害することが無いよう、取引内容及び条件の妥当性について、取締役において審議することとしております。

【原則5-1】(株主との建設的な対話に関する方針)

当社は、持続的な成長と中長期的な企業価値向上のためには、株主・投資家との積極的且つ建設的な対話が重要であると考え以下の体制の整備及び取り組みを行っております。

・定時株主総会において、総会終了後に「株主懇親会」を開催し、株主から株主総会議案以外の質問も受け付け、代表取締役社長が適宜、回答するように努めている。

・管理部を株主と対話する事務局とし、管轄する取締役を開示責任者とし、各部署連携に努め、迅速且つ的確な対応に尽力する。 ・代表取締役社長が説明を行うIR説明会を年2回以上開催し、中期事業計画も含め説明を行い、当社ホームページにおいて開示する。 ・重要な株主の意見等については毎月開催される取締役会へ報告を行い、取締役及び監査役との情報共有を図る。 ・株主及び投資家との対話にあたってはインサイダー情報を伝達しないことを方針とし、IR担当部署が適宜確認し、直接対話する者に対して指導を行う。 |

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2026 Investment Bridge Co.,Ltd. All Rights Reserved. |