ブリッジレポート:(4849)エン・ジャパン 2020年3月期決算

越智 通勝 会長 |

鈴木 孝二 社長 | エン・ジャパン株式会社(4849) |

|

会社情報

市場 | 東証1部 |

業種 | サービス業 |

代表者 | 越智 通勝、鈴木 孝二 |

所在地 | 東京都新宿区西新宿 6-5-1 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

2,820円 | 45,264,081株 | 127,645百万円 | 19.6% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

-円 | -% | -円 | -倍 | 834.74円 | 3.4倍 |

*株価は6/26終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*BPS、ROEは20年3月期実績。数値は四捨五入。

*21/3期の会社予想DPSとEPSは未定。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主に帰属 する当期純利益 | EPS | DPS |

2017年3月(実) | 31,719 | 6,856 | 6,848 | 4,005 | 88.03 | 27.60 |

2018年3月(実) | 40,710 | 9,626 | 9,731 | 6,366 | 139.93 | 46.50 |

2019年3月(実) | 48,733 | 11,661 | 11,834 | 8,144 | 178.97 | 62.80 |

2020年3月(実) | 56,848 | 11,005 | 11,057 | 7,125 | 156.23 | 74.80 |

2021年3月(予) | - | - | - | - | - | - |

(単位:百万円、円)

*21/3期の業績予想については、新型コロナウイルスによる事業及び業績への影響を正確に把握し、反映することが困難であるとの認識により、期初段階では公表が見送られた。

エン・ジャパンの2020年3月期決算について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.新中期経営計画(20/3期~22/3期)

3.2020年3月期決算

4.2021年3月期第1四半期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/3期は売上高が前期比16.7%の増収、営業利益が同5.6%の減益。売上面は、国内求人サイトにおいて、主力のエン転職は採用予算が大きい顧客企業内のシェア向上が順当に進み掲載単価が上昇したものの、競合企業による掲載期間延長及び価格割引が強まった影響により、主に中小企業の件数が想定を下回った。人材紹介は、子会社のエンワールド・ジャパン(以下、EWJ)及び、エン・ジャパンの人材紹介であるエン エージェントともに第3四半期が底となり、第4四半期は増収へ転じた。海外事業は、非注力国において前期を下回る売上高となったものの、注力国のベトナムとインドにおいて求人サイトが好調に推移した他、第1四半期よりインドFuture Focus Infotech (以下、FFI社)が新規連結となったことが寄与した。費用面では、海外の新規連結子会社の費用増及び中長期的な事業成長に向けた先行人員増に伴う人件費、加えてHR-Tech事業におけるプロモーション費用などが増加した。

- 21/3期の会社計画は、新型コロナウイルスによる事業及び業績への影響を正確に把握し、反映することが困難であるとの認識により、期初段階では公表が見送られた。また、同様の理由により21/3期の配当予想も未定となった。同社では、通期業績予想が策定可能な状況になった段階で、通期業績予想と配当予想を速やかに公表する方針である。

- なお、直近の動向を踏まえて、第1四半期連結会計期間のみ業績予想が開示された。第1四半期連結会計期間の売上高は前期比27.3%減の100億円、営業利益は前期比96.0%減の1億15百万円の予定。

- 今回のコロナ騒動により今後働き方や採用手法の変化が起こる可能性が高い。企業においてもコロナと上手く付き合いながら採用戦略を再構築する必要がありそうである。こうした採用戦略の変化に対して、HR-Techの推進など同社が活躍できるサービスも多いのではないかと思われる。採用ニーズの変化をいち早く察知し、魅力的なサービスを提供していくことができるのか注目される。

1.会社概要

「人材採用・入社後活躍」を支援する企業として、採用事業のほか、顧客企業の社員に対する集合型研修サービスを中心とした教育・評価事業も展開。創業以来、「独自性」、「社会正義性」、「収益性」という考え方を背景に求職者に徹底的に尽くすというスタンスを貫いてきたことで優位性を確立。現在は、更なる成長を実現すべく人材紹介サービスと海外展開、HR-Techサービスなどの新規事業を推進している。より組織・事業にフィットした人材の採用から、入社後の活躍・定着までを一貫して実現するサービスを提供することで継続的な成長につなげていく方針。

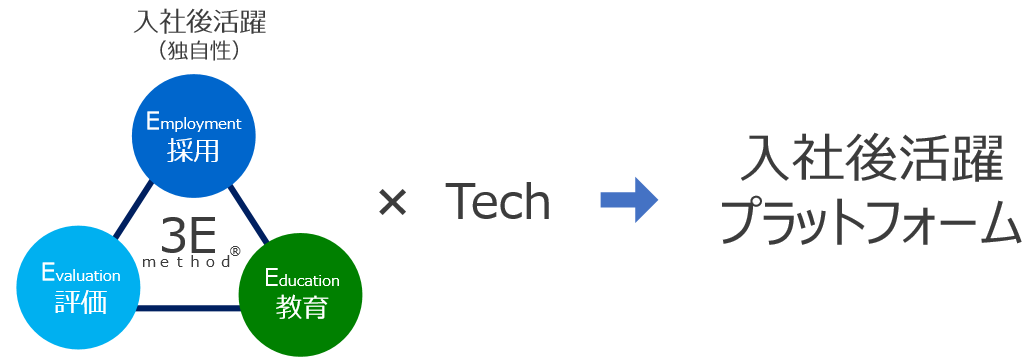

同社は、入社後活躍がゴールとの考えのもと、就職・転職自体をゴールとせず、「入社者の仕事人生の充実」・「企業の業績向上への貢献」をゴールとし、サービスを提供している。また、同社は、3つの「E」を連動させるエン・ジャパンの3Eメソッドに テクノロジーを掛け合わせ、より多くの「入社後活躍」の実現を目指している。

(同社決算説明資料より)

主なグループ企業

連結子会社 | 事業内容 |

エンワールド・ジャパン(株) | グローバル企業向け人材紹介・人材派遣 |

(株)アイタンクジャパン | インターン/新卒採用支援事業、大学生向けメディア事業 |

Navigos Group, Ltd.(ベトナム) | ベトナムNo.1の求人サイト運営及び人材紹介 |

en world Recruitment(Thailand) Co., Ltd.(タイ) | 人材紹介、人材派遣 |

New Era India Consultancy Pvt. Ltd.(インド) | 人材紹介 |

Future Focus Infotech Pvt.Ltd.(インド) | IT人材派遣 |

英才網聯(北京)科技有限公司(中国) | 中国4番手規模の総合求人サイト |

国内求人サイト

| 内容 |

| 特徴 | 顧客企業 |

エン転職 | 総合転職情報サイト | ・ | 一般企業直接募集原稿は、1社1社独自に 取材・撮影 | 一般企業 |

・ | 求職者の立場に立った正直かつ詳細な求人 情報 | |||

ミドルの転職 | 人材紹介会社集合サイト | ・ | ミドル層の転職に強い500社以上の人材紹介会社及び求人情報を掲載 | 人材紹介会社 一般企業 |

・ | コンサルタントの得意領域、実績などに加え ユーザーからの評価を公開 | |||

AMBI | 20代ハイクラス特化型求人サイト | ・ | 20代×年収500万円以上の案件が中心 | 人材紹介会社 一般企業 |

・ | 一般企業、人材紹介会社によるスカウトに軸を置いたサイト設計 | |||

エンジニアHubキャリア | Webエンジニアに特化した求人サイト | ・

・ | 「年収500万円以上」「自社プロダクトを持つ企業」の案件が中心 IT・Webエンジニア経験者向けの求人を厳選 | 一般企業 |

エン派遣 | 人材派遣会社集合サイト | ・ | 人材派遣会社の情報及び求人情報を掲載 | 人材派遣会社 |

・ | ユーザーが直感的に操作しやすい検索機能 | |||

エンバイト | アルバイト求人情報サイト | ・ | 主に人材派遣会社が保有するアルバイト求人情報を掲載 | 人材派遣会社 |

・ | ユーザーの閲覧履歴からお勧めバイトを提案する等、ユーザーの希望にあったバイト探しをサポート | |||

ウィメンズワーク | 女性向け求人情報サイト | ・ | 正社員として働くことを希望する女性向け求人サイト | 人材派遣会社 |

・ | 「正社員または正社員登用あり」の求人のみ 掲載 | |||

・ | オフィスワーク系職種を多数掲載 |

国内人材紹介

| 内容 |

| 特徴 | 顧客企業 |

エンワールド・ジャパン | 人材紹介 | ・ | 日本国内に営業・サービス・製造などの拠点を設けている 外資系企業及びグローバルな展開を行っている日系企業がクライアント。グローバル人材の中間管理職~エグゼクティブレベルの案件を取扱う | 外資系企業 日系企業 |

・ | グローバル人材の紹介領域において、国内トップクラスのシェア | |||

エン エージェント | 人材紹介 | ・ | エン・ジャパンが持つ求職者データベース及び企業顧客との取引実績を活用した人材紹介サービス。 | 日系企業 |

海外事業

| 国 | 内容 |

| 特徴 | 顧客企業 |

NEW ERA | インド | 人材紹介 | ・ | インドで事業を行う現地企業及びグローバル企業がクライアント | 現地企業 グローバル企業 |

・ | 高年収層の案件を中心に取り扱っており、IT関連に強み | ||||

Future Focus Infotech | IT人材派遣 | ・ | IT派遣で20年の実績があり、代表的なIT 企業を数多く顧客に持つ | 現地企業 グローバル企業 | |

・ | AIやIoTなど先端技術への投資・教育に力を 入れている | ||||

Navigos Search | ベトナム | 人材紹介 | ・ | ベトナムにおいてNo.1の人材紹介 | 現地企業 グローバル企業 日系企業 |

・ | 現地企業・グローバル企業に対し、管理職 レベルの人材を紹介。日系企業も強化 | ||||

VietnamWorks | 総合求人情報 サイト | ・ | ベトナムにおいてNo.1の求人サイト | 現地企業 グローバル企業 日系企業 | |

・ | 主に現地の人材と現地企業・グローバル企業が顧客対象。日系企業も強化 | ||||

英才網聯(北京)科技有限公司 | 中国 | 求人サイト | ・

・ | 2004年に設立。建築・不動産領域に強みを もつ求人サイトを運営 近年では建築・不動産以外の領域も強化 | 現地企業 グローバル企業 |

En world | タイ | 人材紹介 | ・ | タイで事業を行う現地企業及びグローバル企業がクライアント | 現地企業 グローバル企業 |

・ | 管理職以上の案件を中心に取り扱っており、高年収層に強み |

HR-Tech

| 内容 |

| 特徴 | 顧客企業 |

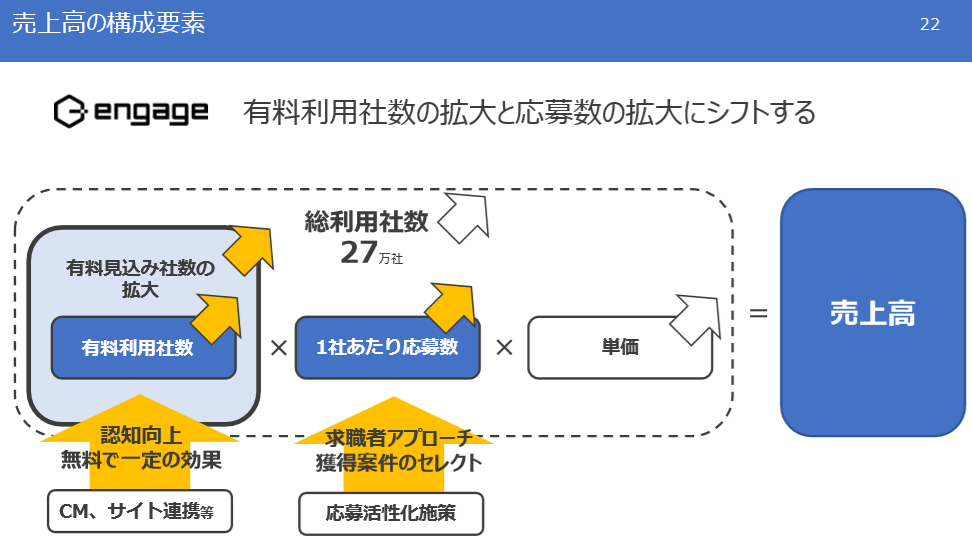

engage | 採用・入社後の活躍を目的としたデジタルプラットフォーム | ・ | フリーミアムモデルの採用支援ツール | 一般企業 |

・ | 高クオリティな企業の採用ホームページ、求人募集を簡単かつスピーディーに作成可能 | |||

・ | 作成した求人は自動で「indeed」や「googleしごと検索」等に連携 | |||

・ | 有料プランの利用により、より多くの応募獲得を顧客企業に提供し、採用強化をサポート | |||

・ | 適性テストやリテンション対策ツール等、関連サービスもengage上に搭載 等 |

国内その他事業・子会社

| 内容 |

| 特徴 | 顧客企業 |

3Eテスト en-college、 HR OnBoard | 社員の活躍・定着を図る各種サービスの提供 | ・ | 適性テストの開発・販売 | 一般企業 人材派遣会社 |

・ | 研修サービス「エンカレッジ」の運営 | |||

・ | リテンション対策ツール「HR OnBoard」の開発・販売 | |||

・ | 人事評価制度の構築 等 | |||

iroots | 新卒学生向けスカウトサイト | ・ ・ | 新卒学生向けの逆求人型就活スカウトサイト プロフィールや適性診断に基づき、企業が直接新卒学生にスカウトすることができるサービス | 一般企業 |

ZEKU 株式会社ゼクウ | 採用管理システム 業務管理システム | ・ | 求人情報、面接者、応募対応、効果測定などの各種管理を一元化 | 人材派遣会社 一般企業 |

・ | 採用後のスタッフや求人募集案件を一元管理 | |||

O.W.L.S | Webサイト及びアプリケーションのデザイン・開発受託 | ・ | UI×UXグロース事業を展開。デザインだけではなく、ユーザーがサイトやアプリを通じて得る適切な体験までを設計・コンサルティングの上でサービスを提供 | 一般企業 |

キャリアバイト | 大学生向け インターン情報サイト | ・ | 時間の切り売りではなく「成長できる有給インターン」を目的とした 大学生向けサイト | 一般企業 |

・ | インターンシップサイトのパイオニアであり、国内最大級の実績、求人件数 | |||

JapanWork | 外国人向け求人事業 | ・ | チャットで日本国内の外国人求職者と採用企業とのやり取りを代行 | 一般企業 |

・ | 日本語のみの求人案件や電話での会話が難しいことなど、求職者側の不自由を解決 | |||

・ | コミュニケーション不足により、求職者が面接に来ない等、採用企業側が抱える課題を解決 | |||

pasture | フリーランスマネジメントサービス | ・

・ | フリーランスへの発注、進捗、請求を一元管理できるクラウドサービス 受発注情報を全てデジタル化、CRMや会計ソフトなど他Webサービスとの連携も | 一般企業 |

FREELANCE START | フリーランスエンジニア 案件検索エンジンサイト | ・ ・ | 国内最大級のフリーランス案件検索エンジンサイト フリーランスエージェントの案件情報をまとめて検索・ エントリーが可能 | フリーランス エージェント |

その他新規事業 ※非連結子会社

| 内容 |

| 特徴 | 顧客企業 |

Insight Tech | マーケティングリサーチ AIを活用したデータ解析 | ・ | 消費者から買い取った「不満」をDB化~解析し、商品開発に役立つ商品として企業へ販売 | 一般企業 |

・ | 高度なデータ解析技術を元に企業が保有するデータを解析。課題解決のソリューション提供 | |||

エン婚活エージェント | オンライン 婚活支援サービス | ・ | 「結婚後の幸せ」をゴールとした新しいコンセプトの婚活サービス | 一般消費者 |

(同社決算説明資料より)

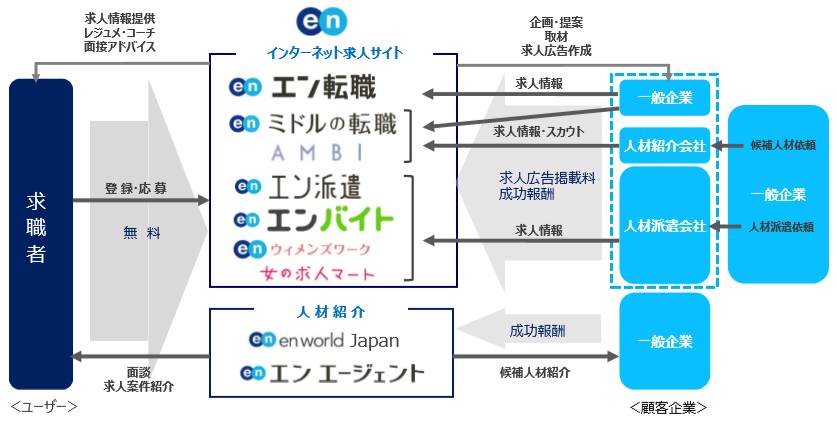

採用事業のビジネスモデル

(同社決算説明資料より)

同社の強み

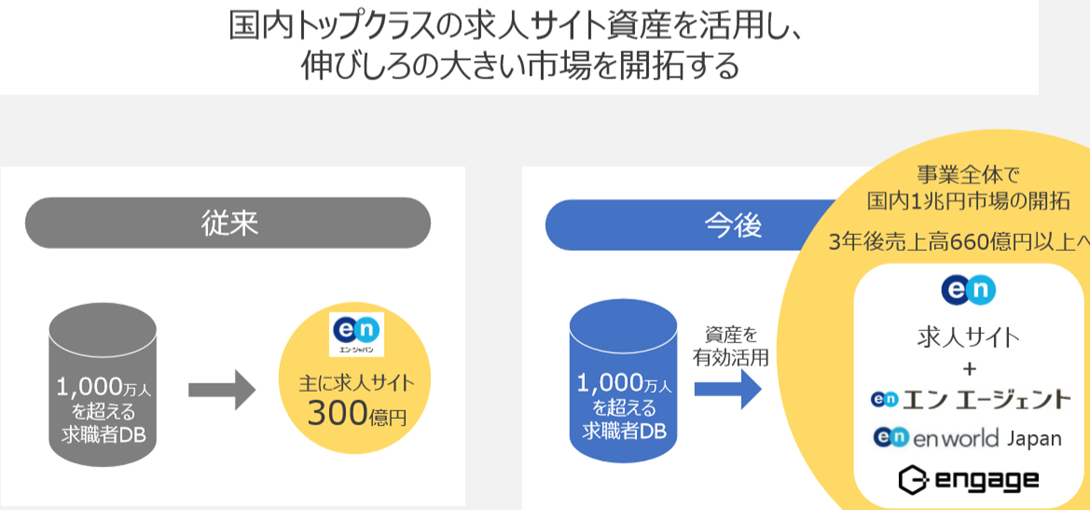

同社は、1,000万人を超える求職者のデータベースを有する。現在、主に求人サイト領域で年間約300億円の売上高を上げているが、今後はこうした国内トップクラスの求人サイト資産を有効活用し、人材紹介やHR-Tech領域での売上高拡大を目指している。

また、直販中心の営業体制、理念を重視した経営、求職者重視、クオリティ重視、採用・教育・評価連動、企業規模と資金力など強みが複合的な要素で構成されており、模倣が困難となっている。

(同社決算説明資料より)

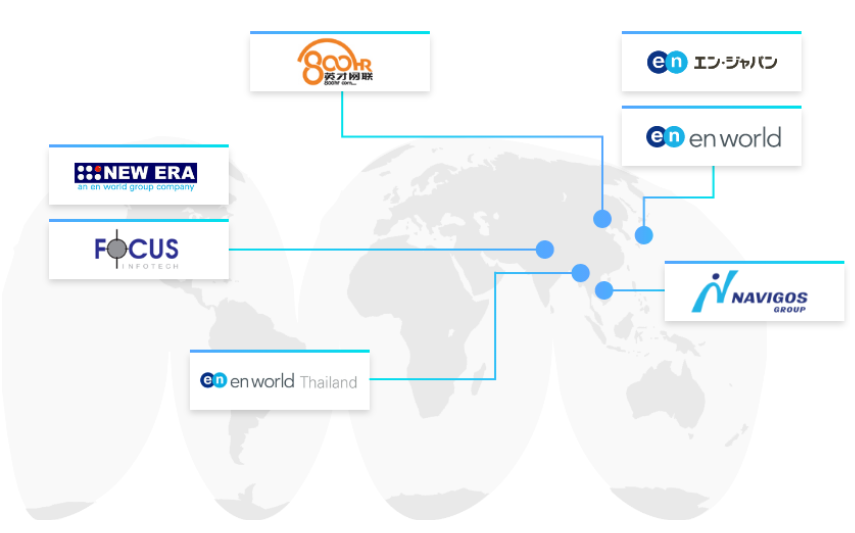

海外進出の状況

同社はアジア圏を中心に海外にも展開している。2013年4月にベトナム最大の求人サイト及び人材紹介を手掛ける「Navigos Group」を子会社化した。また、同年12月にはタイの人材紹介会社「The Capstone Group Recruitment and Consulting(現、en world Recruitment(Thailand) )」、2014年6月にはインドの人材紹介会社「New Era India Consultancy」を子会社化した。更に、2019年3月にインドのIT人材派遣会社「Future Focus Infotech」を子会社化した。

現在は、中長期観点からベトナム・インドにリソースを集中している。

(同社HPより)

ESGの取り組み状況

同社は、採用した人が定着せず、転職を繰り返すほうが短期的な収益に貢献する業界構造は課題であり、持続的な事業成長につながらないという考え方のもと、就職・転職自体をゴールとせず、「入社者の人生の充実」・「企業の業績向上への貢献」をゴールとし、入社後に活躍できるための各種のサービスを提供している。具体的には、エン転職では、「100%の取材・正直・詳細な原稿」や「担当者名」、「顔写真入りの責任原稿」を掲載している。さらに加えて、業界初で口コミサイトと求人広告を連動させ、企業からの口コミに関するコメント機能も充実。更に、従業員の離職リスクを早期に可視化し適切なフォローを実施でき、入社者の早期離職を防ぐことのできるリテンション対策ツールであるHR OnBoardを提供している。

また、国・地方自治体・NGO団体等の、持続的な発展に必要な「人材面」の課題を解決するため、同社及び同社サービスによる全面的な採用支援を多数実施している。

(同社決算説明資料より)

更に、ダイバーシティとして、女性の活躍推進と福利厚生の適用拡大を充実している。女性の活躍推進では、女性活躍を推進するプロジェクト「WOMen らぼ」を展開し、育児休暇をとる社員のサポートとして交流会、ランチ会の開催、女性社員満足度調査、スマートグロース制度(育休復帰後の時短勤務による、キャリア停滞・収入減を防ぐことを目的とした制度)などを実施。こうした取り組みにより、エン・ジャパン単体(2019年3月現在)で従業員に占める女性の割合54.0%、取締役における女性の割合20%(1名)となっている。

更に、同性のパートナーがいる社員向けにも福利厚生制度を適用し、拡大している。従来男女の婚姻関係がある社員に提供していた福利厚生制度を同性のパートナーがいる事実婚関係の社員へも適用。結婚記念日お祝い金、慶弔休暇、単身赴任時の金銭補助、退職給付株式の遺族給付なども提供している。

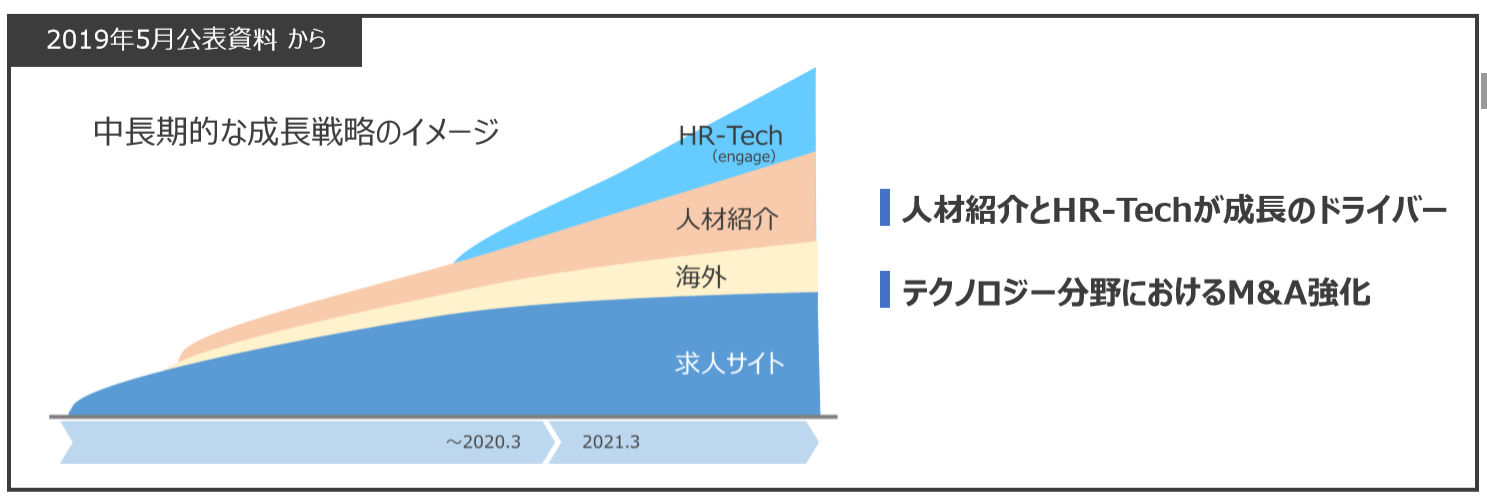

2.新中期経営計画(20/3期~22/3期)

同社は、2019年5月14日に中期経営計画(20/3期~22/3期)を公表していた。中期経営計画の基本方針は、①国内求人サイトは、売上高拡大重視から安定的な利益成長を重視、②国内人材紹介は、売上高成長・シェア向上による規模の拡大、③海外事業は、ベトナム・インドにリソースを集中、Tech領域の強化、④HR-Techは、積極的な投資を行い、高収益モデルを確立。最終年度である22/3期に、売上高850億円(19/3期比74%増)、営業利益230億円(19/3期比97%増)を目指すという数値目標であった。

しかし、2020年5月13日に中期経営計画の取り下げを行った。新型コロナウイルスによる経済活動の停止、顧客企業の業績悪化、景気後退及び採用活動の停滞等により、短期的には同社グループの業績に大きな影響が見込まれる一方で、構造的な人手不足要因等により、コロナ終息後は徐々に採用需要が回復する可能性も高い。こうした状況下、新型コロナウイルスの収束時期を予想することは極めて困難であり、現時点で中期経営計画を合理的に算定するが困難であるとの判断である。

中期経営計画(連結)

| 19/3期 実績 | 20/3期 実績 | 21/3期 計画 | 22/3期 計画 |

売上高合計 | 487.3 | 568.4 | 700 | 850 |

営業利益 | 116.6 | 110.0 | 164 | 230 |

配当性向 実績・計画 | 37% | 50% | ||

(単位:億円)

なお、中期経営計画の基本戦略方針に大きな変更はなく、算定可能な状況になった場合に改めて公表される見込みである。

(同社決算説明資料より)

3.2020年3月期決算

(1)2020年3月期連結業績

| 19/3期 | 構成比 | 20/3期 | 構成比 | 前期比 |

売上高 | 48,733 | 100.0% | 56,848 | 100.0% | +16.7% |

売上総利益 | 44,051 | 90.4% | 46,397 | 81.6% | +5.3% |

販管費 | 32,389 | 66.5% | 35,392 | 62.3% | +9.3% |

営業利益 | 11,661 | 23.9% | 11,005 | 19.4% | -5.6% |

経常利益 | 11,834 | 24.3% | 11,057 | 19.5% | -6.6% |

親会社に株主に帰属する 四半期純利益 | 8,144 | 16.7% | 7,125 | 12.5% | -12.5% |

(単位:百万円)

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

※数値は財務会計基準(2019年3月期4Qに英才網聯を持分法適用会社から連結子会社化し、同社1期分の業績は2019年3月期4Qに一括計上した数値との比較。)

売上高は前期比16.7%増収、営業利益は同5.6%減益

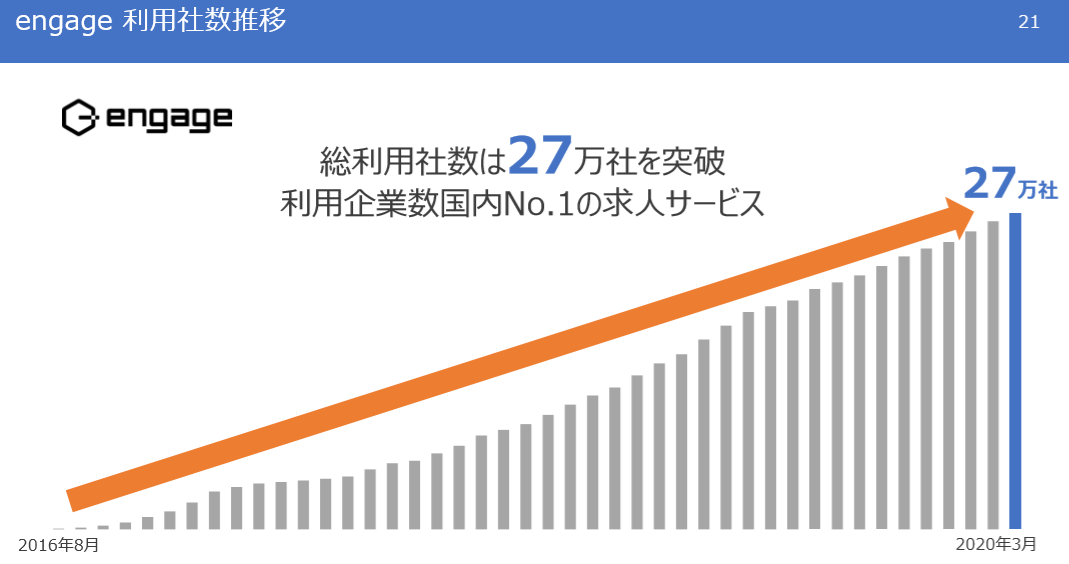

売上高は前期比16.7%増の568億48百万円。国内求人サイトの売上高は、前期を上回ったものの主力エン転職で前期を下回った。エン転職は今期の戦略方針に基づき、顧客企業に対する効果面の優位性を活かして、採用予算が大きい顧客企業内のシェアを拡大したことから、平均掲載単価の上昇に繋がった。一方で、中小顧客企業においては、想定よりも競合企業による掲載期間延長及び価格割引が強まったことを受け、掲載件数が減少した。第4四半期においてはengageとのセット販売等により、掲載件数が回復基調となった。人材紹介向けサービスは、ミドルの転職において、下期に景況感悪化懸念に伴い、顧客の人材紹介会社の成約数が弱まったものの、課金体系の変更及び顧客企業のサイト活用度の向上により、通期では順調に売上高が増加した。派遣会社向けサービスは、エン派遣が大手派遣会社内における高いシェアを維持し、安定的な売上高成長となった他、エンバイトは介護領域等の拡大により売上高が大幅に増加した。国内人材紹介の売上高は前期を上回った。景気減速の影響が見られたものの、EWJ、エン エージェントともに経営努力により第4四半期は増収に転じた。また、海外事業の売上高も前期を上回った。非注力国において想定を下回る推移となったものの、注力国であるベトナム、インドは、想定を上回り好調に推移した。インドは今第1四半期よりFFI社の業績が連結されたことも寄与した。その他、HR-Techは、積極的なプロモーション活動が奏功し、人事・採用プラットフォームengageの利用社数が27万社(2020年3月現在)まで拡大。2019年4月より開始した有料プランの利用社数が順調に推移し、engage売上高は前四半期比116.4%増加した。

利益面では、海外の新規連結子会社の費用増及び中長期的 な事業成長に向けた先行人員増に伴う人件費、HR-Tech事業におけるプロモーション費用などが増加した。営業利益は前期比5.6%減の110億5百万円。売上総利益率は前期比8.8ポイント低下し、売上高対販管費比率は同4.2ポイント低下した。売上原価の増加は、FFI社の連結化が影響した。また、前期は為替差益であったものが今期は為替差損であったことや貸倒引当金繰入額の計上などが影響し、経常利益の減益率が営業利益の減益率を上回った。その他、特別損益は投資有価証券評価損5億15百万円が大きなものであった。

1株当たり配当金は、前期より12円増増配の74.8円の予定(配当性向50%)。

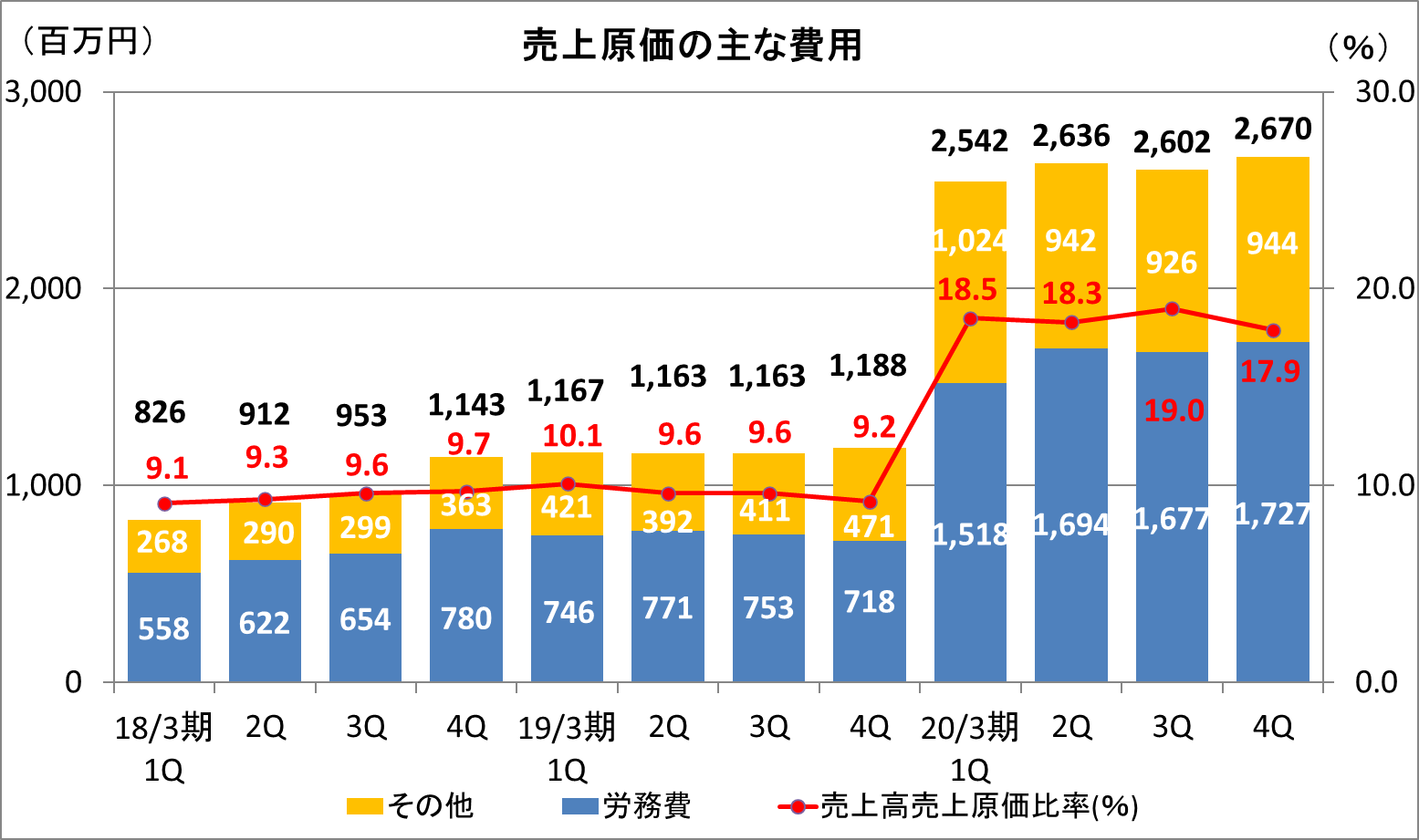

売上原価の主な費用

20/3期第4四半期の売上原価は、前年同期の英才網聯科技有限公司の業績を遡及して反映した参考値との比較で前年同期124.7%増加した。これは、新規連結のIT派遣会社、FFI社に関連する派遣スタッフの労務費、業務委託費が増加したもの。

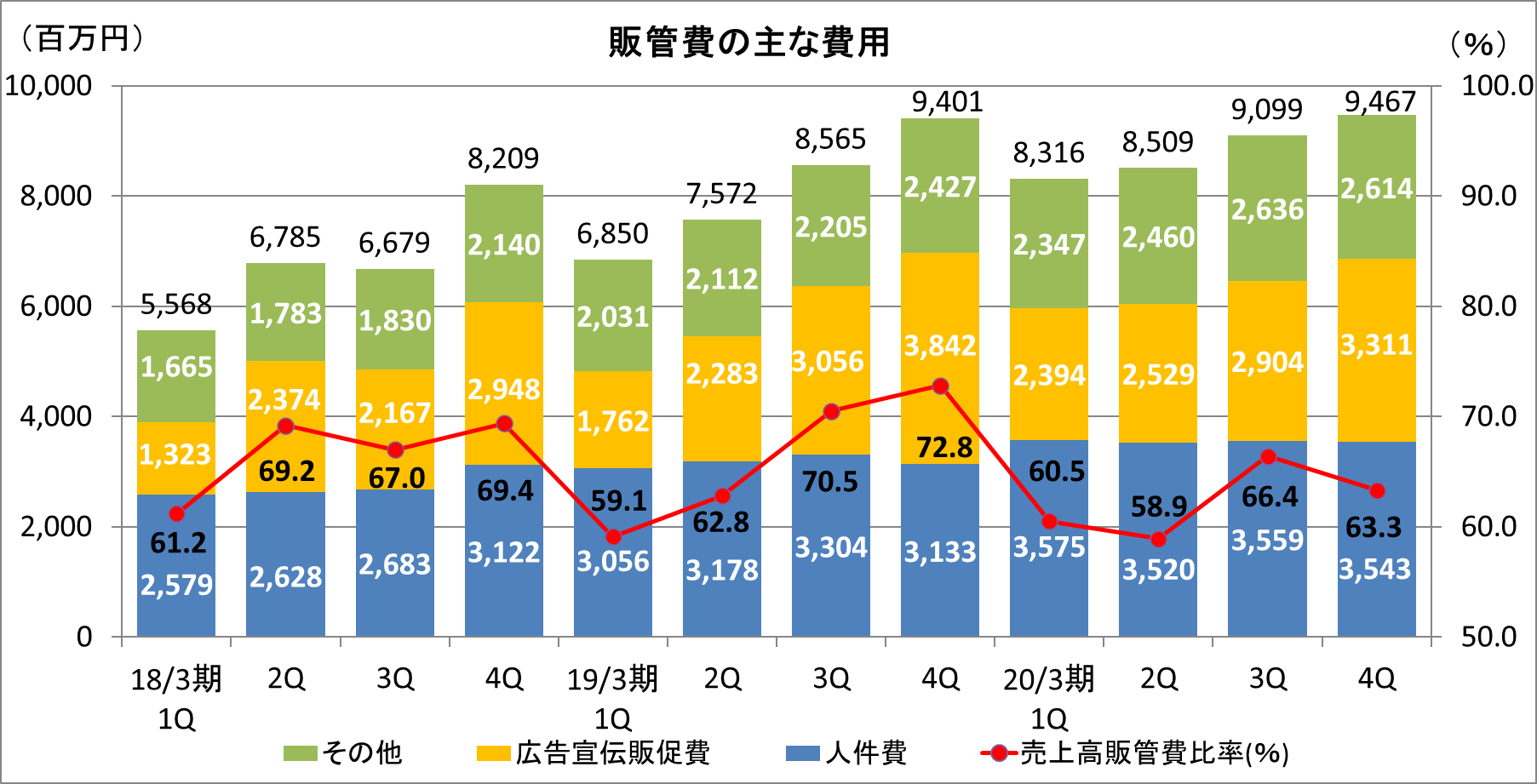

販管費の主な費用

20/3期第4四半期の販管費は、前年同期の英才網聯科技有限公司の業績を遡及して反映した参考値との比較で前年同期比0.7%増加した。広告宣伝費は先行投資であるHR-Techの新規投資分が増加したが、求人サイトで効率化・抑制した他、人件費、その他販管費(主に業務委託費用)も計画比で減少した。

(2)セグメント別動向

国内求人サイト【エン転職、ミドルの転職、AMBI、エン派遣、エンバイト、その他関連商品販売等】

| 19/3期 | 20/3期 | 増減額 (百万円) | 増減率 | ||

(百万円) | 営業利益率 | (百万円) | 営業利益率 | |||

売上高 | 31,400 | - | 32,126 | - | +727 | +2.3% |

営業利益 | - | 11,730 | 36.5% | - | ||

※19/3期のセグメント営業利益は配賦基準が異なるため比較・算出なし。

エン転職は、効果面の優位性は変わらず、大口顧客のシェアが高まった他、engageとのセット販売の好評により、中小顧客も 第3四半期を底に第4四半期は改善傾向となった。人材紹介会社向けサイトは、ミドルの転職は下期に顧客の人材紹介会社の成約が弱まるも、通期では順調に成長した他、AMBIはブランド認知も高まり高成長となった。派遣会社向けサイトは、事務系のエン派遣が高シェアを維持し安定成長したことに加え、エンバイトが大きく牽引した。こうした環境下、売上に応じて、広告宣伝費をコントロールした結果、2月修正計画の利益で着地した。

国内人材紹介【エンワールド・ジャパン、エン エージェント、 その他関連商品販売等】

| 19/3期 | 20/3期 | 増減額 (百万円) | 増減率 | ||

(百万円) | 営業利益率 | (百万円) | 営業利益率 | |||

売上高 | 11,152 | - | 11,878 | - | +726 | +6.5% |

営業利益 | - | 1,425 | 12.0% | - | ||

※19/3期のセグメント営業利益は配賦基準が異なるため比較・算出なし。

エン エージェントは、課題であった組織・運用体制の構築が進んだこと、前年4月に増加した人員の生産性が高まってきたことにより、第4四半期に増収に転じた。EWJも、第3四半期においてメーカーを中心とした顧客の需要減の影響を受けたものの、対象領域のシフト等を進めた成果により、第4四半期は増収に転換した。こうした環境下、EWJのスペシャリスト派遣人員が予算比減少したことに加え、コンサルタントのコミッションも予算比減少したこと等により、利益は2月修正計画を上回って着地した。

海外事業【ベトナム、インド、中国、シンガポール、タイ、オーストラリア (求人サイト、人材紹介、IT技術者派遣)】

| 19/3期 | 20/3期 | 増減額 (百万円) | 増減率 | ||

(百万円) | 営業利益率 | (百万円) | 営業利益率 | |||

売上高 | 4,635 | - | 10,745 | - | +6,110 | +131.8% |

営業利益 | - | 911 | 8.5% | - | ||

※19/3期のセグメント営業利益は配賦基準が異なるため比較・算出なし。

海外事業全体の業績は、ベトナム・インドは通期で計画を上回り業績に貢献したものの、それ以外の非注力国では苦戦した。シンガポールは12月で撤退が完了し、オーストラリアも4月に撤退。中国の英才は売却方針も時期は未定。ベトナムは、トップシェアの強みを活かし、求人サイトを中心に高成長が継続した他、社会人向けオンライン教育サービスへの参入など、周辺事業を強化した。インドは、上期については計画を大きく上回ったものの、下期はインド国内の経済情勢の悪化もあり、ややスローダウンした。

HR-Tech【engageおよび関連サービス販売】

| 19/3期 | 20/3期 | 増減額 (百万円) | 増減率 | ||

(百万円) | 営業利益率 | (百万円) | 営業利益率 | |||

売上高 | - | 475 | - | +475 | - | |

営業利益 | - | -1,943 | -409.1% | - | ||

※19/3期のセグメント営業利益は配賦基準が異なるため比較・算出なし。

engageは、通期売上計画5億円にはやや達しなかったものの、 第4四半期の売上高は第3四半期比倍増となった。また、有料利用申し込みが順調に増加した他、課題であった応募への転換もテコ入れが奏功し、売上の増加につながった。こうした環境下、追加投資は主にプロモーション費用へ投下。第4四半期はエリアを拡大しテレビCMを強化した。 営業損失となったものの概ね想定通りの水準で着地した。

国内その他事業・子会社【教育評価商品、新卒採用商品、ゼクウ、アウルス、 JapanWork、新規事業開発他】

| 19/3期 | 20/3期 | 増減額 (百万円) | 増減率 | ||

(百万円) | 営業利益率 | (百万円) | 営業利益率 | |||

売上高 | 2,021 | - | 2,113 | - | +91 | +4.5% |

営業利益 | - | -197 | -9.3% | - | ||

※19/3期のセグメント営業利益は配賦基準が異なるため比較・算出なし。

前期に売却した子会社の売上減少と、新規に連結した子会社の売上増加を除くと、売上高は前期比10%超の増収となった。主に派遣会社向けに採用管理システムを提供するゼクウ社の好調が牽引した。ゼクウ社及び教育評価商品に関しては黒字もしくは増益となった。新規事業のサービス立ち上がりに伴うコストの増加が影響し、全体では赤字となるものの、概ね2月修正計画線での着地となった。

(3)engageの状況

engageの有料利用社数の拡大と応募数の拡大を目指し、2020年1月に21都道府県に規模を拡大し、追加投資よるengageのテレビCMを実施した。このテレビCMや放映に合わせて実施したキャンペーンの効果もあり、engageは総利用社数が27万社を突破し、利用企業数国内No.1の求人サービスへ成長した。その結果、engageの第4四半期(1-3月期)の売上高は2億39百万円と第3四半期(10-12月期)の1億10百万円から2倍以上に拡大した。

(同社決算説明資料より)

(同社決算説明資料より)

(4)財政状態及びキャッシュ・フロー(CF)

| 19年3月 | 20年3月 |

| 19年3月 | 20年3月 |

現預金 | 28,409 | 28,081 | 仕入債務 | 126 | 475 |

売上債権 | 5,614 | 5,736 | 未払法人税等 | 2,072 | 1,883 |

立替金 | 2,000 | 2,047 | 流動負債 | 13,274 | 11,762 |

流動資産 | 37,255 | 37,065 | 資産除去債務 | 279 | 268 |

有形固定資産 | 719 | 1,021 | 負債 | 1,111 | 1,485 |

無形固定資産 | 6,858 | 7,712 | 純資産 | 35,466 | 38,648 |

投資その他 | 5,018 | 6,096 | 負債・純資産合計 | 49,852 | 51,896 |

固定資産 | 12,596 | 14,830 | 有利子負債合計 | 0 | 338 |

(単位:百万円)

※ 有利子負債=借入金+リース債務

20/3月末の総資産は前期末比20億43百万増加の518億96百万円。資産サイドでは、投資有価証券やのれんやソフトウェア等が、負債・純資産サイドでは、利益剰余金や資本剰余金等が主な増加要因。総資産の約71%を流動資産が占める等、資産の流動性が高い。自己資本比率も72.8%と、高水準を維持している。

キャッシュ・フロー

| 19/3期 | 20/3期 | 前期比 | |

営業キャッシュ・フロー | 10,680 | 8,044 | -2,636 | -24.7% |

投資キャッシュ・フロー | -4,556 | -4,127 | 429 | - |

フリー・キャッシュ・フロー | 6,124 | 3,917 | -2,207 | -36.0% |

財務キャッシュ・フロー | -2,237 | -5,036 | -2,799 | - |

現金及び現金同等物の期末残高 | 29,942 | 28,766 | -1,176 | -3.9% |

(単位:百万円)

CFの面から見ると、税金等調整前当期純利益や未払金の減少などにより営業CFのプラス幅が縮小した。連結の範囲の変更を伴う子会社株式の取得による支出の減少などにより投資CFのマイナス幅が縮小したものの、フリーCFのプラス幅も縮小した。また、自己株式の取得や配当金の支払額が増加したことなどにより財務CFのマイナス幅も拡大した。

(5)20/3期の投資実績

総額約24億円のM&A及び出資を実施

同社は、国内外のIT・デジタル領域やニッチ領域に強みを持つ人材関連を中心に投資を行う方針を掲げており、20/3期に約24億円のM&Aと出資を実施した。

M&A | 9.3億円 | ◆Japan Work社(チャットボットを活用した外国人向け求人事業) ◆NLV Training社(ベトナムの社会人向けオンライン教育事業) ◆ブロカント社(国内最大級のITフリーランス向け案件情報サイト 「FREELANCE START」を運営) |

出資 | 14.6億円 | ◆ITプロパートナーズ社(ITフリーランス・起業家支援事業) ◆国内外のテクノロジー関連ファンド など計12件の出資 |

*Japan work社は現金約0.9億円+自己株式による取得

*ブロカント社は自己株式による取得約5.9億円

(6)最近のトピックス

【自己株式の取得】

同社は、資本政策方針及び株式市場動向を鑑み、2回渡り自己株式の取得を実施した。

取得した株式数の合計は、99万6,200株 (発行済株式総数の2.2%)で、株式の取得価額の総額は25.8億円(取得期間 2020年2月13日~2020年3月12日までで15.8億円、2020年4月1日 ~2020年4月24日までで10億円)となった。

今後も財務状況及び株式市場動向をみながら、自己株式の取得を適宜検討する方針である。

【シンガポール子会社の閉鎖と中国子会社の売却検討の開始】

海外事業において、注力国であるベトナム・インドの他、より成長が見込めるテクノロジーに特化した関連企業に注力するためシンガポール子会社の閉鎖と中国子会社の売却の検討開始を決定した。シンガポールのen world SINGAPORE PTE.LTD.は、3月末をもって連結から除外される予定で、閉鎖に係る費用が発生する見込みであるが、自社設立のため減損は発生しない。中国の英才網聯科技有限公司の売却時期は未定であるが、売却時に関係会社株式売却益が発生する見込みである。また、のれんは償却済のため減損は発生しない予定である。

4.2021年3月期第1四半期業績予想

(1)2020年3月期連結業績

| 20/3期 第1四半期 | 構成比 | 21/3期 第1四半期 | 構成比 | 前期比 |

売上高 | 13,763 | 100.0% | 10,000 | 100.0% | -27.3% |

売上総利益 | 11,221 | 81.5% | 7,480 | 74.8% | -33.3% |

販管費 | 8,316 | 60.4% | 7,365 | 73.6% | -11.4% |

営業利益 | 2,904 | 21.1% | 115 | 1.2% | -96.0% |

経常利益 | 2,892 | 21.0% | 143 | 1.4% | -95.1% |

親会社株主に帰属する当期純利益 | 1,917 | 13.9% | 3 | 0.0% | -99.8% |

(単位:百万円)

21/3期第1四半期の業績予想は、前年同期比27.3%減収、同96.0%営業減益

21/3期の業績予想と配当予想については、新型コロナウイルスによる事業及び業績への影響を正確に把握し、反映することが困難であるとの認識により、期初段階での公表は見送られ、第1四半期連結会計期間の業績予想のみの開示となった。通期業績予想と配当予想については、今後算定が可能となった段階で速やかに公表する予定である。

4月7日の緊急事態宣言以降、採用活動の見合わせが急増しており、国内採用市場は先行き不透明感が強まっているものの、短期での収束と長期における停滞の両方のシナリオが想定される。こうした環境下、同社では採用需要の急回復と長期停滞の双方に対応できる体制を構築する。 変動コストの削減、強固な財務基盤により、厳しい状況を乗り越える一方で、今後、働き方や採用手法の変化等が起こる可能性が高いことから HR-TechやM&Aは好機と捉え、積極的な投資を実施する。

20/3期第1四半期の会社計画は、売上高が前年同期比27.3%減の100億円、営業利益が同96.0%減の1億15百万円。

売上高面では、国内求人サイトが前年同期比44%程度の減収、国内人材紹介が同10%程度の減収、 海外子会社が同20%程度の減収を想定。これらは主に新型コロナウイルスに起因した、経済活動の停止による企業の採用ニーズ減少と採用プロセス長期化の影響を反映したもの。一方、HR-Techは前年同期比約8倍の増収を想定。また、費用面では、売上高の状況及び広告効率の改善により、広告宣伝費や業務委託費等の変動費を中心に抑制を図るものの、業務委託費関連の本格的なコスト削減は第2四半期以降になる見込みである。

管理会計ベースの21/3期第1四半期のセグメント別売上高・営業利益(会社計画)

| 20/3期 第1四半期 | 21/3期 第1四半期 | 増減 | 増減率 | |

国内求人サイト | 売上高 | 75.5 | 42.3 | -33.2 | -44.0% |

営業利益 | 28.4 | 5.9 | -22.5 | -79.1% | |

営業利益率 | 37.6% | 14.0% | - | -23.6P | |

国内人材紹介 | 売上高 | 30.4 | 27.6 | -2.8 | -9.3% |

営業利益 | 3.7 | 0.6 | -3.1 | -85.1% | |

営業利益率 | 12.2% | 2.0% | - | -10.2P | |

海外事業 | 売上高 | 27.2 | 21.8 | -5.4 | -19.8% |

営業利益 | 2.8 | 1.3 | -1.5 | -53.5% | |

営業利益率 | 10.3% | 6.0% | - | -4.3P | |

HR-Tech | 売上高 | 0.4 | 3.4 | +3.0 | +760.0% |

営業利益 | -3.9 | -3.1 | +0.8 | -19.8% | |

営業利益率 | -975.0% | -90.9% | - | +884.1P | |

その他事業・子会社 | 売上高 | 5.1 | 6.1 | +1.0 | +19.6% |

営業利益 | 0.1 | -1.6 | -1.7 | -1,731.5% | |

営業利益率 | 2.0% | -26.7% | - | -28.7P | |

全社調整 | 売上高 | -1.2 | -1.3 | -0.1 | +20.0% |

営業利益 | -2.1 | -1.9 | +0.2 | -30.0% | |

連結 | 売上高 | 137.6 | 100.0 | -37.6 | -27.3% |

営業利益 | 29.0 | 1.2 | -27.8 | -96.0% | |

営業利益率 | 21.1% | 1.2% | - | -25.4P | |

(単位:億円)

急激な採用需要の縮小により、特に国内求人サイトの売上高とセグメント利益が大幅に減少する。

21/3期第1四半期の費用計画

| 20/3期 第1四半期 | 21/3期 第1四半期 | 増減 | 増減率 |

原価 | 25.4 | 25.1 | -0.2 | -1% |

販管人件費 | 35.7 | 34.9 | -0.7 | -2% |

広宣販管費 | 23.9 | 11.5 | -12.4 | -52% |

その他販管費 | 23.4 | 27.1 | +3.6 | +16% |

総費用 | 108.5 | 98.8 | -9.7 | -9% |

(単位:億円)

総費用は広告宣伝費を中心に絞り込みを行うものの、その他販管費(業務委託等の変動コスト)が本格的に削減できるのは第2四半期以降となる見込み。

(2)新型コロナウイルスに対するステークホルダーへの対応

同社は、ステークホルダーに対し、早期に以下の対応を実施した。

同社の従業員 | ・ | 安全及び感染拡大防止のため、雇用形態を問わず、全従業員を在宅勤務へ |

・ ・ | セキュリティ対策及び在宅に必要な機器の供与 営業活動はコロナ前からオンライン商談システムを積極活用しており、継続 | |

求職者 | ・ | 転職不安の軽減のため、求人広告掲載企業に採用意志を確認し、 積極的に採用を継続する求人のみ掲載(エン転職) |

顧客企業及び その従業員 | ・

・ | 「新型コロナウイルス対策プロジェクト」 を開始(4/15~)。 国民生活・安全のために業務を止められない医療・物流事業者へ 「engage」有料応募プランを無償で提供 社員教育サービス「エンカレッジオンライン」を無償で提供(同社主要サービス利用顧客向け) |

5.今後の注目点

今第1四半期は、新型コロナウイルス感染症拡大に伴う緊急事態宣言により、企業の採用需要の大幅な減少が避けられない状況となっている。業界大手の同社においてもとりわけ第1四半期は大幅な減収減益が避けられない見込みである。こうした中、同社は広告宣伝費を中心に大幅なコストダウンを実施する予定である。しかし、業務委託等の変動コストの削減は第2四半期以降となりそうである。コストコントロールの強化により、第1四半期の利益計画を達成することができるのか注目される。また。今回のコロナ騒動により今後働き方や採用手法に変化が起こる可能性が高い。企業においてもコロナと上手く付き合いながら採用戦略を再構築する必要がありそうである。こうした採用戦略の変化に対して、HR-Techの推進など同社が活躍できるサービスも多いのではないかと思われる。採用ニーズの変化をいち早く察知しどの様な魅力的なサービスを提供していくのか注目される。更に、生産年齢人口の減少や産業構造の変化等からもたらされる構造的な人手不足が存在している環境下において、企業はいつまでも採用活動を抑制することは不可能である。新型コロナウイルス感染症の収束状況とも連動するのであろうが、同社の業績もいずれ底打ちし回復に転じることが予想される。業績回復の確信度が高まった局面で、公表が見送られた今期業績予想の開示や新たな中期経営計画の公表が行われるものと予想される。今期業績予想の発表や中期経営計画の公表がいつの時期に実施されるのか、期待を込めて注目したい。

<参考:コーポレート・ガバナンスについて>

<組織形態および取締役・監査役の構成>

組織形態 | 監査役会設置会社 |

取締役 | 5名、うち社外2名 |

監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日: 2020年6月26日

<基本的な考え方>

当社は、その事業を通じて、株主やクライアント等様々なステークホルダーをはじめ、広く社会に役立つ存在でありたいと考えております。そのために、当社グループ全体として経営環境の変化に対応できる組織体制を構築することを重要な施策と位置付けており、当社グループの健全な成長のため、コーポレート・ガバナンスの強化と充実を図り、公正な経営システム作りに取り組んでおります。また、役職員の倫理観・誠実さを高めることは、様々なステークホルダーの真の信頼を得るうえで、基本的な前提となると考えております。今後もコンプライアンスに関する教育の徹底等内部管理体制の更なる整備を進め、これを適正に機能させることによって、健全な経営を確保してまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

【補充原則4-8】

当社は、独立社外取締役を1名選任しております。社外取締役井垣 太介は、東京証券取引所の有価証券上場規定第436条の2に規定する独立役員の要件をすべて満たしており、候補者と一般株主との間に利益相反を生じるおそれがないと判断しておりますが、候補者の所属する法律事務所の方針に従い、独立役員として指定、届け出は行っておりません。

<コーポレートガバナンス・コードの各原則に基づく主な開示>

【原則1-4】

上場株式を保有しないことを原則としますが、業務提携その他経営上の合理的な目的に基づき上場株式を保有する場合には、その目的に応じた保有であることを定期的に確認し、中長期的な視点で保有目的にそぐわないと判断した企業の株式については、株価や市場動向等を考慮して売却いたします。政策保有株式に係る議決権行使については個別に中長期的な視点での企業価値向上、株主還元向上につながるかどうか等の視点に立って判断しますが、対象会社の企業価値を毀損するおそれがある議案については特に留意して判断します。

【原則1-7】

当社は、関連当事者取引の範囲の把握及び取引を適切に管理するためのフローを明確にするため、「関連当事者取引 管理ガイドライン」を制定しております。関連当事者の範囲については、総務部が作成及び年一回更新する「調査票」により把握しており、関連当事者取引が発生する場合には、その重要性によって事前に取締役会による決議もしくは「稟議・申請規程」に基づく決裁を必要としております。実施した関連当事者取引については、管理本部長がその重要性を「関連当事者開示にする会計基準適用指針」に基づき判断したうえで、その概要を有価証券報告書等において開示しております。

【原則2-6】

当社は、企業年金の制度がございません。従いまして、本件に関しまして当社の財政状況に対するリスクが生じることはありません。 将来、導入を検討する場合がございましたら運用に対する十分なスキルを有した人材の配置を検討いたします。

【原則3-1】

(ⅰ)当社は、「『人間成長』の実現」として、「成果を求められる日々の働く場で、仕事の能力を高め、精神面だけでなく、物質面(収入面)でも豊かになること、つまり心物両面で豊かになること」を経営理念としております。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(エン・ジャパン:4849)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| エン・ジャパンの適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| Web上でブリッジレポートのアンケートに回答頂くと、各種商品に交換可能なポイントがレポート毎に獲得できます。 |