ブリッジレポート:(4043)トクヤマ 2021年3月期第2四半期決算

横田 浩 代表取締役 社長執行役員 | 株式会社トクヤマ(4043) |

|

企業情報

市場 | 東証1部 |

業種 | 化学(製造業) |

代表取締役社長執行役員 | 横田 浩 |

所在地 | 東京都千代田区外神田1-7-5 フロントプレイス秋葉原 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

2,591円 | 69,934,375株 | 181,199百万円 | 12.4% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

70.00円 | 2.7% | 316.75円 | 8.2倍 | 2,560.17円 | 1.0倍 |

*株価は10/28終値。各数値はROE以外21年3月期第2四半期決算短信より。ROEは前期実績。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2017年3月(実) | 299,106 | 39,720 | 33,998 | 52,165 | 147.78 | 0.00 |

2018年3月(実) | 308,061 | 41,268 | 36,196 | 19,698 | 259.81 | 30.00 |

2019年3月(実) | 324,661 | 35,262 | 33,400 | 34,279 | 493.26 | 50.00 |

2020年3月(実) | 316,096 | 34,281 | 32,837 | 19,937 | 287.05 | 70.00 |

2021年3月(予) | 300,000 | 28,000 | 28,000 | 22,000 | 316.75 | 70.00 |

*単位:円、百万円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

2017年10月1日より売買単位を1000株から100株へ変更するとともに、同日付で株式併合(5株を1株へ併合)を実施。DPSは併合を考慮した年間配当金合計。EPS、DPSは遡及再計算していない。

トクヤマの2021年3月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2021年3月期第2四半期決算概要

3.2021年3月期業績見通し

4.次期中期経営計画について

5.今後の注目点

<参考1:中期経営計画「再生の礎」>

<参考2:コーポレートガバナンスについて>

今回のポイント

- 21年3月期第2四半期の売上高は前年同比6.2%減の1,432億円。特殊品のみが増収。苛性ソーダの国内販売数量が減少し、石化製品の販売価格が軟調だった。歯科器材等の輸出数量も減少した。営業利益は同11.4%減の129億円。国産ナフサなど原燃料コスト減少がプラス寄与したが、苛性ソーダの国内販売数量が減少したほか、輸出価格が軟調だった。定期修理などを行ったが固定費は想定よりも小幅にとどまった。

- 21年3月期通期予想を修正した。売上高は前期比5.1%減の3,000億円、営業利益は同18.3%減の280億円を予想。子会社サン・トックスの連結除外により売上高を3,000億円に修正した。利益は据え置いたがセグメント別内訳は見直している。為替の下期前提は105円/USD(期初前提は110円、上期実績は107円)、国産ナフサは下期前提32,500円/kl(期初前提は43,000円/kl、上期実績は27,600円/kl)で、原材料価格は低位で推移すると見ている。配当は前期と同じく70.00円/株の予定。予想配当性向は22.1%。

- 化成品が低調、ライフアメニティーで新型コロナウイルスの影響は避けられなかったことなどから減収減益となったが、特殊品が好調で、セメント出荷量も内需全体よりも減少幅は小幅にとどまるなど、事業ポートフォリオの効果により総体的には堅調な決算であった。

- 各社決算を概観すると「5G」関連需要が収益にインパクトを与えつつあるようだ。欧州での新型コロナウイルス感染拡大状況が気になるところではあるが、下期も堅調な事業環境が見込めそうだ。また、事業基盤の強化に向け、グループ再編に積極的に動いている点も今後の収益力強化という点で注目される。

- 加えて、来期から始まる次期中期経営計画の主要コンセプトが示された。その中心となるのが環境関連の取り組みである。リスクを低減しつつ、いかにして事業機会創出に結びつけていくのか。具体的な施策、道筋を注目したい。

1.会社概要

ソーダ灰、苛性ソーダなど幅広い用途に用いられる必要不可欠な基礎化学製品、多結晶シリコンを始めとする半導体関連製品、国内第4位の生産量のセメントのほか、メガネ関連材料や医薬品原薬などのファインケミカル製品を展開する総合化学メーカー。1918年創業。多様な特有技術から生み出される先端製品、高度に統合・集積された徳山製造所の競争力などが大きな強み。

【1-1 沿革】

1918年にガラスの原料であるソーダ灰(炭酸ナトリウム)の国産化を目指し、創業者 岩井勝次郎により「日本曹達工業株式会社」として設立された。現在でもソーダ灰製造を継続する唯一の国産メーカーである。

1938年にはソーダ灰事業の副産物を生かした湿式法によるセメント製造を開始した。

第二次大戦後、無機関連事業を伸張させた後、高度経済成長時代に入ると、塩化ビニルやポリプロピレンなど石油化学関連事業を拡大させた。

2度のオイルショックを経た後は、電子材料・ファインケミカルなど高付加価値分野へ進出。1984年には、現在では世界トップスリーに入る多結晶シリコン事業に進出した。また、1985年には電子部品の放熱材料として用いられる窒化アルミニウム粉末を独自開発の製法である還元窒化法により製造を開始した。

以降も、メガネレンズ材料や歯科器材など生活・医療分野、環境・エネルギー分野などへ事業フィールドを拡大させてきた。

ただ、2009年にマレーシアに設立した連結子会社「トクヤママレーシア」における多結晶シリコン事業が市況下落により大幅に収益が悪化。これにより15年3月期、16年3月期に多額の減損損失を計上し無配に転じた。

こうした状況に対し、2016年5月には「財務基盤の再建」に向けた種類株式の発行による資金調達を実施。

同時に、「あらたなる創業」に向けたビジョンの下、5年間の中期経営計画「再生の礎」を策定・発表し、組織風土の変革、事業戦略の再構築などの重要課題に取り組んでいる。18年3月期には4期ぶりの配当を実施した。

【1-2 経営理念など】

1989年に制定された「基本理念」、「行動指針」の抜本的な見直しを行い、2016年の中期経営計画「再生の礎」策定時に、新たに「存在意義、「目指す姿」、「価値観」からなる、あらたなる創業に向けた「トクヤマのビジョン」を制定した。

2018年に創業100年を迎えるにあたり、次の100年に向けて「トクヤマ再生の礎」を築き、持続的成長を遂げていくためには、改めてトクヤマの存在意義と進むべき方向性を明確にする必要があると考えた。

事業戦略をはじめとする会社の活動の大本は、このビジョンに繋がっている。

(トクヤマのビジョン)

存在意義 | 化学を通じて暮らしに役立つ価値を創造する |

目指す姿 | 量から質へ

(2025年度) *先端材料世界トップ *伝統事業日本トップ |

価値観 | *顧客満足が利益の源泉

*目線はより広くより高く

*前任を超える人材たれ

*誠実、根気、遊び心 |

【1-3 事業内容】

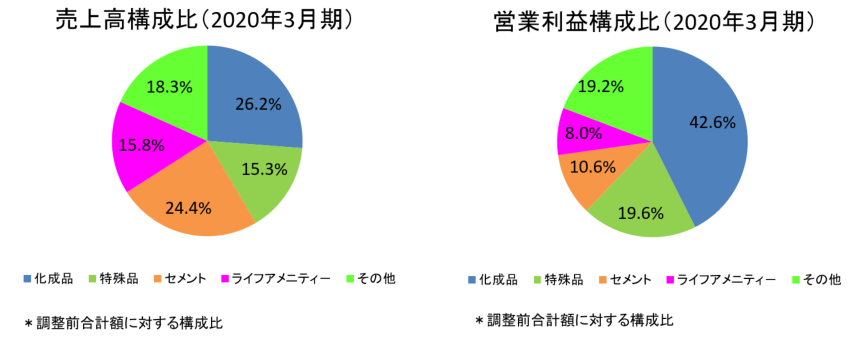

事業セグメントは化成品、特殊品、セメント、ライフアメニティー、その他の5つ。(報告セグメントは前者4つ。)

◎化成品

<概要・主要製品>

ソーダ灰、苛性ソーダ、塩化カルシウムなど、幅広い用途に用いられ、各産業において必要不可欠な基礎化学製品を取り扱っている。

また、苛性ソーダの製造工程で発生する塩素と水素は多結晶シリコンの製造工程で使用されるなど、効率的な事業運営が行われている。

「顧客に選ばれ続けるトクヤマを実現する」という部門目標のもと、顧客企業個々のニーズに見合った安定的かつタイムリーな製品・サービスの提供に努めている。

事業 | 特長 | 主要製品 |

ソ-ダ・塩カル | 国内需要の伸び悩みや輸入品の増加による競争激化から、事業環境は厳しく、国内のソーダ灰メーカーは現在同社1社。国内メーカーとしての存在意義と責任は今まで以上に大きく、創業以来培ってきた技術と、長年にわたり築き上げてきた顧客との信頼関係を軸に、競争力を維持・強化し国内市場で確固たる地位を築いくことを目指している。 また珪酸ソーダカレットは、原料であるソーダ灰や苛性ソーダから一貫して自社生産する競争力と生産能力の高さを武器に国内トップシェアを誇っている。 | ソーダ灰、塩化カルシウム、珪酸ソーダ、重曹 |

クロルアルカリ・塩ビ | 苛性ソーダ生産能力は年間49万トンで国内第3位。また、併産される塩素を利用して多様な製品を生産しており、同社の競争力を下支えしている。これらの製品群は多岐にわたるため、特定の分野の消費動向から受ける影響が少ないのも特長。 塩化ビニル樹脂(塩ビ)はその40%が石油由来で、残りの60%は塩由来。石油への依存度という面からは、塩ビは省資源性の高いプラスチックである。さらに塩ビ製の複層ガラスサッシは住宅の保温効果に優れ、冷暖房のエネルギーを節約することによる地球温暖化ガスの排出削減にも有効である。 | 苛性ソーダ、塩化ビニルモノマー、酸化プロピレン、メチレンクロライド |

ニューオーガニックケミカルズ | 同社の工業用イソプロピルアルコール(IPA)は、大気汚染物質や産業廃棄物が全く排出されない無公害のプロセスが特徴。 自社技術であるプロピレンの直接水和法は、1974年日本石油学会技術進歩賞、75年毎日工業技術賞、76年日本化学会化学技術賞を受賞した。また、省エネルギー、低コストといった特性に加えて、高純度の製品を提供できるため、品質面でも高い評価を受けている。 | 工業用イソプロピルアルコール(IPA) |

主要製品 | 用途 |

ソーダ灰 | ガラス原料、グラスウール原料、石けん・洗剤原料、かん水、水処理助剤 他 |

塩化カルシウム | 凍結防止剤、防塵、除湿剤、廃液処理、食品添加物 |

(同社提供)

<基本方針と施策>

顧客ニーズに沿った、高品質及びコスト競争力に優れた基礎化学素材及びサービスを提供することにより、顧客の事業発展に貢献するとともに、中核事業として安定的かつ、継続的な収益向上に貢献する。

事業 | 主要施策 |

ソ-ダ・塩カル | *国内単一メーカーとして、安定供給・品質を維持 *融雪向け粒状塩化カルシウムの増産 |

クロルアルカリ・塩ビ | *苛性ソーダ・塩素の更なる原価低減を目指した自家発電と電解の競争力強化 *塩化ビニルモノマーの輸出拡大とプラントフル稼働の維持 *塩素誘導品(塩ビ、酸化プロピレン、クロロメタン他)の収益力強化 |

◎特殊品

<概要・主要製品>

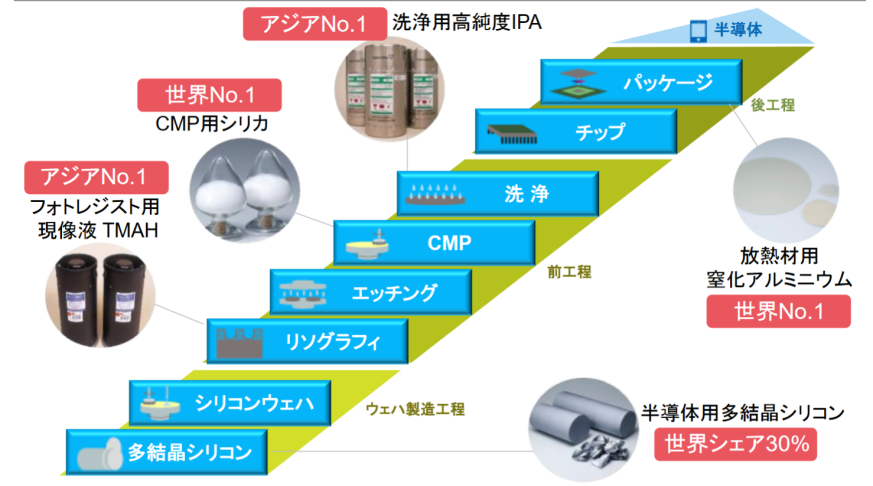

取扱製品群は、エネルギー、エレクトロニクス、環境など多方面に亘る。半導体に使われる高純度多結晶シリコンは、世界有数のシェアを有する。またその副生物から製造する乾式シリカはシリコーンゴムや複写機トナーなどに使用されている。放熱性に優れた窒化アルミニウムは、半導体製造装置のほか、インバーター、LEDなどの省エネルギー分野で、電子工業用高純度薬品は半導体、液晶パネルの製造などで使用されている。

事業 | 特長 | 主要製品 |

電子材料 | 徳山製造所において年産8,500トンの多結晶シリコン生産能力を有し、国内一位。 | 半導体用多結晶シリコン |

乾式シリカ | 独自の技術により開発されたレオロシールは高度に精製した原料ガスを酸水素炎中で高温加水分解させ、反応から包装まで全てクローズドシステムで一貫した管理のもとに製造されている。そのため、高純度、高分散性、高比表面積という特徴を有しており、多くの用途で使われている。日本国内だけでなく中国にも生産拠点を持ち、事業の最適化を図りながら、安定・継続的な供給に努め、世界市場を視野に入れて更なる事業拡大を目指している。 | 乾式シリカ |

放熱材 | 窒化アルミニウム粉末から、顆粒、粉末を焼結したセラミックスなど、用途にあわせた製品を展開している。独自開発の製法・還元窒化法は、不純物の極めて少ない良質な製品を生み出し、その製造能力は世界最大の年産840トンを誇る。窒化アルミニウム粉末では、世界シェア70%以上を獲得している。 | 窒化アルミニウム |

ICケミカル/洗浄システム | アジアの成長市場に向け、より高純度な製品を供給すべく、製造・販売拠点を各地に展開している。 | 電子工業用高純度薬品、ポジ型フォトレジスト用現像液 |

主要製品 | 用途 |

多結晶シリコン | 半導体ウエハ |

乾式シリカ | 各種エラストマー、各種シーラント、液状樹脂製品、粉体製品 |

窒化アルミニウム | 電子部品の放熱材料 |

電子工業用高純度薬品 | ウエハ、電子デバイス等の精密洗浄及び乾燥 |

(多結晶シリコン)

| (窒化アルミニウムセラミックス)

|

(同社提供)

<基本方針と施策>

顧客から選ばれ続ける製品の供給と開発品の提案により事業と収益の拡大を図る。

事業 | 主要施策 |

多結晶シリコン | *最先端品を始めとし顧客要求品質を的確に把握し、品質世界一・コスト極小化を実現 |

乾式シリカ | *CMP、シリコーン向けに続く高機能品の拡充 *中国子会社徳山化工におけるコストダウンと高付加価値化 |

ICケミカル | *先端半導体向け製品の品質追求、拡販 |

放熱材 | *窒化アルミ粉末生産能力増強 *窒化ケイ素、窒化ホウ素、窒化アルミニウムフィラーの事業化 |

同社が製造している世界シェア30%の多結晶シリコンや放熱材用窒化アルミニウムなど半導体製造プロセスに不可欠な様々な半導体関連製品は、同社が長年かけて開発・蓄積してきた様々な特有の要素技術の組み合わせから創出された先端材料であり、どれも世界的に極めて高い競争力を有している。

(同社資料より)

半導体製造分野では半導体の大容量化・小型化に伴う 半導体の微細化・3次元化が急速に進んでいる。

同社の「半導体用高純度多結晶シリコン」、「電子工業用高純度薬品」は、歩留まり悪化を引き起こす不純物、残渣物を極限まで低減させた超高純度材料であり、微細化・3次元化を進める半導体メーカーから高い評価を得ている。

また、半導体の安定した動作に不可欠な放熱材料においても同社製品の評価は高い。

近年、車載用、産業機器、電鉄向けパワーデバイスの高出力化・小型化に伴い放熱材料の需要が急増しているが、同社では、窒化アルミニウム粉末、窒化アルミニウムセラミックス、窒化ケイ素、窒化ホウ素など、独自の還元窒化法などにより開発された不純物の極めて少ない高熱伝導率の放熱材料を供給している。

上の図の様に、原料から最終製品に至る半導体製造プロセスにおいて、「点」ではなく、多様な先端製品を「面」で供給することで、より大きな事業機会を創出し、需要を取り込んでいく考えだ。

◎セメント

<概要・主要製品>

1938年、徳山製造所内の副産物の有効活用という観点でスタートした。徳山製造所南陽工場で製造するセメントやセメント系固化材など関連製品は、生コンクリートやコンクリート二次製品として、住宅・ビル・ライフラインを支える構造物、港・橋・道路など社会資本となり人々の暮らしを支えている。

社内だけでなく、社外からも廃プラスチックや家庭ゴミを燃やした後の灰など多くの廃棄物を受け入れ、セメントを製造する工程で原料や熱エネルギーとして利用しており、資源循環型社会の形成に貢献している。

事業 | 特長 | 主要製品 |

セメント | 徳山製造所南陽工場は、単一工場としては国内最大規模。 セメント事業は国内第4位で、東京・大阪・広島・高松・福岡を主な拠点として、地域に根ざした営業活動を展開している。また東京・大阪・広島・福岡の4地区にセメント試験室を設置。セメントおよびセメント系固化材の使用に際し、施工前の配合試験、施工後の管理試験を実施し、きめ細かいユーザーサポートを提供している。

またセメント系やモルタル系の各種建材製品をトクヤマエムテックが製造販売するほか、同社独自の漆喰をシート化する技術により、建築内装材「漆喰ルマージュ」や、古典的なフレスコ画の技法に漆喰による立体造形技術を組み合わせた最新フレスコ技法「Fresco Graph」などを展開し、セメント・建材分野で培った技術で新たな事業機会を追求している。 | ポルトランドセメント、高炉セメント、セメント系固化材 |

資源環境 | 低含水・高含水汚泥設備や鋭角廃棄物処理施設など様々な再資源化設備で、廃プラスチック類、汚泥、ガラスくずを始め多様な廃棄物を受け入れている。 | 廃棄物処理 |

<基本方針と施策>

事業環境の変化に柔軟に対応し、最適な製造・販売・物流体制を整備・構築する。輸出拡大による廃棄物処理収益の最大化、原価低減による競争力強化を図る。

事業 | 主要施策 |

セメント | *生産効率及び原単位改善と廃棄物受入増を軸とした原価低減 *4号キルン(セメントの焼成に使う窯)を最大限活用した輸出の拡大による収益確保 *トクヤマエムテックによるインフラの補修・補強事業の拡充 |

資源環境 | *原料系の最適化と可燃系廃棄物の活用促進及び燃料化プラント事業の最適化 *廃石膏ボードリサイクルなど既存リサイクル事業の安定操業及び新たなリサイクル事業の創生 |

2013年6月に買収したトクヤマニューカレドニアは、クリンカ(セメントの製造過程でできる塊状の物質で、粉砕してセメントを作る。)の輸出先としてセメント部門の収益改善に寄与している。

中長期では人口減に伴う国内需要の縮小が不可避であるため、安定した輸出先の確保による販売数量の増大、セメント工場の稼働率向上、廃棄物受け入れ拡大を目指し、トクヤマニューカレドニアに続く海外粉砕工場の展開を検討・推進していく。

(同社資料より)

◎ライフアメニティー

<概要・主要製品>

トクヤマ本体が手掛けるファインケミカル事業とNF事業および、グループ会社が開発・製造・販売するイオン交換膜、歯科材料、臨床検査システム、ポリオレフィンフィルム、樹脂サッシ等から成る。

ファインケミカル事業では、同社の強みである有機合成技術から生まれた、メガネ関連材料やジェネリック医薬品原薬・中間体を中心に事業展開をしており、NF事業では、水は通さず空気や湿気は通すという微多孔質フィルムを製造販売している。

海外グループ会社としては、中国はじめ新興国で急速に需要が伸びている紙おむつ用の通気性フィルムの製造販売を担っている上海徳山塑料などがある。

事業 | 主要製品 |

ファインケミカル | 医薬品原薬・中間体(アミノ基保護材、縮合剤)、プラスチックレンズ関連材料(フォトクロミック材料、ハードコート剤) |

NF | 微多孔質フィルム |

(株)トクヤマデンタル | 歯科医療器材の製造・輸出入・販売 |

(株)エイアンドティー | 臨床検査試薬・機器システムの開発・製造・販売 |

サン・トックス(株) | ポリオレフィンフィルムの製造・販売 |

(株)アストム | 脱塩・濃縮用イオン交換膜及び電気透析装置の製造販売 |

(株)エクセルシャノン | 樹脂サッシ及び関連製品、住宅用建築資材の製造販売 |

*サン・トックスは2020年10月1日付で持分法適用関連会社となった。エイアンドティーは2021年2月1日付で完全子会社化の予定。

(医薬品)

(同社提供)

<基本方針と施策>

顧客起点の開発・製造・販売体制の確立・強化により、国内外の市場で優位なポジションを獲得。事業の拡大を図り、人々の生活・健康(QOL)の改善に貢献する。

事業 | 主要施策 |

ファインケミカル | メガネ用調光材料のシェア拡大、用途開拓 |

NF | 中国事業の立て直し |

歯科器材事業 | 審美充填材料を中心とした海外展開の加速 |

医療診断システム事業 | 江刺工場増設による生産体制強化 |

ポリオレフィンフィルム事業 | 製造設備のスクラップアンドビルドによる生産性改善(17年10月~) |

イオン交換膜 | 海外大型案件への対応 |

樹脂サッシ | ゼロエネルギーハウス(ZEH)向け拡販 |

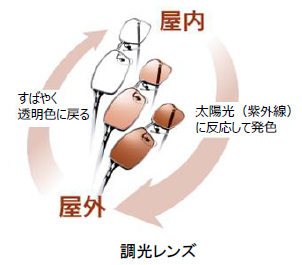

同セグメントでは、フォトクロミック材料(調光材料)の成長に力を入れている。

フォトクロミック材料とは、太陽光(紫外線)を照射すると無色からグレーやブラウンなどに発色し、照射を止めると再び無色の状態に戻る樹脂材料。

近年では、スポーツウェア・ドライブウェア用途に加え、有害紫外線への意識の高まり、高齢化にともなう緑内障など眼の疾患増加を背景に、フォトクロミック材料の使用が増大している。

同社製品は、「赤・青・黄の3原色発色による豊富なカラーバリエーション」、「速い発色および退色速度」、「夏場の高温下でも十分な発色性能」、「優れた耐久性」、「紫外線を99%以上カット」といった特長を持っている。

こうした特長を訴求し、製品仕様に関する顧客ニーズへの対応など細やかな顧客対応や製品ラインナップの拡充によりシェア拡大を図るとともに、視認性向上、紫外線遮蔽などの特長を活かした新規用途の開拓も進める。

|

|

(同社資料より)

◎その他

報告セグメントである「化成品」、「特殊品」、「セメント」、「ライフアメニティー」に含まれない事業セグメントで、海外販売会社、運送業、不動産業などを含む。

【1-4 研究開発】

「化学技術で暮らしに役立つ価値を創造する」という研究開発の理念に基づき、①顧客起点をベースに事業にコミットした研究開発の推進、②特有技術の深耕と新技術との融合によるオンリーワン、ナンバーワン技術の創出、③技術を基軸としたマーケットインによる独自製品の創出、の4つを目指して研究開発に取り組んでいる。

高齢化社会の到来、環境重視、ICT技術の飛躍的発展・普及などを見据え、化学メーカーとしてこれまでに培ってきた無機や有機の材料合成、高純度化、結晶・析出、粉体制御、焼結などの特有技術をベースにしつつ、大学等とのオープンイノベーションにも積極的に取り組んで更に新たな技術を融合し、先端材料で世界トップとなる研究開発を目指している。

研究開発拠点として「つくば研究所」(茨城県つくば市)、「徳山総合研究所」(山口県周南市)を持ち、東西2拠点体制を敷いている。

「つくば研究所」では、中長期的な視点に立った先端技術開発、基盤技術としての分析解析技術開発、複合材料を特徴とする歯科材料分野、高付加価値製品をターゲットとした有機ファインケミカル分野の研究開発を行っている。

徳山製造所内に立地する「徳山総合研究所」は、徳山地区の研究・開発の拠点。

徳山地区の開発グループのみならず様々な研究・開発チームが集まることによって得られるシナジー効果や、ものづくりの現場である製造部にも近く情報交換が容易といったメリットも大きい。

【1-5 同業他社】

コード | 社名 | 売上高 | 増収率 | 営業利益 | 増益率 | 営業利益率 | ROE | ROA | 時価総額 | PER | PBR |

4005 | 住友化学 | 2,215,000 | -0.5% | 100,000 | -24.6% | 4.5% | 3.2 | 3.8 | 569,473 | 18.7 | 0.6 |

4042 | 東ソー | 700,000 | -11.0% | 60,000 | -26.5% | 8.6% | 10.1 | 9.7 | 551,337 | 14.3 | 1.0 |

4043 | トクヤマ | 300,000 | -5.1% | 28,000 | -18.3% | 9.3% | 12.4 | 8.6 | 181,199 | 8.2 | 1.0 |

4063 | 信越化学 | 1,430,000 | -7.4% | 377,000 | -7.2% | 26.4% | 12.3 | 13.3 | 6,058,277 | 21.3 | 2.2 |

4118 | カネカ | 560,000 | -6.9% | 21,000 | -19.3% | 3.8% | 4.2 | 3.1 | 203,660 | 19.5 | 0.6 |

4183 | 三井化学 | 1,170,000 | -13.3% | 40,000 | -44.7% | 3.4% | 7.0 | 4.4 | 564,436 | 19.5 | 1.0 |

4185 | JSR | 420,000 | -11.0% | 19,500 | -41.3% | 4.6% | 5.7 | 4.8 | 548,582 | 54.9 | 1.3 |

4205 | 日本ゼオン | 275,000 | -14.6% | 16,000 | -38.7% | 5.8% | 7.9 | 6.9 | 307,012 | 21.8 | 1.1 |

5711 | 三菱マテリアル | 1,420,000 | -6.3% | 0 | - | - | -12.8 | 2.6 | 252,854 | -25.1 | 0.5 |

*売上高、営業利益は今期予想、単位は百万円。ROE、ROAは前期実績、単位は%。時価総額、PER(予)・PBR(実)は10月28日終値ベース。単位は百万円、倍。三井化学は今期よりIFRS任意適用。

トクヤマは同業中、ROE、ROAは高水準な一方、PBRは1倍台である。一層の成長戦略の訴求が求められる。

【1-6 特長と強み】

①多様な特有技術から生み出される先端製品

有機・無機合成、高純度化、粉体制御、結晶・析出、焼結、電解、精製、焼成、資源再処理など長年に亘って蓄積・磨き上げてきた特有技術をベースにしつつ、更に新たな技術を融合して、無機薬品、セメント、シリカ、シリコン、窒化アルミニウム、半導体用高純度薬品、レンズ材料、イオン交換膜、各種フィルムや樹脂、センサ材料、歯科材料等の先端製品を生み出してきた。

例えば、放熱材で幅広く用いられている窒化アルミニウム粉末を創り出す還元窒化技術は同社のオリジナル。

不純物の極めて少ない良質な同社の窒化アルミニウム粉末はその競争力の高さから70%以上の世界シェアを有している。

また、現在では世界最高レベルの高純度を実現し、世界のトップスリーに入る多結晶シリコンも、自社の電解プラントから生成される水素と塩素の有効活用を目的に進出したものであり、極めて幅広く、奥の深い技術基盤がこのような飛躍を可能にしたと言えるだろう。

②高度に統合・集積された徳山製造所の競争力

特有技術により生み出される製品の低コストでの製造、世界中への供給のために不可欠なのが徳山製造所。

国内有数の港湾インフラと自家発電所を有する徳山製造所は、以下のような特長を持っている。

◇ | 国内第7位の発電量の自家発電所により、競争力あるコストで電力を使用することができる。 |

◇ | 無機・有機化学、セメント、電子材料などの工場が複合的に集積し、原料・製品・副産物・廃棄物を相互に有効活用することが可能である。 |

◇ | セメントキルン(セメントの焼成に使う窯)への自社廃棄物受入れによりゼロエミッションを実現している。また、周南コンビナートの外部企業の廃棄物も受け入れており、環境面での社会貢献も果たしている。 |

(同社資料より)

また、大型輸送船も着岸可能な水深10メートル以上の天然の良港も有しているため、原材料および製品の大量搬入・搬出も可能。

徳山製造所における高度に統合・集積された高効率の生産・供給体制は同社競争優位性の源泉となっている。

トクヤマの競争力の源泉である徳山製造所だが、ESG投資が世界的にメインストリーム化する中、化石燃料を使用した発電により発生するCO2は自社の将来を大きく左右する問題であると認識している。

そこで、「基準年を2013年度とし、2030年度までに特段の対策のない自然体ケースと比較してCO2排出量を15%削減する」との目標達成に向け、2019年11月にCO2プロジェクトグループを立ち上げ、様々な施策に取り組んでいる。

(主な施策)

(1)新規技術開発:CO2の回収・利活用 | 大学など社外の研究機関の連携なども行いながら、徳山製造所から発生するCO2の回収技術、あるいは回収したCO2を活用する技術などを開発する。 |

(2)再生可能エネルギー由来電力(再エネ電力)による水素製造 | 大規模な変動再エネ電力にも対応可能な水素製造設備の開発として、商用サイズ電解槽及びプロセスの開発と実証を行う。 |

(3)再生可能エネルギー導入 | *バイオマス混焼 自社保有の火力発電設備においてバイオマス燃料の使用を増やし、化石燃料使用量を削減する検討を開始する。 *エネルギーミックス 将来の環境行政やエネルギー情勢などについてシナリオを策定し、2030年度における製造所のエネルギーミックス(電源構成)を検討する。 |

(4)徳山製造所のエネルギー効率の最適化 | 徳山製造所内の各プラントの省エネルギーに加えて、プラント間でのエネルギー融通や、社外への熱、エネルギー供給などを行い、徳山製造所全体でのエネルギー効率を最適化する。 |

(2)の再生可能エネルギー由来電力(再エネ電力)による水素製造については、今後の事業化を目指すとともに、構築したモデルを地域内外へ地球温暖化防止対策の一つの手法として発信していく。

(3)のエネルギーミックスに関しては、国立大学法人 山口大学との包括連携協力の一環として、2019年11月に共同で調査・検討を開始した。

また、2020年6月には、トヨタ自動車株式会社と共同で、トヨタ自動車の燃料電池自動車「MIRAI」に搭載されている燃料電池システムを活用した定置式の燃料電池発電機を徳山製造所内に設置して、副生水素を利用した実証運転を開始した。

今回の実証運転の特徴は、トクヤマが食塩電解法で苛性ソーダを製造する時に副次的に発生する副生水素を燃料電池発電機の燃料として活用すること。

トクヤマは、副生水素を安定供給する役割を担い、燃料電池発電機で発電した電力は、定格出力50kWで徳山製造所内へ供給する。

この実証研究を機に、トクヤマは、国内有数の高純度な副生水素供給能力を持つ総合化学メーカーとして、副生水素を活用した地域貢献モデル事業の検討を進める。

2.2021年3月期第2四半期決算概要

(1)連結業績概要

| 20/3期2Q | 構成比 | 21/3期2Q | 構成比 | 前年同期比 |

売上高 | 152,749 | 100.0% | 143,289 | 100.0% | -6.2% |

売上総利益 | 46,488 | 30.4% | 44,512 | 31.1% | -4.3% |

販管費 | 31,876 | 20.9% | 31,570 | 22.0% | -1.0% |

営業利益 | 14,612 | 9.6% | 12,941 | 9.0% | -11.4% |

経常利益 | 13,643 | 8.9% | 12,498 | 8.7% | -8.4% |

四半期純利益 | 10,400 | 6.8% | 9,994 | 7.0% | -3.9% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。以下同様。

主力製品中心に販売が低調で減収減益

売上高は前年同比6.2%減の1,432億円。特殊品のみが増収。苛性ソーダの国内販売数量が減少し、石化製品の販売価格が軟調だった。歯科器材等の輸出数量も減少した。

営業利益は同11.4%減の129億円。国産ナフサなど原燃料コスト減少がプラス寄与したが、苛性ソーダの国内販売数量が減少したほか、輸出価格が軟調だった。定期修理などを行ったが固定費増は想定よりも小幅にとどまった。

(2)セグメント別動向

売上高 | 20/3期2Q | 構成比 | 21/3期2Q | 構成比 | 前年同期比 |

化成品 | 46,348 | 30.3% | 38,527 | 26.9% | -16.9% |

特殊品 | 24,603 | 16.1% | 26,052 | 18.2% | +5.9% |

セメント | 42,719 | 28.0% | 42,726 | 29.8% | +0.0% |

ライフアメニティー | 27,722 | 18.1% | 24,945 | 17.4% | -10.0% |

その他 | 32,261 | 21.1% | 27,701 | 19.3% | -14.1% |

調整額 | -20,905 | - | -16,664 | - | - |

合計 | 152,749 | 100.0% | 143,289 | 100.0% | -6.2% |

営業利益 |

|

|

|

|

|

化成品 | 7,511 | 16.2% | 5,386 | 14.0% | -28.3% |

特殊品 | 2,813 | 11.4% | 2,746 | 10.5% | -2.4% |

セメント | 1,185 | 2.8% | 2,335 | 5.5% | +97.0% |

ライフアメニティー | 1,562 | 5.6% | 823 | 3.3% | -47.3% |

その他 | 2,462 | 7.6% | 2,873 | 10.4% | +16.7% |

調整額 | -923 | - | -1,222 | - | - |

合計 | 14,612 | 9.6% | 12,941 | 9.0% | -11.4% |

*単位:百万円。利益の構成比は売上高利益率。

*化成品

減収減益。

苛性ソーダ | 新型コロナウイルスの影響で国内販売数量が減少に加え、海外市況が下落したことにより減益 |

塩化ビニルモノマー | 国産ナフサの価格下落による製造コストの低減はあったものの、新型コロナウイルスの影響で海外市況が下落したことにより減益 |

塩化ビニル樹脂 | 海外での需要が堅調。原料価格と販売価格のスプレッドの維持に努めたことにより前年同期並みの業績 |

ソーダ灰 | 新型コロナウイルスの影響で国内の販売数量が減少し減益 |

*特殊品

増収減益。

半導体向け多結晶シリコン | 5Gの導入やリモートワークの増加を背景に販売が堅調に推移し、前年同期並みの業績。 |

電子工業用高純度薬品 | 海外向けを中心として販売数量が増加し増益 |

乾式シリカ | 新型コロナウイルスの影響で販売数量が減少し減益 |

*セメント

増収増益。

セメント | 新型コロナウイルスの国内出荷への影響は限定的だった。原料価格の下落で製造コストが低減したこともあり増益 |

*ライフアメニティー

減収減益

プラスチックレンズ関連材料 | 新型コロナウイルスの影響でメガネレンズ用フォトクロミック材料の欧米向け輸出数量が減少し減益 |

微多孔質フィルム | 紙おむつなどのサニタリー用品向けの需要が堅調に推移し増益 |

ポリオレフィンフィルム | 販売数量は軟調に推移したものの、原料価格と販売価格のスプレッドを改善できたことにより増益 |

歯科器材 | 新型コロナウイルスの影響で欧米向け輸出数量が減少し減益 |

(3)財務状態とキャッシュ・フロー

◎主要BS

| 20年3月末 | 20年9月末 |

| 20年3月末 | 20年9月末 |

流動資産 | 203,849 | 197,240 | 流動負債 | 95,241 | 86,344 |

現預金 | 81,524 | 82,032 | 仕入債務 | 42,795 | 39,454 |

売上債権 | 72,929 | 63,270 | 固定負債 | 107,775 | 102,590 |

たな卸資産 | 44,679 | 45,778 | 負債合計 | 203,017 | 188,935 |

固定資産 | 179,597 | 182,065 | 純資産 | 180,429 | 190,371 |

有形固定資産 | 123,192 | 122,976 | 株主資本 | 165,874 | 173,495 |

無形固定資産 | 1,657 | 1,653 | 利益剰余金 | 137,665 | 145,226 |

投資その他の資産 | 54,747 | 57,435 | 負債純資産合計 | 383,447 | 379,306 |

資産合計 | 383,447 | 379,306 | 有利子負債残高 | 116,341 | 110,307 |

*単位:百万円。有利子負債にはリース債務を含む。

売上債権の減少などで、資産合計は前期末比41億円減少の3,793億円となった。

買入債務及び有利子負債の減少などで、負債合計は同140億円減少の1,889億円。

利益剰余金の増加で、純資産は同99億円増加の1,903億円。

この結果、自己資本比率は前期末から2.9ポイント上昇し46.9%となった。

DEレシオは前期末の0.69から0.62へ低下。

◎キャッシュ・フロー

| 20/3期2Q | 21/3期2Q | 増減 |

営業CF | 29,256 | 20,702 | -8,554 |

投資CF | -10,728 | -11,237 | -509 |

フリーCF | 18,528 | 9,465 | -9,063 |

財務CF | -8,549 | -9,016 | -467 |

現金同等物残高 | 77,331 | 81,406 | +4,075 |

*単位:百万円。

損害賠償金受取が無かったことなどから営業CFおよびフリーCFのプラス幅は縮小。

キャッシュポジションは上昇した。

(4)トピックス

①台湾でIPA製造販売の合弁会社を設立

2020年10月、台灣塑膠工業股份有限公司(Formosa Plastic Corporation)と電子工業用高純度イソプロピルアルコール(高純度IPA)の製造・販売を目的とした合弁会社「台塑德山精密化學股份有限公司(Formosa Tokuyama Advanced Chemicals Co., Ltd.)」を台湾に設立した。

出資比率は50:50。

(合弁会社設立の目的)

5G、IoT、AI等の進展により半導体市場は今後も中長期的に拡大の継続が見込まれ、それに伴い高純度IPA需要も漸増する見通しである。また、半導体の微細化の進展に伴い、高品質化と安定供給に対する顧客からの要求がますます高まってきている。

トクヤマの高純度IPAは、低不純物濃度を特長とする独自の直接水和法で製造され、半導体製造プロセスで使用される洗浄液として、顧客ニーズに応えるためさらなる高純度化を追求してきた。

トクヤマでは、今回の合弁会社設立により、台湾において原料のプロピレンからの一貫生産体制を構築し、高純度IPAビジネスを一層拡大すべく、台湾の顧客ニーズに即応する生産・供給体制を整備。サプライチェーンを台湾内で完結させることで、オペレーションを効率化し、増大する将来需要に柔軟に対応する。

2022年1月を事業開始予定日としている。

②歯科充填用コンポジットレジン「オムニクロマ®」を日本に上市

100%子会社、株式会社トクヤマデンタルが、シェード(色調)選定不要の利便性から世界各地で高い評価を得ている歯科充填用コンポジットレジン(光硬化型)「オムニクロマ®」を、日本の関係当局の認可を得て、特定保険医療材料として2020年11月に日本で上市することとした。

(商品概要など)

同製品は、2019年2月に歯科器材の世界最大市場の北米で先行上市され、北米の評価機関であるTHE DENTAL ADVISOR より2020 TOP PRODUCT INNOVATION を 受賞したほか、北米の歯科医療従事者向け情報提供誌として最も購読部数の多いDental Products Report からはTop 10 Game Changers を2019-2020年2年連続受賞するなど、その斬新なコンセプトと独創的な技術が高く評価されている。

天然歯の色は多様で、虫歯や破折などによる欠損部を歯科充填用コンポジットレジン(CR)で修復する時には、歯科医は、患者の歯の色にあわせて数十種類あるシェードの中から最適なシェードを選定する必要があり、多数のCRを在庫管理する必要もあった。

これに対し、トクヤマデンタルは、独自技術のゾルゲル法で合成した球状フィラーを配合し、フィラーが生み出す構造色によりたった一本で多様な天然歯の色調に同化することを見出し、シェード選定の煩わしさや在庫管理の手間を一気に解消するCRの開発に成功した。

2020年4月~6月の期間、北米におけるシェアは全光硬化型CRの市場において約3.0%に達しており、さらなる伸長を目指して拡販に努めている。今年度の売上は、日本を含む全世界で10億円の販売を計画している。

トクヤマグループでは今後の事業拡大を見込み、鹿島工場での生産設備を拡充中である。

③子会社エイアンドティーを完全子会社化

2020年10月、現在持株比率40.2%の連結子会社 株式会社エイアンドティーを、株式交換により完全子会社化すると発表した。株式交換は2021年2月1日実施予定。

業績を伸ばし切れていない状況に関して問題点の洗い出しを進めていたが、海外展開や免疫診断分野でリソースが不足していることなどから、トクヤマの持つ化学合成の技術や資金力により診断試薬開発をより一層強化し、診断システム事業を拡大することが必要と判断した。

中心事業の一つとして注力する。

④子会社サン・トックスの株式を譲渡し持分法適用関連会社に

2020年10月、トクヤマが80%を出資する子会社サン・トックス株式会社の株式46%を、現在サン・トックスの株式20%を保有するレンゴー株式会社に譲渡した。

サン・トックスはトクヤマの連結子会社から除外され、持分法適用関連会社となる。

軟包装事業に注力するレンゴーが今後はサン・トックスのプラスチックフィルム事業の強化に努め、トクヤマは製造面での支援を継続する。

トクヤマグループは事業の選択と集中を進め、注力分野であるICT、ヘルスケア、環境分野に経営資源を集中投下する。

3.2021年3月期業績見通し

(1)通期業績予想

| 20/3期 | 構成比 | 21/3期(予) | 構成比 | 前期比 | 修正率 | 進捗率 |

売上高 | 316,096 | 100.0% | 300,000 | 100.0% | -5.1% | -3.2% | 47.8% |

営業利益 | 34,281 | 10.8% | 28,000 | 9.3% | -18.3% | 0.0% | 46.2% |

経常利益 | 32,837 | 10.4% | 28,000 | 9.3% | -14.7% | 0.0% | 44.6% |

当期純利益 | 19,937 | 6.3% | 22,000 | 7.3% | +10.3% | 0.0% | 45.4% |

*単位: 百万円。予想は会社側発表。

子会社の連結除外により売上高予想を修正。利益は据え置き。減収減益。

売上高は前期比5.1%減の3,000億円、営業利益は同18.3%減の280億円を予想。

子会社サン・トックスの連結除外により売上高を3,000億円に修正した。利益は据え置いたがセグメント別内訳は見直している。

為替の下期前提は105円/USD(期初前提は110円、上期実績は107円)、国産ナフサは下期前提32,500円/kl(期初前提は43,000円/kl、上期実績は27,600円/kl)で、原材料価格は低位で推移すると見ている。

配当は前期と同じく70.00円/株の予定。予想配当性向は22.1%。

(2)セグメント別動向

売上高 | 20/3期 | 構成比 | 21/3期(予) | 構成比 | 前期比 | 修正率 | 進捗率 |

化成品 | 937 | 29.7% | 870 | 29.0% | -7.2% | 0.0% | 44.3% |

特殊品 | 544 | 17.2% | 610 | 20.3% | +12.1% | 0.0% | 42.7% |

セメント | 872 | 27.6% | 860 | 28.7% | -1.4% | 0.0% | 49.7% |

ライフアメニティー | 563 | 17.8% | 480 | 16.0% | -14.7% | -17.2% | 52.0% |

その他 | 652 | 20.6% | 480 | 16.0% | -26.4% | 0.0% | 57.7% |

調整額 | -409 | - | -300 | - | - | - | 55.5% |

合計 | 3,160 | 100.0% | 3,000 | 100.0% | -5.1% | -3.2% | 47.8% |

営業利益 |

|

|

| 0.0% |

|

|

|

化成品 | 153 | 16.3% | 120 | 4.0% | -21.6% | -7.7% | 44.9% |

特殊品 | 70 | 12.9% | 75 | 2.5% | +7.1% | 0.0% | 36.6% |

セメント | 38 | 4.4% | 45 | 1.5% | +18.4% | +28.6% | 51.9% |

ライフアメニティー | 28 | 5.0% | 25 | 0.8% | -10.7% | -16.7% | 32.9% |

その他 | 69 | 10.6% | 45 | 1.5% | -34.8% | +12.5% | 63.8% |

調整額 | -18 | - | -30 | - | - | - | - |

合計 | 342 | 10.8% | 280 | 9.3% | -18.1% | 0.0% | 46.2% |

*単位:億円。

化成品は下期も海外市況が低迷する。特殊品は通期でも増収増益。

セメントは下期も引き続き堅調。ライフアメニティーは上期、新型コロナウイルスの影響で特に欧州向け出荷が極めて低調だったが、足元は急速に回復しているということだ。

4.次期中期経営計画について

今期は5年間の中期経営計画「再生の礎」の最終年。同社では現在次期中期経営計画を策定中であり、現時点では以下(1)~(4)をその基本姿勢としている。

「エレクトロニクス」「ヘルスケア」「環境」を軸とした成長を目指していく。

(1)CO2排出量削減の取り組み&環境分野の事業化

前回のブリッジレポート(https://www.bridge-salon.jp/report_bridge/archives/2020/07/200701_4043.html#book_024)で横田社長が語っているように、同社では、地球環境が、さらに大きなウェイトを占めていく中、競争力の源泉であった自前の石炭火力発電による電力の使用を大きく再考し、中長期の視点でCO2排出量やエネルギー削減目標、代替エネルギーへの転換などの方向性を具体的に目標として落とし込んでいかなければならないと考えている。

2030年度までにCO2排出量をBAU比(※)(基準年:2013年)で15%削減する目標を掲げているが、現下の石炭火力を取り巻く厳しい状況を鑑み、新たな目標とその施策を次期中期経営計画の中で策定中である。

また、リスクの低減と同時に環境ビジネスを新たに切り拓き、事業機会創出にも取り組んでいくこととしている。

(※)BAU比:特段の対策のない自然体ケース(Business as usual)に較べての効果を示すもの。

現時点での具体的な検討項目

◎エネルギーミックス

・具体策(短・中期的、長期的)の検討

◎バイオマス燃料の使用拡大

・PKS(パーム椰子殻)調達量の拡大とコスト削減の取組

・新規バイオマス燃料の開発

◎CCU(Carbon Capture and Utilization:CO2を利用して新たなエネルギーとする技術の総称)

・回収CO2の使途探索

◎水素

・再エネ水素開発

現在、大学や他の企業との連携を積極的に展開しており、CO2排出抑制に資する新技術の創出により、環境分野を事業の柱に育成する。

(2)化成品で稼いだキャッシュで環境・電子・健康事業を推進し、事業ポートフォリオを最適化

(3)特有技術とマーケティングの強化で、海外売上高比率を向上

(4)IoT、DXを活用して生産性を向上

(5)マテリアリティの解決

トクヤマでは、以下9つのマテリアリティを特定しており、その解決を通じて企業価値向上を図っている。

環境 | 地球温暖化防止への貢献 環境保全 |

保安防災・安全衛生 | 無事故・無災害 |

技術品質 | 社会課題解決型製品・技術の開発 適正な化学品管理 |

社会 | 地域社会との共存、連携、貢献 CSR調達の推進 人材育成 多様性(ダイバーシティ)の重視 |

5.今後の注目点

化成品が低調、ライフアメニティーで新型コロナウイルスの影響は避けられなかったことなどから減収減益となったが、特殊品が好調で、セメント出荷量も内需全体よりも減少幅は小幅にとどまるなど、事業ポートフォリオの効果により総体的には堅調な決算であった。

各社決算を概観すると「5G」関連需要が収益にインパクトを与えつつあるようだ。欧州での新型コロナウイルス感染拡大状況が気になるところではあるが、下期も堅調な事業環境が見込めそうだ。また、事業基盤の強化に向け、グループ再編にも積極的に動いている点も今後の収益力強化という点で注目される。

加えて、来期から始まる次期中期経営計画の主要コンセプトが示された。その中心となるのが環境関連の取り組みである。リスクを低減しつつ、いかにして事業機会創出に結びつけていくのか。具体的な施策、道筋を注目したい。

<参考1:中期経営計画「再生の礎」>

15年3月期、16年3月期に多額の減損損失を計上し無配に転じた同社は、新たな利益成長の原動力が必要であることから、2016年5月、「あらたなる創業」に向けたビジョンの下、5年間の中期経営計画「再生の礎」を策定・発表した。

組織風土の変革、事業戦略の再構築などの重要課題に取り組んでいる。

(1)中期経営計画「再生の礎」概要

①現状認識

◇ | 無機化学・有機化学を事業基盤とした当社は、1970年代のオイルショックを経て、スペシャリティケミカル分野への進出や海外展開を推し進め、事業を拡大してきた。 |

◇ | 2000年代後半に特殊品事業の収益性が上昇する一方で、化成品やセメントを中心とする汎用品事業は、国内の市場縮小の影響を受け、収益性が低下してきた。 |

◇ | 高効率な製造所、国内屈指の自家発電能力などの創業来の強みを生かした化成品、セメント等を基盤とし、スペシャリティケミカル分野へ進出を図り、高純度化、粉体制御、有機・無機合成、結晶・析出、焼結など、新たな強みを培ってきた。 |

◇ | 一方、スペシャリティケミカル分野で蓄積された技術力を、半導体向け多結晶シリコン以外の事業の拡大に十分に結びつけることができていなかった。新規事業創出の空白期間ができてしまった。 |

◇ | ネット有利子負債は2009年には実質無借金に近い水準まで低下したものの、その後マレーシアへの巨額投資に向けた資金調達により急速に増加し、財務体質も大幅に悪化。15年度のD/Eレシオは4.7倍まで上昇した。 |

こうした現状認識の下、伝統事業では国内汎用品市場の縮小、電子材料事業では成長率の鈍化が予想される中、以下の反省点を克服し、新たな利益成長の原動力を創り出すことが不可欠であると考えている。

「徳山製造所への過信と依存」

「内向き思考、待ちの姿勢の蔓延」

「コーポレートガバナンスの弱体化」

「全社及び各部門の戦略方向性が不明確」

②経営方針

以下の「トクヤマのビジョン」をベースに、事業体質の転換、仕事のやり方の抜本的な見直しを経営戦略の柱とし、2025年度までの達成を目指す。

(トクヤマのビジョン)

存在意義 | 化学を通じて暮らしに役立つ価値を創造する |

目指す姿 | 量から質へ

(2025年度) ◇ 先端材料世界トップ ◇ 伝統事業日本トップ |

価値観 | ◇ 顧客満足が利益の源泉 ◇ 目線はより広くより高く ◇ 前任を超える人材たれ ◇ 誠実、根気、遊び心 |

(中長期の経営戦略)

経済環境の変動に強く、持続的に成長する 強靭な事業体質へ転換 |

従来の仕事のやり方の抜本見直しによる 全社的な低コスト体質への転換 |

(事業戦略の再構築)

| 目指す姿 | 達成手段 | 重視する指標 |

「成長事業」 ・ 特殊品 ・ ライフアメニティー ・ 新規事業 | 『特有技術で先端材料の世界トップになる』 ・ 顧客ニーズを徹底理解し、特有技術でニーズに応える | ◇ 徹底した顧客起点の事業活動 ◇ オープンイノベーションの活用 ◇ アライアンス活用 ◇ 研究開発体制の見直し | EBITDA成長率 |

「伝統事業」 ・ 化成品 ・ セメント | 『競争力で日本トップになる』 ・ 汎用品市場で勝ち抜く ・ 貪欲に効率を追求する事業 | ◇ 維持更新投資の厳格化と、 競争力強化への戦略投資 ◇ 定修期間の短縮化による修繕費の効率化 ◇ 部門横断の改善活動強化 ◇ アライアンス活用 | ROA、CCC |

(成長事業のドライバー)

成長事業では、先端分野において培ってきた特融技術を活用し、社会のニーズに応える製品開発を行う。

分野としては、ICT、ヘルスケアに期待している。

ICT分野においては、放熱材料の窒化アルミニウム生産ラインの増設、窒化ホウ素の事業化、多結晶シリコンの増産に取り組む。

ヘルスケア分野においては現在展開中の歯科器材、診断薬分野を核に、M&Aも視野に入れながらさらなる成長を目指している。

(部門横断的コスト削減活動)

原燃料、修繕費、物流費といった主要コスト項目削減のため、従来とは異なる部門横断的なアプローチや戦略的な設備投

資実施によるコスト削減を目指す。

(研究開発)

既存事業の拡大、及び特有技術を活かした新規領域への展開を実現するため、研究開発体制を顧客ニーズに立脚したものへと転換する。

研究開発人員もコーポレートではなく、事業部やグループ会社のウェイトを高め、より一層外を向いた研究開発を進める。

(設備投資計画と戦略的投資枠の設定)

2016~2020年度5年間累計設備投資は960億円を計画。うち26%を多結晶シリコン高品質化対応、放熱材料拡充など新増設へ振り向け成長への足場作りを進める。

同時に成長事業の拡大や、伝統事業の競争力強化を目的とした戦略的投資枠200億円を別途設ける。内訳は、伝統事業に65%、成長事業に35%。

③重点課題と施策

4つの重点課題と施策を掲げ取り組みを進めている。

重点課題 | 施策 |

1.組織風土の変革 | 人事評価制度、グループ会社との人材交流、社外人材の積極登用などの抜本的な制度変革。 |

2.事業戦略の再構築 | 徹底した顧客起点の事業活動と顧客ニーズに立脚した研究開発体制への転換による、特有技術を活用した新規領域への展開。 アライアンスやオープンイノベーションなど、他社との提携による人材や情報等、経営資源の補強。 |

3.グループ経営の強化 | グループ会社各社の位置づけを今一度明確にし、グループの成長戦略やコスト削減への貢献を求め、グループ全体としての経営管理を一段と強化 |

4.財務体質改善 | 利益の積み上げによる自己資本の回復。 優先株発行による財務基盤の早期安定化と、将来の成長加速に向けたM&A等への機動的対応への準備。 |

<参考2:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 9名、うち社外3名 |

監査等委員会 | 4名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2020年6月25日

<基本的な考え方>

当社は、2016年に制定した「トクヤマのビジョン」において、トクヤマグループの存在意義を「化学を通じて暮らしに役立つ価値を創造する」と定めました。トクヤマグループが培ってきた化学技術を用いて、新しい価値を創造し、提供し続けることを通じて、人々の幸せや社会の発展に貢献していきます。新しい価値を創造し、提供し続けることは、株主の皆様をはじめとして、顧客、取引先、従業員、地域社会等のステークホルダーの方々との信頼と協働によってこそ可能であり、それが持続的な成長と中長期的な企業価値の向上に繋がると考えております。その実現のためには、コーポレートガバナンスは経営の重要な課題であり、常に充実を図ってゆく必要があると認識しています。以上が基本的な考え方です。

基本方針としては、コーポレートガバナンスコードを踏まえて、株主の皆様の権利・平等性の尊重、各種ステークホルダーとの適切な協働、適切な情報開示と透明性の確立、取締役会の独立性整備と監督機能の強化、意思決定の迅速化と責任の明確化、および株主の皆様との建設的な対話などに努めます。

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

補充原則4-1-3【最高経営責任者の後継者計画】 | 最高経営責任者(社長執行役員)の選任については、経営理念や経営戦略を踏まえ慎重に行っていますが、後継者を計画的に育成するサクセションプログラムについては、その導入が課題であると認識しており、引続き検討します。 手続きについては、公正性・透明性を保証するために、人材委員会で慎重に審議の上、取締役会へ答申しており、これを受けて取締役会で決議しています。 |

補充原則4-11-1【取締役会の多様性に関する考え方】 | 「原則3-1(iv) 経営陣幹部の選解任と取締役の指名における方針と手続」にある通り、取締役会の全体としてのバランス及び多様性に配慮していますが、ジェンダー及び国際性を含む領域での多様性の確保が課題であると認識しています。 この点については、引続き検討します。 |

<開示している主な原則>

原則 | 開示内容 |

原則1-4【いわゆる政策保有株式】 | 当社は、経営戦略の一環として、取引の維持強化、資金調達、原材料の安定調達等事業活動の必要性に応じて、政策的に上場企業の株式を保有することがあります。 この政策保有上場株式については、効率的な企業経営を目指す観点から、可能な限り縮減します。2019年度は上場株式1銘柄を売却し、保有する上場株式は24銘柄となりました。 また、毎年取締役会において、リスクを織り込んだ資本コストと便益との比較により経済合理性を検証し、将来の見通しを踏まえて保有の適否を確認します。 当社は、当社と投資先企業双方の企業価値への寄与を基準に議決権を行使します。 |

原則5-1【株主との建設的な対話に関する方針】 | 当社は、株主・投資家の皆様からの理解と信頼を得るため、会社の経営・財務情報のみならず社会に提供する製品・サービス、環境的・社会的側面などの非財務情報についても、適時・適切にかつわかりやすく開示するよう努めています。情報開示の基本姿勢、適時開示体制については、本報告書の「V-2.その他コーポレートガバナンス体制等に関する事項(適時開示体制の概要)」をご覧ください。 株主・投資家の皆様との建設的な対話を促進する統括的な役割は、広報・IRグループ所管部門長が担います。 対話の企画、実施などについては、広報・IRグループが主体となり、経営企画グループ、経営管理グループ、財務・投融資グループ、CSR企画グループ、総務グループ、研究開発部門、事業部門など社内の各部署と密接に連携しています。 経営トップ自らが株主・投資家と対話を行うIR活動として、アナリスト・機関投資家向けの決算説明会を年4回開催している他、証券会社主催のカンファレンスやスモールミーティングへの出席などを随時実施しています。またIR活動を担当する広報・IRグループは、国内外の機関投資家との個別面談や個人投資家向け会社説明会などを行っています。その他IR活動の詳細については、本報告書の「III-2.IRに関する活動状況」をご覧ください。 株主・投資家の皆様との対話で得られたご意見等につきましては、経営トップと関係部署の責任者が出席するIR会議の中で確認・共有しているほか、IR報告書により社内の各部署へフィードバックし、経営戦略や事業戦略の策定や軌道修正に活かし、企業価値向上につなげています。 なお、インサイダー情報の管理については、社内規程を定め、秘密保持誓約等で情報管理を徹底しています。 |

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(トクヤマ:4043)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |