ブリッジレポート:(3778)さくらインターネット 2023年3月期決算

田中 邦裕 社長 | さくらインターネット株式会社(3778) |

|

企業情報

市場 | 東証プライム市場 |

業種 | 情報・通信 |

代表者 | 田中 邦裕 |

所在地 | 大阪府大阪市北区梅田1-12-12 東京建物梅田ビル11階 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

691円 | 35,662,556株 | 24,642百万円 | 8.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

3.50円 | 0.5% | 23.83円 | 28.9倍 | 234.10円 | 2.9倍 |

*株価は5/16終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2019年3月(実) | 19,501 | 567 | 395 | 91 | 2.44 | 2.50 |

2020年3月(実) | 21,908 | 939 | 789 | 160 | 4.39 | 2.50 |

2021年3月(実) | 22,168 | 1,372 | 1,099 | 758 | 20.79 | 3.00 |

2022年3月(実) | 20,019 | 763 | 649 | 275 | 7.55 | 3.00 |

2023年3月(実) | 20,622 | 1,093 | 965 | 666 | 18.29 | 3.50 |

2024年3月(予) | 22,800 | 1,450 | 1,300 | 850 | 23.83 | 3.50 |

* 予想は会社予想。単位:百万円、円。

さくらインターネット(株)の2023年3月期の概要と2024年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2023年3月期決算概要

3.2024年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 23/3期は前期比3.0%増収、43.2%営業増益。クラウド集中を図る中で物理基盤サービスにおける大口案件の契約期間満了等があったものの、クラウドサービスの売上が引き続き好調に推移したこと等により増収。利益面では、クラウド集中体制へ向けた投資方針の転換による投資効率化、及びデータセンター最適化等による賃借料の減少などを主因に大幅増益となった。親会社株主帰属利益は前期比142.0%増の6.6億円。3.50円/株の期末配当を実施。

- 24/3期は、前期比10.6%増収、32.7%営業増益を計画する。クラウドビジネスの継続的な成長により増収を見込む。利益面では、中長期的な成長を見据えた積極的な投資を継続しつつ、収益性の高いクラウドサービスの売上成長により利益が拡大する見通し。期末にはスポット案件やグループ会社での利益を見込む。投資はクラウドサービスを中心として売上成長に伴う機材投資やリプレイスを計画、サーバ、ネットワーク機器中心に50億円を予定。採用は中長期の事業成長を担う人材基盤を強化し、純増数100名を見込む。配当は前期と同じ3.50円/株の期末配当を予定。

- 好採算でもあるクラウドサービスへの移行が着実に進行している。23/3期は電力費の増加やドメイン取得原価の増加など予測できなかった外的要因により期初の会社予想は下回ったものの、大幅増益を確保した。24/3期もこの流れが持続して利益率の改善が更に進み、連続の大幅増益となりそうだ。中長期の成長に向けた投資も着実に実行している。こうした中、注目したいのが国産パブリッククラウドへの取り組み。急拡大する国内クラウド市場において日本企業の存在感は薄い。そこに同社が国産クラウドとして切り込もうとしており、今後の動向に注目したい。

1.会社概要

東京(西新宿、東新宿、代官山:フロア単位の賃借)、大阪(堂島:フロア単位の賃借)、北海道(石狩:土地建物保有)の3エリアで運営しているデータセンターを活かし、クラウド・インターネットインフラサービスを提供している。現在はハウジングや専用サーバといった物理基盤サービスからクラウドサービスへの移行を進めている。インフラを自社で保有する事で高収益を追求、稼働率を上げ固定費リスクを軽減している。

【企業理念】

同社は、下記のミッション、ビジョン、バリューを企業理念として定め、これを実現することによって、全てのステークホルダーから価値ある企業として支持される事を目指している。

コーポレート・ミッション 使命

私たちは、人々とビジネスの可能性を広げるデータセンターサービスの提供を通じ、インターネットによってひらかれる創造性と驚きに満ちた未来の実現に貢献します。

コーポレート・ビジョン 目指す姿

・サービス | :高品質で低価格なITプラットフォームと革新的で面白いインターネットサービスの提供 |

・インフラストラクチャー | :スケールメリットと柔軟性を兼ね備えたコスト競争力の高いITインフラの実現 |

・テクノロジー | :価値あるサービスの実現とインターネットの発展に寄与する先進的な技術の探究 |

コーポレート・バリュー 重視する価値観

・質の高いサービスを生みだす絶えざるイノベーション

・コストパフォーマンスを支える卓越したオペレーション

・すべての活動のベースとなる良質なコミュニケーション

1-1事業内容

事業は、クラウドサービス(クラウドインフラストラクチャー、クラウドアプリケーション)、物理基盤サービス、及びドメイン取得サービス、SSL取得サービス(独自ドメインによるサーバ証明書の取得代行)、子会社事業等のその他サービスに分かれ、23/3期の売上構成比は、クラウドサービス57.4%(うち、クラウドインフラストラクチャー38.7%、クラウドアプリケーション18.7%)、物理基盤サービス17.6%、その他サービス24.9%。

クラウドサービス

現在同社が経営資源を集中させている事業。幅広いサービスラインアップを提供して培ってきた同社の技術力・ノウハウを活用し、顧客の利用シーンや成長フェーズにあわせた新たなクラウドサービスの開発を加速させている。

クラウドインフラストラクチャー

仮想化技術により、物理サーバ上に複数の仮想サーバを構築し、そのひとつひとつが専用サーバのように利用できるサービス。基本的に仮想サーバ1台毎の単体契約となるサービス(「さくらのVPS」)と、契約の中で複数台サーバの申し込みとそのネットワーク設定を可能とし、日割や時間割での課金が可能なサービス(「さくらのクラウド」)等を提供。

クラウドアプリケーション

同社が所有する物理サーバと豊富な機能をメンテナンス不要で複数の顧客が共同で利用するサービス(「さくらのレンタルサーバ」)をはじめとした自社やパートナー企業と開発したSaaSサービス等を提供。

物理基盤サービス

同社が運営するデータセンター内に、顧客所有の通信機器類を自由に設置できるスペースと、インターネット接続に必要な回線や電源などを貸与するハウジングサービス、及び同社が所有する物理サーバを専用で利用できる専用サーバサービスがある。

その他サービス

ゲヒルン(株)のセキュリティサービス、アイティーエム(株)の大規模法人向けMSP(マネージメント・サービス・プロバイダ:サーバやネットワークの監視運用保守を請負う)、ビットスター(株)の小中規模法人向けMSP、プラナスソリューションズ(株)のハイパフォーマンスコンピューティング領域のインテグレーション、IzumoBASE(株)のストレージ仮想化サービス等の収益が含まれている。

尚、連結子会社6社及び持分法適用関連会社2社と共にグループを形成しており、連結子会社は、ゲヒルン(株)、櫻花移動電信有限公司、アイティーエム(株)、ビットスター(株)、プラナスソリューションズ(株)、IzumoBASE(株)。持分法適用関連会社は、(株)S2i、BBSakura Networks(株)。

2.2023年3月期決算概要

2-1 連結業績

| 22/3期 | 構成比 | 23/3期 | 構成比 | 前期比 | 会社予想 | 予想比 |

売上高 | 20,019 | 100.0% | 20,622 | 100.0% | +3.0% | 20,350 | +1.3% |

売上総利益 | 4,708 | 23.5% | 5,367 | 26.0% | +14.0% | - | - |

販管費 | 3,944 | 19.7% | 4,274 | 20.7% | +8.4% | - | - |

営業利益 | 763 | 3.8% | 1,093 | 5.3% | +43.2% | 1,390 | -21.4% |

経常利益 | 649 | 3.2% | 965 | 4.7% | +48.7% | 1,230 | -21.5% |

親会社株主帰属利益 | 275 | 1.4% | 666 | 3.2% | +142.0% | 800 | -16.7% |

* 単位:百万円

3.0%増収、43.2%営業増益、クラウドサービスへのシフトを進め大幅増益

売上高は前期比3.0%増の206.2億円。クラウド集中を図る中で物理基盤サービスにおける大口案件の契約期間満了等があったものの、クラウドサービスの売上が引き続き好調に推移したこと等により増収。会社予想203.5億円を上回った。

営業利益は同43.2%増の10.9億円。クラウド集中体制へ向けた投資方針の転換による投資効率化、及びデータセンター最適化等による賃借料の減少(合わせてプラス影響額7.9億円)がコスト面における増益要因の主因。人材投資増(マイナス影響額4.0億円)やサービス原価増(同3.5億円)、ドメイン仕入コスト増(同1.2億円)、電力費増加(同1.8億円)といったコスト面での減益要因を吸収した。売上総利益が前年同期47.0億円(売上総利益率23.5%)から53.6億円(同26.0%)へ増加した。販管費は、39.4億円(販管費率19.7%)から42.7億円(同20.7%)へ増加したものの、売上総利益の増加を主因に大幅営業増益となった。会社予想を下回ったのは、原油価格高騰による電力費の増加や円安によるドメイン取得原価の増加など予算策定時に予測できなかった外的要因による影響を受けたことによるもの。経常利益は前期比48.7%増の9.6億円。前年同期に特別損失に本社移転損失を計上した反動により、親会社株主帰属利益は同142.0%増の6.6億円となった。

配当は、予想通り前期比.0.50円増配の、3.50円/株の期末配当を実施。

重点施策への取り組み状況

クラウドビジネスの強化 | DXを支援する総合的クラウドサービスの提供に向けた各施策を推進 | |

| 足元 | パートナー・アライアンス:新たなSaaSサービス開発が加速ガバメント:認知向上に向けた活動強化 | |

| 中長期 | Tellus:本格的な事業化に向け衛星データの拡充等を推進スタートアップ:大型イベント支援やファンド出資を実施 | |

|

| |

注力領域への 投資集中 | 中長期の更なる成長に向けた人材・マーケティングへの投資に集中 | |

| 人材 | 目標の「前期より+40名程度採用見込み」に対して順調に採用 連結従業員数は前期末より+45名 | |

| マーケティング | 販売促進に向けたWEB広告やオウンドメディア等のデジタルマーケティングへの投資や、データ分析等の集約・連携強化を目指した社内体制の整備を実施 | |

サービス別売上高

| 22/3期 | 構成比 | 23/3期 | 構成比 | 前期比 |

クラウドサービス | 10,963 | 54.8% | 11,840 | 57.4% | +8.0% |

物理基盤サービス | 4,497 | 22.5% | 3,638 | 17.6% | -19.1% |

その他 | 4,557 | 22.8% | 5,143 | 24.9% | +12.9% |

合計 | 20,019 | 100.0% | 20,622 | 100.0% | +3.0% |

* 単位:百万円

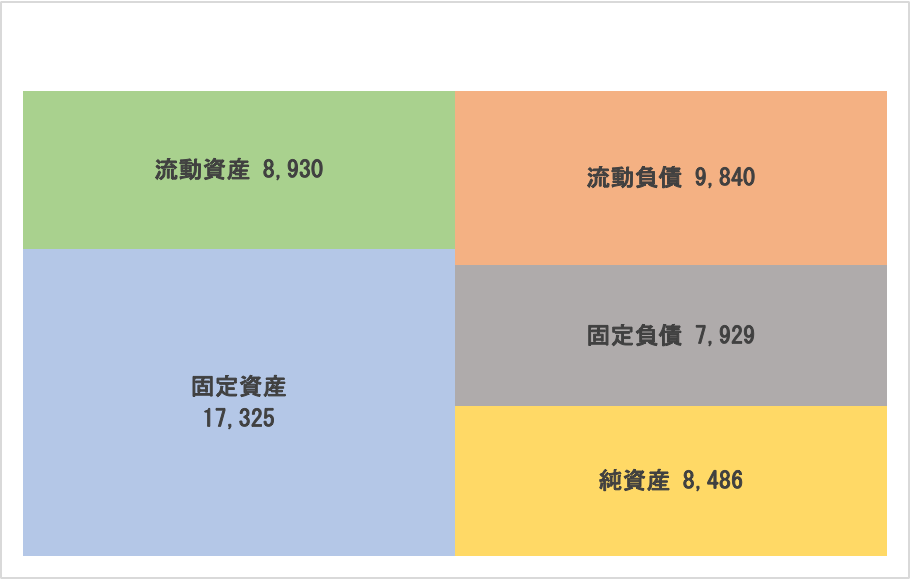

財政状態

| 22年3月 | 23年3月 |

| 22年3月 | 23年3月 |

流動資産 | 9,776 | 8,930 | 流動負債 | 11,309 | 9,840 |

有形固定資産 | 15,725 | 14,716 | 固定負債 | 8,637 | 7,929 |

無形固定資産 | 426 | 508 | 株主資本 | 8,313 | 8,337 |

投資その他 | 2,468 | 2,100 | 純資産 | 8,449 | 8,486 |

固定資産 | 18,620 | 17,325 | 負債・純資産合計 | 28,396 | 26,256 |

* 単位:百万円

* 株式会社インベストメントブリッジが開示資料を基に作成。

23/3期末の総資産は前期末との比較で21.4億円減の262.5億円。主な要因は、減価償却による有形固定資産の減少、買掛金の支払いや借入金の返済による現預金の減少、売掛金の減少等によるもの。負債は21.7億円減の177.6億円。主な要因は、借入金や買掛金の減少等によるもの。純資産は0.3億円増の84.8億円。主な要因は、親会社株主に帰属する当期純利益の計上に伴う利益剰余金の増加等によるもの。自己資本比率は31.8%(前期末29.3%)。

設備投資・人員

投資は予算25億円に対して20億円にとどまった。内訳はデータセンター2億円(予算2億円)、サーバ、ネットワーク機器17億円(同22億円)、その他(システム、事務所関連等)0億円(1億円)。サーバ、ネットワーク機器の実績内訳はクラウドサービス11億円、物理基盤サービス3億円、その他2億円。

人員については、期末のグループ従業員数が755名と前期末との比較で45名増加した。エンジニアが28名増、管理は9名増。グループ会社が1名減。

2-2 第4四半期(1-3月)連結業績

| 22/3 1Q | 2Q | 3Q | 4Q | 23/3 1Q | 2Q | 3Q | 4Q | 前四半期比 |

売上高 | 4,819 | 4,842 | 4,960 | 5,396 | 4,964 | 5,025 | 5,054 | 5,578 | +10.4% |

売上総利益 | 1,062 | 1,083 | 1,197 | 1,364 | 1,240 | 1,259 | 1,321 | 1,546 | +17.0% |

営業利益 | 111 | 86 | 241 | 324 | 244 | 191 | 257 | 399 | +54.9% |

経常利益 | 67 | 61 | 223 | 296 | 214 | 162 | 238 | 350 | +47.1% |

四半期純利益 | 50 | -119 | 146 | 197 | 142 | 104 | 170 | 248 | +45.9% |

EBITDA | 895 | 897 | 1,047 | 1,233 | 939 | 890 | 970 | 1,094 | - |

売上総利益率 | 22.0% | 22.4% | 24.1% | 25.3% | 25.0% | 25.1% | 26.1% | 27.7% | - |

営業利益率 | 2.3% | 1.8% | 4.9% | 6.0% | 4.9% | 3.8% | 5.1% | 7.2% | - |

* 単位:百万円

前四半期比10.4%の増収、同54.9%の営業増益

売上高は前四半期比10.4%増の55.7億円。営業利益は同54.9%増の3.9億円。3Q、4Qと尻上がりに営業利益を伸ばした。

また、サブスクリプション型売上の主要KPIとして、22/3期からARR(Annual Recurring Revenue:各期月末のMRR(Monthly Recurring Revenue)継続課金による月次収益を12倍して算出)を開示している。4QのARRは116.7億円となり、前年同期(108.6億円)との比較で7.4%増加した。

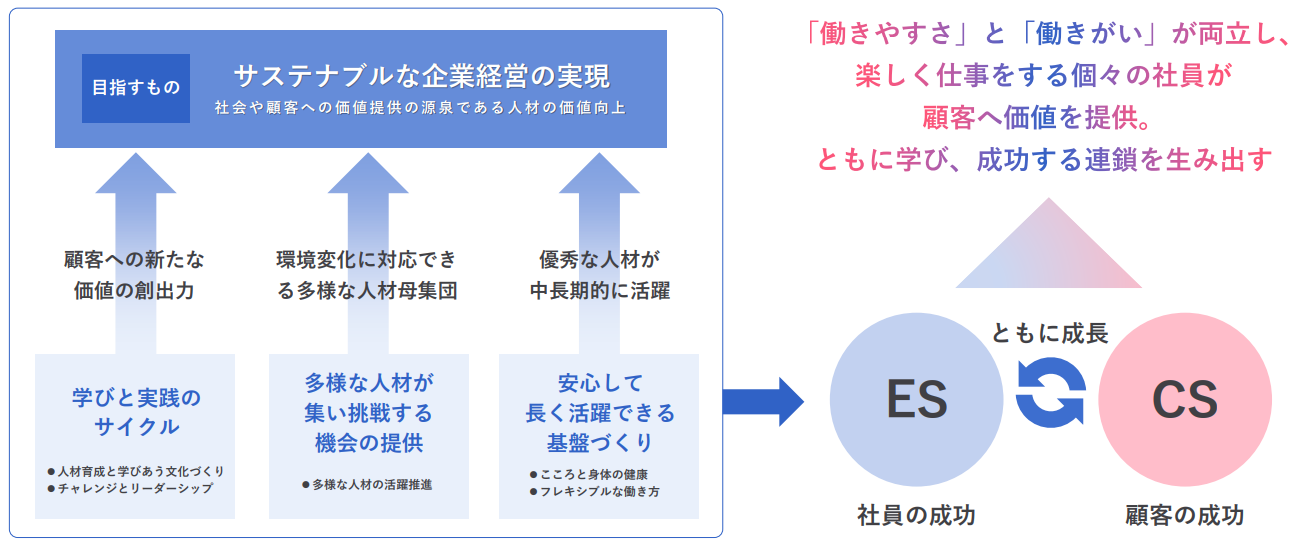

かつては売上の拡大を第一義として、設備投資や人員増強に力を入れてきたが、現在はカスタマーサクセス(Customer Success)・エンプロイーサクセス(Employee Success)を最優先とする経営方針に転換しており、ユーザーに長く利用してもらう、短期的な売上というよりは、LTVをいかに高めていくか、に力を入れており、この一環として、ARRが重視されるようになった。

サービス別売上高

| 22/3期 | 23/3期 | 前四半期比 | ||||||

1Q | 2Q | 3Q | 4Q | 1Q | 2Q | 3Q | 4Q | ||

クラウドサービス | 2,652 | 2,707 | 2,773 | 2,830 | 2,883 | 2,906 | 2,985 | 3,065 | +2.7% |

クラウドインフラストラクチャー | 1,735 | 1,777 | 1,845 | 1,881 | 1,935 | 1,954 | 2,029 | 2,071 | +2.1% |

クラウドアプリケーション | 917 | 930 | 927 | 949 | 947 | 951 | 956 | 993 | +3.9% |

物理基盤サービス | 1,162 | 1,135 | 1,108 | 1,089 | 935 | 909 | 902 | 889 | -1.4% |

その他サービス | 1,004 | 999 | 1,078 | 1,475 | 1,144 | 1,209 | 1,165 | 1,623 | +39.3% |

* 単位:百万円

売上原価の内訳

| 22/3 1Q | 2Q | 3Q | 4Q | 23/3 1Q | 2Q | 3Q | 4Q |

賃料 | 397 | 377 | 370 | 363 | 357 | 353 | 331 | 332 |

減価償却費・リース料 | 1,158 | 1,143 | 1,144 | 1,250 | 1,018 | 1,010 | 1,002 | 1,001 |

労務費 | 848 | 848 | 830 | 845 | 836 | 876 | 868 | 898 |

通信費 | 352 | 337 | 349 | 358 | 363 | 362 | 364 | 374 |

電力費 | 179 | 207 | 195 | 200 | 197 | 238 | 262 | 266 |

修繕費 | 186 | 182 | 167 | 159 | 192 | 161 | 166 | 165 |

販売商品原価等 | 360 | 365 | 440 | 498 | 479 | 440 | 415 | 538 |

その他 | 274 | 295 | 264 | 356 | 277 | 322 | 323 | 455 |

* 単位:百万円

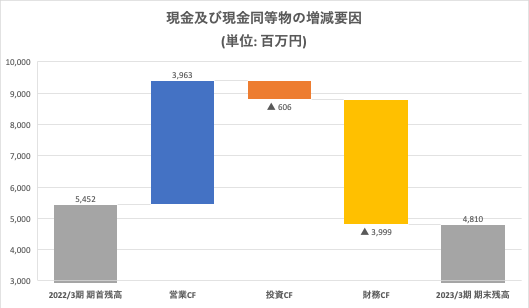

キャッシュ・フロー

| 22/3期 | 23/3期 | 前期比 | |

営業CF(A) | 3,957 | 3,963 | +5 | +0.1% |

投資CF(B) | -1,674 | -606 | +1,068 | - |

フリーCF(A+B) | 2,282 | 3,357 | +1,074 | 47.1% |

財務CF | -1,005 | -3,999 | -2,994 | - |

現金等残高 | 5,452 | 4,810 | -641 | -11.8% |

* 単位:百万円

* 株式会社インベストメントブリッジが開示資料を基に作成。

23/3期末の現金及び現金同等物は、前期末比(以下同)6.4億円減少し、48.1億円となった。

営業CFは、収入が0.05億円増加し39.6億円の収入。主な要因は、売掛金の入金による減少等によるもの。

投資CFは、支出が10.6億円減少し6.0億円の支出となった。主な要因は、サービス機材等の有形固定資産の取得による支出の減少等によるもの。

財務CFは、支出が29.9億円増加し39.9億円の支出となった。主な要因は、借入の返済および自己株式の取得等によるもの。

3.2024年3月期業績予想

3-1 連結業績予想

| 23/3期 実績 | 構成比 | 24/3期 予想 | 構成比 | 前期比 |

売上高 | 20,622 | 100.0% | 22,800 | 100.0% | +10.6% |

営業利益 | 1,093 | 5.3% | 1,450 | 6.4% | +32.7% |

経常利益 | 965 | 4.7% | 1,300 | 5.7% | +34.6% |

親会社株主帰属利益 | 666 | 3.2% | 850 | 3.7% | +27.5% |

* 単位:百万円

24/3期は前期比10.6%の増収、同32.7%の営業増益を計画

24/3期は、売上高が前期比10.6%増の228.0億円を計画する。クラウドビジネスの継続的な成長により増収を見込む。クラウドサービスで13.1%増収、物理基盤サービスは0.9%増収、その他サービスは11.6%増収の見通し。

営業利益は前期比32.7%増の14.5億円、経常利益は同34.6%増の13.0億円、親会社株主帰属利益は同27.5%増の8.5億円を見込む。利益面では、中長期的な成長を見据えた積極的な投資を継続しつつ、収益性の高いクラウドサービスの売上成長により利益が拡大する見通し。期末にはスポット案件やグループ会社での利益を見込む。費用面では人材投資が7.8億円、電力費が3.3億円、機材投資が3.3億円、マーケティング強化が2.3億円増加する見通し。

顧客基盤のさらなる拡大を図るべくマーケティング施策の強化を継続、広告宣伝費は倍増を計画

・クラウドサービスの販売促進・認知度向上に向けたWEB広告やオウンドメディアなどのデジタルマーケティング、イベント開催等

・衛星データプラットフォームTellus等の認知度向上・利活用促進のためのイベント開催・販売促進等

投資はクラウドサービスを中心として売上成長に伴う機材投資やリプレイスを予定。サーバ、ネットワーク機器(46億円)中心に50億円を予定している。

採用は中長期の事業成長を担う人材基盤を強化し、純増数100名を予定している。

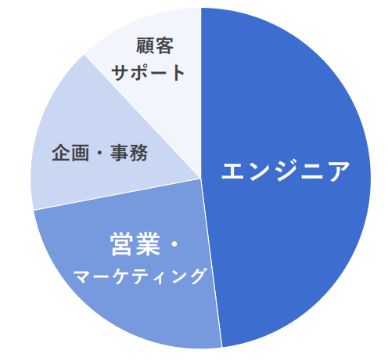

成長戦略の推進を加速、エンジニア・営業人員を大幅拡充

・ガバメントクラウド採用に向けたクラウドサービスの強化や、新規サービス開発のためのエンジニア採用に注力

・DX支援・共創案件の増加に対応できる体制強化のため、営業・マーケティング人員を拡充

採用計画の職種別内訳

(同社説明資料より)

配当は前期と同額の、3.50円/株の期末配当を予定。

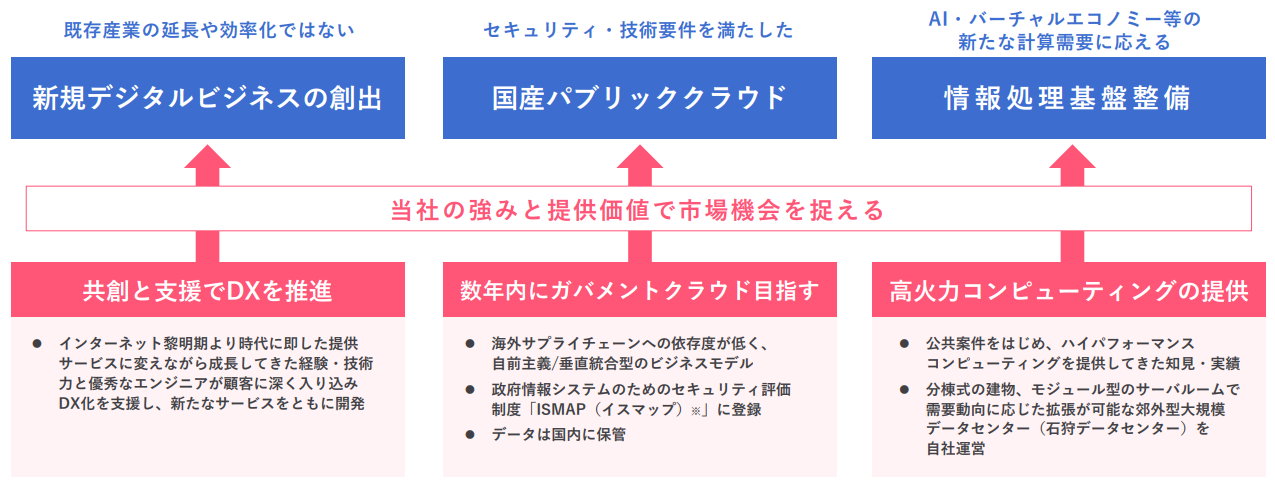

3-2 同社の市場機会と今後の成長戦略

同社を取り巻く市場環境の変化

1 すべて企業がIT企業に

IT業界の中心はモノ売りから ソフトウェアサービス提供へ。社会全体のDXの進展により、ネット企業ではない一般企業が デジタル上で稼ぐ時代に。

2 国産パブリッククラウドへの期待

DXが進むにつれ、 海外サプライチェーンへの依存によるIT貿易赤字が拡大。国家戦略として国産クラウド育成への取り組みが進む。

3 高度な計算資源需要の高まり

AI・大規模言語モデルの急発展やVR技術の商業化の進展等によりGPUなどの高度な計算資源への需要が増加。

市場変化への対応方針

DXの進展に伴い求められる要素こそが当社の強みであり提供価値

DX進展に伴い増大するニーズ

さくらインターネットの強み

※政府情報システムのためのセキュリティ評価制度(Information system Security Management and Assessment Program)。政府が求めるセキュリティ要求を満たしているクラウドサービスを予め評価・登録することにより、政府のクラウドサービス調達におけるセキュリティ水準の確保を図り、もってクラウドサービスの円滑な導入に資することを目的とした制度(同社説明資料より)

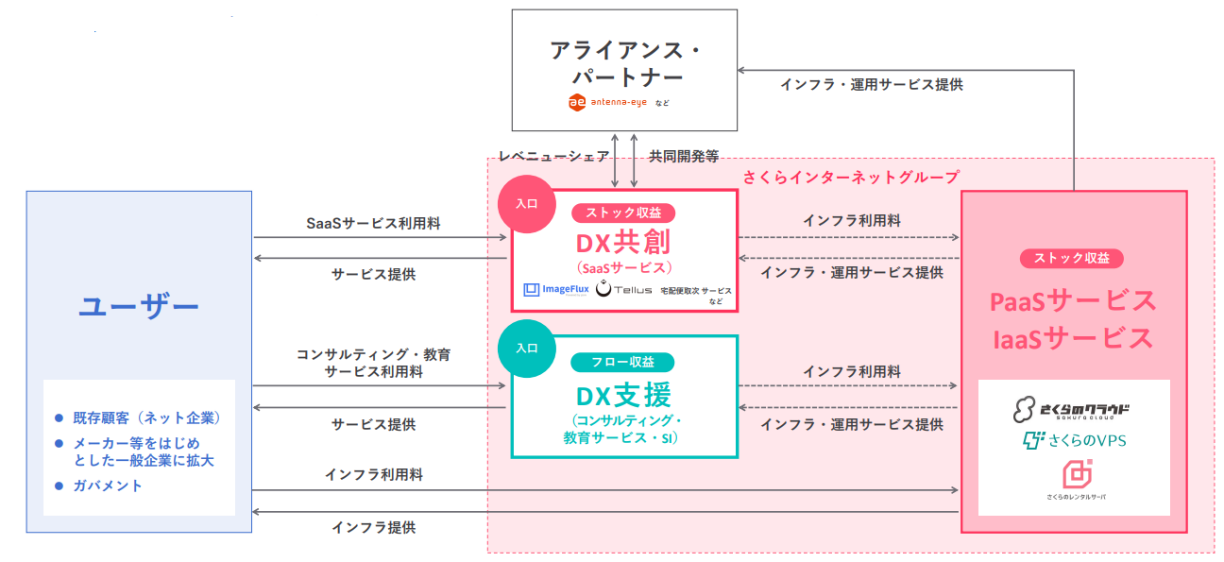

今後のクラウドサービスの成長戦略の全体像

今後は、複数のキャッシュポイントでビジネスモデルを強化しながらコア事業のIaaS、PaaS部分の成長を加速

同社クラウドサービスのビジネスモデル

(同社説明資料より)

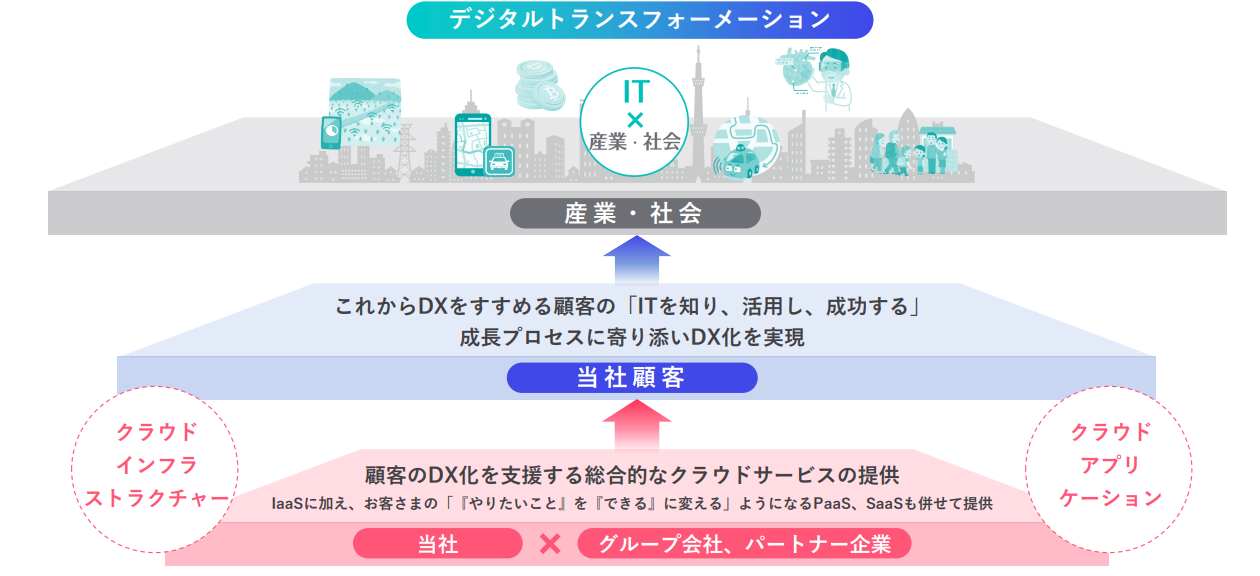

DX時代に目指すさくらインターネットの役割

すべての人が「サクセス」する“DX”プラットフォーマーへ

(同社説明資料より)

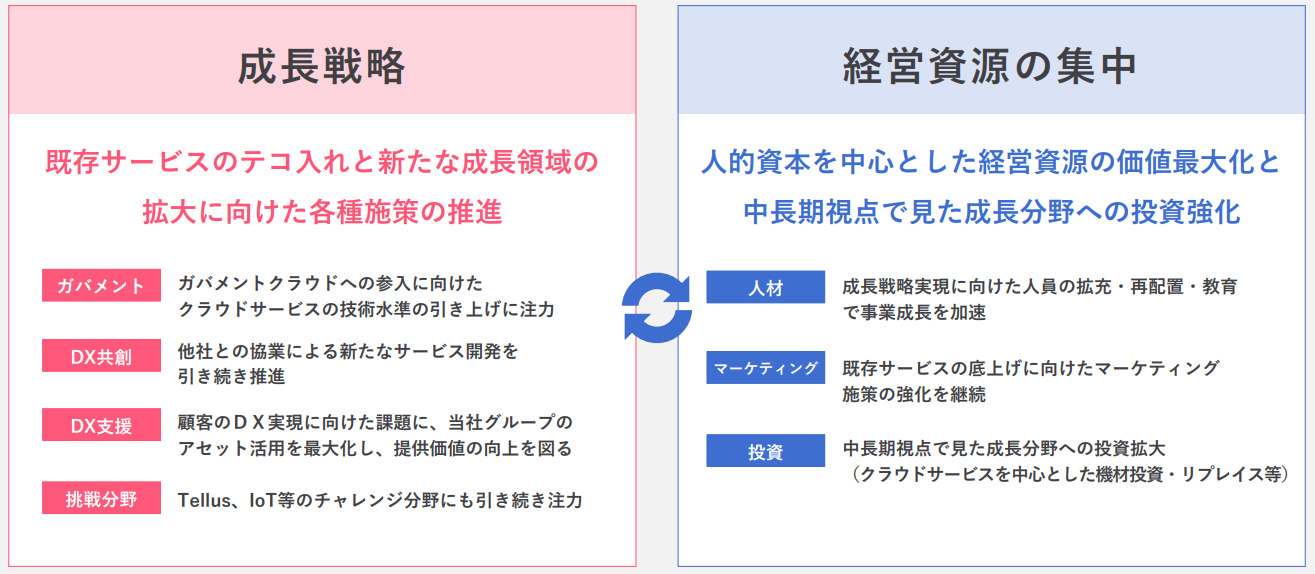

3-3 24/3期の重点施策

重点方針

(同社説明資料より)

市場規模

社会のDX化の進展に伴い、21年からCAGR12.7%で成長。国内パブリッククラウド市場は26年度には3.5兆円規模に

(同社説明資料より)

DX共創(パートナー・アライアンス)

アライアンスによる新たなSaaS、PaaSサービスの開発を加速し、顧客のDXを支援するとともに、IaaSの入り口として機能

直近のサービス共創事例

(同社説明資料より)

DX支援

大規模言語モデルの急発展やバーチャルエコノミー拡大に伴う高度な計算需要の高まりに即応できる強みを活かし、顧客のDXを推進

計算資源需要に対する同社の強み

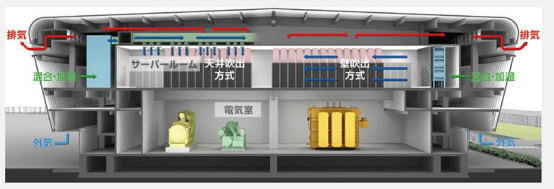

・拡張性・柔軟性・環境性に優れた石狩データセンターを自社運営

・高火力コンピューティング提供の知見・実績

| 石狩データセンター東京ドームの約1.1倍という広大な敷地に、1棟あたり最大1,280ラックまで対応できる分棟式の建物を、最終的には5棟/約6,800ラックまで増設可能。建物自体を分棟式とすることで、需要動向に応じた拡張が可能。サーバールームも、無停電電源装(UPS)をサーバールームごとに設置するモジュール型で、建物と同様に需要動向に応じた拡張が可能。

|

(同社説明資料より)

■直近の取り組み、足元の状況・AI・大規模言語モデルやVR向けの、新たな計算資源需要の高まりで、官公庁やメーカー等からの問い合わせが増加

・これまで公共案件等へハイパフォーマンスコンピューティングを提供してきた知見・実績や、拡張性の高いデータセンターを運営している強みを活かし、案件獲得に注力

ガバメント分野への取り組み

国産クラウドベンダーとして、ガバメントクラウドの数年内の採用を目指したクラウドサービスの技術水準の引き上げに注力

■直近の取り組み、足元の状況

・2026年の政府/自治体向けIT市場規模は2兆円、そのうちガバメントクラウド市場規模は2,500億円

・数年内のガバメントクラウド採用へ向けて対応人員を拡充し、クラウドサービスの強化に注力

・将来的にはガバメントクラウドへの参入により、ブランディング強化とサービスの技術水準の向上を図り、国内パブリッククラウド市場におけるシェアを拡大していく

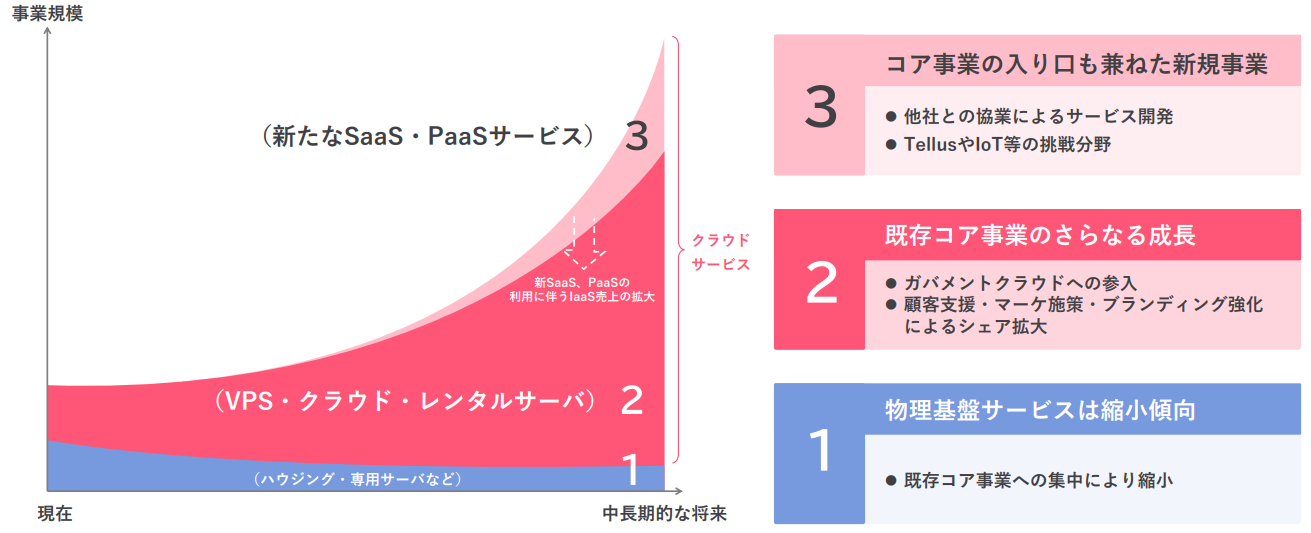

今後の成長イメージ

注力領域をIaaSメインから、SaaS・PaaSサービスへ範囲を拡大、成長分野における事業機会を着実につかみ、非連続成長と利益の最大化を目指す

(同社説明資料より)

3-4 持続的成長のための取り組み

持続的成長へのアプローチ

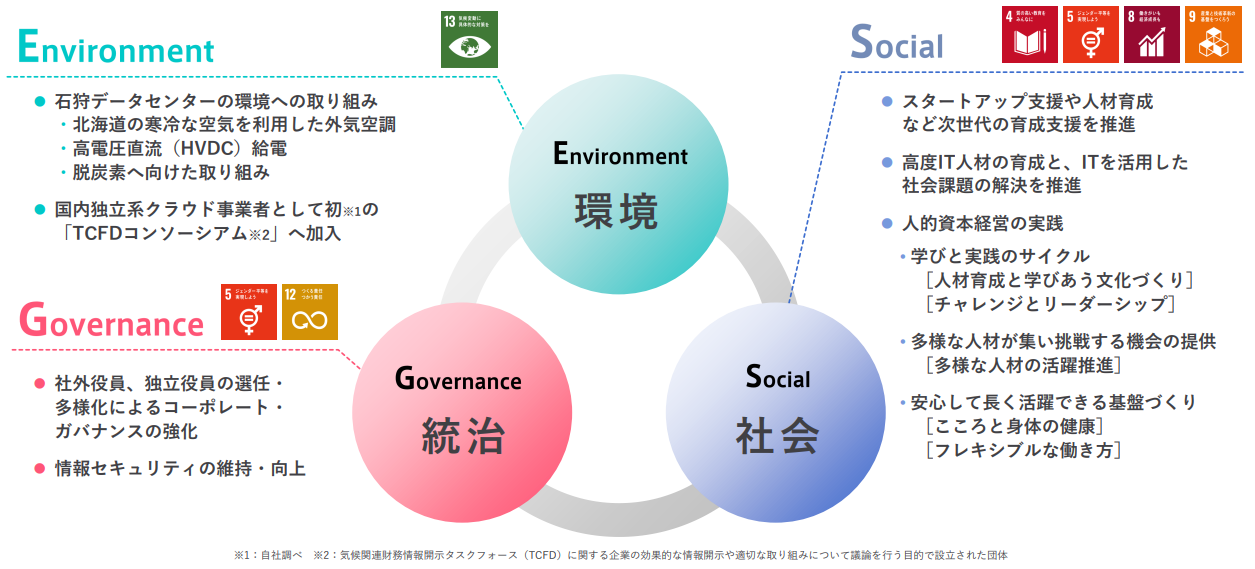

社会のDX化を支える事業活動を通じて、環境・社会への貢献を行っていく

(同社説明資料より)

環境に配慮した取り組み

環境に配慮したデータセンター

クラウドコンピューティングに最適化した日本最大級の郊外型大規模データセンター・石狩データセンターは、開所当初より、サステナビリティを高める取り組みを積極的に行っている。

石狩データセンター外観(正面:3号棟、左:1・2号棟)

(同社説明資料より)

■脱炭素へ向けた取り組み

22年6月より、非化石証書を活用した実質再生可能エネルギー100%の電力契約へ変更。これにより、石狩データセンターでの電力使用に伴う二酸化炭素(CO2)の排出量の実質ゼロを実現。

■立地を活かした空調や送電方式への取り組み

これまでも北海道の寒冷な空気を利用した外気空調や高電圧直流(HVDC.※)給電等の送電方式に挑戦。空調にかかる消費電力の大幅削減や給電効率の改善を実現。

※HVDCとはHigh Voltage Direct Currentの略で、高電圧の直流での給電方式を意味する。HVDC12V方式は、300Vを超える高電圧直流を集中電源で12Vへと降圧したうえで、そのままサーバに給電する方式。

石狩データセンター外気空調システム概念図

(同社説明資料より)

人的資本経営への取り組み

「やりたいこと」を「できる」に変える、サステナブルな企業経営へ

(同社説明資料より)

4.今後の注目点

好採算でもあるクラウドサービスへの移行が着実に進行している。23/3期は、原油価格高騰による電力費の増加や円安によるドメイン取得原価の増加など予算策定時に予測できなかった外的要因により期初の会社予想は下回ったものの、大幅増益を確保した。24/3期もこの流れが持続して利益率の改善が更に進み、連続の大幅増益となりそうだ。ただし、上期の予想が前年同期比42.7%営業減益となっており、例年との比較でもかなり下期偏重予算。このため、1年を通じた決算動向はややもどかしいものになる可能性はあるものの、中長期の成長に向けた投資を着実に実行している。

注目したいのが、国産パブリッククラウドへの取り組み。日本の貿易赤字が拡大しているが、その大きな要因となっているのがITサービスの支払い増。なかでもクラウドサービスでは政府が共同利用するガバメントクラウドで米国の4社を採用するなど、急拡大する国内クラウド市場において日本企業の存在感は薄い。そこに同社が国産クラウドとして切り込もうとしており、今後の動向に注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 9名、うち社外5名(うち独立役員3名) |

監査役 | 4名、うち社外4名(うち独立役員2名) |

◎コーポレート・ガバナンス報告書(更新日:2022年7月1日)

基本的な考え方

当社のコーポレート・ガバナンスに関する基本的な考え方は、当社が企業規模を拡大していくのに並行して、経営管理組織の整備を推進し、各部門の効率的・組織的な運営及び内部統制の充実を図ることであり、その基本姿勢を基に現在まで努力してまいりました。特に、インターネット業界は、目に見えない多数の利用者に対して通信施設を開放しており、世界中のインターネット利用者を市場として成立している事業でありますので、他業界以上の大きな社会的責任を背負っております。当社におけるコーポレート・ガバナンスの確立は、このような社会的責任を果たしていくことを可能にする経営基盤であると考えております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

補充原則2-4-1 【中核人材の登用等における多様性の確保】

<多様性の確保についての考え方・自主的かつ測定可能な目標とその状況>

当社の中核人材採用・登用については、「多様性が会社を発展させる」という考えのもと、年齢、性別、国籍等の属性にとらわれず、多様性を尊重した採用・登用の推進に取り組んでおります。しかしながら、IT技術者の採用割合の高さから女性の応募者がそもそも少ないことと、全社員における女性比率と比較して女性役職者比率が低いことを課題と認識しており、採用・役職者に占める女性の割合の目標数値については、一般事業主行動計画にて公表しております。

なお、当社ではそのほとんどが中途採用者であることから、中途採用者の登用について、目標設定を行っておりません。外国人の採用・登用については、現時点では属性による目標設定は行っておりませんが、今後必要と判断した場合には、目標の設定を検討してまいります。

<多様性の確保に向けた人材育成方針、社内環境整備方針、その状況>

当社は、中長期的な企業価値の向上に向けた人材戦略の重要性に鑑み、会社が提供する「働きやすい」環境の中で、社員個人が「働きがい」を追求できることを理想として、会社に縛られない広いキャリアとプライベートの両方で得た知識や経験をもって共創へつなげることを目指し、働き方の多様性を尊重するさまざまな社内環境整備をおこなっています。

補充原則3-1-3、4-2-2 【サステナビリティについての取組み、取組みについての基本方針の策定等】

<サステナビリティについての取組み>

DX(デジタルトランスフォーメーション)を支える社会的インフラとして、データセンターの重要性は年々増していますが、SDGsの観点から、温室効果ガスの排出を削減してサステナブルな社会に貢献することが、大量の電力を消費するデータセンター運営において求められています。当社は、経営戦略の重要な要素として、サステナビリティを巡る取組みの重要性について十分に認識しております。

当社が北海道石狩市で運営する石狩データセンターでは、その立地を生かし、2011年の開所当初よりサステナビリティを高める取り組みを積極的に行っています。冷涼な外気を活用した外気冷房によるエネルギー効率の向上等により、一般的な都市型データセンターと比較して約4割の消費電力を削減するなど、世界最高水準のエネルギー効率を達成しているほか、2022年6月には、非化石証書を活用した電力へと変更することで、石狩データセンターにおける二酸化炭素(以下、CO2)の年間排出量実質ゼロを実現し、年間約12,861トンのCO2の排出量を削減できることになりました。当社ではこの実質的なCO2排出量ゼロに留まらず、再生可能エネルギーを100%利用した石狩データセンターの運用を目指してまいります。

また、2021年10月に、「気候関連財務情報開示タスクフォース(TCFD)による提言」への賛同を行うとともに、同提言に賛同する企業・機関等による「TCFDコンソーシアム」にも参加しております。今後は、気候変動に係るリスク及び収益機会が自社の事業活動や収益等に与える影響について、適切な開示を行えるよう、引き続き準備を進めてまいります。

<人的資本、知的財産への投資等>

当社は、知的財産への投資を事業の発展のために重要なものと位置付け、社内の創造的活動を積極的に支援しております。人的資本への投資についても、社員の能力を高めその能力を最大限に引き出す環境づくりに取り組んできた当社にとって、人材の確保や育成は強みであり、お客さまと社員の成功を支援することで共に成長していく関係を構築する「CS(カスタマーサクセス)・ES(エンプロイーサクセス)の実現」という、重点テーマにも沿ったものと言えます。いずれも当社の持続的な成長に資するよう監督を行うとともに、積極的な情報開示に努めてまいります。

原則5-2、補充原則5-2-1 【経営戦略や経営計画の策定・公表等】

当社の経営戦略や経営計画の策定においては、資本コストを十分に考慮した上で収益力に関する目標を策定しておりますが、資本効率等の指標については、現在公表を行っておりません。引き続き事業特性等を踏まえた水準を検討し、決算説明会や個別ミーティング等により株主との対話を重ねながら、どのように伝えるべきかを慎重に検討していく予定です。

事業ポートフォリオに関する基本的な方針の策定については、今後検討を進めてまいります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

原則1-4 【政策保有株式】

当社は、政策保有株式を保有しておりません。

原則5-1 【株主との建設的な対話に関する方針】

当社は、IR担当部署を設置し、株主や投資家に対しては、年2回以上の決算説明会を開催するとともに、ご要望により、代表取締役社長・取締役最高財務責任者等による個別面談等を行うことで、適切に対話の機会を設けております。また、対話にていただいたご意見については、適宜経営陣に共有する仕組みを構築しております。

なお、対話にあたっては、対話のテーマに留意し、インサイダー情報を厳重に管理しております。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(さくらインターネット:3778)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |