ブリッジレポート:(8275)フォーバル 2024年3月期第2四半期決算

中島 將典 社長 | 株式会社 フォーバル(8275) |

|

企業情報

市場 | 東証スタンダード市場 |

業種 | 卸売業(商業) |

代表取締役社長 | 中島 將典 |

所在地 | 東京都渋谷区神宮前 5-52-2 青山オーバルビル 14F |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

1,372円 | 25,710,145株 | 35,274百万円 | 12.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

28.00円 | 2.0% | 73.90円 | 18.6倍 | 569.13円 | 2.4倍 |

*株価は12/18終値。発行済株式数は直近期末の発行済株式数から自己株式を控除。ROE、BPSは23/3期実績。

*DPS、EPSは24/3期予想。

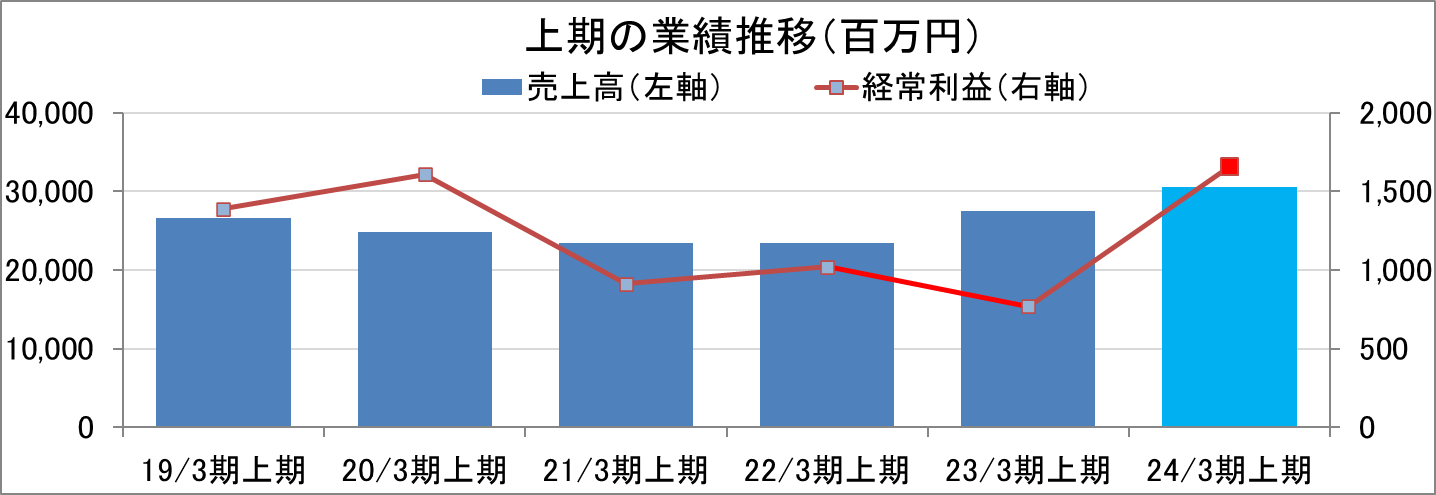

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2020年3月(実) | 49,731 | 3,229 | 3,324 | 1,067 | 42.48 | 26.00 |

2021年3月(実) | 49,788 | 2,616 | 2,483 | 1,357 | 53.34 | 26.00 |

2022年3月(実) | 51,535 | 2,685 | 2,855 | 1,836 | 71.71 | 26.00 |

2023年3月(実) | 59,538 | 2,443 | 2,717 | 1,679 | 65.41 | 27.00 |

2024年3月(予) | 62,000 | 3,000 | 3,000 | 1,900 | 73.90 | 28.00 |

*予想は会社予想。

*単位は百万円。

フォーバルの2024年3月期第2四半期決算と2024年3月期の業績予想等について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.成長戦略

3.2024年3月期第2四半期決算

4.2024年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 24/3期第2四半期累計決算は、前年同期比11.1%の増収、同115.7%の経常増益。売上面は、中小・小規模企業におけるDX推進の機運の高まりを受けてアイコンサービスが順調に拡大したことに加え、自家消費ニーズの高まりを受けて太陽光システムが増加した。利益面は、売上総利益が前年同期に電力の仕入価格上昇の影響を受けた反動により増加した。また、販管費の伸びを売上高の伸び以下に抑制したことも寄与した。

- 第2四半期が終わり、24/3期の会社計画は、前期比4.1%の増収、同10.4%の経常増益の期初予想から修正なし。産官学の協力によるGDXアドバイザーの創造、GDXアドバイザー向けの新たな貸出ビジネスの創造、中小企業経営のための情報分析プラットフォーム「きづなPARK」の質的・量的拡充、中小企業に対するスコアリングの実現など、事業基盤強化の成果が見込まれる。また、配当も前期から1円増配の1株当たり年間28円の予定を据え置き。

- 同社は、きづなPARKを活用した全国規模でのGDXアドバイザーの創造を積極化させている。今後高いペースでGDXアドバイザーを育成できるのか注目される。また、産業界と自治体を対象とした同社の経営支援のノウハウを有したデジタル専門人材よる伴走型支援と教育機関に対するGX、DX人材を育てられるカリキュラム・講座の開講についても積極的に取り組んでいる。これら取り組みの実施状況と成果にも注目したい。

1.会社概要

中小・小規模企業を対象に「情報通信」・「海外」・「環境」・「人材・教育」・「起業・事業承継」の5分野に特化した次世代経営コンサルティングカンパニーを目指している。また、ITを活用し経営を高度化・効率化する手段として、オフィス向けの光ファイバー対応IP電話サービスやFMCサービス(固定通信と移動体通信を融合したサービス)、ならびにそれらとネットワークセキュリティを融合したIP統合ソリューションなどの通信・インターネット関連サービスを提供するほか、OA・ネットワーク機器の販売・工事、Web構築、太陽光システムやオール電化製品の販売・工事などのサービスを提供している。社名のFORVAL(フォーバル)は、「For Social Value」を語源とし、「社会価値創出企業を目指す」という経営理念が込められている。

事業は、(株)フォーバルを中心に、中小・小規模企業向けOA・ネットワーク機器の販売、サービスの取次、コンサルティングサービス等を手掛けるフォーバルビジネスグループ、(株)フォーバルテレコムを中心に、VoIP・モバイル等の通信サービス、インターネット関連サービス、普通印刷、及び保険サービス等を手掛けるフォーバルテレコムビジネスグループ、14/3期に新たに子会社化した(株)アップルツリーがオール電化・エコ住宅設備の卸・工事請負業を営む総合環境コンサルティングビジネスグループの3セグメントに分かれる。 加えて、報告セグメントに含まれないその他の事業セグメントにはIT教育サービス、IT分野のエンジニア及び管理者の育成や、東南アジアにおける現地幹部候補・留学生の人材紹介を手掛ける(株)アイテックなどが含まれている。

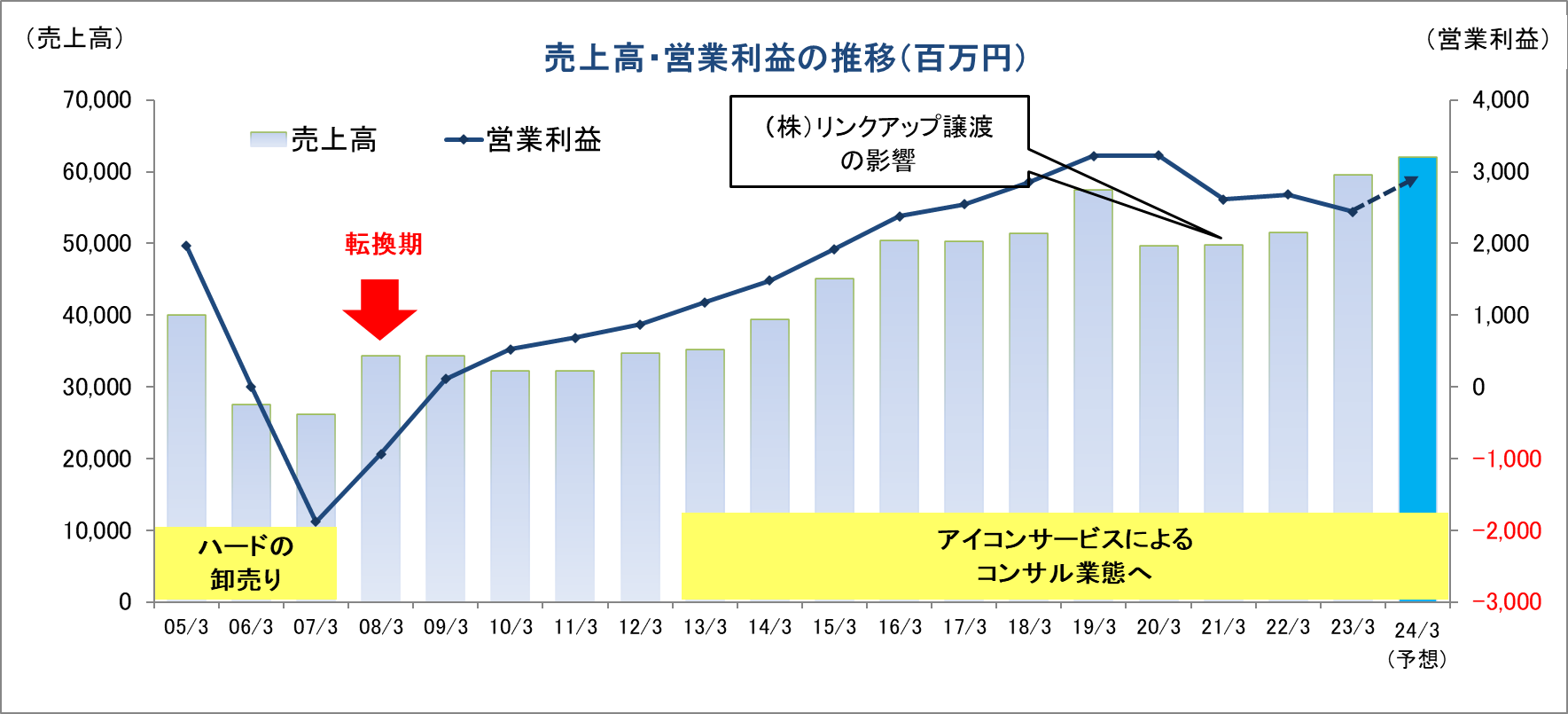

近年のハード販売における付加価値の低下を踏まえ、現在、差別化が可能で付加価値も高いコンサルティングサービスへのシフトを進めており、08年4月にサービスを開始したITコンサルティングサービス「アイコン」がその中核となっている。また、コンサルティングサービスの一環として、中小・小規模企業の情報化の支援やASEAN展開の支援にも取り組んでおり、前者ではIP統合ソリューションを展開。後者では、10年5月にFORVAL(CAMBODIA)CO.LTD.(カンボジア・プノンペン)を設立し、以後、11年7月のPT FORVAL INDONESIA(インドネシア・ジャカルタ)及び同年8月のFORVAL VIETNAM CO.LTD.(ベトナム・ホーチミン)の設立、更には12年3月のミャンマー駐在員事務所(ミャンマー・ヤンゴン)を開設後、翌13年2月に現地法人化(FORVAL MYANMAR CO.LTD.を設立)、22年6月にはタイ駐在員事務所(タイ・バンコク)を開設するなど、ASEANにおいてネットワークの拡充を進めている。

また、2014年1月24日に東京証券取引所JASDAQ(スタンダード)から市場第二部へ市場変更となった後、2014年10月2日に市場第一部に指定され、2022年4月より東証プライム市場へ上場となった。

同社は超情報化社会で選ばれる企業になるための支援サービスであるDXアイコンを推進している。超情報社会で「選ばれる企業」になるためには、中小・小規模企業にとってもDX化は不可欠である。DX化には、DX人材の育成、ビジネスモデルの改革、DX推進体制の整備、デジタル化・デジタル技術の活用を促進することが挙げられる。加えて、第三者認証を取得し、他社との差別化を図ることも重要である。DXアイコンは顧客ごとに異なる課題を可視化した上で、①DX企業の基盤づくり、②DX企業としての第三者認証の取得、③DX企業としての差別化戦略などデジタルを活用した企業の変革をサポートする伴走型のサービスである。

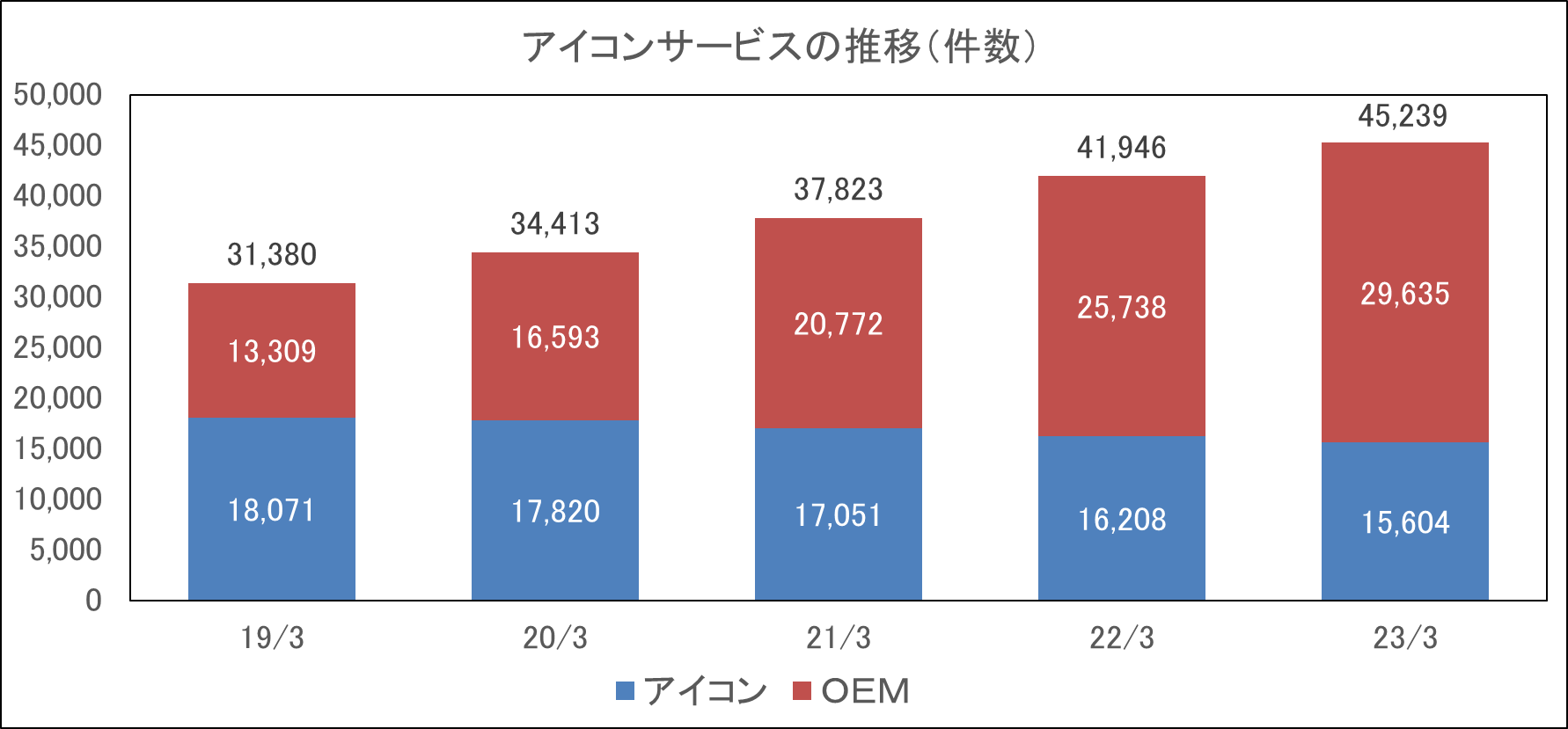

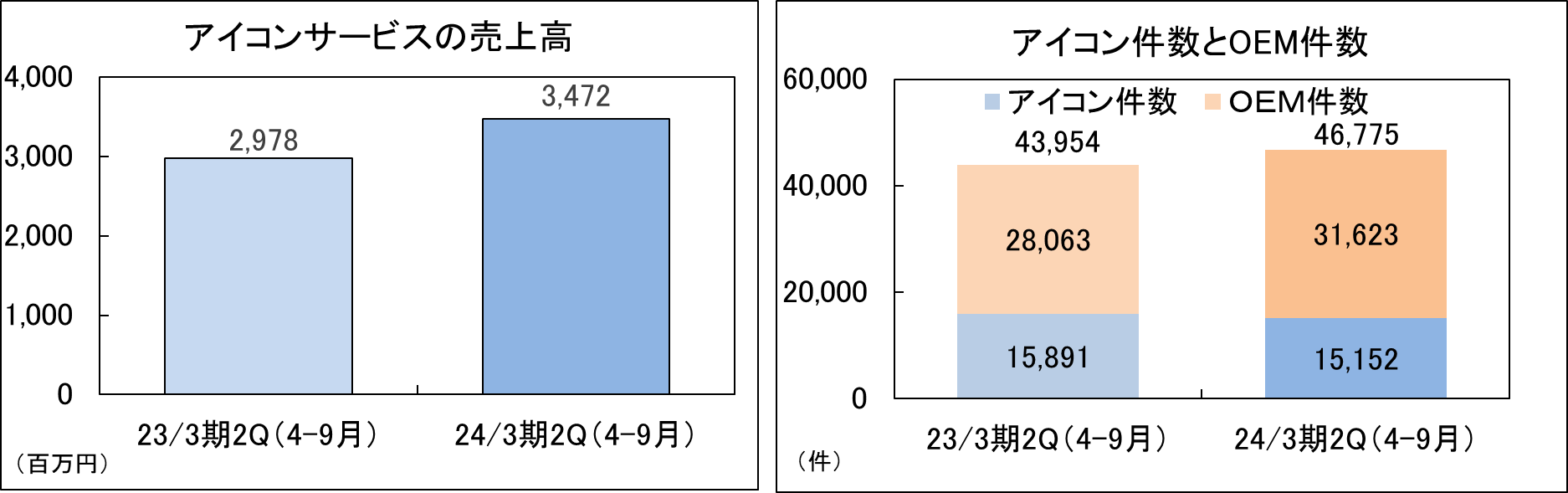

◎OEMによるアイコンサービス導入件数の推移

同社では、アイコン事業の更なる拡大・強化のためアイコンのOEMによるネットワーク作りに注力している。同社の差別化された新しいビジネスモデルのノウハウの提供を通じて、パートナー数とアイコンユーザー数の拡大を目指す。23/3期のアイコンサービス導入件数は、45,239件と前期比7.9%増加した。中でも、23/3期のOEMによるアイコン導入件数は、29,635件となり同15.1%の大幅な増加とアイコンサービス導入件数全体の伸びの原動力となっている。同社自らのアイコン件数が伸び悩んでいるのは、コロナ禍で苦境にあるクライアントに対しより付加価値の高いコンサルティングが必要とされるサービスを優先して受注しているためである。

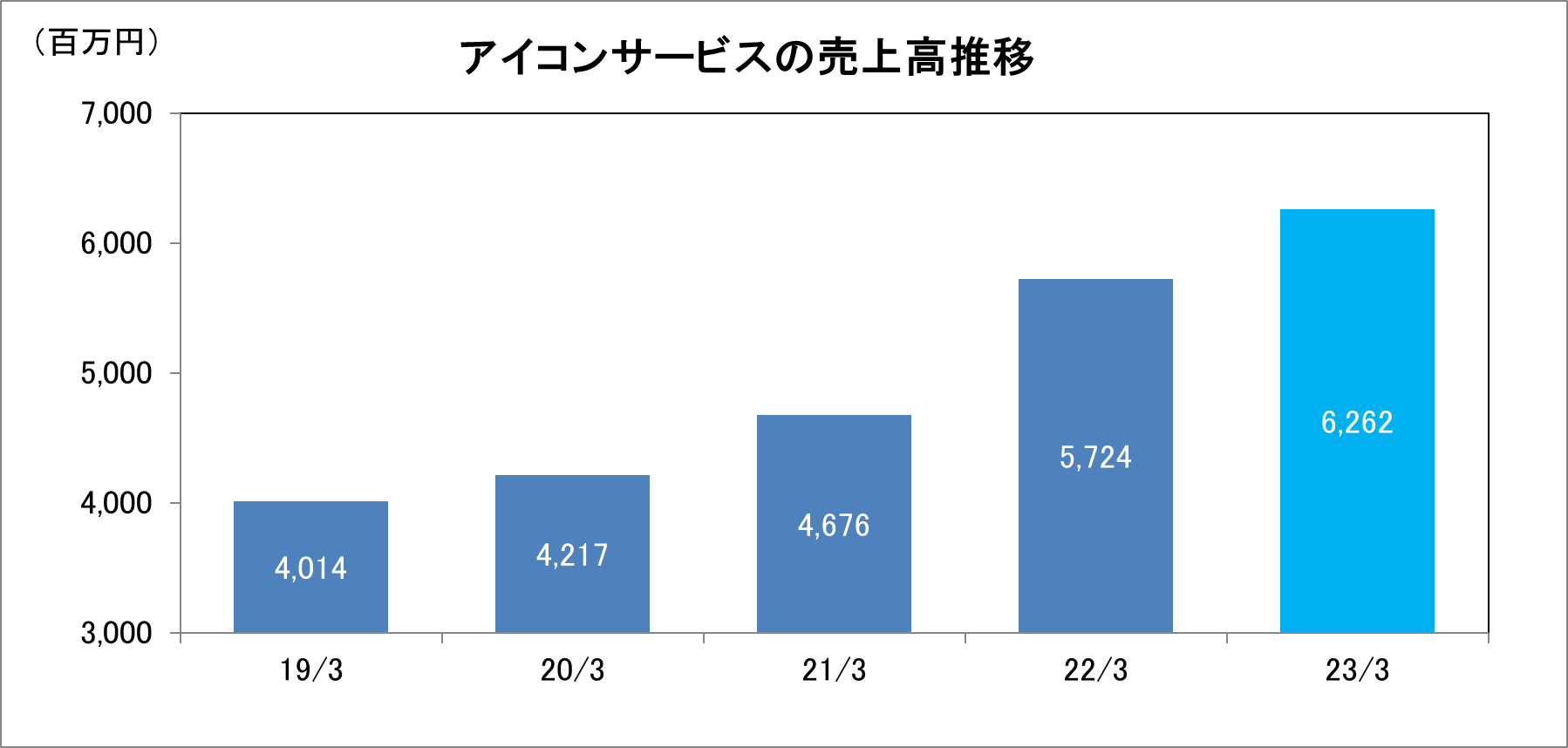

◎アイコンサービスの売上高推移

23/3期のアイコンサービスの売上高は、クオリティ特化によるARPUの上昇により前期比9.4%の増加と順調に拡大した。「アイコンサービス」開始以降、利用する顧客数の増加やクオリティ特化や追加的なコンサルティングの増加による1顧客当たりの平均単価の上昇が牽引し、アイコン関連の売上高が順調に拡大している。今後も新サービスのリリースやOEMの積極的な展開などにより高収益事業であるアイコンサービスの売上拡大を目指す方針である。

フォーバルグループの業績推移

IT領域における教育と資格の奨励を通じて従業員のスキルを高め、ハードの卸売りからアイコンサービスによるコンサル業態へ事業転換させた効果が確認できる。

2.成長戦略

同社は、「次世代経営コンサルタント」として企業経営を支援する集団となり、中小・小規模企業の利益に貢献することを目指し、「情報通信の知識・技術を駆使した経営コンサルティングサービス(情報通信)」、「海外マーケットを独自ノウハウで取り込む経営コンサルティングサービス(海外)」、「環境に配慮した最先端の経営コンサルティングサービス(環境)」、「次世代経営に必要な人材を育てる経営コンサルティングサービス(人材・教育)」、「企業のライフサイクルに対応した経営コンサルティングサービス(起業・事業承継)」の5分野において他社との差別化を図り、質の高いサービスを提供するためにM&Aも活用しながら事業の拡大に取り組んでいる。

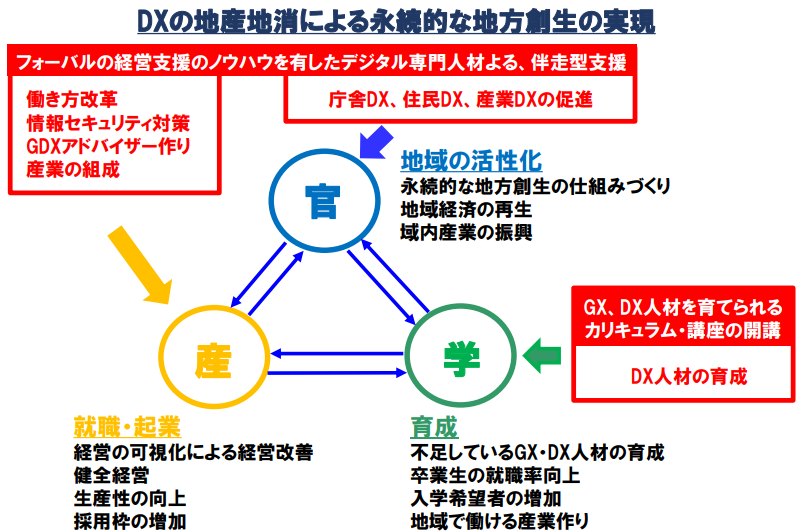

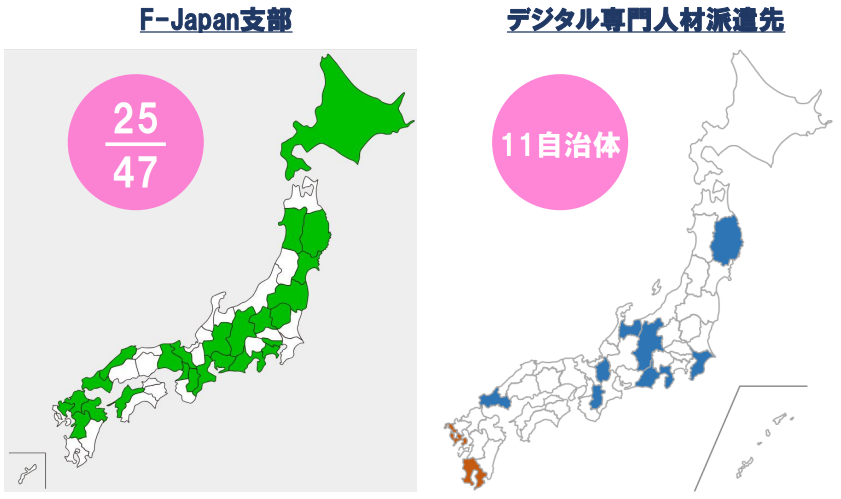

現在は、国の「経済財政運営と改革の基本方針2023 加速する新しい資本主義~未来への投資の拡大と構造的賃上げの実現~」に則ってF-Japan戦略を推進し、骨太方針の中でも特に「グリーン」「デジタル」「活力ある地方創り」「少子化対策」に着目し、自治体・民間企業・教育機関と連携し、地域経済活性化のためのDX促進に取り組んでいる。地方自治体の運営を取り巻く環境は大きく変化しており、活力ある地方を取り戻すためには、地域の産業を復興し住民の生活の質を向上させ地域としての魅力を高めていく必要がある。そのためには、デジタルを活用した行政サービスを提供していくことが必須となっており、国もその実現に向けて全面的に支援している。

当社グループが注力しているF-Japan戦略は日本全国でDX・GX人材を育て、その人材が地元経済を活性化させるという好循環が永続的な地方創生を実現するのに不可欠であると考えており、その実現に向けて各地方自治体における「DX・GX人材の育成」「DX・GX人材の就職・起業」「DX・GX人材による地域経済の活性化」の仕組みづくりを、デジタル人材を派遣し、現状や課題を可視化しながら伴走支援している。

(1)全国でGDXアドバイザーを創造

こうした中、「グリーン社会の実現」、「官民挙げたデジタル化の加速」、「少子化対策」、「活力ある地方創り」の4つのテーマにフォーカスし、取り組む必要性の認識不足、情報不足、人材不足、資金力不足、時間不足といった課題を抱える中小企業に対し、可視化経営による伴走型支援を実施している。

具体的には、デジタル能力、中小企業経営能力、情報管理能力に優れたGDXアドバイザーを全国で創造し、きづなPARKへ蓄積された中小企業の豊富なデータを可視化し、伴走型で中小企業をサポートしている。

(2)F-Japan構想

同社が提唱する『F-Japan構想』は、日本の目指す地方創生を実現させるため、政府が掲げる骨太方針を支える4つの原動力「Four driving forces」から由来しており、同社理念である社会貢献企業になる思いを込めた造語である。カーボンニュートラル社会の実現(グリーン)、デジタルによる中小企業の活性化(デジタル)、新しい産業振興による起業の促進(地方創生)、多様な価値をつなぎ、新たな価値を創造(ダイバーシティ&インクルージョン)の達成に向け、GDXアドバイザーの育成・拡大を通じたGDX領域の産業化を実現化する。

「産・官・学」はそれぞれに課題を抱えている。産業界は、経営難、ゼロゼロ融資への返済、働き手不足、DXの知識・DX人材の不足などが課題であり、自治体は、国からGX・DX推進に対する施策要求、少子化による労働力不足、人口流出、域内経済の活性化などの課題を抱えている。また、教育機関は、DXに関しての教育、卒業生の就職率、少子化、入学希望者不足などの課題がある。同社は、DXの地産地消による永続的な地方創生の実現に向け、産業界や自治体に対し経営支援のノウハウを有したデジタル専門人材よる、伴走型支援を実施するとともに、教育機関へGX、DX人材を育てられるカリキュラム・講座の開講を提供する。現状、25都道府県にF-Japan支部を設置するとともに、11自治体へデジタル専門人材を派遣している。

(同社資料より)

(同社資料より)

【24/3期上期の自治体との連携実績(18自治体)】

自治体 | 事業内容 |

北海道札幌市 | 中小企業DXハンズオン支援事業 |

山口県 | DX伴走支援事業、人材派遣事業、やまぐちデジタル実装マッチングプレゼン事業 |

佐賀県 | DXアクセラレータ事業(ハンズオン型)、DXコミュニケータ事業 |

熊本県熊本市 | 中小企業等DXアクセラレーション事業 |

福島県 | ふくしま中小企業等DX伴走支援事業 |

福島県郡山市 | 産業DX推進支援体制構築事業 |

秋田県鹿角市 | 中小企業等伴走型DX 推進支援 |

富山県 | Digipoc富山事業(製造業DX支援) |

佐賀県唐津市 | 唐津市DXイノベーションセンター運営業 |

山口県岩国市 | 道の駅機能拡張による地方創生拠点形成 |

東京都東村山市 | 中小企業等デジタル化推進支援事業」及び「女性デジタル人材育成事業」委託 |

宮城県 | デジタルデバイド解消支援事業 |

長野県松川村 | 松川村DX推進支援業務委託(経営・財務マネジメント強化事業) |

長野県信濃町 | DXイノベーション推進プロジェクト |

島根県 | DXセミナー |

愛媛県 | ものづくり企業新展開支援事業 |

福岡県福岡市 | オンライン活用型事業再構築 |

経済産業省(中小企業庁) | 事業環境変化対応型支援(デジタル化診断)事業(みらデジ事業) |

【教育機関との連携実績】

締結日 | 学校名 | 提携内容 |

2022/6/6 | 学校法人電子学園 | 産学包括連携協定 |

2022/8/2 | 札幌大谷大学社会学部地域社会学科 | 産学包括連携協定 |

2023/2/1 | 皇學館大学現代日本社会学部 | 産学包括連携協定 |

2023/7/3 | 大正大学 | 産学包括連携協定 |

2023/7/19 | 九州共立大学 | 産学包括連携協定 |

※情報経営イノベーション専門職大学(iU)、日本電子専門学校を運営

(3)グループが目指すESG経営

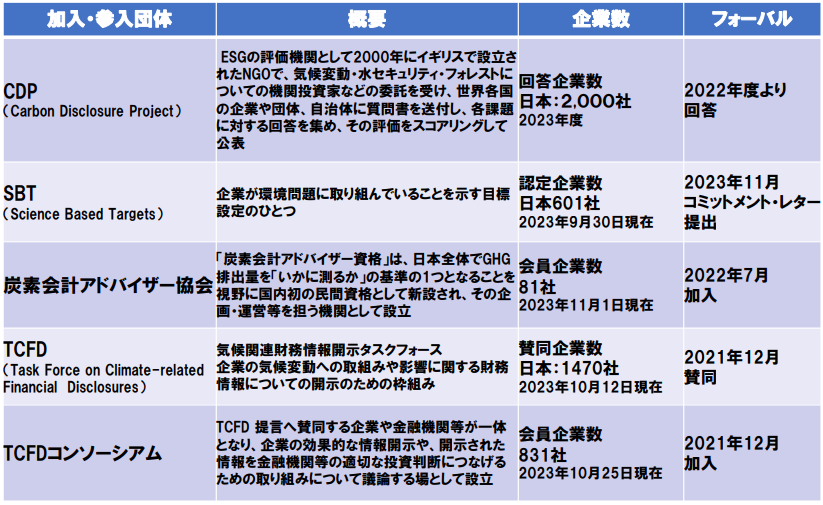

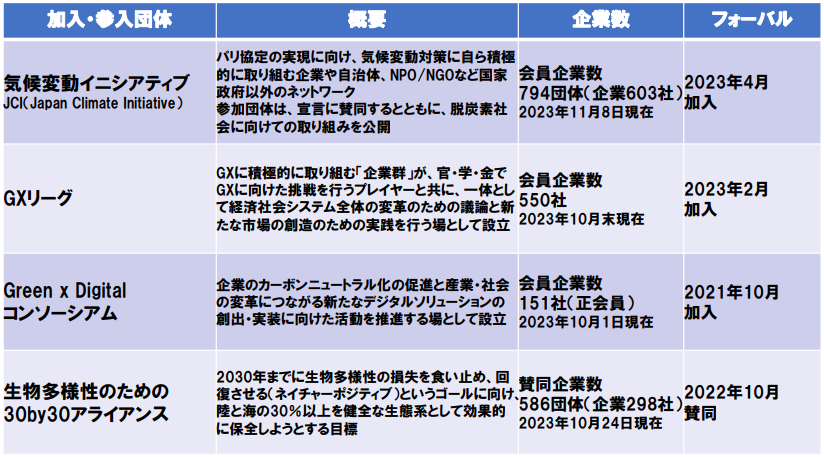

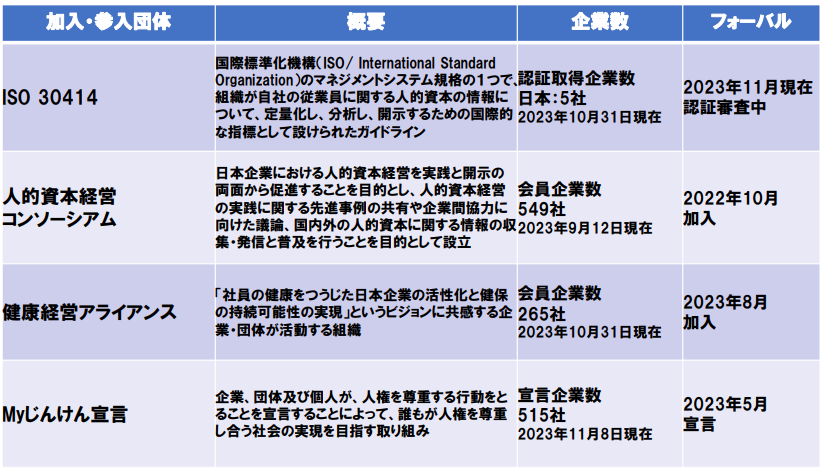

同社は、自らがESG経営のフロントランナーとなり、中小企業のESGコンサルティングを積極的に推進している。

◎環境

同社は、2030年カーボンニュートラル宣言、環境対策方針、TCFD提言への賛同を表明、TCFD提言に沿った情報開示(ESGレポート)など、環境問題へ積極的に取り組んでいる。

(同社資料より)

◎社会

また、同社は、人権、ダイバーシティ・女性活躍推進、社会貢献、働き方改革、仕事と育児・介護の両立支援、地方創生、健康経営、ステークホルダーに向けての情報開示、キャリア開発・社員支援制度などの社会問題にも積極的に取り組んでいる。

(同社資料より)

【健康経営への挑戦】

同社は、SDGsの推進のひとつとして、働き方改革に取り組み、健康経営を促進している。同社では性別や国籍、年齢、経験が異なったさまざまな社員が在籍している。「子育て世代」や「介護世代」を含めた「すべての社員」が安心し、幸せを実感できる職場にしたいと考え、柔軟な働き方の実現に取り組んでいる。また、社員が健康維持や増進に努めることで、生産性や創造性を向上させ、安心していきいきと働ける会社を目指している。そして実践型コンサルタントとして顧客の健康経営を支援していく。

健康経営が社員を幸せにし、社員がお客様や社会を幸せにする。それが、同社が目指す「健康経営への挑戦」であり「目的」である。

更に、同社では、経営トップ自らが健康経営推進最高責任者となって理念や関連施策の浸透を行っている。また、各種施策の実施は健康経営推進チームと連携し各ビル衛生委員会が推進し実施している。

加えて、同社は健康経営の推進にあたり、健康課題を「社員一人ひとりの健康維持増進に努め生産性・創造性を向上させ、すべての社員・家族が幸せを実感でき安心して生き生きと働ける会社を実現する。」と定義し、それらを具現化するための手段や具体的取り組みに落とし込むため、健康経営戦略マップを作成し取り組みの実効性を高めている。

【健康経営目標】

同社は、社員の健康維持増進のため生活習慣改善目標を掲げている。 同社では、これら3つの指標をより良くしていくことが、

健康経営全体のKPIとして設定している「健康診断有所見率」の数値改善、また健康経営方針に掲げる「健康寿命の延伸」につながると考えている。

指標 | 目標 | 2023年 | 2022年 | 2021年 | 2020年 |

運動:1週間に2回、1日30分以上の運動を実施している | 55.1% | 47.9% | 47.1% | 49.2% | 44.3% |

睡眠:1日あたりの睡眠時間が6時間以上の社員の比率の増加 | 67.7% | 59.9% | 59.6% | 62.7% | 61.9% |

喫煙:喫煙率の低減 | 25.3% | 29.3% | 27.5% | 30.2% | 31.3% |

(同社資料より)

【令和4年度 健康経営に関する認定】

(同社資料より)

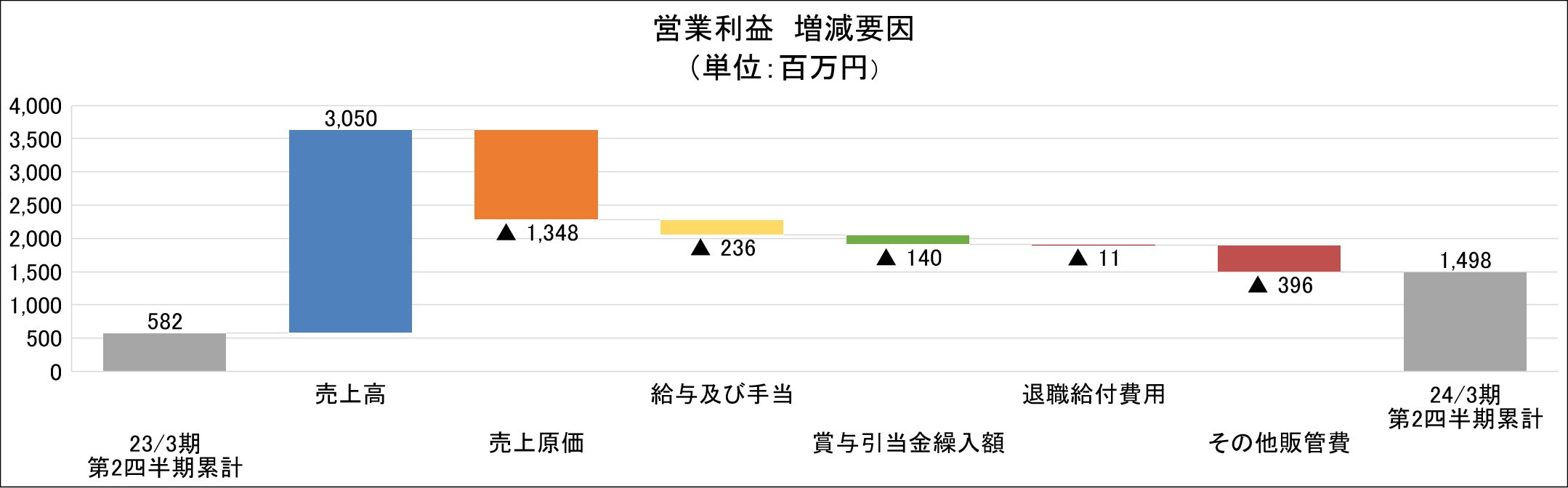

3.2024年3月期第2四半期決算

(1)2024年3月期第2四半期累計期間連結業績

| 23/3期 第2四半期累計 | 構成比 | 24/3期 第2四半期累計 | 構成比 | 前年同期比 |

売上高 | 27,526 | 100.0% | 30,576 | 100.0% | +11.1% |

売上総利益 | 9,400 | 34.2% | 11,102 | 36.3% | +18.1% |

販管費 | 8,818 | 32.0% | 9,604 | 31.4% | +8.9% |

営業利益 | 581 | 2.1% | 1,498 | 4.9% | +157.6% |

経常利益 | 768 | 2.8% | 1,656 | 5.4% | +115.7% |

親会社株主に帰属する 四半期純利益 | 298 | 1.1% | 942 | 3.1% | +216.1% |

*単位:百万円

前年同期比11.1%の増収、同115.7%の経常増益

24/3期第2四半期累計決算は、売上高が前年同期比11.1%増の305億76百万円、経常利益が同115.7%増の16億56百万円となった。

売上面は、中小・小規模企業におけるDX推進の機運の高まりを受けてアイコンサービスが順調に拡大したことに加え、自家消費ニーズの高まりを受けて太陽光システムが増加した。利益面は、売上総利益が前年同期に電力の仕入価格上昇の影響を受けた反動により増加した。また、販管費の伸びを売上高の伸び以下に抑制したことも寄与した。電力サービス関連は料金体系の見直しにより利益が大幅に改善し、環境ビジネス関連は黒字転換、フォーバルビジネスグループ傘下の子会社も貢献した。第2四半期累計の連結決算の開示開始以降で過去最高の売上高と経常利益になった。

電力サービスが料金体系の見直しにより利益が改善し、売上総利益率は36.3%と前年同期比2.1ポイント上昇した。また、従業員の増加や新たな連結子会社等の影響により販管費が同8.9%増加したものの、売上高の増加率以下の増加率にとどまり売上高対販管費率は31.4%と同0.6ポイント低下した。以上により、営業利益は、同157.6%増の14億98百万円となり、売上高営業利益率は4.9%と同2.8ポイント上昇した。電力サービスの利益改善と環境ビジネスの黒字転換も収益性の向上に貢献した。その他、受取配当金が減少したことなどにより営業外収益が前年同期比で10百万円減少したことに加え、長期前払費用除却損の計上などにより営業外費用が同17百万円増加したことにより、経常利益の増益率は営業利益の増益率よりも鈍化した。一方、移転補償金や資産除去債務戻入益など特別利益が増加したことにより、親会社株主に帰属する四半期純利益は同216.1%の増益となった。

*額は切捨て、率・ポイントは四捨五入

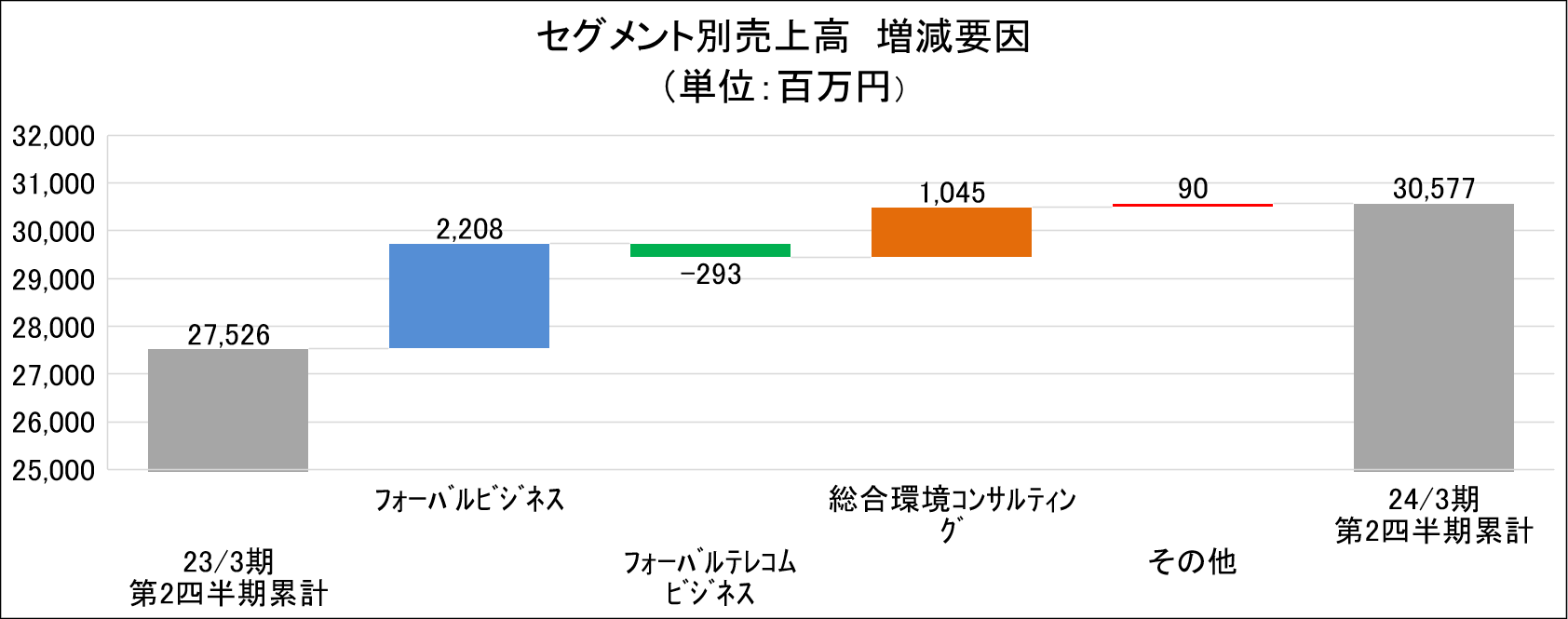

(2)セグメント別売上・利益

| 23/3期 第2四半期累計 | 構成比 | 24/3期 第2四半期累計 | 構成比 | 前年同期比 |

フォーバルビジネスグループ | 13,304 | 48.3% | 15,512 | 50.7% | +16.6% |

フォーバルテレコムビジネスグループ | 11,442 | 41.6% | 11,148 | 36.5% | -2.6% |

総合環境コンサルティングビジネスグループ | 1,659 | 6.0% | 2,705 | 8.8% | +63.0% |

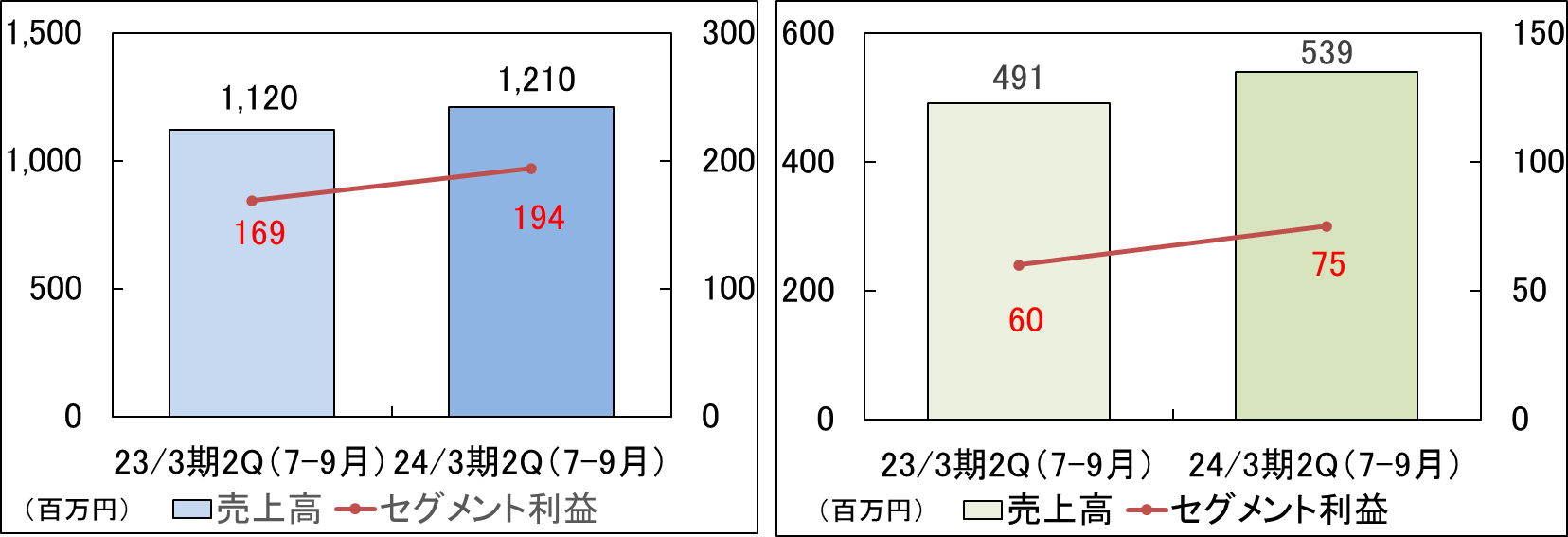

その他事業グループ | 1,120 | 4.1% | 1,210 | 4.0% | +8.0% |

連結売上高 | 27,526 | 100.0% | 30,576 | 100.0% | +11.1% |

フォーバルビジネスグループ | 541 | 76.6% | 866 | 53.1% | +60.0% |

フォーバルテレコムビジネスグループ | 49 | 6.9% | 507 | 31.1% | +933.0% |

総合環境コンサルティングビジネスグループ | -53 | -7.5% | 63 | 3.9% | - |

その他事業グループ | 169 | 24.0% | 194 | 11.9% | +14.8% |

連結調整等 | -125 | - | -134 | - | - |

連結営業利益 | 581 | - | 1,498 | - | +157.6% |

*単位:百万円。

*売上高は外部顧客への売上高。

*株式会社インベストメントブリッジが開示資料を基に作成。

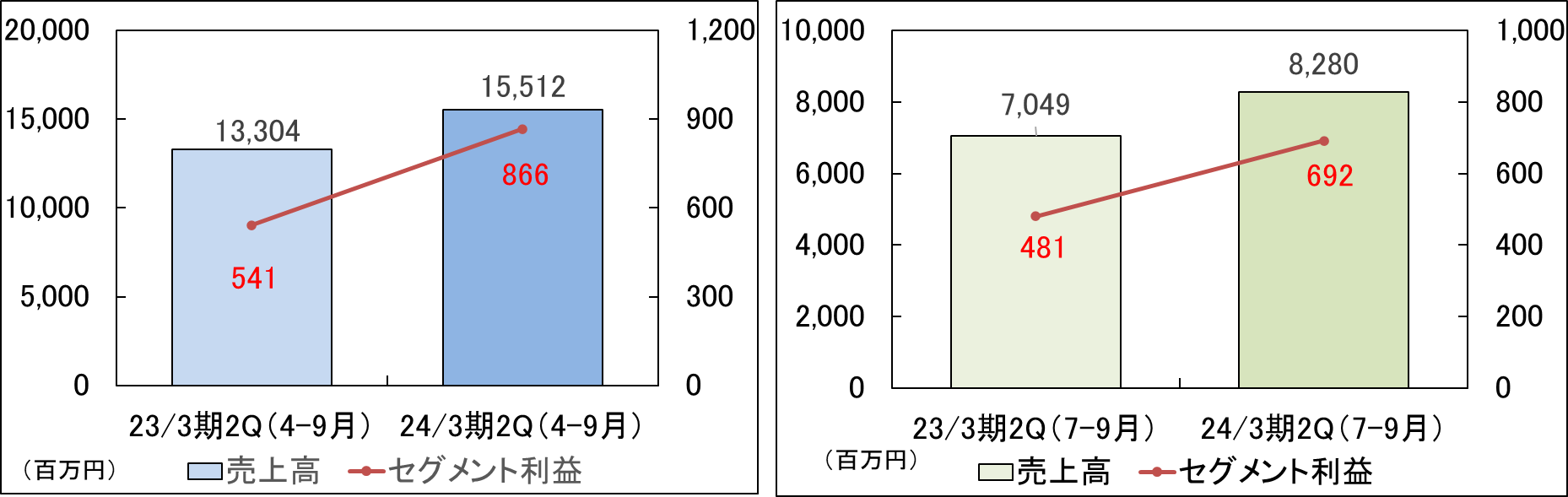

フォーバルビジネスグループ

フォーバルビジネスグループの第2四半期累計(4-9月)は、アイコンサービスが順調に拡大したことに加え、フォーバルビジネスグループ傘下の子会社も貢献し、売上高が155億12百万円(前年同期比16.6%増)、セグメント利益が8億66百万円(同60.0%増)となった。セグメント利益率は5.6%と前年同期比で1.5ポイント上昇した。

24/3期第2四半期累計のアイコンサービスの売上高は、顧客平均単価の上昇により前年同期比16.6%増加した。また、アイコン件数は、OEMが増えて同6.4%増加した。

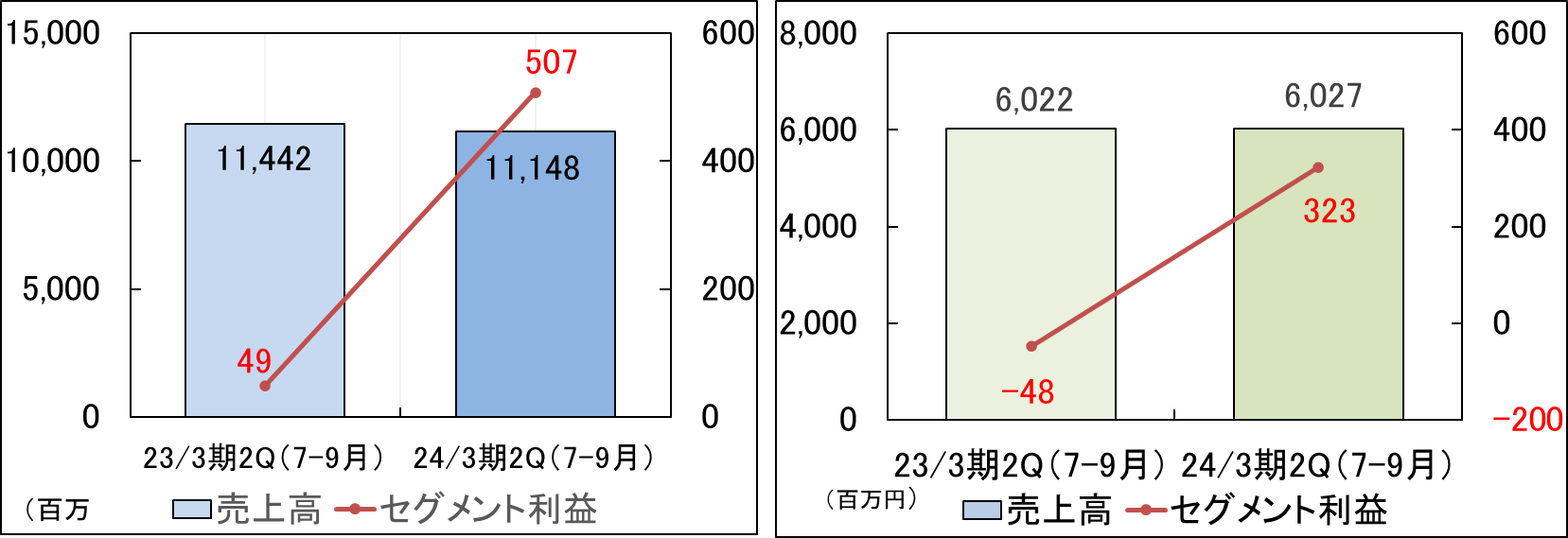

フォーバルテレコムビジネスグループ

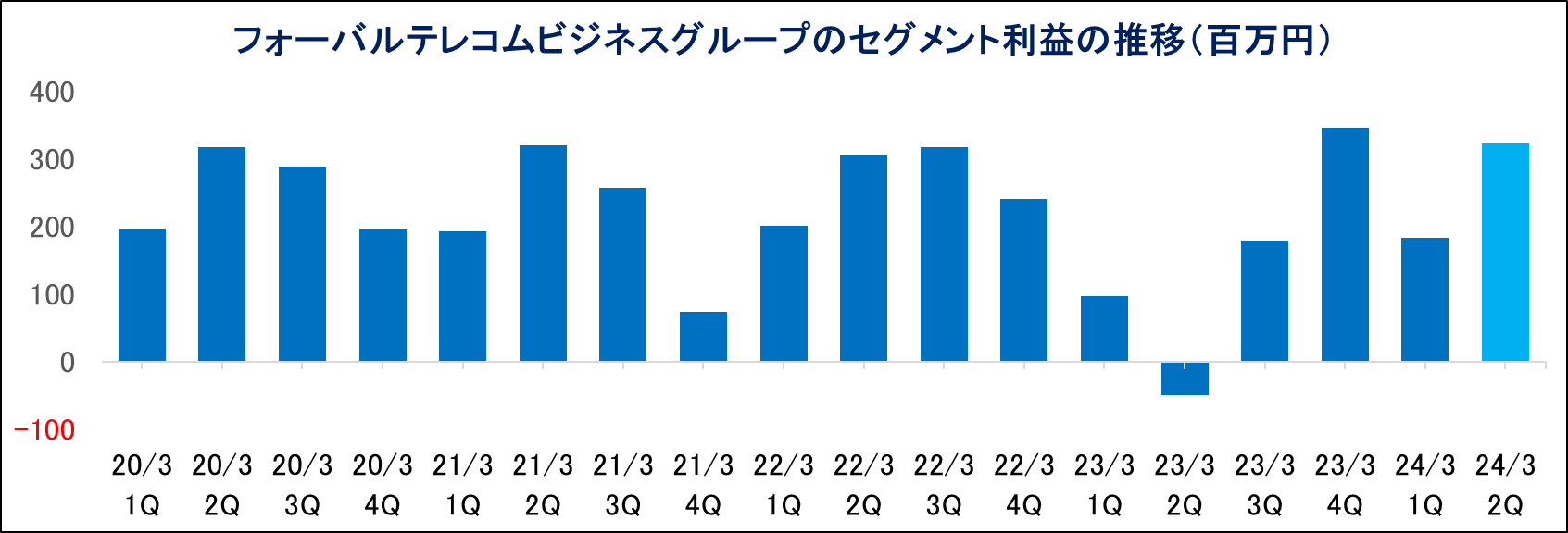

フォーバルテレコムビジネスグループの第2四半期(4-9月)は、電力サービスが増加する一方で、ISPサービスや印刷関連が減少したことにより、売上高が111億48百万円(前年同期比2.6%減)となった。また、電力サービスの料金体系の見直しによりセグメント利益は大幅に改善し、5億7百万円(同933.0%増)となった。セグメント利益率は4.6%と前年同期比で4.1ポイント上昇した。

フォーバルテレコムビジネスグループの24/3期第2四半期(7-9月)のセグメント利益は、4四半期連続の黒字と電力サービスの料金体系の見直しの成果が出ている。

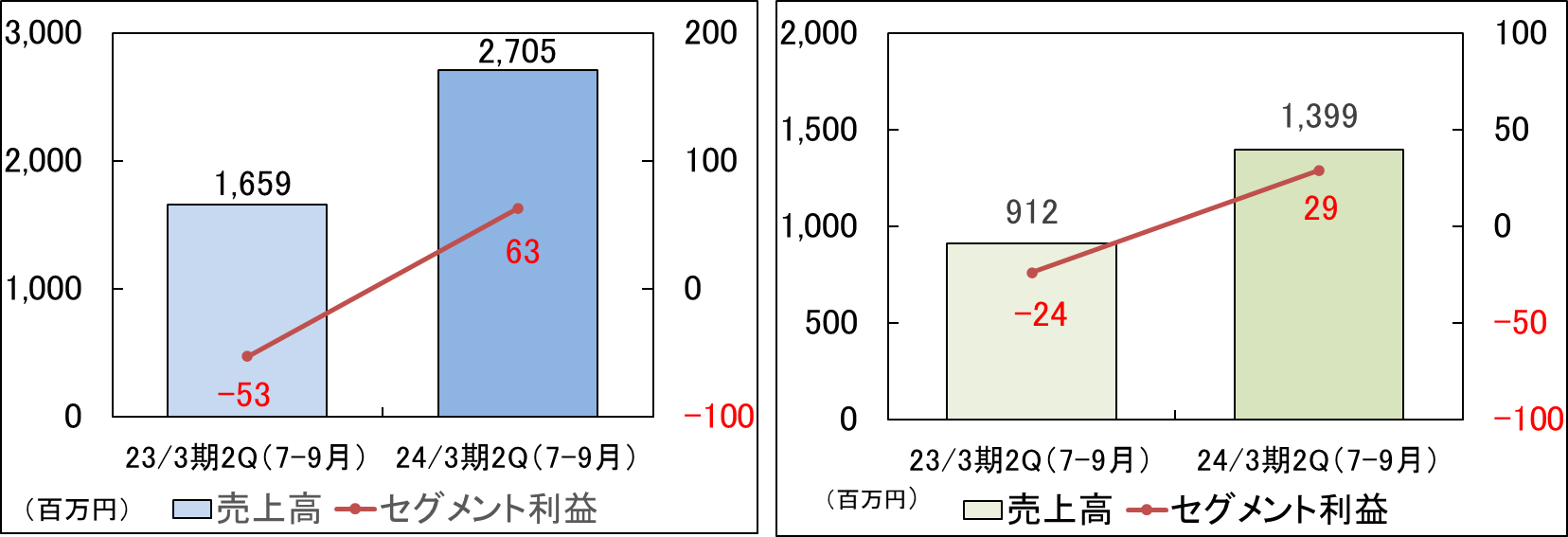

総合環境コンサルティングビジネスグループ

総合環境コンサルティングビジネスグループの第2四半期(4-9月)は、自家消費ニーズの高まりを受けて太陽光システムが増加し、売上高が27億5百万円(前年同期比63.0%増)となった。また、セグメント利益は63百万円(前年同期はセグメント損失53百万円)と黒字化した。

その他事業グループ

その他事業グループの第2四半期(4-9月)は、セミナーや通信教育、IT技術者の派遣事業が増加したことにより、売上高が12億10百万円(前年同期比8.0%増)、セグメント利益が1億94百万円(同14.8%増)となった。セグメント利益率は16.1%と前年同期比で0.9ポイント上昇した。

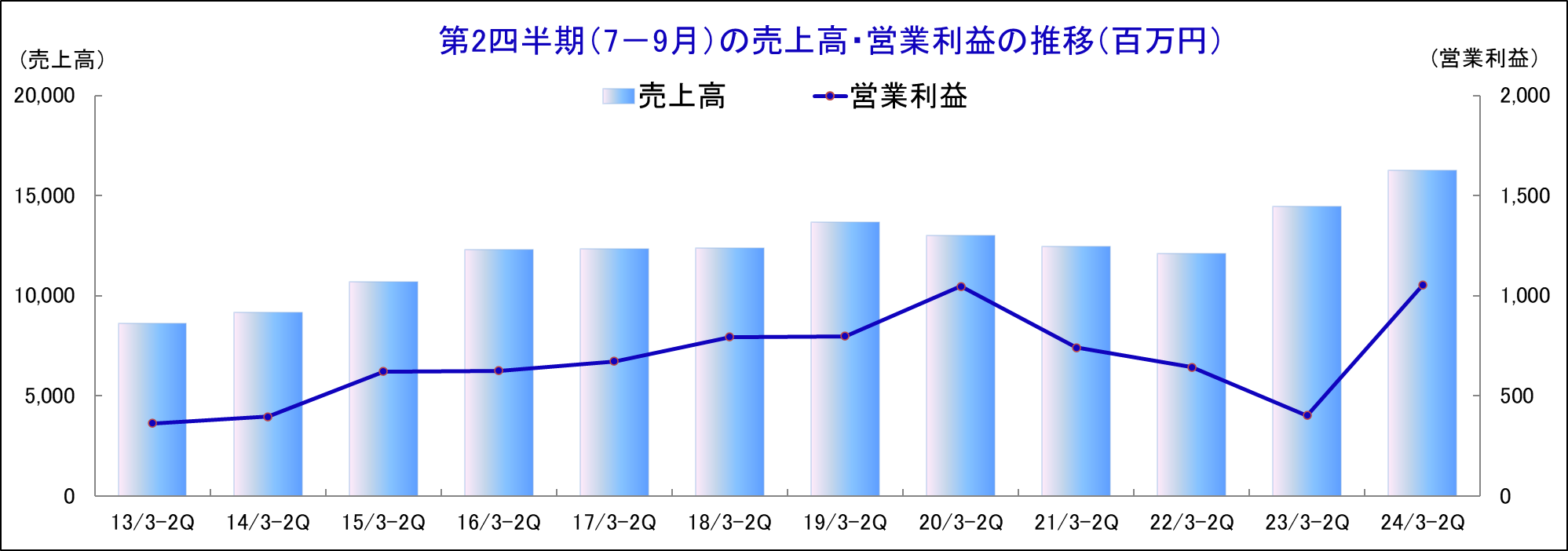

第2四半期(7-9月)の業績推移

売上高 | 22/3期 | 23/3期 | 前年同期比 | 24/3期 | 前期年同比 |

第1四半期 | 11,321 | 13,050 | +15.3% | 14,328 | +9.8% |

第2四半期 | 12,102 | 14,476 | +19.6% | 16,247 | +12.2% |

第3四半期 | 12,625 | 14,574 | +15.4% |

|

|

第4四半期 | 15,484 | 17,438 | +12.6% |

|

|

売上高合計 | 51,535 | 59,538 | +15.5% |

|

|

営業利益 | 22/3期 | 23/3期 | 前年同期比 | 24/3期 | 前年同期比 |

第1四半期 | 322 | 178 | -44.8% | 446 | +150.8% |

第2四半期 | 642 | 403 | -37.2% | 1,051 | +160.6% |

第3四半期 | 672 | 496 | -26.1% |

|

|

第4四半期 | 1,048 | 1,365 | +30.2% |

|

|

営業利益合計 | 2,685 | 2,443 | -9.0% |

|

|

*単位:百万円

24/3期第2四半期(7-9月)は、前年同期比12.2%の増収、同160.6%の営業増益となった。過去の第4四半期と比較し、高水準の売上高と営業利益となった。フォーバルビジネスグループにおけるアイコンサービスの売上高に加え、フォーバルテレコムビジネスグループにおける電力料金体系の見直しや総合環境コンサルティングビジネスグループの黒字化が寄与した。

(3)財政状態及びキャッシュ・フロー

財政状態

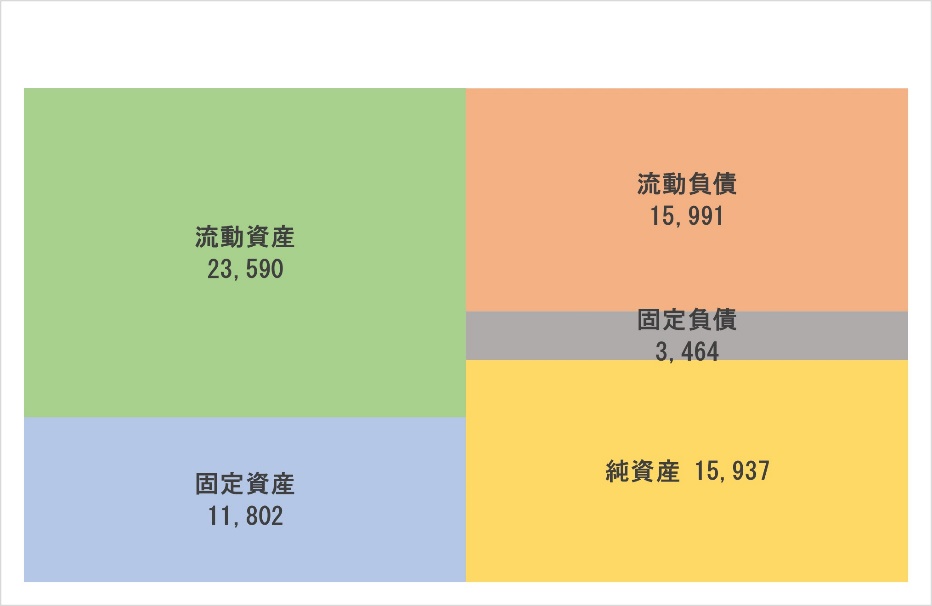

| 23年3月 | 23年9月 |

| 23年3月 | 23年9月 |

現預金 | 11,162 | 10,565 | 仕入債務 | 7,303 | 6,086 |

売上債権 | 9,321 | 7,920 | 短期有利子負債 | 1,925 | 2,242 |

たな卸資産 | 1,179 | 1,323 | 未払金 | 3,062 | 3,229 |

流動資産 | 25,138 | 23,590 | 長期有利子負債 | 262 | 313 |

有形固定資産 | 1,644 | 2,314 | 負債 | 20,221 | 19,455 |

無形固定資産 | 3,044 | 3,055 | 純資産 | 15,636 | 15,937 |

投資その他 | 6,031 | 6,432 | 負債・純資産合計 | 35,858 | 35,392 |

固定資産 | 10,719 | 11,802 | 有利子負債合計 | 2,188 | 2,556 |

*単位:百万円

*売上債権=受取手形+売掛金+契約資産、有利子負債=社債+借入金(リース債務含まず)

*株式会社インベストメントブリッジが開示資料を基に作成。

2023年9月末の総資産は、前期末比4億65万円減の353億92百万円となった。資産は、たな卸資産、土地の取得等による有形固定資産、投資その他の資産などが主な増加要因となり、現預金、売上債権、のれんなどが主な減少要因となった。負債純資産は、短期有利子負債、未払金、親会社株主に帰属する四半期純利益の計上による利益剰余金などが主な増加要因となり、仕入債務、その他有価証券評価差額金などが主な減少要因となった。自己資本比率は42.0%と前期末比1.2ポイント上昇した。また、有利子負債は25億56百万円と前期末比3億67百万円増加した。流動資産が総資産の約67%を占めるなど高い流動性を維持している。

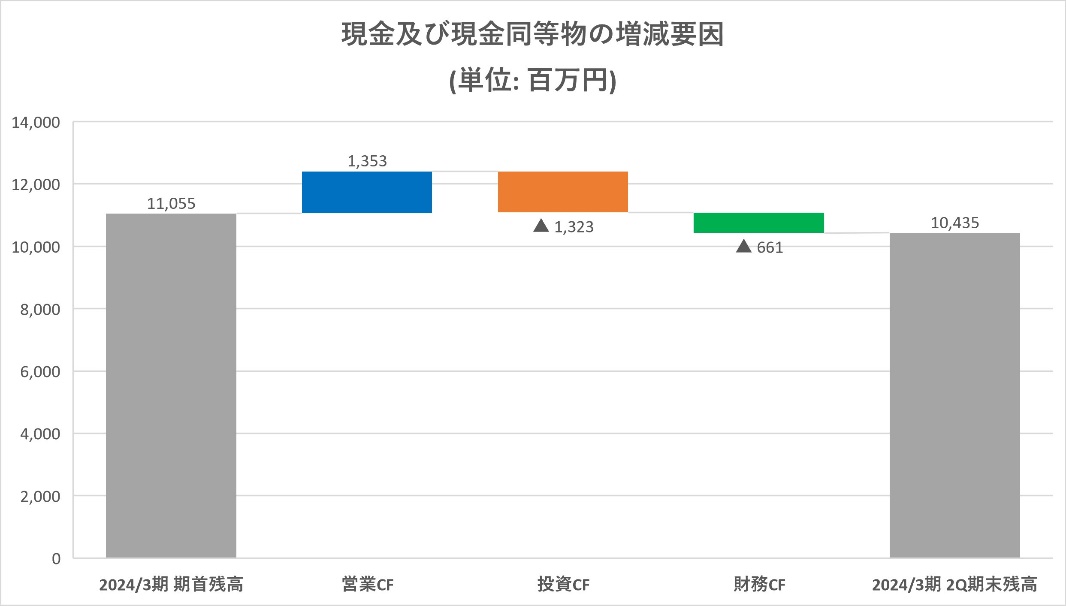

キャッシュ・フロー

| 23/3期 第2四半期累計 | 24/3期 第2四半期累計 | 前年同期比 | |

営業キャッシュ・フロー | 739 | 1,353 | +613 | +83.0% |

投資キャッシュ・フロー | -491 | -1,323 | -831 | - |

フリー・キャッシュ・フロー | 247 | 30 | -217 | -87.8% |

財務キャッシュ・フロー | -732 | -661 | +71 | - |

現金及び現金同等物の四半期末残高 | 9,596 | 10,435 | +838 | +8.7% |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

CFの面から見ると、税金等調整前四半期純利益の増加や売上債権の減少などにより営業CFのプラスが拡大した。一方、有形固定資産の取得による支出や差入保証金の差入による支出の増加などにより投資CFのマイナスが拡大し、フリーCFのプラスが縮小した。その他、短期借入金の増加などにより財務CFのマイナスが縮小した。以上により、第2四半期末のキャッシュ・ポジションは前年同期比8.7%増加した

(4)プライム市場の上場維持基準の適合に向けた計画に基づく進捗状況とスタンダード市場への選択申請

同社は、プライム市場の上場維持基準において、1日平均売買代金の基準(1日平均 20百万円)を充たしていなため、2021年12月20日に「上場維持基準適合のための計画書」(以下「適合計画書」)を提出し、適合計画書提出以降、1日平均売買代金の基準(1日平均 20百万円)を充たすために各種の取り組みを進めてきた。しかし、今年7月単月においては平均30百万円を超えたものの、同社が計算した1月から8月末の平均では基準を充たしていない。

2023年4月1日施行の株式会社東京証券取引所の規則改正に伴う、経過措置の終了とスタンダード市場への再選択の機会を踏まえ、直近におけるプライム市場の上場維持基準への同社の適合状況と同社の事業方針・経営体制等とプライム市場・スタンダード市場との親和性等をあらためて審議した結果、2023年9月29日開催の取締役会においてスタンダード市場への選択申請を行うことを決議した。なお、スタンダード市場の全ての上場維持基準に適合している。

| 株主数

人 | 流通株式数

株 | 流通株式 時価総額 億円 | 浮動株比率

% | 純資産の額

百万円 | |

同社の適合状況 | 2023年3月31日現在 | 3,629 | 119,606 | 124 | 43.12 | 正 |

スタンダード市場の上場維持基準 | 400 | 2,000 | 10 | 25 | 純資産額正 | |

適合状況 | 〇 | 〇 | 〇 | 〇 | 〇 | |

(5)資本コストや株価を意識した経営の実現の対応

同社は、企業価値の維持向上につとめ、資本構成(自己資本比率)、資本効率(株主資本利益率(ROE)等)、株主還元(配当、自己株式取得等)の最適なバランスを考慮した経営を行っている。

中小・小規模企業のGDX化(GX(グリーントランスフォーメーション)及びDX(デジタルトランスフォーメーション)の推進)を可視化経営により推進する伴走型アドバイザーとして確固たる地位を確立していくことに注力している。その実現に向けてF-Japan戦略を推進し、産官学の協力によるGDXアドバイザーの創造、GDXアドバイザー向けの新たな貸出ビジネスの創造、中小企業経営のための情報分析プラットフォーム「きづなPARK」の質的・量的拡充、中小企業に対するスコアリングの実現に向けて優先に投資している。伴走型経営アドバイスによる顧客である中小・小規模企業の利益向上、成長が当社の成長につながるものと考えており、そのためF-Japan戦略に積極的に投資するために、資本収益性を意識した経営を行っている。

また、株主をはじめとするステークホルダーの期待に応え、持続的な成長と企業価値向上を実現するために、経営資源の配分である配当施策を実施し、また役員、従業員に対し中長期的なインセンティブの付与及び株主価値の共有を目的として譲渡制限付株式報酬制度を導入している。

なお、事業環境における経営状況の変化は激しく、具体的な数値目標に縛られ柔軟な対応が阻害されないよう、現在経営計画に係る具体的な数値は公表していないものの、資本収益性、市場評価の推移は以下のとおりとなっている。

【資本コスト・資本収益性・市場評価の推移】

| 19/3期 | 20/3期 | 21/3期 | 22/3期 | 23/3期 | |

資本コスト | WACC(%) | 2.7 | 4.0 | 1.8 | 3.0 | 4.6 |

株主資本コスト(%) | 2.7 | 4.0 | 1.8 | 2.9 | 4.6 | |

資本収益性 | ROIC(%) | 17.2 | 14.9 | 11.6 | 11.5 | 10.2 |

ROE(%) | 21.2 | 10.0 | 11.7 | 14.2 | 12.0 | |

市場評価 | 株価(円) | 831 | 1,133 | 875 | 896 | 1,187 |

時価総額(百万円) | 20,857 | 28,504 | 22,378 | 22,969 | 30,518 | |

PBR(倍) | 2.0 | 2.6 | 1.8 | 1.7 | 2.1 | |

PER(倍) | 10.1 | 26.7 | 16.4 | 12.5 | 18.1 | |

参考 | 1株当たり配当(円) | 25.0 | 26.0 | 26.0 | 26.0 | 27.0 |

配当性向(%) | 30.4 | 61.2 | 48.7 | 36.3 | 41.3 | |

純資産配当率(%) | 6.4 | 6.1 | 5.7 | 5.2 | 4.9 | |

*株価と時価総額は3月末時点。

23/3期のROICは税引き後営業利益の減少により前年同期比1.3ポイントの低下となっているものの、今後中小企業のGDX化の伴走型アドバイザーとして確固たる地位の確立を目指すことに投資を集中することで、資本コストを上回る資本収益性の継続的向上を目指す。

4.2024年3月期業績予想

(1)通期連結業績

| 23/3期 実績 | 構成比 | 24/3期 予想 | 構成比 | 前期比 |

売上高 | 59,538 | 100.0% | 62,000 | 100.0% | +4.1% |

営業利益 | 2,443 | 4.1% | 3,000 | 4.8% | +22.8% |

経常利益 | 2,717 | 4.6% | 3,000 | 4.8% | +10.4% |

親会社株主に帰属する当期純利益 | 1,679 | 2.8% | 1,900 | 3.1% | +13.1% |

*単位:百万円

前期比4.1%の増収、同10.4%の経常増益予想

第2四半期が終わり、24/3期の会社計画は、売上高が前期比4.1%増の620億円、経常利益が同10.4%増の30億円の期初予想から修正なし。売上面では、引き続き、世の中のDX化が進展する中で、アイコンサービスなどのストック型ビジネスの拡大が期待される。加えて、アイコンサービスにおけるクオリティ特化や追加的なコンサルティングの増加による1顧客当たりの平均単価の上昇も売上高の拡大に寄与する。更に、現在強化している中小企業のGDX化を推進する各種の取り組みの成果が徐々に表面化する見込みである。

営業利益は、前期比22.8%増の30億円、経常利益は同10.4%増の30億円の予定。利益面では、収益性の高いアイコンサービスなどのストック型ビジネスの売上高拡大が寄与する。加えて、電力料金体系の見直しの成果により、フォーバルテレコムビジネスグループの業績回復が見込まれる。売上高営業利益率は、前期比0.7ポイント上昇の4.8%の計画。

また、配当も前期から1円増配の1株当たり年間28円の予定を据え置き。配当性向は、37.9%となる。

*株式会社インベストメントブリッジが開示資料を基に作成。

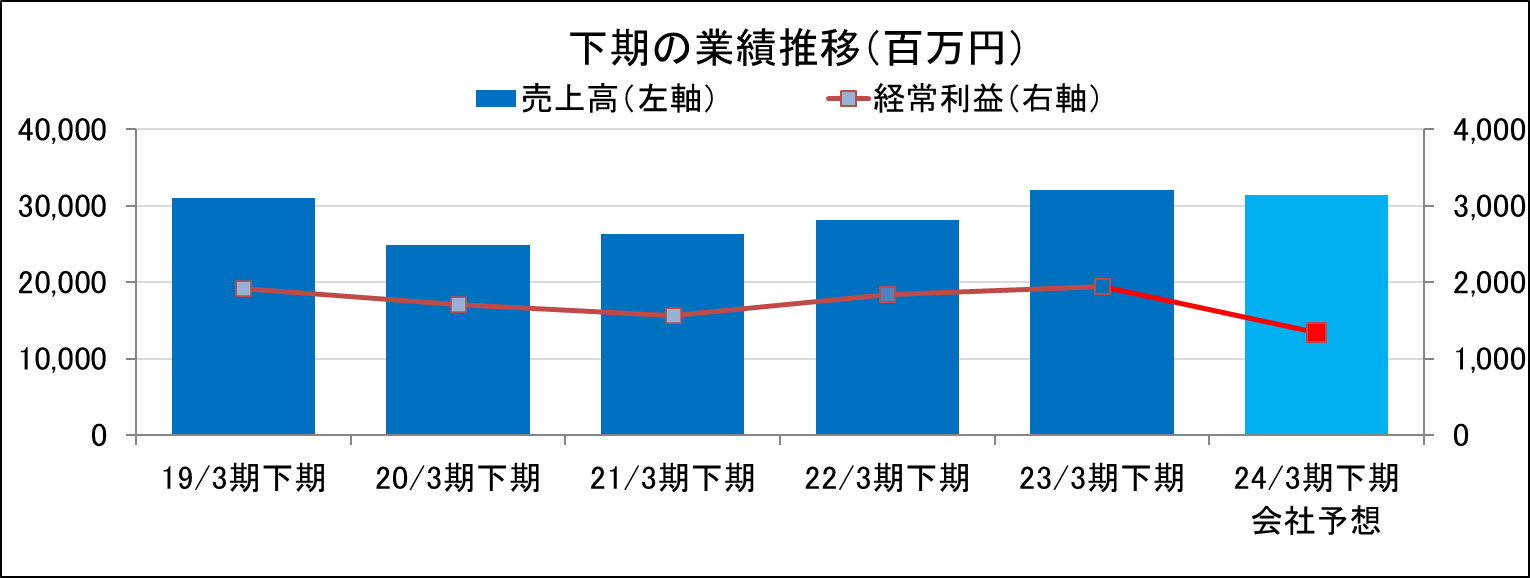

好調な上期決算に対し、通期見通しを据え置いたことから、下期は前期比で減収減益の保守的な予想となっている。

また、23/3期からは株主優待も実施し、24/3期も継続している。

保有株式数 | 基準日 | 優待内容 |

1単元(100株)以上保有 | 毎年9月30日 | ◆株主様1人につき「EJOICA(イージョイカ)セレクトギフト(カードタイプ) 」 を1枚贈呈 ◆2,000ポイント=2,000円相当 |

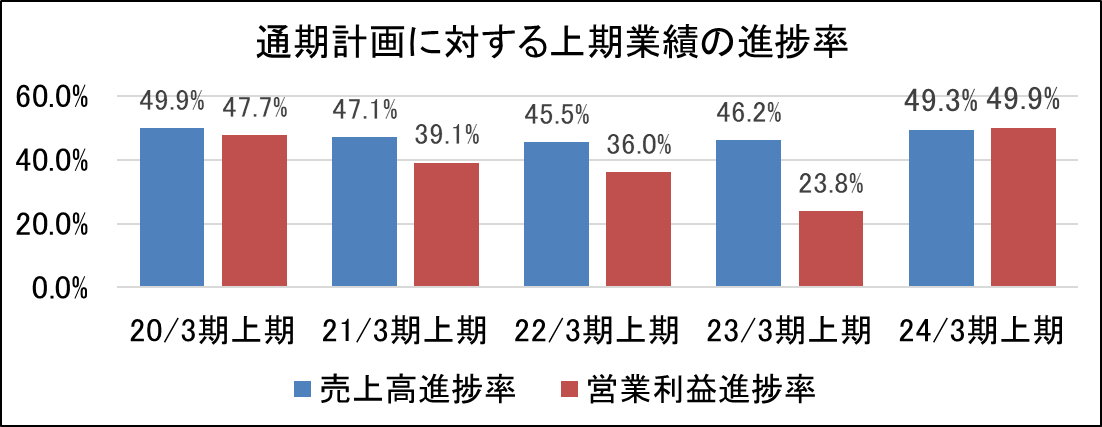

(2)通期業績予想に対する進捗率と下期の業績推移

| 24/3期 上期会社実績 | 24/3期 会社計画 | 進捗率 |

売上高 | 30,576 | 62,000 | 49.3% |

営業利益 | 1,498 | 3,000 | 49.9% |

経常利益 | 1,656 | 3,000 | 55.2% |

親会社株主に帰属 する当期純利益 | 942 | 1,900 | 49.6% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

好調な上期決算を受け、売上高と各段階利益は通期計画の達成に向け高い進捗率なっている。また、過去5年との比較においても高水準となっている。

5.今後の注目点

同社の24/3期第2四半期累計の決算は、前年同期比11.1%の増収、同115.7%の経常増益の好決算となった。第2四半期連結累計期間の決算の開示開始以降で、過去最高の売上高と経常利益となった。引き続きアイコンサービスが順調に拡大したフォーバルビジネスグループにおいて高成長となった他、フォーバルテレコムビジネスグループでは電力サービスの料金体系の見直しにより利益が大幅に改善した。また、近年苦戦していた総合環境コンサルティングビジネスグループでも自家消費ニーズの高まりを受けて太陽光システムが増加し黒字化を達成した。更に、人材・教育分野のその他事業グループでもセミナーや通信教育、IT技術者の派遣事業が好調に推移し、増収増益となった。好調な上期決算に対し、通期見通しを据え置いたことから、売上高と各段階利益は通期計画の達成に向け高い進捗率なっている。また、過去5年との比較においても高水準となっている。通期計画の達成に向け、どこまで貯金を作れるのか、続く第3四半期の業績動向が注目される。

また、同社はF-Japan戦略において、可視化経営による伴走型支援を推進している。その重要な役割を担うのが、伴走型顧客支援サービスのアイコンサービスと中小企業の可視化サービスに不可欠なきづなPARKである。高収益事業であるアイコンサービスの売上高増加は、同社の収益性向上につながる。アイコンサービスの売上高は、アイコンサービス件数と1顧客当たりの平均単価の増加が鍵を握る。第2四半期累計期間では、アイコンサービス件数と1顧客当たりの平均単価が順調に拡大していることが確認された。今下期においてもアイコンサービス件数と1顧客当たりの平均単価を高いペースで伸ばすことができるのか注目される。加えて、F-Japan戦略では、きづなPARKを活用した全国規模でのGDXアドバイザーの創造が注目される。今後どれ位のペースでGDXアドバイザーを育成できるのか注目したい。更に、産業界と自治体を対象とした同社の経営支援のノウハウを有したデジタル専門人材よる伴走型支援と教育機関に対するGX、DX人材を育てられるカリキュラム・講座の開講の実施状況についても注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役(監査等委員除く) | 7名 |

監査等委員 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

コーポレート・ガバナンス・コード適用以降のコーポレート・ガバナンス報告書提出日:2023年12月18日

<基本的な考え方>

当社は、変化の激しい経営環境の中にあって利益ある成長を達成するため、コーポレート・ガバナンス(企業統治)の強化が重要であると認識しており、

1. 経営の透明性と健全性の確保、

2. スピードある意思決定と事業遂行の実現、

3. アカウンタビリティ(説明責任)の明確化、

4. 迅速かつ適切で公平な情報開示、

を基本方針として、その実現に努めています。

今後も、社会環境・法制度等の変化に応じて、当社にふさわしい仕組みを随時検討し、コーポレート・ガバナンスの更なる強化に向け、必要な見直しを行なっていく方針です。

<コーポレート・ガバナンス・コードの各原則を実施しない理由>

原則 | 実施しない理由 |

【原則1-2.株主総会における権利行使】 【補充原則1-2-4】 | 当社は、英文による情報提供等、海外投資家が議決権を行使しやすい環境整備の有用性も認識しております。議決権電子行使プラットフォームの導入、招集通知の英訳等の対応につきましては、適切なコストや時期、株主構成等を総合的に勘案して引き続き検討してまいります。 |

【原則2-4.女性の活躍促進を含む社内の多様性の確保】 【補充原則2-4-1】

| 当社における管理職の登用は、性別・年齢・国籍・障がいに関係なく、その能力、識見、人格等を公正に評価して行ってまいりました。また、仕事と育児・介護の両立に向けた職場環境の整備、働く場所や時間を選択できる勤務形態の制度化、従業員のキャリア形成支援に積極的に取り組んでおります。 次世代育成支援対策推進法及び女性の職業生活における活躍の推進に関する法律に基づき行動計画を策定しております。 第三次行動計画は以下のとおり目標を掲げております。 ①「両立」について社員の意識向上を図ることにより、女性が安心して就業を継続できる環境創りに努め、女性社員の平均勤続年数を令和2年度末の6.5年から、3年で6.8年にする。 ②「女性の就業勤続」への取り組みにあわせて、女性が活躍できる機会の拡大に努め、女性管理職比率を令和2年度末の7.5%から10%に引き上げる。 なお、女性管理職比率について2022年度は9.7%です。 当社の外国人管理職の登用について現在実績がなく、ダイバーシティの重要性を鑑み、公正に評価し登用を行っていくよう社内環境の整備を行ってまいります。 中途採用者の管理職への登用について、2022年度の中途採用者数は58名で、採用者全体の占める割合は42.6%です。そのうち管理職採用は20名であり前年度と比較し増加しております。(前年度中途採用者の管理職採用は9名)引き続き、中途採用者の能力、識見、人格等を公正に評価し現状と同様に採用を行ってまいります。 |

【原則3-1.情報開示の充実】 | 会社の目指すところ(経営理念等)は、当社ホームページ企業情報の「社是」に記載の通りとなります。「社員・家族・顧客・株主・取引先と共に歩み社会価値創出を通してそれぞれに幸せを分配することを目指す」を基本理念に経営戦略、経営計画を策定しております。中期経営計画における事業構想や戦略については、決算説明会で発表し、資料を公開しています。しかし当社の事業環境における経営状況の変化は激しく、具体的な数値目標に縛られ柔軟な対応が阻害されないよう、現在経営戦略・経営計画に係る具体的な数値等は公表をしておりません。 しかしながら、資本市場の要請、投資家の皆様の要請を踏まえ、当社グループの事業内容とその将来性、成長性を現在以上にご理解いただくことができる資料は開示しております。 |

【補充原則3-1-2】 | 当社は、海外投資家に向けた英語での情報開示・提供の有用性を認識しています。 2024年3月期第2四半期より、決算短信の一部の英文開示をTDnetを通じて実施しております。他の情報についても英文開示を検討してまいります。 |

【補充原則3-1-3】 | 当社は、自社のサステナビリティについての取り組みを適切に開示すべきであるとの考えから、「気候関連財務情報開示タスクフォース(TCFD)提言への賛同」を2021年12月に表明しています。 TCFDに賛同する企業や金融機関等の間で議論する場として設立された「TCFDコンソーシアム」にも同月に参画しました。 2022年4月には、「サステナビリティ委員会」を発足し、TCFD(気候関連財務情報開示タスクフォース)提言に沿った情報開示「ESGレポート」を2022年版と2023年版を公開しています。 人的資本情報の開示の取り組みのひとつとして、2022年8月に設立した「人的資本経営コンソーシアム」へ入会しており、2023年3月期有価証証 券報告書より人的資本情報に関して「サステナビリティに関する考え方及び取組」に記載しております。また、2023年12月に人的資本の情報開示に関する国際的ガイドライン「ISO30414」の認証を取得し、あわせて「Human Capital Report2023」を開示しました。2023年4月にグループマーケティング戦略本部を設置し、知的財産戦略における開示を行う準備をしております。 |

【原則4-2.取締役会の役割・責務(2)】【補充原則4-2-1】 | 当社は、株主の皆様との一層の価値共有を進めることを目的として、第36回定時株主総会において譲渡制限付株式の付与による役員報酬制度導入のための新たな報酬枠をご承認いただき、取締役の内3名に対して譲渡制限付株式の付与による役員報酬を実施しております。 |

【原則4-10.任意の仕組みの活用】 【補充原則4-10-1】 | 当社の取締役会は、独立社外取締役2名を含む総勢7名と少人数で構成されており、独立した指名委員会・報酬委員会は設置しておりませんが、指名・報酬等に係る重要事項の審議について、現行の仕組みでジェンダー等の多様性やスキルの観点を含め、独立社外取締役の適切な関与・助言を十分に得ることができると考えております。 |

【原則5-2.経営戦略や経営計画の策定・公表】 | 当社は、中期経営計画を策定し、中期経営計画における事業構想や戦略については、決算説明会で発表し、資料を公表しています。当社の事業環境における経営状況の変化は激しく、具体的な数値目標に縛られ柔軟な対応が阻害されないよう、現在経営戦略・経営計画に係る具体的な数値等は公表をしておりません。しかしながら、投資家の皆様のニーズを踏まえ、当社グループの事業内容とその将来性、成長性を現在以上にご理解いただくことができる資料は適時開示しております。 なお、資本コストや資本収益性、市場評価の実績推移については当社のホームページ(https://www.forval.co.jp/news/up_img/1687759213-153741.pdf)に開示しております。引き続き、企業価値向上につとめ、資本効率、株主還元の最適なバランスを考慮した経営を行ってまいります。 |

<コーポレートガバナンス・コードの各原則に基づく開示>

原則 | 開示をしている主な原則 |

【原則1-4.政策保有株式】 | 当社では政策保有株式として上場株式を現在保有しておりません。また,政策保有株式の保有予定はありませんが、今後、取引先との事業上の関係などを勘案し保有意義が認められると判断した場合には取締役会にて保有を検討してまいります。なお、株式を保有した場合、株式に係る議決権の行使につきましては、議案の内容を個別に検討し当社、投資先企業双方の企業価値の向上に資するか否かを判断して行います。 |

【原則2-6.企業年金のアセットオーナーとして機能発揮】 |

当社には、企業年金基金制度はありません。 |

【原則4-11.取締役会・監査等委員会の実効性確保のための前提条件】【補充原則4-11-1】 | 当社は、取締役会は多様な知識、経験、能力を備えた構成員により構成されることが必要であると考えております。すなわち、業務執行の監督と 重要事項に係る意思決定をするためにはこのような構成員により取締役会の多様性が確保されることが不可欠であると考えております。 また、取締役会における十分な議論及び検討並びに迅速な意思決定の確保の観点からは、取締役会の構成員の人数は取締役(監査等委員である取締役を除く)10名以内、監査等委員である取締役5名以内、計15名以内であることが適切であると考えております。手続については、上記方針に基づき内容を検討し、取締役会が決議しております。なお、各取締役のスキル・マトリックスについては、2022年6月開催の定時株主総会の招集通知より開示しております。 |

【補充原則4-11-3】 | 当社は、取締役会の実効性を評価するため、すべての取締役に対し、「取締役会評価のための自己評価アンケート」を実施し、その回答を分析・評価しました。その結果、当社の取締役会は議事運営が適切に行われ、また知識・経験・能力のバランスが確保され、各議案について十分な審議が実施されていることを確認いたしました。今後も評価結果を次年度に活かしつつ引き続き取締役会の実効性の向上に努めてまいります。 |

【原則5-1.株主との建設的な対話に関する方針】 | 当社は、代表取締役が中心となって、株主・投資家との主体的かつ効果的な対話を行っております。株主総会後の株主向け説明会の開催のほ か、公平性の観点から主にアナリスト・機関投資家向けに半期に1度実施している決算説明会の資料や動画を適宜、当社ウェブサイトに掲載しております。 当社は、株主・投資家との対話に関してはオープンドアの原則に則り、必要に応じて情報開示担当役員、IR担当部署が補佐し、株主・投資家との円滑な対話を実践するために、IR担当部署が中心となって関連部門間の連携を図り、株主・投資家との対話で得られた意見は必要に応じて取締役会が共有し、企業価値の向上に努めております。 なお、株主・投資家との対話に関しては、内部情報管理規程に基づきインサイダー情報の漏洩防止に努めております。 株主との建設的な対話を促進するための体制整備・取組みに関する方針は以下のとおりです。 1)株主・投資家との対話に関しては、情報開示担当役員が統括し、主体的かつ建設的な対話に努めております。 2)IR担当部署が中心となって、株主・投資家との円滑な対話を実践するために、資料の作成に必要な情報を共有するなど、関連部門間の連携を図っております。 3)IR担当部署が窓口となり、オープンドアの原則に則り、株主・投資家の要望に応じて代表取締役、情報開示担当役員、IR担当部署が個別面談に積極的に対応するほか、代表取締役による決算説明会や株主総会後の株主向け説明会を実施しております。個別面談に関しては、株主・投資家の要望を踏まえ主にIR担当部署が国内機関投資家のファンドマネージャーやアナリスト、国内証券会社のアナリストとの対話に応じ、業績や今後の成長戦略に関する建設的な対話を実施しております。 4)株主・投資家との対話で得られた意見は、必要に応じて経営陣にフィードバックし、情報の共有および活用を図っております。株主・投資家から指摘を受ける親子上場に関しては、中長期的な課題と捉え、最適なグループ形態を検討してまいります.。 5)株主・投資家との対話に関しては、内部情報管理規程に基づきインサイダー情報の漏洩防止に努めております。 (なお、新型コロナウイルスの感染防止の観点から現在は株主総会後の事業方針説明会の開催を一時的に中止しております。) |

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(フォーバル:8275)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |