ブリッジレポート:(8931)和田興産 2025年2月期決算

和田 剛直 会長 |

溝本 俊哉 社長 | 和田興産株式会社(8931) |

|

企業情報

市場 | 東証スタンダード市場 |

業種 | 不動産業 |

会長 | 和田剛直 |

社長 | 溝本俊哉 |

所在地 | 兵庫県神戸市中央区栄町通4-2-13 |

決算月 | 2月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

1,386円 | 10,955,320株 | 15,184百万円 | 9.8% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

70.00円 | 5.1% | 228.20円 | 6.1倍 | 3,005.80円 | 0.46倍 |

*株価は4/28終値。発行済株式数は25年2月期期末の発行済株式数から自己株式を控除。

*発行済株式数、DPS、EPSは25年2月期決算短信より。ROE、BPSは前期実績。

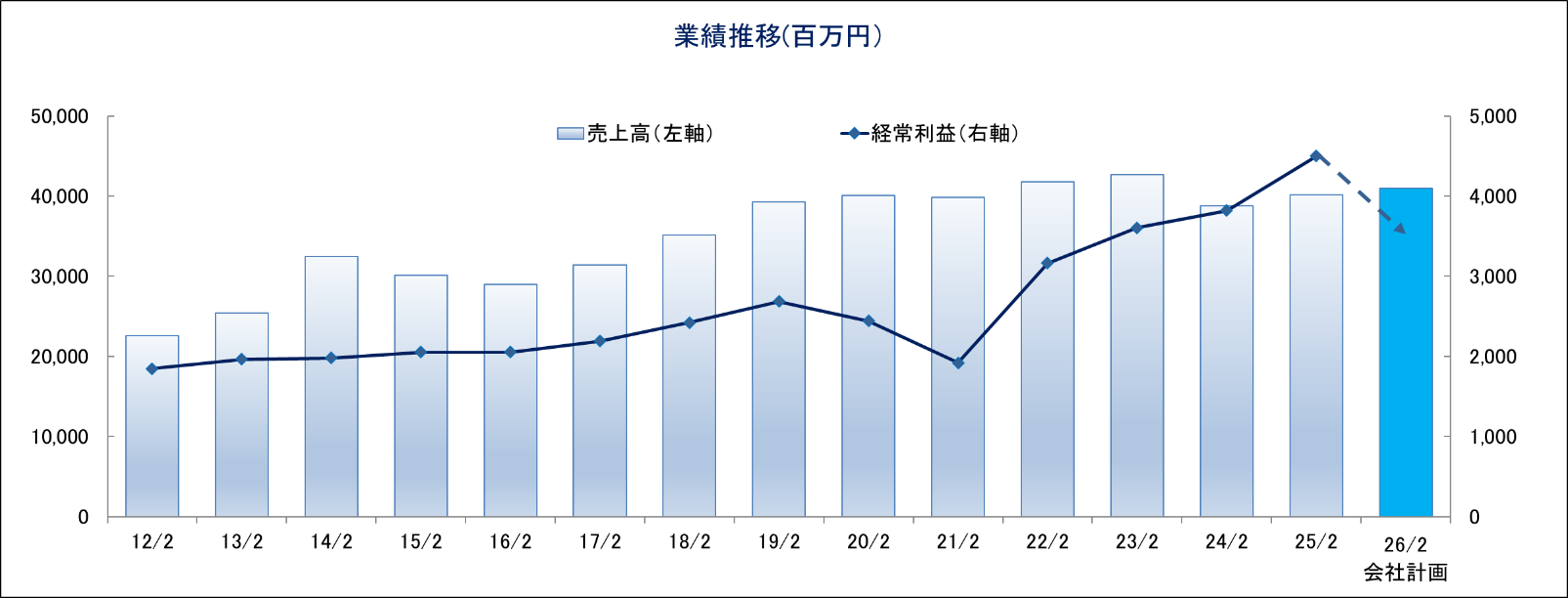

非連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2022年2月(実) | 41,785 | 3,883 | 3,162 | 2,337 | 210.55 | 40.00 |

2023年2月(実) | 42,712 | 4,387 | 3,607 | 2,382 | 214.61 | 50.00 |

2024年2月(実) | 38,825 | 4,528 | 3,820 | 2,638 | 237.73 | 60.00 |

2025年2月(実) | 40,130 | 5,285 | 4,502 | 3,122 | 284.51 | 70.00 |

2026年2月(予) | 41,000 | 4,500 | 3,500 | 2,500 | 228.20 | 70.00 |

* 予想は会社予想。単位:百万円。

和田興産(株)の2025年2月期決算の概要と2026年2月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.中期経営計画(24/2期~26/2期)

3.2025年2月期決算概要

4.2026年2月期業績予想

5.今後の注目点

<参考:ESG活動>

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 25/2期は前期比3.4%の増収、同16.7%の営業増益。主力の分譲マンション販売の売上高は引渡戸数が減少したものの、戸当たり販売価格の上昇と利益率の向上により増収増益となった。その他不動産販売も販売用収益物件の売却が好採算で進み大幅な増収増益となった。また、不動産賃貸収入は新築物件の稼働により増収となったものの、大規模修繕工事等の実施により減益となった。以上の結果、利益率の向上が寄与し4期連続で最高益を更新した。

- 2024年9月13日に修正した会社予想に対しては、売上高で0.3%、営業利益で6.8%、経常利益で8.5%上回った。分譲マンションの引渡は計画を12戸上回り、利益面でも計画を上回った。その他不動産販売は販売用収益物件が想定を上回る利益率で売却が進み、利益計画を上回った。一方、戸建て住宅販売は引渡戸数が計画を下回り、売上・利益ともに計画を下回った。

- 26/2期の会社計画は、前期比2.2%の増収、同14.9%の営業減益の見通し。売上面では、分譲マンション販売において、引渡戸数が減少するものの、戸当たり平均価格が上昇することが寄与する。一方、利益面では、分譲マンション販売において前期に大型の好採算物件が含まれていた反動により利益率が悪化することに加え、その他不動産販売においても単価の低い木造収益物件の販売が増加する他、開発用地の素地売りが減少することなどが影響する見込みである。年間の配当予想は10円増配となった前期と同額の1株当たり年70円を計画。予想配当性向は30.7%となる見込みである。

- 前期は、中期経営計画の重点戦略として新たな取組みが実施された。主な取組みとしては、①大阪府堺市での分譲マンション供給開始、兵庫県加古川市でも用地仕入済、②アフターサポートの充実を目指し、戸建て住宅「ワコーレノイエ」のリフォーム事業を開始、③兵庫県丹波篠山市の系統用蓄電所を本年7月より運用開始予定、④大阪府枚方市にて高齢者向け住宅施設が竣工、今期より賃貸物件として稼働などがあげられる。今期は、これらの新たな取組みを軌道に乗せる年となりそうである。今後の成長戦略に期待したい。

1.会社概要

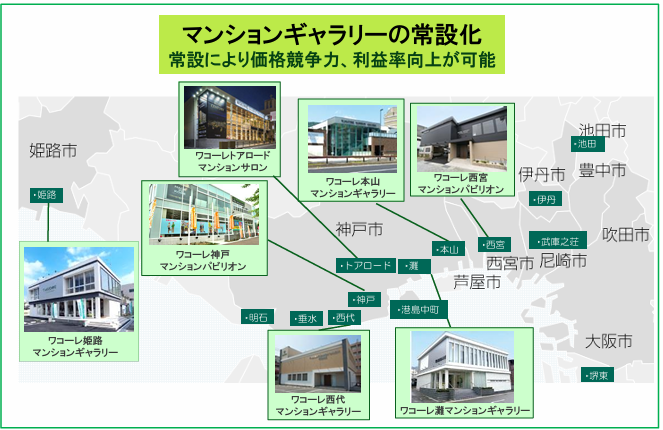

明治32年(1899年)創業の老舗不動産会社。兵庫県神戸市・明石市・阪神間を主要地盤に、マンションや戸建て住宅の分譲、不動産賃貸及び土地有効活用等、地域密着型の不動産事業を展開。同社は用地仕入と企画に特化し、設計・建築・販売業務を他社に委託している。ブランド名「ワコーレ」を冠する分譲マンションは30戸~50戸程度の中規模マンションが中心だが、近年、大型マンション開発にも取組んでいる。また、上記事業エリアに近接する大阪府内、姫路市へのエリア拡大も進めている。加えて、マンションギャラリーの常設化により、価格競争力と利益率の向上を実現している。

神戸市内供給棟数 27年連続第1位、近畿圏供給棟数 第2位(いずれも2024年)。2025年2月末時点の累積供給実績は572棟22,377戸(着工ベース)。

1899年1月、神戸市で不動産賃貸業を創業。1966年12月に和田興産(有)として法人化され、1979年9月に和田興産(株)に改組し、1991年3月より自社ブランドである「ワコーレ」分譲マンション事業を本格的に開始した。

【企業理念-共生(ともいき) : 自分の生き方が他の人の幸せにつながる-】

人と人とのつながりを大切に、共に支え合い、自分の生き方が他の人の幸せにつながることを歓びとする「共生(ともいき)」の理念。同社はこの想いのもと、プロダクトコンセプトとして「PREMIUM UNIQUE (プレミアムユニーク)」を掲げ、住まう方にとってのオンリーワン(かけがえのない)の住まいづくりを目指している。同社は、いつまでも変わらぬ愛着と、住まいとしての価値を誇れる、住まう方にとっての「プレミアムユニーク」を神戸発・神戸ブランドとして発信していきたいと願っている。

(1)事業セグメント

「ワコーレ」ブランドで展開する(1)分譲マンション販売、「ワコーレノイエ」ブランドで展開する(2)戸建て住宅販売(販売は両事業共に外部委託)、収益物件や宅地等の開発・販売を手掛ける(3)その他不動産販売、賃貸マンション(ブランド名「ワコーレヴィータ」他)、店舗、駐車場等の賃貸を行う(4)不動産賃貸収入、及び解約手付金収入、仲介手数料収入、保険代理店手数料等の報告セグメントに含まれない(5)「その他」に区分される。

分譲マンション販売事業(25/2期の売上構成比76.3%)

分譲マンション販売事業は、売上の約8割を占める同社の主力事業である。日本有数の住宅地である神戸・明石地区(兵庫県神戸市、明石市周辺)、阪神地区(兵庫県芦屋市、西宮市、尼崎市、伊丹市、宝塚市)を主要エリアとし、大手マンションデベロッパーと競合の少ない30戸~50戸程度の中小型マンションを中心に「ワコーレ」ブランドで展開している。建築コスト増への対策や仕入力強化により、最近では100戸を超える大型物件も年間1~2棟手掛けている。人気の高いエリアにフォーカスし、同一地域で異なるタイプのマンションを供給することで、消費者の多様なニーズの取り込みと高い販売効率を実現する販売戦略、常設マンションギャラリーで販売することで販促費を抑制する戦略等、独自の地域密着戦略で効率的な事業モデルを確立している事が強み。また、近年では市街地の駅近物件を増やすとともに、神戸・阪神間に隣接する大阪府北摂地域や大阪市内、堺市内、兵庫県姫路市へのエリア拡大で新たな可能性を追求している。

分譲マンションプロジェクト事例

(同社2025/2期決算説明資料より)

「ワコーレ芦屋大原」は、阪神間で屈指の高級住宅街である芦屋市のプロジェクトであり、坪単価500万円超のワコーレシリーズ最高額の物件である。「ワコーレ大阪新町タワーレジデンス」は、大阪市内初のプロジェクトである。この他、地元地域以外でも着実に開発を進めており、神戸市・阪神間以外でもワコーレブランドの存在感は高まっている。また、「ワコーレザ・神戸トアロード」は、総戸数192戸と神戸市の中心市街地におけるランドマークとなる大型プロジェクトである。

戸建て住宅販売事業(25/2期の売上構成比4.6%)

2007年より「ワコーレノイエ」ブランドで、神戸市・阪神間を中心に北摂地域や近年子育て世帯に人気の高い明石市へも展開し、10戸程度の中小規模の宅地造成開発を行っている。分譲マンション事業で培った用地仕入れのネットワークを活用するとともに、開発物件の出口の多様化を図るため木造戸建て住宅事業を展開し、デザイン面の配慮や環境や災害などへの備えも含めた付加価値重視による開発を進めている。数多く寄せられる多様な用地情報の中には、立地、面積、地形等の面で戸建分譲に適した案件も多い。また、分譲マンションの事業期間が2年弱であるのに対して当事業は1年程度と短いため資金効率も高く、分譲マンション竣工の谷間を埋める事ができる。街並み造りを基本とする開発コンセプト、分譲マンション事業で培ったデザイン性や設計・企画力等でパワービルダーとの差別化を図っている。更に、これまで分譲した実績戸数も増加しており、引渡後10年を経過した住宅に対するリフォーム事業も今年度より開始した。

戸建て住宅販売の事例

(同社2025/2期決算説明資料より)

その他不動産販売事業(25/2期の売上構成比10.7%)

RC・鉄骨および木造等の収益マンションの企画開発及び販売に加え、マンション用地や戸建て用地の素地売りなどを含め開発用地等の出口戦略における選択肢の確保に寄与している。物件情報を有効活用する機能を担う他、資産の入替えに伴う賃貸物件(棚卸資産)の売却収益も当セグメントに計上される。

その他不動産販売の事例

(同社2025/2期決算説明資料より)

不動産賃貸事業(25/2期の売上構成比8.2%)

不動産賃貸事業は創業時から続く安定収益事業であり、レジデンスを中心に、店舗・事務所等、駐車場、トランクルーム等も保有している。市況に左右されがちな分譲マンション事業のウエイトが高い同社にあって、収益の安定化に寄与している。これらの賃貸物件の仕入れは、既存物件の取得が中心で、長期保有を前提に固定資産へ計上し賃貸収入を得ている他、用地を取得した後に新築する場合もある。その一方で、その他不動産販売事業における鉄骨等のアパートについては販売用としてたな卸資産へ計上するものの、売却期間までに得られる賃貸収入は不動産賃貸収入セグメントに計上され、近年の当該事業の売上高の増加に寄与している。また、将来的に分譲開発案件へ転換するケースも視野に入れている。稼働率は95%以上の高水準を維持している(駐車場を除く)。2025年2月末現在の資産構成は、レジデンス79.8%、店舗・事務所等16.8%、駐車場0.5%、トランクルーム他3.0%となっている。

不動産賃貸事業の事例

(同社2025/2期決算説明資料より)

報告セグメントには含まれないその他の事業セグメントがあり、解約手付金収入、保険代理店手数料収入及び仲介手数料等がある(25/2期売上構成比0.2%)。

(2)和田興産の強み

日本有数の住宅地が事業エリア

日本有数の住宅地である神戸、明石、阪神間を主要な事業エリアとする事で旺盛な住宅需要を取り込むと共に情報力で比較優位を確立しており、地域に根差したコミュニティづくりでも定評がある。

(同社2025/2期決算説明資料より)

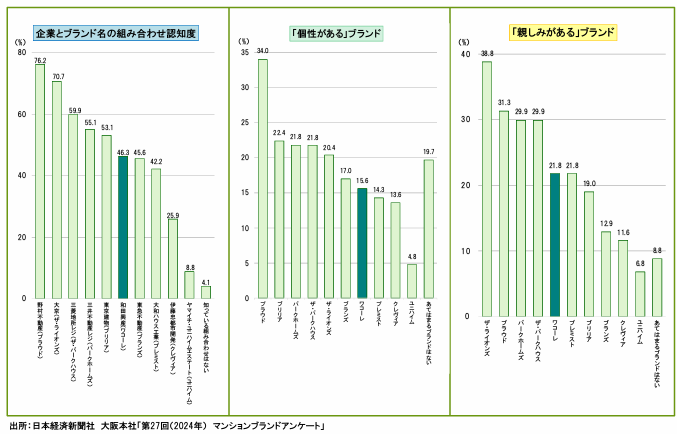

関西における「ワコーレ」ブランドの浸透

関西において「ワコーレ」ブランドは浸透しており、そのブランド力は大手マンションデベロッパーに引けを取らない。日本経済新聞社大阪本社が実施した第27回(2024年) マンションブランドアンケートにおいて、「個性がある」ブランド部門で7位と「親しみがある」ブランド部門で5位にランクされた。

(同社2025/2期決算説明資料より)

徹底したリスク管理により財務の健全性を維持

リスク管理を徹底する事で財務の健全性を維持しており、金融機関との取引もバランスがよく、かつ、安定している。この結果、多くの企業が淘汰されてきた不動産業界にあって、創業から120年以上の社歴の中で赤字計上はリーマン・ショックの影響を受けた10/2期のみ。安定的な配当も継続している。

大手との差別化に成功・事業エリア拡大による成長余地

近畿圏では、リーマン・ショック後の不動産不況で中堅・中小のマンション事業者の淘汰が進み、大手不動産会社や鉄道系不動産会社等に絞られてきたが、これらの不動産会社は大型物件や沿線開発を得意とするため、30戸~50戸程度の中規模マンションを中心に展開する同社とは用地取得等で競合するケースが少ない。ただ、同社は更なる業容拡大に向け、既存エリアにおいて大型物件の開発に取り組むと共に、既存事業エリアと近接する兵庫県姫路市や大阪府内へ事業エリアを拡大中である。新築分譲マンションブランド「ワコーレ」の累積供給実績は、572棟、22,377戸(着工ベース:2025年2月末時点)。近畿圏供給棟数は2位(2024年)、神戸市内供給棟数は27年連続第1位、神戸市内供給戸数(投資用を除く)は第1位(2024年)の実績を誇る。

(同社2025/2期決算説明資料より)

マンションギャラリーの常設化

同社は、1つの常設マンションギャラリーで複数物件を販売することからコスト面で優位に働く。また、同時販売を行うため顧客に対して幅広い選択肢の提供が可能となっている。

(同社2025/2期決算説明資料より)

2.中期経営計画(24/2期~26/2期)

現在、中期経営計画(24/2期~26/2期)が進行中である。不動産業を取り巻く環境がより一層変化のスピードを速める中、重要課題が山積している。こうした環境下、同社では、より一層企業の成長を促し、持続可能な企業を目指すためには、新たな組織風土を構築することが必要不可欠であると考えている。これらの基本となる考え方について、行動指針という形で新たに明確化を図った。

【行動指針 (Wada-Way)】

自主自律 | 主体的に物事を捉え、自らが責任感を持って行動する |

唯一無二 | 一人ひとりの個性を活かし、価値ある独創で地域を彩る |

迅速果断 | スピード感を持った事業への取組み |

相互信頼 | チームワークとコミュニケーション(建設的な議論) |

【全社基本方針】

テーマ VISION | 将来を展望し、「地域に根ざした総合不動産業」への道筋を創る |

目標 | ◆直近3ヵ年の実績合計の利益水準を上回る ◆収益構造の転換を進め、事業セグメントの最適化を図る |

重点戦略 | ◆新たなこと(地域、事業、分野等)へ積極的に挑戦しつつ、事業の柱づくりを進める ◆内向き志向から外向き志向への転換。人材戦略、アライアンスの有効活用 ◆社会的課題の解決に向けたソリューション機能の充実と育成(ESG、SDGsの目線) |

【数値計画・KPI】

<数値計画>

| 21/2~23/2期合計 実績 | 24/2~26/2期合計 見込み | 24/2~26/2期合計 目標 | 達成率 (見込み) |

売上高 | 1,243 | 1,199.6 | 1,224 | 98.0% |

営業利益 | 110 | 143.1 | 118 | 121.3% |

経常利益 | 87 | 118.2 | 94 | 125.8% |

当期純利益 | 60 | 82.6 | 64 | 129.1% |

*単位:億円

*24/2~26/2期合計見込みは、24/2期実績と25/2期実績と26/2期期初会社予想の合計。

<KPI>

カテゴリー | 指標項目 | 数値目標 | 24/2期実績 | 25/2期実績 |

収益性・効率性 | ROE(自己資本当期純利益率) | 8%以上 | 8.9% | 9.8% |

健全性・安全性 | D/Eレシオ(有利子負債資本倍率) | 2倍以内 | 1.7倍 | 1.7倍 |

【セグメント別の事業展開】

◎分譲マンション事業-当社の強みを生かしつつ、足元の環境を踏まえて成長機会を創造

強み | 地元地域に精通、圧倒的な存在感・ブランド力、常設マンションギャラリーを活用した販売力 |

外部環境 | 需給の安定化、世帯数の増加(世帯当たり人員の減少)、建築コスト増加 |

成長機会, 事業戦略 | 地域拡充、共同事業(JV)への取組み、再開発 |

引渡戸数目標 | 2,000戸目処(3期間合計)、保有ランドバンク 約2,600戸(2023年2月期末時点) |

◎戸建て事業-ワコーレブランドを活用し、分譲マンション事業を補完

事業戦略 | 重点エリアの設定(神戸市以西の設定)、建築コスト上昇への対応、自由設計住宅の取組み |

引渡戸数目標 | 前3期間の実績に対して1.5倍増。第一段階として年間50戸体制の確立 |

◎不動産賃貸事業-創業時から続く事業

強み | レジデンス系中心により収益の安定性を確保。中小型物件を中心にリスク分散、恒常的に95%超の高稼働率 |

成長機会, 事業戦略 | 既存築古物件の建替え・他事業への転用。借地物件の取組み、プロパティタイプの拡充 |

保有戸数目標 | 計画最終年度で約2,200戸の実現 |

◎販売用収益物件-ここ数年間における成長分野。インカム、キャピタルゲインで収益を安定確保

強み | これまで培った用地仕入・賃貸付けのネットワークを最大限活用。マンションに不向きな土地でも 開発可能 |

成長機会, 事業戦略 | 建築コストの上昇に鑑み最適用地を厳選。保有年数の最適化(売却時期の検討) |

引渡戸数目標 | 販売戸数は600戸超(3期間合計)、保有戸数800戸前後 年間賃貸収入6億円 |

【重点戦略における進捗状況】

◎新たな取組みについて

◆大阪府堺市での分譲マンション供給開始、兵庫県加古川市でも用地仕入済。

◆アフターサポートの充実を目指し、戸建て住宅「ワコーレノイエ」のリフォーム事業を開始。

◆兵庫県丹波篠山市の系統用蓄電所を本年7月より運用開始予定。

◆大阪府枚方市にて高齢者向け住宅施設が竣工、今期より賃貸物件として稼働。

(同社2025/2期決算説明資料より)

◎人的資本投資について

◆3年連続でベースアップを実施、神戸市や首都圏の不動産会社への社員出向を継続。

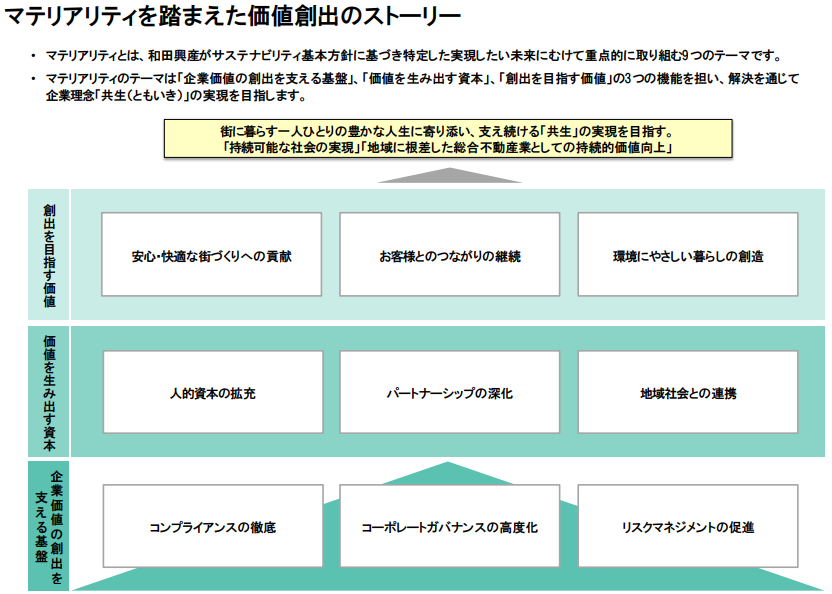

◎サステナビリティ基本方針の策定

◆サステナビリティ経営をより積極的に推進し、持続的な企業価値向上に向けた対応として、新たにサステナビリティ基本方針

を策定。

◆基本方針に基づき、実現したい未来に向けて重点的に取り組む9つのマテリアリティ(重要課題)を特定。

【サステナビリティ経営への取組み】

サステナビリティ基本方針の策定およびマテリアリティの特定について |

当社は、サステナビリティ経営をより積極的かつ能動的に推進していく姿勢を明確にするため、新たにサステナビリティ基本方針を策定し、特に注力すべき9つのマテリアリティ(重要課題)を特定いたしました。 |

サステナビリティ基本方針 |

当社は「共生(ともいき)」を企業理念とし、神戸を中心とした街に暮らす一人ひとりの豊かな人生に寄り添い、支え続けるために、地域に根差した住まいづくりや快適な街づくりを展開し、地域と社会の発展に寄与してまいりました。 この考え方に基づき、自らの中長期的な企業価値向上と持続可能な社会の実現を目指すべく、マテリアリティを特定し、積極的にサステナビリティ活動を推進してまいります。 |

マテリアリティ(重要課題) |

マテリアリティとは、和田興産がサステナビリティ方針に基づき特定した実現したい未来に向けて重点的に取組む9つのテーマです。これらのテーマは「企業価値の創出を支える基盤」、「価値を生み出す資本」、「創出を目指す価値」の3つの機能を担い、解決を通じて企業理念「共生」の実現を目指します。 |

(同社2025/2期決算説明資料より)

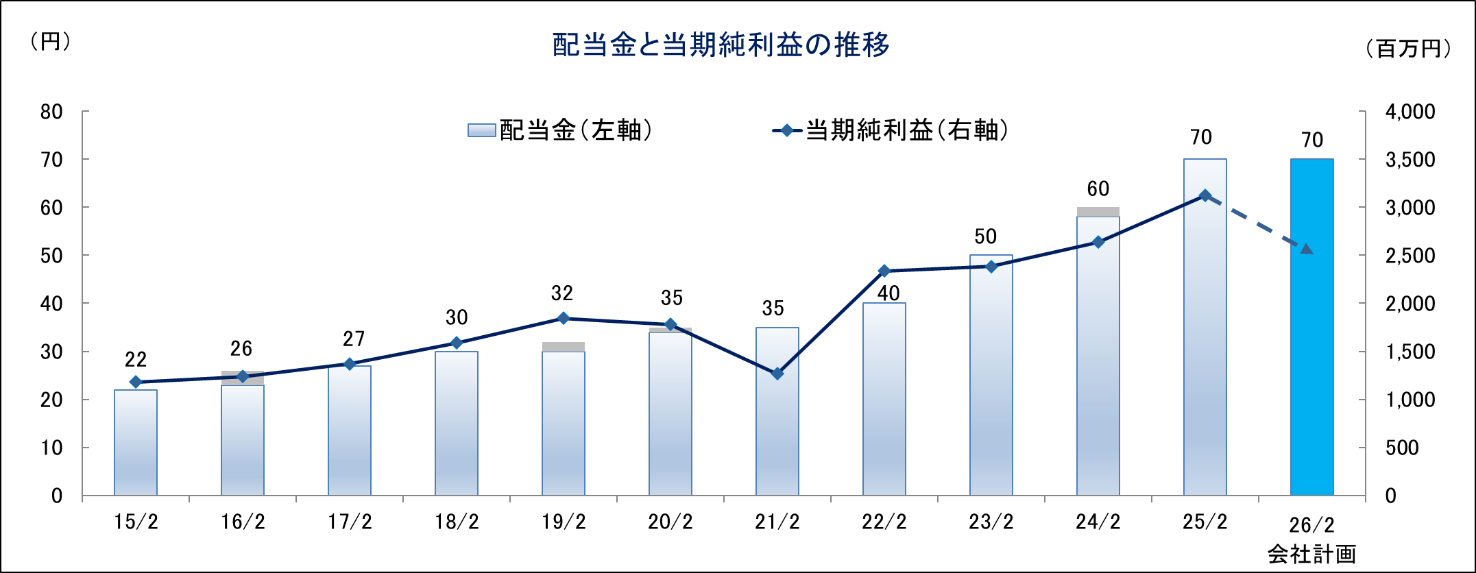

【利益配当方針】

◆会社の継続性及び収益性を確保するため、既存事業及び新規事業への再投資を中心としつつ、株主還元策の拡充及びESG、SDGs等の観点も含めて利益の配分方針の明確化を図る。

項目 | 水準 | 概要 |

事業再投資 | 50%~70% | 収益性、効率性及び市場動向の把握を通じ、成長性等も加味して既存事業への再投資を図る |

配当性向 | 20%~30% | 株主への適正な還元が求められるなか、30%の配当性向を目指す

|

サステナブル関連 | 10%~20% | 新たな事業領域への投資も含めて環境面への対応、人的資本への投資も本項目を投資原資とする |

3.2025年2月期決算概要

(1)非連結業績

| 24/2期 | 構成比 | 25/2期 | 構成比 | 前期比 | 会社予想 | 予想比 |

売上高 | 38,825 | 100.0% | 40,130 | 100.0% | 3.4% | 40,000 | +0.3% |

売上総利益 | 8,489 | 21.9% | 9,756 | 24.3% | 14.9% | - | - |

販管費 | 3,960 | 10.2% | 4,470 | 11.1% | 12.9% | - | - |

営業利益 | 4,528 | 11.7% | 5,285 | 13.2% | 16.7% | 4,950 | +6.8% |

経常利益 | 3,820 | 9.8% | 4,502 | 11.2% | 17.9% | 4,150 | +8.5% |

当期期純利益 | 2,638 | 6.8% | 3,122 | 7.8% | 18.3% | 2,950 | +5.8% |

* 数値には株式会社インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

* 単位:百万円。会社予想は、2024年9月13日の修正計画。

* 株式会社インベストメントブリッジが開示資料を基に作成。

* 費用項目の▲は費用の増加を示す。

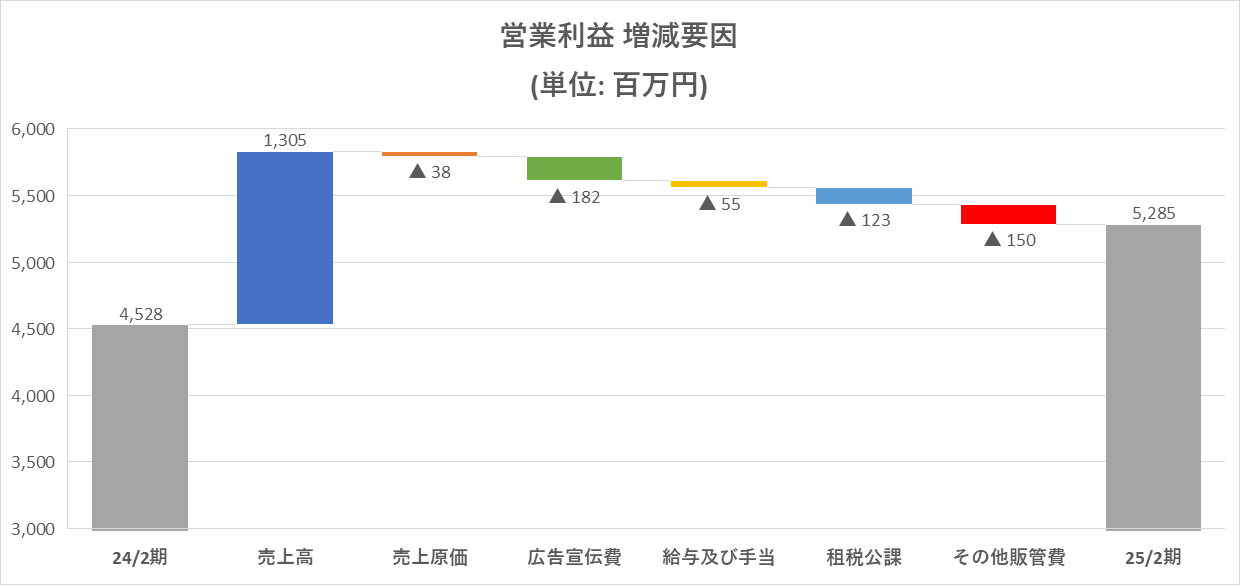

前期比3.4%の増収、同16.7%の営業増益

売上高は前期比3.4%増の401億30百万円、営業利益は同16.7%増の52億85百万円となった。主力の分譲マンション販売の売上高は引渡戸数が減少したものの、戸当たり販売価格の上昇と利益率の向上により増収増益となった。その他不動産販売も販売用収益物件の売却が好採算で進み大幅な増収増益となった。また、不動産賃貸収入は新築物件の稼働により増収となったものの、大規模修繕工事等の実施により減益となった。

売上総利益率は前期比2.4ポイント上昇の24.3%と収益性の向上が図られた。分譲マンション販売における戸当たり販売価格の上昇やその他不動産販売における開発用地の素地売りなどが収益性の向上に寄与した。また、分譲マンションの販売拡大に向けて広告宣伝費やマンションギャラリー費を増加したことに伴い、売上高販管費率が前期比で0.9ポイント上昇したものの、売上高営業利益率は13.2%と同1.5ポイント上昇した。その他、営業外収益で役員退職慰労金制度廃止に伴う保険解約返戻金を88百万円計上したことなどにより経常利益は前年同期比17.9%増と営業利益の増益率より高まった。特別損益の大きな計上はなかった。以上の結果、利益率の向上が寄与し経常利益・当期純利益は4期連続で最高益を更新した。

期初予想との差異要因

25/2期は、2024年9月13日に修正された会社予想に対し、売上高で0.3%、営業利益で6.8%、経常利益で8.5%上回った。

分譲マンションの引渡は計画を12戸上回り、利益面でも計画を上回った。その他不動産販売は販売用収益物件が想定を上回る利益率で売却が進み、利益計画を上回った。一方、戸建て住宅販売は引渡戸数が計画を下回り、売上・利益ともに計画を下回った。

営業利益の変動要因

24/2期 営業利益 | 4,528 |

分譲マンションの利益増加 | +511 |

戸建て住宅の利益減少 | -22 |

その他不動産販売の増収による利益増加 | +790 |

賃貸収入増加 | +96 |

賃貸物件の原価増加 | -143 |

その他手数料収入等の増加 | +35 |

販管費の増加 | -509 |

25/2期 営業利益 | 5,285 |

* 単位:百万円

その他不動産販売の増収による利益増加は、収益物件の売却が好調なことに加え、分譲マンション用地の素地売りが寄与したものである。また、販管費の増加は、分譲マンションの販売拡大に向けて広告宣伝費やマンションギャラリー費を積極的に支出したことが影響したものである。

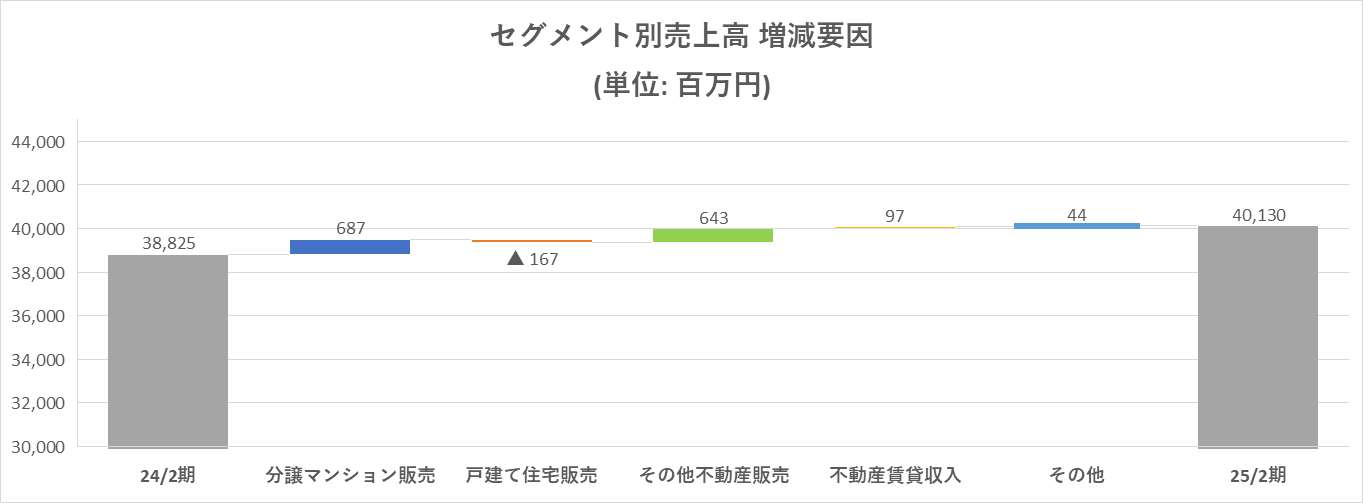

(2)セグメント別動向

| 24/2期 | 構成比/ 利益率 | 25/2期 | 構成比/ 利益率 | 前期比 |

分譲マンション販売 | 29,927 | 77.1% | 30,614 | 76.3% | +2.3% |

戸建て住宅販売 | 2,017 | 5.2% | 1,850 | 4.6% | -8.3% |

その他不動産販売 | 3,657 | 9.4% | 4,300 | 10.7% | +17.6% |

不動産賃貸収入 | 3,185 | 8.2% | 3,282 | 8.2% | +3.0% |

その他 | 38 | 0.1% | 82 | 0.2% | +114.3% |

売上高 | 38,825 | 100.0% | 40,130 | 100.0% | +3.4% |

分譲マンション販売 | 4,170 | 13.9% | 4,377 | 14.3% | +5.0% |

戸建て住宅販売 | 152 | 7.6% | 134 | 7.3% | -12.2% |

その他不動産販売 | 130 | 3.6% | 910 | 21.2% | +596.3% |

不動産賃貸収入 | 1,117 | 35.1% | 1,033 | 31.5% | -7.5% |

その他 | 35 | 91.5% | 69 | 84.8% | +98.5% |

調整額 | -1,077 | - | -1,239 | - | - |

営業利益 | 4,528 | 11.7% | 5,285 | 13.2% | +16.7% |

* 単位:百万円。営業利益の構成比は売上高利益率。

* 株式会社インベストメントブリッジが開示資料を基に作成。

◎分譲マンション販売

売上高306億14百万円(前期比2.3%増)、セグメント利益43億77百万円(同5.0%増)。開発基盤となる用地価格や建築コストが上昇しているものの、住宅ローン金利の低水準や住まいに利便性を求める傾向が強まっていることから、分譲マンション市場は比較的堅調に推移しており、同社は新規発売物件を中心に契約獲得に向けた販売活動及び引渡計画の推進に注力した。

今期の分譲マンションの引渡戸数は642戸と前期比44戸減少した。戸当たり平均価格は48百万円(前期比4百万円上昇)となった。売上総利益率は前期比1.2ポイント上昇の22.8%となった。

その他のKPIは、発売戸数737戸(前期比264戸増)。契約戸数639戸(同55戸増)、契約済未引渡戸数687戸(同3戸減)。

仕入戸数は696戸(同158戸減)となった。25年2月末時点の仕入済未発売プロジェクト数は36棟・1,650戸。地域別の内訳は、神戸市19棟・784戸、阪神間4棟・77戸、明石市~姫路市8棟・432戸、大阪府5棟・357戸。

【事業のKPI】

| 24/2期 | 前期比 | 25/2期 | 前期比 |

引渡戸数(戸) | 686 | +5 | 642 | -44 |

戸当たり平均価格(百万円) | 44 | -11 | 48 | +4 |

発売戸数(戸) | 473 | -199 | 737 | +264 |

契約戸数(戸) | 584 | -60 | 639 | +55 |

契約済未引渡戸数(戸) | 690 | -102 | 687 | -3 |

仕入戸数(戸) | 854 | -110 | 696 | -158 |

分譲マンション事業の主な発売物件

(同社2025/2期決算説明資料より)

◎戸建て住宅販売

売上高18億50百万円(前期比8.3%減)、セグメント利益1億34百万円(同12.2%減)。新規発売物件を中心に契約獲得に向けた販売活動に注力したものの、やや軟調に推移した。引渡戸数は42戸(前期48戸)、期中契約高は37戸・16億97万円(同44戸・17億61百万円)、契約済未引渡戸数は2戸・92百万円(同7戸・2億45百万円)。売上総利益率は、前期比0.2ポイント上昇の15.3%となった。利益率も用地取得時の想定を上回りようやく軌道に乗りつつある。戸建て住宅では、ここ数年立地に応じた価格面での訴求力が不足していたこともあり売れ筋の価格帯での供給ができるよう地域の選別や用地費の精査を徹底した成果が出た。

戸建て住宅販売事業の主な引渡物件

(同社2025/2期決算説明資料より)

◎その他不動産販売

売上高43億円(前期比17.6%増)、セグメント利益は9億10百万円(同596.3%増)。

販売用収益物件の売却が好調で、仕入・開発にも注力した。分譲マンション用地の素地売りも増収増益に寄与した。賃貸マンション・宅地等18物件219戸(前期230戸)を販売した。プロジェクトの内訳は、開発関連3件・11億81百万円(前期:4件・12億56百万円)、販売用収益物件15件・31億19百万円(同:16件・24億円)。販売用収益物件については、木造収益物件1件・3戸、鉄骨収益物件14件・216戸を販売した。また、開発中物件は、期末時点で59件・827戸(前期末:68件・1,004戸)となった。

期中契約高は217戸・47億1百万円(前期220戸・34億75百万円)、契約済未引渡戸数は18戸・11億42百万円(前期20戸・7億41百万円)。売上総利益率は、前期比17.0ポイント上昇の26.2%となった。

販売面では、相続対策や資産運用のニーズを有する富裕層などを対象にしており引き合いも強く賃貸収入の底上げも含め収益拡大に寄与する事業セグメントに成長している。

【その他不動産販売の内訳】

| 24/2期期 | 25/2期期 | |||

| プロジェクト数 | 売上高 | プロジェクト数 | 売上高 | 前期比 |

その他不動産販売 | 20件 | 3,657 | 18件 | 4,300 | +17.6% |

開発関連 | 4件 | 1,256 | 3件 | 1,181 | -6.0% |

収益物件 | 16件 | 2,400 | 15件 | 3,119 | +29.9% |

* 単位:百万円

その他不動産販売事業の主な販売物件

(同社2025/2期決算説明資料より)

◎不動産賃貸収入

売上高32億82百万円(前年同期比3.0%増)、セグメント利益は10億33百万円(同7.5%減)。同社が主力とする住居系は比較的安定した賃料水準を維持しており、入居率向と滞納率の改善に努めると同時に、最適な賃貸不動産のポートフォリオ構築のため、新規物件の取得など賃貸収入の安定的な確保を目指した。新築物件の稼働により増収となったものの、大規模修繕工事等の実施により減益となった。保有戸数は、棚卸資産へ計上している販売用収益物件を除いた住居系で期末時点2,054戸となった。稼働率は住居、店舗・事務所等で従来通り95%以上を維持し、安定収益の確保に寄与している。売上総利益率は、前期比2.7ポイント低下の39.6%となった。更に資産価値も増加してきており簿価と時価の差額として60億円以上の含み益を有している。

【賃貸収入の内訳(25/2期)】

| 収入額 | 構成比 | 前期比 |

住居 | 2,415 | 73.6% | +3.3% |

店舗・事務所等 | 702 | 21.4% | +2.3% |

駐車場 | 89 | 2.7% | -8.1% |

トランクルーム他 | 74 | 2.3% | +20.4% |

合計 | 3,282 | 100.0% | +3.0% |

* 単位:百万円

【稼働率の推移】

| 23/2期期末 | 24/2期上期末 | 24/2期期末 | 25/2期上期末 | 25/2期期末 |

住居 | 97.9% | 96.6% | 97.8% | 96.6% | 97.0% |

店舗・事務所等 | 98.3% | 99.1% | 97.4% | 95.7% | 96.6% |

駐車場 | 86.9% | 87.8% | 89.8% | 84.4% | 91.5% |

【賃貸不動産の時価評価】

| 24/2期 期末 | 25/2期 期末 | 増減額 |

BS計上額 | 24,553 | 25,886 | +1,333 |

時価評価額 | 29,305 | 31,912 | +2,607 |

含み益 | 4,752 | 6,026 | +1,274 |

* 単位:百万円

セグメント別売上総利益

| 24/2期 | 売上総利益率 | 25/2期 | 売上総利益率 | 売上総利益率 前期比 |

分譲マンション販売 | 6,465 | 21.6% | 6,976 | 22.8% | +1.2P |

戸建て住宅販売 | 305 | 15.2% | 283 | 15.3% | +0.2P |

その他不動産販売 | 336 | 9.2% | 1,126 | 26.2% | +17.0P |

不動産賃貸収入 | 1,346 | 42.3% | 1,299 | 39.6% | -2.7P |

その他 | 37 | 96.2% | 72 | 87.3% | -8.8P |

売上総利益合計 | 8,489 | 21.9% | 9,756 | 24.3% | +2.4P |

* 単位:百万円

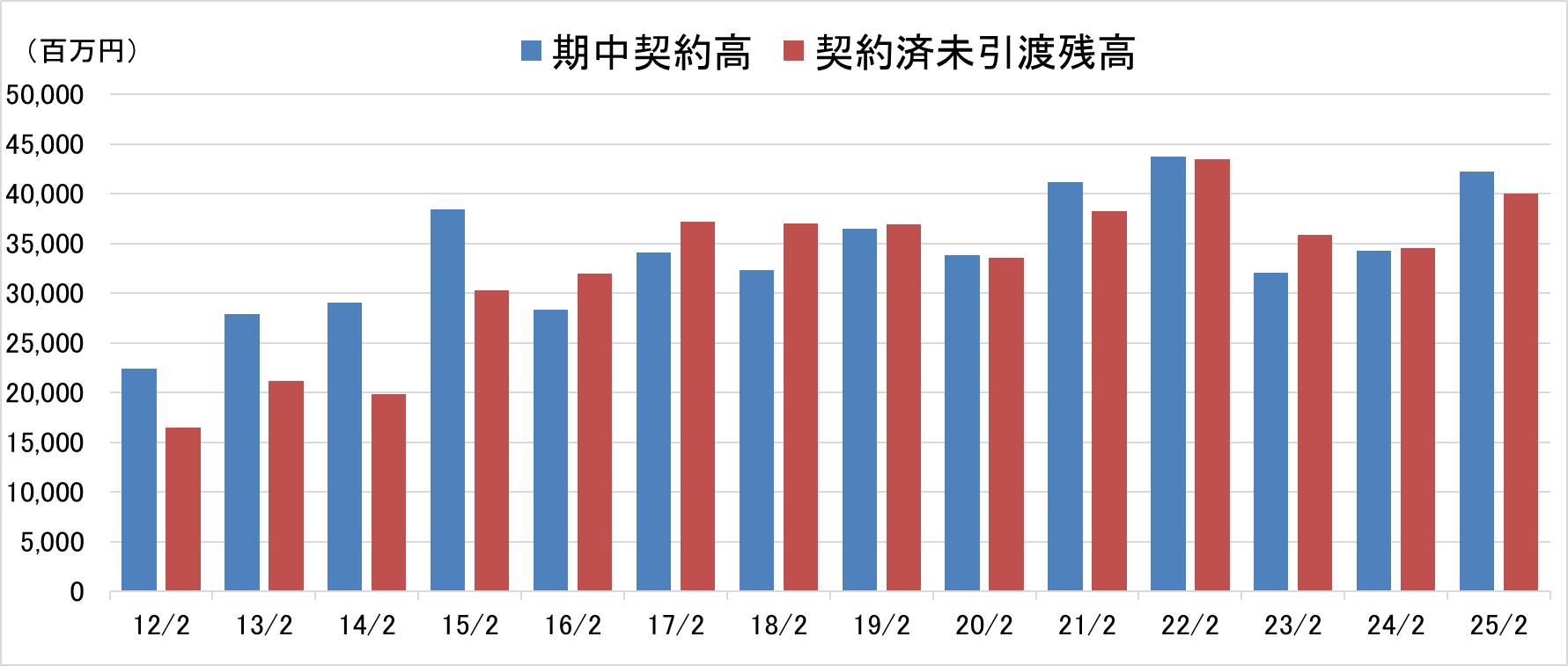

(3)期中契約高と契約済引渡残高の推移(25/2期)

25/2期は、期中契約高が前期比23.1%増、契約済未引渡残高が前期末比15.7%増となった。期中契約高と契約済未引渡残高は分譲マンション販売とその他不動産販売の増加が寄与した。期中契約高、契約済未引渡残高ともに、過去と比較して高水準となった。

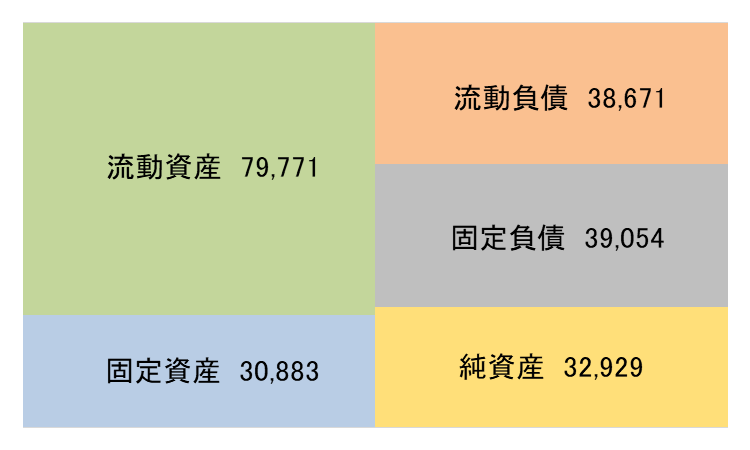

(4)財政状態及びキャッシュ・フロー(CF)

要約BS

| 24年2月末 | 25年2月末 |

| 24年2月末 | 25年2月末 |

現預金 | 17,345 | 17,198 | 仕入債務 | 8,647 | 9,834 |

販売用不動産 | 9,610 | 10,083 | 短期有利子負債 | 17,780 | 19,381 |

仕掛販売用不動産 | 44,283 | 51,364 | 前受金 | 6,287 | 7,402 |

流動資産 | 72,380 | 79,771 | 長期有利子負債 | 34,809 | 37,975 |

有形固定資産 | 26,699 | 28,563 | 負債 | 70,569 | 77,726 |

無形固定資産 | 668 | 689 | 純資産 | 30,658 | 32,929 |

投資その他 | 1,480 | 1,630 | 負債・純資産合計 | 101,228 | 110,655 |

固定資産 | 28,847 | 30,883 | 有利子負債 | 52,589 | 57,356 |

* 単位:百万円

* 有利子負債=社債+借入金(リース債務を含まず)

* 株式会社インベストメントブリッジが会社資料を基に作成。

25/2期末の総資産は前期末との比較で94億26百万円増の1,106億55百万円。資産サイドは、次期以降の事業用地取得や建築進捗等による棚卸資産の増加75億53百万円、事業用賃貸不動産の竣工等による有形固定資産の増加18億63百万円などが主な増加要因となった。負債・純資産サイドは、期末引渡物件の建築費支払による仕入債務の増加11億86百万円、プロジェクト資金調達にかかる長期借入金(1年内返済予定分含む)の増加57億27百万円、販売代金の回収による前受金の増加11億15百万円などが主な増加要因となった。有利子負債の内訳は、大手銀行41.2%(24/2期末34.5%)、地方銀行38.6%(同36.4%)、信用金庫他20.3%(同29.0%)。また、25/2期末の自己資本比率は29.8%と前期末比で0.5ポイント低下した。

尚、販売用不動産100億83百万円の内訳は、分譲マンション9億38百万円、戸建て住宅5億58百万円、収益物件を中心とするその他85億87百万円。仕掛販売用不動産513億64百万円の内訳は、分譲マンション480億21百万円、戸建て住宅10億12百万円、収益物件を中心とするその他23億30百万円。

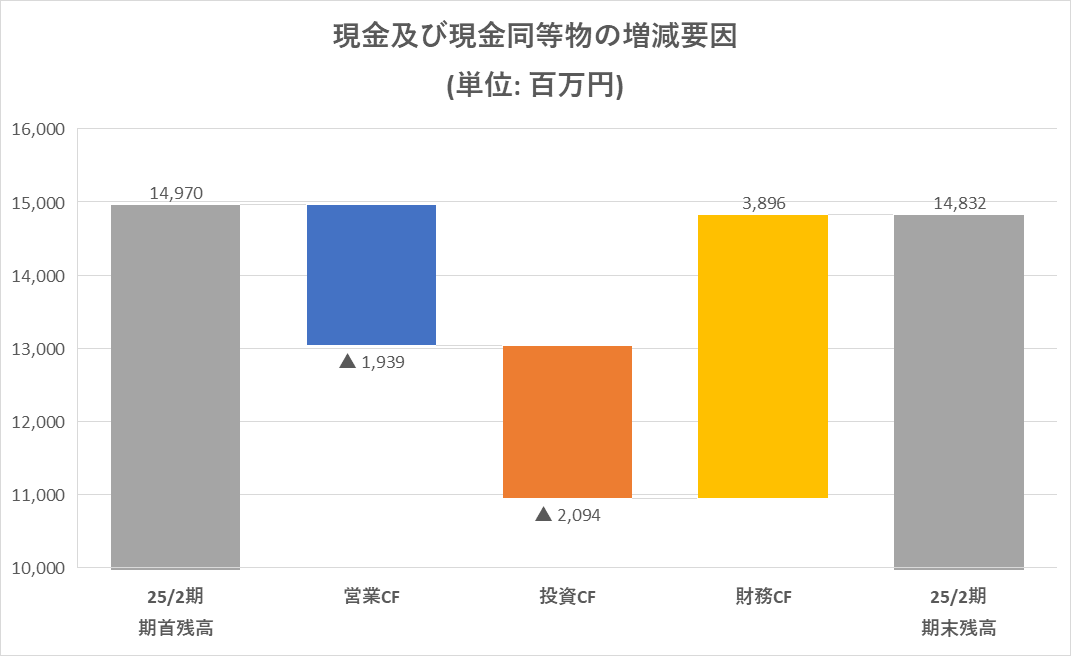

キャッシュ・フロー(CF) | 24/2期 | 25/2期 | 前期比 | |

営業キャッシュ・フロー(A) | -1,176 | -1,939 | -762 | - |

投資キャッシュ・フロー(B) | -458 | -2,094 | -1,636 | - |

フリー・キャッシュ・フロー(A+B) | -1,635 | -4,034 | -2,398 | - |

財務キャッシュ・フロー | 7,466 | 3,896 | -3,569 | - |

現金及び現金同等物期末残高 | 14,970 | 14,832 | -137 | -0.9% |

* 単位:百万円

* 株式会社インベストメントブリッジが開示資料を基に作成。

前期と比べ棚卸資産増加額が減少した一方、仕入債務や前受金増加額の減少などで営業CFのマイナスが拡大した。また、有形固定資産の取得による支出が増加したことなどにより投資CFのマイナスも拡大し、フリーCFのマイナスも拡大した。その他、長期借入金の返済による支出が増加したことなどにより財務CFのプラスが縮小した。以上により、期末のキャッシュポジションは前期比で0.9%減少した。

4.2026年2月期業績予想

(1)非連結業績予想

| 25/2期 実績 | 構成比 | 26/2期 予想 | 構成比 | 前期比 |

売上高 | 40,130 | 100.0% | 41,000 | 100.0% | 2.2% |

営業利益 | 5,285 | 13.2% | 4,500 | 11.0% | -14.9% |

経常利益 | 4,502 | 11.2% | 3,500 | 8.5% | -22.3% |

当期純利益 | 3,122 | 7.8% | 2,500 | 6.1% | -19.9% |

* 単位:百万円

前期比2.2%の増収、同14.9%の営業減益予想

売上高は前期比2.2%増の410億円を計画。国内外の経済は、世界的な原材料価格の高騰や内外金利差などで依然として不透明な状況が継続しているものの、主力事業の分譲マンション販売事業では、2026年2月期に竣工予定のうち戸数ベースで8割程度の販売契約を有していることもあり、安定的な業績推移が見込まれる。分譲マンション販売事業は、引渡戸数が減少も販売単価の上昇により売上高が前期比で増加する見込みである。また、戸建て住宅販売事業と不動産賃貸事業では、概ね前期並みの売上高が予想される。一方、その他不動産販売事業は、前期に計上した開発用地の素地売りが減少する影響により、売上高が前期比で減少する見込みである。

営業利益は前期比14.9%減の45億円の計画。分譲マンション販売において前期に大型の好採算物件が含まれていた反動により利益率が悪化することに加え、その他不動産販売においても単価の低い木造収益物件の販売が増加する他、開発用地の素地売りが減少することなどが影響する。加えて、今期は分譲マンションの供給が大型物件を含め増えるため販促費が増加する他、金利上昇により支払利息も増加もする見込みである。売上高営業利益率は、前期比2.2ポイント低下の11.0%の予定。

また、配当予想は10円増配となった前期と同額の1株当たり年70円を計画。予想配当性向は30.7%となる見込みである。

(2)セグメント別見通し

| 25/2期 実績 | 構成比 | 26/2期 予想 | 構成比 | 前期比 |

分譲マンション販売 | 30,614 | 76.3% | 32,900 | 80.2% | +7.5% |

戸建て住宅販売 | 1,850 | 4.6% | 1,900 | 4.6% | +2.7% |

その他不動産販売 | 4,300 | 10.7% | 3,000 | 7.3% | -30.2% |

不動産賃貸収入 | 3,282 | 8.2% | 3,200 | 7.8% | -2.5% |

その他 | 82 | 0.2% | 0 | 0.0% | - |

売上高 | 40,130 | 100.0% | 41,000 | 100.0% | +2.2% |

* 単位:百万円

◎分譲マンション販売

売上高は前期比7.5%増の329億円の計画。引渡戸数は減少するものの、戸当たり平均価格が前期比で上昇することにより、売上高は前期比で増加する見込みである。2026年2月期に竣工予定のうち戸数ベースで8割程度の販売契約を有していることもあり、計画の達成確度は高い。引渡戸数は、前期比6.5%減の600戸を計画している。また、発売戸数は、前期比4.5%増の770戸を計画。契約戸数は同1.7%増の650戸を予定。また、仕入戸数は前期比6.6%減の650戸を計画。仕入れスタンスについては、市況などを勘案しつつ、引き続き採算性を重視した仕入を徹底していく方針を示している。

エリア拡大については、これまで同社地盤の神戸市、阪神間から西は明石市、姫路市、東は大阪府の北摂地域や大阪市内へ着実に展開地域を拡大してきた。この結果、明石市~姫路市で8棟・432戸、大阪府で5棟・357戸の未発売プロジェクトを有している。また、全地域合計で36棟・1650戸の未発売プロジェクトを抱えている。建築コストが上昇する中では、販売価格の上値が追求できる高級住宅街でのプロジェクトも推進する方針である。

【分譲マンション販売事業のKPI】

| 25/2期 実績 | 前期比 | 26/2期 予想 | 前期比 | |

引渡戸数(戸) | 642 | -6.4% | 600 | -6.5% | |

戸当たり平均価格(百万円) | 48 | +4 | 55 | +7 |

|

発売戸数(戸) | 737 | +55.8% | 770 | +4.5% | |

契約戸数(戸) | 639 | +9.4% | 650 | +1.7% | |

仕入戸数(戸) | 696 | -18.5% | 650 | -6.6% |

◎戸建て住宅販売

売上高は前期比2.7%増の19億円の計画。引渡戸数43戸(前期42戸)。今後も売れ筋の価格帯での供給ができるよう引き続き仕入用地の厳選に努める。

◎その他不動産販売

売上高は前期比30.2%減の30億円の計画。26/2期は、木造収益物件と鉄骨収益物件を合わせ18プロジェクト200戸の販売を計画している。収益面では、単価の低い木造収益物件の販売が増加する他、開発用地の素地売りが減少することなどが影響する見込みである。販売面については、相続対策や資産運用のニーズを有する富裕層など高属性の顧客を対象としており、引き合いも強く賃貸収入の底上げも含めて収益向上に寄与する事業セグメントに成長している。今後も同社が強みとする地元の不動産流通業者とのネットワークを活用し実績を積み上げる方針である。

【開発中のプロジェクトと26/2期販売予定】

| 開発中のプロジェクト数 | 戸数 | 26/2期販売予定 | 戸数 |

木造収益物件 | 7棟 | 84戸 | 6棟 | 69戸 |

鉄骨収益物件 | 51棟 | 703戸 | 12棟 | 131戸 |

RC収益物件 | 1棟 | 40戸 | - | - |

合計 | 59棟 | 827戸 | 18棟 | 200戸 |

◎不動産賃貸収入

売上高は前期比2.5%減の32億円の計画。不動産賃貸事業は、高稼働率維持により安定収益を確保する見込みである。95%超の稼働率維持による安定収益の確保を目指しつつ、今後は物件の入替も検討しつつより良質なポートフォリオの構築を推進していく。

5.今後の注目点

同社の25/2期決算は、前期比3.4%の増収、同16.7%の営業増益の好業績となった。分譲マンション販売において、引渡戸数が減少したものの、戸当たり販売価格が上昇したことに加え、25/2期の引渡物件の中に大型の好採算物件が含まれていたことが寄与した。また、その他不動産販売において販売用収益物件が想定を上回る利益率で売却が進んだことも寄与した。利益率が好調に推移し、経常利益・当期純利益は4期連続で最高益更新となった。好調な決算を受けて、中期経営計画で定めた24/2期~26/6期の3期間を合計した数値目標の達成の確度が高まっている。その一方で、26/2期は、前期比2.2%の増収ながら、同14.9%の営業減益の保守的な会社計画となっている。これは、分譲マンション販売とその他不動産販売において前期に計上した高収益案件がなくなることを反映し収益性が低下することを見込んだものである。加えて、今期は分譲マンションにおいて大型物件の供給が増えることから販促費が増加することも影響する。建築費と仕入用地の価格が上昇する一方で、戸当たりの平均価格も順調に上昇し、更に用地仕入も厳選していることから、ここまで収益性が低下するのか疑問である。今期の会社予想達成と中期経営計画の更なる上乗せに向けてどこまで貯金を作れるのか、今上期の業績動向が注目される。また、前期は期中契約高が順調に増加し、契約済未引渡残高も順調に積み上がった。契約済未引渡残高は同社の業績の先行指標となることから注目しておく必要がある。今期は分譲マンションにおいて大型物件の供給が増えることから販促費が増加する見込みである。積極的な販促活動が期中契約高の増加につながり、今後契約済未引渡残高がどこまで拡大するのか注目される。

また、今期は中期経営計画の最終年度となるが、次期中期経営計画がどのように策定されるのか今から楽しみである。現在進行中の中期経営計画では、重点戦略として新たな取組みが進行している。主な取組みとしては、①大阪府堺市での分譲マンション供給開始、兵庫県加古川市でも用地仕入済、②アフターサポートの充実を目指し、戸建て住宅「ワコーレノイエ」のリフォーム事業を開始、③兵庫県丹波篠山市の系統用蓄電所を本年7月より運用開始予定、④大阪府枚方市にて高齢者向け住宅施設が竣工、今期より賃貸物件として稼働などがあげられる。おそらく次期中期経営計画では、これらの新たな取組みの拡大戦略が示されるものと推測される。次期中期経営計画のヒントとなるであろう新たな取組みの進捗状況にも期待を込めて注目したい。

<参考:ESG活動>

同社はESG活動として、居住者の、安全、健康に配慮した住宅づくりに取り組むと共に、自然災害時の住宅補償や青少年育成支援を通した社会貢献にも力を入れている。また、ガバナンスの面では、健全かつ透明性が高く効率の良い経営体制の確立を最重要課題と考え、ガバナンス体制の整備と充実に取り組んでいる。

環境

ZEHマンションへの取組み | 同社は企業理念「共生(ともいき)」のもと、2050年のカーボンニュートラルの達成に向けて、ZEHマンションの導入に積極的に取組んでいる。ZEH-M Orientedでは建物の外皮断熱性能の向上と、高効率の省エネ設備等の導入により、住棟全体で年間の一次エネルギー消費量を20%以上削減することを目指す。 |

系統用蓄電所を開設 | 同社は中期経営計画に示す「新たなことへの積極的な挑戦」及び「社会的課題の解決に向けたソリューション機能の充実と育成」への取組みとして、兵庫県丹波篠山市に系統用蓄電所を開設し、2025年に運用開始予定である。当施設にて電力の余剰時には充電を行い、不足時には放電を行うことで、エネルギーをより効率的に管理し、電力需給の安定化を図り、脱炭素社会の実現に貢献する。 |

Urban Innovation KOBE +P に協賛 神戸のまちをより美しく保つ「スマートごみ容器」の設置を開始 | 同社は、神戸市の最先端のテクノロジーを用いた実証実験で社会・行政課題の解決を目指す新事業「Urban Innovation KOBE +P」に協賛し、2022年10月より神戸市中央区の3か所にスマートごみ容器「SmaGO(スマゴ)」を設置し、現在は4か所に設置している。 スマゴは、環境にやさしいソーラー発電で動くIoT機能付のスマートごみ容器で、投入されたごみを自動的に約1/5に圧縮する機能により、これまで1日2回行っていたごみ回収を1日1回に削減し、ごみ収集作業の効率化が可能。また本体には神戸らしいデザインを掲載し、ごみ容器の認知度を高め、ぽい捨ての削減も図る。2022年10月7日には記念式典が行われ、同社代表取締役会長の和田剛直氏が出席した。 |

社会

兵庫県が実施する住宅 再建共済制度「フェニックス共済」へ加入 | 兵庫県では、阪神・淡路大震災の教訓を踏まえ、自然災害で被害を受け、再建、補修などを行う際に給付金を支払う住宅再建共済制度「フェニックス共済」を平成17年9月から全国に先駆けて実施ししている。同社では県下で販売する分譲マンション全てにフェニックス共済を採用し、引渡の年度末まで及び翌年度1年間は同社負担で当該制度に加入している。 |

くるみんマークの取得 | 同社、は2025年3月19日付にて、「2025 くるみんマーク」を取得した。「くるみん認定」とは 次世代育成支援対策推進法に基づき、一般事業主行動計画を策定した企業のうち、定めた目標を達成し、一定の要件を満たした企業が「子育てサポート企業」として、厚生労働大臣の認定を受けることができる制度。 同社が取得するにあたり達成した主な一般事業主行動計画は以下の通り。 ・女性課長職以上の役職者を2名以上登用 →2023年度 女性課長職 2名登用 ・年次有給休暇の取得向上 →2018年度 一人当たりの平均取得日数 7.51日 →2023年度 一人当たりの平均取得日数 14.37日 |

保有する賃貸マンションにて、非常食セットの設置を開始 | 同社は保有する賃貸マンションの住戸ごとに「水で戻せるフリーズドライご飯」を含めた非常食セットの設置を2024年3月より順次開始した。1995年の阪神淡路大震災を経験した企業として、社内でも防災の意識を高く保つよう努めている。かねてより、主力事業である分譲マンション事業においては、水やはしご、簡易トイレなどを備えた防災備蓄倉庫を設置していたが、賃貸マンションに住まわれる方一人ひとりにも寄り添った災害対策で手助けしたいという想いから、保有する賃貸マンション(約1,800戸)にて、非常食セットを順次設置している。 |

「こどもの居場所応援自動販売機」の設置 | 同社はダイドードリンコ株式会社と協力し、経済状況や社会情勢の変化に伴うこどもたちの孤独や孤立を防ぐための支援となるよう、賃貸マンション「ワコーレアルテ中山手」に「こどもの居場所応援自動販売機」を設置した。本自動販売機は売上金の一部を「こども食堂」等を支援する神戸市社会福祉協議会に寄付し、こどもの居場所づくり事業推進のための活動費に充てられる。 |

「春高・春中ゴルフ」への 特別協賛 | 同社は全国高等学校・中学校ゴルフ選手権春季大会(春高・春中ゴルフ)への特別協賛を行っている。同大会はジュニアゴルファーの「聖地化」を目指す兵庫県三木市で開催されており、地元兵庫県の活性化とスポーツ振興及び応援を目的として特別協賛することとなった。 今年度は2025年3月19日から3日間にわたって開催され、素晴らしいプレーが繰り広げられた。 |

青少年育成支援への取組み | 同社は少子高齢社会が進行する中、こどもたちが健全な社会生活を過ごせるよう、さまざまな育成支援を行っている。 ◎関西国際大学と連携協力協定を締結 2025年3月24日に関西国際大学と連携協力協定を締結した。同大学とは「ラドーレ神河」の活性化をテーマに課題解決型の授業を行うなど連携を図っている。今後も地域活性化や防災・減災などの面でお互いに連携・協力体制を築いていく。 ◎ヴィッセル神戸サッカースクールパートナー こどもたちへのサッカー普及活動支援のため、ヴィッセル神戸が運営する「サッカースクール」へ協賛している。 ◎ワコーレ親子わくわくプログラム 神戸新聞社の協力のもと親子参加型の地域イベント「ワコーレ親子わくわくプログラム」を開催している。 |

古民家再生プロジェクト | 同社は分譲マンションを中心に新築の住宅開発を主業としているが、一方で既存建物の再利用の重要性も認識している。地域密着企業として、保存すべきものを守りながら街の活性化を図るべく、2020年より古民家再生プロジェクトを開始。「ラドーレ」をブランド名に、今後も空き家問題及び人口流出を防ぐ一助になるよう尽力する。 ◎第1弾 「ラドーレ神河」 サウナ併設の宿泊施設 築50年以上の自転車販売店兼住宅を、一棟貸しのゲストハウス「ラドーレ神河」へと再生。2020年11月にオープンした。 建物南側1階部分はカフェになっており、地元の顧客も利用ができる。また2023年には中庭部分にサウナを設置しており、楽しみ方がさらに広がった。 ◎第2弾 「ラドーレ垂水ハーバービューレジデンス」 同社が保有していた築90年を超える賃貸戸建て住宅をフルリノベーション。昔ながらの丸いドアノブや、昭和型板ガラスと呼ばれる窓ガラスといった趣を残しながら、耐久性の向上やプライバシー面に配慮し、現代の暮らし方に寄り添った施工を行った。 |

兵庫県丹波篠山市へ「企業版ふるさと納税」を実施 | 新たに系統用蓄電所を開設した兵庫県丹波篠山市に、企業版ふるさと納税制度を利用し1,000万円を寄附した。寄附金は、「丹波篠山ブランドを創り、活かすまちづくり事業」の一環として2025年4月1日から2026年3月31日まで開催される「丹波篠山国際博」の運営費等に充てられる。2025年2月21日に、丹波篠山市役所にて寄付金の贈呈式を行った。 |

ガバナンス・人的資本

役員退職慰労金制度の 廃止、株式報酬制度の導入 | 同社は25/2期より役員報酬制度の見直しを行い、役員退職慰労金制度を廃止すること及び同社の取締役(監査等委員である取締役及び社外取締役を除く)に対して信託を用いた株式報酬制度を導入した。本制度により取締役が株価変動による利益・リスクを株主と共有し、業績の向上と企業価値の増大に貢献する意識をより高める。 |

指名委員会及び 報酬委員会を設置 | 同社は2024年10月11日開催の取締役会にて、取締役会の諮問機関として任意の指名委員会及び報酬委員会を設置することを決議した。取締役及び執行役員の指名・報酬等に関する手続の公正性・透明性・客観性を強化し、コーポレートガバナンスを充実させ、さらに、役割を明確化することで、実効性をより一層高める。 |

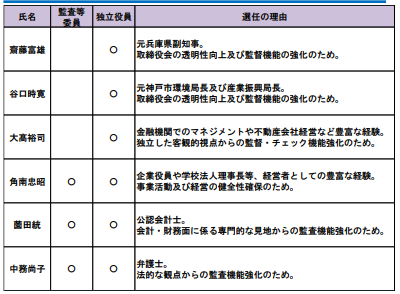

社外取締役の選任理由 |

(同社2025/2期決算説明資料より) |

働きやすい職場環境づくり | 同社では従業員が働きやすい職場環境づくりのため、有給休暇や時間単位年休をはじめとした各種福利厚生制度の充実に努めている。また、女性の就業環境改善のため産前産後休業・育児休業や時短勤務制度を制定している。さらに、従業員の健康維持のため、産業医を交えた衛生委員会を毎月開催するとともに、健康診断やメンタルヘルスチェックを実施し、健康状態の把握に努めている。

正社員 男性65.2%、女性34.8% 入社から3年以内の定着率 88.9% 産休・育児休暇取得率 100.0% 産休・育児休暇後復帰率 100.0% 平均雇用年数の男女差 2ヶ月 入社5年以内の社員に占める女性比率 33.3% 女性管理職比率 6.1% (2025年2月末時点) |

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 13名、うち社外6名 |

◎コーポレート・ガバナンス報告書(更新日:2024年10月11日)

基本的な考え方

当社のコーポレート・ガバナンスに関する基本的な考え方は、健全かつ透明性が高く効率の良い経営体制の確立を最重要課題と考え、その充実に取組んでおります。また、当社は小規模な組織でありますが、相互牽制や独立性にも配慮したシンプルで効率的な組織体系を構築しており、意思決定の迅速化と透明性の高い経営の実現を一層強固なものとするため、以下の5項目を重点にガバナンス体制の整備に努めております。

1.取締役会における実質的な議論に基づく監督機能の発揮

2.常務会による経営の意思決定のための重要事項の適時適切な審議

3.監査等委員会による実効性の高い監査の実施

4.内部監査室の設置、内部統制委員会の開催等による内部管理体制の整備

5.コンプライアンス体制の実現に向けた法律事務所等の外部機関との連携

<実施しない主な原則とその理由>

【補充原則4-1③】

当社は取締役会において具体的な経営者等の後継者計画を策定しておりませんが、後継者育成の観点から、役員・部長等につきましては、取締役会や常務会への出席を通じた経営上の重要課題への関与や、各部門における中期経営計画等、事業計画の立案等を通じて経営能力の向上に努めており、将来の経営陣の育成を見据えた対応を図っております。引き続きこれらの対応を進めつつ、取締役会にて後継者育成のプランニングの策定を検討してまいります。

【補充原則4-8①】

当社は独立社外取締役の有効活用の観点から独立社外取締役相互間の情報共有、認識の一致は取締役会の実質的な議論に資するものと考えていることから、会合などの情報共有の場を設けることも検討してまいります。

【補充原則4-8②】

独立社外取締役と経営陣の連携につきましては取締役会の事務局である経営企画部や常勤監査等委員である取締役を中心に連絡、調整を進めておりますが、今後、「筆頭独立社外取締役」のあり方や役割・機能の検討も行いつつ、より一層体制整備に努めてまいります。

<開示している主な原則>

【補充原則2-4①】

多様性の確保についての考え方および自主的かつ測定可能な目標・状況につきましては有価証券報告書に記載しております。

また、多様性の確保に向けた人材育成方針と社内環境整備方針につきましても有価証券報告書に記載しております。

有価証券報告書:https://www.wadakohsan.co.jp/investors/library/library03

【原則3-1. 情報開示の充実】

(ⅰ)当社は企業理念及び中期経営計画を策定しております。詳細は当社ホームページをご参照ください。

(ⅱ)コーポレートガバナンスの考え方につきましては有価証券報告書や上記「1.基本的な考え方」に記載しております。

(ⅲ)報酬決定に関しましては総額については株主総会で、各取締役の報酬は担当職務、役割等に応じて取締役会において決定しております。詳細につきましては有価証券報告書に記載することで開示しております。

(ⅳ)取締役を含む経営幹部の選解任につきましては、各取締役の成果等に応じて取締役会にて株主総会への上程議案を定めて株主総会の決議により決定しております。

(ⅴ)取締役の選任理由等につきましては、事業報告書に記載することで開示しております。

企業理念:

https://www.wadakohsan.co.jp/company/philosophy

中期経営計画:

https://www.wadakohsan.co.jp/investors/library/fdisclosure

有価証券報告書:

https://www.wadakohsan.co.jp/investors/library/library03

【補充原則3-1③】

<サステナビリティへの取組>

当社はサステナビリティ基本方針を策定した上、自然災害への対応や、環境にも配慮した断熱性能が高く、エネルギー消費の抑制に繋がりうる良質な住まいを提供するといった事業活動を通じて、サステナビリティへの取組を進めています。また、持続可能な社会の実現に向けた環境保全活動、CSR活動等も実施しております。詳細は当社ホームページをご参照ください。

【原則5-1. 株主との建設的な対話に関する方針】

当社は経営企画部をIR担当部署として年2回神戸と東京で決算説明会を開催するとともに、個人投資家向けの説明会やIRフェアを開催し、株主等との積極的なコミュニケーションを図っております。また説明会や株主総会の動画もHP上で公開するなど株主等からの当社の理解を促進させるためWebサイトの充実にも努めております。株主からの対話において把握された意見につきましては定期的に取締役会に報告されており、対話に際してのインサイダー情報管理につきましてもフェアディスクロージャールールに対応したマニュアルを制定し徹底しております。

【資本コストや株価を意識した経営の実現に向けた対応】

当社は資本コストを上回るリターンの持続的創出を目指しており、取締役会で現状を分析・評価しております。また、資本収益性に関する具体的目標につきましては中期経営計画にて開示しております。詳細は当社ホームページをご参照ください。

中期経営計画:https://www.wadakohsan.co.jp/investors/library/fdisclosur

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(和田興産:8931)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |