ブリッジレポート:(3323)レカム 2025年9月期第2 四半期決算

伊藤秀博 社長 | レカム株式会社(3323) |

|

企業情報

市場 | 東証スタンダード市場 |

業種 | 卸売業 |

代表取締役社長兼グループCEO | 伊藤秀博 |

所在地 | 東京都渋谷区代々木三丁目25番3号 あいおいニッセイ同和損保新宿ビル12階 |

決算月 | 9月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

77円 | 82,630,255株 | 6,362百万円 | 1.7% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

1.60円 | 2.1% | 5.29円 | 14.6倍 | 61.11円 | 1.3倍 |

*株価は6/4終値。発行済株式数、DPS、EPSは2025年9月期第2四半期決算短信より。ROE、BPSは前期実績。

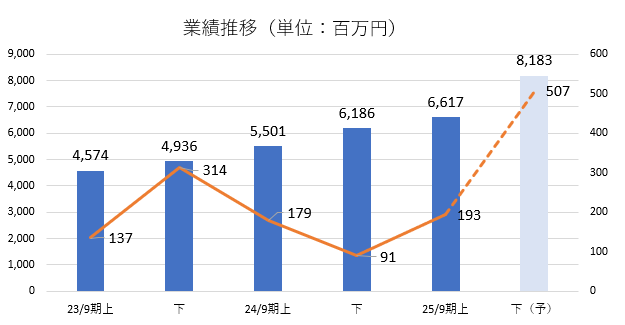

業績推移

決算期 | 売上高 | 営業利益 | 税引前利益 | 当期利益 | EPS | DPS |

21年9月(実) | 6,628 | 210 | 153 | -316 | -3.88 | 0.00 |

22年9月(実) | 8,920 | 413 | 457 | 351 | 4.32 | 1.00 |

23年9月(実) | 9,510 | 450 | 490 | 314 | 3.87 | 1.60 |

24年9月(実) | 11,687 | 269 | 307 | 83 | 1.03 | 1.60 |

25年9月(予) | 14,800 | 700 | 700 | 430 | 5.29 | 1.60 |

*単位:百万円。IFRS適用。予想は会社側予想。当期純利益は親会社の所有者に帰属する当期利益、以下同様。

レカム株式会社の2025年9月期第2四半期決算概要、伊藤社長へのインタビューなどをお伝えします。

目次

今回のポイント

1.会社概要

2.2025-2027年 中期経営計画

3.2025年9月期第2四半期決算概要

4.2025年9月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 日本を含む世界9か国の顧客企業に「カーボンニュー トラル」「コストダウン」「サイバーセキュリティ」等のソリューションを提供する「BtoBソリューションプロバイダー」。時代に合った最先端の商材やサービスを、強みであるダイレクトマーケティング力で、全世界の顧客にソリューションとして提案し、グローバル事業の成長を加速させる「グローバル専門商社構想」で大きな成長を追求している。

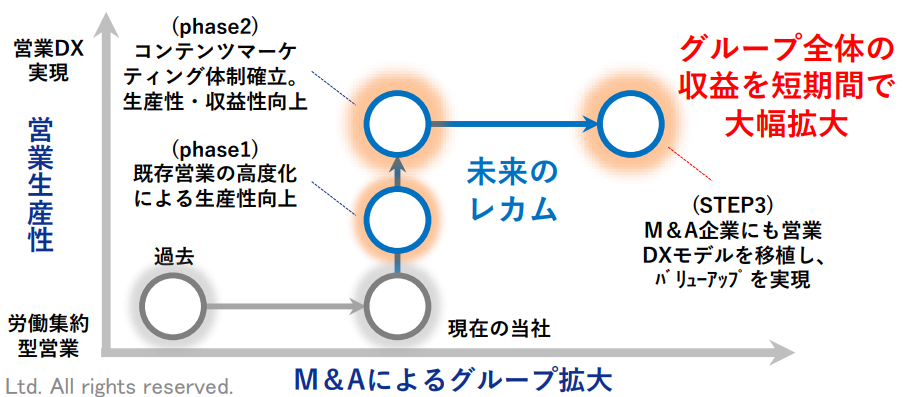

- 2025年9月期を初年度とする3ヵ年の中期経営計画では、営業DXの実現により、省人体制でも高効率な営業成果が得られる仕組みを構築する。その仕組みはM&Aでグループ化した企業にも移植し、バリューアップを図る。最終年度2027年9月期までに「売上高成長率CAGR 20%以上」「売上高営業利益率10%以上」「ROE 20%以上」の達成を目標としている。

- 25年9月期上期の売上収益は前年同期比20.3%増の66億17百万円。子会社化したシンガポールのTAKNET社が寄与。営業利益は同8.3%増の1億93百万円。増収に伴い売上総利益も同13.0%増加。販管費は前年同期並みにコントロール。24年9月期に計上したFC加盟店の事業譲渡益を除いた調整後営業利益は前年同期の22百万円の損失から黒字に転換した。

- 業績予想に変更は無い。25年9月期は大幅な増収増益で全ての指標で過去最高を更新する計画。売上収益は前期比26.6%増の148億円、営業利益は同159.8%増の7億円の予想。既存事業の利益増に加え、M&Aした子会社の利益取り込み、新規事業の利益改善が寄与。役員報酬減額やシステム統合などの経費削減も貢献する。配当は普通配当1.60円/株を予定。総額では記念配当のあった24年9月期と同額も、普通配当は0.50円/株の増配。予想配当性向は30.2%。通期計画達成に向けては「グローバル戦略商品の全世界販売強化(Robo Worker & SPACECOOL)」「営業生産性の向上」「AI活用の推進(販売費削減)」に注力する。

- 伊藤社長に株主・投資家へのメッセージを伺った。「前期の下方修正、減益を強く反省し、今期は計画に対する進捗を事業部及び四半期単位でレビューするのと並行し、取締役会でも定期的にモニタリングし、遅れている部分は1日も早くキャッチアップするよう取り組んでいます。30周年という節目でもあり、短期としての今期計画を必ず達成するとともに、中期経営計画の目標をクリアすることで「「グローバル専門商社」として企業価値の向上、各国での雇用創出などを実現してまいりますので、是非これからも応援をよろしくお願いいたします」とのことだ。

- 上期進捗率は売上収益44.7%、営業利益27.6%。営業利益に関しては年度ごと変動が大きいため過去との比較は難しいが、売上収益に関しては、やや低水準となっている。評価の高いSPACECOOLについては各国において必要な在庫も確保できたため、直販に加え、販売パートナー開拓による販売網の拡張を図り、全世界で販売を強化する計画であり、第3四半期からの進捗が注目される。

1.会社概要

日本を含む世界9か国の顧客企業に「カーボンニュー トラル」「コストダウン」「サイバーセキュリティ」等のソリューションを提供する「BtoBソリューションプロバイダー」。時代に合った最先端の商材やサービスを、強みであるダイレクトマーケティング力で、全世界の顧客にソリューションとして提案し、グローバル事業の成長を加速させる「グローバル専門商社構想」で大きな成長を追求している。中期経営計画では、2027年9月期までに「売上高成長率CAGR 20%以上」「売上高営業利益率10%以上」「ROE 20%以上」の3指標達成を目標としている。

【1-1上場までの沿革】

元来独立心が旺盛であった伊藤秀博氏(現レカム株式会社 代表取締役社長兼グループCEO)は、将来社長になるためには、まず自分がある程度大きな会社の一兵卒として働いてみないと組織の運営が分からないと考え、22歳の時、新日本工販株式会社(現 株式会社フォーバル)に入社。オフィス機器の営業で大きな実績を積み上げる。同社が事業を拡大する中で、新たに設立された福岡支店長に任命され、見知らぬ土地で顧客ゼロの中、2年間で支店立ち上げを成功させる。

起業のための経験を積み自信を持った伊藤氏は、1991年に独立して株式会社アイ・シー・エスを設立し、フォーバル在籍時と同様、オフィス機器の営業を開始するが、想定通りには売上が上がらない。その理由として、一つは信用力の不足、もう一つは社長であるがゆえに、自分が最も得意とする営業に集中、専念できていないということに気付いた伊藤氏は、「独立はしたものの、自分と同じように苦労している社長が世の中には大勢いるだろう。では、彼らに信用力と営業に専念できる環境を提供し、スムーズな立ち上げを支援してあげよう」と考え、1994年に通信機器・OA機器の販売を目的とした株式会社レカムジャパン(現レカム株式会社)を設立し、1995年に業界初となる「営業のフランチャイズ」の加盟店募集を開始した。

レカムはNTTの通信機器をメインで扱っていたため、レカムのFC加盟店は「NTT特約店」という看板を使うことができることに加え、信用力で劣っていてもレカムを通じてリース会社とも取引が可能であるため、商品調達にも何ら支障がない。2003年には中国・大連にコールセンターを開設し、FC加盟店のアウトバウンド営業(アポ取り電話)の支援も開始した。こうした「営業のフランチャイズサービス」は高く評価され、加盟店数増加とともに同社の収益も順調に拡大。

2004年、大阪証券取引所ニッポン・ニューマーケット「ヘラクレス」に上場した。

【1-2 企業理念】

以下の企業理念の4項目すべてに「私たちは」「社会貢献」を掲げている。全社員で社会貢献することに自社の社会的存在意義があると考えている。

* | 私たちは、お客様にとって最適の、情報通信システムの構築をすることにより、社会に貢献致します。 |

* | 私たちは、お客様にとって最大限の、経費削減のお手伝いをすることにより、社会に貢献致します。 |

* | 私たちは、お客様に迅速かつ安心していただける、保守サービスを提供することにより、社会に貢献致します。 |

* | 私たちは、私たち自身が人間として成長することにより、社会に貢献致します。 |

社名「レカム」は以下の社是を表わしたものである。

特に「C」は、チャレンジの「C」であり、創業以来、常に他社がやらない業界初、日本初のビジネスにチャレンジを続けている。

(同社ウェブサイトより)

グループ経営ビジョンとして「A&A111+」(Action & Achievement 「行動、そして達成」)を掲げている。

「111」は、

・ 株主にとって リターン 「No.1」

・顧客にとって「オンリー 1」

・業界で質量共に 「No.1」

を、「+」は、

・従業員にとって最も魅力的な「Best1」企業グループを意味し、全てのステークホルダーにとって「1番の企業グループ」であることを目標としている。

こうした理念やビジョンをベースに、「BtoBソリューションプロバイダーとして世界を代表する企業グループ」を目指している。

【1-3 事業内容】

(1)ビジネスモデル

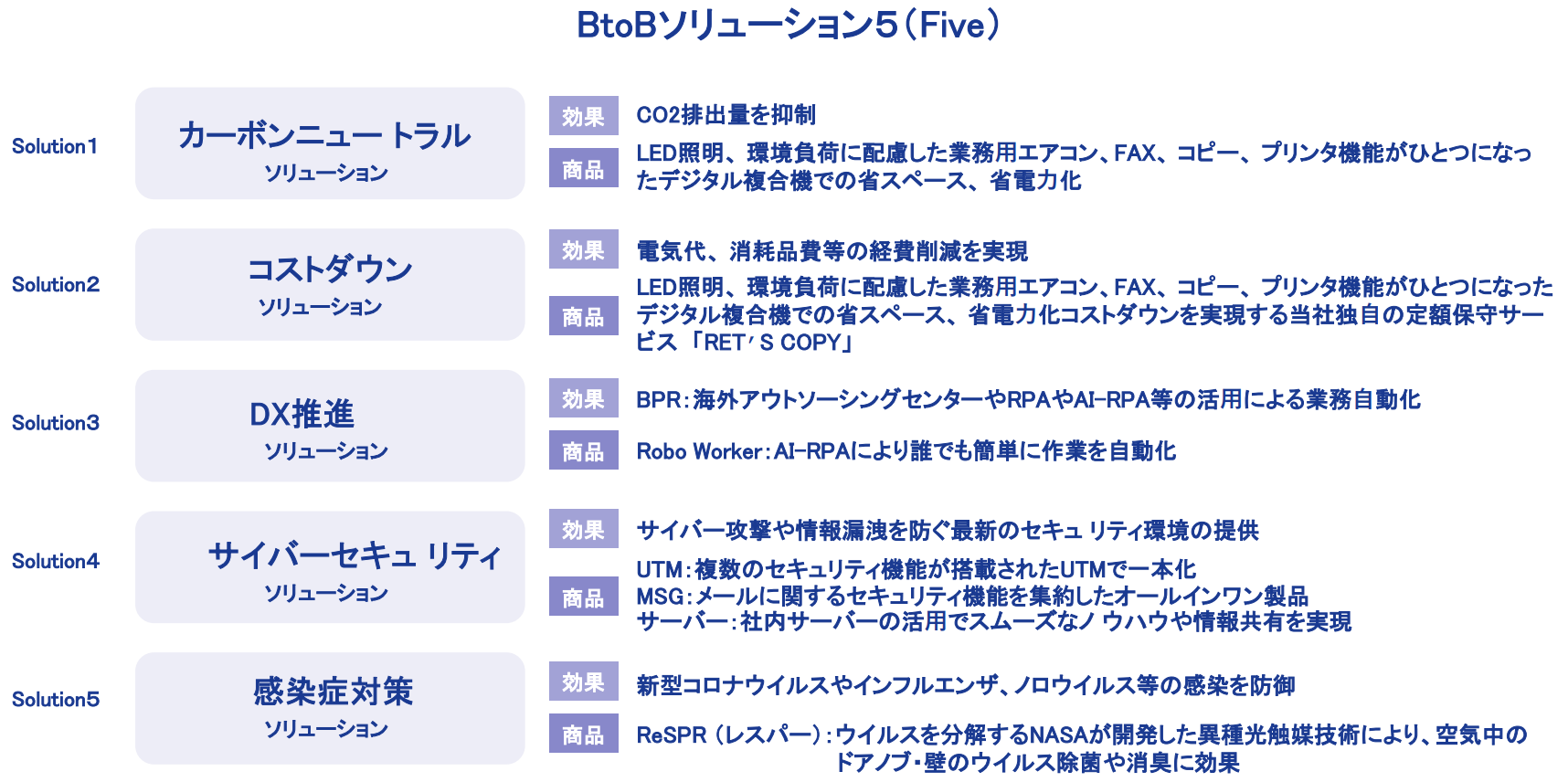

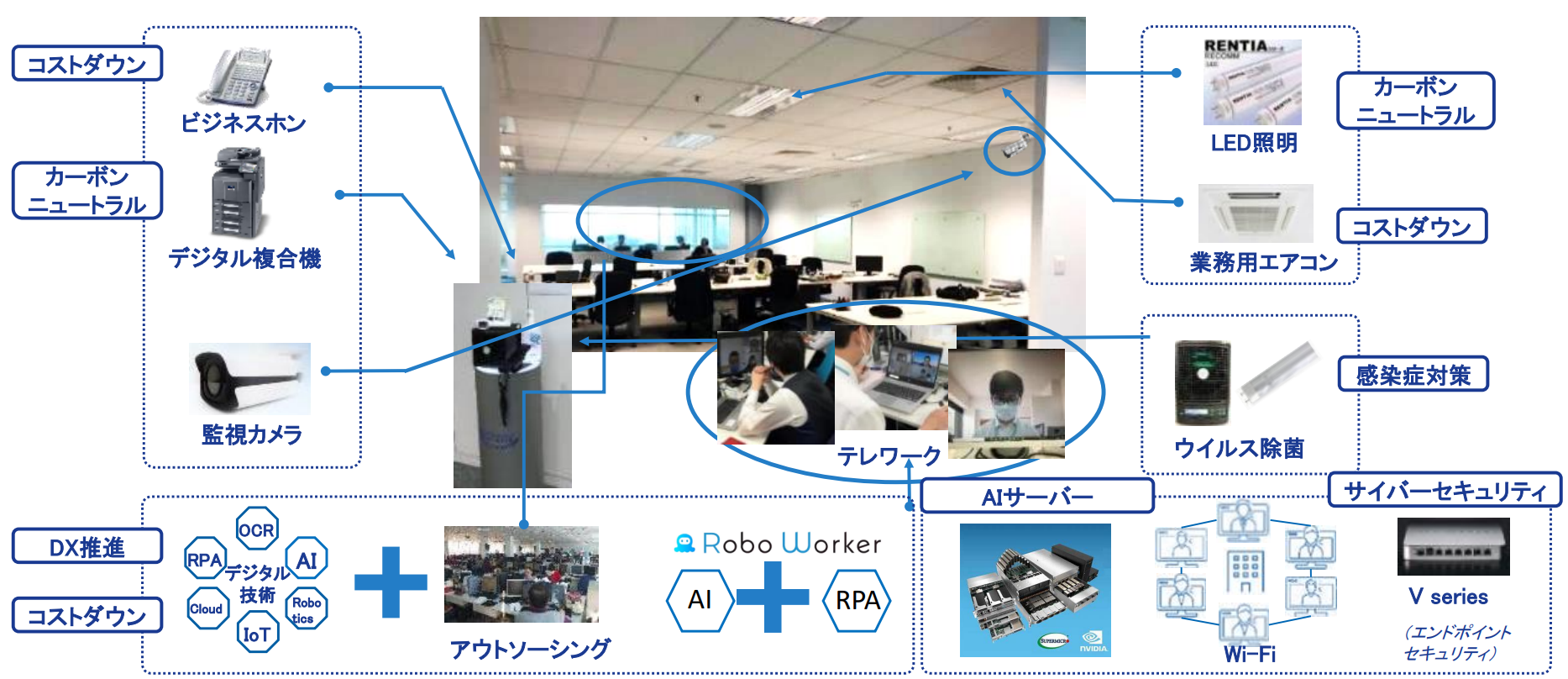

5つのソリューション「BtoBソリューション5(Five)」を国内外の顧客企業にワンストップで提供している。製品やサービスは国内外のメーカーやシステム開発会社との独占販売権を含んだ販売契約に基づきラインアップしている。

|

|

(同社資料より)

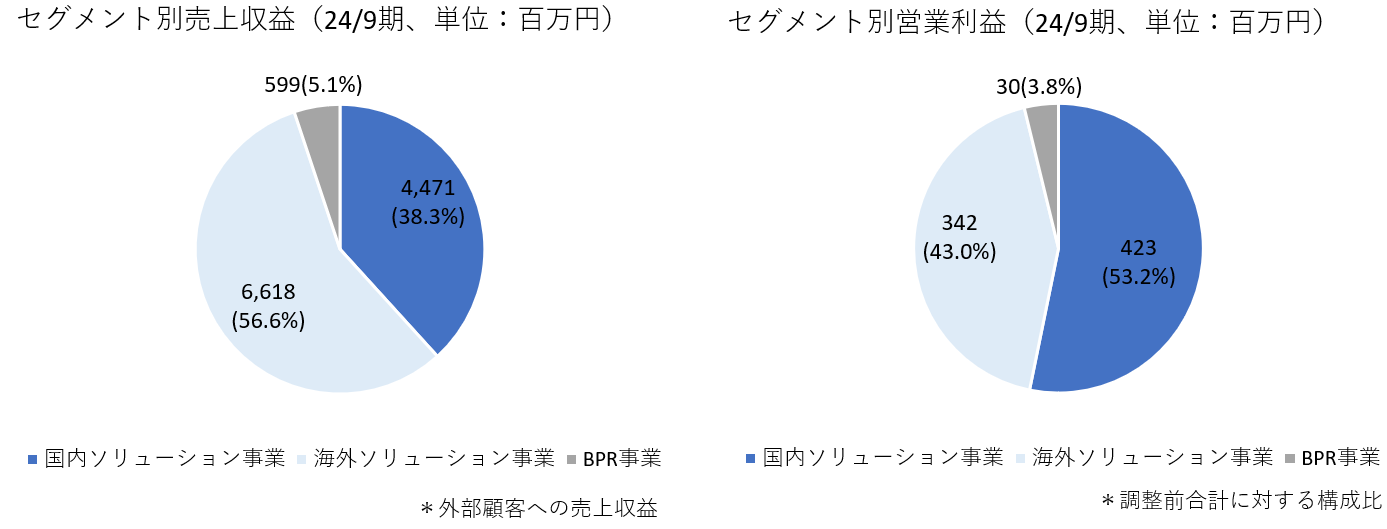

(2)セグメント

報告セグメントは、「国内ソリューション事業」「海外ソリューション事業」「BPR事業」の3つ。

①国内ソリューション事業

同社の祖業。主として、「コストダウンソリューション」「カーボンニュートラル&コストダウンソリューション」「サイバーセキュリティソリューション」「感染症対策ソリューション」を提供している。

ソリューション | 概要 |

コストダウンソリューション | 1994年9月に事業開始。ビジネスホン、複合機等やサービスによる省力化・省スペース化を図るコストダウンのソリューションを提供している。

|

カーボンニュートラル&コストダウンソリューション | LED照明、業務用エアコン等の商材やサービスにより、 CO2排出量や電気代等の販管費を削減するカーボンニュートラルやコストダウンのソリューションを提供している。

|

サイバーセキュリティソリューション | 2015年3月に中国ヴィーナステック本社との合弁によるヴィーナステックジャパン株式会社を設立し事業を開始。ワークスタイルの変化に対応したUTM(統合脅威管理)をメインとしたサイバーセキュリティソリューションを提供している。

|

感染症対策ソリューション | 2020年5月に事業開始。新型コロナウイルス、インフルエンザ、ノロウイルス等の除菌、消臭効果がある商材やサービスによる感染症対策のソリューションを提供している。

|

加えて、「ファイナンスソリューション」により、顧客は提携リースを利用することで、最小の初期コストで製品・サービスの利用を開始することができる。

累計顧客数は6万社に上る。

②海外ソリューション事業

中国、インド、ASEAN地域において、主として、「カーボンニュートラル&コストダウンソリューション」「AIサーバー」「感染症対策ソリューション」を提供している。

M&A戦略を積極的に推進し、ローカル企業の顧客開拓に注力していく考えだ。

ソリューション | 概要 |

カーボンニュートラル&コストダウンソリューション | 2015年10月に中国大連市でLED照明の販売を開始。LED照明や業務用エアコンを活用し、CO2排出量や電気代を削減するコストダウンソリューションを提供している。

|

AIサーバー | 2024年7月にシンガポールのTAKNET SYSTEMSを子会社化。高性能GPUを多数搭載し、優れた冷却技術を備えた、生成AI向けの高効率かつ拡張性の高いソリューションを提供している。 |

感染症対策ソリューション | 2020年6月及び9月にウイルス除菌装置の海外8か国における独占販売権を取得し、感染症対策ソリューションの提供を開始した。

|

海外においても、「ファイナンスソリューション」により、顧客は提携リースを利用することで、最小の初期コストで製品・サービスの利用を開始することができる。

現在の進出国は、中国(2015年10月)、ベトナム(2017年8月)、マレーシア(2018年2月)、インド(2018年10月)、タイ(2019年6月)、インドネシア(2019年6月)、シンガポール(2024年7月)の7か国。

顧客数は約3,000社。カーボンニュートラルソリューションのニーズを有する大手日系製造業の工場が主要販売先である。

国内でIT機器の営業経験を積んだ日本人社員が海外に赴任して、海外でソリューションを販売している。

営業担当者と日本語でコミュニケーションが取れる点は、日系企業の顧客、特に日本人経営層に対し大きな安心感を提供しており、顧客開拓及び契約継続という点で大きなアドバンテージとなっている。

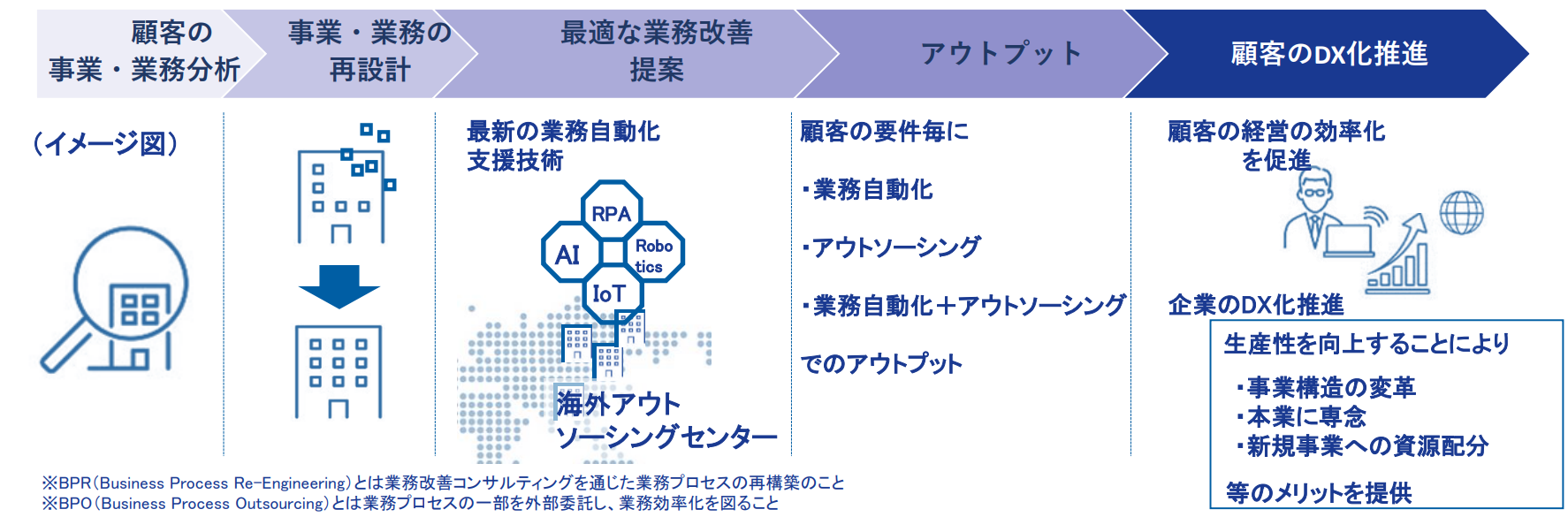

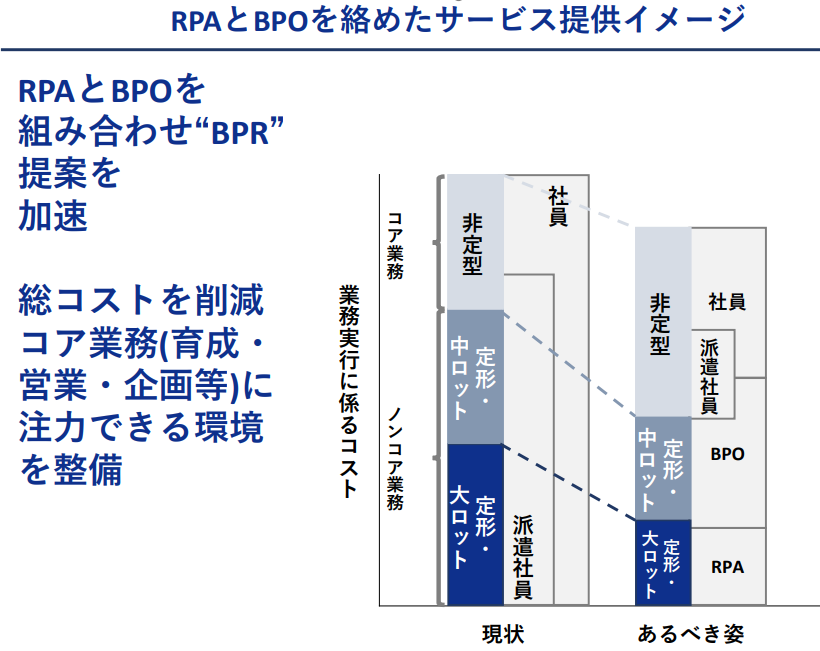

③BPR(Business Process Re-engineering)事業

2003年10月に大連に自社内向けアウトソーシングを行うセンターを設立して業務を開始し、2009年10月より外部受託を開始した。

2019年10月に間接業務受託のBPO(Business Process Outsourcing)事業から、業務再構築支援のBPR事業に事業領域を拡大した。

2023年5月にRobo Workerの日本での独占販売を開始。企業のDX推進を支援している。

(同社資料より)

顧客数は約100社。売上構成では、ECサイト運営会社からの受託が最も大きい。サイト利用者の発注データの入力を、人件費コストの安いオフショアで行っている。顧客にとっては、コストを受注量に応じた変動費化できる点が大きなメリットである。

また一旦取引が始まると顧客には他社に乗り換えるインセンティブは働きにくく、同社は安定的な収益を獲得することができる。

【1-4 特長・強み・競争優位性】

「変化に対応して成長を続けるレジリエンス。源泉は企業理念、チャレンジ精神、リーダーシップ」

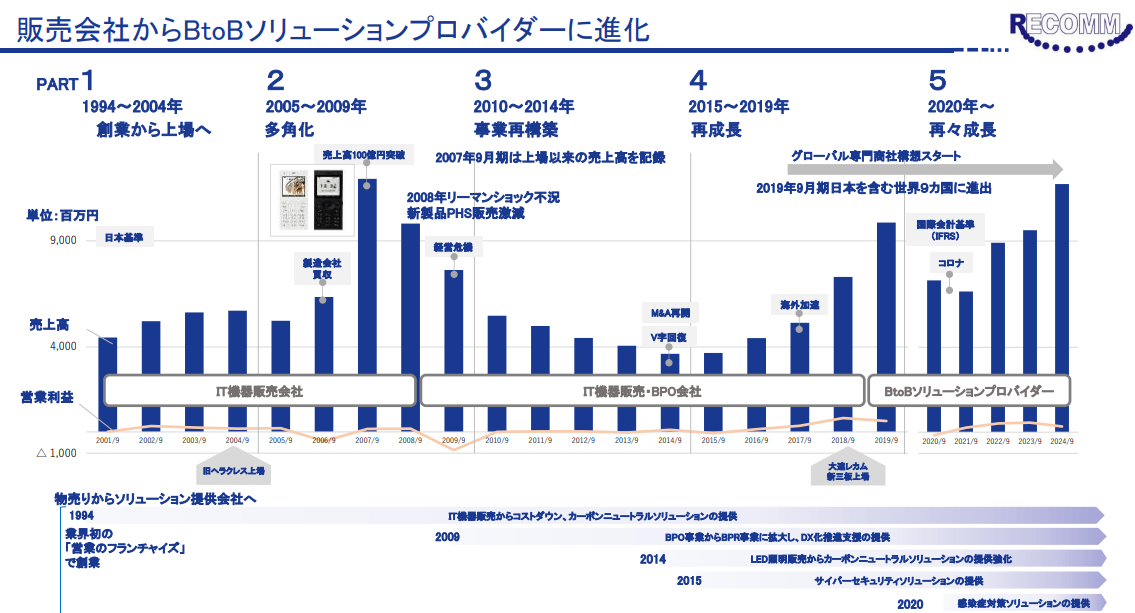

24年9月期に久しぶりに売上高100億円を超え、25年9月期は売上・利益全ての指標で過去最高更新を見込む同社だが、創業以来30年間、決して順風満帆であったわけではない。

【1-1上場までの沿革】にあるように、創業直後は想定通りには販売が伸びない時期を経験したが、そこから「営業フランチャイズ」という仕組みを産み出し、「IT機器販売会社」として成長し、2004年には株式を上場させた。

2006年にPHSの製造会社を買収し、その販売によって2007年9月期には初めて売上高100億円を突破したが、その後のリーマンショックによって売上は急減。2009年9月期には大幅な損失を計上せざるを得ず、経営危機を迎えた。

この雌伏の期間に事業再構築に取り組み、IT機器販売に加えBPO事業にも進出し、2014年9月期を底にV字回復を果たす。2017年9月期からは「グローバル専門商社構想」をスタートさせた。コロナ禍の影響を大きく受けたものの、「BtoBソリューションプロバイダー」として、2020年からは再々成長のフェーズに入り、前述のとおり、25年9月期は売上・利益全ての指標で過去最高更新を見込んでいる。

経営危機を経験しながらも、ここまで回復、成長を続けてきたレジリエンス(※)は同社の大きな特長である。

※レジリエンス:困難をしなやかに乗り越え回復する力

その源泉は、全社員で社会貢献することが自社の社会的存在意義であるとの企業理念の下、創業以来、常に他社が手掛けない新しい事業、新しい商材を探究し、いち早く多国化展開を志向したチャレンジ精神や、それを全社に浸透させている伊藤社長の経営力、リーダーシップであろう。

(同社資料より)

2.2025-2027年 中期経営計画

2025年9月期を初年度、2027年9月期を最終年度とする3ヵ年の中期経営計画を推進中である。

【2-1 基本戦略】

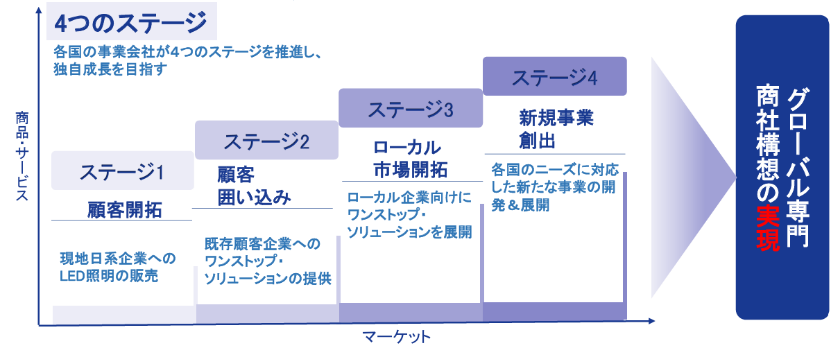

基本戦略として「グローバル専門商社構想」を掲げている。

これは、時代に合った最先端の商材やサービスを、同社の強みであるダイレクトマーケティング力で、全世界の顧客にソリューションとして提案し、グローバル事業の成長を加速させるもの。

各国の事業会社が、「ステージ1:顧客開拓」「ステージ2:顧客囲い込み」「ステージ3:ローカル市場開拓」「ステージ4:新規事業創出」の4つのステージを推進してそれぞれ独自の成長を目指す。

(同社資料より)

◎各ステージの状況

現時点では、「ステージ1:顧客開拓」はインド、中国、「ステージ2:顧客囲い込み」はベトナム、タイ、インドネシア、「ステージ3:ローカル市場開拓」はマレーシア、シンガポールが対応する。

各国ごとにビジネスのステージを上げ、グローバル展開を加速する考えだ。

「ステージ3:ローカル市場開拓」においては、2021年にSLWL社がグループ入りし、マレーシアのLEDローカル市場に進出したほか、Greentech International Pte. Ltd.の株式を30%取得し、間接的にシンガポールに進出した。

2023年にはSLWE社がグループ入りし、マレーシアの電気部品ローカル市場への進出を開始。2024年にはTAKNET社がグループ入りし、シンガポールのAIサーバーローカル市場に進出した。

各地域で着実に実績を積み上げ、「ステージ4:新規事業創出」へのステップアップを目指している。

◎戦略商品の投入

グローバル専門商社に向けて、ユニークで時代に合った最先端の商材やサービスのラインアップ拡充も進んでいる。

2020年に取り扱いを開始した空気浄化装置「ReSPR(レスパー)」は海外8か国で独占販売権を取得している。

2023年にはAI-RPA「RoboWorker」の日本語版の独占販売を開始したほか、2024年には放射冷却性能素材「SPACECOOL」の国内外での販売を開始した。シンガポールのTAKNET社子会社化により、AIサーバーの取扱いも開始している。

【2-2 新中期経営計画達成に向けての課題と方針】

前回の中期経営計画では目標として「売上高成長率CAGR31.3%」を掲げたものの未達であった。

脱炭素のための自社ブランドLED照明「レンティア」の高性能な省力化商品投入、海外における戦略的パートナーシップの拡大など想定通り進展した戦略もあったが、「新規顧客開拓と新商品開発の両立が困難」「営業担当者1人当たり生産性の低迷」「営業担当者採用が困難」「海外ローカル企業向けのブランド不足」などの課題が浮き彫りとなり、「商品・サービス開発力」及び「顧客開拓」を強力に推進するためには、人的リソースに依存しない仕組み(営業DX)を確立の上、M&Aを積極的に推進して成長スピードアップを図ることが不可欠と考えている。

中期経営計画の方針

VISION:営業DX×M&A

* | 既存営業の高度化により、顧客データ基盤を整え、データに基づいたアプローチを実行する。 |

* | 営業DXの実現により、従来型営業よりも大幅な営業効率向上の実現を目指す。 |

* | M&Aによりグループ化した企業にも営業DXを移植しバリューアップを図る。 |

* | レカム自身の高度化とM&Aの加速の両輪により、持続的な成長を実現する。 |

真の「営業DX」実現に向けては、データベース構築がカギを握る。潜在見込み客も含めたデータベースを基に、人間の感性・記憶・価値観に頼ることなく、最もタイムリーなタイミングで、最も適した商材・サービスの営業に行くことが営業DXの目指す姿であり、そのためには各営業スタッフが商談内容を始めとした顧客情報をきめ細かく入力していく必要がある。

営業スタッフからすれば手間のかかる作業ではあるが、「営業DXが会社にとっても自身にとっても極めて重要である」という認識を全員で共有することが真の「営業DX」実現には不可欠であり、この意識改革が最も重要であると、同社では考えている。

【2-3 新中期経営計画達成に向けた取組み】

(1)基本的な考え方

営業DXの実現により、省人体制でも高効率な営業成果が得られる仕組みを構築する。その仕組みはM&Aでグループ化した企業にも移植し、バリューアップを図り、年率20%を超える持続的な成長を実現する。

(同社資料より)

(2)具体的な取り組み

<営業DX>

「Phase1:短期達成目標」として「既存営業の高度化」を掲げている。

営業データの統合や深い顧客理解、データに基づくアプローチなど、現時点ではクリアすべき課題は多いが、営業スキルの底上げと早期戦力化を図る。

「Phase2:中期達成目標」としては、「提案ソリューション磨きこみ」と「反響型営業スタイル確立」を掲げている。

こちらにおいても、業種別成功事例、インサイドセールスなどが未だ確立できていない点が課題だが、提案効率を高めるアプローチや、労働集約型ではない営業の実現を目指す。

以上のような目標の下、営業DXでは、CRMシステムへのデータ連携を短期間で実施し、システムを軸とした営業を徹底する。

顧客情報に基づいた営業活動を行うことで、「営業」「育成」「商品開発」の全ての側面における経営改善効果が期待でき、前中計の課題であった「商品・サービス開発力」及び「顧客開拓力」を一段と強化する。

◎営業

顧客の求めるタイミングで営業社員がアプローチする。リプレイス時期が来たタイミングでの訪問を100%実行することで、受注率の向上を実現する。

◎育成

データに基づく営業実施により、経験年数の少ない若手営業社員でも受注率の高まる営業アクションを取ることができるなど、早期戦力化を実現し、人材育成のスピードアップを図る。

◎商品開発

新商品開発に充てる時間を確保することで開発力を向上させる。これまでマネジメントに奔走していた管理層の意識を新商品開発へシフトさせる。

【2-4 各事業における重点施策】

同社では、CRM活用を軸とした営業DXによる各事業部への波及効果も見込んでいる。

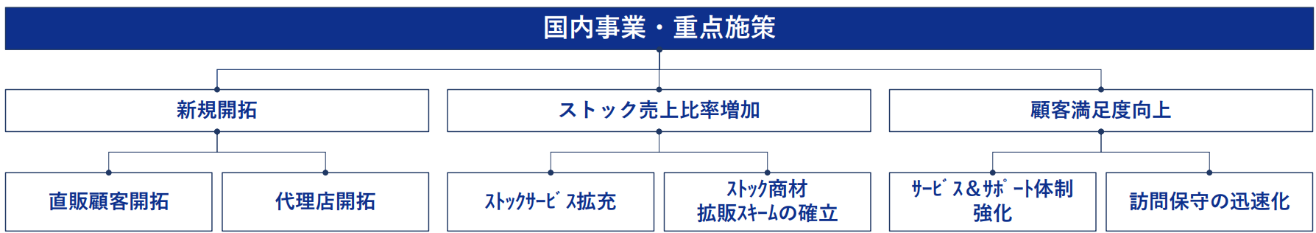

(1)国内ソリューション事業

<重点施策>

「新規開拓」「ストック売上比率上昇」「顧客満足度の向上」を強化する。

各施策において目標とする売上を定め、厚い収益基盤へのモデルチェンジを図る。

「新規開拓」においては、カーボンニュートラルソリューション、コストダウンソリューション、サイバーセキュリティソリューションにおける成長力のある新商品開発が不可欠である。

「ストック売上比率上昇」においても、新たなストック商材・ストックサービスの導入が必要である。

「顧客満足度の向上」には、サービス&サポートセンター体制の強化と訪問保守の迅速化がカギとなる。

CRM活用を軸とした営業DXは、最適な営業活動を推進し人材育成を加速化するほか、新規商材開発が新規顧客獲得へ繋がると考えている。

また、新ストックモデルの構築によるストック比率の向上、離脱率の抑止、1顧客当たりの商品導入率の向上、DX活用による訪問保守の迅速化にも繋がる。

(同社資料より)

(2)海外ソリューション事業

<重点施策>

「ローカル人材の育成」と「ターゲティングの精度アップ」によって各国のローカル企業を攻略する。

ローカル企業へ自社ブランド製品の高い品質・魅力をローカル言語で伝えられる人材の育成とターゲットの絞り込みによって攻略を加速させる。

ローカル人材の育成においては、研修・OJT・改善のサイクルを回すことで、仕組みを構築し、育成効率を向上させる。

ここにおいても、CRMを軸とした行動基準を設定することで、より効果的な仕組みの構築に繋げていく。

ローカル事業のターゲティング先としては、日系企業に対しては引き続きアプローチするほか、日系企業と取引のある有力企業も重点ターゲットと位置づけ、事例づくりのための営業を推進する。

ローカル企業内でも品質に対して感度の高い有力企業は上記の事例を基に積極的に開拓を推進するが、低価格商品のみ求めるローカル企業はターゲット外とする。

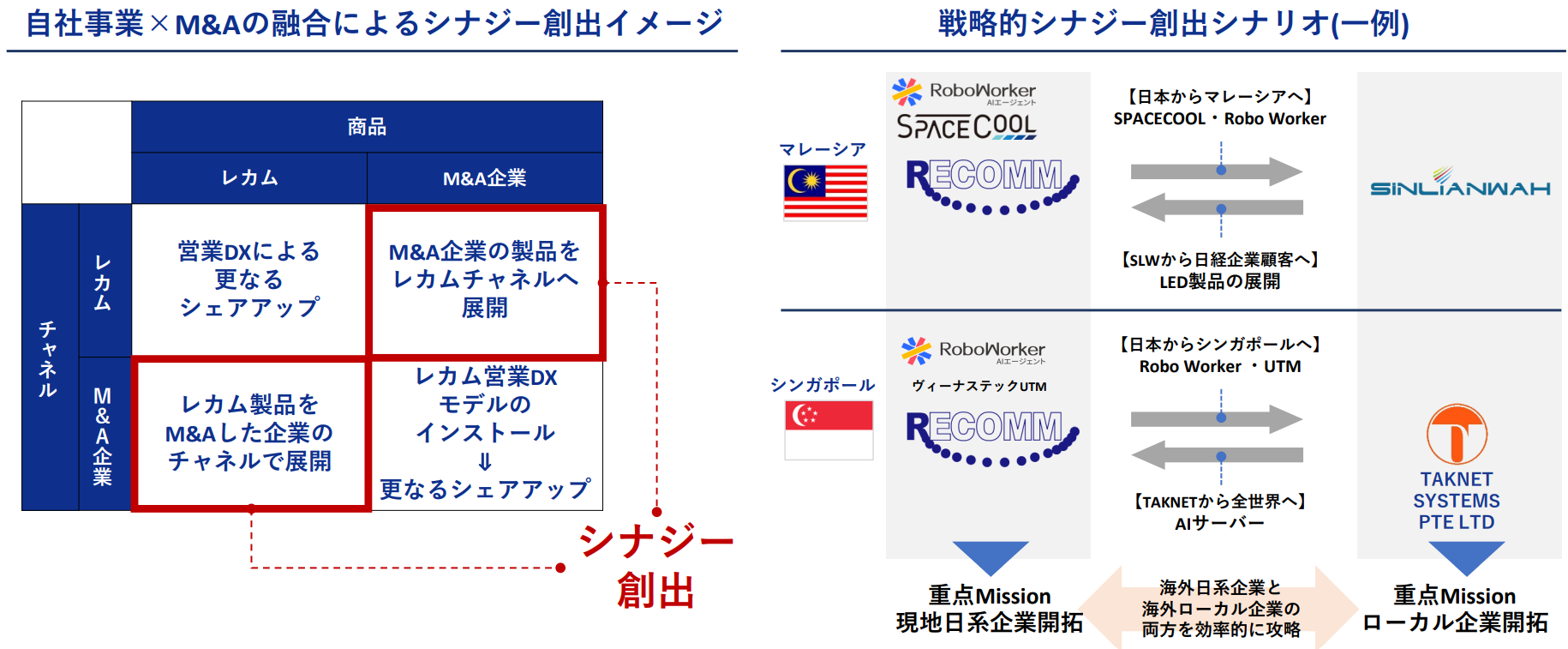

(3)海外M&A企業

<重点施策>

M&A企業とレカムグループの両社が持つ優位性を生かした相乗効果により、更なる業績アップを狙う。

レカムグループによる現地日系企業の開拓、M&A企業によるローカル企業の開拓を連携しながら推進する。

それぞれの製品・サービスを相手チャネルで既存顧客企業に展開するほか、例えばシンガポールでは、レカムがTAKNET社のAIサーバーを商材に現地日系企業を、TAKNET社はレカムのUTMやRobo Workerを商材にローカル企業を開拓する。

(同社資料より)

(4)DX事業

<重点施策>

ターゲットを細分化し業種ニーズにマッチした提案をRPA・BPOの双方で推進する。

加えて、RPAとBPOを組み合わせた「BPR提案」を武器に市場開拓を推進する。

「BPR提案」は、導入先の総コストを削減し、育成・営業・企画といったコア業務に注力できる環境を整備する同社ならではの差別化の利いたソリューションであることから、業種別成功事例を創出し、水平展開で市場開拓を推進する。

(同社資料より)

(5)管理部門

<重点施策>

既存業務の業務フローを見つめ直し、業務による無駄をなくし生産性を向上させる。

最適な業務と人員数での管理を推進することで、利益を生み出す管理部門へとシフトチェンジする。

最終2027年9月期には現在と比較し、生産性を10%向上させることを目標としている。

【2-5 達成目標】

2027年9月期までに「売上高成長率CAGR 20%以上」「売上高営業利益率10%以上」「ROE 20%以上」の3指標達成を目標としている。

前回の中期経営計画では、各期の全社及びセグメントの売上・利益計画まで細かく開示していたが、事業環境や時代の変化への対応が難しいことから、今回はこの3点のみを掲げることとした。

項目 | 前回中計 | 今回中計 |

売上高成長率(CAGR) | 20.8% | 20%以上 |

売上高営業利益率 | 3.9% | 10%以上 |

ROE | 5.8% | 20%以上 |

*前回中計の売上高成長率(CAGR)は、21/9期から24/9期までのCAGR、売上高営業利益率及びROEは3期の平均、インベストメントブリッジが計算。

3.2025年9月期第2四半期決算概要

【3-1業績概要】

| 24/9期2Q | 構成比 | 25/9期2Q | 構成比 | 前年同期比 | 期初予想比 |

売上収益 | 5,501 | 100.0% | 6,617 | 100.0% | +20.3% | -2.7% |

売上総利益 | 1,334 | 24.3% | 1,508 | 22.8% | +13.0% | - |

販管費 | 1,369 | 24.9% | 1,363 | 20.6% | -0.4% | - |

営業利益 | 178 | 3.2% | 193 | 2.9% | +8.3% | -12.3% |

調整後営業利益 | -22 | - | 193 | 2.9% | - | -12.3% |

EBITDA | 261 | 4.7% | 289 | 4.4% | +10.7% | +1.4% |

税引前利益 | 212 | 3.9% | 255 | 3.9% | +20.3% | +15.9% |

中間利益 | 128 | 2.3% | 154 | 2.3% | +20.8% | +28.3% |

*単位:百万円。調整後営業利益はFC加盟店の事業譲渡益を除いた営業利益。

増収増益

売上収益は前年同期比20.3%増の66億17百万円。子会社化したシンガポールのTAKNET社が寄与。

営業利益は同8.3%増の1億93百万円。増収に伴い売上総利益も同13.0%増加。販管費は前年同期並みにコントロール。

24年9月期に計上したFC加盟店の事業譲渡益を除いた調整後営業利益は前年同期の22百万円の損失から黒字に転換。

【3-2 セグメント別動向】

| 24/9期2Q | 構成比 | 25/9期2Q | 構成比 | 前年同期比 | 期初予想比 |

売上高 |

|

|

|

|

|

|

国内ソリューション事業 | 2,169 | 39.4% | 2,035 | 30.8% | -6.2% | -15.2% |

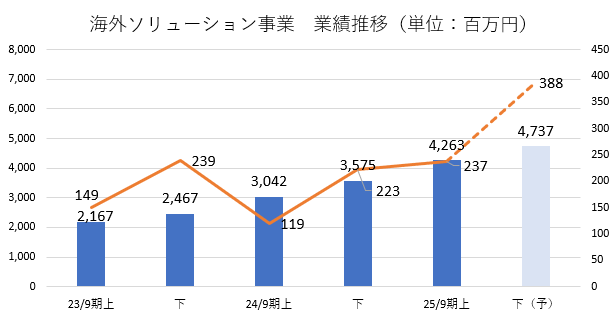

海外ソリューション事業 | 3,042 | 55.3% | 4,263 | 64.4% | +40.1% | +6.6% |

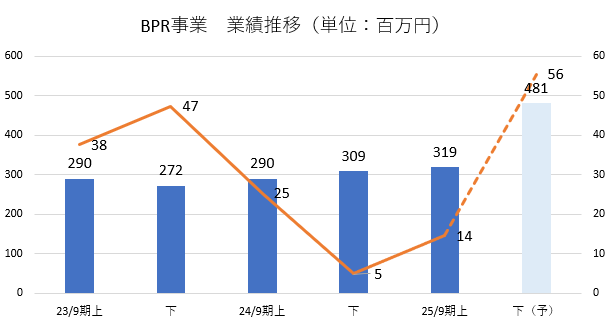

BPR事業 | 289 | 5.3% | 319 | 4.8% | +10.2% | -20.2% |

売上高合計 | 5,501 | 100.0% | 6,617 | 100.0% | +20.3% | -2.7% |

セグメント利益 | 24/9期2Q | 構成比 | 25/9期2Q | 構成比 | 前年同期比 | 期初予想比 |

国内ソリューション事業 | 240 | 11.1% | 43 | 2.1% | -82.0% | -59.8% |

海外ソリューション事業 | 118 | 3.9% | 237 | 5.6% | +99.9% | -5.2% |

BPR事業 | 25 | 8.8% | 14 | 4.5% | -42.8% | -53.3% |

調整 | -205 | - | -101 | - | - | - |

セグメント利益合計 | 178 | 3.2% | 193 | 2.9% | +8.4% | -12.3% |

*単位:百万円。売上高は外部顧客への売上高。調整には、セグメント間取引消去、全社費用を含む。

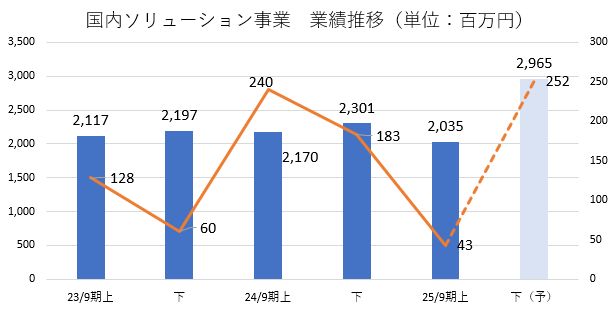

(1)国内ソリューション事業

減収減益(24年9月期2Qの調整後セグメント利益は40百万円で、7.2%の増益)

卸チャネルにおいて、前年同期好調だった大型代理店売上高が低迷した。直販及び他の売上で補いきれなかった。

直販チャネルの売上高が前年同期比ほぼ横ばいだったのに対し、営業の生産性向上に向けた人員の適正配置など、営業体制再構築による販管費削減効果により調整後で実質増益となった。

(2)海外ソリューション事業

大幅な増収増益。

シンガポールのTAKNET社の子会社化が大きく寄与した。24年9月期は第4四半期のみであったが、25年9月期から通期で寄与。商材では、脱炭素化に取り組む企業へLED照明や業務用エアコン等に加え、24年9月期後半より販売を開始したSPACECOOLを加えた省エネソリューション営業に注力した。

直販チャネルにおいては、前述の国内ソリューション事業同様、営業の生産性向上に向けた営業体制再構築による販管費削減効果により、セグメント利益は大幅に改善した。

(3)BPR事業

増収減益。

国内センター業務の追加受注及び、既存顧客からの大口スポット案件受注により増収となったものの、外注費の増加により、売上総利益率が4%低下した。経営管幹部人件費等の販管費が増加したため減益となった。

【3-3 財務状態とキャッシュ・フロー】

◎主要BS

| 24年9月末 | 25年3月末 | 増減 |

| 24年9月末 | 25年3月末 | 増減 |

流動資産 | 8,364 | 8,257 | -107 | 流動負債 | 5,012 | 5,175 | 162 |

現金等 | 2,975 | 2,439 | -535 | 営業債務等 | 1,450 | 1,449 | 0 |

営業債権等 | 2,703 | 2,805 | 102 | 借入金 | 2,788 | 3,041 | 253 |

棚卸資産 | 2,351 | 2,397 | 46 | 非流動負債 | 2,337 | 2,164 | -173 |

非流動資産 | 4,281 | 4,230 | -50 | 借入金 | 1,636 | 1,421 | -214 |

有形固定資産 | 654 | 639 | -15 | 負債合計 | 7,350 | 7,339 | -11 |

のれん | 2,376 | 2,368 | -7 | 資本合計 | 5,294 | 5,148 | -146 |

資産合計 | 12,645 | 12,487 | -157 | 負債純資産合計 | 12,645 | 12,487 | -157 |

*単位:百万円。現金等は現金及び現金同等物、営業債権等は営業債権及びその他の債権、営業債務等は営業債務及びその他の債務。

グループ内資金の効率的活用等により現金等が減少したことなどから、資産合計は前期末比1億円減少し124億円。

借入金の増加を抑制したことなどから負債合計は前期並みの73億円。

資本合計は同1億円減少し51億円。

自己資本比率は前期末から1.0%低下し、38.3%となった。

◎キャッシュ・フロー

| 24/9期2Q | 25/9期2Q | 増減 |

営業CF | 456 | -138 | -595 |

投資CF | -17 | -236 | -218 |

フリーCF | 439 | -374 | -814 |

財務CF | -409 | -151 | 257 |

現金同等物残高 | 2,668 | 2,439 | -228 |

*単位:百万円

売上債権の増加等で営業CF、フリーCFはマイナスに転じた。キャッシュポジションは低下した。

【3-4 トピックス】

(1)株式会社倉元製作所と資本業務提携契約を締結

25年1月、株式会社倉元製作所と資本業務提携契約を締結し、倉元製作所が発行する第三者割当による新株予約権引受を決議した。

(株式会社倉元製作所概要)

創業1975年10月。ガラス基板加工を手掛けるほか、Lark Japan株式会社の日本での正規チャネルパートナー。Lark Japan社は、オフィス向けDXツール「Lark」を提供している。

(これまでの経緯)

レカムとLark Japan社、倉元製作所は、2024年10月に包括的業務提携を締結している。レカムは、倉元製作所との間で、「Lark」に関して、リファラル(紹介者)を募集し、リード(見込み客)獲得を目的とした販売代理契約を締結している。そのほか、レカムは、自社で開発した生成AIの活用による業務自動化シナリオ作成機能を搭載したRPAツール「Robo Worker®」「Robo Worker® AI-Agent」の紹介、 レカムが展開するBPOサービスの紹介、 レカムとLark Japan社との間で、両社のノウハウを活かした新たなサービス開発の検討などを内容とした業務提携を推進している。

(今回の資本業務提携及び新株予約権引受について)

レカムは倉元製作所との上記提携関係をさらに強化し、事業領域における協業の拡大を目的として、倉元製作所と資本業務提携を締結することとし、その一環として、倉元製作所が発行する新株予約権を引き受けることを決定した。

(オフィス向けDXツール「Lark」について)

CRM、チャット、ドキュメント管理、カレンダー、ビデオ会議などの情報一元管理機能を有する多機能統合型コラボレーションツール。レカムではグループ会社でも活用し、コスト削減効果、DX推進についての有用性等を実体験していることから、有力商材の一つと位置づけ、顧客のDX推進支援に活用していく。

(2)自己株式取得の結果

24年12月に発表した自己株式の取得については、期間内(24年12月3日~25年3月31日)に、約53万株の自社株を取得した。

(3)業務プロセス自動記録ツール「プロセスレコーダー」の販売を開始

24年12月、子会社であるレカムDXソリューションズ株式会社が、業務プロセスの自動記録・マニュアル作成ツール「プロセスレコーダー」の販売を開始した。

(「プロセスレコーダー」概要)

ユーザーが通常の業務を行うだけで自動的に業務プロセスを記録し、マニュアルを作成できる革新的なソフトウェア。業務の可視化、引継ぎの効率化、マニュアル作成の簡素化など、多くの企業が抱える課題を解決する。

プロセスレコーダー単体としては、顧客ニーズに応じた機能拡張を随時行なっていくことで、顧客課題解決を推進していく。また、既に提供中の進化型AI-RPA「Robo Worker®」および「AI-Agent」との連携強化によって、より多くの顧客に対する業務効率化と生産性向上に貢献していく。

(4)人的資本経営の強化

「BtoBソリューションプロバイダーとして世界を代表する企業グループ」を目指す同社では、グローバル競争力の向上と持続可能な成長を実現するために人的資本経営の強化に注力している。

2025年4月1日には10名の新卒者が入社した。4月は社会人研修、5月~6月にロールプレイングや実践的なテレアポ研修、顧客訪問等を実施するほか、今年から新たに、海外営業としても即戦力となるよう、グローバル戦略商品の研修プログラムを追加した。7月から各部門に配属の予定である。

全社員を対象とした人財育成プログラムも推進している。

業務能力及び個人のスキルアップ(語学、ITなど)のために1年間で100時間(1か月8時間)の研修を必ず受講する「100時間研修」については、今年度、100%(時間数ベース)の終了を計画している。

またグローバル人財育成に向け、前年度は6名の若手社員が海外に出向したが、今年度は8名を計画している。

社員のフォローについても積極的に取り組んでいる。新卒・中途とも100%の実施率となっているメンター面談やベースアップの実施などにより従業員満足度は向上している。2022年度には18%であった離職率は2024年度8%まで低下。今年度も同水準と計画している。新卒社員に関して、これまで1か月間だった集合研修を3か月間としたことで、同期社員間の紐帯が強化されたことも要因の一つと同社では考えている。

【3-5 中期経営計画の進捗状況】

2025年9月期上期における中期経営計画の進捗状況は以下のとおりである。

(1)VISION:「営業DX×M&A」の進捗

CRM(顧客情報管理)システムに基づいた営業活動によって既存営業の高度化を図り、顧客データ基盤を整え、データに基づいたアプローチを実行。営業DXの実現により、従来型営業よりも大幅な営業効率向上の実現を目指している。

こうした方針の下、2025年9月期上期には、「Lark」のCRM機能を活用した営業活動履歴のデータベース化を推進した。

また、M&Aによりグループ化した企業にも営業DXを移植しバリューアップを図っており、2025年9月期上期にはグローバル戦略商品のM&A子会社への営業推進活動を開始した。

これらの取組みにより、営業利益率は24年9月期下期の1.4%から2.9%に上昇した。

(2)事業別重点施策の進捗

①国内ソリューション事業

新規開拓、ストック(定額)売上比率の増加、顧客満足度向上を目指している。

2025年9月期上期のストック売上高は前年同期比16.2%増加した。IT機器などの使用に際してのチャットによる各種問い合わせやサプライ品の自動発注ができる顧客満足度向上のための新サービス「Ret’sナビ」の導入を準備しており、今期中にはリリースする予定。

②海外ソリューション事業

ローカル人材の育成、ローカル企業における顧客ターゲットの精度向上、ローカルM&A子会社とのシナジー創出を目指している。

2025年9月期上期は、ローカル社員向け報酬制度改革の検討を開始した。透明性の高い昇給・昇格システム導入によるモチベーションおよび生産性の向上が必要と考えている。

また、ローカルM&A子会社商品のクロスセルも検討している。

③BPR事業

業種特化型新規開拓営業手法の確立、RPAとBPOを組み合わせたトータルソリューションの提供を目指している。

2025年9月期上期は、業務特化型新規開拓営業について、テスト営業を開始した。

導入しやすい中小企業向け定額サービスのリリースを準備している。

4.2025年9月期業績予想

【4-1 業績予想】

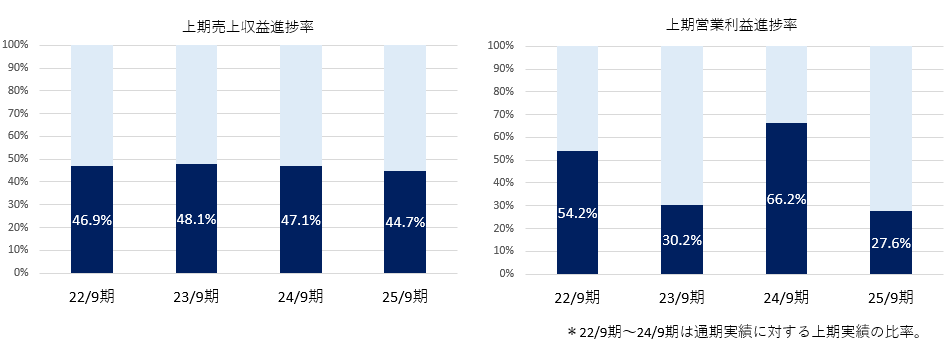

| 24/9期 | 構成比 | 25/9期(予) | 構成比 | 前期比 | 進捗率 |

売上収益 | 11,687 | 100.0% | 14,800 | 100.0% | +26.6% | 44.7% |

営業利益 | 269 | 2.3% | 700 | 4.7% | +159.8% | 27.6% |

EBITDA | 445 | 3.8% | 831 | 5.6% | +86.7% | 34.8% |

税引前利益 | 307 | 2.6% | 700 | 4.7% | +127.9% | 36.5% |

当期利益 | 84 | 0.7% | 430 | 2.9% | +418.1% | 36.0% |

*単位:百万円。予想は会社側予想。

業績予想に変更なし、大幅な増収増益を予想、全ての指標で過去最高を更新

業績予想に変更は無い。売上収益は前期比26.6%増の148億円の予想、全セグメント2桁増収を見込む。

営業利益は同159.8%増の7億円の予想。既存事業の利益増に加え、M&Aした子会社の利益取り込み、新規事業の利益改善が寄与。役員報酬減額やシステム統合などの経費削減も貢献する。

配当は普通配当1.60円/株を予定。総額では記念配当のあった24年9月期と同額も、普通配当は0.50円/株の増配。予想配当性向は30.2%。

通期計画達成に向け、以下3点に注力する。

①グローバル戦略商品の全世界販売強化(Robo Worker & SPACECOOL)

SPACECOOL商品のラインナップ拡大と営業行動量強化により営業の一人当たり売上高を拡大する。評価の高いSPACECOOLについては各国において必要な在庫も確保できたため、直販に加え、販売パートナー開拓による販売網の拡張を図る。

RoboWorkerについては英語版のリリースに伴い海外拠点とのクロスセルを強化し、期末までに単月黒字化を実現する。

②営業生産性の向上

DXツール「Lark」を活用した営業活動履歴のデータベース化による成約率向上を図る。

非商談時間削減プログラムを構築・実行し、商談数を増加させる。

③AI活用の推進(販売費削減)

「Lark」の完全稼働による管理部門社員の生産性向上を実現するほか、RoboWorkerの社内活用推進による業務自動化率の向上を図る。AI分析の活用による予実管理の精度を向上させる。

【4-2 セグメント動向】

| 24/9期 | 構成比 | 25/9期(予) | 構成比 | 前期比 | 進捗率 |

売上高 |

|

|

|

|

|

|

国内ソリューション事業 | 4,471 | 38.3% | 5,000 | 33.8% | +11.8% | 40.7% |

海外ソリューション事業 | 6,618 | 56.6% | 9,000 | 60.8% | +36.0% | 47.4% |

BPR事業 | 599 | 5.1% | 800 | 5.4% | +33.6% | 39.9% |

売上高合計 | 11,687 | 100.0% | 14,800 | 100.0% | +26.6% | 44.7% |

セグメント利益 | 24/9期 | 利益率 | 25/9期(予) | 利益率 | 前期比 |

|

国内ソリューション事業 | 423 | 9.5% | 295 | 5.9% | -30.4% | 14.6% |

海外ソリューション事業 | 342 | 5.2% | 625 | 6.9% | +82.7% | 38.0% |

BPR事業 | 30 | 5.1% | 70 | 8.8% | +133.3% | 20.7% |

調整 | -526 | - | -289 | - | - | - |

セグメント利益合計 | 269 | 2.3% | 700 | 4.7% | +159.8% | 27.6% |

*単位:百万円。売上高は外部顧客への売上高。調整には、セグメント間取引消去、全社費用を含む。

(1)国内ソリューション事業

増収減益予想。

採用活動を積極的に進めながら営業力強化を図る。上期の営業社員一人当たり売上高は18%上昇した。

アウトバウンドコールセンターの本格稼働により、コールセンター外部委託費は前年同期比で5%減少した。

代理店チャネルの商品ラインナップにSPACECOOLと、提携先の倉元製作所グループが生産しているお掃除ロボットを追加した。これらを活用し新たな代理店の開拓を進める。

25年3月からサイバーセキュリティ商品の取り扱いを開始しており、こちらでも新製品を活用し、新規および休眠代理店の開拓を図る。

また、RPAソフトウェア 「Robo Worker® AI-Agent」の拡販とパートナー企業の発掘を進めるほかコスト低減に向け、グループ全体での集中購買による原価率の低減を図る。

上期の卸チャネルにおける大型代理店売上高の低迷については、他の商材販売に注力してカバーする考えだ。

(2)海外ソリューション事業

増収増益予想。

クロスボーダーM&A案件のTAKNET社が通期で売上高20億円寄与。利益も大きく貢献。

新商材である放射冷却素材 「SPACECOOL」と省エネエアコンのセット販売を強化する。「Lark」を活用するほか、国をまたぎ成功事例やツールを共有した営業手法の標準化が進んでいる。

コスト低減に向け、引き続きグループ全体での集中購買による原価率の低減を図る。上期の原価率は前年同期比14%低減した。社内DX推進により、間接経費を削減する。

営業DXも一段と推進させ、営業社員一人当たり売上高の向上を図る。

(3)BPR事業

増収増益予想。

BPOセンターと営業の連携による既存顧客当たり単価の拡大を目指す。顧客向け商談数は着実に増加している。

RPAソフトウェア 「Robo Worker」とBPOサービスのセット販売による顧客開拓を図る。新たに導入しやすい定額制サービスの販売も開始し、顧客層を従来の中堅企業から中小企業に拡大する。

収益性向上に向け、社内DX推進による間接経費の削減を進めている。販管費は前年同期比6.5%減少した。一方でDX推進目標である自動化時間目標に対する進捗率は22%と低水準にとどまっている。

「Robo Worker® AI-Agent」を国内センターでも活用し、収益改善を図る。

5.今後の注目点

伊藤社長に株主・投資家へのメッセージを伺った。「前期の下方修正、減益を強く反省し、今期は計画に対する進捗を事業部及び四半期単位でレビューするのと並行し、取締役会でも定期的にモニタリングし、遅れている部分は1日も早くキャッチアップするよう取り組んでいます。30周年という節目でもあり、短期としての今期計画を必ず達成するとともに、中期経営計画の目標をクリアすることで「「グローバル専門商社」として企業価値の向上、各国での雇用創出などを実現してまいりますので、是非これからも応援をよろしくお願いいたします」とのことだ。

上期進捗率は売上収益44.7%、営業利益27.6%。営業利益に関しては年度ごと変動が大きいため過去との比較は難しいが、売上収益に関しては、やや低水準となっている。評価の高いSPACECOOLについては各国において必要な在庫も確保できたため、直販に加え、販売パートナー開拓による販売網の拡張を図り、全世界で販売を強化する計画であり、第3四半期からの進捗が注目される。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 7名、うち社外取締役4名(うち独立役員4名) |

監査等委員 | 3名、うち社外取締役2名(うち独立役員2名) |

◎コーポレート・ガバナンス報告書

最終更新日:2025年1月20日

<基本的な考え方>

当社は、上場企業としての責務を全うし、かつ企業価値増大の永続的な追及を可能とするため、強力なガバナンス体制の構築を目指してまいります。

その構築のため、以下の3つを重点項目と位置づけ取り組んでまいります。

・ディスクロージャーの充実

経営の透明性と健全性を確保するため、投資家に対して適時適切に情報を開示いたします。

・アカウンビリテイの徹底

当社のステークホルダーに対して、十分な説明責任を果たしてまいります。

・コンプライアンス

法令遵守にとどまらず、その趣旨および精神を尊重し、コンプライアンス意識の醸成を図ってまいります。

また、当社は、経営監督機能と業務執行機能を明確にするため、執行役員制度を導入するとともに、監査等委員会設置会社に移行しております。

<コーポレート・ガバナンス・コードの各原則を実施しない理由(抜粋)>

本報告書は、2021年6月の改定後のコードに基づいて記載しております。

【補充原則3-1②】(英語での情報開示・提供)

当社の外国人株主は5%未満であり、費用対効果の観点から英語での情報開示を行っておりませんが、今後、外国人株主の比率が増加する状況が見込まれる場合は、英語での情報開示を検討する考えであります。

【補充原則4-1③】(最高経営責任者等の後継者の計画)

当社では、現時点において最高経営責任者である代表取締役社長の後継者の計画を明確には策定しておりませんが、将来の後継者になり得る経営幹部らに対して、代表取締役社長自らが講師となる研修会を定期的に開催しております。

<コーポレート・ガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4】(政策保有株式)

当社は、中長期的な企業価値向上の観点から、必要に応じて取引先等の株式を保有する場合があります。現状、政策保有している上場株式は1銘柄であり、かつ、保有割合も僅少であることから、現状では縮減の方針はありません。なお、政策保有株式の議決権の行使にあたっては、当社の企業価値向上の観点から対応を判断しております。

【補充原則2-4①】(中核人財の登用等における多様性の確保)

当社は、日本国内にとどまらず、アジア圏7か国で事業展開していることから、雇用や管理職への登用等において、国籍、ジェンダー等による制限は一切設けず、人財の多様性の確保を図っております。

当社の従業員の男女比はほぼ半々であり、近年における新卒採用の男女比も同様であり、管理職候補となる人財の層も厚くなりつつあることから、今後は女性の役員、管理職者の増加を見込んでおります。

当社は、多様な働き方やキャリアパスを実現できるように人財育成に注力しており、社員一人につき年間100時間の教育時間を設けるなどの取り組みを行っております。

【補充原則3-1③】サスティナビリティについての取組など

当社は、サスティナビリティ・ESGについて以下のとおり取り組んております。

(ⅰ) E:環境

・エネルギーソリューション商材の販売による脱炭素社会への貢献

・ReSPR、サーモカメラなど、オフィスの感染症対策商材の販売により、従業員の感染予防対策への貢献

(ⅱ) S:社会

・進出国に対する雇用&利益拡大により各国の経済発展に貢献

・多種多様な人財を採用や育成をし、ダイバーシティを推進

・内閣府「輝く女性の活躍を加速する男性リーダーの会」の活動を通じて、女性管理職の登用及びジェンダーフリー企業の実現

(ⅲ) G:ガバナンス

・経営の執行に対する監視機能強化の目的のため、独自の取締役選任基準制定(半数の社外取締役、取締役任期は1年)

・内部監査として経営も監視する業務監査が、経営改善、経営の効率化の機能にも役立てている

・世界共通の人事評価とその国にあった評価のハイブリッド型グローバル人事評価による報酬の適性化

・内部通報制度の充実

(ⅳ) DXを推進することでESG経営がさらに向上

・環境 非効率資源の是正により脱炭素化

・社会 労働生産性の向上、人財開発

・ガバナンス 情報偏在の解消、評価・報酬の適性化

【原則5-1】(株主との建設的な対話に関する方針)

当社は、株主との対話は会社の持続的な成長と中長期的な企業価値の向上に資するものと考えており、そのため、株主および投資家との建設的な対話を行うべく、IR専任担当者を置き、株主等からの電話やメールでの質問に対応しております。

また、本決算、第2四半期決算発表後の年2回、アナリストおよび機関投資家向けに決算説明会を開催し、代表取締役社長が直接説明、対話を行う機会を設けております。さらに、株主総会の終了後には株主を対象とした会社説明会を実施しており、株主との直接対話を行っております。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |