ブリッジレポート:(4290)プレステージ・インターナショナル 2025年3月期決算

玉上 進一 社長 | 株式会社プレステージ・インターナショナル(4290) |

|

企業情報

市場 | 東証プライム市場 |

業種 | サービス業 |

代表取締役社長執行役員グループCEO | 玉上 進一 |

所在地 | 東京都千代田区麹町2-4-1 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

592円 | 126,791,677株 | 75,061百万円 | 10.8% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

26.00円 | 4.4% | 41.80円 | 14.2倍 | 363.03円 | 1.6倍 |

*株価は6/20終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*BPS、ROEは25年3月期実績。数値は四捨五入。

*DPS、EPSは26/3期の会社予想。

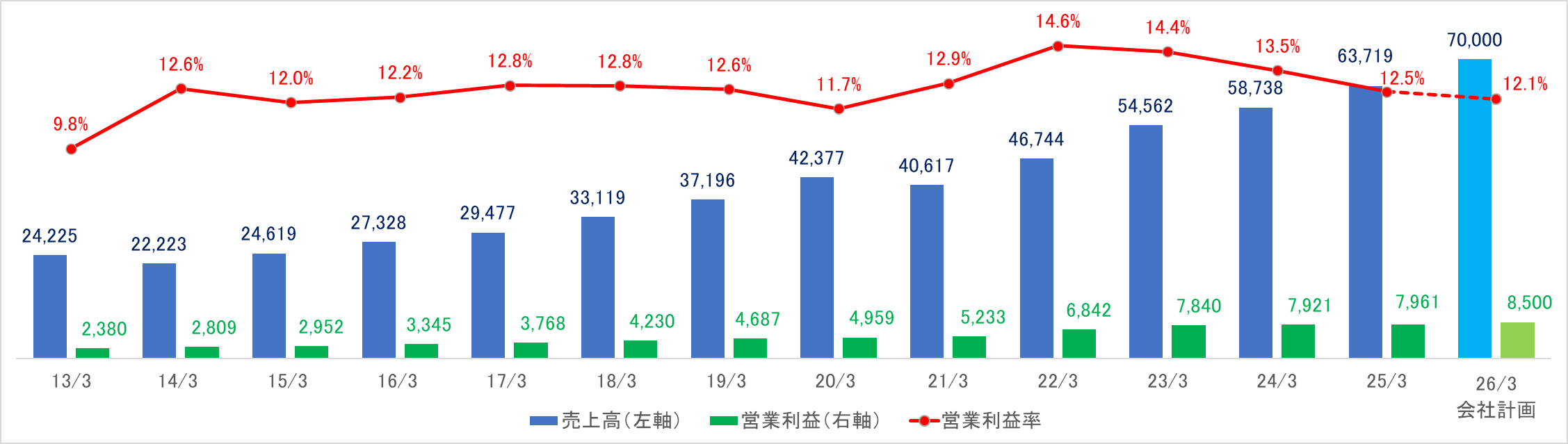

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2022年3月(実) | 46,744 | 6,842 | 7,151 | 4,357 | 34.02 | 8.50 |

2023年3月(実) | 54,562 | 7,840 | 8,378 | 5,318 | 41.62 | 11.00 |

2024年3月(実) | 58,738 | 7,921 | 8,458 | 5,791 | 45.34 | 12.00 |

2025年3月(実) | 63,719 | 7,961 | 8,416 | 4,870 | 38.28 | 24.00 |

2026年3月(予) | 70,000 | 8,500 | 8,900 | 5,300 | 41.80 | 26.00 |

*予想は会社予想。単位:百万円。

* 2022年3月期首より「収益認識に関する会計基準」(企業会計基準第29号)等を適用。

(株)プレステージ・インターナショナルの2025年3月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営計画

3.2025年3月期決算概要

4.2026年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 25年3月期の売上高は前期比8.5%増の637億19百万円。主力業務であるアシスタンスサービスの拡大による各セグメントでの増収に加え、金融保証事業も契約数の増加が増収を牽引し、ワクチン関連業務収束の影響を克服した。営業利益は同0.5%増の79億61百万円。ワクチン関連業務収束に伴う収益低下の影響や、主力のオートモーティブ事業を中心とした人件及び協力会社への費用の増加があったものの、増収となったセグメントの収益によりこれを吸収し、微増となった。

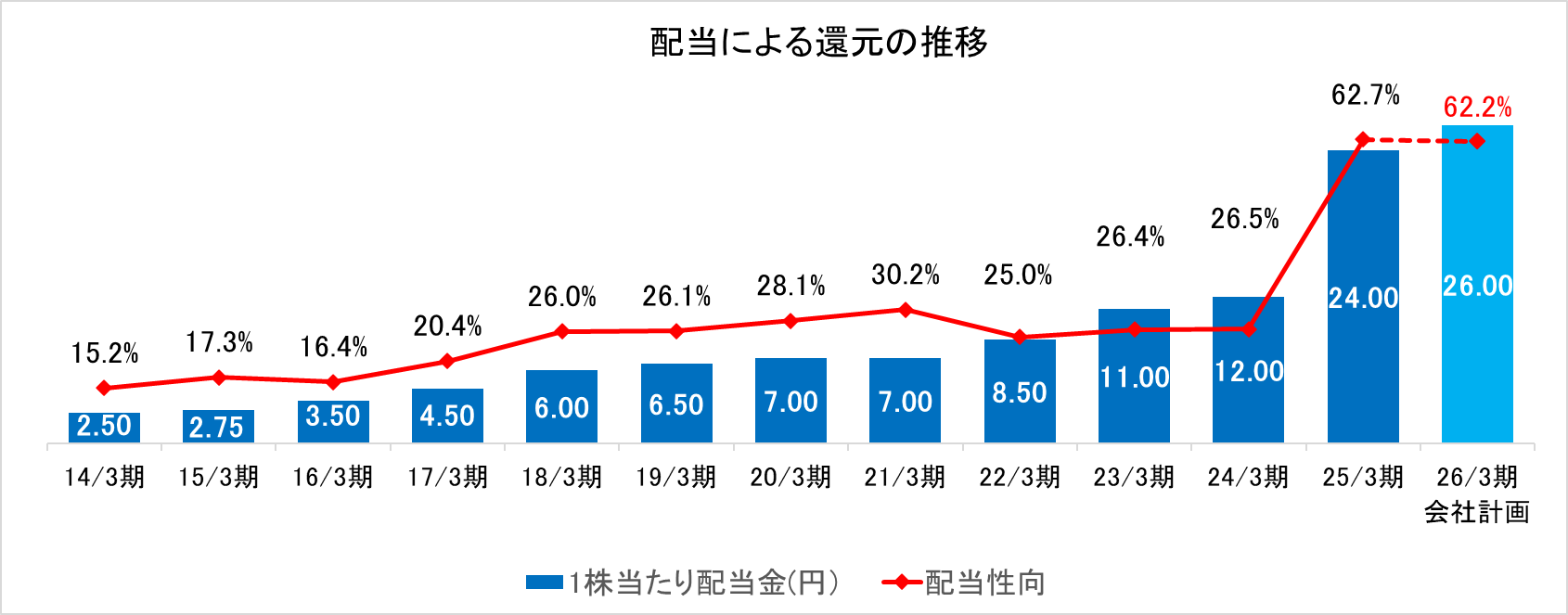

- 26年3月期の会社計画は、前期比9.9%増の売上高700億円、同6.8%増の営業利益85億円。売上高は、主力であるアシスタンスサービス業務の引き続きの成長と、その骨子となるロードアシストサービスやホームアシストサービスの現場対応への投資も継続し、差別化を図りながら価値あるサービス提供により増収を見込む。営業利益は、賃金上昇や物価高騰に起因するコスト増はあるものの、AIを含めたDX化での業務改善や取引企業との価格転嫁を推し進め、増益を見込む。配当は、前期の24.00円/株から2.00円増配の26.00/株(中間13.00円/株、期末13.00円/株)の予定。予想配当性向は62.2%となる。

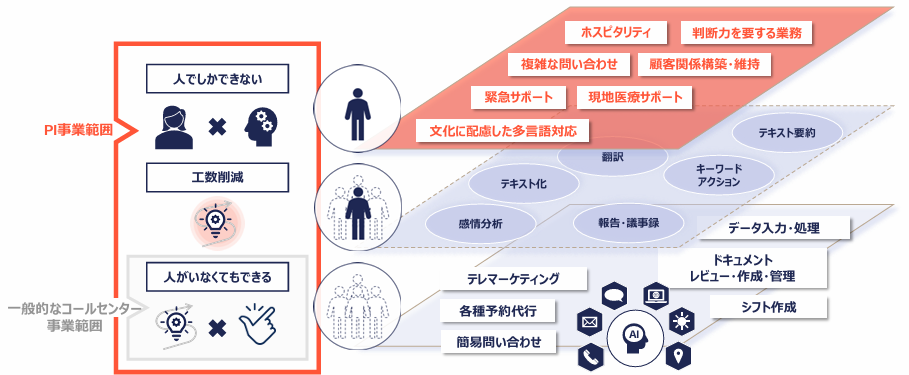

- 同社では今後人とテクノロジーのハイブリッド活用を積極的に推進する考えだ。アシスタンスサービスでは、エンドユーザーとの直接の接点は臨機応変にサポート内容を判断し、ホスピタリティを提供できる「人」での対応が必要となる一方、オペレーターのサポートや、応対内容の要約などはテクノロジーを活用して品質と効率性を高めていく。同社ではエンドユーザーとの直接の接点以外は聖域を設けず、業務プロセスの各所でテクノロジーの導入・効率化を推進する方針で、テキスト化・要約、シフト作成自動化に加え、RPA(Robotic Process Automation)やチャットボット分野でも大幅な効率化を目指している。これらテクノロジーの導入による効率化の進捗状況および、いつ頃から収益性向上に結び付き、営業利益率が上昇トレンドへ転じるのか注目したい。

1.会社概要

「エンドユーザー(消費者)の不便さや困ったことに耳を傾け、解決に導く事業創造を行い、その発展に伴い社会の問題を解決し、貢献できる企業として成長する。」という経営理念の下、国内外でBPO(ビジネス・プロセス・アウトソーシング)事業を展開している。サービスの主なものは、自動車保険加入者にサービスを提供するロードアシスタンスサービス(トラブル通報を受付、現場への駆け付けサービスを提供し困りごとの解決までをワンストップで実行する)、海外における日本人駐在員の現地での傷害・病気に対処するヘルスケアプログラム(https://www.hcpg.jp/)、物件の管理会社等と契約しマンションの入居者に提供するホームアシストサービス(水漏れ、鍵開け、ハウスクリーニング等)、駐車場管理会社向けのパークアシストサービス等。いずれのサービスも馴染みはあるが、B to B toCの事業形態をとっているため、言い換えると、サービス提供の際はクライアント企業(損害保険会社、自動車関連会社、不動産管理会社等)の社名を名乗って対応するため、“プレステージ・インターナショナル”という同社の社名を耳にする事は少ない。

(1)グループ経営理念とグループ事業方針

グループ経営理念

エンドユーザー(消費者)の不便さや困ったことに耳を傾け、解決に導く事業創造を行い、その発展に伴い社会の問題を解決し、貢献できる企業として成長する。

グループ事業方針

プレステージ・インターナショナルグループは、社会に必要とされ、クライアント企業から信頼され、エンドユーザーから感謝されるソリューションを提供できるグループを標榜し、社会貢献を常に念頭におきながらクライアント企業、株主、社員、地域と共に繁栄できるグローバルカンパニーを目指します。

(2)事業セグメントの概要

同社グループは主に7つの事業を提供している。同社が展開する事業の多くは、「困った人に耳を傾け、解決に導く」という創業からの変わらぬ想いをベースに、エンドユーザーが必要とするサービスを生み出し提供している。

◎オートモーティブ事業

損害保険会社や自動車メーカー及びディーラー等をクライアントとし、そのエンドユーザーに向けた顧客対応やロードサービスの提供を担っている。特に、自動車のトラブルでお困りの声を同社のコンタクトセンターで受け付け、グループ会社及び同社の品質基準を満たす協力会社が現場対応を行うことで、問題の受付から解決まで技術や接客面ともに均一で質の高いサービスの提供を実現している点は同社グループならではの強みである。緊急対応が求められる際にも、ITソリューションと最適化したバックアップ体制の融合により、24時間365日いつでも迅速に解決へ導く。

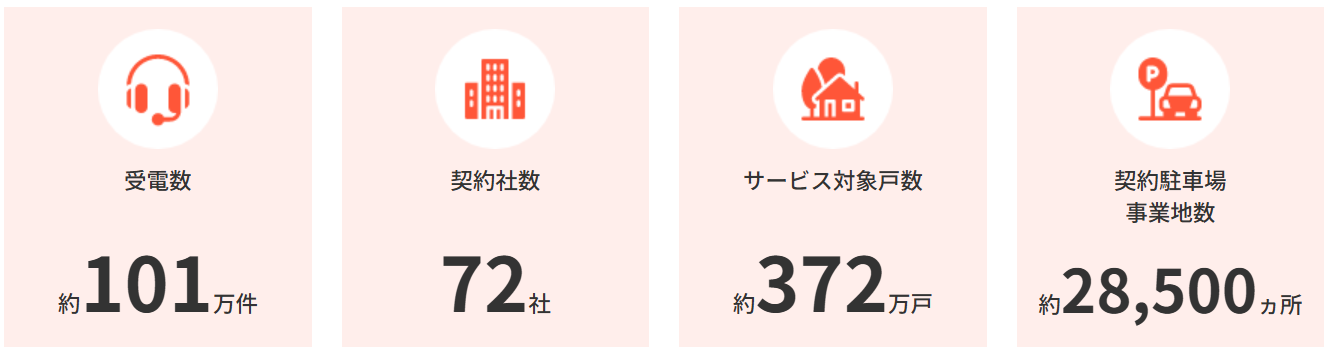

(同社HPより/2025年3月末時点)

◎プロパティ事業

「住まいの提供」から「暮らしに関する価値提供」へと使命が移行しているクライアント企業を下支えする事業を多角的に展開している。住まいを建てたあと、入居したあとにこそ、長く安心して暮らしていくためのサービスとして住宅トラブル(水回り、電気設備、建具、鍵、ガラスなど)に対するお困りごとを24時間365日受付し、グループ会社のスタッフが現場対応(住まいの点検、修繕、応急処置など)を担う駆けつけサービスを提供している。また、コインパーキングやカーシェアリングステーションにおけるトラブルや保守点検等をサポートするパークアシストサービスを提供している。

(同社HPより/2025年3月末時点)

◎グローバル事業

海外旅行保険を提供する損害保険会社や駐在員を持つ海外進出企業などに向け、渡航者が怪我・病気に見舞われた際のサポートサービスを提供している。海外旅行者、駐在員・帯同家族などの被保険者に対し、24時間対応の電話相談窓口やクレームエージェントとしての機能、「キャッシュレス・メディカルサービス」などのメディカルサポート、USドル決済のクレジットカード運営等を行う事業で、世界18ヵ国30拠点(2025年3月末現在)のグローバルネットワークと医療機関との連携によって、各国で異なる事情や現地での細かなニーズへの対応を可能にしている。

(同社HPより/2025年3月末時点)

◎カスタマー事業

クライアント企業がエンドユーザーへ提供する商品やサービスの付加価値向上と経営リスクの低減、長期にわたる「安心」「信頼」という価値を創造する事業として、お客様相談室等のカスタマーサポートサービスや、家電機器故障の修理受付、テクニカルサポートなど機器保証の総合サービスを展開している。同社グループが初めて試みるサービス領域や将来的に成長の見込まれるビジネスも複数担っており、培ってきたコンタクトセンター運営のノウハウと、長期雇用による経験豊かな人財より、高品質なサービスを安定的に提供している。

(同社HPより/2025年3月末時点)

◎金融保証事業

家賃、医療費用、介護費用や養育費といった、生活に関わる金融商品の保証に関わる各種サービスを提供している。主に不動産管理会社や医療機関、介護事業施設等をクライアントに持ち、エンドユーザー(入居者や利用者)の滞納リスクを引き受けている。それにより培ったノウハウを生かし、独自のサービスに展開している。

(同社HPより/2025年3月末時点)

◎IT事業

同社グループの業務全般の下支えとして、基幹システムやIT技術の提供により業務遂行を総合的に担っている。コンタクト業務に必須な通信システムの構築・保守、手配や査定の自動化ツールを独自に開発・運営し、人の力が最大限に発揮できる環境をITの活用により整えている。

◎ソーシャル事業

BPO拠点の設立による雇用創出だけでは達成できない地方課題の解決を同社グループの重要課題とし、地域の活性化とそれによる企業の成長を目指す事業。女子スポーツチーム「プレステージ・インターナショナル アランマーレ」は地域社会のハブとなり、自治体や他のパートナー企業と共創しながら地域の発展を目指す。各地域のBPO拠点に併設している「オランジェリー保育園」は育児をしながら働く人々のサポートを行うなど、様々な取り組みを展開している。

(同社HPより/2025年3月末時点)

(3)沿革

玉上社長が、7年間にわたる海外生活で言葉や文化の違いにより不便な思いをした経験から、「海外でも日本にいるときのように高品質で心のこもったサービスを受ける事ができればいいのに・・・。」という思いが会社設立(1986年10月)の動機。その翌年にニューヨークへ進出し、トラブルに遭った日本人からの問い合わせに24時間日本語で対応するサービスを開始した。その後、アジア、ヨーロッパの主要都市にネットワークを広げると共にサービス内容を拡充。国内でのサービスも育成して業容を拡大した。

2001年7月にナスダック・ジャパン市場に上場し、2003年10月には、秋田県秋田市に緊急要請を24時間年中無休で受け付けるコンタクトセンターを開設(現「秋田BPOメインキャンパス」WEST棟約650席)。「長期的かつ安定した人財確保によってはじめて顧客への安定したサービスの提供が可能になる」との考えから開設した同キャンパスは、その後、2007年EAST棟(約550席)、2012年サテライト棟(約300席)と規模を拡大。高品質のインフラに対するクライアントからの評価は高く、ショールームとしての役割に加え、秋田での新たな雇用創造の一翼も担っている。2012年12月の東証2部上場を経て、2013年12月に東証1部に指定変え。2022年4月に市場再編に伴い東証プライム市場へ移行した。

(4)強み

同社は、エンドユーザーの声を受けるコンタクトセンターと、現場での解決を見出すフィールドスタッフ、またこの連携にIT技術を組み合わせて、サービスを提供している。この仕組みは同社グループ独自の特徴であり、且つビジョンでもある。変化し続けるニーズに応えていくための様々な「仕組み」と「サービス」を、クライアント企業や同社グループ会社と共に考え提供している。

(同社HPより)

また、同社の強みは、安定したストックビジネス、高品質なサービスを支えるサービス拠点、そして、この結果としての高い収益性と経営効率を実現している事。加えて、同社では、電話対応のみならず現場対応といったアシスタンスサービスによるワンストップソリューションを提供している。現場対応の内製化や全国規模のネットワークは高い参入障壁となっており、同社の競争優位性である。

①安定したストックビジネス

クライアント企業である損害保険会社等の既存顧客向け付加価値サービス(保険特約)が中心のため、外部環境による収益の振れが比較的小さい。クライアント企業との業務委託契約による料金設定は、サービス対象者数×サービス単価によって算出され、サービス対象者やサービス対象者一人当たりの利用率が向上すると、翌期の委託契約料金に反映される。特に自動車のトラブル対応は認知度の向上で導入企業や利用者が増加しており、継続的なサービス対象者数の増加と利用率の向上につながっている。同様のロードサービスを自動車メーカーや販売会社が新車販売時に付帯させる保証サービスに対しても提供しており、各社がサービス収入の拡大に力を入れている事も追い風となっている。不動産関連サービスも同様に、フロー型からの物件売り切りビジネスに依存していたマンションデベロッパー等がストックビジネスとして強化している事が追い風になっている。また、海外事業として手掛けているヘルスケアプログラム(海外赴任者の医療に関するサポート対応)は、成長著しい海外市場を目指す企業のグローバル展開が追い風になっている。

②高品質なサービスを支えるサービス拠点

高品質なサービスの提供を実現するために、国内でコンタクトセンターと現場対応サービスを展開すると共に、世界18ヵ国30拠点(2025年3月末現在)のグローバルネットワークを有する。

③国内の拠点

(同社決算説明資料より)

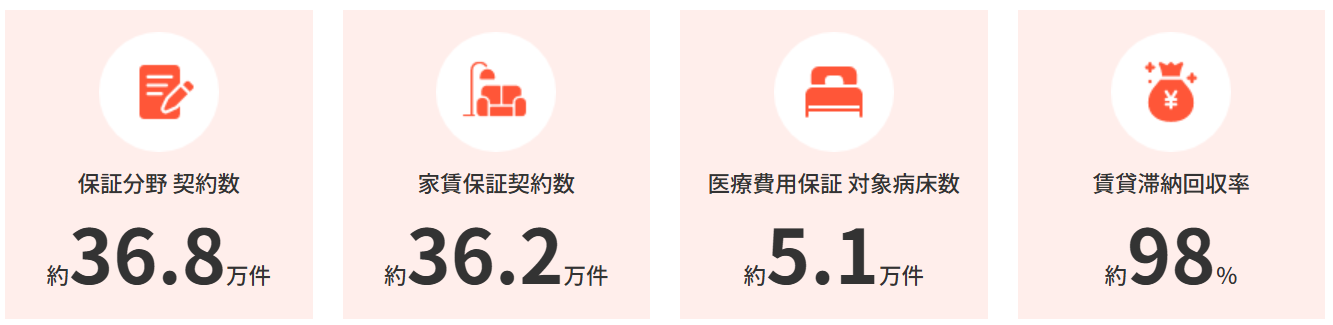

BPO拠点は、25年3月末時点でブランチを含め10拠点。稼働拠点総数は5,916席、稼働拠点におけるキャパシティ率は70.6%、事業部からの必要人員数に対する採用計画進捗率は89.8%、稼働拠点における離職率は12.6%となっている。受託能力の向上に向け、①機動的な拠点展開、②WEB化による入電量抑制、③AI活用による品質向上、④リソース活用による効率化を徹底している。

④全国主要都市において現場対応を内製

現場対応ついては、グループ会社の(株)プレミアアシストが、ロードアシスト(自動車関連)、ホームアシスト(不動産関連)、及びパークアシスト(駐車場関連)を全国の主要都市にて展開し、内製している。

トラブル現場でエンドユーザーに対応するスタッフは清潔感のあるユニフォームで統一された正社員であり、定期的にマナー講習等が実施され、サービス品質向上への取り組みには余念がない。(株)プレミアアシスト正社員による現場対応への評価は高く、競争力及び差別化の源泉となっている。

(同社決算説明資料より)

⑤グローバルにサービスを提供

同社グループは、創業当時から海外に進出し、さまざまな国と地域で事業展開を行っている。現在では、豊富な経験と長年培ったノウハウを活かし、グローバル企業として高品質なサービスをエンドユーザーへ提供するため、ネットワークを世界18ヵ国30拠点(2025年3月末現在)にまで拡大構築している。これら同社グループの各拠点で24時間365日、日本語や英語などマルチリンガル対応で提供しているサービスは、世界各地に張り巡らした約4,800医療機関のグローバルネットワークがあるからこそ可能となったサービスである。

(同社HPより)

2.中期経営計画

同社は、2025年3月期を初年度とする3か年の中期経営計画を策定し、2024年5月10日に発表した。

【新中期経営計画(第8次中期経営計画)】

◎位置づけ

同社は25/3期を初年度とし創業40周年を迎える27/3期までの 3ヵ年中期経営計画「Origin/Next 50」をスタートした。「Origin/Next 50」は創業40周年を超えて次の50年企業へ向けた前半戦である。新中期経営計画を「過去と未来の結節点(接続ポイント)」と考え、自分たちの「原点」「強み」「将来のビジョン」など、今後10年間の変化を見据え、同社グループらしくニッチでユニークかつエッジの効いた事業展開を行っていく方針である。

◎今後の事業環境

産業 | 今後の業界環境 | 今後顧客が対応必要な取り組み |

自動車産業 | ◆100年に一度の変革期 ◆コネクテッドカーや自動運転の普及 ◆CASEやMaaSなど、車利用の変化 | ◆労働力不足

◆賃金上昇

◆物価高

◆情報技術の進歩

◆環境への取り組み |

不動産産業 | ◆不動産価格の高騰、二極化 ◆IT/DXの遅れ ◆マンション管理の担い手不足 | |

保証関連産業 | ◆超高齢化や核家族化により、家賃保証は需要増 ◆SDGsへの関心の高まりや長く使う意識の高まりで、 製品保証、延長保証等は継続して拡大 | |

コールセンター産業 | ◆全産業の人手不足による需要増 ◆採用難、人件費高騰 ◆AIの普及 |

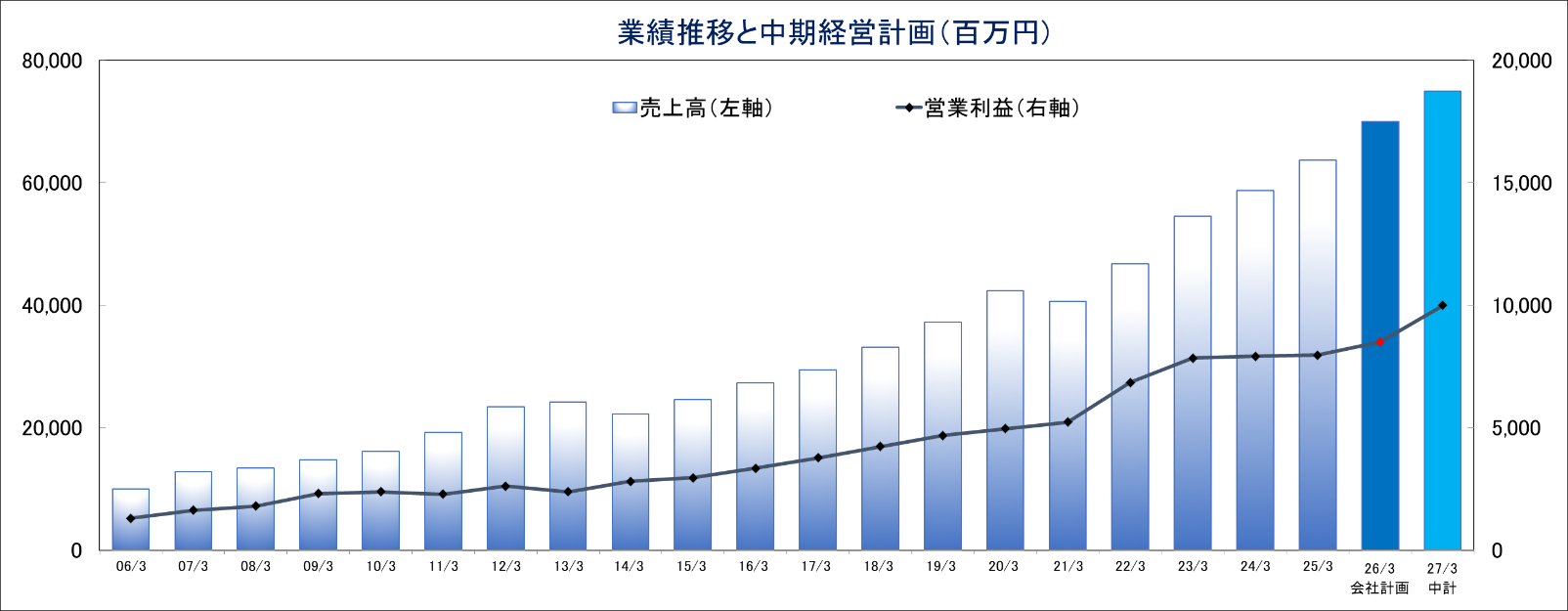

◎経営目標と業績推移

| 24/3期 実績 | 25/3期 実績 | 26/3期 予想 | 27/3期 中計目標 | 中計3年間のCAGR |

売上高 | 58,738 | 63,719 | 70,000 | 75,000 | +10.0% |

営業利益 | 7,921 | 7,961 | 8,500 | 10,000 | +9.6% |

配当性向 | 26.5% | 62.7% | 62.2% | 60%以上 | - |

総還元性向 | 35.1% | 72.9% | - | 70%以上 | - |

ROE | 13.9% | 10.8% | - | 15%以上 | - |

*単位:百万円

既存で契約しているストックビジネスのボリュームを増やすともに人手不足の環境下でアウトソーシングが拡大する周辺ビジネスを取り込むことに加え、新規事業を育成することが新中計の基本路線である。

◎全体戦略

①成長余力の創出

<既存事業の徹底的な品質と収益性の改善>

全体施策 | BPO拠点毎/各受託プロジェクト毎の収益管理 |

既存受託プロジェクトの選択と集中、適正価格化 | |

オペレーションシステムの基盤共通化 |

②サービスプラットフォーム利用型収益モデルの開発

<システムを含めた人を介さないフロー型のサービスプラットフォームを開発し提供>

現状のクライアント企業が同社のコンタクトセンターへ業務をアウトソーシングする業務形態には、クライアント企業と同社コンタクトセンター間で、連携がない、データがリアルタイムで共有されていない、運用コストが増加するなどの課題がある。今後、クライアント企業側の電話回線網を同社のコンタクトセンターシステムに組み入れることで、運営を一体化するサービスを展開する。ID毎の課金によりクライアント企業は、初期導入コストを抑制(既存のビジネスフォンを流用、インターネット環境の見直しが不要であるため)、従来使っていた社内の外線、内線電話との共存、データのリアルタイムでの共有、店舗で使用しているハンディフォン、無線など複数の通信手段の一体化が可能となり、業務の効率化を進めることが出来る。

また、今後のフロー型収益モデルとして、自動車事故で出動した際、現地で撮影した画像から、自動車の事故の損害額をAIで算出するシステムの構築など、業務処理の自動化、効率化できる仕組みを提供し、人材に頼らない収益モデルの構築にも取り組んでいく。自動車の損害額について AIが画像から見積金額を自動算出し、1件毎課金されるサービスなどの導入も予定されている。

③機動的な拠点展開

<サテライト(約100~150席規模)BPO拠点の開設により高まる需要にマッチングさせていく>

全体施策 | 大規模BPO拠点間を繋ぐサテライトとして設置を進め、点ではなく面を広げ雇用促進 |

これまで通勤が遠距離で採用が難しい地域や女性の労働への参加が高い地域をターゲット | |

受託能力の拡大を急ぐ |

◎個別事業戦略

①オートモーティブ事業

(1)自動車産業は100年に一度の変革期にあり、新たな需要の取り込みを積極化する。

CASE&MaaSへの対応 |

EV、コネクテッド、オンラインセールス、自動運転等の変化へ対応、新たな需要、変化に対して全方位でのアプローチ |

AIでの事故査定(フロー型収益) |

ロードアシストのストック収益+事故対応でのフロー・リカーリング型収益 |

オペレーションの自動システム等サービスプラットフォームの提供(フロー型収益) |

新規顧客へ損失機会の防止と収益拡大 |

(2)オートモーティブ関連領域で新たなサービスを開発する。

| 既存のサービス | 開発中のサービス |

完成車メーカー | カスタマーセンター | 自動運転、オンラインショールーム |

傷害保険 | ロードアシスト、事故受付、緊急通報 | 自動運転、事故査定 |

レンタカー | ロードアシスト | CASE |

旅客 | - | MaaS、自動運転 |

ガソリンスタンド | - | EV充電設備保守 |

ディーラー/小売店 | 延長保証、メンテナンスプログラム | 統合カスタマーセンター、オンラインセールス、 EVバッテリーリサイクル、陸送・納車 |

(3)従来のコンタクトセンター、IT/DX、フィールドによる三位一体でのサービス提供から、今後は需要に応じた機能それぞれでサービスを提供する。

②プロパティ事業

(1)賃貸マンションへの展開、次世代型管理サービス、統合型管理サービスの提供

同社は、これまで分譲マンションにおける駆け付けと現地での修繕(水漏れ、詰まり等)及び、住設機器点検をプロパティ事業の主要事業として行ってきた。今後は、賃貸マンションにおける駆け付けと現地での修繕(水漏れ、詰まり等)も積極的に展開する。また、マンション管理の担い手不足と質の低下に対応し、巡回管理とITを組み合わせた次世代型の管理サービスを分譲マンション中心に展開する。更に、賃貸マンションと分譲マンション双方でこれらサービスを総合して実施する統合カスタマーサービスの展開も計画している。

(2)次世代型管理サービスを各マンションデベロッパーと管理会社へ提供

同社は今後巡回管理とITを組み合わせた次世代型管理サービスのスマートデスク・スマートコール(スマート管理)をマンションデベロッパーや管理会社へ積極的に拡販する。このスマートデスク・スマートコール(スマート管理)は管理人不足のソリューションであり、導入したユーザーは、スマートフォンアプリやタブレット、タッチ式サイネージを通じた案内、受付、立ち会いなどのマンション管理業務のIoT化を実現でき、更に同社の強みである駆け付けサービス、定期巡回、点検、清掃、ゴミ出しなどの人でしかできない管理業務のオペレーションサービスを加えて、新たなマンション管理のサービスを提供できるようになる。

③グローバル事業

(1)海外駐在員と海外旅行者マーケットにおいて渡航前から帰国までのサービスを拡充

グローバル事業では、海外旅行保険付帯サービス(OTAI)、駐在員向けヘルスケアプログラム(HCP)、メディカルサポートプログラム(MSP)、ジャパニーズヘルプデスク(JHD)、クリニック(PHC)、クレジットカード (※米国のみ(CARD))などの渡航中のエンドユーザーに対するサービスが、現在同社の提供する主要サービスとなっている。今後は、HCPと連携し、会員の赴任前からブランドを訴求するとともに、JHD・HCP・MSP等の現地ソリューションとの連携機会を創出し、渡航前や一時帰国など人の移動タイミングでのタッチポイントを増やし、医療関連事業を中心にグローバル事業の経済圏を確立する。

(2)ジャパニーズヘルプデスクとプレミアヘルスクリニックを拡大する。

JHD (ジャパニーズヘルプデスク) | 病院内に日本人向けのヘルプデスクを構え、診療に関わる各手続きをサポート。(サポート毎に報酬が発生) | 東南アジアで53ヵ所 (24/3期末時点) |

PHC (プレミアヘルスクリニック) | 診療報酬の透明性と日本語での診療や薬の説明など、邦人向けに特化したクリニック。 | インド2ヵ所 メキシコ1ヵ所 (24/3期末時点) |

④金融保証事業

家賃債務保証は、成長と収益の柱としてより太く、強くするとともに、医療・介護費用保証は、成長ステージへ育成を進める。

成長と収益の柱である家賃債務保証は、強みの拡大と進化を図り、より強固な事業にする。成長投資を実施し、商品・サービス、技術力の強化を図るとともにM&Aなども検討する。また医療・介護費用保証は、次の成長の柱と位置付け「成長ステージ」へのせる。引き続き先行投資を実施し、顧客認知の向上、潜在客へアクセス、営業頻度のアップを図る。その他、社会変化による不足を充たす新規事業を創造する。新規事業では、挑戦投資を実施し、事業機会の探索、トライアルによる土地勘とノウハウの取得に努める。

⑤IT・DXについて

(1)シンガポールをハブにし、ベトナム・ミャンマー・タイでの開発体制を構築する。

中大規模システムの開発を担うグループ会社の株式会社PI・EISインシュアランステクノロジーでは、オフショア開発のエンジニア採用について、現在はシンガポールを中心に行っているが、今後はベトナム・ミャンマー・タイでの採用活動も行い、シンガポールをハブとした開発体制を構築する。

(2)サービスプラットフォームの共通化・省力化・自動化を推進する。

IT・DXの開発/保守体制は、24/3期末現在で国内100名、海外100名の合計200名となっている。今後IT・DXの開発/保守人員を増強し、25/3期末に国内100名、海外200名の合計300名体制、更に、27/3期末に国内100名、海外300名の合計400名体制とする。

また、今後AIを活用した開発を強化する。AIを音声や自然言語による対話サービスに活用し、入電の差配や最適化を実施する。画像理解技術の応用に活用し、事故査定に役立てる他、知的業務の支援に活用し、情報の入力/登録やバックオフィス業務の改善を図る。

◎財務戦略

①投下資本の見直し

(1)投下資本における自己資本と有利子負債の割合を見直し、3年間で自己資本比率を64.9%から50%台に引き下げる。以降も適正な自己資本を維持すべく取り組みを継続する。

(2)投資は継続しながら株主還元も同時に強化していくことを前提に、バランスよく有利子負債を活用し、自己資本増加の抑制を図る

②キャピタルアロケーション

(1)拠点展開を中心に新中計の3年間で120億円規模の積極的な成長投資を実行する。

(2)業績拡大に応じて配当性向を高め、株主還元を拡充し、新中計の3年間で130億円規模の株主還元を実施する。

営業CF 250億円 | 成長投資 | IT/DX投資等 30億円 | ◆DX/省力化のためのIT投資、システム基盤の共通化、AI 等 |

設備投資等 90億円 | ◆2024年4月に秋田県大仙市BPOブランチ100席開設済 ◆2024年6月に秋田県潟上市第二準備室160席オープン (第一準備室130席 2023年6月開設済) ◆2026年、秋田県潟上市 BPOセンター(仮称)800席開設 ◆機動的な拠点展開(5~6ヵ所) | ||

株主還元 | 株主還元 130億円 | ◆配当性向は現在の約30%から2年目までに60%以上に引き上げる ◆配当を中心に還元も、株価等を勘案し自己株買い(上限30億円)との ミックス |

③ROEの向上

(1)24/3期に13.9%であったROEを27/3期に15%まで高める。更に中期的な取り組みにより、27/3期以降のROEの更なる向上を実現する

(2)24/3期に64.9%であった自己資本比率27/3期に50%台まで低下させる。

<ROE向上に向けた中期的な取り組み>

◆フリーキャッシュの確保

◆継続的に配当額を増加

◆資本の積み上げを抑止

◆還元増加による資本の減少

◆事業成長による利益増加

◎サステナビリティ

①代表取締役社長&CEOの後継者育成計画

同社は、創業40周年の2027年以降、新CEOによる経営体制のスタートを予定している。それに向け、2024年~2025年は、

後継候補者の評価・見極め・絞込みの時期と定め、上席執行役員以上からの個別レポート提出、上席執行役員との個別面談、

指名報酬委員会による評価結果報告を実施する。また、2026年以降に指名報酬委員会、取締役会における後継者承認を経て後継者の指名と発表を行う計画である。

②SDGs

SDGs | SDGs達成を掲げ、事業活動を通して持続可能な社会の実現を目指す。 |

環境 | 脱炭素社会と資源循環型社会の実現に向けた取り組みを推進。 <BPO拠点設置太陽光パネル(岩手BPOフォートレス)、EV給電サービス展開など> |

人材 | 全従業員が働きやすく、活躍できる組織風土と体制づくりを実施。 <育休ママの集い、福利厚生の充実など> |

地域 | 地方都市において若年層や女性が夢を持って働き続けられる雇用環境を創造。 <地域開放イベントの開催、スポーツクリニックの開催など> |

ガバナンス | すべてのステークホルダーとの関係における企業経営の基本的な枠組みのあり方として理解し、株主利益及び企業価値向上のために、体制整備や従業員向け研修を推進。 |

③SDGs達成に向けたESGの取り組み

環境 | 環境への取り組み 2030年までにCO2 50%削減・2050年までに100%(ネットゼロ)削減を目標設定し、取り組みを実施。 ◆再生可能エネルギーの導入 ◆BPO拠点への太陽光パネル設置 ◆EVへの社用車切り替え ◆EV電欠サービス等への事業投資 |

社会 | 地域活性 ◆大規模BPO拠点及び周辺へのサテライト拠点を開設し、雇用創造・維持により地域活性へ貢献。 ◆サテライト拠点の新設によって広い地域での採用を強化し、また、若年層等の働き口を理由とする人口 流出を防ぎ、人々が根差す地域づくりへ貢献。 |

人・多様性 女性管理者比率50%を引き続き目標として設定し、年代や性別にとらわれず、全ての人が働きやすい環境の構築に向け取り組みを実施。 ◆多様な人材の活用 外国人雇用は、3年間100名が目標、障がい者雇用は、年間30名が目標 ◆エンゲージメント向上 職責の明確化と研修体制構築、スキルアップ機会の提供(資格取得の促進及び習得支援、アイデアコンテ スト等)、手当・インセンティブの拡大 | |

ガバナンス | ガバナンス 創業40周年を超えて次の50年企業へ、また、現経営陣のサクセッションプランの実現に向け、基盤の強化とコンプライアンス順守を徹底。 ◆開示情報の充実化 ◆次期経営層育成プランの構築 ◆BCP対策の再検証及び強化 |

④外部評価

(同社中期経営計画より)

3.2025年3月期決算概要

(1)連結業績

| 24/3期 | 構成比 | 25/3期 | 構成比 | 前期比 | 会社予想 | 予想比 |

売上高 | 58,738 | 100.0% | 63,719 | 100.0% | +8.5% | 63,000 | +1.1% |

売上総利益 | 13,757 | 23.4% | 14,037 | 22.0% | +2.0% | - | - |

販管費 | 5,835 | 9.9% | 6,076 | 9.5% | +4.1% | - | - |

営業利益 | 7,921 | 13.5% | 7,961 | 12.5% | +0.5% | 8,000 | -0.5% |

経常利益 | 8,458 | 14.4% | 8,416 | 13.2% | -0.5% | 8,500 | -1.0% |

親会社株主に帰属 する当期純利益 | 5,791 | 9.9% | 4,870 | 7.6% | -15.9% | 5,300 | -8.1% |

*単位:百万円

*数値には株式会社インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)

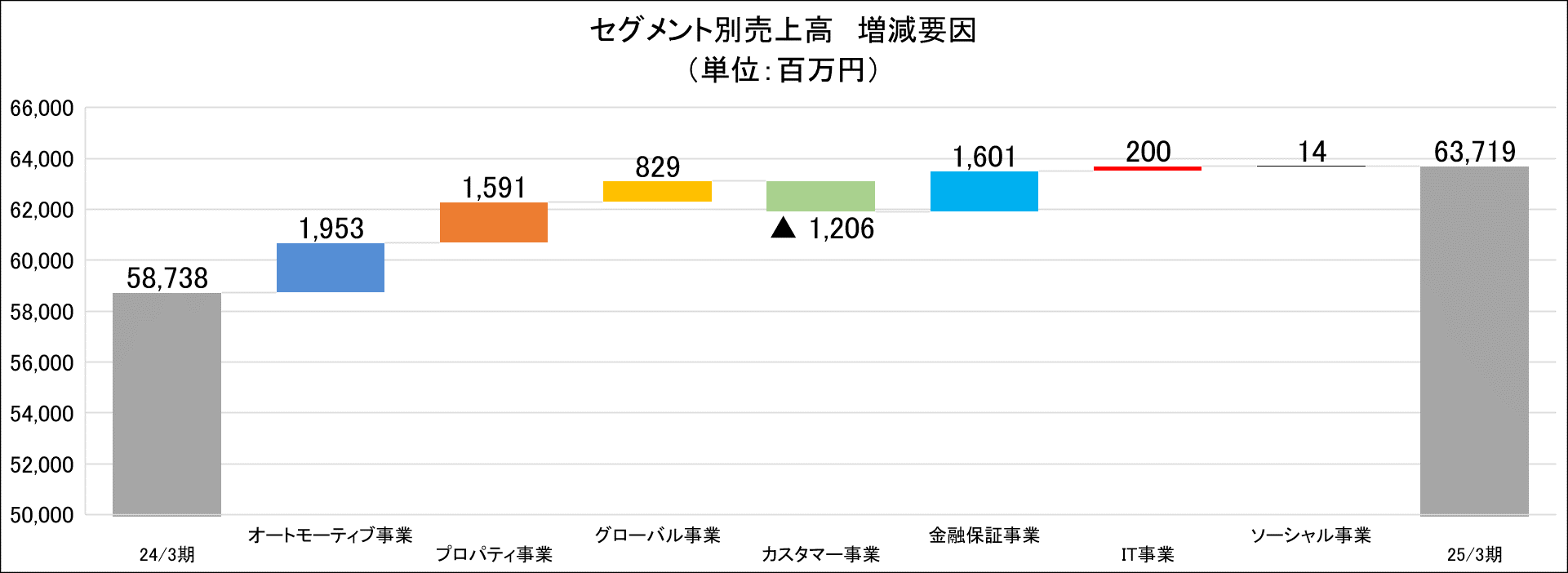

前年比8.5%増収、同0.5%増益

売上高は前期比8.5%増の637億19百万円。主力業務であるアシスタンスサービスの拡大による各セグメントでの増収に加え、金融保証事業も契約数の増加が増収を牽引し、ワクチン関連業務収束の影響を克服した。

営業利益は同0.5%増の79億61百万円。ワクチン関連業務収束に伴う収益低下の影響や、主力のオートモーティブ事業を中心とした人件及び協力会社への費用の増加があったものの、増収となったセグメントの収益によりこれを吸収し、微増となった。

売上総利益率は前期比1.4ポイント低下の22.0%、売上高対販管費比率は同0.4ポイント低下した。その結果、売上高営業利益率は12.5%と前期比1ポイントの低下となった。また、営業外収益で計上した持分法による投資利益が前期比で増加した一方、営業外費用で計上した為替差損が減少したことなどにより、経常利益率は同0.5%の減益となった。その他、前期に発生した株式売却による特別利益の減少や子会社清算による税効果の消失、賃上げ促進税制による減税額の減少等により、親会社株主に帰属する当期純利益は同15.9%の減益となった。なお、ワクチン関連業務を除いたベースでは、前期よりも売上高で11.2%、営業利益で9.5%増加した。

また、売上高は期初の計画を上回ったものの、営業利益と経常利益と親会社株主に帰属する当期純利益は期初の会社計画を若干下回った。

(2)セグメント別動向

売上高 | 24/3期 | 構成比 | 25/3期 | 構成比 | 前期比 |

オートモーティブ事業 | 25,300 | 43.1% | 27,254 | 42.8% | +7.7% |

プロパティ事業 | 7,061 | 12.0% | 8,652 | 13.6% | +22.5% |

グローバル事業 | 8,105 | 13.8% | 8,934 | 14.0% | +10.2% |

カスタマー事業 | 7,949 | 13.5% | 6,743 | 10.6% | -15.2% |

金融保証事業 | 8,971 | 15.3% | 10,572 | 16.6% | +17.8% |

IT事業 | 665 | 1.1% | 865 | 1.4% | +30.0% |

ソーシャル事業 | 683 | 1.2% | 697 | 1.1% | +2.0% |

連結売上高 | 58,738 | 100.0% | 63,719 | 100.0% | +8.5% |

|

|

|

|

|

|

営業利益 | 24/3期 | 利益率 | 25/3期 | 利益率 | 前期比 |

オートモーティブ事業 | 3,542 | 14.0% | 3,448 | 12.7% | -2.6% |

プロパティ事業 | 502 | 7.1% | 730 | 8.4% | +45.4% |

グローバル事業 | 805 | 9.9% | 1,138 | 12.7% | +41.3% |

カスタマー事業 | 1,218 | 15.3% | 797 | 11.8% | -34.6% |

金融保証事業 | 2,073 | 23.1% | 2,336 | 22.1% | +12.7% |

IT事業 | 133 | 20.0% | 114 | 13.2% | -14.3% |

ソーシャル事業 | -366 | - | -578 | - | - |

連結営業利益 | 7,921 | 13.5% | 7,961 | 12.5% | +0.5% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

オートモーティブ事業(25/3期の売上高構成比42.8%)

前期比7.7%増収、同2.6%減益。

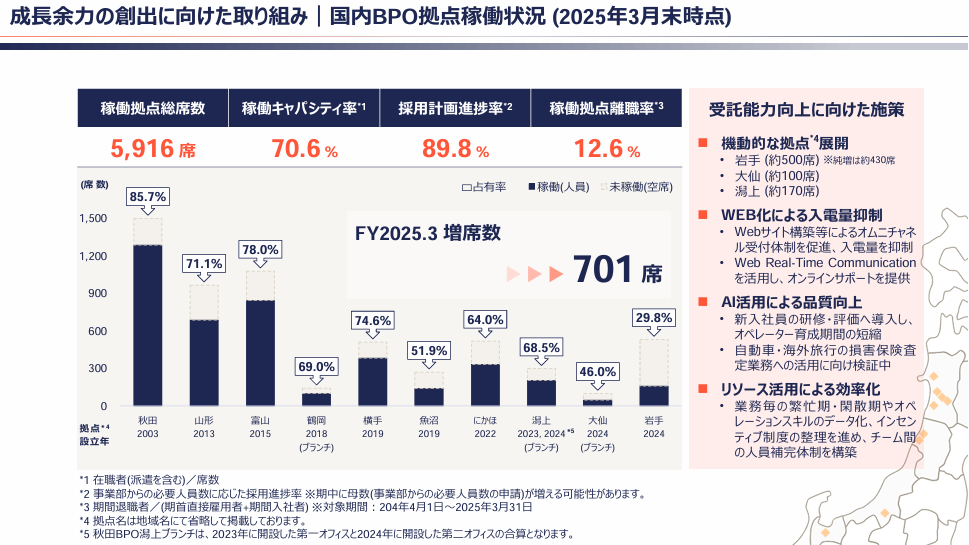

主に損害保険会社や自動車メーカー向けロードサービス等を提供しているオートモーティブ事業は、ダイレクト系自動車保険会社を中心に自動車保険の契約台数増加に伴う増収、大手カー用品クライアント企業の業務拡大及び新規の大手中古車販売企業に対するアシスタンス業務の開始により、増収となった。また、25/3期のロードアシストの総手配件数は、一部のクライアント企業との契約終了により前期比0.1%減の942,606件となった。

営業利益は、協力会社への単価や費用の上昇に加え、一部のクライアント企業に対する委託料改定が進まず、微減となった。グループ会社である株式会社プレミアアシストの現場対応の体制強化が寄与し、外注費抑制に貢献した。営業利益率は、前期比1.3ポイント低下し、12.7%となった。

その他、25/3期のPREMIER Assist 直営拠点数は前期末比1拠点減少の33拠点となったものの、合計の人員数やそれに伴った車両数は増加している。

PREMIER Assist ロードアシスト | 23/3期 | 24/3期 | 25/3期 | 増減 |

PREMIER Assist 直営拠点数 | 31 | 34 | 33 | -1 |

PREMIER Assist フランチャイズ加盟社数 うちEV用ポータブル充電器配備社数 | 85 - | 107 73 | 116 84 | +9 +11 |

PREMIER Assist 直営拠点人員数 | 254 | 278 | 309 | +31 |

PREMIER Assist 直営保有車両数 | 222 | 236 | 276 | +40 |

レッカー車 | 56 | 68 | 75 | +7 |

うちEV給電可能なレッカー車 | 45 | 56 | 62 | +6 |

積載車 | 80 | 79 | 96 | +17 |

サービスカー | 78 | 85 | 102 | +17 |

特車*バイク専用車両 | 2 | 0 | 0 | 0 |

バイク | 6 | 4 | 3 | -1 |

*同社決算説明資料をもとに株式会社インベストメントブリッジが作成

プロパティ事業(25/3期の売上高構成比13.6%)

前期比22.5%増収、同45.4%増益。

分譲・賃貸マンション・戸建ての修繕とコインパーキングのメンテナンス等を提供するプロパティ事業は、ホームアシストにおける賃貸住宅向け駆けつけサービスも計画通りに推移し業務拡大が寄与し、増収となった。

営業利益についても、賃貸住宅向け駆けつけサービスが計画通りに推移し、増益となった。グループ会社である株式会社プレミアアシストの現場対応の体制強化が寄与し、外注費抑制に貢献した。また、営業利益率は、前期比1.3ポイント上昇の8.4%となった。その他、25/3期のホームアシストの総手配件数は前期比2.1%増の148,872件で、パークアシストの総手配件数は同3.3%増の306,990件となった。

PREMIER Assist ホームアシスト | 23/3期 | 24/3期 | 25/3期 | 増減 |

拠点数 | 14 | 14 | 16 | +2 |

人員数 | 136 | 141 | 157 | +16 |

ワンストップ手配件数(千件) | 156 | 145 | 148 | +3 |

PREMIER Assistシェア | 34.2% | 35.9% | 35.9% | 0P |

PREMIER Assist パークアシスト | 23/3期 | 24/3期 | 25/3期 | 増減 |

拠点数 | 11 | 10 | 12 | +2 |

人員数 | 263 | 264 | 257 | -7 |

*同社決算説明資料をもとに株式会社インベストメントブリッジが作成

グローバル事業(25/3期の売上高構成比14.0%)

前期比10.2%増収、同41.3%増益。

海外旅行保険のクレームエージェント、駐在員向けの医療サポート(ヘルスケアプログラム)業務等を行うグローバル事業は、主力のヘルスケアプログラムにおいて新規クライアント企業の獲得及び既存クライアント企業のエリア拡大に伴う会員数増加により、増収となった。

営業利益は、海外日本語サービスを始め、委託料改定による収益改善が寄与し、増益となった。また営業利益率は、前期比2.8ポイント上昇の12.7%となった。その他、現地医療機関における日本語での受診サポートを担う「ジャパニーズヘルプデスク」の認知度向上が寄与し、会員数が増加した。

カスタマー事業(25/3期の売上高構成比10.6%)

前期比15.2%減収、同34.6%減益。

カスタマーサポートサービスを展開しているカスタマー事業は、既存業務の拡大による増収があったものの、前期までの一時的要因であったワクチン関連業務の終了、及び一部のクライアント企業との契約終了に伴い、減収減益となった。

また営業利益率も同様の理由から、前期比3.5ポイント低下の11.8%となった。

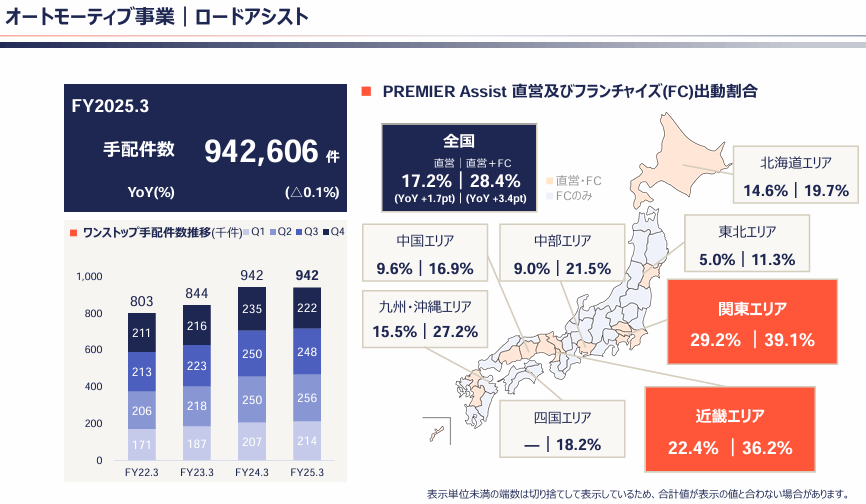

金融保証事業(25/3期の売上高構成比16.6%)

前期比17.8%増収、同12.7%増益。

家賃や医療費等、生活に関わる金融保証サービスを提供する金融保証事業の売上高は、グループ会社の株式会社イントラストが展開する家賃債務保証事業の契約件数の増加及び債務保証を任意付帯するビジネスモデルの比率増加に加え、医療費用保証事業及び介護費用保証事業の成長も寄与し、増収となった。

営業利益は、貸倒引当金等が増加したものの、増収によりカバーし、増益となった。また営業利益率は、前期比1.0ポイント低下の22.1%となった。

IT事業(25/3期の売上高構成比1.4%)

前期比30.0%増収、同14.3%減益。

ITソリューションを提供するIT事業の売上高は、サプライチェーンマネジメントシステムの開発受託が堅調に推移し、増収となった。

営業利益は、海外オフショアにおいてIT開発体制の拡大により人員を増強したため、先行費用が発生し、減益となった。また営業利益率は、前期比6.8ポイント低下の13.2%となった。

ソーシャル事業(25/3期の売上高構成比1.1%)

前期比2.0%増収、同2億12百万円の営業損失額拡大。

女子スポーツチーム「アランマーレ」の運営、保育事業及び地方創生事業を行うソーシャル事業の売上高は、女子スポーツ

チーム「アランマーレ」の認知度向上によるスポンサー収入が増加に加え、企業内保育園の新規開設により、増収となった。

営業利益は、スポーツ事業における体制・戦力強化を目的とした人件費増加に加え、保育事業における園児数定員拡大により人件費が増加し、減益となった。

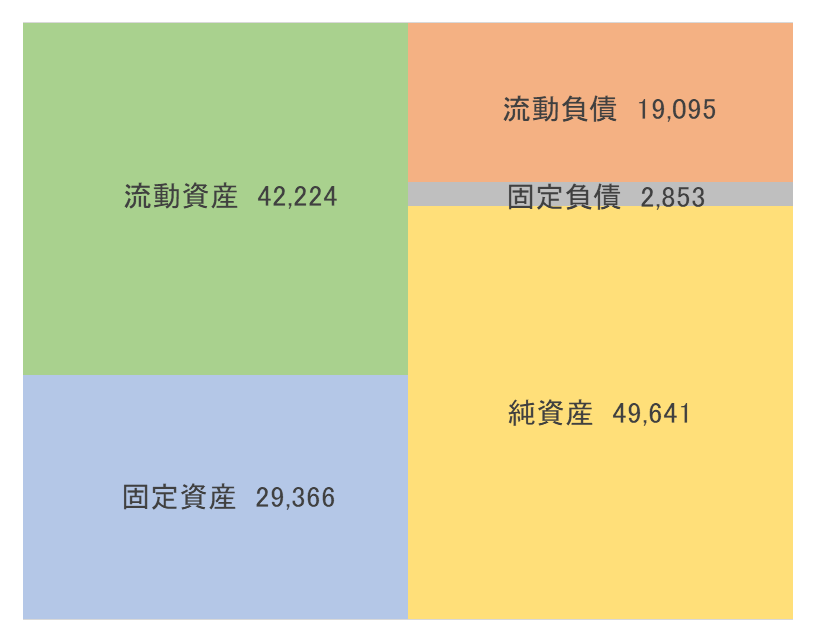

(3)財政状態及びキャッシュ・フロー(CF)

◎財政状態

| 24年3月末 | 25年3月末 |

| 24年3月末 | 25年3月末 |

現預金 | 22,790 | 23,407 | 仕入債務 | 1,422 | 1,433 |

売上債権 | 6,404 | 6,485 | 短期借入金 | 125 | 125 |

立替金 | 9,572 | 10,730 | 流動負債 | 17,778 | 19,095 |

流動資産 | 40,740 | 42,224 | 長期借入金 | 125 | - |

建物及び構築物 | 10,993 | 13,644 | 資産除去債務 | 1,956 | 2,126 |

有形固定資産 | 14,941 | 16,221 | 固定負債 | 2,832 | 2,853 |

無形固定資産 | 2,134 | 2,319 | 負債 | 20,611 | 21,948 |

投資その他 | 10,019 | 10,825 | 純資産 | 47,224 | 49,641 |

固定資産 | 27,096 | 29,366 | 利益剰余金 | 37,043 | 39,619 |

資産合計 | 67,836 | 71,590 | 負債・純資産合計 | 67,836 | 71,590 |

有利子負債 24年3月末 250百万円、25年3月末 125百万円

*単位:百万円

*有利子負債=借入金(リース債務含まず)

*株式会社インベストメントブリッジが開示資料を基に作成。

25/3期末の総資産は前期末比37億54百万増加の715億90百万円。資産サイドでは、現預金、立替金、建物及び構築物、投資有価証券等が、負債・純資産サイドでは契約負債、賞与引当金、親会社株主に帰属する当期純利益の増加に伴う利益剰余金等が主な増加要因となった。総資産の約59%を流動資産が占める等、資産の流動性が高い。自己資本比率も64.3%と、高水準を維持している。

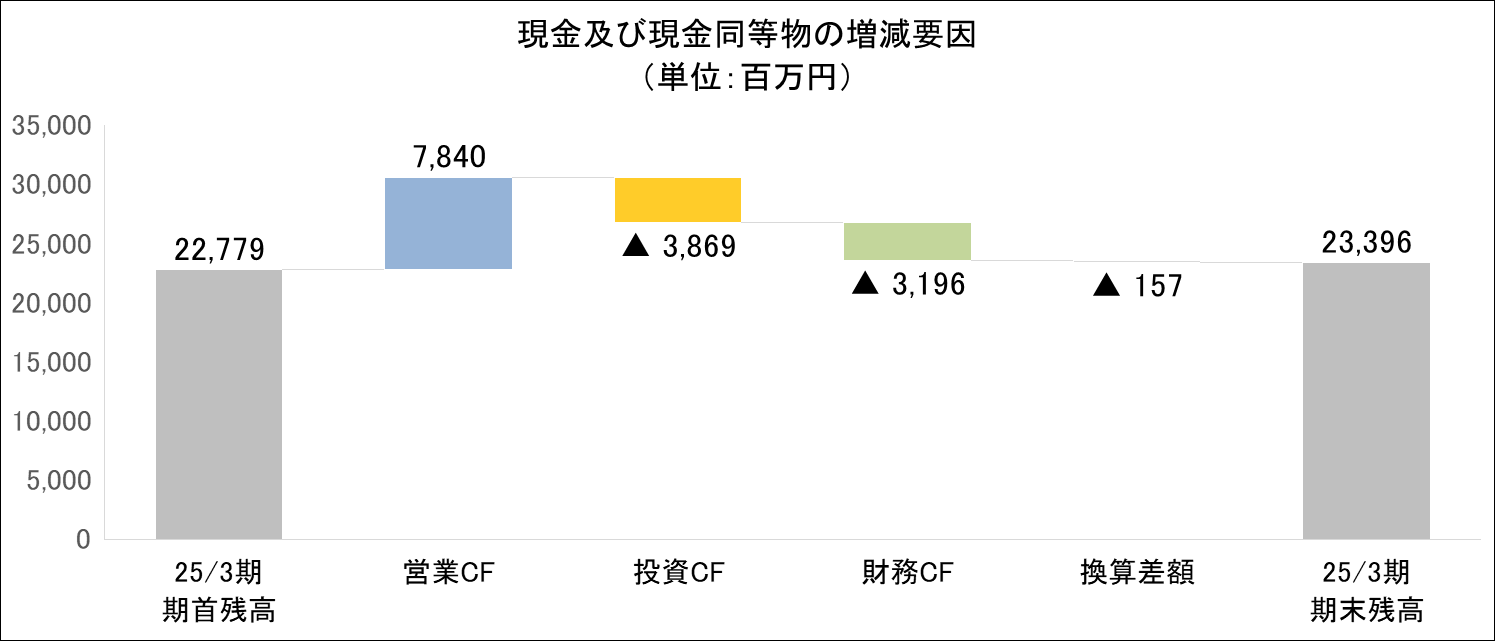

◎キャッシュ・フロー

| 24/3期 | 25/3期 | 増減 | 前期比 |

営業キャッシュ・フロー | 5,883 | 7,840 | +1,956 | +33.3% |

投資キャッシュ・フロー | -2,614 | -3,869 | -1,255 | - |

フリー・キャッシュ・フロー | 3,269 | 3,971 | +701 | +21.5% |

財務キャッシュ・フロー | -2,377 | -3,196 | -819 | - |

現金及び現金同等物の四半期末残高 | 22,779 | 23,396 | +617 | +2.7% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

CFの面から見ると、売上債権と立替金の増加額の減少などにより営業CFのプラス幅が拡大した。また、有形及び無形固定資産の取得による支出や投資有価証券の取得による支出の拡大などにより投資CFのマイナス幅が拡大したものの、フリーCFのプラス幅も拡大した。その他、配当金の支払額の増加などにより財務CFのマイナス幅が拡大した。以上により、期末のキャッシュ・ポジションは前期比2.7%増加した。

(4)サステナビリティ

◎ダイバーシティ推進プロジェクト

同社では、全従業員が安心して活き活きと働ける環境を創造し、地域社会に貢献することを重要な基本戦略と位置づけている。

2018年に発足した女性活躍推進プロジェクトから進化し、ダイバーシティ推進プロジェクトとして、個々の価値観や個性、背景を尊重し、柔軟で多様な働き方の実現を目指す。

25/3期のふり返りと課題 | |

職場でのアンコンシャス・バイアスに関するアンケートや情報発信を実施した。2018年から取り組んできた「女性活躍」の取り組みが社内に浸透し一定の成果をあげていることから、次のステップとして、女性だけでなく誰もが働きやすく・自分らしく、というテーマに移行していくために、1,000件以上のアンケート回答を分析し、今後の方針・取り組みの整理を行った。 | |

26/3月期の活動方針及び中期経営計画最終年度(27/3月期)までの目標 | ||||

◆女性活躍からダイバーシティへの移行・アンコンシャスバイアスの解消等に関する情報発信・研修を通じて、従業員の 意識改革を図る。 ◆介護・子育て・疾病等による特別休暇や有休の取得しやすい環境づくりや利用条件の再検討を図り、社内制度の利用を 促進。 | ||||

| 25/3期 実績 | 27/3期目標 | ||

女性管理職比率 | 42.0% | 50%以上 | ||

男性育休取得率 | 70.6% | 80%以上 | ||

障がい者雇用率 | 2.34% | 2.7%以上 | ||

介護を理由とした離職 | 3.8% | 3%以下 | ||

従業員エンゲージメントスコア | -69.75ポイント | -60.00ポイント | ||

◎健康経営プロジェクト

同社では、明るく健やかに働くことができる環境づくりのために、代表取締役のもと、人事統括部門・経営統括部門を事務局として健保組合及び各BPO拠点等と連携し、従業員の健康保持・促進、また身体や心の不調の防止・早期解決に向け、経営課題解決に向けた健康経営の取り組みを推進している。

25/3期のふり返りと課題 | |

従来の活動における定量データの収集・効果測定の不足を課題と捉え、戦略マップを策定し、各取り組みにおけるPDCA サイクルを意識してプロジェクト運営を行った。3カ年の戦略マップの1年目として従業員のリテラシー向上を目指し、オンラインセミナー等の施策を講じた。 | |

26/3月期の活動方針及び中期経営計画最終年度(27/3月期)までの目標 | |||

以下の2点について健康経営を通して解決すべき経営課題として設定し、各BPO拠点が主体性を持って具現化し、取り組む。 ◆心身の不調に起因する生産性の低下を回避し、労働力不足の解消を目指す。 ◆イベント等の施策を通したエンゲージメント向上を図り、離職率低減を目指す。 | |||

| 27/3期 目標 | ||

喫煙者率 | 15%以下 | ||

BMI普通体重維持者率 | 68%以上 | ||

4.2026年3月期業績予想

(1)連結業績

| 25/3期 実績 | 構成比 | 26/3期 会社計画 | 構成比 | 前期比 |

売上高 | 63,719 | 100.0% | 70,000 | 100.0% | 9.9% |

営業利益 | 7,961 | 12.5% | 8,500 | 12.1% | 6.8% |

経常利益 | 8,416 | 13.2% | 8,900 | 12.7% | 5.7% |

親会社株主に帰属 する当期純利益 | 4,870 | 7.6% | 5,300 | 7.6% | 8.8% |

*単位:百万円

前期比9.9%増収、同6.8%営業増益の予想

近年の物価高騰や賃金上昇により価格転嫁の動きが広がっているものの、常態化し急速に進む価格転嫁は取引企業から理解が得られ難いケースも存在し、AIを含むDX化や業務効率の向上など含め付加価値を高めたサービス、価格が求められている。こうしたことから、AIを含めIT関連の開発体制の強化、投資を進める。

26/3期の会社計画は、前期比9.9%増の売上高700億円、同6.8%増の営業利益85億円の予想。

売上高は、主力であるアシスタンスサービス業務の引き続きの成長と、その骨子となるロードアシストサービスやホームアシストサービスの現場対応への投資も継続し、差別化を図りながら価値あるサービス提供により増収を見込む。

営業利益は、賃金上昇や物価高騰に起因するコスト増はあるものの、AIを含めたDX化での業務改善や取引企業との価格転嫁を推し進め、増益を見込む。売上高営業利益率は、前期比0.4ポイント低下の12.1%を計画。

配当は、前期の24.00円/株から2.00円増配の26.00/株(中間13.00円/株、期末13.00円/株)の予定。予想配当性向は62.2%となる。

(2)セグメント別見通しと主な戦略

売上高 | 25/3期実績 | 構成比 | 26/3期会社計画 | 構成比 | 前期比 |

オートモーティブ事業 | 27,254 | 42.8% | 29,720 | 42.5% | +9.0% |

プロパティ事業 | 8,652 | 13.6% | 9,410 | 13.4% | +8.8% |

グローバル事業 | 8,934 | 14.0% | 10,100 | 14.4% | +13.0% |

カスタマー事業 | 6,743 | 10.6% | 7,200 | 10.3% | +6.8% |

金融保証事業 | 10,572 | 16.6% | 12,000 | 17.1% | +13.5% |

IT事業 | 865 | 1.4% | 610 | 0.9% | -29.5% |

ソーシャル事業 | 697 | 1.1% | 960 | 1.4% | +37.6% |

連結売上高 | 63,719 | 100.0% | 70,000 | 100.0% | +9.9% |

|

|

|

|

|

|

営業利益 | 25/3期実績 | 利益率 | 26/3期会社計画 | 利益率 | 前期比 |

オートモーティブ事業 | 3,448 | 12.7% | 3,300 | 11.1% | -4.3% |

プロパティ事業 | 730 | 8.4% | 850 | 9.0% | +16.4% |

グローバル事業 | 1,138 | 12.7% | 1,190 | 11.8% | +4.5% |

カスタマー事業 | 797 | 11.8% | 990 | 13.8% | +24.2% |

金融保証事業 | 2,336 | 22.1% | 2,600 | 21.7% | +11.3% |

IT事業 | 114 | 13.2% | 90 | 14.8% | -21.1% |

ソーシャル事業 | -578 | - | -520 | - | - |

連結営業利益 | 7,961 | 12.5% | 8,500 | 12.1% | +6.8% |

* 単位:百万円

【オートモーティブ事業】

会社計画は、前期比9.0%増収、同4.3%減益。

売上高は、主力のロードサービスにおいて手配件数や契約台数の増加、物価上昇に伴う委託料改定、新規クライアント企業の獲得により増加を見込む。また、一方、営業利益は、物価上昇に伴う仕入れの増加や人件費の上昇により、減少する見込みである。営業利益率は、前期比1.6ポイントの低下を見込む。

【プロパティ事業】

会社計画は、前期比8.8%増収、同16.4%増益。

売上高は、賃貸物件向けの駆けつけサービスの引き続きの拡大を受け、金融保証事業との相乗効果の最大化を目指し、ホームアシストの業務拡大や価格適正化により、増加を見込む。営業利益も、売上高の増加が寄与し、増加する見込みである。営業利益率は、前期比0.6ポイントの上昇を見込む。

【グローバル事業】

会社計画は、前期比13.0%増収、同4.5%増益。

売上高は、ヘルスケアプログラムの新規クライアント企業獲得をはじめ、委託料改定により増加を見込む。一方、海外拠点の営業体制強化、海外旅行保険関連のシステム投資等により、営業利益の伸びは緩やかとなる見込みである。営業利益率は、前期比0.9ポイントの低下を見込む。

【カスタマー事業】

会社計画は、前期比6.8%増収、同24.2%増益。

売上高は、クレジットカード関連のチャット対応業務拡大等に増加を見込む。営業利益は、低採算事業からの撤退や解約により、売上の成長率を上回る見通しである。営業利益率は、前期比2.0ポイントの上昇を見込む。

【金融保証事業】

会社計画は、前期比13.5%増収、同11.3%増益。

売上高は、グループ会社の株式会社イントラストにおいて家賃債務保証事業が継続的に成長する見込みである。更なる成長へのチャレンジとして医療・介護分野の保証サービスの拡大に注力する。営業利益は、売上高の増加が寄与する見込みである。営業利益率は、前期比0.4ポイントの低下を見込む。

【IT事業】

会社計画は、前期比29.5%減収、同21.1%減益

売上高及び営業利益は、システムの納品減少が影響する他、国内でのエンジニア採用による費用が先行する見込みである。営業利益率は、前期比1.6ポイントの上昇を見込む。

【ソーシャル事業】

会社計画は、前期比37.6%増収、58百万円の営業損失の縮小。

売上高は、認知度向上による協賛金やホームゲームのチケット収入等により増加する見込みである。

営業損失は、スポーツ事業において選手の獲得や運営チームの協会により費用が増加するものの、売上高の増加により赤字幅が縮小する見通しである。

(3)人とテクノロジーのハイブリッド活用の方針

自動車事故時や故障、自宅での水回り等のトラブル、病気といったアシスタンスサービスが主な業務である特質上、エンドユーザーとの直接の接点は臨機応変にサポート内容を判断し、ホスピタリティを提供できる「人」での対応が必要となる。一方、オペレーターの適切な判断をサポートする機能や、応対内容の要約などはテクノロジーを活用して品質と効率性を高めることが不可欠となっている。今後同社は人とテクノロジーのハイブリッド活用を積極的に推進する。

(同社決算説明資料より)

【テクノロジーの導入事例】

エンドユーザーとの直接の接点以外は聖域を設けず、業務プロセスの各所でテクノロジーの導入・効率化を推進する。

テキスト化・要約 | |

1件当たりの対応時間8.5分を 40%削減し、5分とする | <導入効果> ◆自動要約機能によるACW(平均後処理時間)の短縮 ◆ヒアリング内容の失念による履歴登録漏れの抑止 ◆経験の浅いオペレーターのサポートが可能 |

シフト作成自動化 | |

1カ月あたりのシフト作成・調整作業時間 36時間を55%削減し、16時間とする | <導入効果> ◆シフト作成に加え、シフトの配布、希望聴取の工数削減 ◆公平なシフト作成による従業員満足度の向上 ◆効率的なシフト作成によるシフトカバレッジ率の向上 |

RPA(Robotic Process Automation) | |

1カ月あたりの作業時間280時間を 67%削減し、140時間とする | <導入効果> ◆請求書発行・FAX送信等、庶務業務の工数削減 ◆ヒューマンエラーの防止 ◆システム開発が不要なため、各チームの自発的かつ柔軟な業務効率化を 実現 |

チャットボット | |

1カ月あたりの自動応答誘導本数 約4,000本を10%向上し、 約6,500本とする。 | <導入効果> ◆緊急度の高いトラブルの優先対応を実現 ◆応答時間の短縮 ◆定期的な運用改善・学習により、さらなる効果の向上も可能 |

(4)株主還元

◆当性向は第8次中期経営計画の2年度目までに60%程度に引き上げる。

◆8次中期経営計画の最終年度までに総還元性向70%以上とし、株価の状況を勘案し自己株買い(上限30億円)のミックスで総額130億円の株主還元。

◆今後ROE及び配当利回りなどを再び向上させ魅力ある投資対象とするため、収益はもとより、還元策を拡大。

◎配当による還元

◎自己株式取得

【25/3期の取り組み】

◆2024年12月2日~2025年1月15日において、総数740, 300株(総額499, 959, 300円)の自己株式を取得。

【26/3期の取り組み】

◆2025年5月30日に1,500,000株(消却前の発行済株式総数に対する割合:1.17%)の自己株式の消却を実施。

◆2025年6月2日~2025年9月22日において、総数750,000株(総額500, 000, 000円)の自己株式の取得を予定

(消却前の発行済株式総数に対する割合:0.59%)。

5.今後の注目点

同社では今後人とテクノロジーのハイブリッド活用を積極的に推進する考えだ。アシスタンスサービスでは、エンドユーザーとの直接の接点は臨機応変にサポート内容を判断し、ホスピタリティを提供できる「人」での対応が必要となる一方、オペレーターのサポートや、応対内容の要約などはテクノロジーを活用して品質と効率性を高めていく。同社ではエンドユーザーとの直接の接点以外は聖域を設けず、業務プロセスの各所でテクノロジーの導入・効率化を推進する方針で、テキスト化・要約、シフト作成自動化に加え、RPA(Robotic Process Automation)やチャットボット分野でも大幅な効率化を目指している。これらテクノロジーの導入による効率化の進捗状況および、いつ頃から収益性向上に結び付き、営業利益率が上昇トレンドへ転じるのか注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 6名、うち社外2名 |

監査役 | 4名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2025年4月1日)

基本的な考え方

当社グループにおけるコーポレート・ガバナンスとは、エンドユーザー、クライアント企業、株主、従業員、地域等の各ステークホルダーとの関係における企業経営の基本的な枠組みのあり方と理解しております。

コーポレート・ガバナンスの充実・強化は株主利益及び企業価値向上のための責務と考え、以下の方針を定めています。

1.株主の権利を尊重し、平等性を確保する。

2.各ステークホルダーとの適切な協働を図る。

3.会社情報を適切に開示し、透明性の確保を図る。

4.公正・透明で迅速果断な判断を可能にする取締役会等の体制の構築に取り組む。

5.株主との適切な対話を行う。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社はコーポレートガバナンス・コードの各原則を全て実施しております。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

原則 | 開示内容 |

■原則1-4(政策保有方針)

| (1) 政策保有株式に関する方針 当社グループが純投資目的以外の目的で株式を保有する場合、取引先の株式を保有することで中長期的な関係維持、取引拡大、シナジー創出等が可能となるものを対象としております。発行会社の株式を保有する結果として当社グループの企業価値を高め、株主・投資家の皆様の利益に繋がると考える場合において、株式を保有する方針としております。 当該方針に従い、四半期毎に中長期的な経済合理性や将来の見通しについて取締役会において検証し、意義が不十分あるいは方針に合致しない保有株式については縮減を進めます。また、保有する便益やリスクが資本コストに見合っているか等を個別具体的に精査、検証します。当社グループが現在保有している政策保有株式は、定量的な保有効果については記載が困難であるものの、保有の合理性については、保有の目的に照らして、取引金額等を基に保有により想定される利益額に基づく採算性を算出し、資本コスト等との比較を行うことで、検証しております。 (2) 政策保有株式に係る議決権の行使について 当社グループが純投資目的以外の目的で保有する株式の場合、適切な議決権行使が企業のガバナンス体制強化を促し、企業の中長期的な価値向上と持続的成長に繋がるものと考え、原則としてすべての政策保有株式について議決権を行使いたします。また、議決権の行使に当たっては、投資先企業の状況や当該企業との取引関係等を踏まえた上で、議案に対する賛否を判断いたします |

■補充原則2-4-1(中核人材の登用等における多様性の確保) | 当社グループは、地方都市において、若年層や女性が夢を持って働ける雇用環境を創造し、地域社会に貢献することを重要な基本戦略と位置づけております。働く従業員一人ひとりの多様性の尊重と、多様な働き方の提案を実現できるようインクルーシブな職場環境の創出に向けて取り組みを継続しています。 (1) 女性従業員割合 2024年3月末現在、当社グループの女性従業員比率は65.3%、女性管理職比率は36.2%です。 ・女性活躍推進プロジェクトについて 2019年3月期より女性活躍推進プロジェクトである通称WEPRO(Woman Excite Project)を発足し、女性活躍推進担当の取締役を従業員から 選出し、当社グループ内における女性管理職の登用その他の施策を積極的に行ってまいりました。2024年3月期より新たな5つの意味を加え ることで、男女問わず、全従業員のWEPROとしてさらなる発展を遂げるよう活動を強化してまいります。すべての従業員の声に耳を傾け、 人事制度や人材育成方法の見直しなどを通し課題解決を図り、組織風土の醸成と働きがいのある体制づくりを実施します。 <WEPRO 新たな5つの意味> We are proactive. 積極的で前向きな We are productive. 建設的で実りの多い We are progressive. 前進する、向上する We are prosperity. 繁栄、成功する We are proud of something. 誇りに思う (2) 中途採用者、外国人従業員割合 当社グループでは中途採用比率が高く、2024年3月期新規採用者(1,188名)のうち86.4%が中途採用者です。特に海外拠点では現在新規採用者の100%が中途採用者であり、日本国籍の従業員のみならず、現地国籍を含む多様な国籍の従業員を採用しております。従来より新卒や中途採用、国籍等を問わず優秀な人材の確保に努めており、今後も継続する方針です。当社グループの従業員比率の詳細は、当該報告書の添付資料3をご参照ください。 (3) 多様性の確保に向けた社内環境整備状況 ライフスタイルに対応したワークスタイルの変革、個々の能力を活かした働きやすい環境作りを目指し、以下のような取り組みを実施しております。 ・ 企業内保育園「オランジェリー」の設置 ・ 結婚・出産・介護等で生活スタイルが一変するライフイベントが発生した際、男女ともに各種サポートが受けられる「新生活サポート制度」の導入 ・ やむを得ない理由等で退職を余儀なくされた社員を本人の希望により再雇用し、在職時に当社で培った能力・経験を再度活かしていただくための「ジョブリターン制度」の導入 ・ 柔軟な働き方ができるように1時間単位から有給休暇を取得可能とする「時間単位有給休暇制度」の導入 ・ 就業規則及び各種規程の適用において同性パートナーを配偶者とみなす制度の導入 ・ 育児短時間勤務制度の適用期間を延長 |

■補充原則3-1-3(サステナビリティについての取り組み等) | <サステナビリティについての取り組み> 当社グループは、サステナビリティ方針を定め、グループ経営理念に基づき、社会の問題を解決することで貢献し、社会や地域と共に繁栄できる企業を目指しております。 持続可能な社会のための取り組みは、企業に課せられた責務であり、企業としての成長と社会的責任を果たすことを両立させていくことが重要であると考えています。 これらを実現するために当社グループは、「人と人とのつながりから生まれる共感」を「新しい価値を創造する原動力」とし、適正な企業統治の下、社会から信頼される企業として、多様なサービスを通じた持続可能な社会の実現に向けて「サステナビリティ重要課題(マテリアリティ)」を定め、グループ一丸となってその達成に積極的に取り組んでまいります。 詳細は、当該報告書の添付資料2をご参照ください。

<人的資本への投資等> 人的資本への投資として、社員が安心・安全な環境で自分の強みを発揮させる環境構築を目指す制度を取り入れ、ポジティブに管理者へチャレンジしやすい環境を構築し、人的資本の強化をしてまいります。従業員一人ひとりが自身の力を発揮できる組織風土の醸成、やりがいをもって働くことができる体制整備を実施します。

<知的財産への投資等> 当社グループは、「エンドユーザーの不便さや困ったことを解決する」という経営理念を原点にクライアント企業に代わってエンドユーザーへ「人でしかできないサービス」を提供するBPO事業を行っております。エンドユーザーのお声を受ける「コンタクトセンター(BPO拠点)」、現場でエンドユーザーへ直接サービスを提供する「フィールド」、人でしかできない サービスを下支えする「IT・DX」という時代や価値観の変化に対応した、当社グループでしか実現できないサービス領域を創造するため、BPO事業の要となる人材を活用した「ビジネスモデル」とクライアント企業やエンドユーザー、地域との良きパートナーとしての「信頼・レピュテーション」を当社グループの価値創造において重要な知的財産、無形資産と位置づけております。さらなる顧客ニーズへの対応を行うべく「価値創造企業」として時代の変化に対応するため、東南アジアでの開発体制の構築、サービスプラットフォームの共通化・省力化・自動化、AIの活用への投資を行っております。

<気候変動への対応> 当社グループは2022年5月13日、TCFD提言への賛同を表明いたしました。 気候変動に伴うリスクと機会が財務を含む会社経営にどのような影響を及ぼすかを的確に把握すべく、データの収集分析を行い、TCFDの枠組みに基づく気候関連の情報開示を行っております。詳細は、当社コーポレートサイトの気候変動(TCFD提言に基づく情報開示)のページをご参照ください。 気候変動(TCFD提言に基づく情報開示) URL:https://www.prestigein.com/sustainability/environment/tcfd/ |

■原則5-1(株主との建設的な対話に関する方針) | 当社グループでは、持続的かつ安定的な成長と企業価値向上を図るべく、事業内容及びグループ経営理念について理解を深めていただく機会として投資家との建設的な対話を行っております。IR担当部署を中心に社内の関係部署と連携し、法令等に基づく開示及び投資家にとって重要と判断される情報について積極的な開示に努めております。また、株主総会をBPO拠点で開催している他、機関投資家向けにBPO拠点見学会を実施しており、個人投資家向けには会社説明会を適宜開催しております。株主・投資家との建設的な対話を促進するための体制・取り組みに関する基本方針は以下のとおりです。 1.株主との対話については、建設的な対話が実現するよう、代表取締役又はIR担当責任者が直接面談に臨むことを基本とする。 2.IR担当責任者は、他部署と十分な連携をとれる横断的な体制を構築する。 3.株主構造の把握に努めるとともに、株主通信の送付や決算発表後に決算説明会を開催する等して、株主との建設的な対話を促進するための取り組みを実施する。 4.代表取締役及びIR担当責任者は、取締役会において対話の状況について定期的にフィードバックを行う。また、上席執行役員以上の経営陣に対しても定期的にフィードバックを行う。 5.株主間の公平、市場の健全性の確保のほか、株主の自由な株式売買を保障する上で必要な措置として、決算説明会及び株主との面談は、すでに開示されている情報を敷衍して説明することとし、開示されていない重要事実に該当する事実については説明しない。 |

■原則5-2(資本コストを意識した経営) | 【資本コストや株価を意識した経営の実現に向けた対応】【英文開示有り】 当社は、自社の資本コストや資本収益性の現状分析を実施しております。2024年3月期において、ROEは株主資本コストを上回ってエクイティスプレッドは8.8%となっております。また、ROICもWACCを大きく上回っており、PBRについては1.3倍となっております。株価に関しては、株主・投資家との積極的な対話を行うとともに、中期的な成長戦略の発信や、開示情報の充実を通じて、当社の成長性が市場から適正かつ十分に評価されることに努めてまいります。 <2024年3月期>⇦ ROE 13.9% ROA 9.0% ROIC 15.0% WACC 5.1% 株主資本コスト 5.1% 資本コストや資本収益性については上記のとおりですが、当社では持続的な成長の実現に向け、第8次中期経営計画「成長を繋ぐ~Origin/Next 50」(2025年-2027年3月期)を策定し発表しております。同計画では、有利子負債なども活用しフリーキャッシュを確保しつつ事業成長による利益増加を基本としながら、資本の積み上げを抑止し、継続的な配当額増加や配当性向の引き上げ、ROEの向上などを目標に掲げ、投資対象として魅力ある企業を目指してまいります。 投下資本利益率:(税引後営業利益+持分法投資利益)÷(自己資本+有利子負債)の期首期末平均 株主資本コスト:リスクフリーレート(※1)+β(※2)×リスクプレミアム(※3) ※1 リスクフリーレート:国債10年の直近1年間平均利回り ※2 β:当社及びTOPIXの過去5年月次より設定 ※3 リスクプレミアム:株式市場の過去平均リターンとリスクフリーレートの乖離値として6%に設定 第8次中期経営計画の詳細は、当社コーポレートサイトの中期経営計画のページをご参照ください。また、上記の経営指標の過去5年分の値は、当社コーポレートサイトの財務諸表のページ中の「経営指標」をご参照ください。 中期経営計画 URL:https://www.prestigein.com/IR/policy/plan.html 財務諸表 URL:https://www.prestigein.com/IR/finance/financial_statement |

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(プレステージ・インターナショナル:4290)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |