ブリッジレポート:(8860)フジ住宅 2026年3月期第1四半期決算

宮脇 宣綱 社長 | フジ住宅株式会社(8860) |

|

会社情報

市場 | 東証プライム市場 |

業種 | 不動産業 |

代表取締役社長 | 宮脇 宣綱 |

所在地 | 大阪府岸和田市土生町1-4-23 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

784円 | 36,355,823株 | 28,503 百万円 | 9.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

32.00円 | 4.1% | 101.77円 | 7.7倍 | 1,518.50円 | 0.52倍 |

*株価は8/26終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*ROE、BPSは25年3月期実績、EPS、DPSは26年3月期予想。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主に帰属する 当期純利益 | EPS | 配当 |

2022年3月(実) | 118,698 | 5,871 | 5,627 | 3,869 | 107.68 | 27.00 |

2023年3月(実) | 114,473 | 6,091 | 5,744 | 3,817 | 106.65 | 27.00 |

2024年3月(実) | 120,388 | 7,264 | 6,643 | 4,559 | 126.69 | 30.00 |

2025年3月(実) | 123,927 | 7,894 | 6,987 | 4,764 | 131.61 | 32.00 |

2026年3月(予) | 126,000 | 7,200 | 5,700 | 3,700 | 101.77 | 32.00 |

*単位:百万円、EPSと配当は円。

フジ住宅の2026年3月期第1四半期決算について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.新中期経営計画(26/3期~28/3期)

3.2026年3月期第1四半期決算

4.2026年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

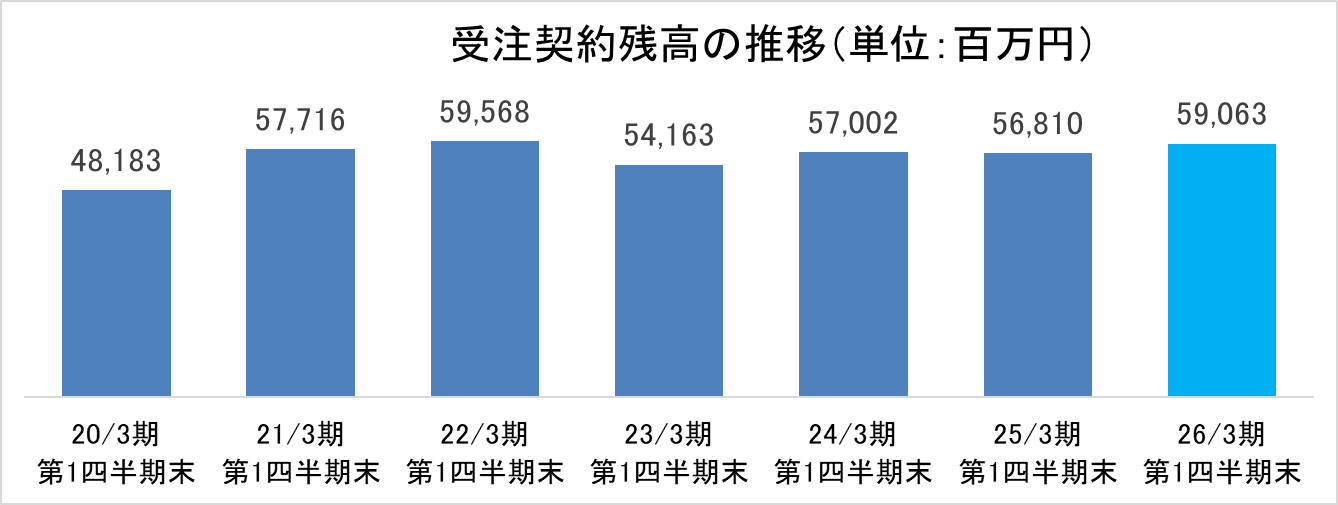

- 26/3期第1四半期は前年同期比20.9%の増収、同14.3%の経常増益。売上面では、分譲住宅セグメントにおいて、大型分譲マンションの竣工引渡しがあった。住宅流通セグメントは、前期より強化した仕入戦略が実を結び、当期は豊富な在庫を背景に販売が順調に推移した。土地有効活用セグメントも、個人投資家向け一棟売賃貸アパートの引渡し棟数が前年同期に比べ増加し、土地有効活用セグメントにリンクする賃貸及び管理セグメントも想定通り増収となり、全てのセグメントが好調に推移した。利益面では、売上総利益率が前年同期を下回った。これは主に、前年同期に収益性の高い大型素地販売を計上した影響によるものである。売上高の先行指標である受注契約残高は590億円と、第1四半期末としては高水準となり、受注状況も好調に推移した。

- 第1四半期が終わり、26/3期の会社計画は前期比1.7%の増収、同18.4%の経常減益の予想から修正なし。売上面では、主に4月に引渡済みの大型分譲マンションの販売が寄与し増加する見込みである。利益面では、将来に備えた人的資本投資の増加が影響する他、金利上昇による支払利息の増加を見込んでいる。また、配当予想も、5円増配となった前期と同額の1株当たり年32円(上期末16円、期末16円)の予定を据え置き。

- 同社が属する不動産業界では先行きに対する不透明感が増している。住宅ローン金利の上昇、建築コストの上昇、建設作業員の人手不足、仕入価格の上昇、新築住宅着工数の低迷などが代表的なリスク要因と言えよう。現状では、受注契約残高が積み上がり、高水準の在庫も抱え仕入にも大きな影響は出ていないようである。原材料価格の上昇を受け販売価格が上昇傾向にあるものの販売面への影響も小さそうである。逆風を乗り越え、今後の業績拡大に向けて順調に受注契約残高を積み上げ、良質な物件の仕入を拡大することができるのか注目される。

1.会社概要

地盤である大阪府を中心に、阪神間と和歌山市内で、戸建分譲・中古住宅等の住宅・不動産事業を展開。主力の戸建分譲は、分譲ながら間取りや設備仕様等、建築基準法の範囲内で最大限に顧客の要望を取り入れる「自由設計」と、50~200戸規模で街並みの統一性を重視した開発を行う「街づくり」に特徴がある。また、中古住宅の改装販売、金融機関とタイアップした土地有効活用事業や個人投資家向け一棟売賃貸アパート販売事業、賃貸・管理事業も事業の柱である。

販売代理や戸建住宅から派生した各事業が独自のノウハウを持ち、他の事業部門を相互に補完する(相乗効果)、単なる住宅の分譲会社ではなく地域や時代の住宅に関するあらゆるニーズに対応できる機能を備えていることが「住まいのトータルクリエイター」である同社の特長だ。地域密着型経営の特長を活かし、顧客に顔を向けた「売りっぱなし」、「建てっぱなし」のない顧客満足度の高い住宅づくりを目指している。

また、分譲住宅事業、住宅流通事業、土地有効活用事業、賃貸及び管理事業、建設関連事業からなる各事業が独自のノウハウを持ち、他の事業部門を相互に補完するバランス経営を推進するとともに、個人投資家向け一棟売賃貸アパート及びサービス付き高齢者向け住宅(以下「サ高住」)のサブリース事業を皮切りに、中古住宅アセット事業、サ高住自社保有事業と多角化を進め、景気動向に左右されないストック事業を拡大している。

(1)経営理念

• 社員のため

• 社員の家族のため

• 顧客・取引先のため

• 株主のため

• 地域社会のため

• ひいては国家のために当社を経営する

同社の経営理念は、「社員のため」「社員の家族のため」から始まる。これは、社員と社員の家族が幸せでなければ、顧客に心から喜んで頂ける仕事はできないと考えているためである。社員とその家族を大切にし、全社員が感謝の気持ちや仕事に対しての誇り、やりがい、生きがいを持つと、社員は心から顧客を大切にすることができ、その結果、取引先、株主、地域社会、国家へと全てのステークホルダーの幸せに繋がっていくと考えている。

(2)事業内容

同社は、住まいに関するあらゆるニーズに応える「住まいのトータルクリエイター」である。会社の設立後間もなく、土地の仕入・許認可の取得・設計・建築・販売の一貫体制を備えた戸建住宅事業を確立し、次に分譲マンションの設計・建築のノウハウを養った。そして賃貸マンション事業で不動産管理事業を創出し、これらがアパート・マンションの建築を請負う土地有効活用事業へと発展して、投資家向け一棟売賃貸マンションの販売事業を立上げるに至った。さらに注文住宅事業にも参入している。

地域密着型経営の特長を活かし、住まいに関する幅広い事業の相乗効果を図りながら、より高い顧客満足を実現する不動産・サービスの提供に努めている。

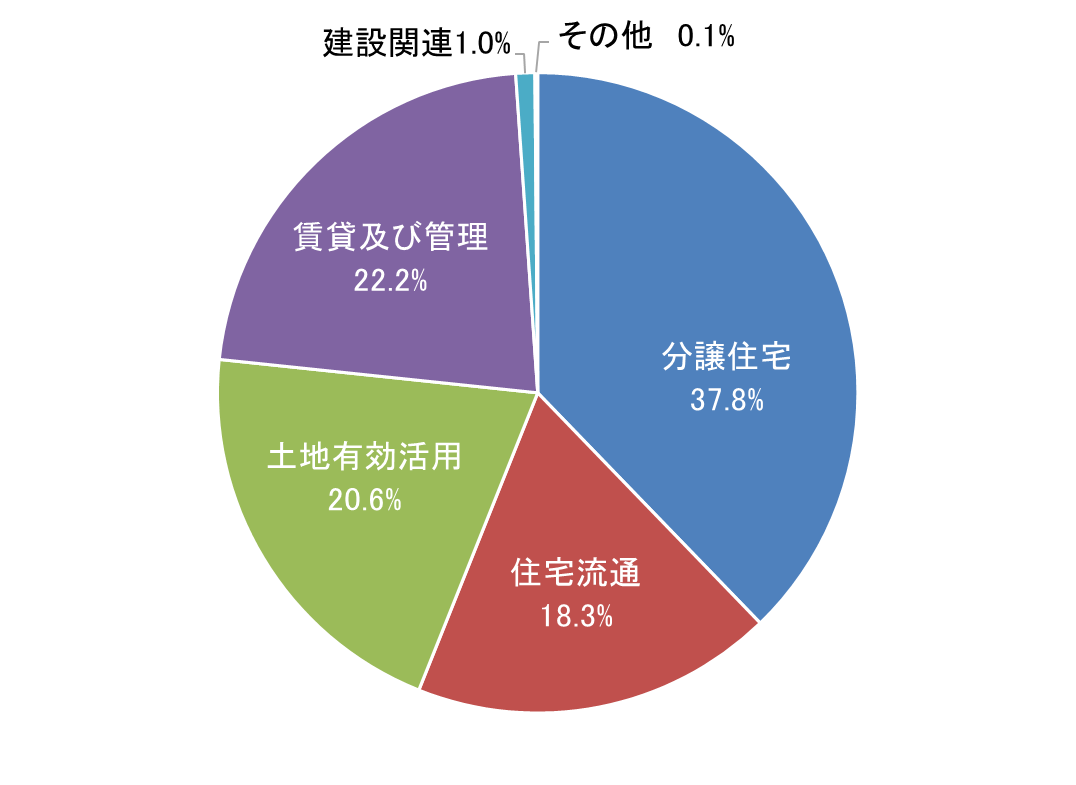

*売上構成比は報告セグメント合計(内部売上高を除く)に対する比率。

分譲住宅事業(26/3期第1四半期売上構成比37.8%)

大阪府下及び周辺地域を営業地盤として、自由設計の新築戸建住宅、建売住宅、分譲マンションの販売、注文住宅の建築請負工事を行っている。50~200戸規模の「街づくり」を得意とし、顧客自身が住まいづくりに参加する 「自由設計」、炭の自浄作用を活用した独自の換気システム「炭の家/ピュアエア」を展開している。今期は、分譲マンション11棟(745戸)の竣工引渡しを予定しており、各期のフロー収益を牽引している。

(同社HPより )

住宅流通事業(26/3期第1四半期売上構成比18.3%)

中古住宅を買取後、リノベーションを施し販売する「中古住宅買取再販事業」と入居者付き中古マンションを取得し賃料収入と再販による売却益を獲得する「中古住宅アセット事業」を展開している。 前期で構築した在庫適正化と利益重視の仕入厳選方針を継続し、競争優位性があり、収益性の高い中古住宅アセット事業を軸に、さらなる収益基盤の安定化を目指す。

(同社HPより)

土地有効活用事業(26/3期第1四半期売上構成比20.6%)

賃貸アパート、サービス付き高齢者向け賃貸住宅等の建築請負と、個人投資家向け一棟売賃貸アパートの販売を行っており、「日本一愛される土地有効活用事業部」を目指した経営方針の下、極めて高いリピート受注率と、取引銀行からの顧客紹介等により、永年クローズドマーケットのみで成り立っている。投資家のニーズは極めて強く、引き続き、需要の根強い環境が続くと考えられ業績は堅調に推移する見通しである。

(同社HPより)

賃貸及び管理事業(26/3期第1四半期売上構成比22.2%)

100%子会社フジ・アメニティサービス(株)が、賃貸アパートの建物管理や入居者募集、賃料回収等の管理業務及び分譲マンションの管理組合からの運営受託を展開し、サービス付き高齢者向け賃貸住宅は関西エリアのみの運営で全国トップクラスの運営棟数を誇っている。土地有効活用事業の建築請負や個人投資家向け一棟売賃貸アパート、分譲住宅事業の分譲マンションの販売引渡しが堅調に推移することでの相乗効果が高く、今期も引き続き堅調に推移し同社の長期安定収益基盤の要となる見通しである。

(同社HPより)

建設関連事業(26/3期第1四半期売上構成比1.0%)

2020年1月に鉄骨造や鉄筋コンクリート造の建築工事で実績のある雄健建設グループをパートナーとして迎え、サービス付き高齢者向け賃貸住宅「フジパレスシニア」において鉄骨造の住宅提供を行うほか、建築工事や土木工事を中心とした公共工事も行っている。 鉄骨造や鉄筋コンクリート造の建築工事の自社施工にて事業のラインアップの充実を図り、業績の安定拡大を目指す。

(同社HPより)

その他事業(26/3期第1四半期売上構成比 0.1%)

報告セグメントに含まれていない事業セグメントであり、同社が行っている保険代理店事業を含んでいる。

(3)同社の強み

◎お客様に顔を向けた責任を負える住まいづくり

「フジ住宅」という社名は「日本一愛される会社」をめざし、富士山にあやかり付けた社名。同社は、「家」は一生に一度か二度の買い物であり、最後まで顧客に満足してもらえる商売をしなければならないと考えている。全ての顧客に「フジ住宅は最後まできちんとやってくれる、フジ住宅で家を買って良かった」と喜んでもらえるよう、安全で安心出来る心のこもった商品とサービスの提供、顧客の期待と信頼に応えることを何よりも大切に考え、創業以来顧客に顔を向けた責任を負える住まいづくりを続けている。こうした結果、既存顧客と協力業者からの新規顧客の紹介や既存顧客からのリピート契約が多く、2025年オリコン顧客満足度®調査においても「近畿」、「大阪府」で1位を獲得する等、顧客から高い評価を得ている。

分譲住宅事業部門(新築)では、受注契約の30.0%が、既に同社から住宅を購入した顧客や同社の関係者からの紹介によるものとなっている。また、住宅流通事業部門(中古)では、仲介業者を介さず直接販売した物件の受注契約の47.6%が既に同社ら住宅を購入した顧客や同社の関係者からの紹介によるものとなっている。更に、土地有効活用事業部門では、2棟以上契約したオーナー(リピーター)が過去契約した全オーナーの約40%を占めている。これは同社の一棟売賃貸アパートの品質や賃貸管理などに顧客が満足している証である。

※分譲住宅事業部門(新築)の紹介による成約数は、複数区画を同時購入した場合、区画数に応じて加算集計している(素地販売は除く)。(同社決算説明資料より)

◎バランス経営による安定的な事業構造

同社の営業エリアは、大阪府全域、兵庫県・和歌山県の一部と限られているものの、事業部それぞれが全国レベル又は、営業エリア内でトップシェアを誇っている。分譲住宅事業部では2023年2月発売の「大阪府住宅着工棟数地域ビルダーランキング」で2021年度まで17年連続1位(2022年度以降は出典元の企業が調査を終了したため認定されていないものの、依然としてトップシェアを維持できていると同社では判断している)、住宅流通事業部では中古住宅買取再販戸数全国8位、賃貸管理部門では、サービス付き高齢者向け住宅運営棟数256棟でダントツの全国1位となっている。

出典:大阪府住宅着工棟数地域ビルダーランキングNo.1の認定は、大阪市を除くエリアの合算値。(大阪市は実績対象外) (株式会社 住宅産業研究所調べ 「‘23No.1ホームビルダー大全集」より)

出典:リフォーム産業新聞 買取再販年間販売戸数ランキング2024(2024年7月29日発行)、出典:高齢者住宅新聞2024年サマー特大号より

また、①幅広い顧客のニーズに対応するビジネスが可能、②多種多様な商品対応によるビジネスチャンスの拡大、③景気や相場の変化への耐性の高さがバランス経営の強みとなっている。

【バランスが取れた事業別売上構成比率(26/3期第1四半期)】

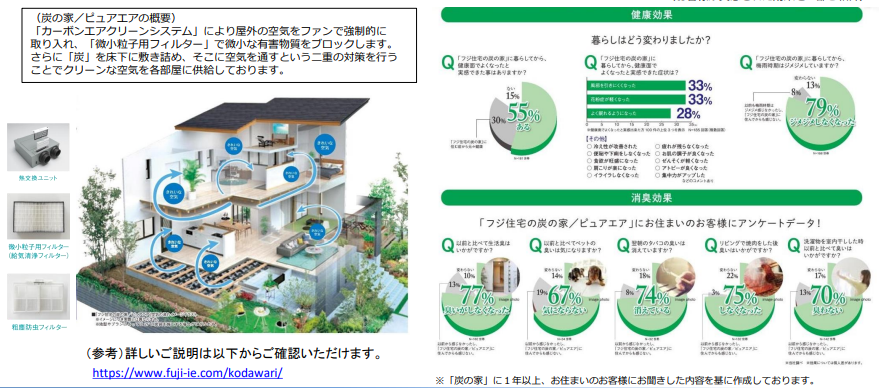

◎炭の家/ピュアエア

排気ガス等の空気環境汚染に加え、花粉、細菌、ウイルスが大きな問題になっている。これまで培った技術を集結し、徹底的に「空気」と「質」にこだわって生まれたのが同社の「炭の家/ピュアエア」である。特許取得システム「炭の家」の使用権を同社グループ営業地域内で取得しており、他社との差別化や付加価値を見出す商品として安心出来る住まいを提供している。

炭の家/ピュアエアの概要は、「カーボンエアクリーンシステム」により屋外の空気をファンで強制的に取り入れ、「微小粒子用フィルター」で微小な有害物質をブロックする。更に、「炭」を床下に敷き詰め、そこに空気を通すという二重の対策を行うことでクリーンな空気を各部屋に供給している。

また、一部の同社分譲地では、「炭の家」宿泊体験を実施している。この「炭の家」宿泊体験は2019年から実施しており、これまでに多くの方が体験している。戸建住宅を購入検討中で炭の効果に興味を持つ方に、同社戸建住宅「炭の家」のモデルハウスに無料で宿泊いただき、一日を過ごしていただくことで、炭の効果や最新住宅設備を体感して頂いている。

(同社決算説明資料より)

※顧客が実感した効果の一部

◎高い住宅性能の住まいを提供

同社は、生涯にわたり、高い満足感に包まれて暮らしていただける高品質な住まいを提供することが同社の使命であると考えている。その1つとして、自由設計住宅の全邸で住宅性能評価書を取得しており、住宅性能表示制度の6つの各項目をトップレベルでクリアできる体制を整備している。さらに、地震による揺れを低減させる制震システム「TRCダンパー」を導入し、壁の損壊や家具の転倒を防止する効果を高めている。

(同社決算説明資料より)

※上記記載内容、2025年3月31日時点のもの。

※同社では、断熱等性能等級はZEH基準である5等級を全邸クリアしており、顧客のニーズに応じて6等級をクリアした住宅を提供している。

今後、顧客のニーズや市場の動向を踏まえ、7等級が最適と判断した場合は、7等級をクリアした住宅の提供も行っていく予定。

◎地域密着だから出来る住まいづくり

同社には、「売りっぱなし・建てっぱなしにしない」という創業の精神がある。顧客の顔が見える範囲で密度の濃い事業を継続していき、アフターフォローの体制を万全にする、そのため全国展開はしないという考え方を徹底している。創業の精神に沿って、何十年と付き合っていく顧客に安心して住み続けてもらえるよう、地域密着で高品質な住まいづくりを目指している。

◎賃貸管理と連携した中古アセット事業

中古アセット事業とは、賃貸入居者付きの区分所有の中古マンション(オーナーチェンジ物件)を取得し、入居者が退去するまでの賃料で収益を上げ、退去後にリノベーションを施し再販を行う賃貸管理と連携したビジネスモデルである。同社は、空家の中古住宅にリノベーションを施し再販する買取再販ビジネスで全国トップクラスに位置しているが、本ビジネスモデルでも近畿圏で物件保有件数が973戸と、関西では同業最大手にも引けをとらないトップクラスの物件数を保有している。また、オーナーチェンジ物件を投資用物件として再賃貸、居付き販売を行う等、出口戦略も多様化しており、同社グループの賃貸管理部門を活用することで物件の属性に応じた柔軟な運用が可能となっている。2025年6月末の保有物件の平均専有面積は58.03㎡で平均築年数は約25年となっており、地域別の構成割合では大阪府が62%、兵庫県が33%と上位を占める。

保有件数と保有物件の構成割合 | ||

地域 | 保有件数(戸) | 保有件数の構成割合 |

大阪府 | 604 | 62% |

兵庫県 | 323 | 33% |

京都府 | 36 | 4% |

奈良県 | 10 | 1% |

合計 | 973 | 100% |

※2025年3月末時点で保有している物件

◎販売委託は一切なし。全て同社社員で対応

同社は、年間約1,000戸の新築分譲住宅を販売しているが、全ての販売現場で同社の社員が営業活動を行っている。同社では、土地仕入から販売、プラン設計、建築現場管理、アフターフォローまで一貫して同社社員が行う。顧客の顔が見える範囲で密度の濃い責任ある営業活動を行い、顧客満足日本一を目指し、顧客の幸せを追求している。営業担当部署では、社員個々人の営業成績グラフはなく、顧客の声やレポートグラフ等がある。同社では、顧客からの喜びの声を非常に大切にしており、創業の精神「売りっぱなし・建てっぱなしにしない」をモットーに営業活動に邁進している。

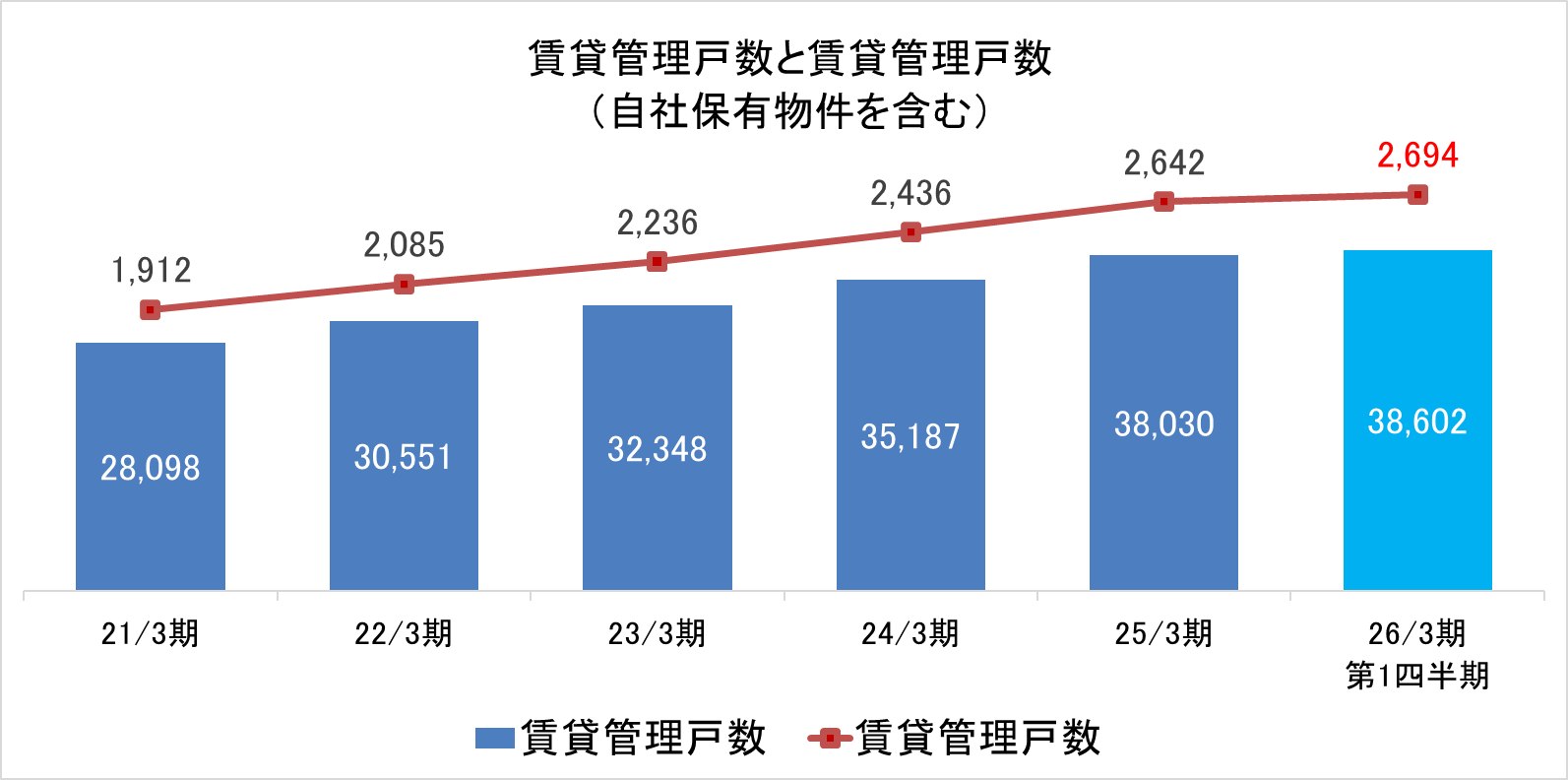

◎過去5年連続で97%前後の高稼働率を維持している賃貸管理2025年6月末現在において、管理住戸は38,602戸(管理施設数は2,694棟)、うち一括借上による管理住戸は33,997戸(管理施設数は2,516棟)、稼働率は97.6%であり、過去5年間で97%前後の高稼働率を維持している。これは、購入したオーナーが長期にわたり安心した賃貸経営を行うために物件立地を厳選していることの他、①仲介会社との強力な連携による集客力、②物件管理レベルの高さ、③分業制による迅速かつ柔軟な管理体制によるものである。

◎ 協力業者との深い信頼関係により高品質な住宅を安定的に提供

高品質な住宅を提供するため、毎月の安全衛生協議会、年1回の現場協力会大会を開催し、同社の経営理念の共有及び安全・品質管理の徹底を行っている。2024年度の現場協力会大会では約900名の協力業者が参加し、同社とともに「お客様に幸せに

なって頂くこと」を目指してくれる会社及び職方の表彰式を実施した。また、日々顧客のために尽力頂いている協力業者への感謝の気持ちを伝える場として、年に3回、感謝状の授与式も行っており、同社及び協力業者一丸となって高品質な住宅を安定的に提供することを目指し取り組んでいる。

(4)市場比較

◎ 新築分譲住宅

大阪府の新築着工数はコロナ特需以降大幅に減少したものの、同社は市場の変動に柔軟に対応し、特需前と変わらず約3%の

シェアを維持している。長期的には全国的に住宅着工数は減少傾向にあるものの、長年の地域密着型経営による知名度と「オリコン顧客満足度 調査 建売住宅 ビルダー 近畿 大阪府部門」6年連続1位が示す通り、品質やアフターサービスには絶対的な自信があり、着工数を維持することは難しくないと同社では考えている。

| 21/3期 | 22/3期 | 23/3期 | 24/3期 | 25/3期 |

大阪府新築着工数 | 24,300 | 24,661 | 25,530 | 21,471 | 21,801 |

同社 | 694 | 850 | 670 | 560 | 627 |

大阪府新築住宅着工数に対する同社のシェア | 2.9% | 3.4% | 2.6% | 2.6% | 2.9% |

(同社決算説明資料より)

* 新築着工数(一戸建新築分譲住宅+分譲マンション)は大阪府を対象とし、国土交通省「建築着工統計調査報告【住宅】」 の月次集計を参照。

同社社の実績は各年度の大阪府における引渡し戸数(自由設計住宅+分譲マンション)

◎ 中古住宅

新築価格の上昇を背景に中古物件の需要が全国的に高まる中、同社は都市部で「中古マンション」、郊外で「中古一戸建」とエリアに応じた戦略で、年間1,000戸超の販売実績を安定的に維持している。事業エリアを大阪府とその近郊に特化しながらも、過去5年の買取再販年間販売戸数ランキングでは、全国で10位以内を維持しており、直近では全国8位となっている。

| 21/3期 | 22/3期 | 23/3期 | 24/3期 | 25/3期 |

同社の中古住宅販売戸数 | 1,459 | 1,039 | 1,077 | 1,016 | 1,081 |

買取再販年間販売戸数ランキング | 5位 | 7位 | 7位 | 8位 | 8位 |

(同社決算説明資料より)

*同社の実績は各年度の近畿圏における引渡し戸数(中古戸建+中古マンション)。同社ランキングはリフォーム産業新聞の順位を参照。

◎ サービス付き高齢者向け住宅

超高齢化社会を迎え、高齢者が安心して暮らせる住まいへのニーズが高まる中、同社は「自分の親を安心して預けられる住まい」をコンセプトに、大阪府下を中心に運営棟数を着実に拡大してきた。その結果、大阪府下で棟数・戸数ともに断トツのシェアを維持し、運営棟数では全国No.1の供給実績を誇っている。

| 21/3期 | 22/3期 | 23/3期 | 24/3期 | 25/3期 |

大阪府全体 | 768 | 781 | 803 | 828 | 843 |

同社 | 171 | 190 | 200 | 217 | 230 |

大阪府全体の運営棟数に対する同社のシェア | 22.3% | 24.3% | 24.9% | 26.2% | 27.3% |

(同社決算説明資料より)

*大阪府の運営棟数は、一般社団法人高齢者住宅協会の「サービス付き高齢者向け住宅登録状況」より集計。

同社の実績は、各年度の大阪府におけるサービス付き高齢者向け住宅の供給棟数。

(5)ESG・SDGsの取組み

同社グループはESG(環境・社会・企業統治)及びSDGsと地域密着型経営である同社の事業活動との関連を意識し、社会貢献に取り組むことにより、今後も社会とともに持続的に成長し、信頼される企業グループを目指す方針である。

Environment(環境) | ||

活動内容 | 同社グループの取組み | SDGs |

環境保全に配慮した 事業活動 | 中古住宅再生事業の取組み 中古住宅のリノベーションは建替え事業に比べ、CO2排出量、廃棄物が大幅に抑えられ資源の節約に直結する。

IAQ制御搭載の全熱交換システム フジ住宅炭の家/ピュアエアでは換気にともなう熱エネルギーの損失を防ぐ「全熱交換システム」を採用する省エネに配慮した住宅。

プレカット工法 工場であらかじめ機械加工された木材を現場で組み立てるプレカット工法を採用し、廃材を抑えることにより環境負荷を軽減する。

セルローズファイバー(断熱材) 断熱材として採用しているセルローズファイバーは出荷前の新聞古紙をリサイクルしたもので、製造過程でも、一般的な内断熱材であるグラスウールを製造するよりも格段に少ないエネルギーで製造することができ、環境負荷を軽減する。

OSAKAゼロカーボン・スマートシティ・ファウンデーションへの参加 SDGsに関する一層野心的で先進的な取組みを大阪から具体化し、これを全国へと波及させることによって、2050年の脱炭素化社会実現における先導的な役割を果たしていくことを目的とした、「OSAKAゼロカーボン・スマートシティ・ファウンデーション」に参加している。 | 6.安全な水とトイレを 世界中に

7.エネルギーをみんな にそしてクリーンに

9.産業と技術革新の 基盤をつくろう

11.住み続けられる まちづくりを

12.つくる責任 つかう責任

13.気候変動に具体的 な対策を

15.陸の豊かさも守ろう |

環境保全に配慮した オフィス環境の改善 | 環境保全に配慮した様々な社内の取組み ・全営業車にハイブリッド車を導入 ・電子決裁システムによる社内書類のペーパーレス化(押印廃止) ・オフィス照明及び本社ビル社屋広告塔のLED化 ・クールビズの積極運用による省電力化 ・社内で使用した用紙を溶解処理することで再生紙として活用 ・オフィスの最大需要電力を監視し電力コントロールを行うデマンド監視装置の設置 | |

社員による環境 保全活動 | 植樹ボランティア「フジ住宅の森」(和歌山県日高郡日高川町) 和歌山県日高郡日高川町の2.16haの森林を「フジ住宅の森」と名付け、同社グループ社員・家族のボランティアによる植林並びに育林活動を行っている。この活動を通じて、地域社会の一員として地元の自然環境の保全に貢献するとともに、環境意識の向上に取組んでいる。 2024 年 11 月 30 日(土)第 6 回「フジ住宅の森」の植樹活動には53 名 の社員・社員の家族がボランティアとして参加、300 本の苗木の補植と、下草刈りを行った。 | 6.安全な水とトイレを 世界中に

7.エネルギーをみんな にそしてクリーンに

9.産業と技術革新の 基盤をつくろう

12.つくる責任 つかう責任

13.気候変動に具体的 な対策を

15.陸の豊かさも守ろう |

TCFDワーキング グループの設置 | ESG及びSDGsと地域密着型経営である同社の事業活動との関連を意識した取組みの推進 2022年4月12日にTCFDワーキンググループを設置。気候変動が同社事業へもたらす影響について、TCFD提言が提唱するフレームワークに基づき、将来の外部環境の変化を検討し、サステナビリティ基本方針に基づいた取組みを推進している。 | |

Social(社会) | ||

活動内容 | 同社グループの取組み | SDGs |

働きやすい職場環境 の構築① | 健康経営への取組み 「企業は人なり。社員の健康・幸福なくして、顧客満足、会社の発展は成し得ない。」創業当時からそう考える同社では、お客様に心から幸せになっていただくため、まずは同社で働く社員が心身共に健康であり、仕事に誇り、やりがい、生きがいを持ち、仕事上もプライベート上も充実した人生を送ることが大切であると考えている。経済産業省が東京証券取引所と共同で選定を行う「健康経営銘柄」に2016年、2018年、2019年の3回選定された。また、2025年3月には、経済産業省が日本健康会議と共同で認定を行う「健康経営優良法人2025 大規模法人部門(ホワイト500)」において、8回目の認定を受け、また、厚生労働省「がん対策推進優良企業」表彰においても、同社が優良企業として3年連続3回目の表彰を受けた。

健康経営の具体的な施策 同社では、健康推進に関する重点取組施策の方針を取締役会にて決議している。重点取組施策については、健康経営の目標値、指標を定め、中でも社員全員の健康診断の受診を重要課題と位置付けており、パート社員も対象とした健康診断について過去10年以上にわたり受診率100%を達成している。上記健康診断においては、法定の検査項目に加え多くの項目を付加している(腫瘍マーカー検査、ピロリ菌検査、全女性従業員への乳ガンエコー検査、2022年4月からすい臓ガン、胆管ガン、胆のうガンを調べるCA19-9のがんマーカー検査も導入)。法定外の健診項目のみならず再検査等についても費用を全額会社負担にて実施している。社員の健康保持・増進に向けた取組みを継続的に行い、長期的な業績向上を目指す。 | 1.貧困をなくそう

3.すべての人に健康と 福祉を

4.質の高い教育を みんなに

5.ジェンダー平等を 実現しよう

8.働きがいも経済成長 も

10.人や国の不平等を なくそう

|

働きやすい職場環境 の構築② | テレワーク導入による働き方改革の推進 ICT(情報通信技術)を活用した場所や時間にとらわれない柔軟な働き方としてテレワークを推進しており、2018年には「テレワーク先駆者百選 総務大臣賞」、2020年、2022年には「テレワーク推進賞 優秀賞」、2024年には「第25回記念テレワーク推進賞 実践部門 特別賞」に選定された。テレワークの推進は仕事と子育て・介護の両立、通勤が難しい障がい者、地方にいる優秀な人財の確保、BCP(事業継続計画)の確立等を促し、企業価値の向上に繋がるものと考えている。

スポーツへの積極的な取組み スポーツのもつ本来の価値は「国民が生涯にわたり心身ともに健康で文化的な生活を営むこと」を支えるものであるという考えに賛同し同社ではストレッチやトレーニングもできるボックス型の高気圧酸素BOX(定員 最大10名)の設置、ウォーキングイベントの実施、スニーカー通勤の歩行奨励等、スポーツに関する様々な取組みを行っている(2025年1月31日に「スポーツエールカンパニー2025」Bronzeに認定された)。 | 1.貧困をなくそう

3.すべての人に健康と 福祉を

4.質の高い教育を みんなに

5.ジェンダー平等を 実現しよう

8.働きがいも経済成長 も

10.人や国の不平等を なくそう

|

働きやすい職場環境 の構築③ | 白浜保養所の運営 グループ会社を含めたパート社員・派遣社員等を含む全ての従業員が利用できる保養所を和歌山県西牟婁郡白浜町に所有している。同保養所は白良浜まで徒歩2分の好立地に位置し、源泉かけ流しの温泉や地元の特産品などを使った美味しい料理を利用しやすい価格で提供しており、従業員が家族や大切な人とゆったりとした時間を過ごせるよう「社員のため・社員の家族のため」という想いで運営している。 | |

安心安全・美しい景観・ 地域のコミュニティ 活性化に配慮した住宅 開発 | 安心安全な街づくり 防犯面で優れた開放的で明るく美しい印象を与えるオープン外構を採用し、開放的で明るく美しい印象を与えるとともに、防犯面でも周りが見通せることから不審者が侵入しにくいというメリットがある。 街の中の道路は穏やかな曲線を基調としたカーブラインとすることにより、自然と車のスピードを抑え、街の中の安全性に配慮している。

コミュニティの活性化 子供たちから高齢者まで誰もが気軽に立ち寄れるコミュニティスペースとして、タウン内公園、集会所を設置し、そこに暮らす人々の笑顔があふれる「つながる」街づくりを目指している。 | 貧困をなくそう

2.飢餓をゼロに

3.すべての人に健康と 福祉を

10.人や国の不平等を なくそう

11.住み続けられる まちづくりを |

健康に配慮した 家づくり | フジ住宅炭の家/ピュアエア 一般的な24時間換気システム「自然給気+強制排気」に対し、同社は「ファンによる強制給気+強制排気」を採用。給気時には「微小粒子用フィルター」により有害物質をブロックし、さらに、床下に設置された炭に空気を通す二重対策を施すことで、0.5μm以上の粒径の有害物質(PM2.5・黄砂・バクテリア・花粉等)を除去し、24時間家中クリーンでキレイな空気を保つ等、健康に配慮した家づくりに努めている。 | |

アジア各国への支援 活動の協力 | アジアチャイルドサポートを通じた支援活動 2025年1月に「アジアチャイルドサポート」から感謝状を受けた。同社では、本社ビルや事業所等に募金箱を設置しており、社員や来社した顧客、協力業者から預かった募金を送っている。引き続き、支援活動への協力を続ける方針である。 | |

高齢化社会に対する 取組み | サービス付き高齢者向け住宅の展開 近年、少子高齢化が急速に進み、2040年には総人口に占める 65歳以上の割合が35%を超えると予想されている。そうした状況の中、終の棲家としての住宅のあり方と、介護や医療等のサービスの充実は重要な社会課題といえる。同社グループでは「自分の親を安心して預けられる住まい」をコンセプトに、安価で良質なサービス付き高齢者向け住宅を提供しており、運営棟数は275棟となり全国1位となっている。今後も、多くの高齢者が、安心安全、そして健康で豊かに住み続けられる住まいづくりを目指す。

ESG目標設定特約付融資「Try Now」の活用 2021年12月24日にみなと銀行より「ESG目標設定特約付融資 Try Now」を用いた5億円の融資を受けた。本融資は高齢化社会における安心・安全な住まいの普及に役立てることを目的とした、サービス付き高齢者向け住宅の供給棟数を一定数以上増加させることを目標に設定したものである。

サステナビリティ・リンク・ローンの活用 2022年10月31日に紀陽銀行より10億円、2023年4月3日に中国銀行より5億円、2024年3月29日に池田泉州銀行より5億円、2024年7月31日に関西みらい銀行より5億円、2024年12月25日に七十七銀行より5億円の「サステナビリティ・リンク・ローン」を用いた融資を受けた。「サービス付き高齢者向け住宅の供給棟数を年間約5%増加させること」を社会的課題の解決への貢献に向けたサステナビリティ活動の目標値として設定することで同社のサステナビリティ経営の高度化を図る。

「ポジティブ・インパクト・ファイナンス」の活用 2025年6月30日に紀陽銀行より10億円の「紀陽ポジティブ・インパクト・ファイナンス」の融資を受けた。本融資を活用し、事業活動による環境・社会・経済に影響を及ぼすポジティブ・インパクトの拡大及びネガティブ・インパクトの抑制を通じて、サステナビリティ経営の高度化に繋げる。 | 3.すべての人に健康と 福祉を

11.住み続けられる まちづくりを |

地域社会への貢献 | 青色防犯パトロール 岸和田警察署との取組みで、地域の子供たちの安全を守り、街頭犯罪の撲滅を目指し、「フジ住宅青色防犯パトロール隊」を発足し企業として岸和田市内の通学路の地域防犯に取り組んでいる。 この活動において、2023年9月30日に大阪府警察本部長及び公益社団法人大阪府防犯協会連合会より防犯功労者(職域部門)を受賞した。また、2024年6月17日に岸和田警察署長、岸和田事業場防犯協会会長の連名にて感謝状を受領した。

大阪府看護協会への寄付 新型コロナウイルス感染症対策のために、医療現場で治療に取り組んでいる医療従事者や医療体制の継続に尽力している関係者に感謝の気持ちを込めて寄付を行った。

環境美化活動 本社ビル、東岸和田ビル及びおうち館本店の前面道路を含む周辺 道路一帯を、同社スタッフが清掃しており、その結果、同社道路美化活動や地域清掃活動への貢献が認められ、東岸和田ビル周辺歩道の清掃活動について、大阪府から「アドプト・ロード・土生町2丁目」、岸和田市から「ファミリー・ロード・フジ住宅」に認定された。

e-Taxの推進 インターネットを利用して確定申告ができるシステム「e-Tax」の普及活動を国税局が積極的に行っており、全役職員へ確定申告におけるe-Tax利用を推進した結果、2021年5月及び2025年5月に岸和田税務署長より感謝状を受領した。 | 4.質の高い教育を みんなに

11.住み続けられる まちづくりを

15.陸の豊かさも守ろう |

Governance(企業統治) | ||

活動内容 | 同社グループの取組み | SDGs |

組織体制による ガバナンス強化 | 取締役会、監査役会、その他コーポレート・ガバナンス強化のための組織体制 取締役会は7名(うち社外は2名)、監査役会は3名(うち社外は2名)で構成され、リスクコンプライアンス推進委員会、内部統制推進委員会、TCFDワーキンググループの設置、内部通報制度の構築等を行っている。 | 4.質の高い教育を みんなに

5.ジェンダー平等を 実現しよう

8.働きがいも経済成長 も

12.つくる責任 つかう責任

16.平和と公正を すべての人に |

人財育成による ガバナンス強化 | 経営理念・方針小冊子 「企業は人なり」の言葉のとおり、同社は人財育成を最重要課題と考えている。全社員が同じ目標、目的をもって考え方がブレることなく行動できるよう、全社員に経営理念・方針小冊子の携帯を義務付け、フジ住宅グループの役職員全員が経営理念・方針の完全理解と実践出来る人財の育成、比率向上に努めている。

経営トップと従業員との直接対話 従業員が会長または社長と直接対話できる「会長・社長への質問会」を定期的に開催している。会長または社長自らが質問者一人ひとりと電話ミーティングを行い、仕事のみならず、プライベートの悩み・問題まで解決に努める取組みを行っている。 従業員と経営トップとの直接対話は信頼関係の向上、帰属意識の向上を促し、経営理念方針の理解実践によるガバナンス強化に欠かせないものと考えている。

360度人事評価制度 直属の上司の他、他部署・役員も含めた部下や同僚など全方向から評価する360度人事評価制度を採用し、公平・公正な人事評価により見識・胆識・洞察力に優れ、同社経営理念方針の実践度の高い人財の育成が長期的な企業価値の向上に寄与すると考えている。 | |

顧客満足度の向上に よるガバナンス強化 | 顧客満足度のあくなき追及 顧客からの喜びや感謝の言葉は「ブラボーカード」や「サンキューレポート」、不満やお叱りの言葉は「イエローカード」という形で意見をもらっている。これらは、社内関係各部署に共有され、現場で生じる課題の解決や人事評価にも活用されており、このような現場主義に基づく顧客満足向上に向けての取組みは、真のニーズや本質的な課題・問題の発見につながり、ガバナンスの強化に直結するものと考えている。

「2021年~2025年オリコン顧客満足度® 調査」 建売住宅 ビルダー 近畿 第1位、 「2020年~2025年オリコン顧客満足度®調査」 建売住宅 ビルダー 近畿 大阪府 第1位 | 4.質の高い教育を みんなに

8.働きがいも経済成長 も

10.人や国の不平等を なくそう

12.つくる責任 つかう責任

16.平和と公正を すべての人に |

ステークホルダーと の積極的会話 | IRイベントの実施と株主・機関投資家との対話 大阪、東京にて個人投資家向け、アナリスト・機関投資家向け会社説明会を適宜開催するとともに、合理的な範囲内で機関投資家等との面談、電話取材に応じている他、証券会社主催のオンライン会社説明会を年に数回開催している。個人投資家からの問い合わせには、わかりやすい言葉での丁寧な説明に努め、年2回発行する「株主通信」に同封する株主アンケートにて積極的対話を行っている。 株主・投資家との建設的な対話は、同社の中長期的な企業価値の向上と持続的な成長に資すると考えている。 | |

取引協力業者との 関係強化 | 消費税インボイス制度の開始に向けた制度説明会の実施 消費税法の改正により2023年10月からインボイス制度が開始された。同社では制度開始に先立ち2022年9月に当社の取引協力業者様向けに岸和田税務署の方を招き、インボイス制度への不安払拭を目的に説明会を開催した。約200名と多数の方々が参加し、取引協 力業者との継続的な協力関係へと繋がった。 | |

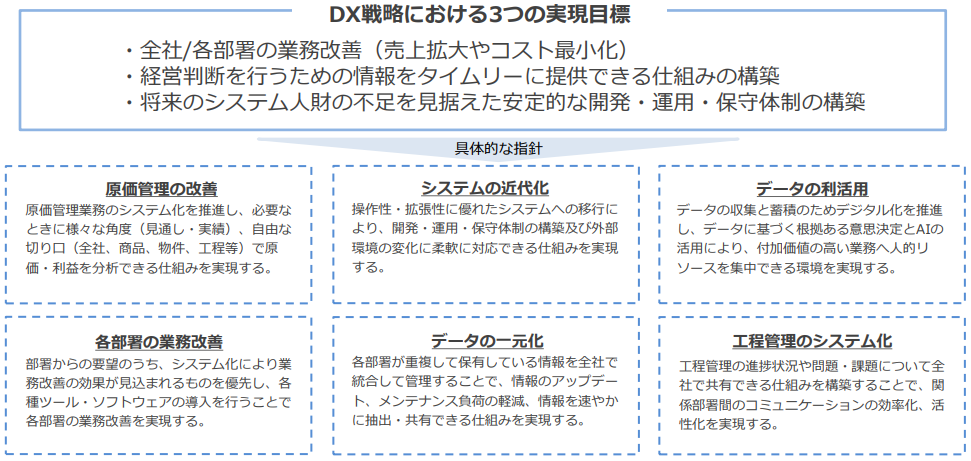

(6)DX(デジタルトランスフォーメーション)の取組み

次世代システム構築プロジェクトを推進し、全体最適化による重複業務の刷新、情報共有による業務効率向上を飛躍的に加速させ、変化に強いシステム基盤の構築を目指す。

(同社決算説明資料より)

同社は2022年11月より、イタンジ株式会社が運営する「ITANDIサービス」を導入している。これにより、物件検索から申込・契約までの手続きをWeb上で完結できるようになり、顧客の来店負担の軽減、迅速な顧客対応の実現、及び同社・仲介会社双方の大幅な業務効率化につながっている。また、2023年2月より分譲住宅事業の売買契約、2024年6月よりサービス付き高齢者向け住宅の賃貸借契約において、電子契約・契約書管理サービス「Release(レリーズ)」を導入している。

2023年12月より住宅仕様確定クラウドサービス「egaku(エガク)」を導入した。更に、中古住宅買取再販業務では、協力業者と連携し業務をIT化したことで、シームレスな管理を実現した。

2.新中期経営計画(26/3期~28/3期)

不動産業界では、地価の上昇が続くなか、建築資材価格や人件費の高騰により、新築住宅の供給コストは一段と上昇し、さらに、日本銀行による政策金利の正常化に向けた動きも進み、不動産事業者にとっての経営環境は一層の厳しさを増している。一方で、景気の持ち直しや賃上げの進展が住宅取得意欲を下支えしており、不動産市場全体としては底堅く推移している。特に、新築住宅の価格高騰により中古流通市場が活況となり、賃貸住宅等投資用不動産市場も好調に推移している。こうした市場環境の変化を踏まえ、同社グループでは、事業ポートフォリオの最適化と安定収益基盤の強化を目的とし、「ストック型事業の拡充」を中核に据えた中期経営計画(26/3期 ~28/3期)を策定した。本計画では、5つの事業分野の連携によるシナジーを最大化しながら、提案力・商品力のさらなる向上、DX や生成AI を活用した業務革新、及び財務運営の最適化を図ることで、成長の軌道を確かなものにするとともに、人財育成を通じて、持続可能な社会への実現へ貢献することを目標とする。

◎新中期経営計画(26/3~28/3期)で目指す姿

外部環境の中長期トレンド | |||

制度 | ◆住宅取得支援策の継続 ◆省エネ基準義務化、ZEH・BELS評価の推進 ◆不動産関連税制の変動リスク | 社会 | ◆少子高齢化及び単身・シニア世帯の増加 ◆健康志向・安心志向の住まいニーズの拡大 ◆働き方・住まいのあり方の多様化 |

経済 | ◆政策金利の段階的引き上げ ◆資材価格・人件費・土地価格の高止まり ◆顧客層の購買意欲の二極化(実需・投資) | 技術 | ◆ZEH・スマート住宅・再エネ設備の普及促進 ◆生成AI・クラウド基幹システムの業務活用拡大 ◆IT・DX導入による業務効率と教育支援の高度化 |

同社の強み |

◆地域密着型経営と高い顧客満足度 ◆健康・安心・高性能を備えた商品力 ◆ストック型事業による安定収益 ◆多事業展開によるネットワークを活かした用地情報収集力 ◆住まいに関するあらゆるニーズに応える事業多角化と、部門連携による柔軟な対応力 |

新中期経営計画で目指す姿 |

◆時代のニーズに応える商品と、顧客一人ひとりに最適な提案を届ける応対品質の向上 ◆フロー型事業(販売)とストック型事業(賃貸管理)を最適に組み合わせ、長期安定した収益基盤を築く ◆業務改善・DX・生成AIを通じて、業務生産性の向上と、働きがいのある職場づくりを両立する ◆資本構成・利益還元・在庫戦略の最適化による財務の健全性と効率性の両立 ◆社会課題に事業を通じて応え、地域社会への貢献を深める地域密着型経営と高い顧客満足度 |

一人でも多くの社員が経営理念を理解し、実践すること。それが、生産性・収益性・信頼性・持続性といった企業価値を高めるすべての源泉と同社では考えている。

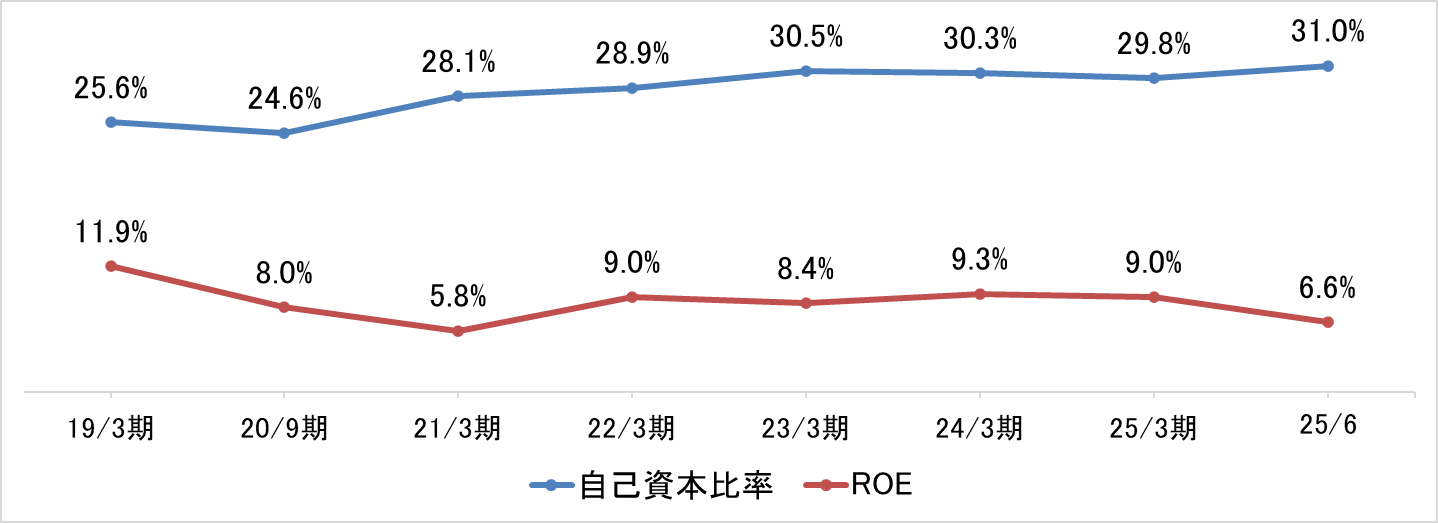

◎利益計画

本中計では、売上高が3期連続で過去最高を更新し、利益も安定的に増加する見通しである。人財投資やコスト吸収を経て、ROE、自己資本比率などの財務指標も安定水準を維持し、成長と財務健全性の両立を図る。

【連結業績計画】

| 26/3期 中計 | 27/3期 中計 | 28/3期 中計 |

売上高 | 126,000 | 127,200 | 131,900 |

営業利益 | 7,200 | 7,300 | 8,200 |

経常利益 | 5,700 | 5,300 | 6,200 |

当期純利益 | 3,700 | 3,500 | 4,100 |

ROE | 6.6% | 6.0% | 6.6% |

自己資本比率 | 25%以上 | ||

*単位:百万円。

<連結売上高>

3期連続で過去最高を更新予定、安定した成長基調を維持。

◆賃貸管理によるストック型収益は、年約7%の成長で安定した収益基盤を形成

◆分譲住宅・住宅流通・土地有効活用などフロー型収益も堅調に推移

◆分譲マンションは3期で9棟竣工・約850〜900戸弱の引渡しを計画

◆各セグメントが堅調に推移し、第3期には売上高1300億円を超える成⻑軌道へ

<各段階利益>

経常利益は第2期に金利負担の影響を受けるも、以降は回復・成⻑軌道へ。

◆採用・育成・定着を一体化した人財投資により、組織力と現場力の強化を図る

◆広告費は戦略的な効率化を進めつつ、DX投資は計画的に推進

◆政策金利引き上げの影響は第2期がピーク、第3期は売上高拡大で吸収

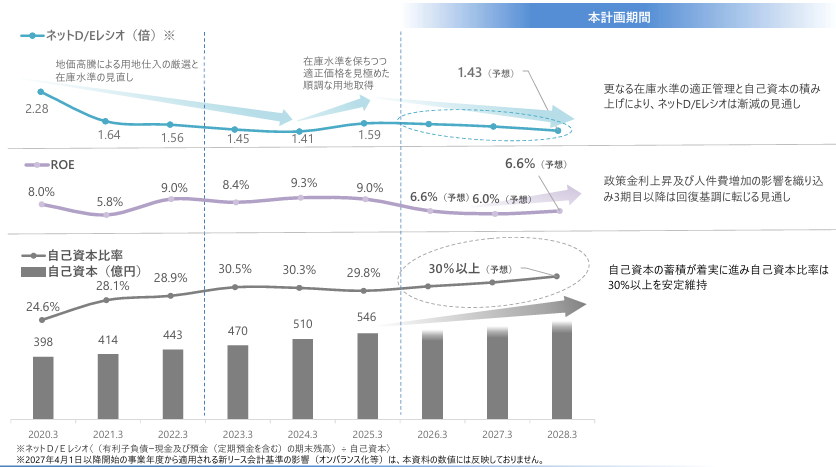

<ROE・自己資本比率>

自己資本比率は30%以上の推移を想定し財務健全性を確保。

◆ROEは調達金利及び人件費増加の影響を織り込み、第2期には一時的に6%近辺まで低下を見込む

◆一方で、自己資本の蓄積が着実に進み、売上拡大と収益性の改善により、第3期以降は回復基調に転じる見通し

◆在庫水準及び有利子負債の適正管理と自己資本の積み上げにより、ネットD/Eレシオは漸減

◆自己資本比率は安定推移し、健全な財務体質を維持

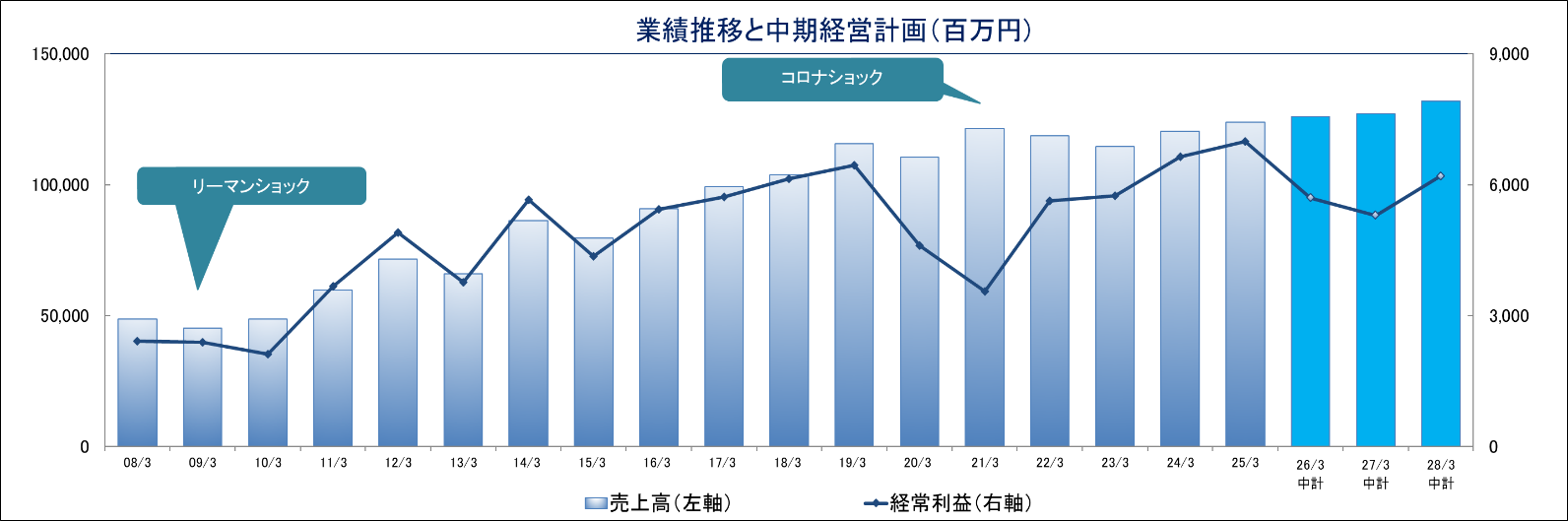

【業績推移】

同社は株式上場以来、外部環境の変化に柔軟に対応しながら、安定した売上成長を継続してきた。建築コストや土地価格の高止まり、金利上昇といった外部要因の影響が続く中でも、適正な在庫管理、選択と集中による投資判断を徹底し、本計画期間では、3期連続で売上高の過去最高更新を目指す。

【ストック型事業の深化】

本計画期間中は、3年間で約600棟の賃貸アパートの引渡しを計画しており、それに伴って管理棟数の増加と賃貸管理収益の拡大が見込まれる。稼働率は引き続き97%前後の高水準を維持し、質の高い管理体制によって収益安定性の確保を進める。

【主要財務指標の推移と計画(自己資本比率・ROE・ネットD/Eレシオ)】

本計画期間は各段階利益の回復とともに、自己資本が積み上がり、財務指標は安定に推移する見通し。

(同社決算説明資料より)

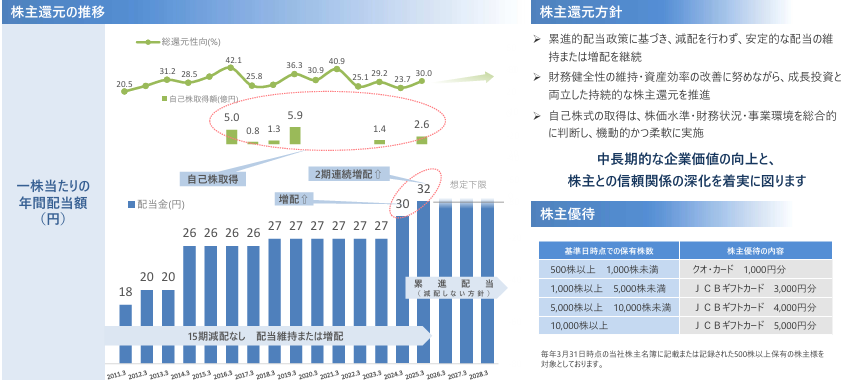

【累進的配当政策による持続的な株主還元】

同社はこれまで、収益基盤の拡大と財務体質の強化に取り組みながら、15期連続で減配を行っておらず、安定配当を継続してきた。24/3期には累進的配当政策を導入し、2期連続で増配を実施予定。今後も業績に応じた柔軟な還元を行い、安定配当と企

業価値の持続的な向上を目指す。

(同社決算説明資料より)

◎セグメント別事業戦略

【分譲住宅事業】

| 26/3期 中計 | 27/3期 中計 | 28/3期 中計 |

売上高 | 38,800 | 37,500 | 39,600 |

セグメント利益 | 1,870 | 1,550 | 1,840 |

*単位:百万円。

本計画期間は、⼾建住宅・分譲マンションの両軸で供給を拡大し、3期を通じて堅調に推移。27/3期は大型マンションの引渡⼾数反動減により一時的に減収減益となるものの、28/3期には供給が回復し、売上高・セグメント利益ともに回復基調へ転じる見込み。

同社の分譲住宅事業では、「炭の家/ピュアエア」を主軸とした自由設計住宅に加え、価格訴求型の「S・O・U(ソウ)」、デザイン

性と暮らしやすさを追求した平屋住宅「HIRANAGI(ヒラナギ)」の3ブランドを展開している。顧客の多様化するライフスタイルや価値観に応える商品構成を通じて、ニーズへの的確な対応を図るとともに、業務効率と収益性の両立、そして提案力の最大化を目指す。南エリア(堺市・大阪南部・南河内・和歌山北部)では、3ブランド活用による提案力と販売効率の最大化を図り、北エリア(大阪市内・阪神間・北摂・京阪・東大阪など)では、都市型対応による高付加価値と収益性の最大化を図る。

また、自由設計・空気環境・耐震性能の3本柱で、顧客の信頼と満足に応える住まいを提供する。近年のワークスタイルの変化や土地・建築価格の上昇により、住宅に求められる志向は多様化し、価格面への配慮も重要性を増している。同社では、そうしたニーズに応えるべく、2022年11月より新たに「S・O・U」と「HIRANAGI」の販売を開始した。「S・O・U」と「HIRANAGI」は、品質を保ちながら選択肢を広げる新たな規格住宅である。

<分譲マンション>

分譲マンションは、本計画において3年間で9プロジェクト・約850~900⼾弱の竣工引渡しを計画し全社の収益基盤を支える。

26/3期は3棟、27/3期は4棟、28/3期は2棟の竣工引渡しを予定している。

(同社決算説明資料より)

<戸建て住宅>

26/3期以降の売上計画に連動する販売中プロジェクト一例(販売中物件より抜粋)

(同社決算説明資料より)

【住宅流通事業】

| 26/3期 中計 | 27/3期 中計 | 28/3期 中計 |

売上高 | 24,900 | 25,500 | 25,800 |

セグメント利益 | 420 | 480 | 520 |

*単位:百万円。

本計画期間は、中古マンションを主軸に、収益性や市場性を踏まえた商品構成の見直しを進めるとともに、中古⼾建住宅では利益性の高い物件に絞った選別展開を行う。さらに、中古住宅アセット事業では物件取得競争の優位性を活かし、柔軟な販売戦略と在庫水準に留意した慎重な計画により、売上高、セグメント利益は安定的な拡大を見込む。

近畿圏における中古住宅市場の堅調な推移が見込まれる中、在庫水準に配慮した多様な出口戦略により、着実な収益確保を図る。住宅流通事業は、賃貸部門との連携を活かし、入居者付きの中古住宅を取得・保有しながら、賃料収入と再販収益を組み合わせるストック型モデルである「中古住宅アセット事業」も展開している。競争が激しい買取再販市場に比べ、当該モデルは参入障壁が高く、出口戦略の多様性やリスク分散にも優れ、収益の安定性向上に寄与する戦略的事業領域として位置づけている。

【土地有効活用事業】

| 26/3期 中計 | 27/3期 中計 | 28/3期 中計 |

売上高 | 29,600 | 29,600 | 30,000 |

セグメント利益 | 3,019 | 2,920 | 3,020 |

*単位:百万円。

*セグメント間の内部取引高を含めて表示。

本計画期間における売上高およびセグメント利益は、概ね横ばいで推移しており、全体としては堅調かつ安定的な事業運営が続く見通しである。建築請負については、前期の好調な受注が1期目に反映される一方で、2期目以降は安定的な受注を前提としつつも、外部環境の変化や建築コストの上昇リスクを踏まえた保守的な計画としている。

現時点においても受注状況は堅調に推移しており、事業の成長性や収益基盤に大きな変動はなく、今後も安定した収益の確保が期待される。相続・資産承継への関心が高まる中、同社は「安心・安定」を重視した一棟売賃貸アパートの供給を通じて、安定的な収益を見込める資産形成手段としての商品を提供し、着実に引渡実績を積み重ねている。金融緩和の一巡により投資環境が変化する中にあっても、長期的な安定収益や資産の有効活用を重視するオーナーに対し、今後も確かな供給力でニーズに応える。本計画期間において、一棟売賃貸アパートでは約420棟の引渡を予定し、建築請負では約180棟の引渡を予定している。

資材高騰を背景に、コストと収益性のバランスに優れた木造賃貸アパートが改めて注目されている。同社の「フジパレス」シリーズは、戸建住宅で培った設計力を活かし、初期投資の抑制と収益性・資産性の両立を実現。税務や融資面でも評価され、安定した賃貸経営に貢献している。

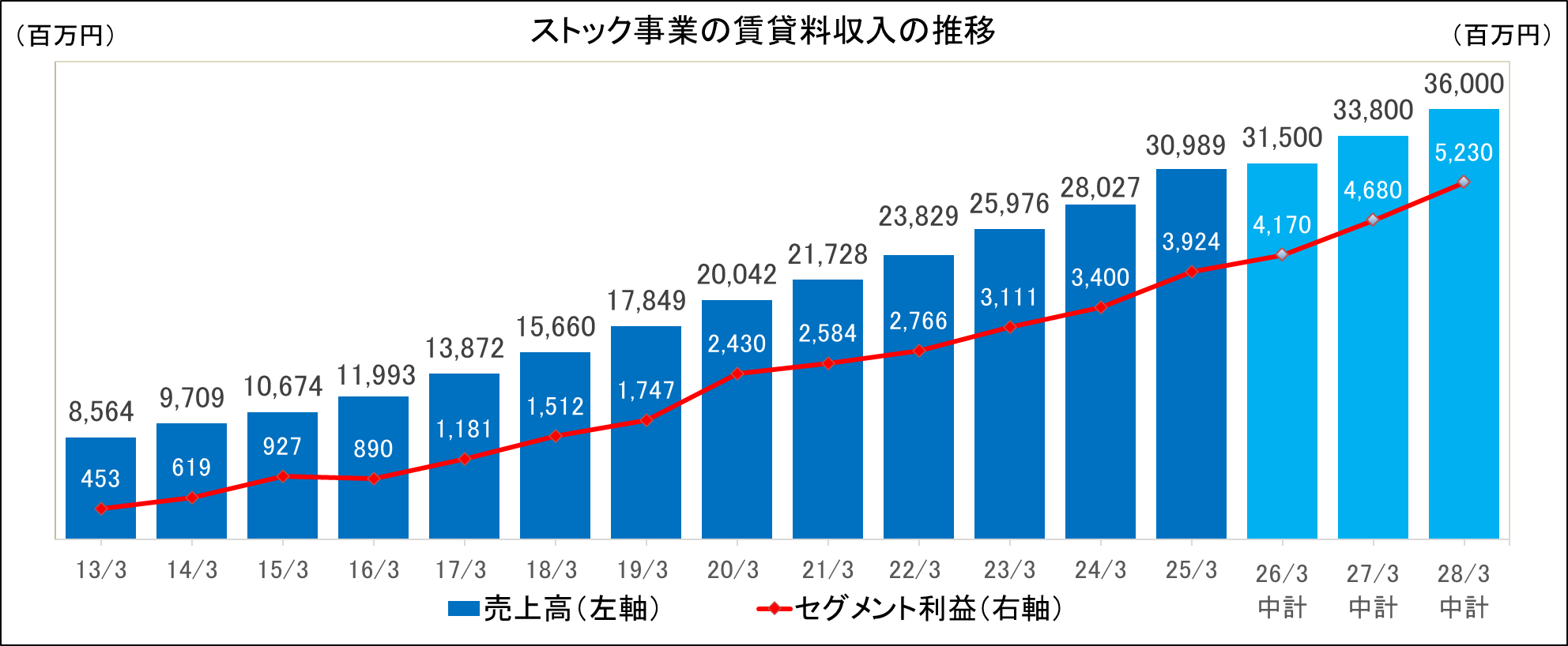

【賃貸及び管理事業】

| 26/3期 中計 | 27/3期 中計 | 28/3期 中計 |

売上高 | 31,500 | 33,800 | 36,000 |

セグメント利益 | 4,170 | 4,680 | 5,230 |

*単位:百万円。

本計画期間は、賃貸アパート「フジパレス」、サービス付き高齢者向け住宅「フジパレスシニア」を中心としたストック型収益の拡大を軸に安定成長を見込んでいる。売上高は26/3期の315億円から、28/3期には360億円まで拡大する見通しで、セグメント利益も毎期上昇基調を保ち、最終年度には50億円を超える見通しである。

建築請負や個人投資家向け一棟売賃貸アパート、分譲マンションの引渡しに連動した管理戸数の継続的な増加により、同社の

ストック型収益基盤である賃貸及び管理事業は着実に拡大している。セグメント利益は全社利益に占める構成比を高め続けてお

り、中長期の収益安定を支えるコア事業としての地位を確立している。地域に根ざしたサービス付き高齢者向け住宅に加え、自社保有・サブリース・分譲マンション管理を軸とした賃貸管理事業により、同社のストック型収益基盤は着実に拡大している。97%前後の高水準の稼働率を維持する背景には、仲介業者との強力な連携、徹底した品質管理、そして社員と協力業者様が一体となった現場力がある。

【建設関連事業】

| 26/3期 中計 | 27/3期 中計 | 28/3期 中計 |

売上高 | 2,900 | 2,600 | 2,800 |

セグメント利益 | 32 | 28 | 65 |

*単位:百万円。

*セグメント間の内部取引高を含めて表示。

本計画期間の1期目は、フジパレスシニアのリノベーションをはじめ、フジパレスの新築や解体工事など、複数の社内案件が計画されており、安定した業績が見込まれる。2期目は案件進捗の影響により一時的に減収減益となるものの、3期目にはのれん償却の終了と、受注回復を通じて収益性の向上を図る。

前計画期間中は、同社グループ内での分譲マンションの新築やサービス付き高齢者向け住宅のリノベーションといった多様な案件に携わり、協業による施工実績を拡大した。企画・設計段階からの連携により、コストや品質、工期面での最適化を進め、フロー型・ストック型いずれの事業においても相乗効果を発揮する。

3.2026年3月期第1四半期決算

(1)連結業績

| 25/3期 第1四半期 | 構成比 | 26/3期 第1四半期 | 構成比 | 前期比 |

売上高 | 30,702 | 100.0% | 37,111 | 100.0% | +20.9% |

売上総利益 | 5,214 | 17.0% | 5,615 | 15.1% | +7.7% |

販管費 | 2,966 | 9.7% | 3,097 | 8.3% | +4.4% |

営業利益 | 2,247 | 7.3% | 2,518 | 6.8% | +12.0% |

経常利益 | 2,081 | 6.8% | 2,379 | 6.4% | +14.3% |

親会社株主に帰属 する四半期純利益 | 1,414 | 4.6% | 1,604 | 4.3% | +13.5% |

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

*単位:百万円。

*株式会社インベストメントブリッジが開示資料を基に作成。

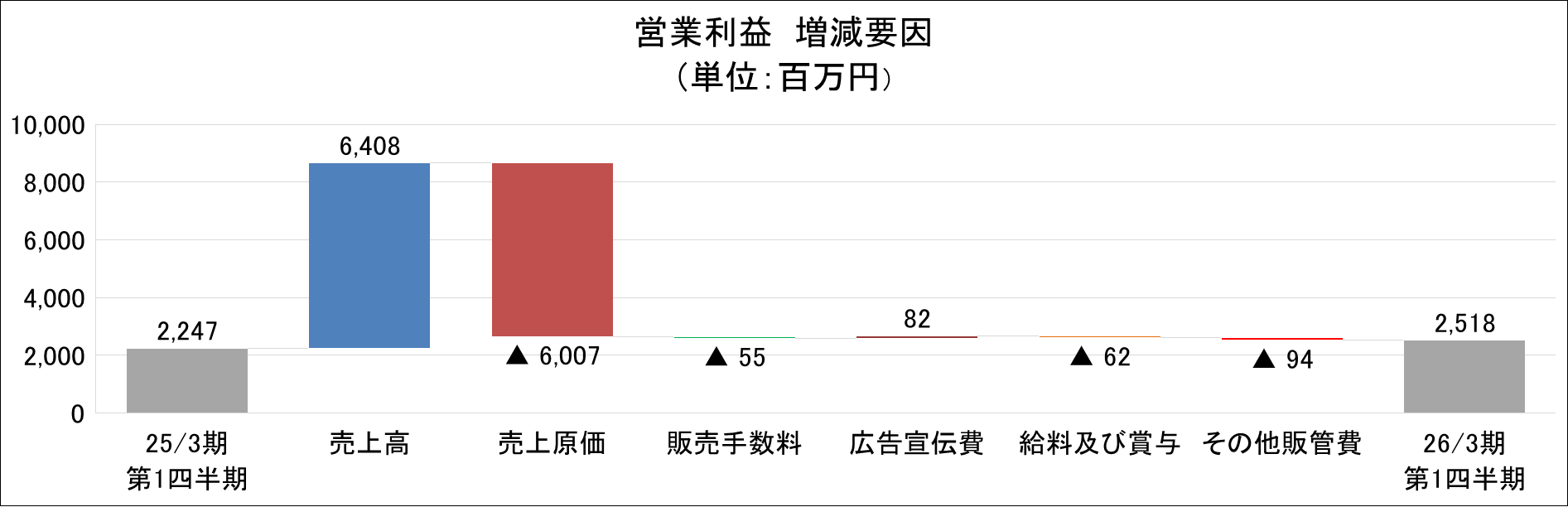

*費用項目の▲は費用の増加を示す。

前年同期比20.9%の増収、同14.3%の経常増益

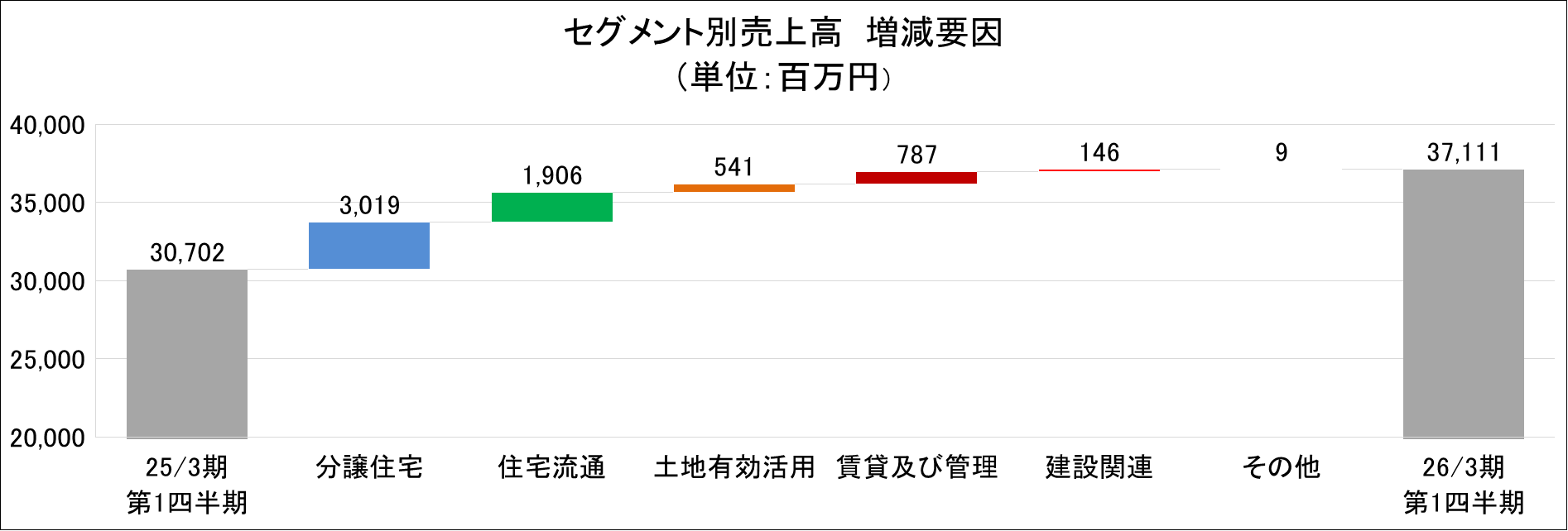

26/3期第1四半期の売上高は、前年同期比20.9%増の371億11百万円となった。売上面では、分譲住宅セグメントにおいて、大型分譲マンションの竣工引渡しがあった。住宅流通セグメントは、前期より強化した仕入戦略が実を結び、当期は豊富な在庫を背景に販売が順調に推移した。土地有効活用セグメントも、個人投資家向け一棟売賃貸アパートの引渡し棟数が前年同期に比べ増加し、土地有効活用セグメントにリンクする賃貸及び管理セグメントも想定通り増収となり、全てのセグメントが好調に推移した。

経常利益は、前年同期比14.3%増の23億79百万円となった。利益面では、分譲住宅において大幅な増収に対し僅かに減益となったものの、住宅流通、土地有効活用、賃貸及び管理は増益となり、全体としては、前年同期を上回る結果となった。売上総利益率が15.1%と前年同期を1.9ポイント下回った。これは主に、前年同期に収益性の高い大型素地販売を計上した影響によるものである。販売手数料、給与及び賞与、消費税等が増加したものの販管費が前年同期比4.4%の増加にとどまり、営業利益は同12.0%増の25億18百万円となった。売上高営業利益率は6.8%と同0.5ポイント低下した。また、営業外収益で補助金収入が増加したことなどにより経常利益の増益率は営業利益の増益率を上回った。その他、特別損益の大きな計上はなく、親会社株主に帰属する四半期純利益は同13.5%増となった。

その他、2026年3月期第1四半期末時点の受注契約残高は601億38百万円で、前期比で8.2%増加し、期末としては過去最高を更新した。

また、売上高の先行指標である受注契約残高は590億円と、第1四半期末としては過去最高水準を計上し、受注状況も好調に推移し、財務健全性指標である自己資本比率、ネットD/Eレシオも健全な数値を維持している。

(2)セグメント業績(26/3期第1四半期)

セグメント別業績の状況とトピックス

| 売上高 | 構成比 | 前期比 | セグメント利益 | 構成比 | 前期比 |

分譲住宅 | 14,017 | 37.8% | 27.4% | 1,007 | 33.3% | -0.4% |

住宅流通 | 6,785 | 18.3% | 39.1% | 237 | 7.9% | +84.6% |

土地有効活用 | 7,648 | 20.6% | 7.6% | 728 | 24.1% | +1.0% |

賃貸及び管理 | 8,251 | 22.2% | 10.6% | 1,025 | 33.9% | +16.8% |

建設関連 | 357 | 1.0% | 68.7% | -8 | -0.3% | - |

その他 | 50 | 0.1% | 21.1% | 38 | 1.3% | +34.8% |

調整額 | - | - | - | -511 | - | - |

合計 | 37,111 | 100.00% | 20.9% | 2,518 | 100.00% | +12.0% |

*単位:百万円。

*売上高は外部顧客への売上高、セグメント利益は営業利益の数値。

*セグメント利益の構成比は調整額を控除する前の営業利益に対する比率。

*従来、保険代理店事業に係る収入を「営業外収益」にて計上していたが、24/3期第1四半期より「売上高」に計上する表示方法の変更を行い、その他セグメントにて表示している。

*株式会社インベストメントブリッジが開示資料を基に作成。

分譲住宅セグメントの売上高は前年同期比27.4%増の140億17百万円、セグメント利益は同0.4%減の10億7百万円。

分譲住宅セグメントでは、引渡し戸数の増加により、前年同期比で増収となったものの、セグメント利益は僅かに減益となった。

売上高は、自由設計住宅及び分譲マンションの引渡し戸数が大幅に増加したことで、前年同期比27.4%増となった。特に分譲マンションは、大型物件「シャルマンフジパーク&リンクス」の竣工引渡しが売上高の増改に寄与した。

セグメント利益は、自由設計住宅及び分譲マンションの増収効果があったものの、前年同期は利益率の高い素地販売があった

ことにより、前年同期比で僅かに減益となった。

| 25/3期 第1四半期 | 26/3期 第1四半期 | |||

数量 | 金額 | 数量 | 金額 | 前年同期比 | |

自由設計住宅等 | 106戸 | 4,500 | 130戸 | 5,493 | +22.1% |

分譲マンション | 131戸 | 5,458 | 190戸 | 8,266 | +51.4% |

分譲宅地販売 | 12戸 | 229 | 12戸 | 256 | +11.9% |

素地販売 | 1,441㎡ | 810 | -㎡ | - | - |

分譲住宅セグメントの売上高 | 249戸 1,441㎡ | 10,998 | 332戸 -㎡ | 14,017 | +27.4% |

分譲住宅のセグメント利益 | 1,011 | 1,007 | -0.4% | ||

*単位:百万円

2026年3月期 引渡大型戸建分譲プロジェクト | |

レアグラン吹上 | 36戸(和歌山県和歌山市) |

アフュージアシティ大東深野 | 61戸(大阪府大東市) |

2026年3月期 引渡分譲マンションプロジェクト | |

シャルマンフジパーク&リンクス | 14F 190邸 2025年4月15日に完成引渡 |

ブランニード阪急水無瀬 | 13F 75邸 2025年8月22日に完成引渡 |

ブランニード塚本駅前 | 15F 71邸 2025年12月12日に完成引渡予定 |

(同社決算説明資料より)

住宅流通セグメントの売上高は前年同期比39.1%増の67億85百万円、セグメント利益は同84.6%増の2億37百万円。

住宅流通セグメントでは、売上高・セグメント利益ともに前年同期を大きく上回った。

売上高は、前期より仕入れに注力し在庫数を確保できたことによる中古マンションの引渡し戸数の大幅な増加に加え、1戸当たりの販売単価が上昇したことにより、前年同期比39.1%増の大幅な増収となった。

セグメント利益は、増収効果により、前年同期比84.6%増の大幅な増益となった。

| 25/3期 第1四半期 | 26/3期 第1四半期 | |||

数量 | 金額 | 数量 | 金額 | 前年同期比 | |

中古住宅(一戸建) | 18戸 | 435 | 23戸 | 501 | +15.0% |

中古住宅(マンション) | 180戸 | 4,441 | 246戸 | 6,281 | +41.4% |

その他 | - | 2 | - | 3 | +38.2% |

住宅流通セグメントの売上高 | 198戸 | 4,879 | 269戸 | 6,785 | +39.1% |

住宅流通のセグメント利益 | 128 | 237 | +84.6% | ||

*単位:百万円。

リフォーム産業新聞による買取再販年間販売戸数ランキング2025(2025年7月28日発行)によると、同社は買取再販年間販売戸数ランキング2025において全国第8位となった。同社の住宅流通事業は主に大阪府下及び阪神間で事業活動を行っており、限られた地域内での営業活動ではあるものの全国トップクラスの買取再販取扱量を誇っている。

また、フジホームバンクでは中古マンション買取再販及び賃貸入居者付きの中古マンションを収益不動産として取得し入居者が退去後、リノベーションを施し再販売する競争優位性の高い中古アセット事業を展開し、2025年6月末時点で973戸を保有している。

【中古住宅アセット事業の推移】

| 21/3期 | 22/3期 | 23/3期 | 24/3期 | 25/3期 |

保有件数(件) | 946 | 891 | 845 | 848 | 989 |

取得価格(百万円) | 12,985 | 13,043 | 13,867 | 15,025 | 22,020 |

年間賃料収入(百万円) | 1,050 | 1,000 | 993 | 996 | 1,242 |

更に、おうち館各店舗は、常時1,000件以上の物件情報を展示している総合住宅展示場で、エリア・新築・中古住宅など顧客の希望の物件を気軽に検索ができる施設となっている。

土地有効活用セグメントの売上高は前年同期比7.6%増の76億48百万円、セグメント利益は同1.0%増の7億28百万円。

土地有効活用セグメントでは、売上高・セグメント利益ともに前年同期を上回った。

売上高は、賃貸住宅等建築請負の受注済みの工事が順調に進み、新規受注も好調に推移したことに加え、個人投資家向け一棟売賃貸アパートの引渡し棟数も前年同期比で増加したことにより全体で前年同期比6.9%増収(内部取引控除前)となった。

セグメント利益も増収効果により増益となった。なお、売上高比セグメント利益率は低下しており、これは、一定期間保有する目的で取得している一棟売賃貸アパートの増加に伴い、建物に係る消費税額を販管費に計上したことが影響している。

| 25/3期 第1四半期 | 26/3期 第1四半期 | |||

数量 | 金額 | 数量 | 金額 | 前年同期比 | |

賃貸住宅等建築請負 | 8件 | 1,174 | 9件 | 1,698 | +44.6% |

サービス付き高齢者向け住宅 | 2件 | 1,027 | 4件 | 634 | -38.2% |

個人投資家向け一棟売賃貸アパート | 32棟 | 4,905 | 37棟 | 5,314 | +8.3% |

土地有効活用セグメントの売上高 (外部売上高) | 10件 32棟 | 7,107 | 13件 37棟 | 7,648 | +7.6% |

セグメント間の内部売上高又は振替高 | - | 207 | - | 168 | -18.5% |

土地有効活用セグメントの売上高 | 10件 32棟 | 7,314 | 13件 37棟 | 7,817 | +6.9% |

土地有効活用のセグメント利益 | 721 | 728 | +1.0% | ||

*単位:百万円。

個人投資家向け一棟売賃貸アパートでは、総合不動産業として培った豊富な情報を活かし、希少性・換金性の高い厳選した仕入れ、自社グループ会社による高い管理力と集客力により2025年6月末時点で稼働率97.6%の高稼働を維持している。商品開発力、心ある管理と高い集客力に加え、オーナーに寄り添った契約内容が評価されている。

フジパレスシリーズの建築事例 | |

フジパレス階段室タイプ | 都市型コンパクトデザイナーズ賃貸住宅 |

フジパレスシニア (サ高住運営棟数全国トップ) | 高齢社会の新しい土地活用のカタチ サービス付き高齢者向け住宅 |

フジパレス戸建賃貸 | 活用をあきらめかけていた大切な資産、新たな可能性を広げる郊外地活用の救世主 |

フジパレス・スリーハーブズ | 高稼働・高収益を実現する全戸メゾネット型賃貸住宅 |

フジパレス・ロフトタイプ | シングル層の新しいニーズを開拓するロフトタイプ |

(同社決算説明資料より)

賃貸及び管理セグメントの売上高は前年同年比10.6%増の82億51百万円、セグメント利益は同16.8%増の10億25百万円。

土地有効活用事業における賃貸物件の引渡しに伴い管理物件の取扱い件数が増加したこと、自社保有のサービス付き高齢

者向け住宅の稼働が進んだことで、期初想定通り、売上高及びセグメント利益ともに前年同期を上回った。

| 25/3期 第1四半期 | 26/3期 第1四半期 | |

金額 | 金額 | 前年同期比 | |

賃貸料収入 | 5,411 | 5,994 | +10.8% |

サービス付き高齢者向け住宅事業収入 | 1,797 | 1,976 | +10.0% |

管理手数料収入 | 255 | 280 | +10.0% |

賃貸及び管理セグメントの売上高 | 7,464 | 8,251 | +10.6% |

賃貸及び管理のセグメント利益 | 877 | 1,025 | +16.8% |

*単位:百万円

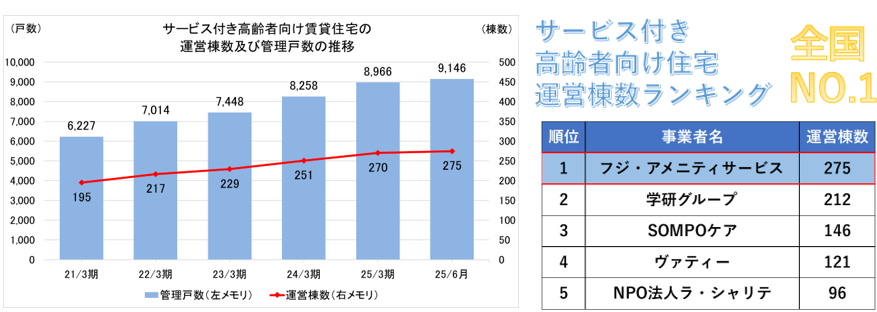

賃貸管理戸数は、2020年以降、年平均2,000戸を超えるペースで増加している中、稼働率は安定的に97%前後を維持している。また、2025年6月末時点で、サービス付き高齢者向け住宅の運営棟数は275棟、管理戸数は9,146戸を誇る。また、高齢者住宅新聞 2025年サマー特大号によると、運営棟数275棟とサービス付き高齢者向け住宅運営棟数ランキングで全国トップとなっている。

※2025年6月末時点の運営棟数と管理戸数推移グラフ (同社決算説明資料より株式会社インベストメントブリッジ作成)

※サービス付き高齢者向け住宅運営棟数ランキング(週刊高齢者住宅新聞2025年8月20日号より株式会社インベストメントブリッジ作成)

建設関連セグメントの売上高は前年同期比68.7%増の3億57百万円、セグメント損失は同13百万円改善の8百万円。

前年同期比で増収となり、それに伴い、セグメント損失額は前年同期比で減少した。

内部売上高は、前年同期比7.4%減となったものの、外部売上高は、前期に受注した建築請負工事が順調に進み、前年同期比68.7%増の大幅な増収となった。その結果、売上高全体で前年同期比27.4%増の大幅な増収となった。

| 25/3期 第1四半期 | 26/3期 第1四半期 | |

金額 | 金額 | 前年同期比 | |

建設関連 | 212 | 357 | +68.7% |

セグメント間の内部売上高又は振替高 | 251 | 232 | -7.4% |

建設関連セグメントの売上高 | 463 | 590 | +27.4% |

建設関連のセグメント利益 | -22 | -8 | - |

*単位:百万円。

*表の売上高はセグメント間の内部売上高又は振替高を控除する前の金額。

2020年1月に鉄骨造や鉄筋コンクリート造の建築工事で実績のある雄健建設グループをパートナーとして迎えた。以来、鉄骨造の大型サービス付き高齢者向け住宅の新築工事、サービス付き高齢者向け住宅のリノベーション工事、同社グループが販売する新築分譲マンションの施工や自社社屋の大型修繕工事に携わるなど、協業範囲は順調に広がっている。今期は分譲マンショ

ンの施工、サービス付き高齢者向け住宅のリノベーション工事に携わっている。

(同社決算説明資料より)

その他セグメントの売上高は前年同期比21.1%増の50百万円、セグメント利益は同34.8%増の38百万円。

その他のセグメントは、報告セグメントに含まれていない事業セグメントであり、同社が行っている保険代理店事業を含んでいる。従来、保険代理店事業に係る収入を営業外収益にて計上していたが、24/3期第1四半期より売上高に計上する表示方法の変更を行った。

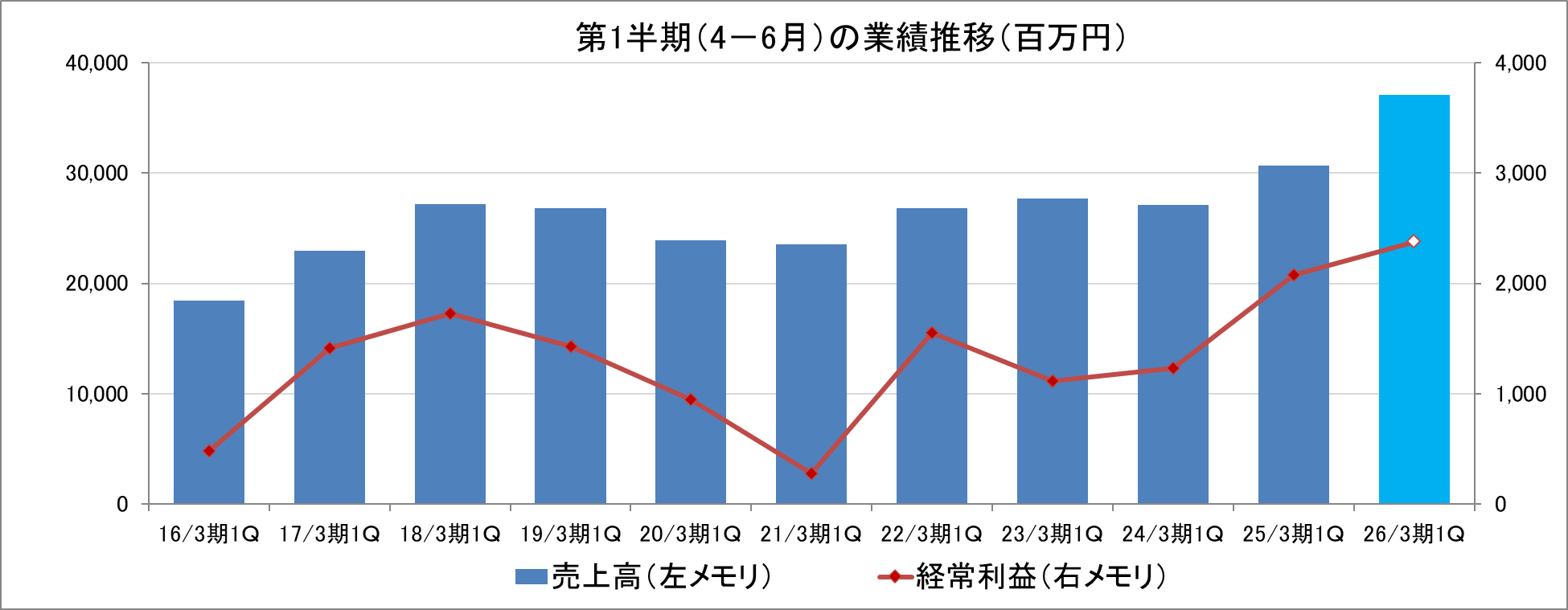

(3)四半期業績の推移

第1四半期(4-6月期)の連結売上高と経常利益の推移

*株式会社インベストメントブリッジが開示資料を基に作成。

第1四半期(4-6月)としては売上高・各段階利益ともに過去最高を更新し、上期業績予想に対しても順調に推移している。

また、前四半期(1-3月)比でも増収増益となった。

(4)受注契約残高の状況

| 25/3期 6月末 | 26/3期 6月末 | |||

数量 | 金額 | 数量 | 金額 | 前年同期比 | |

自由設計住宅等 | 351戸 | 14,664 | 391戸 | 16,489 | +12.4% |

分譲マンション | 232戸 | 9,617 | 158戸 | 6,444 | -33.0% |

分譲宅地販売 | 15戸 | 528 | 12戸 | 276 | -47.8% |

素地販売 | - | - | - | - | - |

分譲住宅 | 598戸 | 24,810 | 561戸 | 23,209 | -6.5% |

中古住宅(戸建) | 18戸 | 410 | 22戸 | 533 | +29.8% |

中古住宅(マンション) | 108戸 | 2,736 | 157戸 | 4,012 | +46.6% |

住宅流通 | 126戸 | 3,147 | 179戸 | 4,545 | +44.4% |

賃貸住宅等建築請負 | 72件 | 7,341 | 97件 | 9,715 | +32.3% |

サービス付き高齢者向け住宅 | 29件 | 5,523 | 26件 | 6,212 | +12.5% |

個人投資家向け一棟売賃貸アパート | 95棟 | 15,013 | 91棟 | 14,487 | -3.5% |

土地有効活用 | 101件/95棟 | 27,878 | 123件/91棟 | 30,415 | +9.1% |

建設関連 | 24件 | 974 | 14件 | 891 | +8.5% |

合計 | - | 56,810 | - | 59,063 | +4.0% |

*単位:百万円

(同社決算説明資料より)

26/3期第1四半期期末の受注契約残高は590億円と、前年同期比4.0%増となった。分譲住宅セグメントは、4月に大型分譲マンションの竣工引渡しがあったため、分譲マンションの受注契約残高は大きく減少したものの、自由設計住宅の受注が好調に推移し、前年同期比6.5%減にとどまった。住宅流通セグメントは、、特に中古マンションの受注が好調に推移し、前年同期比44.4%増の大幅な増加となった。土地有効活用セグメントは、資産家の不動産有効活用のニーズが根強く、賃貸住宅等建築請負は、前年同期比32.3%増、サービス付き高齢者向け住宅は、前年同期比12.5%増となり、全体では前年同期比9.1%増となった。建設関連は、建築請負工事が順調に進んだことにより、前年同期比8.5%減となった。

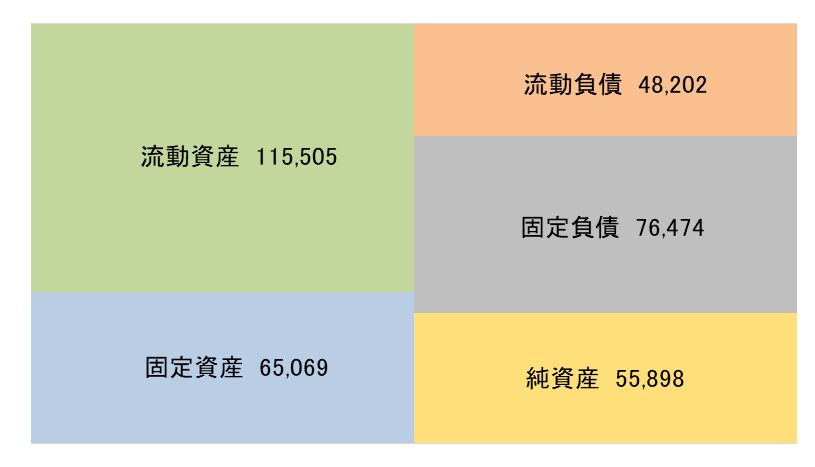

(5)財政状態

財政状態

| 25年3月 | 25年6月 |

| 25年3月 | 25年6月 |

現預金 | 21,578 | 20,061 | 仕入債務 | 4,377 | 4,501 |

棚卸資産 | 93,877 | 92,234 | 短期有利子負債 | 35,633 | 31,176 |

流動資産 | 119,108 | 115,505 | 未払法人税等 | 1401 | 601 |

有形固定資産 | 58,331 | 58,942 | 前受金 | 3,369 | 3,212 |

無形固定資産 | 582 | 552 | 長期有利子負債 | 73,078 | 76,206 |

投資その他 | 5,188 | 5,574 | 負債 | 128,535 | 124,677 |

固定資産 | 64,101 | 65,069 | 純資産 | 54,674 | 55,898 |

資産合計 | 183,210 | 180,575 | 有利子負債合計 | 108,711 | 107,383 |

*単位:百万円

*棚卸資産=販売用不動産+仕掛販売用不動産+開発用不動産+未成工事支出金+貯蔵品

*有利子負債=借入金+社債+リース債務

*株式会社インベストメントブリッジが開示資料を基に作成。

2025年6月末の総資産は1,805億75百万円と前期末比26億34百万円減少した。資産サイドは、現預金、仕掛販売用不動産などが主な減少要因となり、建物及び構築物、土地、投資有価証券などが主な増加要因となった。負債・純資産サイドは、短期借入金、未払法人税等、契約負債などが主な減少要因となり、長期借入金、親会社株主に帰属する四半期純利益利益の計上による利益剰余金などが主な増加要因となった。棚卸資産の主な内訳と金額は、販売用不動産309.1億円(前期末282.6億円)、仕掛販売用不動産241.0億円(同290.9億円)、開発用不動産371.7億円(同364.7億円)、中古アセット219.0億円(同220.5億円)。

棚卸不動産は、前期末比16億円減少した。主な要因として、分譲マンションは大型物件の竣工引渡しがあったことから43億円減少、中古住宅は仕入強化により21億円増加、土地有効活用は4.7億円増加となった。今第1四半期末時点で、分譲戸建住宅及び分譲マンションの在庫戸数は2,504戸(うち552戸は受注済み)となり、未受注分の在庫戸数としては約2.2年分の受注相当数を確保できている。仕入れを強化した中古住宅の在庫戸数は678戸(うち179戸は受注済み)となり、未受注分の在庫戸数としては約5.3ヶ月分の受注相当数を確保できている。土地有効活用の在庫棟数は266棟、そのうち81棟(101億円)は一定期間の保有を目的としたもので、販売用在庫は185棟(うち90棟は受注済み)となり、未受注分の在庫棟数としては約8.1ヶ月分の受注相当数を確保できており、いずれも適正な水準で推移している。

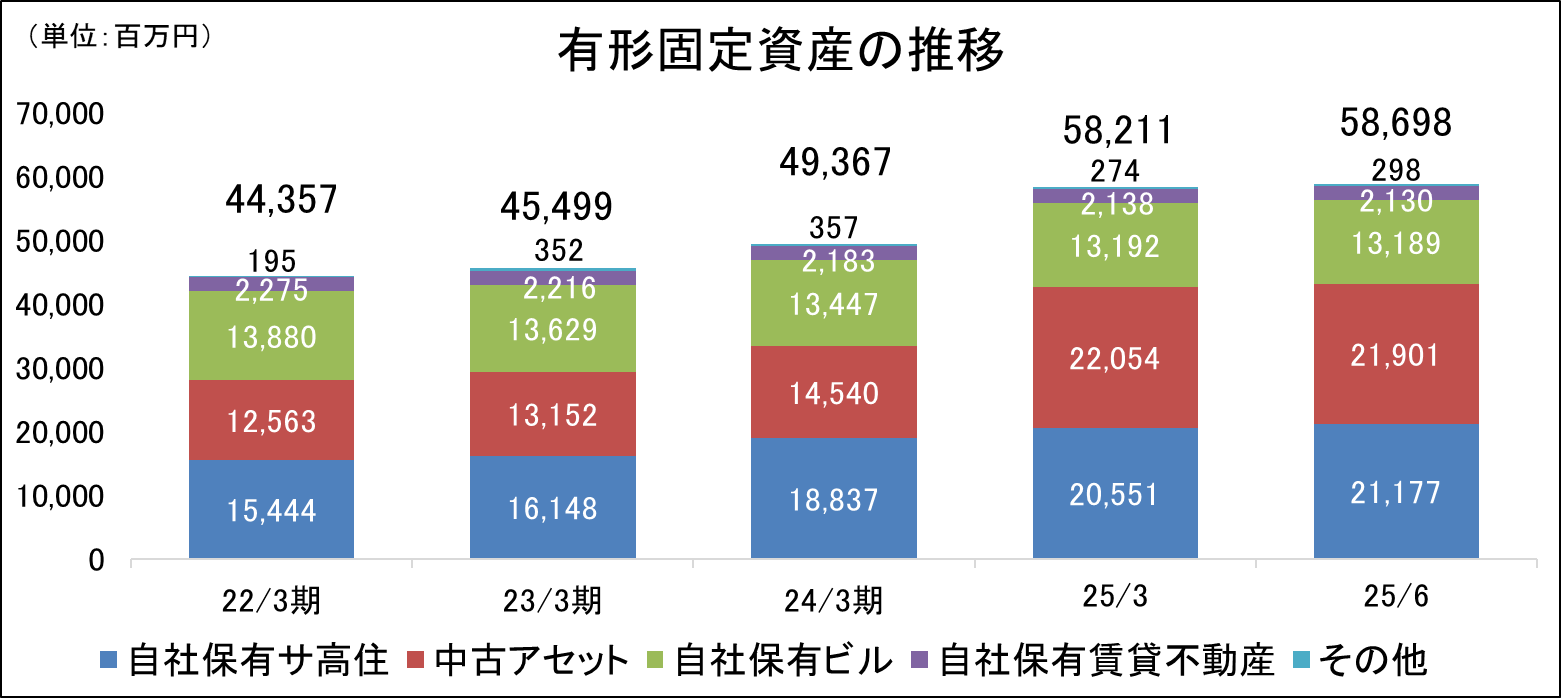

(6)有形固定資産の推移

※有形固定資産は、建物及び構築物、機械装置及び運搬具、工具、器具及び備品、土地の合計値であり、リース資産、建設仮勘定を含んでいない。

同社は、自社保有のサービス付き高齢者向け住宅(自社保有サ高住)及び賃貸入居者付きの区分所有の中古マンション(中古アセット)を積極的に取得し、安定収益の基盤構築に向け、ストック事業への取組みを強化している。

(7)経営指標の推移

【自己資本比率・ROE】

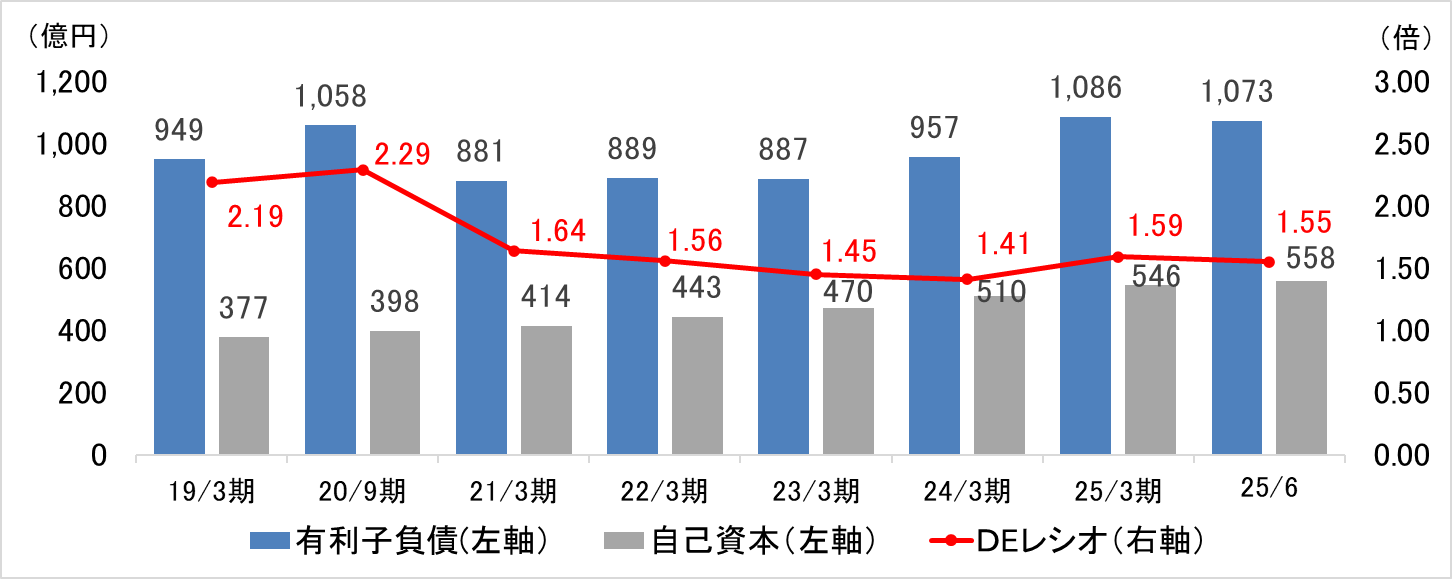

【有利子負債・自己資本・ネットD/Eレシオ】

*ネットD/Eレシオ〈(有利子負債-現金及び現金同等物の期末残高)÷自己資本〉

16/3期~20/3期は、大型現場(分譲戸建・マンション)の用地仕入を積極的に実施し在庫を確保しつつ、自社保有物件(サービス付き高齢者向け住宅)用地も積極的に取得していた時期であった。21/3期からは、地価高騰により用地仕入を厳選しつつ、販売価格の柔軟な対応による在庫水準の見直し(在庫回転率の向上)を実施している。また、24/3期以降は、適正価格での販売による利益の確保に重点を置いている。

4.2026年3月期業績予想

(1)連結業績

| 25/3期 実績 | 構成比 | 26/3期 予想 | 構成比 | 前期比 |

売上高 | 123,927 | 100.0% | 126,000 | 100.0% | +1.7% |

営業利益 | 7,894 | 6.4% | 7,200 | 5.7% | -8.8% |

経常利益 | 6,987 | 5.6% | 5,700 | 4.5% | -18.4% |

親会社株主に帰属 する当期純利益 | 4,764 | 3.8% | 3,700 | 2.9% | -22.3% |

*単位:百万円

前期比1.7%の増収、同18.4%の経常減益予想

第1四半期が終わり、26/3期の会社計画は、売上高が前期比1.7%増収の1,260億円、経常利益が同18.4%減益の57億円の予想から変更なし。同社グループが属する不動産業界は、土地価格や建築価格の高止まりの状況は続いているものの、26/3期において同社の新築分譲事業では、新築戸建は販売戸数が若干減少する見通しながら、新規竣工の分譲マンション3棟の引渡しと、竣工済み分譲マンションの未受注在庫の受注促進により、25/3期以上の販売戸数を確保して新築戸建の販売戸数減を補い、また、売り急がず丁寧な販売活動を継続することで、戸当たり利益を増やし、新築分譲部門全体で増益を見込んでいる。更に、土地有効活用事業では、富裕層や投資家による収益物件取得や建築ニーズは引き続き旺盛であり、25/3期以上の業績を見込み、賃貸及び管理事業でも、管理物件の増加と高稼働維持により、安定した業績を維持できる見通しである。同社グループの強みであるバランス経営を活かし、特に堅調な土地有効活用事業と賃貸及び管理事業が更に伸長することで、売上高、各段階利益ともに堅調に推移する見込みである。

売上面では、主に4月に引渡済みの大型分譲マンションの販売が寄与し増加する見込みである。利益面では、将来に備えた人的資本投資の増加が影響する他、金利上昇による支払利息の増加を見込んでいる。

また、配当予想も、5円増配となった前期と同額の1株当たり年32円(上期末16円、期末16円)の予定を据え置き。配当性向は31.4%となる。

(2)連結業績予想に対する進捗状況

| 26/3期 第1四半期 | 26/3期 上期会社予想 | 上期会社予想に対する進捗率 | 26/3期 通期会社予想 | 通期会社予想に対する進捗率 |

売上高 | 37,111 | 66,700 | 55.6% | 126,000 | 29.5% |

営業利益 | 2,518 | 4,200 | 60.0% | 7,200 | 35.0% |

経常利益 | 2,379 | 3,700 | 64.3% | 5,700 | 41.7.% |

四半期純利益 | 1,604 | 2,400 | 66.9% | 3,700 | 43.4% |

*単位:百万円。

上期業績予想に対して、今第1四半期売上高が371億円で進捗率55.6%、各段階利益についても進捗率60%を超えており、非常に順調に推移している。また、通期業績予想の売上高1,260億円に対しては、今第1四半期売上高が371億円であるため残りは889億円となる。受注契約残高の内、今期売上計上予定が461億円、賃貸及び管理による売上計上予定が250億円あり、合計711億円がほぼ確実に今期売上高に計上されるため、達成まで178億円の売上が必要となる。建売住宅や竣工済みの分譲マンション、中古住宅の販売、土地有効活用セグメントの建築請負工事の追加受注等により、十分達成可能と同社では判断している。

(3)資本コストや株価に関する同社の考え方

同社は、事業を安定して継続し、経営理念にある通り、全てのステークホルダーに永続的に報いることを経営の目的としている。

市況の変化に影響されやすく、財務レバレッジを効かせた事業運営が不可欠な不動産業にとっては、財務戦略は極めて重要であり、同社では、資本コストや株価を今まで以上に意識し、資産効率改善による財務の健全性向上と、成長分野への投資による収益性向上の両立を図り、同時に期待値の向上に向け、IR活動を今まで以上に充実させる方針である。

| 現状 |

◆2025年3月期のROEは、9.0%と資本コスト(※1)を上回っているものの、PERが5.27倍と低く、PBR(※2)は0.47倍と1.0倍を割っている。 ◆ネットD/Eレシオは、低下傾向にあるものの、低減余地がある。 ◆配当金は、2018年3月期以降は利益に関わらず不変のため、配当性向はバラつきが生じているものの、総還元性向には 留意している。 |

| 課題 |

◆BPS(※3)増加率を上回る、EPS(※4)増加率を継続実現出来るかどうか。 ◆投資家に向けて広く同社の堅実で安定したビジネスモデルの理解を深められるかどうか。 ◆財務健全性の維持と向上及び成長投資、配当政策の最適なバランスを確保出来るかどうか。 |

| 取組 |

◆資本効率の高い土地有効活用事業と賃貸及び管理事業への投資を強化し、収益基盤の安定化と確実な成長を目指す。 ◆特に、運営棟数全国トップのサービス付き高齢者向け住宅は、同社の優位性が発揮出来る事業であり、今後も進む高齢化社会のニーズにもマッチしていることから、注力事業と位置付ける。 ◆配当政策は、安定配当路線は継承しつつ、総還元性向に留意する。2023年10月には、この方針を明確に示すべく、取締役会にて「累進的配当政策の導入」を決議し、公表している。 ◆2024年3月期は、3円の特別配当を実施した。2025年3月期は、期末配当金を5円増配することを本年開催の定時株主総会に付議する予定。 ◆2024年11月~12月に、自己株式35万株の取得を行った。これによる総還元性向への影響は+5.7%となる。 ◆IR活動を活性化し、他社にはない同社独自のビジネスモデルの理解促進を行う。 ◆内部留保による自己資本の増強、資産効率改善により、ネットD/Eレシオを更に低下させ、財務健全性を向上させる。 |

※1 資本コストは、株主資本コスト(リスクフリーレート+β値×市場 リスクプレミアム)、※2 PBR(株価純資産倍率)、※3 BPS(1株当たりの純資産)、

※4 EPS(1株当たりの純利益)

(4)配当金と株主優待

◎配当金

| 22/3期 | 23/3期 | 24/3期 | 25/3期 | 26/3期会社予想 |

1株当たり当期純利益(円) | 107.68 | 106.65 | 126.69 | 131.61 | 101.77 |

1株当たり配当金(円) | 27.00 | 27.00 | 30.00 | 32.00 | 32.00 |

配当性向(%) | 25.1% | 25.3% | 23.7% | 24.3% | 31.4% |

◎株主優待

毎年3月31日時点の同社株主名簿に記載または記録された500株以上保有の株主を対象としている。

基準日時点での保有株数 | 株主優待の内容 |

500株以上 1,000株未満 | クオ・カード 1,000円 |

1,000株以上 5,000株未満 | JCBギフトカード 3,000円分 |

5,000株以上 10,000株未満 | JCBギフトカード 4,000円分 |

10,000株以上 | JCBギフトカード 5,000円分 |

(5)自己株式の取得

同社は、2025年8月5日開催の取締役会において、自己株式の取得に係る事項について決議した。

(1)取得する株式の種類 普通株式

(2)取得する株式の総数 60 万株(上限) (自己株式を除く発行済株式総数に対する割合1.65%)

(3)株式の取得価額の総額 450百万円(上限)

(4)取得する期間 2025 年8月6日から2025年11月26日まで

5.今後の注目点

同社の26/3期第1四半期決算は、前年同期比20.9%の増収、同14.3%の経常増益の好決算となった。分譲住宅セグメントにおいて、大型分譲マンションの竣工引渡しがあった他、住宅流通セグメント、土地有効活用セグメント、賃貸及び管理セグメントも好調に推移し、売上高と各段階利益は第1四半期としては過去最高の決算となった。受注契約残高も過去最高レベルの590億円となり、受注環境も好調に推移していることが確認された。好調な第1四半期決算を受け、業績予想の達成に向け進捗率が高水準となっている。上期業績予想に対して、今第1四半期の売上高の進捗率は55%を超え、各段階利益の進捗率も60%を超えた。通期業績予想に対しても、今第1四半期の売上高の進捗率は約30%となり、各段階利益の進捗率も40%前後となった。通期業績予想の達成に向けどこまで貯金が作れるのか続く第2四半期の業績動向が注目される。

こうした好調な業績の一方で同社が属する不動産業界では先行きに対する不透明感が増している。住宅ローン金利の上昇、

建築コストの上昇、建設作業員の人手不足、仕入価格の上昇、新築住宅着工数の低迷などが代表的なリスク要因である。現状では、受注契約残高が積み上がり、高水準の在庫も抱え仕入にも大きな影響は出ていない。原材料価格の上昇を受け販売価格が上昇傾向にあるものの販売面への影響も小さそうである。同社の売上高の先行指標は受注契約残高であり、受注契約残高の拡大のためにはたな卸資産の増加が必要である。来期以降の業績拡大に向けて、順調に受注契約残高を積み上げ、良質な物件の仕入拡大を通じてたな卸資産を拡大することができるのか注目される。

また、現在進行中の中期経営計画では、今後の目指すべき姿として以下の5つ実現を掲げている。①時代のニーズに応える商品と、顧客一人ひとりに最適な提案を届ける応対品質の向上、②フロー型事業(販売)とストック型事業(賃貸管理)を最適に組み合わせ、⻑期安定した収益基盤を築く、③業務改善・DX・生成AIを通じて、業務生産性の向上と、働きがいのある職場づくりを両立する、④資本構成・利益還元・在庫戦略の最適化による財務の健全性と効率性の両立、⑤社会課題に事業を通じて応え、地域社会への貢献を深める、である。これら中期経営計画の進捗状況からも目が離せない。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成>

組織形態 | 監査役設置会社 |

取締役 | 7名、うち社外2名(うち独立役員2名) |

監査役 | 3名、うち社外2名(うち独立役員2名) |

◎コーポレート・ガバナンス報告書

最終更新日:2025年8月6日

基本的な考え方

当社は、経営の効率性・透明性を向上させ着実な業績を上げつつ、株主の立場に立って企業価値を最大化することが、コーポレート・ガバナンスに関する基本的な考え方であり、経営上の最も重要な課題のひとつとして位置づけております。

(1)株主価値の最大化

当社グループは、「幸せはこぶ住まいづくり」、「買っていただいたお客様に幸せになっていただくこと」を事業の目的とし、「富士山のように日本一愛される会社」にするという想いのもと創業された会社であります。大阪府全域、兵庫県南部及び和歌山県北部を主たる営業地盤として売りっ放し建てっ放しをしないお客様に顔を向けた責任のとれる住まいづくりを経営の基本として事業を展開しております。そのため、一時的な利益や事業拡大を求めるのではなく、長期的な安定経営によるつぶれない会社づくりが重要であると考えております。長期的な安定経営には、人財が必要不可欠であり、見識、胆識、洞察力の優れた立派なリーダーを育成することが重要であることから、人は財産であるという考えのもと、当社グループでは、「人材」ではなく「人財」と表現し、次のような経営理念と社訓を掲げております。

「経営理念」

・ 社員のため

・ 社員の家族のため

・ 顧客・取引先のため

・ 株主のため

・ 地域社会のため

・ ひいては国家のために当社を経営する

「社訓」

・ 我々はフジ住宅の社員である

・ 我々は熱意と誠意をもって仕事に接しよう

・ 我々は自己の仕事の責任と重要性を認識しよう

・ 我々は感謝と奉仕の精神をもって仕事をしよう

・ 我々は顧客・取引先に感謝されるような仕事をしよう

経営理念は、「社員のため」「社員の家族のため」から始まります。これは、社員と社員の家族が幸せでなければ、お客様に心から喜んでいただける仕事はできないと考えているためです。社員とその家族を大切にし、全社員が感謝の気持ちや仕事に対しての誇り、やりがい、生きがいを持つと、社員のモチベーションが高まり、社員は心からお客様を大切にすることができます。その結果、お客様をはじめ、お取引先様、株主様、地域社会、国家へと全てのステークホルダーの幸せにつながっていくと考えております。

上記の経営理念・方針を活かしながら、人財の成長に合わせて事業を拡大するという考えのもと、過去からの営業地域のさらなる深耕を図るとともに、府下最大のマーケットである大阪市内をはじめ大阪府北部地域及び兵庫県南部地域への積極的な地域拡大を図り、収益力の向上及び財務体質の強化を推進することにより、お客様、お取引先様、株主様から常に信頼され、事業を通じて社会の お役に立てる企業となることを目指しております。

(2)取締役会

経営環境の変化に対応した競争優位性の高い戦略を策定し、スピーディーな意思決定を行うため、取締役会を原則月1回開催し、緊急を要する案件があれば、書面決議による取締役会を開催しております。取締役会は、現在7名(うち社外取締役2名)の取締役で構成されており、取締役会においては、活発な議論が交わされるよう努め、合議制により迅速な意思決定がなされております。

(3)監査役・監査役会

当社は、監査役制度を採用しております。監査役会は、常勤監査役1名(川出仁氏)と社外監査役2名(髙谷晋介氏、原戸稲男氏)で構成されております。監査役会において代表取締役社長との原則年3回の定期会合を実施し、意見交換等を行うとともに、各監査役は取締役会及び部門長会議に出席して意見を述べるほか、内部監査室や監査法人への監査立会いや情報交換などを通じ、取締役の業務執行の妥当性、効率性や内部統制システムの整備・運用状況に対する評価を行うなど幅広く監査を行っております。

(4)社内の情報開示体制の強化

情報開示の適時性・正確性・公平性を確保するため、「情報開示規程」を制定し、グループ全体の情報開示システムの再構築と標準化を行うとともに、社内の適時開示に関連する意識の向上に取り組んでおります。「情報開示規程」において、情報取扱責任者をIR室長と定め、適時開示に関する各部署の役割と責任を明確にしております。また、情報開示に際しては、社内の関連各部署が情報開示の検討と吟味を行い、各部署が作成した開示資料を相互にチェックすることで、情報収集から開示手続きの適正を確保する仕組みが構築されております。

(5)IR活動の質の向上

株主、投資家の皆様に対し、適時・適切・迅速で分かりやすい情報発信を基本方針とするIR活動に努めております。

具体的には、当社のウェブサイト上での決算短信及び補足資料その他の取引所開示資料の公開、電子公告の掲載、アナリスト・機関投資家向けや一般投資家向けの会社説明会の積極的な開催やIRイベントの参加を通じて、企業内容の積極的な情報開示に努めております。

また、中長期的な会社の方向性を株主及び投資家の皆様に公平に開示するために、経営指標を発表しており、これを当社ウェブサイトのIR欄に掲載しております。また、個人株主の皆様に会社の経営理念・方針及び経営状況や方向性をより良くご理解いただくために株主通信を分かりやすく作成しております。

なお、当社の決算発表につきましては、原則決算日の翌月末以内と設定し、決算発表の早期化・分散化に努めております。

(6)内部統制の強化

企業が社会的責任を十分に果たしていくためのコーポレート・ガバナンスを支える重要な仕組みの1つが内部統制であり、この内部統制の強化への取り組みは、経営者自らの責任であるということを認識した上で、企業が社会的責任を十分果たしていくために最も重要な取り組みの1つであると考えております。このため、具体的な内部統制強化への取り組みとして、2007年2月より内部統制推進委員会を設置して、定期的な会議での活発な意見交換を実施しており、内部統制の4つの目的である[1]業務の有効性と効率性、[2]財務報告の信頼性、[3]事業活動に関わる法令等の遵守、[4]資産の保全を図るため、内部統制の統制環境に着目した組織・社風を形成しております。

また、さらなるモニタリング(監視活動)の充実を図るため、内部監査室をコンプライアンスやリスク管理を維持・強化するための補完組織であると位置づけ、法律や社内規則に従った業務遂行に対する社内チェックを継続実施しております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

原則 | 実施しない理由 |

【補充原則2-4-1.女性の活躍促進を含む社内の多様性の確保】 | 当社グループの長期的な安定経営を継続するためには、能力と熱意を兼ね備え、当社グループの経営理念・方針や価値観に共感する優秀な人財を採用すること、また、そのような人財が長期にわたってやりがいを感じるとともに明るく元気にイキイキとストレスのない働きやすい就業環境を整備することが、重要であると考えております。働きやすい環境の整備としましては、いつでも電話相談できる健康相談ダイヤル活用の積極的な推奨、テレワークによる柔軟な働き方の推進、パート社員を含め全役職員対象の診断項目の充実した健康診断の実施、部屋型の高気圧酸素ボックスを社内に設置することで打ち合わせや休憩に利用できるようにするなど、多様性を尊重し、社員が働きやすく、健康を維持できる就業環境づくりを行っております。 加えて、社員の専門的かつ高度な知識獲得のために資格取得支援制度を充実させることで、各種業務資格の取得を促進しております。また、業績向上の原動力は、経営理念や方針の理解、実践と同一の価値観を共有する人財の育成にあると考え、役員を含め社員、パート社員全員が全員を評価する人事評価システムを採用し、直属の上司からの評価にとどまらず、他部署を含めた部下や同僚など全方面から評価する360度の公平・公正な人事評価・査定を行うことで、年齢・性別・国籍・中途採用に関係なく実力・実績に応じた役職に登用しております。このため、女性・外国人・中途採用者の管理職へ登用等、中核人財の登用等における多様性の確保についての測定可能な数値目標は設定しておりませんが、多様な人財が管理職として活躍しております。なお、2016年6月の定時株主総会では女性の社外取締役を選任しております。 |

【補充原則3-1-3.サステナビリティに ついての取組み等】 | 当社グループでは、2021年12月14日の取締役会にて、以下の通りサステナビリティ基本方針を決議いたしました。 「当社グループは『社員のため、社員の家族のため、顧客・取引先のため、株主のため、地域社会のため、ひいては国家のために当社を経営する』という経営理念のもと、創業以来、事業活動を通じて社会貢献活動に取り組んで参りました。国連で採択された『SDGs』(持続可能な開発目標)など、社会課題に対する企業が果たす役割の重要性が増しております。ESG(環境・社会・企業統治)及びSDGsと地域密着型経営である当社の事業活動との関連を意識し、社会貢献に取り組むことにより、今後も社会とともに持続的に成長し、信頼される企業グループを目指して参ります。」 当社グループの長期的な安定経営を継続するためには、能力と熱意を兼ね備え、当社グループの経営理念・方針や価値観に共感する優秀な人財を採用すること、また、そのような人財が長期にわたってやりがいを感じるとともに明るく元気にイキイキとストレスのない働きやすい就業環境を整備することが、重要であると考えており、パート社員を含め役職員全員が会長または社長と直接対話できる「会長・社長への質問会」を定期的に開催しております。会長または社長自らが質問者一人ひとりと電話ミーティングを行い、仕事のみならず、プライベートの悩み・問題まで解決に努める取り組みを行っております。業績向上の原動力は、経営理念や方針の理解、実践と同一の価値観を共有する人財の育成にあると考え、役員を含め社員、パート社員全員が全員を評価する人事評価システムを採用し、直属の上司からの評価にとどまらず、他部署を含めた部下や同僚など全方面から評価する360度の公平・公正な人事評価・査定を行うことで、年齢・性別による区別や職務範囲を限定することなく実力・実績に応じた役職に登用しております。加えて、社員の専門的かつ高度な知識獲得のために資格取得支援制度を充実させることで、各種業務資格の取得を促進しております。働きやすい環境の整備としましては、いつでも電話相談できる健康相談ダイヤル活用の積極的な推奨、テレワークによる柔軟な働き方の推進、パート社員を含め全役職員対象の診断項目の充実した健康診断の実施、部屋型の高気圧酸素ボックスを社内に設置することで打ち合わせや休憩に利用できるようにするなど、多様性を尊重し、社員が働きやすく、健康を維持できる就業環境づくりを行っております。知的財産への投資等については、事業の核としての位置付けではなく、現時点では投資額も少ないことから具体的な情報を開示・提供する必要はないと考えております。 現状、TCFDの開示は行っておりませんが、TCFDへの対応については、2022年4月12日の取締役会において内部統制推進委員会の分科会としてTCFDワーキンググループを設置し、社内関係部署とグループ会社の協力を仰ぎながら、次の事項について協議しております。 ①気候変動が当社の事業活動に与える影響の把握、及びTCFD提言に基づく情報開示の内容の策定 ②サステナビリティ基本方針に基づいた取り組みの状況の確認、及び取り組みの推進 |

【原則4-8.独立社外取締役の有効な活用】 | 現在7名の取締役と3名の監査役で構成されております。うち社外役員は社外取締役2名、社外監査役2名の合計4名で、全員が東京証券取引所の定めに基づく独立社外役員であり、社外役員4名は原則全ての取締役会に出席しております。 社外取締役2名は公認会計士・税理士として、社外監査役2名は1名が公認会計士・税理士、1名は弁護士として豊富な経験と高い見識により、 取締役の業務執行の有効性や効率性について独立的かつ公正な立場で適宜検証を行っており、経営の透明性と法令遵守の確保に寄与して おります。 社外取締役は客観的・中立的な立場から取締役会における議題の審議につき助言を行うとともに取締役会以外の重要な会議(部門長会議)に出席し意見を述べており、さらに監査役とも随時意見・情報交換を行っております。 以上のことから当社の独立社外取締役の役割と責務は十分果たしており、独立社外取締役の人数は1/3を満たしておりませんが、独立社外役員4名で経営の監視及び監督は適切に機能しているものと考えております。 よって現時点では、独立社外取締役を1/3以上選任することを考えておらず、独立社外取締役を増員することは予定しておりません。 |

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

原則 | 開示内容 |

【原則1-4.政策保有株式】 | 当社においては、全ての事業において不動産の取得資金等の借入や不動産の仕入れに関する情報の取得、さらには土地有効活用事業におけるお客様紹介等、総合的な取引を金融機関と行っており、事業拡大、持続的発展のためには、金融機関との協力関係が不可欠となります。企業価値を向上させるという中長期的な目標のため、当社の経営理念・経営姿勢をご理解いただき、総合的な取引を行えると判断した金融機関の投資株式については経済的合理性を検証の上、保有していく方針としております。なお、個別銘柄ごとに株式数50万株かつ当社株主資本の2%以内を保有の上限とし、継続的に保有先金融機関との取引状況並びに保有先金融機関の財政状態及び経営成績の状況についてモニタリングを実施するとともに、年1回、取締役会にて株価の推移、配当額、取引状況等をもとに保有の合理性を検証しております。政策保有株式に係る議決権の行使につきましては、議案が当社及び投資先企業の企業価値向上に繋がるか、当社の保有目的と適合しているかを基準とし、個別議案を精査したうえで賛否の判断を行っております。 |

【原則5-1. 株主との建設的な対話に関する方針】 | 株主との対話はIR室が担当しており、IR担当執行役員が統括を行っております。IR室は、日々、経営企画部、総務部、法務部、人事室、財務部、内部監査室と連携をとっており、必要な情報がIR室に報告される体制となっております。IR室は、大阪、東京にて個人投資家、金融機関、アナリスト、機関投資家向け会社説明会を実施し、決算説明資料で事業内容や業績の 説明だけでなく、その背景となる経営理念や経営方針やESG、SDGsの取り組み等について説明しております。また、株主とのコミュニケーションを図るため、年2回株主アンケートを実施するとともに、IR問い合わせメールを設け、株主、投資家からの問い合わせ(質問など)に対して、IR室にて回答をしております。定時株主総会において議案に関わらず株主からの質問を受け付けており、基本的に社長自ら対応しております。また、定時株主総会だけではなく、必要に応じて社外役員及び常勤監査役も質問対応する体制になっております。株主アンケートなど株主との対話において把握された株主の意見・懸念については、取締役や取締役会にフィードバックすることとしております。 |

【原則5-2.資本コストや株価を意識した経営の実現に向けた対応】 | 当社は、事業を安定して継続し、経営理念にある通り、全てのステークホルダーに永続的に報いることを経営の目的としております。市況の変化に影響されやすく、財務レバレッジを効かせた事業運営が不可欠な不動産業にとっては、財務戦略は極めて重要であります。したがいまして、当社では、資本コストや株価を今まで以上に意識し、資産効率改善による財務の健全性向上と、成長分野への投資による収益性向上の両立を図り、同時に期待値の向上に向け、IR活動を今まで以上に充実させて参ります。 詳細につきましては、下記をご参照ください。 2026年3月期 第1四半期決算説明資料(P17) https://ssl4.eir-parts.net/doc/8860/tdnet/2663658/00.pdf FiscalYearEndingMarch20261stQuarterFinancialResultsPresentation Materials(P17) https://www.fuji-jutaku.co.jp/uldoc/topnews_ir_en/20250801141031_1.pdf |

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

*同社発表のコーポレート・ガバナンスの状況では、取締役・監査役が有している専門性と経験(スキルマトリックス)がコーポレート・ガバナンスの状況の最終ページに開示されている。

コーポレート・ガバナンスの状況

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |