ブリッジレポート:(8275)フォーバル 2025年3月期第1四半期決算

中島 將典 社長 | 株式会社 フォーバル(8275) |

|

企業情報

市場 | 東証スタンダード市場 |

業種 | 卸売業(商業) |

代表取締役社長 | 中島 將典 |

所在地 | 東京都渋谷区神宮前 5-52-2 青山オーバルビル 14F |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

1,404円 | 26,044,638株 | 36,566百万円 | 12.7% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

31.00円 | 2.2% | 84.47円 | 16.6倍 | 673.60円 | 2.1倍 |

*株価は9/11終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは25/3期実績。

*DPS、EPSは26/3期予想。

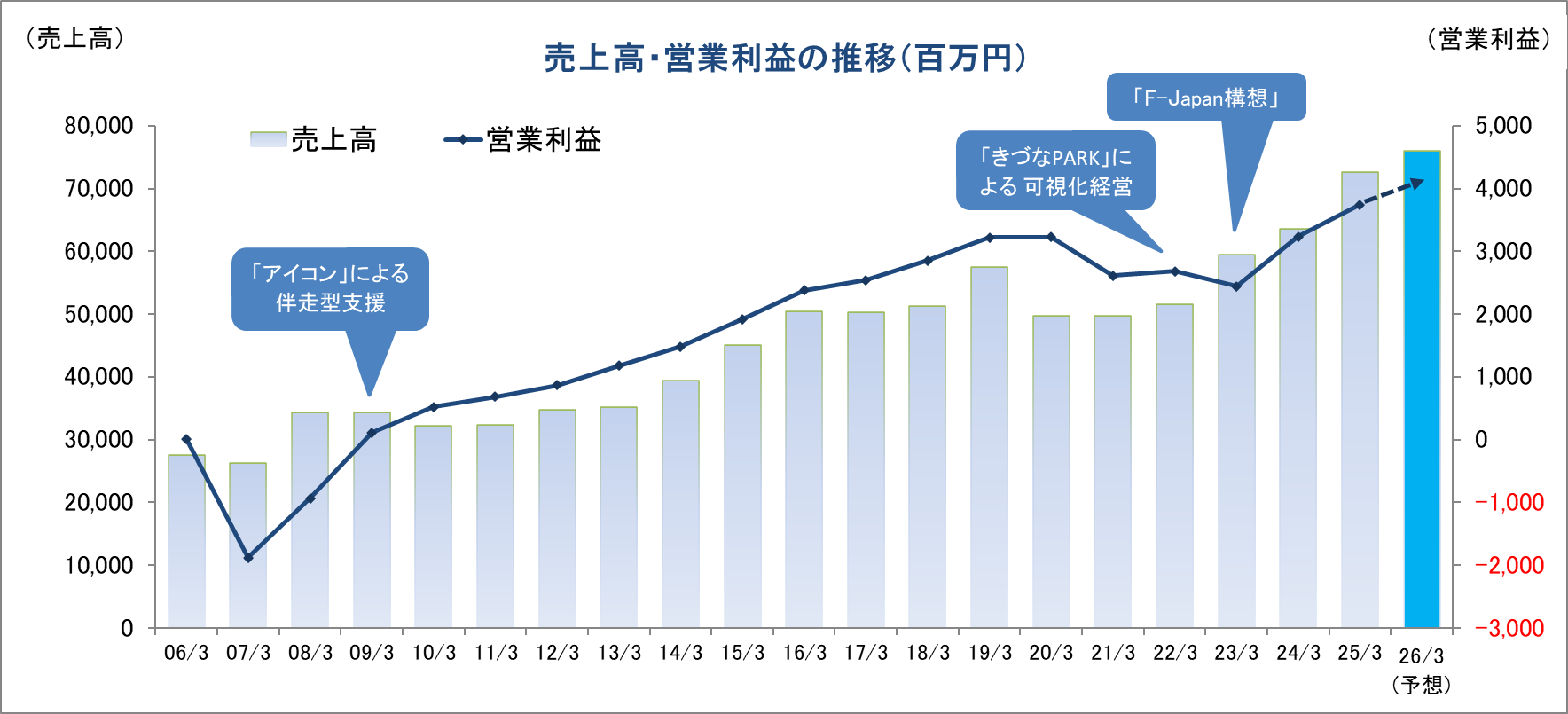

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2022年3月(実) | 51,535 | 2,685 | 2,855 | 1,836 | 71.71 | 26.00 |

2023年3月(実) | 59,538 | 2,443 | 2,717 | 1,679 | 65.41 | 27.00 |

2024年3月(実) | 63,527 | 3,235 | 3,459 | 2,011 | 78.20 | 28.00 |

2025年3月(実) | 72,629 | 3,740 | 3,975 | 2,168 | 83.06 | 30.00 |

2026年3月(予) | 76,000 | 4,100 | 4,200 | 2,200 | 84.47 | 31.00 |

*予想は会社予想。

*単位は百万円。

フォーバルの2026年3月期第1四半期決算と2026年3月期の業績予想等について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.成長戦略

3.2026年3月期第1四半期決算

4.2026年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 26/3期第1四半期の決算は、前年同期比1.1%の増収、同53.9%の経常減益。売上面では、電力サービスや太陽光発電システム、新たに連結に加わったグループ会社などが寄与した。利益面では、売上高の増加に伴い売上総利益が前年同期比で3.4%増加した一方で、事業拡大に伴う人員増強や情報処理費、地代家賃やのれんの償却費の増加の影響などにより販管費が同8.4%増加したことが影響した。

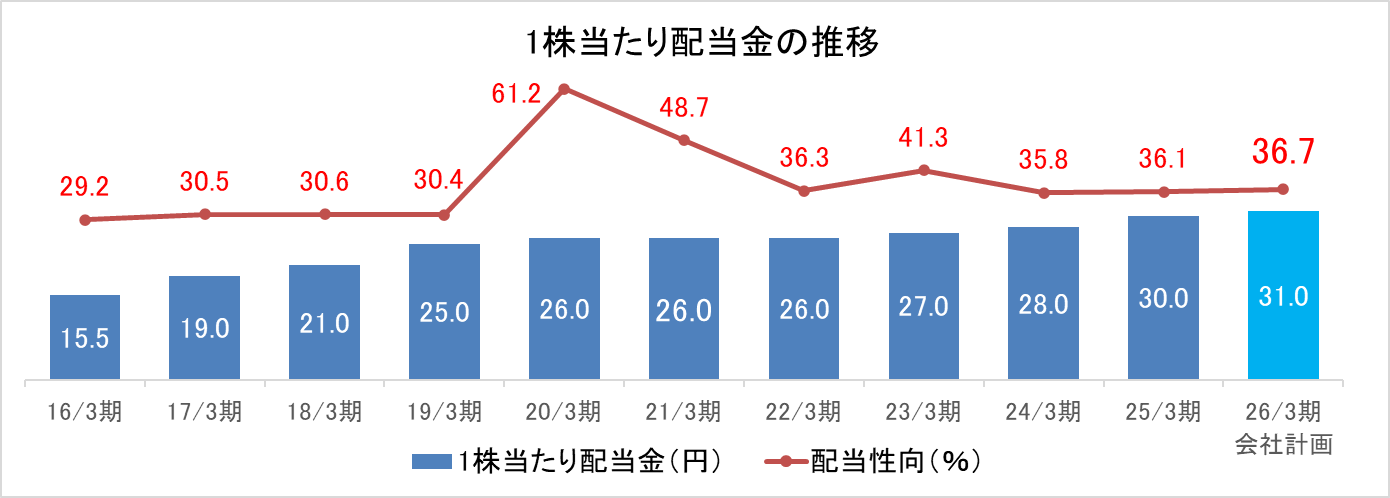

- 第1四半期が終わり、26/3期の会社計画は、前期比4.6%の増収、同5.6%の経常増益の予想から変更なし。同社が注力する「F-Japan戦略」は、日本全国でDX・GX人材を育て、その人材が地元経済を活性化させるという好循環が永続的な地方創生を実現するのに不可欠との考えに基づいている。現在同社は、その実現に向けて各地方自治体における「DX・GX人材の育成」「DX・GX人材の就職・起業」「DX・GX人材による地域経済の活性化」の仕組みづくりを、デジタル人材を派遣し、現状や課題を可視化しながら伴走支援している。今後も、同社は伴走支援するための人材の育成など事業基盤の強化にスピード感を持って取り組む方針である。また、配当金も前期から1円増配の1株当たり年間31円の予定を据え置き。配当性向は、36.7%となる。

- 主力事業のフォーバルビジネスグループにおいて、前年同期比で減収減益となった。㈱エルコムが新紙幣発行に伴う特需の反動で減少したことが影響したものである。フォーバルビジネスグループでは、企業ドクターによる可視化伴走型経営支援事業の売上高と件数がKPIである。第1四半期決算においてはこれらの開示がないため、足元の状況は第2四半期決算で確認するしかない。企業ドクターによる可視化伴走型経営支援事業の売上高と件数を今後順調に拡大することができるのか注目される。

1.会社概要

同社グループは「企業ドクター(次世代経営コンサルタント)」として企業経営を支援する集団となり、中小・小規模企業の利益に貢献することを目指し、「情報通信の知識・技術を駆使した経営コンサルティングサービス(情報通信)」、「海外マーケットを独自ノウハウで取り込む経営コンサルティングサービス(海外)」、「環境に配慮した最先端の経営コンサルティングサービス(環境)」、「次世代経営に必要な人材を育てる経営コンサルティングサービス(人材・教育)」、「企業のライフサイクルに対応した経営コンサルティングサービス(起業・事業承継)」の5分野において他社との差別化を図り、質の高いサービスを提供するために

M&Aも活用しながら事業の拡大に取り組んでいる。

現在は、ESG経営を可視化伴走型で支援する企業ドクター(次世代経営コンサルタント)集団として、中小・小規模企業が抱える「情報通信」・「海外」・「環境」・「人材・教育」・「起業・事業承継」の5つの分野の課題に対し、「売上拡大」・「業務効率改善」・「リスク回避」の3つの手法で企業経営を支援する次世代経営コンサルティングカンパニーを目指している。その重要な役割を担っているのが可視化伴走型経営支援事業(アイコンサービスなど)である。中小企業経営のための情報分析プラットフォームである「きづなPARK」による経営状態の可視化と企業ドクターによる伴走型支援により、中小企業に寄り添うことができるのは同社だけである。25/3期末時点において、グループ会社はフォーバルビジネスグループで18社、フォーバルテレコムビジネスグループで5社、総合環境コンサルティングビジネスグループで1社、人的資本経営で4社の構成となっている。

【セグメント概況(25/3期末時点)】

セグメント | 事業内容 | グループ会社 |

フォーバル ビジネスグループ | 可視化伴走型経営支援事業 ・アドバイスによる契約フィー ・解決ツールの提供によるフィー 等 | ◎18社 株式会社フォーバル ビー・ビー・コミュニケーションズ株式会社 株式会社ヴァンクール 株式会社フォーバルテクノロジー 株式会社プロセス・マネジメント 株式会社フォーバル・リアルストレート 株式会社フォーキャスト 株式会社第一工芸社 株式会社三好商会 株式会社えすみ 株式会社コーディネート 株式会社エルコム 株式会社ネットリソースマネジメント 株式会社アベヤス 株式会社進駸堂販売 株式会社奈良事務機 株式会社三知 株式会社Meisin |

フォーバルテレコム ビジネスグループ | 可視化伴走型経営支援事業 ・情報通信分野のサービス、ツール等 の開発、提供 | ◎5社 株式会社フォーバルテレコム 株式会社トライ・エックス タクトシステム株式会社 株式会社保険ステーション 株式会社FISソリューションズ |

総合環境コンサルティング ビジネスグループ | 可視化伴走型経営支援事業 ・環境分野のサービス、ツール等 の開発、提供 | ◎1社 株式会社アップルツリー |

人的資本経営 | 可視化伴走型経営支援事業 ・教育/人材分野のサービス、 ツール等の開発、提供 | ◎4社 株式会社アイテック 株式会社フォーバルカエルワーク 株式会社タニタヘルスリンク エフピーステージ株式会社 |

(同社資料より)

企業ドクターによる伴走型支援、「きづなPARK」による可視化経営、「F-Japan戦略」をドライバーに、業績は拡大基調。

2.成長戦略

フォーバルグループは、ESG経営を可視化伴走型で支援する企業ドクター集団である。同社の経営支援サービスの特色は、「きづなPARK」により顧客企業の経営状態を可視化し、企業ドクターが伴走型で経営支援を行う点である。

(1)可視化伴走型経営支援

◎きづなPARK

きづなPARKとは、中小企業経営を可視化し効果測定するツールである。顧客である中小企業が財務・非財務情報をきづなPARKへ取り込むと現在の財務状況を可視化することが可能となる。

【きづなPARKの保有データ数(2025年3月末時点)】

オープンデータ | |

企業の基本情報gBizINFO ※1 | 中小企業実態基本調査 ※2 |

5,595,966法人 | 1,678,224件 |

財務情報 gBizINFO※3 | 財務情報CRD ※4 |

4,783件 | 262,746社 |

※1 経済産業省が運営する「gBizINFO」とデータ連携をしており、法人番号が付与されている法人企業のほか、行政機関や管理組合等の団体・組織の基本情報データと連携

※2 中小企業庁が中小企業全般に共通する財務情報、経営情報等を把握するために実施している一般統計調査のデータと連携

※3 経済産業省が運営する「gBizINFO」とデータ連携をしており、法人番号が付与されている法人企業等の売上や利益等の財務情報データと連携

※4 中小企業信用リスク情報データベース(略称CRD)に蓄積された中小企業の財務データから抽出したデータと連携

クローズデータ | |||||

広場数 | 企業のIT環境情報 | ||||

34広場 | 25,186件 | ||||

ユーザー企業登録者数 | 従業員の労働時間情報 | ||||

41,563者 | 1,177者 | ||||

支援企業アカウント発行数 | 財務データ登録者数 | ||||

1,736件 | 3,789者 | ||||

非財務データ登録者数 | |||||

ESG 6,121件 | DX 12,760件 | 人的資本 1,858件 | Focus 2,283件 | 知財 294件 | |

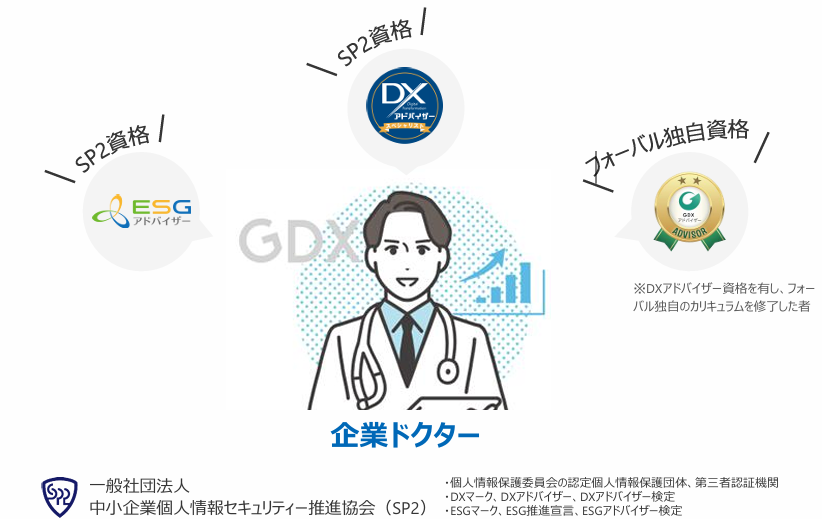

◎企業ドクター

企業ドクターとは、同社が認定した資格保有者である。2025年3月末現在で、企業ドクターの人数は2,242名まで増加した

(同社企業ドクター904名、パートナードクター1,338名)。同社は、50周年となる2031年3月期までに1万人の企業ドクターを育成する方針である。

(同社資料より)

◎伴走型支援

伴走型支援とは、企業に伴走しながら利益につながる課題解決を支援することである。人が病気になると、病院で診察を受ける。医師は診断し病気を発見し、治療を行う。その後、経過観察を行い、必要があれば再度医師の診察を受けることとなる。同社の伴走型支援では、企業が経営に不安を抱える(病気にかかる)と、企業ドクターの診察を受ける。企業ドクターは経営を可視化し課題を発見する。また、企業ドクターは、課題の解決策を提案し、企業が解決策を実行する。その後効果を測定し、必要があれば、再度企業ドクターへ相談する流れとなる。

きずなPARKの分析によると、重症患者の企業が現状で全体の7割以上を占めている。同社の企業ドクターは、顧客企業に対して、財務・非財務状態を可視化し、伴走型で経営支援し、理想の経営状態へ導く責務を担っている。

(2)ESG経営が必要な背景

近年、ESG経営で先行している大企業では、「E」に関し、意欲的なCO2排出量目標を設定し、更に取引先にもCO2排出量の削減目標を要請するケースが見られる。「S」の面でも、大企業・中小企業を問わず、人的資本経営として働き方改革を推進することにより、女性・若手の定着率が向上し、離職率の低下につながることが期待される。

「G」については、企業統治の欠如が組織崩壊と社会的信用の喪失につながる事例が多発している。従って、中小企業においてもガバナンスに取り組む必然性が増しているものの、中小企業では株主など外部からの規律が働きづらく、情報開示や法令遵守に対する意識が薄い。また、自己監査により粉飾決算等の不正が生じやすいといった問題も抱えており、外部からの伴走支援が重要な意義を持つ。

そこで現在、同社では、ESG経営リーダーとしてのノウハウを活用し、顧客企業に対するESG経営の浸透に注力している。

【ESG経営リーダーとしてのフォーバル】

Environment 環境 | 2030年までのカーボンニュートラル達成(政府より20年前倒し) CDPスコアリング2024 「B」評価獲得 8段階評価で上から3番目 ・TCFD(気候関連財務情報開示タスクフォース)提言への賛同を表明 ・TCFD提言に沿った情報開示⇒2022年以降、毎年開示 ・2030年温室効果ガス排出量削減目標、SBT認定を取得 |

Social 社会 | 人的資本経営 ISO30414取得、ISO30414リードコンサルタント/アセッサー ・働き方改革 ・健康経営(健康経営優良法人2025認証取得、くるみん認定取得) ・ダイバーシティ・女性活躍推進 ・仕事と育児・介護の両立支援 ・キャリア開発・社員支援制度 ・教育・研修制度 ・社会貢献・慈善活動 |

Governance 企業統治 | 株主・投資家への情報開示 ・企業統治の強化 ・コンプライアンス ・リスクマネジメント ・情報セキュリティポリシー・プライバシーポリシー ・ステークホルダーに向けての情報開示 ・個人情報保護士(703名)、ESGアドバイザー資格の保有者(872名)*2025.3月末現在 |

(3)F-Japan戦略

「F-Japan戦略」は、産官学金による企業ドクターと企業版地域医療機関の創出を核とする。F‐Japan支部は、2025年3月末現在において、33都道府県で活動している。今後3年間で全都道府県での活動開始を目指す。

産 | 官 | 学 | 金 |

・既存企業の活性化 ・起業の促進 ・採用枠の増加 | ・永続的な地方創生の 仕組みづくり ・地域経済の再生 ・域内産業の振興 | ・企業ドクターの育成 ・卒業生の就業率向上 | ・企業の紹介 ・資金繰り支援 |

◎産との連携

【支援企業数】

24/3期 | 25/3期 |

430社 | 1,388社 |

2年間の累計で1,818社まで拡大した。

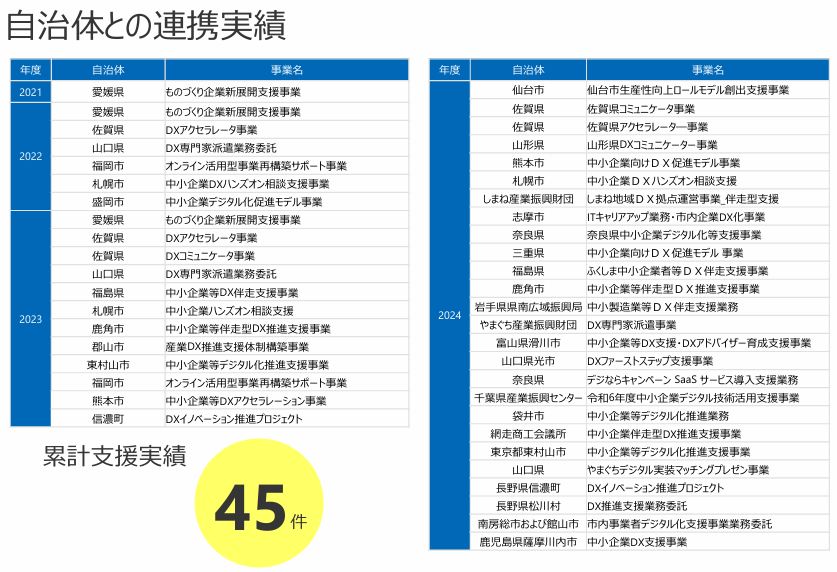

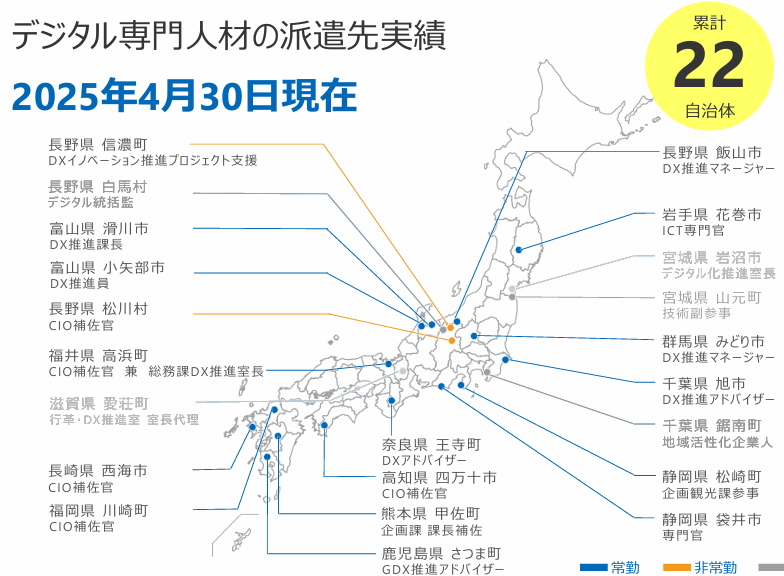

◎官との連携

【地域企業の支援に向け連携した自治体】

22/3期 | 23/3期 | 24/3期 | 25/3期 |

1自治体 | 6自治体 | 12自治体 | 26自治体 |

(同社資料より)

(同社資料より)

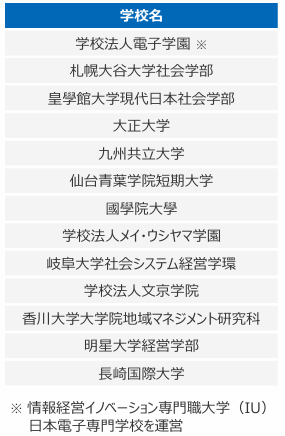

◎学との連携

【包括連携協定大学】

23/3期 | 24/3期 | 25/3期 |

3大学 | 10大学 | 13大学 |

(同社資料より)

【受講者数実績】

23/3期 | 24/3期 | 25/3期 |

60名 | 687名 | 3,293名 |

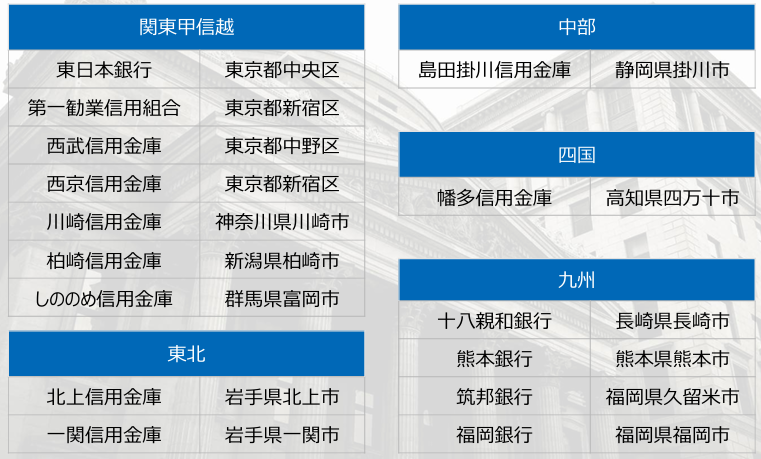

◎金との連携

【15の金融機関と連携】

(同社資料より)

◎企業版地域医療機関の創設による地方創生

今後も「F-Japan戦略」を通じた企業版地域医療機関の創設により、地方創生を推進する。2025年3月末現在、F-Japan支部は33都道府県に開設されているが、今後3年以内に全47都道府県に拡張し、全国で医療行為が実行されている状態を目指す。

消滅自治体からの脱却 | 教育機関 |

・若者が地方に定着する ・域内企業が活性化する ・自立した地方自治の実現 | ・企業ドクターの輩出 |

次世代型雇用創出 | 企業版医療機関による再生 |

・若者の活躍の場の創出 ・企業ドクターになりたい若者の増加 | ・金融機関の融資による以下の効果 ①経営改善 ②成長余力のある次世代型企業の増加 |

◎「F-Japan戦略」による成長スパイラル

「F-Japan戦略」の推進により、連携する自治体・教育機関、企業ドクター、コンサル先の企業などが増加するとともに、コンサルに必須なツール類の提供数も拡大する。その結果、段階的に同社の売上高と営業利益も増加する効果が期待される。

3.2026年3月期第1四半期決算

(1)2026年3月期第1四半期連結業績

| 25/3期 第1四半期 | 構成比 | 26/3期 第1四半期 | 構成比 | 前年同期比 |

売上高 | 15,820 | 100.0% | 15,998 | 100.0% | +1.1% |

売上総利益 | 5,762 | 36.4% | 5,961 | 37.3% | +3.4% |

販管費 | 5,310 | 33.6% | 5,755 | 36.0% | +8.4% |

営業利益 | 451 | 2.9% | 205 | 1.3% | -54.5% |

経常利益 | 534 | 3.4% | 246 | 1.5% | -53.9% |

親会社株主に帰属 する四半期純利益 | 195 | 1.2% | 64 | 0.4% | -66.9% |

*数値には株式会社インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

*単位:百万円

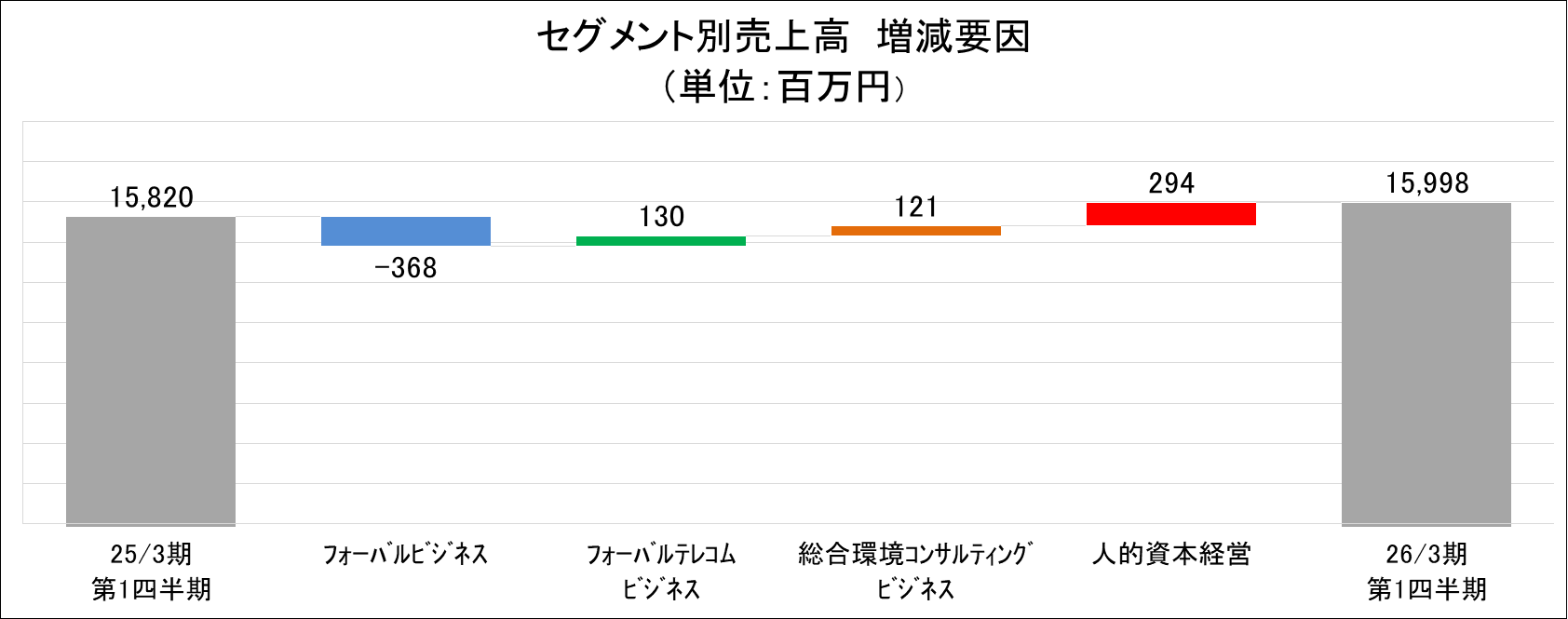

前年同期比1.1%の増収、同53.9%の経常減益

同社グループが注力しているF-Japan戦略は日本全国でDX・GX人材を育て、その人材が地元経済を活性化させるという好循環が永続的な地方創生を実現するのに不可欠であると考えており、その実現に向けて各地方自治体における「DX・GX人材の育成」「DX・GX人材の就職・起業」「DX・GX人材による地域経済の活性化」の仕組みづくりを、デジタル人材を派遣し、現状や課題を可視化しながら伴走支援している。更には、人材を費用・コストとして捉えるのではなく、その人が持つ能力やスキルを資本として捉え、その価値を最大限に引き出すことで企業価値の向上につなげる「人的資本経営」をはじめとした「ESG経営」が長期的な成長に欠かせない重要な要素となる中で、次世代型のデータ活用により新たな価値を共創する経営情報分析プラットフォーム「きづなPARK」で財務や非財務などの経営情報を可視化しながら中小・小規模企業の 「ESG経営」を伴走支援している。

26/3期第1四半期の決算は、売上高が前年同期比1.1%増の159億98百万円、経常利益が同53.9%減の2億46百万円となった。

売上面では、電力サービスや太陽光発電システム、新たに連結に加わったグループ会社などが寄与した。

利益面では、売上高の増加に伴い売上総利益が前年同期比で3.4%増加した一方で、事業拡大に伴う人員増強や情報処理費、地代家賃やのれんの償却費の増加の影響などにより販管費が同8.4%増加したことが影響した。売上総利益率は37.3%と前年同期比で0.9ポイント上昇した。一方、売上高対販管費率は36.0%と前年同比で2.4ポイント上昇した。以上により、営業利益は、同54.5%減の2億5百万円となり、売上高営業利益率は1.3%と前年同期比で1.6ポイント低下した。その他、営業外損益は前年同期に為替差益31百万円であったものが、今第1四半期は為替差損12百万円となったことが、特別損益は抱合せ株式消滅差益33百万円が発生したことなどが大きなものとなった。

セグメント別では、㈱エルコムが新紙幣発行に伴う特需の反動で減少したことから、フォーバルビジネスグループにおける減収減益幅が大きかった。

*額は切捨て、率・ポイントは四捨五入

(2)セグメント別売上・利益

| 25/3期 第1四半期 | 構成比 | 26/3期 第1四半期 | 構成比 | 前期比 |

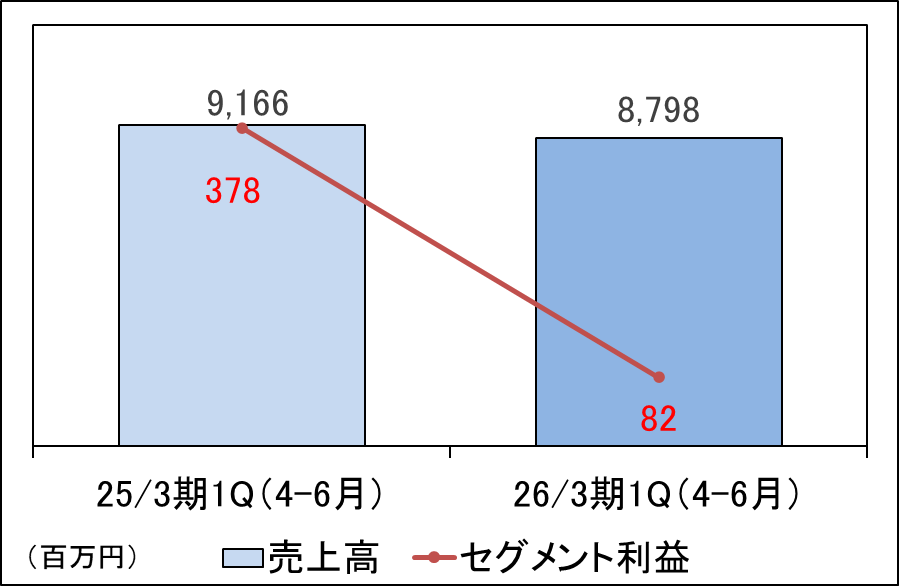

フォーバルビジネスグループ | 9,166 | 57.9% | 8,798 | 55.0% | -4.0% |

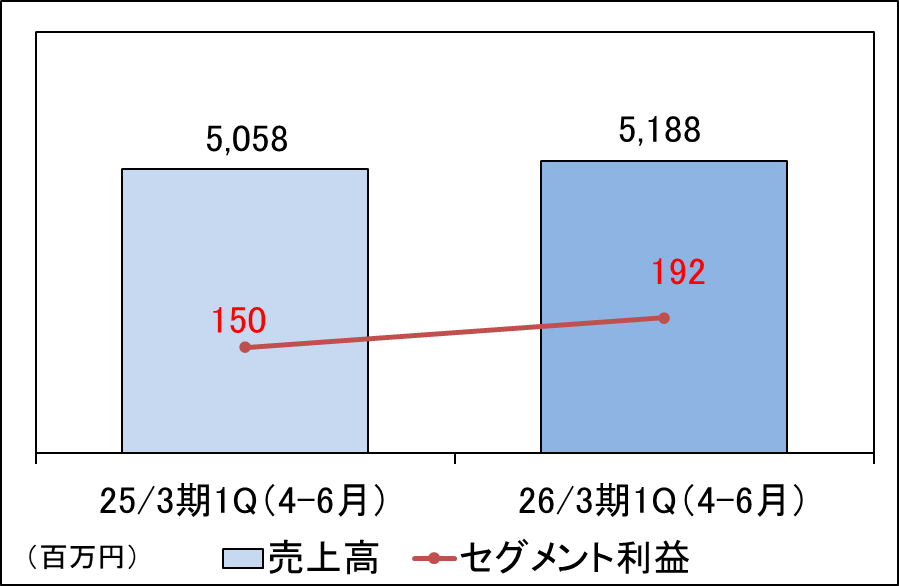

フォーバルテレコムビジネスグループ | 5,058 | 32.0% | 5,188 | 32.4% | +2.6% |

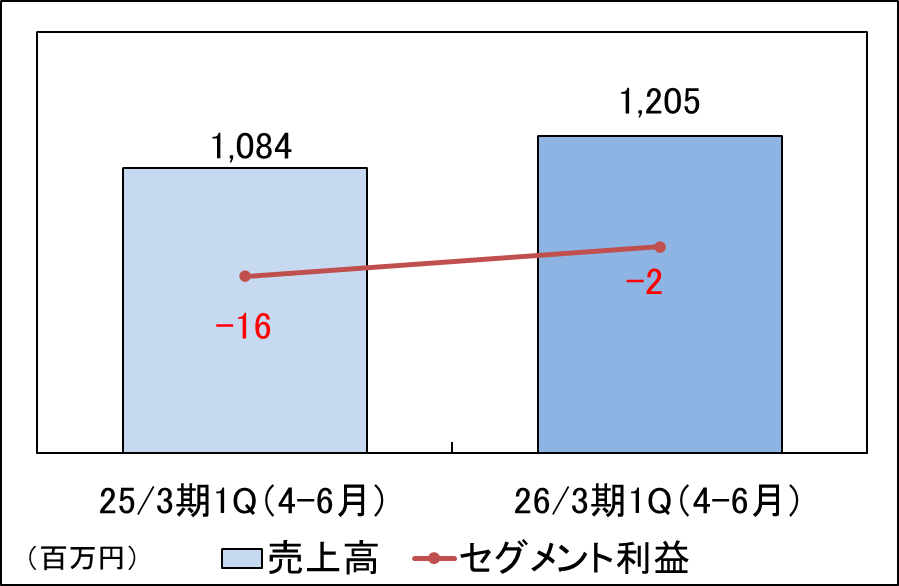

総合環境コンサルティングビジネスグループ | 1,084 | 6.9% | 1,205 | 7.5% | +11.2% |

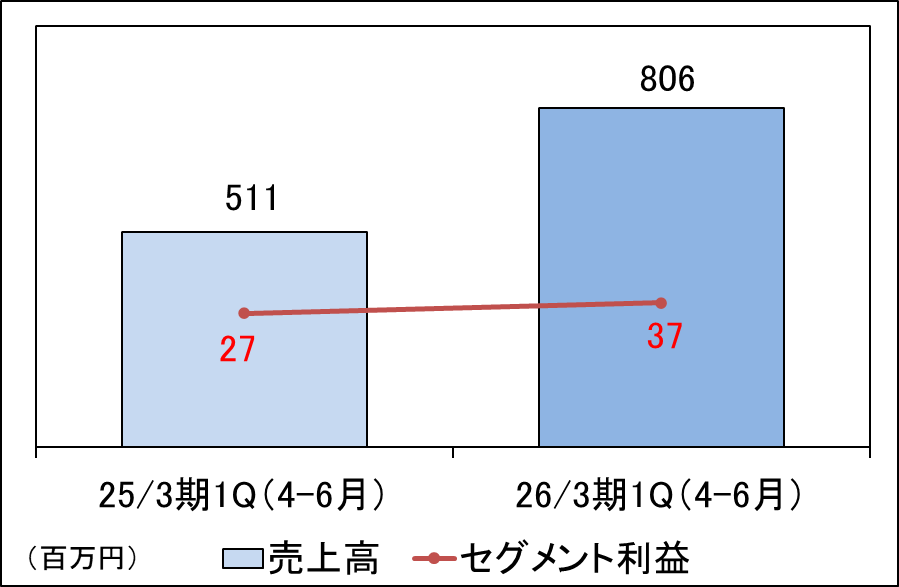

人的資本経営 | 511 | 3.2% | 806 | 5.1% | +57.5% |

連結売上高 | 15,820 | 100.0% | 15,998 | 100.0% | +1.1% |

フォーバルビジネスグループ | 378 | 70.0% | 82 | 26.7% | -78.1% |

フォーバルテレコムビジネスグループ | 150 | 27.9% | 192 | 62.0% | +27.4% |

総合環境コンサルティングビジネスグループ | -16 | -3.0% | -2 | -0.9% | - |

人的資本経営 | 27 | 5.1% | 37 | 12.2% | +36.2% |

連結調整等 | -89 | - | -104 | - | - |

連結営業利益 | 451 | - | 205 | - | -54.5% |

*単位:百万円

*売上高は外部顧客への売上高

*26/3期第1四半期より、経営管理区分の変更に伴い、従来「フォーバルテレコムビジネスグループ」に区分していた子会社の一部について、「フォーバルビジネスグループ」へ報告セグメントの変更を行っている。なお、前第1四半期のセグメント情報は、当該変更後の報告セグメントの区分に基づき作成したものを開示している。

*株式会社インベストメントブリッジが開示資料を基に作成。

◎フォーバルビジネスグループ

フォーバルビジネスグループの26/3期第1四半期は、㈱エルコムが新紙幣発行に伴う特需の反動で減少した結果、売上高は87億98百万円(前年同期比4.0%減)、セグメント利益は82百万円(前年同期比78.1%減)となった。また、セグメント利益率は0.9%と前年同期比で3.2ポイント低下した。

◎フォーバルテレコムビジネスグループ

フォーバルテレコムビジネスグループの26/3期第1四半期は、電力サービスが増加した結果、売上高は51億88百万円(前年同期比2.6%増)、セグメント利益は1億92百万円(前年同期比27.4%増)となった。また、セグメント利益率は3.7%と前年同期比で0.7ポイント上昇した。

*26/3期第1四半期より、経営管理区分の変更に伴い、従来「フォーバルテレコムビジネスグループ」に区分していた子会社の一部について、「フォーバルビジネスグループ」へ報告セグメントの変更を行っている。なお、今第1四半期以前のセグメント情報は、当該変更前の報告セグメントの数値。

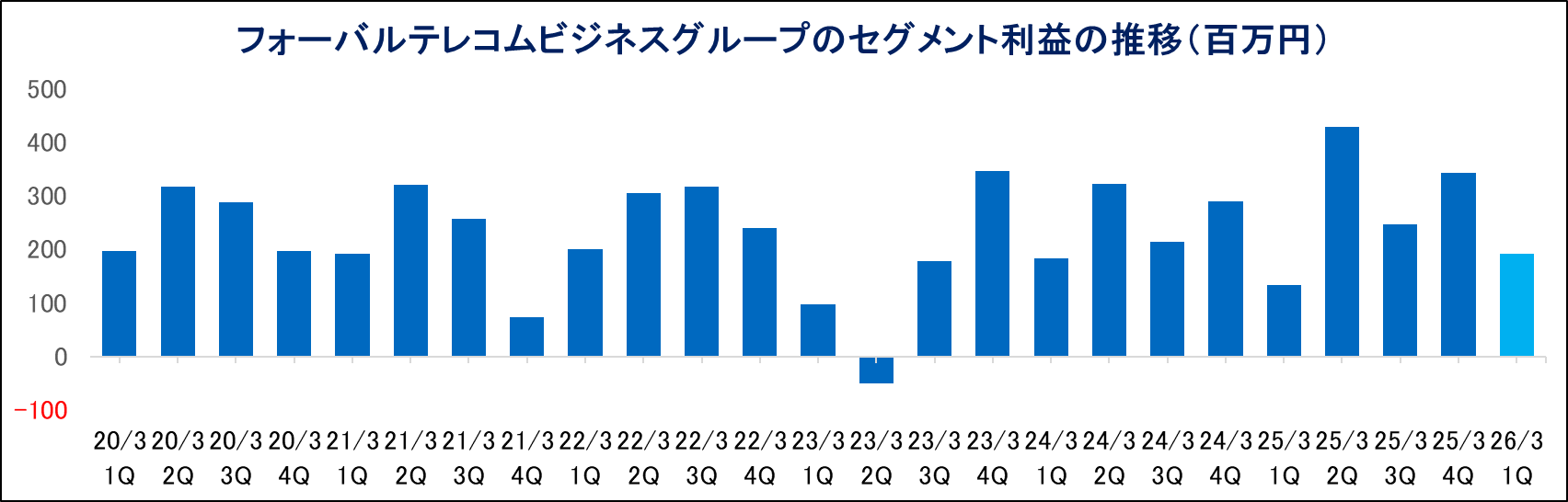

フォーバルテレコムビジネスグループは、契約件数が増加し、毎四半期で安定した利益を上げている。

◎総合環境コンサルティングビジネスグループ

太陽光発電システムが増加した結果、売上高は12億5百万円(前年同期比11.2%増)、セグメント損失は2百万円(前年同期はセグメント損失16百万円)となった。

◎人的資本経営

セミナーなどの教育事業や新たに連結に加わったグループ会社が寄与した結果、売上高は8億6百万円(前年同期比57.5%増)、セグメント利益は37百万円(前年同期比36.2%増)となった。また、セグメント利益率は4.6%と前年同期比で0.7ポイント低下した。

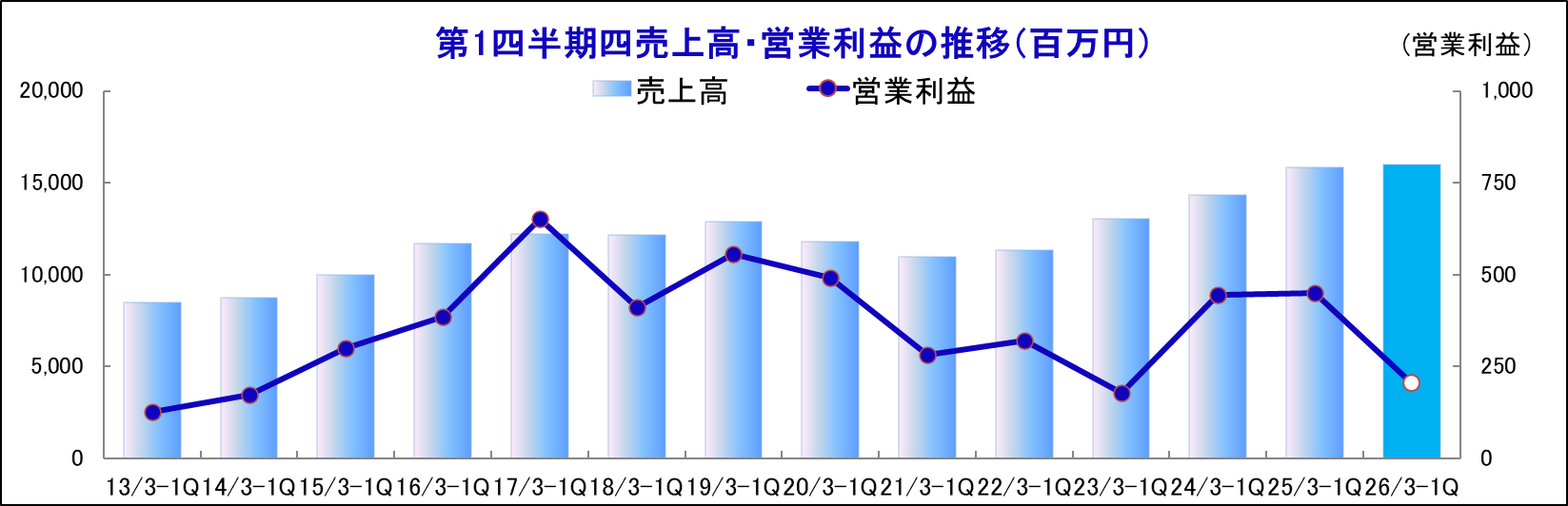

(3)第1四半期(4-6月)の業績推移

売上高 | 24/3期 | 25/3期 | 前年同期比 | 26/3期 | 前年同期比 |

第1四半期 | 14,328 | 15,820 | +10.4% | 15,998 | +1.1% |

第2四半期 | 16,247 | 18,019 | +10.9% |

|

|

第3四半期 | 15,404 | 18,117 | +17.6% |

|

|

第4四半期 | 17,546 | 20,671 | +17.8% |

|

|

売上高合計 | 63,527 | 72,629 | +14.3% | 15,998 | +1.1% |

営業利益 | 24/3期 | 25/3期 | 前年同期比 | 26/3期 | 前年同期比 |

第1四半期 | 446 | 451 | +1.1% | 205 | -54.5% |

第2四半期 | 1,051 | 1,145 | +9.0% |

|

|

第3四半期 | 413 | 746 | +80.5% |

|

|

第4四半期 | 1,323 | 1,396 | +5.6% |

|

|

営業利益合計 | 3,235 | 3,740 | +15.6% | 205 | -54.5% |

*単位:百万円

26/3期第1四半期(4-6月)は、過去の第1四半期と比較し、高水準の売上高となったものの、事業拡大に伴う人員増強や情報処理費、地代家賃やのれんの償却費の増加の影響により営業利益の水準は低くなった。

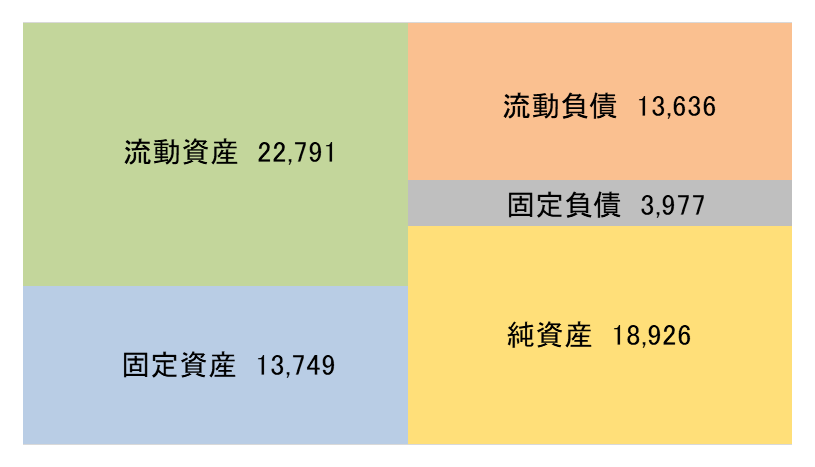

(4)財政状態

| 25年3月 | 25年6月 |

| 25年3月 | 26年3月 |

現預金 | 11,408 | 9,693 | 仕入債務 | 7,816 | 5,600 |

売上債権 | 11,387 | 7,672 | 短期有利子負債 | 1,325 | 1,225 |

未収入金 | 1,900 | 1,619 | 未払金 | 2,836 | 2,601 |

流動資産 | 28,565 | 22,791 | 長期有利子負債 | 935 | 877 |

有形固定資産 | 2,608 | 2,600 | 負債 | 22,425 | 17,614 |

無形固定資産 | 4,106 | 4,393 | 純資産 | 19,704 | 18,926 |

投資その他 | 6,849 | 6,755 | 負債・純資産合計 | 42,130 | 36,541 |

固定資産 | 13,564 | 13,749 | 有利子負債合計 | 2,260 | 2,103 |

*単位:百万円

*売上債権=受取手形+売掛金+契約資産、有利子負債=借入金(リース債務含まず)

*株式会社インベストメントブリッジが開示資料を基に作成。

2025年6月末の総資産は、前期末比55億89百万円減の365億41百万円となった。資産は、のれんなどが主な増加要因となり、現預金、売上債権、未収入金などが主な減少要因となった。負債純資産は、仕入債務、短期借入金、未払法人税等、賞与引当金、役員賞与引当金、配当金の支払いによる利益剰余金などが主な減少要因となった。また、有利子負債(リース債務含まず)は21億3百万円と前期末比1億57百万円減少した。流動資産が総資産の約62%を占めるなど高い流動性を維持している。

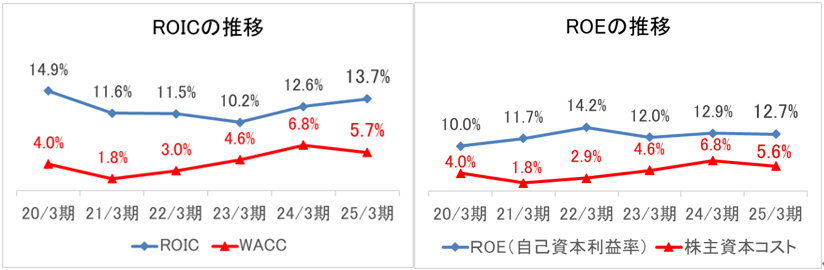

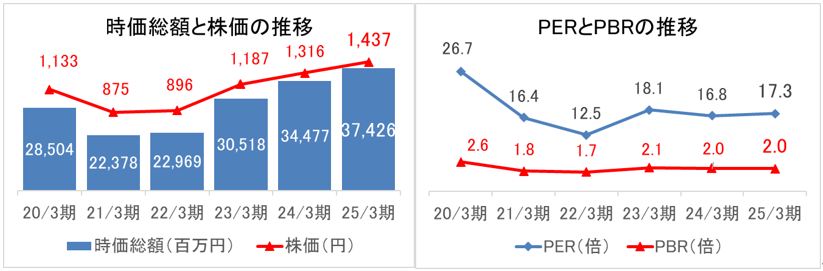

(5)資本コストや株価を意識した経営の実現に向けた対応同社は、企業価値の維持向上につとめ、資本構成(自己資本比率)、資本効率(株主資本利益率(ROE)等)、株主還元(配当、自己株式取得等)の最適なバランスを考慮した経営を行っている。

【資本コストと資本収益性】

25/3期のROICは、可視化伴走型経営支援事業(アイコンサービスなど)が順調に進展したことなどによる営業利益の増加により前期比1.1ポイント上昇した。同社は、中小企業のESG経営支援の伴走型アドバイザーとして確固たる地位を確立すべく今後も投資を強化する方針である。それにより常時資本コストを上回る水準で資本収益性を維持し、継続的に向上することを目指す。

【市場評価】

同社は、代表取締役が中心となって、決算説明会等を通して株主・投資家と業績や今後の成長戦略に関する建設的な対話を行っている。「F-Japan戦略」により企業価値を持続的に高め、株主・投資家との主体的かつ効果的な対話を行うことで市場評価の更なる向上に努める。

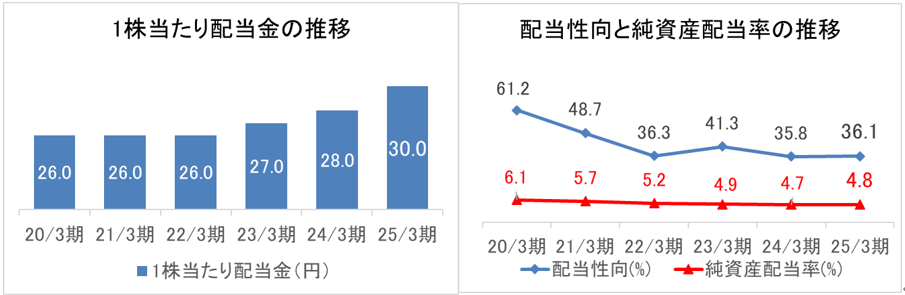

【配当・配当性向・純資産配当率】

同社は、配当による株主への利益還元を重要な経営課題のひとつと認識している一方で、今後の事業計画、財務状況等、中長期的観点から内部留保と安定した成果配分、双方のバランスにも配慮して配当金を決定している。25/3期の1株当たり年間配当金は、この方針を踏まえ、前期と比較し2円増配の30円とした。

4.2026年3月期業績予想

(1)通期連結業績

| 25/3期 実績 | 構成比 | 26/3期 予想 | 構成比 | 前期比 |

売上高 | 72,629 | 100.0% | 76,000 | 100.0% | +4.6% |

営業利益 | 3,740 | 5.1% | 4,100 | 5.4% | +9.6% |

経常利益 | 3,975 | 5.5% | 4,200 | 5.5% | +5.6% |

親会社株主に帰属する当期純利益 | 2,168 | 3.0% | 2,200 | 2.9% | +1.5% |

*単位:百万円

前期比4.6%の増収、同5.6%の経常増益予想

同社グループは、注力事業である「F-Japan戦略」の推進により日本全国でDX・GX人材を育成している。その結果、DX・GX人材が地元経済を活性化させるという好循環を実現し、永続的な地方創生につなげることを目指す。その実現に向けて各地方自治体にデジタル人材を派遣し、現状及びその課題を可視化したうえ、「DX・GX人材の育成」「DX・GX人材の就職・起業」「DX・GX人材による地域経済の活性化」の仕組みづくりを伴走支援している。更に、伴走支援するための人材の育成など事業基盤の強化を積極的に推進している。

第1四半期が終わり、26/3期の会社計画は、売上高が前期比4.6%増の760億円、営業利益は同9.6%増の41億円、経常利益が同5.6%増の42億円、親会社株主に帰属する当期純利益は同1.5%増の22億円の予想から変更なし。売上高・各段階利益全て連続して過去最高を更新する見込み。売上面では、引き続き日本全体でDX化が進展する市場環境を踏まえ、可視化伴走型経営支援事業の拡大が期待される。

利益面では、収益性の高い可視化伴走型経営支援サービスなどのストック型ビジネスの売上高拡大が寄与する。加えて、電力事業における契約数の増加が寄与するフォーバルテレコムビジネスグループの業績拡大が見込まれる。売上高営業利益率は、前期比0.3ポイント上昇の5.4%の計画。

また、配当金も前期から1円増配の1株当たり年間31円の予定を据え置き。配当性向は、36.7%となる。

(2)株主還元

◎配当金

17年連続で減配はなく、3年連続で増配。

◎株主優待

保有株式数 | 基準日 | 優待内容 |

1単元(100株)以上保有 | 毎年9月30日 | ◆株主1人につき「EJOICA(イージョイカ)セレクトギフト(カードタイプ) 」 を1枚贈呈 ◆2,000ポイント=2,000円相当 |

また、23/3期からは株主優待も実施し、26/3期も継続して行う予定である(4期連続)。

(同社資料より)

(3)通期業績予想に対する進捗率

| 26/3期 会社計画 | 26/3期 第1四半期 実績 | 進捗率 |

売上高 | 76,000 | 15,998 | 21.1% |

営業利益 | 4,100 | 205 | 5.0% |

経常利益 | 4,200 | 246 | 5.9% |

親会社株主に帰属 する四半期純利益 | 2,200 | 64 | 2.9% |

*単位:百万円

通期会社計画の達成に向け、売上高は順調に進捗しているものの、各段階利益については少し遅れ気味の進捗となっている。しかし、同社は過去第2四半期と第4四半期の利益額が多くなることが多く、今後挽回可能な水準と言えよう。

5.今後の注目点

同社の26/3期第1四半期決算は、前年同期比1.1%の増収、同53.9%の経常減益となった。電力サービスや太陽光発電システム、新たに連結に加わったグループ会社の寄与などにより、売上高は増加したものの、事業拡大に伴う人員増強や情報処理費、地代家賃やのれんの償却費の増加により販管費が増加し、各段階利益が大幅に減少した。通期の利益計画の達成に向けて少し心配となる第1四半期決算となったものの、同社は過去第2四半期と第4四半期の利益額が多くなることが多く、今後挽回可能な水準と言えよう。続く第2四半期においてどこまで盛り返すことができるのか注目される。また、第1四半期決算では、主力事業のフォーバルビジネスグループにおいて、前年同期比で減収減益となったことが残念であった。㈱エルコムが新紙幣発行に伴う特需の反動で減少したことが影響したものであるが、可視化伴走型経営支援事業の拡大で相殺できなかったことが驚きである。フォーバルビジネスグループでは、企業ドクターによる可視化伴走型経営支援事業の売上高と件数がKPIである。第1四半期決算においてはこれらの開示がないため、足元の状況は第2四半期決算で確認するしかない。第2四半期決算において、企業ドクターによる可視化伴走型経営支援事業の売上高と件数をどこまで拡大することができるのか注目される。こうした中、フォーバルテレコムビジネスグループは前年同期比で増収増益となり、同社の業績に大きく寄与した。引き続き電力サービスの契約件数が順調に増加していることが確認された。足元では電力サービスの契約件数の成長が加速している印象を持つ。フォーバルテレコムビジネスグループにおける電力サービス事業の動向にも期待を込めて注目したい。

更に、同社は現在「F-Japan戦略」を積極的に展開し、可視化伴走型経営支援事業の拡大のため、同社が認定した資格保有者である企業ドクターの育成を強力に推進している。2025年3月末において、企業ドクターはパートナードクターを含め2,242名であった。同社では、創立50周年となる2031年3月期までに企業ドクター1万名体制の構築を目指している。高付加価値事業である可視化伴走型経営支援事業の売上高拡大の鍵を握る企業ドクターの育成状況にも引き続き注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役(監査等委員除く) | 4名、うち社外0名 |

監査等委員 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2025年6月27日

<基本的な考え方>

当社は、変化の激しい経営環境の中にあって利益ある成長を達成するため、コーポレート・ガバナンス(企業統治)の強化が重要であると認識しており、

1. 経営の透明性と健全性の確保、

2. スピードある意思決定と事業遂行の実現、

3. アカウンタビリティ(説明責任)の明確化、

4. 迅速かつ適切で公平な情報開示、

を基本方針として、その実現に努めています。

今後も、社会環境・法制度等の変化に応じて、当社にふさわしい仕組みを随時検討し、コーポレート・ガバナンスの更なる強化に向け、必要な見直しを行なっていく方針です。

<コーポレートガバナンス・コードの各原則を実施しない理由のおもな項目>

原則 | 実施しない理由 |

【原則1-2.株主総会における権利行使】 【補充原則1-2-4】 | 当社は、英文による情報提供等、海外投資家が議決権を行使しやすい環境整備の有用性も認識しております。議決権電子行使プラットフォームの導入、招集通知の英訳等の対応につきましては、適切なコストや時期、株主構成等を総合的に勘案して引き続き検討してまいります。 |

【原則2-4.女性の活躍促進を含む社内の多様性の確保】 【補充原則2-4-1】

| 当社における管理職の登用は、性別・年齢・国籍・障がいに関係なく、その能力、識見、人格等を公正に評価して行ってまいりました。また、仕事と育児・介護の両立に向けた職場環境の整備、働く場所や時間を選択できる勤務形態の制度化、従業員のキャリア形成支援に積極的に取り組んでおります。 次世代育成支援対策推進法及び女性の職業生活における活躍の推進に関する法律に基づき行動計画を策定し、女性管理職の積極的な登用と女性社員が長く働き続けられる環境づくりを目指しております。 2024年度の女性管理職比率は12.3%(単体)でした。この比率を15.0%まで引き上げることを目標としています。また、女性社員の平均勤続年数は5.9年(2023年度実績)から6.8年にすることを目標としています。 当社の外国人管理職の登用について現在実績がなく、ダイバーシティの重要性を鑑み、公正に評価し登用を行っていくよう社内環境の整備を行ってまいります。 中途採用者の管理職への登用について、2024年度の中途採用者数は29名で、採用者全体の占める割合は27.6%です。そのうち管理職採用は13名でした。(前年度中途採用者の管理職採用は21名)引き続き、中途採用者の能力、識見、人格等を公正に評価し現状と同様に採用を行ってまいります。 |

【原則3-1.情報開示の充実】 | (1)会社の目指すところ(経営理念等)は、当社ホームページ企業情報の「社是」に記載の通りとなります。「社員・家族・顧客・株主・取引先と共に歩み社会価値創出を通してそれぞれに幸せを分配することを目指す」を基本理念に経営戦略、経営計画を策定しております。中期経営計画における事業構想や戦略については、決算説明会で発表し、資料を公開しています。しかし当社の事業環境における経営状況の変化は激しく、具体的な数値目標に縛られ柔軟な対応が阻害されないよう、現在経営戦略・経営計画に係る具体的な数値等は公表をしておりません。 しかしながら、資本市場の要請、投資家の皆様の要請を踏まえ、当社グループの事業内容とその将来性、成長性を現在以上にご理解いただくことができる資料は開示しております。 |

【補充原則3-1-2】 | 当社は、海外投資家に向けた英語での情報開示・提供の有用性を認識しています。 2024年3月期第2四半期より、決算短信の一部の英文開示をTDnetを通じて実施しております。他の情報についても英文開示を検討してまいります。 |

【補充原則3-1-3】 | 当社は、自社のサステナビリティについての取り組みを適切に開示すべきであるとの考えから、「気候関連財務情報開示タスクフォース(TCFD)提言への賛同」を2021年12月に表明しています。 TCFDに賛同する企業や金融機関等の間で議論する場として設立された「TCFDコンソーシアム」にも同月に参画しました。 2022年4月には、「サステナビリティ委員会」を発足し、TCFD(気候関連財務情報開示タスクフォース)提言に沿った情報開示「ESGレポート」を公開しています。 人的資本情報の開示の取り組みのひとつとして、2022年8月に設立した「人的資本経営コンソーシアム」へ入会しており、2023年3月期有価証券報告書より人的資本情報に関して「サステナビリティに関する考え方及び取組」に記載しております。また、2023年12月に人的資本の情報開示に関する国際的ガイドライン「ISO30414」の認証を取得し、あわせて「Human Capital Report」を開示しました。知的財産戦略の開示については、グループ広報戦略統括部を中心に準備をしております。 |

【原則5-2.経営戦略や経営計画の策定・公表】 | 当社は、中期経営計画を策定し、中期経営計画における事業構想や戦略については、決算説明会で発表し、資料を公開しています。当社の事業環境における経営状況の変化は激しく、具体的な数値目標に縛られ柔軟な対応が阻害されないよう、現在経営戦略・経営計画に係る具体的な数値等は公表をしておりません。しかしながら、投資家の皆様のニーズを踏まえ、当社グループの事業内容とその将来性、成長性を現在以上にご理解いただくことができる資料は適時開示しております。 |

<コーポレートガバナンス・コードの各原則に基づくおもな開示>

原則 | 開示をしている主な原則 |

【原則3-1.情報開示の充実】 | (2)本コードのそれぞれの原則を踏まえた、コーポレートガバナンスに関する基本的な考え方と基本方針 コーポレートガバナンスに関する基本的な考え方と基本方針は、「1.基本的な考え方」に記載しております。 (3)取締役会が経営陣幹部・取締役の報酬を決定するに当たっての方針と手続 取締役会が経営陣幹部・取締役(監査等委員である取締役を除く。)の報酬を決定するに当たっての方針と手続きについては、「Ⅱ-1【取締役報酬関係】報酬の額又はその算定方法の決定方針の開示内容」に記載しております。 (4)取締役会が経営陣幹部の選解任と取締役・監査等委員である取締役候補の指名を行うに当たっての方針と手続 取締役会が経営陣幹部の選解任と取締役・監査等委員である取締役候補の指名を行うに当たっての方針は以下のとおりであります。 1)経営陣幹部の選解任におきましては、執行を担当する部門の業績(予算達成および会社からの部門に対する年度の課題等)およびマネジメント能力等の評価を踏まえ総合的に検討しております。取締役候補指名におきましては、当社の社是を理解し、的確かつ迅速な意思決定、適切なリスク管理、業務執行の監視および会社の各機能と各事業部門をカバーできるバランスを考慮し、適材適所の観点より総合的に検討しております。 2)取締役・監査等委員である取締役候補指名におきましては、財務・会計・法律等に関する知見、当社事業分野に関する知識および企業経営に関する多様な視点のバランスを確保しながら、総合的に検討しております。 手続につきましては、方針に基づき内容を検討し、監査等委員会の同意を得たうえで取締役会が決議しております。 (5)取締役会が上記(4)を踏まえて経営陣幹部の選解任と取締役・監査役候補の指名を行う際の、個々の選解任・指名についての説明 取締役候補の指名理由につきましては、株主総会招集通知に記載しております。 |

【原則5-1.株主との建設的な対話に関する方針】 | 当社は、代表取締役が中心となって、株主・投資家との主体的かつ効果的な対話を行っております。公平性の観点から主にアナリスト・機関投資家向けに半期に1度実施している決算説明会の資料や動画を適宜、当社ウェブサイトに掲載しております。 当社は、株主・投資家との対話に関してはオープンドアの原則に則り、必要に応じて情報開示責任者、IR担当部署が補佐し、株主・投資家との円滑な対話を実践するために、IR担当部署が中心となって関連部門間の連携を図り、株主・投資家との対話で得られた意見は必要に応じて取締役会が共有し、企業価値の向上に努めております。 なお、株主・投資家との対話に関しては、内部情報管理規程に基づきインサイダー情報の漏洩防止に努めております。 株主との建設的な対話を促進するための体制整備・取組みに関する方針は以下のとおりです。 1)株主・投資家との対話に関しては、情報開示責任者が統括し、主体的かつ建設的な対話に努めております。 2)IR担当部署が中心となって、株主・投資家との円滑な対話を実践するために、資料の作成に必要な情報を共有するなど、関連部門間の連携を図っております。 3)IR担当部署が窓口となり、オープンドアの原則に則り、株主・投資家の要望に応じて代表取締役、情報開示責任者、IR担当部署が個別面談に積極的に対応するほか、代表取締役による決算説明会を実施しております。個別面談に関しては、株主・投資家の要望を踏まえ主にIR担当部署が国内機関投資家のファンドマネージャーやアナリスト、国内証券会社のアナリストとの対話に応じ、業績や今後の成長戦略に関する建設的な対話を実施しております。 4)株主・投資家との対話で得られた意見は、必要に応じて経営陣にフィードバックし、情報の共有および活用を図っております。株主・投資家から指摘を受ける親子上場に関しては、中長期的な課題と捉え、最適なグループ形態を検討してまいります.。 5)株主・投資家との対話に関しては、内部情報管理規程に基づきインサイダー情報の漏洩防止に努めております。 |

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(フォーバル:8275)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |