ブリッジレポート:(7590)タカショー 2023年1月期決算

高岡 伸夫 社長 | 株式会社 タカショー(7590) |

|

会社情報

市場 | プライム |

業種 | 卸売業(商業) |

社長 | 高岡 伸夫 |

所在地 | 和歌山県海南市南赤坂20-1 |

決算 | 1月20日 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

689円 | 17,542,456株 | 12,086百万円 | 4.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

16.00円 | 2.3% | 38.65円 | 17.8倍 | 756.72円 | 0.9倍 |

*株価は3/24終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*ROE、BPSは23/1期実績、EPSは24/1期予想。数値は四捨五入。

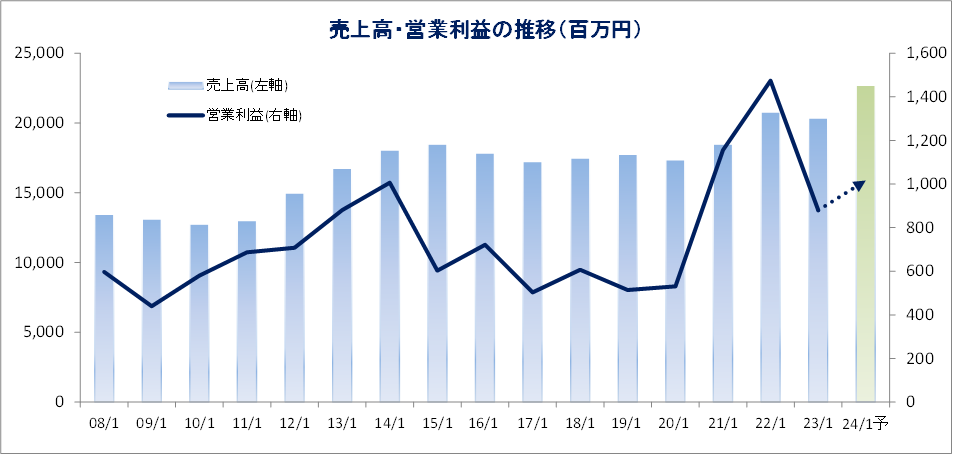

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | 配当 |

2020年1月(実) | 17,357 | 531 | 469 | 203 | 13.93 | 10.00 |

2021年1月(実) | 18,486 | 1,156 | 1,152 | 952 | 65.36 | 20.00 |

2022年1月(実) | 20,781 | 1,474 | 1,530 | 1,001 | 65.00 | 23.00 |

2023年1月(実) | 20,351 | 880 | 982 | 518 | 29.60 | 23.00 |

2024年1月(予) | 22,700 | 1,016 | 1,048 | 651 | 38.65 | 16.00 |

*予想は会社予想。単位:百万円。

タカショーの2023年1月期決算などについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.事業展開

3.2023年1月期決算

4.2024年1月期業績予想

5.中長期計画

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 23/1期は前期比2.1%減収、35.8%経常減益。ブランド価値を高め将来の成長を促進するために、テレビコマーシャルとWEBプラットフォームを連動させた新しいDX型販売促進の展開や最先端の技術を活かして、外構提案をサポートする「GLD-LABデザインネットワークサービス」など販売促進活動を図った。海外事業においては、米国では外出自主規制の緩和による集客の低迷、欧州ではエネルギー価格および生活必需品等の物価高騰による買い控えが大きく影響した。利益面では売上総利益率は改善したものの、事業拡大に向けた人員採用での人件費増加やコロナ緩和による営業活動の活発化による展示会費用等の増加により販管費率が上昇した。配当は前期と同じく23.0円/株の期末配当を実施する。

- 24/1期は前期比11.5%増収、6.7%経常増益を見込む。LINKED CITY構想における商品開発を推進し、地域経済の活性化やサステナビリティとなる取組みの推進を図っていく。ESGは同社の事業そのものに組み込まれており、同社製品の普及が環境・社会問題の解決や緩和に直接的につながる。プロユース事業ではDX型販売促進を推進、ホームユース事業においてはe-コマース分野の更なる販売強化を推進していく。海外事業では販路拡大とともにe-コマースでの売上拡大を図る。販管費においては、生産性向上の強化を図るためWEB受注システムを初め、AIならびにRPAの運用や業務のシステム化を推進することで経費削減に努め、競争上の優位性を確立していく。配当は16.0円/株の期末配当を予定。

- 国内プロユース事業が軌道に乗っている。とはいえ、好調なフェンス関連、ライト関連のシェアはいずれも数%にとどまっており、今後の拡大余地は大きい。DX戦略のさらなる進展が注目される。一方で23/1期は海外事業が苦戦した。たな卸資産が大幅に増加しており処分を進めていきたいところ。24/1期は国内プロユースが着実な安定成長を持続させつつ、海外事業の再成長への足掛かりをつかみたい。株主還元により積極的になっていることにも注目。配当性向を30%から40%に引き上げたことに加えて、発行済株式総数に対して4%相当の自己株式取得も発表した。27/1期の目標を達成するとEPSは87円程度となり、PBR1倍を割り込む現状の株価水準は、見直し余地がありそうだ。

1.会社概要

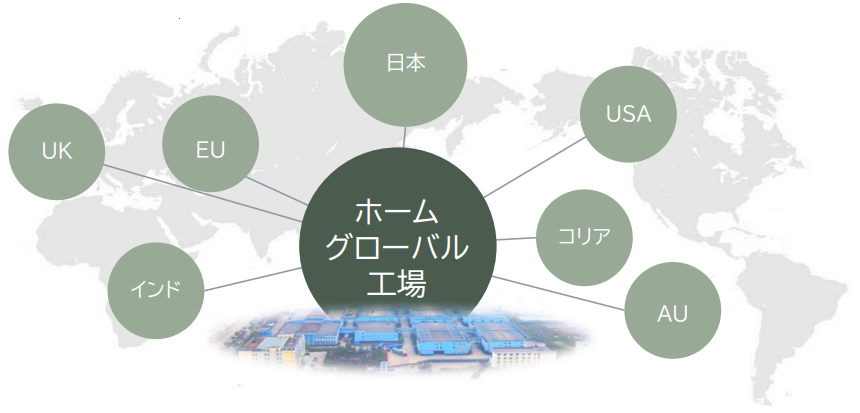

「やすらぎのある空間づくり」を基本コンセプトに、ガーデンエクステリア商品を手掛けている。戦後、素材から業種型、そして業態産業へと移行、同社はより良い庭くらしのライフスタイルメーカーとして成長してきた。心身の健康と家族の笑顔ある暮らしの提供を目指す。また、常に変化を先取りして新たな価値を創造し、広く都市環境庭文化に貢献するグローバルなオンリーワン企業を目指している。ミッションとして「より良い庭での暮らしをグローバルに提供する企業」と掲げている。

製造は国内及び中国、販売は国内のみならず、欧州、アジア、オセアニア、アメリカへも展開。商品の企画から製造、販売までを一貫して手掛けるグループ力を強みとし、日本においても確立した市場となりつつある「ガーデニング市場」のリーディングカンパニーとして期待されている。1998年に9月にジャスダックに上場、2012年、2013年の増資を経て2017年10月19日より東証二部へ、2018年7月9日には東証一部へ市場変更した。2022年4月4日からの東証新市場区分により、現在は東証プライム。

会社概要

設立日 | 1980年8月 |

上場日 | 1998年9月(ジャスダック) 2017年10月より東証二部 2018年7月より東証一部 2022年4月より東証プライム |

資本金 | 30億4,362万円 |

従業員数 | 1,169名(グループ全体) |

グループ | 国内7社、海外13社 |

基本理念とミッション

(同社資料より)

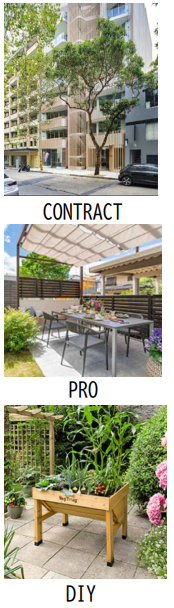

ビジネスセグメント

ビジネスセグメントは、①戸建(新築、リフォーム)、ハウスメーカー向けに提案する「PROガーデンエクステリア分野」、②公共事業、商業施設等の非住宅向けに提案する「コントラクト分野」、③ホームセンター、専門店向けに提案する「ホームセンター、GMS分野」、④Webサイトからのネット販売を展開する「e-コマース」、⑤プロユース、ホームユースの事業を海外展開する「国際」に分けられる。

|

|

(同社資料より)

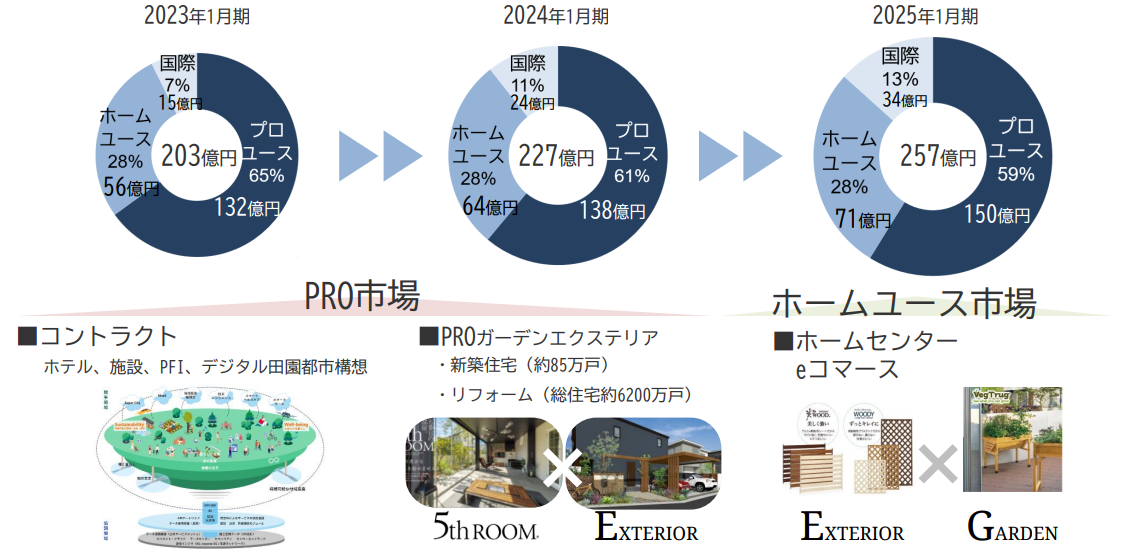

マーケット

同社が主軸とする国内PRO市場とDIY市場の市場規模はそれぞれ7,000億円。国内コントラクト分野や、現在急速に伸ばしている海外市場は14兆円と非常に大規模であり、ポテンシャルは大きい。

|

|

(同社資料より)

今後の成長

(同社資料より)

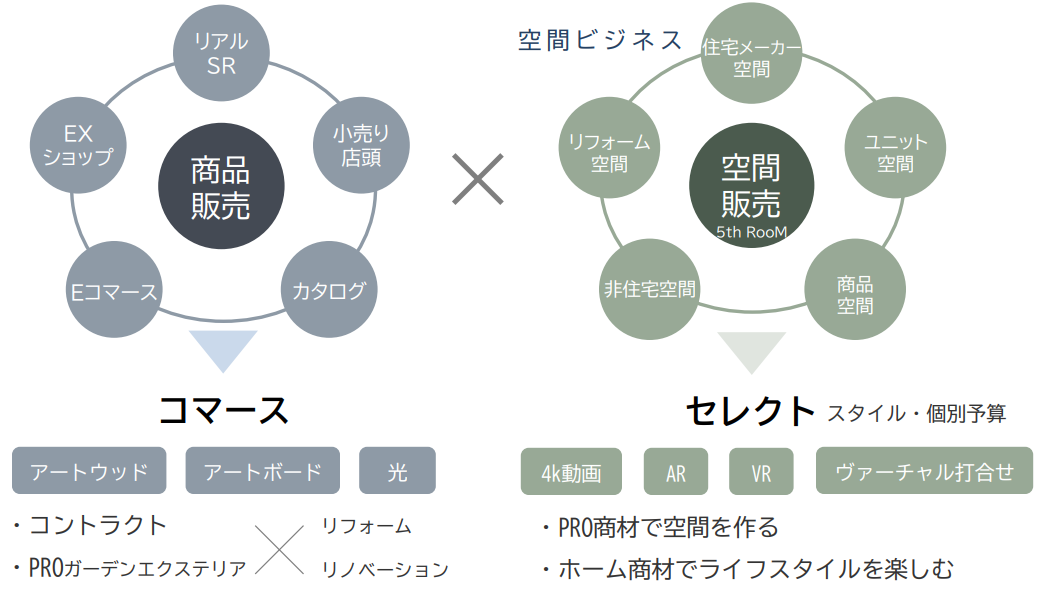

2.事業展開

プロユース ガーデン空間を構成する商品

(同社資料より)

ライティング分野 光の演出でタカショーデジテック伸長

(同社資料より)

「V2H機器搭載宅配ボックス付門柱」(下図右上)など各カテゴリーで新商品を発売

(同社資料より)

ビジネスモデル

(同社資料より)

ビジネス展開

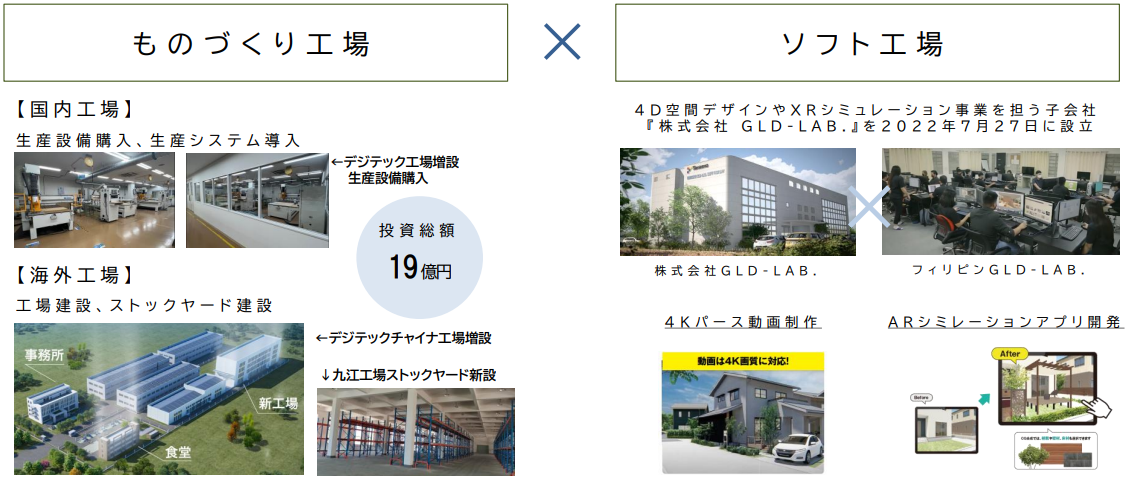

2030年売上500億円に向けた、ライフスタイル&ハイブリッド経営の拡大

昨年7月27日には、4D空間デザインやXRシミュレーション事業を担う子会社「株式会社 GLD-LAB.」を設立

(同社資料より)

4K動画イメージ

(同社資料より)

DX(デジタルトランスフォーメーション)の展開

(同社資料より)

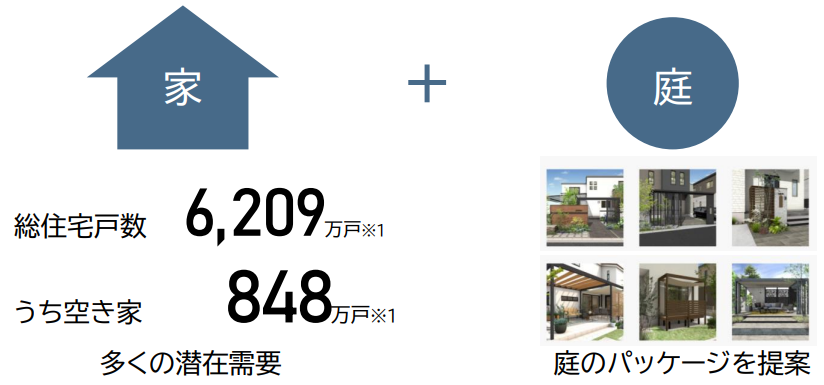

今後の市場

(同社資料より)

総住宅戸数の1%(約60万戸)×30万円(同社が想定提供する「庭のパッケージ」プランにおける最低限のプランでかかる金額イメージ)→約1,800億円の市場を同社では想定している。

「LINKED CITY(*)」コンセプト協業開発商品第一弾「GXホーム」発売!

(同社資料より)

(*)LINKED CITY:観光を起点に都市の創造性を向上させる観光型スマートシティ

ホームユースの取り組み

共通商品とロ-カル商品に分類し、届ける

(同社資料より)

趣味趣向に合わせたライフスタイルを提案

(同社資料より)

ホームユースの特徴

(同社資料より)

ヨーロッパ全土への販売拡大

(同社資料より)

今後の展開:庭全体で楽しめる商品構成へ

|

|

(同社資料より)

プロユース商品のアメリカ市場への展開

(同社資料より)

タカショーが提供するバリュー

(同社資料より)

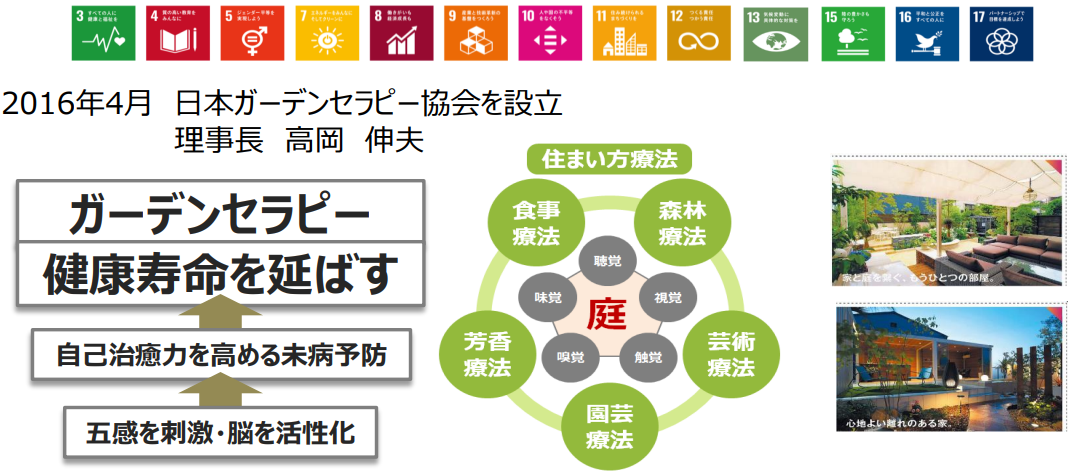

SDGsの取り組み

常に変化を先取りして新たな価値を創造し、広く都市環境庭文化づくりに貢献するという理念の元、持続可能な開発目標で社会に貢献。また、3Rにおいては「reduce」を重視する姿勢を示している。

(同社資料より)

3.2023年1月期決算

(1)連結業績

| 22/1期 | 構成比 | 23/1期 | 構成比 | 前期比 | 会社予想 | 予想比 |

売上高 | 20,781 | 100.0% | 20,351 | 100.0% | -2.1% | 20,880 | -2.5% |

売上総利益 | 9,060 | 43.6% | 9,006 | 44.3% | -0.6% | - | - |

販管費 | 7,585 | 36.5% | 8,125 | 39.9% | +7.1% | - | - |

営業利益 | 1,474 | 7.1% | 880 | 4.3% | -40.2% | 810 | +8.6% |

経常利益 | 1,530 | 7.4% | 982 | 4.8% | -35.8% | 1,320 | -25.6% |

親会社株主に帰属する当期純利益 | 1,001 | 4.8% | 518 | 2.6% | -48.2% | 730 | -29.0% |

*単位:百万円。

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前期比2.1%の減収、35.8%の経常減益

売上高は前期比2.1%減の203億51百万円。

ブランド価値を高め将来の成長を促進するために、テレビコマーシャルとWEBプラットフォームを連動させた新しいDX型販売促進の展開やAR・VR・MRなどを利用したXR・メタバースといった最先端の技術を活かして、住宅事業者やリフォーム事業者を対象とした外構提案をサポートする「GLD-LABデザインネットワークサービス」など販売促進活動を図ってきた。さらに、ニチコン(コンデンサ、エネルギー・エコロジー機器などのメーカー、コード6996)、ユアサ商事(モノづくり、すまいづくり分野の専門商社、コード8074)と戦略的パートナーシップを締結し、ガーデンにおけるサステナブルな商品開発(V2H機器搭載の宅配BOX付門柱)にも注力した。海外事業においては、取引先の店舗における在庫過多による在庫調整や、米国では、外出自主規制の緩和によるホームセンター・ガーデンセンターにおける集客の低迷、また欧州では、エネルギー価格および生活必需品等の物価高騰による買い控えが大きく影響した。

経常利益は同35.8%減の9億82百万円。

利益面では、海上輸送コストが大幅に増加するなどしたが、輸送手段の多様化によるコストダウン、販売構成比の変化による粗利率の改善などにより原価高騰を抑制し、売上総利益率は前期比0.7p改善し、44.3%となった。しかし、事業拡大(主にライティング)に向けた人員採用での人件費増加やコロナ緩和による営業活動の活発化による展示会費用等の増加により販管費率は前期比3.4p上昇して39.9%となり、営業利益は前期比40.2%減の8億80百万円となった。営業外では売上割引が縮小したものの税負担の増加もあり、親会社株主に帰属する当期純利益は同48.2%減の5億18百万円となった。

配当は前期と同じく23.0円/株の期末配当を実施する。

主要販管費 |

|

|

|

| (単位:百万円) |

| 22/1期 | 売上比 | 23/1期 | 売上比 | 前期比 |

人件費 | 3,089 | 14.9% | 3,311 | 16.3% | +7.2% |

発送費 | 1,262 | 6.1% | 1,210 | 5.9% | -4.2% |

支払手数料 | 665 | 3.2% | 700 | 3.4% | +5.3% |

販促・広告 | 610 | 2.9% | 777 | 3.8% | +27.4% |

旅費交通費 | 110 | 0.5% | 152 | 0.7% | +38.1% |

販管費合計 | 7,585 | 36.5% | 8,125 | 39.9% | +7.1% |

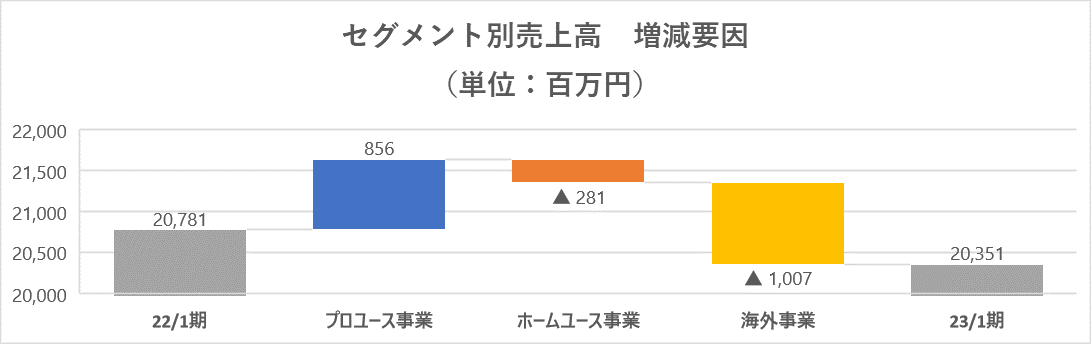

事業別販売状況

| 22/1期 | 構成比 | 23/1期 | 構成比 | 前期比 |

プロユース事業 | 12,337 | 59.4% | 13,193 | 64.8% | +6.9% |

ホームユース事業 | 5,868 | 28.2% | 5,586 | 27.4% | -4.8% |

海外事業 | 2,552 | 12.3% | 1,545 | 7.6% | -39.5% |

連結売上高 | 20,781 | 100.0% | 20,351 | 100.0% | -2.1% |

*単位:百万円。

*上記三事業以外の販売が少額あるため、各事業の合計額は売上高と一致しない。

開示資料を基に株式会社インベストメントブリッジが作成。

プロユース事業

売上高は前期比6.9%増の131億93百万円。別注対応を可能とする国内自社工場生産と豊富なカラー展開により「ファサードエクステリア&リビングガーデン」における様々な趣味趣向に沿った庭暮らしをライフスタイルで一括提案し、WEBショールームやVRパークなどのDXによる提案と、実際に商品を体験できる全国各地にあるガーデン&エクステリアの自社ショールームでクロージングするビジネスモデルの推進を図った。さらに、「5th ROOM」(五番目の部屋)のコンセプトに基づく基軸商品である「ホームヤードルーフ」などリビングガーデン関連商品が、テレビコマーシャルとWEBプラットフォームを連動させた新しいDX型販売促進により、取引先からのブランド指定による受注が増加した。また、夜の庭を演出する屋外照明「ローボルトライト」関連商品の売上も伸長した。

商品カテゴリー別には、庭での暮らしの需要の高まりにより、ガーデン空間を構成する商品が伸長した。目隠しフェンスなどフェンス関連が前期29億29百万円から32億3百万円へ、ライト関連が14億84百万円から17億74百万円へ、フロア材関連が13億28百万円から15億14百万円へ、ガーデンルーム関連は7億81百万円から8億75百万円へ増加した。

また、タカショーデジテックが景観建材グループとの連携により、非住宅分野での取組みが進んだことから引き続き成長しており、売上高は前期比30.6%増となった。

ホームユース事業

売上高は前期比4.8%減の55億86百万円。新型コロナウイルス感染症の影響による反動減となるなか、e-コマース分野で12.8%増と伸張した。しかし、原材料価格の高騰や円安による輸入コストの増加による物価上昇からの買い控えや、秋の需要期において例年よりも多く台風が発生するなど天候不順の影響もありガーデニング関連商品の販売が低下した。

海外事業

売上高は前期比39.5%減の15億45百万円。海上運賃が落ち着いてきた。しかし、米国では外出自主規制の緩和により海外旅行やアウトドアへの関心が高まり一時的にホームセンター・ガーデンセンターにおける集客が低迷した。欧州では、エネルギー価格および生活必需品等の物価高騰による買い控えの影響を受け、店舗の在庫過多による在庫調整から取引先との納期調整が発生し、急激な消費減少となった。

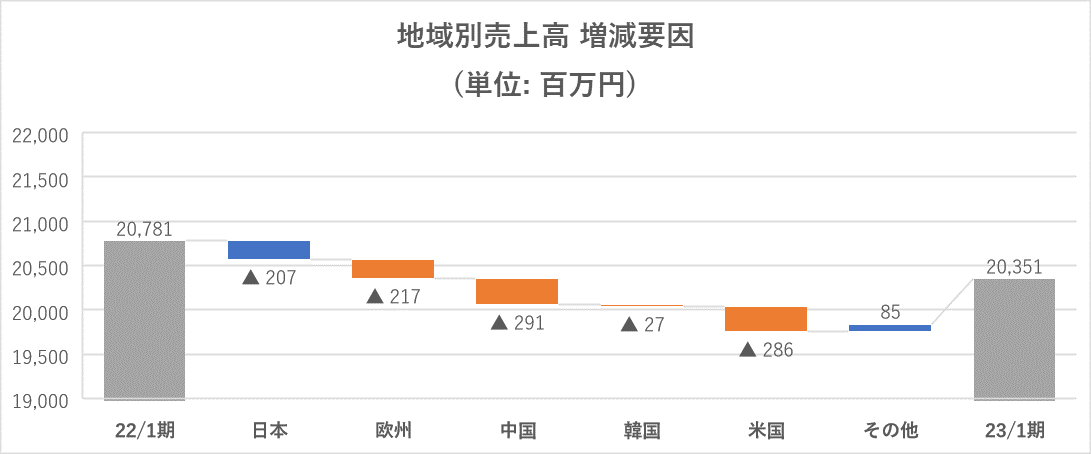

報告セグメント別売上高・利益 |

|

|

| ||

| 22/1期 | 構成比 | 23/1期 | 構成比 | 前期比 |

日本 | 17,026 | 81.9% | 17,750 | 87.2% | +4.3% |

欧州 | 981 | 4.7% | 499 | 2.5% | -49.1% |

中国 | 1,349 | 6.5% | 1,142 | 5.6% | -15.4% |

韓国 | 200 | 1.0% | 181 | 0.9% | -9.8% |

米国 | 937 | 4.5% | 486 | 2.4% | -48.1% |

その他 | 285 | 1.4% | 290 | 1.4% | +2.0% |

連結売上高 | 20,781 | 100.0% | 20,351 | 100.0% | -2.1% |

日本 | 1,092 | 69.5% | 885 | 165.5% | -18.9% |

欧州 | -66 | - | -283 | - | - |

中国 | 512 | 32.6% | 221 | 41.5% | -56.7% |

韓国 | 4 | 0.3% | -23 | - | - |

米国 | 32 | 2.0% | -254 | - | - |

その他 | -2 | - | -11 | - | - |

連結調整 | -96 | - | 345 | - | - |

連結営業利益 | 1,474 | 100.0% | 880 | 100.0% | -40.2% |

*単位:百万円

*営業利益の構成比は連結調整前ベース

開示資料を基に株式会社インベストメントブリッジが作成。

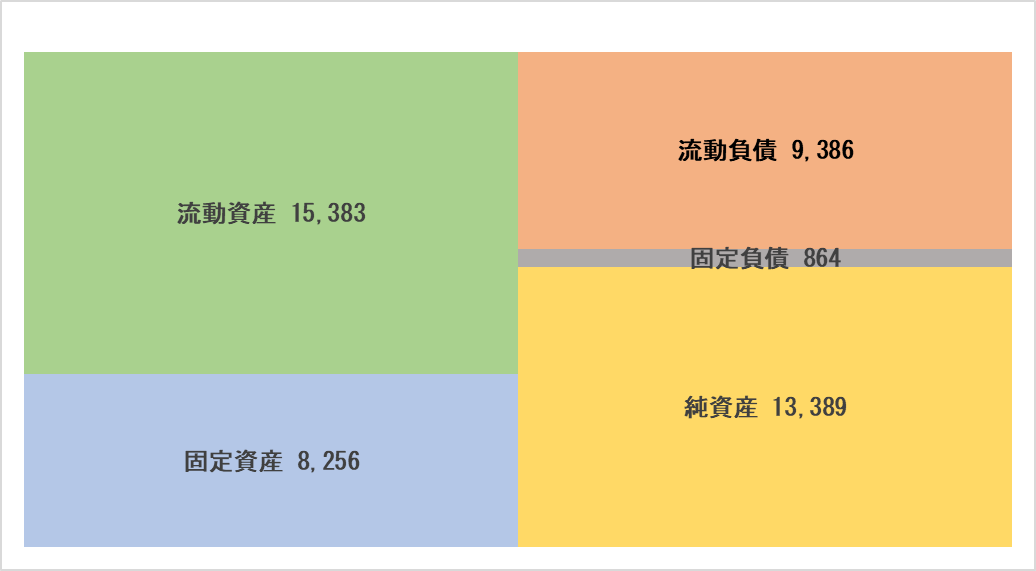

(2)財政状態及びキャッシュ・フロー(CF)

財政状態

| 22年1月 | 23年1月 |

| 22年1月 | 23年1月 |

現預金 | 5,600 | 4,206 | 仕入債務 | 4,584 | 3,767 |

売上債権 | 3,683 | 3,328 | 短期有利子負債 | 3,878 | 4,113 |

たな卸資産 | 5,849 | 7,044 | 流動負債 | 9,974 | 9,386 |

流動資産 | 15,920 | 15,383 | 長期有利子負債 | 393 | 583 |

有形固定資産 | 5,799 | 6,246 | 固定負債 | 627 | 864 |

無形固定資産 | 496 | 511 | 純資産 | 13,064 | 13,389 |

投資その他 | 1,448 | 1,498 | 負債・純資産合計 | 23,665 | 23,640 |

固定資産 | 7,745 | 8,256 | 有利子負債合計 | 4,271 | 4,697 |

*単位:百万円

*有利子負債は借入金+リース債務

開示資料を基に株式会社インベストメントブリッジが作成。

23/1期末の総資産は前期末比(以下同)25百万円減少し、236億40百万円となった。

流動資産は5億36百万円減少し、153億83百万円となった。主な要因は、現預金が13億93百万円減の42億6百万円、商品及び製品(たな卸資産の一部)が9億65百万円増の49億64百万円となったこと等によるもの。固定資産は5億10百万円増加し、82億56百万円となった。主な要因は、建物及び構造物が1億81百万円増の38億25百万円、リース資産が3億円増の6億63百万円となったこと等によるもの。

流動負債は5億87百万円減の93億86百万円となった。主な要因は、仕入債務が8億16百万円減の37億67百万円、短期借入金が1億80百万円増の39億15百万円となったこと等によるもの。固定負債は2億36百万円増の8億64百万円となった。主な要因はリース債務が2億26百万円増の5億8百万円となったこと等によるもの。

純資産は3億24百万円増の133億89百万円となった。主な要因は、利益剰余金が1億15百万円増の62億52百万円、その他の包括利益累計額が1億93百万円増の8億91百万円となったこと等によるもの。

自己資本比率は56.2%(前期末54.8%)となった。

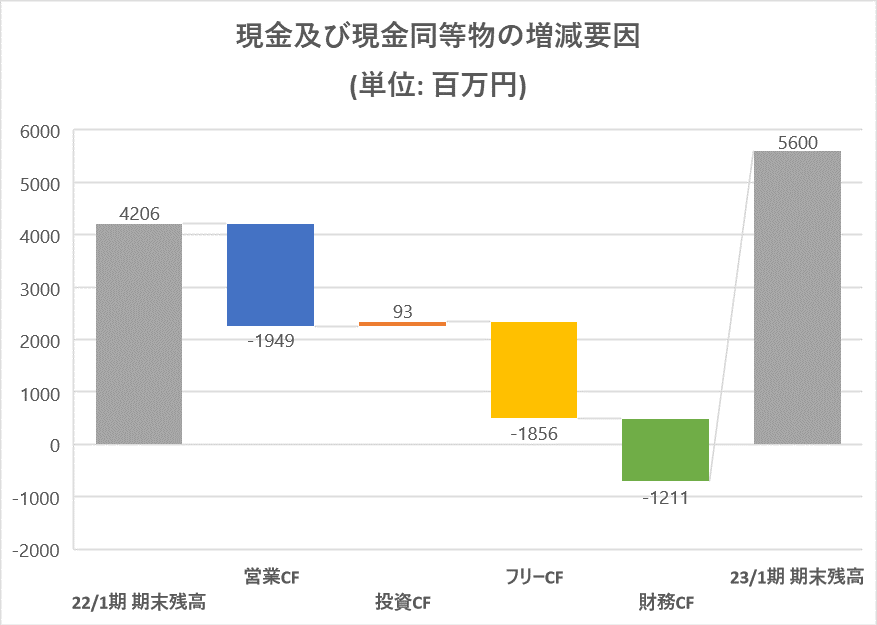

キャッシュ・フロー |

|

| (単位:百万円) | |

| 22/1期 | 23/1期 | 前期比 | |

営業キャッシュ・フロー | 1,484 | -465 | -1,950 | - |

投資キャッシュ・フロー | -708 | -615 | +92 | - |

フリー・キャッシュ・フロー | 776 | -1,081 | -1,857 | - |

財務キャッシュ・フロー | 741 | -470 | -1,212 | - |

現金及び現金同等物上期末残高 | 5,600 | 4,206 | -1,393 | -24.9% |

開示資料を基に株式会社インベストメントブリッジが作成。

23/1期末における現金及び現金同等物は、前期末比13億93百万円減少し、42億6百万円となった。

営業CFは4億65百万円の支出(前期は14億84百万円の収入)となった。主な要因は、税金等調整前当期純利益が9億67百万円(前期は15億25百万円)、減価償却費が7億11百万円(前期は6億47百万円)、たな卸資産の増加額が10億8百万円(前期は13億48百万円の増加)、仕入債務の減少額が10億87百万円(前期は14億48百万円の増加)となったこと等によるもの。

投資CFは6億15万円の支出(前期は7億8百万円の支出)となった。主な要因は、有形固定資産の取得による支出が4億98百万円(前期は5億11百万円の支出)、無形固定資産の取得による支出が1億22百万円(前期は1億45百万円の支出)となったこと等によるもの。

財務CFは4億70百万円の支出(前期は7億41万円の収入)となった。主な要因は、配当金の支払額4億3百万円(前期は2億91百万円)によるもの。

4.2024年1月期業績予想

連結業績

| 23/1期 実績 | 構成比 | 24/1期 予想 | 構成比 | 前期比 |

売上高 | 20,351 | 100.0% | 22,700 | 100.0% | +11.5% |

売上総利益 | 9,006 | 44.3% | 9,823 | 43.3% | +9.1% |

販管費 | 8,125 | 39.9% | 8,807 | 38.8% | +8.4% |

営業利益 | 880 | 4.3% | 1,016 | 4.5% | +15.3% |

経常利益 | 982 | 4.8% | 1,048 | 4.6% | +6.7% |

親会社株主に帰属する当期純利益 | 518 | 2.6% | 651 | 2.9% | +25.4% |

*単位:百万円

24/1期は前期比11.5%の増収、同6.7%の経常増益予想

24/1期予想は売上高が前期比11.5%増の227億円、営業利益は同15.3%増の10億16百万円、経常利益は同6.7%増の10億48百万円、親会社株主に帰属する当期純利益は同25.4%増の6億51百万円。

世界情勢の混乱や新型コロナウイルス感染症の影響による外出の自粛等、予測が難しいリスクが存在しており不透明な経営環境が続くことが懸念される。一方で、住宅着工数の増加や新しい生活様式の拡がりにより、自宅で過ごす時間が増加しており、引き続きガーデンエクステリアの需要は継続的な増加が予想される。今後の展開においては、LINKED CITY構想における商品開発を推進し、地域経済の活性化やサステナビリティとなる取組みの推進を図っていく。社会が低炭素で資源に配慮した製品へと変革していく中で、企業理念に掲げたコミットメントを加速させ、ESGとSDGsの卓越性に向けた取り組みを積極的に促進していく。ESGが事業そのものに組み込まれていることから、同社の製品の普及が環境・社会問題の解決や緩和に直接的につながる。

プロユース事業では、リアルとネットのハイブリッド化を更に進め、AR・MRなどのDX型販売促進を推進し、ブランド力向上と営業活動の強化を図るとともに、ランドスケープへの営業・提案力の強化を図り、販路を拡大していく。ホームユース事業においては、伸長しているe-コマース分野の更なる販売強化と自社工場生産による新商品の開発促進およびグローバル商品の共通販売を推進していく。また、海外事業においても、米国での大手ホームセンターとの新規取引の推進や欧州では今まで営業展開できていなかった地域(フランス、イタリア等)への販売強化を図るとともに、自社WEBサイト“VEGTRUG.COM”を含め取 引先とのマーケットプレイスを中心にe-コマースでの売上拡大を目的に販売アイテムの新規投入と新商品開発を推進し、庭全体で楽しめる商品構成を提案することで販売強化を図る。また、オーストラリア市場での成功事例をアメリカ市場などに展開し、リビングガーデン商品の販売を推進していく。さらに、市場創造推進担当の執行役員を任命し、売上拡大に向けて既存の業界へのアプローチだけではなく、未開拓の業界・分野への販路開拓を進める。販管費においては、業務効率を改善し生産性向上の強化を図るため、WEB受注システムを初め、AIならびにRPAの運用や業務のシステム化を推進することで経費削減に努め、競争上の優位性を確立していく。

業績に連動した配当を積極的に実施することを基本方針とし、5.0円/株を下限とした上で、配当性向をこれまでの30%から40%に引き上げた。24/1期の配当は16.0円/株の期末配当を見込んでいる。

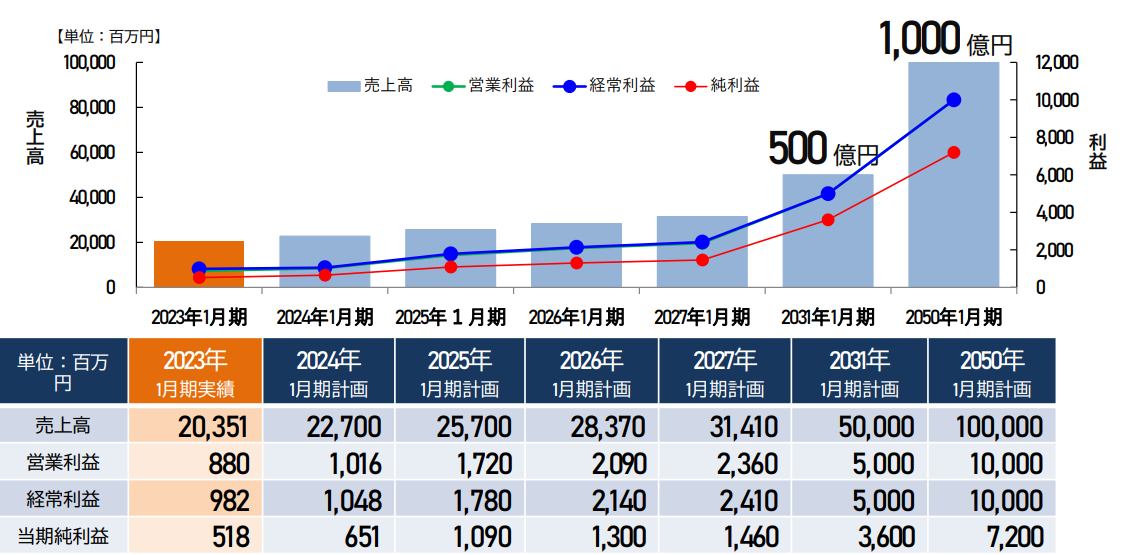

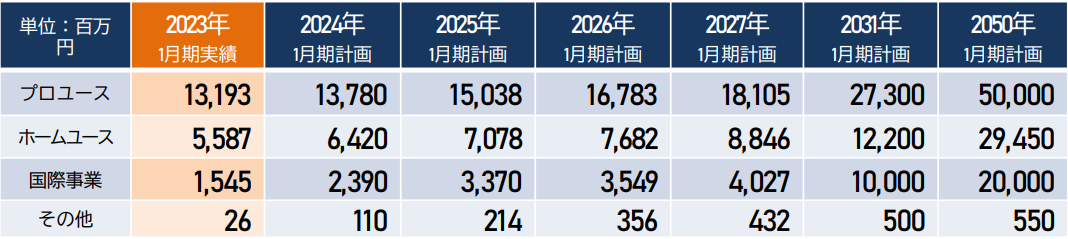

5.中長期計画

現在進行中の中長期計画では27/1期に売上高314億10百万円、経常利益24億10百万円を目指す。また、売上高は31/1期に500億円、50/1期に1,000億円を目指す。営業・経常利益率は10%を見込む。

セグメント別売上高計画

(同社資料より)

6.今後の注目点

国内プロユース事業が軌道に乗っている。とはいえ、好調なフェンス関連、ライト関連のシェアはいずれも数%にとどまっており、今後の拡大余地は大きい。DX戦略のさらなる進展が注目される。一方で23/1期は海外事業が苦戦した。たな卸資産が58億49百万円から70億44百万円へ大幅に増加しており、店頭在庫を含めて処分を進めていきたいところ。エネルギー価格高騰の影響や物流の停滞などについては最悪期を脱しており、今後の販路拡大戦略をさらに進展させたい。23/1期上期決算発表時には、「成長へのスタートアップバリュー経営からグロース経営へ」と打ち出した。24/1期は国内プロユースの着実な安定成長を持続させつつ、海外事業の再成長への足掛かりをつかみたい。株主還元により積極的になっていることにも注目。配当性向を30%から40%に引き上げたことに加えて、発行済株式総数に対して4%相当(70万株、5億円が上限)の自己株式取得も発表した。27/1期の目標を達成するとEPSは87円程度となり、PBR1倍を割り込む現状の株価水準は、見直し余地がありそうだ。

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成>

組織形態 | 監査役設置会社 |

取締役 | 5名、うち社外2名 |

監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2022年7月26日

<基本的な考え方>

同社は、健全で透明性が高く、経営環境の変化に迅速かつ的確に対応するための経営の意思決定の効率性を確保したコーポレート・ガバナンスの構築が重要課題と認識し取り組んでいる。

<実施しない主な原則とその理由>

原則 | 実施しない理由 |

【補充原則2-4-1 中核人材の登用等における多様性の確保】 | 当社では、女性の管理職への登用等をはじめとする多様性の確保に積極的に取り組んでおり、管理職等の女性割合に係る目標を定め、女性活躍推進法に基づく行動計画に記載して届け出ております。また、多様性の尊重に関する研修や各種施策の実施等、多様性の確保に向けた環境整備に努めております。現在のところ、これら各種取り組みの基となる中長期的な戦略や方針等の策定は行っておりませんが、企業価値の向上に向け、これら戦略や方針等の策定の検討を進めてまいります。 |

【補充原則3-1-3 サステナビリティについての取り組み】 【補充原則4-2-2 サステナビリティについての方針策定・監督】 | 当社は、サステナビリティについての取組みを積極的に行っており、取り組み内容をHP(https://takasho.co.jp/investor_sdgs)にて開示しております。しかしながら、中長期的な企業価値向上のための基本的な方針の策定には至っておらず、策定に向けて今後検討してまいります。また、人的資本・知的財産への投資等の重要性等の観点を踏まえた実効的な監督の方法・体制づくりについては、人的資本・知的財産に関する経営戦略との整合性を意識した開示とあわせ、今後検討してまいります。 |

【補充原則4-8-1】 | 現在、独立社外取締役のみを構成員とする定期的な会合等は実施しておりませんが、各取締役や監査役とも意見交換を行い、取締役会では、積極的に議論に参加し発言を行うなど、独立社外取締役としての役割・責務を十分に果たしていただいているものと認識しております。 |

<開示している主な原則>

原則 | その理由 |

【原則1-4 政策保有株式】 | (1)政策保有に関する方針営業上の取引関係の維持・強化に繋がるか、事業活動の円滑な推進等を通じて当社の中長期的な企業価値の向上に結びつくか等を総合的に判断し、保有できるものとします。(2)政策保有の適否に関する検証内容保有する上での中長期的な経済合理性や取引先との総合的な関係の維持・強化の観点からの保有効果等について検証し取締役会において報告を行います。保有の意義が必ずしも十分でないと判断される銘柄については、縮減を図ります。(3)政策保有株式に係る議決権行使の基準当社と投資先企業双方の持続的成長と中長期的な企業価値の向上に適うか否かを基準に、投資先企業の株主総会議案の内容を精査し、議決権を行使することとしております。 |

【原則2-6 企業年金のアセットオーナーとしての機能発揮】 | 当社は確定給付企業年金制度を採用しており、企業年金の管理・運用に関してスチュワードシップ活動の受け入れを表明している資産管理運用機関と契約を締結しています。総務人事部門内に担当者を配置し、運用の健全性について委託している運用機関から定期的に報告を受け、関連部門において適宜モニタリングを行っております。また、従業員の資産形成のため企業型確定拠出年金制度を導入しております。入社時には従業員に対し運用期間・運用商品の選定や資産運用に関する説明を行っております。 |

【補充原則4-1-1 取締役会の役割・責務】 | 当社は、取締役会の意思決定の範囲として、法令および定款にて定める事項のほか、重要な意思決定の項目として「取締役会規程」および「稟議規程」ならびに「稟議規程細則」を設けて運用しております。取締役会は、業務執行の機動性と柔軟性を高め、経営の活力を増大するため、法令、定款および「取締役会規程」に記載する事項以外の業務執行の意思決定については、代表取締役も出席する経営会議において審議を行い実施しております。 |

【原則4-8 独立取締役の有効な活用】 | 当社では、社外取締役を2名選任し、その2名が独立社外取締役という構成となっており、取締役会において独立、中立の立場での意見を踏まえた議論を可能にしております。今後も、高い専門性と豊富な経験をもった複数名の独立社外取締役が選任できるように候補者の選定に努めて参ります。 |

【補充原則4-11-1 取締役会全体としての知識・経験・能力のバランス、多様性及び規模に関する考え方】 | 当社は、様々な経営環境の変化に、的確かつ迅速に対応すべく、知識・経験・能力のバランスを考慮し、多彩なバックグランウンドを有する人材を取締役に選任しております。特に、社外取締役は、業界の知見、経営に対する経験、専門的な能力などを考慮し、各分野で見識の高い人材を選任し、バランス、多様性に配慮しております。また、当社では、企業規模等を勘案し、定款において取締役の員数を15名以内と定めておりますが、現在、5名の取締役(うち社外取締役2名)を選任しております。 |

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(タカショー:7590)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |