ブリッジレポート:(7685)BuySell Technologies 2025年12月期第2四半期決算

岩田 匡平 会長 |

徳重 浩介 社長兼CEO | 株式会社BuySell Technologies(7685) |

|

企業情報

市場 | 東証グロース市場 |

業種 | 卸売業(商業) |

代表取締役会長 | 岩田 匡平 |

代表取締役社長兼CEO | 徳重 浩介 |

所在地 | 東京都新宿区四谷4-28-8 PALTビル |

決算月 | 12月末日 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

3,800円 | 30,830,177株 | 117,155百万円 | 23.4% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

25.00円 | 0.66% | 167.54円 | 22.7倍 | 596.69円 | 6.4倍 |

*株価は9/22終値。数値は2025年12月期第2四半期決算短信より。発行済株式数は自己株式を控除。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2021年12月 | 24,789 | 2,315 | 2,295 | 1,314 | 46.63 | 7.00 |

2022年12月 | 33,724 | 3,694 | 3,672 | 2,268 | 79.14 | 10.00 |

2023年12月 | 42,574 | 2,796 | 2,754 | 1,453 | 50.05 | 12.50 |

2024年12月 | 59,973 | 4,733 | 4,198 | 2,411 | 83.97 | 15.00 |

2025年12月(予) | 100,000 | 8,500 | 7,900 | 4,900 | 167..54 | 25.00 |

*予想は会社側予想。2021年1月1日付および2025年1月1日付で1:2の株式分割を実施。EPS、DPSは遡及して調整。

株式会社BuySell Technologiesの2025年12月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2025年12月期第2四半期決算概要

3.2025年12月期業績予想

4.中期経営計画

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 25/12期第2四半期業績は、前年同期比67.2%増収、同100.1%営業増益と堅調に推移。上期実績に鑑み、同社は第1四半期開示時に増額修正した会社計画を更に引き上げた。出張訪問買取事業、店舗買取事業共にリピート獲得施策や単価向上への取り組みが奏功したうえ、生産性向上や販管費の効率化もオーガニックでの利益成長に寄与した。加えて、新規連結されたレクストホールディングスのPMI進捗も順調だった。

- 新中期経営計画初年度である25/12期会社計画は、2回の上方修正を経て、前期比66.7%増収、79.6%営業増益に引き上げられた。一株配当も従来計画の20円から前期比10円増配の25円とする計画に引き上げられた(25年1月1日付株式分割1:2考慮後)。中長期での成長実現に向けた投資はしっかりと行いつつも、収益力の向上が見込まれている点は素直に評価すべきだろう。

- なお、今期より実質的な利益評価指標として「のれん等償却前営業利益」が設定されている。具体的には、「営業利益+のれん償却費+顧客関連資産償却」で算出される。同社はオーガニック成長に加え、ロールアップM&Aによる非連続成長戦略を遂行していることに鑑み、今期から同指標を重要KPIとして設定することにした。

- 27/12期を最終年度とした新たな中期経営計画については従来想定を踏襲。具体的な数値目標(27/12期)は、売上高1,400億円(3ヵ年CAGR+32.7%)、営業利益110億円(同+32.5%)、のれん償却前営業利益123億円(同+30.3%)。同計画は新規M&Aを考慮していないオーガニックでの業績目標。同社はロールアップM&Aによる非連続成長戦略を掲げていることから、実際の売上利益は更に積上げられる可能性があることを認識しておきたい。当該中期経営計画中は、オーガニックでの堅調な成長を追求しつつも、より長期目線で事業基盤や競争優位性を確立していくためのブランディング投資、海外展開等を中心とする戦略投資を一定継続的に行っていく計画となっている。27/12期営業利益計画は110億円だが、ここには約30億円の戦略投資が織り込まれており、オーガニックでの売上高営業利益率は10.0%まで上昇する見込みとなっている。

- 中期経営計画初年度である25/12期はまだ6か月しか経過していないが、しっかりとしたKPIの積み上げにより期待以上の成果を生み出していると言えよう。これは近年の厳しい外部環境下においても、しっかりと出張訪問買取事業のターンアラウンドを成功させ、更には店舗買取事業の仕組み化を通じたロールアップM&Aを継続してきたことが背景にあると考えられる。引き続き国内リユース市場の余白は大きいことに鑑みても、同社の中期経営計画の達成蓋然性は高いと考えられる。ロールアップM&Aに対する資本市場からの評価は、PMIの実績が積み上がることで高まっていく傾向にある。そのため、四半期ごとの事業進捗が今後バリュエーションに反映されていくことにも期待していきたい。

1.会社概要

「インターネット」と「リアル」のそれぞれの強みを生かしたリユース事業を展開。

インターネットやマスメディアを駆使したマーケティング戦略により買取希望者を集客するとともに、日本全国を対象に出張訪問買取を行う。多彩な買取/販売チャネルによるシナジーの最大化、シニア層を中心とした強固な顧客基盤、クオリティの高い経営陣などが特長・強み。巨大な潜在リユース市場の開拓と顧客基盤を活かした新規事業の創出により更なる成長を目指している。

【1-1 沿革】

大手広告会社でマーケティングを担当していた岩田氏(現 株式会社BuySell Technologies代表取締役会長)は、豊富な広告宣伝費を持つ大企業や有名企業が優遇され、予算も少ない中小企業、ベンチャー企業は十分な対応を受けることができない状況に疑問を抱き、資本力の弱い企業でも真のマーケティングが展開できるよう支援したいとの思いから、大手広告会社を退職しコンサルティング会社を立ち上げた。多くのベンチャー企業や中小企業を支援する中で出会ったのが、現在の株式会社BuySell Technologies(旧 株式会社エース)であった。

同社は以前から現在の中心事業である「出張訪問買取」を行ってはいたが、2016年5月にコンサルに入った当時はマーケティングといってもチラシをまくくらいで、ホームページも洗練されたものではなく、業績も芳しいものではなかった。

岩田氏の下で本格的な改革に乗り出した同社は、同年8月には過去最高の申込件数を記録、9月にはそれを更新するなど、改革の芽が出始める。この過程で岩田氏は、「出張訪問買取」サービスは付加価値が高く、必要とする顧客が多数存在する反面、「出張訪問買取」サービスのメリットの伝え方、ブランディング構築方法、マーケティングアクションなどが極めて不十分であると感じ、そこに自分がこれまで培ってきたマーケティングノウハウを注入していけば、もっと魅力的な会社に変革できるはずと確信する。

同年10月に岩田氏が取締役CSMO(Chief Sales & Marketing Officer)に就任。11月には社名を株式会社BuySell Technologiesに変更し、新たなTVCMをオンエアするなどさらに改革のスピードを上げる。岩田氏が2017年9月に代表取締役社長に就任。クリエイティブのPDCAサイクルを回すと共に、知見を活かしたTVCM枠の購入などが奏功し、業容は順調に拡大。コンプライアンス体制も整備し、2019年12月、東証マザーズに上場。2022年4月、市場再編に伴い東証グロース市場に移行した。

2024年4月、引き続きグループ事業規模および組織規模の拡大を戦略的に図るため、徳重浩介氏を招聘し代表取締役社長兼 CEOに、岩田氏が代表取締役会長に就任した。

【1-2 企業理念・経営理念】

以下のようなミッション、ビジョン、バリューを掲げている。

ミッション :私たちの使命 | 人を超え、時を超え、たいせつなものをつなぐ架け橋となる。 |

ビジョン :私たちが目指す姿 | 優れた人と新たな技術で、循環型社会をリードする。 |

バリュー :私たちが大切にする価値観 | 1.ホスピタリティ 相手の思いに寄り添い、期待以上の喜びと感動を提供します。 2.プロフェッショナル 専門的知識や技術を活かし、最高のパフォーマンスを発揮します。 3.クリエイティブ 既存の思考にとらわれず、自ら課題を見つけて新たな価値を創造します。 |

物には物を超えた価値、バリューがあり、そこを的確につないでいくのが自社の使命、社会的な存在価値と考えている。

加えて、環境課題への対応、全てのステークホルダーとの共創を強く認識しており、「持続可能な社会の実現のために、2次流通マーケットの活性化を通じて循環型社会の形成に貢献」すること、「顧客、株主、従業員、社会等の様々なステークホルダーとの価値を共創する企業として持続的な成長を追求し、企業価値の最大化を実現」することも自社グループのミッションと考えている。バリューについては人事評価制度にも反映し、次世代を担う人材の育成につなげていく方針。

【1-3 事業内容】

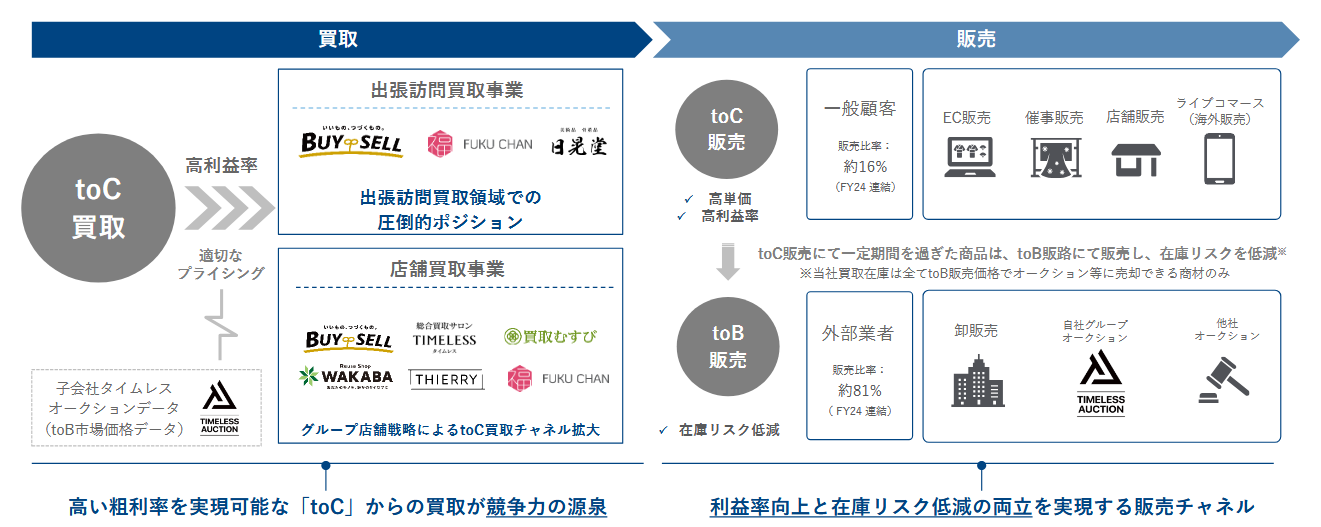

(1)ビジネスモデル

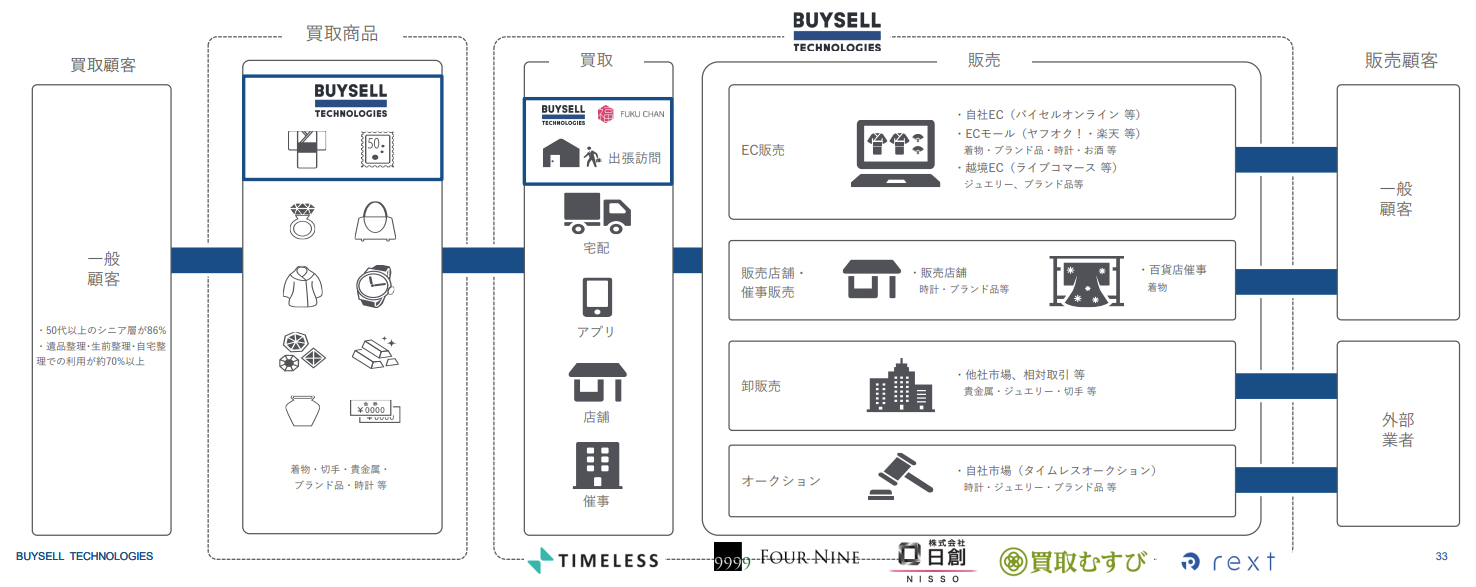

同社グループは買取・販売の循環を実現する総合リユースサービスを提供している。主要事業は出張訪問買取事業と店舗買取事業に大別される。これらのチャネルを通じ一般顧客から買取したリユース品を、グループ会社が運営するオークションや業者間取引によるtoB販路及び自社運営等のtoC販路で販売している。

(同社資料より)

同社グループはロールアップM&A戦略にも注力している。2020年タイムレス子会社化を皮切りに、これまで5社のM&Aを実施しており、グループは現在合計13社で構成されている。

(同社資料より)

買取については、主にインターネットやマスメディアを駆使したマーケティング戦略により買取希望者を集客するとともに、日本全国に出張可能な査定員を配置した出張訪問買取を中心に、宅配、店舗による買取を実施している。

買取品は、自社EC「バイセルオンラインおよびバイセルブランシェ」、ヤフオク!などのECモール、ebayなどの越境ECサイトを通じたEC販売や、百貨店での催事販売により一般顧客に販売(toC販売)するほか、子会社タイムレスの「タイムレスオークション」、他社市場を利用した卸販売により外部業者に販売している。

(同社資料より)

マーケティングによる集客から買取査定、在庫管理、販売までの一連の流れをすべて自社で一貫して管理実行する体制を構築している点が特徴的。主力のリユース事業を拡大すると同時に、リユースに隣接する新規事業や顧客データを活用した新規事業の立ち上げ・育成にも注力している。

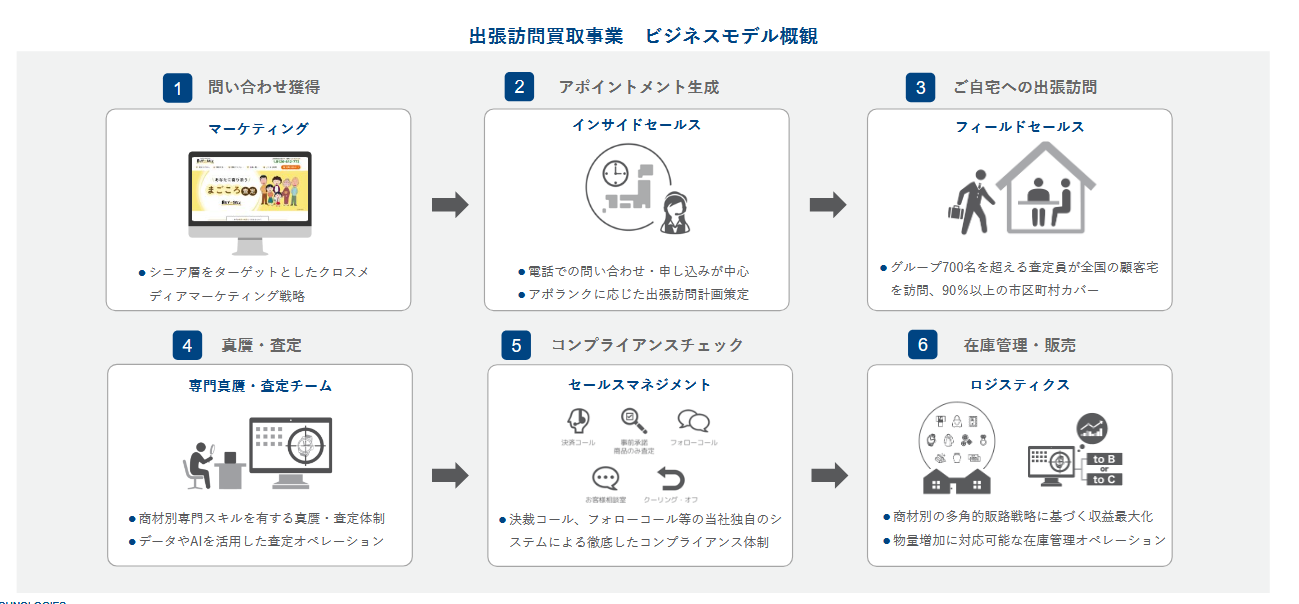

出張訪問買取事業は、「買取希望者の集客」→「買取の実施」→「買取品の販売」というビジネスフローで構成されている。

(同社資料より)

問い合わせのあった顧客の自宅へ出向き、査定・買取を実施する「出張訪問買取」と直接顧客が同社店舗まで商品を持ち込む「店舗買取」が買取方法の中心である。このほか、売却希望商品を同社まで送る「宅配買取」、も行っている。

出張訪問買取(フィールドセールス)事業に携わる社員はグループで770名超(2025年6月末)。高い採用力を強みに、事業規模拡大に応じた人員増強を行ってきている。体系的教育研修システムの導入等を通じた社員育成にも注力している。

査定希望の商品種類が多岐にわたる場合、査定数量が多量となる場合、査定商品の重量があり持ち運びが困難な場合などのほか、遠方に居住の顧客や高齢の顧客からの問い合わせなど店頭買取や宅配買取の利用が難しい顧客からの買取依頼にも「出張訪問買取」は柔軟に対応することが可能であり、より幅広い顧客ニーズに対応している。

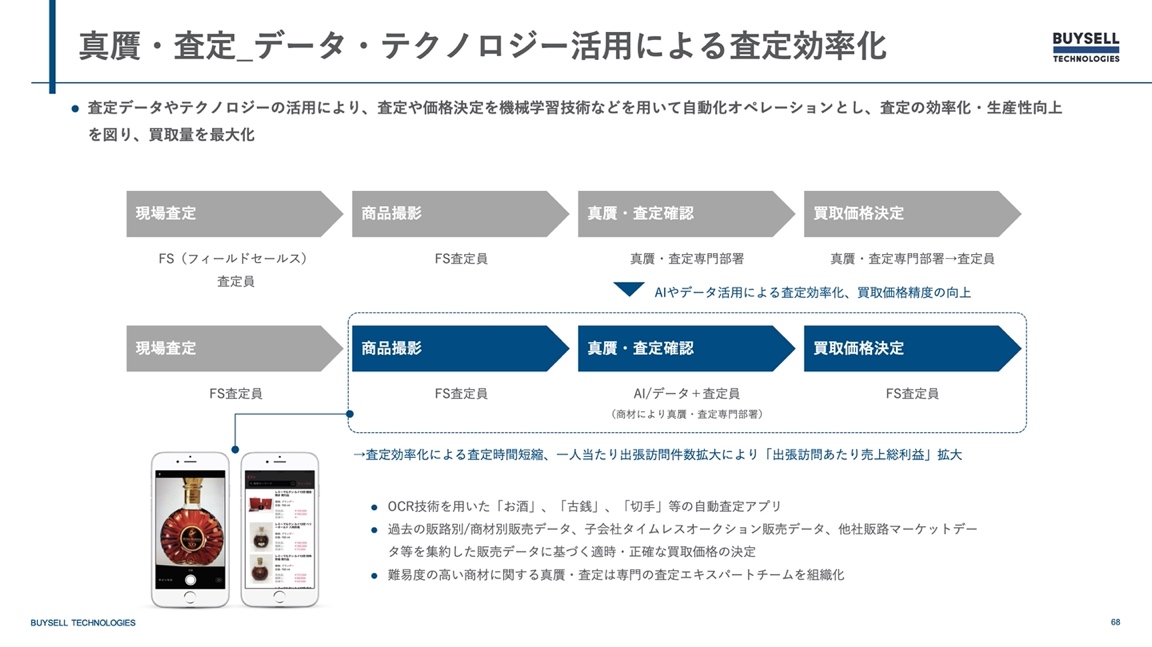

同社の査定体制は、正確な査定、贋物買取防止および査定員不正を防止する観点から、出張訪問する査定員の現場査定に加えて、査定員からモバイル端末を利用して送られて来る画像や動画等の情報をもとに、真贋及び鑑定を専門とする社員による二重チェック体制を採っている。査定データやテクノロジーを活用した機械学習技術などを用いたオペレーションの自動化による査定や価格決定の効率化・生産性向上にも取り組むことで、買取量の最大化を目指している。

主な買取商品は、着物、切手、古銭、貴金属、ジュエリー、ブランド品、時計、レコード、骨董品、毛皮、酒類等を対象としており、販売時に高単価を確保できるものをメイン商材としている。

(同社資料より)

中心サービスである出張訪問買取との親和性が高いシニア富裕層からの問い合わせが多く、50代以上の顧客が全顧客の86%を占めている。シニア層が中心であることから、自宅整理、遺品整理及び生前整理に伴い同社の買取サービスを利用するケースが比較的多いとのこと。

2.2025年12月期第2四半期決算概要

(1)業績概要

| 24/12期 (中間期) | 構成比 | 25/12期 (中間期) | 構成比 | 前年同期比 | 会社計画 | 計画比 |

売上高 | 28,720 | 100.0% | 48,013 | 100.0% | +67.2% | 49,000 | -2.0% |

売上総利益 | 15,329 | 53.4% | 25,734 | 53.6% | +67.9% | - | - |

販管費 | 12,909 | 44.9% | 20,890 | 43.5% | +61.8% | - | - |

のれん等償却前営業利益 | 2,806 | 9.8% | 5,542 | 11.5% | +97.5% | 4,973 | +11.4% |

営業利益 | 2,420 | 8.4% | 4,843 | 10.1% | +100.1% | 4,275 | +13.3% |

経常利益 | 2,307 | 8.0% | 4,542 | 9.5% | +96.9% | 4,055 | +12.0% |

中間純利益 | 1,210 | 4.2% | 2,789 | 5.8% | +130.5% | 2,130 | +30.9% |

*単位:百万円

株式会社インベストメントブリッジが開示資料を基に作成

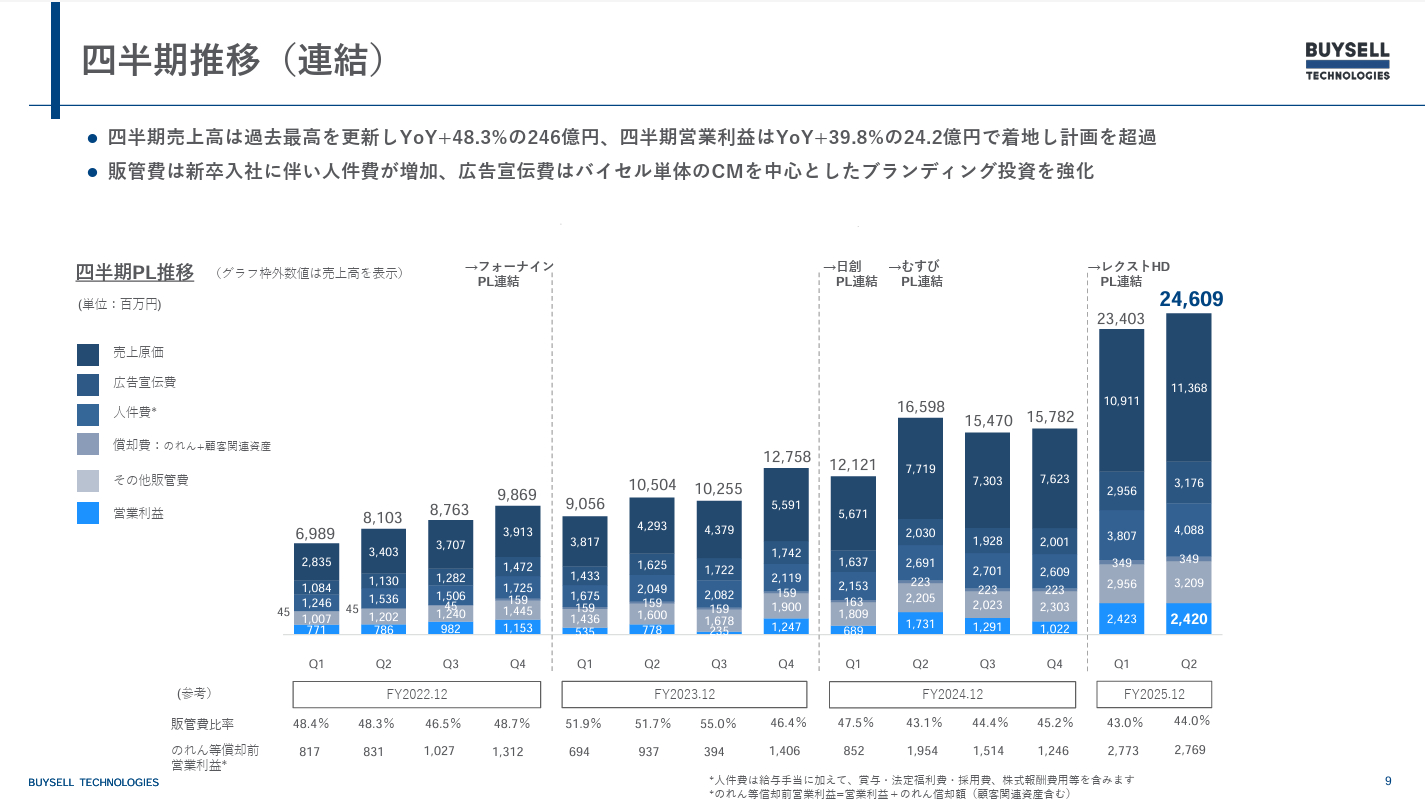

25年12月期第2四半期業績は、売上高が前年同期比67.2%増の48,013百万円、のれん等償却前営業利益が同97.5%増の5,542百万円となった。会社計画(売上高49,000百万円、のれん等償却前営業利益4,973百万円)に対し、売上高では若干の未達となったものの、段階利益ではしっかりと過達で着地した。レクストホールディングスは25/12期から、むすびが24/12期2Qから新規連結化されており、その影響額は130億円とのこと(実質増収率は+22%)。

出張訪問買取事業、店舗買取事業ともに堅調に推移。前期から注力してきた戦略的なリピート施策、単価向上施策が奏功した。加えて、レクストホールディングスのPMIが順調に進捗したうえ、生産性向上および販管費削減が進んだことから、段階利益は会社計画を上回っての着地となった。なお、留保金課税の解消により、実効税率が前年同期47.5%から38.7%に低下、中間純利益を押し上げた。

株式会社インベストメントブリッジが開示資料を基に作成

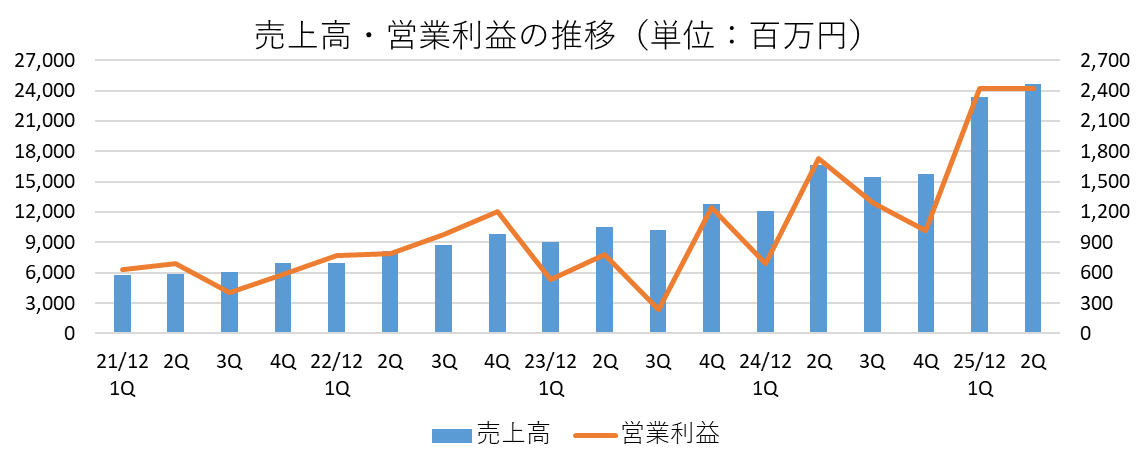

四半期売上高は過去最高水準で推移。営業利益も2Q(3か月)の増益率が+39.8%と会社計画を超過して着地した。新卒入社があったものの、売上高人件費率は前期並みの水準を維持している。広告宣伝費についてもブランディング投資を強化したものの、売上高広告宣伝費率は前期水準を維持している。このことから規律あるコスト管理を実行できていることがうかがえる。

(同社資料より)

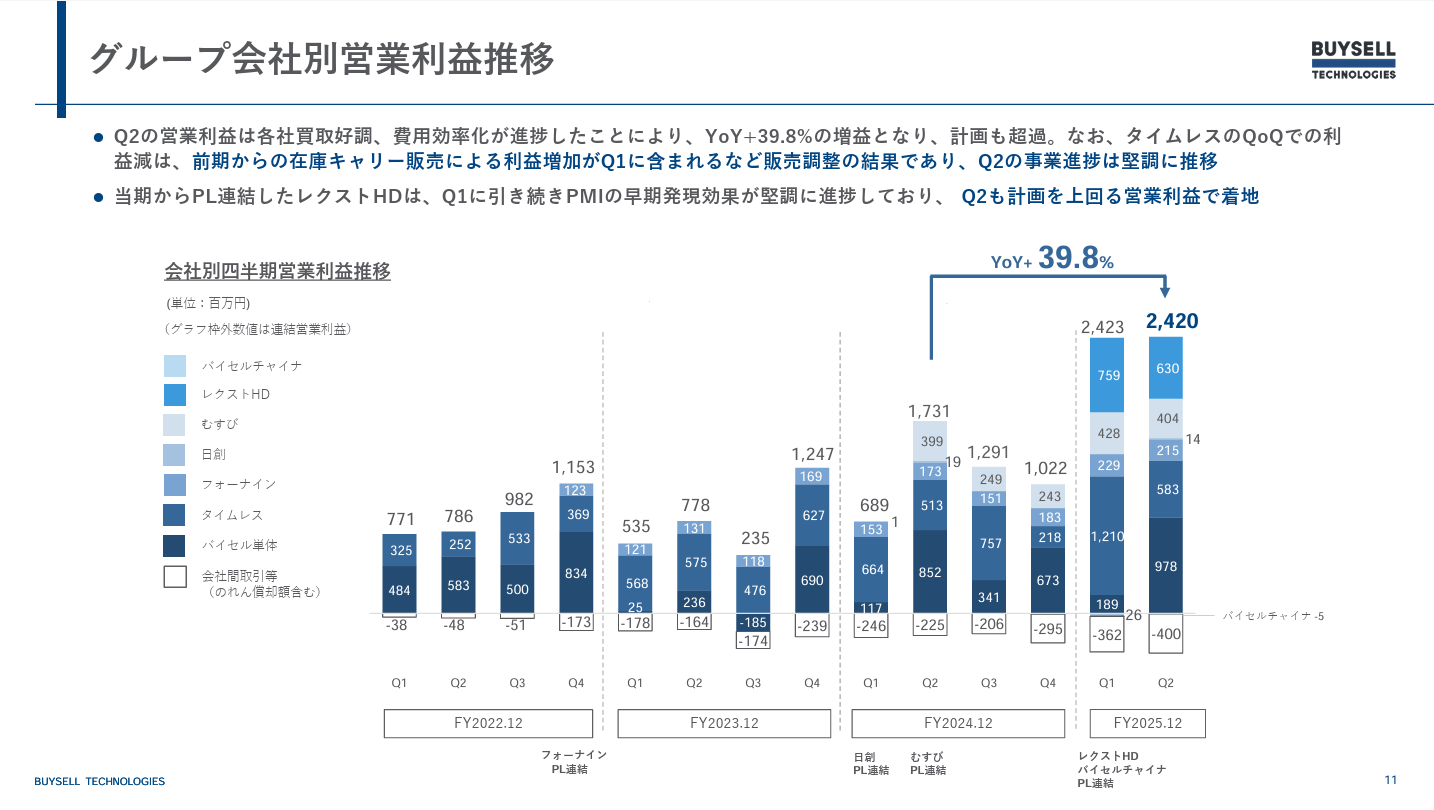

グループ会社別四半期営業利益でみると、バイセル単体およびタイムレスの営業利益が前4Q、今1Q、2Qでボラティリティが高くなっているように見えよう。これは在庫コントロールによって意図的に生じたものであり、総じて事業進捗は堅調だったとのこと。レクストホールディングスについては、PMIの早期発現効果が既に現れているとのこと。ロールアップM&AではPMI進捗が重要なKPIであり、ポジティブな印象である。

(同社資料より)

(2)出張訪問買取事業主要KPIの動向

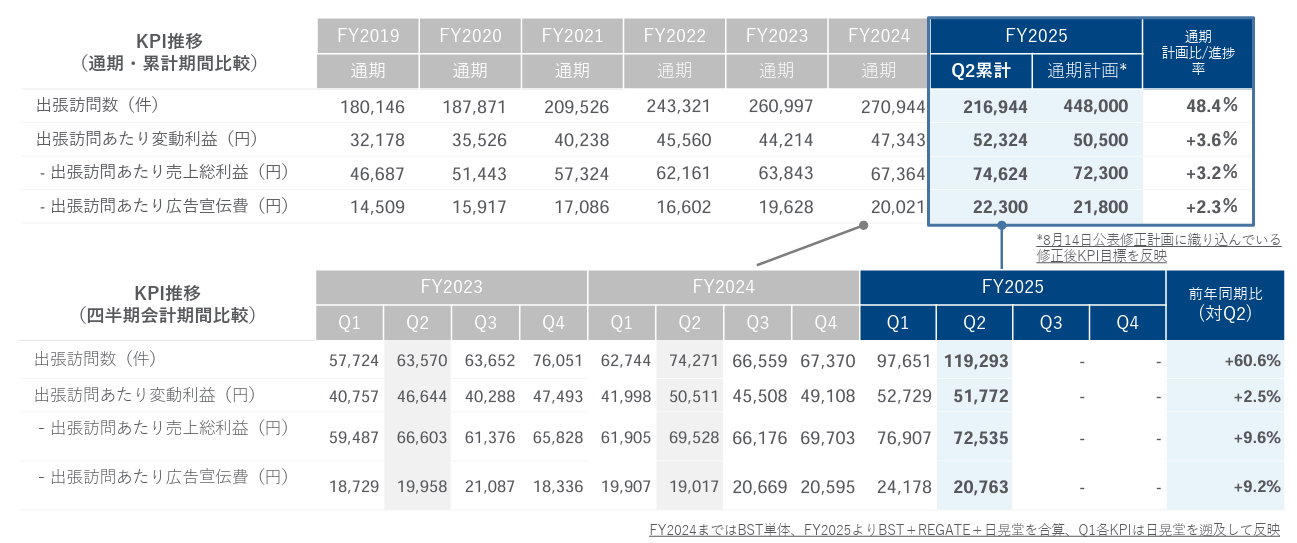

出張訪問数の伸び率(前年同期比)は、1Q+55.6%、2Q+60.6%。問い合わせ獲得が堅調に推移したことに加え、前期から取り組んでいる再訪問の獲得強化策が奏功。前四半期比較でも高い成長となった。再訪問の獲得増加および審査員の恒常的なスキル向上など営業支援強化などにより、出張訪問あたり売上総利益が引き続き高水準で推移した。2Q実績に鑑み、下期会社計画は見直されている。2Qでの仕入高は前年同期比+86.4%の4,502百万円まで積み上がっていることから、下期以降の更なる伸長に期待したい。

*同社資料より。

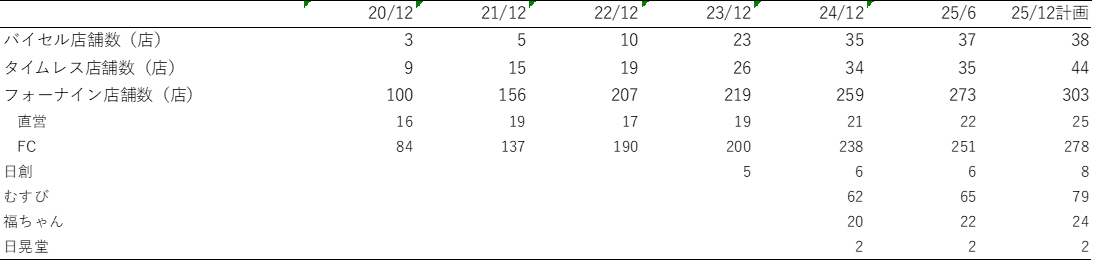

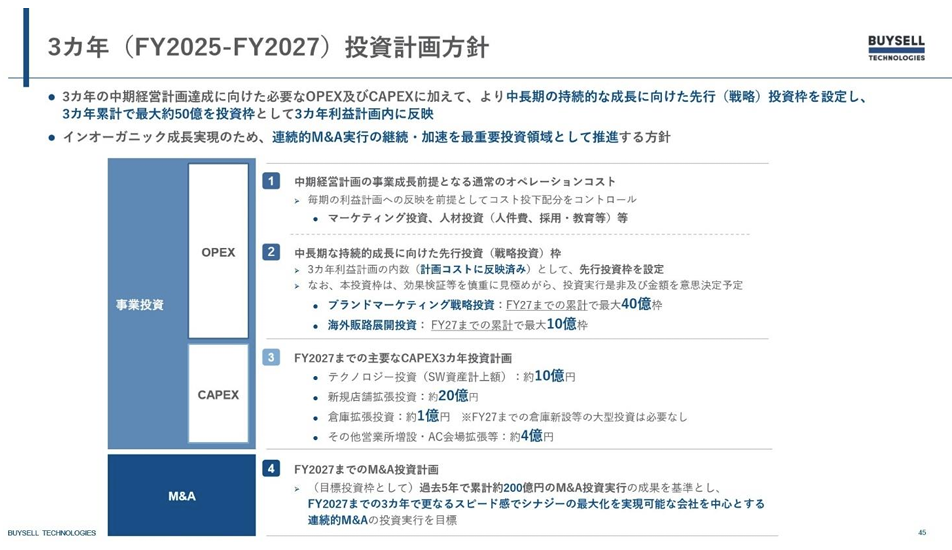

(3)店舗事業主要KPIの動向

25年6月末のグループ店舗数は440店舗。今期の新規出店計画は下期偏重になっており、上期は概ね想定線での進捗。

株式会社インベストメントブリッジが開示資料を基に作成。

(4)財政状態

◎主要BS(連結)

| 24/12末 | 25/6末 | 増減 |

| 24/12末 | 25/6末 | 増減 |

流動資産 | 23,820 | 30,175 | +6,354 | 流動負債 | 13,127 | 14,164 | +1,036 |

現預金 | 13,217 | 19,012 | +5,794 | 短期有利子負債 | 6,576 | 6,689 | +112 |

商品 | 9,023 | 9,342 | +319 | 固定負債 | 20,754 | 19,158 | -1,595 |

固定資産 | 22,556 | 21,885 | -671 | 長期有利子負債 | 20,343 | 18,813 | -1,530 |

有形固定資産 | 2,022 | 1,939 | -83 | 負債 | 33,882 | 33,322 | -559 |

無形固定資産 | 18,479 | 17,838 | -641 | 純資産 | 12,494 | 18,737 | +6,243 |

投資その他の資産 | 2,053 | 2,107 | +53 | 利益剰余金 | 8,092 | 10,443 | +2,350 |

資産合計 | 46,376 | 52,060 | +5,683 | 負債・純資産合計 | 46,376 | 52,060 | +5,683 |

*単位:百万円

株式会社インベストメントブリッジが開示資料を基に作成。

25年6月末の総資産は52,060百万円(前期末比+5,683百万円)。6月に海外募集による新株式発行増資39億円を行ったこともあり、現預金が前期末比+5,794百万円となったことが総資産増加に繋がった。

仕入れが好調に推移していることから、商品も9,342百万円まで積み上がっている。2Qの在庫回転期間は74.2日。前4Qはバイセル単体およびタイムレスの在庫を戦略的に積み上げたことに加え、レクストホールディングスのBS連結化もあり、在庫回転期間が89.1日となっていたが、今期に入ってからは74日と通常運行に戻っている。

◎キャッシュ・フロー(連結)

| 24/12期2Q | 25/12期2Q | 増減 |

営業CF | 812 | 4,230 | 3,418 |

投資CF | -5,290 | -431 | 4,859 |

フリーCF | -4,478 | 3,798 | 8,277 |

財務CF | 7,730 | 1,997 | -5,732 |

現金同等物残高 | 10,934 | 18,992 | 8,057 |

*単位:百万円

株式会社インベストメントブリッジが開示資料を基に作成。

上期の営業キャッシュ・フローは4,230百万円の収入。税金等調整前当期純利益4,550百万円のほか、減価償却・のれん償却及び顧客関連資産償却1,120百万円、などが計上された一方、棚卸資産増加額319百万円、法人税等の支払1,337百万円、などが減少要因となった。

投資キャッシュ・フローは431百万円の支出。新規出店に伴う有形固定資産の取得による支出194百万円、自社システムの開発に伴う無形固定資産の取得による支出226百万円が計上された。

財務キャッシュ・フローは1,997百万円の収入。海外募集による新株式発行の収入3,852百万円があった一方、長期借入金の約定返済による支出2,870百万円、配当の支払いによる支出438百万円が計上された。

以上の結果、中間期末の現金同等物残高は18,992百万円となった。

3.2025年12月期業績予想

(1)業績概要

◎連結決算業績予想

| 24/12期 | 構成比 | 25/12期 (会社計画) | 構成比 | 前期比 |

売上高 | 59,973 | 100.0% | 100,000 | 100.0% | +66.7% |

売上総利益 | 31,655 | 52.8% | 53,000 | 53.0% | +67.4% |

販管費 | 26,921 | 44.9% | 44,500 | 44.5% | +65.3% |

営業利益 | 4,733 | 7.9% | 8,500 | 8.5% | +79.6% |

のれん等償却前営業利益 | 5,567 | 9.3% | 9,897 | 9.9% | +77.8% |

経常利益 | 4,198 | 7.0% | 7,900 | 7.9% | +88.2% |

当期純利益 | 2,411 | 4.0% | 4,900 | 4.9% | +103.2% |

*単位:百万円

オーガニックでの20%利益成長+ロールアップM&Aによる非連続成長を狙う

25/12期会社計画は1Qに続き再度上方修正された。具体的な数値修正は以下の通り。各事業の堅調なKPI進捗を反映した格好。来期以降も見据え、戦略的な在庫水準を確保するだけでなく、ブランディング投資を更に積み増すものの、人件費を含むその他の販管費を効率化することで、段階利益率を向上させる計画になっている。なお、当期純利益については、6月に行ったファイナンスに伴い留保金課税が解消され、実効税率が低下することを織り込んだ。一株配当計画についても、従来の20円から25円に引き上げられた(25年1月1日付株式分割1:2考慮後)。

なお、今期より実質的な利益評価指標として「のれん等償却前営業利益(営業利益+のれん償却費+顧客関連資産償却)が設定されている。同社はオーガニック成長に加え、ロールアップM&Aによる非連続成長戦略を遂行していることに鑑み、今期から同指標を重要KPIとして設定されている。

| 24/12期 | 25/12期 (期初計画) | 25/12期 (1Q時修正) | 修正幅 | 25/12期 (2Q時修正) | 修正幅 |

売上高 | 59,973 | 99,790 | 100,000 | +210 | 100,000 | - |

売上総利益 | 31,655 | 52,680 | 52,830 | +150 | 53,000 | +170 |

販管費 | 26,921 | 46,180 | 45,300 | -880 | 44,500 | -800 |

営業利益 | 4,733 | 7,897 | 8,897 | +1,000 | 9,897 | +1,000 |

のれん等償却前営業利益 | 5,567 | 6,500 | 7,500 | +1,000 | 8,500 | +1,000 |

経常利益 | 4,198 | 6,100 | 6,970 | +870 | 7,900 | +930 |

当期純利益 | 2,411 | 3,330 | 3,790 | +460 | 4,900 | +1,110 |

*単位:百万円

店舗買取事業の期末グループ店舗数は498店舗の計画(前期末418店舗)。各ブランドで新規出店を加速させる想定。上期の出店は概ね想定通り。下期偏重の計画となっていることから、引き続き出店の進捗はしっかりと見ていきたい。

株式会社インベストメントブリッジが開示資料を基に作成。

4.中期経営計画(再掲)

(1)概略

25/12期会社計画発表に合わせ、27/12期を最終年度とした中期経営計画も開示している。具体的な数値目標(27/12期)は、売上高1,400億円(3ヵ年CAGR+32.7%)、営業利益110億円(同+32.5%)、のれん償却前営業利益123億円(同+30.3%)。同計画は新規M&Aを考慮していないオーガニックでの業績目標。同社はロールアップM&Aによる非連続成長戦略を掲げていることから、実際の売上利益は更に積上げられる可能性があることを認識しておきたい。

当該中期経営計画中は、オーガニックでの堅調な成長を追求しつつも、より長期目線で事業基盤や競争優位性を確立していくためのブランディング投資、海外展開等を中心とする戦略投資を一定継続的に行っていく計画となっている。27/12期営業利益計画は110億円だが、ここには約30億円の戦略投資が織り込まれている。売上営業利益率は24/12期7.9%から向上しない計画にはなっているものの、戦略投資を考慮したオーガニックでは10.0%まで上昇する見込みとなっている点には留意しておきたい。

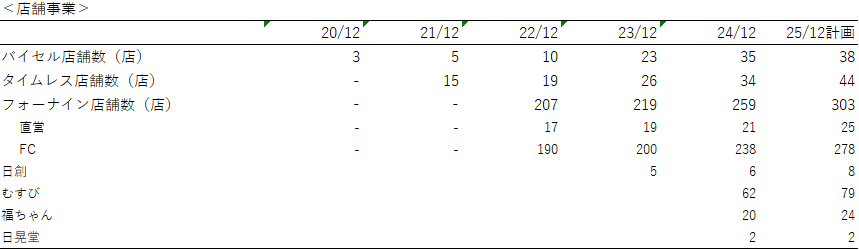

(2)マーケット環境

日本の国内人口は今後逓減していくことが予想されているものの、出張訪問買取サービスの中心的顧客層である65歳以上の人口は逓増していくことが予想されている。マクロ経済を見渡すと、2022年以降国内物価上昇率は上昇基調となっており、今後も年率2%程度の物価上昇が見込まれている。そのため、高齢化の進展と合わせ所持品の売却やリユース品の購入意欲上昇が起きていくことになると同社は想定している。

顕在化しているリユース市場の規模は3.1兆円(2023年推計)。隠れ資産が66.6兆円存在すると試算されており、潜在的拡大余地は依然として大きいと考えている。隠れ資産を多く保有しているのは年代で言えば50~60歳代であり、同社の主要顧客層と合致する。今後もこの世代からの買取拡大に注力していくことで、長期成長を持続させていくことになろう。

(同社資料より)

同社のSAM(Service Available Market)は4.4兆円(日本国内に存在するすべての家に存在するバイセルグループ買取対象商材の総額)、SOM(Service Obtainable Market)は1.3兆円(取扱商材のうち年代別・1年以上所有・売却意向を考慮して算出)と同社は推察している。今後は出張訪問買取においてはバイセル単体×福ちゃんが有する業界トップの立ち位置を強みに訪問件数を増やしていくことで潜在市場を掘り起こしていくことが基本戦略となる。店舗買取事業においては、競合も多く参入障壁も低いが、グループ店舗網の拡大とM&Aによる市場シェア拡大を通じて売上増を図っていく。

(3)事業戦略

同社は中期経営計画達成のみならず、その先の成長も見据え、各事業領域での重点戦略を提示している。

<出張訪問買取事業>

出張訪問買取業界トップのバイセルと同業界2位の福ちゃんが同一グループとなったことから、今後は両社のシナジーを最大限に生かした圧倒的競争優位性の構築が最重要ポイントとなる。そのための具体策として、①再訪強化による収益性向上、②マーケティングコスト最適化・ブランドへの投資、③セールスイネーブルメントのグループ展開、④買取商材拡張による訪問単価向上、に取り組んでいく計画。

①再訪強化による収益性向上:バイセル単体では24/12期に再訪獲得に取り組んだ結果、再訪率を前期2%から9%へ引き上げることに成功した。このノウハウを更にブラッシュアップすることで27/12期再訪率20%を目指す。このノウハウは福ちゃんへの横展開が可能であり、グループ全体での再訪率引き上げにも取り組んでいく。再訪率上昇は、高単価商材獲得による粗利上昇、広告宣伝費率の低下(再訪にかかるマーケティングコストはゼロ)、に直結することから、訪問あたり変動利益の向上が期待される。

②マーケティングコスト最適化・ブランドへの投資:出張訪問買取事業を展開するグループ企業3社(バイセル、福ちゃん、日晃堂)で、マーケティングの媒体、時期、エリア、等を共通管理し、コストの最適化を図っていく。ブランド価値向上に向けた投資も積極的に行っていくことで、競争優位性の確立、顧客獲得コストの低減に取り組んでいく。

③セールスイネーブルメントのグループ展開:バイセルがこれまで培ってきた営業組織強化の取り組みを型化し、グループ各社にも導入していくことで、グループ全体の訪問粗利単価を引き上げていく。

④買取商材拡張による訪問単価向上:各社で得意領域が異なることに鑑み、買取ノウハウの共有、値付けの高度化、商材領域の拡大、などにも取り組んでいく。

<グループ店舗事業>

ロールアップM&Aによる非連続成長の実現に取り組む中、グループ企業も増大している。セグメントとしてはマルチチャネル型店舗、マス型店舗、百貨店常設型店舗、商材特化型店舗に区分される。今後も更なるロールアップM&Aに取り組んでいく中、それぞれの強みを活かしたマス・マーケット戦略・差別化戦略を推進し、グループ全体最適を実現しながら同事業における競争優位性の確立を目指していく計画。同時にマーケティング、店舗運営オペレーション、査定・真贋、イネーブルメント(育成)、店舗開発といった領域においてグループシナジーを創出していくことで、収益性向上、店舗数拡大の両立を図る。店舗数については27/12期末650店舗以上を目標にしている。

<販売事業>

販売に関しては、買取在庫をグループ全体で統合し、買取・販売データをビッグデータ化することで、倉庫オペレーションの改善、販促・物流コストの適正化に結び付けていきたい考え。商材ごとに最適な販路に販売集約することで販売金額を最大化させ、粗利額の向上を図る。同様の考え方から、海外販路の拡大にも取り組んでいく。既に中国海南島に子会社を設立している。海外では日本で真贋されたリユース品に対する信頼度が高いことから、潜在市場は大きいと考えられる。

<テクノロジー/人事領域>

自社開発の全基幹システム「Cosmos」のローンチおよびグループ導入により、データを活用した収益性拡大・生産性向上を引き続き推進していく考え。中期的にはコールセンター業務・査定業務などでAIを活用した業務オペレーションを構築していく計画。一方、人・組織についても、個のパフォーマンスを最大限に引き出すことで生産性が向上していくような人事戦略・注力施策を設定していく。大枠としては、ミスマッチのない人材採用、事業への主体性を高めるエンゲージメントおよび人材開発に取り組んでいく。

<M&A戦略>

ロールアップM&Aについては、リユース事業へのM&Aを最優先としつつ、既存競争力の強化やリユース未着手領域の展開に寄与する投資も実行を継続していく方針。システマティックなM&Aを実現していくために、PMIのフレームワーク化にも取り組んでいく。投資規律としては、EV/EBITDA倍率の上限設定、J-GAAP前提で連結初年度から利益貢献(のれん負けしない)、PMIでのシナジーによる超過利益創出可能性、を掲げている。具体的な数値設定は開示されていないものの、過去実績に鑑みれば、高い投資効率が期待できよう。

<資本政策>

資本政策の基本方針は変わらず。キャピタルアロケーションについては、オーガニック成長のための事業投資、M&Aを中心とした戦略投資への配分を優先したうえで、安定的・継続的な配当を実施していく方針(連結配当性向20%が目安)。株価水準によっては自社株買いも検討するとのこと。

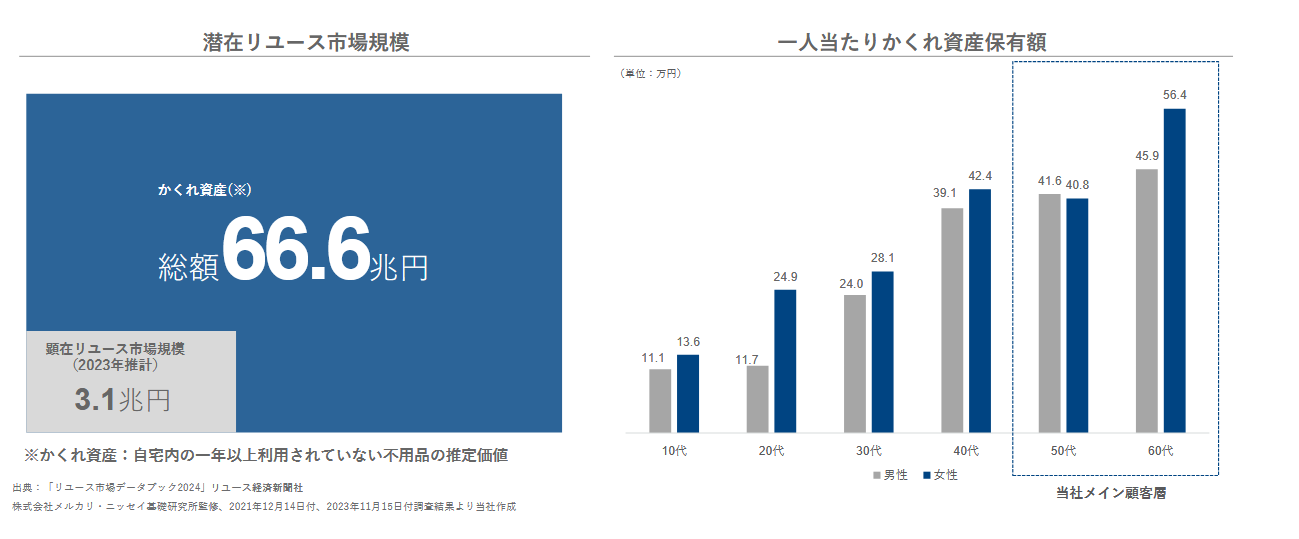

投資原資については、まずは持続的な利益成長による営業キャッシュ・フローを充当する方針。そのうえで調達可能性に鑑み、デットファイナンスも組み合わせていく考え。株価水準や市場環境等によってはエクイティファイナンスも選択肢になり得るとのことだが、優先順位はデットファイナンスに劣後させる考え。中期経営計画期間中の投資方針は以下の通り。

(同社資料より)

<財務方針>

これまで借入調達によるM&Aを複数回実行してきたことから、有利子負債が26,977百万円(24/12期末)まで増加。その結果、ネットD/Eレシオは1.1倍、ネットDEBT/EBITDA倍率は2.1倍となった。今後は成長投資を重視する中で、規律ある財務マネジメントを実行することが財務基盤の安定、投資資金の確保に繋がるとの考えから、投資回収等の時間軸を規律に反映させられる必要性、キャッシュフロー創出力、投資効率に鑑みた財務規律を制定し直している。具体的には、①ネットD/Eレシオ1.0倍以下(25/12期見込み0.7倍)、②ネットDEBT/EBITDA倍率2.0倍以下(同1.1倍)、③のれん対自己資本倍率1.0倍程度以下(同1.0倍)、④自己資本比率30%以上(同30%)、と規定している。

<株主還元方針>

成長投資を優先的に行う方針であり、株主還元については中長期的な株価上昇も加味した株主総利回りの向上を第一義としている。無論一定安定的・継続的な配当を行っていくとの考えから、連結配当性向20%を目安に配当を実行していく方針も掲げている(従来通り)。23/12期には約10億円の自己株式取得を行ったが、今後についても株価水準や資金余力等に応じて自己株式取得を行う可能性もあり得るとのこと。

5.今後の注目点

中期経営計画初年度である25/12期の初動は、しっかりとしたKPIの積み上げにより期待以上の成果を生み出しているといえよう。これは近年の厳しい外部環境下にあっても、しっかりと出張訪問買取事業のターンアラウンドを成功させ、更には店舗買取事業の仕組み化を通じたロールアップM&Aを継続してきたことが背景にあると考えられる。引き続き国内リユース市場の余白は大きいことに鑑みても、同社の中期経営計画の達成蓋然性は高いと考えられる。ロールアップM&Aに対する資本市場からの評価は、PMIの実績が積み上がることで高まっていく傾向にある。そのため、四半期ごとの事業進捗が今後バリュエーションに反映されていくことにも期待していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成>

組織形態 | 監査等委員会設置会社 |

取締役 | 11名、うち社外6名 |

監査等委員 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

更新日:2025年3月26日

<基本的な考え方>

当社は企業価値を向上させ、株主利益を最大化するとともに、お客様、取引先、従業員、地域社会、行政機関等のステークホルダーと良好な関係を築いていくために、コーポレート・ガバナンスの確立が不可欠なものと認識しております。

そのため、当社は経営環境の変化に迅速かつ公正に対応する意思決定機関を構築し、当社の営む事業を通じて利益を追求すること、財務の健全性を確保してその信頼性を向上させること、説明責任を果たすべく積極的に情報開示を行うこと、実効性ある内部統制システムを構築すること、並びに監査等委員会が独立性を保ち十分な監査機能を発揮すること等が重要であると考えております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

「当社は、コーポレートガバナンス・コードの基本原則をすべて実施しております。」と記載している。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。

Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved.

ブリッジレポート(BuySell Technologies:7685)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |