・繰り上げ返済したほうがいいんじゃないの?

・住宅ローンを賢く借りる方法が知りたいな!

このようなお悩みにお応えします。

- 繰り上げ返済にも種類がある!

一部繰り上げ返済と全額繰り上げ返済

- 住宅ローンは早く返せば必ずいいわけではない!

繰り上げ返済しないほうがいい理由を3つ紹介

今回、住宅ローンの繰り上げ返済で抑えたいポイント以下の4つです。

🔰いろはに結論

- 住宅ローンの繰り上げ返済は場合によっては損してしまう可能性がある

- 「手元資金の減少」「住宅ローンの金利の低さ」「住宅ローン控除」に注意が必要

- お得に借りておけば繰り上げ返済しなくても負担は減らせる

- 住宅ローン選びならモゲチェックがおすすめ

住宅ローンは長期に渡り返済が続くため、「少しでも早く住宅ローンが終わる」「毎月の返済の負担が減る」と、繰り上げ返済を考えている方もいらっしゃるでしょう。

しかし、住宅ローンの繰り上げ返済はいいことばかりではありません。

むしろ、繰り上げ返済してはいけない場合もあるので注意が必要です。

とはいえ、なぜ繰り上げ返済してはいけないのか分からないという人も多いはず。

そこで、この記事では繰り上げ返済の基本やしてはいけない理由について、分かりやすく解説していきます。

最後まで読めば繰り上げ返済するかの判断の参考になるよ!

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

住宅ローンの繰り上げ返済とは

住宅ローンの繰り上げ返済とは、通常発生する毎月の返済とは別にまとまった額を返済することを言います。

繰り上げ返済することで、住宅ローンの元本が返済予定よりも早く減り返済の負担を大きく軽減できるのです。

ここでは、住宅ローン繰り上げ返済について以下の通り解説します。

それぞれ見ていきましょう。

仕組み

繰り上げ返済では、毎月の返済額とは別に一定の額を返済することになります。

繰り上げ返済額はすべて元本の返済に充てられます。

元本が減ることで返済額が減るだけでなく、減った分の元本に対する利息が掛からなくなるので返済の負担を軽減できるのです。

早い時期に繰り上げ返済すると、その分利息軽減効果も大きくなるんだよ!

返済額の違い

繰り上げ返済は、返済する額によって次の2つがあります。

- 一部繰り上げ返済

- 全額繰り上げ返済(一括返済)

一部繰り上げ返済とは、元本の一部を毎月の返済とは別に返済する方法です。

それに対して、減額繰り上げ返済は住宅ローン残債をまとめて返済することを言います。

繰り上げ返済と言うと「一部繰り上げ返済」のことを指すことが多いでしょう。

返済方法の違い

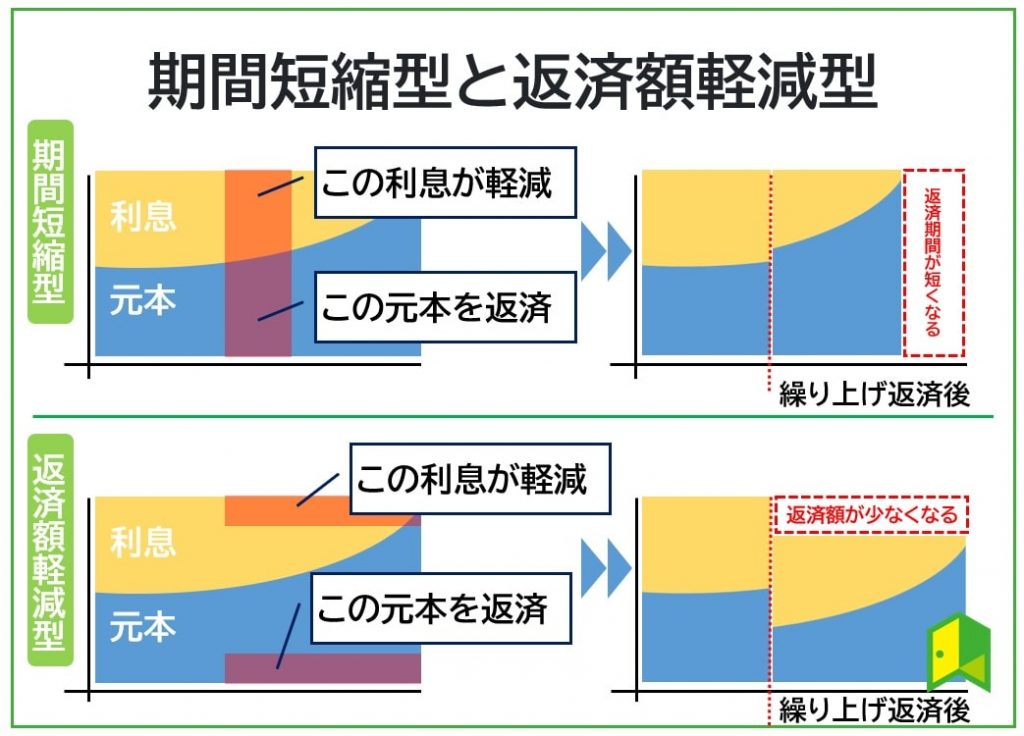

さらに、一部繰り上げ返済は返済方法に次の2種類があります。

- 期間短縮型

- 返済額軽減型

期間短縮型

期間短縮型とは、繰り上げ返済後も毎月の返済額を変えずに返済期間を短くする方法です。

返済期間を短くすることで、利息の軽減の効果も大きくなります。

返済額軽減型

一方、返済額軽減型は、返済期間は変えずに毎月の返済額を軽減する方法です。

毎月の返済額を減少でき負担を減らせられるメリットがあります。

ただし、返済期間は変わらないため返済総額で見た場合、「期間短縮型」の方がより軽減効果が高くなります。

期間が変わらないから定年後にも返済額残る可能性にも注意が必要だワン!

繰り上げ返済のシミュレーション

例えば、次の条件での繰り上げ返済を見てきましょう。

- 借入額:3,000万円(金利1.0%/借入期間35年)

- 繰り上げ返済額:1,000万円(繰り上げ時期:借入から10年目/元本残高22,500,000円)

| 繰り上げ返済無し | 期間短縮型 | 返済額軽減型 | |

|---|---|---|---|

| 残りの返済期間 | 25年 | 13年 | 25年 |

| 毎月の返済額 | 84,685円 | 84,685円 | 46,887円 |

| 利息軽減効果 | – | 2,085,789円 | 1,301,662円 |

上記の場合、期間短縮型は返済期間が12年短くなり、返済総額も70万円程返済額軽減型よりも減少するのです。

毎月の負担を減らしたいのか、ローン返済を早く済ませたいかで選ぶといいんだワン!

あわせて読みたい

どちらの方法であっても繰り上げ返済することで、返済の負担を減らせられます。

しかし、繰り上げ返済にはデメリットもあり、そのデメリットから「繰り上げ返済してはいけない」と言われるのです。

◆全部無料で、お金や投資に関して誰でも簡単に学べます

いろはにマネーの会員(無料)限定サービスでは、

- お金や投資の最新情報がわかるメールマガジンを受け取れる📧

- NISAやiDeCoなど資産形成の方法・やり方が初心者でもわかる💡

- 資産運用したい方に向けて、個別株式やFXなどの投資方法についてもご用意📈

まずはメールアドレスを入力するだけでOK! ぜひともご登録ください。

[signup-form]

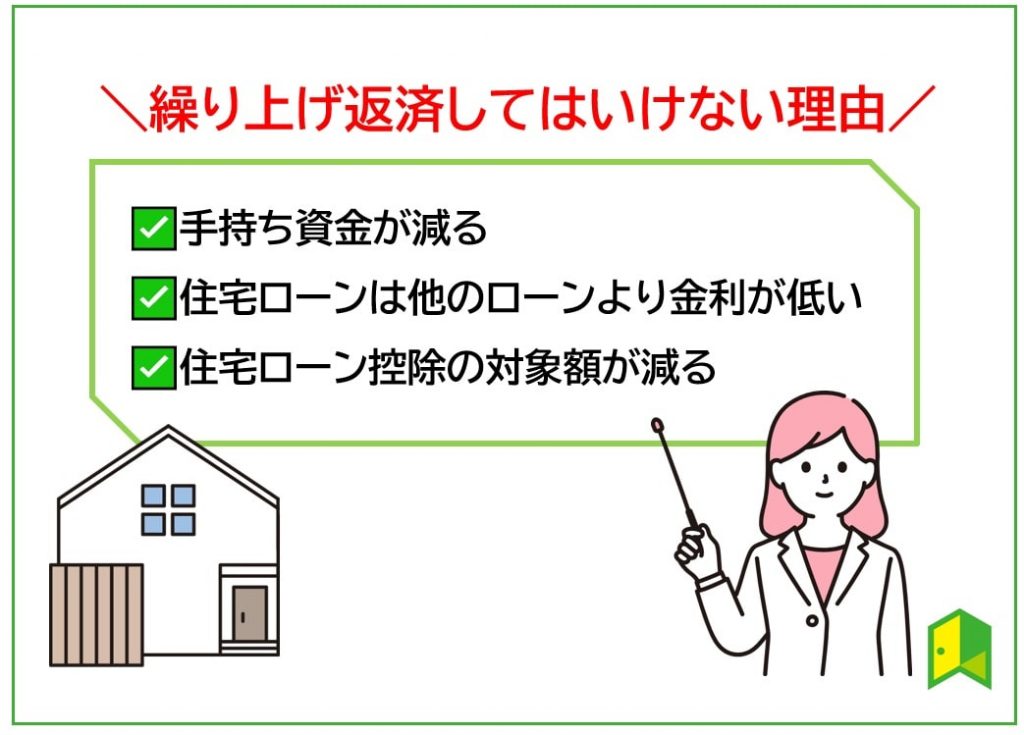

繰り上げ返済してはいけない3つの理由

繰り上げ返済してはいけない理由としては、次の3つが挙げられます。

以下でそれぞれ詳しく解説していきます。

手持ち資金が減る

繰り上げ返済するということは、ある程度まとまった資金を返済に充てるということです。

そのため、手持ち資金がその分減少してしまう点には注意しなければなりません。

繰り上げ返済しても手持ち資金に余裕がある場合は問題ないでしょう。

しかし、住宅ローンの返済ばかりを気にしてしまい、手持ち資金をゼロにするような繰り上げ返済をしてしまうと、支出に対応できなくなる恐れがあります。

よくある突発的な支出

毎月の支出は決まった生活費や固定費だけではありません。

設備の故障や家の修繕費など、突発的な支出がある可能性は高いものです。

よくある突発的な支出には次のようなものがあります。

- 家具家電の故障の修繕費や買い替え

- ケガや病気での入院

- 親の病気や介護の支出

- 家の修繕

- 冠婚葬祭費用

- 転退職による収入減少への対応

手持ち資金が大きく減少すると、上記のような突発的な支出や収入減少への対応が取りにくくなってしまうのです。

まとまった額でなく少額をこまめに繰り上げ返済するのもおすすめだよ!

少額の繰り上げ返済なら、大幅に手持ち資金を減少せずに元本の減りを早くできます。

ただし、繰り上げ返済には手数料もかかるので、複数回繰り上げ返済する場合は手数料には注意しましょう。

自動車の買換えや教育費など大きな出費にも注意

突発的な支出だけでなく、ある程度予測できる支出でも高額になると対応が難しくなります。

- 自動車の買い替え

- 子供の進学費用

- 旅行など

進学先によっては数百万円まとまった費用が必要なケースもあるでしょう。

子供の進学費用などライフイベントに対する準備は大切です。

将来何があるかは予測できないものです。

住宅ローンの負担を減らすことばかりを考えるのではなく、資金状況や将来のライフイベント・突発的な支出など広い視点で考えるようにしましょう。

生活費数か月分とライフイベント費用を引いても余裕がある場合に、繰り上げ返済するのがいいんだワン!

住宅ローンは他のローンより金利が低い

住宅ローンを返済してはいけない理由に、住宅ローンの金利の低さがあります。

なお、住宅ローンの金利については以下記事で詳しく解説しています。

住宅ローンは他のローンと比べて低金利

繰り上げ返済し手持ち資金が足りなくなった場合で、高額な支出が発生すると他のローンに頼る可能性が出てきます。

しかし、一般的に、住宅ローンはローンの中でももっとも金利の低いローンです。

そのため、住宅ローンを多く返済できても、他の金利の高いローンを借入れる事態になれば本末転倒になってしまいます。

平均的な金利目安は次の通りです。

| 種類 | 金利目安 |

|---|---|

| 住宅ローン(長期固定) | 1.720%(2023年8月フラット35最頻値) |

| 住宅ローン(変動) | 0.3%~1.0% |

| 自動車ローン | 2%~10% |

| 教育ローン | 1.5%~3.5% 国の教育ローン:2.25% |

| フリーローン(銀行系) | 5%~15% |

| 消費者金融 | 15%~18% |

上記のように、住宅ローンは長期固定金利でも2.0%以下と低い水準です。

ネット系の住宅ローンでは0.3%台というケースも珍しくありません。

参考:住宅ローンはどこがいい?おすすめ最強住宅ローンランキング【金利タイプ別】

対して、比較的借入しやすい消費者金融のキャッシングや銀行カードローンでは、金利が10%を超えてきます。

住宅ローンを繰り上げ返済して他のローンに手を出すくらいなら、金利の低い住宅ローンを残して自己資金で対応するほうが賢い選択と言えるでしょう。

資金に余裕があるなら返済より資産運用に回すのもおすすめだワン!

住宅ローン金利以上の利回りで資産運用して、将来資産形成後に一括返済するというのもおすすめですよ。

あわせて読みたい

住宅ローン金利が低金利の理由

住宅ローンってなんでそんなに金利が低いの?

住宅ローンは金融機関にとって比較的貸し倒れのリスクの少ないローンです。

住宅ローンを借入れる場合、基本的に物件を担保にする抵当権を設定します。

抵当権とは

万が一、ローンを支払いが滞った場合物件を強制的に売却してローン残債を回収する権利

また、保証会社や団体信用生命保険などもあるので、銀行がローンを回収できないリスクは低くなります。

家を購入しているから逃げられる可能性も低いしね

このような理由から住宅ローンは他のローンに比べ低金利で貸し出すことができるのです。

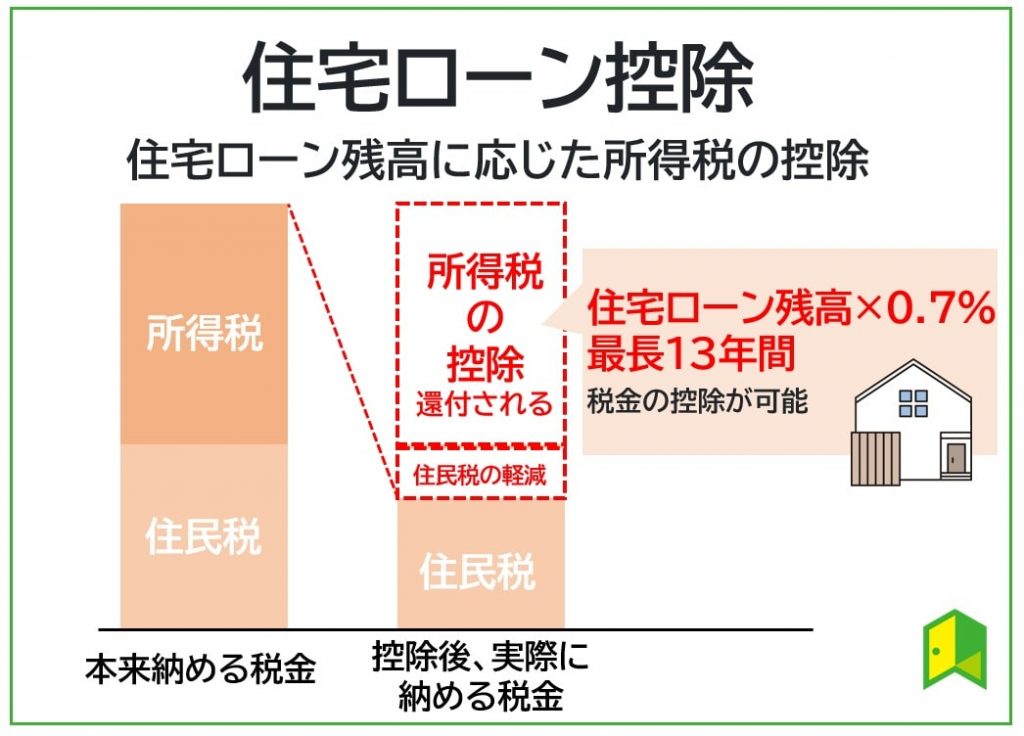

住宅ローン控除の対象額が減る

住宅ローンを借入れる際に検討するのが、住宅ローン控除の利用です。

繰り上げ返済すると控除できる額が減ってしまう点には注意しましょう。

住宅ローン控除とは

住宅ローン控除とは、ローン残高に応じて一定額を所得税や住民税から控除できる制税優遇措置のことを言います。

何末時点のローン残高に対して、0.7%を控除でき、その期間や限度額は新築の場合家の性能によって次のように異なります。

| 借入限度額 (2022~2023年入居) | 借入限度額 (2024~2025年入居) | 控除期間 | |

|---|---|---|---|

| 長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円 | 13年間 |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | 13年間 |

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | 13年間 |

| その他住宅 | 3,000万円 | 0円 | 13年間 |

例えば、省エネ基準適合住宅で年末時点のローン残高が3,000万円なら、「3,000万円×0.7%」=21万円」を所得税から控除できるのです。

所得税は源泉徴収されているので、控除した分は還付金として返還されます。

また、控除しきれなかった分も一定額を住民税から控除可能です。

住宅ローン控除は所得税から直接引ける「税額控除」だから節税効果が大きいんだよ!

控除期間中に繰り上げ返済すると控除対象額が減る

住宅ローン控除は、年末時点の残高に応じて控除額が決めるので繰り上げ返済するとその分控除額が減少します。

仮に、500万円を年末前に繰り上げ返済してしまうと、3.5万円控除額が減少するのです。

もし、金利0.7%以下なら年間の金利負担が3.5万円以下なので、控除額を減少させるより金利を負担したほうがお得になります。

繰り上げ返済前と後の控除額についても、計算したうえで検討することが大切ですね。

繰り上げ返済するなら住宅ローン控除対象期間が終わってからがおすすめだワン!

あわせて読みたい

住宅ローンを組むならモゲチェックを利用しよう

住宅ローンの繰り上げ返済も大事ですが、最初の借り入れ時点でお得に借り入れられていることが最も重要になります。

住宅ローンの金利や手数料は金融機関によって大きく異なります。

特に金利は、たった数%違うだけでも大きな返済額の差になってくるものです。

仮に、2,000万円を35年で借入れた場合、金利ごとの返済額の違いは次のようになります。

| 金利0.5% | 金利1.0% | 金利1.5% | |

|---|---|---|---|

| 毎月の返済額 | 51,917円 | 56,457円 | 61,236円 |

| 返済総額 | 21,805,140円 | 23,711,940円 | 25,719,120円 |

金利が0.5%異なるだけで、返済総額が200万円近く変わってきます。

このように借入条件によっては200万円繰り上げ返済しなくても、繰り上げ返済する以上の返済の負担軽減効果が見込めるのです。

でも、どこがお得に借りられるのか分からないな…

住宅ローンを提供している金融機関は数多くあるので、どこがいいのか悩むものですね。

あなたにぴったりの住宅ローンを選びたいならモゲチェックがおすすめです。

モゲチェックとは、住宅ローンに関するさまざまな情報を提供している総合ポータルサイトのことを言います。

モゲチェックのおすすめポイント

それぞれ詳しくみていきましょう。

金利比較が簡単

金利の低い金融機関を探すにも、一つ一つの金融機関をチェックしていては時間がかかってしまいます。

そもそも、自分が知らない金融機関を見逃してしまう可能性もあるでしょう。

モゲチェックなら、全国700行以上の金融機関の金利比較が簡単にできます。

金利タイプごとやおすすめなどタイプ別で金利ランキングを教えてくれるので、簡単にお得な金融機関が分かるのです。

手数料も表示してくれるのも嬉しいポイントだワン!

借り入れできる額が分かる

簡単な希望条件を入力をすれば借り入れできそうな金融機関でランキング表示してくれるので、住宅ローンを効率よく選びやすくなります。

住宅ローンを借入れるなら、まず借入可能額を把握しておくことが大切です。

借入できる額は、年収や職業・家族構成など人によって異なるので、あなたがどれくらい借入れられるかを理解しておく必要があります。

借入可能額が分からないまま家選びを進めてしまうと、審査の段階で通らなくて家選びを一からやり直しになる可能性もあるでしょう。

借入可能額が分かれば家選びや予算計画がしやすいね!

モゲチェックでは、所在地や職業などの簡単な入力だけで借入可能額のシミュレーションをしてくれるサービスがあります。

金融機関や保証会社のスコアリングとモゲチェック独自のデータでシミュレーションしてくれるので、あなたのほんとうの借入額の把握ができるでしょう。

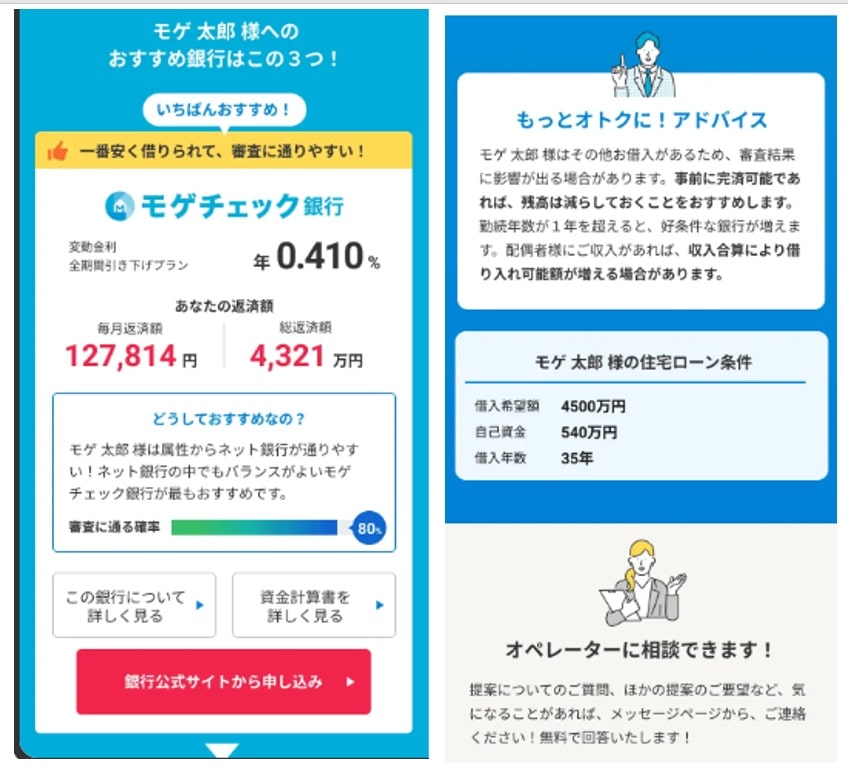

おすすめ金融機関が提案してくれる

モゲチェックは、おすすめの金融機関を最大3行まで提案してくれます。

提案時には、次のような情報も一緒に教えてもらえます。

- おすすめ理由

- 返済額シミュレーション

- 審査に通る確率

- お得に借入れる方法

審査に通る確率も分かるのは嬉しいね!

また、提案への質問や要望などをメッセージで相談できるサービスもあります。

住宅ローンの不安や不明点を解決して金融機関選びができるので、安心してローンを組めるでしょう。

モゲチェックはすべてのサービスを無料で使えるんだワン!

モゲチェックについては以下記事でも詳しく解説しています。

あわせて読みたい

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

【まとめ】モゲチェックを利用して賢く住宅ローンを借りよう

住宅ローンの繰り上げ返済がダメな理由についてよく分かったよ!まずはモゲチェックで金利比較からしてみるね!

最後に、この記事の重要なポイントをまとめます。

- 住宅ローンの繰り上げ返済は場合によっては損してしまう可能性がある

- 「手元資金の減少」「住宅ローンの金利の低さ」「住宅ローン控除」に注意が必要

- お得に借りておけば繰り上げ返済しなくても負担は減らせる

- 住宅ローン選びならモゲチェックがおすすめ

住宅ローンを繰り上げ返済するなら、自己資金の状態や今後のライフプラン・控除額など広い視野で検討する必要があります。

そもそも借入れ時点で返済額に大きな差が生まれるので、お得に借入できる金融機関を選ぶことが最も重要になるでしょう。

モゲチェックなら無料で金融機関比較が簡単にできるので、まずはどんな金融機関があるかを調べてみることからスタートしてみてはいかがでしょう。

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!