・そろそろ家が欲しいから住宅ローンについて知りたい…

・年収400万円で住宅ローンって借りられるのかな…

このようなお悩みを解決します。

この記事の結論

- 年収400万円で住宅ローンは約4,000万円まで借りられる

- 年収400万円で住宅ローンを組む際は頭金の用意やペアローンの検討もしてみよう

- 住宅ローンを借りるには、銀行が審査する時のポイントも理解しておこう

住宅ローンの利用をしたいけど、年収400万円でいくらまで借りられるのか不安に思っている方は多いですよね。

家の購入は人生で最も大きな買い物の一つであり、住宅ローンの利用なしに自宅の購入をできる人はほとんどいません。

この記事では、年収400万円で借りられる住宅ローンの金額や、審査のポイントについて解説します。

ちなみに、審査に不安がある方や、自分にぴったりの住宅ローンを教えてほしい方は、モゲチェックを活用するのがおすすめ。

モゲチェックなら、複数の金融機関のデータを元に金利の低いローンをおすすめしてくれるよ!

\住宅ローンを一括比較/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや、審査通過確率も無料で比較可能!

最新の住宅ローンランキングについては、「住宅ローンはどこがいい?おすすめ住宅ローンランキング【金利タイプ別】」の記事をご覧ください。

年収400万円なら約4,000万円まで借りられる

年収400万円でいくら借りられるのかな?

住宅ローンで借りられる金額を出す際に便利なのが「年収倍率」です。

年収倍率とは、住宅ローンの借り入れが年収の何倍かを示す指標のことで、一般的に新築物件の場合は6.5倍から7.5倍程度、中古物件では5倍から6倍となります。

年収400万円に当てはめると、新築物件の場合は2,600万円から3,000万円、中古物件の場合で2,000万円から2,400万円になります。

ただし、金融機関によって借りられる金額の上限は異なります。

金融機関の中には年収400万円で最大4,000万円(年収倍率10倍)の借り入れができる金融機関もあります。

また、年収倍率と並んで住宅ローンの借りられる金額の目安になるのが「返済比率」です。

返済比率とは、年収のうちどれくらい住宅ローンの返済に充てるかを示した数値で、年収別に返済比率の基準値は異なります。

年収別の返済比率の基準値は以下の通りです。

- 年収300万円未満…返済比率25%以下

- 年収300万円以上400万円未満…返済比率30%以下

- 年収400万円以上700万円未満…返済比率35%以下

- 年収700万円以上…返済比率40%以下

年収400万円の場合の返済比率を考えてみると、以下の通りとなります。

年収400万円の返済比率

400万円×35%=140万円

35年間の住宅ローンを利用した場合、140万円×35年間で約5,000万円の借入。(金利が0の場合)

※実際には金利がかかり、返済額は大きくなるので多くても4000万円程度でしょう。

返済比率には、住宅ローンだけでなく自動車ローンや教育ローンなど他の返済額も含まれる点には注意しましょう。

また、4,000万円はあくまで「借りられる金額」であって 「適正な借入金額」ではありません。

頭金がない場合の限度額

頭金がある場合とない場合で買える物件は大きく異なります。

頭金が全くない場合、年収400万円の場合の適正な借入金額の下限は2,000万円(中古物件)~2,600万円(新築物件)程度に抑えるようにしましょう。

もちろん、借入年数によっても限度額は異なりますが、 新築物件の場合、2,600万円なら無理なく返済できるでしょう。

頭金があればその分を上乗せできるので物件の選択肢は広がるはずです。

ただし、借入金額について不安な方は、マネードクターなどのFP相談サービスの利用も検討してみましょう。

【年収別】 借入金額と返済額

年収600万円の場合はどうなんだろう?

以下では、年収別の借入金額と返済額をまとめてみたので、一緒に見てみましょう。

返済期間35年・金利1.0%・35年元利均等・ボーナス返済なしの場合

| 年収 | 返済比率25% | 返済比率30% | 返済比率35% |

|---|---|---|---|

| 300万円 | 2210万円 | 2650万円 | 3100万円 |

| 400万円 | 2950万円 | 3540万円 | 4130万円 |

| 500万円 | 3690万円 | 4420万円 | 5160万円 |

| 600万円 | 4420万円 | 5310万円 | 6200万円 |

| 700万円 | 5620万円 | 6200万円 | 7230万円 |

| 800万円 | 5900万円 | 7080万円 | 8260万円 |

| 900万円 | 6640万円 | 7970万円 | 9300万円 |

| 1000万円 | 7380万円 | 9510万円 | 1億330万円 |

例えば年収600万円の場合、約4,400万円~6,000万円程の借り入れが可能ですね。

もちろん返済比率が低ければ低いほど、余裕のある返済ができますよ。

今は金利も低いし、頭金が少なくても結構借りられるんだね。

年収400万円で住宅ローンを組む際のポイント

年収400万円で住宅ローンを組むにはいくつかのポイントがありますが、主な検討すべきポイントは3つです。

それぞれのポイントを以下で解説します。

頭金を用意する

住宅ローンは長期返済になるのが一般的です。

借りた当初は経済状態が良くても、数十年後には何が起きるか分かりません。

このような環境の中、「今は余裕だから多少無理をしてもたくさん借りよう」という発想は非常に危険です。

想定外のことが起こる前提で、極力返済比率は低くなるような借り入れを目指しましょう。

そのためにも、100~300万円程度の頭金の用意はしておくと良いでしょう。

同時に、年収を上げるための転職なども検討すると良いね。

どうしても頭金を用意できない人は、「頭金なしで住宅ローンを組むと後悔する?年代別注意点も解説」の記事を読んでおきましょう。

ペアローンも視野に入れる

ペアローンは夫婦で一緒に住宅ローンを借りる方法の一つです。

例えば夫婦ともに400万円の収入であれば、合計800万円分の収入として住宅ローンを組むことができるのです。

ただし、奥様の出産などにより収入が大きく減る可能性がある点は考慮するようにしましょう。

また、夫婦ともにギリギリまで借りてしまうと病気やケガで働けなくなってしまったときに返済が滞る可能性も。

ペアローンは住宅ローン控除でも有利だけど、しっかりと特徴を知っておかないとね…

ペアローンの利用については、「ペアローンはやめた方が良い?メリット・デメリットと賢い返済方法の選び方を解説」の記事が人気です。

物件を再検討する

物件を再検討するのもポイントです。

新築物件に憧れを持っている方は多いかもしれませんが、新築物件は広告費などが上乗せになっており、実際の物件価格より割高なケースもあります。

新築に憧れる気持ちもわかりますが、中古物件にも良い物件はたくさんあるので、新築だけでなく中古物件も視野に入れてみると良いでしょう。

ただし、中古物件の場合は仲介手数料など現金での支出も多いワン!

住宅ローンを利用する際のポイント

そもそも住宅ローンを利用する際には何に注意すれば良いのかな?

住宅ローンを組むにはいくつかのポイントがありますが、主に検討すべきポイントは以下の4つです。

借りられる金額

住宅ローンは年収や属性によって借りられる金額が大きく異なります。

年収倍率や返済比率によって借りられる上限金額は決まってきますが、借り過ぎには注意しましょう。

現在は低金利で0.3%台でもローンを借りられますが、将来どうなるかは分かりません。

でも、自分がいくら借りれば適性なのか分からないし…

そのような方は、「モゲチェック」というサービスの利用がおすすめです。

モゲチェックでは過去の借入データを元に、あなたに最適な借入金額やお得な金融機関を教えてくれる機能を無料で使えます。

公式サイト:https://mogecheck.jp/lp/mogereco/

金利

住宅ローンを利用する際の大きなポイントに金利があります。

金利が低ければ低いほど総返済額は少なくなるので、金利にはこだわるようにしましょう。

例えば、2,000万円を35年の住宅ローンで借りた場合の、総返済額を金利別にまとめました。

| 金利タイプ | 毎月の返済額 | 総返済額 |

|---|---|---|

| 固定型1.040% | 5万6830円 | 2,388万円(総利息額388万円) |

| 変動型:0.375% | 5万819円 | 2,135万円(総利息額135万円) |

金利が0.7%違うだけで、総返済額が200万円近く変わるんだね!

このように、適用される金利によって住宅ローンの負担は大きく変わってきますので、金利にはこだわるようにしましょう。

金利については、「住宅ローン金利相場をチェック!変動金利の今後は?利上げや住宅ローン金利動向を解説」の記事でも解説しています。

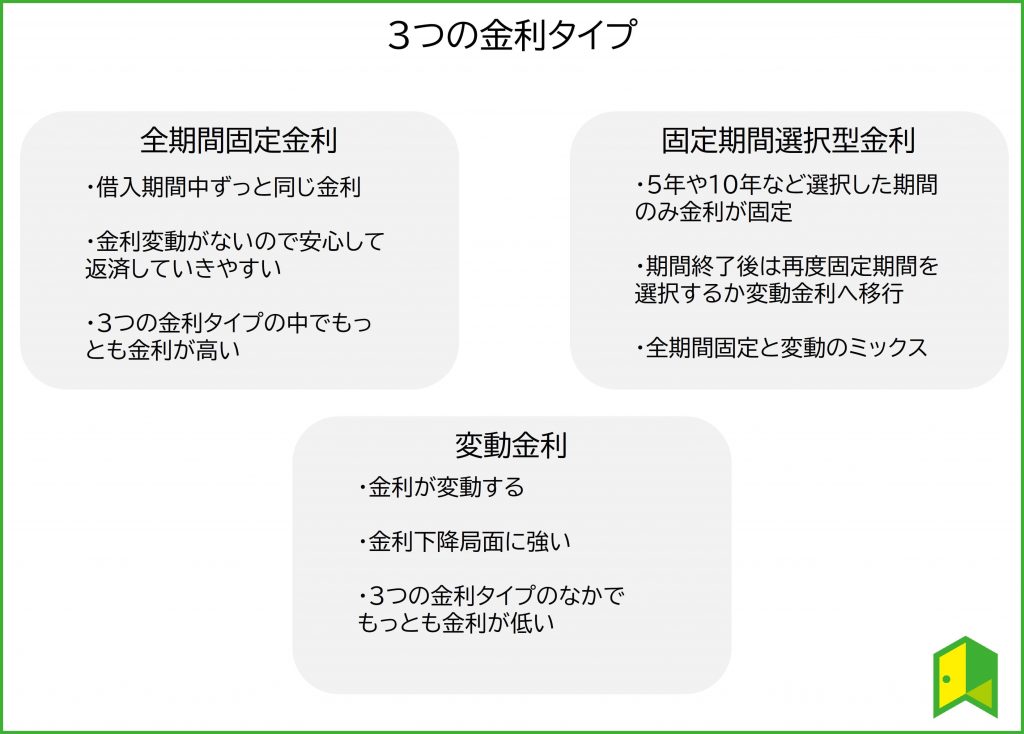

変動金利と固定金利

住宅ローンには、変動金利・固定金利・固定井機関選択型金利という3つの種類があります。

変動金利はその名の通り、世の中の金利情勢によって適用される金利が変わっていく仕組みになります。

一方固定金利は、当初決めた金利がずっと適用される仕組みです。

なら、固定金利の方が良いんじゃない?

これだけ見ると固定金利の方が良さそうですが、一般的に固定金利は変動金利よりも金利が高くなります。

変動金利であれば現在0.3~0.5%台が主流ですが、固定金利の場合は1~2%程になってしまいます。

そのため、基本的には変動金利での借り入れの方が総返済額を抑えられるため、おすすめと言えます。

ただし、以下のメリット・デメリットはしっかりと理解しておきましょう。

| メリット | デメリット | |

|---|---|---|

| 変動金利 | ・金利が低い ・金利が下がれば返済額も下がる | ・金利上昇のリスクがある ・返済計画が立てにくい |

| 固定金利 | ・金利上昇のリスクがない ・返済計画を立てやすい | ・金利が高い ・金利が下がっても返済額が下がらない |

| 固定期間選択型金利 | ・全期間固定金利よりも金利が低い ・固定期間終了時に金利が下がっていれば返済額を減らせられる ・一定期間の返済額を安定させられる | ・金利上昇のリスクがある ・5年ルール、125%ルールが適用できない ・金利再選択時は優遇金利幅が狭くなる |

金利選択をじっくり学びたい方は、「【初心者】賢い住宅ローンの選び方を徹底解説!金利タイプや返済方法選びのポイントも紹介」の記事も読んでみましょう。

以下では、金利を選ぶ際の戦略も少し紹介するワン!

1つ目の戦略はミックス型(変動金利型と固定金利型の組み合わせ)です。

どのような割合で組み合わせれば良いのかは、住宅ローンを借り入れる個人のリスク許容度によって異なります。

ただ、固定金利型と変動金利型のどちらの良さも享受できるため、ペアローンなどで夫は変動・妻は固定など活用できるでしょう。

2つ目の戦略は、金融資産を確保しつつ、変動金利型住宅ローンを借り入れる方法です。

変動金利で借り入れて毎月の返済額を少なくする分、余裕資金はコツコツと積立投資や貯金に回すと良いでしょう。

毎月の住宅ローン返済額の一定割合を預貯金に回すことができれば、仮に金利が上がったとしても対応できるでしょう。

想定されるライフプラン

今後のライフプランについてもよく考えて住宅ローンを検討するようにしましょう。

例えば、親の介護が発生する可能性が高い場合、2世帯住宅にする必要が出てくるかもしれません。

そのような場合は買い替えの可能性が出てくるので、極力住宅ローンの利用は少ない金額にしましょう。

また、お子様が今後増えるかどうかも大きく影響します。

お子様が増える可能性が高い場合、住宅ローン利用額を増やして大きな家を購入する方が良いかもしれません。

ライフプランに応じた選択は住宅ローンだけでなく保険にも影響を与えるため、住宅ローンと保険を同時にファイナンシャル・プランナーに相談するのがおすすめです。

\保険選びを無料で相談できる/

マネードクターは全国1,700人のFPが保険をはじめ、「お金の専門家」として無料で相談に乗ってくれます。

無料相談でプレゼントも!

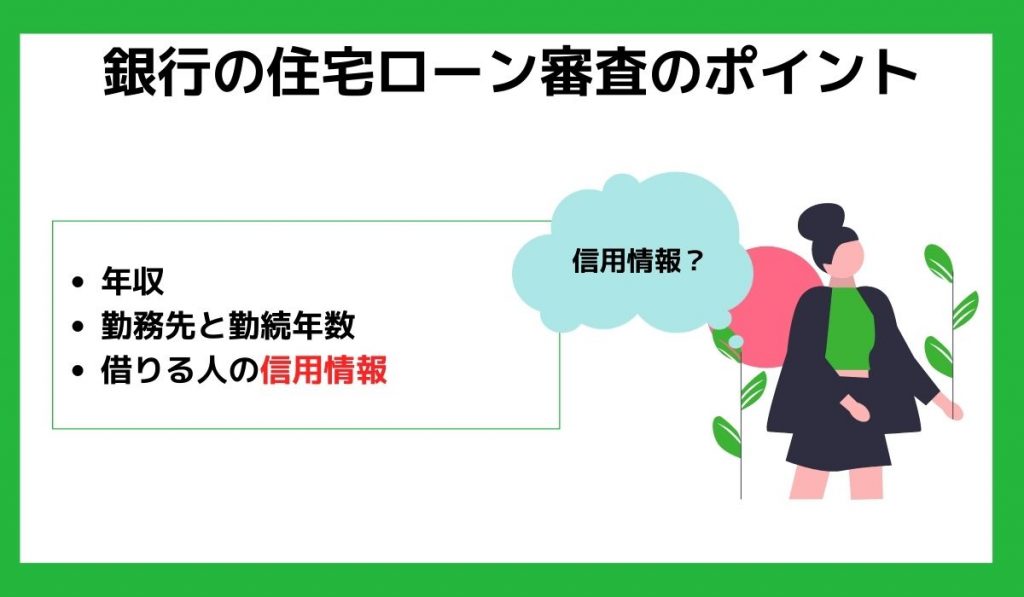

銀行の住宅ローン審査のポイント

最後に、住宅ローン審査の心構えを教えて!

住宅ローンに申し込むと、銀行による審査を受けることになります。

住宅ローンは銀行にとっても大きな貸付となるため、以下の項目を中心に見られますよ。

住宅ローン審査について詳しく知りたい方は、「【衝撃】住宅ローン審査に落ちる理由とは?9つの理由と対策を解説」の記事もご覧ください。

年収

住宅ローンを利用する際、年収は借入金額を決定する上で非常に重要な要素となります。

「年収が低いと借りられない」「年収が高ければ良い」というわけではなく、年収に応じて適切な金額であれば問題ありません。

記事冒頭でも説明した通り、年収400万円の場合は3,000~4,000万円程度であれば借りられる可能性が高いでしょう。

年収の7倍程度が適切と言われることも多いから、一度モゲチェックでシミュレーションしてみると良いワン!

勤務先と勤続年数

勤務先と勤続年数は、住宅ローン審査の大きなポイントになります。

いくら年収が高くても勤務先が安定していないと、住宅ローンの利用はできないかもしれません。

最近は上場会社かどうかは関係なくなってきているよ!

また、勤続年数も重要なポイントになります。

勤続年数が2-3年以上でないと、住宅ローンの利用ができない可能性がありますので注意しましょう。

また、転職も住宅ローンに影響を与えるため、心配な方は「住宅ローン審査は転職前が良いって本当?理由や転職後に審査を受ける場合のポイント」の記事もご覧ください。

借りる人の信用情報

住宅ローンを借りる人の信用情報も非常に大きなポイントです。

いくら年収や勤務先のポイントが高くても、延滞を繰り返しているなど信用情報が悪いと住宅ローンの利用ができない可能性が高くなります。

また、消費者金融のカードローンなどの利用も審査に不利に働くケースがあります。

【まとめ】年収400万円で借りられる住宅ローン

年収400万円で住宅ローンを利用するポイントがよくわかったよ!

今回は年収400万円で住宅ローンを利用する際のポイントについて説明しました。

最後に、この記事のまとめを3つ見ていきましょう。

- 年収400万円で住宅ローンは約4,000万円まで借りられる

- 年収400万円で住宅ローンを組む際は頭金の用意やペアローンの検討もしてみよう

- 住宅ローンを借りるには、銀行が審査する時のポイントも理解しておこう

住宅の購入は、人生で最も大きな買い物の一つです。

年収400万円でも住宅ローンの利用は問題なくできますが、無理のない金額を利用するのが最大のポイントです。

まずはモゲチェックを利用して、お得なローンを無料で比較してみましょう!

\住宅ローンを一括比較/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや、審査通過確率も無料で比較可能!