・ふるさと納税で節税って聞くけど本当なのかな?

・お得に利用するにはどうすればいいんだろう?

このようなお悩みを解決します。

この記事の結論

- ふるさと納税は節税にはならない

- お得にふるさと納税を利用するには控除限度額ギリギリを狙う

- ワンストップ特例または確定申告までしてふるさと納税は完了

「ふるさと納税」がなんとなくお得な制度である、と聞いたことがある人もいるのではないでしょうか。

ただ「仕組みが複雑で自分には使いこなせないな…」と、なかなか手が出ないままの人も多いはず。

結論から言うと、ふるさと納税は節税ではないが上手に使えればかなりお得なので、ぜひ活用してほしい制度です。

今回はふるさと納税の仕組みやお得な理由、控除を受ける方法を分かりやすく解説していきます。

ふるさと納税の全体的な流れが理解でき、今年からお得に返礼品をゲットできるワン!

\さとふるの日キャンペーン/

寄付金額に対して最大12%ポイントがもらえる!

3か8のつく「さとふるの日」は、誰でも5.5%プレゼント!

ふるさと納税の仕組み・メリット5つ

ふるさと納税は、自治体に寄付することで所得税や住民税の控除が受けられ、返礼品と呼ばれるお礼の品ももらえる制度です。

所得税や住民税の控除って何?

控除とは、支払った税金が返ってきたり、翌年払う税金が安くなる仕組みのことです。

ふるさと納税を利用すると、寄付した金額に対して一定額の税金が控除されます。

ここでは、ふるさと納税の仕組みやメリットを以下のポイントに沿って解説します。

ふるさと納税がなんとなくお得な制度と感じている人は、詳しい仕組みを知って活用してみましょう。

①結論:ふるさと納税は節税にはならない

そもそもの大前提として、ふるさと納税は「節税」ではありません。

節税じゃないの!?

「節税」とは、税金の支払いを減らすことですが、ふるさと納税は税金の前払いのようなものにあたります。

寄付金額から2000円を引いた金額が、翌年の所得税や住民税から控除されるだけで、実質的な税金の負担が減るわけではありません。

例えば、30,000円を寄付した場合、2,000円を引いた28,000円分の控除を受けられますが、実質的には2,000円払って返礼品をもらいます。

つまり、ふるさと納税はあくまで「寄付」であり、税金が安くなる(=節税)わけではないんだワン!

②会社員は確定申告なしで寄付できる

先ほど説明したように、ふるさと納税すると寄付金額から2000円を引いた金額が所得税や住民税から控除されます。

この控除を受けるためには、寄付したことを申告する必要があります。

どんな申告方法があるの?

申告する方法は「ワンストップ特例制度」と「確定申告」の2種類です。

ワンストップ特例制度は、確定申告よりも手続きが簡単で必要書類を寄付先の自治体に送付するだけで済む制度だワン!

ワンストップ特例制度を利用できるのは、以下の全てに当てはまる人です。

- 確定申告する必要のない給与所得者である

- 1年間の寄付先が5自治体以内である

- 同一自治体であってもその都度申請書を送る

つまり、会社員であれば基本的には上記の条件を満たせるので、面倒くさい確定申告なしで寄付が可能です。

③サイトによってはポイントが貯まる

ふるさと納税する際には、「ふるさと納税サイト」と呼ばれるポータルサイトを利用して寄付をおこないます。

ふるさと納税サイトを使うと何がいいのかな?

ふるさと納税サイトを利用すると、PayPayポイントやAmazonギフト券などの特典がもらえます。

例えば、さとふるでは寄付金額の最大12%分のさとふるポイント(PayPayポイントに交換可)がもらえるメガさとふるの日キャンペーンを実施中です。(2023年6月現在)

ほかのふるさと納税サイトでも色々なキャンペーンをやっているワン!

普段使っているポイントが手に入るサイトを使ってポイントを貯めましょう。

④控除される金額は年収や家族構成で違う

ふるさと納税はいくらでも寄付していいのかな?

ふるさと納税で控除される金額は、寄付金額から2000円を引いた金額ですが、この金額には上限があります。

「控除限度額」と呼ばれ、年収や家族構成などによって金額が異なります。

控除限度額は総務省が発表している複雑な計算式で決まりますが、ふるさと納税サイトで簡易的にシミュレーション可能です。

あくまで目安だから、正確な計算をしたい人はお住まいの市町村に聞いてほしいワン!

また、控除限度額を超えて寄付すると、超えた分は自己負担になり損してしまいます。

ふるさと納税を利用する前には、あなたの控除限度額を知っておきましょう。

⑤実質2,000円は嘘じゃない

ふるさと納税について調べていると「実質負担2,000円は嘘」という言葉をよく聞くかもしれません。

「実質負担2,000円は嘘」 ってどういうこと?

これは、寄付金額が何万円とかかるのに実質負担2,000円は嘘じゃないか、という話からきていると考えられます。

実際には、寄付金額から2000円を引いた金額が翌年の所得税や住民税から控除される(=戻ってくる)ため、自己負担としては2000円で合っています。

総務省の調査を見ると、令和4年度のふるさと納税利用者は約741万人であり、日本の総人口1億2,000万人のうち約6%ほどです。

このことからも「実質負担2,000円は嘘」はふるさと納税に対する認知度がまだ低いため出てきていると考えられます。

ちゃんと手続きをすれば、実質負担2,000円で返礼品をもらえるワン!

\さとふるの日キャンペーン/

寄付金額に対して最大12%ポイントがもらえる!

3か8のつく「さとふるの日」は、誰でも5.5%プレゼント!

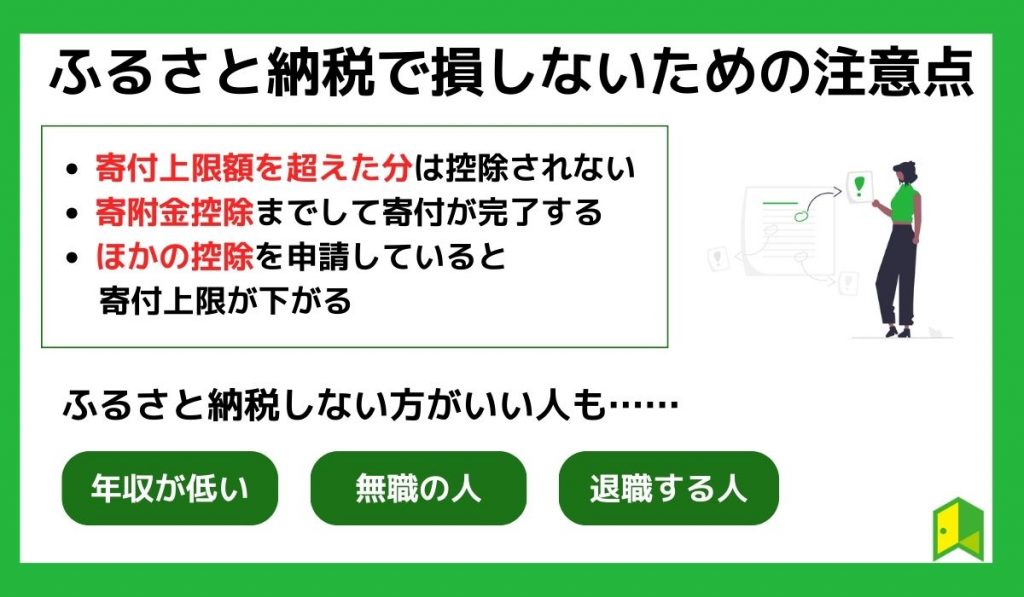

ふるさと納税で損しないための注意点4つ

ふるさと納税を使うときの注意点はあるの?

お得に返礼品が受け取れるふるさと納税ですが、損しないための注意点として以下のような点が挙げられます。

上記のポイントを理解していないと、ふるさと納税を活用しても自己負担額が増えかねません。

それぞれ難しいことではないので、一つずつ見ていきましょう。

①控除上限額を超えた分は控除されない

ふるさと納税では、寄付できる上限額が年収や家族構成で異なると説明しましたが、控除限度額を超えて寄付すると、超えた分は自己負担になってしまいます。

例えば、年収500万円の独身会社員の場合、目安として6万円が控除限度額です。

この人が10万円寄付すると4万円分は控除されず、40,000円+2,000円が自己負担になってしまいます。

本来であれば、2,000円で返礼品を受け取れるのに対して、余分に40,000円支払うことになり、損する可能性も。

どの自治体に寄付するかは自由ですが、お得にふるさと納税を利用するのであれば控除限度額は超えないように注意しましょう。

自分の控除限度額を知っておくのが大事だワン!

②寄附金控除までして寄付が完了する

寄附して返礼品をもらって終わりかな?

ふるさと納税は「寄付して終わり」というわけではなく、寄付したことを申告する必要があります。

前章でも説明しましたが、申告する方法には「ワンストップ特例制度」と「確定申告」の2種類があります。

どちらを利用するかは人によって違いますが、寄付をしたあとに申告までしてふるさと納税は完了です。

- ワンストップ特例

自治体から送られてくる申請書に記入して返送 - 確定申告

寄附金控除を申請

返礼品をもらって満足して申告を忘れてしまうと、控除を受けられずに損してしまうので気を付けましょう。

「寄附」→「申告」までが流れだと覚えておくワン!

③ほかの控除を申請していると寄付上限が下がる

寄附上限が下がることってあるのかな?

給与明細には記載されない控除(年単位で受けられる控除)によって、ふるさと納税の寄付金限度額は変わります。

具体的には、以下の控除を受けようとしている人は要注意です。

- 医療費控除

- 住宅ローン控除

- 小規模企業共済等掛金控除(iDeCo)

- 各種保険の控除(生命保険、地震保険、社会保険)

※詳しくは国税庁のホームページをチェック

例えば、年収600万円の会社員と専業主婦の家族で、医療費控除を20万円受ける場合と受けない場合の控除限度額を比較すると、以下のとおりです。

上記の例だと医療費控除を20万円受ける場合、約18,000円寄付上限が下がってしまいます。

ほかの控除の申請を考えている人は、寄付できる金額が変わる可能性があるので注意するワン!

④ふるさと納税しない方がいい人もいる

ふるさと納税しない方がいい人もいるのかな?

控除を受けることでお得に返礼品がもらえるふるさと納税ですが、利用しない方がいい人もいます。

以下の項目に当てはまる人は、ふるさと納税をしてもあまりメリットがありません。

- 年収が低い、低所得者

- 無職の人

- 3月に退職する人

上記の人は納める税金が少ないため、ふるさと納税のメリットを受けられないのです。

ふるさと納税には「返礼品は寄付金額の3割以内」というルールがあるので、返礼品が2,000円以下になると損してしまいます。

何で返礼品は3割以内なの?

以前は自治体ごとにふるさと納税の返礼品競争が過熱し、Amazonギフト券など自治体の特産品とは関係のないものを返礼品にする自治体が後を絶ちませんでした。

この状況を問題視した総務省により、2019年に返礼品の調達額を寄附額の3割以下とするようルールが改訂されたのです。

ふるさと納税しない方がいい人の例として、独身で年収が130万円の人の控除限度額は約5,000円です。

5,000円を寄付した場合、返礼品の金額は1,500円以内(寄付金額の3割以内)になるため、自己負担額2,000円を下回るのでメリットがありません。

ふるさと納税は誰でも利用できるけど、人によってはしない方がいい場合もあることを覚えておくワン!

\あなたの控除上限額が簡単に分かる/

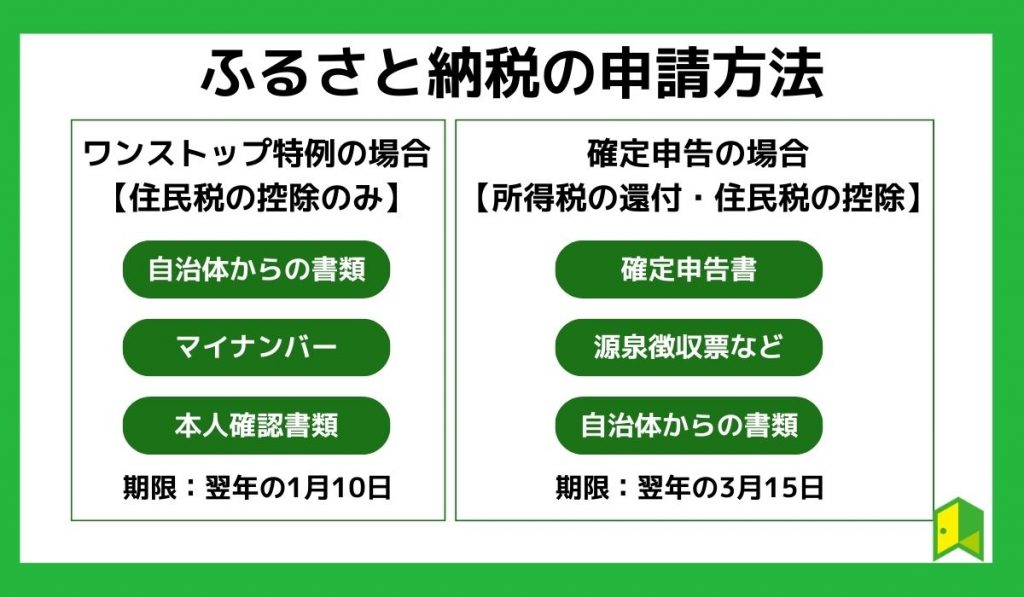

ふるさと納税の申請方法2つ

申請には何が必要なの?いつまでにやればいいの?

ここでは、ふるさと納税の申請方法であるワンストップ特例と確定申告について、それぞれ解説します。

一般的なサラリーマンであればワンストップ特例を使うのがおすすめです。

申請方法によって受けられる控除や必要書類、申請期限が変わってくるので、あなたが当てはまる方をよくチェックしておきましょう。

ワンストップ特例の場合【住民税の控除のみ】

ワンストップ特例ってどんな制度なのかな?

ワンストップ特例とは、ふるさと納税の控除を受けるために必要な手続きを簡単にする制度です。

具体的には、自治体に寄付して返礼品をもらう際に一緒に申請書が送られてくるので、必要事項を記入して返送すれば完了です。

また、ワンストップ特例を利用した場合、控除を受けられるのは住民税のみになります。

寄付金額のうち2,000円を引いた額が、翌年払う住民税から引かれて安く抑えられます。

必要書類

ワンストップ特例を利用する場合、必要な書類は以下の2点です。

- 寄附金税額控除に係る申告特例申請書

- マイナンバーカードまたは通知カード+本人確認書類

寄附金税額控除に係る申告特例申請書は、寄付先の自治体から送られてきます。

もし送られてこない場合は、ふるさと納税サイトからダウンロードすることも可能です。

マイナンバーカードまたは通知カードは、寄付者本人のものであることを証明するために必要です。

本人確認書類は、運転免許証やパスポートなどが該当します。

上記の2点があればワンストップ特例の準備は完了だワン!

申請期限

ワンストップ特例の申請期限は、寄付した翌年の1月10日必着です。

例えば、2023年に寄付した場合は、2024年1月10日までに申請書類を寄付先の自治体に送付しなければなりません。

申請書を郵送することになるので、余裕を持って送るようにするワン!

確定申告の場合【所得税の還付・住民税の控除】

確定申告でどう申請すればいいの?

ワンストップ特例を利用しない場合、確定申告の寄附金控除でふるさと納税分を申請することになります。

確定申告では、所得税の還付と住民税の控除を受けられます。

詳しい計算方法は、総務省のホームページを確認してみましょう。

必要書類

確定申告でふるさと納税を申告する場合、必要な書類は以下の3点です。

- 確定申告書

- 収入金額等証明書

- 寄附金受領証明書

確定申告書は、国税庁のホームページからダウンロードできます。

収入金額等証明書は、給与所得者であれば源泉徴収票が該当します。

寄附金受領証明書は、寄付先の自治体から送られてくるので大事に保管しておきましょう。

収入金額等証明書と寄附金受領証明書は、確定申告書の入力に必要なので申請まで保管しておくワン!

申請期限

確定申告の申請期限は、寄付した翌年の2月16日から3月15日までです。

例えば、2023年に寄付した場合は、2024年2月16日から3月15日の間に税務署に申告しなければなりません。

税務署に直接行く場合は混雑を避けるために早めに行きましょう。

また、e-Taxというインターネットを利用した申告方法もあります。

e-taxを使えばパソコンに入力するだけで確定申告が完了するからおすすめだワン!

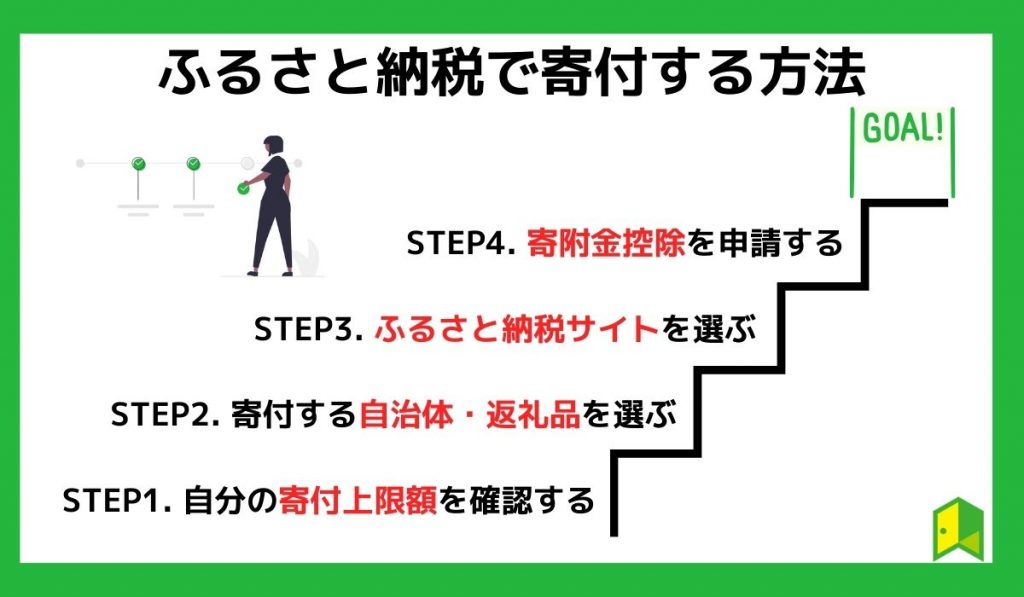

ふるさと納税で寄付する方法

納税とか寄付って難しそうだよね…

ここでは具体的に、ふるさと納税で寄付する方法を4ステップに分けて解説します。

ふるさと納税でお得に返礼品を手に入れるために、一つずつ見ていきましょう。

STEP1.寄付上限額を確認する

ふるさと納税では、控除を受けられる上限が年収や家族構成などによって決まっています。

寄付上限額を超えた分は自己負担になってしまうので、まずはあなたの寄付上限額がいくらなのかを計算しておきましょう。

自分の上限額はどう確認すればいいの?

寄付上限額は、総務省が出している複雑な計算式で求められますが、さとふるやふるさとチョイスなどのふるさと納税サイトで簡易的にシミュレーション可能です。

年収や家族構成などいくつかの項目を入力するだけで寄付限度額が計算できるので、返礼品を探す前にシミュレーションしてみましょう。

\自治体を比較してみよう/

STEP2.寄付する自治体・返礼品を選ぶ

寄付上限額が分かったら、次は寄付する自治体や返礼品を選びます。

どうやって選べばいいの?

選び方は色々ありますが、以下のような方法で選ぶといいでしょう。

- 好きな返礼品から選ぶ

- 応援したい自治体から選ぶ

- ふるさと納税サイトの特集から選ぶ

北海道産の新鮮な魚介類を選んでもいいし、取り組みに共感した自治体に寄付するのもおすすめです。

ふるさと納税サイトを見ながら、気になる自治体や返礼品がないかチェックしてみましょう。

STEP3.ふるさと納税サイトを選んで寄付する

寄付する自治体が決まったら、どのふるさと納税サイトで寄付するか選びましょう。

サイトによって何が違うの?

サイトによってポイント還元やキャンペーンが違うので、普段よく使うポイントがもらえるふるさと納税サイトを選ぶのがおすすめです。

ふるさと納税サイトを利用して寄付する場合は、以下の手順で行います。

- ふるさと納税サイトに会員登録する

- 寄付先の自治体や返礼品を選択する

- カートに入れて注文手続きを進める

- 支払い方法を選択して決済する

支払い方法は、クレジットカードやコンビニ払い、銀行振込などがあります。

また、クレジットカード決済でポイントを貯めることも可能です。

STEP4.寄附金控除を申請する

寄付が済んで返礼品を受け取ったら、最後に寄附金控除を申請してふるさと納税は完了です。

申請の方法は、ワンストップ特例と確定申告の2種類があるので、あなたに合った方を選んで申請しましょう。

確定申告が必要ない会社員であれば、ワンストップ特例を使うのがおすすめだワン!

自治体から送られてくる申請書に記入して返送するだけなので、面倒な手続きが苦手な人はぜひワンストップ特例でふるさと納税を利用しましょう。

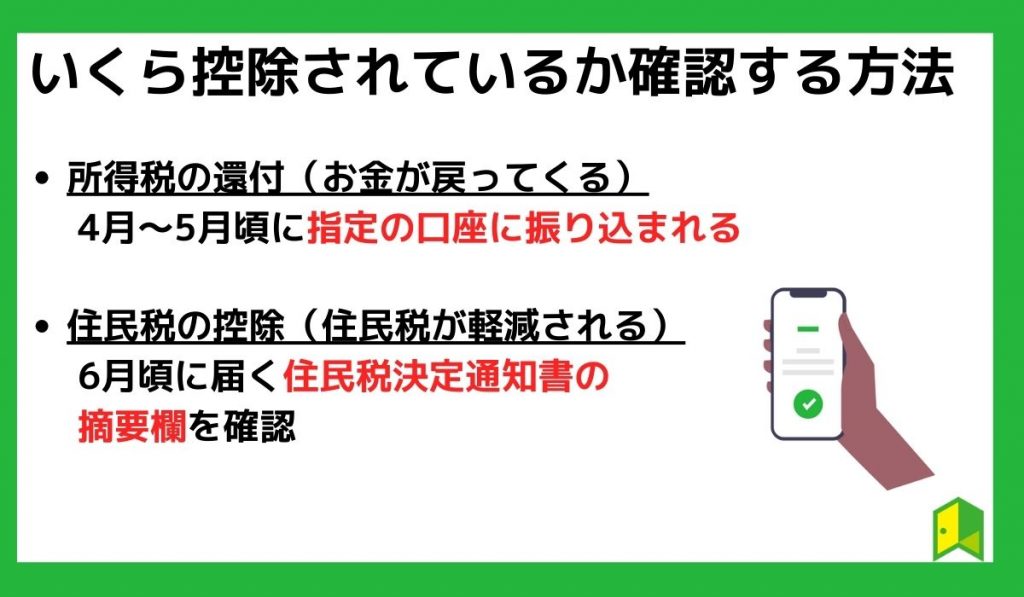

控除されているか確認する方法2つ

寄付した金額が控除されているかどうやって確認するの?

ここでは、それぞれの控除額を確認する方法を解説します。

税金の控除がきちんとおこなわれていて損していないかチェックしておきましょう。

①所得税の還付

確定申告を利用してふるさと納税をおこなった場合、所得税の還付が受けられます。

所得税の還付って何?

所得税の還付とは、所得税額に応じてお金が戻ってくることで、確定申告1ヶ月〜2ヶ月後に指定の口座へ国税庁から振り込まれます。

確定申告の期間が2月16日〜3月15日なので、およそ4月〜5月頃に還付金を受け取れるでしょう。

還付された所得税は、確定申告書控えや国税還付金振込通知書でも確認可能です。

ワンストップ特例を利用した場合は、所得税からの控除はないんだワン!

②住民税の控除

住民税は、前年の収入に応じて翌年の6月から納める後払い方式です。

そのため、ふるさと納税で控除された金額は返金されるのではなく、翌年の住民税から軽減されます。

控除額は何で確認できるの?

控除額は、毎年6月頃に送られてくる住民税決定通知書の摘要欄で確認できます。

「寄附金税額控除額」と書いてある金額が、ふるさと納税で寄付した金額-2,000円になっていることを確認しましょう。

ふるさと納税の節税に関するよくある質問

ふるさと納税の節税関連で、まだ知りたいことが残ってる…。

ふるさと納税の節税でよくある質問としては、以下のとおりです。

上記と同様の疑問を持っていた方は、ぜひ参考にしてください。

①ふるさと納税で節税はできないの?

節税(=税金が安くなる)はできません。

ふるさと納税はあくまで自治体への寄付です。

寄付金額から2000円を引いた金額が、翌年の所得税や住民税から控除されるだけで、実質的な税金の負担が減るわけではありません。

②なぜ節税のうわさがあるの?

ふるさと納税したあとに寄附金控除すれば所得税が還付されたり、住民税が控除されたりと税金が優遇されるイメージがあるためだと考えられます。

実際は納める税金を前払いしたものが控除されているだけなので、結果的に納税金額は減りません。

③ふるさと納税で得するには?

ふるさと納税で得するためには、自分の収入や家族構成に応じた寄附金控除の上限額を把握し、それに近い額を寄付することが大切です。

上限額を超えて寄付した分は控除されませんし、上限額に達しなかった場合は控除される額が少なくなります。

そのため、控除上限額ギリギリを狙うのが一番得する方法です。

上限額の計算方法はふるさと納税サイトでシミュレーションできます。

【まとめ】ふるさと納税は節税ではないがお得な制度

ふるさと納税はお得な制度だね!僕も挑戦してみようかな。

最後に、この記事の大事なポイントを3点まとめます。

- ふるさと納税は節税にはならない

- お得にふるさと納税を利用するには控除限度額ギリギリを狙う

- ワンストップ特例または確定申告までしてふるさと納税は完了

ふるさと納税で税金を減らすことはできませんが、自己負担2,000円で豪華な返礼品を受け取れるので、お得な制度には変わりありません。

また、ふるさと納税サイトによってポイント還元やキャンペーンを毎月やっているので、あなたに合ったサイトを見つけてふるさと納税を楽しみましょう。

\さとふるの日キャンペーン/

寄付金額に対して最大12%ポイントがもらえる!

3か8のつく「さとふるの日」は、誰でも5.5%プレゼント!