投資信託は少額からスタートでき、積立投資でじっくり運用できるため、人気を集めています。

そのため、資産形成を行おうとする中で投資信託に興味を持つ方は多いでしょう。

投資信託でどれくらい増えるのか気になってきた!

この記事では、投資信託でどれくらいのリターンを得られるのか、目安や実際に運用している結果を紹介します。

シミュレーションや人気のあの銘柄の利回りも解説するので、これから投資信託を使って資産形成を始める方はぜひ参考にしてみてください。

結論:投資信託の利回りは3~10%程度が目安!

投資信託を始めるなら以下の証券会社がおすすめ

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

投資信託の取扱数が豊富で、人気ランキングから選択することもできます。

いろはにマネー限定のキャンペーンも実施中! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

楽天のクレカや楽天キャッシュで決済でき、楽天ポイントが貯まります。 - マネックス証券

公式サイト:https://www.monex.co.jp/

年会費無料のクレカ積立で1.1%還元は業界最高水準!

投資信託の利回りとは

まずは用語の確認からしていきましょう。

以下で詳しく解説します。

投資信託

投資信託とは、多くの投資家から集めた資金を、投資家の代わりに資産運用のプロが投資・運用する金融商品です。

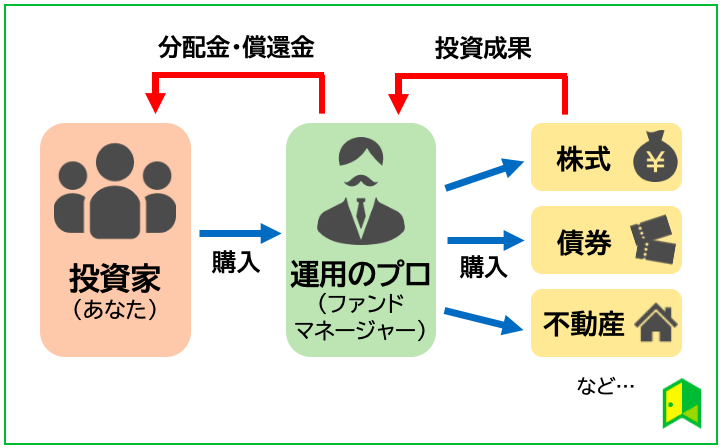

文章だけだと分かりづらいので、以下の図をご覧ください。

私たち投資家が投資信託を購入することで、ファンドマネージャーと呼ばれる運用のプロにお金を預けられます。

ファンドマネージャーは投資家の代理で株式や債券などに分散させて運用し、得られた収益が投資家に還元されるのです。

集めた資金をどこに投資するかは、購入する投資信託によって違うんだワン!

利回り

投資信託の利回りとは、投資家が投資信託を購入してから一定期間(通常1年)後までに得られた収益の割合を指します。

利率とは違うの?

利率は一般的に定期預金や貯蓄口座などで使われる言葉で、銀行が預金者に支払う利子の割合を指します。

投資信託の利回りと利率の最大の違いは、「確定性」と「リスク」にあります。

利率は預金期間中に得られる利益があらかじめ決まっていますが、投資信託の利回りは市場の動向により変動するため確定的ではありません。

その一方で、投資信託はそのリスクを引き受けることで、利率以上の収益を得る可能性があります。

投資家はリスク許容度と投資目標から適切な選択をする必要があるワン!

年率利回りの計算方法

利回りってどうやって計算するの?

投資信託の利回りは、以下のステップで計算します。(手数料や税金は除いた簡易版)

- 運用益、運用年数、初期投資を明らかにする

- (運用益+分配金)÷運用年数÷投資金額×100に当てはめる

例えば、3年間で投資額100万円が150万円に増えた場合(分配金なし)、年率利回りは次のようになります。

50万円÷3年÷100万円×100 = 16.68%

基本的には目論見書などに記載されているワン!

投資信託の利回りの目安・平均

| カテゴリー | 参考にした銘柄 | 5年の平均利回り(年率) |

|---|---|---|

| 国内株式 | ニッセイ-ニッセイ日経225インデックスファンド | 6.95% |

| 国内債券 | 三菱UFJ国際-eMAXIS Slim 国内債券インデックス | -0.43% |

| 国内REIT | 大和-ダイワJ-REITオープン(毎月分配型) | 4.81% |

| 先進国株式 | 三菱UFJ国際-eMAXIS Slim 先進国株式インデックス | 13.21% |

| 新興国株式 | 三菱UFJ国際-eMAXIS Slim 新興国株式インデックス | 2.87% |

| 海外債券 | ニッセイ-<購入・換金手数料なし>ニッセイ外国債券インデックスファンド | 2.45% |

| 海外REIT | フィデリティ-フィデリティ・USリート・ファンドB(為替ヘッジなし) | 10.27% |

2023年5月30日現在

1年などの短期間で見ると相場変動が激しいため、今回は5年の平均利回りを記載しています。

表から分かるように、投資信託の平均利回りは概ね3%~10%程度が目安となります。

債券は全体的に年率が低めだね!

為替の影響もあって海外株式のリターンが良くなっているね!

ただし、この範囲はあくまでもこの期間での目安であり、今後の利回りを保証するものではありません。

【投資信託の利回り公開】筆者が実際に3年やってみた結果

実際に投資信託で運用してみた結果はないの?

筆者は2020年10月から楽天証券で投資信託で資産形成を行なっており、2023年5月現在の実績を公開します。

これまでの運用総額は約115万円であり、うち含み益が約17万円となりました。(運用益は約18%)

私の場合の年利を求めると以下のような計算式になります。

A = P *(1 + r/n) ^ nt

A = 98万円 + 17万円 = 115万円(運用後の金額)、P = 98万円(運用前の金額、 n = 1、t = 3年

これを複利の公式に当てはめて年利(r)を求めると:115万円 = 98万円 * (1 + r) ^ 3

r = ((115万円 / 98万円) ^ (1/3)) – 1

よってr(年利)は約5.41%

積立額はどんな感じ?

筆者のポートフォリオと毎月の積立額は以下の通りです。

ポートフォリオの内訳

- eMAXIS Slim米国株式(S&P500)…18,333円

- ひふみプラス…15,000円

最近はロシアのウクライナ侵攻により株式が下落したものの、円安などの影響でプラスのリターンを得ています。

筆者は投資未経験の状態から運用を始めましたが、これほど安定した成績を出せているのはつみたてNISAのおかげですね。

投資信託の利回りで10・20年後をシミュレーション

ここからは金融庁が公開しているシミュレーションを用いて、解説していきます。

以下の積立金額・想定年率で設定した、シミュレーションを早速見ていきましょう。

- 想定年率:3%、5%、10%

- 積立金額(毎月):1万円、3万円、5万円、10万円

- 積立期間:10年、20年

※2024年からNISA制度は改正され、年120万円(月10万円)まで積立が出来るようになります。

イメージがしやすいように、10年・20年を含めた節目ごとに運用収益を出しました。

詳しく見ていきましょう。

年率3%で運用したシミュレーション

| 積立金額(毎月) | 10年後 | 20年後 |

|---|---|---|

| 1万円 | 139.7(19.7) | 328.3(88.3) |

| 3万円 | 419.2(59.2) | 984.9(264.9) |

| 5万円 | 698.7(98.7) | 1,641.5(441.5) |

| 10万円 | 1,397.4(197.4) | 3,283.0(883.0) |

カッコ内の数値は利益額

年率3%のシミュレーションは、資産運用の中で比較的堅実なパフォーマンスを想定しています。

株式だけでなく債券も組入れつつ、株式の暴落タイミングでもそれほどダメージを食らわないポートフォリオを構築できるでしょう。

私は堅実にこの年率を狙いに行こうかな!

年率5%で運用したシミュレーション

| 積立金額(毎月) | 10年後 | 20年後 |

|---|---|---|

| 1万円 | 155.3(35.3) | 411.0(171.0) |

| 3万円 | 465.8(105.8) | 1,233.1(513.1) |

| 5万円 | 776.4(176.4) | 2,055.2(855.2) |

| 10万円 | 1,552.8(352.8) | 4,110.3(1,710.3) |

カッコ内の数値は利益額

年率5%が達成できれば、毎月5万円×20年の運用で老後2,000万円問題はクリアします。

毎月5万円ならなんとか出せそうだ!

資産形成する中で、決して無理に運用にお金を回す必要はなく、あくまで余剰資金で投資するようにしましょう。

無理にお金を回して数ヶ月間マイナスのリターンだと、途中でやめたくなる可能性もあるためです。

無理のない範囲で持続できる金額で行っていこうワン!

年率10%で運用したシミュレーション

| 積立金額(毎月) | 10年後 | 20年後 |

|---|---|---|

| 1万円 | 204.8(84.8) | 759.4(519.4) |

| 3万円 | 614.5(254.5) | 2,278.1(1,558.1) |

| 5万円 | 1,024.2(424.2) | 3,796.8(2,596.8) |

| 10万円 | 2,048.4(848.4) | 7,593.7(5,193.7) |

カッコ内の数値は利益額

ここまでくると、毎月3万円×20年の積立投資で老後2,000万円問題は簡単にクリアできますね。

年率10%の利回りは安定して出ることはありませんが、株式に投資していれば運用タイミングによっては達成できる数値です。

とはいえ、ポートフォリオをすべて株式にすると大きく下落する可能性もあるので、リスク許容度との相談になります。

自分でシミュレーションしてみよう

以下では、実際に積立額や期間を指定してシミュレーションができます。

NISA利用の有無も選べるので、あなたの希望金額でシミュレーションしてみましょう。

※信託報酬は平均的な0.2%で設定しています。

つみたてシミュレーション

※信託報酬:0.2%

想定年利で、毎月均等に投資し続けた場合を仮定しています。 実際には、投資信託の年利(運用益)は変動いたしますので、あらかじめご留意ください。

2024年以降のNISA制度では年間360万円、生涯で1,800万円までの投資額(元本)に対する利益が無期限で非課税となります。

本シミュレーションは、将来の運用成果を約束するものではなく、特定の金融商品の取引を推奨し、勧誘するものでもありません。情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

積立投資で人気の投資信託の利回り

ここからは積立投資で人気のある投資信託の利回りを紹介します。

- SBI・V・S&P500インデックスファンド

アメリカの主要企業500社へ投資しているのと同じ効果。 - eMAXIS Slim 全世界株式(オール・カントリー)

先進国から新興国まで、世界中の企業へ投資できるファンド。 - 楽天・全米株式インデックス・ファンド

米国の大型株から中・小型株まで幅広く対応。 - eMAXIS Slim バランス(8資産均等型)

株式や債券のほか、国内REIT、先進国REITも含めた8資産に同じ割合で投資できるファンド。 - ニッセイ日経225インデックスファンド

日経平均株価に採用されている銘柄の中から、200銘柄以上に投資を行う。

以下で詳しく解説します。

①SBI・V・S&P500インデックス・ファンド

| 項目 | データ |

|---|---|

| ファンド名 | SBI・V・S&P500インデックス・ファンド |

| 基準価格 | 19,185円 |

| 純資産残高 | 916,370百万円 |

| トータルリターン(1年/3年) | 4.28%/22.30% |

| 信託報酬(年率・税込) | 0.0938%程度 |

| 委託会社 | SBIアセットマネジメント |

SBI・V・S&P500インデックス・ファンドは、 低コストで米国株式に投資ができる人気の高い投資信託です。

米国の代表的な株価指数である「S&P500指数」に連動する投資成果をめざすファンドで、この商品を購入するだけでアメリカの主要企業500社へ投資しているのと同等の効果が期待できます。

さらに信託報酬は年0.0938%(税込)程度となっており、S&P500への連動を目指す商品の中でも最安クラスの手数料です。

②eMAXIS Slim 全世界株式 (オール・カントリー)

| 項目 | データ |

|---|---|

| ファンド名 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 基準価格 | 18,383円 |

| 純資産残高 | 1,109,019百万円 |

| トータルリターン(1年/3年) | 5.51%/20.37% |

| 信託報酬 (年率・税込) | 0.1133%以内 |

| 運用会社 | 三菱UFJ国際投信 |

「eMAXIS Slim 全世界株式 (オール・カントリー)」は、国内・海外先進国・新興国すべてを含む「全世界の株式」に投資できるインデックスファンドです。

今最も経済が発達しているのはアメリカですが、今後どの国が台頭するかは誰にも分かりません。

この商品を買うだけで、世界の約50ヶ国に幅広く分散投資できることから、カントリーリスクを大きく減らして投資できます。

まさに「地域の分散」をバランスよく行っている銘柄だね!

さらにこの銘柄は、経済の移り変わりに合わせて、各地域へ投資する割合、組み入れ銘柄をファンド内で自動的に入れ替えが行われます。

さらにeMAXIS Slimシリーズは業界最低水準の運用コストを目指し続けるので、どのインデックスファンドに投資すべきか悩んでいる方には特におすすめの商品だと言えるでしょう。

「投信ブロガーが選ぶ! Fund of the Year 2022」でも圧倒的な支持を受けて1位を獲得しているワン!

投資信託を始めるなら以下の証券会社がおすすめ

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

投資信託の取扱数が豊富で、人気ランキングから選択することもできます。

いろはにマネー限定のキャンペーンも実施中! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

楽天のクレカや楽天キャッシュで決済でき、楽天ポイントが貯まります。 - マネックス証券

公式サイト:https://www.monex.co.jp/

年会費無料のクレカ積立で1.1%還元は業界最高水準!

③楽天・全米株式インデックス・ファンド

| 項目 | データ |

|---|---|

| ファンド名 | 楽天・全米株式インデックス・ファンド |

| 基準価格 | 21,357円 |

| 純資産残高 | 923,294百万円 |

| トータルリターン(1年/3年/5年) | 2.92%/21.60%/14.30% |

| 信託報酬 (年率・税込) | 0.162%以内 |

| 運用会社 | 楽天投信 |

幅広い米国株式に投資できるのが、「楽天・全米株式インデックス・ファンド」です。

米国株式市場の約4,000銘柄に投資でき、投資対象には中小型銘柄も網羅されているので幅広く分散投資できます。

米国企業全体に投資したい方はこの投資信託が良いね!

④eMAXIS Slim バランス(8資産均等型)

| 項目 | データ |

|---|---|

| ファンド名 | eMAXIS Slim バランス(8資産均等型) |

| 基準価額 | 14,098円 |

| 純資産残高 | 196,257百万円 |

| トータルリターン(1年/3年/5年) | 1.02%/10.58%/5.40% |

| 信託報酬(年率・税込) | 年率0.154%以内 |

| 委託会社 | 三菱UFJ国際投信 |

人気の低コストインデックス型ファンドシリーズ「eMAXIS Slim」のバランス型ファンドです。

国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内REIT、先進国REITの8資産に12.5%の割合で投資するものです。

日本と先進国の株式・債券・REITの主要な6資産に加えて、新興国の株式と債券にも投資できるんだ!

各投資対象資産の指数を均等比率で組み合わせた合成ベンチマークに連動する成果をめざして運用を行います。

「投資初心者で大きくリスクを取るのが心配」「資産は減らしたくないがある程度リターンが欲しい」と考えている人におすすめです。

⑤<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

| 項目 | データ |

|---|---|

| ファンド名 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド |

| 基準価額 | 29,040円 |

| 純資産残高 | 496,703百万円 |

| トータルリターン(1年/3年/5年) | 6.17%/22.06%/13.16% |

| 信託報酬(年率・税込) | 0.1023%以内 |

| 委託会社 | ニッセイアセットマネジメント |

ニッセイ外国株式インデックスファンドは、日本を除く他の主要先進国に投資ができる商品です。

MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジなし)をベンチマークにしていて、これと連動する運用成績を目指すインデックスファンドです。

「投信ブロガーが選ぶ! Fund of the Year2022」では、なんと第二位にランクインしています。

というのもメジャーな投資信託の中で初めて信託報酬の引き下げを実現した、低コストファンドの先駆けとして人気があるようです。

ランキングでも、「長年投資しているから」「愛着がある」といったコメントが多かったよ!

投資信託におすすめの証券会社

投資信託で投資を始めたいけど、どの証券会社を利用すればいい?

投資信託を使って投資したい場合は、金融機関に口座を開設する必要があります。

ネット証券は手数料が低く、初心者でも使いやすいことから人気を集めており、おすすめしたいネット証券は以下の通り。

以下で詳しく解説します。

SBI証券

SBIグループは2023年4月時点で国内初となる証券総合口座1,000万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

「いろはにマネー」の独自調査でも、本当におすすめしたい証券会社No.1に選ばれているなど、評判が良い証券会社です。

「2023年 オリコン顧客満足度®ランキング ネット証券」でも、14度目の総合1位を受賞しているワン!

そんなSBI証券のつみたてNISAは、毎日と毎週コースがあるので、基本の毎月コースよりもきめ細かく「時間分散投資」ができます。

また、三井住友カードを使った「クレカ積立」を設定すれば、自動で積立投資ができます。

クレカ積立をすればVポイントも貯まるので、お得に老後の資産形成ができますよ。

2022年12月21日(水)より、「三井住友カード つみたて投資」において、「三井住友カード プラチナプリファード」のポイント還元率が5%にアップしました。

2023年1月10日(火)の積立設定分から5.0%のVポイント付与率が適用されます。

すでに「三井住友カード プラチナプリファード」で投信積立投資を行なっている人は、特に手続きは不要となっています。

なお、「三井住友カード プラチナプリファード」以外のカードでの積立投資によるポイント還元率に変更はありません。

低コストな商品を多く取り扱っているSBI証券は、あなたの資産を増やすパートナーになってくれるでしょう。

低コストで人気の「SBI・V・S&P500」を取り扱っているのも選ばれる理由だワン!

あわせて読みたい

楽天証券

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で2年連続1位、NISA口座のシェアは国内No.1と、今話題の証券会社です。

最大の強みである「楽天経済圏」を活かし、お得に資産形成ができます。

楽天ポイントを使って投資できるのは嬉しいな!

楽天のクレジットカードで投資信託を購入し、楽天ポイントを貯めることもできます。

代行手数料が年率0.4%(税込)未満のファンドは決済するカードの種類に応じて0.5%~1%の楽天ポイントが付与されます。

また、楽天証券は口座開設をするだけで日経テレコン(楽天証券版)がタダで読めるので、投資銘柄の情報収集も効率的にできますよ。

個別株投資をする際にも役立つワン!

\クレカ積立でポイント還元/

- 0.5%~2%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

あわせて読みたい

マネックス証券

マネックス証券では、マネックスカードを使って毎月積立投資をすると、カード決済額に対して1.1%の「マネックスポイント」が貯まります。

クレカ積立によるポイント還元サービスは主要ネット証券で実施していますが、年会費(実質)無料のクレジットカードのなかでマネックスカードの還元率はトップレベルに高いです。

以下の表は、毎月5万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段 | ポイント還元率 | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 6,600 | 66,000 | 132,000 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 3,000 | 30,000 | 60,000 |

| 楽天証券 | 楽天カード | 0.5% | 3,000 | 30,000 | 60,000 |

20年の運用で2倍以上の差が生まれるんだね!

投資信託は長期の運用を前提としているので、こうしたポイント還元の恩恵も比較に入れておくべきです。

このように、マネックス証券のクレカ積立は、ポイント還元を重視したいという人に最もおすすめと言えます。

\キャンペーン実施中/

dカード積立とショッピング利用で最大10%のdポイントが

還元されるキャンペーンを実施中!

利回りだけはNG!投資信託で運用する際のポイント

ここからは投資信託で運用する際のポイントを3つ紹介します。

以下で詳しく解説します。

①つみたてNISAに対応しているかどうかみる

つみたてNISAでは20年間・毎年40万円まで投資でき、そのリターンが非課税になります。

そのため、投資信託の積立投資をしたい方はつみたてNISAを活用するのがおススメです。

金融庁が選定した長期投資に適した投資信託のみが対象であるため、投資初心者の方でも選びやすくなりますよ。

つみたてNISA対応の銘柄については、「つみたてNISAのおすすめ銘柄10選!ファンドの組み合わせや初心者に適した証券会社も紹介!」の記事をご覧ください。

②複数の銘柄を組み合わせる

銘柄って一つだけでいいの?

「全世界株式型」などの投資信託を購入すれば、すでに何百や何千という企業に分散投資されているため、無理に複数のファンドを購入する必要はありません。

しかし、インデックスファンドは指数に連動するだけなのでつまらないと考えている方もいるでしょう。

そんな方は、インデックスファンドとアクティブファンドを組み合わせてみることをおすすめします。

インデックスファンドとアクティブファンドは互いに異なった動きをするため、適切なバランスで組み込めば安定した資産運用ができるのです。

安定資産とリスク資産を組み合わせることで、より効果的な分散投資の実現を可能にしているワン!

ただし、あくまでも「全世界株式型」などをメインにし、アクティブファンドの配分比率は抑え気味にしましょう。

インデックスファンド90、アクティブファンド10とかがよさそうね!

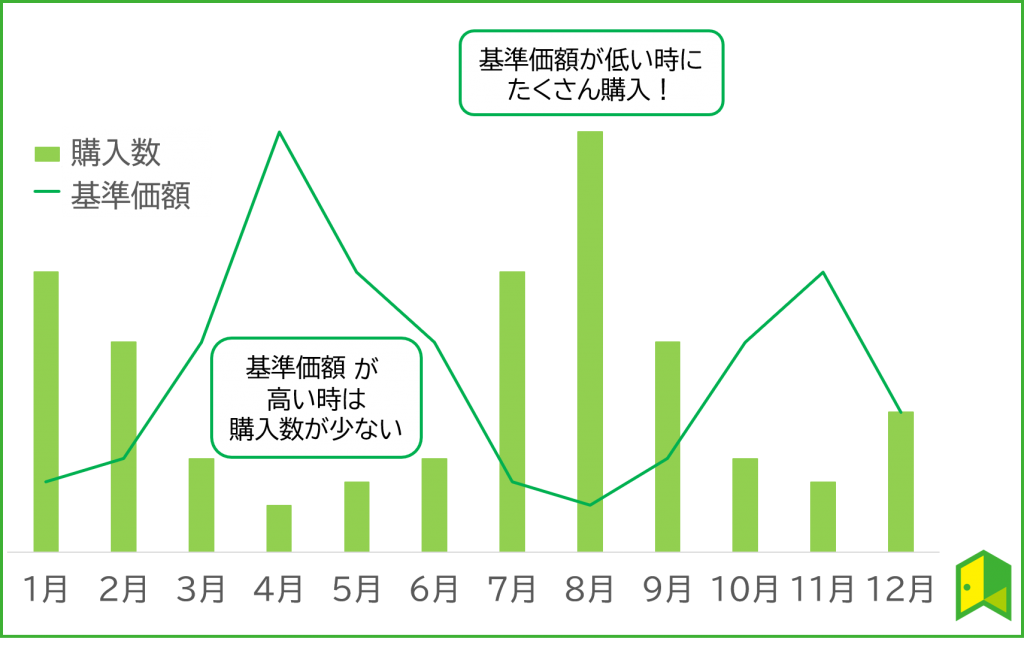

③ドルコスト平均法で投資する

ドルコスト平均法は、定額で長期に渡り商品を購入することで、時間を分散し、短期のマーケットトレンドの影響を抑える手法です。

つみたてNISAでは毎月定額積立するため、自然にドルコスト平均法を実践でき、リスク分散ができます。

大きく下がったときには、つい不安になって投資額を減らしてしまいがちですが、たくさん購入できると考えてドルコスト平均法を続けましょう。

基準価格とは投資信託の株価のようなものだワン!

例えば毎月3万円ずつ購入する場合…

基準価格が1万円の月は 3万円÷1万円=3単位購入できる。

基準価格が3千円の月は 3万円÷3千円=10単位購入できる。

暴落しないか不安だったけど、むしろ基準価格が低いときこそチャンスになるのね!

もちろん、会社の昇給や副業がうまくいき収入が増えた方は、投資額を増やしていくのは問題ありません。

大事なのは、相場を読んで投資額を変動させるのではなく、家計の状況と照らしあわせて投資額を決めることです。

投資信託の利回りに関するよくある質問

投資信託の利回りに関して、まだ気になっていたことが残ってる…

ここからは投資信託の利回りについて、よくある質問にお答えします。

以下で詳しく解説します。

Q.投資信託の3年リターンとは?

投資信託の3年リターンとは、投資信託が過去3年間で投資家に提供した収益率を指します。

これは投資信託の価格の変動(資産価格の増減)、分配金、再投資利益などを含みます。

また、一般的に3年リターンや5年リターンなどは年率換算で表示されることが多いです。

3年や5年リターンは投資信託のパフォーマンスを評価する一つの指標として使われ、過去のパフォーマンスを通じて投資信託の性能を理解する上で有用です。

1年だけのパフォーマンスを見るのはちょっと危険だね!

Q.トータルリターンと利回りの違いは?

トータルリターンと利回りは、どちらも投資の成果を測定する指標ですが、計算方法や考慮する要素が異なります。

トータルリターンは投資家が投資から得た全ての収益を考慮します。

資産の価値変動(キャピタルゲインやロス)や分配金、利息などが含まれます。

一方、利回りは投資家が投資信託を購入してから一定期間(通常1年)後までに得られた収益の割合を指します。

Q.投資信託のリターンとは?

投資信託のリターンとは、投資信託から投資家が得られる収益を指します。

リターンは通常パーセンテージで表示され、投資初期の金額に対する収益の割合を示します。

リターンは投資のパフォーマンスを評価するための重要な指標であり、投資信託を選択する際の判断基準となります。

リターンだけで判断するのはやめようね!

Q.利回りとパフォーマンスの違いは?

利回りは、投資に対する収益のパーセンテージを示す指標である一方、パフォーマンスは、投資の全体的な「成績」または「実績」を意味します。

インデックスファンドであればパフォーマンスは指数に連動しますが、アクティブファンドは銘柄選定を行っているので、パフォーマンスが重要です。

ファンドの運用成果を示し、投資の選択やタイミングなど、運用者のスキルを反映されているためです。

これまでの投資信託のパフォーマンスは報告書から確認できるよ!

Q.利回りと騰落率の違いは?

騰落率は、投資の価格が一定期間でどれだけ変動したかをパーセンテージで示したものです。

例えば、投資信託の基準価格が前日比で上がった場合、その上昇率(騰落率)を計算します。

基準価格が5,000円から7,500円に上がっていた場合、騰落率は50%

騰落率は価格の変動のみを考慮し、配当などの収益は含んでいないため、騰落率だけで投資の全体的な収益性を評価しないようにしましょう。

利回り以外の単語も覚えて投資に役立てよう!

【まとめ】投資信託の利回り

初心者の僕も、長期投資を意識して投資信託を使った投資を始めてみようかな!

投資信託の平均利回りや、年率毎のシミュレーションなどを解説してきました。

最後に、この記事の重要なポイントを3つにまとめます。

- 投資信託の利回りの目安は3~10%程度

- 短期間の利回りだけでなく長期的な利回りを見よう

- 長期投資を意識して淡々と投資を続けよう

投資信託は手数料がかかるので、自分で個別株に投資できる人はやらなくてもいいかもしれません。

ただ、反対にプロに運用を頼めるため、投資の知識が少なくてもすぐに資産運用を始められるのが大きなメリットです。

SBI証券の投信積立であれば、クレカ決済で0.5~5%のリターンもあります。

まずは口座開設から始めてみましょう。

投資信託を始めるなら以下の証券会社がおすすめ

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

投資信託の取扱数が豊富で、人気ランキングから選択することもできます。

いろはにマネー限定のキャンペーンも実施中! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

楽天のクレカや楽天キャッシュで決済でき、楽天ポイントが貯まります。 - マネックス証券

公式サイト:https://www.monex.co.jp/

年会費無料のクレカ積立で1.1%還元は業界最高水準!