#nisaおすすめ銘柄 #nisaつみたて投資枠 #nisa

※2024年より、「つみたてNISA」は新NISAの「つみたて投資枠」に変更されています。

新NISAの「つみたて投資枠」は、積立投資で得られた利益が非課税になるため、資産運用を始めるなら必見の制度です。

とはいえNISAの制度はなんとなく理解できても、そもそも自分は何に投資すべきか行き詰まっていませんか。

「とりあえず買ってみたけど、全然評判の良くない商品だった」

「長期的に続けて見返したら、ほぼ利益が出ていなかった」

なんて、経験や後悔はしたくないよ…。

長期的に自分のお金を積み立てて投資するからこそ、開始時に間違った選択をせずに安心して運用したいですよね。

※「絶対、100%儲かる」という投資先はありません。

この記事では、20年以上にわたり個人投資家向けのIRセミナーを開催してきた(株)インベストメントブリッジの視点を元に、初心者におすすめのNISA銘柄(つみたて枠の投資信託)を紹介します。

<いろはに結論>

新NISA(つみたて投資枠)を始めるなら「SBI・V・S&P500インデックスファンド」や「eMAXIS Slim 全世界株式(オール・カントリー)」がおすすめ。

記事の後半では、上位3つのファンドの過去の平均年率リターンを元に、積立シミュレーションも行えます。

| 銘柄名 | 解説 |

|---|---|

| SBI・V・S&P500インデックスファンド | アメリカの主要企業500社へ投資しているのと同じ効果。 |

| eMAXIS Slim 全世界株式(オール・カントリー) | 先進国から新興国まで、世界中の企業へ投資できるファンド。 |

| 楽天・全米株式インデックス・ファンド | 米国の大型株から中・小型株まで幅広く対応。 |

| SBI・全世界株式インデックスファンド | 日本・先進国・新興国など全世界の株式約9,000銘柄に投資。 |

| SBI・V・全米株式インデックス・ファンド | 米国企業約4,000社に投資。 |

| eMAXIS Slim バランス(8資産均等型) | 株式や債券のほか、国内REIT、先進国REITも含めた8資産に同じ割合で投資できるファンド。 |

| たわらノーロード 先進国株式<為替ヘッジなし> | 日本を除く先進国の株式に投資を行う。 |

| <購入・換金手数料なし>ニッセイ外国株式インデックスファンド | 低コストインデックスファンドの先駆け的存在。「投信ブロガーが選ぶ! Fund of the Year2022」では第2位。 |

| ニッセイ日経225インデックスファンド | 日経平均株価に採用されている銘柄の中から、200銘柄以上に投資を行う。 |

| eMAXIS Slim 全世界株式(日本除く) | 日本を除く先進国および新興国にまるごと投資が叶う。ポートフォリオの分散におすすめ。 |

また、新NISAを始めるなら以下の証券会社がおすすめです。

\まずはサクッと診断/

あなたがNISAつみたて投資枠で買うべき商品はどれ?

「いろはに診断」で10秒チェック!

これまでに投資の経験はありますか?

▼NISAに関するショート動画も公開中

この記事は音声でも聞くことが出来ます

⚠️ヒトには聞けない投資のお悩み、チャットで解決します

※いろはにマネーの会員登録(無料)が必要です

「いろはにマネー」を運営する株式会社インベストメントブリッジは、20年以上にわたり個人投資家向けに情報提供をしています。100社以上の上場企業のIR活動の支援実績があり、金融や投資のプロフェッショナルが在籍し長年培ったノウハウを活かし当メディアを運営しています。(運営会社情報を見る)

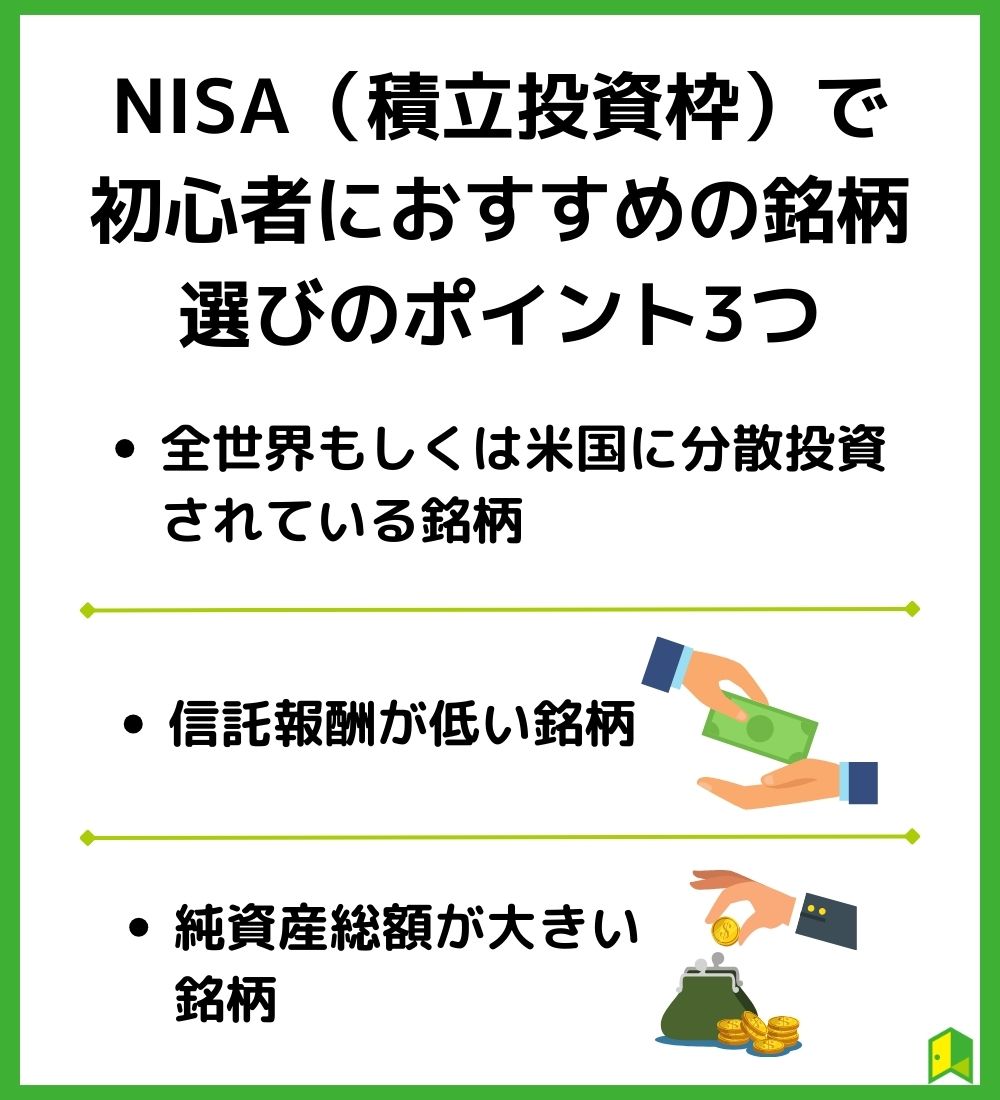

つみたてNISAで初心者におすすめの銘柄選びのポイント3つ

NISA(積立投資枠)を利用する際は、長期で値上がりが期待できる投資信託に投資するのがおすすめです。

どうやって長期で値上がりが期待できる投資信託を選べばいいの?

ここでは、積立投資枠の銘柄を選ぶ3つのポイントを解説します。

それぞれ詳しく確認していきましょう。

①全世界もしくは米国に分散投資されている銘柄

投資先のおすすめは、「全世界」や「米国」に分散投資する銘柄を選択することです。

投資先を集中させれば大きなリターンが期待できますが、その分下落した時の損失も大きくなる傾向もあります。

もし投資先を特定の国だけにして、その国の社会情勢や景気が悪くなるとファンドの価格が暴落する可能性も。

積立投資枠では、1つの国だけにとらわれず、全世界の複数の国に分散投資をして暴落リスクを抑えることが大切です。

米国に投資するのはいいの?

米国は世界の時価総額1位であり、世界の半分近くを占めます。

時価総額で世界最大のマーケットである米国市場の動きは、世界の株式市場に非常に大きな影響を与え、世界の金融市場をリードしています。

米国株が下落するときは、全世界株の株価も下落することとなるため、全世界もしくは米国に分散投資されている銘柄を選択するのがおすすめです。

1つの国だけにとらわれず、全世界の複数の国に分散投資をして暴落リスクを抑えることが大切です。

②信託報酬が低い銘柄

信託報酬(手数料)とは、ファンドの運用にかかる費用です。

ファンドを保有している期間はずっと手数料がかかるため、選ぶ際には信託報酬は低い方がおすすめです。

インデックスファンドは手数料が低めに設定されているよね!

信託報酬は日々のコストとして差し引かれるため、低い方が運用を続けるのに有利ですよ。

インデックスファンドであれば0.1~0.5%程のものが良いでしょう。

・インデックスファンド:0.1~0.5%

・アクティブファンド:0.9~1.3%

信託報酬が低いのはインデックスファンドです。

③純資産額が大きい銘柄

投資信託の時価総額のことを純資産額といい、ファンドの規模の大きさを表します。

純資産額が大きいほど、そのファンドへの投資金額が多いということなので継続した運用が見込めます。

もし、純資産額が少ないと運用がストップする可能性があります。

運用が強制終了されることを「繰上償還」と言うんだワン!

そのため、純資産額が大きい銘柄を選ぶ方が良いでしょう。

人気のインデックスファンドなら、純資産額は数千億円程度あることが多いよ!

純資産額が大きい商品を選別すると良いでしょう。

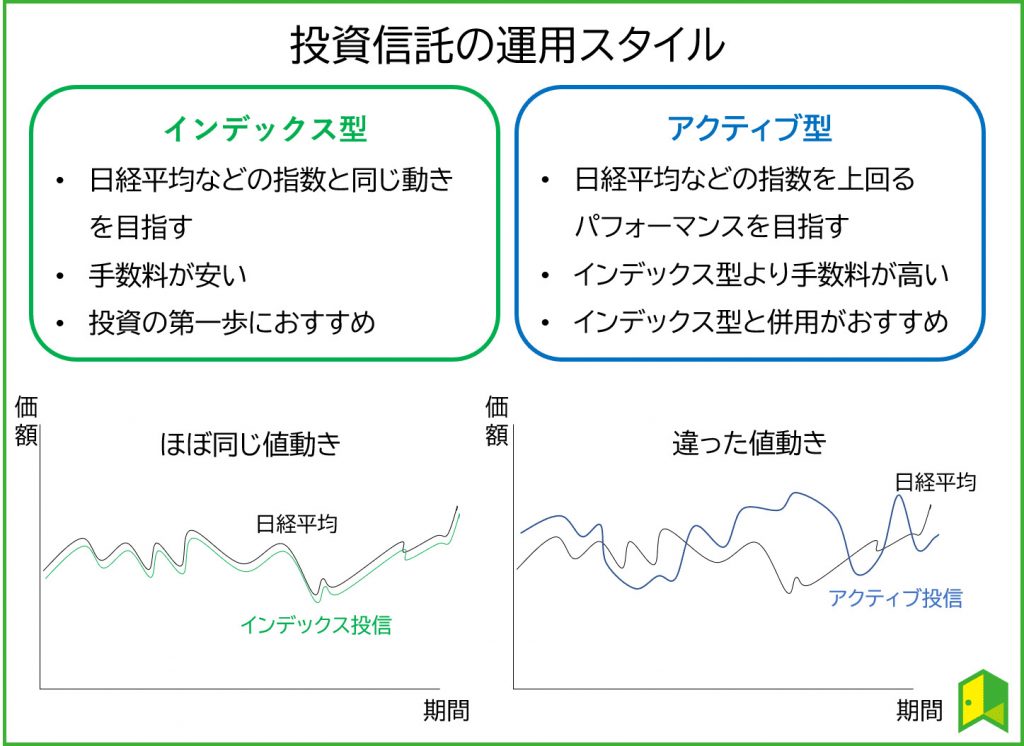

【知っておきたい】インデックスファンドとアクティブファンド

投資信託には、インデックスファンドとアクティブファンドの2種類があります。

それぞれの違いを表すと以下の通り。

- インデックスファンド

特定の株価指数との連動を目指す投資信託 - アクティブファンド

ファンドマネージャーが投資商品を選別・運用し、ベンチマーク以上の収益を目指す投資信託

アクティブファンドはインデックスファンドより手数料が高いワン!

初心者はアクティブファンドよりインデックスファンドがおすすめです。

積立投資枠を長期間運用すればするほど、手数料は積み重なっていきます。

リスクやコストをできるだけ抑えて、長期的にコツコツと運用する積立投資枠では、インデックスファンドを選ぶことをおすすめします。

同じ指数に連動するインデックスファンドでも、運用会社によって信託報酬は異なるので、しっかりチェックしよう!

初心者はインデックスファンドがアクティブファンドよりおすすめ

いくら手数料が安くても、パフォーマンスが悪ければ意味がありません。

指数に連動するインデックスファンドとベンチマーク以上の収益を目指すアクティブファンドは、どちらの方が運用成績がいいのでしょうか。

以下は、米国株の代表的なインデックスである「S&P500」と比較した際の、アクティブファンドの勝率です。

| 期間 | アクティブファンドの勝率 |

|---|---|

| 5年間 | 11.7% |

| 10年間 | 15.4% |

| 15年間 | 7.85% |

表を見ると、5年間、10年間、15年間のどの期間でもアクティブファンドの9割前後がS&P500に負けています。

アクティブファンドの方が、圧倒的に勝率が低いんだね…!

もちろん高いパフォーマンスを出しているアクティブファンドもありますが、市場平均よりも良い成績を残すのはなかなか難しいことがわかります。

さらに金融庁が指定する積立投資枠対象商品は、インデックスファンドの方が圧倒的に種類が多いです。

- 指定インデックス投資信託:225本

- インデックス以外の投資信託:41本

※2023年12月21日地点

積立投資枠の対象商品は「しっかりと分散投資されていて、手数料が低くて、運用が安定している」ファンドが選ばれています。

手数料の安さや運用パフォーマンス等を加味しても、積立投資枠に向いているのはインデックスファンドだと言えるでしょう。

今がおススメ!NISAがお得な証券会社3選

「月3万円からNISAを成功させる3つのコツ」解説動画

いろはにマネー編集部による、NISAでの積立投資を成功させるコツをまとめた動画もチェックだよ。

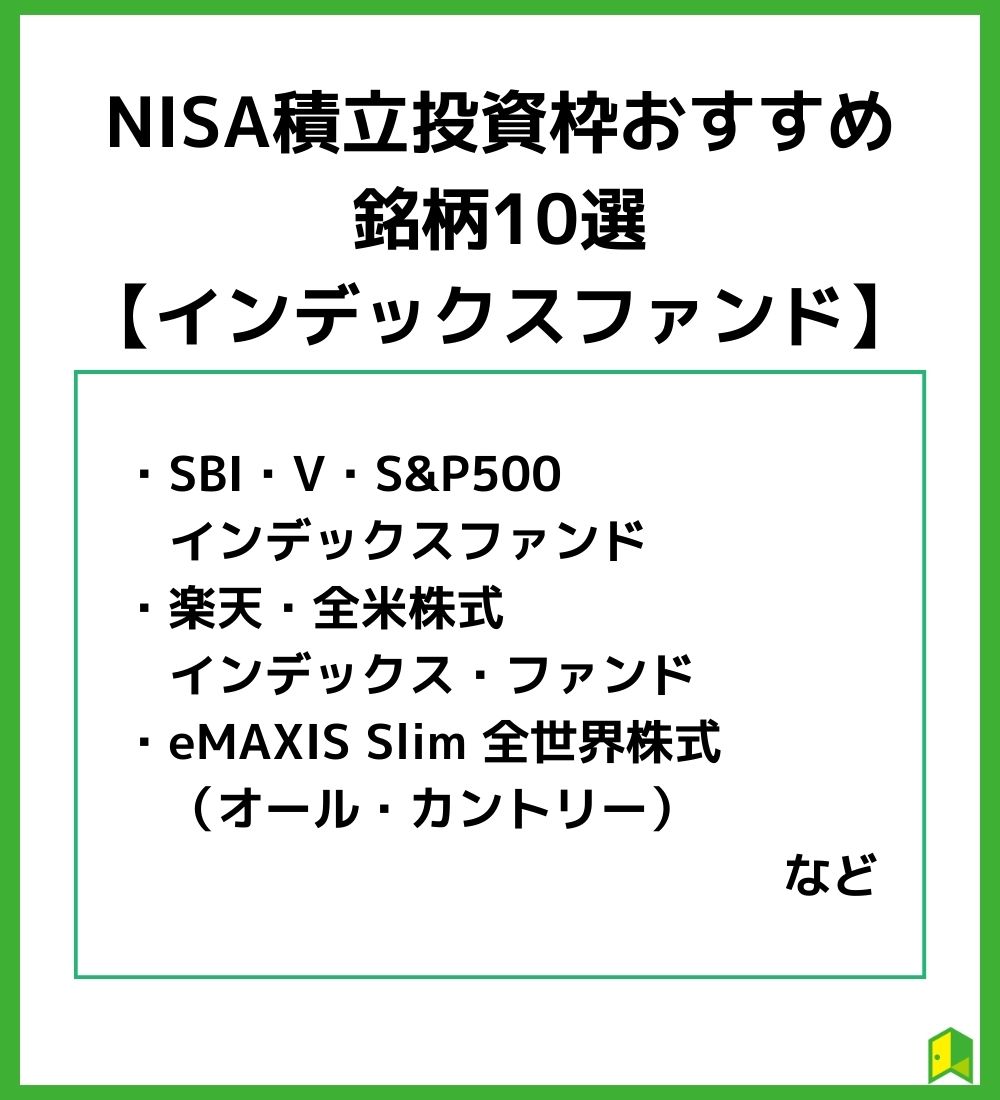

つみたてNISAおすすめ銘柄10選【インデックスファンド】

選び方のポイントを見てきましたが、実際にどのようなファンドが人気なのでしょうか。

ここからは上記に挙げた選び方のポイントを踏まえ、おすすめのつみたて投資枠対象銘柄を10選紹介しています。

ここでは、比較的コストが低く、中長期的に利益を狙いやすいインデックスファンドに絞って紹介するワン!

数あるインデックスファンドの中でも、投資初心者から人気を集めている商品は以下の通りです。

おすすめのインデックスファンド10選

- SBI・V・S&P500インデックスファンド

アメリカの主要企業500社へ投資しているのと同じ効果。 - 楽天・全米株式インデックス・ファンド

米国の大型株から中・小型株まで幅広く対応。 - eMAXIS Slim 全世界株式(オール・カントリー)

先進国から新興国まで、世界中の企業へ投資できるファンド。 - SBI・全世界株式インデックスファンド 「雪だるま(全世界株式)」

日本・先進国・新興国など全世界の株式約9,000銘柄に投資。 - SBI・V・全米株式インデックス・ファンド

米国企業約4,000社に投資。 - eMAXIS Slim バランス(8資産均等型)

株式や債券のほか、国内REIT、先進国REITも含めた8資産に同じ割合で投資できるファンド。 - たわらノーロード 先進国株式<為替ヘッジなし>

日本を除く先進国の株式に投資を行う。 - <購入・換金手数料なし>ニッセイ外国株式インデックスファンド

低コストインデックスファンドの先駆け的存在。「投信ブロガーが選ぶ! Fund of the Year2022」では第2位。 - ニッセイ日経225インデックスファンド

日経平均株価に採用されている銘柄の中から、200銘柄以上に投資を行う。 - eMAXIS Slim 全世界株式(日本除く)

日本を除く先進国および新興国にまるごと投資が叶う。ポートフォリオの分散におすすめ。

各ファンドの名前をクリックすると、該当の箇所に飛べるワン!

ただ、これはあくまでも人気度と手数料を基にしたランキングなので、どのファンドに投資するかは、自己責任となります。

どれもNISAの積立投資枠対象で金融庁お墨付きの商品ですが、必ず各商品の特徴やリスクを理解してから投資をするようにしましょう!

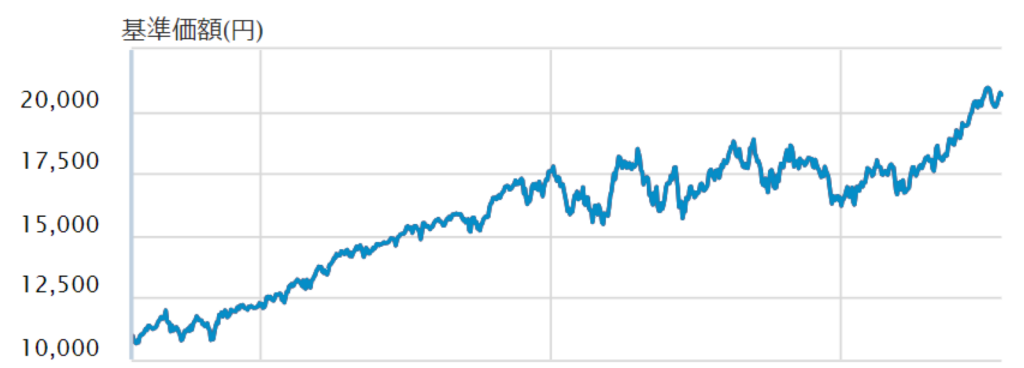

①SBI・V・S&P500インデックス・ファンド

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

| ファンド名 | SBI・V・S&P500インデックス・ファンド |

| 基準価格 | 20,695円 |

| 純資産残高 | 1,028,218百万円 |

| トータルリターン(1年) | 23.75% |

| 信託報酬(年率・税込) | 0.0938%程度 |

| 委託会社 | SBIアセットマネジメント |

| 組入銘柄(上位3つ) | アップル:7.75% マイクロソフト:6.81% アルファベット:3.61% |

| 取扱のある証券会社 | ・SBI証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

SBI・V・S&P500インデックス・ファンドは、 低コストで米国株式に投資ができる人気の高い投資信託です。

米国の代表的な株価指数である「S&P500指数」に連動する投資成果をめざすファンドで、この商品を購入するだけでアメリカの主要企業500社へ投資しているのと同等の効果が期待できます。

さらに信託報酬は年0.0938%(税込)程度となっており、S&P500への連動を目指す商品の中でも最安クラスの手数料です。

監修者のポイント

S&P500の組入銘柄として採用される条件をチェックしましょう!

S&P500の条件は、米国企業で時価総額が53億ドル以上、流動 性が高く浮動株が発行済株式総数の50%以上あり、4 四半期連続で黒字の利益を維持。非常に厳しい条件をクリアした企業が採用されています。

SBI・V・S&P500インデックス・ファンドは、そのS&P500に連動するインデックスファンドです。

こんな人におススメ!

- 米企業に集中的に投資したい方

- 手数料コストを抑えたい方

- 安定的なリターンを得たい方

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

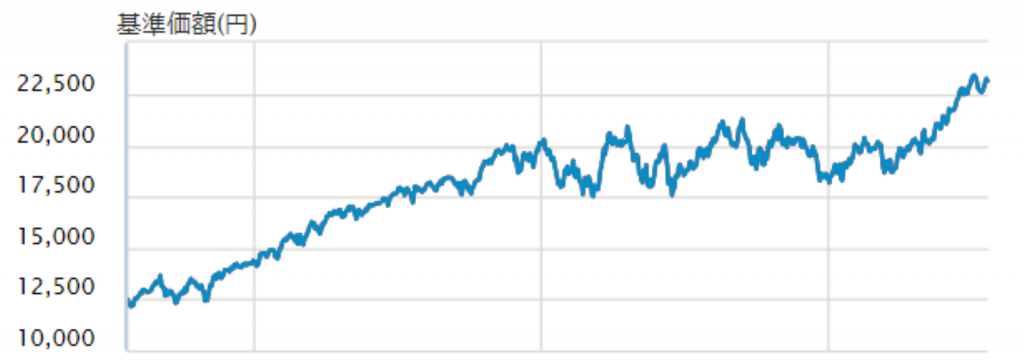

②楽天・全米株式インデックス・ファンド

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

| ファンド名 | 楽天・全米株式インデックス・ファンド |

| 基準価格 | 23,159円 |

| 純資産残高 | 1,037,408百万円 |

| トータルリターン(1年) | 23.18% |

| 信託報酬 (年率・税込) | 0.162%以内 |

| 運用会社 | 楽天投信 |

| 組入銘柄(上位3つ) | アップル:6.50% マイクロソフト:6.00% アマゾン:2.60% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

幅広い米国株式に投資できるのが、「楽天・全米株式インデックス・ファンド」です。

米国株式市場の約4,000銘柄に投資でき、投資対象には中小型銘柄も網羅されているので幅広く分散投資できます。

米国企業全体に投資したい方はこの投資信託が良いね!

米国株式市場の約4000銘柄に投資でき、投資対象には中小型銘柄も網羅されているので幅広く分散投資が可能です。純資産1兆2000億円(2023年12月15日現在)を上回っています。

こんな人におススメ!

- 米国企業に集中的に投資したい方

- 中小型銘柄にも投資をしたい方

- 手数料コストを抑えたい方

\クレカ積立でポイント還元/

- 0.5%~2%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

楽天の投資信託についてもっと詳しく

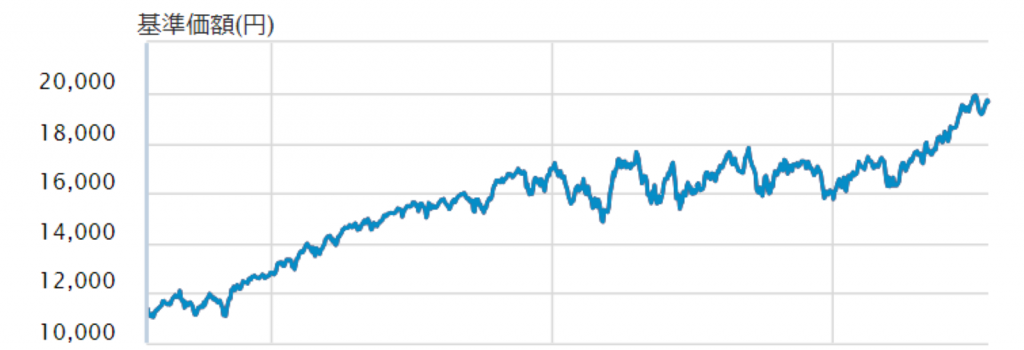

③eMAXIS Slim 全世界株式 (オール・カントリー)

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

| ファンド名 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 基準価格 | 19,656円 |

| 純資産残高 | 1,301,320百万円 |

| トータルリターン(1年) | 21.15% |

| 信託報酬 (年率・税込) | 0.1133%以内 |

| 運用会社 | 三菱UFJ国際投信 |

| 組入銘柄(上位3つ) | アップル:4.60% マイクロソフト:3.60% アマゾン:1.80% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

「eMAXIS Slim 全世界株式 (オール・カントリー)」は、国内・海外先進国・新興国すべてを含む「全世界の株式」に投資できるインデックスファンドです。

世界の約50ヶ国に幅広く分散投資できることから、カントリーリスクを大きく減らして投資が可能です。純資産1兆7000 億円(2023年12月15日現在)を上回っていますよ。

まさに「地域の分散」をバランスよく行っている銘柄だね!

さらにこの銘柄は、経済の移り変わりに合わせて、各地域へ投資する割合、組み入れ銘柄をファンド内で自動的に入れ替えが行われます。

eMAXIS Slimシリーズは業界最低水準の運用コストを目指し続けるので、どのインデックスファンドに投資すべきか悩んでいる方には特におすすめの商品だと言えるでしょう。

「投信ブロガーが選ぶ! Fund of the Year 2022」でも圧倒的な支持を受けて1位を獲得しているワン!

こんな人におススメ!

- 投資を始めたばかりの初心者

- 世界中の国々に分散投資したい方

- コストを抑えたい方

①~③の積立シミュレーション

ここまで紹介してきた以下3つのファンドの過去3年間の平均年率リターンを元に、積立シミュレーションをしてみましょう。

- SBI・V・S&P500インデックスファンド

- 楽天・全米株式インデックス・ファンド

- eMAXIS Slim 全世界株式(オール・カントリー)

※信託報酬は3つの平均値に近い0.13%で計算しています。

つみたてシミュレーション

※信託報酬:0.13%

想定年利で、毎月均等に投資し続けた場合を仮定しています。 実際には、投資信託の年利(運用益)は変動いたしますので、あらかじめご留意ください。

2024年以降のNISA制度では年間360万円、生涯で1,800万円までの投資額(元本)に対する利益が無期限で非課税となります。

本シミュレーションは、将来の運用成果を約束するものではなく、特定の金融商品の取引を推奨し、勧誘するものでもありません。情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

コロナ禍からの回復で市況も良かったから、かなりの想定リターンになっているよ。

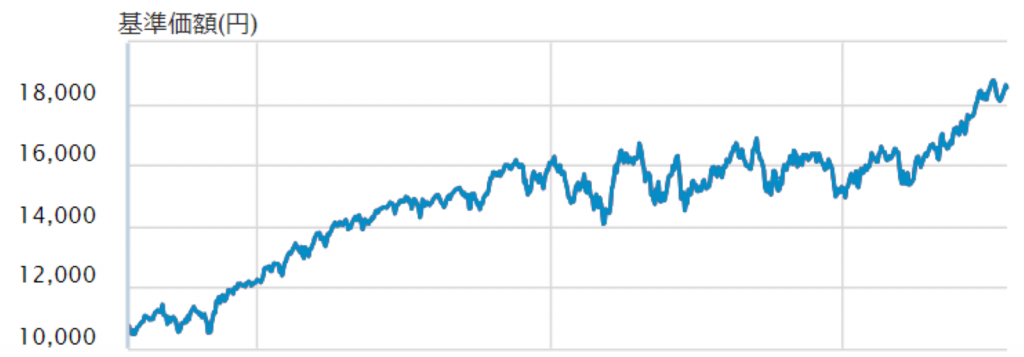

④SBI・全世界株式インデックスファンド 「雪だるま(全世界株式)」

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

| ファンド名 | SBI・全世界株式インデックスファンド「雪だるま(全世界株式)」 |

| 基準価額 | 18,545円 |

| 純資産残高 | 126,890百万円 |

| トータルリターン(1年) | 22.20% |

| 信託報酬(年率・税込) | 0.1102%程度 |

| 委託会社 | SBIアセットマネジメント |

| 組入銘柄(上位3つ) | アップル:3.98% マイクロソフト:3.66% アルファベット:2.03% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

SBI・全世界株式インデックスファンド「雪だるま(全世界株式)」は、日本を含む世界の株式へ投資を行うインデックスファンドです。

マザーファンド受益証券への投資を通じて、FTSEグローバル・オールキャップ・インデックス(円換算ベース)*に連動する投資成果をめざします。

全世界の株式に投資できる投資信託として、eMAXIS Slim 全世界株式(オール・カントリー) がありますが、それよりも信託報酬が安く設定されています。

米国・新興国(米国を除く)・先進国のETFをバランスよく組み込んだファンドなので、少額で分散投資が叶います。

こんな人におススメ!

- 米企業への投資の比重を多くしつつ、全世界へ分散投資したい方

- リスクを抑えたい方

- 手数料コストを抑えたい方

⑤SBI・V・全米株式インデックス・ファンド

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

| ファンド名 | SBI・V・全米株式インデックス・ファンド |

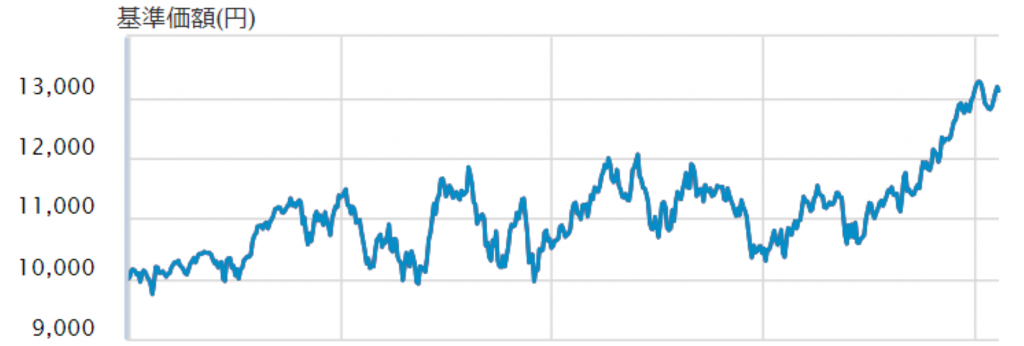

| 基準価額 | 13,119円 |

| 純資産残高 | 172,455百万円 |

| トータルリターン(1年) | 23.13% |

| 信託報酬(年率・税込) | 0.0938%程度 |

| 委託会社 | SBIアセットマネジメント |

| 組入銘柄(上位3つ) | アップル:6.75% マイクロソフト:5.87% アルファベット:3.07% |

| 取扱のある証券会社 | ・SBI証券 ・三菱UFJ eスマート証券 等 |

SBI・V・全米株式インデックス・ファンドは、米国を代表する企業4,000社の株式にまとめて投資します。

アメリカの企業に分散投資したい人には、おすすめのファンドだね!

主としてETF(上場投資信託証券)に投資し、CRSP US トータル・マーケット・インデックス(円換算ベース)に連動する投資成果をめざします。

表内の組入銘柄のほか、アマゾン、フェイスブック、 テスラ、エヌビディアなどが入っています。

こんな人におススメ!

- 多くの米企業に分散投資したい方

- 米企業に集中的に投資をしたい方

- 手数料コストを抑えたい方

\限定キャンペーン実施中/

投資信託、日本株(プチ株含む)、米国株取引が対象!

⑥eMAXIS Slim バランス(8資産均等型)

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

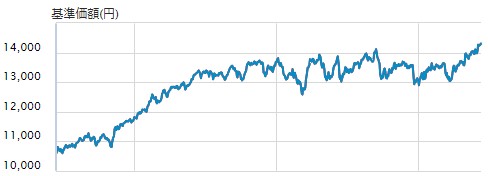

| ファンド名 | eMAXIS Slim バランス(8資産均等型) |

| 基準価額 | 14,692円 |

| 純資産残高 | 211,230百万円 |

| トータルリターン(1年) | 9.49% |

| 信託報酬(年率・税込) | 年率0.143%以内 |

| 委託会社 | 三菱UFJ国際投信 |

| 組入銘柄(上位3つ) | 日本ビルファンド投資法人:0.89% ジャパンリアルエステイト投資法人:0.70% 日本プロロジスリート投資法人:0.67% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

人気の低コストインデックス型ファンドシリーズ「eMAXIS Slim」のバランス型ファンドです。

国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内REIT、先進国REITの8資産に12.5%の割合で投資するものです。

日本と先進国の株式・債券・REITの主要な6資産に加えて、新興国の株式と債券にも投資できるんだ!

各投資対象資産の指数を均等比率で組み合わせた合成ベンチマークに連動する成果をめざして運用を行います。

「投資初心者で大きくリスクを取るのが心配」「資産は減らしたくないがある程度リターンが欲しい」と考えている人におすすめです。

こんな人におススメ!

- 分散投資をしてリスクを抑えたい方

- 資産を減らしたくないがある程度リターンが欲しい方

- 手数料コストを抑えたい方

eMAXIS Slim バランス(8資産均等型)の評判

⑦たわらノーロード 先進国株式<為替ヘッジなし>

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

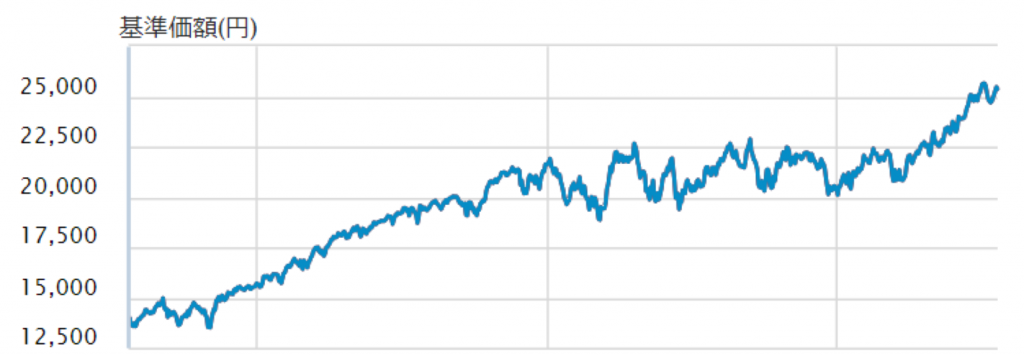

| ファンド名 | たわらノーロード 先進国株式<為替ヘッジなし> |

| 基準価額 | 25,402円 |

| 純資産残高 | 352,148百万円 |

| トータルリターン(1年) | 23.08% |

| 信託報酬(年率・税込) | 年率0.09889%以内 |

| 委託会社 | アセットマネジメントOne |

| 組入銘柄(上位3つ) | アップル:5.57% マイクロソフト:4.40% アマゾン:2.19% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

主として海外の金融商品取引所に上場している株式に実質的に投資し、MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジなし)に連動する投資成果をめざすものです。

たわらノーロード 先進国株式には<為替ヘッジあり>のファンドもありますが、為替ヘッジなしの方が運用成績が良いです。

インデックス運用の信託報酬の中では比較的低水準なので、たわらノーロードはおすすめできる投資信託の一つです。

手数料の金額は長い目で見ると大きな差になるワン!

こんな人におススメ!

- 分散投資をしてリスクを抑えたい方

- 手数料コストを抑えたい方

- 米国を中心に投資したい方

インデックスファンドを多く取り扱っている証券会社

⑧<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

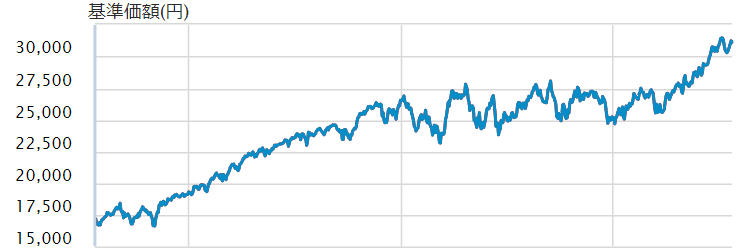

| ファンド名 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド |

| 基準価額 | 31,145円 |

| 純資産残高 | 541,635百万円 |

| トータルリターン(1年) | 23.09% |

| 信託報酬(年率・税込) | 0.09889%以内 |

| 委託会社 | ニッセイアセットマネジメント |

| 組入銘柄(上位3つ) | アップル:5.70% マイクロソフト:4.50% アマゾン:2.20% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

ニッセイ外国株式インデックスファンドは、日本を除く他の主要先進国に投資ができる商品です。

MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジなし)をベンチマークにしていて、これと連動する運用成績を目指すインデックスファンドです。

「投信ブロガーが選ぶ! Fund of the Year2022」では、なんと第二位にランクインしています。

というのもメジャーな投資信託の中で初めて信託報酬の引き下げを実現した、低コストファンドの先駆けとして人気があるようです。

ランキングでも、「長年投資しているから」「愛着がある」といったコメントが多かったよ!

こんな人におススメ!

- 先進国株式に投資をしたい方

- 手数料コストを抑えたい方

- 既に日本株投資をしている方

⑨ニッセイ日経225インデックスファンド

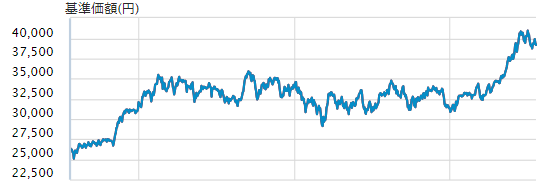

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

| ファンド名 | ニッセイ日経225インデックスファンド |

| 基準価額 | 39,203円 |

| 純資産残高 | 237,802百万円 |

| トータルリターン(1年) | 28.17% |

| 信託報酬(年率・税込) | 0.275% |

| 委託会社 | ニッセイアセットマネジメント |

| 組入銘柄(上位3つ) | ファーストリテイリング:11.20% 東京エレクトロン:6.30% アドバンテスト:4.10% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

日本の株式市場の大きな動きを把握する代表的な指標「日経平均株価」との連動を目指すファンドです。

積立投資枠の対象銘柄の中で、日本株をメインに運用できる投資信託は少ないのが現状です。

そのため、日本株に分散してつみたて投資をしたい方や、外国株をメインにポートフォリオを組んでいる方のリスクヘッジとして組み入れるのがおすすめです。

こんな人におススメ!

- 日本株をメインに分散投資したい方

- 既に外国株投資をしている方

- 手数料コストを抑えたい方

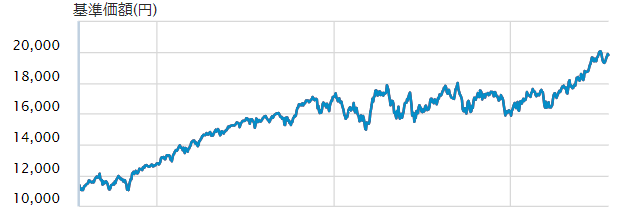

⑩eMAXIS Slim 全世界株式(除く日本)

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

| ファンド名 | eMAXIS Slim 全世界株式(除く日本) |

| 基準価額 | 19,821円 |

| 純資産残高 | 289,132百万円 |

| トータルリターン(1年) | 20.93% |

| 信託報酬(年率・税込) | 0.1133%以内 |

| 委託会社 | 三菱UFJ国際投信 |

| 組入銘柄(上位3つ) | アップル:4.80% マイクロソフト:3.80% アマゾン:1.90% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

このファンドは、日本を除く世界の株式に投資することができる商品です。

なぜわざわざ日本株式が除かれてるの?

同じeMAXIS Slimでも、オール・カントリーや先進国株式は日本株の割合も含まれています。

日本株に個別株投資していたり、すでに日本株メインの投資信託を保有している方にとって相性のいいファンドです。

こんな人におススメ!

- 既に日本株投資をしている方

- 世界中の国々に分散投資したい方

- 手数料コストを抑えたい方

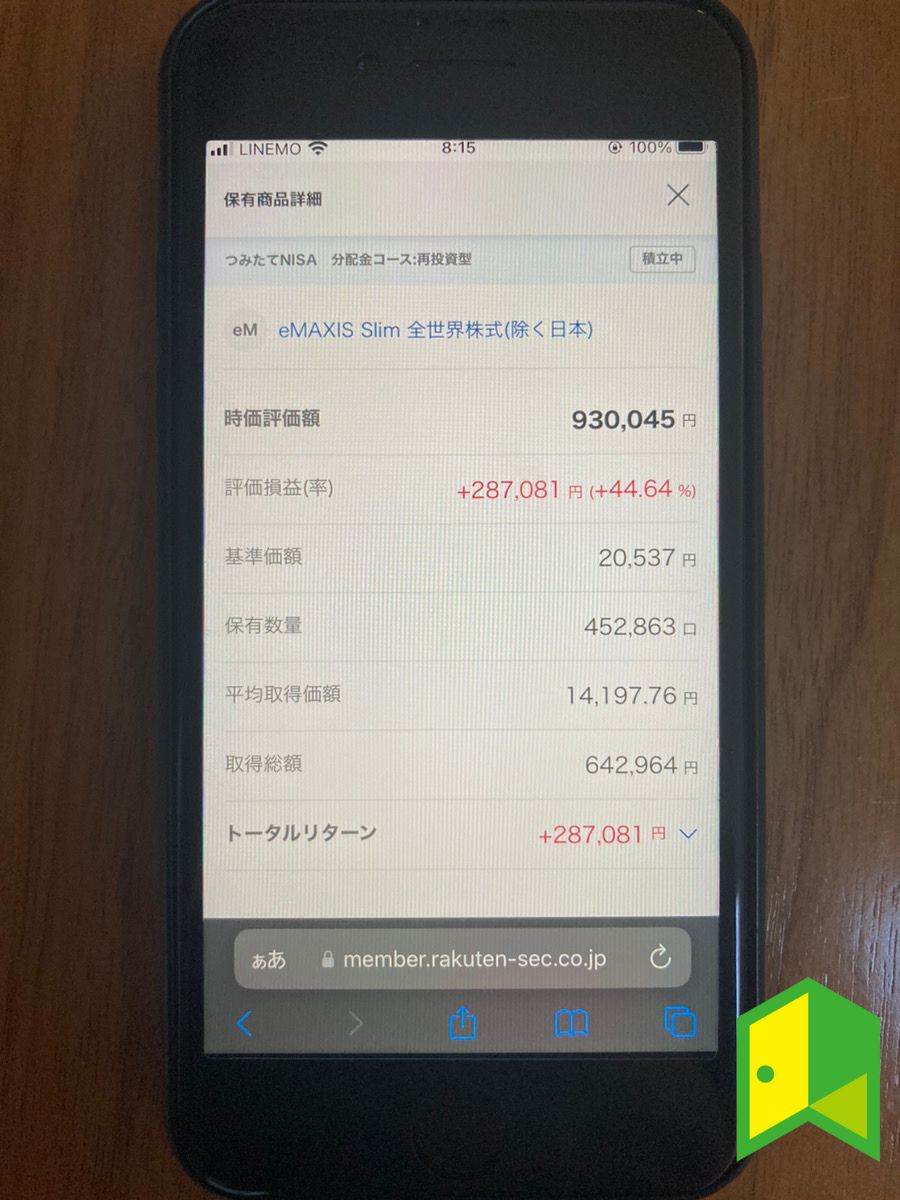

実際に楽天証券のNISAで積立投資しているeMAXIS Slim 全世界株式(除く日本)のリターン

編集部メンバーが、eMAXIS Slim 全世界株式(除く日本)を楽天証券でつみたてNISAを利用し実際に投資しています。

現状(2023年9月)の評価額やトータルリターンは以下の通りです。

- 時価評価額:930,045円

- 取得総額:642,964円

- トータルリターン:+287,081円(投資期間:4年2ヶ月)

eMAXIS Slim 全世界株式(除く日本)を選び、NISAでコツコツ投資をすることで利益がしっかり出ていることがわかります。

NISAを始めて約4年です。

eMAXIS Slim 米国株式(S&P500)と並行して積立投資を開始して、現在は月5,000円~10,000円をeMAXIS Slim 全世界株式(除く日本) に割り当てて積み立てています。

つみたてNISAでおすすめの組み合わせ【ポートフォリオ】

銘柄って一つだけでいいの?

「全世界株式型」などの投資信託を購入すれば、すでに何百や何千という企業に分散投資されているため、無理に複数のファンドを購入する必要はありません。

しかし、インデックスファンドは指数に連動するだけなのでつまらないと考えている方もいるでしょう。

そんな方は、インデックスファンドとアクティブファンドを組み合わせてみることをおすすめします。

インデックスファンドとアクティブファンドは互いに異なった動きをするため、適切なバランスで組み込めば安定した資産運用ができるのです。

安定資産とリスク資産を組み合わせることで、より効果的な分散投資の実現を可能にしているワン!

ただし、あくまでも「全世界株式型」をメインにし、アクティブファンドの配分比率は抑え気味にしましょう。

インデックスファンド90、アクティブファンド10とかがよさそうね!

あわせて読みたい

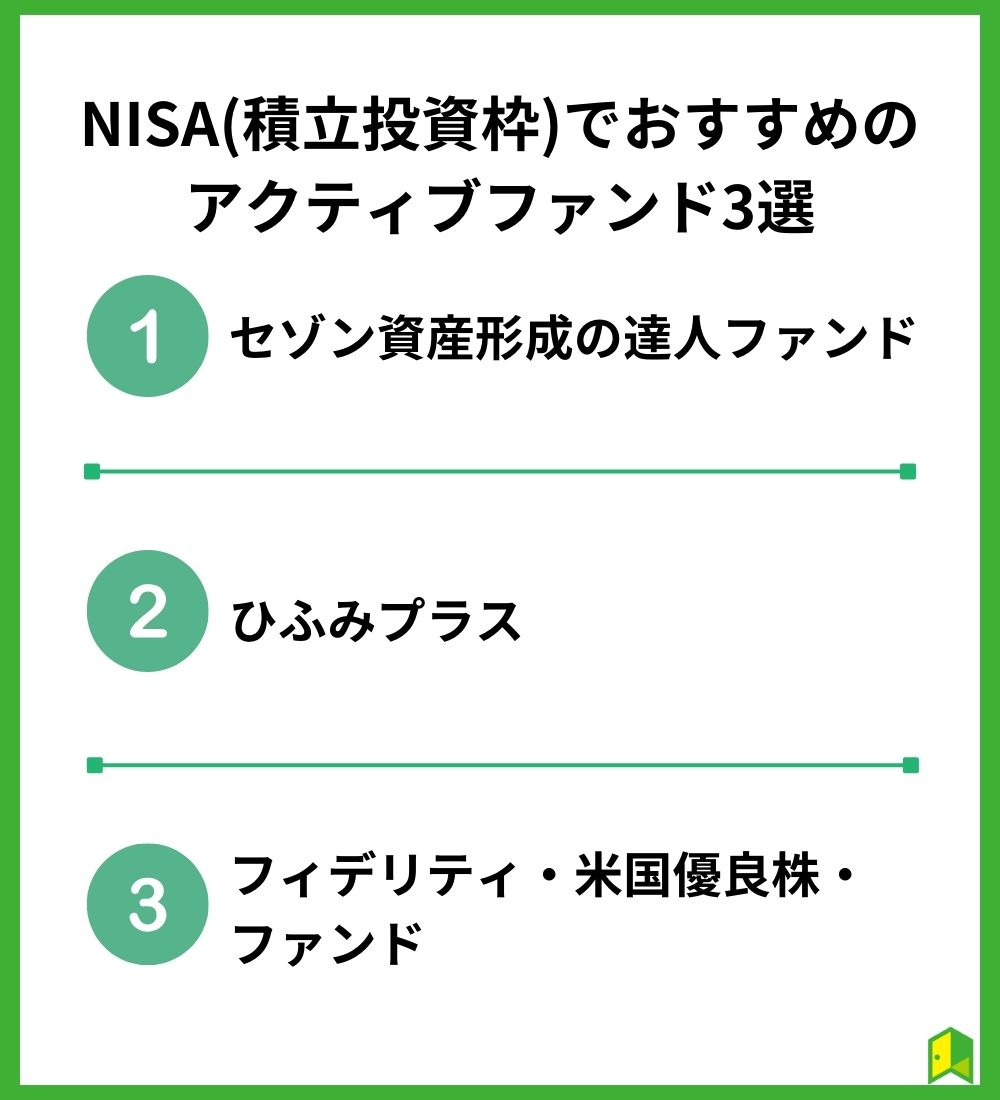

NISA(積立投資枠)でおすすめのアクティブファンド3選

NISA(積立積立投資枠)の対象となる投資信託266本のうち、アクティブファンドは41本です。(2023年12月21日地点)

いずれも金融庁が設けた基準をクリアした商品だワン!

ここでは初心者向けの銘柄3選をご紹介します。

それぞれ詳しく見ていきましょう。

つみたてNISAにおすすめのアクティブファンド3選

- セゾン資産形成の達人ファンド

長期的な視点で個別銘柄の調査を行うファンド。世界の株式に分散投資できる。 - ひふみプラス

主に日本の成長企業に投資をするファンド。「R&I ファンド大賞2021」受賞。 - フィデリティ・米国優良株・ファンド

米国の取引所に上場する、国際的な優良企業や将来の優良企業に投資。

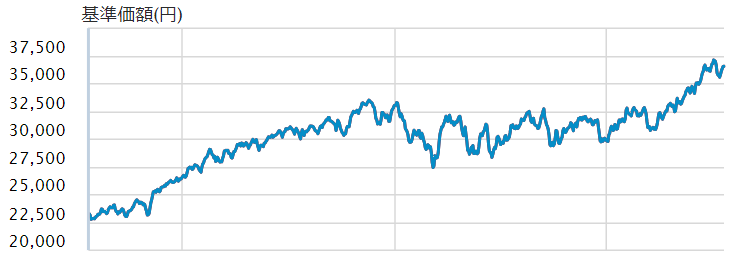

①セゾン資産形成の達人ファンド

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

| ファンド名 | セゾン資産形成の達人ファンド |

| 基準価格 | 36,568円 |

| 純資産残高 | 268,639百万円 |

| トータルリターン(1年) | 22.16% |

| 信託報酬(年率・税込) | 1.34%±0.2%程度 |

| 委託会社 | セゾン投信 |

| 組入銘柄(上位3つ) | 商船三井:0.45% トヨタ自動車:0.39% パナソニック:0.34% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 等 |

セゾン資産形成の達人ファンドの投資先は世界中の投資信託証券であり、各会社の資産規模や運用実績などをリサーチし投資を行います。

複数のファンドへの投資を通じて、世界各国の株式に実質的に分散投資できるのです。

アメリカの比重が低く、欧州や新興国(特に中国・インド)の比重が高めで、現在注目のインドなどに投資が可能です。

こんな人におススメ!

- 長期的に運用をしたい方

- 世界中の国々に分散投資したい方

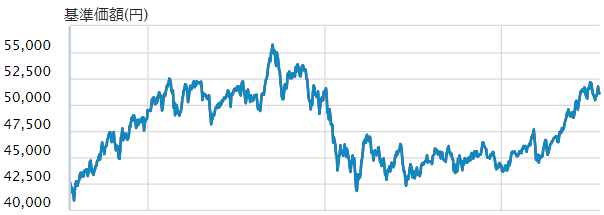

②ひふみプラス

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

| ファンド名 | ひふみプラス |

| 基準価格 | 51,114円 |

| 純資産残高 | 517,753百万円 |

| トータルリターン(1年) | 18.00% |

| 信託報酬(年率・税込) | 1.078%(税込) |

| 委託会社 | レオス・キャピタルワークス株式会社 |

| 組入銘柄(上位3つ) | 東京エレクトロン:2.45% 楽天銀行:2.30% ソニーグループ:2.04% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

実際の投資家の声も見てみましょう。

ひふみプラスの評価

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:2

長期投資おすすめ度:4 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:4

長期投資おすすめ度:5 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:4

長期投資おすすめ度:4 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:3

長期投資おすすめ度:4 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:2

長期投資おすすめ度:4 リターン期待度:3

|

ひふみプラスはレオス・キャピタルワークス株式会社が提供している投資信託の1つで、 日本の成長企業の投資をするアクティブファンドです。

直近では大型株や米国株にも資金をシフト中で、海外株式も12%程度組み入れているよ!

信託報酬・純資産総額ともに、アクティブファンドの中でも高いパフォーマンスを記録しています。

全く同じ運用方法・投資銘柄に「ひふみ投信」がありますが、レオス直販のひふみ投信に対し、ひふみプラスはSBI証券、楽天証券など多くの金融機関で取り扱われています。

「海外の株にも興味があるけど、やはり日本株も応援したい」という方は、買付を検討してみましょう。

日本を代表するアクティブファンド。日本の成長企業に投資しており、藤野氏が運用責任者に復帰し今後に期待です。

こんな人におススメ!

- 日本株に投資をしたい方

- 中長期的に運用したい方

- 他の商品と合わせて投資をしたい方

③フィデリティ・米国優良株・ファンド

SBI証券公式HPより引用

| 項目 | データ |

|---|---|

| ファンド名 | フィデリティ・米国優良株・ファンド |

| 基準価格 | 45,386円 |

| 純資産残高 | 89,157百万円 |

| トータルリターン(1年) | 25.43% |

| 信託報酬(年率・税込) | 1.639%以内 |

| 委託会社 | フィデリティ投信 |

| 組入銘柄(上位3つ) | アルファベット:4.30% マイクロソフト:3.70% アマゾン・ドット・コム:3.40% |

| 取扱のある証券会社 | ・SBI証券 ・楽天証券 ・マネックス証券 ・三菱UFJ eスマート証券 ・松井証券 等 |

フィデリティ・米国優良株・ファンドは、長い間にわたって運用が継続している実績のある投資信託で、米国の取引所に上場されている株式を主要な投資対象とします。

独自の個別企業分析により、国際的な優良企業や将来の優良企業に投資を行ないます。

米国株に投資したい人にはおススメだね!

インデックス型ではなく、アクティブ型で米国株に投資したいという方には最適なファンドと言えるでしょう。

また、このファンドでは為替ヘッジを行っていません。

そのため、円安になれば実質的に値上がりしますし、円高になれば実質的に値下がりする点には注意しましょう。

アクティブ型で米国株に投資したいという方には最適なファンドです。(純資産:2023年12月14日 1,000億円)

こんな人におススメ!

- 米国株に投資をしたい方

- 他の商品と合わせて投資をしたい方

\クレカ積立でポイント還元/

- 0.5%~2%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

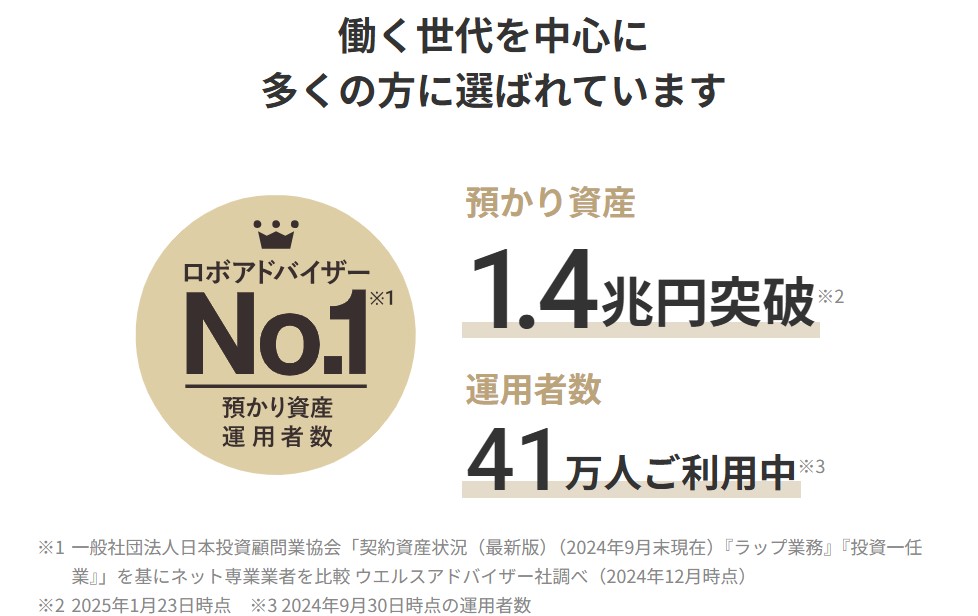

手軽にNISAを始めるならウェルスナビ

NISAの積立投資枠もいいけど、もっと手軽にNISAで資産運用できない?

積立投資枠は自分で投資商品を選んで運用する必要があり、ある程度の投資知識や手間を要します。

ですがロボアドバイザーの「ウェルスナビ」なら、面倒な資産運用を全自動でおまかせ可能。

ウェルスナビの「おまかせNISA」は自動積立を利用できるため、NISAの積立投資枠同様の効果を期待できます。

普段は忙しくて、投資の勉強や資金管理ができない会社員や専業主婦にもおすすめです。

最低1万円から、気軽に運用できるのが魅力だワン!

\口座開設で1,000円プレゼント/

いろはにマネー経由でWealthNaviの口座開設をすると、1,000円プレゼントのタイアップ特典実施中!

以下のボタンからタイアップページへアクセスできます。

*詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

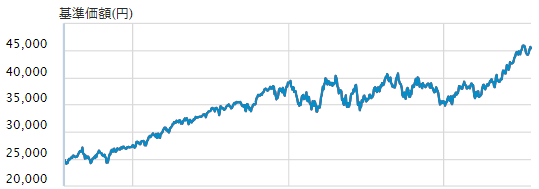

実際にウェルスナビで3年以上投資してわかったリターン

編集部メンバーは実際にウェルスナビを利用しており、2020年3月から継続して投資しています。

現状(2024年1月)のトータルリターンは以下のとおりです。

- 運用開始日:2020年3月18日

- 運用日数:1387日目(3年10ヶ月)

- トータルリターン:+34.99%

リスク許容度はもっとも高い「5」で運用しており、長期的に継続することで安定した利益を出せていることがわかります。

個別株投資や投資信託と並行して運用しており、現在は毎月2万円を積み立てています。

長期運用を続けるほど、手数料が安くなる仕組みもあって嬉しいです。

つみたてNISAにおすすめの証券会社

NISAで積立投資を始めたいけど、どの証券会社を利用すればいい?

NISAで積立投資の運用をする場合は、金融機関に口座を開設する必要があります。

以下は証券会社の比較表です。

中でもネット証券は手数料が低く、初心者でもつかいやすいことから人気を集めており、おすすめしたいネット証券は以下の通り。

- SBI証券

→投資信託の取扱数が豊富で、ランキングから選択できる - 楽天証券

→楽天ポイントがたまる・つかえる。NISA口座数は国内No,1! - マネックス証券

→クレカ積立の還元率が業界最高水準 - 松井証券

→創業100年以上の安心と実績 - 三菱UFJ eスマート証券

→Pontaポイントがたまる・つかえる

それぞれの特徴を以下で詳しく解説します。

SBI証券

SBIグループは2024年7月時点で国内初となる証券総合口座1,300万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

「いろはにマネー」の独自調査でも、本当におすすめしたい証券会社No.1に選ばれているなど、評判が良い証券会社です。

「2024年 オリコン顧客満足度®ランキング ネット証券」でも、15度目の総合1位を受賞しているワン!

そんなSBI証券のNISA積立投資は、毎日と毎週コースがあるので、基本の毎月コースよりもきめ細かく「時間分散投資」ができます。

また、三井住友カードを使った「クレカ積立」を設定すれば、自動で積立投資ができます。

クレカ積立をすればVポイントも貯まるので、お得に老後の資産形成ができますよ。

低コストな商品を多く取り扱っているSBI証券は、あなたの資産を増やすパートナーになってくれるでしょう。

低コストで人気の「SBI・V・S&P500」を取り扱っているのも選ばれる理由だワン!

Hさん/男性/60代

IPO投資:5

米国株投資 :5 NISA :5 日本株投資 :5 上級者・取引ツール: 4

|

ふくさん/女性/50代

IPO投資:4

米国株投資 :5 NISA :5 日本株投資 :5 上級者・取引ツール: 4

|

Yさん/男性/30代

IPO投資:4

米国株投資 :5 NISA :5 日本株投資 :5 上級者・取引ツール: 4

|

Mさん/男性/10代

IPO投資:3

米国株投資 :5 NISA :4 日本株投資 :5 上級者・取引ツール: 4

|

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

あわせて読みたい

楽天証券

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で2年連続1位、NISA口座のシェアは国内No.1と、今話題の証券会社です。

最大の強みである『楽天経済圏』を活かし、お得に資産形成ができます。

楽天ポイントを使って投資できるのは嬉しいな!

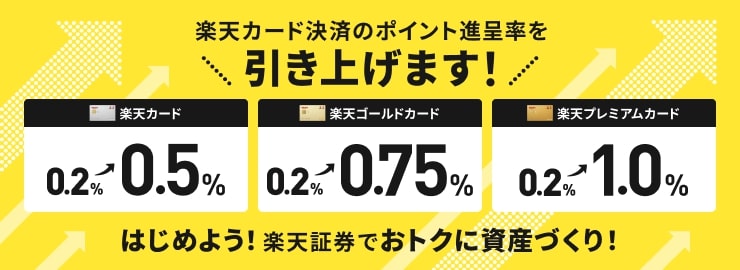

- 楽天カードによる決済で最大1%のポイント還元

- 楽天キャッシュによる決済で、0.5%還元

- 貯まったポイントは投資信託の買い付けに使える

また、楽天証券は口座開設をするだけで日経テレコン(楽天証券版)がタダで読めるので、投資銘柄の情報収集も効率的にできますよ。

楽天証券は、投資信託の積立の引落に楽天カードクレジット決済を利用すると、決済額に応じて楽天ポイントが付与されます。さらに楽天の投信クレカ積立のポイント進呈率もアップしたワン!

実際の楽天証券NISA(つみたて投資枠)の画面

わかりやすい画面で直感的に操作できる点が特徴です。

積立している銘柄ごとに現在の評価額などもわかるので、初心者の方でも始めやすい印象です。

Mさん/男性/30代

IPO投資:4

米国株投資 :5 NISA :5 日本株投資 :4 上級者・取引ツール: 5

|

Tさん/女性/50代

IPO投資:3

米国株投資 :4 NISA :5 日本株投資:5 上級者・取引ツール: 5

|

Sさん/男性/40代

IPO投資:5

米国株投資 :4 NISA :3 日本株投資 :3 上級者・取引ツール: 5

|

\無料で口座開設/

楽天証券ならスマホで簡単に「NISAでつみたて投資」ができます。

楽天カード・楽天キャッシュを活用すれば楽天ポイントもザクザク貯まる!

あわせて読みたい

楽天の投信クレカ積立のポイント進呈率UP!

楽天証券は2023年4月には投信積立の楽天カードでのクレジットカード決済において、ポイント還元率を最大1%に引き上げることを発表しました。

この変更は、2023年6月の積立購入分から適用されます。

これは嬉しいニュースだね!

楽天証券の投信積立の決済手段は以下のとおりです。

▼横にスクロールして詳細を見ることができます。

| 楽天キャッシュ(電子マネー) | 楽天カードクレジット決済 | 証券口座(楽天銀行マネーブリッジ) | その他金融機関 | |

|---|---|---|---|---|

| 設定可能上限額 | 50,000円/月間 | 100,000円/月間 | 原則なし | 原則なし |

| ポイント還元率 | 楽天キャッシュ利用時に一律0.5% | 積立金額の0.5%~1% | なし | なし |

| 積立指定日 | 毎月1日~28日から選択できる | 毎月1日、8日 (選択不可) | 毎月1日~28日から選択できる | 毎月7日、24日から選択できる |

| ポイント投資・SPU | 対象 | 対象 | 対象 | 対象外 |

投資信託のつみたて(積立)をするなら楽天が良さそう!

\クレカ積立でポイント還元/

- 0.5%~2%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

マネックス証券

マネックス証券では、マネックスカードを使って毎月積立投資をすると、カード決済額に対して1.1%の「マネックスポイント」が貯まります。

クレカ積立によるポイント還元サービスは主要ネット証券で実施していますが、年会費(実質)無料のクレジットカードのなかでマネックスカードの還元率はトップレベルに高いです。

以下の表は、毎月5万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段 | ポイント還元率 | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 6,600 | 66,000 | 132,000 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 3,000 | 30,000 | 60,000 |

| 楽天証券 | 楽天カード | 0.5% | 3,000 | 30,000 | 60,000 |

20年の運用で2倍以上の差が生まれるんだね!

積立投資は長期の運用を前提としているので、こうしたポイント還元の恩恵も比較に入れておくべきです。

このように、マネックス証券のNISAは、ポイント還元を重視したいという人に最もおすすめと言えます。

男性/40代/会社員

投資歴:3年以上5年未満

取引手数料への満足度:5

取引商品・銘柄数への満足度:2 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:3 情報量への満足度への満足度:3

|

男性/40代/会社員

投資歴:10年以上

取引手数料への満足度:4

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:4 情報量への満足度への満足度:4

|

男性/40代/個人事業主・フリーランス

投資歴:1年未満

取引手数料への満足度:3

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:4 情報量への満足度への満足度:4

|

女性/50代/主婦(夫)

投資歴:1年未満

取引手数料への満足度:3

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:4 サポートの手厚さへの満足度:4 情報量への満足度への満足度:5

|

男性/40代/会社員

投資歴:5年以上10年未満

取引手数料への満足度:2

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:5 サポートの手厚さへの満足度:3 情報量への満足度への満足度:4

|

男性/30代/会社員

投資歴:3年以上5年未満

取引手数料への満足度:4

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:4 サポートの手厚さへの満足度:4 情報量への満足度への満足度:4

|

男性/30代/会社員

投資歴:10年以上

取引手数料への満足度:5

取引商品・銘柄数への満足度:3 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:4 情報量への満足度への満足度:3

|

男性/40代/会社員

投資歴:3年以上5年未満

取引手数料への満足度:3

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:4 情報量への満足度への満足度:5

|

男性/30代/会社員

投資歴:10年以上

取引手数料への満足度:3

取引商品・銘柄数への満足度:3 取引ツールやアプリへの満足度:2 サポートの手厚さへの満足度:3 情報量への満足度への満足度:3

|

女性/40代/事業主・フリーランス

投資歴:1年以上3年未満

取引手数料への満足度:5

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:4 サポートの手厚さへの満足度:3 情報量への満足度への満足度:5

|

\キャンペーン実施中/

dカード積立とショッピング利用で最大10%のdポイントが

還元されるキャンペーンを実施中!

松井証券

松井証券は日本初のインターネット証券で、今でも革新的なサービスを開発し続けています。

25歳以下は株式手数料が無料、業界最安水準の一日信用取引手数料など、本格的な個別株投資をしたい方に人気の証券会社です。

保有中にかかる手数料については、低コストな商品を厳選しているなど利用者目線で運営されているのも魅力ですね。

信託報酬(税抜)のうち松井証券の受取分の上限を0.3%に抑えることをルール化したサービス「投信毎月ポイント・現金還元サービス」を実施。

0.3%を超える部分は、投資家に松井証券ポイントまたは現金を毎月還元してくれます。

しかもポイント受け取りを選べば、還元率が現金受け取りよりも10%お得になります。

松井証券ポイントは、Amazonギフト券や3,000種類以上の商品と交換できて、投資信託の積立にも使えるよ!

操作方法で迷った時は、専用ダイヤルから丁寧にサポートしてくれるワン!

|

男性/50代/会社員

投資歴:10年以上

取引手数料への満足度:5

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:2 サポートの手厚さへの満足度:3 情報量への満足度への満足度:4

|

男性/40代/会社員

投資歴:5年以上10年未満

取引手数料への満足度:5

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:4 サポートの手厚さへの満足度:3 情報量への満足度への満足度:3

|

男性/50代/個人事業主・フリーランス

投資歴:5年以上10年未満

取引手数料への満足度:5

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:5 サポートの手厚さへの満足度:3 情報量への満足度への満足度:4

|

男性/30代/会社員

投資歴:1年以上3年未満

取引手数料への満足度:4

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:5 サポートの手厚さへの満足度:5 情報量への満足度への満足度:5

|

男性/50代/無職・定年済

投資歴:10年以上

取引手数料への満足度:4

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:5 情報量への満足度への満足度:5

|

男性/30代/会社員

投資歴:1年以上3年未満

取引手数料への満足度:4

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:3 情報量への満足度への満足度:4

|

松井証券について詳しく知りたい方は「【危ない?】松井証券の評判・口コミは?手数料は高い?メリット・デメリットを徹底調査」の記事を参考にしてみてください。

三菱UFJ eスマート証券

三菱UFJ eスマート証券は、三菱UFJフィナンシャルグループ×KDDIの証券会社です。

プチ株(単元未満株)を取り扱っているので数百円から投資ができるだけでなく、Pontaポイントで投資を行うこともできるので、投資初心者に人気の証券会社です。

またPontaポイントをためることもでき、投資信託の月間平均保有額が24,000円以上なら、月間平均保有残高に応じて、最大0.24%のPontaポイントが加算される仕組みもあります。

| 月間平均保有残高 | 100万円未満 | 100万円以上3,000万円未満 | 3,000万円以上 |

| 通常銘柄ポイント加算率(年率) | 0.05% | 0.12% | 0.24% |

| 指定銘柄ポイント加算率(年率) | 0.005% | 0.005% | 0.005% |

※指定銘柄は月間平均保有残高24万円以上

三菱UFJ eスマート証券で投資信託を保有することでPontaポイントをため、たまったポイントを投資信託購入代金に充てるというサイクルは魅力的ですね。

さらにauPAYカードで「クレジットカード積み立て」行うことで、毎月の投資信託の積立金額の1%がポイント還元されます。

話題のNISAにも対応しているワン!

また、三菱UFJ eスマート証券は手数料割引サービスが充実しています。

- auで株式割:auIDの登録で、現物および信用取引の手数料が1%割引

- au割+:三菱UFJ eスマート証券でKDDIの株式を100株以上保有すると、現物および信用取引の手数料が最大15%割引

※保有株数、および保有期間によって割引率が異なる - シニア割引:50歳以上が対象で、現物株式手数料・信用取引手数料が年齢に応じて2~4%割引

- NISA割:NISA口座を開設している人が対象で、三菱UFJ eスマート証券のNISA口座の現物株式手数料と信用取引手数料が最大5%割引

- 株主推進割引:三菱UFJフィナンシャルグループ株式等の現物株式手数料が最大10%割引

NISAも現物取引もどちらも挑戦したい人には魅力的な内容ね!

男性/30代/会社員

投資歴:1年未満

取引手数料への満足度:4

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:5 サポートの手厚さへの満足度:3 情報量への満足度への満足度:4

|

男性/40代/会社員

投資歴:3年以上5年未満

取引手数料への満足度:5

取引商品・銘柄数への満足度:2 取引ツールやアプリへの満足度:1 サポートの手厚さへの満足度:3 情報量への満足度への満足度:3

|

男性/40代/会社員

投資歴:5年以上10年未満

取引手数料への満足度:5

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:4 サポートの手厚さへの満足度:4 情報量への満足度への満足度:5

|

男性/40代/会社員

投資歴:5年以上10年未満

取引手数料への満足度:3

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:4 サポートの手厚さへの満足度:5 情報量への満足度への満足度:5

|

男性/30代/会社員

投資歴:1年以上3年未満

取引手数料への満足度:2

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:5 サポートの手厚さへの満足度:4 情報量への満足度への満足度:4

|

男性/40代/会社員

投資歴:1年以上3年未満

取引手数料への満足度:3

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:3 情報量への満足度への満足度:3

|

\投資初心者におすすめ/

三菱UFJ eスマート証券なら手数料割引サービスが充実しており、お得に投資が可能!

Pontaポイントが使えたり、100円から株式投資ができるなどメインの証券口座としてもおすすめです。

三菱UFJ eスマート証券について詳しく知りたい方は「三菱UFJ eスマート証券のメリット4選!デメリットや手数料も紹介【儲かる?】」の記事を参考にしてみてください。

つみたてNISAを成功させる3つのコツ

ここまでNISAの積立投資枠のおすすめ銘柄や組み合わせを解説してきました。

でも、NISAで積立投資を成功させる方法も知りたいな…

ここでは積立投資を利用して後悔しないために、運用がうまくいきやすくなる3つのコツについて解説します。

以下で詳しく解説します。

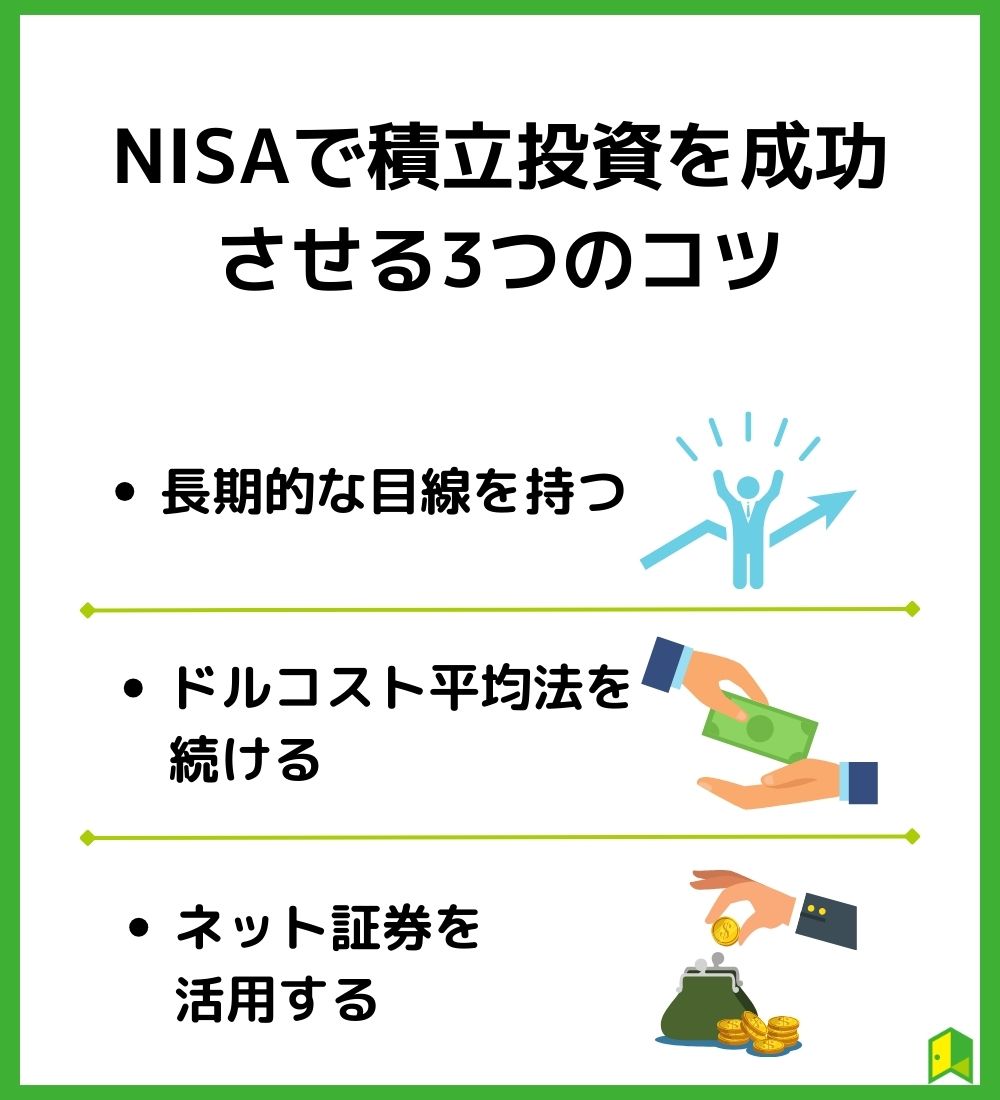

長期的な目線を持つ

NISAで積立投資を利用するときは、長期的な目線をもって運用しましょう。

というのも、短期的に見ると元本割れをする可能性がありますが、アメリカの株式に連動するインデックスに10~20年といった長期的な目線で運用すると、過去のデータ上だと元本割れしないためです。

アメリカの代表的な株価指数であるS&P500に連動するVOOの株価チャートを見てみましょう。

直近ではやや値下がりしているものの、きれいな右肩上がりのチャートを描いています。

注目すべきなのは、このS&P500指数はどの20年間を切り取っても、プラスのリターンを得られているということです。

スゴイ!これなら安心して投資できそうだ!

あくまで過去のリターンの話で、未来の保証ではないから注意が必要だワン!

とはいえ、これまでの実績から考えるとつみたてNISAを活用して長期投資をするメリットは十分にあると言えるでしょう。

今日買って一か月後の株価が下がって含み損になっていても気にすることなく、コツコツと投資を続けられる人が将来リターンを得やすくなるのです。

監修者のポイント

ドルコスト平均法を続けましょう!

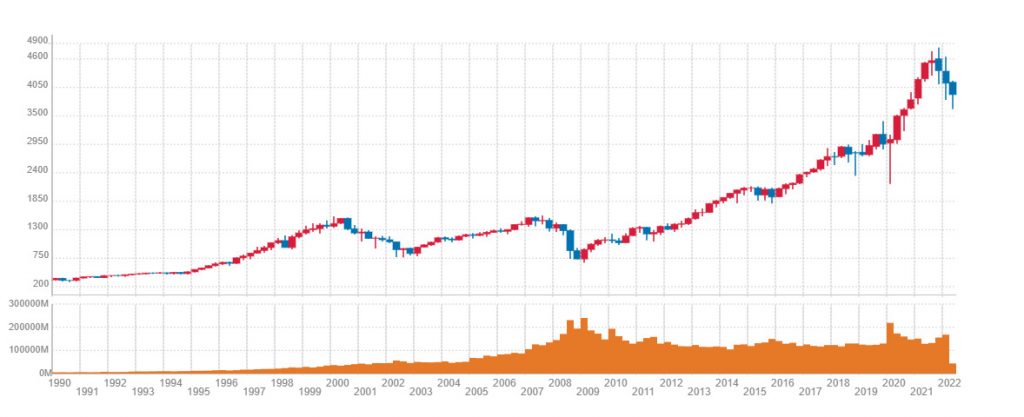

ドルコスト平均法は、商品の値動きにかかわらず毎月一定額を積立投資していく方法のことです。

この方法で積立投資すると、価格が高いときは少量しか購入できませんが、逆に価格が安いときは多く購入することができます。

その結果、購入単価が平準化されるので、安いときに買いそびれる、高いときに多く投資してしまう、といった心配がなくなります。

ドルコスト平均法を続ける

ドルコスト平均法は、定額で長期に渡り商品を購入することで、時間を分散し、短期のマーケットトレンドの影響を抑える手法です。

積立投資では毎月定額積立するため、自然にドルコスト平均法を実践でき、リスク分散ができます。

大きく下がったときには、つい不安になって投資額を減らしてしまいがちですが、たくさん購入できると考えてドルコスト平均法を続けましょう。

基準価額とは投資信託の株価のようなものだワン!

例えば毎月3万円ずつ購入する場合…

基準価額が1万円の月は 3万円÷1万円=3単位購入できる。

基準価額が3千円の月は 3万円÷3千円=10単位購入できる。

暴落しないか不安だったけど、むしろ基準価額が低いときこそチャンスになるのね!

もちろん、会社の昇給や副業がうまくいき収入が増えた方は、投資額を増やしていくのは問題ありません。

大事なのは、相場を読んで投資額を変動させるのではなく、家計の状況と照らしあわせて投資額を決めることです。

ネット証券を活用する

ネット証券を活用することも忘れないようにしましょう。

なんでネット証券がいいの?

ネット証券は取扱銘柄数が多く、少額から投資もできます。

また、NISAで積立投資だけでなく個別株投資なども検討している方は、取引手数料が安いネット証券をつかわない手はありません。

手数料をかければパフォーマンスがよくなるわけではないので、手数料はなるべく安いところを選ぶべきです。

つみたてNISAのおすすめ銘柄に関するよくある質問

NISAについてまだ気になっていたことが残っている…

ここからはNISA(積立投資枠)に関連するよくある質問についてお答えします。

以下で詳しく解説します。

Q.NISA(積立投資枠)はどこの証券会社でするのが一番いいですか?

SBI証券が最もおすすめです。

NISAで購入できる銘柄もネット証券最多で、つかい勝手も良い証券会社です。

NISA以外の取引も充実している証券会社なので、ぜひ検討してみてください。

SBI証券と楽天証券は商品が充実しているため、口座開設しておいて間違いないですよ。

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

Q.NISA(つみたて投資枠)は銘柄をいくつ買うといいですか?

積立投資枠の対象となる投資信託は、「長期・積立・分散投資」に適した商品として金融庁に認められています。

そのため、一つの投資信託でも十分と言えます。

投資に慣れてきたから他の銘柄も組み合わせたい!

いくつか組み合わせたい方は、全世界インデックス×アクティブファンド、米国株インデックス×新興国インデックスなどの組み合わせにしてみるのもおすすめです。

ただ、3つや4つに分けると一つの銘柄に投資できる金額がかなり減るため、多くても2つにしておきましょう。

資金によって違ってきます。しかし、はじめは1つか2つ。その後慣れてきたら銘柄数を増やしていけば良いでしょう。

Q.NISAはいつ始めるのがいいですか?

早めに始めるのがいいでしょう。

早めに始めほど運用期間が長くなり、複利の効果が増すので、大きな利益を狙いやすくなります。

複利の効果とは、資産運用で得た利益を再び運用にまわすことで、利益が利益を生む効果のことなんだワン!

また、非課税枠分が残らないように年の始まりの1月に始めるのがおすすめです。

Q.積立投資はほったらかしでも大丈夫?

NISAは無理のない範囲で積立買付を設定しておけば、基本的にほったらかしでも問題はありません。

しかし、経済状況は人によって変動する場合もあるため、あらかじめ決めた積立額では資金の用意が難しくなったり、逆に積立額を増やせる場合もあるでしょう。

そのため毎月の積立額は定期的に見直して、資産運用に回す額を考えていくことも大切です。

無理のない範囲で投資に回そう!

Q.積立投資枠の銘柄でおすすめの組み合わせは?

値動きの異なる銘柄を組み合わせれば、さらなる利益を見込める可能性があります。

例えば、インデックス型とアクティブ型の投資信託を組み合わせることで、リスクを抑えつつインデックス投資以上の利益を狙うことができます。

しかし、積立投資枠対応の投資信託なら、一つの銘柄でも十分に分散投資ができます。

世界中の大型銘柄に投資するeMAXIS Slim 全世界株式 (オール・カントリー)や、株式の他に債券やREITなどの8資産に投資するeMAXIS Slim バランス(8資産均等型)に投資をするのがおすすめです。

監修者目線でも全世界株式(オール・カントリー)インデックスはもちろん、新NISAからNTT株や高配当のETFもおすすめですよ。

【まとめ】NISA(つみたて投資枠)は初心者におすすめ!

初心者の僕も、長期投資を意識してNISAで積立投資を始めてみようかな!

積立投資枠のおすすめ銘柄を中心に、成功させるコツなどを解説してきました。

最後に、この記事の重要なポイントを3つにまとめます。

- NISA(積立投資枠)で選ぶべき銘柄は「長期で成長が見込めるもの」

- おすすめ銘柄は米国株式や全世界株式に連動するインデックス・ファンド

- NISAを始めるなら証券会社の口座開設から行おう

毎月少しずつでもNISAを活用していきましょう。まずはインデックス型の積立投資をおすすめします。

慣れてくれば、アクティブ型や個別銘柄などを増やしていくと良いでしょう。

この記事を読んで「NISAで積立投資をはじめてみたい!」と思った方は、証券会社の口座開設から始めましょう!

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

◆3,000人以上が登録中!

いろはにマネーの会員(無料)限定サービスでは、

- 「円安時代の投資術」「年代別NISA人気商品」など、お金・投資の電子書籍が無料で読み放題📚

- 24時間相談できる「投資のお悩みチャット」を無料で使える💡

- 会員限定のAmazonギフト券プレゼント情報が届く✉

まずはメールアドレスを入力するだけでOK!

[signup-form]