・国債のデメリットについて知りたいな。

・国債は買ってはいけないって本当?

このようなお悩みにお応えします。

🔰いろはに結論

国債のデメリットは…

- デフォルトリスクがある

- 金利が低く、新窓販国債では変動リスクもある

- 途中換金で金利が低くなる

- 1年間換金できない【個人向け国債】

- インフレに弱い

リスクが少なく、安定して資産形成できる方法として、国債は人気があります。

しかし、一方で「やめておけ」「買わないほうがいい」という意見もあり、購入を迷っている方も多いはず。

本記事では、国債のデメリットについて、初心者にも分かりやすく解説します。

最後まで読めば国債のメリット・デメリットがよく分かるワン!

国債の購入を検討している方は、リスクを抑えて安全に投資したい方も多いのではないでしょうか。

そんな方のために、記事の後半では、国債に代わる安全で高利回りな投資先も紹介しています。

合同会社 Next Meeting 代表取締役 いろはにマネー監修者:たけぞう

専門家のポイント

個人向け国債は、国が発行する債券である「国債」の一種です。

個人向け国債は満期および中途換金時の元本償還や、利子の支払いを国が保証してくれるため、極めて安全性の高い金融商品といえます。最低1万円から1万円単位の小額から購入出来ます。しかし、期待できる利回りは低い事がデメリットとなるため、この記事を読んで性質を理解していきましょう。

▼1分で記事内容を理解

国債とは

そもそも国債って何?

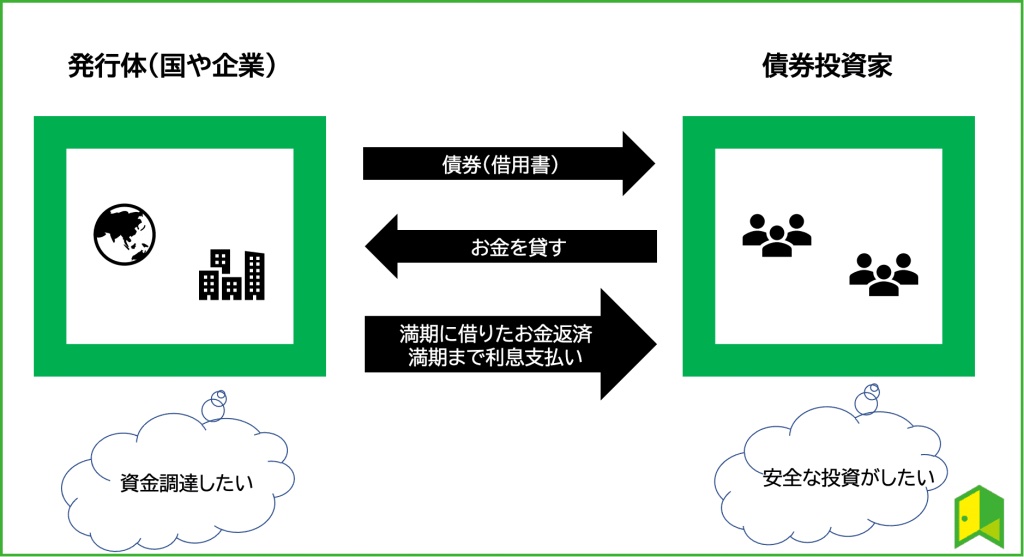

国債とは、国が発行する債券のことを言います。

債権とは、お金を借り入れる際に発行される有価証券のことです。

借金の借用書のようなものだよ!

債権は、誰が発行するか(お金を借りるか)によって次のような種類があります。

- 国債:国が発行する

- 地方債:地方公共団体が発行する

- 社債:企業が発行する

例えば、日本国が発行する債券なら「日本国債」となるのです。

また、日本国債を購入するということは、以下の形になる点も押さえておきましょう。

- 投資家:債権者(お金を貸した人)

- 日本:債務者(お金を借りた人)

国に自分の持っているお金を貸してあげるんだワン!

国債や債券については以下記事で詳しく解説しています。

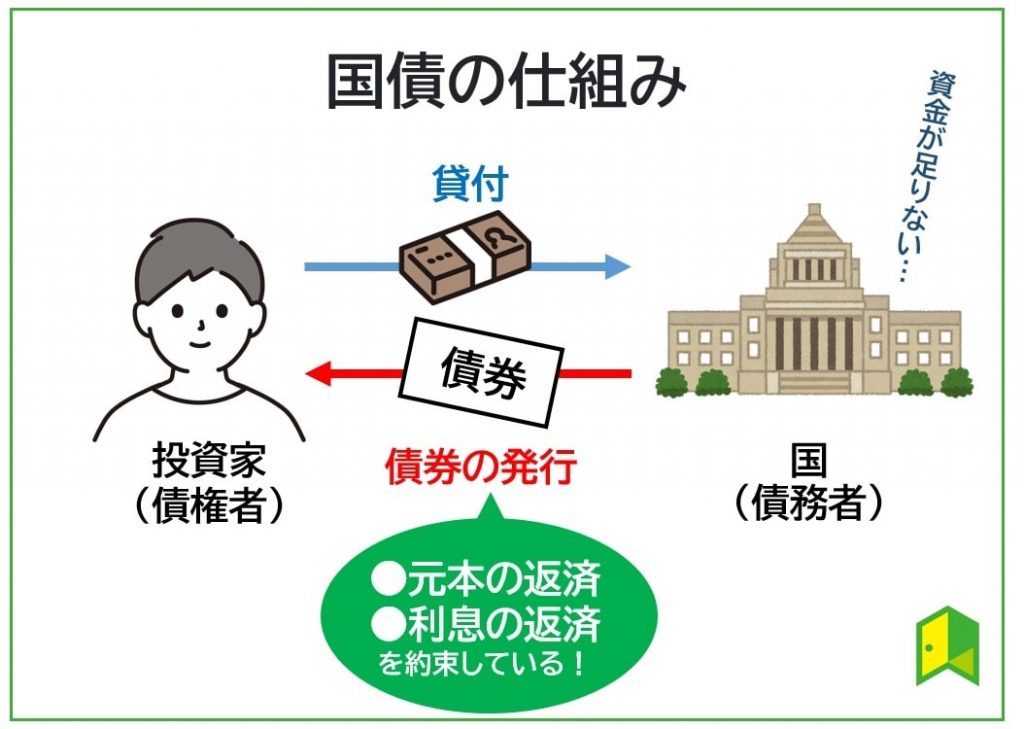

国債の仕組み

国債って、どんな仕組みで作られているの?

国の行う社会保障やインフラ整備などの費用は、税金で賄われます。

しかしながら税収には限りがあるため、税収だけだと足りなくなる場合も。

それに、日本は借金大国だって話も聞くもんね…。

税収のみで賄うのが厳しくなった場合などに国債が発行され、社会サービスの資金とされるのです。

国債の大まかな仕組みは、以下のとおり。

- 国の支出の不足分が発生

- 国債を発行して資金を募る

- 投資家が国債を購入

- 国に資金が入る

- 定期的に利子を受け取る

- 満期になったら借入金の償還を受ける

このように、投資家は国債の購入を通して国にお金を貸し付ける形になるのです。

国債の満期日には、投資家に貸付金の償還が行われます。

国債を買えば利益も受け取れる

貸付に対する利息も発生するので、定期的に発行時に決められた利率で利息を受け取ることも可能です。

また、満期前でも国債は自由に売買できるという特徴があります。

その価格も日々変動しており、満期前にタイミングを見極めて売却することで利益を得ることも可能です。

債券価格は一般的に金利上昇で下落、金利低下で上昇するんだワン!

国債は満期まで保有された場合には額面で元本が償還されますが、満期前でも売却し換金することが可能です。私は満期まで保有される事をおすすめします。

個人で買える国債は2種類

個人で買える国債には、「個人向け国債」と「新窓販国債(しんまどはんこくさい)」の2種類があります。

それぞれで、大きく次の点が異なります。

| 個人向け国債 | 新窓販国債 | |

|---|---|---|

| 商品 | 変動10年 固定5年 固定3年 | 10年固定利付 5年固定利付 2年固定利付 |

| 購入できる人 | 個人のみ | 個人だけでなく法人も可能 |

| 満期前の換金 | 国へ売却(最低保証あり) | 市場で売却(市場動向に左右される) |

| 最低購入額 | 1万円から | 5万円から |

はじめての国債購入であれば、最低購入額が低く、途中で売買する必要もない「個人向け国債」が便利です。

国債のデメリット5選

ここからは、国債のデメリット5つを詳しく紹介していきます。

それぞれ見ていきましょう。

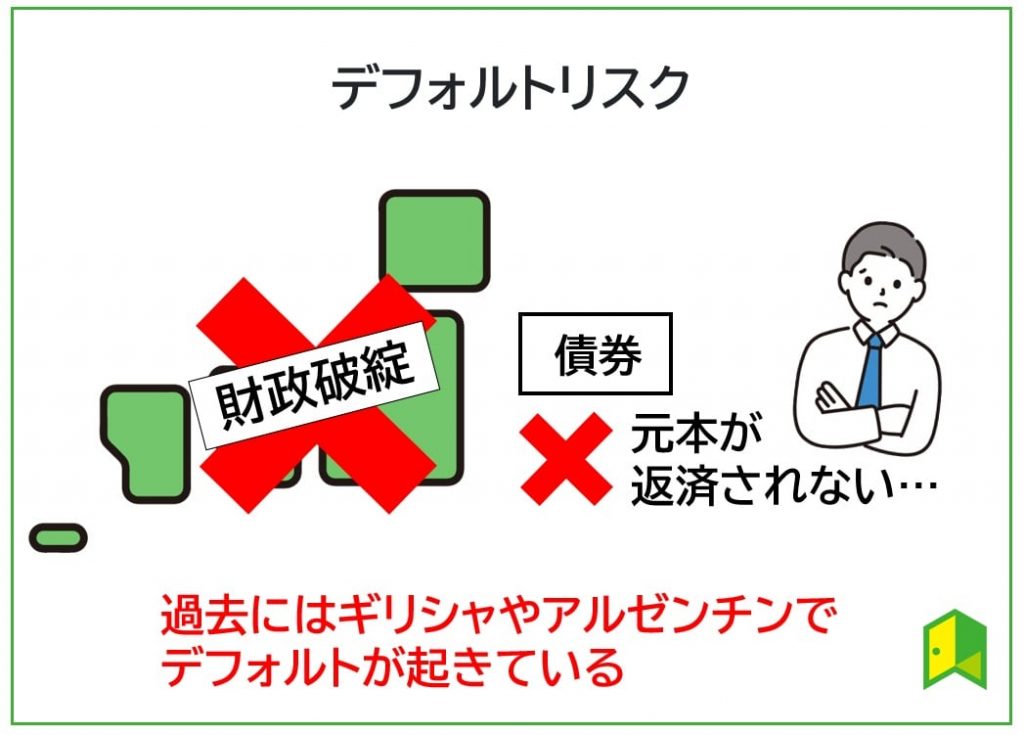

①デフォルトリスクがある

いくら信用度の高い国債とはいえ、デフォルトリスクがある点は注意が必要となります。

デフォルトリスクは、会社の経営状態の悪化などで債権の回収ができないリスクのことを言い、発行元が国の場合にも当てはまります。

国が財政破綻してしまうと、元本が還ってこない可能性があるんだワン!

実際、過去にはギリシャやアルゼンチンなどデフォルトした国もあるのです。

日本の債権残高は増え続けている現状があり、デフォルトの可能性も否定できないのが現状。

実際のところ、日本は日本国債の大半を国内で保有していることなどから、デフォルトの可能性は高くないと言われます。

それでも100%デフォルトを回避できるわけではないため、リスクとして認識する必要はあるでしょう。

リターンの低さとデフォルトリスクで「買ってはいけない」と言われるのか…。

②金利が低く、変動リスクもある

国債は安全性は高いですが、金利が低く収益性は高くありません。

2024年8月7日時点で募集されている、個人向け国債の利回りは次のとおりです。

- 変動10年:0.72%

- 固定5年:0.61%

- 固定3年:0.38%

定期預金や普通金利よりは高いですが、他の投資に比べるとかなり低い金利と言えます。

さらに、この利息から税金を引かれるので、手元に残るお金はより低くなるのです。

また新窓販国債は、自由に途中売却できる反面、金利変動のリスクがあります。

一般的に国債は、金利の高い商品が増える金利上昇時に価値が下がるものです。

国債よりも他の商品の金利が高いから、需要が減少するんだね…。

国債の価格が下がってしまうと途中売却で損失が出てしまう恐れがあります。

ただし、満期日まで保有しておけば額面金額の償還を受けられるので、元本割れの心配は必要ありません。

③途中解約で金利が低くなる

個人向け国債は、1年経過後であれば満期前に解約して換金が可能です。

しかし、途中換金の場合、決められた利率から以下のような減額を受けます。

- 直前2回分の各利子(税引き前)相当額×0.79685

ただでさえ低い利息がさらに8割ほどに減るから、利益がほどんどでないんだワン!

このように、個人向け国債は途中換金の制限が多い点には注意しましょう。

基本的に満期まで保有するのがおすすめだよ!

④1年間換金できない【個人向け国債】

個人向け国債はどの種類であっても、原則購入後1年間は途中換金ができません。

その期間に、何か現金が必要な事態が生じても、換金して対応できない点には注意しましょう。

急な事態に備えられるよう、投資は基本余剰資金で行うのが原則だワン!

個人向け国債は、途中換金でも金利が保証されているというメリットがありますが、そもそも1年間は換金できません。

1年以内に換金する予定なら、定期預金のほうが良さそうね!

新窓販国債については、購入後すぐに売却することも可能です。

しかし、市場で売却するので金利状況によっては、元本割れしてしまう点には注意しましょう。

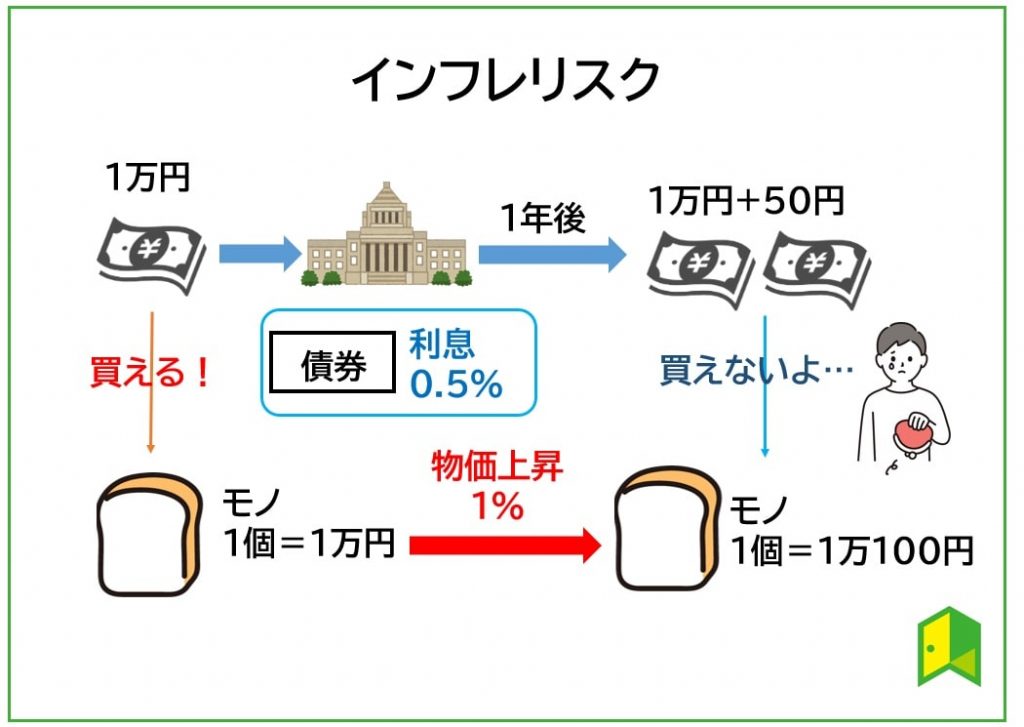

⑤インフレに弱い

国債はインフレに弱い資産でもあります。

インフレとは、普段買っている日用品やサービスの値段が上がることをいいます。物価上昇を押せるため、金利を下げる政策が取られます。金利が下がる事は国債の利回りが低下する事になります。

満期まで保有すれば、決まった利息を得ることができますが、インフレ率がそれを上回ると実質的な資産は目減りします。

仮に、1万円で国債を購入し、1年後の利息が0.5%なら1年後に受け取れる利息は50円です。

しかし、1年でインフレ率が1%上昇すると、1万円で購入できたものが1年後には1万100円でなければ購入できません。

国債の利益を上回ってしまうんだね…。

また、インフレが一定以上進むと日銀による利上げが行われる可能性が高くなります。

金利が上昇すると、反対に債券価格は下落するため途中売却すると元本割れしてしまう可能性が出てくるのです。

インフレ対策や金利上昇対策が必要だワン!

しかし国債に投資するメリットも多い!

国債のデメリットは分かったけど、逆に優れている部分ってどこ?

国債にはデメリットばかりでなく、国が発行する債券ならではの魅力的な部分もあります。

主なメリットとしては、以下の4つです。

ようやく日本もマイナス金利から脱却し、今後は利上げの話も出てきています。国債は他の金融商品と比較して、安全性が高い商品です。

それぞれ詳しく見ていきましょう。

①安全性が高い

国債は他の金融商品と比較して、安全性が高いという魅力があります。

個人向け国債であれば、途中換金でも最低金利が保証されているので元本割れするリスクは少ないでしょう。

満期まで保有すれば、国が破綻していない限り額面金額の償還を受けられるのは安心ですね。

安定的な資産形成の一つとしてはおすすめだね!

②少額から投資できる

個人向け国債は1万円から購入でき、毎月発行される商品もあるため、いつでも気軽に購入が可能です。

株式やFXといった他の投資だと、利益を狙うにはある程度まとまった資金が必要に。

現物の不動産に投資するとなれば、数千万円単位の投資になるでしょう。

その点、国債なら少額から投資できるので、初心者や投資額が少ない人も取り組みやすいのが魅力です。

③手数料がかからない

国債の購入や口座管理には、基本的に手数料は掛かりません。

手数料が掛からないので、コストを抑えて投資の効率を上げることもできるでしょう。

また、手数料がかからないなら気軽に複数の国債に投資しやすくなります。

投資はリターンだけでなく手数料も重要なポイントだよ!

ただし、取り扱っている金融機関によっては口座管理料などが必要になるケースもあるので、事前に確認するようにしましょう。

④最低金利が保証されている【個人向け国債】

個人向け国債の場合、途中換金は変動金利型でも最低金利0.05%(年率)が保証されています。

これは、基準金利が低くなり、適用される金利が0%やマイナスなど著しく低くなった場合に、個人投資家を守るための仕組みです。

そのため、金利の変動リスクが不安な方も安心して投資できるでしょう。

リスクを抑えたいなら個人向け国債が向いているワン!

ズバリ、国債は買ってはいけない?

ここまで国債のメリットやデメリットを見てきました。

ズバリ、国債は買ってはいけないのでしょうか。

国債が向いている人はどんな人なのかな?

リスク回避型の人は国債がおすすめ

投資をするうえで、低リスクであることを重視する方は国債が向いているでしょう。

理由は、国債のメリットでも述べた以下の2つです。

- 安全性が高い

- 最低金利が保証されている【個人向け国債】

国債では高いリターンは見込めません。

しかし満期保有の場合、国が破綻していなければ全額の償還を受けられるので、安心感は強いでしょう。

また、個人向け国債を購入する場合は、年率0.05%の最低金利が保証されています。

これらの点から、国債は他の金融資産と比べても低リスクであることが分かります。

したがってリスク回避型の人は、国債は向いていると言えるでしょう。

不動産クラウドファンディングは安全性と利回りの良いとこどり!

国債みたいに安全性が高くて、より利回りが高い投資ってないかな?

国債は安全性の高さという魅力がありますが、利回りが低く大きな収入を得るのが難しいもの。

資産形成が目的なら、ある程度は利回りの高さも重要だワン!

ただし、利回りが高い投資ほど、リスクも高くなる点には注意が必要です。

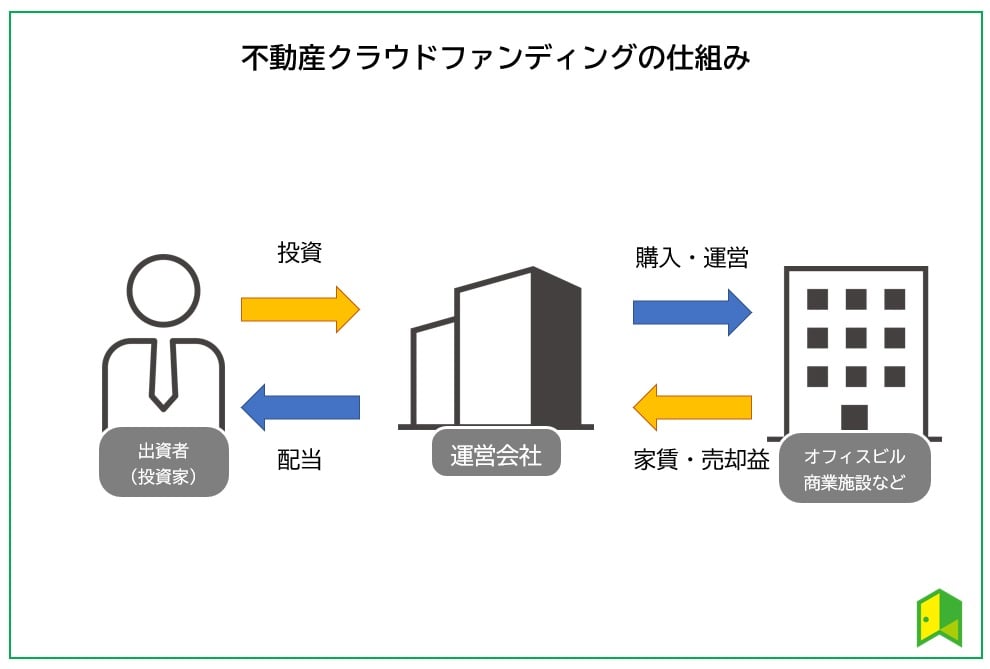

そんな人におすすめなのが、不動産投資クラウドファンディング。

不動産投資クラウドファンディングは、クラウドファンディングの一種として、不動産に投資する方法です。

少額から投資が可能で、比較的利回りが期待できる商品です。ただ元本保証ではないなどデメリットもある商品なので、仕組みを知っておきましょう。

不動産投資クラウドファンディングの仕組み

不動産投資クラウドファンディングって、一体どんな仕組みなの?

大まかな仕組みは次のようになります。

- 投資家から得た資金で事業者が不動産の購入・運用

- 運用成績に応じた分配金を投資家は得られる

- 運用期間終了後には不動産を売却し元本の償還に充てられる

不動産の運用自体は事業者が行うので、投資家は運用期間中に手間がかからない点において国債と変わりません。

また、不動産投資クラウドファンディングは多くのサービスが1万円から投資できるので、初心者にもおすすめの投資と言えます。

以下記事では、実際に不動産投資クラウドファンディングを行った上での評価をまとめたので、併せてご覧ください。

ここでは、不動産投資クラウドファンディングの知っておきたい特徴について、以下の順で解説します。

それぞれ見ていきましょう。

安全性が高い理由

不動産投資クラウドファンディングはそれぞれのサービスで、投資家を守るための仕組みが整っているため比較的安全性が高いです。

主な安全性の仕組みとして、次のような対策があります。

それぞれ見ていきましょう。

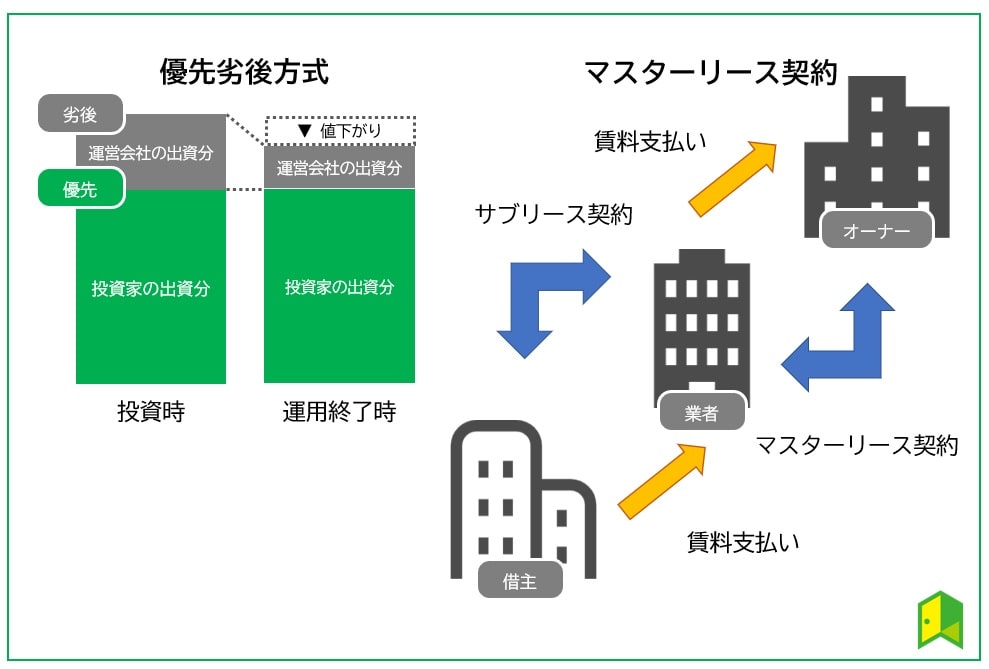

①優先劣後

事業者の出資分から優先的に損失補填に充てられる仕組みです。

仮に、1億円の案件で優先(投資家)と劣後(事業者)の割合が、8:2なら出資割合は次の通りです。

- 投資家:8,000万円

- 事業者:2,000万円

この時、運用終了時点で1,000万円の損失が出ても、事業者の出資分から補填されるため投資家に損失が発生しません。

ただし、損失が2,000万円を超えると投資家にも影響が出るので注意しましょう。

優先劣後の割合が高いとより安心だワン!

②マスターリース

マスターリースとは、不動産会社などが不動産を丸ごと借り上げる契約です。

この契約がある不動産では、空室が出ても一定の賃料が保証されます。

空室があっても賃料が入るなら安心だね!

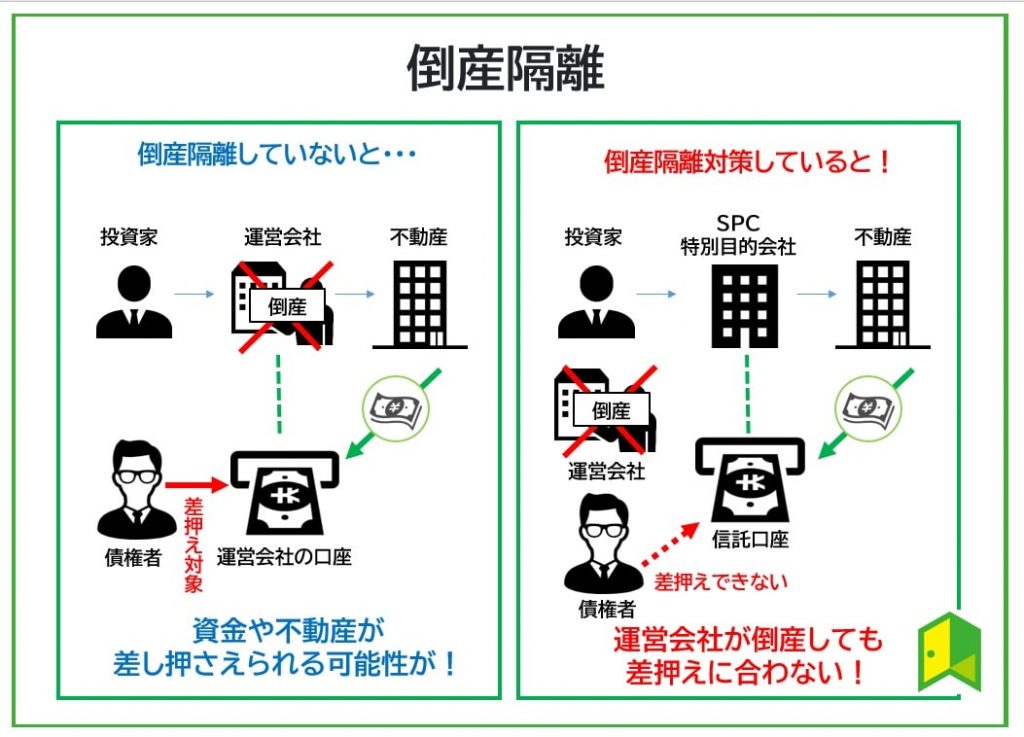

③倒産隔離

投資家の資金や不動産の家賃収入を事業者名義の口座で管理していると、万が一事業者が倒産した場合、差し押さえに合う可能性があります。

倒産隔離の場合、SPC(特別目的会社)を設立し、その名義で不動産や資産を管理します。

そのため事業者が倒産しても、SPCで保有する資産や不動産は差し押さえに遭わないのです。

事業者倒産時でも、運用資産が守られるってことだね!

長期投資になると将来の事業者の業績まで予測が難しいので、倒産隔離されているかは確認しましょう。

平均的な利回り

利回りが高いってどれくらい?

不動産投資クラウドファンディングの利回りは、平均で3~10%程と言われています。

また、サービスによっては10%を超える案件もあるのです。

代表的なサービスの想定利回りは次の通りです。

- CREAL:4.0~5.5%

- COZUCHI:3.0~12.0%

- LEVECHY:8.0%程度

中でもCOZUCHIは、20%を超える配当も実現しているんだよ!

おすすめの不動産投資クラウドファンディング3選

不動産投資クラウドファンディングにはさまざまなサービスがあるので、どこで投資すればいいのか悩む方も多いはず。

ここでは、初心者におすすめの不動産投資クラウドファンディングとして、次の3つを紹介します。

それぞれ見ていきましょう。

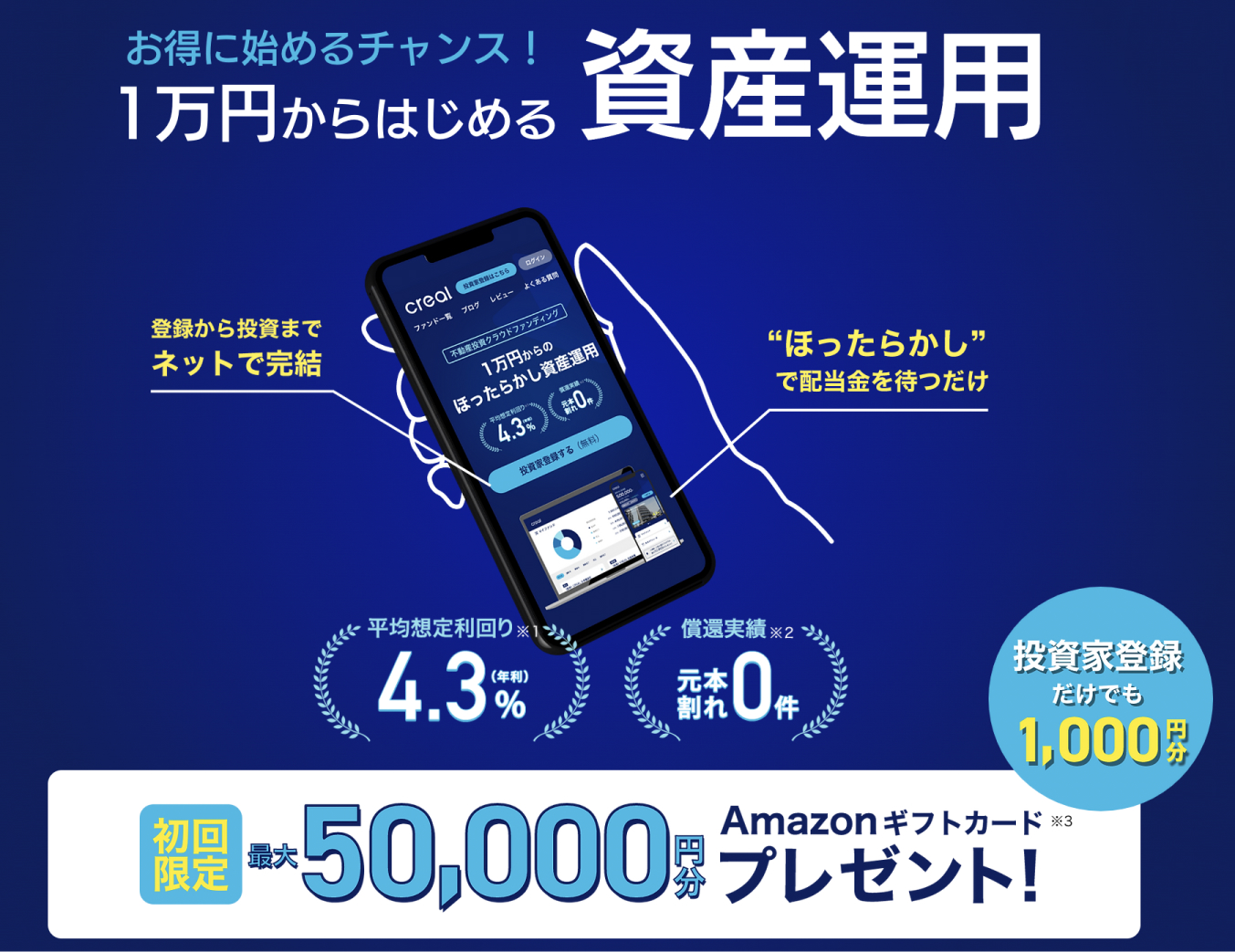

CREAL

| 項目 | 詳細 |

|---|---|

| 運営会社 | クリアル株式会社 |

| 最小投資金額 | 1万円 |

| 公式サイト | https://creal.jp/ |

CREALを運営している、クリアル株式会社は東証グロース市場上場企業です。

CREALのおすすめポイント

- 上場企業運営の安心感

- 元本割れ実績0件

- 保育園などのファンドがあるから投資で社会貢献できる

CREALは、運営会社が上場しているだけでなく国土交通省発行の「不動産特定共同事業(FTK)の利活用促進ハンドブック」 にCREALの事例が掲載されるなど、実績への信頼も抜群です。

また、元本割れ実績0件や運用終了ファンドの実績をすべて公表しており、情報の透明性からも安心して投資できるでしょう。

これまでの組成ファンドは60件に上りますが元本割れ0件、かつ年利率4~5.5%程度の高い利回りとなっている点は魅力です。

あわせて読みたい

COZUCHI

| 項目 | 詳細 |

|---|---|

| 運営会社 | LAETOLI株式会社 |

| 最小投資金額 | 1万円 |

| 公式サイト | https://cozuchi.com/ |

不動産投資クラウドファンディングの老舗的サービスであるCOZUCHIは、利用者からも高い人気を誇ります。

COZUCHIのおすすめポイント

- 途中解約できる

- 利回りが高い

- 中長期ファンドがスタートした

不動産投資クラウドファンディングでは途中解約できないサービスが一般的ですが、COZUCHIは途中解約が可能です。

また、利回り20%超えの案件もあるなど利回りの高さという魅力もあります。

2023年5月にはそれまでの短期運用型に加えて、中長期運用型ファンドもスタートしているんで、投資の選択肢も広がるでしょう。

短期と中長期合わせて投資すれば資、産運用効果もアップするワン!

最低投資単位1口1万円から購入可能で、不動産投資クラウドファンディング累計調達額No1です。実績総数も100件に上ります。

あわせて読みたい

LEVECHY

| 項目 | 詳細 |

|---|---|

| 運営会社 | ジャパン・プロパティーズ株式会社 |

| 最小投資金額 | 1万円 |

| 公式サイト | https://levechy.com/ |

LEVECHY(レベチー)は2023年に新しくスタートした、不動産投資型クラウドファンディングです。

その名の通り、レベル違いな配当と安全性で注目を集めています。

LEVECHYのおすすめポイント

- 高配当が可能

- 安全性が高い

- 情報公開がしっかりしている

LEVECHYでは借入を利用したレバレッジを効かした不動産投資が可能です。

そのため、通常の不動産投資クラウドファンディングよりも高い利回りを可能としているという魅力があります。

また、倒産隔離などの安全性を高める対策も万全なので安心して投資できるでしょう。

人気のサービスは投資が難しいけど、複数のサービスを利用すれば投資チャンスも広がるんだワン!

【まとめ】国債よりも不動産クラウドファンディングがおすすめ!

国債についてよく分かったよ!でも今は、不動産投資クラファンを検討してみようかな!

最後にこの記事の重要なポイントをまとめます。

🔰いろはにまとめ

国債のデメリットは…

- デフォルトリスクがある

- 金利が低く、新窓販国債では変動リスクもある

- 途中換金で金利が低くなる

- 1年間換金できない

- インフレに弱い

安全性の高さと利回りを重視するなら不動産投資クラウドファンディングがおすすめ

国債は国が発行するので安全性が高いという魅力があります。

しかし、利回りが低く効率よく資産形成するには不向きな投資です。

安全性と利回りを重視し効率よく資産形成したいなら、初心者でも投資しやすい不動産投資クラウドファンディングがおすすめ。

投資の第一歩として、この記事で紹介したCREALやCOZUCHI・LEVECHYの会員登録からまずはスタートしましょう。