この記事の結論

- クラウドファンディングとは不特定多数の人から資金を集めること

- 主な種類は融資型、株式投資型、購入型、寄付型の4つ

- クラウドファンディングには資産運用の側面もある

日本でもメジャーな存在になったクラウドファンディングですが、その仕組みや種類についてご存知でしょうか。

クラウドファンディングのCM見たことある!

企業に限らず個人も多く発案しているクラウドファンディング。

今回の記事では、そもそもクラウドファンディングとは何なのか、どんな種類があるのかを解説し、主要サイト一覧もご紹介致します。

💡クラファン投資家に人気のメルマガ配信中

クラウドファンディング投資に関する最新情報を、いろはにマネーの「クラファンメールマガジン」で受け取れます!

- 新着募集ファンド情報

- 利回りの高い厳選ファンド情報

- いろはにマネー限定のAmazonギフト券プレゼント情報

登録は無料・メールアドレスのみで登録できるので、クラファンの投資機会を逃したくない方は以下より会員登録しましょう!

※登録後、配信解除も自由にできます。

[signup-form]

クラウドファンディングとは

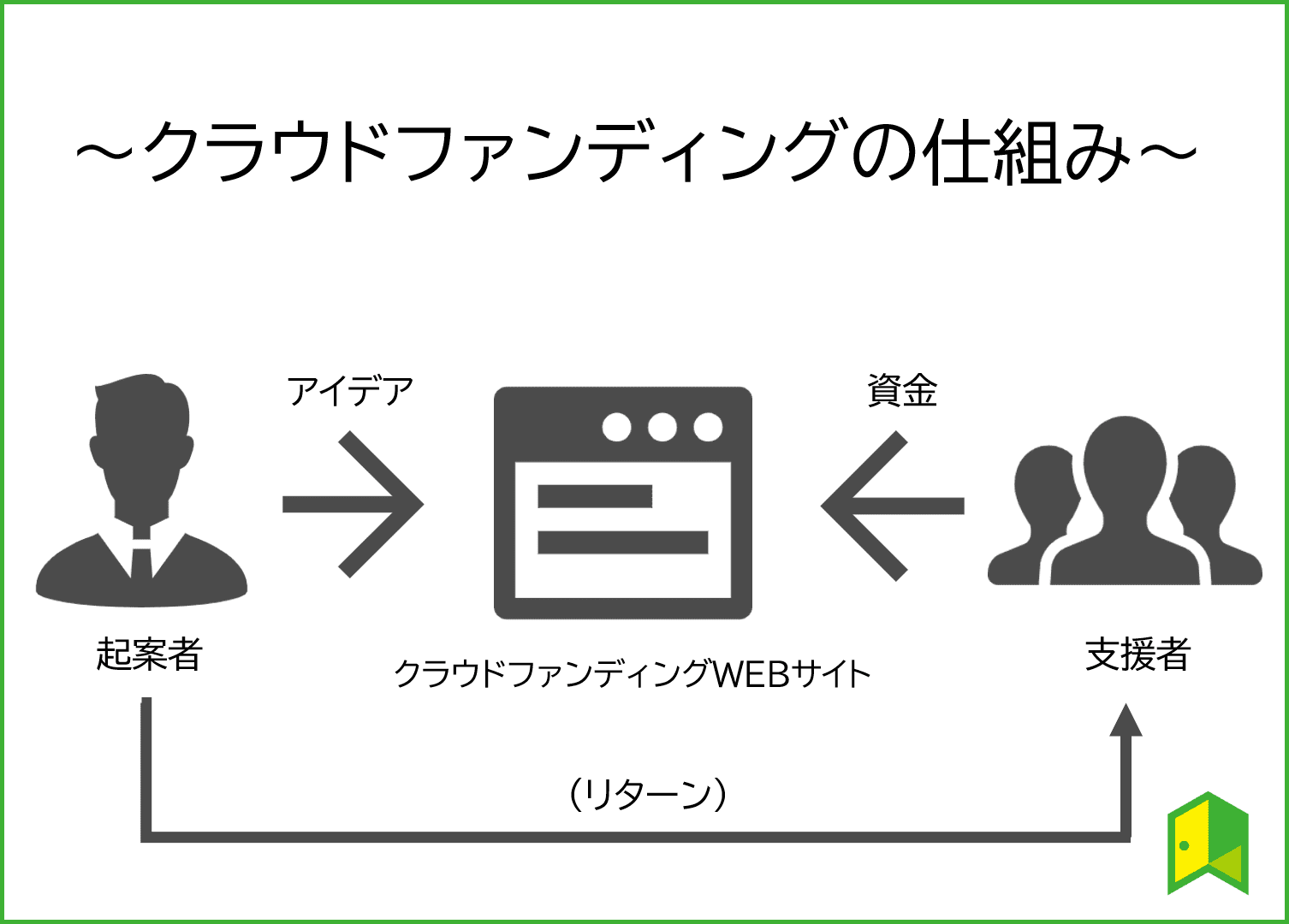

「クラウドファンディング(クラファン)」とは「群衆(Crowd)」と「資金調達(Funding)」という言葉を組み合わせた造語で、インターネット上で不特定多数の人に資金提供を呼びかけ、サービスや商品の趣旨・個人の想いに賛同した人から資金を集める方法です。

資金を集めたい人はプロジェクトを作るため、起案者と呼ばれます。

そして起案者に資金提供する人は賛同者や支援者と呼ばれます。

起案者はクラウドファンディングのサイトに自身のアイデアやサービスを掲載してプロジェクトを開始します。

支援者は自分のお気に入りのプロジェクトを見つけ、サイトを通じて起案者に資金を提供する仕組みになっています。

でも、なんで起案者はクラウドファンディングをするの?

クラウドファンディングをする目的としては、主に以下の3点が挙げられます。

- 新規事業をスモールスタートするための資金調達

- 「商品やサービスのニーズがあるかどうか」のマーケティングを兼ねて、試しに販売する

- 自分の想いや夢を実現するために、クラウドファンディングで支援者を募るケース

クラウドファンディングの歴史

2001年に最初のクラウドファンディングサイト「ArtistShare」の運営が始まりました。

その後もインターネットの普及に伴い、米国で「Indiegogo」や「Kickstarter」等のサイトが拡大し、クラウドファンディングが資金調達の方法として一般的なものになりました。

日本では2011年に初めて「READYFOR」がサービスを開始し、現在では様々なサイトが存在しています。

クラウドファンディングの市場規模

クラウドファンディングの市場規模は以下のように推移しています。

- 融資型クラウドファンディング

1,316億円(2017年)→1,113億円(2019年) - 購入型クラウドファンディング

77億円(2017年)→169億円(2019年) - 株式型クラウドファンディング

3.7億円(2017年)→5.6億円(2019年)

融資型クラウドファンディングはSBIが撤退を表明する等心配はありつつも、購入型クラウドファンディングは2年で倍以上成長していますね。

クラウドファンディングの種類

クラウドファンディングは以下の5種類に大きく分けることができます。

- 融資型

- 株式投資型

- 不動産投資型

- 購入型

- 寄付型

何が違うんだろう?

それぞれの特徴を解説しますね。

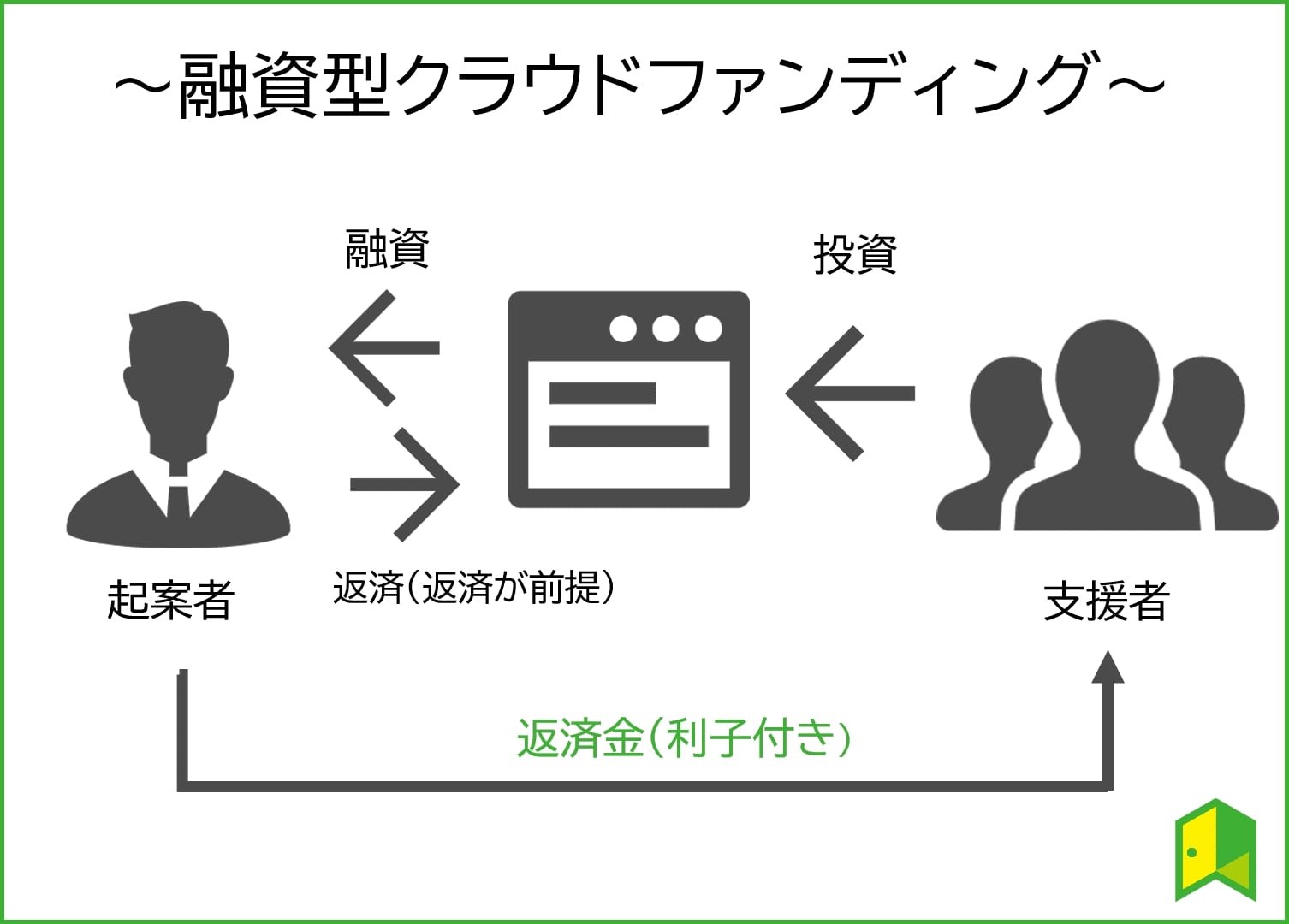

融資型クラウドファンディング

融資型クラウドファンディングは、複数の支援者から小口の資金を集めて、大口化して借り手企業に融資する形のクラウドファンディングです。

ソーシャルレンディングとも呼ばれているよね!

基本的にはクラウドファンディングで募集する際に利回りが決まっており、支援者は金利を受け取ることでリターンを得ることができます。

利回りが通常の社債よりも高いケースも多いから、投資家にとっては金利収入を得る絶好のチャンスになるワン!

とは言え、「貸付」ではあるため、借り手企業が返済できない場合には投資元本が戻ってこないリスクがある点には注意しましょう。

主なサービスとしては『Bankers』 『Funds』 『クラウドバンク』が挙げられます。

特に特筆すべきはBankers。

2020年12月に始まった新しいサービスですが、開始から1年も経たずに4億円以上の実績があります。

また、Bankersでは「セイムボート出資」と言って、バンカーズ親会社も投資家と一緒に出資することでリスクを共有する仕組みも整えられています。

信頼性の高さがBankersの特徴だワン!

融資型クラウドファンディングについて詳しく知りたい方は、「おすすめのソーシャルレンディング(融資型クラウドファンディング)は?大手の利回りや実績を比較調査」の記事もご覧ください。

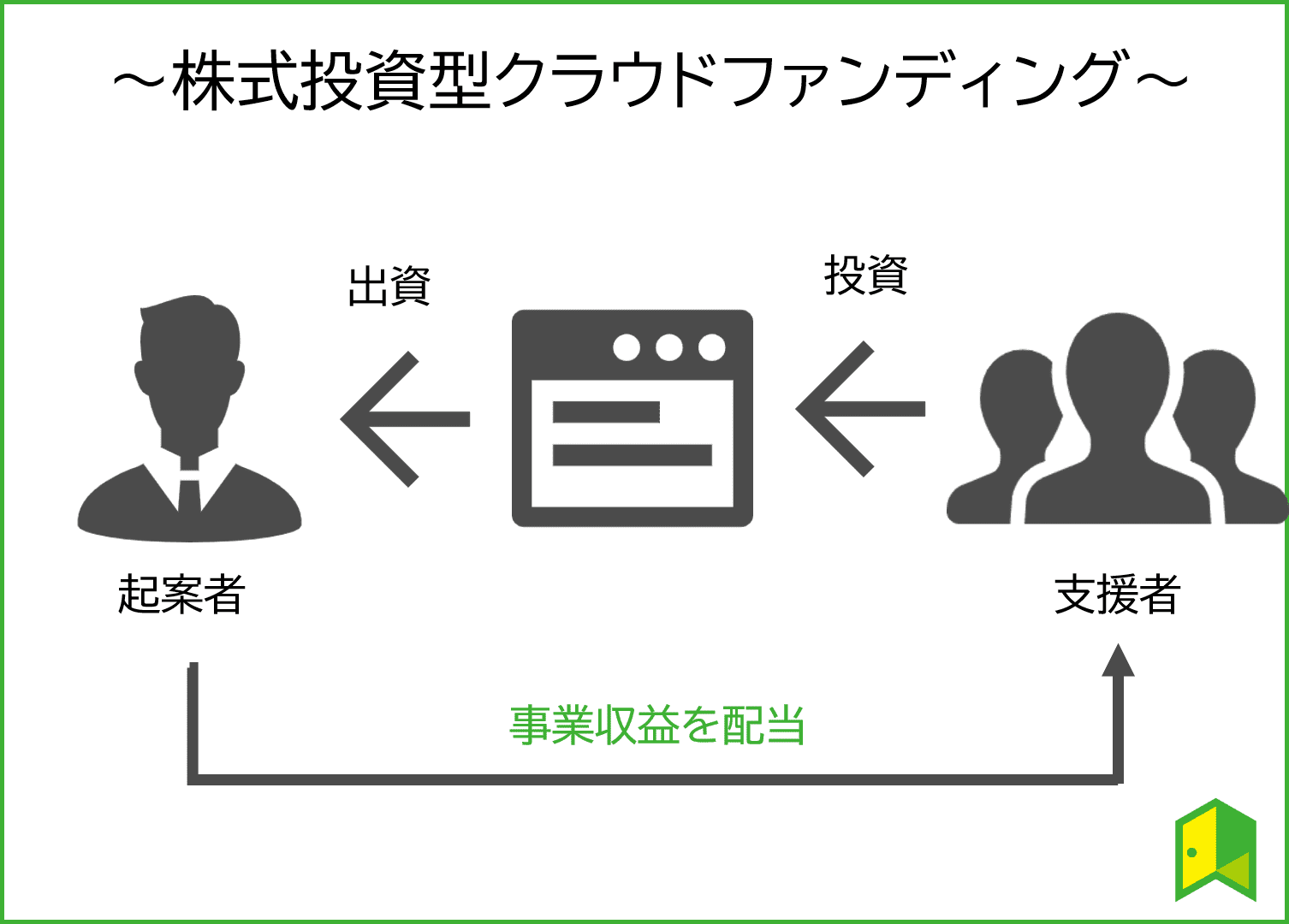

株式投資型クラウドファンディング

株式投資型クラウドファンディングの場合、起案者は個人ではなく株式会社となります。

支援者は投資をする代わりに起案企業の未公開株式を受け取ることができます。

「借り手企業は年間1億円未満、投資家は1社につき50万円まで」と投資金額に制限があるんだワン!

ベンチャー企業をはじめ、IPOやM&Aが期待できる企業に投資すれば、大きなリターンを見込むことができます。

エンジェル税制に該当する案件であれば、所得税の優遇制度を利用できる場合もあります。

エンジェル投資みたいな感じだね!

主なサービスとしては『FUNDINNO』、『Unicorn』、『イークラウド』が挙げられます。

株式投資型クラウドファンディングについて詳しく知りたい方は、「【比較】株式投資型クラウドファンディングのメリットは?実績や手数料を解説」の記事もご覧ください。

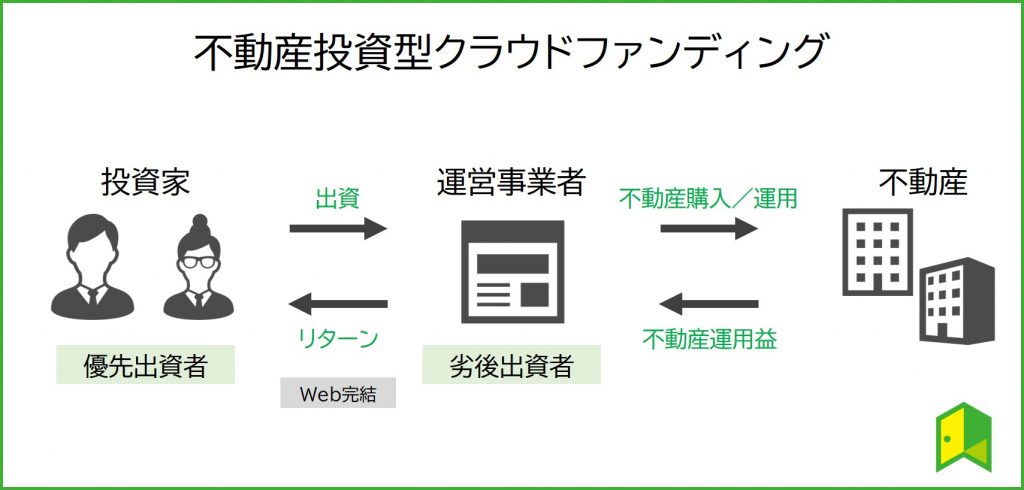

不動産投資型クラウドファンディング

不動産投資型クラウドファンディングとは、複数の投資家から資金を集めて、その資金で不動産を取得して運営する仕組みのことです。

不動産投資型クラウドファンディングの流れは以下の通りです。

- クラウドファンディングを通して投資家から資金を募る

- 集まった資金で不動産を購入し運営する

- 売却益や家賃収入などの利益を投資家に配分する

投資家としては、不動産購入や運営などの手間やコストは運営会社に任せられるという特徴があります。

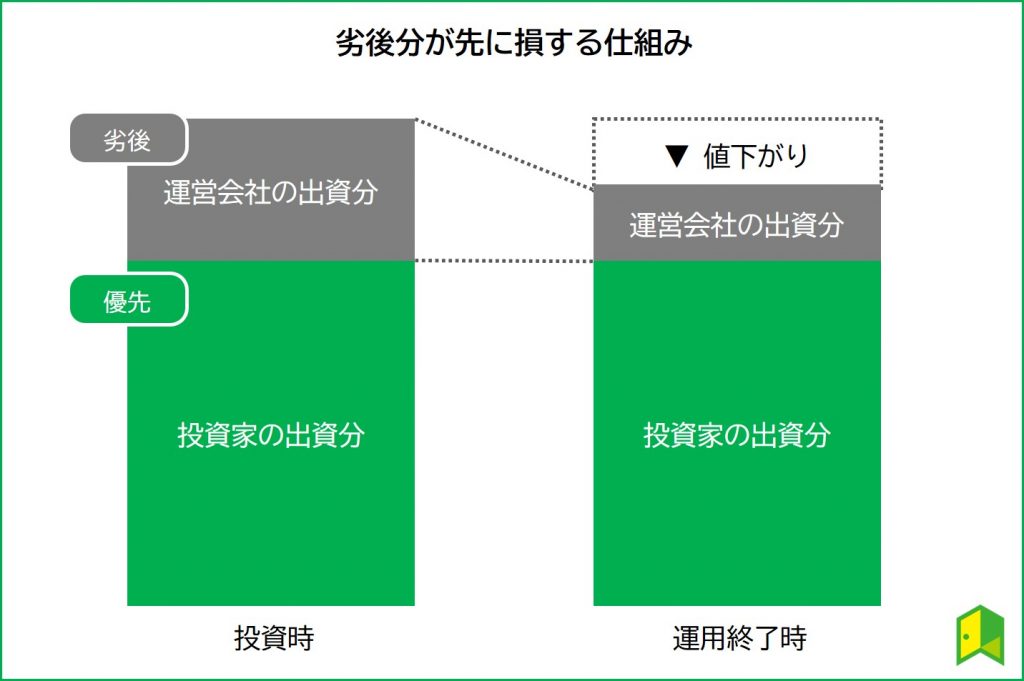

また、不動産投資型クラウドファンディングの大きな特徴として、運営事業者も劣後出資者として投資に参加する点が挙げられます。

優先劣後出資とは、損失が出た場合に運営会社の出資金で損失をカバーできる仕組みです。

損失が出た場合、まず先に運営会社の出資金(劣後出資)から損失額に充てることで、投資家の損失を少なくできるのです。

主なサービスとしては『利回りくん』『COZUCHI』『TECROWD』が挙げられます。

詳しくは「不動産クラウドファンディングのおすすめランキングTOP10」で各サービスについて解説しています。

\キャンペーン実施中/

1万円から投資できるCOZUCHIなら、豊富な案件から投資先を選べます。

いろはにマネーから登録するだけでAmazonギフト券2,000円がもらえる!

しかも今なら投資額に応じて最大50,500円分のアマギフをプレゼント!

購入型クラウドファンディング

購入型クラウドファンディングでは、支援者はリターンとして支援金額に応じた商品やサービスを受け取ることができます。

CMなどでよく目にするクラウドファンディングの大多数が購入型になっています。

また、購入型クラウドファンディングでは「All or Nothing型」と「All In型」の2種類があります。

- All or Nothing型:起案者の希望金額に到達した場合のみプロジェクトが進行するタイプ。

- All In型:起案者の希望金額に到達しなくてもプロジェクトが進行するタイプ

All or Nothing型の場合、希望金額に到達しなかったらお金は払わなくて良いし、リターンもないということだワン!

主なサービスとしては『Makuake』、『Readyfor』が挙げられます。

寄付型クラウドファンディング

寄付型クラウドファンディングでは集まった資金が全額寄付になるので、支援者は基本的にリターンはありません。

起案者・支援者ともに社会貢献意識が高く、環境保全や被災地支援、業界支援などの側面が強いですね。

東日本大震災や新型コロナウイルス流行の際に寄附型クラウドファンディングの利用が増えました。

また、寄付型クラウドファンディングでは寄附金控除などの税制優遇を受けることもできます。

主なサービスとしては『Readyfor』、『CAMPFIRE』が挙げられます。

クラウドファンディングを種類毎に詳しく比較したい方は、「クラウドファンディングの種類・手数料・利回りを徹底比較!」の記事をご覧ください。

💡クラファン投資家に人気のメルマガ配信中

クラウドファンディング投資に関する最新情報を、いろはにマネーの「クラファンメールマガジン」で受け取れます!

- 新着募集ファンド情報

- 利回りの高い厳選ファンド情報

- いろはにマネー限定のAmazonギフト券プレゼント情報

登録は無料・メールアドレスのみで登録できるので、クラファンの投資機会を逃したくない方は以下より会員登録しましょう!

※登録後、配信解除も自由にできます。

[signup-form]

融資型・投資型クラウドファンディングの主要サイト一覧

最後に、日本のクラウドファンディング主要サイト一覧をご紹介致します。

Funds(融資型)

Fundsは、資産形成をしたい個人とお金を借りたい企業を結ぶ「貸付ファンド」のオンラインマーケットです。

上場企業参加数が業界№1であるのに加えて、、大阪王将などFunds限定の優待券を提供している企業もあります。

Fundsの大きな特徴は、手数料が無料で、1円から1円単位で投資できる点です。

メルペイでも決済できるし、コツコツと資産形成したい人におすすめだね!

こちらの記事もおススメ

Bankers(融資型)

Bankersは2020年12月にサービスを開始した新しい融資型クラウドファンディングサービスです。

注目すべきはその経営陣、株主です。

親会社の株式会社バンカーズ・ホールディングの代表取締役会長は、元三菱東京UFJ銀行の代表取締役も務めていた長田忠千代氏です。

また、株主にはインキュベイトファンドやCA Startups(サイバーエージェント)、ミンカブなど名だたる企業が名を連ねています。

経営陣や株主を見る限り、信頼できる企業だと判断できるワン!

まだ新しいサービスですが、開始から1年も経たずに4億円以上の実績がある点や、商業手形割引など独自のスキームで利回りの最大化も図っている点は評価できますね。

また、Bankersでは「セイムボート出資」と言って、バンカーズ親会社も投資家と一緒に出資することでリスクを共有する仕組みも整えられています。

穴場なサービスに早めに登録しておきたい方や、経営陣を重視したい方はBankersで無料会員登録がおススメです。

\最新ファンドをチェックする/

Bankersなら小額から厳選された不動産などに投資できます!

COZUCHI (コヅチ)

LAETOLI株式会社が運営するCOZUCHI(コヅチ)。

1999年に創業したLAETOLI株式会社は不動産投資のノウハウが豊富なため、安心感があります。

期待利回りも高めで、中には50%を超える物件もあるなど、魅力的なファンドが多いという特徴があります。

さらに、COZUCHIの大きな特徴が途中解約できることです。

一般的に不動産投資型クラウドファンディングでは途中解約できないものが多いのに対し、手数料さえ支払えばいつでも解約できます。

急に資金が必要な場合でも安心ね。

\キャンペーン実施中/

1万円から投資できるCOZUCHIなら、豊富な案件から投資先を選べます。

いろはにマネーから登録するだけでAmazonギフト券2,000円がもらえる!

しかも今なら投資額に応じて最大50,500円分のアマギフをプレゼント!

COZUCHIの詳細は、「【口コミも】COZUCHI(コヅチ)の評判・案件は?メリット・デメリットなど分かりやすく解説」の記事をご覧ください。

FUNDINNO(株式投資型)

FUNDINNO(ファンディーノ)は国内初の株式投資型クラウドファンディングサービスです。

ベンチャー企業などの未公開株式を購入して、企業が成長した際に売却をして利益を得ることができます。

他のクラウドファンディングよりもハイリスク・ハイリターンなのが特徴だよ!

ファンディーノは国内シェアがNo.1で、取引金額も他のサービスを圧倒しています。

しかもファンディーノを使えば10万円程度から投資でき、ファンディーノが厳格な基準で審査もしてくれます。

\ベンチャー投資家に/

30年後の未来、「安心」して迎えられますか?

会員登録数3,000人越え!あなたの資産形成に役立つ情報をお届け(無料)

- 投資・おカネに関する最新情報を常にキャッチアップ

- 有料級の会員限定記事が読める

- 限定セミナーの情報がいち早く届く

[signup-form]