2022年6月には11社が新規上場予定となっています。

今回は、 6月20日に東証スタンダードに上場予定のヤマイチ・ユニハイムエステート株式会社(2984)をご紹介します。

ヤマイチ・ユニハイムエステート株式会社は、事業用不動産の取得(入口)~開発(商品化)~販売・賃貸(出口)までを縦断的に行っている会社です。

ヤマイチエステート株式会社は2021年3月にユニハイムエステート株式会社を吸収合併し、ヤマイチ・ユニハイムエステート株式会社になりました。

つい1年前に新しく生まれ変わったばかりなのね!

想定時価総額は66.7億円で、東証スタンダードに上場します。

\IPO投資をするなら/

取り扱い銘柄数No.1(21年3月期)のSBI証券がおすすめ。

IPOの抽選に外れるとポイントがもらえる「IPOチャレンジポイント」では、どんどん当選確率が上がっていきます。

IPO概要・初値予想

IPO評価・初値予想

まず、ヤマイチ・ユニハイムエステート株式会社の初値予想、およびIPO概要について以下の4つを解説していきます。

- IPO評価・初値予想

- 取り扱い証券

- 日程・価格

- 株主構成

同社を購入検討している方は、ご確認ください。

IPO評価:C(予想レンジ1.0~1.3倍以上)

業績は右肩上がりで、自己資本比率も高く安定しているものの、IPOのテーマとして不動産は弱い印象です。

また6月には、他にも多くのIPOがある為、同社への関心が薄れてしまうことが予想されます。

これらの点から、IPO評価:C、予想初値レンジ: 1.0~1.3倍以上と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

取り扱い証券

同社のIPO株を取り扱う証券会社 は以下の通りです。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| 野村證券(主幹事) | -% | -株 |

| 大和証券 | -% | -株 |

| SMBC日興証券 | -% | -株 |

| 三菱UFJモルガン・スタンレー証券 | -% | -株 |

| SBI証券 | -% | -株 |

| あかつき証券 | -% | -株 |

| CONNECT | -% | -株 |

| auカブコム証券 | -% | -株 |

| LINE証券 | -% | -株 |

\IPO投資をするなら/

取り扱い銘柄数No.1(21年3月期)のSBI証券がおすすめ。

IPOの抽選に外れるとポイントがもらえる「IPOチャレンジポイント」では、どんどん当選確率が上がっていきます。

日程・価格

IPOの日程は以下のようになっています。

| 抽選申込期間 | 6月2日(木)~6月8日(水) |

| 当選発表日 | 6月9日(木) |

| 購入申込期間 | 6月10日(金)~6月15日(水) |

| 上場日 | 6月20日(月) |

続いて、価格は以下のようになります。

| 仮条件 | 900~950円 |

| 公募価格 | 950円 |

| 初値 | 878円 |

大株主

株主の状況は以下のようになっています。

| 株主名 | 比率 |

|---|---|

| 山田 茂(社長) | 55.10% |

| Ys’ Assortment合同会社 | 27.65% |

| ウィル・アセット(株) | 9.22% |

| 堂村 眞由美 | 4.91% |

| 大橋 一寛 | 0.37% |

| 國定 主征 | 0.37% |

| 山田 富雄 | 0.37% |

| 長束 友紀子 | 0.34% |

| 山田 香代 | 0.18% |

| 楠本 義之 | 0.18% |

企業概要

事業内容

同社は「安心」「快適」「満足」の3つをポリシーとして掲げており、「街づくり」と「地域の活性化」を実現するために不動産事業に取り組んでいます。

また、同社は以下の4つの事業を展開しています。

- 不動産開発・賃貸事業

賃貸用不動産の開発・取得及び賃貸を行う事業です。 - 不動産開発・販売事業

住宅用、企業用の用地開発から販売までを行っています。

- マンション事業

ファミリー層向け分譲マンションの企画開発及び分譲販売を行っています。 - その他事業

シニア向けマンションや居宅介護支援サービス及び和食飲食店の運営を行っています。

不動産を始め、幅広い事業を展開しているんだね!

それぞれの事業について見ていきましょう。

不動産開発・賃貸事業

同事業では、不動産が生み出す長期的なキャッシュ・フローを投資判断の基準として住宅、商業施設等、特定の用途に偏らずに分散投資しています。

また開発エリアは近畿圏中心でしたが、近年は東海及び関東エリアにも進出しています。

不動産開発・販売事業

同事業では、主に住宅・産業用地の開発、販売を行っています。

住宅用用地の分譲販売は、主に和歌山県と兵庫県において展開しています。

また産業用地の販売は倉庫、物流拠点や工場等の用途に適した条件を満たす用地を取得し開発、販売を行っています。

マンション事業

同事業では自社ブランドとして、「ユニハイム」「ユニハイムエクシア」を中心に展開しており、当社ブランドの「Only-l」という内装オプションによる他社との差別化を図っています。

さらにユニハイムエステート株式会社は50年以上に渡り積み重ねてきた、16,000戸以上の販売実績があります。

その他事業

さらに同社はシニア向けマンションの賃貸・分譲サービスや飲食店、温泉施設の運営等も行っています。

また不動産ビジネスに関連して、損害保険代理店業、売電事業からの収益も出ています。

温泉施設の運営まで行っているなんて、びっくりだね!

決算情報

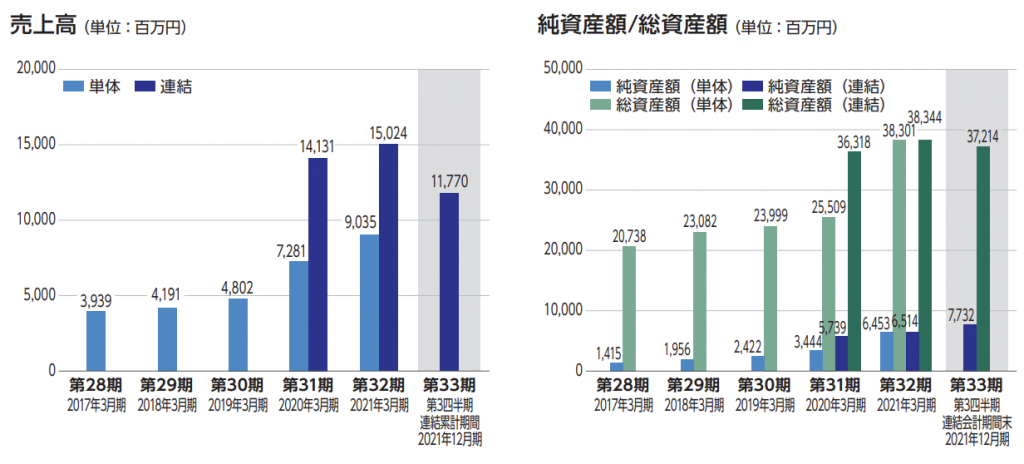

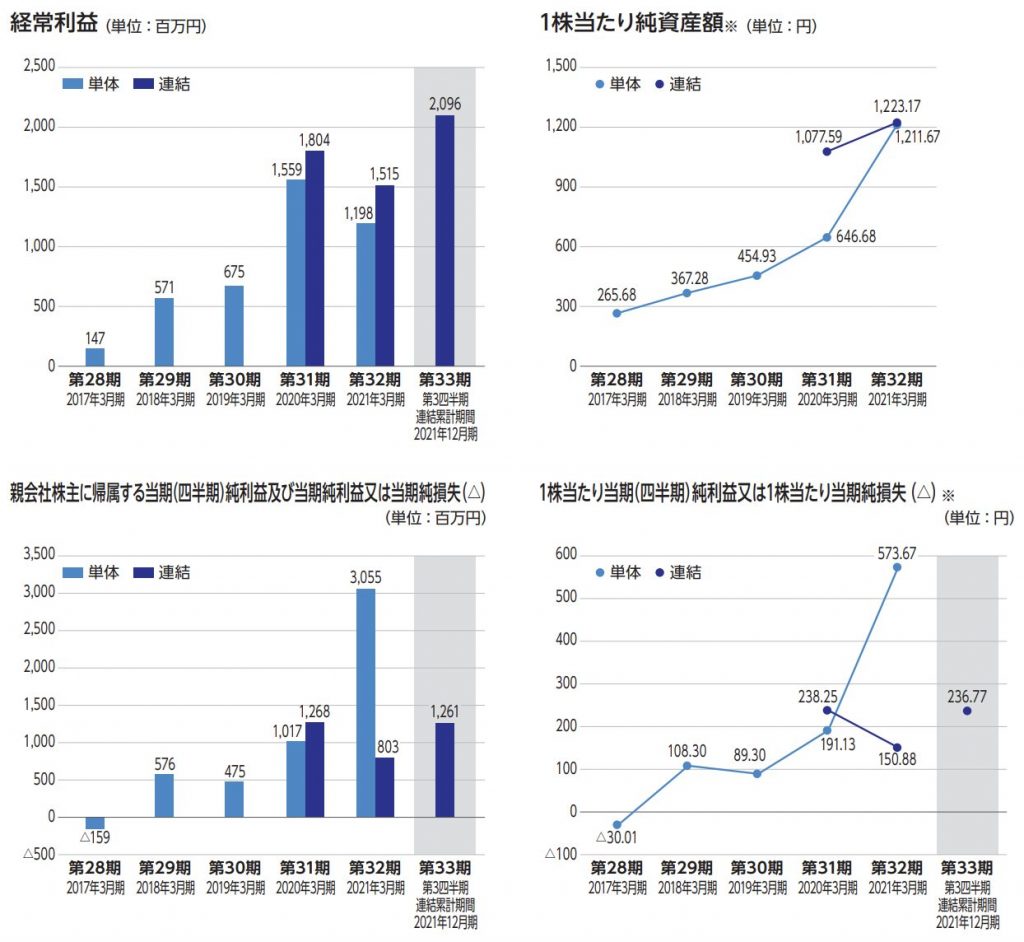

続いて、同社の決算情報について見ていきましょう。

同社の売上高に注目してみると、右肩上がりになっている事が見て取れます。

また今期は第3四半期の時点で、前年度比80%を達成しているので、順調にいけば最高売上を更新しそうです。

経常利益・当期純利益共に大幅に上昇、過去最高を達成しています。

また前期34%だった自己資本利益率が、61.7%に大幅増加し安定性が高まりました。

今後は2021年3月の合併した、ユニハイムエステート株式会社とのシナジー効果をどこまで創出できるか注目です。

IPOに外れたとしても、今後の動向を見る価値がある企業だね!

経営陣

代表取締役社長 山田 茂

1981年4月延時商事入社

1985年3月山一不動産設立

1989年6月ヤマイチエステート(株)(現当社)設立

代表取締役社長就任(現任)

2018年6月ユニヤマイチハイムエステート(株)取締役就任

2018年6月(株)ウェルス・コート取締役就任(現任)

取締役副社長 今村 共秀

1985年4月大和団地(株)(大和ハウス工業(株))入社

2011年12月同社退職

2012年4月(株) 大忠建設入社

2014年6月同社退社

2014年7月藤本建設(株)入社

2018年5月同社退社

2018年6月ユニハイムエステート(株)入社

2019年3月同社取締役就任

2019年3月ヤマイチエステート(株)(現当社)不動産賃貸部管掌取締役就任

2020年6月ユニハイムエステート(株)代表取締役社長就任

2021年3月当社取締役副社長就任(現任)

最後に、他の企業の上場スケジュールについて知りたい方は以下のページもご覧下さい。

\IPO投資をするなら/

取り扱い銘柄数No.1(21年3月期)のSBI証券がおすすめ。

IPOの抽選に外れるとポイントがもらえる「IPOチャレンジポイント」では、どんどん当選確率が上がっていきます。