今回はIPO企業の中から、3月26日に東証グロースに上場予定のソラコム(147A)をご紹介します(同日は「JSH」、「L is B」、「ハッチ・ワーク」が上場予定です)。

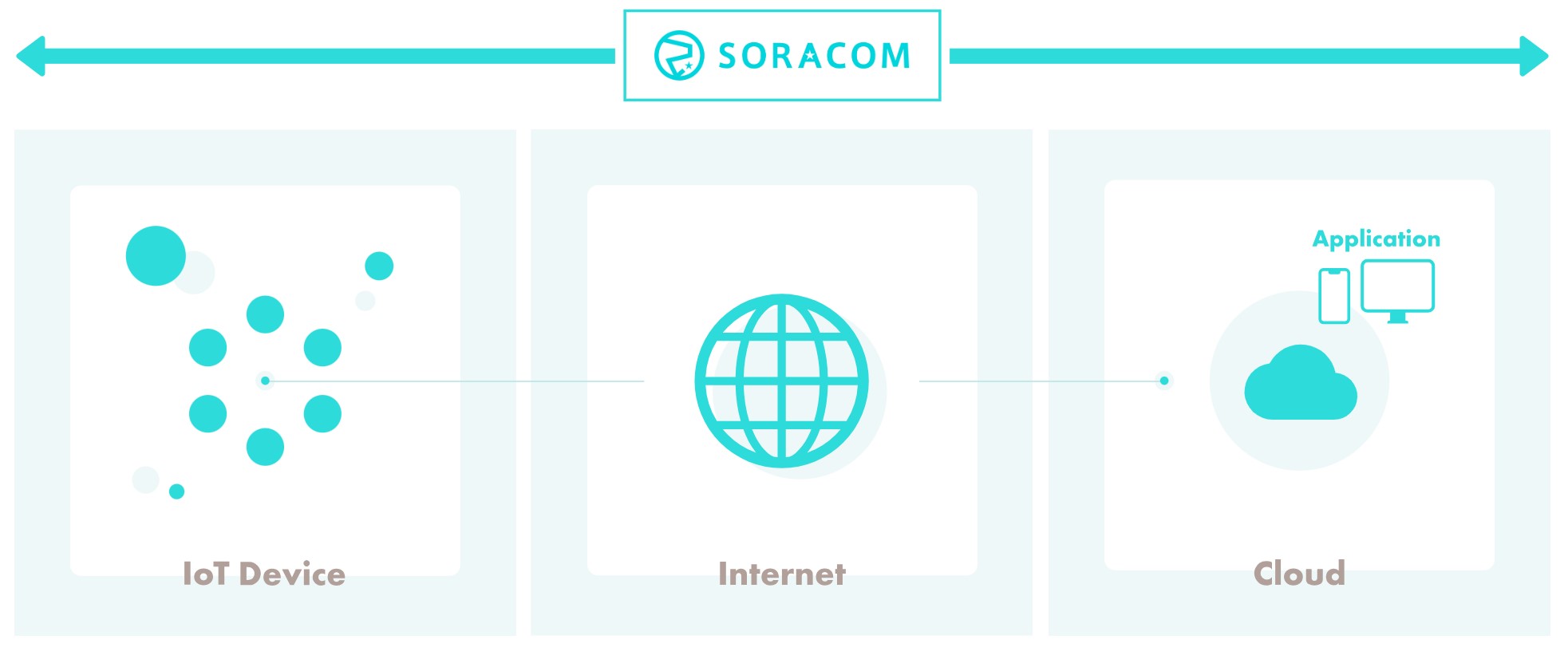

ソラコムは、IoT プラットフォーム「SORACOM」の開発・提供をする企業です。

想定時価総額は365.2億円で、情報・通信業のIPOとなっています。

💡IPOスケジュールがメールで届く!

IPO投資に関する最新情報を、いろはにマネーの「IPOメールマガジン」で受け取れます!

- IPOスケジュール

- 最新の初値予想

- 主要サイトの初値予想比較一覧

登録は無料・メールアドレスのみで登録できるので、IPO投資で成功したい方は以下より受取登録しましょう!

※登録後、配信解除も自由にできます。

ソラコムのIPO基本情報

ここでは上場日や、いろはにマネー独自の初値予想を見てみましょう。

| 上場日 | 3月26日(火) |

| いろはにマネー独自の初値予想 | A(1.5倍以上1.7倍未満) ※想定価格845円から、1,267円~1,436円 |

| 企業Webサイト | https://soracom.jp/ |

| 取り扱い証券 | みずほ証券(共主)、大和証券(共主)、SMBC日興証券、松井証券、マネックス証券、楽天証券など |

みずほ証券と大和証券が共同主幹事となっているね!

ソラコムのIPO日程と価格

IPOの日程と価格は次のようになっています。

※発表次第更新しています。

| 想定価格 | 845円 |

| 仮条件 | 820~870円 |

| ブックビルディング期間 | 3月7日(木)~3月13日(水) |

| 当選発表日 | 3月14日(木) |

| 公開価格 | 870円 |

| 申込期間 | 3月15日(金)~3月21日(木) |

| 上場日 | 3月26日(火) |

| 初値 | 1,563円 |

初値は1,563円、公開価格比1.80倍だね!

ソラコムのIPO初値予想

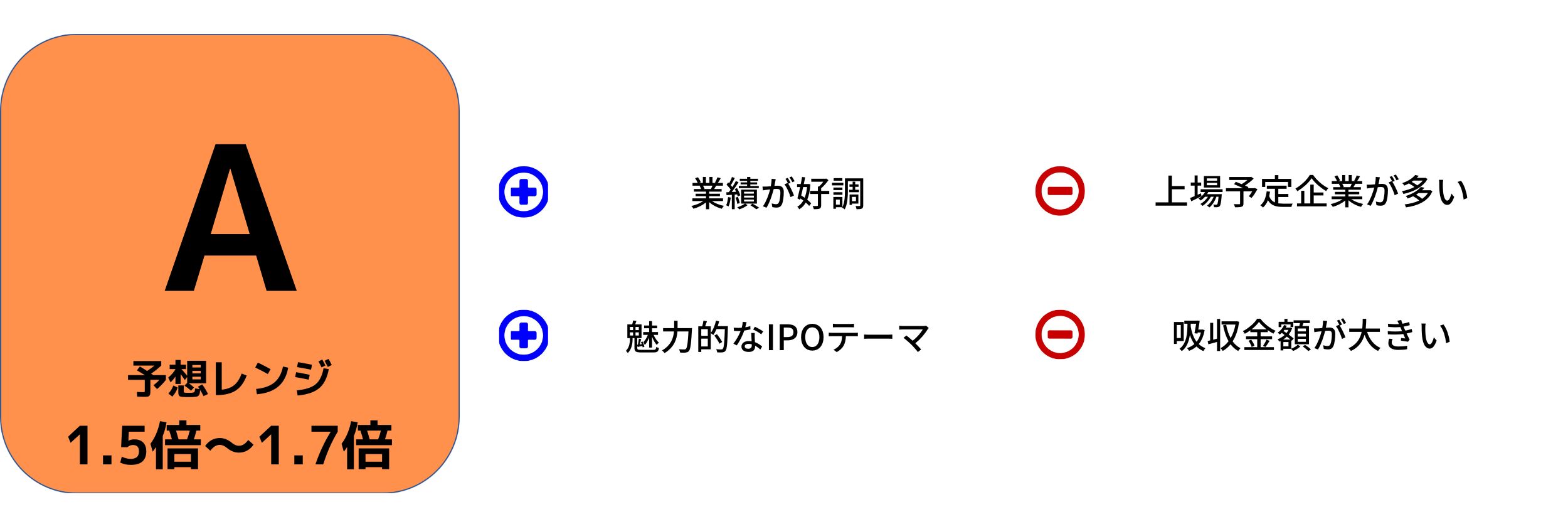

売上高は堅調に拡大しており、業績は好調です。

経常利益は2022年3月期に減少しましたが、2024年3月期予想に従えばまた持ち直すことでしょう。

事業内容もIoT関連とトレンドなテーマになっていることもプラスです。

しかし一方で、吸収金額が大きいことや、周辺のIPO数が多いことは懸念点です。

これらの点から、IPO評価: A(予想レンジ1.5倍以上1.7倍未満=1,267円~1,436円)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

💡IPOスケジュールがメールで届く!

IPO投資に関する最新情報を、いろはにマネーの「IPOメールマガジン」で受け取れます!

- IPOスケジュール

- 最新の初値予想

- 主要サイトの初値予想比較一覧

登録は無料・メールアドレスのみで登録できるので、IPO投資で成功したい方は以下より受取登録しましょう!

※登録後、配信解除も自由にできます。

初値予想方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事で解説しています。

また、IPO初値・騰落率結果一覧では直近のIPOデータを掲載しています。

ソラコムの主幹事・幹事証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| みずほ証券 | 82.70% | 10,276,100株 |

| 大和証券 | 8.70% | 1,080,500株 |

| 野村証券 | 4.35% | 540,200株 |

| SMBC日興証券 | 1.30% | 162,000株 |

| 岡三証券 | 0.70% | 86,400株 |

| 東海東京証券 | 0.70% | 86,400株 |

| 松井証券 | 0.70% | 86,400株 |

| マネックス証券 | 0.43% | 54,000株 |

| 楽天証券 | 0.43% | 54,000株 |

当選しやすい証券会社ランキング

なかなかIPOが当選しないな…

この記事をご覧頂いている方の中には、1つの証券口座だけでIPO抽選に参加している方も多いのではないでしょうか。

IPO投資で成功するには、複数口座を使い分けて抽選に参加するのがおすすめです。

以下の表では、IPO投資で開いておくべき”おすすめの証券口座”を紹介しています。

| 証券会社名 | 取扱数 | 主幹事数 | 抽選方法 | 事前入金 |

| SBI証券 | 89 | 13 |

完全平等抽選: 60%

IPOチャレンジポイントに基づいた配分: 30%

取引状況等を踏まえて定めた配分: 10%

|

必要 |

| 楽天証券 | 65 | 0 | 完全平等抽選 | 必要 |

| SMBC日興証券 | 47 | 24 | 完全平等抽選: 10% ステージ別抽選: 最大5% ※ほか対面割り当て | 必要 |

| 松井証券 | 55 | 0 | 配分予定数量の70%以上を抽選 | 不要 |

| 岡三証券 | 38 | 0 | 取引実績に応じて優遇抽選 | 不要 |

| マネックス証券 | 60 | 0 | 完全平等抽選 | 必要 |

※取扱数、主幹事数は2022年のデータ

松井証券や岡三証券は、事前入金不要で抽選に参加できるワン!

大株主情報

大株主の状況は以下の通りで、筆頭株主であるKDDI株式会社は、ソラコムの親会社です。

| 株主名 | 比率 |

|---|---|

| KDDI株式会社 | 58.22% |

| 玉川 憲 | 7.70% |

| 舩渡 大地 | 7.62% |

| 安川 健太 | 5.27% |

| セコム株式会社 | 2.22% |

| ソースネクスト株式会社 | 2.22% |

| ソニーグループ株式会社 | 2.22% |

| 日本瓦斯株式会社 | 2.22% |

| 株式会社日立製作所 | 2.22% |

| WiL Ventures III, L.P. | 2.22% |

WiL Ventures III, L.P.は、博報堂やSUBARUも出資する日本最大級のベンチャーキャピタルなんだよ!

ソラコムの業績情報

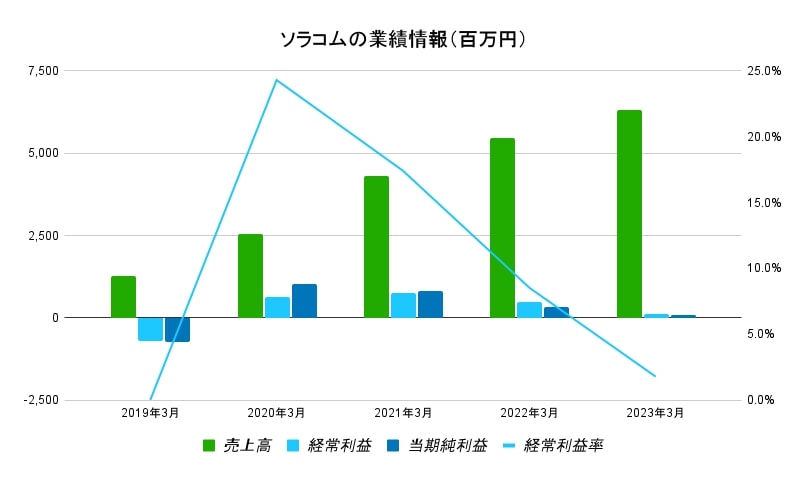

| 決算期 | 2019年3月 | 2020年3月 | 2021年3月 | 2022年3月 | 2023年3月 |

|---|---|---|---|---|---|

| 売上高 | 1,279 | 2,559 | 4,301 | 5,450 | 6,299 |

| 成長率 | ー | +100.1% | +68.1% | +26.7% | +15.6% |

| 経常利益 | -697 | 622 | 749 | 465 | 112 |

| 成長率 | ー | ー | +20.4% | -37.9% | -75.9% |

| 経常利益率 | 0.0% | 24.3% | 17.4% | 8.5% | 1.8% |

| 当期純利益 | -748 | 1020 | 808 | 337 | 70 |

| 成長率 | ー | ー | -20.8% | -58.3% | -79.2% |

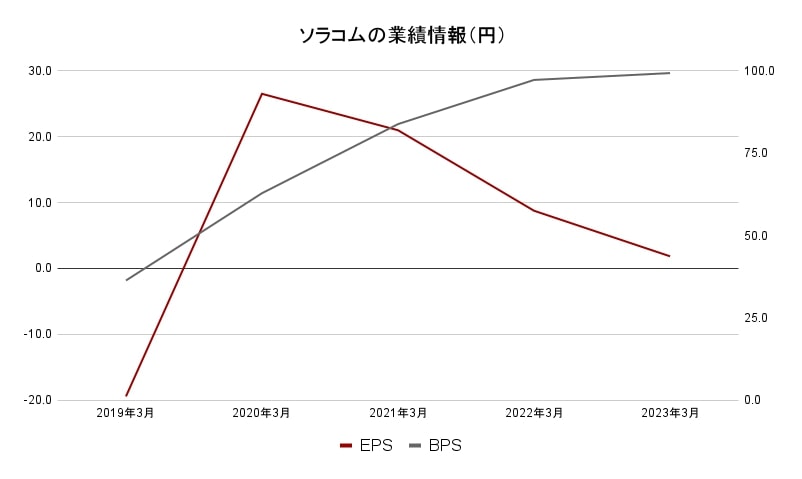

| EPS | -19.4 | 26.5 | 21.0 | 8.8 | 1.8 |

| BPS | 36.3 | 62.9 | 83.8 | 97.3 | 99.3 |

※2022年3月期より連結決算に移行。

※2022年12月30日付で普通株式1株につき3株の割合で株式分割を実施。EPS及びBPSは当該株式分割による調整後の金額を記載。

2023年3月期の売上高は前年同期比15.6%増の6,299百万円でした。

これは、同社の提供するIoTプラットフォーム「SORACOM」の課金アカウント数や契約回線数が伸びたことによるリカーリング収入の好調な推移が起因しています。

リカーリングとは

「リカーリング(Recurring)」とは「繰り返される」という意味を持つ単語で、転じて「継続的に収益を上げるビジネスモデル」という意味で使われています。

ソラコムのリカーリング収入は、継続的に入ってくるプラットフォーム利用料のことを指します。

しかしその一方で、経常利益は同75.9%減の112百万円となっています。

同社は減益理由として、米国および欧州における事業成長加速を目的とした積極的な人員採用による販管費の増加を挙げています。

後に効果が表れてきそうだね!

また、同社は2024年2月20日に、2024年3月期の通期業績予想を発表しています。

| 2024年3月期(予想) | 2024 年3月期第3四半期累計期間(実績) | 進捗率 | 2023 年3月期(実績) | 前年同期比(予想) | |

|---|---|---|---|---|---|

| 売上高 | 8,031 | 5,454 | 67.9% | 6,299 | +27.5% |

| 経常利益 | 592 | 632 | 106.8% | 112 | +428.57% |

| 親会社株主に帰属する当期純利益 | 435 | 456 | 104.8% | 70 | +521.43% |

※同社資料を元にいろはにマネーが計算・作成。進捗率や前年同期比の見込みは実際の数値と異なる可能性があります。

売上高は前年同期比27.5%増の8,031百万円、経常利益は同428.57%増の592百万円を見込んでいます。

経常利益が回復しているね!

同社は2023年3月期までに米国および欧州の人員採用を加速した結果、一定の販売体制を構築できるまでに至りました。

そのため、着実に利益を積み上げていくフェーズに入ったのです。

利益率がさらに改善されていくことが期待できるワン!

ソラコムの事業内容

ソラコムは「世界中のヒトとモノをつなげ共鳴する社会へ」というビジョンを掲げ、IoT プラットフォーム「SORACOM」の開発・提供を行っています。

事業はIoTプラットフォーム事業の単一セグメントとなっています。

SORACOMの特徴として、必要となるIoTデバイスの選定支援、通信サービス、アプリケーションなどをワンストップで提供できる点があります。

サービスの内容は以下の通りです。

| サービスの種類 | 特徴 |

|---|---|

| コネクティビティ | IoTデバイスをインターネットにつなぐための無線通信サービス 機器や用途、稼働場所や機能に応じた無線通信を選択可能 |

| デバイス | 1台から同社ウェブサイトで購入できるSORACOM対応のIoTデバイスを提供 |

| ネットワーク | VPN接続や物理専用線でIoTデバイスからクラウドや自社データセンターまでをセキュアに接続するサービスや、SORACOMでつながるIoTデバイスに必要な時にだけ遠隔から安全にアクセスできるサービス等、IoTシステム運用におけるネットワーク構成の様々な課題を解決するサービス群 |

| アプリケーション | IoTデバイスから送信されるデータを時系列で保存し、一覧性のあるダッシュボードを作成/共有できるサービス、様々なクラウドや、AI/機械学習などのサービスへのデータ転送サービスなど、IoTデータ活用やIoTデバイスのメンテナンスにおける課題を解決するサービス群 |

| セキュリティ&マネジメント | SORACOMの提供するプラットフォーム機能を、管理画面を通じてコントロール 画面操作だけでなく、すべての機能にAPIを提供しており、自社の業務システムに機能を組み込んだり、運用を自動化することも可能 |

また、企画段階から運用段階まで、IoTプロジェクトの支援体制が多岐にわたって用意されていることも特徴的です。

SORACOMの導入先として三菱電機やトヨタ自動車、ヤマト運輸などがあり、実績も十分と言えます。

直近IPOの初期予想と騰落結果

直近の12月と2月にIPOした企業の初値予想と結果は以下の通りです。

| 企業名 | 上場日 | 初値予想 | 初値騰落結果 |

|---|---|---|---|

| Veritas In Silico | 2/8 | C(1.0~1.3倍) | 2.00倍 |

| SOLIZE | 2/7 | B(1.3~1.5倍) | 1.30倍 |

| yutori | 12/27 | D(1.0倍未満) | 1.28倍 |

| ナルネットコミュニケーションズ | 12/25 | C(1.0~1.3倍) | 0.88倍 |

| 早稲田学習研究会 | 12/22 | D(1.0倍未満) | 0.98倍 |

日経平均が続伸する中、初値が公開価格を下回ったIPO銘柄もありました。

ですが、条件の良い銘柄はしっかりと強い上昇を見せています。

2月22日には日経平均が過去最高値を更新し、IPOにも追い風となっています。

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資におすすめのネット証券3選

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2023年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。