今回はIPO企業の中から、2024年3月26日に東証グロースに上場したハッチ・ワーク(148A)をご紹介します。(同日は「JSH」、「L is B」、「ソラコム」が上場予定です)。

ハッチ・ワークは、月極駐車場のオンライン管理支援や、貸し会議室サービスを提供する企業です。

想定時価総額は30.5億円で、サービス業のIPOとなっています。

💡IPOスケジュールがメールで届く!

IPO投資に関する最新情報を、いろはにマネーの「IPOメールマガジン」で受け取れます!

- IPOスケジュール

- 最新の初値予想

- 主要サイトの初値予想比較一覧

登録は無料・メールアドレスのみで登録できるので、IPO投資で成功したい方は以下より受取登録しましょう!

※登録後、配信解除も自由にできます。

ハッチ・ワークのIPO基本情報

ここでは上場日や、いろはにマネー独自の初値予想を見てみましょう。

| 上場日 | 3月26日(火) |

| いろはにマネー独自の初値予想 | C(1.0倍以上1.3倍未満) ※想定価格1,680円から、1,680円~2,184円 |

| 企業Webサイト | https://hatchwork.co.jp/ |

| 取り扱い証券 | SMBC日興証券(主幹事)、SBI証券(副幹事)、松井証券など |

IPO取り扱い数No.1のSBI証券が取り扱っているね!

ハッチ・ワークのIPO日程と価格

IPOの日程と価格は次のようになっています。

※発表次第更新しています。

| 想定価格 | 1,680円 |

| 仮条件 | 1,680~1,800円 |

| ブックビルディング期間 | 3月8日 (金) ~ 3月14日 (木) |

| 当選発表日 | 3月15日(金) |

| 公開価格 | 2,160円 |

| 申込期間 | 3月18日(月)~3月22日(金) |

| 上場日 | 3月26日(火) |

| 初値 | 2,815円 |

初値は公開価格の1.30倍となったよ!

ハッチ・ワークのIPO初値予想

EPSは改善されており、需要過多の駐車場を扱っている事業内容の観点からも、一定の成長は期待できそうです。

また、市場からの吸収金額が小さいことも初値の上昇にプラスに働くでしょう。

しかし一方で、競合に比べ業績が鈍いことは懸念点です。

前後1週間で上場する企業が13件あることも、陰りとなる一因となっています。

これらの点から、IPO評価: C(予想レンジ1.0倍以上1.3倍未満=1,680円~2,184円)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

💡IPOスケジュールがメールで届く!

IPO投資に関する最新情報を、いろはにマネーの「IPOメールマガジン」で受け取れます!

- IPOスケジュール

- 最新の初値予想

- 主要サイトの初値予想比較一覧

登録は無料・メールアドレスのみで登録できるので、IPO投資で成功したい方は以下より受取登録しましょう!

※登録後、配信解除も自由にできます。

初値予想方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事で解説しています。

また、IPO初値・騰落率結果一覧では直近のIPOデータを掲載しています。

ハッチ・ワークの主幹事・幹事証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| SMBC日興証券(主幹事) | 94.41% | 329,200株 |

| SBI証券(副幹事) | 1.72% | 6,000株 |

| 岡三証券 | 0.86% | 3,000株 |

| 東海東京証券 | 0.86% | 3,000株 |

| 松井証券 | 0.86% | 3,000株 |

| アイザワ証券 | 0.43% | 1,500株 |

| 極東証券 | 0.43% | 1,500株 |

| 東洋証券 | 0.43% | 1,500株 |

\主幹事証券で申し込もう/

当選しやすい証券会社ランキング

なかなかIPOが当選しないな…

この記事をご覧頂いている方の中には、1つの証券口座だけでIPO抽選に参加している方も多いのではないでしょうか。

IPO投資で成功するには、複数口座を使い分けて抽選に参加するのがおすすめです。

以下の表では、IPO投資で開いておくべき”おすすめの証券口座”を紹介しています。

| 証券会社名 | 取扱数 | 主幹事数 | 抽選方法 | 事前入金 |

| SBI証券 | 89 | 13 |

完全平等抽選: 60%

IPOチャレンジポイントに基づいた配分: 30%

取引状況等を踏まえて定めた配分: 10%

|

必要 |

| 楽天証券 | 65 | 0 | 完全平等抽選 | 必要 |

| SMBC日興証券 | 47 | 24 | 完全平等抽選: 10% ステージ別抽選: 最大5% ※ほか対面割り当て | 必要 |

| 松井証券 | 55 | 0 | 配分予定数量の70%以上を抽選 | 不要 |

| 岡三証券 | 38 | 0 | 取引実績に応じて優遇抽選 | 不要 |

| マネックス証券 | 60 | 0 | 完全平等抽選 | 必要 |

※取扱数、主幹事数は2022年のデータ

松井証券や岡三証券は、事前入金不要で抽選に参加できるワン!

大株主情報

大株主の状況は以下の通りで、株式会社大竹アンドパートナーズが筆頭株主となっています。

4位の増田 知平氏は同社社長で、大学卒業後セブンイレブン・ジャパンに入社。その後、法人不動産仲介のFC化を事業化すべく不動産業界に転身し、2022年より不動産テック協会理事も務めています。

| 株主名 | 比率 |

|---|---|

| 大竹アンドパートナーズ | 25.27% |

| ダイナエッグ | 15.03% |

| 大竹 弘 | 11.49% |

| 増田 知平 | 10.02% |

| ENEOSイノベーションパートナーズ合同会社 | 6.34% |

| EEI4号イノベーション&インパクト投資事業有限責任組合 | 3.25% |

| イノベーション・エンジンPOC第2号投資事業有限責任組合 | 2.97% |

| IEファスト&エクセレント投資事業有限責任組合 | 2.75% |

| 谷 正男 | 2.48% |

| マーキュリア・ビズテック投資事業有限責任組合 | 2.11% |

第1位の大竹アンドパートナーズは、同社代表取締役会長の大竹 弘氏が代表取締役を務める「大竹&パートナーズ税理士事務所」の運営を行う会社です。

VCのロックアップ期間は90日間となっているよ!

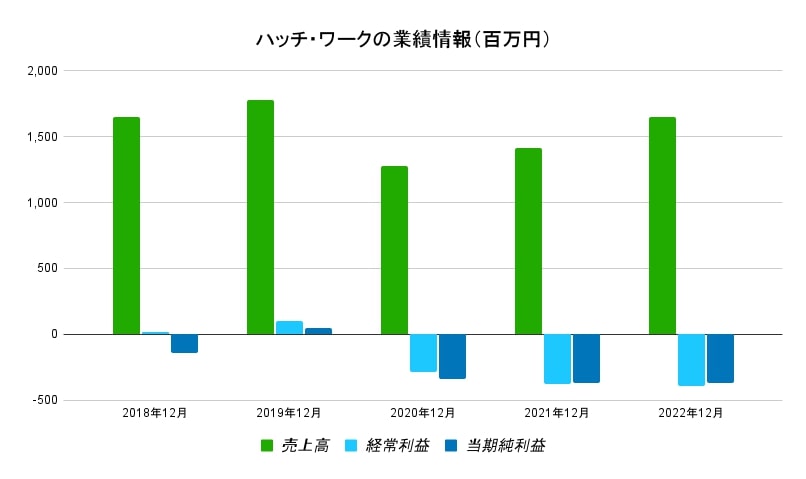

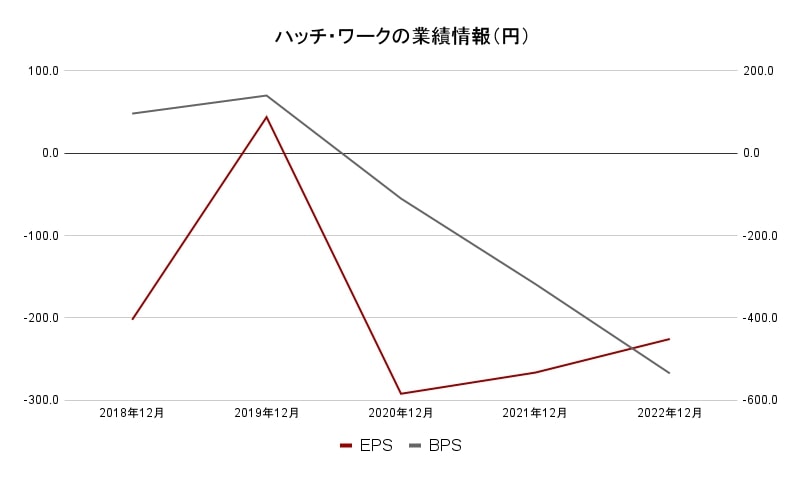

ハッチ・ワークの業績情報

| 決算期 | 2018年12月 | 2019年12月 | 2020年12月 | 2021年12月 | 2022年12月 |

|---|---|---|---|---|---|

| 売上高 | 1,649 | 1,778 | 1,276 | 1,418 | 1,647 |

| 成長率 | ー | +7.8% | -28.2% | +11.2% | +16.1% |

| 経常利益 | 20 | 103 | -290 | -378 | -394 |

| 当期純利益 | -139 | 50 | -337 | -368 | ‐371 |

| EPS | -202.42 | 43.88 | -292.31 | -266.57 | ‐225.78 |

| BPS | 96.25 | 140.13 | -110.20 | -318.05 | -535.15 |

※2023年12月6日付で普通株式1株につき100株の割合で株式分割を実施。EPS及びBPSは当該株式分割による調整後の金額を記載。

2022年12月期の決算では、売上高1,648百万円(前年同期比16.1%増)、経常利益-395百万円(同16百万円減)となりました。

経常損失を計上している理由としては、新規顧客獲得のための広告宣伝費や営業代行費用等の先行投資が原因です。

加えて、コロナ禍以降のリモートワークの台頭による会議室のニーズ減少や若者の車離れによる市況悪化も考えられ、売り上げの頭打ち感は否めません。

今後は、広告宣伝による認知度の向上や自動車関連業界との連携を深めることで業務の効率化を図っていくようです。

競合他社とどのように差別化を図るのか注目だよ!

ハッチ・ワークの事業内容

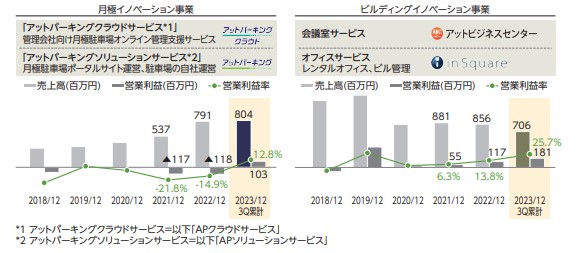

ハッチ・ワークは「社会に、可能性の卵を。」をパーパスに、月極イノベーション事業およびビルディングイノベーション事業を展開しています。

各事業の概要、セクター業績推移は以下のようになっています。

目論見書より

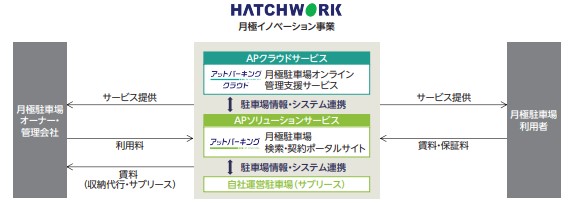

月極イノベーション事業

ビジネスモデルは以下の通りになっており、月極駐車場のオーナーや管理会社へのサービス提供による手数料や賃料、駐車場利用者の賃料・保証料を収益源としています。

毎月継続的に発生するストック性の高い収益が基盤になっているワン!

月極イノベーション事業の特徴は以下のようにまとめられます。

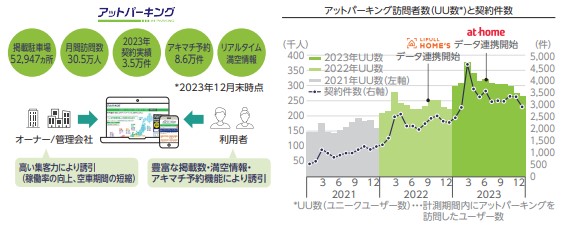

「アットパーキング」の集客力

管理物件は、「アットパーキング」にも掲載され満空情報も適時に更新されるため、駐車場契約希望者は空いている駐車場を簡単に検索することができ、管理会社は手間なく集客力と駐車場の稼働率を向上させることが可能になります。

目論見書より

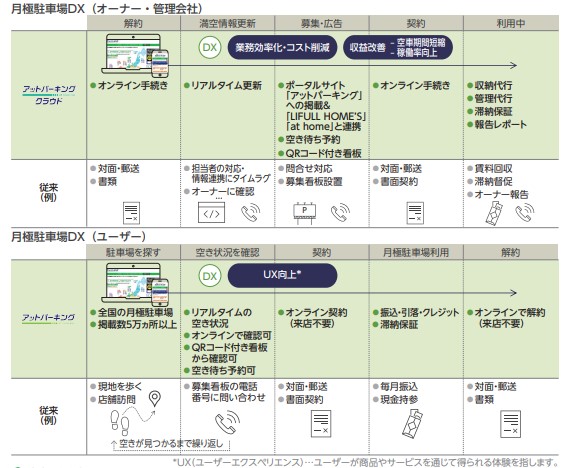

月極駐車場に関する管理会社の業務・ユーザー体験をDX

駐車場契約希望者が検索から申し込み、契約、決済っまでをすべてオンラインで完結することができ、管理会社は物件情報の募集、審査、契約手続き、利用料回収といった多くの管理業務を自動化することにより削減できるサービスです。

目論見書より

先行事例

APクラウドサービスの展開により蓄積される月極駐車場のデータや満空情報、利用者及びその保有する自動車に関するデータを利用できます。

EV充電設備付駐車場や短期貸しといった月極駐車場内の未稼働区画の有効活用など、オーナー・管理会社の収益改善、駐車場利用者の利便性向上につながる多様な高付加価値サービスを開発・提供することで、月極駐車場の利用価値最大化を推進します。

目論見書より

ビルディングイノベーション事業

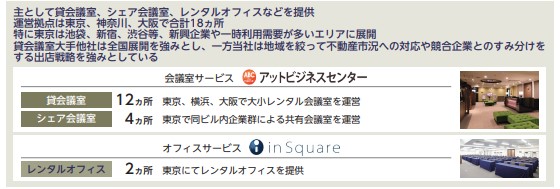

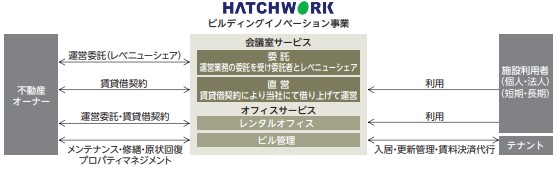

同事業では、「会議室サービス」および「オフィスサービス」を提供しています。

「会議室サービス」では、貸し会議室サービス「アットビジネスセンター」及び企業内の使われていない時間帯の会議室をシェアする会議室シェアサービス「シェア会議室」を運営しています。

「オフィスサービス」では、ミドル世代コミュニティオフィス「インスクエア」の運営、オフィスビルの「プロパティマネジメント(PM)」・「ビルメンテナンス(BM)」サービスを提供しています。

同事業のビジネスモデルは以下の通りです。

直近IPOの初期予想と騰落結果

直近の2月にIPOした企業の初値予想と結果は以下の通りです。

| 企業名 | 上場日 | 初値予想 | 初値騰落結果 |

|---|---|---|---|

| 光フードサービス | 2/28 | S(1.7倍以上) | 2.20倍 |

| Cocolive | 2/28 | B(1.3~1.5倍) | 2.24倍 |

| VRAIN Solution | 2/22 | B(1.3~1.5倍) | 1.74倍 |

| Veritas In Silico | 2/8 | C(1.0~1.3倍) | 2.00倍 |

| SOLIZE | 2/7 | B(1.3~1.5倍) | 1.30倍 |

日経平均が過去最高値を更新し、IPOにも追い風となっています。

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資におすすめのネット証券3選

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2023年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。