クレジットカードは年会費やポイント還元率、付帯する特典に注目して選ぶのがおすすめです。

ただ国内には数え切れないほどのクレジットカードがあるため、「違いがわからない」「どれを選べばいいの?」と迷うことが多いと思います。

そこで本記事では厳選したおすすめクレカをランキング形式で解説します。

<いろはに結論>

悩んでいる方は、どんな使い方にもマッチしやすい以下の3カードがおすすめです。

特に初心者の方であれば、年会費がかからず還元率アップが期待できるカードを選びましょう。

- 三井住友カード(NL) :対象のコンビニ・飲食店などで最大7%ポイント還元(※)。学生向け特典あり。

- JCBカードW:年会費無料で還元率1%。amazon・スターバックスなどでポイントアップ!

- 楽天カード:楽天ポイントがどんどん貯まる。新規入会で大量ポイントゲット!

「年会費無料」「女性向け」「初心者向け」といった目的別でもおすすめのクレジットカードを紹介しているので、ぜひ自分に合う1枚を探してくださいね。

| クレジットカードおすすめTOP10 | 年会費 | 還元率 |

|---|---|---|

| 三井住友カード(NL) | 永年無料 | 0.5% |

| JCBカードW | 永年無料 | 1.0%~10.5%* |

| 楽天カード | 永年無料 | 1% |

| dカード | 永年無料 | 1% |

| イオンカードセレクト | 永年無料 | 0.5% |

| 三井住友カード ゴールド(NL) | 5,500円(税込) *年間100万円以上利用で 翌年度以降永年無料 | 0.5% |

| エポスカード | 永年無料 | 0.5% |

| エポスゴールドカード | 5,000円(税込) *年間50万円以上利用で 翌年度以降永年無料 | 0.5% |

| 「ビュー・スイカ」カード | 524円(税込) | 0.5% |

| PayPayカード | 永年無料 | 1% |

11枚目以降はこちらをチェック

| カード名 | 年会費 | 還元率 |

|---|---|---|

| イオンカード(ミニオンズ) | 永年無料 | 0.5% |

| ANA JCB 一般カード | 2,200円 | 0.5% |

| ANA Visa/Mastercard 一般カード | 2,200円 | 0.5% |

| JALカード 普通カード | 2,200円 | 0.5% |

| JALカード navi(学生専用) | 在学中無料 | 0.5% |

| リクルートカード | 永年無料 | 1.2% |

| 楽天プレミアムカード | 11,000円 | 1% |

| ソラチカカード | 2,200円 | 0.5% |

| セゾンパール・アメックス | 1,100円 *年1回の利用で無料 | 0.5% |

| 三井住友カード プラチナプリファード | 33,000円 | 1% |

| アメックス・グリーン | 月額1,100円 | 0.3~1% |

| JCBゴールド | 11,000円 | 0.5% |

| dカード GOLD | 11,000円 | 1% |

| JCBプラチナ | 27,500円 | 0.5% |

| セゾンゴールドプレミアム | 11,000円 *100万円以上利用で 翌年度以降永年無料 | 0.5% |

| イオンゴールドカード | 永年無料 *発行条件あり | 0.5% |

| Visa LINE Payクレジットカード(P+) | 永年無料 | 0.5% |

| メルカード | 永年無料 | 1% |

| ウエルシアカード | 永年無料 | 0.5% |

| 三菱UFJカード VIASOカード | 永年無料 | 0.5% |

| ローソンPontaプラス | 永年無料 | 1% |

| アメックス・プラチナ | 165,000円 | 1% |

| TGC CARD | 永年無料 | 0.5% |

| ライフカード | 永年無料 | 0.5% |

| SAISON CARD Digital×SHEIN | 永年無料 | 0.5% |

おすすめのクレジットカード35選

三井住友カード(NL)

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa・Mastercard |

| 付帯 | 家族カード ETCカード 海外旅行保険 |

| スマホ決済 | Apple Pay/Google Pay、iD(専用)、PiTaPa、WAON |

| 公式サイト | https://www.smbc-card.com/ |

三井住友カード(NL)は、年会費無料のナンバーレスカードです。

通常の還元率は0.5%でやや低めですが、対象のコンビニやマクドナルド、サイゼリヤなどで最大7%ポイント還元(※)を受けられます。

ポイントアップ対象店舗は以下のとおり。

三井住友カードのポイントアップ対象店舗

セイコーマート、セブン‐イレブン、ケンタッキーフライドチキン、ポプラ、ローソン、マクドナルド、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司など

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

上記店舗のほか、2023年10月以降はミニストップとモスバーガーも対象となります。

ふだんよく利用するコンビニや飲食店で、最大7%(※)もポイントが貯まるのね!

7%ポイント還元(※)となるのはスマホの「Visaのタッチ決済」「Mastercard®タッチ決済」で支払った場合です。

カード現物のタッチ決済だと最大5%、カードを差し込んで決済すると0.5%まで下がってしまうので気をつけましょう。

Apple Pay・Google Payに登録して決済する必要があるワン!

高校を卒業した18歳以上なら発行可能で、学生ならポイントアップする独自の特典も。

年会費が発生しないため、クレジットカードが初めての方にもおすすめです。

実際に使ってみました

著者も三井住友カード(NL)を保有し、対象のコンビニ・飲食店で最大7%還元(※)を受けるために利用しています。

スマホの非接触決済を利用しないと最大7%還元(※)にならないため、レジで支払い前に決済モードを用意しておきましょう。

カード現物で支払うのではなく、スマホで決済すれば最大7%ポイント還元(※)なんだね!

支払う際は、店員さんにiDやQUICPayなどと間違われないよう「クレジットカードで」と伝えるのがおすすめです。

なおAndroid端末の人は、MastercardブランドでGoogle Payに登録できないため、Visaブランドを発行する必要があります。

著者はグリーンを保有していますが、「シルバー」「オーロラ」も選べるので、公式サイトで確認してくださいね。

男性/30代/愛知県/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:4 会員サイト・アプリ:3 サービス対応:4

|

\キャンペーン実施中/

三井住友カード(NL)は年会費永年無料!

申し込み後すぐに使える「即時発行」を受付中。

※即時発行ができない場合があります。

JCBカードW

| 年会費 | 永年無料 |

| 還元率 | 1.0%~10.5% |

| ブランド | JCB |

| 付帯 | 海外旅行保険(利用付帯) ショッピング保険(海外のみ) |

| スマホ決済 | Apple Pay/Google Pay/QUICPay |

| 公式サイト | https://www.jcb.co.jp/promotion/ |

JCBカードWは、年会費無料で還元率1%のクレカです。

基本の還元率が高く、さらにカード会員専用のJCBオリジナルシリーズパートナーを利用すると、最大10.5%のポイント還元を受けられます。

*最大還元率はJCB PREMOに交換した場合

主なポイントアップ店舗は、以下のとおり。

主なポイントアップ対象店舗

- Amazon…2%

- Starbucks eGift…10.5%

- セブン‐イレブン…2%

- ウエルシア…1.5%

- メルカリ…1.5%

- apollostation・出光SS・シェルSS…1.5%

Amazonやスターバックスは、利用する人も多そうね!

入会できるのは18歳~39歳までですが、発行すれば40歳を過ぎてもずっと高還元のまま使い続けられます。

39歳以下の人は、40歳になるまでにぜひ発行してみましょう。

実際に使ってみました

著者も実際にJCBカードWを保有し、スターバックスなどで利用しています。

ふだん休憩などで利用するカフェ代が、お得になるのはありがたいです。

ただし対象となるのはStarbucks eGift購入またはスターバックスカードのオンラインチャージで、店舗で直接決済しても特典は受けられないため注意してください。

スターバックスのお店に行って、JCBカードWで支払っても対象外なんだね!

著者はグレーのJCBカードWを保有していますが、姉妹カードの「JCB CARD W Plus L」ならピンクやホワイトなど華やかなデザインも選べます。

気になる人は、「JCBカードWの評判・デメリットは?JCB CARD W Plus Lとの違いも解説」で確認してくださいね。

女性/30代/東京都/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:4 会員サイト・アプリ:3 サービス対応:5

|

女性/50代/埼玉県/個人事業主・フリーランス

年会費:5

還元率(ポイント・マイル):4 付帯サービス:4 会員サイト・アプリ:5 サービス対応:4

|

\新規入会キャンペーン実施中/

キャンペーンを組み合せて最大2万4000円をキャッシュバック!

このチャンスをお見逃しなく!

キャンペーン期間:2025年4月1日(火)~2025年6月30日(月)

楽天カード

| 年会費 | 永年無料 |

| 還元率 | 1% |

| ブランド | Visa/Mastercard/JCB/American Express |

| 付帯 | 家族カード ETCカード 海外旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.rakuten-card.co.jp/ |

楽天カードは、100円(税込)につき1円分の楽天ポイントが貯まるクレジットカードです。

国内の利用率が高いと言われており、その使いやすさと還元率の高さから、顧客満足度指数調査では14年連続No.1を誇ります。

*2022年度日本版顧客満足度指数調査のクレジットカード業種

楽天市場で使うといつでも1%が加算、毎月5と0のつく日ならさらに2%もポイントアップ。

貯まったポイントは、ファミリーマートやケンタッキーなどの街の加盟店でも使えるため、楽天のサービスを使わない人でも充分お得に使えます。

国際ブランドはVisa・Mastercard・JCB・American Expressが用意されているため、ブランドを選びたい人にもおすすめです。

詳しくは「楽天カードのポイント還元率は1%でお得!倍率を上げる裏ワザも伝授」で解説しているワン!

実際に使ってみました

著者も実際に楽天カードを保有し、楽天市場を始めふだんのお買い物でも利用しています。

楽天ポイントカードが付帯しているため、ENEOSやガストなどの楽天ポイント加盟店で使うと、自動的にポイント二重取りできるのが嬉しいです。

ただ公共料金や税金で使うと還元率が0.2%まで落ちてしまうため、公共料金などはほかのクレカで支払うようにしています。

電気・ガス・水道代、税金では500円につき1ポイントしか貯まらないから注意だワン!

楽天カードはすでに持っている人もいるかも知れませんが、使い分け用として2枚目の楽天カードも作成可能です。

まだ持っていない人は、「【楽天カードの入会キャンペーン攻略】8,000ポイントもらえる時期・受け取る手順も解説」を読めば、新規入会で大量にポイントを獲得できますよ。

|

男性/30代/大阪府/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:5 会員サイト・アプリ:5 サービス対応:5

|

男性/50代/和歌山県/会社員

年会費:4

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:4 サービス対応:3

|

女性/30代/兵庫県/主婦(夫)

年会費:5

還元率(ポイント・マイル):4 付帯サービス:4 会員サイト・アプリ:4 サービス対応:3

|

女性/40代/神奈川県/主婦(夫)

年会費:5

還元率(ポイント・マイル):5 付帯サービス:4 会員サイト・アプリ:5 サービス対応:3

|

男性/30代/群馬県/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:3 会員サイト・アプリ:4 サービス対応:4

|

男性/40代/京都府/会社員

年会費:2

還元率(ポイント・マイル):5 付帯サービス:4 会員サイト・アプリ:2 サービス対応:3

|

女性/30代/愛知県/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:3 会員サイト・アプリ:4 サービス対応:3

|

女性/50代/三重県/主婦(夫)

年会費:2

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:5 サービス対応:3

|

男性/40代/神奈川県/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:3 会員サイト・アプリ:3 サービス対応:3

|

\5,000ポイントプレゼント/

新規入会とカード利用で5,000ポイントプレゼント!

さらに年会費は永年無料です。

dカード

| 年会費 | 永年無料 |

| 還元率 | 1% |

| ブランド | Visa/Mastercard |

| 付帯 | 家族カード ETCカード 海外旅行保険(29歳以下のみ) 国内旅行保険(29歳以下のみ) ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://d-card.jp/st/ |

dカードはドコモが提供しており、ドコモの携帯を使っていないどなたでも発行できるクレカです。

年会費は発生せず、ふだんのお買い物や公共料金などの支払いで100円(税込)につき1円分のdポイントが貯まります。

ドコモのスマホを使っている人は、購入後1年間ほど最大1万円相当まで補償を受けられる「dカードケータイ補償」も付帯。

さらに29歳以下限定で、最大1,000万円の旅行傷害保険も適用されます。

29歳以下の人は、充実した補償を受けられるのね!

貯まったポイントはローソンなどの加盟店でお買い物や、QRコード決済の「d払い」に充当して使えます。

還元率が高くポイントの使い道も多いため、ドコモを使っていない人でも幅広くおすすめです。

男性/40代/大阪府/会社員

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:5 サービス対応:4

|

男性/50代/兵庫県/会社員

年会費:1

還元率(ポイント・マイル):4 付帯サービス:4 会員サイト・アプリ:5 サービス対応:4

|

\最大8,000ポイントプレゼント/

dカード新規入会&利用などで最大8,000 dポイントがもらえるキャンペーンを実施中。

キャンペーンの詳細は公式サイトをチェック!

イオンカードセレクト

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa/Mastercard/JCB |

| 付帯 | 家族カード ETCカード ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://www.aeon.co.jp/card/ |

イオンカードセレクトは、大手ショッピングモールのイオンとその系列店でお得なクレカです。

イオン銀行と電子マネーWAON、クレジット決済の3つの機能が一体化しており、何枚もカード類を持ち歩く必要がなくなります。

付帯するWAONにオートチャージを設定すれば、お得なポイント二重取りも可能。

オートチャージで二重できる唯一のクレカなので、イオンや系列店をよく利用する人におすすめです。

利用分はイオン銀行口座から引き落とされるため、入会時に口座を用意する必要がありませんよ。

詳しくは、「イオンカードセレクトの特徴や評判・デメリットは?イオンカード(WAON一体型)との違いも解説」も読んでみてね!

年間50万円利用でイオンゴールドカードにランクアップ

| 年会費 | 年会費無料 |

| 還元率 | 0.5% |

| ブランド | Visa/Mastercard/JCB |

| 付帯 | 追加カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

イオンゴールドカードはイオンカードの上位版のクレカです。

通常申し込みでは発行できず、以下の対象イオンカードを年間で50万円利用すれば昇格できます。

- イオンカード

- イオンカード(WAON一体型)

- イオンカード(WAON一体型/ミッキーマウスデザイン)

- イオンカード(WAON一体型/トイ・ストーリーデザイン)

- イオンカードセレクト

- イオンカードセレクト(ミッキーマウスデザイン)

- イオンカードセレクト(トイ・ストーリーデザイン)

年会費は一般のイオンカードと同様に無料だワン!

通常のイオンカードよりも補償がグレードアップし、最大5,000万円の旅行保険が付帯。

国内6か所の空港ラウンジも、無料で入店可能です。

詳しい昇格方法については、「イオンゴールドカードの入会条件は?年会費や切り替え方法、メリットなど特徴を解説」を読んでくださいね。

まずはイオンカードを発行して、年間50万円使って昇格を目指そう!

\新規入会・利用で最大5,000WAON POINT進呈/

新規入会+利用でWAON POINTがもらえます。

今だけWeb入会限定で最大5,000ポイント付与!カードの作成・年会費は無料です。

三井住友カード ゴールド(NL)

| 年会費 | 5,500円(税込) *年間100万円以上利用で翌年度以降永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa・Mastercard |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 お買い物安心保険 |

| スマホ決済 | Apple Pay/Google Pay/iD(専用)/PiTaPa/WAON |

| 公式サイト | https://www.smbc-card.com/ |

三井住友カード ゴールド(NL)は、三井住友カード(NL)の上位版です。

対象のコンビニ・ファーストフード・ファミレスなどでスマホのタッチ決済で最大7%ポイント還元(※)はもちろん、空港ラウンジが無料で利用できるゴールド特典も付帯します。

年会費は5,500円(税込)かかりますが、年間で100万円以上使うと翌年度以降は永年無料※に。

無料でもゴールド特典は変わらず利用できるため、コスパ抜群のゴールドカードと言えます。

ゴールドカードなのに、条件を満たせば年会費無料で持てるなんてお得ね!

気になる人は「三井住友カード ゴールド(NL)のメリット5選!審査や還元率も解説」も読んでみましょう。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

実際に使ってみました

著者も三井住友カード ゴールド(NL)を保有し、SBI証券の積み立て投資などに利用中です。

入会したその年に年間100万円利用したため、今は年会費を支払っておらず無料で持ち続けています。

維持費0円でもポイント還元やゴールド特典は利用できるので、コスパ最強のクレカだと思います。

でも、年間100万円以上使うのって難しいよね?

年間100万円と聞くと「お金持ちじゃないから無理」と思うかもしれませんが、実際は月に84,000円程度使えば達成可能です。

毎月の食費や生活費、サブスク代や税金まで三井住友カード ゴールド(NL)にまとめれば割と簡単に達成できますよ。

単身世帯の消費支出は毎月平均161,753円(2022年度)だから、月に84,000円以上支払う人は多いと考えられるワン!

著者が実際に100万円修行を達成した方法を記事にまとめたので、三井住友カード ゴールド(NL)を無料で持ちたい人はぜひ読んでみてくださいね。

\キャンペーン実施中/

新規入会&条件達成で最大8,000円相当プレゼント!

期間:2024/11/1~2025/2/2

①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト5,000円分プレゼント

②新規入会&1万円毎の利用で最大3,000円相当のVポイント

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

エポスカード

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa |

| 付帯 | ETCカード 海外旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.eposcard.co.jp/ |

エポスカードは年会費無料で、全国1万以上の飲食店やアミューズメント施設で優待を受けられます。

年会費無料クレカで多くの優待を受けられる点は、エポスカードの特権と言えるでしょう。

マルイ系列店を利用する人なら、年間4回開催されるセール「マルコとマルオ」で10%オフでお買い物できる特典も。

実店舗だけでなく、ネットの「マルイウェブチャンネル」も対象だよ!

シンプルなシルバーのナンバーレスカードで、性別や年齢問わずどこでも使いやすいデザインです。

詳しくは「エポスカードのメリットは?評判や特徴・デメリットも徹底解説」でも解説しています。

男性/30代/大阪府/会社員

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:4 サービス対応:4

|

女性/30代/東京都/個人事業主・フリーランス

年会費:5

還元率(ポイント・マイル):4 付帯サービス:5 会員サイト・アプリ:3 サービス対応:5

|

男性/40代/長崎県/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:5 会員サイト・アプリ:4 サービス対応:5

|

\2,000円分のポイントがもらえる/

エポスゴールドカード

| 年会費 | 5,000円(税込) *年間50万円以上利用で翌年度以降永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa |

| 付帯 | ETCカード 海外旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

エポスゴールドカードは、エポスカードの上位クレカです。

一般のエポスカードよりも補償が充実し、空港ラウンジ無料など充実したゴールド特典を受けられます。

「選べるポイントアップ」では、公共料金や光回線など対象サービスが3つまで選べて、いつでもポイント還元率が3倍に。

年会費は5,000円(税込)ですが、エポスカードを年間50万円以上使えば、年会費無料のままゴールド昇格できます。

ゴールドカードを直接発行するよりお得なので、まずエポスカードを発行するのがおすすめです。

毎月42,000円程度使えば1年間で50万円になるから、比較的簡単にゴールド昇格できるワン!

\2,000円分のポイントがもらえる/

「ビュー・スイカ」カード

| 年会費 | 524円(税込) |

| 還元率 | 0.5% |

| ブランド | Visa/Mastercard/JCB |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.jreast.co.jp/ |

ふだんの通勤・通学などでSuicaを利用する人は、「ビュー・スイカ」カードがおすすめです。

クレジットカードにSuicaとJREポイントカードの機能が付帯するため、カード類を分けて持ち歩く必要がなくなります。

基本の還元率は0.5%ですが、Suicaのオートチャージで利用すると1.5%にアップ。

Suicaチャージは還元率が下がることが多いですが、「ビュー・スイカ」カードならいつでも1.5%分の高還元でポイントが貯まりますよ。

ショッピング利用金額に応じてボーナスが最大5,250ポイントもらえるため、ふだんのお買い物もお得です。

Suica定期券も搭載できるワン!

\Suica付きクレカの定番/

Suicaによくチャージする方や定期券を購入する方は非常におトク!

ビューカード スタンダードなら毎日の電車・買い物での利用でJRE POINTがどんどんたまります。

PayPayカード

| 年会費 | 永年無料 |

| 還元率 | 1% |

| ブランド | Visa/Mastercard/JCB |

| 付帯 | 家族カード ETCカード |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.paypay-card.co.jp/ |

PayPayカードは、QRコード決済と相性抜群のクレカです。

100円(税込)につき1円相当のPayPayポイントが貯まり、PayPayでお買い物やPayPayポイント運用に利用できます。

PayPayをよく使う人におすすめね!

PayPayクレジット払い(旧あと払い)で利用すれば、PayPayステップの還元率が最大1.5%に。

また2023年10/15より、PayPay証券でのクレカ積み立てに利用できるようになりました。

PayPay残高を併用すれば最大月10万円積み立てできる点から、多くの人に注目されています。

気になる人は「【評判】PayPayカードのデメリット・メリットや還元率など特徴を解説!新規入会特典のもらい方も紹介」も読んでみましょう。

|

男性/40代/東京都/個人事業主・フリーランス

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:4 サービス対応:4

|

男性/40代/宮城県/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:1 会員サイト・アプリ:4 サービス対応:4

|

女性/30代/静岡県/無職・定年済

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:5 サービス対応:5

|

\PayPayユーザー必見/

PayPayアプリとの連携でお得に!

年会費無料でご利用金額200円(税込)ごとに1%のPayPayポイント付与。

イオンカード(ミニオンズ)

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa/Mastercard |

| 付帯 | 家族カード ETCカード ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://www.aeon.co.jp/ |

イオンカード(ミニオンズ)は、イオンシネマが年間12回まで1,000円(税込)で見られます。

映画の鑑賞料金が次々に値上がりする中、1,000円(税込)で見られるのはとてもお得ですね。

イオンシネマの一般料金は1,800円(税込)だから、800円も安く見られるワン!

年間で12回を超えても、1,400円の「ドリンク・ポップコーン引換券付きシネマチケット」が18回ほど購入できるのでご安心を。

20日・30日はイオン系列店のお買い物が5%引きになるなど、イオン独自の特典も利用できます。

国内大手テーマパークのユニバーサル・スタジオ・ジャパンで使うと、5%分ポイント還元されるメリットも。

年会費無料クレカながら、アミューズメントに関する特典が豊富に付帯しています。

実際に使ってみました

著者もイオンカード(ミニオンズ)を保有しており、イオンシネマやイオンのお買い物などで利用しています。

個人的にミニオンズが好きなのでとても気に入っているのですが、券面のデザインが可愛すぎるため、人によって意見が分かれるところだと思います。

「映画を1,000円で見たいけどデザインがちょっと…」という場合、後ほど紹介する「TGC CARD」がおすすめです。

TGC CARDはデザインがシンプルで、イオンカード(ミニオンズ)と同じ映画1,000円特典が利用できるワン!

以前は年間30枚まで1,000円で映画を見られたのですが、2023年10月以降、特典内容が変更されているので注意してください。

また、イオンシネマの窓口に直接行っても1,000円ではなく、事前に予約が必要です。

特典の利用方法や回数については「イオンカードで映画を1,000円で見る方法!ミニオンズなら同伴者も年間12回まで割引対象に」で詳しく解説しています。

\新規入会・利用で最大5,000WAON POINT進呈/

新規入会+利用でWAON POINTがもらえます。

今だけWeb入会限定で最大5,000ポイント付与!カードの作成・年会費は無料です。

ANA JCB 一般カード

| 年会費 | 2,200円(税込) |

| 還元率 | 0.5% |

| ブランド | JCB |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.jcb.co.jp/promotion/ |

ANA JCB 一般カードは、貯まったポイントをANAマイルに交換しやすいカードです。

年会費が2,200円(税込)と持ちやすく、更新で毎年1,000マイルが自動的に付与されるため、維持費の元が取りやすくなります。

ANA便の搭乗では10%のボーナスマイル、航空券の購入では1.5%分相当を還元。

5,500円(税込)の以降手数料で貯まったマイルを2倍にすることも可能です。

ANAカードが欲しい人は、「ANAカードおすすめ比較12選!年会費・マイル還元率など|陸マイラーも必見」も読んでみてね!

実際に使ってみました

ANAのマイルを貯める目的でANA JCB 一般カードを発行してみました。

ワイドカードと悩みましたが日常の買い物でもマイルを貯めることができ、一般カードなら年会費も安めで負担になりすぎず保有し続けられるため選びました。

「ANAマイレージモール」を経由して、楽天市場やAmazonにアクセスし買い物すればマイルを獲得できるため、毎回活用しています。

ANAカードは種類が多いため悩みますが、最初の1枚は一般カードでもマイルを貯めていく分には必要十分なスペックで、飛行機に特に乗らない陸マイラーの方にもおすすめです。

\いま入会で1,000マイルもらえる/

新規入会&各種条件達成で最大103,000マイル相当プレゼント!

初めてのANAカードなら年会費が安い一般カード(新規入会でもれなく1,000マイル)がおすすめです。

ANA Visa/Mastercard 一般カード

| 年会費 | 2,200円(税込) |

| 還元率 | 0.5% |

| ブランド | Visa/Mastercard |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.smbc-card.com/ |

先ほど紹介したANA JCB 一般カードのVisa/Mastercard版が、「ANA Visa/Mastercard 一般カード」です。

国際ブランドにVisaやMastercardが付帯しており、基本的な機能はJCB版とほとんど変わりませんよ。

VisaやMastercardは海外で幅広く普及しているから、海外で使いたい人におすすめだワン!

三井住友カード株式会社が発行しているため、利用金額に応じたVisaポイントが貯まり、通常より高いレートでANAマイルに交換可能。

ANA Visa/Mastercard 一般カード以外で貯めたVポイントもお得にANAマイルに交換できるため、ふだんVポイントを貯めている人におすすめです。

ただJCB版はマイル移行手数料が5,500円(税込)に対し、Visa/Mastercard版は6,600円(税込)で割高になる点に注意しましょう。

\日々の生活でマイルが貯まる/

普段のお買い物で200円ごと1マイル貯まる!

入会時・毎年のカード継続時にボーナスマイルがもらえます。

JALカード 普通カード

| 年会費 | 2,200円(税込) |

| 還元率 | 0.5% |

| ブランド | Visa/Mastercard/JCB |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://jalcard.jal.co.jp/ |

JALの飛行機をよく利用する人は、JALカード 普通カードがおすすめです。

ふだんのお買い物などで200円(税込)ごとに1マイルが貯まり、年間4,950円(税込)のショッピングマイル・プレミアム加入でいつでも2倍に。

イオンやファミリーマートなどの「JALカード特約店」なら、最大で4倍もマイルを貯められます。

マイルを集中して貯めたい人は、ショッピングマイル・プレミアムの加入がおすすめだね!

JAL便の利用では毎回10%相当のボーナスマイルが加算、毎年の初回搭乗時に1,000マイルのボーナスももらえます。

JALカードについて詳しく知りたい人は、「最強のJALカードおすすめ10枚を比較【年会費無料やマイルの貯め方も解説】」も読んでみましょう。

\ 旅好きにおすすめの1枚 /

JALカードなら、日常の支払いでもマイルが貯まります。

ボーナスマイルなど搭乗時に嬉しいサービスも充実!

JALカード navi(学生専用)

| 年会費 | 在学中無料 |

| 還元率 | 1% |

| ブランド | Visa/Mastercard/JCB |

| 付帯 | ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://jalcard.jal.co.jp/ |

JALカード naviは、18歳~30歳までの学生なら無料で保有できるクレカです。

最初からショッピングマイル・プレミアムが付帯しており、いつでも還元率は2倍に。

年間4,950円(税込)のショッピングマイル・プレミアムが無料で付帯しているワン!

貯まったマイルは「減額マイルキャンペーン」により、通常よりも少ないマイルで国内線の特典航空券に交換できます。

さらに外国語検定などに合格するもらえる、JALオリジナルの「語学検定ボーナス」も。

まさに学生特権とも言える、特典の充実したお得なJALカードです。

詳しくは、「JALカード naviは学生に豪華な特典付き!メリットと注意点をガチ解説」でも解説しています。

\ 入会&条件達成で最大4,000マイル /

Web限定入会キャンペーン実施中!

学生でマイルをどんどん貯めたい方におすすめです。

リクルートカード

| 年会費 | 永年無料 |

| 還元率 | 1.2% |

| ブランド | Visa/Mastercard/JCB |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://recruit-card.jp/ |

リクルートカードは1.2%の高還元で、年会費無料クレカの中では最高水準と言われています。

毎日のお買い物や公共料金などの支払いで効率良くポイントが貯まるため、ふだん使い用として最適です。

貯まったポイントはリクルートのサービスで使えるほか、ローソンなどで使えるPonta・dポイントに1P=1Pとして交換可能。

モバイルSuicaやnanacoチャージでも毎月3万円までならポイント還元を受けられますが、JCBブランドに限り半分の0.75%に下がるので注意しましょう。

チャージに使いたい人は、Visa/Mastercardを選ぼうね!

詳しくは、「リクルートカードは高還元率!評判やメリット・デメリット・ポイント付与について紹介」で解説しています。

\入会キャンペーンが魅力/

リクルートカード新規入会+利用で、最大6,000円相当のポイントをプレゼント!

年会費は永年無料で、1.2%の高還元率です。

楽天プレミアムカード

| 年会費 | 11,000円(税込) |

| 還元率 | 1% |

| ブランド | Visa/Mastercard/JCB/American Express |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.rakuten-card.co.jp/ |

楽天プレミアムカードは、楽天カード最高峰のクレジットカードです。

空港ラウンジ無料特典はもちろん、世界1,400か所以上のラウンジ・飲食店が何度でも無料になるプライオリティ・パスも付帯。

日本円で6万円以上のプライオリティ・パスが、年会費11,000円(税込)だけで保有できるコスパ最強カードと言えます。

格安でプライオリティ・パスを持ちたい人は、楽天プレミアムカードがおすすめだワン!

*2025年1月以降、海外ラウンジ利用年間5回まで無料に変更

楽天市場の利用もお得で、誕生月の買い物すれば通常より1%分多く貯まります。

旅行保険は一部自動付帯で付帯しているため、旅行によく行く人も安心です。

\楽天ポイントがどんどん貯まる!/

楽天プレミアムカードなら、楽天市場の買い物で獲得ポイントが+4倍になります。

ポイントを月々の支払いやポイント投資へ回したい方におすすめ!

ソラチカカード

| 年会費 | 2,200円(税込) |

| 還元率 | 0.5% |

| ブランド | JCB |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.jcb.co.jp/ |

ソラチカカードは、ANAカードとPASMOが一体化したクレカです。

ふだんPASMOを利用している人は、カード1枚でクレジット決済も改札通過もできますよ。

東京メトロの乗車ごとに5~15ポイントが貯まり、通常よりも高いレートでANAマイルに移行可能。

東京メトロをよく利用する人ならどんどんポイントが貯まるね!

ANAカードの機能が付帯しているため、毎年の更新で1,000マイルのボーナスもしっかりもらえますよ。

電車に乗って効率良くマイルを貯めたい、陸マイラーの方にもおすすめです。

\入会キャンペーン実施中/

2025年1月15日までの入会およびご利用で最大18,000マイル相当プレゼント!

ANAとJCBそれぞれのキャンペーンを実施中です。

セゾンパール・アメックス

| 年会費 | 1,100円(税込) *年1回の利用で無料 |

| 還元率 | 0.5% |

| ブランド | American Express |

| 付帯 | 家族カード(通常カードのみ) ETCカード ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.saisoncard.co.jp/ |

セゾンパール・アメックスは、QUICPayで2%ポイント還元されるお得なクレカです。

カフェやドラッグストアなど種類問わず、QUICPay対象店舗ならどこでも2%還元に。

一般的なスーパーのポイントカードよりも高還元なので、ふだんの利用でお得にポイントが貯まります。

年間で30万円の利用分まで2%ポイント還元されるワン!

セゾンパール・アメックスで貯まる「永久不滅ポイント」は、その名のとおり期限がなく、失効する心配不要で好きなだけ貯められますよ。

通常カードとデジタルカードに対応しており、デジタルカードなら最短5分の即時発行も可能。

気になる人は、「セゾンパール・アメックスの評判・キャンペーンは?QUICPay2%還元や審査についても解説」も読んでみましょう。

\キャンペーン実施中/

新規ご入会特典をチェック!

しかも今なら、QUICPayの利用で2%相当の高還元率*です。

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

三井住友カード プラチナプリファード

| 年会費 | 33,000円(税込) |

| 還元率 | 1% |

| ブランド | Visa |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.smbc-card.com/ |

三井住友カード プラチナプリファードは、SBI証券のクレカ積立で最大5%分もポイント付与を受けられます。

通常ならクレカ積立で0.5%~1%程度しか貯まらないため、5%も付与されるのはかなりお得です。

本格的に資産形成を始めたい人におすすめだワン!

基本の還元率は1%と高く、前年100万円の利用ごとに最大4万円相当のボーナスポイントも。

クレカ積立をしない場合でも、年間で200万円使う人なら年会費以上にお得になりますよ。

詳しく知りたい人は、「三井住友カード プラチナプリファードのメリットと注意点!損益分岐点や審査も徹底解説」も読んでみましょう。

\キャンペーン実施中*/

新規入会&条件達成で最大29,600円相当プレゼント(2024/11/1~2025/2/2)

さらにSBI証券のクレカ積立で積立額の最大3.0%のポイント付与も。

※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

アメックス・グリーン

| 会費 | 月額1,100円(税込) |

| 還元率 | 0.3%~1% |

| ブランド | American Express |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://www.americanexpress.com/jp/ |

アメックス・グリーンは珍しい月額制のクレカで、American Express本家が発行しています。

一般ランクながら特典が充実しており、最大5,000万円の旅行保険が付帯、年2回まで無料のプライオリティ・パスも利用できます。

一般ランクだけど、ゴールドカード以上の特典だワン!

貯まったポイントは、年間3,300円(税込)の「メンバーシップ・リワード・プラス」に加入すれば、1P=1ANAマイルに交換可能。

American Expressは格式高いと言われており、クレジットカードにステータス性を求める人におすすめです。

さらに詳しい特典は、「アメックスグリーンのメリット・デメリットを解説!特典や還元率を紹介」で解説しています。

\入会&利用で最大35,000ポイント/

ゴールドカード同等の国内13か所、海外1か所の空港のラウンジが無料で使える!

入会で初月1ヶ月分の月会費が無料!日常のカード利用で100円につき1ポイントが貯まります。

JCBゴールド

| 年会費 | 11,000円(税込) |

| 還元率 | 0.5~10.0% |

| ブランド | JCB |

| 付帯 | 海外旅行保険(利用付帯) 国内旅行保険(利用付帯) スマートフォン保険(利用付帯) |

| スマホ決済 | Apple Pay/Google Pay/QUICPay |

| 公式サイト | https://www.jcb.co.jp/ordercard/ |

JCBゴールドは、国内発の国際ブランド「JCB」のゴールドカードです。

スマホ代の支払いに利用すれば、年間最大5万円まで「JCBスマートフォン保険」(利用付帯)も適用されます。

クレジットカードでスマホも保証してもらえるなんて嬉しいね!

JCBオリジナルシリーズパートナーのポイントアップ特典も受けられ、貯まったOki Dokiポイントは商品券や他社ポイントに交換できます。

ワンランク上の「JCBゴールド・ザ・プレミア」や、JCB最高峰の「JCB ザ・クラス」に昇格できる可能性もあり、今後ステータスを積みたい人にもおすすめです。

\最大38,000円キャッシュバック/

利用額の20%がキャッシュバック。

JCBゴールドなら最大38,000円がキャッシュバックされます。

dカード GOLD

| 年会費 | 11,000(税込) |

| 還元率 | 1% |

| ブランド | Visa/Mastercard |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://d-card.jp/st/abouts/ |

ドコモを使っている人は、dカード GOLDがおすすめです。

ドコモケータイ・ドコモ光の税別料金に対して10%分がポイント還元されるため、年会費の元が取りやすくなります。

家族カードが1枚まで無料で、発行すれば家族会員の利用分も10%還元の対象に。

ドコモのスマホなら購入してから3年間、修理代金が最大10万円まで保証される「dカードケータイ補償」も付帯しています。

ドコモユーザーならスマホの補償に入る必要がなさそうね!

毎年100万円利用で11,000円相当、200万円なら22,000円相当のクーポンがもらえるので、ドコモユーザー以外でもお得に利用できますよ。

\最大11,000ポイントプレゼント/

dカード GOLD入会&利用&Webエントリー+公共料金支払い設定で

最大11,000 dポイントがもらえるキャンペーンを実施中。

キャンペーンの詳細は公式サイトをチェック!

JCBプラチナ

| 年会費 | 27,500円(税込) |

| 還元率 | 0.5~10.0% |

| ブランド | JCB |

| 付帯 | 家族カード ETCカード 海外旅行保険(利用付帯) 国内旅行保険(利用付帯) ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay/QUICPay |

| 公式サイト | https://www.jcb.co.jp/promotion/ |

JCBプラチナは、申し込みで発行できるJCBカードの中で最高峰となります。

24時間365日対応してもらえる「コンシェルジュデスク」や、コース料理を2名で予約すると1名分無料になる「グルメ・ベネフィット」など、豊富な特典が付帯。

プラチナカードとしては割安な年会費で、特典がたくさんついているワン!

国内有名テーマパークのオフィシャルスポンサーならではの、嬉しい特典が受けられるのも魅力の一つ。

獲得したOki Dokiポイントの期限は通常2年間ですが、JCBプラチナなら5年有効で2倍以上に伸びますよ。

気になる人は、「JCBプラチナの特徴・評判・ステータスは?審査に必要な年収やメリット・デメリットを解説」も読んでみましょう。

\最大64,500円キャッシュバック!/

24時間365日利用可能なコンシェルジュデスクなど手厚いサービスが魅力!

初年度年会費と2025年6月30日まで利用額の20%(最大33,000円)がキャッシュバックされます。

セゾンゴールドプレミアム

| 年会費 | 11,000円(税込) *100万円以上利用で 翌年度以降永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa/JCB/American Express |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.saisoncard.co.jp/creditcard/ |

セゾンゴールドプレミアムは、年間100万円以上利用すれば翌年度以降、年会費が永年無料になるゴールドカードです。

TOHOシネマズ、ユナイテッド・シネマ、松竹マルチプレックスシアターズといった多くの映画館で、月に3回まで鑑賞料が1,000円に。

年間で36回も、映画が1,000円で見られるね!

セブン‐イレブンやスターバックスの利用分が最大5%還元されるなど特典が豊富です。

基本の還元率は0.5%ですが、毎年50万使うごとに0.5%分が加算されるため、実質還元率は1%相当となります。

ただゴールドカードとしては補償が控えめなので、初年度に100万円使って年会費無料で持つと良いでしょう。

実際に使ってみました。

著者はセゾンゴールドプレミアムに入会した初年度に100万円達成し、今は年会費無料で保有しています。

近所の映画館で1,000円(税込)で鑑賞できたり、コンビニ・カフェなどでポイントアップしたりする点がお得なので気に入っています。

これから100万円達成を目指す人は、楽天Edyやnanacoチャージ、クレカ積立などは対象外なので注意してください。

国際ブランドでAmerican Expressを選べばau PAYにチャージできるため、請求書で税金などを支払えば達成しやすくなりますよ。

Visa・JCBブランドは、au PAYにチャージできないから注意が必要だワン!

詳しい特典や100万円達成方法を解説した「セゾンゴールドプレミアムは年会費ずっと無料にできる!評判や映画1,000円を利用者が解説」も、ぜひ読んでみてください。

\特典が盛りだくさん!/

空港ラウンジ無料・映画料金1,000円など特典が充実!

海外旅行傷害保険・国内旅行傷害保険も付帯で安心です。

Visa LINE Payクレジットカード(P+)

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa |

| 付帯 | 家族カード ETCカード 海外旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.smbc-card.com/ |

Visa LINE Payクレジットカード(P+)は、LINE Payで使うと最大5%ポイント還元されるクレカです。

LINE Payの「チャージ&ペイ」に登録の上、街の店舗で利用すればいつでも5%相当のLINEポイントを還元。

最大5%還元は上限500ポイントのため、毎月1万円までのお買い物が対象となります。

ただしネットでの利用や請求書支払いは5%還元の対象外なので、街のスーパーやドラッグストア・コンビニなどで利用しましょう。

街の店舗のみ、毎月1万円の利用分まで5%還元されるのね!

基本の還元率が低くチャージ&ペイ以外のメリットが少ないため、ほかの高還元クレカと併用するものおすすめです。

\LINEポイントが貯まる/

LINE Payの支払いに登録しチャージ&ペイを使うとLINEポイント5%還元!*

年会費永年無料で使えて最短10秒で発行対応可能です。

※ポイントの還元には、事前にLINE Payアカウントへの登録が必須となります。

※ オンライン支払い、請求書支払いは対象となりません。

※ 上限500ポイント/月

※即時発行ができない場合があります。

※即発受付時間;9:00-19:30

メルカード

| 年会費 | 永年無料 |

| 還元率 | 1% |

| ブランド | JCB |

| 公式サイト | https://lp.merpay.com/card/ |

メルカードは、フリマアプリ「メルカリ」が発行するクレジットカードです。

基本の還元率が1%と高く、メルカリで使うと利用状況に応じて最大4%のポイントが貯まります。

メルカリのヘビーユーザーほど還元率が上がるワン!

さらに毎月8日はメルカリを始めどこで使っても、利用金額の8%をポイント還元。

8%還元は上限300ポイントまでのため、毎月3,750円までのお買い物が対象となります。

メルカリの売上金も支払いに充てられるので、メリカリでたくさん売れた月は支払い0円になる可能性もありますよ。

実際に使ってみました

著者もメルカリから、メルカードを発行してみました。

メルカリの利用実績も審査に含まれるらしく、申し込んでから1分で完了メールが届いたので驚きました。

ナンバーレスの落ち着いたデザインで、毎月8日に8%貯められる点も気に入っています。

ですが旅行保険やお買い物保険が付帯しないため、安心感を求める人はやや物足りないかも知れません。

Apple Pay・Google Payで使えませんが、スマホ決済で使いたい場合メルペイスマート払いのiD決済を利用できます。

基本の還元率が高いため、メルカリをよく使う人におすすめです。

気になる人は、メルカードの審査難易度や評判をまとめた記事もぜひ読んでみてね!

\最大11,000円分の特典/

メルカリユーザー必見!スマホで作れてすぐ使える。

メルカリ内での利用でずっと1~4%還元!今なら初期設定完了で1,000ポイント必ずもらえます。

ウエルシアカード

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa/Mastercard/JCB |

| 付帯 | 家族カード ETCカード ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://www.aeon.co.jp/campaign/ |

ウエルシアカードはWAON POINTカードが付帯しており、ドラッグストアの「ウエルシア」でいつでも2%相当のポイントが貯まります。

さらに登録手続きを済ませれば、Tポイントカードを提示して三重取りも可能。

ウエルシアをよく利用する人は、ぜひとも持っておきたい1枚です。

ウエルシアでは薬だけでなく、日用品や食料品を販売しているから生活費がお得になるワン!

イオンカードとしても使えるため、イオンやイオン系列店でお得な特典も受けられます。

ウエルシアカードの詳しいメリットと実際に発行した体験談も、ぜひ読んでみてくださいね。

\ポイント還元がすごい/

ウエルシアでの買い物がお得に!提示+カード決済でWAON POINTがダブルでもらえる!

特定日での買い物なら提示ポイントが基本の最大3倍にアップ!高還元率のカードです。

三菱UFJカード VIASOカード

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| ブランド | Mastercard |

| 付帯 | 家族カード ETCカード 海外旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://www.cr.mufg.jp/apply/ |

三菱UFJカード VIASOカードは、ポイントが現金でキャッシュバックされるクレカです。

1年分のポイントが毎年入会月にまとめてキャッシュバックされるため、「ポイントでなくお金で欲しい」という人も大満足でしょう。

ポイントの管理が面倒な人にもおすすめだワン!

通常の還元率は0.5%ですが、携帯電話・ETC料金ならいつでも2倍に。

通常デザインだけでなく、スヌーピーやぐでたまといったキャラクターカードも選べますよ。

詳しいキャッシュバック方法やデザインは、「三菱UFJカード VIASOカードの評判は?審査やポイント還元率、キャンペーンについても解説」で解説しています。

\最大10,000円キャッシュバックのキャンペーン中/

入会後3ヶ月後末日までに「会員専用WEBサービス」の会員登録と15万円以上のショッピング枠利用で8,000円キャッシュバック。

さらに登録型リボ「楽Pay(らくペイ)」にご登録で2,000円キャッシュバック。

ローソンPontaプラス

| 年会費 | 永年無料 |

| 還元率 | 1% |

| ブランド | Mastercard |

| 付帯 | ETCカード ショッピング保険 |

| スマホ決済 | Apple Pay |

ローソンをよく利用する人は、ローソンPontaプラスがおすすめです。

コンビニのローソンで使うとポイントが貯まりやすく、毎月10日・20日ならアプリからエントリーで最大6%も貯まります。

さらにローソンスイーツを購入すると、いつでも10%分ポイント還元。

基本の還元率が高いため、ローソン以外のお買い物もお得です。

貯まったポイントは、ローソンお試し引換券でお得に賞品に交換できますよ。

カード会員限定のお試し引換券も、毎月1つもらえるワン!

アメックス・プラチナ

| 年会費 | 165,000円(税込) |

| 還元率 | 1% |

| ブランド | American Express |

| 付帯 | 家族カード ETCカード 海外旅行保険 国内旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://www.americanexpress.com/jp/ |

アメックス・プラチナは、プラチナカードの代表格ともいえる上位のクレジットカードです。

プラスチック製ではなく、金属製のカードだワン!

保有しているだけで海外の高級ホテルの上位会員となり、宿泊時には部屋の無料アップグレードや、モーニング無料などのサービスを受けられます。

毎年の更新時には、国内対象ホテルの無料ペア宿泊券のプレゼントも。

登場予定の飛行機が遅れた際の遅延補償や、スマホ・家電製品の補償も付帯しています。

家族カードが4枚まで無料でつけられるため、家族全員で使いたい人にもおすすめです。

プラチナカードが欲しい人は、「プラチナカードおすすめランキング11選!特典とメリットを徹底比較」もぜひ参考にしてください。

\条件達成で最大200,000ポイント還元!/

インビテーションがなくても申し込み可能に!

入会&利用で合計200,000ポイントを還元!更新時にもらえるペア宿泊券も人気です。

TGC CARD

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| ブランド | JCB |

| 付帯 | 家族カード ETCカード 海外旅行保険 ショッピング保険 |

| スマホ決済 | Apple Pay |

| 公式サイト | https://www.aeon.co.jp/ |

TGC CARDは国内のファッションイベント「東京ガールズコレクション(TGC)」と、イオンカードがコラボしたクレカです。

保有しておけば、東京ガールズコレクションでチケットの先行予約販売に参加できます。

イオンカードとしては珍しく最大2,000万円の海外旅行保険が付帯しており、イオンシネマが年間12回まで1,000円で見られる特典も。

イオンやイオン系列店で、お得な特典も受けられますよ。

貯まったWAON POINTは、イオン系列店でお買い物に使えるワン!

特典が多くデザインも落ち着いているため、TGCに参加する人以外にもおすすめです。

\ 手厚い海外旅行傷害保険も魅力 /

TGC CARD新規入会で1,000WAON POINT進呈!

今ならイオンウォレット登録&利用で最大5,000ポイントもらえます

利用期間:~カード登録月の翌々月10日

ライフカード

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa/Mastercard/JCB |

| 付帯 | 家族カード ETCカード |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.lifecard.co.jp/card/ |

ライフカードはポイントが貯まりやすく、初年度は1.5倍、誕生月は3倍となります。

独自の審査基準を採用しているため、比較的発行しやすいのも特徴です。

以前は青いカードだったけど、現在は一般のライフカードは白と黒の二色にデザインが変わっているワン!

種類が多いことでも有名で、提携カードを合わせると全部で60種以上に。

ゴールドカードや女性向けもあるので、自分に合うものを選びましょう。

詳しい種類や違いについては、「ライフカードの評判は?口コミや還元率・メリットデメリットなど特徴を詳しく解説」で解説しています。

\条件達成で最大1万円キャッシュバック/

年会費無料で、入会後1年間はポイントが1.5倍!

ETCカード発行・お誕生日月はポイント3倍になります。

SAISON CARD Digital×SHEIN

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa |

| 付帯 | ETCカード |

| スマホ決済 | Apple Pay/Google Pay |

| 公式サイト | https://www.saisoncard.co.jp/ |

SAISON CARD Digital×SHEINは、ファッション通販サイト「SHEIN」とカード会社のセゾンがコラボしたクレカです。

デシタルカードなら最短5分で発行できて、SHEINで使える2,000円分のギフトカードがもらえます。

さらにカード保有者なら何度でも使える、最大20%オフクーポンも。

SHEINはよく買い物するし、年会費無料なら発行しようかな!

年会費は発生せず、高校を卒業した18歳以上の方なら保護者の承諾不要でいつでも発行できますよ。

SHEINを利用する人は、お得に購入する方法をまとめた「SHEINの支払い方法・クーポンまとめ!コンビニ払いの手順やお得になる方法も紹介」も読んでみてください。

\SHEINユーザー必見/

今なら新規入会でSHEINで使える2,000円分ギフトカードをプレゼント!

セゾン会員限定のSHEINでのご注文で何度でも使える最大20%OFFクーポンも使えます。

目的別おすすめのクレジットカード

クレジットカードはそれぞれ強みが異なるため、持つ目的に応じて選びましょう。

「年会費無料」「女性向け」「学生向け」など、それぞれの目的にピッタリなクレカを集めました。

自分の目的に合うものをタップすれば、すぐに読めるよ!

女性におすすめのクレジットカード

女性におすすめのクレジットカードは、以下の3枚です。

| カード名 | 年会費 | 特徴 |

|---|---|---|

| 楽天ピンクカード | 永年無料 | ・ピンク色のデザインカードが選べる ・女性向け保険などに安く加入できる |

| JCB CARD W Plus L | 永年無料 | ・華やかなデザインカードが選べる ・コスメなどの女性に嬉しい優待付き |

| ライフカードStella | 1,375円(税込) | ・ルナルナと共同開発 ・女性特有のがん検診無料クーポン配布 |

女性向け特典を受けたい人や、かわいいデザインカードをもちたい人は上記の3枚がおすすめです。

楽天ピンクカードやJCB CARD W Plus Lなら還元率1%で高いため、ふだんのお買い物がお得に。

海外に行くことが多い人は、ライフカードStellaなら海外のお買い物で3%キャッシュバックを受けられますよ。

「【必見】女性・主婦におすすめのクレジットカード10選!」では、さらに女性におすすめクレカを10枚解説しているよ!

女性特有の疾病に備えたい人は、女性向けクレカを検討してみましょう。

執筆者から一言

女性向けクレカはデザインが華やかで、女性特有の疾病保険にお手頃価格で加入できるメリットがあります。

乳がん・子宮がんなどに備えたい人や、気に入ったデザインがある人は女性向けクレカがおすすめです。

疾病保険が特に必要ない人は、女性向けクレカにこだわる必要はなく、一般のクレカから好きなものを選んで問題ありませんよ。

主婦におすすめのクレジットカード

家計を管理する主婦(主夫)の方は、以下の3枚がおすすめです。

| カード名 | 年会費 | 特徴 |

|---|---|---|

| イオンカードセレクト | 永年無料 | ・WAONオートチャージで二重取り ・イオン系列店でお得 |

| PayPayカード | 永年無料 | ・いつでも1%のPayPayポイントが貯まる ・PayPayで使うと最大1.5%還元 |

| au PAYカード | 無料 *au・UQ以外の人は 年間1回以上利用が必要 | ・au PAYにチャージできる ・貯まったポイントはローソンなどで使える |

毎日の食料品などの買い出しにイオンを利用する人は、イオンでお得な特典が受けられるイオンカードセレクトがおすすめです。

QRコード決済で支払いをする人は、還元率の高い「PayPayカード」や「au PAYカード」を使えば、貯まったポイントをお買い物で利用できますよ。

年会費無料のクレカなら、家計を圧迫しなくておすすめだワン!

学生におすすめのクレジットカード

学生におすすめのクレジットカードは、以下の3枚です。

| カード名 | 年会費 | 特徴 |

|---|---|---|

| 三井住友カード(NL) | 永年無料 | ・コンビニ・飲食店などでポイントアップ ・学生向け特典あり |

| 楽天カード | 永年無料 | ・年会費無料で還元率が高い ・比較的発行しやすい |

| イオンカード | 永年無料 | ・イオン系列店でお得 ・高校在学中でも申し込める |

学生の方は学生向け特典のある「三井住友カード(NL)」や、年会費無料で還元率の高い「楽天カード」がおすすめです。

イオンカードであれば、高校を卒業する年の1月1日から入会可能。

地元を離れるなどの理由で早めに作っておきたい人は、イオンカードがおすすめだよ!

そのほかの学生向けクレカは、「学生向けおすすめクレジットカード比較13選!失敗しない選び方や審査のコツも紹介」で解説しています。

年会費無料のおすすめクレカ

年会費無料クレカはいくつかありますが、その中でおすすめは以下の3枚です。

| カード名 | 年会費 | 特徴 |

|---|---|---|

| JCBカードW | 永年無料 | ・39歳までの限定カード ・amazon、スターバックスなどでポイントアップ |

| 楽天カード | 永年無料 | ・楽天市場でポイントアップ ・ポイントの使い道が多い |

| dカード | 永年無料 | ・1%のdポイントが貯まる ・ドコモユーザーならスマホ補償も付帯 |

JCBカードWは基本の還元率が1%と高く、amazon・スターバックスカードチャージなどで使うとさらにポイントアップします。

楽天カード・dカードも1%の高還元なので、ポイントをたくさん貯めたい人におすすめです。

年会費がかからないから、複数持って使い分けてもいいワン!

ほかの年会費無料おすすめクレカについては、「年会費無料のクレジットカードおすすめランキング!全15種を徹底比較」で詳しく解説しています。

初心者におすすめのクレジットカード

クレジットカードが初めての人におすすめのクレジットカードは、以下の3枚です。

| カード名 | 年会費 | 特徴 |

|---|---|---|

| 三井住友カード(NL) | 永年無料 | ・大手の三井住友系列で安心 ・対象店舗でポイントアップ特典がある |

| 楽天カード | 永年無料 | ・初めての人も発行しやすい ・楽天ポイント加盟店で二重取り |

| エポスカード | 永年無料 | ・シンプルデザインで持ちやすい ・年間50万円利用でゴールドカードに昇格 |

三井住友カード(NL)はナンバーレスデザインで持ちやすく、三井住友系列が発行する信頼感もあり初心者の方におすすめです。

国内利用率ナンバーワンと言われる楽天カードは、発行時の手続きが比較的簡単で初めての人も安心でしょう。

将来的にゴールドカードを持ちたい人は、エポスカードなら年間50万円以上利用すれば無料でゴールド昇格できますよ。

初めての人は最初からハイステータスカードは作らず、年会費無料クレカで慣れるのがおすすめだワン!

初めてクレジットカードを発行する人は、年会費がかからないものを選びましょう。

執筆者から一言

初めてのクレジットカードは、年会費無料で気軽に持てるものがおすすめです。

「年会費無料」と書かれていても、実際は「年間〇〇円使わないと年会費が発生する」といった条件がついている場合があるため注意してください。

またクレジットカードを発行する際は、本人確認書類や引き落とし口座が必要なので、申し込み前に用意しておきましょう。

マイルが貯まりやすいクレジットカード

マイルを貯めたい人は、以下のクレカがおすすめです。

| カード名 | 年会費 | 特徴 |

|---|---|---|

| ANA JCB 一般カード | 2,200円(税込) | ・搭乗で10%、毎年継続で1,000マイル ・手数料を支払えば2倍のマイルに交換できる |

| JALカード 普通カード | 2,200円(税込) | ・搭乗で10%、毎年初回搭乗時1,000マイル ・ショッピングマイル・プレミアムで獲得マイルが2倍 |

| JALカード navi | 在学中無料 | ・無料で特典が豊富に付帯 ・語学検定などに合格するとマイルがもらえる |

ANA便をよく利用する人は「ANA JCB 一般カード」、JAL便が多い人は「JALカード 普通カード」がおすすめです。

学生の方は「JALカード navi」を選べば無料でマイルが2倍、さらに通常より少ないマイルで特典航空券に交換できますよ。

JALとANAどちらを貯めるか迷う人は、「JALカードとANAカードどちらを選ぶべき?それぞれの特徴を徹底比較」で自分に合う方を探してみてください。

飛行機に乗らずにマイルを貯めたい人は、「陸マイラーが効率よくマイルを貯める方法を解説!」をチェックだワン!

還元率の高いクレジットカード

ポイントをザクザク貯めたい人は、以下の3枚がおすすめです。

| カード名 | 年会費 | 特徴 |

|---|---|---|

| 三井住友カード プラチナプリファード | 33,000円(税込) | ・クレカ積立で最大5%付与 ・毎年最大4万ポイントのボーナス |

| Visa LINE Payクレジットカード(P+) | 永年無料 | ・チャージ&ペイで毎月5%ポイント還元 ・毎月1万円まで5%還元の対象に |

| リクルートカード | 永年無料 | ・還元率1.2%の高還元 ・貯まったポイントはPonta・dポイントに交換可能 |

三井住友カード プラチナプリファードは、クレカ積立で業界最高水準の5%ポイント付与を受けられます。

ただし年会費が発生するため、利用金額が少ない人は損するので注意してください。

クレカ積立をする人や年間200万円以上使う人は、三井住友カード プラチナプリファードがおすすめだワン!

気軽に持ちたい人は年会費無料で還元率が高いリクルートカードや、LINE Payのチャージ&ペイで最大5%還元のVisa LINE Payクレジットカード(P+)がおすすめです。

高還元クレカは、特典や付帯保険が抑えられている場合があります。

執筆者から一言

高還元クレカはポイント還元に特化している分、付帯する旅行保険や特典が抑えられている場合があります。

三井住友カード プラチナプリファードはポイント還元がとても魅力ですが、プライオリティ・パスが付帯せず、海外旅行保険も最大5,000万円とプラチナカードとしては控えめです。

補償を充実させたい人は、ほかのハイステータスカードと併用して補填しましょう。

コスパ抜群のゴールドカード

年会費無料で持てる、コスパ抜群のゴールドカードは以下の3枚です。

| カード名 | 特徴・条件 |

|---|---|

| 三井住友カード ゴールド(NL) | ・年会費5,500円(税込) ・年間100万円以上利用で翌年度以降永年無料 ・クレカ積立で1.0%ポイント付与※ |

| セゾンゴールドプレミアム | ・年会費11,000円(税込) ・年間100万円以上利用で翌年度以降永年無料 ・映画がいつでも1,000円、利用金額によりコンビニやカフェでポイントアップ |

| イオンゴールドカード | ・対象のイオンカードを50万円以上利用で昇格 ・最大5,000万円の旅行保険、国内6か所の空港ラウンジ無料 |

三井住友カード ゴールド(NL)とセゾンゴールドプレミアムは、年間で100万円以上利用すると翌年度以降年会費無料となります。

イオン系列店をよく利用する人は、対象のイオンカードを年間50万円利用すればイオンゴールドカードに昇格できますよ。

年会費無料になっても、ゴールド特典はしっかり利用できるワン!

旅行におすすめのクレジットカード

旅行によく行く人は、以下のクレジットカードがおすすめです。

| カード名 | 年会費 | 特徴 |

|---|---|---|

| ソラチカカード | 2,200円(税込) | ・ふだんの乗車でANAマイルが貯まる ・ANA便利用で10%のボーナスマイル |

| JCBカードW | 永年無料 | ・ハワイのワイキキトロリーが無料 ・ハワイの200店舗以上で優待あり |

| マリオットボンヴォイアメックス | 23,100円(税込) | ・年間150万円以上利用で無料宿泊券 ・マイルの交換レートが高い |

旅行向けクレカは、旅の目的や交通手段、行き先に応じて選びましょう。

飛行機を利用する人はANAマイルが貯まるソラチカカード、ホテルにこだわる人は無料宿泊特典付きのマリオットボンヴォイアメックスがおすすめです。

ハワイに行く人は、JCBカードW提示でワイキキトロリーが無料、200店舗以上で優待を受けられますよ。

旅行向けクレカについては、「国内・海外旅行におすすめのクレジットカード11選!」で詳しく紹介しているよ!

法人・個人事業主向けクレジットカード

法人カードや個人事業主向けクレカを探している人は、以下の3枚がおすすめです。

| カード名 | 年会費 | 特徴 |

|---|---|---|

| UPSIDERカード | 無料 | ・スタートアップ企業に最適な法人カード ・追加カード何枚でも無料 |

| Airカード | 5,500円(税込) | ・還元率1.5% ・弥生・freeeと連携できる |

| ライフカードビジネスライトプラス | 永年無料 | ・本人確認書類だけで発行できる ・還元率0.5% |

法人カードを導入したい人は初期費用無料、追加カードが何枚でも無料のUPSIDERカードがおすすめです。

また、株式会社リクルートが発行するAirカードなら、いつでも1.5%の高還元で入荷や備品の購入などに利用できますよ。

事業を始めたばかりで維持費を抑えたい人は、年会費無料のライフカードビジネスライトプラスがおすすめだワン!

個人事業主向けクレカについては、「個人事業主におすすめクレジットカード!メリットや審査・注意点を徹底解説」で詳しく解説しています。

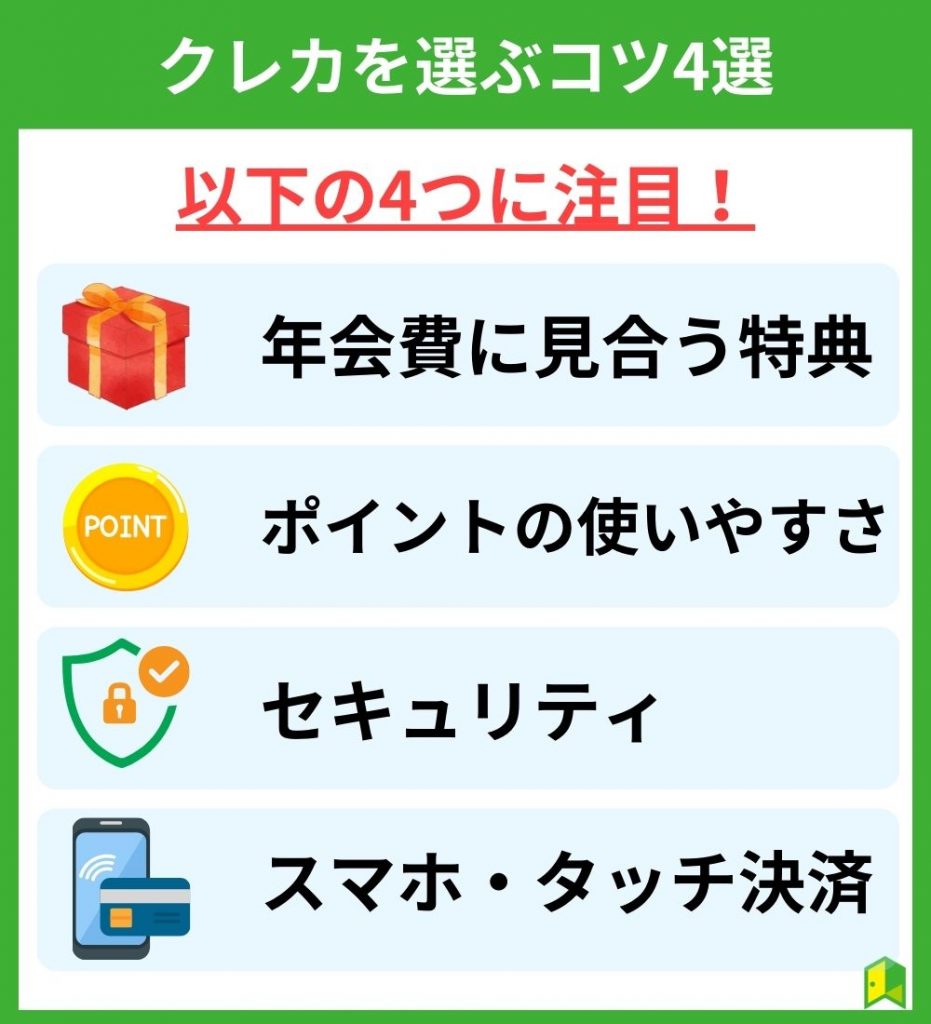

クレジットカードを選ぶコツ4選

クレジットカードって、どうやって選べばいいんだろう

クレジットカードはたくさんありますが、なんとなくで選ぶと後から後悔する可能性もあります。

ずっと安心して使い続けられるよう、以下の4つを重視して選びましょう。

①年会費に見合う特典があるか

年会費が発生するクレカを選ぶ時は、支払った金額以上に特典を受けられるか考えてみましょう。

一例として「三井住友カード プラチナプリファード」は、クレカ積立で5%ポイント付与される高還元クレカですが、年会費が33,000円(税込)発生します。

そのため積立をしない人や、毎月の利用金額が少ない人は、支払った年会費分リターンを受けられず損することに。

有料クレカは、使わないと年会費分損するのか。

高還元クレカは毎月たくさん使う人ほどお得なので、利用金額が少ない人は注意が必要です。

コストを掛けず特典だけを受けたい人は、年会費無料クレカを選びましょう。

特にハイステータスクレカは年会費が高いから、持つ価値があるかよく検討するワン!

②ポイントの使いやすさ

多くのクレジットカードは、利用金額に応じたポイントが貯まるサービスが付帯しています。

貯まったポイントの使い道はお買い物や商品交換、キャッシュバックなどカード会社によって様々です。

そのため自分が使いにくいポイントの場合、放置しがちになってしまい最悪の場合失効して消えてしまうことも。

せっかく貯めたポイントが消えちゃうとショックだよ!

ポイントを貯めても使わないと意味がないため、使い道をあらかじめ調べておきましょう。

「ポイントの管理が面倒」という場合、ポイント分キャッシュバックされるVIASOカードを選ぶ方法もあります。

③セキュリティは万全か

クレジットカードを選ぶ際は、不正利用などに対するセキュリティも重視してください。

カード会社によっては、以下のセキュリティサービスが提供されています。

- 3Dセキュア…ネット利用時の認証サービス

- 即時通知…利用するとすぐメールなどで通知が来る

- 不正利用検知…契約者以外の利用を検知すると、自動的に利用が停止される

上記のサービスに対応しているか、公式サイトで確認してから入会しよう!

なおほとんどのクレジットカードは、万が一不正利用の被害に合った場合、規約の範囲内であれば全額保証されます。

ただし「暗証番号を他人に教えた」などの理由で管理を怠ったと判断された場合、補償の対象外となる可能性もあります。

セキュリティ万全のカード会社を選ぶのはもちろん、自身でも不正利用の被害に合わないよう対策を心がけましょう。

④スマホやタッチ決済で使えるか

スマホに登録してタッチ決済で利用したい人は、Apple Pay・Google Payに対応しているか確認しましょう。

多くのクレカはApple Pay・Google Payの両方に対応していますが、片方しか対応していない場合もあるため注意が必要です。

iPhoneの人はApple Pay、Android端末の人はGoogle Payに対応しているか確認するワン!

また最近は、カード現物を決済端末にタッチして決済できるクレカも増えています。

具体的なサービス名は、Visaなら「Visaのタッチ決済」、Mastercardなら「Mastercard®タッチ決済」、JCBなら「JCBコンタクトレス」となります。

今後タッチ決済が主流となる可能性もあるので、入会前に対応しているか見ておきましょう。

どうしても決められない時は、人気クレカの中から選ぶのもおすすめです!

執筆者から一言

「クレカの種類が多すぎてどうしても決められない」という場合、国内利用率の高い人気クレカから選んでみましょう。

人気クレカはそれだけたくさんの人に選ばれているため、セキュリティが充実しており、使いやすいものがたくさんあります。

特に楽天カード・イオンカード・dカード・三井住友カードの4種類は初めての人にもおすすめです。

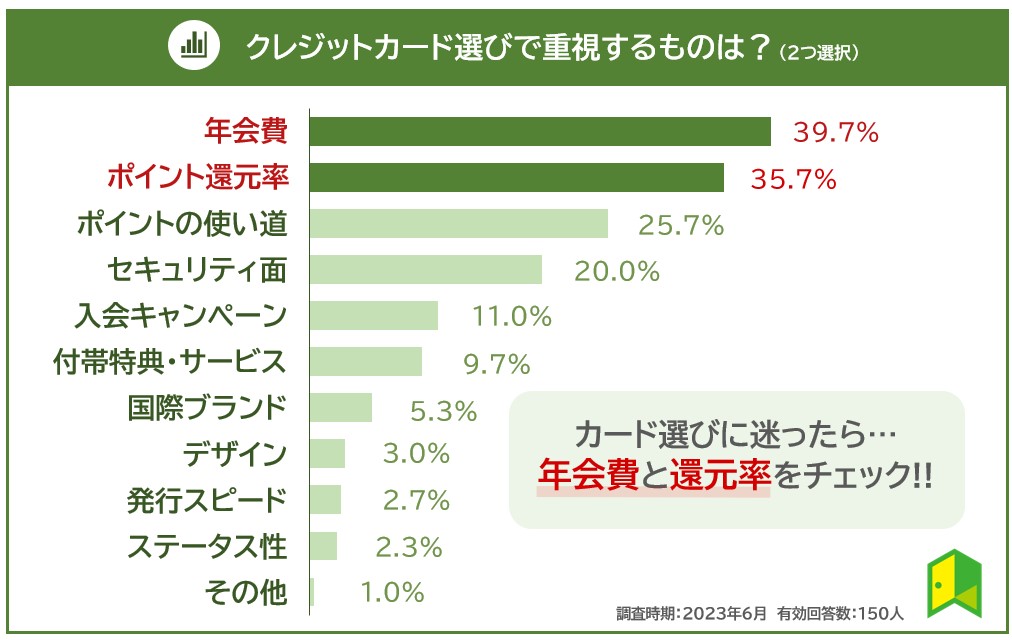

クレジットカード初心者必見の独自アンケート

実際に当メディアでクレジットカード利用者150人に独自のアンケートを実施しました。

| アンケート実施媒体 | ランサーズ |

| 回答者 | 150名 |

| アンケート質問内容 | 1.クレジットカード選びで重視するものは?(2つ選択) 2.よく貯めているポイントは? 3.クレジットカードの保有枚数は? |

これからクレジットカードを選ぶ方は参考にしてみてください。

クレジットカード選びで重視するものは?

その他はカードレス対応、利用限度額

アンケート調査の詳細データ

| 重視するポイント | 得票数 |

|---|---|

| 年会費 | 119 |

| ポイント還元率 | 107 |

| ポイントの使い道 | 77 |

| セキュリティ面 | 60 |

| 入会キャンペーン | 33 |

| 付帯特典・サービス | 29 |

| 国際ブランド | 16 |

| デザイン | 9 |

| 発行スピード | 8 |

| ステータス性 | 7 |

| その他 | 3 |

「クレジットカード選びで重視するもの」については以下がトップ3となりました。

- 年会費

- ポイント還元率

- ポイントの使い道

年会費やポイント還元率を重視している人が多いね!

三井住友カード(NL)などが人気の理由がわかるワン!

初心者の方で悩んだら、年会費無料かつポイント還元が充実しているクレジットカードを選ぶと失敗が少ないでしょう。

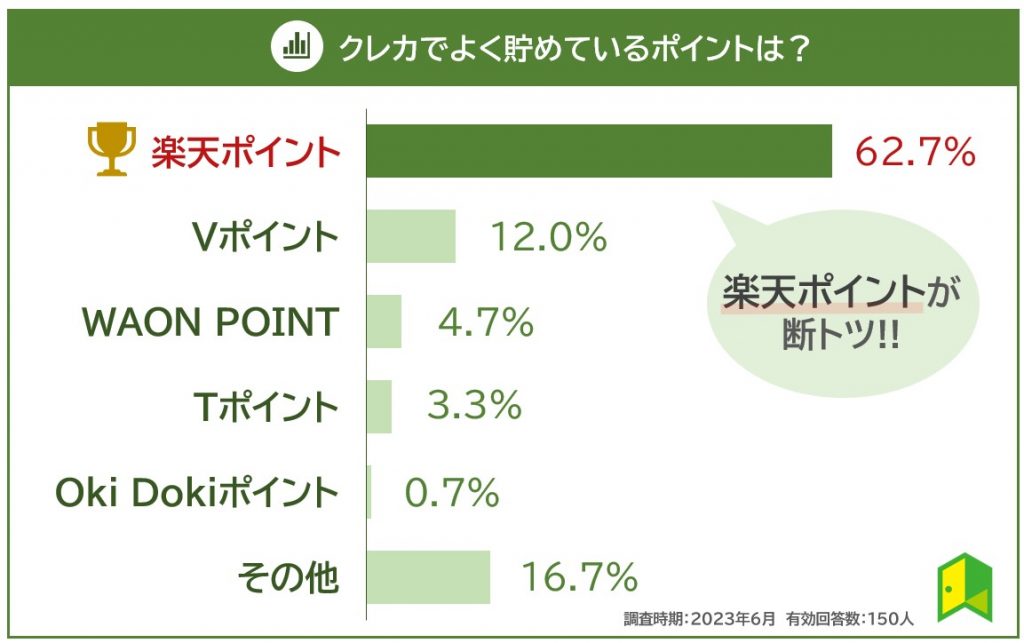

クレジットカードでよく貯めているポイントは?

その他は永久不滅ポイントやdポイントなど

アンケート調査の詳細データ

| よく貯めているポイント名 | 人数 |

|---|---|

| 楽天スーパーポイント | 94人 |

| Vポイント | 18人 |

| WAON POINT | 7人 |

| Tポイント | 5人 |

| Oki Dokiポイント(JCB) | 1人 |

| その他 | 25人 |

| 合計 | 150人 |

よく貯めているポイントを尋ねたところ、楽天ポイントと回答した方が最多となりました。

- 楽天ポイント

- Vポイント

- WAONポイント

その他、三井住友カードシリーズで貯まるVポイントや、イオンカードシリーズのWAONポイントが上位ランクイン。

ネット通販や普段行くお店、スーパーで還元を受けることができるポイントを貯めている人が多いです。

楽天カードは最初の1枚として選ぶ人が多いイメージだね!

日々の買い物で貯めやすいポイント還元があるカードを選ぶといいワン!

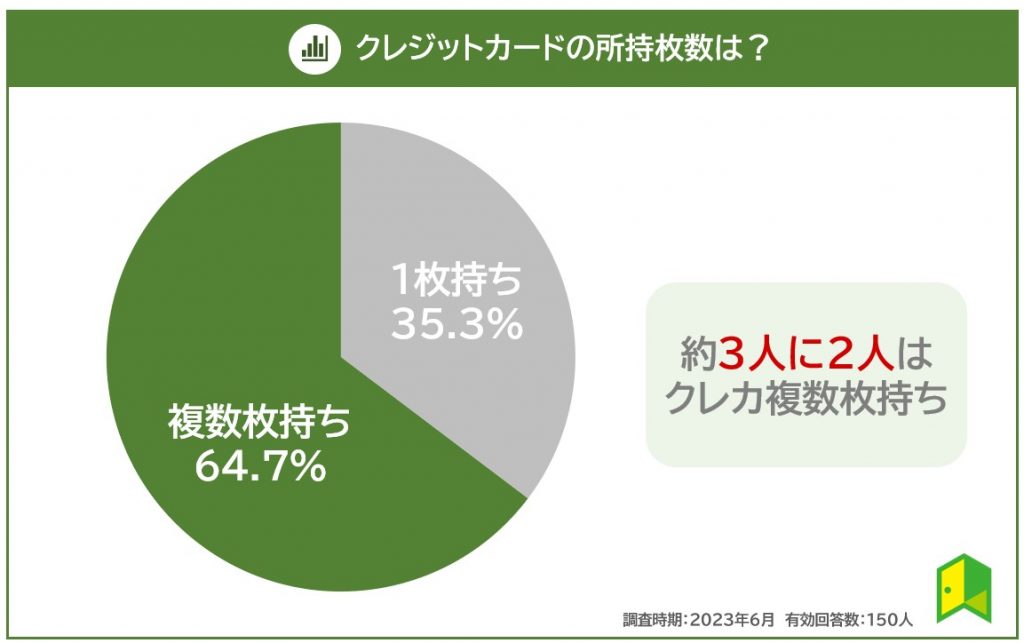

クレジットカードの所有枚数は?

クレジットカードの保有枚数の状況を独自調査したところ、約3人に2人が複数枚持ちという結果が得られました。

アンケート調査の詳細データ

| クレカの保有枚数 | 人数 |

|---|---|

| 1枚 | 53人 |

| 2枚 | 44人 |

| 3~5枚 | 47人 |

| 6~10枚 | 5人 |

| 11枚以上 | 1人 |

| 合計 | 150人 |

- 1枚持ち:35.3%

- 複数枚持ち:64.7%

クレジットカードを複数枚持って使い分けることで、様々な場面で効率よくポイント還元を受けることが可能になります。

VISAやJCBといったカードブランドでも特典や利用可能店舗が異なってくるので、うまく組み合わせて活用している人が多いワン!

クレジットカード複数枚持ちのメリットを知りたい方は、クレジットカード最強の2枚のおすすめ組み合わせをご覧ください。

おすすめのクレジットカードに関するよくある質問

おすすめのクレジットカードについて、もっとよく知りたい!

おすすめのクレジットカードについて、よくある質問を紹介します。

審査の甘いクレジットカードはある?

審査の甘いクレジットカードはありませんが、独自の審査基準により「発行しやすい」と言われているクレカならあります。

発行しやすいクレカについては、「審査が甘い・緩いクレジットカードはある?おすすめカード6選・審査に通るコツを徹底解説」で詳しく解説しています。

審査が不安な人は、デビットカードを選ぶ方法もあるよ!

国際ブランドはどれを選ぶべき?

クレジットカードが初めての人や、どのブランドが良いか迷う人はVisaがおすすめです。

Visaは国内外で幅広く普及しており、持っておけば多くの場所で問題なく使えます。

国際ブランドに迷ったら、Visaを選ぶと覚えておこう!

すでにVisaを持っている人は、JCBやMastercardなどを選び分散させると良いでしょう。

国際ブランドの違いについては、「クレジットカードの国際ブランドおすすめはどれ?特徴の比較と人気クレカを解説」で詳しく解説しています。

80代で発行できるクレカはある?

クレジットカードは多くの場合、入会年齢の上限は設定されていません。

そのため80代の方でも、年金などで収入があればクレジットカードに申込可能です。

ただし審査により発行できない可能性があることも覚えておきましょう。

一部年齢制限があるクレカもあるから、加入年齢を確認するワン!

おすすめのクレジットカードまとめ

おすすめのクレジットカードについて、よくわかった!

おすすめのクレジットカードランキングと、選び方のコツまで紹介しました。

最後にこの記事の重要な点を3つにまとめます。

- 総合的におすすめのクレカは「三井住友カード(NL)」

- 「年会費無料」「初心者向け」といった目的に応じて選ぶ

- セキュリティやポイントの使いやすさも確認しておく

当サイトではクレジットカードの年会費や還元率、使い勝手・安全性を考慮しランキングを作成しています。

どれが良いか迷ったら、ぜひランキング上位のクレカをご検討ください。

自分の使い方に合うクレジットカードを持てば、ふだんの生活がお得で充実したものになりますよ。

ランキング上位のおすすめクレカ

- 三井住友カード(NL) おすすめ!

公式サイト:https://www.smbc-card.com/

対象のコンビニ・飲食店などで最大7%ポイント還元(※)。学生向け特典あり。 - JCBカードW

公式サイト:https://www.jcb.co.jp/promotion/

年会費無料で還元率1%。amazon・スターバックスなどでポイントアップ! - 楽天カード

公式サイト:https://www.rakuten-card.co.jp/

楽天ポイントがどんどん貯まる。新規入会で大量ポイントゲット!

※ 商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※通常のポイントを含みます。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。