クレジットカードを持つなら、年会費無料でお得なものを使いたいですよね。

年会費無料クレカの種類は多くそれぞれに違った特徴があるため、しっかり比較して自分に合うものを選びましょう。

本記事では年会費無料のクレジットカード21枚を比較し、ランキング形式で紹介します。

もっとおすすめのクレジットカードが知りたい方は、専門ライターがまとめたクレジットカードおすすめ比較ランキングの記事もあわせてご覧ください。

この記事の信頼性|実際に三井住友カード(NL)その他カードを複数保有しています

執筆者は三井住友カード(NL)やその他カードを複数発行しており、実際の券面画像は以下のとおりです。

日常での使い勝手が良いカードと、ビジネス用途のカードを使い分けています。

実際に使っている当事者だからこそ語れる口コミ・評判を公開します。

【掲載情報について】

※本記事の詳細情報は作成時点のものです。最新情報は各社公式サイトをご確認ください。

※本記事で紹介しているクレジットカードは、すべて金融庁の貸金業者登録一覧に記載されているカード会社が発行しています。

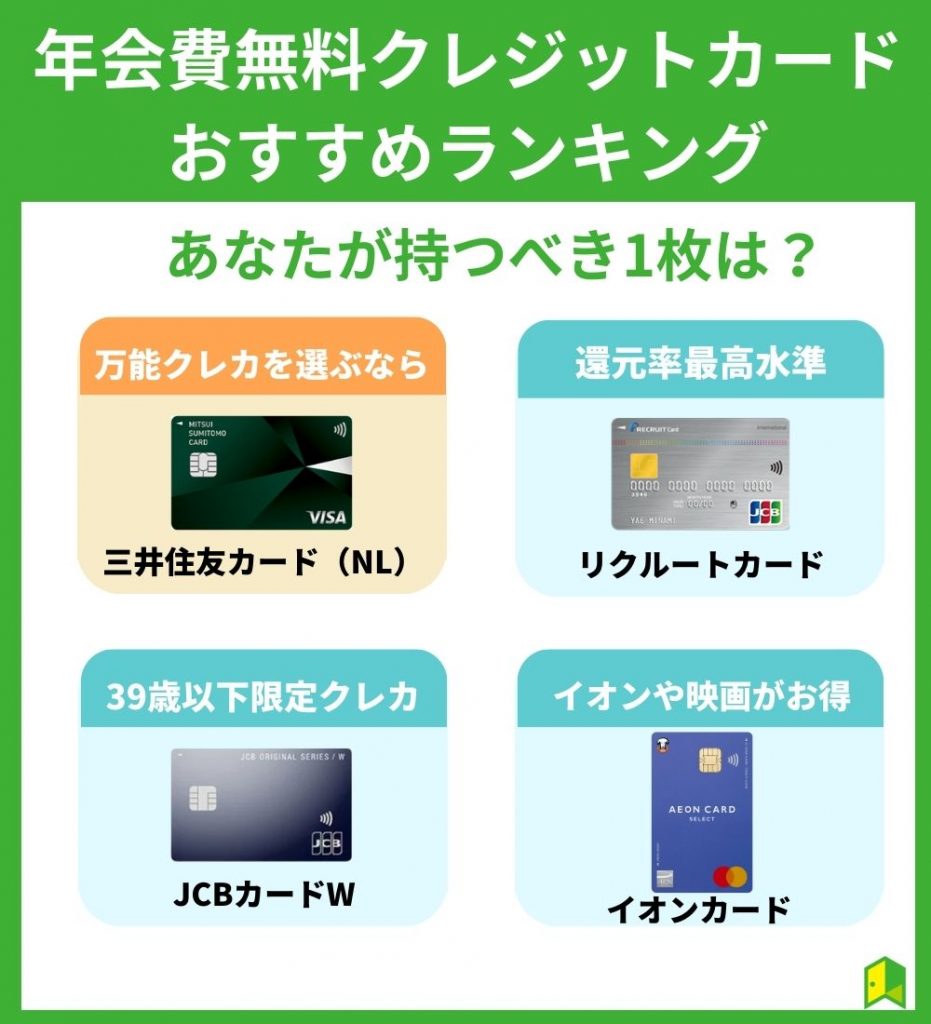

年会費無料クレジットカードおすすめランキング

まず最初にランキングを見てみよう!

当サイトで厳選した、年会費無料クレジットカードのおすすめランキングは以下の通りです。

| 楽天カード | 年会費 | 還元率 | ポイント |

|---|---|---|---|

| ①三井住友カード(NL) | 永年無料 | 0.5%~7%(※1※2※3) | Vポイント |

| ②JCBカードW | 永年無料 | 1%~5.5% | Oki Dokiポイント |

| ③イオンカードセレクト | 永年無料 | 0.5% | WAON POINT |

| ④リクルートカード | 永年無料 | 1.2% | リクルートポイント |

| ⑤JCBカードW Plus L | 永年無料 | 1%~5.5% | Oki Dokiポイント |

| ⑥エポスカード | 永年無料 | 0.5% | エポスポイント |

| ⑦PayPayカード | 永年無料 | ご利用金額200円(税込)ごとに1% | PayPayポイント |

| ⑧楽天カード | 永年無料 | 1% | 楽天ポイント |

| ⑨dカード | 永年無料 | 1% | dポイント |

| ⑩イオンカード(ミニオンズ) | 永年無料 | 0.5% | WAON POINT |

11位以下はこちら

| 楽天カード | 年会費 | 還元率 | ポイント |

|---|---|---|---|

| ⑪ウエルシアカード | 永年無料 | 0.5% | WAON POINT |

| ⑫au PAYカード | 無料 (条件あり) | 1% | Pontaポイント |

| ⑬P-oneカード | 永年無料 | 1% | ポケット・ポイント |

| ⑭ローソンPontaプラス | 永年無料 | 1% | Pontaポイント |

| ⑮三菱UFJカード VIASOカード | 永年無料 | 0.5% | VIASOポイント |

| ⑯メルカード | 永年無料 | 1% | メルカリポイント |

| ⑰apollostation card | 永年無料 | 0.5% | プラスポイント |

| ⑱MUJIカード | 永年無料 | 0.5% | 永久不滅ポイント |

| ⑲ライフカード | 永年無料 | 0.5% | LIFEサンクスポイント |

| ⑳セゾンパール・アメリカン・エキスプレス・カード デジタル | 永年無料 | 0.5%~2% | 永久不滅ポイント |

| ㉑Visa LINE Payクレジットカード(P+) | 永年無料 | 0.5% | LINEポイント |

上記のカードは全て年会費無料で、ポイントや特典も充実しています。

1枚ずつ詳しく紹介するので、自分の使い方に合うか確かめてみましょう。

①三井住友カード(NL)

| 年会費 | 永年無料 |

| 還元率 | 0.5%~7%(※1※2※3) |

| 貯まるポイント | Vポイント |

| ポイントの使い道 | 他社ポイント交換・お買い物など |

| 即日発行 | 対応 |

| ブランド | Visa/Mastercard |

| 公式サイト | https://www.smbc-card.com/camp/numberless/ |

三井住友カード(NL)は最短10秒で発行できる※、ナンバーレスデザインのカードです。

通常200円(税込)に付き1ポイント貯まりますが、以下をはじめとする対象のコンビニ・飲食店で利用するとポイントが加算される特典があります。

※即時発行ができない場合があります。

- セブン‐イレブン

- ローソン

- マクドナルドなど

普段、よく行くお店でポイントが貯まりやすいのは嬉しいね。

スマホのVisaのタッチ決済・Mastercard®タッチ決済でさらに+2.5%貯まるため、最大の還元率は7%(※)にもなります。

上記のコンビニやマクドナルドによく行く人は、三井住友カード(NL)がおすすめです。

貯まったポイントは「Vポイント」アプリでお買い物や、マイル・他社ポイントに交換できます。

「学生ポイント」対象なら、対象の携帯料金支払いで最大2%還元やサブスクで最大10%還元※されるため、若い人にも人気急上昇中のカードです。

今話題の「Vポイントの貯め方・使い方」についても解説しているワン!

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

男性/30代/愛知県/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:4 会員サイト・アプリ:3 サービス対応:4

|

三井住友カード(NL)は、年会費無料のままゴールドカードにできるチャンスも!

執筆者から一言

三井住友カード(NL)を年間で100万円以上利用すると、ゴールドカードに永年無料で昇格できる案内メールが届きます。

通常5,500円(税込)の三井住友カード ゴールド(NL)を無料で持てるチャンスがありますよ。

毎月84,000円程度使えば年間100万円を達成できるので、ぜひ挑戦してみましょう。

\最短10秒で即時発行/

三井住友カード(NL)は年会費永年無料!

申し込み後すぐに使える「即時発行」を受付中。

※即時発行ができない場合があります。

三井住友カードは「SBI証券でクレカ積立が可能に!三井住友カードはどれがおすすめ?【キャンペーン情報も】」でさらに詳しく解説しています。

②JCBカードW

| 年会費 | 永年無料 |

| 還元率 | 1%~5.5%* |

| 貯まるポイント | Oki Dokiポイント |

| ポイントの使い道 | 他社ポイント交換など |

| 即日発行 | 対応なし |

| ブランド | JCB |

| 公式サイト | https://www.jcb.co.jp/promotion/ordercard/w/ |

JCBカードWは通常のJCBカードに比べ、2倍のポイントが貯まるお得なカードです。

加入できるのは39歳以下に限られますが、加入後は40歳過ぎても還元率が変わらず使い続けられます。

対象年齢の人は、今のうちに加入しておくとよいでしょう。

対象の店舗で還元率が上がる「JCB original seriesパートナー」を利用すれば、以下の店舗でさらにポイントが貯まる特典も。

JCBカードWでお得に使える主な店舗

- Amazon→2%

- スターバックスカードに入金→5.5%

- セブンイレブン→2%

- メルカリ→1.5%

Amazonやスターバックスをよく使う人は、JCBカードWがおすすめです。

貯まったポイントは1P=3.5円としてAmazonでお買い物にも使えるワン!

女性/30代/東京都/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:4 会員サイト・アプリ:3 サービス対応:5

|

女性/50代/埼玉県/個人事業主・フリーランス

年会費:5

還元率(ポイント・マイル):4 付帯サービス:4 会員サイト・アプリ:5 サービス対応:4

|

\新規入会キャンペーン実施中/

キャンペーンを組み合せて最大1万9000円をキャッシュバック!

このチャンスをお見逃しなく!

キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

割引優待狙いならJCBカードSがおすすめ

そもそもJCBカードSってどんなカードなの?

JCBカードSは2023年12月5日にリリースされたばかりの新しいカード。

高還元が魅力のカードWに対し、カードSは豊富な優待が魅力。

以下の表で項目ごとに2つのカードを比較してみましょう。

| JCBカードS | JCBカードW | |

|---|---|---|

| 本人年会費 | 永年無料 | 永年無料 |

| 家族カード年会費 | 無料 | 無料 |

| 還元率 | 0.50%~5.00% | 1%~5.5% |

| 付帯保険 | 海外旅行 ショッピング スマートフォン | 海外旅行 ショッピング |

| 発行年齢制限 | 18歳以上 (高校生を除く) | 18歳以上39歳以下 (高校生を除く) |

| カードの魅力 | 豊富な優待 | ポイント高還元 |

カードWは高いポイント還元が魅力ですが発行年齢に上限が。

一方カードSは発行年齢に上限がなく、「JCBカードS優待クラブオフ」という割引優待サービスが付帯しています。

年齢制限がないから、まだまだ外出も多い40歳以降もお得になるのは嬉しいね!

このサービスでは、さまざまなジャンルで優待割引を利用することが可能です。

その数なんと全国20万カ所以上で、最大80%の割引が受けられます。

スマホ画面割れの保険まで付帯しているワン!

\キャンペーン実施中/

優待が魅力!JCBカードS入会で最大22,000円キャッシュバック!

ポイント還元重視ならJCBカードWをチェック!

③イオンカードセレクト

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 貯まるポイント | WAON POINT |

| ポイントの使い道 | 他社ポイント交換・お買い物など |

| 即日発行 | 対応なし |

| ブランド | VISA/Mastercard/JCB |

| 公式サイト | https://www.aeonbank.co.jp/aeoncard/ |

イオンカードセレクトは、イオン系列の店舗で利用するとお得な1枚です。

20日・30日のお客様感謝デーに使うと、5%オフになる特典が受けられます。

電子マネーWAONにオートチャージを設定すれば、ポイントの二重取りができるメリットも。

二重取りができるのはイオンカードセレクトだけなので、イオンでお得にお買い物したい人におすすめです。

貯まったポイントはイオン系列店でお買い物を始め、他社ポイントに交換もできますよ。

WAONカードを使っている人は、イオンカードのポイントと一緒にまとめられるワン!

イオンカードセレクトは、代表的なイオンカードです。

執筆者から一言

イオンカードは種類がとても多いですが、その中で代表と言えるのがイオンカードセレクトです。

イオン銀行のキャッシュカードと電子マネーWAONが付帯しており、カード類を何枚を持ち歩く必要がなくなります。

ただ引き落とし口座がイオン銀行以外選べないため、お手持ちの口座を使いたい人はほかのイオンカードを選びましょう。

\新規入会・利用で最大5,000WAON POINT進呈/

新規入会+利用でWAON POINTがもらえます。

今だけWeb入会限定で最大5,000ポイント付与!カードの作成・年会費は無料です。

イオンカードの種類をまとめた「【初心者必見】イオンカードは作るべき?おすすめカードやデメリットも紹介」もご覧ください。

④リクルートカード

| 年会費 | 永年無料 |

| 還元率 | 1.2% |

| 貯まるポイント | リクルートポイント |

| ポイントの使い道 | Ponta・dポイントに交換 |

| 即日発行 | 対応なし |

| ブランド | VISA/Mastercard/JCB |

| リクルートカード | https://recruit-card.jp/ |

リクルートカードは年会費永年無料ですが、1.2%という業界最高水準の還元率が特徴です。

基本の還元率がとても高く、今回のランキングの中でも最高となっています。

携帯代や公共料金でも1.2%還元されるため、ふだんの支払い用に持っておくと良いでしょう。

10,000円支払うと120ポイント貯まるのね!

じゃらんやポンパレモールを利用すると、ポイントが貯まるキャンペーンにも参加できます。

貯まったポイントはPonta・dポイントに交換できるため、使い道に困ることもありませんよ。

女性/30代/愛知県/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:3 会員サイト・アプリ:4 サービス対応:5

|

還元率重視なら、リクルートカードがおすすめです。

執筆者から一言

リクルートカードは目立った特典が少ないですが、還元率の高さは最強レベルです。

お買い物や料金支払いのほとんどで1.2%還元されるため、一般的なスーパーのポイントカードよりもお得な場合も。

1枚発行しておけば、使い勝手は抜群ですよ。

\入会キャンペーンが魅力/

リクルートカード新規入会+利用で、最大6,000円相当のポイントをプレゼント!

年会費は永年無料で、1.2%の高還元率です。

⑤JCBカードW Plus L

| 年会費 | 永年無料 |

| 還元率 | 1%~5.5% |

| 貯まるポイント | Oki Dokiポイント |

| ポイントの使い道 | 他社ポイント交換など |

| 即日発行 | 対応なし |

| ブランド | JCB |

| 公式サイト | https://www.jcb.co.jp/promotion/ordercard/wplusl/ |

JCBカードW Plus Lは、JCBカードWのお得な特典はそのままで、女性向けの優待も受けられるカードです。

化粧品などが当たる抽選に毎月参加や、女性特有の疾病保険にお得に入れるメリットがあります。

カードデザインが多く、シンプルな白から華やかな花柄まで、合計3種類がそろっています。

カードデザインにこだわりたい人は、JCBカードW Plus Lがおすすめです。

男女問わず入会できるよ!

\Amazon利用で20%プレゼント/

2025年3月31日まで、Amazon利用分の20%をプレゼント中。

JCBカードW Plus Lなら最大1万2000円が戻ってきます!

⑥エポスカード

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 貯まるポイント | エポスポイント |

| ポイントの使い道 | 他社ポイント交換・お買い物など |

| 即日発行 | 対応 |

| ブランド | VISA |

| 公式サイト | https://www.eposcard.co.jp/index.html |

エポスカードは持っているだけで、全国にある対象の飲食店やアミューズメント施設で割引などの優待が受けられます。

全国のマルイ・モディで年4回、10%オフでお買い物ができるメリットも。

貯まったの交換先が豊富で、Pontaやdポイントなら等価で交換可能です。

マイルに交換もできるよ!

また利用金額によっては、年会費無料のままエポスゴールドカードに昇格できる可能性があります。

ゴールドカードを無料で持ちたい人は、エポスカードを使ってみてはいかがでしょうか。

男性/30代/大阪府/会社員

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:4 サービス対応:4

|

女性/30代/東京都/個人事業主・フリーランス

年会費:5

還元率(ポイント・マイル):4 付帯サービス:5 会員サイト・アプリ:3 サービス対応:5

|

男性/40代/長崎県/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:5 会員サイト・アプリ:4 サービス対応:5

|

\2,000円分のポイントがもらえる/

⑦PayPayカード

| 年会費 | 永年無料 |

| 還元率 | ご利用金額200円(税込)ごとに1% |

| 貯まるポイント | PayPayポイント |

| ポイントの使い道 | お買い物・ポイント運用 |

| 即日発行 | 対応 |

| ブランド | VISA/Mastercard/JCB |

| 公式サイト | https://www.paypay-card.co.jp/ |

PayPayカードは、QRコード決済「PayPay」のチャージができるクレジットカードです。

年会費無料ですが還元率が高く、200円(税込)ごとに1%のPayPayポイントが貯まります。

貯まったポイントはPayPayで1P=1円として使えるため、ムダなく使い切れますよ。

PayPayを使う人なら、一緒に使えばお得だね!

PayPayの「クレジット(旧あと払い)」で使えば、PayPayステップにより最大1.5%還元も可能。

PayPay残高にチャージもできますが、チャージ分はポイント付与対象外なので注意しましょう。

|

男性/40代/東京都/個人事業主・フリーランス

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:4 サービス対応:4

|

男性/40代/宮城県/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:1 会員サイト・アプリ:4 サービス対応:4

|

女性/30代/静岡県/無職・定年済

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:5 サービス対応:5

|

PayPayとPayPayカードを併用すれば、最大1.5%ポイント還元を受けられます。

執筆者から一言

PayPayカードを発行後、PayPayアプリからクレジット(旧あと払い)の設定をすれば、最大で1.5%還元を受けられます。

アプリのホーム画面が赤色から水色になったら、設定は完了です。

PayPay利用分はPayPayカードから引き落とされるため、いちいちチャージする手間もなくなりますよ。

\PayPayユーザー必見/

PayPayアプリとの連携でお得に!

年会費無料でご利用金額200円(税込)ごとに1%のPayPayポイント付与。

⑧楽天カード

| 年会費 | 永年無料 |

| 還元率 | 1% |

| 貯まるポイント | 楽天ポイント |

| ポイントの使い道 | お買い物・ポイント運用 |

| 即日発行 | 対応なし |

| ブランド | VISA/Mastercard/JCB/American Express |

| 公式サイト | https://www.rakuten-card.co.jp/ |

楽天カードは還元率が高く、利用率ランキングで1位を獲得するほどの人気があります。

ポイント山分けなどのキャンペーンをほぼ常に開催しており、貯まるスピードがとても早いお得な1枚です。

5と0の付く日に楽天市場でお買い物をすると、最大5倍還元される特典もあります。

CMをよく見かけるよね!

カード配送時の本人確認に対応しているため、確認書類をアップロードする手間もかかりませんよ。

貯まったポイントは楽天のサービスを始め、楽天ペイにチャージして街のお店でも使えます。

楽天ポイントを楽天ペイにチャージすれば、コンビニやドラッグストアで使えるワン!

|

男性/30代/大阪府/会社員

年会費:5

還元率(ポイント・マイル):3 付帯サービス:5 会員サイト・アプリ:5 サービス対応:5

|

男性/50代/和歌山県/会社員

年会費:4

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:4 サービス対応:3

|

女性/30代/兵庫県/主婦(夫)

年会費:5

還元率(ポイント・マイル):4 付帯サービス:4 会員サイト・アプリ:4 サービス対応:3

|

女性/40代/神奈川県/主婦(夫)

年会費:5

還元率(ポイント・マイル):5 付帯サービス:4 会員サイト・アプリ:5 サービス対応:3

|

男性/30代/群馬県/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:3 会員サイト・アプリ:4 サービス対応:4

|

男性/40代/京都府/会社員

年会費:2

還元率(ポイント・マイル):5 付帯サービス:4 会員サイト・アプリ:2 サービス対応:3

|

女性/30代/愛知県/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:3 会員サイト・アプリ:4 サービス対応:3

|

女性/50代/三重県/主婦(夫)

年会費:2

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:5 サービス対応:3

|

男性/40代/神奈川県/会社員

年会費:5

還元率(ポイント・マイル):5 付帯サービス:3 会員サイト・アプリ:3 サービス対応:3

|

\5,000ポイントプレゼント/

新規入会とカード利用で5,000ポイントプレゼント!

さらに年会費は永年無料です。

楽天カードについては「【どれがおすすめ?】楽天カード6種類の特典を徹底比較!」でさらに詳しく解説しています。

⑨dカード

| 年会費 | 永年無料 |

| 還元率 | 1% |

| 貯まるポイント | dポイント |

| ポイントの使い道 | お買い物など |

| 即日発行 | 対応なし |

| ブランド | VISA/Mastercard |

dカードはドコモの携帯を使っていない人でも発行できる、年会費永年無料の1枚です。

通常の還元率が1%と高く、ふだんのお買い物や公共料金等の支払いで、お得にdポイントを貯められます。

dポイントカードとしても使えるため、マクドナルドやローソンなどのdポイント加盟店で使えば、いつでも提示と決済ポイントの二重取りが可能。

貯まったポイントはdポイント加盟店や、d払いで1P=1円としてお買い物に使えますよ。

ドコモ携帯以外の人でもお得なんだね!

男性/40代/大阪府/会社員

年会費:5

還元率(ポイント・マイル):4 付帯サービス:3 会員サイト・アプリ:5 サービス対応:4

|

男性/50代/兵庫県/会社員

年会費:1

還元率(ポイント・マイル):4 付帯サービス:4 会員サイト・アプリ:5 サービス対応:4

|

\最大8,000ポイントプレゼント/

dカード新規入会&利用などで最大8,000 dポイントがもらえるキャンペーンを実施中。

キャンペーンの詳細は公式サイトをチェック!

⑩イオンカード(ミニオンズ)

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 貯まるポイント | WAON POINT |

| ポイントの使い道 | お買い物・他社ポイントなど |

| 即日発行 | 対応 |

| ブランド | VISA/Mastercard |

| 公式サイト | https://www.aeon.co.jp/card/lineup/minions/ |

イオンカード(ミニオンズ)は、イオンシネマが1回1,000円(税込)で見られます。

1,000円鑑賞券は年間12回まで、ドリンクとポップコーンがついた1,400円のセットチケットが年間18回まで購入可能です。

1,000円で12回も見られるから、友人や家族みんなでお得に映画に行けるよ!

イオンシネマを1,000円(税込)で見る詳しい方法は、「イオンカードで映画を1,000円で見てきた!ミニオンズなら同伴者も年間12回まで割引対象に」をご覧ください。

さらに国内大型テーマパーク「ユニバーサル・スタジオ・ジャパン」では、館内で使うと5%ポイント還元を受けられるメリットも。

イオンカードの機能も付帯するため、毎月20日・30日に5%引きでお得にお買い物ができますよ。

イオンカード(ミニオンズ)は、デザインだけでなく機能性も抜群です。

執筆者から一言

イオンカード(ミニオンズ)は一番にデザインに目が行きますが、お得な特典も充実したカードです。

イオンシネマの通常料金は1,800円(税込)なので、800円も安く映画を鑑賞できます。

映画が1,000円になる方法はほかにも、TGCカードやイオンオーナーズカードなどがあります。

\新規入会・利用で最大5,000WAON POINT進呈/

新規入会+利用でWAON POINTがもらえます。

今だけWeb入会限定で最大5,000ポイント付与!カードの作成・年会費は無料です。

⑪ウエルシアカード

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 貯まるポイント | WAON POINT |

| ポイントの使い道 | お買い物・他社ポイントなど |

| 即日発行 | 対応 |

| ブランド | VISA/Mastercard/JCB |

| 公式サイト | https://www.aeon.co.jp/campaign/ |

ウエルシアカードはドラッグストア「ウエルシア」で使うと1.5%、さらに提示ポイントが1%貯まります。

いつでも2.5%還元を受けられるので、ウエルシア系列店を使う人なら持っておきたい1枚です。

ウエルシア系列店のハックドラッグやハッピー・ドラッグなどでも、同様に2.5%還元だワン!

さらにメンバー登録を済ませた上でTカードを提示すれば、WAON POINTとTポイントの二重取りも。

貯まったポイントは、毎月20日の「お客様感謝デー」に使えば、1ポイントあたり1.5円相当としてお得に利用可能です。

詳しい二重取りの方法などは、「ウエルシアカードはイオンとウエルシアでお得!発行した私がポイント二重取りの方法を暴露」で解説しています。

⑫au PAYカード

| 年会費 | 無料(条件あり) |

| 還元率 | 1% |

| 貯まるポイント | Pontaポイント |

| ポイントの使い道 | お買い物など |

| 即日発行 | 対応なし |

| ブランド | VISA/Mastercard |

| 公式サイト | https://www.kddi-fs.com/ |

au PAYカードは還元率が高く、au携帯を使っていない人も加入できます。

ただしau・UQ携帯・auひかりなどに加入していない人が1年間使わなかったら、1,375円(税込)の年会費がかかるので注意しましょう。

au・UQ携帯・auひかり以外の人でも、毎年使っていれば年会費はかからないよ!

貯まるポイントはPontaポイントで、ローソンやケンタッキーフライドチキンなどの加盟店で、1P=1円としてお買い物に利用できます。

三菱UFJ eスマート証券のクレカ積立に利用すれば、月に5万円まで1%相当のポンタポイントが貯まる特典も。

au関連サービスをよく使う人や、Pontaポイントを貯めている人におすすめです。

\ポイント最大5%還元/

⑬P-oneカード

| 年会費 | 無料 |

| 還元率 | 1% |

| 貯まるポイント | ポケット・ポイント |

| ポイントの使い道 | キャッシュバック・他のポイントへの交換など |

| 即日発行 | 対応なし |

| ブランド | VISA/JCB/Mastercard |

| 公式サイト | https://www.pocketcard.co.jp/ |

ポケットカード(P-oneカード)の特徴はいつでも、どこでも適用される、1%自動割引。

条件なしに自動で1%オフになるのはP-oneカードだけなんだワン!

普段のお買い物のみならず、電話代、光熱費等の公共料金や国民年金保険料も適応対象です。

手間をかけずに固定費が抑えられるのはとっても魅力的だね!

また、提携レンタカー会社で最大15%割引や、パッケージツアーが同行者含め最大8%割引などの特典も。

毎月の支払いも旅行もお得になります。

\自動割引が魅力/

請求時に自動で1%割引!提携カードも豊富!

ポイント管理が面倒な方におすすめ!

⑭ローソンPontaプラス

| 年会費 | 無料 |

| 還元率 | 1% |

| 貯まるポイント | Pontaポイント |

| ポイントの使い道 | お買い物など |

| 即日発行 | 対応なし |

| ブランド | Mastercard |

| 公式サイト | https://www.lawsonbank.jp/creditcard/ |

ふだんローソンをよく利用する人は、ローソンPontaプラスがおすすめです。

毎日0時~15時59分までのお買い物なら200円(税別)ごとに2ポイント、16時~23時59分なら200円(税別)ごとに4ポイント貯まります。

夕方以降なら、2倍もポイントが貯まるんだね!

さらに毎月10日・20日にアプリからエントリーすれば、最大6%のポイント還元も。

ローソンスイーツはいつでも10%還元されるため、甘いものが大好きな方にもおすすめです。

通常の還元率が1%と高いため、ローソン以外でもお得にポイントを貯められますよ。

新規入会&利用で

\最大5,000ポイントもらえる/

年会費無料、還元率1%、そしてローソンなら最大還元率6%と、お得なカードです。

会員優待特典が豊富で、Pontaポイントが貯まる!

⑮三菱UFJカード VIASOカード

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 貯まるポイント | VIASOポイント |

| ポイントの使い道 | キャッシュバック |

| 即日発行 | 対応なし |

| ブランド | Mastercard |

| 公式サイト | https://www.cr.mufg.jp/apply/card/m_viaso/ |

三菱UFJカード VIASOカードは、貯まったポイントが自動的にキャッシュバックされるのが特徴です。

ポイントを使い忘れて失効させてしまう、という心配がないため安心して使えます。

直接キャッシュバックされるのは嬉しいね!

即日発行には対応していませんが、最短1日で審査が終わるため、比較的早く発行できます。

ポイント還元ではなく、直接現金で欲しい人は三菱UFJカード VIASOカードがおすすめです。

\現在最大10,000円のキャッシュバック/

ポイントが直接、自動的にキャッシュバックされるから

使い忘れて失効してしまう心配なし!

⑯メルカード

| 年会費 | 永年無料 |

| 還元率 | 1% |

| 貯まるポイント | メルカリポイント |

| ポイントの使い道 | お買い物など |

| 即日発行 | 対応なし |

| ブランド | JCB |

| 公式サイト | https://lp.merpay.com/card/ |

メルカードはフリマアプリ「メルカリ」でお得なクレジットカードです。

基本の還元率は1%、メルカリで使うと利用状況によって最大4%のポイント還元を受けられます。

メルカリのヘビーユーザーほど、メルカリで使った時の還元率が高くなるワン!

毎月8日に使うと、通常の還元に加え8%のポイント加算も。

メルカリの売上金を利用金額の支払いに充てられるため、たくさん売れた月は0円で利用できる可能性もありますよ。

表裏にカード番号が印字されていないナンバーレス仕様で、セキュリティ対策もバッチリです。

\最大11,000円分の特典/

メルカリユーザー必見!スマホで作れてすぐ使える。

メルカリ内での利用でずっと1~4%還元!今なら初期設定完了で1,000ポイント必ずもらえます。

⑰apollostation card

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 貯まるポイント | プラスポイント |

| ポイントの使い道 | 他社ポイント交換・商品交換など |

| 即日発行 | 対応なし |

| ブランド | VISA/JCB/American Express |

| 公式サイト | https://www.idemitsucard.com/card/ |

apollostation card(アポロステーションカード)は、ガソリン値引きに特化したカードです。

apollostationで給油すると、いつでもガソリン・経由が1リットルあたり2円引き、灯油は1円引きになります。

ガゾリン値引きに加え、1,000円(税込)あたり5ポイントのプラスポイントが貯まります。

貯まったポイントはマイルや他社ポイントを始め、商品交換も可能です。

ガソリン値引きとポイント還元、2つの特典があってお得だね!

\ガソリン・経由が割引きに/

対象のステーションでの給油でいつでもガソリン・経由が2円/L引き、灯油が1円/L引きに!

オプションサービス加入でさらに割引きになります。

ガソリンカードを探している人は、「最強のガソリンカードおすすめ10選を徹底比較!」も読んでみましょう。

⑱MUJIカード

| 年会費 | 永年無料 (American Expressは税込3,300円) |

| 還元率 | 0.5% |

| 貯まるポイント | 永久不滅ポイント |

| ポイントの使い道 | 他社ポイント交換・お買い物など |

| 即日発行 | 対応なし |

| ブランド | VISA/Mastercard |

| 公式サイト | https://www.saisoncard.co.jp/creditcard/extended/gm-muji05/ |

MUJIカードは無印良品で使うと、永久不滅ポイントとMUJIマイルの両方が貯まるのが特徴です。

年間で貯まったMUJIマイルに応じて、MUJIショッピングポイントがもらえます。

MUJIショッピングポイントは1P=1円としてお買い物に使えるよ!

MUJIカードを持っていると、MUJIショッピングポイントが5月と12月、誕生月の3回に500ポイントずつもらえる特典があります。

持っているだけでポイントがもらえるので、無印良品でたまにしか買い物しない人にもおすすめです。

\無印用品ユーザー必見/

無印用品でのご利用でいつでも永久不滅ポイント3倍に!

カード利用でMUJIマイルも貯まるので無印用品ユーザー必見です。

⑲ライフカード

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 貯まるポイント | LIFEサンクスポイント |

| ポイントの使い道 | 他社ポイント交換・お買い物など |

| 即日発行 | 対応なし |

| ブランド | VISA/Mastercard/JCB |

| 公式サイト | https://www.lifecard.co.jp/ |

ライフカードを利用すると、1,000円(税込)利用に付き1ポイントが貯まります。

1,000円(税込)で1ポイントって、少なくない?

貯まるポイントが少なく感じますが、交換先によっては1p=5円分として使えるため、還元率は0.5%ほどになります。

入会して1年間は1.5倍、誕生月は3倍になるので、ポイントアップ期間を狙えばどんどん貯まりますよ。

交換先と使う時期を上手く選べば、還元率が上がるワン!

加入条件が「18歳以上で電話連絡が可能な方」のみなので、比較的発行しやすいのも特徴です。

\最大10,000円分のポイントプレゼント/

入会して1年間は1.5倍、誕生月は3倍のポイントが貯まります!

加入条件もハードルが低くてつくりやすい!

⑳セゾンパール・アメックス デジタル

| 年会費 | 永年無料 |

| 還元率 | 0.5%~2% |

| 貯まるポイント | 永久不滅ポイント |

| ポイントの使い道 | 他社ポイント交換・ポイント運用など |

| 即日発行 | 対応 |

| ブランド | American Express |

| 公式サイト | https://www.saisoncard.co.jp/amextop/pearl-pro/ |

セゾンパール・アメリカン・エキスプレス・カード デジタルは、最短5分で発行できるデジタルカードです。

スマホ1台で支払いと管理ができるため、カードを持ち歩きたくない人も安心して使えます。

現物のカードも後から送られてくるんだワン!

通常の還元率は0.5%ですが、QUICPayなら年間30万円分まで2%還元*されるメリットがあります。

そのためクレジットカードで直接支払うより、QUICPayを使ったほうがお得ですよ。

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

QUICPayに対応している店舗であれば、どこでも2%ポイントが貯まるため、クレジットカードとしては破格の還元率と言えるでしょう。

Google PayやApple Payに登録すれば、すぐにQUICPayが使えるよ!

\最短5分で発行可能/

㉑Visa LINE Payクレジットカード(P+)

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 貯まるポイント | LINEポイント |

| ポイントの使い道 | お買い物・他社ポイントなど |

| 即日発行 | 対応 *9:00~19:30までの申し込みが必要 |

| ブランド | Visa |

| 公式サイト | https://www.smbc-card.com/ |

Visa LINE Payクレジットカード(P+)は、LINE Payのチャージ&ペイで最大5%ポイント還元を受けられます。

年会費無料なのに5%も還元を受けられるワン!

5%還元を受けられるのは毎月500ポイントが上限のため、1万円までのお買い物が対象です。

1万円を超えると0.5%まで下がるため注意してください。

基本の還元率が0.5%と低く、ポイント付与対象外の利用も多いため、ほかの高還元クレカと併用しても良いでしょう。

\LINEポイントが貯まる/

LINE Payの支払いに登録しチャージ&ペイを使うとLINEポイント5%還元!*

年会費永年無料で使えて最短10秒で発行対応可能です。

※ポイントの還元には、事前にLINE Payアカウントへの登録が必須となります。

※ オンライン支払い、請求書支払いは対象となりません。

※ 上限500ポイント/月

※即時発行ができない場合があります。

※即発受付時間;9:00-19:30

年会費無料クレジットカードを選ぶ4つのコツ

今や様々な会社が年会費無料のクレジットカードを発行しており、どれを選んでいいのか迷う人も多いと思います。

年会費無料のクレジットカードを選ぶ際は、以下の点を重視して選ぶのがおすすめです。

1つずつ詳しく見ていこう!

年会費無料クレカでも、様々な種類があります。

執筆者から一言

国内に流通しているメインのクレジットカードのほとんどが、年会費無料で持てるものです。

ポイントが貯まるのはもちろん、無料とは思えないくらい補償や特典が充実している場合も。

「無料ならどれも同じ」ではないので、しっかり特徴を比較して選びましょう。

①ポイント還元率

ポイント還元率とは、利用金額に対してどのくらいポイントが貯まるかの割合です。

年会費無料のカードなら通常0.5%ですが、中には1%~1.2%という高還元もあります。

対象の店舗を利用すると還元率が上がるカードもあるので、よく行くお店でポイントアップするものを選ぶと良いでしょう。

またポイントの中には、交換先によって還元率が異なる場合があります。

交換先の商品やポイントを見比べて、還元率の高いものに交換するのがおすすめです。

Oki Dokiポイント、エポスポイント、永久不滅ポイントなどは、交換先によって還元率が違うワン!

②ポイントの使い道

ポイントの還元率について紹介しましたが、ポイントの使い道も重要です。

いくら還元率が良くても、使い道がなければ意味がありませんよね。

ポイントは有効期限があるから、あまり放置すると消えちゃうよ。

貯まったポイントが何に使えるか、加入前に知っておくことが大切です。

またポイントにより、加盟店でお買い物に使えるものと、交換して使うものがあります。

加盟店でお買い物に使えるポイントは、以下のものがあります。

- 楽天ポイント

- PayPayポイント

- Pontaポイント

- dポイント

- WAON POINT

共通ポイントなら、お買い物に使えるのね

事前に使い道を確認し、ポイントを有効活用できるようにしましょう。

代表的なポイントのひとつである楽天ポイントの「楽天カードのポイント還元率は?新規入会で8,000ポイントもらう方法も解説!」も読んでみてください。

③付帯保険・サービス

付帯保険やサービスは、クレジットカードによって全く異なります。

年会費無料でも特典が充実したものはたくさんあるので、加入前にしっかり確認しましょう。

多くのカードでは、発行する会社のサービスがお得に使える特典がついています。

自分が好きな会社や、よく使うサービスで選ぶのがおすすめです。

付帯保険がないカードもあるから注意だワン!

④条件付き無料に注意する

年会費無料のカードには、「永年無料」「条件付き無料」「初年度無料」の3パターンがあります。

永年無料ならずっと無料で持てますが、条件付き無料と初年度無料には注意が必要です。

初年度無料のカードは、加入した最初の年だけ無料で、次の年以降は年会費がかかります。

条件付き無料の場合、年間の利用金額や回数が指定されており、条件を満たせなければ無料ではなくなってしまいます。

年1回使うと無料、という条件のものが多いよ。

今回紹介したカードはほとんどが永年無料ですが、au PAYカードのみ条件付き無料です。

年会費無料にも種類があることを覚えておきましょう。

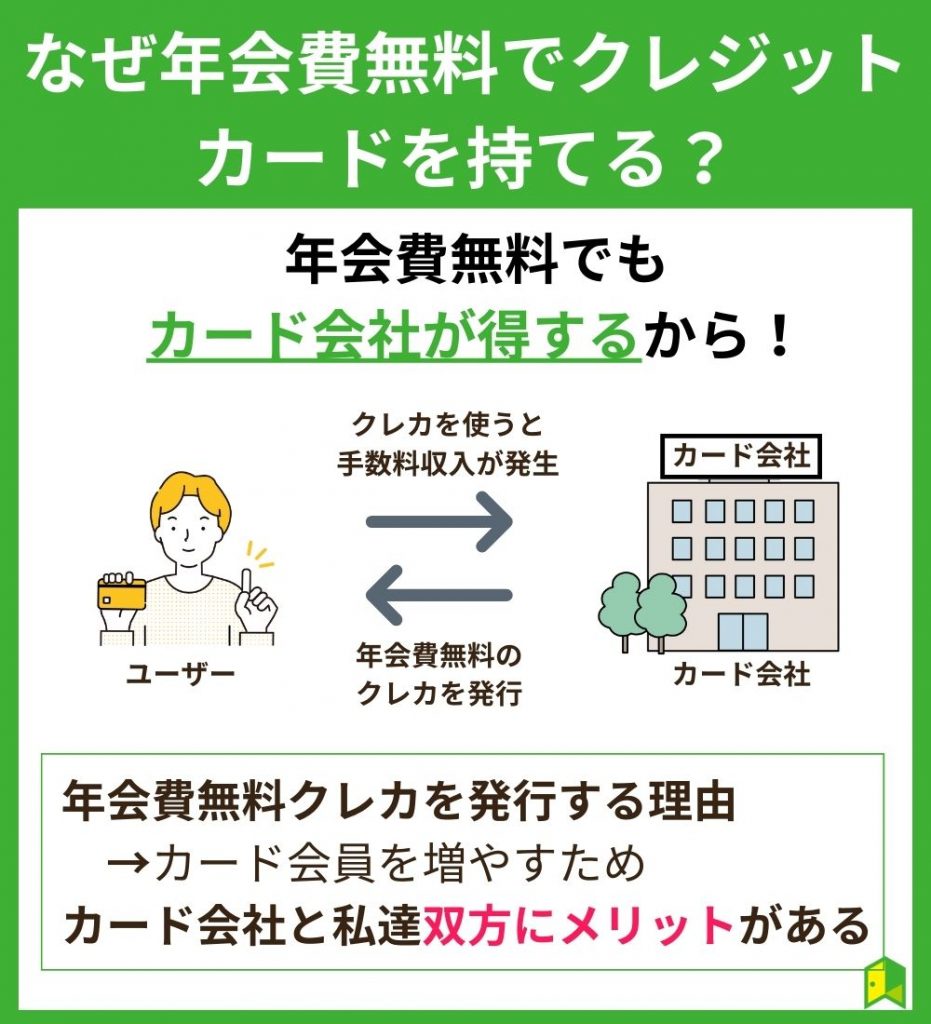

なぜ年会費無料でクレジットカードを持てる?

年会費無料で特典の多いカードがどんどん登場していますが、どうしてカード会社が損しないのか不思議に思いますよね。

結論から言うと、年会費無料でもカード会社は得をするのです。

どうして年会費無料でクレカを発行しても、カード会社は得をするの?

年会費無料でお得なクレカを発行すれば、魅力を感じた人たちがどんどん入会し、カード会員を増やすことができます。

そのカード会員がクレカを利用すると、加盟店からカード会社に手数料が支払われます。

たくさんの人がカードを使うと多くの手数料が入るため、結果的にカード会社の利益に繋がるのです。

私達がクレカを使うと、カード会社も得をする仕組みになっているのですね。

年会費無料にする理由は、カード会員を増やす目的があるんだワン!

カード会社にも僕たちにもメリットがあるんだね!

年会費無料クレカは、長期間使わないと更新されない危険があります。

執筆者から一言

年会費無料クレカは、私達がクレジット決済を利用した際の手数料収入で成り立っています。

長期間使われないクレカはカード会社の負担になるため、更新期限が来ると自動で解除される場合も。

年会費有料のクレカなら長期間使わなくてもほぼ更新されますが、無料クレカは放置しないよう注意しましょう。

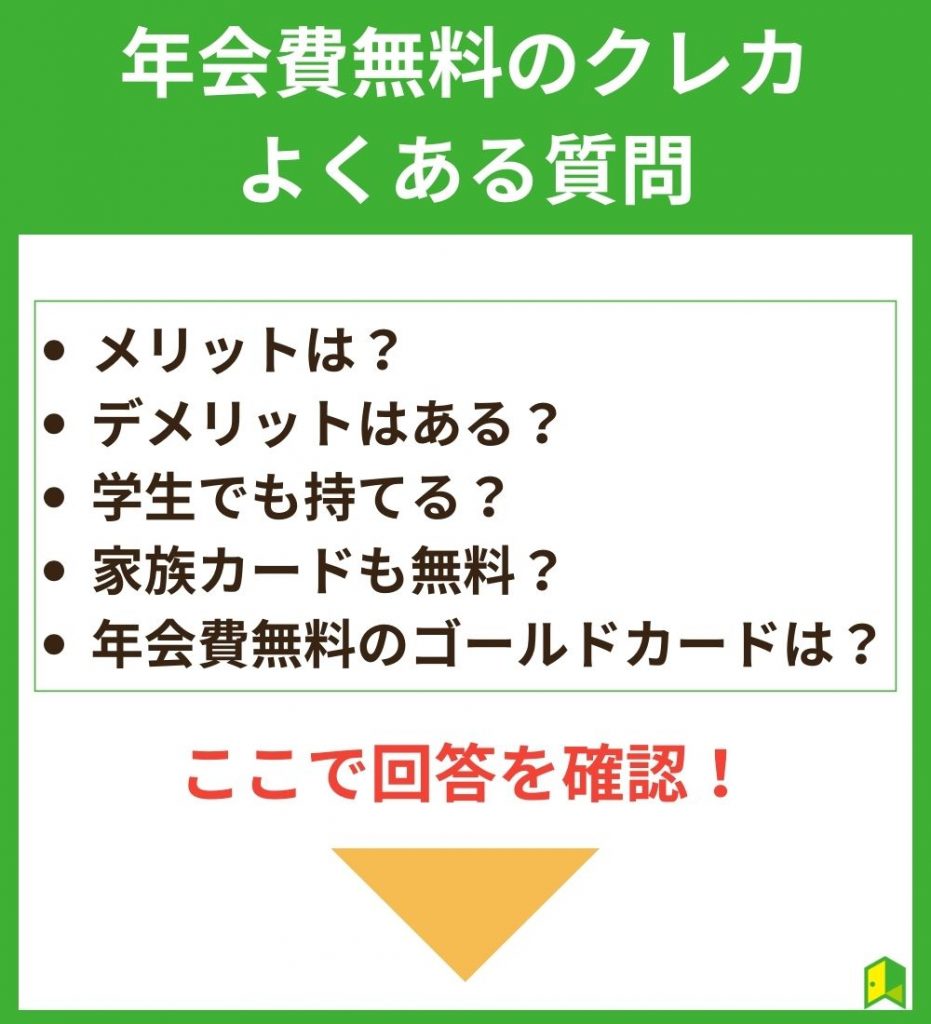

よくある質問【年会費無料のクレジットカード】

年会費無料のクレジットカードを契約する際に、よくある質問をまとめました。

カード加入時の参考に読んでおくワン!

年会費無料クレカのメリットは?

年会費無料のクレジットカードのメリットは、維持費がかからない点が一番に挙げられるでしょう。

「永年無料」と書かれているものを選べば、条件無しで年会費が発生せず気軽に持ち続けられます。

また、年会費無料でもほとんどのクレカでポイントが貯まるため、お得なメリットを存分に受けられます。

大学生や専業主婦(夫)の方など、収入が不安定でも加入できる場合が多く、初めてのクレカとしてもおすすめです。

クレカによって加入資格が異なるから、申し込む前に確認するワン!

年会費無料クレカにデメリットはある?

年会費無料でもデメリットがあるの?

年会費無料のクレジットカードは、長期間使わないと自動的に解除されてしまう場合があります。

年会費がかからないと気軽に持てますが、利用回数が極端に少ない人はデメリットもあるので注意しましょう。

使わずに保管する場合は、たまに少額だけでも利用して利用実績を残すことをおすすめします。

年会費無料クレカは学生でも持てる?

加入条件に含まれていれば、学生の方も年会費無料のクレジットカードに加入できます。

学生におすすめのクレジットカードは、以下の記事で解説しているので、合わせて読んでみてくださいね。

学生向けのお得なカードもたくさんあるよ!

詳しくは「【必見】18歳でクレジットカードは作れる?審査の注意点やおすすめのカードを紹介」をご覧下さい。

家族カードも年会費無料になる?

ほとんどの年会費無料クレカは、家族カードも無料で発行できます。

ただしエポスカードなど、一部のクレカは家族カードが発行できない場合があるため注意しましょう。

家族カードについては、「おすすめの家族カード10選!」で詳しく解説しているワン!

年会費無料でETCカードも発行できる?

ほとんどのクレジットカードはETCカードをつけられますが、年会費がかかる場合が多いです。

クレカもETCカードも年会費無料で持てるものは、イオンカード、JCBカードW、エポスカードなどがあります。

年会費無料のETCカードなら、たまにしか高速道路を使わない人も負担なく持てるワン!

ETCカードについては「年会費無料のETCカードおすすめ10選ランキング!」で詳しく解説しています。

デザインが可愛い年会費無料クレカはある?

JCBカードW Plus Lは年会費無料で、女性に嬉しい華やかなデザインカードが用意されています。

イオンカードや楽天カードも同様に年会費無料で、ミッキーマウスなどのディズニーデザインを選択可能です。

気になる人は、「イオンカード ディズニー・デザインを詳しく解説!」を読んでみてくださいね。

可愛いデザインのクレカなら、持ち歩くのが楽しくなりそう!

年会費無料のゴールドカードはある?

最初から年会費無料のゴールドカードはありませんが、条件を達成すれば永年無料で持てるものはいくつかあります。

三井住友カード ゴールド(NL)は、年間100万円利用すれば年会費が永年無料*です。

※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

エポスゴールドカードも、年間50万円利用すれば永年無料で持ち続けられます。

ゴールドカードを気軽に持ちたい人は、年会費無料のものを選ぼう!

ゴールドカードについては「ゴールドカードおすすめ10選比較ランキング!還元率などメリットを比較」で詳しく紹介しています。

【まとめ】年会費無料クレジットカードランキング

おすすめの年会費無料のクレジットカードがわかった!

年会費無料で持てるクレジットカードを比較して解説しました。

最後にこの記事の結論を3つにまとめます。

- 年会費無料クレジットカードのおすすめは三井住友カード(NL)

- 年会費無料でも、カード会社とユーザー双方にメリットがある

- 還元率やポイントの使い道を重視して選ぶ

年会費無料のクレジットカードは気軽に持てるので、クレジットカードが初めての人にも最適です。

選ぶ時はポイントの還元率や使い道、サービスを比較して選びましょう。

何枚持っても無料なので、必要に応じて使い分けるのもおすすめです。

あなたに合うカードを見つけて、お得なカード生活を楽しんでほしいワン!

メインの1枚を見つけるなら「クレジットカード究極の1枚は?メインで作るべきおすすめのカード3選」もご覧ください。

あわせて読みたい

※商業施設内にある店舗など、 一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。