・ペアローンなら住宅ローンがたくさん借りられるって本当?

・そもそもペアローンってどんな仕組み?

このような疑問に答えます。

この記事の結論

- ペアローンでは2人でローンを組むので借入額を大きくできる

- おすすめは対面相談もでき金利も安いイオン銀行

- ペアローンは2人の収入割合によってはデメリットもあるので注意が必要

住宅ローンを借り入れる方法の一つとして、ペアローンがあります。

夫婦や親子で一緒に住宅ローンを組むことで、借りられる額を増やすことができるため、検討している方もいらっしゃるでしょう。

しかし、ペアローンには意外なデメリットもあるので注意が必要です。

この記事では、ペアローンにおすすめの銀行や、ペアローンのメリット・デメリットを分かりやすく解説します。

メリット・デメリットを理解してから利用しようね!

結論から言うと、ペアローンの借り入れを検討しているなら、まずはモゲチェックで銀行を比較するのがおすすめです。

比較ができるだけでなく、住宅ローンのプロから無料でアドバイスも貰えますよ。

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

最新の住宅ローン総合ランキングは、「住宅ローンはどこがいい?おすすめ住宅ローンランキング」のページにて紹介しています。

ペアローンはおすすめ?

ペアローンとは、同一物件に対して2人でそれぞれ住宅ローンを組み、お互いが連帯保証人となる住宅ローンのこと。

「2人」というのは夫婦や親子で住宅ローンを借りるケースが多いのですが、ここでは夫婦ということを前提にして説明します。

例えば、家の購入で5,000万円の住宅ローンを組む場合、通常の住宅ローンは片方だけの名義で5,000万円を契約します。

それに対して、ペアローンでは夫名義で3,000万円、妻名義で2,000万円とそれぞれで住宅ローンを組むのです。

1つの家の購入に対して、2つの住宅ローン契約になるんだよ!

住宅ローンを組む際には、年収によって借入可能額が大きく変わるため、1人の収入では希望額を借入れられない場合もあります。

上記の例では、年収が低くて5,000万円の借り入れは難しくても、3,000万円なら借り入れしやすくなります。

収入の多い方を大きな借入額にしたり、2人とも同じ借入額にするなど、比率も決めることができます。

ただし、夫婦それぞれで住宅ローンを組むということもあり、特に奥様の産休育休については念頭に入れておくことが大切です。

産休や育休により収入が減ったとしても、その期間中も住宅ローンの返済は続きます。

また、離婚時には売却に双方の同意が必要であったり、住み続ける場合にはどちらかがローンの残額を買い取るなど、後々問題になりやすい点にも注意が必要です。

注意点を抑えたうえであれば、片方の年収だけでは希望物件を購入できないといった方にペアローンはおすすめだワン!

ペアローンのデメリットも知っておきたい方は、「ペアローンはやめた方が良い?メリット・デメリットと賢い返済方法の選び方を解説」の記事もご覧ください。

ペアローンにおすすめの金融機関5社を比較

ペアローンは多くの金融機関で取り扱っていますが、中には取り扱っていない金融機関もあるので注意が必要です。

ここでは、ペアローンを取り扱っている金融機関の中からおすすめの5社をご紹介します。

※変動金利・固定金利・保証料・事務手数料・団信などの保障・ネット上での口コミデータを元に作成

| 金融機関名 | 変動金利 | 10年固定金利 | 35年固定金利 |

|---|---|---|---|

| イオン銀行 | 0.38%~0.43% | 1.45% ※当初固定金利プラン | 1.76%(フラット35) |

| SBIマネープラザ (所属銀行:住信SBIネット銀行) | 0.448%~ ※通期引下げプラン | 1.203%~ ※当初引下げプラン | 1.50%~(フラット35保証型) ※お借入割合80%以下 |

| auじぶん銀行 | 0.389% ※全期間引下げプラン | 0.955% ※当初期間引下げプラン | 1.900% ※当初期間引下げプラン |

| SBI新生銀行 | 0.42% ※変動金利(半年型)タイプ <変動フォーカス> | 1.10% ※当初固定金利タイプ | 1.70% ※長期固定金利タイプ (全期間固定) |

| みずほ銀行 | 0.375% | 1.200% | 1.480% |

2024年1月時点

それぞれ見ていきましょう。

※おすすめの住宅ローンランキングは「住宅ローンはどこがいい?おすすめ住宅ローンランキング【金利タイプ別】」の記事でも紹介しています。

イオン銀行

イオン銀行はイオングループの銀行です。

| 項目 | 詳細 |

|---|---|

| 変動金利 | 0.38%~0.43% |

| 固定金利10年 | 1.45% |

| 全期間固定金利 | 1.76%(フラット35) |

| 事務手数料 | 定率型:借入額×2.2% 定額型:110,000円 |

| 保証料 | 0円 |

| 繰り上げ返済手数料 | 0円 |

| 公式サイト | https://www.aeonbank.co.jp/housing_loan/ |

変動金利の金利が非常に低く、物件価格の80%以下お借入れで0.38%、80%超のお借入れで0.43%で利用できます。

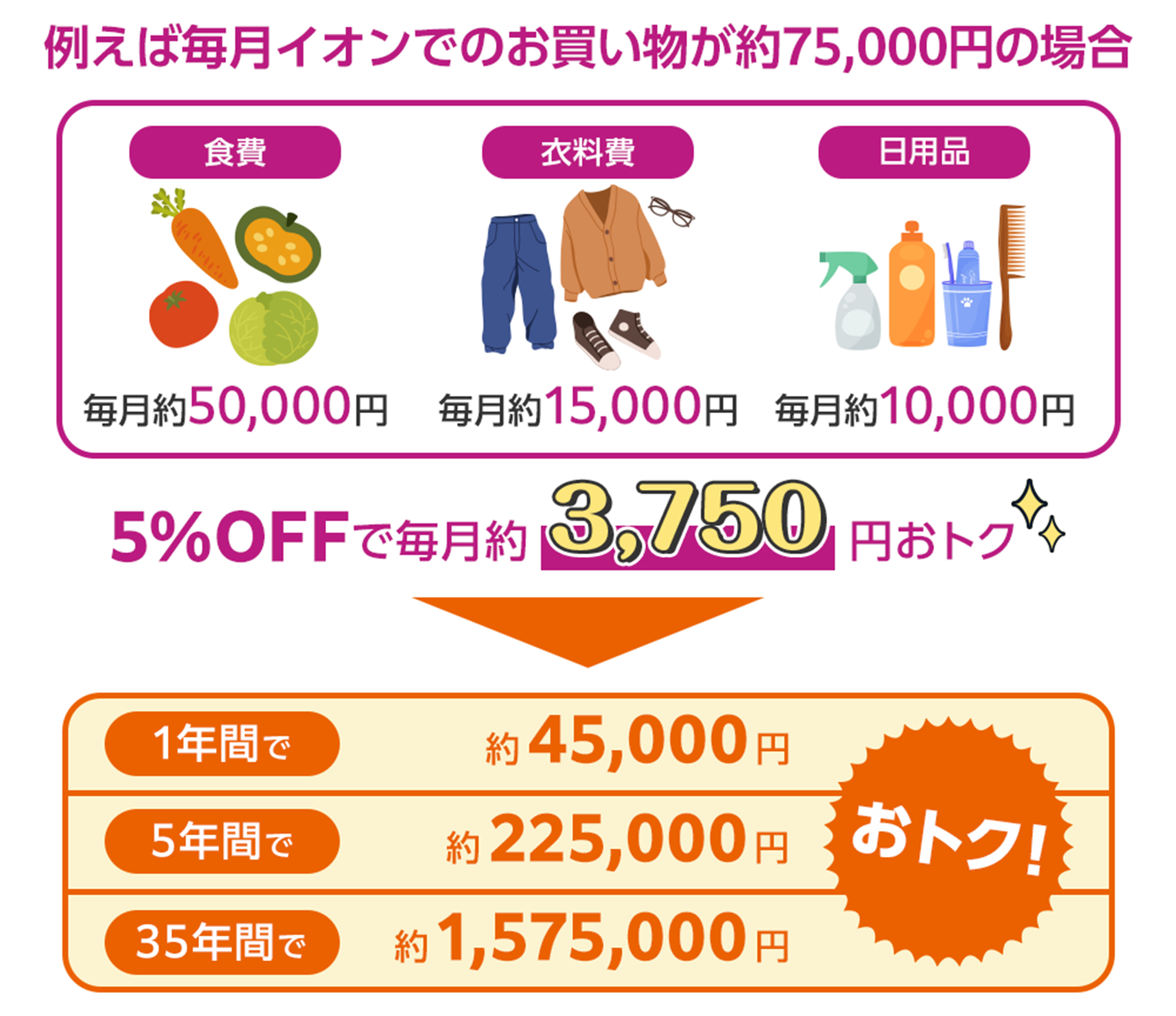

また、イオングループの住宅ローンということもあり、イオンセレクトクラブカードを利用すればイオングループでの買い物が5%オフになるという特徴があります。

普段イオンで買い物するなら、5%オフはかなり嬉しいね!

また、団信も以下の通り適用できるため、生命保険の負担を抑えることができます。

- 全疾病団信:上乗せ金利なしで利用可能。

- がん保障付団信:住宅ローン金利に年0.1%上乗せで利用可能。

- 8疾病保障付団信:住宅ローン金利に年0.3%上乗せで利用可能。

- 一般団信:上乗せ金利なしで利用可能。

その他、災害などに備えた居住不能信用費用保険もあるんだワン!

公式サイトでは住宅ローンシミュレーションも無料で出来るので、まずは公式サイトを見てみましょう。

\イオンでの買い物が5%オフ/

イオン銀行の住宅ローンを利用すれば、住宅ローン完済までイオンでの買い物が5%オフ!

金利が低いだけでなく、全疾病団信も金利上乗せ無しなので安心!

SBIマネープラザ(所属銀行:住信SBIネット銀行)

SBIマネープラザは、住信SBIネット銀行を所属銀行とする銀行代理業者です。

金利の低さだけでなく、団信の保障が手厚いことでも人気があります。

| 金利タイプ | 金利 ※2024年10月時点 |

|---|---|

| 変動金利(通期引下げプラン) | 0.448%~ |

| 固定10年(当初引下げプラン) | 0.448%~ |

| 固定20年(当初引下げプラン) | 1.203%~ |

| 事務手数料 | 借入額×2.2% |

※表示金利は物件価格80%以内で新規お借入れした場合の金利となります。物件価格80%超~100%以内でお借入れの場合は、上記金利に年0.032%上乗せ、物件価格100%超でお借入れの場合は、上記金利に年0.036%上乗せとなります。借換えの場合は「物件価格の80%超~100%以内でお借入れした場合の金利」が適用されます。

SBIマネープラザが取り扱う住信SBIネット銀行の住宅ローンは、業界でもトップクラスの金利の低さが魅力的です。

また、団信では全疾病保障が基本付帯として、金利上乗せなしで加入できるという魅力があります。

でも、ネット銀行って対面で相談できないよね…

住信SBIネット銀行の住宅ローンは、SBIマネープラザで対面相談できます。

金利はネット銀行の低さを活かしつつ、対面相談できるという魅力も兼ね備えているのは嬉しいですね。

\変動金利が低い/

SBIマネープラザでは、変動金利の低さが人気の住信SBIネット銀行の住宅ローン(変動金利通期引下げプラン)を対面で相談できます。

金利が低いだけでなく、3大疾病や全疾病保障も金利上乗せなしなので安心!

住信SBIネット銀行についてもっと詳しく知りたい人は、「住信SBIネット銀行の住宅ローン審査は厳しい?口コミやメリット・デメリットと併せて解説」もご覧ください。

auじぶん銀行

auじぶん銀行は、KDDIと三菱UFJ銀行が共同出資して設立した銀行です。

| 金利タイプ | 金利 |

|---|---|

| 変動金利 | 0.389% |

| 固定10年 | 1.115% |

| 固定20年 | 1.665% |

| 事務手数料 | 借入額×2.2% |

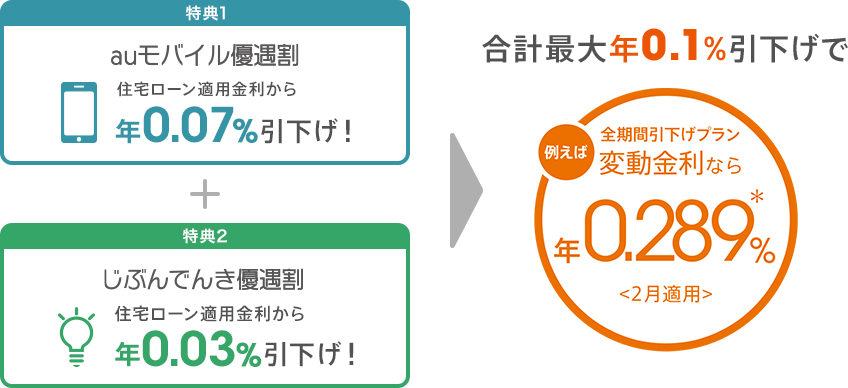

auじぶん銀行も金利の低さで人気を集めています。

「au金利優遇割」という制度もあり、「auモバイル優遇割」と「じぶんでんき優遇割」をセットで利用すると0.1%減の0.289%まで下がります(変動金利の場合)。

0.3%切りは、住宅ローンでも最低水準だよ!

SBI新生銀行

新生銀行がSBIグループ入りし、金利の低さと手数料の安さで注目されているのがSBI新生銀行です。

| 金利タイプ | 金利 |

|---|---|

| 変動金利 | 0,.42% |

| 固定10年 | 1.10% |

| 固定20年 | 1.50% |

| 事務手数料 | 5.5万円 借入額×2.2% |

金利が低くなるキャンペーンを実施していたり、事務手数料が定額型で5.5万円という点が人気を集めています。

定額型の手数料であれば、ペアローンを組んでも合計11万円と、安く抑えられます。

借入合計額が5,000万円、定率型の2.2%なら、110万円の手数料になっちゃうもんね…

ただし、変動金利の変動フォーカスタイプは定率型の手数料となってしまう点は注意しましょう。

※変動フォーカスでない場合の変動金利は0.65%。

みずほ銀行

メガバンクのみずほ銀行でもペアローンの取り扱いがあります。

| 金利タイプ | 金利 |

|---|---|

| 変動金利 | 0,.375% |

| 固定10年 | 1.40% |

| 固定20年 | 1.90% |

| 事務手数料 | 借入額✕2.2% |

みずほ銀行は実店舗でありながら、ネット銀行並みの金利で住宅ローンを提供しているのがおすすめポイントです。

事務手数料は借入額✕2.2%となるため、ペアローンにしたとしてもそれぞれの借入額が少なくなるため、合計の負担額は1本で借りた場合と同じとなります。

住宅ローンでペアローンを選ぶメリット・デメリット

ペアローンにはどんなメリット・デメリットがあるのかな?

ここでは、ペアローンのメリット・デメリットを見ていきましょう。

メリット①借入額を大きくできる

ペアローンの大きなメリットが、借入額を大きくできる点です。

1人の収入だけでは希望する額を借入れられない場合でも、夫婦二人の収入を併せることで希望する額を借入れられる可能性が高くなります。

1人よりも多く住宅ローンを借入れることで、購入物件の選択肢も広くなるでしょう。

また、ペアローンはそれぞれでローンを組む方法なので、返済条件を別に設定できるというメリットもあります。

借入額も収入に応じて割合を決めるため、ちょうど半分にする必要はありません。

夫2,000万円を変動金利、妻1,000万円を固定金利という形もできるんだワン!

夫婦の収入状況や希望の返済プランに合わせて、借入額や条件を選べるのは大きなメリットとなるでしょう。

メリット②住宅ローン控除額を大きくできる可能性がある

ペアローンはそれぞれの住宅ローンになるため、住宅ローン控除も夫婦それぞれで適用できます。

夫名義で住宅ローンを借り入れた場合、住宅ローン控除を適用できるのは夫のみです。

そのため、妻の収入が高い場合に住宅ローン控除が適用できないというデメリットがあります。

※ペアローンの住宅ローン控除については、「ペアローンの住宅ローン控除はお得?控除額が増える理由や注意点を解説」の記事で解説しています。

そもそも住宅ローン控除ってどれくらい控除されるの?

住宅ローン控除は、年末時点のローン残高の0.7%を、13年間にわたり所得税から控除できます。

仮に、年末時点の残高が2,000万円なら、2,000万円×0.7%=14万円が控除できます。

ただし、住宅ローン控除には適用できる借入限度額が決められており、新築の場合は次の通りです。

| 2022~2023年に入居 | 2024~2025年に入居 | |

|---|---|---|

| 長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 |

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 |

| その他の住宅 | 3,000万円 | 0円 |

一般住宅の場合は、2023年中に入居した場合で適用できる借入限度額は3,000万円までです。

そのため、3,000万円を超えて住宅ローンを組んだ場合は、3,000万円を超える部分に適用できないのです。

例えば、4,000万円借りるのであれば、夫婦で分けて一人を3,000万円以下にしたほうが全額控除の対象にできます。

また、そもそも控除できるだけの所得がなければ、いくら控除額が大きくても使い切れない可能性もあります。

例えば、年収400万円で年末時点のローン残高が3,000万円の場合を見てみましょう。

- 住宅ローン控除額:3.000万円×0.7%=21万円

所得税の額は個別の事情により異なりますが、一般的な夫婦世帯で夫の年収が400万円の場合は、年額9万円程になります。

所得税だけで使い切れない分は、9.75万円までは住民税から控除できますが、上記ケースでは9万円+9.75万円=18.75万円までしか控除できず、控除額が余ってしまうことになるのです。

一方、ペアローンであれば、例えば夫が2,000万円、妻が1,000万円とした場合、夫は14万円まで、妻が7万円までの控除額となり、満額使い切れる可能性が高くなるでしょう。

夫婦ともに所得が高い場合は大きなメリットだワン!

デメリット①諸費用が2人分かかる

住宅ローンを組む際には、さまざまな費用が発生します。

ペアローンの場合、住宅ローンを2本契約することになるため、それぞれで諸費用が発生してしまいます。

事務手数料は、大きく次の2つがあります。

- 定額型:一定額の手数料がかかる

- 定率型:一定割合で手数料がかかる

定額型の場合の費用の目安は3~5万円ほどどなりますが、2本契約する場合はそれぞれに必要です。

また、抵当権を設定するために司法書士に依頼するのが一般的ですが、この費用も2本分になってしまいます。

このように、住宅ローンを2本組むことで通常よりも手数料が高くなる点には注意が必要です。

申し込み書類も2人分必要だから、申請にも少し手間がかかるんだワン!

デメリット②住宅ローン控除の額が減る可能性がある

住宅ローン控除額を最大限活用できるというメリットがある反面、夫婦の収入によっては控除額が減ってしまう可能性もあるので注意が必要です。

仮に、次の条件で控除額を見ていきましょう。

- 夫:年収600万円

- 妻:年収150万円

- 住宅ローン額の年末時点残額:夫2,500万円/妻1,000万円

上記の場合、一般的な所得税額と住宅ローン控除額は次のようになります。

| 対象者 | 所得税額 | 住宅ローン控除額 | 備考 |

|---|---|---|---|

| 夫 | 20万円 | 17.5万円 | 2.5万円所得税を支払う |

| 妻 | 1.5万円 | 7万円 | 5.5万円控除を使いきれない |

夫は控除後に2.5万円の所得税を納める反面、妻は4万円の控除額を使いきれないのです。

反対に、夫のみで住宅ローンを組む場合、年末時点残高が3,500万円なら上限の3,000万円に対して控除額である21万円を控除でき、所得税をすべて控除できます。

妻の所得税は支払う必要がありますが、夫婦両方の支払額は1.5万円のみとなるのです。

このように、夫婦の収入バランスによってはペアローンが不利になる可能性もあるので注意しましょう。

夫婦の収入が同じくらいの場合は、ペアローンのメリットを活かせるんだワン!

デメリット③団信適用後も自分の分の債務は残ってしまう

ペアローンではそれぞれで団信に加入できますが、万が一の場合でも自分の分の債務は残ったままになります。

団信があれば債務が0円になるんじゃないの?

団信で債務が補償されるのは、契約者本人に何かあった場合のみです。

例えば、夫のみで住宅ローンを組み、万が一夫が亡くなった場合、すべての住宅ローン残債がなくなるので、妻はその後住宅ローンを支払う義務はありません。

しかし、ペアローンを組んでいた場合、夫の分は残債が0円になりますが、妻の分は残債が0円になることはなく、そのまま支払い続けなければならないのです。

そのため、ペアローンで借りる金額の比率はよく考えるようにしましょう。

ペアローンの場合は、片方の残債分の生命保険に加入するなどの対策も必要だワン!

ペアローン利用すべきか迷ったらモゲチェックに相談しよう

ペアローン使わない方が良いのかなぁ…

お悩みの方は、モゲチェックの利用がおすすめです。

モゲチェックでは住宅ローンの比較や相談などを無料で提供しています。

モゲチェックのおすすめポイント

金利比較が簡単

住宅ローンを提供している金融機関は全国に数多く存在します。

まずは、どんな金融機関があるか、どれくらいの金利なのか調べるのにおすすめなのが、住宅ローンランキングです。

モゲチェックの住宅ローンランキングでは、借入希望額などの情報を元におすすめの住宅ローンのランキングを教えてくれます。

金利タイプごとや毎月の返済額の目安、借り入れ条件・手数料まで簡単に分かるので、住宅ローンを探すのに役立つでしょう。

自分で金融機関一つ一つ調べるのは時間が掛かるから助かるね!

おすすめ銀行を教えてくれる

さらに、より具体的に金融機関を提案してくれるサービスもあります。

登録情報と金融機関の審査基準をもとに、あなたにぴったりの金融機関を最大3つ紹介してくれるのです。

金融機関の提案の際には、「なぜその銀行がおすすめなのか」「審査に通る確率」「返済額シミュレーション」まで教えてくれます。

また、お得に借りる方法もアドバイスしてくれるので、効率良くあなたにぴったりの金融機関選びができるでしょう。

そのまま仮審査にも進めるから、スムーズに住宅ローンが組めるんだワン!

プロに相談できる

住宅ローンは人生の中でも大きな借入です。

さらにペアローンとなると、借入額や金利タイプなどどうすれば良いのか分からないという人も多いでしょう。

そのような、住宅ローンに対する不安や疑問にプロが答えてくれます。

- 金利タイプをどう選べばいいのか分からない

- おすすめの金融機関が知りたい

- この金融機関で大丈夫かな?

- 団信について詳しく聞きたい

このような疑問に、住宅ローンの専門知識を持ったプロが答えてくれます。

住宅ローンは大きな選択なので、自分ひとりだけでの判断に迷いが出るのは当然です。

プロのアドバイスを受けながら、慎重に判断することで納得して住宅ローンを組めるようになるでしょう。

これらのサービスをすべて無料で利用できるんだワン!

\まずは無料で比較/

【まとめ】特徴を理解したうえでペアローンを利用しよう

ペアローンについてよく分かったよ!まずはモゲチェックで相談してみるね!

最後にこの記事の重要なポイントをまとめます。

- ペアローンでは2人でローンを組むので借入額を大きくできる

- おすすめは対面相談もでき金利も安いイオン銀行

- ペアローンは2人の収入割合によってはデメリットもあるので注意が必要

ペアローンにはメリット・デメリット両方あるため、あなたの状況にあわせて選ぶ必要があります。

モゲチェックならあなたにぴったりの住宅ローンを提案してくれるので、まずはモゲチェックで銀行を比較することから始めると良いでしょう。

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!