・リートはやめた方が良いって言われたけど何で…?

・メリット・デメリットを知っておきたい!

このような疑問にお応えします。

🔰いろはに結論

- リートは元本割れや自然災害リスクなど多くのデメリットからおすすめしないと言われる

- 少額から手間なく不動産投資できるというメリットもある

- 少額から不動産投資したいなら不動産投資クラウドファンディングから始めてみよう

少額から不動産へ投資できる方法として、REIT(リート)があります。

初心者でも不動産投資しやすいと人気がありますが、その一方で「リートはおすすめしない」という話を聞いた方もいるでしょう。

この記事では、リートは本当におすすめできないのかを仕組みやメリットに触れながら、初心者向けに分かりやすく解説していきます。

この記事を最後まで読めば、リートの基本が分かるよ!

初心者の方は、REITのデメリットを抑えられる「不動産投資クラウドファンディング」がおすすめです。

まずは、リスクを抑えて少額から投資できるCREALから始めてみると良いでしょう。

リートはおすすめしないと言われる8つの理由

なんでリートはおすすめしないって言われるのかな?

リートがおすすめしないと言われる理由は、ズバリ以下8つのデメリット・リスクがあるからです。

それぞれ詳しく見ていきましょう。

元本割れの可能性がある

リートは元本が保証されているわけではありません。

株式同様に証券化されており日々価格変動するため、市場や景気によっては、購入価格を下回り元本割れする可能性もあるのです。

もちろん、他の金融商品も元本割れのリスクはあります。

リートも元本割れのリスクがあることを忘れず、もしもの損失時でも対応できるように慎重に投資判断するようにしましょう。

元本割れしても生活に支障が出ないよう、投資は余剰資金でするのが基本だワン!

倒産リスクがある

運営会社への投資でもあるため、企業が倒産しリートの価値がゼロになる可能性もあります。

投資先の企業の経営状態などは、しっかりチェックしたうえで投資するようにしましょう。

上場廃止リスクがある

上場廃止リスクとは、上場維持の基準を満たせずに上場が廃止されてしまうリスクです。

リートもETFや株式と同様に、上場廃止基準があり該当してしまうと上場廃止となります。

上場廃止基準は取引所によって異なりますが、東京証券取引所では次のような基準となっています。

- 上場投資口口数が、4,000口未満である場合

- 毎年の12月末日以前1年間の売買高が20口未満である場合

上場廃止となると、投資家は廃止日までに所有の証券を売却しなければなりません。

売却時の価格によっては、大きな損失になってしまう可能性があります。

自然災害リスクがある

リートは不動産への投資でもあるため、自然災害リスクがある点に注意しましょう。

自然災害リスク

地震や火災・風水害と言った自然災害で不動産が倒壊してしまうリスク

実際の不動産を所有するわけではありませんが、自然災害で収益が減少すると分配金にも影響が出ます。

投資対象の物件だけでなく地域にも注意が必要だワン!

レバレッジを効かせられない

レバレッジとは、少ない労力で大きな利益を得る「テコの原理」のことを言います。

不動産投資の大きな魅力が、レバレッジを効かせられるという点です。

実物の不動産投資は「借入+自己資金」で自己資金以上の物件に投資できるよ!

しかし、リートの場合は金融機関から借入して投資できません。

自己資金以上の投資ができないので、自己資金が少ないと大きな収益が狙えないというデメリットがある点に注意しましょう。

あわせて読みたい

実物不動産と比べて節税メリットが少ない

リートで得た利益には、約20%程の税金が課せられます。

不動産投資の場合、物件の購入額や管理費などを経費計上でき収益を圧縮することで税金を抑えられるというメリットがあります。

また、不動産投資の赤字は給与所得との損益通算ができるため、節税効果が高くなるという魅力もあるのです。

損益通算

不動産投資の赤字を給与所得の黒字で相殺できる仕組み。

相殺することで所得を抑えられ、所得に課せられる所得税・住民税の軽減効果がある。

リートの場合、仮に赤字になったとしても給与所得との相殺ができません。

そのうえ、分配金を得るたびに課税されてしまうため、税金の支払い面では不利となるのです。

分配金は再投資できない

リートの場合、運営会社が得た利益を再投資せずに分配金として投資家に支払ってしまう点にも注意が必要です。

再投資すれば複利効果を得て、より高額な利益を狙うことも可能でしょう。

しかし、リートの場合は分配されてしまうため複利効果を得られないのです。

複利効果とは利益が利益を生み、雪だるま式に収益が増える効果のことだよ!

リートで複利効果を得ようとすると、分配金でさらにリートを購入する必要があります。

しかし、分配金で購入となると、かなり高額な投資資金が必要になるのであまり現実的ではないのです。

複利効果は、長期的な資産形成では重要なポイントでもあります。

複利効果を得られないリートは、長期的な資産形成の面では効率が悪い投資といえるでしょう。

運営成績次第で分配金が減る可能性がある

分配金は運営状況によって異なるため、運営成績が悪ければ予測よりも分配金が得られない可能性があります。

利回りの高さで選んだとしても、新型コロナウイルスの影響や自然災害など予測できない事態で分配金が減少する可能性は否定できないのです。

REITには上記のデメリットがありますが、不動産投資クラウドファンディングでは1口1万円程度から投資でき、市場価格も変動しないためリスクを抑えることが可能です。

リートのメリット

デメリットばかりじゃないよね?

もちろん、リートはメリット・デメリット両方を理解して投資判断することが大切です。

リートのメリットとしては、次の4つが挙げられます。

それぞれ詳しく見ていきましょう。

手間なく投資を始められる

実物への不動産投資となると、不動産選びや売買契約など多くの手間が必要です。

一般的には、不動産選びから購入まで3ヵ月から半年かかります。

物件選びを慎重にするならそれ以上の時間が掛かる可能性もあるでしょう。

また、購入後にも運営の手間が大きく掛かる点にも注意が必要です。

不動産運営では、次のような業務が発生します。

- 入居者募集

- 賃料管理

- 物件の日常管理

- 入居者対応

- 退去後の原状回復

基本的には管理会社に委託できますが、管理会社選びが必要になり委託料も発生するものです。

実物の不動産投資って手間も時間もお金もかかるんだね…

その点、リートであればリートを購入するだけで不動産へ投資可能です。

不動産運用も運営会社が担うので、購入後は分配金を待つだけとなります。

不動産投資の多くの手間が必要ないので、本業に忙しい人でも投資しやすいというメリットがあるのです。

分配金利回りは比較的高い

リートは他の金融商品と比較し、利回りが高めという特徴があります。

例えば、2024年6月時点の預金金利や株式投資の平均利回りを見てみると以下のようになります。

- 三菱UFJ銀行の普通預金金利:年0.0200%

- 東証一部の株式平均利回り:プライム市場2.17%/スタンダート市場2.32%

それに対して、リートの平均分配金利回りは2024年6月時点で4.67%です。

比較的利回りが高いため、利益を狙いやすいのは嬉しいですね。

分散投資できる

商品によっては、一つのリートで複数の不動産に投資できるため、分配投資が簡単にできます。

投資対象の不動産自体も、運営会社などの不動産のプロが厳選しているため、素人が不動産を選ぶよりもリスクは抑えられているものです。

実物の不動産投資で分散投資しようとなると、不動産を複数購入しなればならず、かなりの資金が必要になります。

リートであれば、簡単に分散投資できリスクを抑えられるというメリットがあるのです。

リスクが分散されているから、安心して投資できるんだね!

流動性が高い

実物の不動産投資では、売却に時間がかかるものです。

物件によっては、買い手が現れず売却できない場合や売却できても安値での売却になってしまう可能性もあるでしょう。

また、お金が必要だからすぐに売却、というわけにもいきません。

リートであれば、証券取引所で売却するだけなので、売却の手間も時間もかかりません。

流動性の高さはリートの魅力といえるでしょう。

ただし、売却損が出ないというわけではないから注意だワン!

リートをおすすめしないのは妥当なのか?

リートはおすすめしないと言われる8つの理由と、リートの4つのメリットが分かったね!

メリット・デメリットを踏まえた上で、リートをおすすめしないというのは正しいのかな?

筆者の結論としては、特定の人にとってリートは十分におすすめできる資産だと言えます。

そもそも、元本割れのリスクを全く許容できないという人には、リートに限らずリスク性資産はおすすめできません。

しかし、着実にインフレの時代に突入しつつある日本において、元本保証の銀行預金のみでは、どんどん資産価値は目減りしていってしまいます。

来たるインフレの時代に資産を守るためには、ある程度リスクを取って投資をしていくことが必要なのです。

それではここからは、実際にどんな人にリートがおすすめなのかについて解説していきます。

リートがおすすめな人はこんな人

リートに投資すべきか悩むな…

リートの特徴を解説してきましたが、あなたがREIT投資に向いているのか気になりますよね。

ここでは、リートがおすすめな人の特徴について見ていきましょう。

不動産への投資に興味がある人

不動産投資に興味があるなら、リートへの投資は選択肢としておすすめでしょう。

実物の不動産へ投資しようとすると、高額な投資資金が必要です。

基本的には融資を受けて投資するといっても、数百万円~数千万円程度の資金が必要になります。

そんな資金は用意できないよ…

一方、リートなら少額から不動産へ投資できます。

不動産投資したいけど資金が少ない人におすすめだといえるでしょう。

インカムゲイン狙いの人

リートへ投資する場合、得られる収入にはインカムゲインとキャピタルゲインの2種類があります。

- インカムゲイン:資産を保有しながら得られる収入=分配金

- キャピタルゲイン:資産を売却して得られる収入=売却益

リートは比較的分配金の利回りが高い投資です。

保有期間中は分配金を得られるため、定期的に安定して収入を得たい人に向いています。

短期間での運用も検討したい人

流動性の高いリートであれば、売却したいときに売却しやすいというメリットがあります。

実物不動産に投資するとなると、数十年単位の長期的な投資になることもあるので、短期間での不動産投資を検討している人なら、リートが適しているでしょう。

ただし、リートも長期保有前提で投資するのがおすすめだワン!

REIT(リート)とは

リートとは「不動産投資信託」と呼ばれる、金融商品の一種です。

「Real Estate Investment Trust」の頭文字をとってREIT(リート)と呼ばれ、特に日本のリートは「Japan」のJをつけて、J-REITとも呼ばれます。

まずは、リートがどのようなものなのか確認していきましょう。

リートの仕組み

リートは、「投資家から集めたお金で不動産を購入・運用し、その収益を投資家に分配する」というのが大まかな仕組みです。

オフィスビルや商業施設などの不動産を購入し、賃貸収入や売却での利益を投資家に分配するという形ですね。

不動産への投資ですが、投資家自身が実際の不動産を購入・運用するのではなく、購入や運用は運用会社が担います。

リートは株式同様に証券化されており、投資家は証券取引所での取引を通して不動産へ投資するのです。

リートは投資信託の仲間だよ!

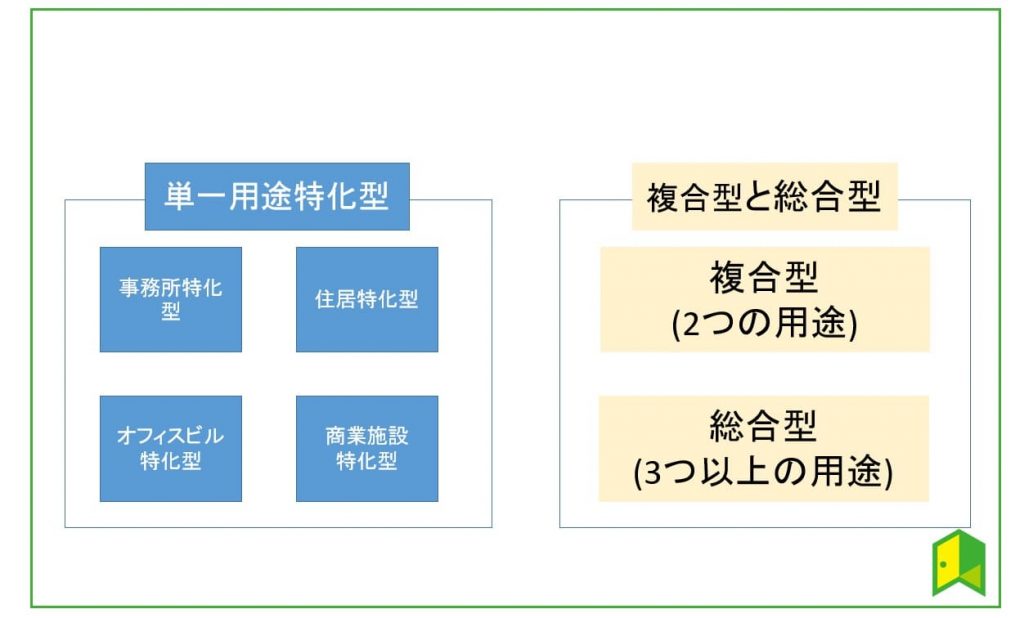

リートの種類

リートには、大きく次の2種類があります。

単一用途特化型

単一用途特化型とは、物件の用途を1種類に限定しているタイプのものです。

主な投資対象としては、次のようなものがあります。

- 住宅

- オフィスビル

- 商業施設やホテル

住宅特化型などと呼ばれ、用途が1種類なので値動きが予測しやすいというメリットがあります。

シンプルで分かりやすそうだね!

複合型と総合型

一方、物件の用途が2種類以上のものが複合型と総合型です。

一般的には、用途が2種類のものが複合型、3種類以上のものを総合型と呼びます。

「住宅とオフィスビル」「オフィスビルと商業施設とホテル」というように、複数の用途の物件で構成された商品ですね。

複数の用途で構成されているので、リスク分散できるというメリットがあります。

ただし、どの種類でも市場や景気の影響を受けるリスクはあるんだワン!

なお、リートについては「REIT(リート)とは?仕組みや投資の始め方まで分かりやすく解説!」の記事で詳しく解説しています。

◆全部無料で、お金や投資に関して誰でも簡単に学べます

いろはにマネーの会員(無料)限定サービスでは、

- お金や投資の最新情報がわかるメールマガジンを受け取れる📧

- NISAやiDeCoなど資産形成の方法・やり方が初心者でもわかる💡

- 資産運用したい方に向けて、個別株式やFXなどの投資方法についてもご用意📈

まずはメールアドレスを入力するだけでOK! ぜひともご登録ください。

[signup-form]

不動産への投資なら不動産クラウドファンディングもおすすめ

少額から気軽に不動産投資したいという方は、REITよりも不動産投資クラウドファンディングの方が始めやすいでしょう。

不動産投資クラウドファンディング

不特定多数の人から資金を募るクラウドファンディングの一種。

投資家から得た資金で不動産を運用し、投資家は運用成績に応じた分配金を得られる。

リートと不動産クラウドファンディングの特徴を比較すると以下のようになります。

| リート | 不動産投資クラウドファンディング | |

|---|---|---|

| 必要資金 | 数万円~数十万円 | 1万円~ |

| 投資対象 | 不動産を選べない | 不動産を選べる |

| 換金性 | いつでも売却できる | 原則、運用期間中は中途解約できない |

| 価格変動 | 日々変動する | 大きな変動はない |

不動産投資クラウドファンディングは、1万円から投資できるものが多いという特徴があります。

また、リートでは投資する不動産自体を選べませんが、不動産投資クラウドファンディングは不動産の情報を開示しており、希望する不動産へ投資できるのです。

初心者や投資資金が少ない人におすすめだよ!

ただし、運用期間中は基本的に中途解約できないので、余剰資金で投資するようにしましょう。

また、元本割れのリスクなどは他の投資同様にあるので、投資先は慎重に判断することが大切です。

不動産投資クラウドファンディングについて詳しく知りたい方は、「不動産クラウドファンディングのデメリットや利回り、メリットを解説」の記事を是非ご覧ください。

以下では、初心者にもおすすめの不動産投資クラウドファンディングを3つ紹介します。

CREAL(クリアル)

大規模なホテルや保育園などに1万円から投資できるのが、「CREAL(クリアル)」です。

第1号案件では募集額が8億を超え、多くの投資家の注目を集めました。

| 運営会社 | クリアル株式会社 |

|---|---|

| サービス開始 | 2018年11月 |

| 最小投資金額 | 1万円 |

| 想定利回り | 3~8% |

| 公式URL | https://creal.jp/ |

東証グロースに上場している会社だワン!

2022年11月1日時点で組成ファンドは71本、累計調達額は230億円を突破しています。

運用が終了している53のファンドは、すべて元本割れせずに配当が行われている点も安心ですね。

不動産投資クラウドファンディングでは、運用実績の公開の有無も投資判断の重要なポイントになります。

その点CREALは情報の透明性が高いので、安心して投資できますね。

COZUCHI(コズチ)

2019年にWARASHIBEとして運用を開始し、2021年に名称を変えリニューアルしたのがCOZUCHI(コヅチ)です。

| サービス名 | COZUCHI(コヅチ) |

|---|---|

| 運営会社 | LAETOLI株式会社 |

| 最低投資金額 | 1万円~ |

| 想定利回り | 3%~12% |

| 公式サイト | https://cozuchi.com/ |

1万円と少額から投資できるうえ、利回りが高めに設定されているのが特徴で、中には50%を超えるファンドもありました。

また、COZUCHIの大きな魅力に、途中解約ができる点があります。

多くの不動産投資クラウドファンディングでは途中解約ができないのに対し、COZUCHIでは途中解約が可能となっています。

急に資金が必要になった場合でも安心だワン!

また、自動シミュレーション機能があり、投資元本と想定利回りを元に収益を自動で計算してくれるのが初心者にも分かりやすいですね。

\キャンペーン実施中/

1万円から投資できるCOZUCHIなら、豊富な案件から投資先を選べます。

いろはにマネーから登録するだけでAmazonギフト券2,000円がもらえる!

しかも今なら投資額に応じて最大50,500円分のアマギフをプレゼント!

利回りくん

利回りくんは株式会社シーラが運営しており、有名人とのコラボでも人気を集めています。

| サービス名 | 利回りくん |

|---|---|

| 運営会社 | 株式会社シーラ |

| 最低投資金額 | 1万円~ |

| 利回り | 2.0%~5.71% |

| 公式サイト | https://rimawarikun.com/ |

利回りくんのコンセプトは、「地域創生・社会貢献」と、他の不動産投資クラウドファンディングとは一味違います。

利回りくんでは、不動産投資を通して地域や夢を追いかけている人を応援できるという特徴があるのです。

著名人とのコラボ物件とかもあるんだよ!

投資するなら利回りなどの数字だけでなく、コンセプトも重視したい人におすすめです。

【まとめ】少額投資なら不動産投資クラウドファンディングを検討しよう

リートについてよく分かったよ!

まずは1万円から投資できるクラウドファンディングから始めてみようかな…

最後にこの記事の重要なポイントをまとめます。

- リートは元本割れや自然災害リスクなど多くのデメリットからおすすめしないと言われる

- 少額から手間なく不動産投資できるというメリットもある

- 少額から不動産投資したいなら不動産投資クラウドファンディングがおすすめ

不動産投資に興味があるなら、今回紹介した不動産投資クラウドファンディングから第一歩を踏み出してみると良いでしょう。