※この記事は6月10日公開の記事にインタビューを追記したものです。

今回は、6月30日に東証グロースに上場した株式会社AViC(9554)をご紹介します。

株式会社AViCは2018年に創業されたデジタルマーケティングサービスを提供する企業です。

想定時価総額は約55.2億円で、東証グロースに上場しました。

▼ この記事は音声でも聞くことが出来ます▼

企業からのメッセージ

8月30日(火)、株式会社AViC 笹野取締役CFOへインタビューを実施しました。

インタビューでは上場後の戦略や、個人投資家へのメッセージなどを伺いました。

取締役CFO 笹野 誠氏

2010年、東京大学を卒業後、株式会社みずほ銀行に入社。

大企業営業に従事の後、2015年みずほ証券株式会社にてテレコム・メディア・テクノロジーセクターのカバレッジとして投資銀行業務に従事。

2020年1月にCFOとして当社入社、2月より取締役に就任。

初値・株価へのコメント

マーケットが悪いのでこの株価になってしまっているのは仕方ない、と感じています。

また、当社は創業してから非常に短期間で上場したため、「過去の情報が少ない」というのも株価に影響していると考えています。

2018年3月に創業して、わずか4年で上場したよ!

そのため、まず今期の決算数字を開示して、しっかりとした来期のガイダンスを出していきます。

それを浸透させるためにも、IR活動だけでなく企業としてのPR活動にも積極的に取り組んでいくつもりです。

上場までの道のり・創業経緯

代表の市原は、30歳になったタイミングで、人生における大きなチャレンジをしたいと考え、起業をしました。

起業してデジタルマーケティングという業界を俯瞰したときに、「サイバーエージェント時代に自分が担当していたのは、広告予算が潤沢にある大企業ばかりだ」ということに気が付きました。

一方、予算が少ない広告主様には質の高いマーケティングサービスが届いていないという現状、言わば業界の負があります。

当社はこの業界の負を「デジタル・デバイド(格差)」と呼んでいるのですが、「このマーケットのデジタル・デバイドを解消していくような会社を作っていこう」という思いから、市原は株式会社AViCのミッションを定義しました。

どんなところに苦労したのかな?

市原は、2018年の3月に勤めていた大手企業を退職し、取引顧客ゼロから会社をスタートさせました。

創業当初、毎日1日中営業に駆け回ってましたが、創業間もないということでほとんどの会社から信用されず受注が決まらなかったり、受注しても少額の採算が見合わない取引ばかりでした。

BtoBの営業において、知名度、社会的な信頼度、上場してるか否か等の点が非常に重要だと痛感する毎日でした。

これは採用活動においても同じで、新卒・中途採用で、ご家族から入社直前にブロックが入ることもありました。

事業をある程度軌道に乗せてから上場準備をするというのが通常のIPOのプロセスですが、当社は、事業を作っていくことと、会社のガバナンスを整えていくことを同時に行っていました。

これはかなり辛く大変だったポイントです。

事業作りも上場準備も同時にしてたなんて、大変だね!

また、上場準備をするにあたって、コーポレート組織を構築するのも大変でした。

具体的には、監査役、社外取締役、管理部長等の要職の採用に苦労しました。

人材を集めるというのは大変なんだね…

IPOの目的

そもそも、なんでIPOしたんだろう?

大きく分けて、3つの目的があります。

1つ目は、会社の知名度や信頼度を上げるためです。

先ほど触れたように、人材採用やBtoB営業は上場してるか否かで大きく成果が変わるものと考えました。

2つ目は、機動的に資金調達するためです。

様々な投資をしながら会社を成長させていくにあたって、資金調達手段の多様化及び資金調達力の向上のために上場が必要だと考えました。

成長戦略に掲げている「人材の採用と育成」が進みそうだね!

3つ目は、コーポレート・ガバナンス体制をより一層強化するためです。

上場会社となる事で、株主をはじめとするステークホルダーが広範になるという点で、より緊張感を持った経営を行うことができ、企業価値の向上に繋がると考えました。

また、とにかく上場できるときに早く上場するということを意識していました。

前職の投資銀行では、1回タイミングを失ってずっと上場できていない企業も見てきました。

「上場できるときに上場する」というのはIPOの鉄則だと考えています。

上場できるときに上場することが重要なため、当社や主要株主の持っている最低限のバリュエーションをクリアしたことを確認した上で、上場の決断をしました。

一方で、株主への配慮の観点から、オファリングサイズを絞って上場をしました。

供給を絞って、株価への影響を十分考慮したんだね!

今後の注目点

投資家としては、何に注目すれば良いのかな?

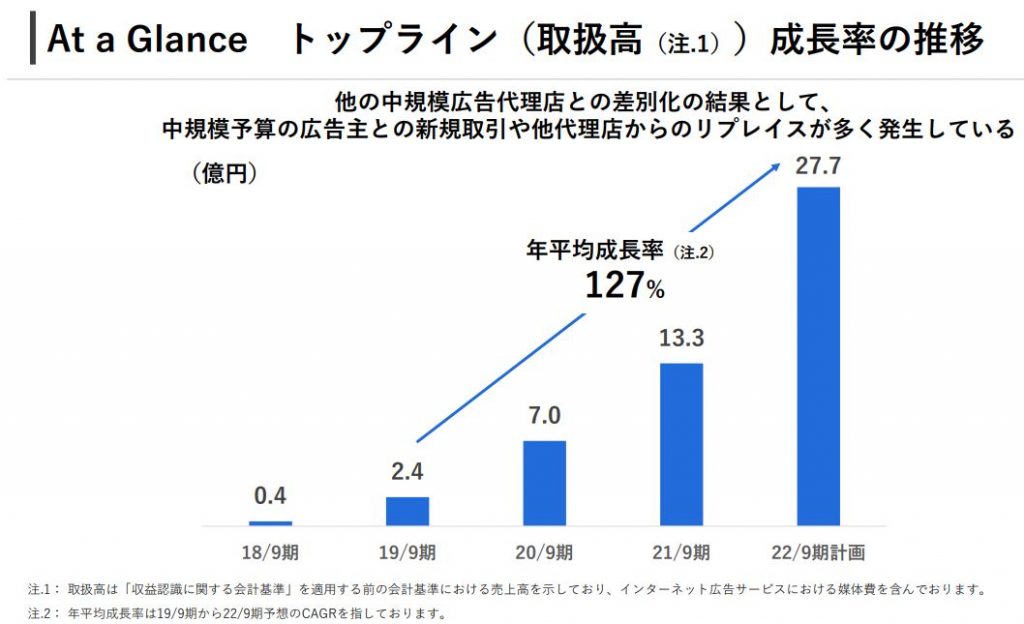

トップライングロースに注目してほしいです。

19/9期の2.3億円が、20/9期には3倍の6.9億円になって、21/9期にはさらに倍の13.2億円になって、今期着地予想が27.7億円とまた倍になってます。

すごい成長率だね!?

デジタルマーケティングの業界でこれだけトップラインが伸びてる会社はありません。

この点が、他社と大きな差のある訴求ポイントだと思います。

どうしてこんなに成長できるんだろう?

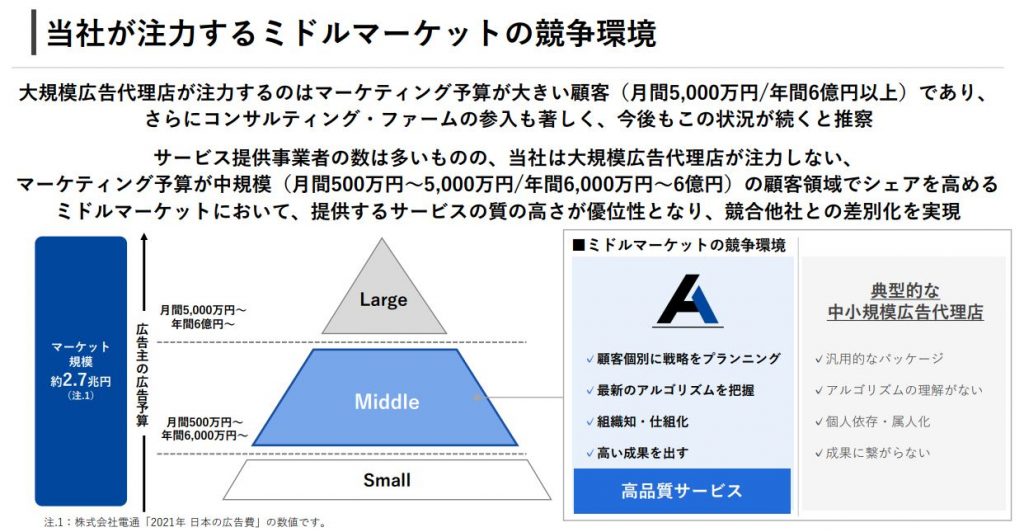

中堅・中小規模のインターネットの広告代理店は、「営業勝負」の経営方針を取る会社が多いです。

具体的には、「10社を新規獲得して8社が離脱しても2社が残ればいい」というような方針です。

ただ、当社はそのような経営方針は取らず、既存のお客様の満足度を維持することを最優先します。

その結果、既存のお客様の離反を防ぐことができ、また、広告効果をさらに改善することで予算の増額をしていただく事例も多くあります。

そこに、新規のお客様を積み上げることができているので、このような圧倒的なトップライングロースを実現できています。

顧客に寄り添った支援が、驚異的な成長の秘訣なんだね!

投資家へのメッセージ

業績やガバナンスなど、皆様の期待を裏切らない会社経営をしっかりやっていきます。

中長期的な形でご支援をいただければ幸いです。

IPO概要・初値予想

まず、株式会社AViCの初値予想、およびIPO概要について以下の4つを解説していきます。

- IPO評価・初値予想

- 取り扱い証券

- 日程・価格

- 株主構成

同社を購入検討している方は、ご確認ください。

IPO評価・初値予想

IPO評価:C(予想レンジ1.0~1.3倍)

需要が高まっている事業内容で、売上高は右肩上がりとなっています。

しかし、VCのロックアップが公募価格の1.5倍で外れてしまうことと、6月後半に他企業の上場のラッシュが続くため買いが集まりにくいことが懸念点です。

これらの点から、IPO評価:C、予想初値レンジ: 1.0~1.3倍 と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

取り扱い証券

同社のIPO株を取り扱う証券会社は以下の通りです。

日程・価格

IPOの日程は以下のようになっています。

| 抽選申込期間 | 6月14日(火)~6月20日(月) |

| 当選発表日 | 6月21日(火) |

| 購入申込期間 | 6月22日(水)~6月27日(月) |

| 上場日 | 6月30日(木) |

続いて、価格は以下のようになります。

| 仮条件 | 920円〜1,020円 |

| 公募価格 | 1,020円 |

| 初値 | 1,266円 |

大株主

株主の状況は以下のようになっています。

| 株主名 | 比率 |

|---|---|

| 市原創吾・ミダス投資事業有限責任組合 | 44.07% |

| 岩田匡平・ミダス投資事業有限責任組合 | 27.80% |

| 吉村英毅・ミダスA投資事業有限責任組合 | 8.23% |

| みずほ成長支援第3号投資事業有限責任組合 | 4.45% |

| MICイノベーション5号投資事業有限責任組合 | 4.45% |

| コタエル信託株式会社 | 4.00% |

| 笹野 誠 | 1.33% |

| 瓜生 翔 | 1.05% |

| 静岡キャピタル8号投資事業有限責任組合 | 0.87% |

| 高野 英樹 | 0.76% |

企業概要

事業内容

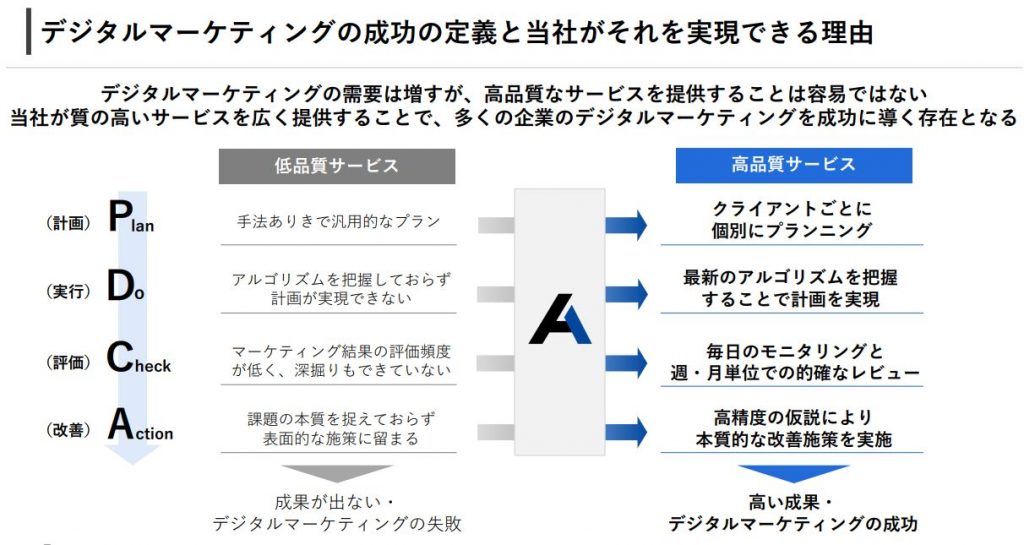

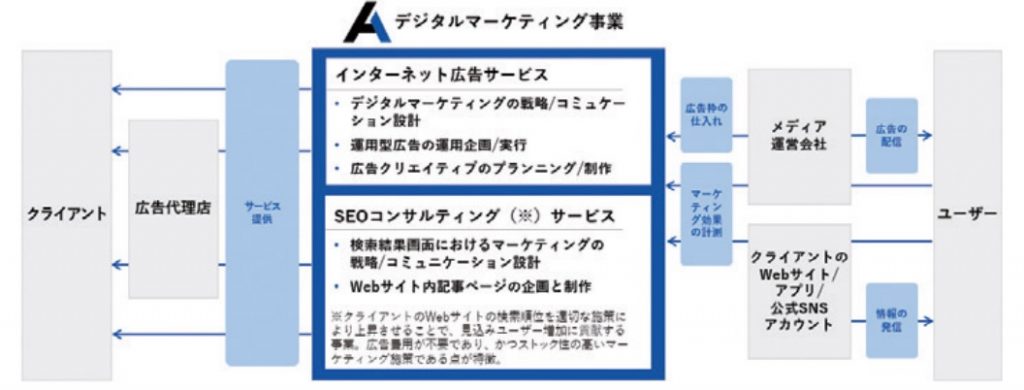

同社はマーケティングを通して企業のデジタル格差をなくし、デジタルマーケティング業界一生産性の高いDX企業を目指しています。

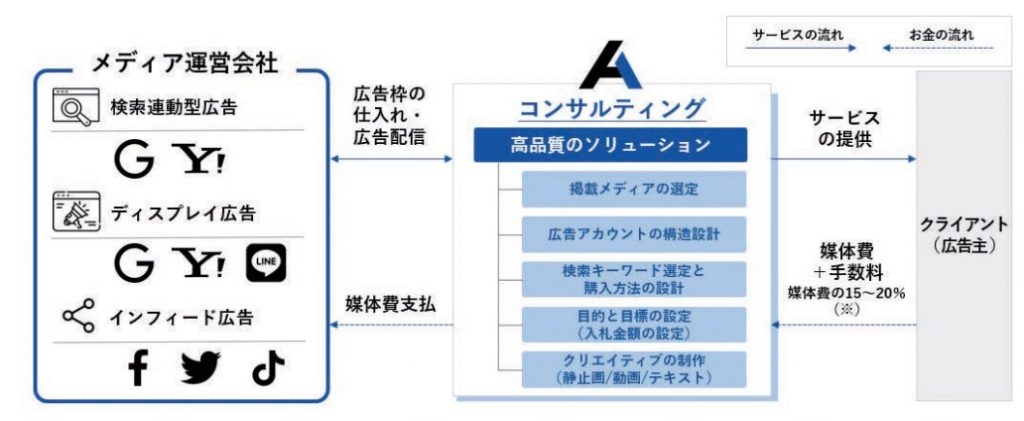

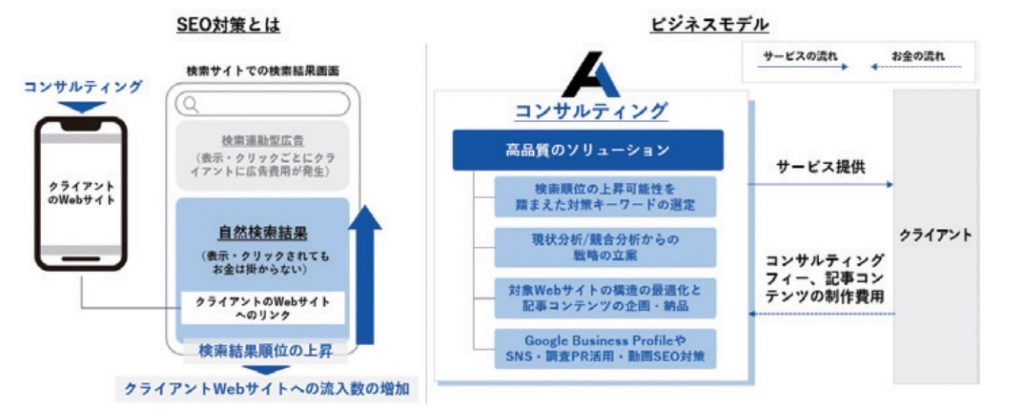

また、同社の事業は以下の2つに分けることができます。

- インターネット広告サービス

検索連動型広告、ディスプレイ広告、インフィード広告等のインターネット広告サービスを提供 - SEOコンサルティングサービス

Web検索順位上昇を狙う上で適切なWebサイト内記事ページの企画・作成のコンサルティングサービスの提供

それぞれの特徴を見ていきましょう。

①インターネット広告サービス

インターネット広告市場は2021年で2兆7,052億円の規模があり、その内運用型広告は68.0%を占めています。

運用型広告の特徴として、リアルタイムで広告配信の効果を確認でき、結果を踏まえた改善を素早くできることによる質の高い広告効果が挙げられます。

同社はクライアントに対しコンサルティングを行い、より効果の高い広告を提供することで手数料を仕入れています。

②SEOコンサルティングサービス

SEOは依然情報を発信する上では欠かせないキーとなっています。

同社は分析の下、検索順位の高いキーワードを選定し、Webサイトの記事ページの企画・制作においてコンサルティングを行うことで、効果的な情報発信のサポートを行っています。

どちらも、クライアントにとってインターネット広告市場で勝ち抜く上で重要なサービスだね!

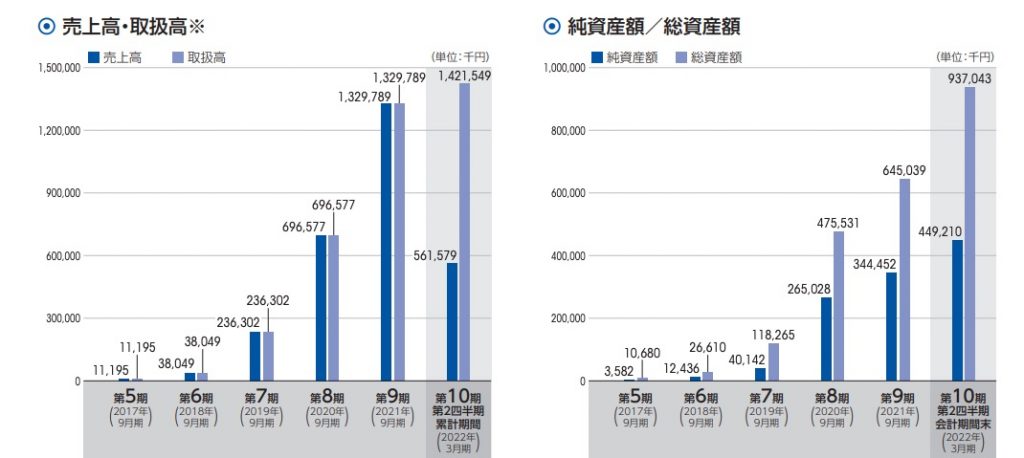

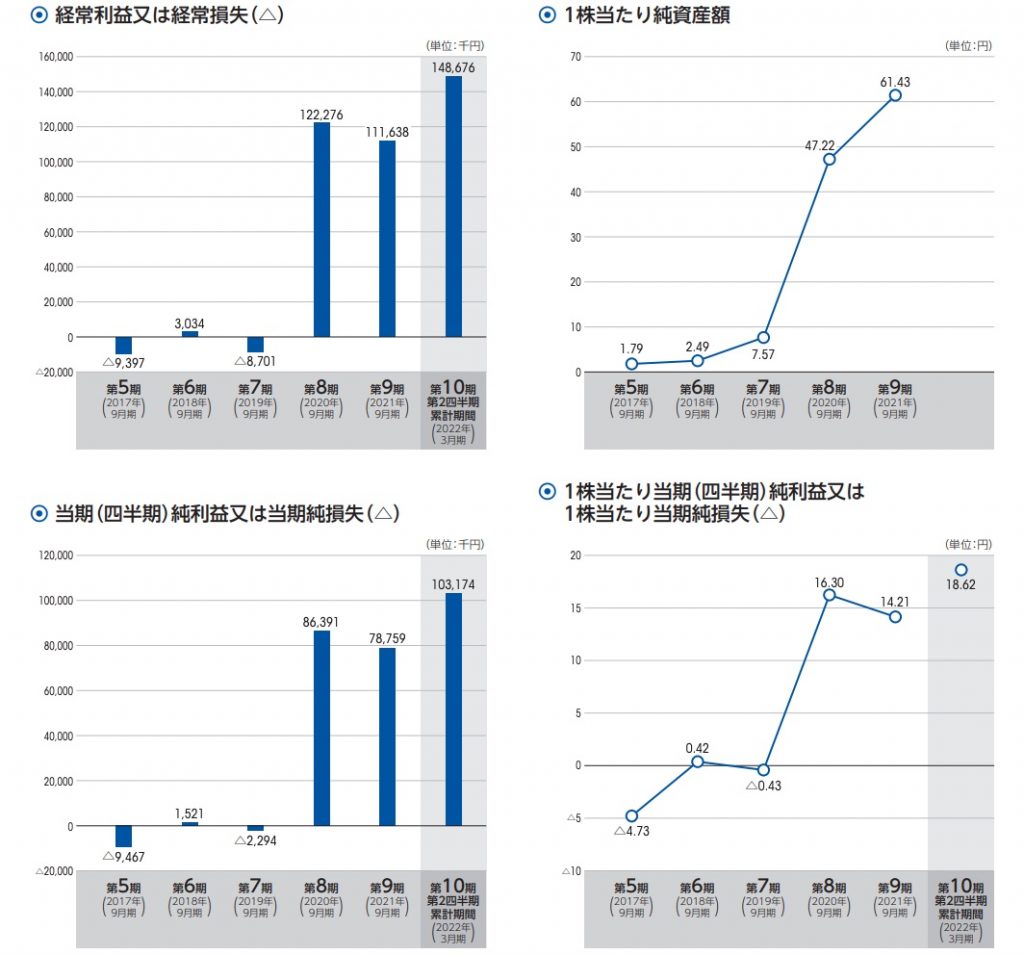

決算情報

続いて、同社の業績を見てみましょう。

業績の拡大に伴い純資産、総資産のどちらも右肩上がりとなっています。

2022年9月期は売り上げのペースが落ち込んでいるものの、売上高は2021年9月期までは右肩上がりとなっていることから、順調に業績拡大をしてきたと言えるでしょう。

売上高低下は、10期から収益認識に関する会計基準を適用して総額表示から純額表示になったことが要因だね!

広告のデジタル化と共に、デジタルマーケティングサービスの需要はこれからも高まっていく可能性が高いワン!

経常利益、当期純利益も共に順調に黒字を維持しています。

その背景として、新型コロナウイルスの感染拡大をきっかけに様々な業界でデジタルトランスフォーメーションの動きが強まり、同社のサービスの需要が拡大したことが挙げられます。

経営陣

同社の役員は5名おり、その中から抜粋で役員の経歴を紹介します。

代表取締役社長 市原 創吾

2009年4月 ㈱サイバーエージェント入社

2018年3月 当社入社、代表取締役社長就任(現任)

取締役CFO 笹野 誠

2000年4月 ㈱みずほフィナンシャルグループ入社

2020年1月 当社入社、CFO就任

2020年2月 取締役CFO就任(現任)

最後に、他の企業の上場スケジュールについて知りたい方は以下のページもご覧下さい。