今回はIPO企業の中から、4月4日に東証グロースに上場予定のトランザクション・メディア・ネットワークス(5258)をご紹介します。

トランザクション・メディア・ネットワークスは、電子マネーを中心としたキャッシュレス決済サービスやそれに伴う決済端末の販売、関連する開発などを行っている企業です。

想定時価総額は324.5億円で、情報・通信業のIPOとなっています。

企業からのメッセージ

4月21日(金)、株式会社トランザクション・メディア・ネットワークスの大高社長にインタビューを実施しました。

インタビューでは上場までの道のりや、個人投資家へのメッセージなどを伺いました。

代表取締役社長

大高 敦氏

1992年、三菱商事株式会社に入社。

2008年、当社設立、代表取締役社長。

上場までの道のり・創業の経緯

当社は2008年、三菱商事とトヨタファイナンシャルサービスが合弁で設立した会社になります。

あらゆるデジタルデータのゲートウェイになることを目指して設立されました。

私(大高社長)はそれまで、三菱商事でFeliCaを活用した乗車券などのICカードの海外展開を行っていました。

当社を設立してからはクラウド型電子マネー決済ゲートウェイの開発を進め、2011年2月に初めてサービスを開始しました。

その後はクレジットカードやQR・バーコードと決済サービスの幅を広げ、事業拡大に努めています。

NTTデータやJCBなど、決済に関わる多くの会社が出資しているよ!

事業による付加価値

当社は2011年に国内初のクラウド型決済サービスを提供しました。

クラウド型になったことで決済端末に搭載する機能を絞ることができ、安価な端末となりました。

これにより導入コストが大きく削減でき、特に小売店舗の電子マネー普及に大きく貢献しました。

現在はクレジット、デビット、QR・バーコード、ハウスプリペイド等様々なキャッシュレス決済に対応しており、その数は44サービスに上ります。

単独企業で44ものサービスに対応しているのは、日本で同社だけだワン!

市場環境

決済端末は国内に約400万台と言われている中で、当社は83万台ほどです。

そのためまだまだ成長余地はあると考えています。

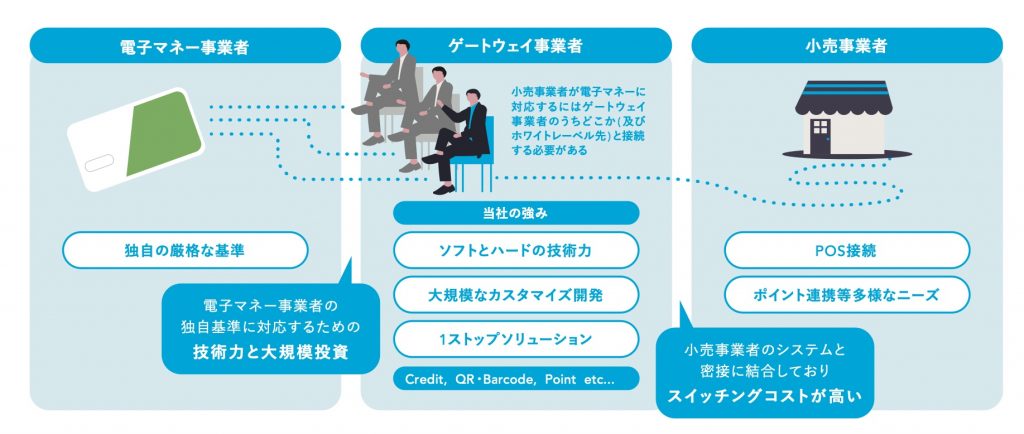

競争優位性

現在、クラウド型電子マネー決済サービスを提供しているのは当社含めて数社しかいません。

どうして数社しかいないの?

これは参入障壁の高さに起因しています。

これにより今後新規参入するのは難しく、当社の競争優位性に繋がっています。

また、当社は価格競争力に優れています。

店舗には決済サービスを一本化して費用削減したいという潜在的なニーズがあり、44のサービスを提供している当社はその面で優位に立っています。

設置数80万台以上、提携サービス40以上という実績も同社の強みだワン!

業績予想について

今期の業績予想は売上高94億円・経常利益7億8,500万円・当期純利益7億500万円となっており、昨年度に比べて伸びが大きくなっています。

これは大型の案件が受注できる見通しや既存顧客への提供サービス拡充といった成長余地があるためです。

また、新規事業の情報プロセシングも売上ベースで数%に上る見通しです。

新規事業も着実に成長しているね!

株主還元

直近での配当は考えておりません。

内部留保の充実・事業投資を優先していく考えです。

今後は業績状況や成長可能性等を踏まえながら、配当を検討していきます。

10年後のビジョン

まずは決済ゲートウェイ事業を着実に伸ばしていきます。

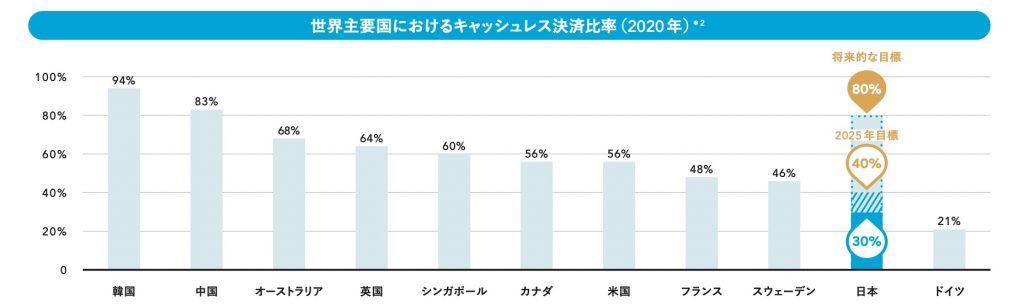

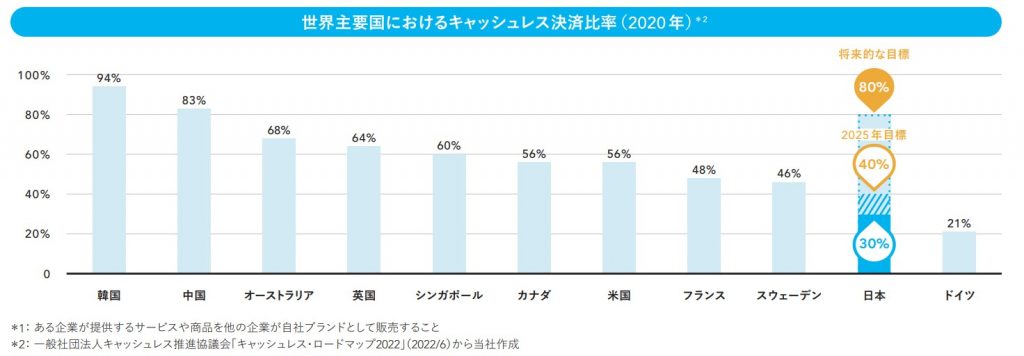

日本は他先進国と比べキャッシュレス決済比率が低く、国もキャッシュレス化を進めています。

このマクロ環境を追い風に、安定して成長していきます。

また10年後には情報プロセシング事業が決済ゲートウェイ事業を上回る事業となることを目指しています。

既存の顧客基盤を活かし、決済以外のソリューションも拡充していきます。

投資家へのメッセージ

決済ゲートウェイという社会インフラの中心となるサービスを、今後も責任をもって提供していきます。

また、小売店等を中心に決済ゲートウェイのみならず、DX全般に係るソリューションを拡大したいと考えています。

購買者の新しい体験や、データに基づいたフードロス削減など様々な社会問題解決に貢献して参りますので、今後ともご支援よろしくお願いいたします。

IPO概要・初値予想

まず、トランザクション・メディア・ネットワークスの初値予想やIPO概要など、次の4つについて解説していきます。

同社を購入検討している方は、ご確認ください。

IPO評価・初値予想

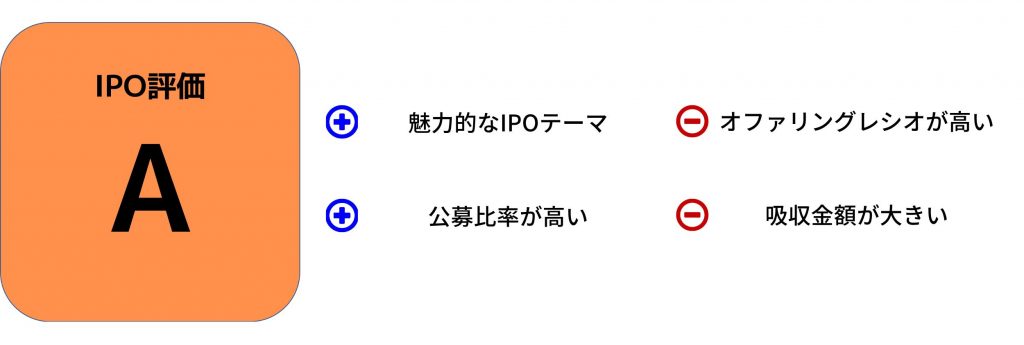

国内におけるキャッシュレス決済市場は成長傾向にあり、同社の将来性も期待できます。

また、公募比率が高いことは、初値にプラスの要因となります。

一方、オファリングレシオが高いことや吸収金額が大きいことから、初値の上昇は一定に抑えられる可能性があります。

これらの点から、IPO評価: A(予想レンジ1.5倍~1.7倍)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想の方法についはコチラ

取り扱い証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| 野村證券 | 91.31% | 11,918,900株 |

| 三菱UFJモルガン・スタンレー証券 | 1.74% | 227,000株 |

| SMBC日興証券 | 1.74% | 227,000株 |

| 東海東京証券 | 1.30% | 170,200株 |

| SBI証券 | 1.30% | 170,200株 |

| 楽天証券 | 0.87% | 113,500株 |

| 松井証券 | 0.87% | 113,500株 |

| 岩井コスモ証券 | 0.87% | 113,500株 |

\ IPO取扱数No.1証券はこちら!/

IPOに投資におすすめの証券会社はコチラ

日程・価格

IPOの日程は次のようになっています。

| ブックビルディング期間 | 3月16日(木)~3月23日(木) |

| 当選発表日 | 3月24日(金) |

| 申込期間 | 3月27日(月)~3月30日(木) |

| 上場日 | 4月4日(火) |

続いて、価格は以下のようになります。

| 仮条件 | 880~930円 |

| 公開価格 | 930円 |

| 初値 | 1,388円 |

過去IPO企業の初値や騰落率についてはコチラ

大株主

| 株主名 | 比率 |

|---|---|

| 三菱商事 | 34.03% |

| トヨタファイナンシャルサービス | 13.35% |

| NTTドコモ | 9.55% |

| エヌ・ティ・ティ・データ | 5.92% |

| 三井住友カード | 5.64% |

| ジェーシービー | 5.64% |

| ユーシーカード | 5.64% |

| トヨタファイナンス | 4.00% |

| 大高 敦 | 2.98% |

| インターネットイニシアティブ | 2.96% |

企業概要

次に、同社の事業内容や直近の業績推移を確認していきましょう。

事業内容

トランザクション・メディア・ネットワークスは、あらゆるキャッシュレス決済サービスをワンストップで提供するゲートウェイサービスの提供などを行っています。

同社の事業は、以下のように2つに分類することができます。

それぞれ見ていきましょう。

キャッシュレス決済ソリューション

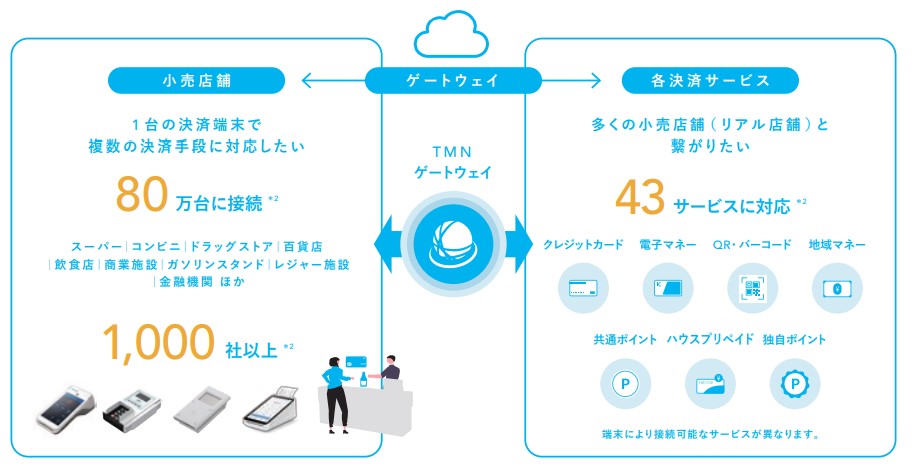

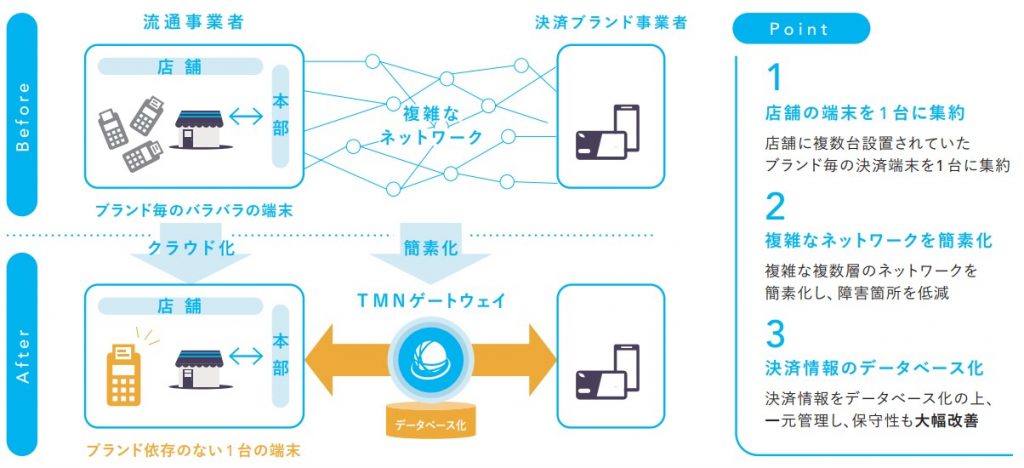

キャッシュレス決済ソリューションサービスでは、店舗と各種決済サービス事業者を中継するTMNゲートウェイ(キャッシュレス決済ゲートウェイ)の提供と、それに伴う決済端末の販売をしています。

このサービスが、同社の中核事業となっています。

現在、国内には数多くの決済手段があります。

お店としてはなるべく多くの決済手段に対応し、いろんなお客様にお店を利用してほしいところですが、それに対応しようとすると、様々な決済端末を導入しなければなりません。

いくつもの決済端末を置いているお店をよく見かけるよね…

しかし、同社の提供しているTMNキャッシュレス決済端末では、クレジット、電子マネー、QR・バーコード決済など43サービスに、たった1台の端末で対応することができます。

また、複雑なネットワークの簡素化による障害箇所の低減や、決済情報をデータベース化して一元管理することによる保守性の大幅改善を実現しています。

さらに、クレジットカード業界における国際的なセキュリティ基準「PCI DSS ver.3.2.1」の準拠認定を取得しており、高水準なセキュリティレベルも確保されています。

このサービスは、今までは扱ってもらえなかった小売店に自社サービスを扱ってもらえるようになるという点で、決済サービスの事業者側にもメリットがあります。

店舗と決済サービス事業者の両者ともにメリットがあるサービスを提供しているんだワン!

実際、1,000店を超える加盟店に導入されており、2023年1月末現在で接続されている決済端末台数は80万台、年間で3.1兆円超、17億件(2022年3月期実績)の決済処理を行うまでに規模拡大を続けています。

マーケティングソリューション

マーケティングソリューションでは、キャッシュレス決済ソリューションをベースに、加盟店の収益拡大につながるさまざまなサービスを提供しています。

どのようなサービスを提供しているのかな?

同事業のサービスの中から今回は3つ紹介します。

- ハウスプリペイド

プリペイドカード情報のサーバー管理により、ポイントやクーポン発行などを効率的に運用 - クラウドPOS

クラウド化により様々な端末への機能実装が可能になったPOSシステム - Beacon Media Networks

店頭のBeacon端末とスマホを連動させ、個々の顧客の販売履歴に基づいた最適な店頭販促サービスを提供

これらのサービスにより、加盟店業務の効率化や価値向上に貢献し、その先の消費者へ新たな価値を提供しています。

決済端末といったインフラの提供だけでなく、+αのサービスの提供で加盟店を支援しようとしているね!

市場動向

まず市場を見ていくと、キャッシュレス決済の国内市場規模は拡大傾向にあります。

市場拡大要因の一つとして、2018年4月の経済産業省「キャッシュレス・ビジョン」において、2025年にキャッシュレス決済比率40%の実現を目指すことがうたわれ、国としてキャッシュレス決済が推進されていることがあります。

この流れを後押しする形で一般社団法人キャッシュレス推進協議会が設置され、改正割賦販売法・軽減税率のポイントバックなどの政策的な追い風も吹いてきています。

キャッシュレス決済の導入を国が推進しているのは心強いね!

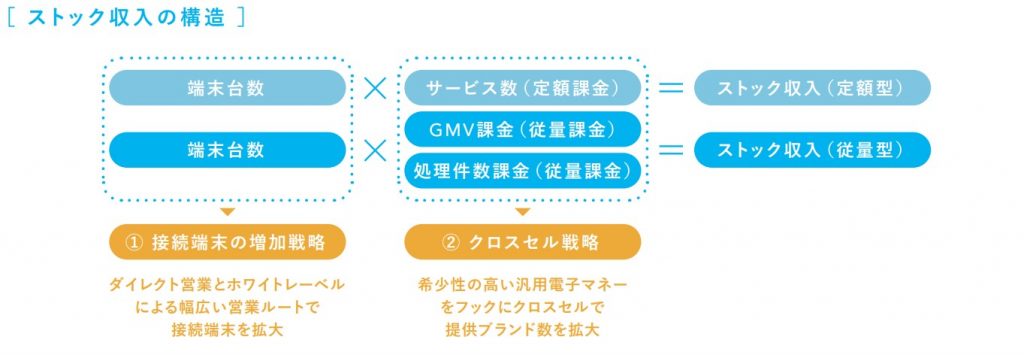

トランザクション・メディア・ネットワークスは、この市場成長のフェーズにおいてストック収入の成長カーブを引き上げる戦略を掲げています。

具体的な戦略は、以下の2つです。

- 接続端末の増加戦略

接続端末数の圧倒的な規模を追求する - クロスセル(契約したサービスと併せて他のサービスも販売すること)戦略

ソリューションを複合的に提供することで加盟店に深く入り込む

規模の拡大とその後の定着化のどちらも推進しているね!

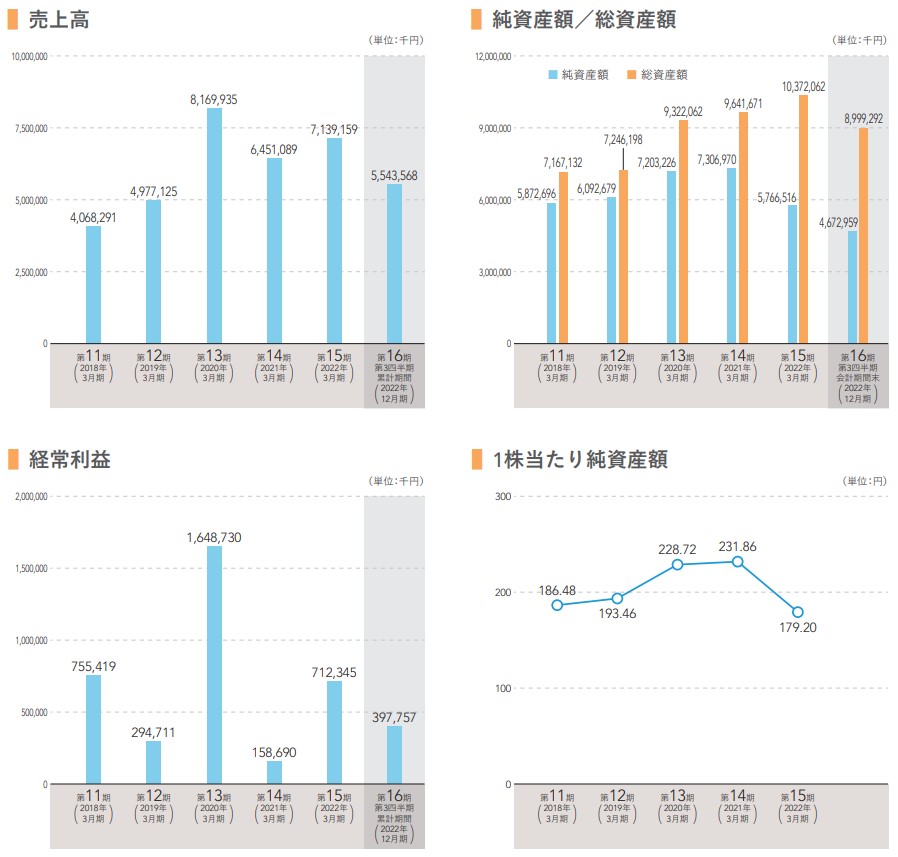

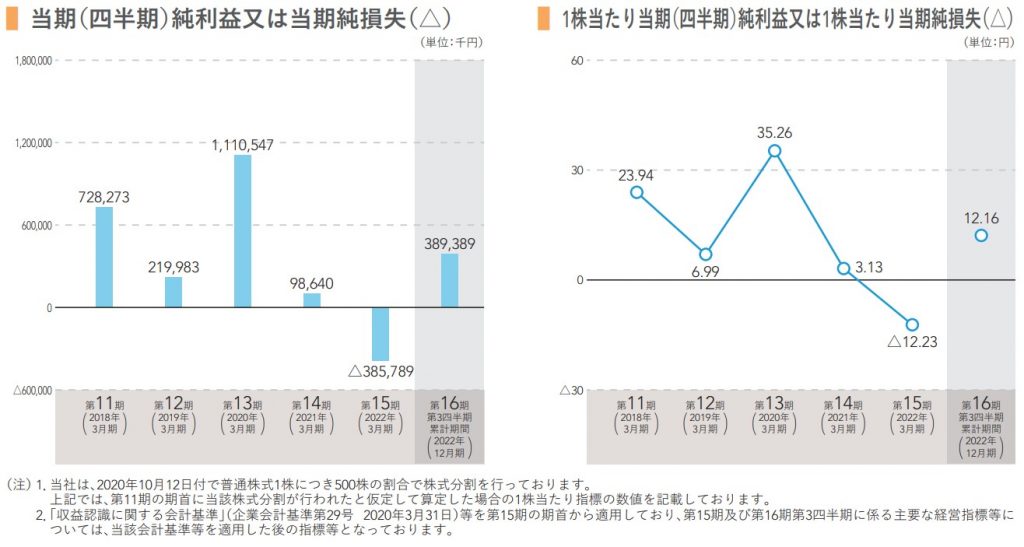

決算情報

続いて同社の決算情報を見てみましょう。

売上高は、新型コロナウイルス感染症(以下、コロナ)の拡大により一時落ち込んだものの、順調に回復しています。

売上が落ち込んだ具体的な要因として、クレジットカード会社の営業が停滞したことによる新規端末販売の鈍化などがあげられます。

一方、定額型の利用料など加盟店からのストック収入は、コロナ禍にもかかわらず順調に増加しています。

リスク分散として、多種多様な業種の加盟店を確保していたことが功を奏したね!

今後は同社の売上の基盤となっているストック収入において、先述した2つの成長戦略に加え、定額型だった手数料を一部従量型にすることすることで、成長カーブを引き上げていく方針です。

定額型・従量型のベストミックスを追求しているワン!

当期純利益は、売上高と同じくコロナウイルス感染症の拡大により損失を計上したものの、順調に回復しています。

なぜ2022年3月期はいきなり当期純損失になっているの?

2022年3月期は、これは繰延税金資産の取崩しにより法人税等調整額10億90百万円を計上したことで当期純損失となっています。

この当期純損失は一時的なものと見て良さそうだね!

2023年3月期・2024年3月期は当期純利益を計上できるとの予想が会社側から開示されており、今後さらなる成長が期待できそうです。

経営陣

同社の役員は10名(うち1名女性)おり、その中から抜粋で役員の経歴を紹介します。

代表取締役社長 大高 敦

1992年6月 三菱商事株式会社入社

2002年1月 同社新機能事業グループ金融企画部 シニアマネージャー

2002年4月 同社コーポレートグループビジネスクリエーション室 シニアマネージャー

2005年4月 同社イノベーション事業グループビジネスクリエーション部 シニアマネージャー

2008年3月 当社出向 代表取締役社長就任

2020年11月 当社移籍 代表取締役社長(現任)

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資をするなら開いておきたい証券口座

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。