このような悩みを解決します。

この記事の結論

- 年収・月収の約70~80%が手元に来るお金

- 年収200万円の手取りは月 約13万円

- まずは節約、次にお金を増やす方法を実践!

年収によって人の生活は大きく変わってきます。

年収200万円の人はどのような生活をすることができるのでしょうか。

また、会社からもらう額面(月収)の金額と手元にくるお金(手取り)の差に驚く人も多いでしょう。

今回は年収200万円の人の手取り金額や引かれている税金の詳細、少しでもお金を増やす方法を説明します。

年収200万円未満の人はどのくらいいる?

厚生労働省が調査した「2022(令和4)年国民生活基礎調査の概況」によると、年収100万円未満が6.7%、100~200万円が13.0%、という結果になりました。

5人に1人が年収200万円未満というのが現状です。

| 100万円未満 | 6.7% |

| 100以上~200万円未満 | 13.0% |

| 200以上~300万円未満 | 14.6% |

| 300以上~400万円未満 | 12.7% |

| 400以上~500万円未満 | 10.3% |

| 500以上~600万円未満 | 8.4% |

また、平均所得金額は545万7,000円となり、平均以下の割合が61%となりました。

ちなみに貯蓄がないという人が10人に1人という調査結果です。

年収200万円は200万円もらえない

企業で働く人であれば周知のことですが、会社から支払われる給与は全額もらえるわけではありません。

年収200万円、月収17万円と会社から言われても、手元にくるお金はもっと少ないはずです。

まずは「年収・月収」と「手取り」の差を見ていきましょう。

年収から税金等が引かれて手取りとなる

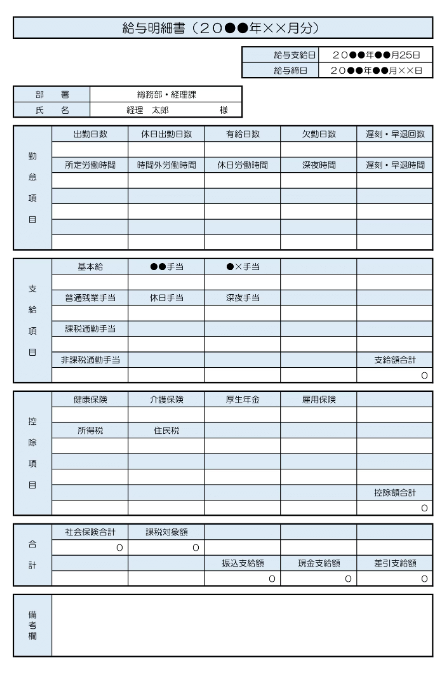

会社から給料をもらう際に受け取る「給与明細」をしっかりと見たことがあるでしょうか。

給与明細には支給された給与と実際に支給される金額の内訳が詳しく書かれています。

ちなみに給与明細の発行は所得税法において義務付けられています!

給与明細の基本項目をチェックしよう

給与明細には主に以下の3つの項目が書かれています。

- 支給

- 控除

- 勤怠等

支給

支給の項目には基本給や残業手当など、企業からあなたに支払われる金額が書かれており、「額面上の給与」といわれています。

- 基本給・・・勤務年数や勤務時間によって算出される賃金(会社によってはボーナスも入ります)

- 残業代・・・基本給とは別に支払われる補足的な意味合いを持つ賃金

- 手当・・・役職手当や家族手当、住居手当など会社があなたに対して出す手当金

控除

控除とは上記給与から支払われる(天引きされる)保険料や税金のことです。

企業に勤めていると、社会保険に強制加入となり、会社と折半して税金を支払います。

- 健康保険料

- 介護保険料(40歳以上)

- 雇用保険料

- 厚生年金保険料

- 所得税

- 住民税

この控除をできるだけ増やし、所得税を減らすのが手取りを増やすポイントとなります。

後ほど年収200万円の人の税金控除を詳しく解説します。

勤怠

勤怠に記載される項目は以下の通りです。

- 勤怠日数

- 欠勤日数

- 残業時間

- 有給消化日数

- 有給残日数

勤務日数が少なければ支給額が減り、残業時間が多ければ相応の手当てをもらうことでしょう。

支給額に差が出る有給消化日数や残業時間による時間外手当はしっかり確認してください。

【計算しよう】年収200万円の手取りはいくらになる?

それでは年収200万円の場合、毎月手取りがいくらになるのか計算してみましょう。

必ずかかってしまう税金もあれば、ちょっとした工夫で減らすことのできる税金もあるので、この記事でしっかり理解してください。

今回は計算を簡単にするため、年収200万円、月収17万円とします!

手取り月額を割り出すための計算式はこちらです。

| 給与から差し引かれるもの | 計算式(一部東京都港区を参考) |

|---|---|

| 健康保険料 | 会社員:標準報酬月額×約5% 個人事業主:(基準額×7.17%)+均等割額 |

| 厚生年金保険料 | 会社員:標準報酬月額×9.15% 個人事業主:一律16,520円 |

| 雇用保険料 | 額面給与×0.3% |

| 介護保険料 | 標準報酬月額×0.895% |

| 所得税 | 課税所得×5~45%-控除額 |

| 住民税 | 前年の課税所得×約10%+5,000円 |

健康保険料・厚生年金保険料・雇用保険料・介護保険料の4つを合わせて「社会保険料」となります。

一目で分かる職業・年齢別の年収200万円の手取りはこちら!

| 会社員 (40歳未満) | 会社員 (40歳以上) | 個人事業主 (40歳未満) | 個人事業主 (40歳以上) | |

|---|---|---|---|---|

| 額面給与 | 170,000円 | 170,000円 | 170,000円 | 170,000円 |

| 健康保険料 | -10,047円 | -10,047円 | -18,840円 | -18,840円 |

| 厚生年金保険料 | -15,555円 | -15,555円 | -16,520円 | -16,520円 |

| 雇用保険料 | -1020円 | -1020円 | 0円 | 0円 |

| 介護保険料 | 0円 | -1,521円 | 0円 | -5,760円 |

| 所得税 | -2,219円 | -2,143円 | -1,889円 | -1,649円 |

| 住民税 | -4,856円 | -4,706円 | -4,196円 | -3,714円 |

| 手取り | 136,303円 | 135,008円 | 128,555円 | 123,517円 |

健康保険料

健康保険料は病気やケガ、死亡等によって支給される保険です。

会社員であれば必ず勤務先の健康保険組合に加入し、個人事業主の場合は、国民健康保険に加入します。

全国で割合に少し差があるため、ここでは東京都港区を例とします。

会社員の場合

会社員の健康保険料は標準報酬月額の約10%であり、会社と労働者が半分ずつ負担するため、実際に引かれるのは約5%です。

介護保険第2号被保険者に該当しない場合は10%、該当する場合は11.82%となります。

個人事業主の場合

国民健康保険は個人ではなく、世帯を1単位として被保険者の人数、所得金額をもとに計算されます。

前年の総所得金額から基礎控除43万円のみを引いた金額となり、毎年4月から翌年3月までの保険料を6月に決定して通知します。

支払うのは6月から翌年3月なので10か月で割って計算されます!

今回は世帯年収を200万円としてシミュレーションをします。

計算方法は、所得割額(被保険者全員の賦課基準額×7.17%)+均等割額(被保険者数×45,000円・未就学児は22,500円)です。

年収200万円の健康保険料

(2,000,000円×7.17%+45,000円)÷10か月=18,840円(月額)

厚生年金保険料

厚生年金とは、厚生年金保険の適用を受ける事業所に勤務する70歳未満の会社員または公務員が加入する公的年金です。

会社員の場合

厚生年金保険料は標準課税月額の18.3%となり、健康保険料と同様に会社と労働者が半分ずつ負担するため、実際は9.15%が引かれます。

厚生年金保険料は年々上がっていましたが、2017年9月に固定されました!

個人事業主の場合

個人事業主は厚生年金保険の適用を受ける事務所(会社など)がないため、「国民年金保険」に加入します。

国民年金保険料は一律で、毎年度見直しが行われます。2023年度は月額16,520円です。

年収200万円の国民年金保険料

年収に関係なく、一律16,520円(月額)

実は月収17万円であれば、会社員のほうが保険料が安く、将来もらえるお金も多くなります。

雇用保険料

雇用保険とは、失業や育児・介護などによる休業で収入が減った際に、労働者の生活を支えるために設けられた強制保険制度です。

令和5年4月1日から令和6年3月31日までの雇用保険料率は額面給与の1.55%、そのうち0.6%が自己負担額です。

例外として、酒造業や建設業などは0.7%が自己負担となります。

令和4年度は0.3%でしたので、約2倍の負担となりました…。

ここで注意したいのが、額面給与という点。各種控除がされず、時間外手当やボーナスなどもすべて含まれた金額となります。

なお、雇用保険は雇用されいる労働者のための保険であるため、1人で仕事をしている個人事業主には適用されません。

ただし、従業員を雇った場合は加入が義務となり、事業主として、0.95%(酒造・建設業等なら1.05~1.15%)負担しなければなりません。

年収200万円の雇用保険料

170,000円×0.6%=1,020円(月額)

【40歳以上】介護保険料

介護保険制度とは、介護サービスを受けたときの費用負担を軽減できる制度のことです。

40歳以上が加入する義務のある保険なので、39歳までは負担することがありません。

会社員の場合

介護保険の保険料は標準報酬月額の1.79%であり、労働者と会社が半分ずつ負担します。そのため、実際に支払うのは0.895%です。

年収200万円の介護保険料

170,000円×0.895%=1,521円(月額)

個人事業主の場合

個人事業主の場合は、40歳以上の世帯全員分の介護保険料を、国民健康保険とともに支払います。

介護保険の計算は東京都港区の場合、所得割が2.07%および均等割り16,200円です。

年収200万円の介護保険料

(2,000,000円×2.07%+16,200円)÷10か月=5,760円(月額)

所得税

所得税は所得(給与所得)に応じて国に納める税金です。毎年1月1日から12月31日の1年間の収入額によって計算されて納付額が決定します。

会社員であれば所得税は毎月の給与から引かれており、年末調整で清算します。

対して個人事業主の人は確定申告によって所得税を自分で納める必要があります。

あれ?1年間の納付額って12月31日にならないとわからないよね?

その通り!だから概算で引かれて年末調整で多く納めていたら還付されるワン!

所得税額(課税される所得金額)は給与所得控除や基礎控除、社会保険等をすべて減らした後にかかる税率で算出されます。

所得税額の算出方法

給与ー控除分(給与所得や基礎控除等)×税率

給与所得控除

個人事業主であれば仕事に関係する物を購入すれば経費として計上することができます。しかし、会社員は経費を計上するという制度がありません。

そこでその代わりとして適用されるのが給与所得控除。

あらかじめ年収に応じて定められた控除額を適用することによって、税金の算定基準である「給与所得」を減らすことができます。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額 × 40% – 100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額 × 30% + 80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額 × 20% + 440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額 × 10% + 1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

年収200万円の給与所得の計算方法

2,000,000円×30%+80,000円=680,000円(所得控除)

2,000,000円-680,000円=1,320,000円(給与所得)

基礎控除

「基礎控除」とは、会社員の合計所得金額に応じて最大48万円が控除される控除です。

| 納税者本人の合計所得金額 | 控除額 |

|---|---|

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

年収が200万円であるため、最大の48万円が適用されます。

年収200万円の課税される所得金額

1,320,000円(給与所得)-480,000円(基礎控除)=840,000円

社会保険料控除

所得税には社会保険にかかる費用も控除することが可能です。

会社員の場合

(健康保険料10,047円+厚生年金保険料15,555円)×12か月=307,224円(40歳未満)

(健康保険料10,047円+厚生年金保険料15,555円+介護保険料1,521円)×12か月=325,476円(40歳以上)

個人事業主の場合

健康保険料188,400円+国民健康保険料198,240円=386,640円(40歳未満)

健康保険料188,400円+国民健康保険料198,240円+介護保険料57,600=444,240円(40歳以上)

所得税の算出

様々な控除を終えた後、最後に所得税の金額が算出できます。今まで計算をしてきた控除額をすべて200万円から引いてきましょう。

| 年収200万円 | 会社員の場合 | 個人事業主の場合 |

|---|---|---|

| 給与所得控除 | 680,000円 | 680,000円 |

| 基礎控除 | 480,000円 | 480,000円 |

| 社会保険料控除 | 307,224円 | 444,240円 |

| 課税される所得金額 | 532,776円 | 453,360円 |

| 40歳以上の場合 | 514,524円 | 395,760円 |

所得税の税率は国税庁の速算表により簡単に求めることができます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

会社員・個人事業主問わず、課税される所得金額が194万9,000円未満なので、税率は5%になります。

会社員の所得税

(40歳未満)532,776円×5%=26,638円÷12か月=2,219円(月額)

(40歳以上)514,524円×5%=25,726円÷12か月=2,143円(月額)

個人事業主の所得税

(40歳未満)453,360円×5%=22,668円÷12か月=1,889円(月額)

(40歳以上)395,760円×5%=19,788円÷12か月=1,649円(月額)

こちらの金額はあくまで任意保険料などの控除がない金額なので、所得控除・税額控除がある人はさらに安くなります。

住民税

住民税とは、あなたが住んでいる地域の公共サービスなどを快適に行うための費用としてかかる税金です。

地域社会の費用を分担するものとして、「個人住民税」と「法人住民税」に分かれます。

もちろん個人の皆さんは個人住民税です!

個人住民税には、住民が平等に負担する「均等割」と所得に応じて負担する「所得割」の合計金額で算出されます。

東京都の場合、均等割は令和5年度までは都民税1,500円、個人区市町村民税3,500円が加算されます。

所得割は所得金額に対して10%となります。

| 会社員 (40歳未満) | 会社員 (40歳以上) | 個人事業主 (40歳未満) | 個人事業主 (40歳以上) | |

|---|---|---|---|---|

| 課税される所得金額 | 532,776円 | 514,524円 | 453,360円 | 395,760円 |

| 均等割 | 5,000円 | 5,000円 | 5,000円 | 5,000円 |

| 所得割 | 53,277円 | 51,452円 | 45,336円 | 39,576円 |

| 合計 | 58,277円 (月額4,856円) | 56,482円 (月額4,706円) | 50,336円 (月額4,196円) | 44,576円 (月額3,714円) |

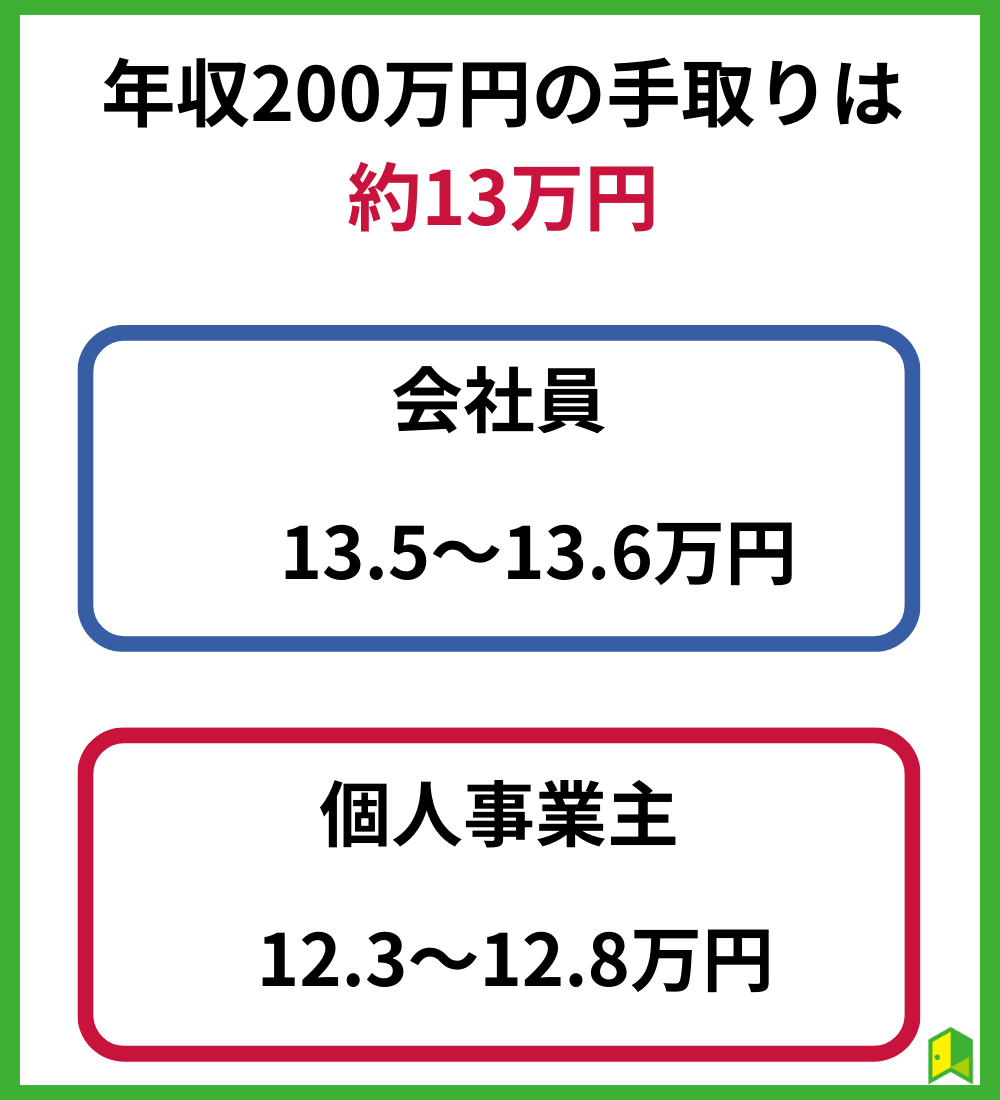

年収200万円の手取りは約13万円

年収200万円だと、月収は約17万円となりますが、実際には様々な税金や将来の年金のために引かれています。

今回の「引かれもの」をすべて計算すると以下のようになります。

| 会社員 (40歳未満) | 会社員 (40歳以上) | 個人事業主 (40歳未満) | 個人事業主 (40歳以上) | |

|---|---|---|---|---|

| 額面給与 | 170,000円 | 170,000円 | 170,000円 | 170,000円 |

| 健康保険料 | -10,047円 | -10,047円 | -18,840円 | -18,840円 |

| 厚生年金保険料 | -15,555円 | -15,555円 | -16,520円 | -16,520円 |

| 雇用保険料 | -1020円 | -1020円 | 0円 | 0円 |

| 介護保険料 | 0円 | -1,521円 | 0円 | -5,760円 |

| 所得税 | -2,219円 | -2,143円 | -1,889円 | -1,649円 |

| 住民税 | -4,856円 | -4,706円 | -4,196円 | -3,714円 |

| 手取り | 136,303円 | 135,008円 | 128,555円 | 123,517円 |

大体目安として75%~80%と考えてください。

年収200万円で安定の生活を送るには?

手取りが約13.5万円ということがわかりましたが、安定した生活を送り、お金を貯めるにはちょっとした工夫と節約が必要になります。

特に一人暮らしをしている人は家賃が重くのしかかってくるので、ぜひ参考にしてください。

家計簿をつける

節約と聞くと、我慢してお金を使わないといけないというイメージを持つ人もいるかもしれません。

しかし、単にお金を使わないというやり方ではストレスが溜まって継続できませんよね。

それを回避するために必要なのが簡単な家計簿の作成です。

「家計簿はなかなか続かない…」と諦めてしまう人もいますが、簡単なもので大丈夫です。

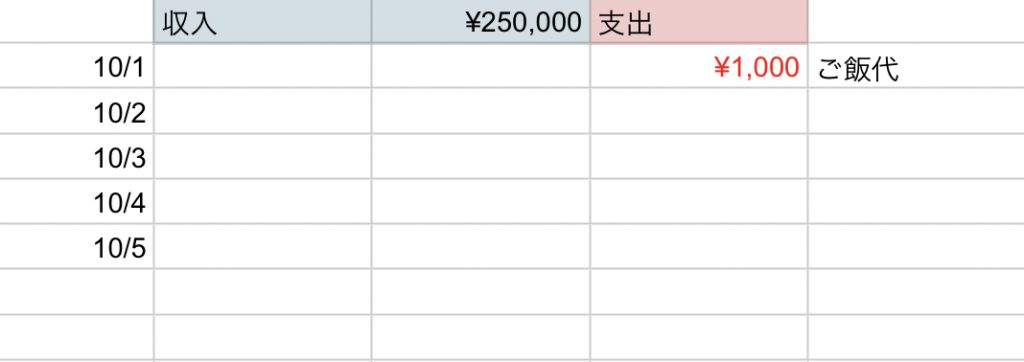

例えば、エクセルやスマホのメモ帳、以下のようなGoogleスプレッドシートを作ってもよいでしょう。

家計簿に慣れるまではあくまで収入と支出が明確に分かる程度で問題ありません。

大切なことは毎月いくら収入があり、いくら使っているのかを確認することです。

そうすれば、余計な出費が見えてくるかもしれません。

固定費を減らす

固定費とは、主に毎月固定でかかる費用のこと。どれも費用が高く、できれば一番減らしたいですね。

固定費については以下のものが含まれます。

- 住宅ローン・家賃・駐車場代

- 保険代

- 車の維持費

住宅ローン・家賃・駐車場代

家賃は収入の3分の1と言われていますが、近年ではできれば4分の1に抑えたいところ。

収入が17万円であれば出せても5万円、安ければ安いほどよいでしょう。

家賃は一番収入への比重が大きいので、節約としての効果は絶大です。

保険代

保険代は総額でいえば持ち家の次にかかるお金です。医療保険や貯金系の保険など様々です。

しかし、保険に詳しくないばかりに代理店の営業にすすめられて毎月余計な保険料を支払ってはいないでしょうか。

複数の生命保険に加入していたり、保障内容が変わらないという人もいるかもしれません。

ファイナンシャルプランナーに相談すれば、あなたに必要最低限の保険を提案してくれます。

\無料でFPに相談できる/

保険見直しラボなら、あなたが希望する場所に来て相談に乗ってくれます。

しかも今なら無料相談で豪華プレゼントも!

若いうちは掛け捨てで十分ですし、任意保険は所得控除もできます!

車の維持費

車の維持費にかかるのは自動車保険があります。

自賠責保険だけでは十分な補償を受けることができないので、任意保険に入っている人もほとんどでしょう。

自動車保険は会社によって色々なプランがあるので、年齢や事故歴、走行距離などあなたの乗車スタイルを確認して一番最適かつ安いプランを探しましょう。

ネット保険がおすすめですね!

ほかにも自動車税、駐車場代など、固定で数万円かかってしまう自動車は、月に数えるくらいしか乗らないのであれば、カーシェアリングも検討してください。

変動費を減らす

変動費とは主に普段の生活においてかかる費用のことで、以下のものが含まれます。

- 食費

- 光熱費

- 携帯代(通信費)

月々の収入が17万円なら予算の5分の1の3~4万円で収めるのが理想です。

食費

家計簿をつけていると食費も明確にわかってくるでしょう。

食費が多くなっている場合は、外食と自炊で家計簿を分けてください。

食費は一人暮らしだと3万円前後、4人家族で5万円程度が目安となります。

外食が多い人は、自炊も検討しましょう。

光熱費

光熱費は普段から気にしているようで意外と節約できていない変動費の1つです。

光熱費節約のポイントは「エコに重点を置いた家電への変更」です。

特に冷蔵庫や電子レンジ、エアコンなどの大型家電は頻繁に変えるものでもないため、電気代が多い場合は積み重ねで無駄になってしまいます。

照明器具は特に金額に差が出ており、LEDに変えることで消費電力が7分の1以下となり、大幅に電気代を減らすことができます。

光熱費はあまりにも切り詰めてしまうと、身体に影響を及ぼすことがあるので、こまめに電気を消す・節水シャワーヘッドに交換するといった簡単な意識改革から始めてみましょう。

携帯代

総務省から2023年12月26日をもって、スマホの大幅値下げ(1円スマホ)ができなくなりました。

しかし、本体代だけでなく、高い通信費のキャリア決済をしている人は注意が必要。

携帯を格安スマホにするかどうかで毎月の携帯代が半額近く変わるため、格安SIMを活用するなど携帯代(通信費)の削減を検討してみましょう。

僕は2台持ちですが、毎月5,500円以下です!

格安SIMについては「人気の格安スマホ(SIM)を徹底比較!どこがいい?おすすめランキング・端末も紹介」が参考になります。

所得控除・税額控除を活用する

所得税をできる限り減らすために便利なことが所得控除・税額控除です。

似たような名前だけどどう違うの?

この二つはどこから控除するのかの違いだワン!

所得控除は税率をかける前の課税所得から控除するのに対し、税額控除は計算した所得税額から直接控除できるのが特徴です。

例えば、所得控除は今まで説明してきた社会保険料や基礎控除があります。

所得控除例

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除(ふるさと納税)

- 障害者控除

- 寡婦控除

- ひとり親控除(寡夫控除)

- 勤労学生控除

- 扶養控除

- 配偶者控除

- 配偶者特別控除

- 青色申告特別控除

太字で強調している控除は比較的多くの人が利用しているのではないでしょうか。

特にふるさと納税はお米や日用品などが返礼品としてもらえ、2,000円の自己負担以外はすべて所得控除できるのでとてもおすすめです。

税額控除例

- 配当控除

- 政党等寄付金特別控除

- 住宅借入金等特別控除

- 認定住宅新築等特別税額控除

税額控除で一番関係性が高いのは住宅に関する減税でしょう。

住宅借入金等特別控除は、住宅借入金などをもって住宅の取得や増改築などを行い、原則取得した年の12月31日までにその物件に住むことで受けられます。

年収200万円で貯蓄は可能か

年収200万円でもできれば貯金をしたいな…。

手取りが約13万円でも出費の計算をしっかりできればお金を貯めることは可能です。

簡単なシミュレーションをしてみましょう。

| 出費 | 理想 | ギリギリの金額 |

|---|---|---|

| 家賃(実家暮らしならなおよし) | 4.5万円 | 5万円 |

| 水道光熱費 | 8,000円 | 1万円 |

| 食費 | 2万円 | 3万円 |

| 携帯代 | 5,000円 | 1万円 |

| 任意保険(掛け捨て) | 3,000円 | 5,000円 |

| その他交際費 | 20,000円 | 15,000円 |

| 貯金 | 30,000円 | 10,000円 |

実家暮らしであれば、家賃がそのまま出費やその他のお金に回すことができますが、一人暮らしの場合はかなり切り詰める必要があります。

家賃はMAXでも3分の1にしたいですが、場所によってはどうしても住めませんよね。

その場合、働いている会社に社宅や家賃補助がないか、ルームシェア・シェアハウスなどを利用できないか探してみましょう。

年収200万円よりも増やすには?

年齢が若い、独り身のうちは年収200万円でもなんとか生活はできるでしょう。

しかし、将来的にはもう少し年収をあげたいところ。そこで年収を200万円以上にするためにできることを紹介します。

社内で昇給を目指す

現在会社で勤務しているのであれば、昇給を目指すのが一番安定するでしょう。

現在の立場がアルバイトや派遣社員、契約社員であれば、正社員になるための方法を検討してください。

一般企業であれば、年齢とともに少しずつ昇給していく仕組みなので、万が一数年たっても基本給が変わらないようであれば、転職を視野に入れてください。

キャリアアップ(転職)をする

今の会社でスキルを磨いたときに、培ってきた技術に給料が合っているのか一度検討しましょう。

もしかしたらあなたのスキルを年収200万円以上で求めている会社があるかもしれません。

今の時代、新入社員として入った会社に定年まで勤める必要もなく、スキルや給料によってキャリアアップするのも大切です。

副業を始める

昇給に時間がかかる、転職するほどのスキルは持っていないという人は副業をするのもよいでしょう。

副業は簡単なものであれば未経験からできる仕事も多く、コロナ禍では食事のデリバリーサービスが流行りました。

リモートワークでも自らの足でもできる副業はたくさんあるので、一度調べてみてください。

「【2023年】確実なお金の増やし方10選!失敗しないために確認すべき4つのポイントも解説」でもお金を増やす方法を解説しています。

投資をする

年収200万円で少しでも貯金ができる人は、そのお金をぜひ投資に回してください。

貯金額が少ない人ほど投資の恩恵を受けます!

銀行口座にお金があっても金利が0.02%程度でほぼ増えません。

しかし、そのお金をそのまま投資に回すことで1年で数万円増やせる可能性が出てきます。

投資ってリスクあるって聞くけど…。

長期・安定・低リスクの投資をするワン!

投資の中でも長期的な投資を目的とし、低リスクでおすすめなのが「NISA」です。

特につみたてNISA(2024年からはつみたて投資枠)で外国に向けたインデックスファンドに投資することで、できるだけリスクを減らしゆっくり資産を増やすことができます。

年収200万円の手取りに関するよくある質問

年収200万円の手取りについてよくある質問をまとめました。

年収200万円の生活レベルは?

年収200万円を手取りに換算すると、約17万円です。

世帯月収が13万円以下であれば生活保護の申請をすることが可能と考えると正直高い生活レベルとは言いがたいです。

特に一人暮らし等家賃を支払わなくてはならない環境であればさらに生活レベルを下げる必要があるでしょう。

年収200万円の手取りはいくらですか?

本記事で解説している通り、年収200万円の手取りは約17万円です。

例えば、東京の最低賃金は1,113円なので、1日8時間働くと日給で約9,000円です。

週休2日、1か月22日働くのであれば単純計算で9,000円×22日=198,000円となり、ボーナスがなくても年収237万円となります。

正社員で時給換算したときに住んでいる地域の最低賃金と合っているかどうか必ず確認をしてください。

年収200万円の人は何人に一人ですか?

2022(令和4)年国民生活基礎調査の概況」によると年収100万円未満の人が6.7%、100万円以上~200万円以下の人が13.0%。

およそ5人に1人が年収200万円未満という結果となりました。

さらに貯金がない人が100人中11人もいるので、少しでもお金を貯める・増やすための行動を検討しましょう。

【まとめ】年収200万円の人の手取りは約17万円

今回は年収200万円の人の手取りについて詳しく解説しました。

最後に重要なポイントを3つご紹介します。

- 手取り17万円は正社員なら低い

- 年収200万円でも貯金は可能

- 投資をして少しでもお金を増やそう

よくある質問でも説明しましたが、年収200万円というのは正社員であれば、最低賃金にギリギリでしょう。

2023年12月現在日本の平均時給は1,004円であるため、それでも年収は212万円、月収17.6万円です。

年収200万円でのやりくりも立派ですが、もし可能であれば本記事を参考に少しでも年収や資産を増やす方法を実践してください。