2022年8月には2社が新規上場予定となっています。

今回は8月5日に上場予定のクラシコム(7110)をご紹介します!

株式会社クラシコムは、ECサイト「北欧、暮らしの道具店」における服飾雑貨等の販売事業を展開している企業です。

想定時価総額は104.9億円で、東証グロースに上場します。

企業からのメッセージ

8月12日(金)、株式会社クラシコムへ書面にてインタビューを実施しました。

インタビューでは上場後の注目点や、個人投資家へのメッセージなどを伺いました。

初値・株価へのコメント

当社と同じような上場企業がなかなかない中で、株式市場の皆さまにフェアだと思っていただける公開価格を決めることに大変心を砕きました。

それを上回る初値が付き、良い着地だとホッとしています。

当社としては健やかな事業の成長を目指し、新たにステークホルダーの輪に加わって下さった株主の皆さまと長期的かつ良好な信頼関係を築いていきたいと考えています。

初値は1,520円で、公開価格から7%程度上昇したワン!

IPOの目的

今後10年、20年、30年という時間軸でミッションを追求していくために最適であると考えたからです。

その理由は3つあります。

- 持続的成長に必要な資金をIPO時に調達するため。また、中長期的には必要な時に資金を資本市場から調達する選択肢を持つ会社であるため。

- 当社が掲げるミッションや世界観に最も共感し、体現している適切な人物が経営にあたれる会社であるため(当面の間は創業者がオーナーシップを維持して強力に成長を牽引し続けるため)。

- これまでも共に歩んできた顧客や取引先、従業員に加え、投資家など当社のミッションに共感するより多くの方が関わりを持ち、共にミッションを推進する機会を提供するため。

ミッションへの共感をとても大事にしているんだね!

上場までの道のり・創業経緯

2006年に創業、2007年に「北欧、暮らしの道具店」をオープンし、北欧のヴィンテージ雑貨のオンライン販売をスタートしました。

青木と佐藤の兄妹ふたりで出かけた北欧旅行で買い付けた北欧のヴィンテージアイテムを販売し始めたのがこの事業のはじまりです。

すべては旅行から始まったんだね!

そこから現行品の北欧雑貨を販売するようになり、世界中の雑貨や食品、アパレルやコスメなど幅広い商品を取り扱うようになります。

既存顧客の価値観・美意識を深く共有して暮らしの中で触れる可能性があるカテゴリを順次事業に加えるという「カテゴリの花束戦略」で事業規模を拡大してきました。

また、ネットショップを訪れて楽しい場所にしたいという思いから、事業開始当初よりブログ記事などの読みものコンテンツを用意しました。

それらが集客や売上を大きく左右する存在へと成長したことで、在庫管理や手数料の課題がある大手ECモールから撤退することにしました。

加えてSNSや冊子までコンテンツ展開を拡大して、現在の広告出稿を最小限にした収益性の高い事業構造が確立されました。

「フィットする暮らし、つくろう」のミッションは創業時から変わっていません。

15年前の事業開始から今日まで一貫して、顧客の「自分らしいと感じ、満足できる暮らし」づくりのお手伝いをしてきました。

皆さまとのつながりを何よりも大切に、喜んでいただけるものをつくり続けられるよう一つずつ実行してきた過程を経て、このライフカルチャープラットフォームは出来上がっています。

今後の注目点

当社のビジネスモデルにおいて、ユーザーは当社の世界観あふれるコンテンツを楽しんでいるうちに購入顧客となります。

商品購入後もコンテンツがお客様と当社との長期的な関係性構築を容易にするため、広告費・販促費をほとんどかけることなく高い利益率で成長を続けることができています。

また、お客様と長期的な関係性を築くことができるプラットフォームなので、LTVが長期で伸長し効率良くビジネスラインを展開できる特長を有しています。

LTVとは?

Life Time Value(ライフタイムバリュー)

一人あるいは一社の顧客が、特定のブランドと取引を始めてから終わりまでの期間内にどれだけの利益をもたらすか算出したもの。

これにより他社が模倣しにくく、主導的に価格を決定する構造を作ることができています。

このプラットフォーム上では、この世界観に親和性のある多様なビジネスラインを展開できることも大きな強みです。

これが「世界観で売る」ってことなんだね!

成長戦略に関しては、当社は一貫してミッションに向かってライフカルチャープラットフォームを磨き続けることで成長していきたいと考えています。

具体的には、次のように考えています。

- 世界観(ライフカルチャー)の体験の中核をなすコンテンツをはじめとするカルチャーアセットに継続的に投資する

- エンゲージメントチャネルと呼んでいるアプリのダウンロードやSNSのフォロワー数を増やして多様なチャネルでユーザーとつながる

- 既存のビジネスラインの拡張、新たなビジネスラインの検討を行っていく

投資家へのメッセージ

当社のミッションを共に追求していく「仲間=ステークホルダー」として株主の皆さまを迎えられることをとても嬉しく思っています。

私たちは、これまで会社を支えてくださるステークホルダーの皆さまと長期的な信頼関係を構築することを最も重要な責務と考えてきました。

新たにステークホルダーの輪に加わって下さる株主の皆さまとも、長期的かつ良好な信頼関係を築いていきたいと考えています。

IR活動に関してはフェア・ディスクロージャー・ルールに基づいて、どんな状況でも事業の重要な情報を迅速かつ正確に、また全ての株主・投資家の皆さまに対して公平に説明責任を果たします。

フェア・ディスクロージャー・ルールとは?

投資家に対して公平な情報開示を行うこと。

証券アナリストなどのステークホルダーに未公表の重要情報を伝える場合(意図的でない場合でも)、速やかにその情報を公表しなければならないというルール。

株主の皆さまと丁寧な対話を続け、皆さまの経営方針・状況へのご評価がどのようなものであるのかを正確に理解し続けられるよう心がけて参ります。

新たに株主の皆さまを仲間にして、ミッションに向かってより力強く向かっていくクラシコムのこれからにご期待いただけたら嬉しいです。

IPO概要・初値予想

まず、クラシコムの初値予想、およびIPO概要について以下の4つを解説していきます。

- IPO評価・初値予想

- 取り扱い証券

- 日程・価格

- 株主構成

同社を購入検討している方は、ご確認ください。

IPO評価・初値予想

IPO評価:B(予想レンジ1.3~1.5倍)

SNSなどで人気を博しているサイトを運営する企業の上場です。

業績はかなり好調に推移しています。

しかし現在の市況は良いとは言えず、売出比率が高いのが懸念点です。

オファリングレシオも30%越えと高くなっています。

これらの点から、IPO評価:B、予想初値レンジ: 1.3~1.5倍と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想の方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事をご覧ください。

取り扱い証券

同社のIPO株を取り扱う証券会社は以下の通りです。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| みずほ証券(共同主) | 57.0% | 381,900株 |

| 三菱UFJモルガン・スタンレー(共同主) | 38.0% | 254,600株 |

| SBI証券 | 1.0% | 6,700株 |

| 楽天証券 | 1.0% | 6,700株 |

| マネックス証券 | 1.0% | 6,700株 |

| 松井証券 | 1.0% | 6,700株 |

| いちよし証券 | 1.0% | 6,700株 |

\ IPO取扱数No.1証券はこちら!/

どの証券会社が良いのか詳しく知りたい方は「IPO投資におすすめの証券会社ランキング」をご覧ください!

日程・価格

IPOの日程は以下のようになっています。

| 抽選申込期間 | 7月20日(水)~7月26日(火) |

| 当選発表日 | 7月27日(水) |

| 購入申込期間 | 7月28日(木)~8月2日(火) |

| 上場日 | 8月5日(金) |

続いて、価格は以下のようになります。

| 仮条件 | 1,340~1,420円 |

| 公募価格 | 1,420円 |

| 初値 | 1,520円 |

大株主

株主の状況は以下のようになっています。

| 株主名 | 比率 |

|---|---|

| 青木 耕平 | 75.50% |

| 佐藤 友子 | 20.00% |

| 青木 祐一郎 | 4.50% |

企業概要

事業内容

クラシコムは、「フィットする暮らしを、つくろう。」を企業理念のもと、現代表取締役の青木 耕平氏と妹の佐藤 友子氏によって設立されました。

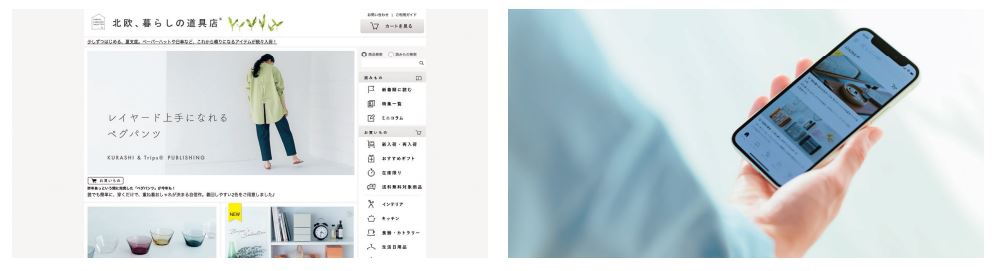

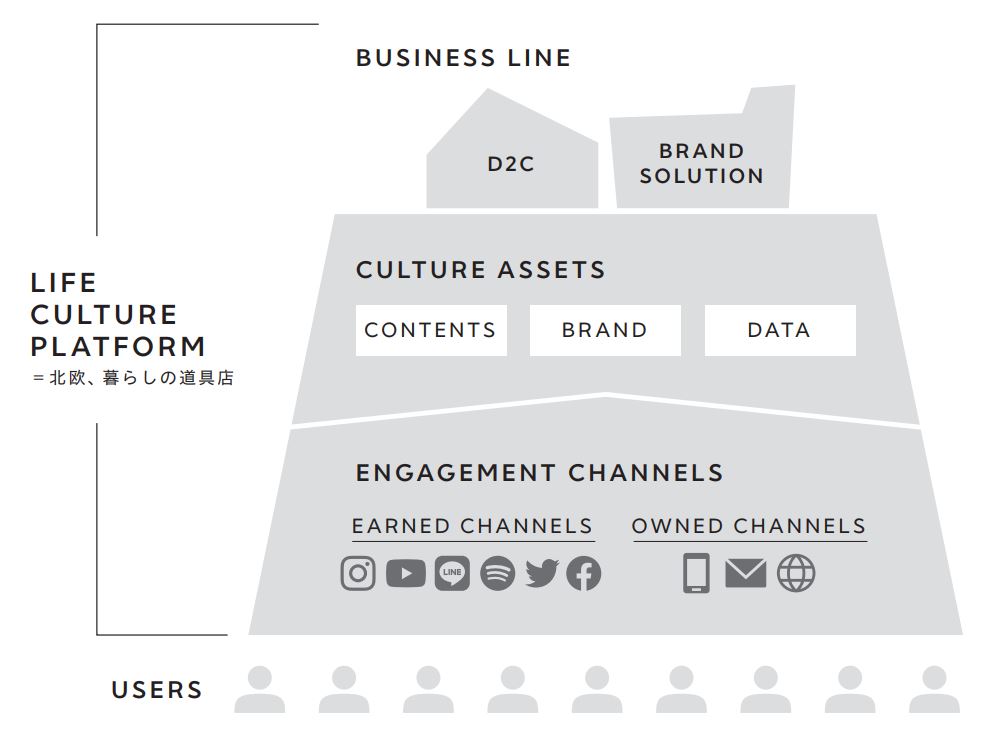

同社は、ECサイト「北欧、暮らしの道具店」を柱としたライフカルチャープラットフォーム事業を展開しています。

ライフカルチャープラットフォーム?

「北欧、暮らしの道具店」は、ヴィンテージの北欧食器等を扱うECサイトから始まりました。

今では「暮らしを自分らしく、美しいものにすること」といった、北欧カルチャーの本質に根ざして作られた多様なコンテンツを提供しています。

このような同社の世界観を「ライフカルチャー」と称し、事業を展開していることに由来しています。

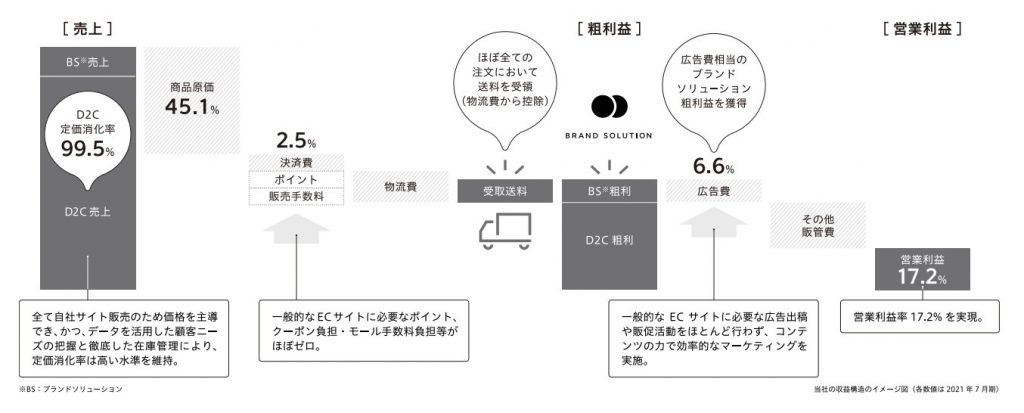

同事業には、2つのビジネスラインがあります。

1つ目はD2C(Direct to Customer)ドメインで、「北欧、暮らしの道具店」の世界観に共感する顧客に対して、暮らしにフィットする商品を販売しています。

アパレル・キッチン・インテリア雑貨などを取り扱っていて、同社オリジナル商品が売上高の約半分を占めているんだワン!

2つ目のビジネスラインは、ブランドソリューションドメインです。

「北欧、暮らしの道具店」の強いブランドとコアな顧客基盤、高い企画制作能力を活用し、多くのクライアント企業ブランドを継続的に支援しています。

例えば、同社スタッフ等が実際にブランドの商品を暮らしに取り入れている様子などを紹介するコンテンツが制作・公開されています。

同社の強みの源泉は、なんといってもコンテンツパブリッシャーという活動にあります。

事業開始以来、ユーザーとのダイレクトな繋がりを大事に、様々な媒体で多様なコンテンツを生み出し発信を続けてきました。

「北欧、暮らしの道具店」の世界観ファンを増やすことにつながるんだね!

ビジネスモデルの特徴として、2つのビジネスラインを「カルチャーアセット」と「エンゲージメントチャネル」が支えています。

「カルチャーアセット」は、生み出されたコンテンツやブランド、データという蓄積された無形資産の集まりです。

これからも継続的に投資し、魅力的な世界観を醸成・拡大することで、事業の成長と収益性の向上を目指しています。

「エンゲージメントチャネル」とはSNSをはじめとした多様なチャネルのことで、これらを通じて同社は利用者と密接につながることが可能になっています。

この「エンゲージメントチャネル」を拡大しアカウント数を最大化することで、潜在顧客群を形成することができます。

クラシコムのIPO投資に興味を持ったら「IPO投資のやり方/始め方は?初心者向けに解説」記事を是非ご覧ください!

決算情報

続いて、同社の決算情報を見ていきましょう。

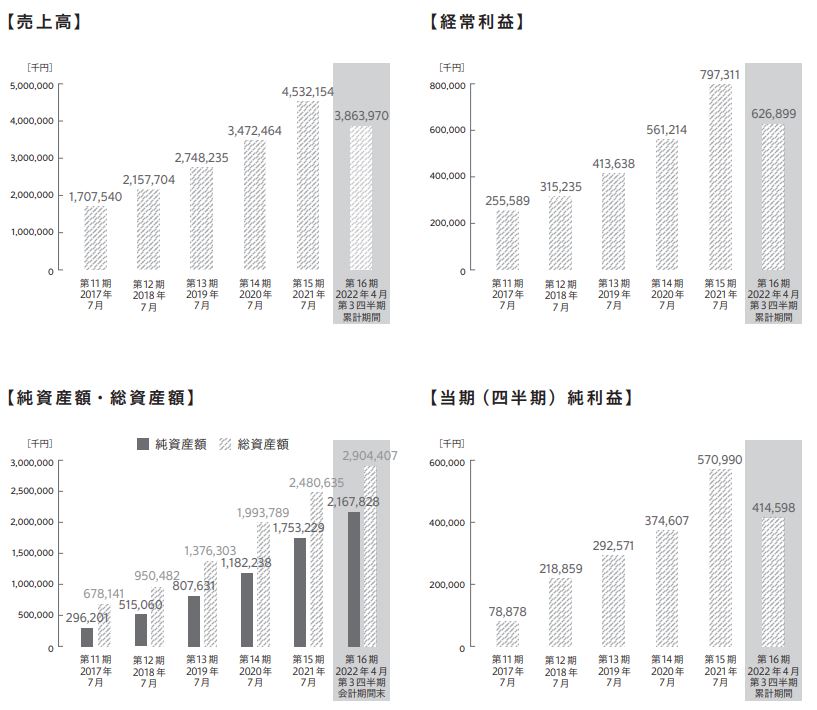

売上高と利益は、ともに右肩上がりで増加しています。

2022年7月期は、売上高が前期比13.6%増の51億円、当期純利益は前期比3.6%減の5.5億円との会社予想です。

新型コロナウイルスによる一時的な巣ごもり需要が落ち着いたことによる反動や、税金費用の計上で当期純利益は下落予想になりました。

それでも、売上高の二桁成長はすごいよね!

同社決算の特徴として、高い利益率と自己資本比率があげられます。

2021年7月期の売上高営業利益率は17.2%で、自己資本比率は70.7%でした。

業界search.comによると売上高営業利益率は、EC業界の中で「BUYMA」を運営するエニグモに次ぐ2位*の高利益率となっています。(*同社は上場前のため、ランキング内の記載なし)

エンゲージメントチャネルを保有するため広告費や販促費が少なく、顧客獲得コストが低いためだワン!

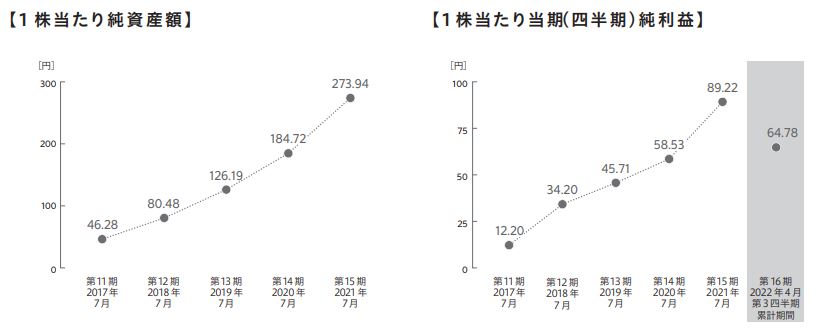

EPSとBPSも増加し続けているね!

2022年7月期の予想EPSは、85.98円と前期と比べ下落する見通しです。

| 想定価格 | 予想PER | 市場・業界平均PER | 北の達人 PER | エニグモ PER |

|---|---|---|---|---|

| 1,420円 | 16.5倍 | 44.0倍 | 61.8倍 | 24.3倍 |

想定価格と予想EPSで算出したPERを、市場・業界平均やEC業界の競合他社と比較しました。

表をみると、比較的割安であると言えるかもしれません。

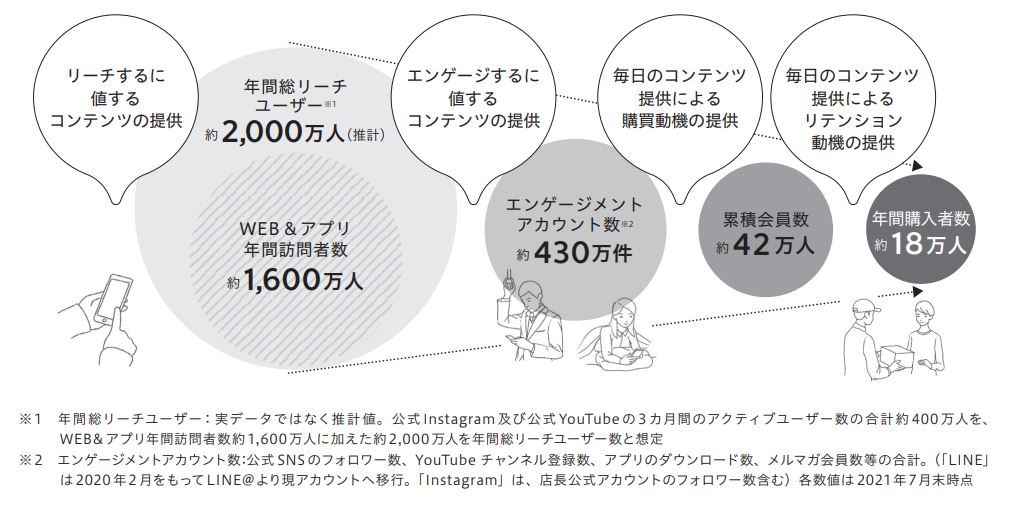

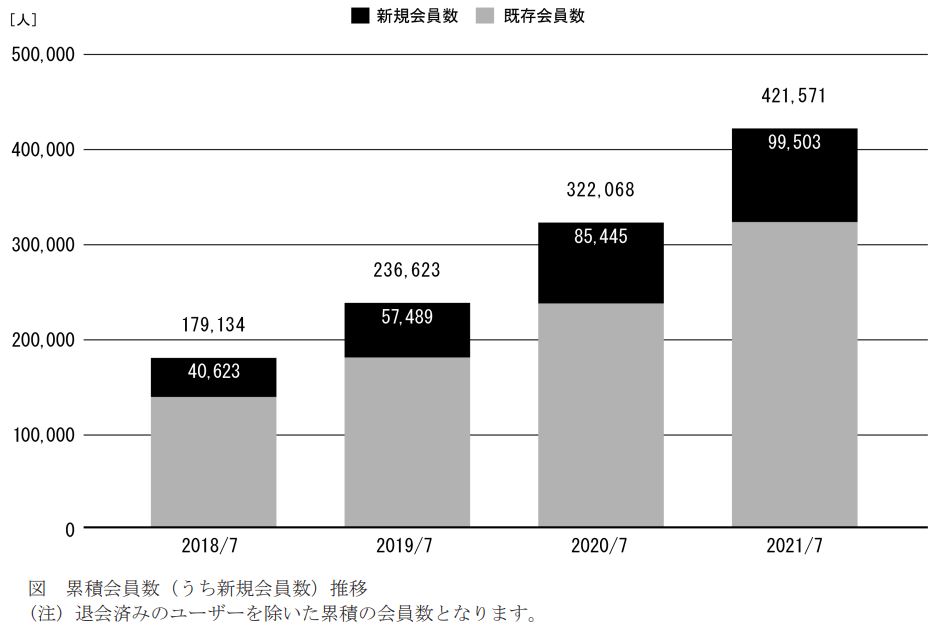

ここで、同社の業績に直結する会員数の推移を見てみましょう。

同社の会員数は右肩上がりで増え続けています。

新規会員の増加ペースも上昇しているね!

また、調達した資金を用いて継続して優秀な人材を採用・育成し、広告宣伝を拡大していくようです。

上場によって、更なる会員数の増加も期待できそうですね。

経営陣

同社の役員は4名おり、その中から抜粋で役員の経歴を紹介します。

代表取締役 青木 耕平

2002年9月 ㈱ジャパンエレベーターサービス 入社

2005年11月 ㈱日本リフツエンジニアリング 入社

2006年2月 エレベーターコミュニケ―ションズ㈱ 共同創業者兼取締役

2006年9月 当社設立 代表取締役(現任)

取締役執行役員 佐藤 友子

2006年9月 当社取締役

2020年11月 当社取締役執行役員ECメディア部部長(現任)

最後に、他の企業の上場スケジュールについて知りたい方は以下のページもご覧下さい。

Podcast

いろはに投資の「ながら学習」は毎週平日に更新しています。

※本記事は2022年7月5日時点の情報を元に作成されています。

※本記事内で紹介されている意見は個人的なものであり、記事の作成者その他紹介企業等の意見を代表するものではありません。

※本記事は情報提供を目的としており、特定の商品や手法を推奨するものではありません。投資に関する意志決定はご自身の判断にてお願い致します。