・500万円貯まったら資産運用した方がいいのかな?

・さらにお金を増やすために行う方法が知りたい。

このような疑問にお応えします。

🔰いろはに結論

- 500万円あるなら資産運用した方が効率よくお金を増やせる可能性が高い

- 500万円で資産運用するには、それ以上の貯金があることが大切

- おすすめの資産運用方法は株式投資・投資信託・不動産投資

預貯金が500万円貯まったら、資産運用をスタートさせるのがおすすめです。

500万円あれば、資産運用の選択肢も広く効率の良い運用もできます。

とはいえ、500万円を本当に資産運用に回してもいいかも悩む方も多いでしょう。

また、資産運用方法はさまざまあるので、どの方法を選べばいいのかも悩むものですね。

そこで、この記事では500万円で投資する効果やおすすめの資産運用方法を分かりやすく解説します。

\まずは診断/

あなたにぴったりの資産運用はどれ?

「いろはに診断」で10秒チェック!

資産運用は初めてですか?

500万円なら不動産投資や株式投資などを組み合わせるのもおすすめだよ!

不動産投資を始めるのであれば、JPリターンズなどプロに相談するのがおすすめです。

【結論】貯金500万円あるなら運用しよう

貯金が500万円貯まったら資産運用を検討しだす人も多いでしょう。

とはいえ、資産運用して効率よくお金を増やしたいと思うものの、せっかく貯めたお金を資産運用に回すのに躊躇する人も少なくありません。

そのまま貯金し続けるのと資産運用のどちらにするか、判断に迷うものです。

結論から言えば、貯金するよりも資産運用をおすすめします。

単に資産運用といっても方法がいくつかあるので、ざっと種類を知りたい方は以下の記事をどうぞ。

運用による効果

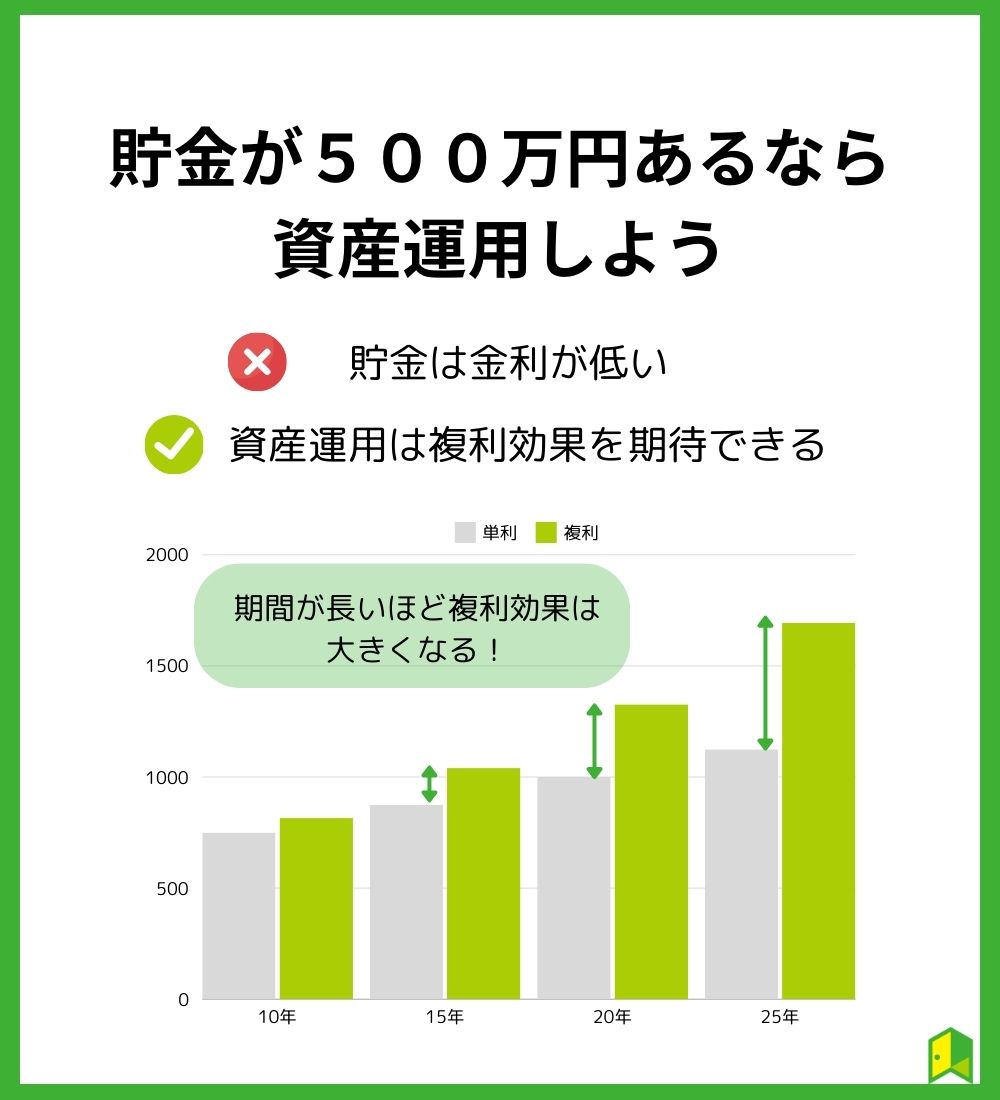

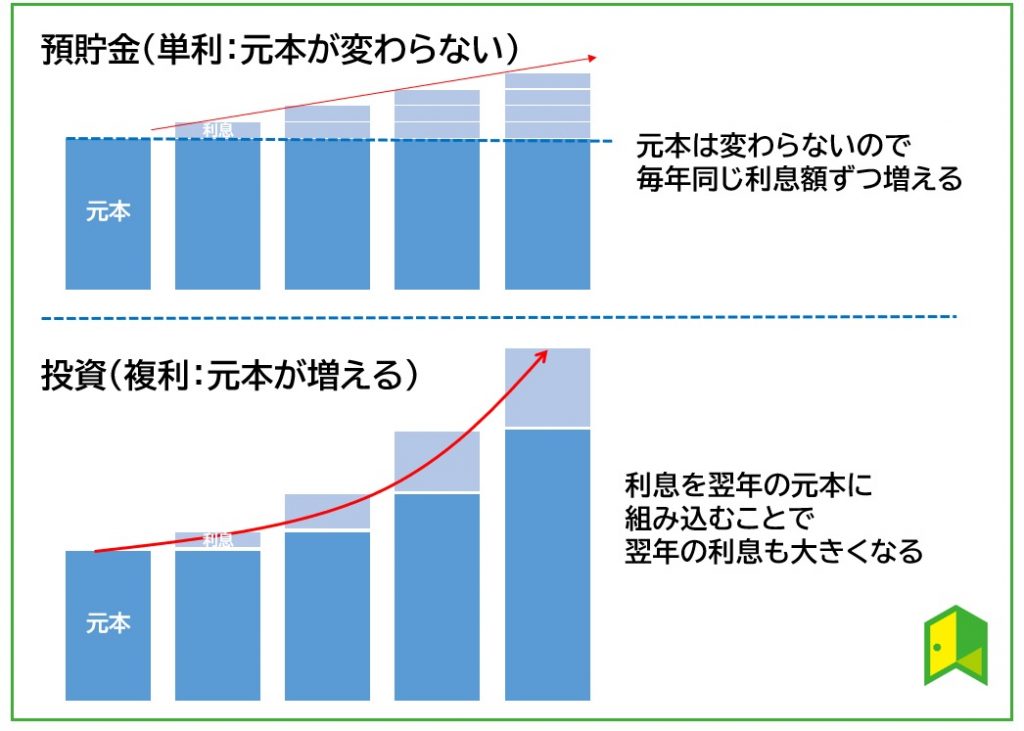

資産運用に回す大きなメリットが、複利効果で効率よくお金を増やすことができるという点です。

複利効果とは

利益で利益を生み出す効果

利益を再投資することで雪だるま式に資産が増えることを言う

例えば、貯金500万円を10年「貯金する場合」と「投資する場合」を見ていきましょう。

2023年6月時点のみずほ銀行のスーパー定期の場合、300万円以上での金利は0.002%です。

この金利で10年貯金した場合、満期時に受け取れる利息は1,000円になります。

ここから20.315%の税金が差し引かれるので、最終的な利息は797円になるのです。

797円しか増えないんだ…

一方、年利回り5%で10年運用した場合、10年後には814.4万円になります。

| 年数 | 元本+運用益 |

|---|---|

| 1年目 | 5,250,000円 |

| 2年目 | 5,512,500円 |

| 3年目 | 5,788,125円 |

| 4年目 | 6,077,531円 |

| 5年目 | 6,381,408円 |

| 6年目 | 6,700,478円 |

| 7年目 | 7,035,502円 |

| 8年目 | 7,387,277円 |

| 9年目 | 7,756,641円 |

| 10年目 | 8,144,473円 |

500万円が年利5.0%で1年運用すれば、1年後には25万円の利益になります。

2年目は525万円が元本となるので、運用できる額が上がり利益もより大きくなるのです。

これを10年繰り返すので、10年後には+300万円以上になっています。

預貯金でも複利にできるけど、いまは金利が低いから運用したほうがいいね!

投資は長期間取り組むことで複利効果がより発揮できます。

超低金利と言われる現在では、貯金し続けても大きな額にはならないものです。

老後資産形成など長期の資産形成を検討しているなら、運用することで効率よく資産形成できるでしょう。

ただし、投資にはリスクがあるから投資先は慎重に判断する必要があるんだワン!

500万円運用するために必要な貯金額

貯金が500万円あるからと言って、すべてを運用に回すのはおすすめできません。

資産運用は余剰資金でするのが基本です。

今は収入が安定していても、将来独立や転職・会社の業績悪化・自身の病気やケガなどで収入が減る可能性はゼロではありません。

子供の出産・進学などで支出が大きく増える可能もあるでしょう。

また、投資は絶対に成功するという保証はないワン!

預貯金をすべて投資に回して失敗してしまうと、投資方法によっては生活に大きな支障が出る恐れもあります。

投資種類によってはすぐに運用期間中は現金化できないものもあり、資金が必要な時に対応できない可能性もあります。

将来何があるか分からないため、ある程度の現金は持っておくことが大切です。

余剰資金はいくら必要?

余剰資金の目安:預貯金から生活費×半年~1年分ほどを差し引いた額

例えば、生活費として月30万円必要なのであれば、180万円~360万円程は手元に残しておきたいところです。

貯金500万円で運用するなら、実際に運用に回せるのは200万円ほど。

反対に500万円を運用したいなら、現預金で700万円~900万円程あれば安心して資産運用できるでしょう。

また、投資にお金を回す前には保険の見直しもしておくと安心できるでしょう。

目標としたい利回り

ちなみに、利回りとは、投資金額に対する利益の割合のことをいいます。

資産運用する際には、利回りについて理解することが大切です。

初心者の場合、利回り5%を一つの目安にするとよいでしょう。

投資の神様と呼ばれるウォーレンバフェットは、50年間の平均利回りが約20%と言われています。

有名な投資家でも、20%くらいなんだね…

これから投資を始めたいという方は、上記を事実として受け止めたうえで、現実的な数値を設定することが大切だといえるでしょう。

高い利回りを目指したほうがいいんじゃない?

利回りが高い投資の方が良いように思えますが、基本的に利回りが高い投資はリスクも大きくなるものです。

投資のリターンとリスクの関係は「ハイリスク・ハイリターン」か「ローリスク・ローリターン」が基本となります。

高い利回りを目指して運用すると、損失が出た際のダメージも大きくなるのです。

利回りは投資の方法によって大きく異なります。

資産運用の目標額や許容できるリスクによって最適な投資方法を選ぶようにしましょう。

500万円を1000万円にするのにかかる期間は?

仮に500万円を年5%で運用した場合、13年目で1,000万円を超えることが可能です。

利回りごとの必要期間は次のようになります。

| 利回り | 必要期間 |

|---|---|

| 3% | 23年2ヵ月 |

| 4% | 17年5カ月 |

| 5% | 13年11ヵ月 |

| 6% | 11年7ヵ月 |

| 7% | 10年0ヵ月 |

ただし、運用期間中の利回りは常に変動するので注意しましょう。

具体的にはどのように運用したらいいのかな?

以下では、500万円でのおすすめの運用方法として、次の3つを紹介します。

500万円のおすすめの運用法1:株式投資

代表的な投資といえる株式投資。

株式投資とは、企業が発行する株式を購入する資産運用方法です。

株式投資のメリットには、次の3つが挙げられます。

それぞれ詳しく見ていきましょう。

売買差益と配当金・株主優待を狙える

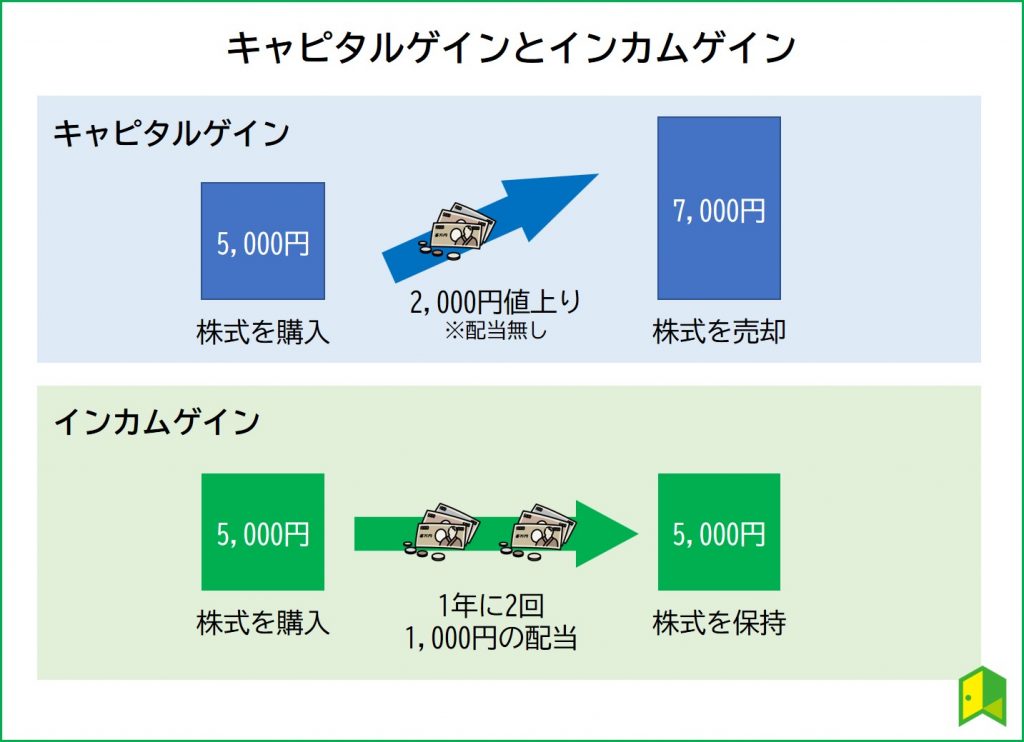

株式投資で得られる利益は、「売買差益」と「配当金」の2種類です。

売買差益とは、購入した時の価格よりも高い価格で売却した時の差額のことです。

また、配当金は、会社の利益に応じて企業が株主に配当するお金のことを言います。

売買差益はキャピタルゲイン、配当金はインカムゲインとも言われるよ!

企業の成長性を見極めて購入し、売買することで大きな利益を狙うことが可能です。

しかし、売買はある程度投資経験が必要になるので、いきなり初心者が取り組むのは難しいでしょう。

配当金を目的とするなら、株式を保有するだけで得られるのでコツコツ投資したい人にもおすすめです。

株主優待で日々の暮らしが節約できる!?

また、株式を保有する魅力に株主優待があります。

株主優待とは

企業が株主に対して商品やサービス・割引券などの優待品を贈る制度。

詳細は「【少額】おすすめ株主優待10選【10万円以下・5万円以下】」の記事もご覧下さい。

株主優待を目的として株式を保有する人も珍しくありません。

保有しているだけで、配当金+優待を受けられるのは嬉しいね!

ただし、株主優待には保有期間や保有株数などの条件があるので、優待を受けたい場合は条件を確認することが大切です。

すべての企業が株主優待を設けているわけではない点にも、注意しましょう。

株式投資の始め方については、「【完全版】初心者向け株式投資の始め方・買い方を画像付きで解説!キャピタルゲインとインカムゲインはどっちが良い?」の記事で解説しています。

IPO投資でハイリターンを狙うことも可能

IPO投資とは、新規上場企業の株式を上場前に購入し、上場時に売却して利益を得る方法です。

上場時に値上がりする企業が多いんだよ!

新規上場できる企業は、基本的に厳しい条件をクリアし今後の成長が見込める企業です。

また、IPOは企業の資金調達のために行われるので、上場前の公募価格は安くなる傾向があり、反対に上場時の初値は買い注文が入ることで高くなります。

企業によっては公募価格の数倍というケースもあり、ハイリターンを狙いやすい投資でもあるのです。

IPO投資でどれくらい儲かるの?

以下はIPO投資の結果の一例です。

初値が5倍になった企業もあるんだね!

ただし、IPO投資は人気が高く、倍率も上がってしまうためなかなか投資できないというデメリットもあります。

証券会社によってIPO投資できる企業や投資枠・抽選方法が異なるので、注意しましょう。

複数の証券会社で口座を開設しておけばIPO投資できる可能性が高くなるんだワン!

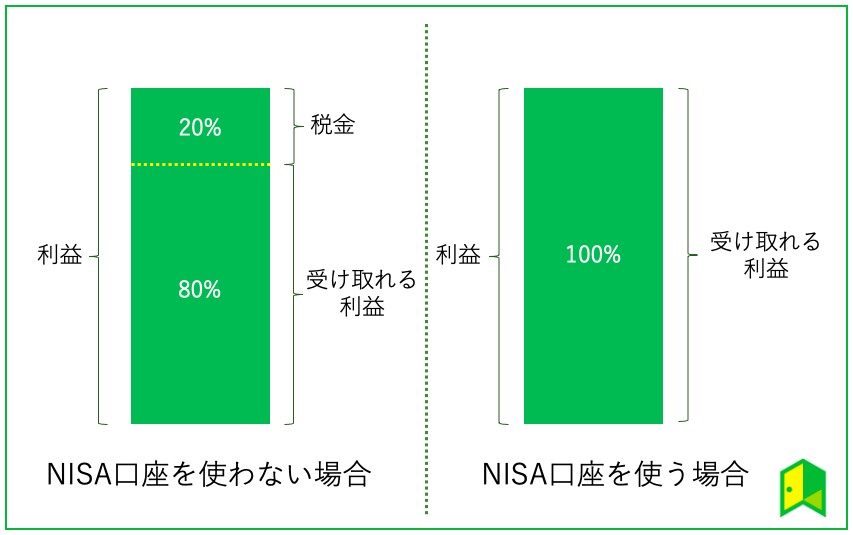

NISAを活用して非課税にできる

NISAとは、国による投資の税制優遇措置のことをいいます。

通常投資の利益には、20.315%の税金がかかります。

しかし、NISAでは投資益にかかる税金を恒久的に非課税にできるのです。

例えば、利回り5%で100万円を運用すると、1年後の利益は5万円です。

5万円の利益に20.315%が課税されると約10,200円が差し引かれるので、手元に残るのは4万円を切ってしまいます。

NISAならこの税金は掛かりません。

税金がかからない分を再投資に回すことで、複利効果で効率よく資産形成できるでしょう。

新NISAの開始でより使いやすく!

NISAは2024年から新制度に移行しました。

旧NISAと異なり、つみたて投資枠と成長投資枠の2枠を併用できるため、運用の自由度が高まって便利になっています。

新NISAについては、以下の記事にて詳しく解説しているので、あわせてご覧ください。

あわせて読みたい

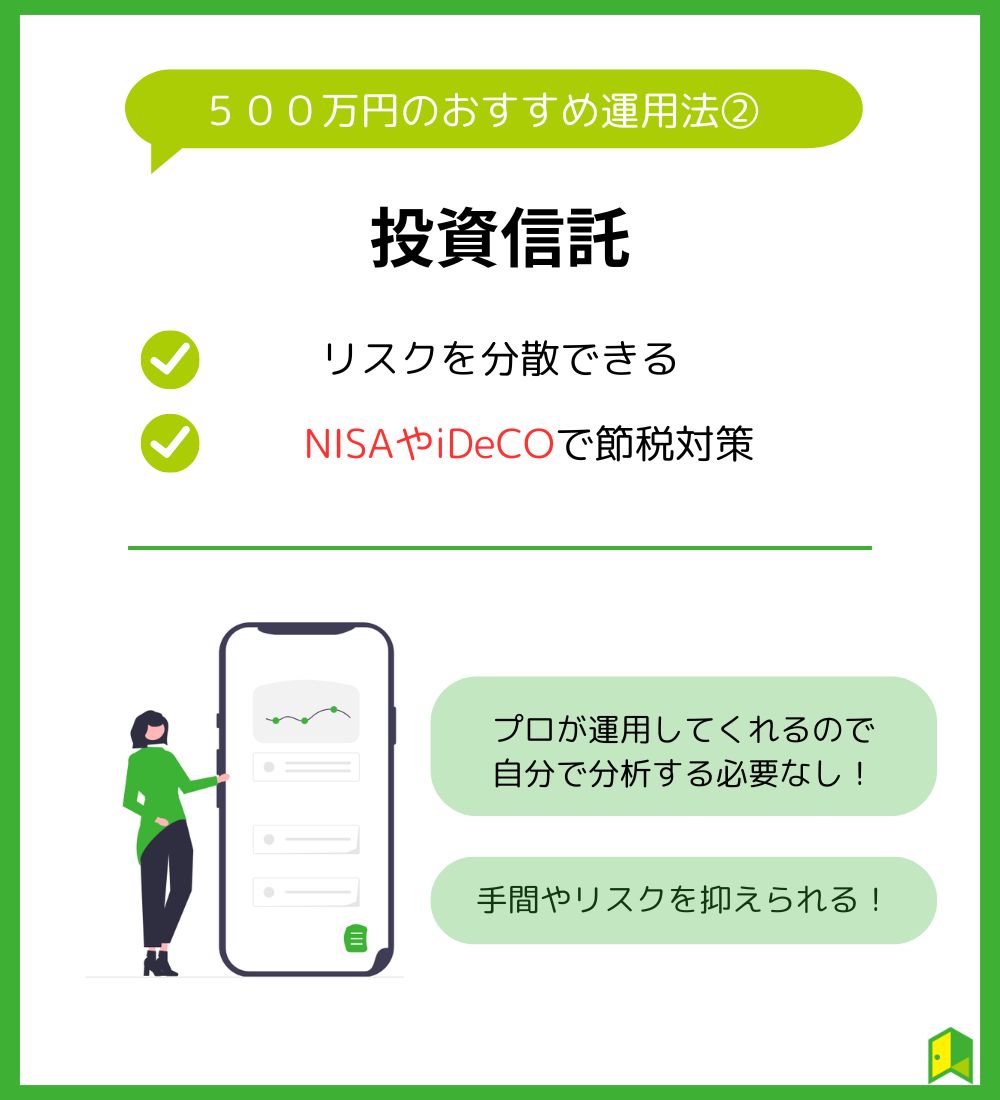

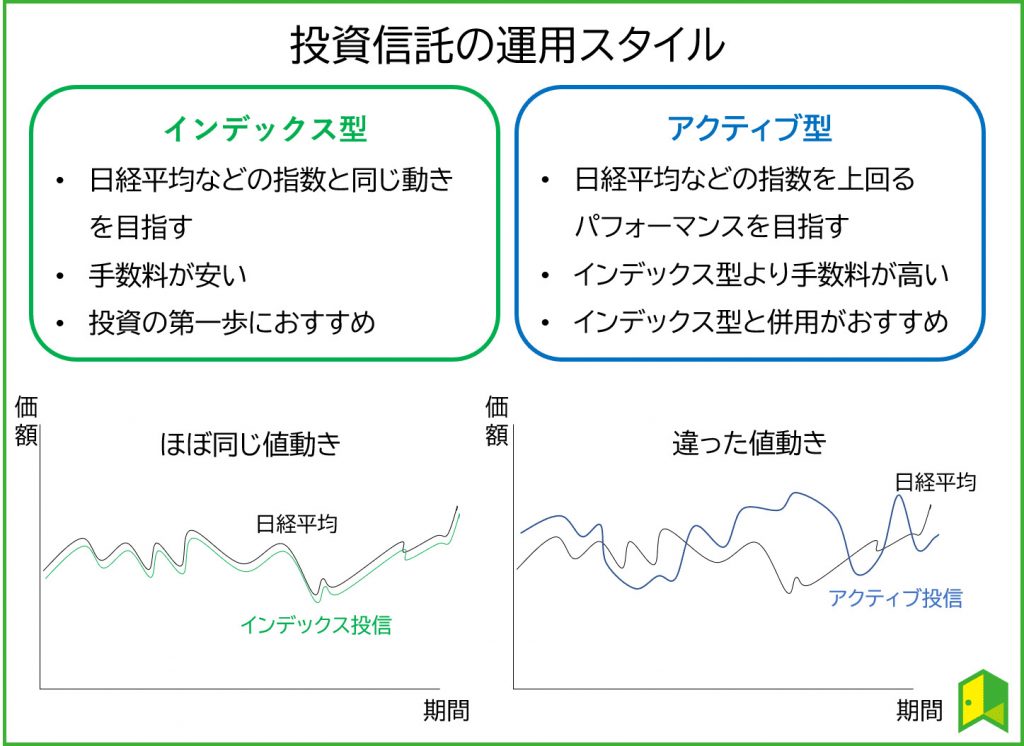

500万円のおすすめの運用法2:投資信託

株式投資の売買にハードルの高さを感じている人におすすめなのが、投資信託です。

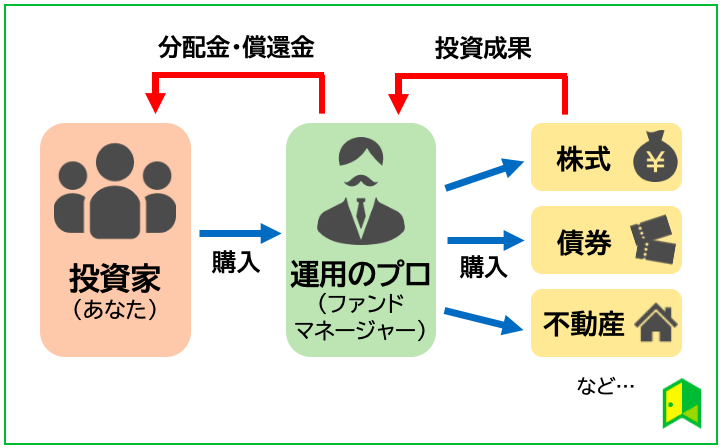

投資信託とは、投資家から集めた資金を元にプロが運用し、運用結果に合わせた分配金を得る投資方法のことを言います。

投資信託なら、運用はプロがしてくれるので、売買のタイミングを見極めるなどの手間は必要ありません。

投資後はほったらかしにできるよ!

手間がかからず投資経験も必要ないので、初心者にもおすすめです。

投資信託には他にも次のような魅力もあります。

それぞれ見ていきましょう。

リスクを分散できる

投資信託は、一つの商品の中に株式やREIT・債権などさまざまな金融商品が含まれます。

例えば、投資信託の中でも人気の高い「eMAXIS Slim 米国株式(S&P500)」は、アメリカの代表的な株式指数S&P500に連動するように設定されたファンドです。

S&P500には、アップルやマイクロソフト・Amazonなどのアメリカの代表的な大企業が組み入れられているので、連動する投資信託に投資するだけでこれらの企業に投資するのと同じような効果を得られます。

組み込まれる商品や地域はファンドによって異なりますが、プロが厳選しています。

投資信託一つに投資することで、さまざまな投資先に投資できリスク分散ができるのです。

NISAやiDeCoで節税対策できる

投資信託で投資するなら、NISAのつみたて投資枠やiDeCoでの投資を検討するのをおすすめします。

NISAのつみたて投資枠では年間120万円、生涯で1800万円まで恒久的に非課税にできます。

投資できる商品は金融庁の基準をクリアした投資信託になるので、リスクを抑えて資産形成したい人に適しているでしょう。

以下は、NISAのつみたて投資枠で運用した場合のシミュレーションです。(経費率は0.2%で計算)

つみたてシミュレーション

※信託報酬:0.2%

想定年利で、毎月均等に投資し続けた場合を仮定しています。 実際には、投資信託の年利(運用益)は変動いたしますので、あらかじめご留意ください。

2024年以降のNISA制度では年間360万円、生涯で1,800万円までの投資額(元本)に対する利益が無期限で非課税となります。

本シミュレーションは、将来の運用成果を約束するものではなく、特定の金融商品の取引を推奨し、勧誘するものでもありません。情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

また、iDeCoとは国の私的年金制度のことを言います。

毎月掛け金を拠出して運用することで、60歳以降に元本と運用益を受け取れます。

iDeCoもNISA同様に、投資の利益は非課税になります。

さらに、毎月の掛け金が所得から控除できるなどの節税効果もあるので、老後に備えて資産形成したい人におすすめです。

ただし、60歳までは元本及び運用益の引き出しができない点には注意が必要です。

NISAとiDeCoは併用できるから組み合わせるのもおすすめだワン!

iDeCoについては、以下の記事にて詳しく解説しているので、あわせてご覧ください。

あわせて読みたい

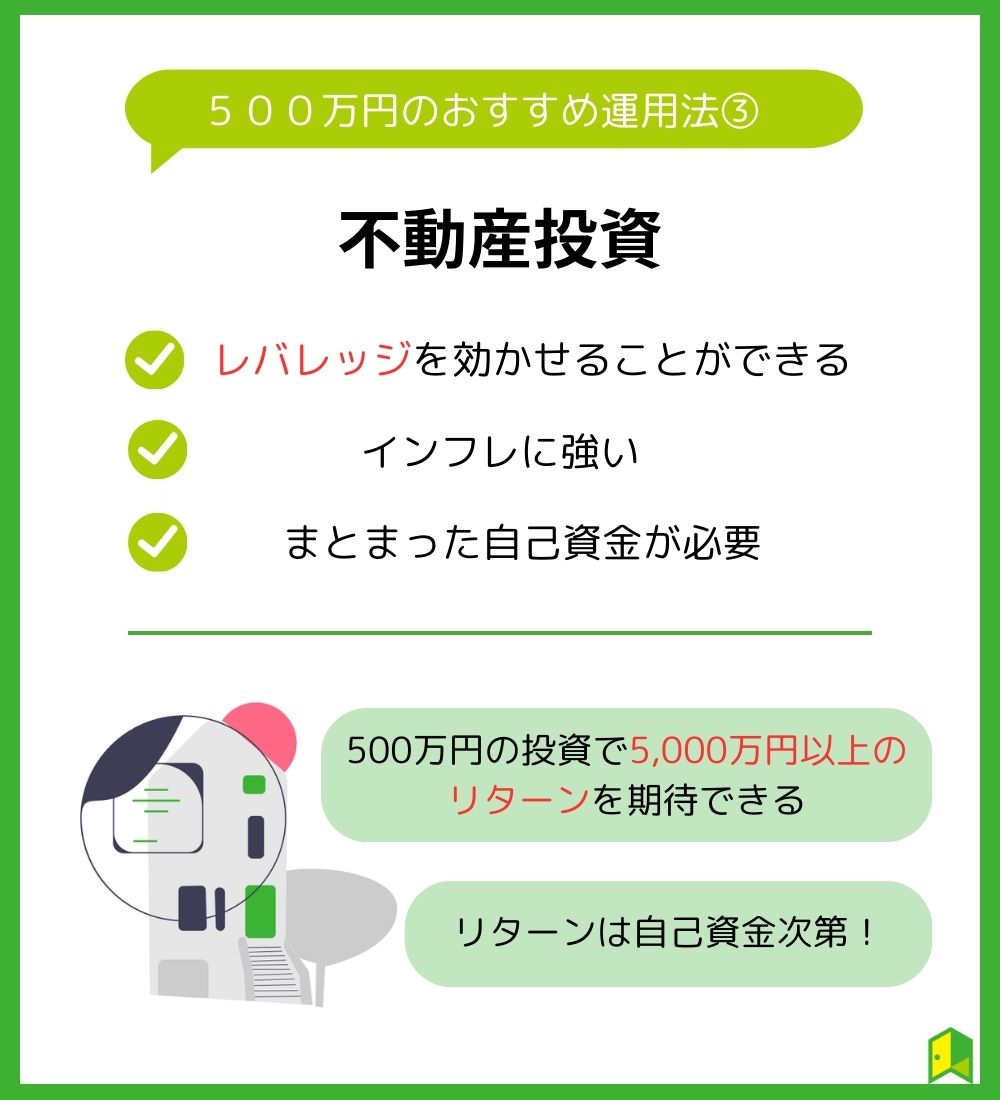

500万円のおすすめの運用法3:不動産投資

不動産投資とは、不動産を購入し貸し出すことで家賃収入を得る投資方法です。

また、売却して売却益も狙えます。

不動産投資は、管理会社に管理を委託できるので投資の手間がかからないというメリットがあります。

日中忙しい人でも投資に取り組みやすいため、サラリーマンでも取り組みやすいといった特徴があるのです。

500万円の運用で不動産投資をおすすめする理由には、次の3つがあります。

それぞれ見ていきましょう。

始めるにはまとまった自己資金が必要

不動産投資では、不動産を購入する必要があります。

基本的にはローンを組んで投資することになりますが、ローンを組むにも頭金を要求する金融機関が多いでしょう。

自己資金を頭金に充てることで、借入額を抑えられ毎月の返済額を少なくでき、収支をプラスにしやすくなるというメリットもあります。

また、自己資金を貯えられているということは、不動産投資への本気度や資金力・経営能力の証明にもつながり、ローン審査に有利に働くものです。

不動産投資では、運用期間中の物件の修繕費などが突発的に発生することもあり、自己資金が無ければ物件の維持管理に対応できなくなる恐れもあるでしょう。

自己資金があることで、不動産投資も安心して取り組みやすくなるね。

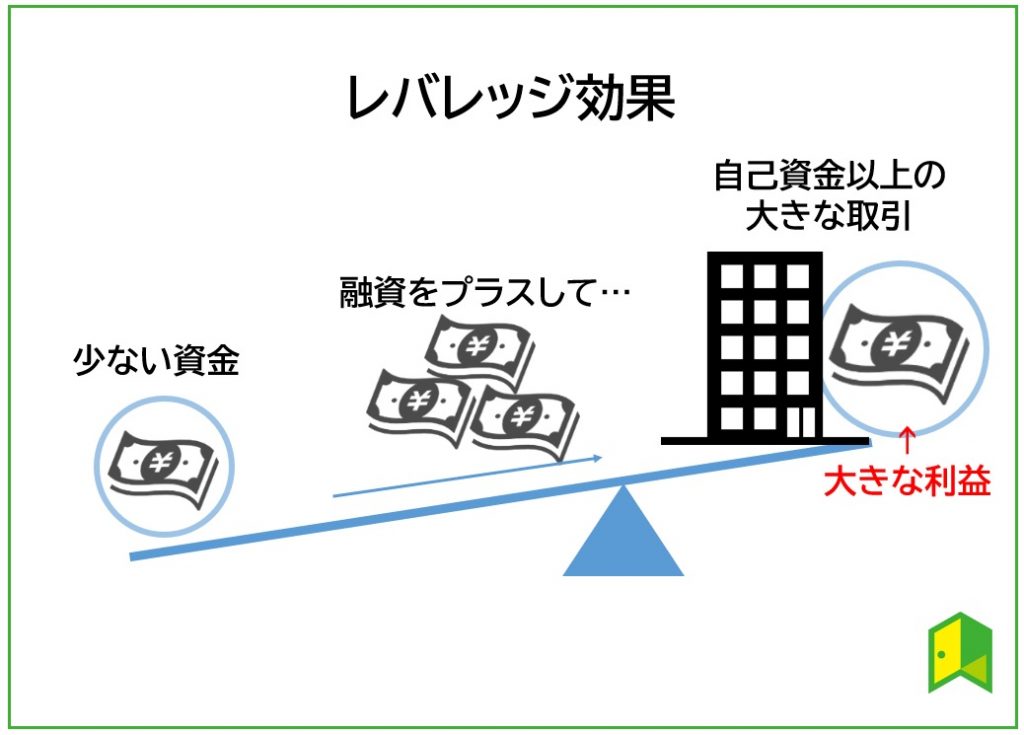

レバレッジを効かせることができる

不動産投資の魅力にレバレッジを効かせられるという点があります。

レバレッジ効果とは

少ない資金で大きな利益をえる「テコの原理」のこと

不動産投資の場合、物件を担保に金融機関から借入することで自己資金以上の物件に投資できるというメリットがあります。

自己資金以上の物件に投資することで、リターンも多くできるでしょう。

レバレッジを上手に効かせれば、ローン返済額を差し引いても手元により多くのお金が残るんだワン!

インフレに強い

不動産はインフレに強い資産と呼ばれています。

インフレに強い理由として次のことが挙げられます。

- インフレ時でも不動産の価値は大きく損なわれない

- モノの値段が上がることで家賃を高く設定できる

- お金の価値が下がることでローンは実質的に目減りする

他の投資と組み合わせて不動産投資することで、インフレへのリスクヘッジができるでしょう。

不動産投資を検討しているなら、不動産会社選びが重要なポイントになります。

JPリターンズなら、資産価値の落ちにくい厳選した不動産に投資できるだけでなく、相談から売却までの長期に渡る投資を一括でサポートしてくれるので初心者にもおすすめです。

500万円の資産運用に関するよくある質問

最後に、500万円の資産運用に関するよくある質問を見ていきましょう。

500万円の資産運用でインデックス投資はおすすめ?

インデックス投資とは、株式指数など特定の指数に連動した成果を目指す投資信託のことを言います。

インデックス投資なら、有名な指数に連動するファンドあれば値動きも分かりやすく、リスク分散もできるので、初心者にもおすすめです。

また、インデックス投資を積立ですることで、ドルコスト平均法を実践できリターンを大きくすることも目指せます。

ドルコスト平均法とは

定期的に一定額を投資することで購入額を平均化でき、価格変動リスクを抑える方法

投資額が一定だから高い時に少なく買い・安い時に多く買うことになり、投資全体での購入額を一定にできるんだワン!

500万円で起業できる?

業種にもよりますが、500万円あれば起業は可能です。

しかし、起業するには詳細な事業計画を元に入念に準備する必要があります。

500万円での起業を目指しているなら、不動産投資を始めて法人化するのもおすすめです。

所得によっては法人化することで節税も期待できるので、検討してみるとよいでしょう。

あわせて読みたい

【まとめ】500万円の資産運用法でおすすめなのは不動産投資

500万円の資産運用についてよくわかったよ!まずは不動産投資から始めてみるね!

最後にこの記事の重要なポイントをまとめます。

- 500万円あるなら資産運用した方が効率よくお金を増やせる可能性が高い

- 500万円で資産運用するにはそれ以上の貯金があることが大切

- おすすめの資産運用方法は株式投資・投資信託・不動産投資

資産運用は一つに絞るのではなく、組み合わせることで効率よく投資できるだけでなく、リスク分散も可能です。

中でも不動産投資は、インフレ時に有利に働く投資でもあるので、資産形成に組み込むことをおすすめします。

不動産投資を検討しているなら、まずはJPリターンズでの無料相談から始めてみるとよいでしょう。

はじめての投資を成功させるなら必見!

いろはにマネーの無料会員になると、投資基礎のノウハウをメールマガジンで受け取れます。

最低限知っておきたい用語や注目すべき指標など、運用中に気になるテーマを随時配信。

メールアドレスだけで簡単に無料登録できますので、ぜひご利用ください。

[signup-form]