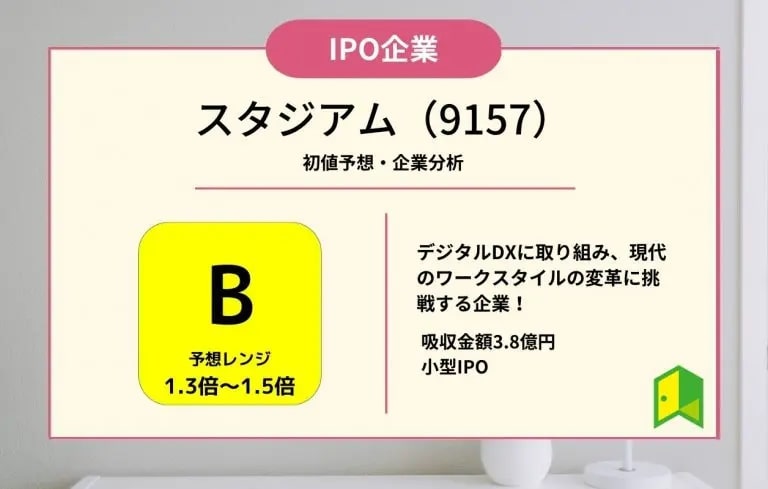

今回はIPO企業の中から、4月26日に東証グロースに上場予定のスタジアム(9157)をご紹介します。(同日は「Ridge-i」が上場予定です。)

同社は、4月26日に上場予定でしたが、4月21日に上場中止が発表されました。

「東京証券取引所グロース市場への上場に伴う募集株式発行及び株式売出しにつきまして、確認すべき事項が発生し、2023年4月21日開催の当社取締役会において、当該事項の確認に時間を要するものと判断した」との理由です。

上場手続きの再開時期については、「当該確認の結果を踏まえて状況を見極め たうえで、総合的に判断する予定」とのことです。

スタジアムは、デジタルソリューション事業を中心に事業を展開している企業です。

想定時価総額は22.3億円で、サービス業の小型IPO案件となっています。

※上場後、企業様へインタビューを実施できた際に、企業からのメッセージを掲載致します。

スタジアムのIPO基本情報

ここでは上場日や、いろはに投資独自の初値予想を見てみましょう。

| 上場日 | 4月26日(水) |

| いろはに投資独自の初値予想 | B(1.3~1.5倍) ※想定価格2,220円の1.3~1.5倍の2,886~3,330円 |

| 企業Webサイト | https://stadium.co.jp/ |

| 取り扱い証券 | SBI証券(主幹事)、SMBC日興証券(副)、 岩井コスモ証券 、松井証券 など |

IPO取り扱い数No.1のSBI証券が主幹事だよ!

スタジアムのIPO日程と価格

IPOの日程と価格は次のようになっています。

※発表次第更新しています。

| 想定価格 | 2,220円 |

| 仮条件 | 2,370円~2,570円 |

| ブックビルディング期間 | 4月10日(月)~ 4月14日(金) |

| 当選発表日 | 4月17日(月) |

| 公開価格 | 2,570円 |

| 申込期間 | 4月18日(火)~4月21日(金) |

| 上場日 | 上場中止 |

| 初値 | 上場中止 |

スタジアムのIPO初値予想

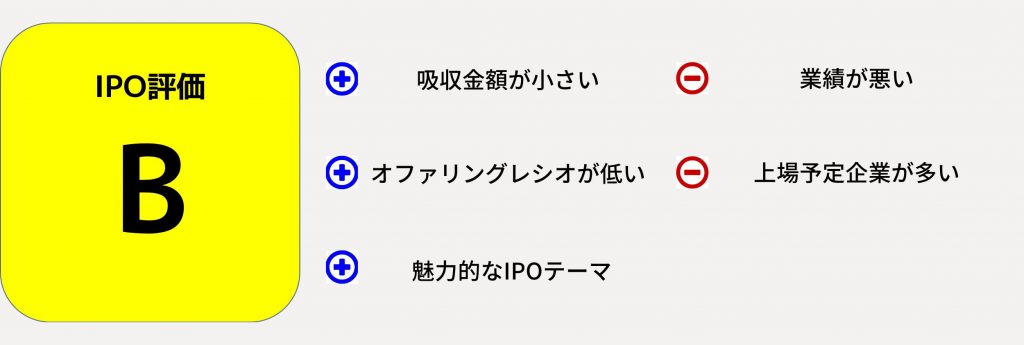

採用・営業領域のDXサービスを取り扱っている点、売上高は順調に増加している点からIPOの中で注目が集まるでしょう。

想定時価総額(22.3億円)、吸収金額(3.8億円)ともに小さく、SBI証券が主幹事ということもあり初値は上がりやすいと考えられます。

一方で、同日に「 Ridge-i 」が上場するため、買いが集まりにくい可能性があります。

これらの点から、IPO評価: B(予想レンジ1.3倍~1.5倍= 2,886~3,330円)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事で解説しています。

また、IPO初値・騰落率結果一覧では直近のIPOデータを掲載しています。

スタジアムの主幹事・幹事証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| SBI証券 (主) | 77.50% | 77,500株 |

| SMBC日興証券 | 7.50% | 7,500株 |

| 岩井コスモ証券 | 3.00% | 3,000株 |

| FFG証券 | 3.00% | 3,000株 |

| 極東証券 | 3.00% | 3,000株 |

| 東海東京証券 | 3.00% | 3,000株 |

| 松井証券 | 3.00% | 3,000株 |

大株主情報

大株主は以下のようになっています。

筆頭株主の「太田 靖宏 」氏はスタジアムの社長であり、第3位の株式会社ファミリースタジアムの代表も務めています。

また、VC比率は約38%と少し高くなっています。

| 株主名 | 比率 |

|---|---|

| 太田 靖宏 | 32.05% |

| ジャフコSV5共有投資事業有限責 任組合 | 17.19% |

| 株式会社ファミリースタジアム | 10.10% |

| 児玉 尚彦 | 5.05% |

| ドコモ・イノベーションファンド2 号投資事業有限責任組合 | 4.46% |

| GMО GFF投資事業有限責任組 合 | 3.61% |

| 合同会社RSPファンド6号 | 3.61% |

| 間渕 紀彦 | 3.24% |

| ジャフコSV5スター投資事業 有限責任組合 | 3.08% |

| 石川 兼 | 2.23% |

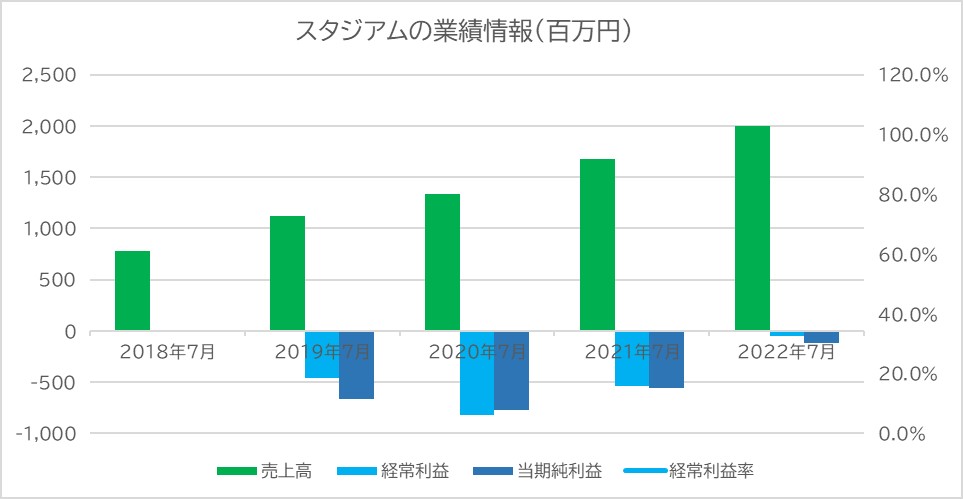

スタジアムの業績情報

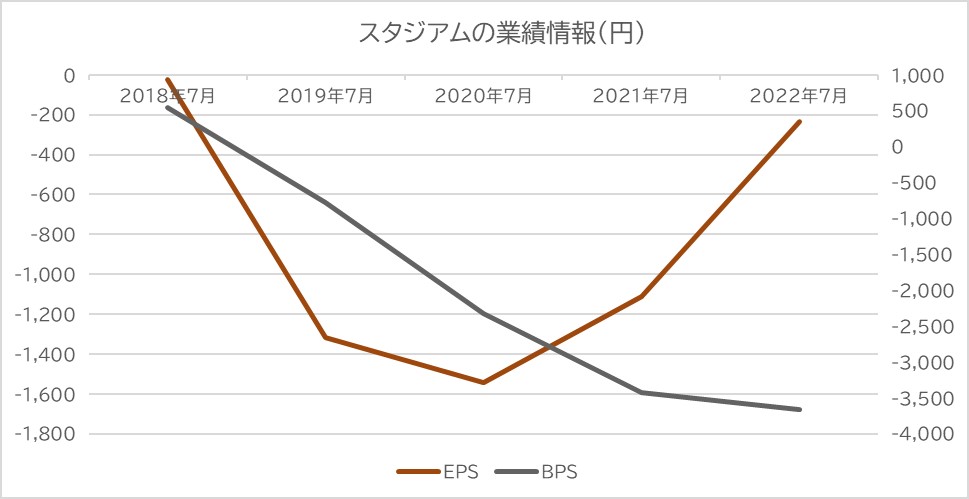

| 決算期 | 2018年7月 | 2019年7月 | 2020年7月 | 2021年7月 | 2022年7月 |

|---|---|---|---|---|---|

| 売上高 | 782 | 1,118 | 1,339 | 1,674 | 1,995 |

| 成長率 | ー | +43.0% | +19.8% | +25.0% | +19.2% |

| 経常利益 | -12 | -462 | -820 | -537 | -51 |

| 成長率 | ー | ー | ー | ー | ー |

| 経常利益率 | ー | ー | ー | ー | ー |

| 当期純利益 | -11 | -659 | -771 | -555 | -117 |

| 成長率 | ー | ー | ー | ー | ー |

| EPS | -22.80 | -1,318.02 | -1,543.99 | -1,111.52 | -234.99 |

| BPS | 541.48 | -776.54 | -2,320.53 | -3,432.05 | -3,667.05 |

売上高は年率20%程成長していますが、利益は赤字となっています。

22年7月期は福岡拠点を拡大し、インサイドセールス専門の組織を立ち上げる等、販路拡大を図りました。

また、費用対効果を重視した費用削減施策を実施した結果、赤字は5億37百万円→51百万円まで縮小しました。

23年7月期は2Q時点で1億98百万円の黒字に転換しているよ!

EPSは回復傾向にありますが、BPSはマイナス傾向です。

上場後、いかに利益を創出できるかに注目です。

スタジアムの事業内容

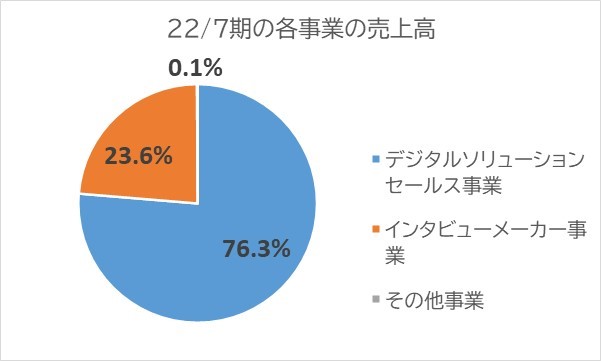

スタジアムは以下の3事業を展開しています。

- デジタルソリューションセールス事業

顧客企業の営業戦略及び戦術の考案から営業活動の実施の請け負いまでを一貫して支援するサービス「SALES PARTNERS」を提供。 - インタビューメーカー事業

採用面接特化型システム「インタビューメーカー」の開発・提供、就職・採用活動を支援するソリューションを提供する「プロフェッショナルサービス」を展開。 - その他事業

Handy事業とトレキャン事業を運営。

同社は、「未来のワークスタイルを変える」をコンセプトに、デジタルソリューションセールス事業に力を入れています。

デジタルソリューションセールス事業が約75%も占めているんだ!

それぞれの事業について、詳しく見ていきましょう。

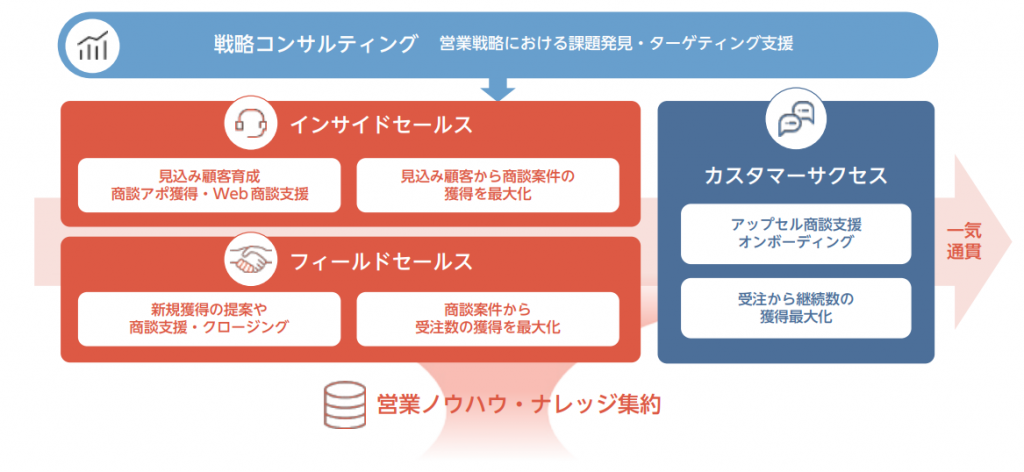

デジタルソリューションセールス事業

デジタルソリューションセールス事業では、顧客企業の営業戦略の考案から、営業活動の実施の請け負いまでを一貫して支援する「SALES PARTNERS」サービスを提供しています。

「SALES PARTNERS」の特徴は、営業プロセスを区切ることによる専門性の高いアプローチだよ!

営業プロセスを区切り、それぞれの営業チームは専任の最低3名から構成されています。そのため、顧客企業に対して専門性の高いアプローチが可能です。

また、各営業チームは連携しているため、企業全体を通して様々な手法による一貫した営業支援をしています。

<営業プロセスごとの主な支援内容>

| 提供方法 | サービス |

|---|---|

| インサイドセールス | ・見込み顧客育成 ・商談アポ獲得支援 |

| フィールドセールス | ・提案、商談支援 ・商談クロージング |

| カスタマーサクセス | ・アップセル商談支援 ・オンボーディング |

| 戦略コンサルティング | ・事業戦略・営業戦略、課題発見 ・ターゲティング支援 |

企業の体制変更にも柔軟に対応できる点、各業務を仕組み化しやすい点が強みです。

インタビューメーカー事業

インタビューメーカーは、オンライン採用面接に特化したシステムです。

採用の多様化、オンライン面接の増加に対応している点が、一般的な会議ツールと異なります。

<主な3つの提供機能>

| 機能 | 内容 |

|---|---|

| ①Web面接 | パソコンやスマートフォンを使って、オフラインで遠隔の求職者とリアルタイムで採用面接を行う機能 |

| ②エントリームービー(録画面接) | 企業が設定した質問への回答や自己PR動画を、求職者自身が撮影・投稿し、録画された動画で採用面接を行う機能 |

| ③応募者管理 | 面接に必要な応募者との日程調整、採用ステータス管理等の採用業務を効率化するアシスト機能 |

Web面接では求職者の評価を、オンライン面接をしながら管理画面上に入力することができます。

また面接は、クラウド上に録画データとして保存されます。

面接後の再評価はもちろん、ほかの面接官も閲覧できるので、評価の適正化が進み面接の質を上げます。

企業と応募者にとってwin-winだね!

さらには、同社のインタビューメーカーの録画面接データと株式会社エクサウィザーズが持つAIアルゴリズムを組み合わせ、採用選考の効率化も図っています。

企業の採用担当者にとって、求職者のスクリーニングの工数削減が期待できます。

その他事業

その他事業では、「Handy事業」と「トレキャン事業」があります。両事業は、新規事業であり売上高が全セグメントの売上高の10%未満となっています。

「Handy事業」は、高校生と、高校生を採用したい企業の距離を近づける求人票デジタル共有システム「Handy進路指導室」を提供しています。

「トレキャン事業」は、クラウド型営業育成ロールプレイング(模擬商談)システム「トレキャン」を提供しています。

直近IPOの初期予想と騰落結果

直近の2月~3月にIPOした企業の初値予想と結果は以下の通りです。

| 企業名 | 上場日 | 初値予想 | 初値騰落結果 |

|---|---|---|---|

| 日本ナレッジ | 3/23 | A(1.5~1.7倍) | 2.50倍 |

| ハルメクホールディングス | 3/23 | A(1.5~1.7倍) | 1.15倍 |

| アイビス | 3/23 | A(1.5~1.7倍) | 2.91倍 |

| SHINKO | 3/22 | D(1.0倍以下) | 1.02倍 |

| プライム・ストラテジー | 2/22 | B(1.3~1.5倍) | 2.25倍 |

シリコンバレーバンクやクレディスイス問題などで株式市場は混乱している中、直近のIPOは堅調に推移しています。

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資におすすめのネット証券3選

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。