「つみたてNISA(~2023年)」や「NISAつみたて投資枠(2024年~)」を始める人は右肩上がりに増えています。

しかし、投資は最終的に売却して、利益を出せなければ意味がありません。

とりあえず今はプラスだけど、将来売る時がちょっと不安だな…

本記事では、つみたてNISAの賢い売り方を、具体的なタイミングと共にわかりやすく解説します。

🔰いろはに結論

- つみたてNISAは目標金額に到達したら、売却してOK!

- 短期での売却、損が出た時に売却するのはNG!

- 定率売却と定額売却があるが、おすすめは定率売却!

おすすめのつみたてNISAの終わり方

まずはつみたてNISAのおすすめの利益確定のタイミングを紹介します。

旧つみたてNISAだけでなく、新NISAのつみたて投資枠も同じように考えてくださいね。

目標金額に到達したタイミング

一番分かりやすい終わり方は、NISAを始める目的としていた”ライフイベント”のタイミングで利益確定することです。

ライフイベントってどんなもの?

例えば、自身の老後や住宅・車の購入、結婚や出産・子どもの入学などが挙げられます。

上記のようなライフイベントでまとまったお金が必要になるため、積み立てた資産を売却し、資金として活用することができます。

NISAは長期(10~20年以上)の積立投資が大事だけど、最終的には売って使うことが目的。

使いたいタイミングで利益が出ていれば一部を売却するのは賢い売り方だワン!

あわせて読みたい

いろはにマネーは「30年後の安心、今日から育てよう」がコンセプト。

将来の”やりたいこと”に向けて資産形成ができるよう、様々な夢に関する記事も公開しています。

まとまったお金が必要になったとき

NISAを始めた当初の目的以外であっても、まとまったお金が必要になったときは売却して不足分を補うことも可能です。

例えば、病気や事故、地震や台風などの自然災害などが考えられます。

ですが、本来これらのことには貯金で対応するべきです。

まずはしっかりと貯金をして、NISAはなるべく長期で積み立てるようにしましょう。

とは言え、「NISAを続けるために借金をして支払う」といった元も子もないことは避けようね!

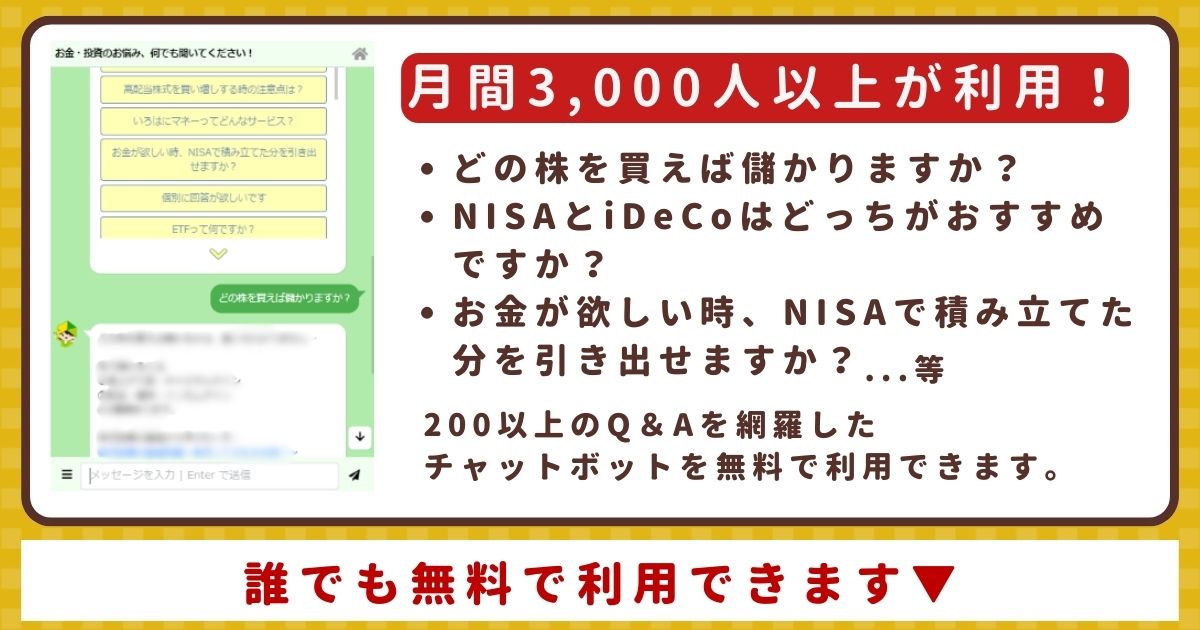

⚠️ヒトには聞けない投資のお悩み、チャットで解決します

※いろはにマネーの会員登録(無料)が必要です

つみたてNISAの賢い売却方法

つみたてNISAを売却する際、一度にすべてを売却する必要はありません。

具体的には、今投資に回している資産を定率or定額で売却する手法を取りましょう。

どう違うの?

「定率売却」とは、資産に対して「〇%」という一定の割合を乗じた金額を取り崩していく手法です。

一方で、「定額売却」とは、「毎月〇万円」など一定の金額を資産から取り崩していく手法を指します。

「定額売却」では、資産の時価が下がっても取り崩す金額が一定です。

毎月30万円と決めたら、仮に運用している商品の株価が暴落しても30万円切り崩すため、資産の減少速度が加速されてしまいます。

一方、「定率売却」では、資産の時価が下がった時には切り崩す金額も少なくなります。

その分、資産の時価が上がった時にはより多くの金額を切り崩すことになります。

例えば平均利回りが毎年3%で、毎年の切り崩し率を4%に設定すると、資産寿命は約30年となります。

そのため、おすすめなのは資産寿命が延びる「定率売却」です!

いろはにマネーのYoutubeでも、定率売却について解説しています。

定率売却ができる証券会社

定率売却ができる証券会社は限られていますが、楽天証券なら定率売却ができます。

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で2年連続1位になるなど、多くの投資家から人気の証券会社です。

楽天グループの証券会社ということで、楽天ポイントを使ったり貯めたりしてオトクに投資を始められるのが最大の魅力でしょう。

僕のメイン証券会社は楽天証券です。NISAのつみたても利用しています!

スマホから使ったときの利便性が非常に高く、投資を始めたてのときでも迷わず使えました。

人気のSBI証券は定額売却のみ対応だけど、今後定率も対応する可能性はあるワン!

つみたてNISAのNGな売却方法

ここからはつみたてNISAでやってはいけない売却方法を紹介します。

短期で売却する

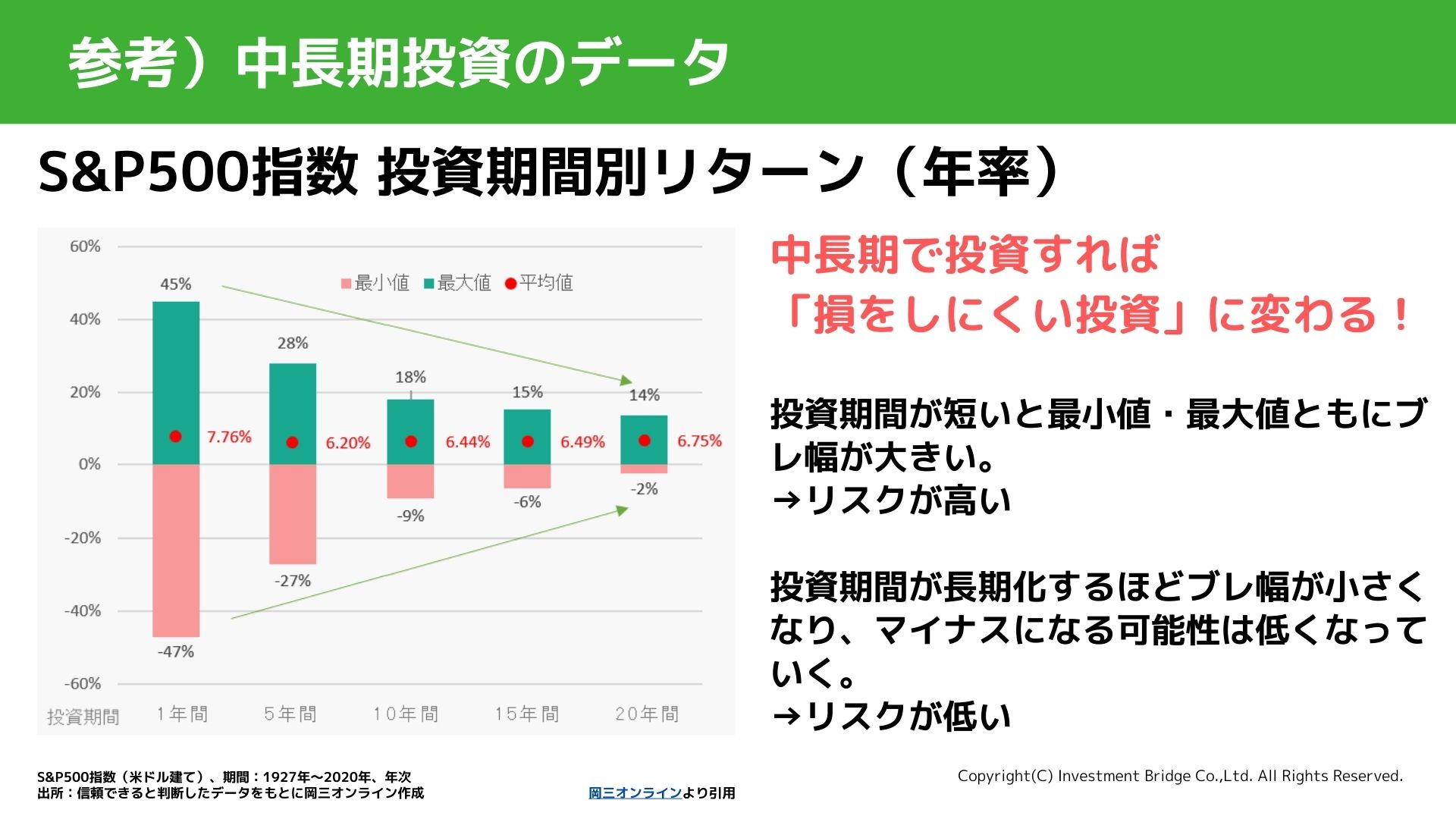

NISAを活用して資産形成を目指しているのであれば、短期で売却するよりも長期にわたって投資を続けましょう。

というのも長期で投資すればするほどリスクが軽減されて、複利効果も増えていくためです。

この資料は「NISAの始め方」セミナーで使ったものだワン!

価格が上昇すると、つい「今売って利益を確定したい!」と考えがちですが、10年や20年といった長期間保有することでより大きな利益が期待できます。

NISAつみたては非課税メリットがある制度なので、なるべく長期運用して利益を伸ばしていきましょう。

損が出て売ってしまう

2021年頃~2024年まで、日本株やアメリカ株はずっと値上がりしてきました。

しかし、今後ほぼ確実に値下がり・暴落は来ます。

はじめて暴落を経験すると、不安になって売ってしまう初心者の方が多いです。

暴落時に売ってしまうのは絶対NGです!

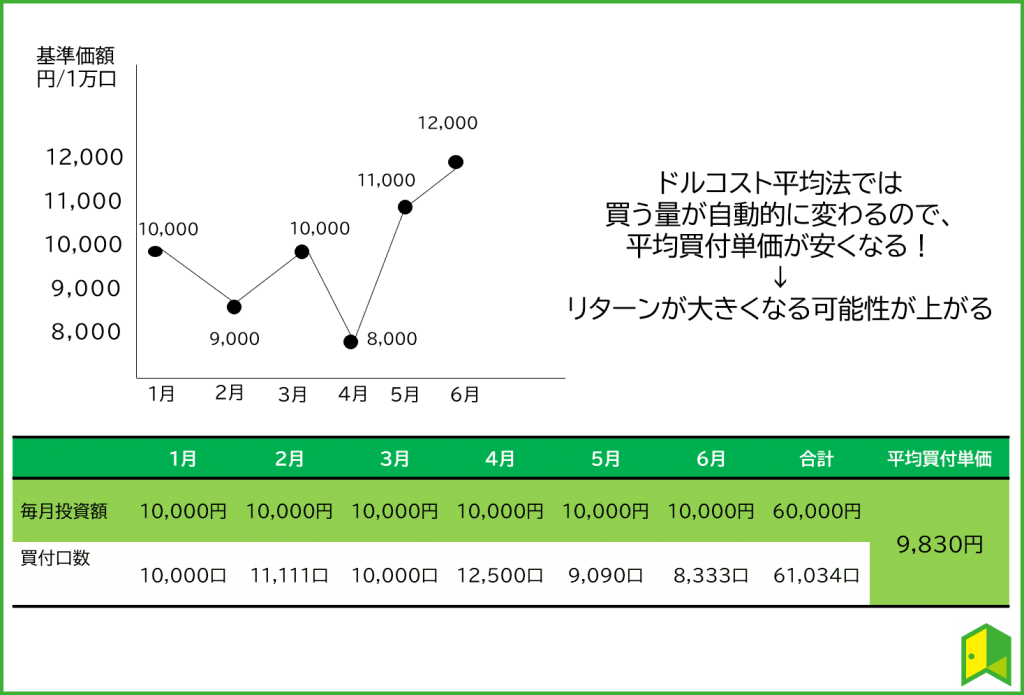

積立投資では、定期的に一定の金額を投資し、その金額でその時点で買えるだけの資産(例えば株や投資信託など)を買う”ドルコスト平均法”を実践できます。

そのため、市場が下がった時には多くの単位を、上がった時には少ない単位を買えます。

暴落した時や損が出た時にも積立続けることで安く商品を購入できるので、損が出た時に売却するのはもったいないです。

つみたてNISAでは、長期で見たら右肩上がりが期待できる投資信託を買っているはずだワン!

とはいえ、実際に暴落・損が出ると誰でも焦ってしまいます。

いろはにマネーでは毎週のメールマガジンやセミナー・Podcastなどで、投資初心者の方に寄り添った情報を届けています。

不安な方は会員登録してくださいね。

◆全部無料で、お金や投資に関して誰でも簡単に学べます

いろはにマネーの会員(無料)限定サービスでは、

- お金や投資の最新情報がわかるメールマガジンを受け取れる📧

- NISAやiDeCoなど資産形成の方法・やり方が初心者でもわかる💡

- 資産運用したい方に向けて、個別株式やFXなどの投資方法についてもご用意📈

まずはメールアドレスを入力するだけでOK! ぜひともご登録ください。

[signup-form]

旧つみたてNISAを売却する際の注意点

ここからは売却する際の注意点を2つ紹介します。

詳しく見ていきましょう。

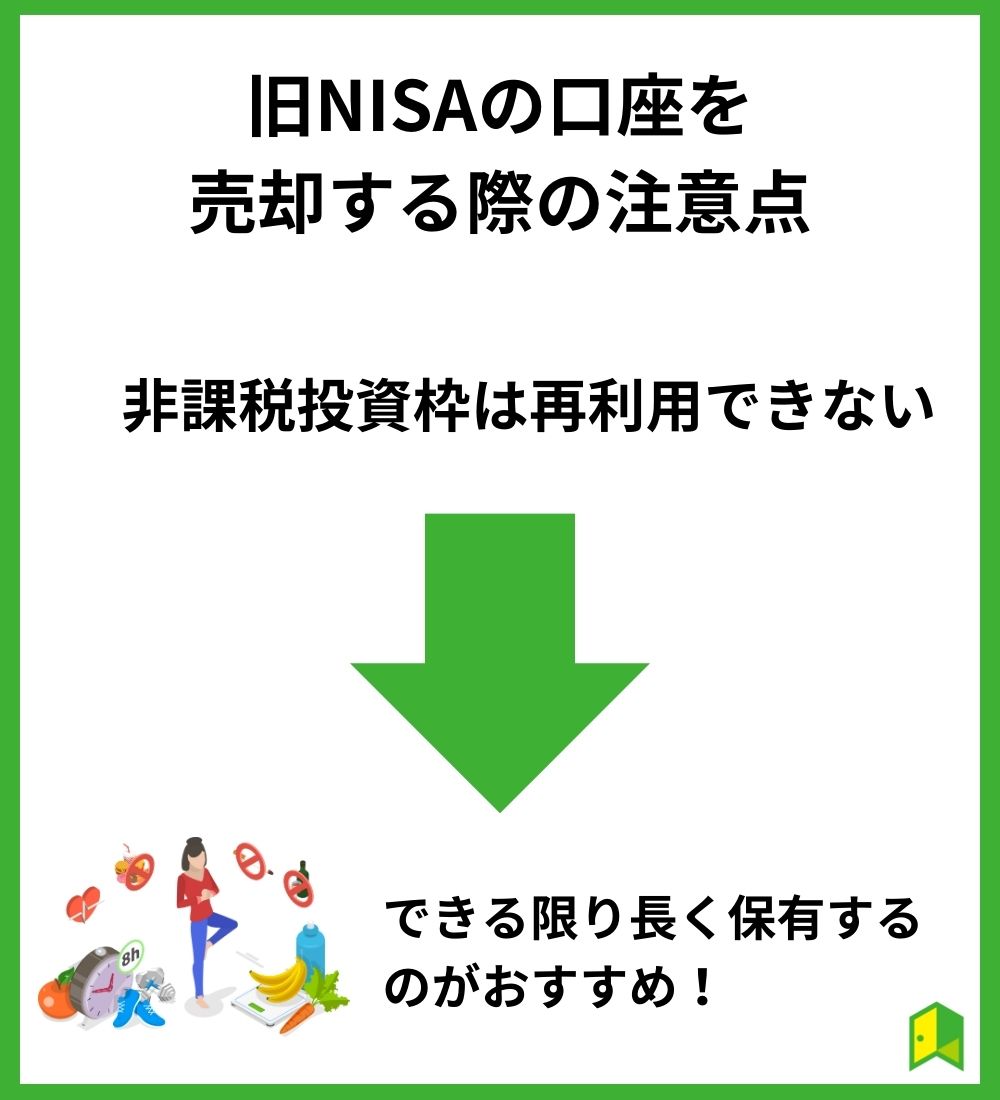

非課税投資枠は再利用できない

旧つみたてNISAの非課税投資枠は年間40万円でしたが、保有している銘柄を売却しても非課税投資枠は再利用できません。

たとえば2021年に積み立てた10万円分の投資信託をすべて売却したとします。

売却後は「つみたてNISAで保有している金融商品はない」ということになりますが、売却した10万円の非課税投資枠はすでに消費されており復活もしません。

新NISAで買った商品の場合は、非課税投資枠は翌年に復活します!

あわせて読みたい

旧つみたてNISAの非課税期間は20年のため、購入から20年以内には売却する必要があります。

ですが、売却時の落とし穴もあるため、以下の記事で解説しています。

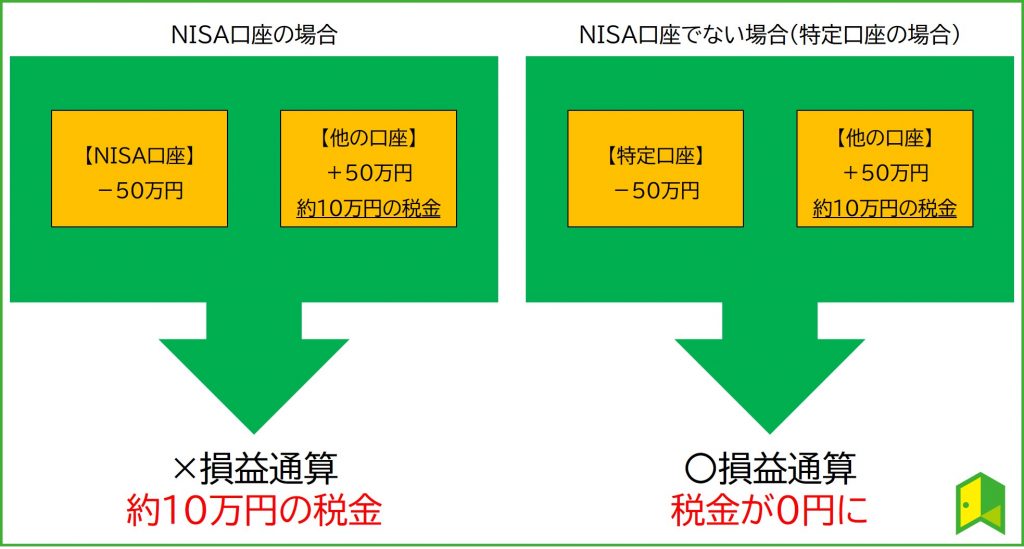

損益通算や繰越控除はできない

つみたてNISAは運用益に対して非課税となる一方で、損失が出た場合、損失は税務上ないものとされます。

特定口座や一般口座では損失が出た場合に、他の利益と相殺する「損益通算」や、損失を翌年以降の税計算に持ち越せる「繰越控除」を利用して節税できますが、つみたてNISAではそれらが活用できません。

- 損益通算

利益と損失を合わせて計算することで、利益から損失分を差し引けるため、支払う税金を減らせる。

- 繰越控除

損益通算しても損失がある場合に、翌年以降最長3年間にわたりその損失を繰り越して、翌年の利益から差し引くことができる仕組み。

どちらも、投資の利益にかかる税金の負担を減らすのに役立ちます。

しかし、つみたてNISAは投資で出た利益は全て非課税になるため、損益通算も繰越控除もできません。

これは、新NISAの口座も同じです。

長期投資をするなら銘柄選定が正しいか要チェック

長期で見ればプラスのリターンになりやすい積立投資ですが、それは銘柄選定がうまくいっている場合に限ります。

たしかに、右肩下がりの銘柄を保有していてもプラスにはならないよね。

その通りです!短期的には乱高下があっても10年20年で見ると右肩上がりになる銘柄が理想ですね!

ここでは、長期投資をしている方の銘柄選定が正しいのか、またこれから始める人はどのような銘柄を選べばいいのかについて3つのポイントで解説します。

全世界に分散投資されている銘柄

投資先のおすすめは、「全世界」に投資する銘柄を選択することです。

投資先を集中させれば大きなリターンが期待できますが、その分下落した時の損失も大きくなる傾向があります。

もし投資先を特定の国だけにして、その国の社会情勢や景気が悪くなるとファンドの価格が暴落する可能性も。

1つの国だけにとらわれず、全世界の複数の国に分散投資をして暴落リスクを抑えることが大切です。

「いろはにマネーのファンド情報」では、色々な投資信託を主観・客観両方で評価しているワン!

信託報酬が低い銘柄

信託報酬(手数料)とは、ファンドの運用にかかる費用です。

ファンドを保有している期間はずっと手数料がかかるため、選ぶ際には信託報酬は低い方がおすすめです。

インデックスファンドは手数料が低めに設定されているかので、投資の第一歩におすすめです。

信託報酬は日々のコストとして差し引かれるため、低い方が運用を続けるのに有利ですよ。

あわせて読みたい

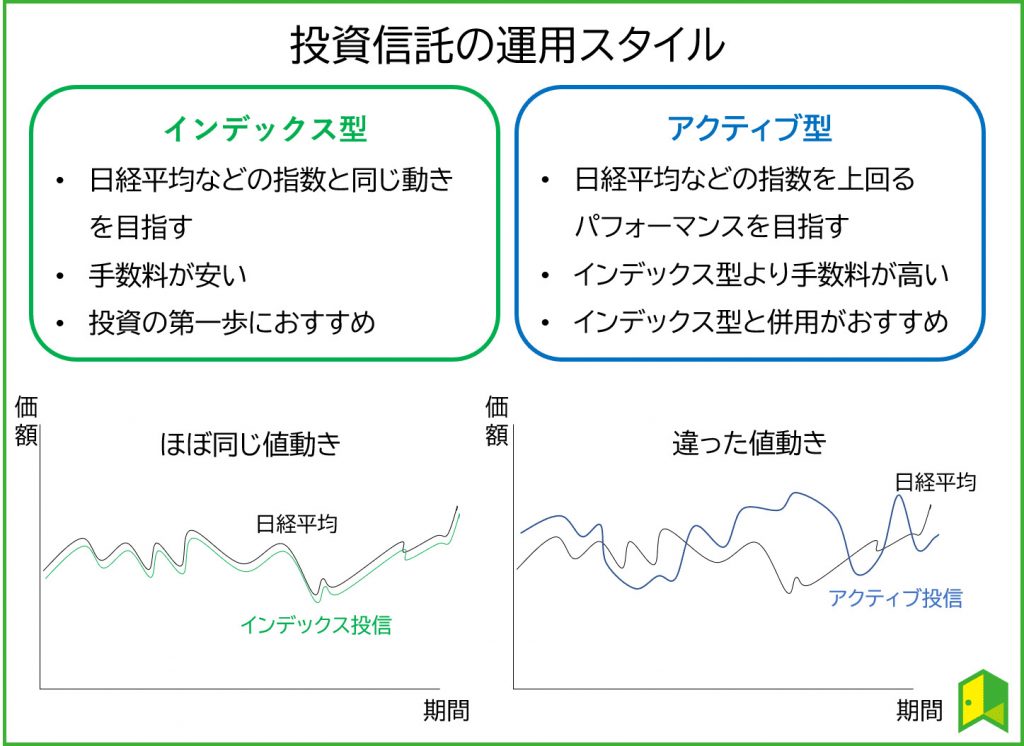

インデックスファンド

投資信託には、インデックスファンドとアクティブファンドの2種類があります。

- インデックスファンド

特定の株価指数との連動を目指す投資信託

- アクティブファンド

ファンドマネージャーが投資商品を選別・運用し、ベンチマーク以上の収益を目指す投資信託

長期間にわたって運用するNISAのつみたて投資枠では、手数料の低いインデックスファンドをメインにする方が良いでしょう。

アクティブファンドはインデックスファンドより手数料が高いワン!

NISAの積立おすすめ銘柄については、「つみたてNISAのおすすめ銘柄10選!ファンドの組み合わせや初心者に適した証券会社も紹介!」の記事で詳しく解説しています。

【まとめ】つみたてNISAを売却するタイミング

NISAは始めるだけじゃなくて、終わり方も意識しないとだね!

最後に、本記事の重要なポイントを3つにまとめます。

- つみたてNISAは目標金額に到達したら、売却してOK

- 短期での売却、損が出た時に売却するのはNG

- 定率売却と定額売却があるが、おすすめは定率売却

つみたてNISA(新NISAのつみたて投資枠)は、運用益が非課税になるお得な制度です。

NISAを始めるのは大前提ですが、終わり方も意識して豊かな未来を描けるようにしましょう!

まだNISA口座が無い方は、将来を見越して楽天証券で開いておくのが◎

\定率売却ができる/

◆全部無料で、お金や投資に関して誰でも簡単に学べます

いろはにマネーの会員(無料)限定サービスでは、

- お金や投資の最新情報がわかるメールマガジンを受け取れる📧

- NISAやiDeCoなど資産形成の方法・やり方が初心者でもわかる💡

- 資産運用したい方に向けて、個別株式やFXなどの投資方法についてもご用意📈

まずはメールアドレスを入力するだけでOK! ぜひともご登録ください。

[signup-form]