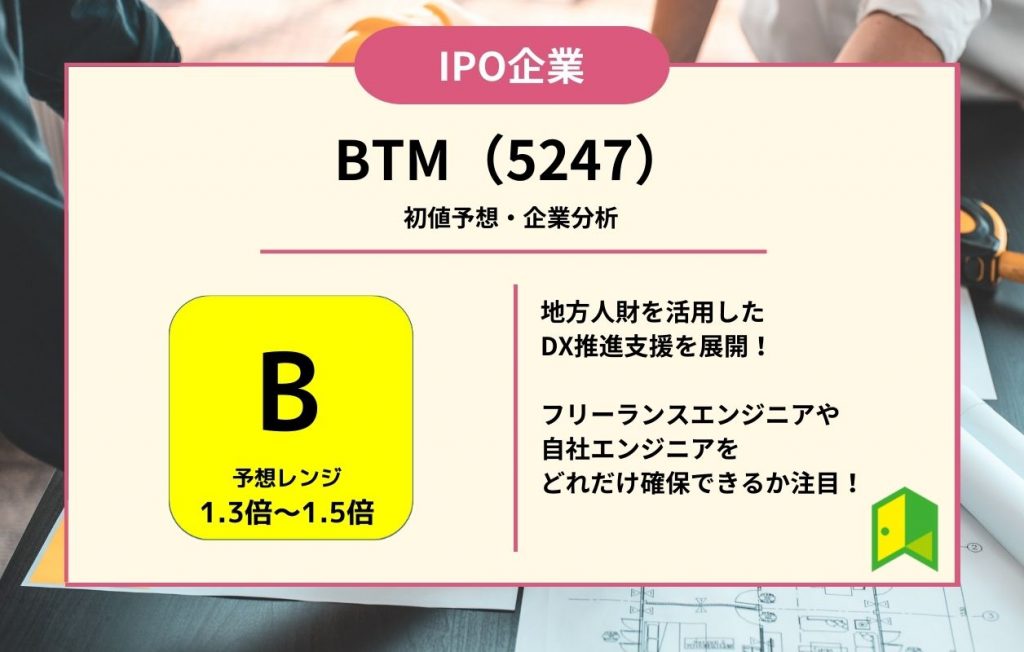

今回は「IPO企業」の中から12月27日に東証グロースに上場するBTM(5247)をご紹介します。(同日は「ELEMENTS」が上場予定です)

BTMは、DXに係る人的リソースを提供する「ITエンジニアリングサービス」、DX推進に向けたコンサルティングや企画から開発まで併走する「DXソリューションサービス」を展開している企業です。

フリーランスや自社エンジニアを教育し、現在不足している企業へ派遣し、貢献しています。

想定時価総額は17.9億円で、東証グロース市場に上場します。

※上場後、企業様へインタビューを実施できた際に企業からのメッセージを掲載致します。

いろはに投資のTwitterフォロー、LINE公式アカウントを登録しておいて欲しいワン!

企業様・IRご担当者様へ(クリックで開く)

いろはに投資ではIPO企業様へ実際にインタビューを行い、企業様からのコメントを記事に掲載する取り組みを進めております。

貴社メッセージを掲載することで、中長期で貴社を応援する投資家が増えることを目指しております。

インタビューや掲載は無料で行っておりますので、ご興味がございましたらお問い合わせよりお気軽にご連絡ください。

※いろはに投資を運営する株式会社インベストメントブリッジは、IR情報サイト「ブリッジサロン」も運営しております。

IPO概要・初値予想

まず、BTMの初値予想、およびIPO概要について以下の4つを解説していきます。

同社を購入検討している方は、ご確認ください。

IPO評価・初値予想

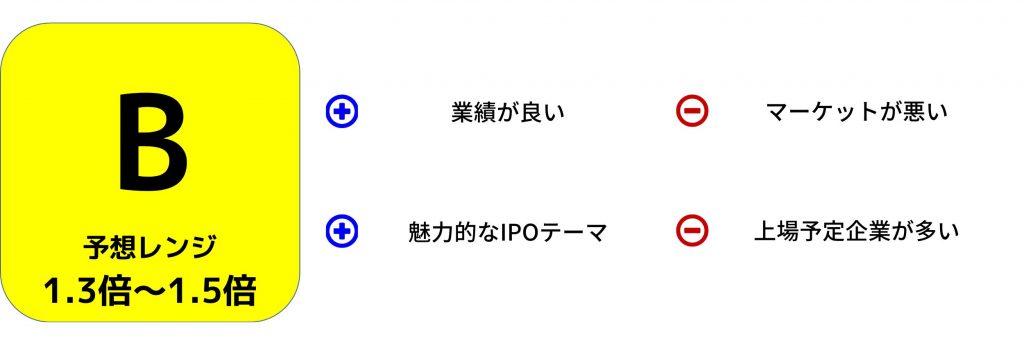

売上高は拡大しており、昨期は経常利益を出しているなど業績は好調です。

人気の出やすい情報・通信業のIPOで、事業内容もDXとトレンドなテーマになっていることはプラスです。

吸収金額が小さい小型IPOとなっており、供給も絞られています。

一方で、競合他社も多く、IPOラッシュの12月後半になり資金が枯渇するなど、やや懸念点もあります。

これらの点から、IPO評価: B(予想レンジ1.3倍~1.5倍)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想の方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事をご覧ください。

取り扱い証券

同社のIPO株を取り扱う証券会社は以下の通りです。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| 岡三証券(主) | 90.48% | 313,600株 |

| SMBC日興証券 | 2.60% | 9,000株 |

| SBI証券 | 1.73% | 6,000株 |

| 東海東京証券 | 0.87% | 3,000株 |

| 東洋証券 | 0.87% | 3,000株 |

| 岩井コスモ証券 | 0.87% | 3,000株 |

| 極東証券 | 0.43% | 1,500株 |

| Jトラストグローバル証券 | 0.43% | 1,500株 |

| 松井証券 | 0.43% | 1,500株 |

| マネックス証券 | 0.43% | 1,500株 |

| 水戸証券 | 0.43% | 1,500株 |

| 楽天証券 | 0.43% | 1,500株 |

\IPO投資をするなら/

取り扱い銘柄数No.1(22年3月期)のSBI証券がおすすめ。

IPOの抽選に外れるとポイントがもらえる「IPOチャレンジポイント」では、どんどん当選確率が上がっていきます。

IPO投資におすすめの証券

- IPO投資におすすめの証券会社ランキング:アンケート結果を元に作成しました。

日程・価格

IPOの日程は以下のようになっています。

| ブック・ビルディング期間 | 12月9日(金)~12月15日(木) |

| 当選発表日 | 12月16日(金) |

| 申込期間 | 12月19日(月)~12月22日(木) |

| 上場日 | 12月27日(火) |

続いて、価格は以下のようになります。

| 仮条件 | 1,350~1,500円 |

| 公開価格 | 1,500円 |

| 初値 | 2,118円 |

IPOスケジュール・初値騰落率

- IPOスケジュール【2022年】:IPO企業のブックビルディング期間や申込期間、上場予定日の一覧を見れます。

- IPO初値・騰落率結果【2022年】:IPO企業の初値予想一覧やその結果、初値から1週間後の騰落率の一覧を見れます。

大株主

株主の状況は以下のようになっています。

| 株主名 | 比率 |

|---|---|

| yoshida investment株式会社 | 42.47% |

| 吉田 悟 | 14.17% |

| K&Pパートナーズ2号投資事業有限責任組合 | 12.55% |

| MTインベストメント株式会社 | 8.69% |

| 懸川 高幸 | 3.71% |

| 小林 愛子 | 1.47% |

| 播口 暁 | 0.93% |

| 青木 学 | 0.81% |

| 岡 良一 | 0.81% |

| 政井 徹 | 0.69% |

企業概要

事業内容

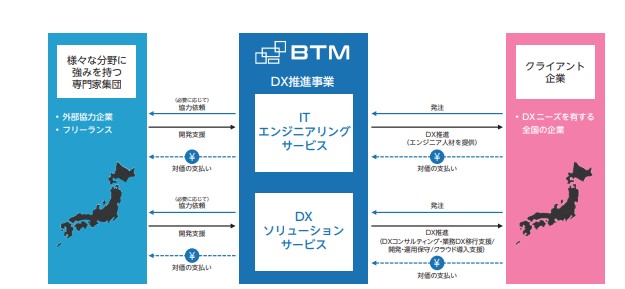

BTMは、「日本の全世代を活性化する」というミッションを掲げ、地方人材を活用するDX推進企業です。

DXに係る人的リソースを提供する「ITエンジニアリングサービス」、DX推進に向けたコンサルティングや企画から開発まで併走する「DXソリューションサービス」を展開しています。

具体的にどんな事業をしているの?

同社が行なっている以下の3つの事業について、それぞれ解説していきます。

- ITエンジニアリングサービス

- DXソリューションサービス

- 地方人材の活用

ITエンジニアリングサービス

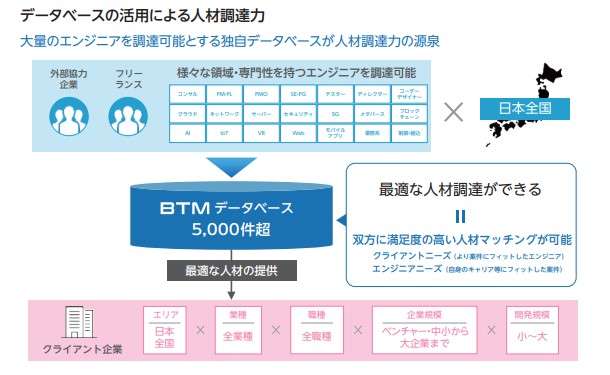

ITエンジニアリングサービスは、BTMが抱えているフリーランスや自社エンジニアの中から案件に適した人材を送ります。

満足度の高いマッチングができるため、各取引先の平均取引期間が長く、16.4ヵ月(2022年3月期平均値)となっています。

DXソリューションサービス

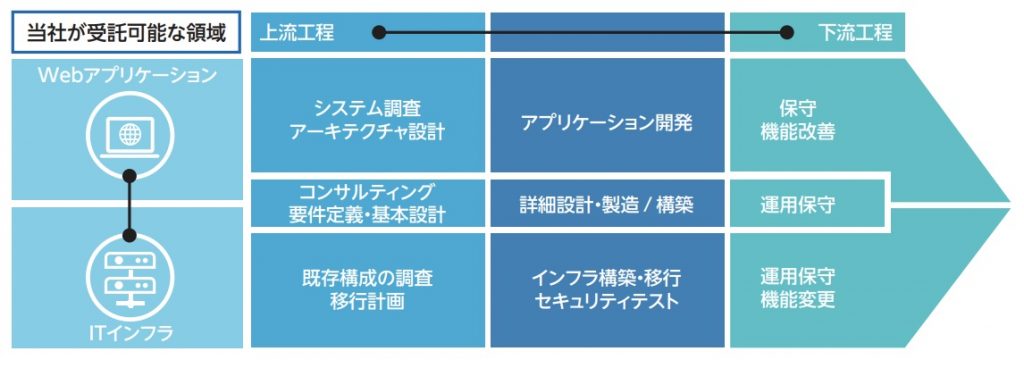

顧客企業のDX化に対し、設計から運用保守まで、幅広く支援します。

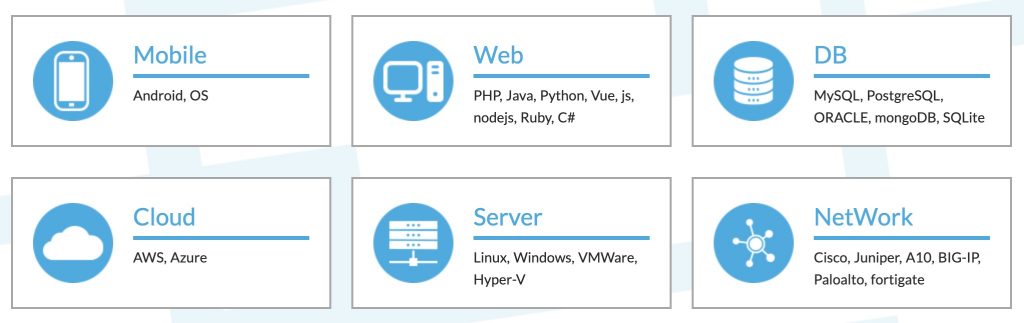

webアプリケーション部分からITインフラ部分まで、全ての領域に対応しています。

技術領域が広い点が同社の魅力と言えるでしょう。

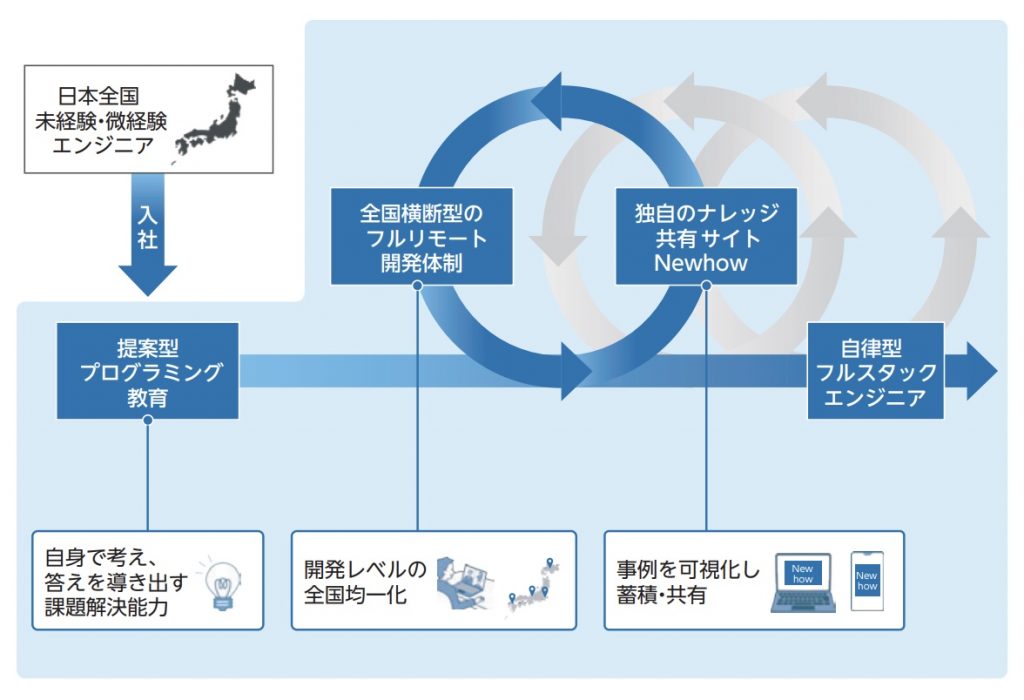

地方人材の活用

同社は全国に支社やラボを開設しており、地方エンジニア人材の育成に力を入れています。

決算情報

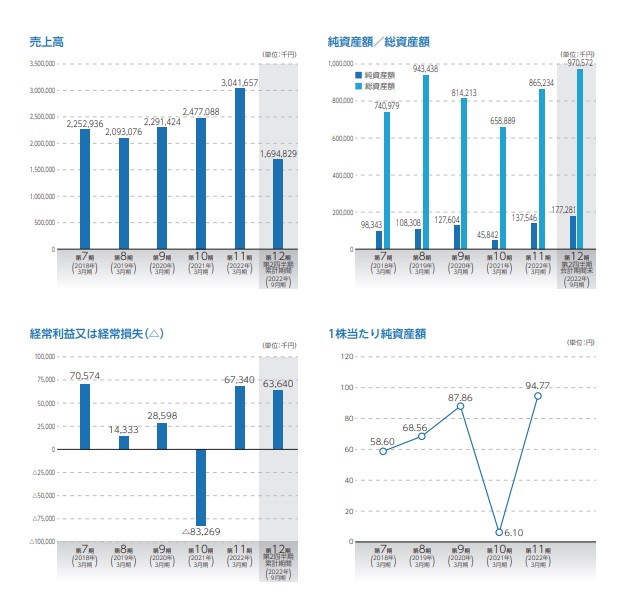

売上高は順調に拡大し、今でも成長を続けています。

また、2期前は経常赤字だったものの前期ですでに経常黒字となり、すでに利益拡大フェーズに入っていると考察できます。

2期前の経常赤字は、納期が長期化したことによる利益率の悪化、株式公開に向けたガバナンス・管理体制強化に伴う採用費用の増加などが原因となっています。

株式会社電通デジタルの調査によると、日本企業の約81%が既にDXに着手しているというデータがあります。

DX市場の活況は、同社にとって大きな追い風となるでしょう。

ITエンジニアの需給ギャップが拡大するなかで、優秀なフリーランスエンジニアを確保し、自社エンジニアの採用を強化してエンジニア不足に対応できるかどうかが今後の成長のカギになりそうです。

経営陣

同社の役員は7名(うち女性0名)おり、その中から抜粋で役員の経歴を紹介します。

代表取締役社長 田口 雅教

2004年4月 衆議院議員津村啓介事務所 入所

2006年6月 株式会社コーチレバレジーズ株式会社 入社

2020年6月 当社代表取締役社長兼CEO就任(現任)

最後に、他の企業の上場スケジュールについて知りたい方は、「IPOスケジュール【2022年】」をご覧ください。

IPO投資をするなら開いておきたい証券口座

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。

企業様・IRご担当者様へ(クリックで開く)

いろはに投資ではIPO企業様へ実際にインタビューを行い、企業様からのコメントを記事に掲載する取り組みを進めております。

貴社メッセージを掲載することで、中長期で貴社を応援する投資家が増えることを目指しております。

インタビューや掲載は無料で行っておりますので、ご興味がございましたらお問い合わせよりお気軽にご連絡ください。

※いろはに投資を運営する株式会社インベストメントブリッジは、IR情報サイト「ブリッジサロン」も運営しております。