・アライアンス・バーンスタイン・米国成長株投信っておすすめ?

・bコースとかdコースって何が違うの?

このようなお悩みを解決します。

🔰いろはに結論

- アライアンス・バーンスタイン・米国成長株投信は、米国大型成長株に投資するアクティブファンド

- 高いリターンをあげてきた実績はあるが、購入時手数料や信託報酬が高い

- 通貨分散をしながら複利の効果を最大化できるBコースがおすすめ

→投資初心者にはおすすめできないが、メリデメを知ったうえで投資するならアリ!

アクティブファンドのなかでも非常に人気の高いアライアンス・バーンスタイン・米国成長株投信シリーズ。

数々の賞を受賞している日本最大級のファンドですが、実際にパフォーマンスなどはどうなのでしょうか?

この記事では、アライアンス・バーンスタイン・米国成長株投信の構成銘柄や過去のパフォーマンス、評価を徹底解説していきます。

アライアンス・バーンスタイン・米国成長株投信とは?【基本情報】

どんな投資信託なの?

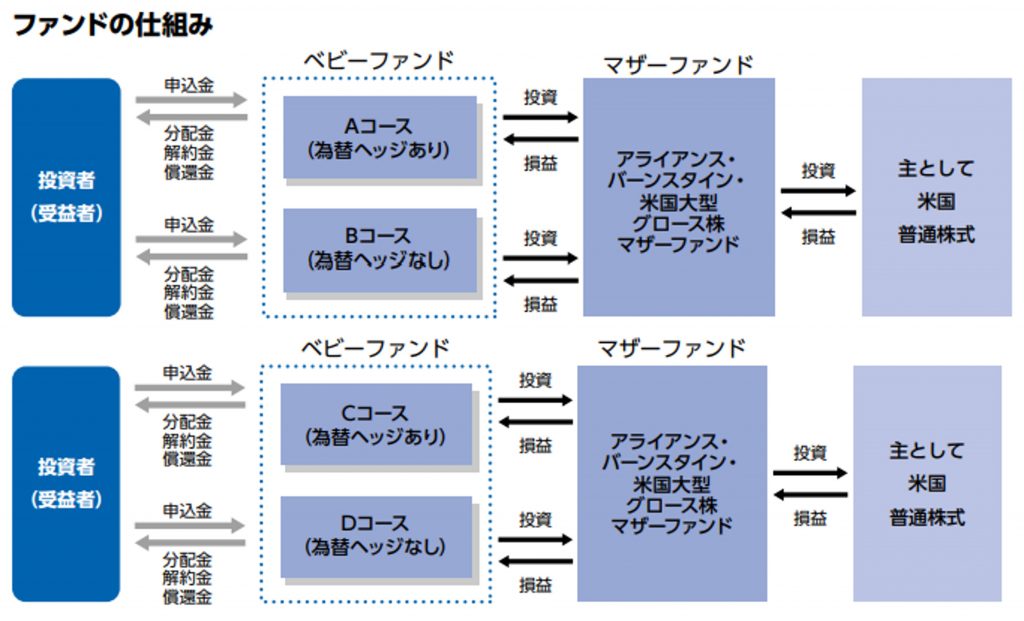

アライアンス・バーンスタイン・米国成長株投信は、米国の持続的な成長企業に厳選投資を行うアクティブファンドです。

この投資信託は「aコース」「bコース」「cコース」「dコース」と4つのシリーズが展開されています。

4つの違いと基本情報を確認してみましょう。

| aコース | bコース | cコース | dコース | |

|---|---|---|---|---|

| 為替ヘッジ | 有 | 無 | 有 | 無 |

| 型 | - | 毎月決算予想分配金提示型 | ||

| 設定日 | 2006/5/25 | 2014/9/16 | ||

| 償還日 | 2044/06/15 | |||

| 運用会社 | アライアンス・バーンスタイン | |||

| ベンチマーク | S&P500株価指数(配当金込み・円ヘッジベース) | S&P500株価指数(配当金込み・円ベース) | S&P500株価指数(配当金込み・円ヘッジベース) | S&P500株価指数(配当金込み・円ベース) |

| 購入時手数料 | 3.3% | |||

| 信託報酬 | 1.727% | |||

| 純資産額 | 1,465億円 | 1.1兆円 | 3,288億円 | 2.6兆円 |

| 決算日 | 6/15・12/15 | 毎月15日 | ||

出典:交付目論見書

NISAの成長投資枠に対応しているのは、AコースとBコースのみです。

ファンドの目的は、「信託財産の成長を図ることを目標に積極的な運用を行います。」となっています。

具体的には、40年以上の実績を誇るアライアンス・バーンスタインを代表する米国大型成長株戦略で運用されています。

それぞれのコースは何が違うの?

AコースとBコース、CコースとDコースの違いは為替ヘッジをしているかどうかです。

為替ヘッジとは?

投資対象から為替の変動リスクを取り除く手段のこと。

通常、米国株を保有すれば円安で為替差益、円高で為替差損が出ますが、為替ヘッジをすれば為替による損益を0に固定できます。

しかし、為替ヘッジをするとコストがかさんでしまう点に注意が必要です。

だからベンチマークが「円ヘッジベース」と「円ベース」で分かれているんだね!

Aコース/BコースとCコース/Dコースの違いは毎月分配型かどうかです。

毎月分配型とは?

毎月決算を行い、そのたびに分配金を受け取ることができる投資商品。

Cコース/Dコースの分配方針は次の通りです。

| 毎計算期末の前営業日の基準価額 | 分配金額(1万口あたり・税引き前) |

|---|---|

| 11,000円未満 | 基準価額の水準等を勘案して決定 |

| 11,000円以上 12,000円未満 | 200円 |

| 12,000円以上 13,000円未満 | 300円 |

| 13,000円以上 14,000円未満 | 400円 |

| 14,000円以上 | 500円 |

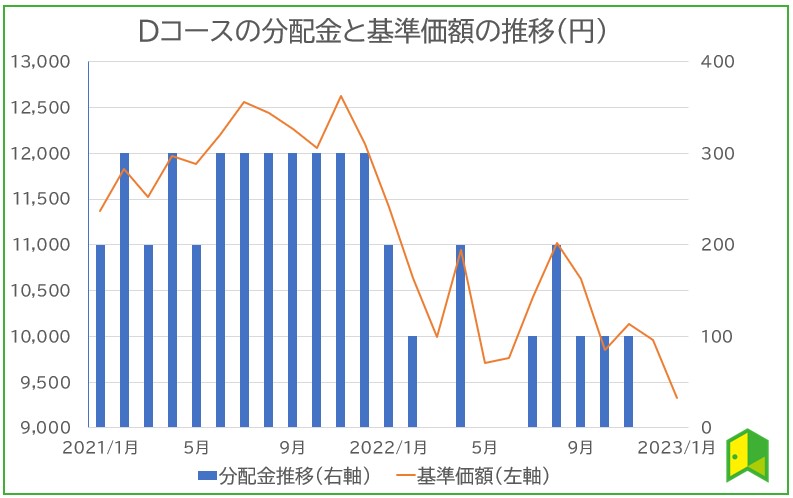

過去2年間の基準価額と分配金の推移を見てみるとイメージしやすいでしょう。

毎月分配にした方が良いかは、記事後半で解説しているワン!

S&P500株価指数とは?

ベンチマークのS&P500株価指数ってどんな指数なの?

S&P500は、ニューヨーク証券取引所やNASDAQなどに上場している企業から代表的な500銘柄を時価総額で加重平均した指数です。

時価総額加重平均とは?

金額などの単純な平均値ではなく、それぞれのウェイトを加味して平均値を算出する方法。

株式分割などの影響も受けないため、単純平均より相場全体の実体を表していると考えられている。

時価総額が大きな大企業ほどS&P500に高い割合で組み入れられているんだワン!

また、S&P500は四半期ごと(3.6.9.12月)にリバランスが独自の委員会によって行われます。

これにより、時代の流れに沿った米国の主要企業をカバーすることができます。

2020年にはテスラが採用されたよね!

S&P500に新たに算入されるには、とても厳しい条件をクリアしなければなりません。

S&P500に算入される条件とは?

- 米国の企業

- 時価総額が146億ドル以上

- 株式に高い流動性がある

- 発行済株式総数の10%が浮動株である

- 直近四半期の利益が黒字である

- 過去の連続した4四半期の利益合計が黒字である

これだけ厳しい条件を突破した企業だけが組み入れられているなら、安心して投資できるね!

組入れ銘柄

どんな銘柄が組み入れられているの?

アライアンスバーンスタイン米国成長株投信では、どのコースでもマザーファンドを通して米国株式に投資しています。

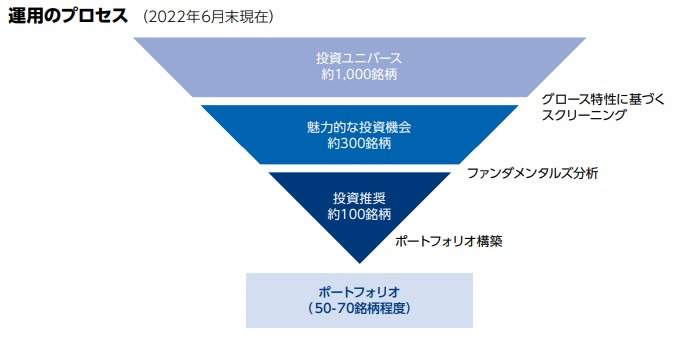

そんなマザーファンドの運用プロセスは次のようになっており、最終的には約50銘柄に投資します。

投資する銘柄は結構少ないんだね⁉

銘柄が少ないのは、ポートフォリオに組み入れられる「持続的な成長企業」が厳選されている証です。

ファンドが定義する「持続的な成長企業」とは、利益を将来のために再投資し外部環境に左右されにくく、長期にわたって安定成長できる卓越したビジネスを持つ企業のことです。

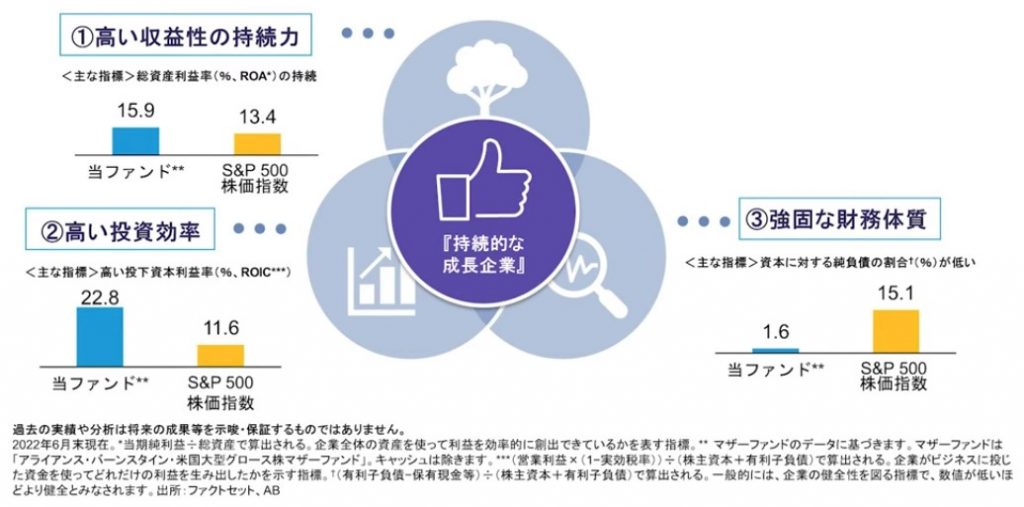

このような企業を見極める上で、アライアンス・バーンスタインは3つのポイントを重視しています。

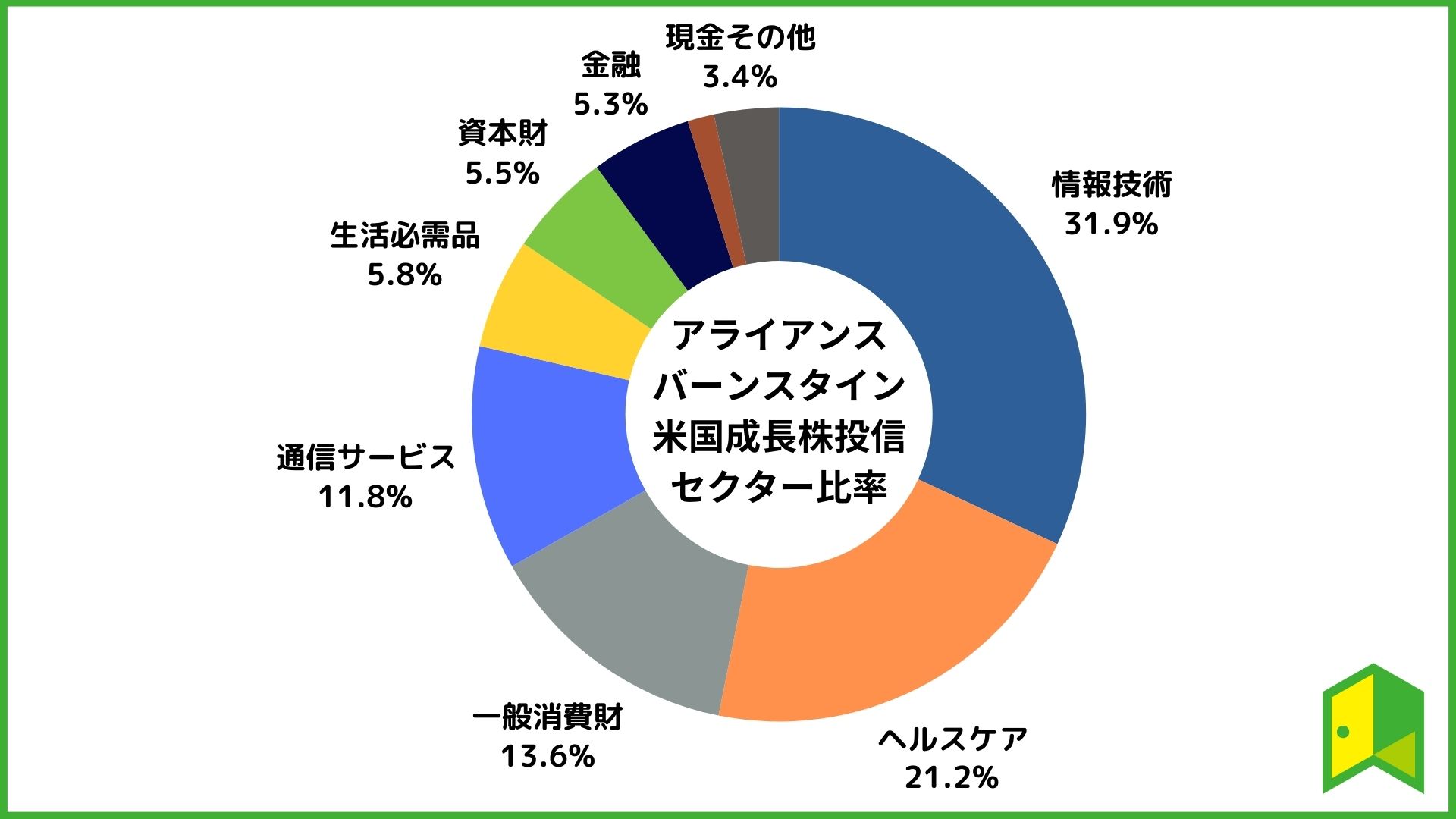

ポートフォリオの基準がわかったところで、まずはマザーファンドで投資している銘柄のセクター比率を確認してみましょう。

成長企業に投資しているだけあって情報技術・ヘルスケアセクターの組入れ比率が高いね!

次に、マザーファンドで投資している組入れ銘柄上位10社を見ていきましょう。

| ティッカー | 銘柄名 | セクター | 組み入れ比率 |

|---|---|---|---|

| MSFT | マイクロソフト | 情報技術 | 8.8% |

| NVDA | エヌビディア | 情報技術 | 6.7% |

| AMZN | アマゾン・ドット・コム | 一般消費財 | 6.4% |

| META | メタ・プラットフォームズ | 通信サービス | 5.5% |

| V | VISA | 金融 | 4.6% |

| UNH | ユナイテッドヘルス・グループ | ヘルスケア | 4.3% |

| GOOG GOOGL | アルファベット | 通信サービス | 4.2% |

| MNST | モンスター・ビバレッジ | 生活必需品 | 3.0% |

| COST | コストコ・ホールセール | 生活必需品 | 2.9% |

| VRTX | バーテックス・ファーマシューティカルズ | ヘルスケア | 2.8% |

投資銘柄は現在52銘柄で、「GAFAM」の一角でITハイテク企業であるマイクロソフトやアルファベットが目立ちます。

加えて、大型成長株の中でも連続増配を行っているユナイテッドヘルス・グループやビザなども上位に入っています。

2024年2月末時点では52銘柄に投資しているものの、上位10銘柄だけで全体の49.2%を占めているワン!

アライアンス・バーンスタイン・米国成長株投信の評価・評判

アライアンス・バーンスタイン・米国成長株投信は5段階評価でいくつ?

アライアンス・バーンスタイン・米国成長株投信の評価はズバリ3です。

理由としては、以下の通りです。

- リターンはS&P500より高い

- 配当目的と資産形成目的どちらにも対応している

- 信託報酬が高く、これから先もインデックスに勝てるかは分からない

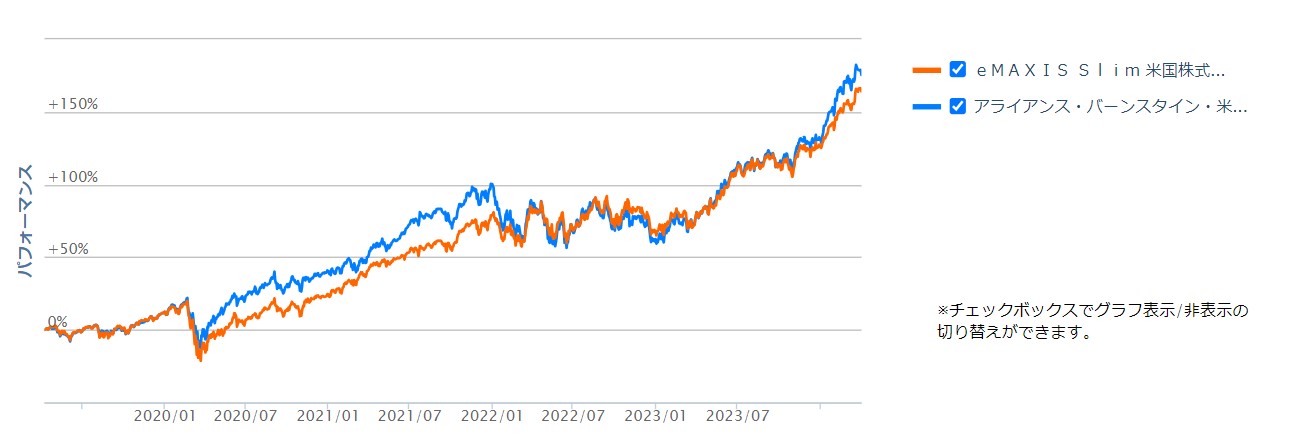

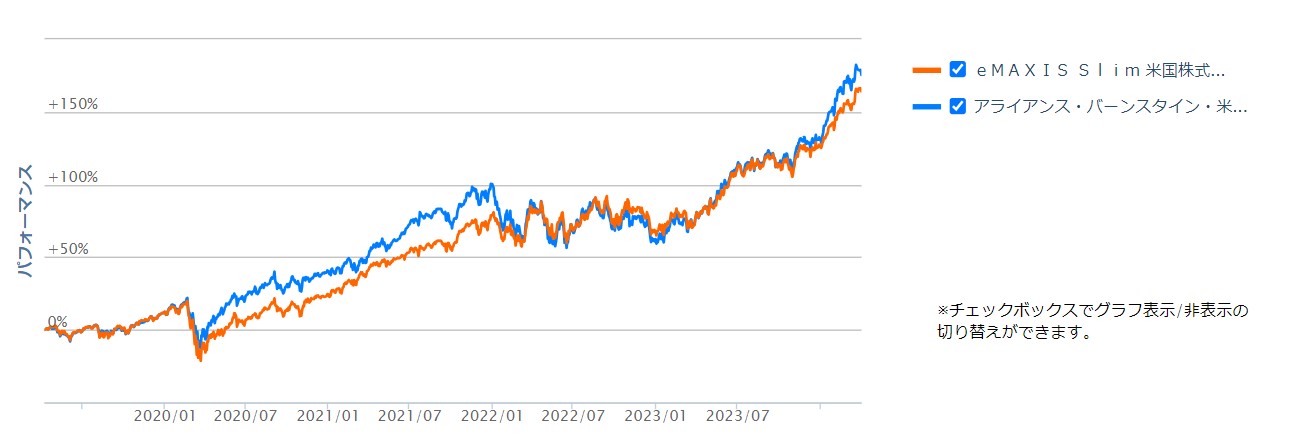

まず、過去5年間のリターンをeMAXISSlim米国株式(S&P500)と比較してみると、アライアンス・バーンスタイン・米国成長株投信(bコース)の方がわずかにリターンが高いです。

アクティブファンドならではの、しっかりとインデックスを上回っているのは評価できます。

また、資産形成目的の場合はAコースかBコースを、配当金狙いの場合はCコースかDコースを選べるのも嬉しいポイントです。

AコースとBコースでも半年に一度分配金は出ますが、再投資設定にしておけば長期の複利効果は得られます。

しかし、毎年1.727%の信託報酬がかかってしまうのは大きなデメリットです。

インデックスファンドであれば0.1%未満の信託報酬で済むため、多くの投資家はインデックスファンドに投資すれば済んでしまいます。

毎年のようにアライアンス・バーンスタイン・米国成長株投信がS&P500よりも1.7%以上高いリターンをあげられるかは分からないですよね。

口コミ・評判

口コミはどうなのかな?

Twitter上の口コミをまとめてみました。

リターンの高さから実際に買い付ける人もいれば、市況の悪化で警戒している人もいるようです。

アライアンス・バーンスタイン・米国成長株投信の実際の評価を見る(クリックで開きます)

アライアンス・バーンスタイン・米国成長株投信に投資するメリット

買うとどんなメリットがあるの?

アライアンス・バーンスタイン・米国成長株投信には、次のような魅力があります。

それぞれ見ていきましょう。

高いリターンが期待できる【為替ヘッジは無しがおすすめ】

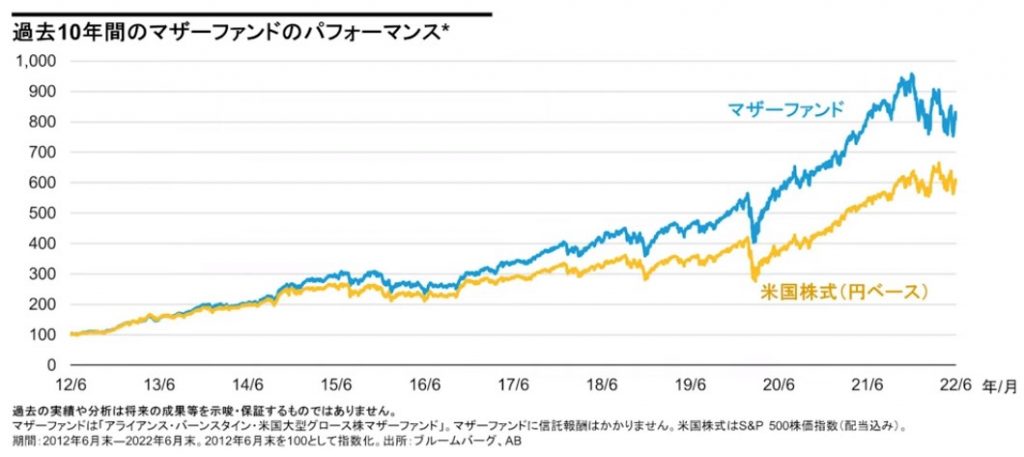

アライアンス・バーンスタイン・米国成長株投信は「持続的な成長企業」への厳選投資を行った結果、米国株式市場を上回る実績を上げてきました。

グラフは円ベースだけど、為替ヘッジはしないほうがいいってこと?

ここで、Aコース(為替ヘッジ有)とBコース(為替ヘッジ無)を比較してみましょう。

| ファンド | 1ヵ月 | 3ヵ月 | 1年 | 3年 | 設定来 |

|---|---|---|---|---|---|

| Aコース (為替ヘッジ有) | 4.2% | 14.1% | 32.9% | 22.1% | 349.5% |

| Bコース (為替ヘッジ無) | 6.7% | 18.5% | 55.6% | 91.3% | 691.2% |

ここ数年は円安が進行しているため、為替ヘッジをしないほうが為替差益が加算されリターンが高くなっています。

為替リスクは負うことになりますが、円への集中投資を避ける上でも為替ヘッジはしない方が良いでしょう。

給料や貯金は基本日本円なので、アメリカ株投資は為替ヘッジせず円安で恩恵を受けられるようにしましょう。

少額で投資できる

100円という少額から投資できるのが投資信託の魅力です。

株式投資は数十万円程必要なことを考えると、比較的若い世代でも取り組みやすくなっています。

aコースとbコースはNISAの成長投資枠で積み立てることもできます。

アライアンス・バーンスタイン・米国成長株投信に投資するデメリット

逆にデメリットはあるのかな?

アライアンス・バーンスタイン・米国成長株投信には、次のような落とし穴もあります。

それぞれ詳しく見ていきましょう。

コストが高い

アクティブファンドであるアライアンス・バーンスタイン・米国成長株投信は、購入時手数料と信託報酬が高いというデメリットがあります。

ここで、同じS&P500をベンチマークとするインデックスファンドであるeMAXIS Slim 米国株式(S&P500)と比較してみましょう。

| アライアンス・バーンスタイン・米国成長株投信 | 投資信託 | eMAXIS Slim 米国株式(S&P500) |

|---|---|---|

| *3.3% | 購入時手数料 | 0% |

| 1.727% | 信託報酬 | 0.09372% |

| 0% | 信託財産留保額 | 0% |

*SBI証券などネット取引では、購入時手数料がかかりません。

長期間が前提の投資ではコストをできるだけ小さくすることが一番大事だよね!

S&P500とほとんどリターンが変わらない

アクティブファンドはコストが高い分、ベンチマークを大きく上回るリターンを上げなくてはいけません。

しかし、そんなリターンを毎年上げ続けるのはプロでも難しいことです。

再び、eMAXIS Slim S&P500(米国株式)とトータルリターンで比較してみましょう。

過去5年間で比較するとアライアンス・バーンスタイン・米国成長株投信の方がリターンが高い年もありますが、大きな差はありません。

他のアクティブファンドに比べれば優良な成績を収めていますが、あえて高い信託報酬を支払うほどのリターンとは言えないでしょう。

よって、アクティブファンドより低コストで同等のリターンを上げられるインデックスファンドの方が投資商品として魅力的でしょう。

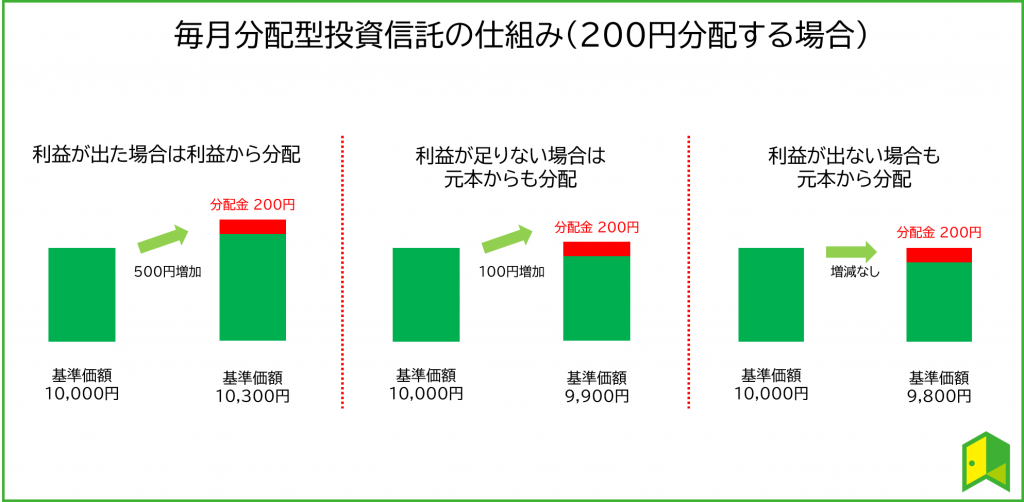

タコ足配当の可能性がある

毎月分配型の投資商品によくある話ですが、分配金がタコ足配当になる可能性があります。

タコ足配当とは?

投資信託や企業が配当の原資となる利益がないにもかかわらず、過分な配当金を出すこと。

タコが自分の足を食べるのに似ていることから、こう表現されます。

アライアンス・バーンスタイン・米国成長株投信の資料には次のような記載があります。

投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

特別レポート

2022年1月や2023年12月のように無配当で終わることもありますが、特別分配金として無理にでも配当を出すこともあるということです。

支払い方の仕組みは次のようになります。

特別分配金は課税されないとはいえ、投資したお金がそのまま払い戻されているだけということに注意が必要だワン!

分配金は複利の効果を弱めてしまう

複利というのは、投資資金に利息がつき、その利息にも利息が付くことで雪だるま式に資産が増えていくことをいいます。

しかし、分配金は受け取るたびに税金がかかってしまうので、資産の最大化を目的に投資をする上では効率が悪くなってしまいます。

特に、若い人だと支出より収入が多い人が大半だから、分配金は受け取っても再投資するよね…

もちろん、投資金額が大きければ大きいほどその差は顕著になります。

そこで、分配金の頻度が少ない投資信託(Aコース/Bコース)が複利を活かしやすくなります。

分配金は再投資型でも税金がかかってしまうので、そもそも分配金を出していない eMAXIS Slim S&P500(米国株式)のような投資信託がおすすめだワン!

NISAのつみたて投資枠で投資できない

NISAは、年間一定金額までを非課税で運用できる制度です。

その中でもつみたて投資枠の商品は金融庁によって決められており、長期投資に不向きな商品は取り扱っていません。

アライアンス・バーンスタイン・米国成長株投信は対象商品に入っておらず、つみたて投資枠では購入できません。

ただ、aコースとbコースは成長投資枠で積立投資できるワン!

💡最新のファンド情報を配信中

投資信託やNISAに関する最新情報を、いろはにマネーに会員登録すると受け取れます!

- 話題の新ファンド情報

- NISAやポイント還元に関する最新ニュース

- 株価が上がった時や下がった時のニュース解説

登録は無料・メールアドレスのみで登録できるので、NISAや積立投資で失敗したくない方は以下より会員登録しましょう!

※登録後、退会も自由にできます。

[signup-form]

アライアンス・バーンスタイン・米国成長株投信に投資する方法【証券会社】

実際に買うにはどうすればいいの?

アライアンス・バーンスタイン・米国成長株投信に投資するためには、証券会社で口座開設する必要があります。

まだ口座開設されていない方は、ネット証券がおすすめです。

ネット証券は口座開設から取引までパソコンやスマホ一台で可能なので、若い人や手数料を抑えたい方は特におすすめです。

SBI証券【人気No.1】

SBI証券の魅力

- TポイントやVポイントで投資信託が買える

- 2,700本以上という豊富な投資信託ラインナップ

- いろはにマネーの人気証券会社の独自調査で人気度No.1

「ネット証券と言えばSBI証券」という投資家もいるほど、人気なのがSBI証券。

投資信託の積立投資も簡単で、NISA対象商品も豊富に取り揃えています。

もちろんアライアンス・バーンスタイン・米国成長株投信にも投資でき、TポイントやPontaポイント、Vポイントを使った投資が可能となっています。

SBI証券では、アライアンス・バーンスタイン・米国成長株投信の購入時手数料が0円なんだよ!

いろはにマネーの「投資信託におススメの証券会社」の調査でも1位を獲得したワン!

\投資を始めるなら/

まだ証券口座を持っていない方は、いろはにマネーの調査でも人気No.1だったSBI証券がおススメです。

国内株式は1日100万円まで手数料無料、S&P500連動の投資信託やETFも買付手数料無料で投資が出来ます。

松井証券【老舗の安心感】

松井証券の特徴

- 創業100年以上で信頼感がある

- すべての投資信託の購入時手数料が無料

- 信託報酬の一部が還元される

松井証券は創業100年以上の歴史を持つ、老舗の証券会社です。

2020年より日本で初めて、信託報酬の一部を顧客に現金で還元するサービスを開始するなど、松井証券ならではの取り組みを行っています。

操作方法で迷った時は、専用ダイヤルからサポートを受けられるワン!

マネックス証券 【クレカ積立で1.1%還元】

マネックス証券がオススメな人

- 米国株投資をしたい人

- IPO抽選は平等な方が良い人

- クレカ積立で投資信託を購入したい人

マネックス証券でマネックスカード積立を使えば、主要ネット証券で最大の還元率である1.1%の還元を得ることができます。

NISAやつみたてNISA口座でも利用することができるので、投資初心者にもおすすめです。

また、貯めたポイントは様々な商品と交換可能です。

マネックスポイントと交換可能な商品(クリックで開く)

| 交換可能な商品 | 交換比率 |

|---|---|

| 株式手数料 | 1ポイント=1円 |

| 仮想通貨 | 1ポイント=1円 |

| dポイント | 1ポイント=1dポイント |

| Amazonギフト券 | 1ポイント=Amazonギフト券1円相当 |

| Tポイント | 50ポイント=Tポイント50ポイント |

| Pontaポイント | 1ポイント=1Pontaポイント |

| Nanacoポイント | 50ポイント=nanaco50ポイント |

| WAONポイント | 100ポイント=WAON100ポイント |

| ANAマイル | 1,000ポイント=250ANAマイル |

| JALマイル | 1,000ポイント=250JALマイル |

そのほかの特徴は、次の通りです。

- 企業の分析ツールが充実している

- 現物株手数料は55円から

- 米国株投資は最低手数料0米ドル

- 米国株買付時の為替手数料0円

クレカで毎月コツコツ積み立てるなら最適だね!

\クレカ積立がお得/

マネックス証券なら、カード積立で1.1%のポイント還元!

主要ネット証券(手数料無料のクレカ)で最大規模のポイント付与率です。

投資経験はありますか?

【まとめ】アライアンス・バーンスタイン・米国成長株投信とは

アライアンス・バーンスタイン・米国成長株投信についての理解が深まったよ!

アライアンス・バーンスタイン・米国成長株投信に関する情報を中心に、口コミや投資するデメリットなどについて解説してきました。

最後に、本記事でもっとも重要なポイントをおさらいしましょう。

アライアンス・バーンスタイン・米国成長株投信とは?

アライアンス・バーンスタイン・米国成長株投信は、米国大型成長株戦略でベンチマークであるS&P500株価指数を上回るように運用されるアクティブファンド。

アライアンス・バーンスタイン・米国成長株投信の特徴は?

高いリターンを上げてきた実績をもつが、買付手数料や信託報酬が高い。

トータルリターンで比べてみてもインデックスファンドの方が優位性が高くなっている。

特に毎月分配型は税金がかかってくるなど複利の恩恵を受けづらく、タコ足配当もありえるので注意が必要。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら