今回はIPO企業の中から、10月4日に東証グロースに上場したのキャスター(9331)をご紹介します。(同日は「くすりの窓口」が上場予定です)

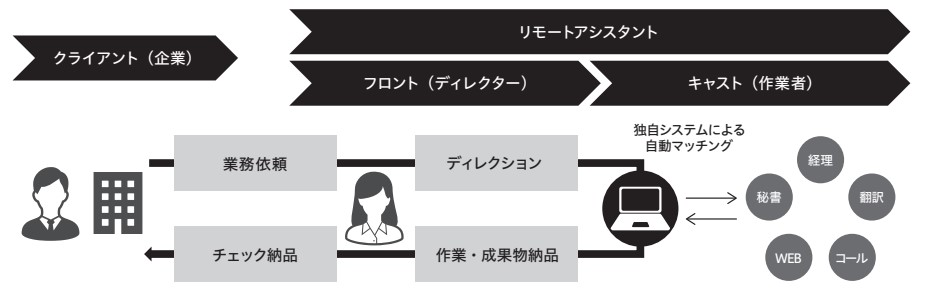

キャスターは、リモートアシスタントを始めとした人材事業を運営する企業です。

想定時価総額は12.4億円で、サービス業のIPOとなっています。

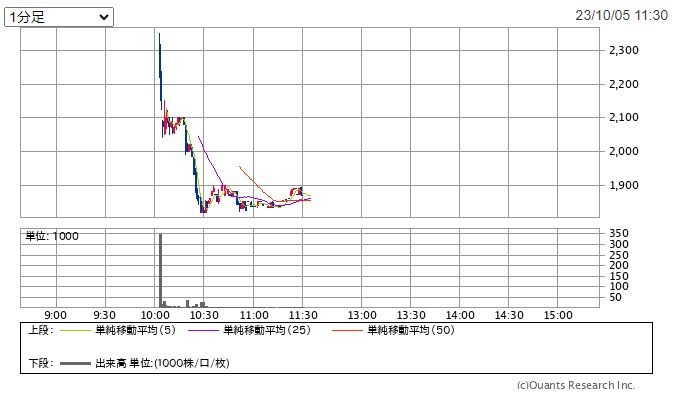

キャスターの初値はなぜ上昇した?なぜ直後にストップ安になった?

上場日には初値が付かず、翌日の10時過ぎに公開価格の3.05倍の初値が付きました。

1単元でも持っていた方は、大きな含み益となったと思います。

ただ気になるのは、初値が付いた直後ストップ安になっていることです。

SBI証券より

まず初値が付いた理由は、需給の問題が大きいと思われます。

吸収金額が小さいことやオファリングレシオが低いことは、市場に出回る株式が少ないことを意味します。

そうすると需要>供給の構図になりやすく、株価が上がる傾向にあります。

つまり同社は、需給の関係で株価が上がりやすい、IPO的に良い銘柄でした。

また直近のIPOの中でも期待値が高かったことなどから、投資家の資金が集中した点も要因の一つでしょう。

以上のことから、想像を超える伸びが起こったと推測されます。

しかしながら、企業業績はあまり良くありません。

売上は伸びているものの、利益は赤字続きとなっています。

にもかかわらず株価が大きく伸びたため、かなり割高な印象になってしまったと言えます。

また同日上場の「くすりの窓口」の株価が堅調に上昇しているため、投資家の関心も移ってしまったのかもしれません。

つまり、キャスターの初値が伸びすぎた結果、これ以上の株価上昇は見込めない(割高判断)という投資家心理がはたらき、売られてしまったと推測されます。

キャスターのIPO基本情報

ここでは上場日や、いろはにマネー独自の初値予想を見てみましょう。

| 上場日 | 10月4日(水) |

| いろはにマネー独自の初値予想 | S(1.7倍超) ※想定価格650円から、1,105円~ |

| 企業Webサイト | https://caster.co.jp/ |

| 取り扱い証券 | 大和証券(主幹事)、SBI証券、松井証券、マネックス証券、岩井コスモ証券など |

IPO取り扱い数No.1のSBI証券が取り扱っているね!

キャスターのIPO日程と価格

IPOの日程と価格は次のようになっています。

※発表次第更新しています。

| 想定価格 | 650円 |

| 仮条件 | 720円~760円 |

| ブックビルディング期間 | 9月19日(火)~9月25日(月) |

| 当選発表日 | 9月26日(火) |

| 公開価格 | 760円 |

| 申込期間 | 9月27日(水)~10月2日(月) |

| 上場日 | 10月4日(水) |

| 初値 | 2,319円 |

初値は公開価格の3倍と大きく跳ね上がったね!

キャスターのIPO初値予想

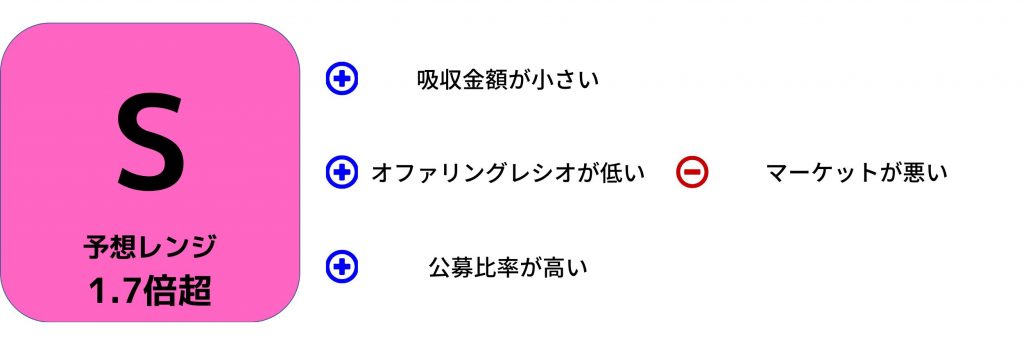

時価総額も小さく、オファリングレシオも低いため需給面では初値が上昇しやすいと言えます。

また事業内容もトレンド性があり、売上高は右肩上がりとなっています。

大株主のロックアップも180日間解除されないため、供給は限られています。

これらの点から、IPO評価: S(予想レンジ1.7倍超=1,105円超)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事で解説しています。

また、IPO初値・騰落率結果一覧では直近のIPOデータを掲載しています。

キャスターの主幹事・幹事証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| 大和証券(主幹事) | 94.39% | 379,900株 |

| みずほ証券 | 1.74% | 7,000株 |

| SBI証券 | 1.74% | 7,000株 |

| 岩井コスモ証券 | 0.87% | 3,500株 |

| 極東証券 | 0.42% | 1,700株 |

| 松井証券 | 0.42% | 1,700株 |

| マネックス証券 | 0.42% | 1,700株 |

当選しやすい証券会社ランキング

なかなかIPOが当選しないな…

この記事をご覧頂いている方の中には、1つの証券口座だけでIPO抽選に参加している方も多いのではないでしょうか。

IPO投資で成功するには、複数口座を使い分けて抽選に参加するのがおすすめです。

以下の表では、IPO投資で開いておくべき”おすすめの証券口座”を紹介しています。

| 証券会社名 | 取扱数 | 主幹事数 | 抽選方法 | 事前入金 |

| SBI証券 | 89 | 13 |

完全平等抽選: 60%

IPOチャレンジポイントに基づいた配分: 30%

取引状況等を踏まえて定めた配分: 10%

|

必要 |

| 楽天証券 | 65 | 0 | 完全平等抽選 | 必要 |

| SMBC日興証券 | 47 | 24 | 完全平等抽選: 10% ステージ別抽選: 最大5% ※ほか対面割り当て | 必要 |

| 松井証券 | 55 | 0 | 配分予定数量の70%以上を抽選 | 不要 |

| 岡三証券 | 38 | 0 | 取引実績に応じて優遇抽選 | 不要 |

| マネックス証券 | 60 | 0 | 完全平等抽選 | 必要 |

※取扱数、主幹事数は2022年のデータ

松井証券や岡三証券は、事前入金不要で抽選に参加できるワン!

証券会社を詳しく比較

大株主情報

大株主の状況は以下の通りで、第6位の中川祥太氏は同社の代表取締役CEOを務めています。

また同社の大株主は多くがベンチャーキャピタルであり、その保有比率は合計で6割を超えています。

| 株主名 | 比率 |

|---|---|

| インキュベイトファンド2号投資事業有限責任組合 | 21.92% |

| 株式会社ブルーマンデイ | 20.05% |

| WiL Fund Ⅱ, L.P. | 11.21% |

| 大和ベンチャー1号投資事業有限責任組合 | 9.33% |

| STRIVE Ⅲ投資事業有限責任組合 | 6.08% |

| 中川 祥太 | 3.54% |

| IF Growth Opportunity Fund I, L.P. | 3.32% |

| グリーンコインベスト投資事業有限責任組合 | 3.32% |

| SMBCベンチャーキャピタル3号投資事業有限責任組合 | 2.80% |

| 合同会社Gunosy Capital | 2.43% |

第2位の株式会社ブルーマンデイは中川祥太氏の資産管理会社だよ!

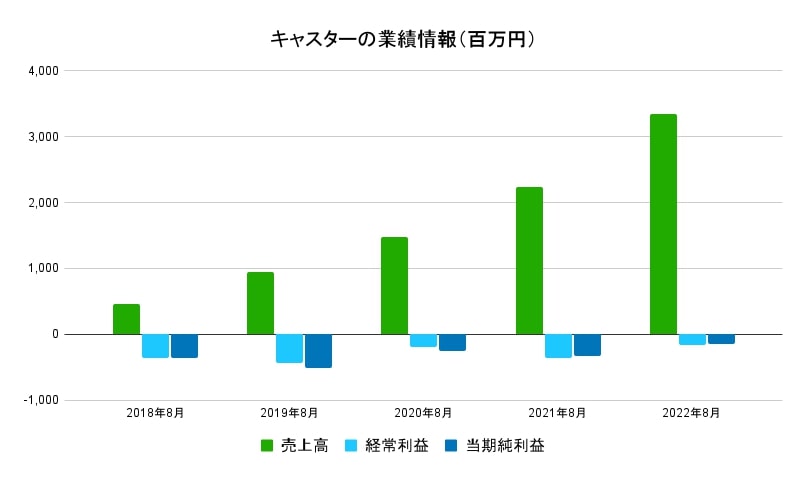

キャスターの業績情報

| 決算期 | 2018年8月 | 2019年8月 | 2020年8月 | 2021年8月 | 2022年8月 |

|---|---|---|---|---|---|

| 売上高 | 459 | 940 | 1,480 | 2,235 | 3,338 |

| 成長率 | ー | +104.8% | +57.4% | +51.0% | +49.4% |

| 経常利益 | -365 | -442 | -196 | -354 | -161 |

| 成長率 | ー | ー | ー | ー | ー |

| 経常利益率 | ー | ー | ー | ー | ー |

| 当期純利益 | -365 | -516 | -262 | -336 | -145 |

| 成長率 | ー | ー | ー | ー | ー |

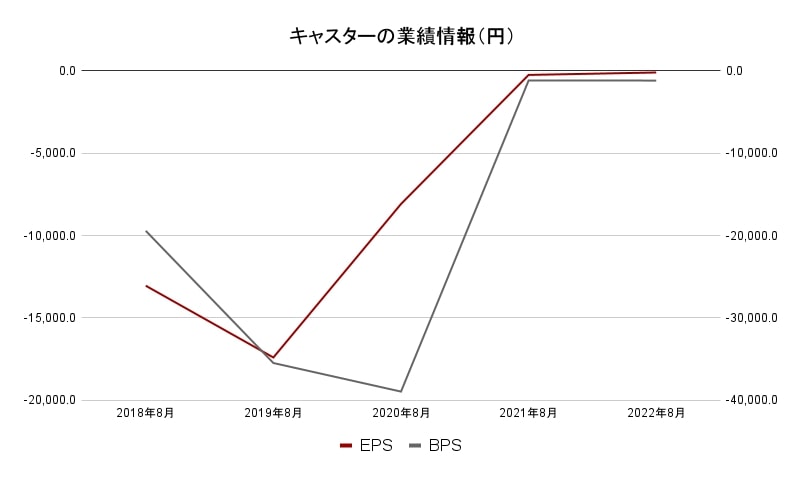

| EPS | -13,052.1 | -17,412.4 | -8,086.2 | -243.7 | -95.5 |

| BPS | -19,432.0 | -35,495.4 | -38,967.5 | -1,164.0 | -1,173.1 |

※ 2021年8月期の期首に株式分割及び併合が行われたと仮定し、EPSとBPS算出

直近5年間を見ると売上高は急成長しており、赤字も縮小しています。

売上高CAGRは64.2%と、高い成長性が伺えるね!

リモートワークそのものは新型コロナウイルスの落ち着きと共に減少傾向にあり、同社にとって向かい風となるかもしれません。

しかし今後続く人口減少により、同社のアウトソーシングサービス需要は継続的に伸びていくと見ています。

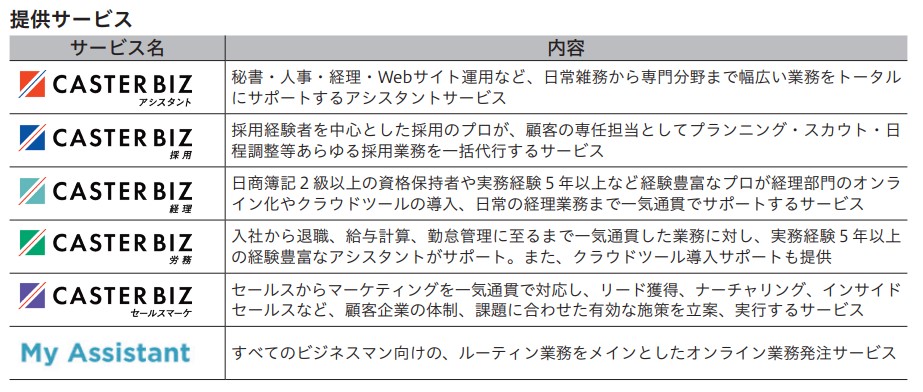

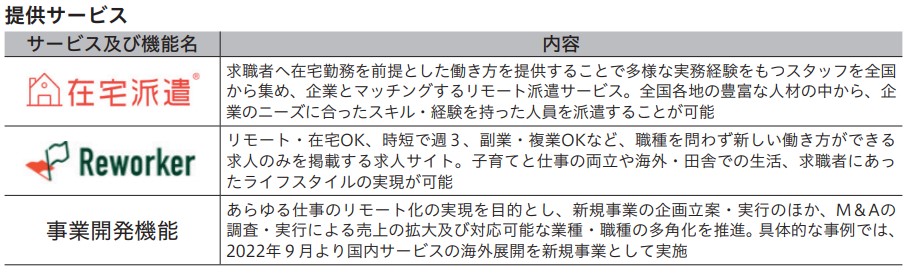

また同社は創業以来、採用・経理・労務・セールスマーケ等セグメントを増やしてきました。

今後もM&Aや新規事業開発を続けていき、あらゆる業種・職種のリモート化を進めていくそうです。

今後も高成長を維持できるか要チェックだね!

キャスターの事業内容

キャスターはリモートワーカーと人材不足の企業を繋ぐプラットフォームを運営しています。

主要事業は以下の2種類となります。

※同社の事業内容分析は近日中にアップデートいたします。

直近IPOの初期予想と騰落結果

直近の7月にIPOした企業の初値予想と結果は以下の通りです。

| 企業名 | 上場日 | 初値予想 | 初値騰落結果 |

|---|---|---|---|

| Laboro.AI | 7/31 | S(1.7倍超) | 2.06倍 |

| クオルテック | 7/28 | C(1.0~1.3倍) | 0.92倍 |

| GENDA | 7/28 | A(1.5~1.7倍) | 0.92倍 |

| テクニスコ | 7/26 | C(1.0~1.3倍) | 1.63倍 |

| エコナビスタ | 7/26 | A(1.5~1.7倍) | 2.54倍 |

日経平均は下落傾向から一転、上昇傾向にあります。

そのような環境の下、公募割れする企業も少々ありますが、直近のIPOは以前通りの伸び方をしています。

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資におすすめのネット証券3選

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。