・iDeCoってよく聞くけど、どんな制度なんだろう?

・デメリットしかないって本当なのかな?リスクを知りたい…。

このようなお悩みを解決します。

🔰いろはに結論

iDeCoは以下の理由で「デメリットしかない」と言われます。

ただし、所得税や住民税の節税になる制度なので、年収が400万円以上あり(あくまでも目安)、老後に向けた資産形成をしたい方にはおすすめです。

老後資金に2,000万円が必要と言われる現代、資産形成に役立つ手段としてiDeCo(イデコ)が注目を集めています。

しかし「名前しか聞いたことがない…」「デメリットばかりと見たけど利用して大丈夫なの?」と感じ、なかなかスタートできない人も多いはず。

結論から言うと、iDeCoはデメリットはあるものの、しっかり理解したうえで利用すれば大きな節税効果を発揮してくれる優秀な制度です。

今回はiDeCoのデメリットやおすすめしない人の特徴、メリットを初心者向けに解説します。

\iDeCo、本当にやるべき?/

いろはにマネーでは、iDeCoをカンペキに理解できる無料の学習コースをご用意。

iDeCo以外の選択肢も分かる無料の投資診断も受けてみましょう。

iDeCo(イデコ)とは?

iDeCo(イデコ)とは「個人型確定拠出年金」の愛称であり、公的年金(国民年金や厚生年金)とは別に給付を受けられる私的年金制度の一つです。

長期積立投資ができ、拠出金が全額控除になるなど節税もできるため、老後の資産づくりに役立ちます。

確定拠出年金ってどういう意味?

確定拠出年金は、拠出された掛金とその運用益との合計額をもとに、将来の給付額が決まる年金制度です。

公的年金と異なり加入は任意であり、加入の申込や掛金の拠出、掛金の運用や受け取りまでをすべて自分で行い、投資元本と運用益の合計額をもとに給付を受け取れます。

確定拠出年金には、事業主が掛金を拠出する「企業型年金(企業型DC)」と、個人で掛金を拠出する「個人型年金(iDeCo)」の2つがあります。

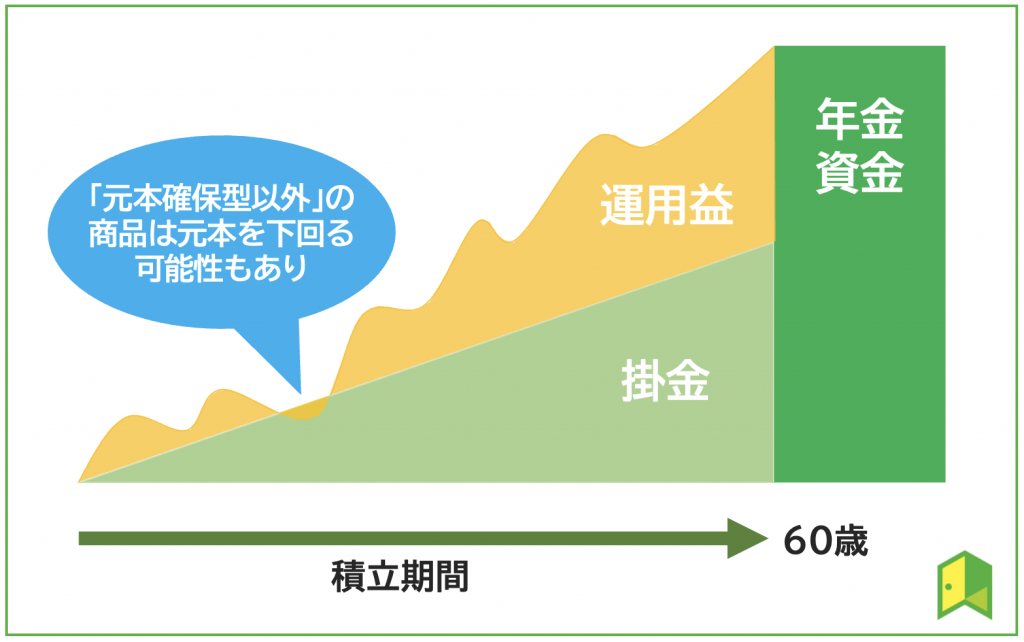

iDeCoのイメージは下図の通り。

長期的な積立をすることで得られた運用益により、老後に受け取る年金を増やせるわけです。

かつては加入資格に制限がありましたが、2017年の制度改正で現役世代の国民ほぼ全員が加入できるようになりました。

2023年3月に、加入者数は282.5万人を突破したワン!

ただし、就労状況により以下のような掛金上限額が決められています。

| 加入資格 | 加入資格詳細 | 掛金上限 |

|---|---|---|

| 第1号被保険者 自営業者 | 全員 | 月額6.8万円 |

| 第2号被保険者 会社員・公務員等 | 会社に企業年金が無い場合 | 月額2.3万円 |

| 〃 | 企業型DCに加入している場合 | 月額2万円 |

| 〃 | 確定給付企業年金と 企業型DCに加入している場合 | 月額1.2万円 |

| 〃 | 確定給付企業年金のみ加入している場合 | 月額1.2万円 |

| 〃 | 公務員等 | 月額1.2万円 |

| 第3号被保険者 専業主婦(夫) | 全員 | 月額2.3万円 |

iDeCoを利用する際に気になるデメリットを確認しつつ、メリットや主な特徴を理解していきましょう。

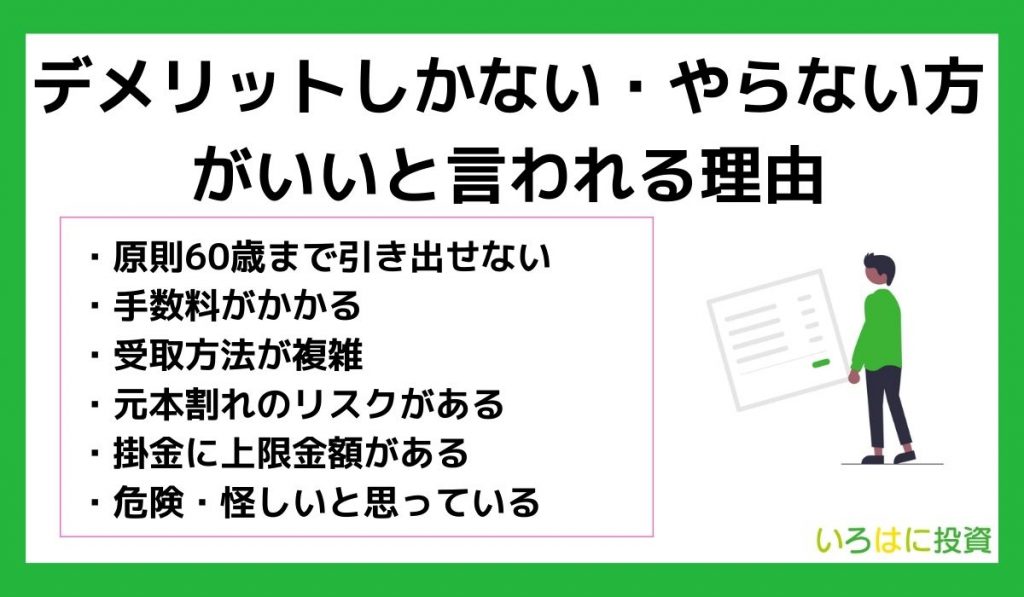

iDeCoはデメリットしかない・やらない方がいいと言われる理由6選

iDeCoはデメリットばかりでやらない方がいいと言われたけど、実際どうなの?

iDeCoについてネット検索すると「iDeCoはデメリットしかないからやるな」などの意見もあり、始めるか迷う人も多いはずです。

結論、人によってはiDeCoの利用でかえって日常生活が不自由になったりと、メリットを享受できない可能性もあります。

ここでは、「iDeCoはデメリットしかない」と言われる理由を6つ紹介します。

今回のトピックと似ていますが、「iDeCoはやめとけ」と言われる理由についても知りたい人は、「iDeCoがやばいと言われる理由5選」の記事もご覧ください。

①原則60歳までお金を引き出せないから

iDeCoで積み立てたお金は、原則として60歳まで受け取ることができません。

原則ってことは60歳未満でも受け取れる可能性があるの?

条件を満たしていれば、60歳未満でもお金を受け取れるケースはあり、大きく分けて以下の3パターンです。

- 脱退一時金を受け取れる要件を全て満たした場合

- 加入者が病気や怪我で障害を負った場合

- 加入者が死亡した場合

健康に生活している限りは上記の条件に該当しないため、急遽お金が必要になった場合でも引き出すことは困難です。

結婚や住宅購入など今後起こりうるライフイベントを考慮した上で、余剰資金を使いつつiDeCoを運用しましょう。

まずはある程度の貯蓄を増やしておくのが大事だね!

非課税で長期投資はしたいものの、いつでも引き出せるようにしたい方は「つみたてNISA」がおススメです。

②手数料がかかるから

iDeCoで資産運用するには、いくつかの手数料が発生します。

国民年金基金連合会や運営管理機関(金融機関)へ支払う手数料などがありますが、すべて加入者が負担することとなります。

| 手数料の種別 | 金額 |

|---|---|

| 加入・移換時手数料 | 2,829円 |

| 口座管理手数料 | 105円(掛金納付の都度) 66円(信託銀行) +加入する金融機関への手数料(0円~500円程度と差がある) |

| 給付手数料 | 440円 |

加入・移換時手数料は初回限定ですが、口座管理手数料は毎月支払う必要があります。

毎月支払うなら、加入する金融機関を慎重に選ぶ必要があるね

今回ご紹介する証券会社であれば、口座管理手数料は無料なので、毎月支払う金額は171円のみの支出となります。

③受取方法が複雑だから

iDeCoは受取時も所得として扱われ、以下の3つの方法で受け取ります。

- 年金で受け取る

- 一時金で受け取る

- 年金と一時金の併給で受け取る

それぞれどう違うの?

年金では雑所得、一時金は退職所得となるため、適用できる控除も違い課税額が変わります。

例えば、年金として受け取る場合は公的年金控除が認められます。

60歳未満は年70万円、65歳以上は年170万円の控除が認められるため、この金額内であれば非課税で受け取れます。

一方で退職金として受け取る場合は、退職所得控除が適用されます。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 ×勤続年数(80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (勤続年数- 20年) |

例えば30年iDeCoに加入すれば1,500万円もの金額を非課税で受け取れるのです。

勤務先から退職金がある場合、同時に退職金として受け取ると課税金額が大きくなるため、注意が必要です。

ちょっと複雑だね…

受け取りをするのはまだ先かもしれませんが、受取金額を増やすためには複雑な受取方法を理解し、控除をフル活用して課税金額を抑える必要があるのです。

\iDeCo、本当にやるべき?/

いろはにマネーでは、iDeCoをカンペキに理解できる無料の学習コースをご用意。

iDeCo以外の選択肢も分かる無料の投資診断も受けてみましょう。

④元本割れのリスクがあるから

iDeCoは元本変動型の投資信託で運用した場合、当初の購入代金を下回ってしまう「元本割れ」を起こすリスクもあります。

資産運用は自己責任となるため、もし損失が出たとしても補償はもらえません。

とはいえ長期投資は収益率が安定しやすい傾向があるため、老後には高い投資成果を生み出してくれるはずです。

もしも「元本割れは絶対に避けたい」と思うならば、定期預金や保険を利用した元本確保型を選ぶと良いでしょう。

元本確保型はリスクが低いけど、インフレ時に資産が目減りしてしまうワン!

⑤掛金に上限金額があるから

iDeCoは毎月の掛金に上限金額が設定されているため、好きなだけ投資できるわけではありません。

掛金の上限は職業によって異なっていて、具体的には以下の通り。

公務員は特に上限が低く設定されていますが、これは退職金や年金が恵まれていることが理由に挙げられます。

自営業者以外の人にとっては月額2万円程度しか投資できないため、投資枠に少なさを感じるかもしれません。

毎月1万円程度を投資に回そうと考えているから、ぼくにはちょうどいい!

⑥資産運用は危険・怪しいと思っているから

日本では金融教育の遅れにより、「投資=ギャンブル」といったネガティブな印象を抱いている方も多いです。

投資をしていると言ったら、危なそうだと思われることもあるよね。

もちろん投資はやり方によってはギャンブルにもなり得ますが、それは投資の一面に過ぎません。

投資対象にもよるものの、「過度なレバレッジをかけず集中投資を避ける」ことで、投資はギャンブルではなくなります。

投資が危なくなるかどうかは、やり方次第ってことか!

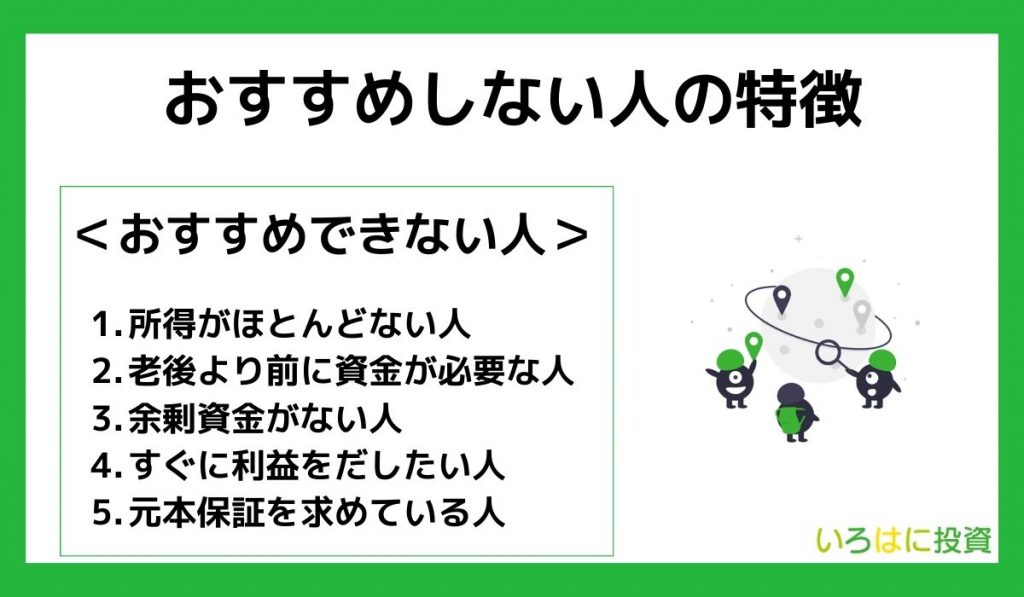

iDeCoをおすすめしない人の特徴

iDeCoのデメリットは分かったけど、どんな人にはおすすめできないの?

iDeCoをおすすめできない人は、以下のような特徴がある方です。

以下で詳しく解説します。

①所得がほとんどない人

所得がほとんどない人にとって、iDeCoはあまり有効ではありません。

iDeCoは、毎月5,000円以上の掛金を積み立て、将来の年金受給額を増やすために運用することが目的です。

しかし、所得がほとんどない人は積み立てるのが難しく、積み立てたとしても、所得税の還付金を思ったより受け取れないため、税制面でのメリットを享受できません。

パートの方や学生の方にはメリット少なそうだね…

また、iDeCoには手数料がかかるため、所得がほとんどない人にとっては、手数料が負担となる場合があります。

②老後より前にまとまった資金が必要になりそうな人

老後より前にまとまった資金が必要になりそうな人も、iDeCoを利用すべきではありません。

iDeCoは原則60歳まで引き出しできず、老後以前の資産運用には向いていないためです。

目的をしっかり持つことが大切だね!

マイホーム資金や子どもの教育費、車の購入資金など、資金が必要になりそうな人は、iDeCoよりも貯金がおすすめです。

投資はあくまでも10年間などの長期間で見れば値上がりする可能性が高いもので、数年単位だと損をする可能性があります。

確実に使う費用で元本割れできないのであれば、投資よりも貯金で備えておきましょう。

なんでもかんでも投資すればいいってわけでもないワン!

\iDeCo、本当にやるべき?/

いろはにマネーでは、iDeCoをカンペキに理解できる無料の学習コースをご用意。

iDeCo以外の選択肢も分かる無料の投資診断も受けてみましょう。

③余剰資金がない人

iDeCoは少額から始められますが、 現状の生活がカツカツで、投資に回せる余裕がない人もおすすめできません。

資産運用にはリスクがつきものです。

長期積立投資でも未来のことは分からないから、損をする可能性は0ではないワン!

投資は余剰資金で始めることが大切です。

特にiDeCoは緊急時用の資金には向いていません。

基本は途中解約できないし、あくまでも長期間運用するものだもんね!

日々の生活費だけで家計が苦しい人は、まずは家計の見直しを行ってみましょう。

生活の満足度を下げずに節約できる項目はいくつもありますよ。

④すぐに利益をだしたい人

iDeCoは毎月数5,000円~数万円を、数十年といった長期的な目線で運用します。

そのため「数日や数ヶ月の短期間で大きな利益を出したい」と考える人には、相性が合わないと言えるでしょう。

投資に対して短期間で大儲けできる印象を持つ人もいますが、そのような投資はハイリスクなため、初心者が参入しても損失を出す可能性が高いです。

確かにFXとかはリスクが高いって聞くもんね…。

手堅く長期目線で、将来に備えた資産形成を進めたい人にとっては、iDeCoを有効活用できます。

⑤元本保証を求めている人

「iDeCoをしておけばお金が増えるらしい」という口コミから、iDeCoを始めることを検討する人も多くいるでしょう。

ただしiDeCoで投資信託の仕組みを通じて値動きのある株式や債券などを運用する方は、元本保証がありません。

そもそも絶対にお金が増える投資はないワン!

しっかり商品の特徴や仕組みを理解したうえで始めることをおすすめします。

iDeCoを利用する3つのメリット

デメリットはたくさんあったけど、iDeCoのメリットはどんなところなの?

iDeCoはデメリットだけでなく、良い点も多くあります。

以下では、iDeCoを使うべき決定的なメリットを3つご紹介します。

①節税しながら資産形成できる

iDeCoは積立時、運用時、受取時の3つの段階で税制優遇を受けることができ、一般的な運用では得られない節税効果を期待できます。

具体的な節税効果を知りたい!

以下で3つの段階での節税効果を詳しく解説します。

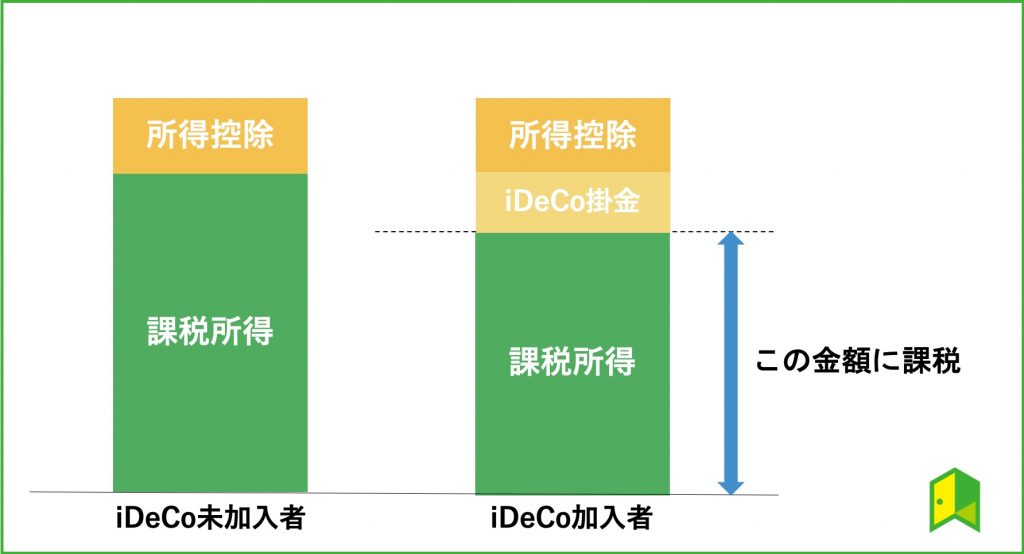

掛金全額が所得控除

iDeCoに拠出する掛金は「所得控除」の対象なので、その年の所得税や翌年の住民税が安くなります。

通常は稼いだお金に所得税がかかり、それに基づいて住民税も徴収されるため、圧倒的な節税効果が期待できるのです。

節税はいいね!どれくらいの金額になるのかな?

例えば毎月1万円を拠出する場合、所得税率が20%なら年間で2万4千円分もの所得税控除になりますよ。

所得別に1年間でどれくらい節税できるのかシミュレーションしてみましたので、参考にしてみてください。

| 月額12,000円 | 月額20,000円 | 月額23,000円 | |

|---|---|---|---|

| 25歳/年収300万円 | 21,600円 | 36,000円 | 41,400円 |

| 35歳/年収500万円 | 28,800円 | 48,000円 | 55,200円 |

| 45歳/年収800万円 | 43,200円 | 72,000円 | 82,800円 |

年収が高い方が税率が高くなるから、同じ金額拠出しても節税できる金額も大きくなるワン!

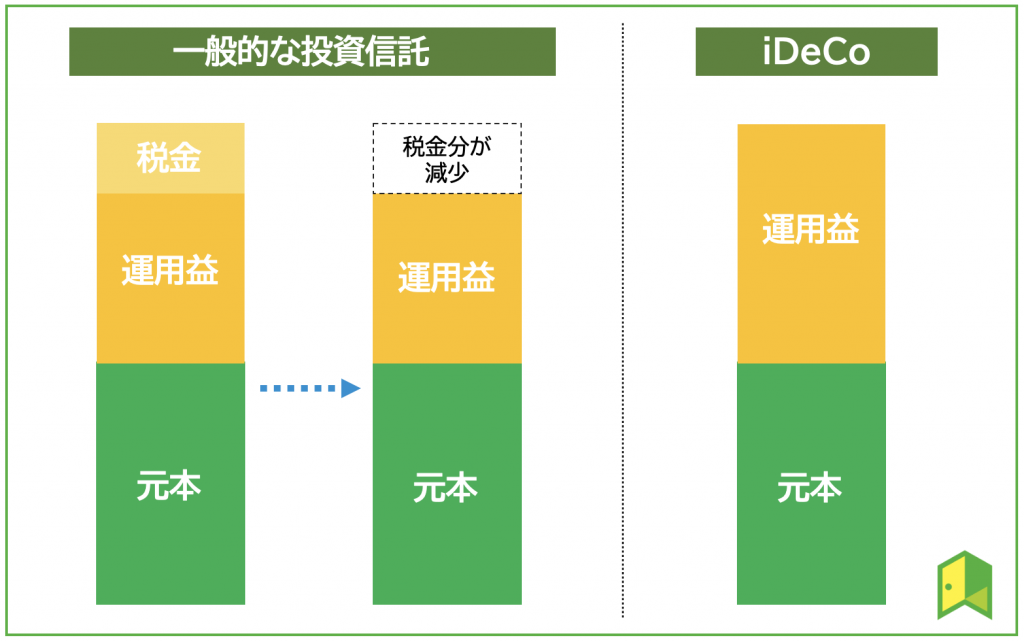

運用益が全額非課税

通常は投資で利益が出ると約20%もの税金がかかりますが、iDeCoによって得た運用益は税金がかかりません。

分かりやすくするために、一般的な投資信託とiDeCoの税金を図でチェックしてみましょう。

一般的な投資信託では運用益から税金が差し引かれますが、iDeCoなら非課税のため運用益全体が資産になるのです。

運用益を再投資すれば投資額も増えるので、より利益を出しやすくなりますよ。

長期投資に重要な「複利効果」をさらに高めてくれるんだワン!

受取時も控除

iDeCoは積み立てたお金を受け取る際にも控除の対象となるため、税負担を大きく軽減できます。

複雑な点はあるものの、どのような受け取り方であっても控除が適用されることから、安心してお金を受け取ることが可能です。

| 受け取り方法 | 税制優遇措置 |

| 年金 | 公的年金等控除 |

| 一時金 | 退職所得控除 |

| 年金と一時金の併用 | 公的年金等控除+退職所得控除 |

この中でもiDeCoから「一時金」を受け取る選択をした場合は、以下のように退職所得控除として税金が計算されます。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 ×勤続年数(80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (勤続年数- 20年) |

勤続年数が30年の人であれば、上記の式にある「20年超」に当てはめて1,500万円分の退職所得が非課税になるのです。

iDeCoの受取額や会社からもらえる退職金の額などを踏まえ、自分に有利な受け取り方はどれなのか検討しておきましょう。

どの受け取り方にするのかによって税金が数百万円単位で変わることもあるワン!

②離職・転職しても運用できる

確定拠出年金は離職・転職する際、それまで積み立てた年金資産を持ち運べます。

この制度を活用すれば、iDeCoから企業型確定拠出への移行もできるので、積み立てた資産が無駄になりにくいです。

転職すると退職金は減る可能性があるけど、iDeCoを持ち運べるのはありがたいね!

③運用の手間がほとんどかからない

iDeCoに加入する際はさまざまな手続きが必要ですが、一度加入すれば毎月自動で投資できます。

そのため、運用の手間がほとんどかからないのです。

つい忘れがちだから、自動で積み立てしてくれるのはありがたい!

ただ完全に放置していると、ポートフォリオを確認できません。

現金や株式、米ドル資産などを十分に分散するためにも、数ヶ月に1回は保有資産の確認をしましょう。

【2023最新】iDeCoの法改正でメリット・デメリットは変わった?

金融業界では、法改正が毎年のように行われるので、最新情報を常にチェックしておく必要があります。

古い情報に惑わされないように注意しないと…

2022年に実際に変わった制度と、今後変更が見込まれている点についてご紹介します。

| 法改正前 | 法改正後 | |

|---|---|---|

| 受取開始時期 | 60歳~70歳(~3月31日) | 60歳~75歳(4月1日~) |

| 加入可能年齢 | 60歳未満(~4月30日) | 65歳未満(5月1日~) |

| iDeCoの加入条件 | 労使合意に基づく規約の定めがあり 事業主掛金の上限の引下げに対応している企業の従業員のみ(~9月30日) | 労使合意の規約や事業主掛金の上限の引下げがなくてもOK(10月1日~) |

| 拠出限度額(予定) | 確定給付型の他制度を併用する場合(公務員を含む)は拠出限度額が1.2万円(~2024年11月30日) | 2万円に引き上げられる(2024年12月3日~) |

定年が65歳まで伸びているから、加入可能年齢も伸びているんだね!

受取開始時期を遅らせることもできるので、今までよりも長期で投資ができます。

積立期間が短いからやめておこうと考えていた人にとっては、大きな法改正でしょう。

今後も時代に合わせて制度が変更される可能性が高いワン!

iDeCoにおすすめの証券会社

iDeCoを始めたいけど、どの証券会社を利用すればいい?

iDeCoの運用をする場合は金融機関に口座を開き、掛金を積み立てていく必要があります。

中でもネット証券は口座管理手数料が低いことから人気でして、おすすめしたいネット証券は以下の通り。

金融機関によっても商品ラインナップや手数料は異なるため、iDeCo利用者も多い上記3社を詳しく見ていきましょう。

①SBI証券【口座開設数No.1】

| 口開設数 | ★★★★★ 5 |

| 手数料の安さ | ★★★★★ 5 |

| 使いやすさ | ★★★★☆ 4 |

| 運営管理手数料 | 無料 |

| 公式サイト | https://www.sbisec.co.jp/ETGate |

SBI証券はグループで1,000万口座を達成し、ネット証券の中でもトップクラスの利用者数を誇る大手ネット証券です。

2005年からiDeCoの取り扱いを行なっている実績と情報量により、加入者数はNo.1を誇っています。

iDeCoは運用管理手数料がかかる金融機関も多いなか、SBI証券は運営管理手数料が無料なのも嬉しいポイント。

iDeCoの運用商品も80本以上と、豊富なラインナップだワン!

また、通常の株式投資をする可能性があるなら、手数料が業界最安水準であり、取り扱っている商品も多いので、まずSBI証券を選んでおけば安心ですよ。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

あわせて読みたい

②楽天証券【楽天ポイントが貯まる】

| 口開設数 | ★★★★☆ 4 |

| 手数料の安さ | ★★★★★ 5 |

| 使いやすさ | ★★★★★ 5 |

| 運営管理手数料 | 無料 |

| 公式サイト | https://www.rakuten-sec.co.jp/ |

iDeCoの新規加入者数が2019年~2021年まで3年連続No.1であることから、その人気ぶりが分かります。

最大の強みである『楽天経済圏』を活かし、ポイントを貯めたり資産運用に使ったりしながらお得に運用できます。

楽天ポイントを貯めているからすごくありがたい!

証券資産と年金資産が別サイトではなく、1つのIDで管理できるので、資産状況の確認がしやすく便利です。

また、iDeCoに関する疑問や不安を解消できる、ウェブセミナーを随時開催しているのも長期利用する上で安心ですね。

国内や海外の株式・債券だけでなく、REITや金に投資できるなど、投資商品が豊富だワン!

\最初の証券会社におすすめ/

楽天証券はNISA口座数No.1!(2023/05/08時点)

楽天ポイントが使えたり、100円から積立投資ができるなどメインの証券口座としてもおすすめです。

③松井証券【老舗の安心感】

| 口開設数 | ★★★★☆ 4 |

| 手数料の安さ | ★★★★☆ 4 |

| 使いやすさ | ★★★★★ 5 |

| 運営管理手数料 | 無料 |

| 公式サイト | https://www.matsui.co.jp/ |

松井証券は創業100年以上の証券会社です。

老舗だからこそ実現できるシステムの安定性は、iDeCoの長期運用にもぴったり。

保有中にかかる手数料については、低コストな商品を厳選しているなど利用者目線で運営されているのも魅力ですね。

操作方法で迷った時は、専用ダイヤルから丁寧にサポートしてくれるワン!

iDeCoのデメリットに関するよくある質問4つ

iDeCoのデメリットに関してまだ気になることが残ってる…

最後に、iDeCoについて気になる人も多いであろう疑問について紹介します。

それぞれ順番に解説していきます。

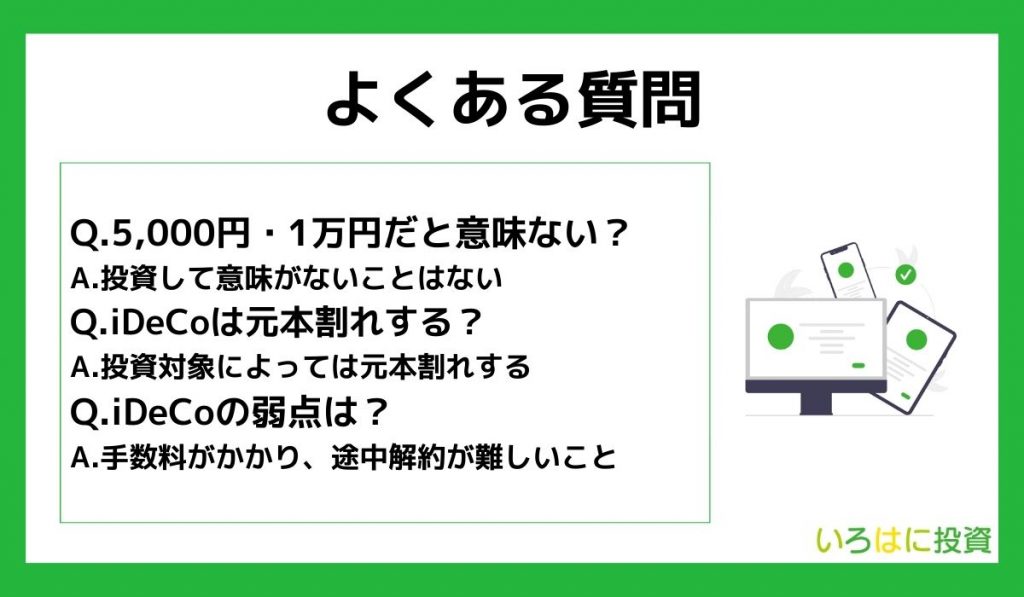

Q.iDeCoは5,000円・1万円だと意味ない?

iDeCoは月額5,000円から始められ、5,000円や1万円といった掛金はiDeCoの中では少額ですが、投資して意味がないことはありません。

強制的に毎月積み立てるため、家計管理ができるようになりますし、所得税控除も受けることができます。

また、年金受給額は前年度と比べて0.4%引き下げられるうなど、今後も少子高齢化が進む日本では年金は減っていく可能性の方が高いでしょう。

iDeCoで月5,000円でも運用していると、老後資金を確保できますよ。

詳しくは、「iDeCo(イデコ)は掛金5,000円だと意味ない?シミュレーションやメリットを紹介」の記事もご覧ください。

Q.iDeCoは元本割れする?

iDeCoは、元本割れするリスクがあります。

というのも、元本変動型で運用する場合は投資信託へ投資することになります。

長期で見れば右肩上がりであっても、短期間の運用であれば元本割れを起こす可能性もありますし、今後の長期間どうなるのか確実な予想はできません。

また、元本確保型で運用する場合でも、手数料が節税額や利益よりも上回ると元本割れになります。

米国のインデックス投資を15年以上継続すればこれまでは元本割れがなかったけど未来の保証にはならないワン!

Q.iDeCoの弱点は?

iDeCoの弱点は、主に以下の3つです。

- 原則60歳までお金を引き出せない

- 元本割れのリスクがある

- 手数料がかかる

「非課税で長期投資はしたいけど、手数料がかからずいつでも引き出せる方が良い」という方には、「つみたてNISA」もおススメです。

iDeCoは元本変動型の投資信託で運用した場合、当初の購入代金を下回ってしまう「元本割れ」を起こすリスクもあります。

資産運用は自己責任となるため、もし損失が出たとしても補償はもらえません。

とはいえ「長期投資」は収益率が安定しやすい傾向があるため、老後には高い投資成果を生み出してくれるはずです。

もしも「元本割れは絶対に避けたい」と思うならば、定期預金や保険を利用した元本確保型を選ぶと良いでしょう。

元本確保型はリスクが低いけど、インフレ時に資産が目減りしてしまうワン!

Q.iDeCoがおすすめな人・おすすめしない人の特徴は?

今回ご紹介したメリット・デメリットを踏まえて、iDeCoがおすすめな人、そしておすすめしない人の特徴は以下の通りです。

iDeCoがおすすめな人

- 老後資金を貯めたい人

- コツコツ貯金をするのが苦手な人

- マイホームなど大きな買い物の予定がない人

iDeCoをおすすめしない人

- 年齢が60歳ギリギリな人

- 転職等で収入が下がる懸念がある人

- 所得税や住民税が課税されていない人

iDeCoは節税効果が最大の魅力であるため、収入が高く安定している人ほど恩恵を受けやすいと言えます。

一方で20代など将来における不確定要素が多ければ、引き出しも簡単な「つみたてNISA」をまずは利用するのがベストでしょう。

つみたてNISAは現金化しやすいから、合わせて検討してほしいワン!

iDeCoとNISAどちらを優先的に埋めるべきか悩んでいる方は、「NISAよりiDeCoを満額にすべきと聞きました。どっちを優先すべきですか?」も要チェックです。

【まとめ】iDeCoはデメリットしかないは嘘!メリットも十分

初心者の僕も、長期投資を意識して資産を増やしていくよ!

iDeCoの基本情報を中心に、おすすめの証券会社等もわかりやすく解説してきました。

最後に、本記事の重要なポイントを3つにまとめます。

- iDeCoは原則60歳までお金を引き出せない

- iDeCoを活用することで節税効果を享受できる

- iDeCoは超長期目線での運用が必要

iDeCoは老後までお金を引き出せないデメリットはありますが、運用益のみならず掛金も非課税になるなどメリット大です。

本記事を読んで「iDeCoを初めてみたい!」と思った方は、以下おすすめの証券会社を活用して老後資金を増やしましょう。