いろはにマネー > NISA > つみたてNISAのおすすめ銘柄10選と最適な組み合わせを紹介!【つみたて投資枠】専門家監修 > 新NISAのつみたて投資枠はやめたほうがいい?現利用者がデメリットの実態を暴露

・積立(つみたて)NISAはやめたほうがいいって見たけど実際どうなの?

・デメリットや注意点を先に知っておきたいな…。

このようなお悩みを解決します。

結論:新NISAのつみたて投資はデメリットもあるが、メリットの方が大きい

→ 無期限での非課税投資ができたり、リスク分散ができたりというメリットもあるので、口座開設するのがおすすめ!

新NISAでのつみたて投資は、デメリットや注意点を正しく理解しさえすれば、投資初心者におすすめできる資産形成制度です。

今回は新NISAつみたて投資枠を利用するデメリットや注意点、やめたほうがいい人の特徴や成功させるコツまで、初心者向けに解説します。

💡新NISAを始めるなら

- SBI証券 おすすめ!

投資信託の取扱数が豊富で、人気ランキングから選択することもできます。

>>口座の特徴へジャンプ - 楽天証券

楽天のクレカや楽天キャッシュで決済でき、楽天ポイントが貯まります。

>>口座の特徴へジャンプ - マネックス証券

クレカ積立が1.1%還元とネット証券最高水準なので、効率的にポイントが貯まります。

>>口座の特徴へジャンプ

新NISAつみたて投資枠とは?

つみたてNISAは2018年にスタートした、長期運用向けの非課税制度でしたが、2024年1月から大きく制度が変わりました。

従来のつみたてNISAと新NISAつみたて投資枠の違いは以下の通り。

| 比較項目 | つみたてNISA | 新NISAつみたて投資枠 |

|---|---|---|

| 年間非課税投資枠 | 40万円 | 120万円 |

| 生涯非課税限度額 | 800万円 | 600万円 |

| 売却時の投資枠再利用 | 不可 | 可 |

| 非課税期間 | 最長20年間 | 無期限 |

| 制度併用 | 一般NISAとの併用不可 | 成長投資枠との併用可 |

| 制度実施期間 | 2042年まで | 恒久化 |

| 対象年齢 | 18歳以上 | 18歳以上 |

新NISAでは、年間の非課税投資枠が3倍に、非課税期間も無期限となりました。また、投資枠の再利用も可能となっています。

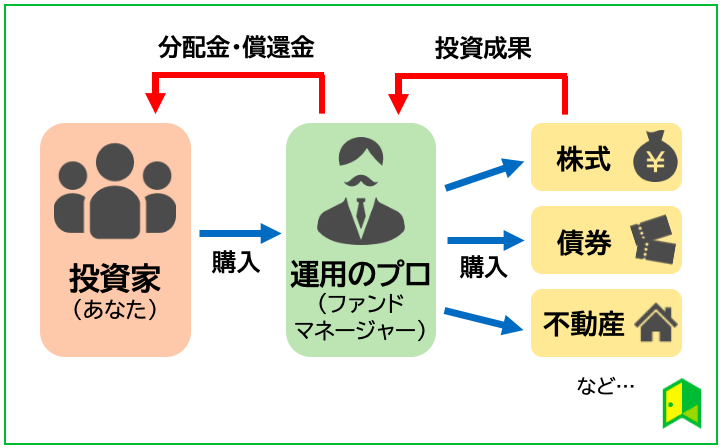

新NISAつみたて投資枠は少額からの資産形成を後押しするために作られた制度のため、投資対象は投資信託(ETFを含む)に限られています。

しかし、成長投資枠(旧一般NISA)との併用も可能ですので、個別株などで投資をしたい方はこちらを利用すると良いでしょう。

おすすめの投資信託については「新NISAつみたて投資枠のおすすめ銘柄10選!ベストな組み合わせは?」の記事で紹介していますので、参考にしてください。

新NISAのつみたて投資では、手数料が安くてローリスクな初心者向けの商品が選べるワン!

新NISAでのつみたて投資はやめたほうがいいと言われる理由7選

新NISAのつみたて投資に関するデメリットや注意点を先に知りたい…

新NISAについてネット検索すると「つみたて投資はやめたほうがいい」などの意見もあり、始めるか迷う人も多いはずです。

あなたにとって、新NISAつみたて投資枠を使うのは適切な判断か考えるためにも、まずはデメリットや注意点を確認しましょう。

順に解説していきますね。

投資できる商品が投資信託とETFのみ

つみたてNISAの口座を利用して投資できるのは、TOPIXや日経平均株価、S&P500などに連動する有名なインデックスファンドが中心で、国内外の個別株式・REITへは投資できません。

もし個別株式にも投資をしたい場合は、つみたて投資枠ではなく成長投資枠を選ぶ必要があります。

とはいっても、金融庁が長期積立・分散投資に適した投資信託を選んでくれているため、極端に手数料が高い「ぼったくり」と呼ばれるファンドが無いのはメリットとなります。

金融庁が選んだ優良なファンドから選べば良いから、長期投資をしたい初心者にとってはメリットが多い制度なんだよ!

短期投資に向かない

新NISAつみたて投資枠で投資できる投資信託は、分散投資を通じて長期的な利益を追求する商品です。

長い期間を通じて資産を運用して、複利の恩恵を最大限に生かし、お金を増加させることが期待できます。

そのため、短期間の投資では投資元本が少なく、大きな利益を出すのは難しいでしょう。

あくまで数年・数十年後を見据えた投資になるんだね!

年間の非課税投資枠が少ない

新NISAつみたて投資枠は年間の非課税投資枠が120万円と決められているため、毎月1回積立を行う場合、月100,000円が上限となります。

家計に余裕があって、より多くの金額を投資に回したい方は、つみたてNISAの限度額は物足りなく感じるかもしれません。

そのような方は、年間240万円の非課税枠がある成長投資枠の併用を検討してみるといいでしょう。

僕は月10万円も捻出できるか不安だなぁ

NISA制度が改正されてからは非課税期間が無制限となったため、月10万円が大きな負担に感じる方は、まずは月1万円程度で始めるのがおススメです。

若いうちから始めて少しずつ金額を増やしていき、最終的には月100,000円を積み立てて、非課税効果を最大に享受しましょう。

投資に回せる金額が限られている人ほど、つみたてNISAを使うメリットがあるんだワン!

【NISA全般】元本割れのリスクがある

新NISAは金融庁が推奨する資産形成の一つですが、「投資」であるため、当初の購入代金を下回ってしまう「元本割れ」を起こすリスクもあります。

資産運用は自己責任であり、もし損失が出たとしても補償はもらえません。

元本を下回る可能性があることを理解しておくんだワン!

ただ、長期投資なので時間分散でリスクを低減できたり、複利効果も出現するため、長期積立投資を継続すれば高い投資成果を生み出す可能性は高いですよ。

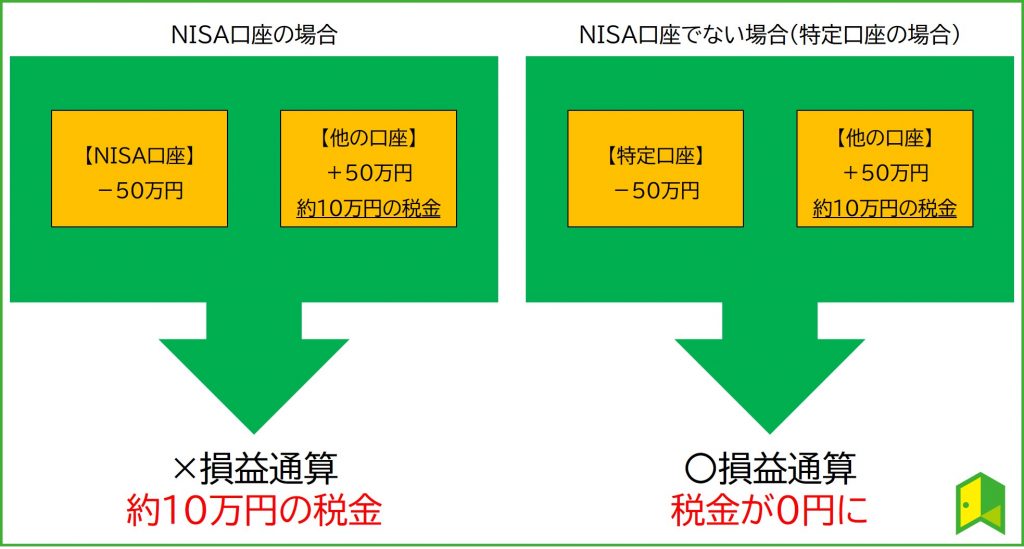

【NISA全般】損益通算や繰越控除ができない

新NISAでは、損益通算や繰越控除ができません。

- 損益通算

利益と損失を合わせて計算することで、利益から損失分を差し引けるため、支払う税金を減らせる。

- 繰越控除

損益通算しても損失がある場合に、翌年以降最長3年間にわたりその損失を繰り越して、翌年の利益から差し引くことができる仕組み。

どちらも、投資の利益にかかる税金の負担を減らすのに役立ちます。

しかし、新NISAは投資で出た利益は全て非課税になるため、損益通算も繰越控除もできません。

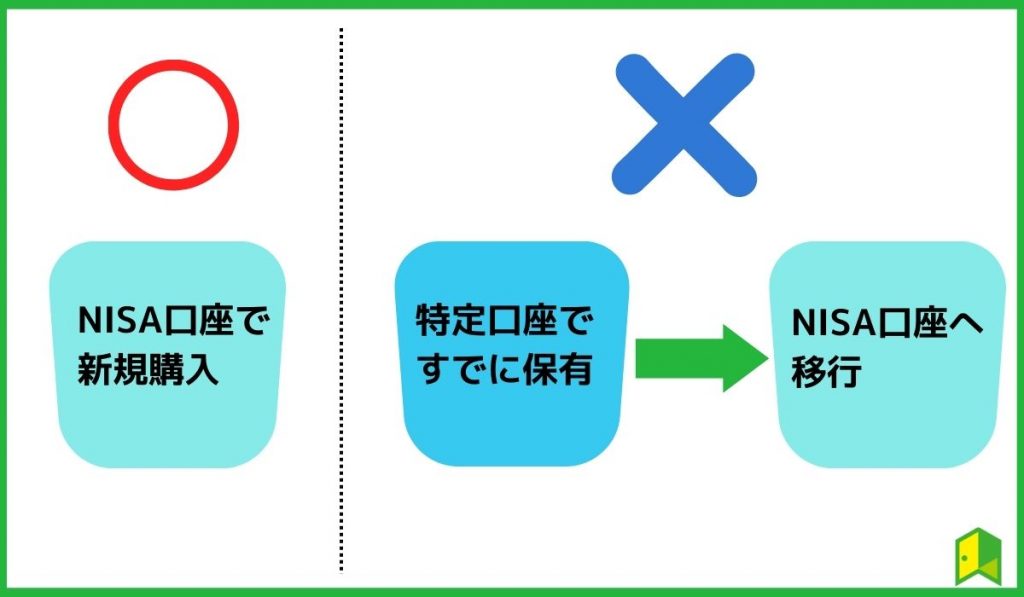

【NISA全般】課税口座からNISAへの移管はできない

NISAで非課税となるのは、NISA口座を通じて新たに購入した金融商品です。

すでに特定口座や一般口座で保有している投資信託や株式をNISA口座に移動させることはできません。

例えば配当金狙いで三菱商事(8058)の株式を特定口座で保有しており、株価が安いタイミングで買えたので含み益が出ていたとします。

2024年までの株主優待も魅力的な銘柄だね!

この保有株式をNISA口座に移動させて非課税のメリットを享受したいと思うのは自然な考えかもしれませんが、それはできません。

NISAのメリットを最大限に活用するためには、NISA口座で新たに金融商品を購入することが必要なのです。

【NISA全般】複数口座保有できない

NISA口座の開設は一人一つまでであるため、複数作ることはできません。

たとえば、SBI証券でNISA口座を開設すると、楽天証券でのNISA口座の開設は不可能です。

従来のNISAでは「一般NISA」「つみたてNISA」「ジュニアNISA」のうちから、1人1つしか口座を選べませんでした。

しかし、新NISAへの移行に伴い利用者が少なかったジュニアNISAは廃止、一般NISAは成長投資枠として、つみたてNISAはつみたて投資枠として併用が可能になりました。

一つの口座で積立投資と一括投資の両方が非課税で行えるようになったのは大きな利点といえます。

複数開設できたらお得なのに…

たしかに、NISA口座が複数あれば非課税枠が増えてお得です。

とはいえ非課税で投資できる額が拡大すると、制度としてそもそも成り立たなくなるため、複数の開設はできません。

新NISAのつみたて投資をやめたほうがいい人の特徴

ここからは先ほど解説したデメリットを踏まえ、つみたてNISAをやめたほうがいい人の特徴についてご紹介します。

順に解説します。

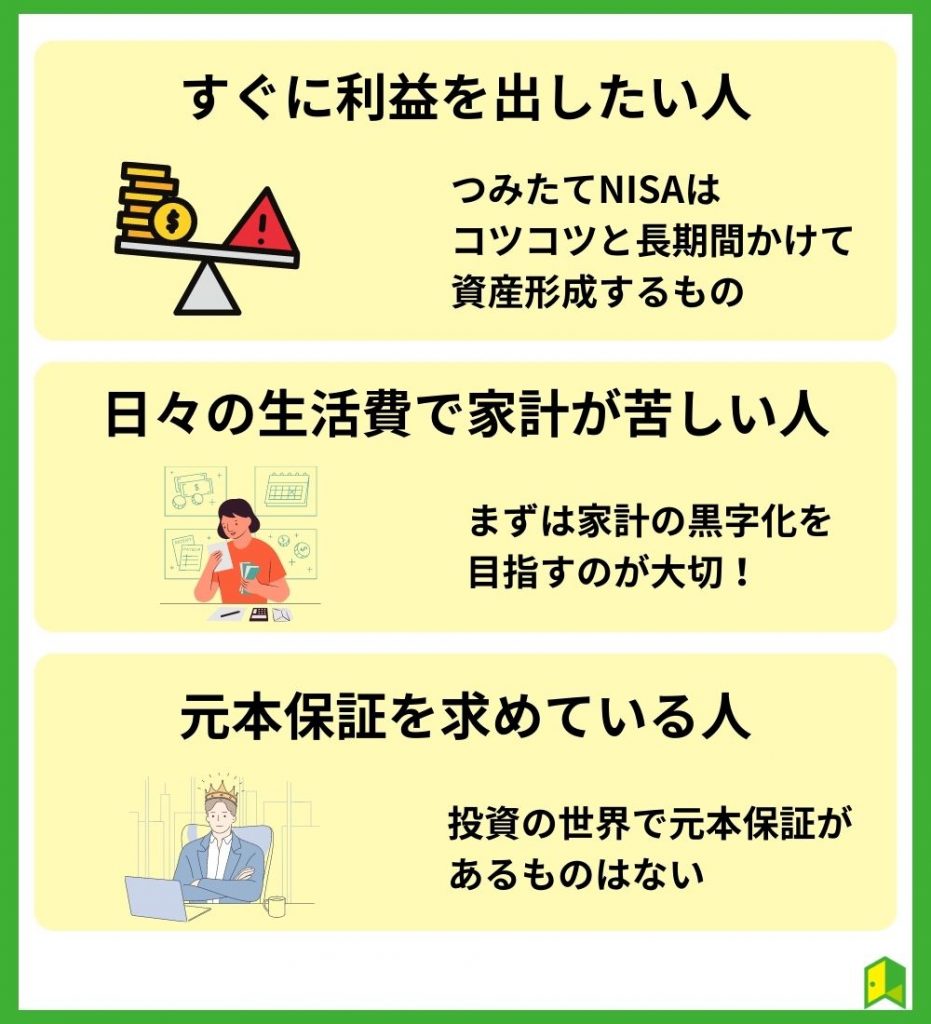

すぐに利益を出したい人

新NISAでのつみたて投資は毎月数千円~10万円を、数十年といった長期的な目線で運用します。

そのため「数日や数ヶ月の短期間で大きな利益を出したい」と考える人には、相性が合わないと言えるでしょう。

投資に対して短期間で大儲けできる印象を持つ人もいますが、そのような投資はハイリスクなため、初心者が参入しても損失を出す可能性が高いです。

確かにFXとかはリスクが高いって聞くもんね…。

手堅く長期目線で、将来に備えた資産形成を進めたい人にとっては、新NISAのつみたて投資枠を有効活用できますよ。

短期間で利益を狙いたい人におすすめの投資方法

短期間で利益を狙う投資方法には高いリスクが伴います。

そのため、全員に推奨できるものではありませんが、短期間で利益を狙う方法ももちろんあります。

投資の世界ではリスクとリターンは一致するよね…

例えば、株式や仮想通貨などの資産を1日以内で売買するデイトレードなどが挙げられます。

市場の動きをリアルタイムで分析して、小さな価格の変動から利益を狙います。

ただし、予想と反した場合は、損失を抱えてしまうので、十分なリスク認識を行い、自らの資産やリスク許容度に合わせて慎重に選択してください。

日々の生活費だけで家計が苦しい人

現状の生活がかつかつで、投資に回せる余裕がない人も新NISAのつみたて投資をおすすめできません。

なぜなら、投資は余剰資金で行うものであり、予想外の出費などで生活に行き詰ったときに手放してしまう可能性が高いからです。

新NISAのつみたて投資はあくまでも長期間運用するものだもんね!

日々の生活費だけで家計が苦しい人は、まずは家計の見直しを行ってみましょう。

生活の満足度を下げずに節約できる項目はいくつもありますよ。

節約術について詳しく知りたい方はコチラ

家計がピンチな人におすすめの投資方法

投資ではまとまった資金が必要かと思うかもしれませんが、実は新NISAつみたて投資枠では100円から投資できます。

100円なら何とか捻出できそう!

もちろん、まずは家計の黒字化が優先ですが、少額から投資しておくことで値動きに慣れ、本格的に投資をスタートするときにも慌てずに済みます。

また、今は1株投資も可能であり、個別株投資でも数千円程度あれば投資をスタートできますよ。

少額投資について詳しく知りたい方はコチラ

元本保証を求めている人

「新NISAをしておけばお金が増えるらしい」という口コミから、新NISAでつみたて投資を始めようと検討する人も多くいるでしょう。

ただし新NISAのつみたて投資では、投資信託の仕組みを通じて値動きのある株式や債券などを運用しているため、元本保証はありません。

そもそも絶対にお金が増える投資はないワン!

しっかり商品の特徴や仕組みを理解したうえで始めることをおすすめします。

元本保証を求める人におすすめの投資方法

投資で必ず元本が保証されるものはありません。

そのため、投資をする以上は元本割れのリスクも背負う必要があります。

NISAを利用していますか?

新NISAつみたて投資枠のメリット・おすすめポイント3選

新NISAつみたて投資枠を利用するメリットは以下の3つが挙げられます。

以下で詳しく解説します。

①自由に解約できる

新NISAは自由に購入し、売却(解約)することができます。

そのため、長期投資が前提ですが、もし緊急でまとまったお金が必要になった場合に売却して現金化することができます。

でも、長期の非課税制度に「iDeCo」っていうのもあるよね?違いは何?

iDeCoとは個人型確定拠出年金のことで、掛金が全額所得控除されるなどのメリットがある非課税制度です。

新NISAのつみたて投資と違い、「iDeCo」は原則60歳まで解約することができないというデメリットがあります。

自由に解約できるかどうかが、新NISAとiDeCoの大きな違いの1つです。

とはいえ、新NISAつみたて投資枠を利用する場合も長期投資の方向でやって欲しいワン!

新NISAとiDeCoの違いについて詳しく知りたい方は、「【徹底比較】NISAとiDeCoはどっちがおすすめ?併用の可否も大調査」の記事もご覧ください。

②リスク分散できる

投資においては「安く買って、高く売る」が理想ですが、これは簡単なことではありません。

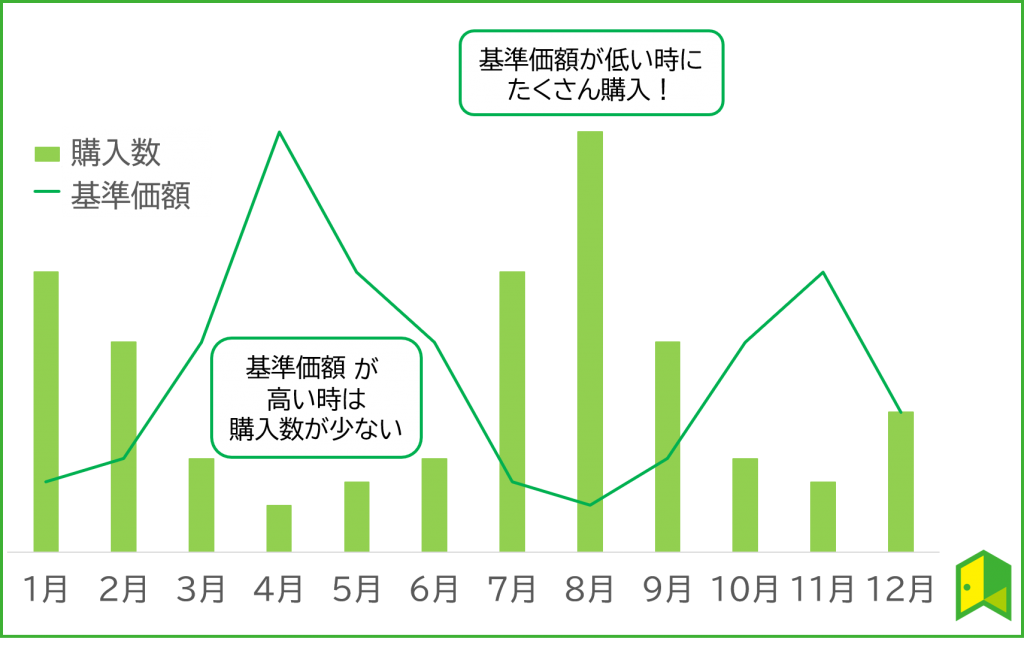

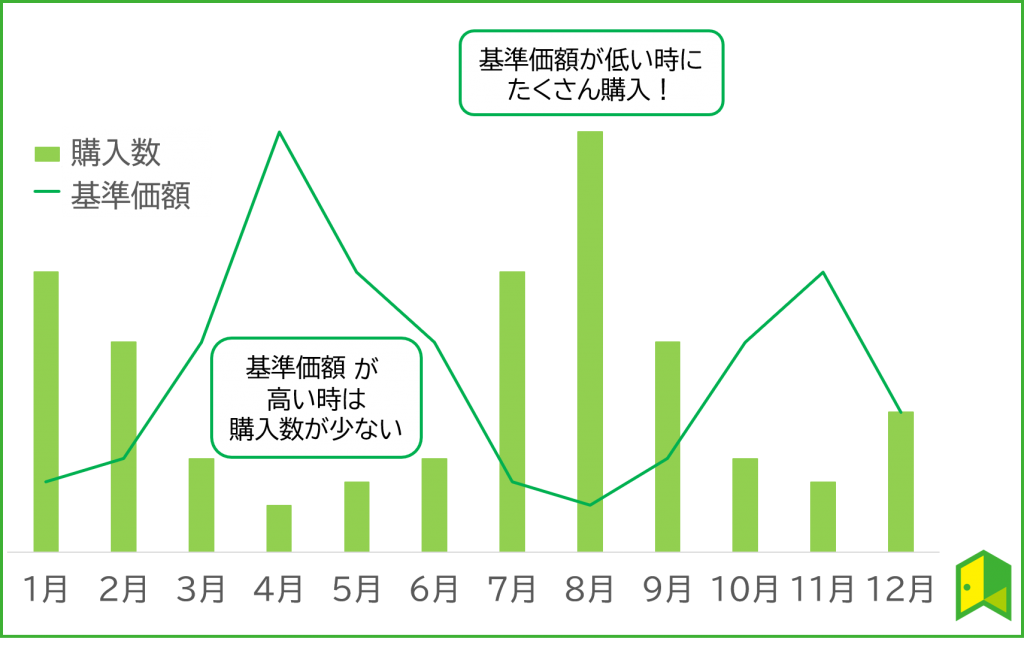

そこで有効な方法が「ドルコスト平均法」です。

ドルコスト平均法は、定額で長期に渡り商品を購入することで、時間を分散し、短期のマーケットトレンドの影響を抑える手法です。

新NISAのつみたて投資では毎月定額積立するため、自然にドルコスト平均法を実践でき、リスク分散ができます。

基準価格とは、投資信託の株価のようなものだワン!

例えば毎月10万円ずつ購入する場合…

基準価格が1万円の月は 10万円÷1万円=10単位購入できる。

基準価格が5千円の月は 10万円÷5千円=20単位購入できる。

暴落しないか不安だったけど、むしろ基準価格が低いときこそチャンスになるのね!

③少額投資が可能

新NISAつみたて投資枠を利用するメリットは、少額から投資できることです。

新NISAつみたて投資枠の限度額は年120万円ですが、必ずしもすべて使い切らないといけないわけではありません。

証券会社によっては、100円から投資できるところもあり、まとまったお金がない方でも投資を始めることができます。

投資に慣れるためにも、新NISAでのつみたて投資は最適だね!

新NISAでのつみたて投資を成功させる3つのコツ

ここまで新NISAのつみたて投資枠を利用するデメリットやおすすめしない人の特徴についてご紹介しました。

やっぱり新NISAでつみたて投資をするのはやめたほうがいいのかな…

このように不安になる方もいるかもしれませんが、新NISAでのつみたて投資は非課税枠があったりリスク分散ができたりとメリットが大きく投資初心者にこそおすすめできる制度です。

そこで、ここでは新NISAつみたて投資枠を利用して後悔しないために、運用がうまくいきやすくなる3つのコツについて解説します。

以下で詳しく解説します。

長期的な目線を持つ

新NISAでのつみたて投資を考える際、長期的な視点での運用が鍵となります。

なぜなら、短期的には資産価値が減少するリスクも存在しますが、例えばアメリカの主要株価指数であるS&P500に連動したVOOのようなインデックスを10年以上、長期的に見て運用すれば、これまでの結果から見ても元本を下回ることはほぼありません。

具体的に、S&P500をベンチマークとするVOOの株価チャートを確認すると、近頃は一時的な下落も見られますが、全体としては上向きの傾向が持続しています。

直近ではやや値下がりしているものの、きれいな右肩上がりのチャートを描いています。

注目すべきなのは、このS&P500指数はどの20年間を切り取っても、プラスのリターンを得られているということです。

すごい結果だ!これなら投資に対する自信が持てそう!

ただし、過去の実績が未来の保証となるわけではない点には注意が必要だワン!

それでも、過去のデータを基に、新NISAつみたて投資枠を用いての長期投資の有益性は明らかです。

即座に含み損が生じることもあるかもしれませんが、定期的に投資を続けることで、長期的な利益を追求することができるでしょう。

ドルコスト平均法を続ける

ドルコスト平均法は、一定の金額を設定して長期にわたり資産を購入する戦略であり、これにより短期的な市場の変動の影響を低減できます。

新NISAでのつみたて投資は、定期的な定額積み立てが特徴であるため、実質的にドルコスト平均法を採用していることになります。

市場が大幅に低下した際、投資額を減少させることを考えがちですが、より多くの単位を購入するチャンスととらえ、ドルコスト平均法の継続を心掛けると良いでしょう。

基準価格とは投資信託の株価のようなものだワン!

例えば毎月10万円ずつ購入する場合…

基準価格が1万円の月は 10万円÷1万円=10単位購入できる。

基準価格が5千円の月は 10万円÷5千円=20単位購入できる。

市場の下落を恐れるよりも、基準価格が低い時を購入の好機とみなしましょう!

もちろん、会社の昇給や副業がうまくいき収入が増えた方は、投資額を増やしていくのは問題ありません。

大事なのは、相場を読んで投資額を変動させるのではなく、家計の状況と照らしあわせて投資額を決めることです。

ネット証券を活用する

新NISAを始めるときは、ネット証券を活用することも忘れないようにしましょう。

ネット証券ってどうしていいの?

ネット証券は多種多様な商品を取り扱っており、また、少ない資金から投資を開始できます。

新NISAだけでなく、投資に慣れてきたらFXや国債の取引をはじめようと考えている方には、低い取引手数料を提供するネット証券は非常に魅力的です。

高い手数料を支払っても投資の成果が向上するわけではないため、手数料がリーズナブルな証券会社を選びましょう。

新NISAでのつみたて投資が向いている・おすすめできる人の特徴

結局、新NISAでのつみたて投資ってどんな人に向いているのかな?

新NISAでのつみたて投資に向いているのは、以下のような特徴がある方です。

以下で詳しく解説します。

投資経験が少ない方

新NISAでのつみたて投資は、これまで投資経験が全くない方や、投資経験が少ない方におすすめです。

なぜなら、新NISAつみたて投資枠で購入できる商品は金融庁が選別しているものであり、投資初心者でも安心して投資できるものばかりだからです。

また、一度設定したらあとは自動的に積み立ててくれるところも、おすすめ理由のひとつです。

自分で積み立てをやろうとすると、忙しくてつい忘れてしまったり、相場環境が悪いから投資をやめたりする可能性もあります。

相場環境が悪い時こそ、積立を継続するのが大事だよね!

積立設定をしていれば自動的に淡々と投資を続けられるので、意志が弱い人にもおすすめですよ。

将来に向けてまとまった資産を準備したい人

新NISAは非課税期間の制限がなく積み立てられるので、老後にまとまった資金を準備したい方に適しています。

老後資金を充実させたい方は使わない手はないね!

昔に比べて社会人の退職金も減っている中、将来のために自分で老後資金を確保する必要があるのは明白です。

20代、30代の方であれば老後まで30年以上はあるため、たとえ少額の積み立てでも、将来の資産額は投資をしていない人と比較して大きな差になるでしょう。

老後のためなら、iDeCoも利用してみるといいワン!

iDeCoについて詳しく知りたい方はコチラ

新NISAでのつみたて投資の利回りを実際にシミュレーションしよう

新NISAでのつみたて投資は複利効果によって、少額からスタートしても大きな資産を築くことができます。

どれくらいの利益が見込めるのか、イメージしておこう!

以下で実際にシミュレーションしてみましょう。(信託報酬は0.2%で計算)

つみたてシミュレーション

※信託報酬:0.2%

想定年利で、毎月均等に投資し続けた場合を仮定しています。 実際には、投資信託の年利(運用益)は変動いたしますので、あらかじめご留意ください。

2024年以降のNISA制度では年間360万円、生涯で1,800万円までの投資額(元本)に対する利益が無期限で非課税となります。

本シミュレーションは、将来の運用成果を約束するものではなく、特定の金融商品の取引を推奨し、勧誘するものでもありません。情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

つみたてNISAの利回りについて詳しくはコチラ

【本音レビュー】つみたてNISAを利用してみた感想

実際に、つみたてNISAをやってみた人の感想も気になる…。

※つみたてNISAは2023年末に廃止され、2024年からは新NISAに移行しました。以下では制度改正前のつみたてNISAを実際に利用した感想をお伝えします。

つみたてNISAは初めての投資として、非常に取り組みやすかったです。

毎月自動的に指定した金額が投資されるため、社会人になったばかりの忙しい時でも無理なく続けられました。

始めのうちは慣れない値動きに戸惑うこともありましたが、3年も経てば一喜一憂せず、たまに確認する程度で良い距離感で投資に向き合えています。

つみたてNISAの運用実績を公開

実際につみたてNISAを使ってみて、実績はどうなの?

筆者は2020年10月から楽天証券のつみたてNISAで資産運用を行なっており、2023年8月現在の実績を公開します。

毎月33,333円投資した成績は+20%程度であり大きく利益を伸ばせていることが読み取れます。

ポートフォリオはどんな感じ?

筆者のポートフォリオと毎月の積立額は以下の通りです。

ポートフォリオの内訳

- eMAXIS Slim米国株式(S&P500)…18,333円

- ひふみプラス…15,000円

筆者は投資未経験の状態から運用を始めましたが、これほど安定した成績を出せているのはつみたてNISAのおかげですね。

新NISAでのつみたて投資におすすめの証券会社

新NISAでつみたて投資を始めたいけど、どの証券会社を利用すればいい?

新NISAでつみたて投資する場合は、金融機関に口座を開設する必要があります。

中でもネット証券は手数料が低く、初心者でも使いやすいことから人気を集めており、おすすめしたいネット証券は以下のとおり。

それぞれの特徴を以下で詳しく解説します。

SBI証券

SBIグループは1,000万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

「いろはに投資」の独自調査でも、本当におすすめしたい証券会社No.1に選ばれているなど、評判が良い証券会社です。

そんなSBI証券の新NISAは、毎日と毎週コースがあるので、基本の毎月コースよりもきめ細かく「時間分散投資」ができます。

また、三井住友カードを使った「クレカ積立」を設定すれば、自動で積立投資ができます。

クレカ積立をすればVポイントも貯まるので、お得に老後の資産形成ができますよ。

低コストな商品を多く取り扱っているSBI証券は、あなたの資産を増やすパートナーになってくれるでしょう。

低コストで人気の「SBI・V・S&P500」を取り扱っているのも選ばれる理由だワン!

✅キャンペーン実施中

- 口座数 国内No.1!

- NISAなら取引手数料0円!

- 1株から日本株に投資できる!

- クレカ積立で毎月最大5%が貯まる!

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」をプレゼント中!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

あわせて読みたい

楽天証券

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で2年連続1位になるなど、今話題の証券会社です。

最大の強みである『楽天経済圏』を活かし、お得に資産形成ができます。

楽天ポイントを使って投資できるのは嬉しいな!

- 楽天カードによる決済で最大1%ポイント還元

- 楽天キャッシュによる決済で、0.5%還元

- 貯まったポイントは投資信託の買い付けに使える

全額がポイント進呈の対象となるのも楽天証券だけなので、今のうちに口座開設をしましょう。

投資信託のつみたてをするなら楽天が良さそう!

また、楽天証券は口座開設をするだけで日経テレコン(楽天証券版)がタダで読めるので、投資銘柄の情報収集も効率的にできますよ。

個別株投資をする際にも役立つワン!

\タイアップキャンペーン実施中/

当サイト経由での新規口座開設と初回取引で、特別レポート「初心者でも簡単にFXデビューできる使い方ガイド」をプレゼントします。

安心してFX取引を始めるための秘訣をまとめたので、ぜひゲットしてくださいね。

キャンペーン応募期間:2024年2月8日(木)~ 2024年5月7日(火)

\クレカ積立でポイント還元/

- 0.5%~1%のポイント還元

- 楽天キャッシュも使えば月15万円までキャッシュレス決済可能

あわせて読みたい

マネックス証券

マネックス証券がおすすめな人

- カード積立でお得に積立投資をしたい人

- 米国株投資を本格的にやりたい人

- 米国ETFを積立投資したい人

「米国株投資ならマネックス証券」と多くの投資家に言われるほど、外国株投資で人気の高い証券会社です。

さらに最近はクレカ積立のポイント還元率が1.1%という高還元な点も注目されています。

以下の表は、毎月3万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段 | ポイント還元率(通常時) | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 3,960 | 39,600 | 79,200 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 1,800 | 18,000 | 36,000 |

| 楽天証券 | 楽天カード | 0.5% | 1,800 | 18,000 | 36,000 |

20年の運用で2倍以上の差が生まれるんだね!

投資信託の積立投資は長期の運用を前提としているので、こうしたポイント還元の恩恵も比較に入れておくべきです。

マネックス証券のクチコミ一覧

マネックス証券は画面が親切で使いやすい。米国株のツールがとても使いやすい。

暗号通貨も含めて取扱い品目が多いし、ポイントが貯まる。

日本株手数料はネット証券ではやや高めだがスカウターなどツールが充実している。

セミナー等も大いに役立っている。米国株はリアルタイムで取引できる。

日本株検索ツールが秀逸。

\クレカ積立がお得/

マネックス証券なら、カード積立で1.1%のポイント還元!

主要ネット証券(手数料無料のクレカ)で最大規模のポイント付与率です。

松井証券

松井証券は日本初のインターネット証券で、今でも革新的なサービスを開発し続けています。

25歳以下は株式手数料が無料、業界最安水準の一日信用取引手数料など、本格的な個別株投資をしたい方に人気の証券会社です。

保有中にかかる手数料については、低コストな商品を厳選しているなど利用者目線で運営されているのも魅力ですね。

操作方法で迷った時は、専用ダイヤルから丁寧にサポートしてくれるワン!

手軽に新NISAをはじめるならウェルスナビ

新NISAでのつみたて投資もいいけど、もっと手軽にNISAで資産運用できない?

新NISAのつみたて投資では自分で投資商品を選んで運用する必要があり、ある程度の投資知識や手間を要します。

ですがロボアドバイザーの「ウェルスナビ」なら、面倒な資産運用を全自動でおまかせ可能。

ウェルスナビの「おまかせNISA」は自動積立を利用できるため、新NISAでのつみたて投資と同様の効果を期待できます。

普段は忙しくて、なかなか投資の勉強や資金管理ができない会社員や専業主婦にもおすすめです。

最低1万円から、気軽に運用できるワン!

実際にウェルスナビで3年以上投資してわかったリターン

編集部メンバーは実際にウェルスナビを利用しており、2020年3月から継続して投資しています。

現状(2024年1月)のトータルリターンは以下のとおりです。

- 運用開始日:2020年3月18日

- 運用日数:1387日目(3年10ヶ月)

- トータルリターン:+34.99%

リスク許容度はもっとも高い「5」で運用しており、長期的に継続することで安定した利益を出せていることがわかります。

個別株投資や投資信託と並行して運用しており、現在は毎月2万円を積み立てています。

長期運用を続けるほど、手数料が安くなる仕組みもあって嬉しいです。

新NISAでのつみたて投資はやめたほうがいい?よくある質問

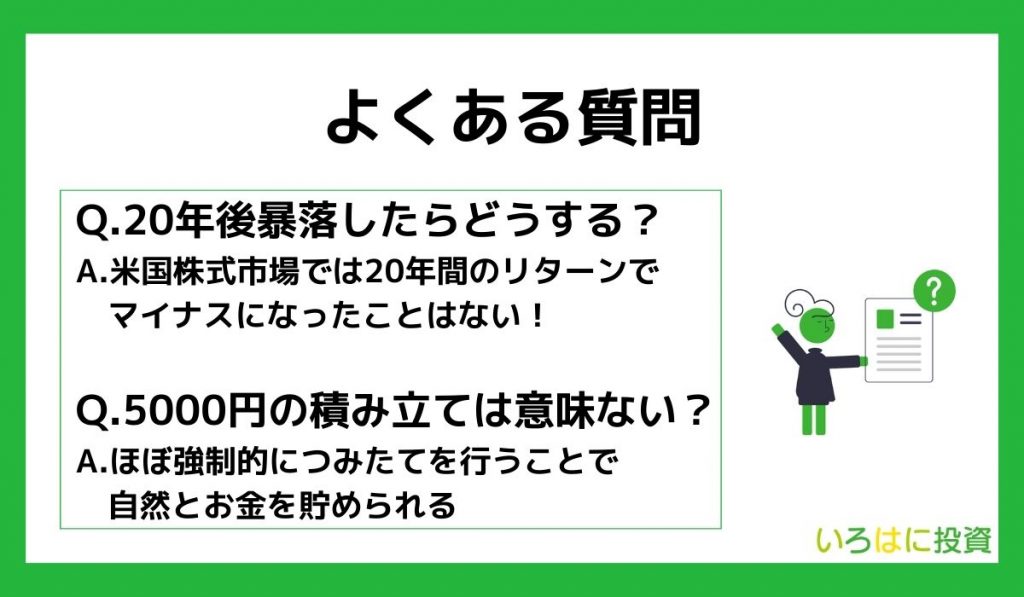

ここからはつみたてNISAはやめたほうがいい?に関連するよくある質問についてお答えします。

以下で詳しく解説します。

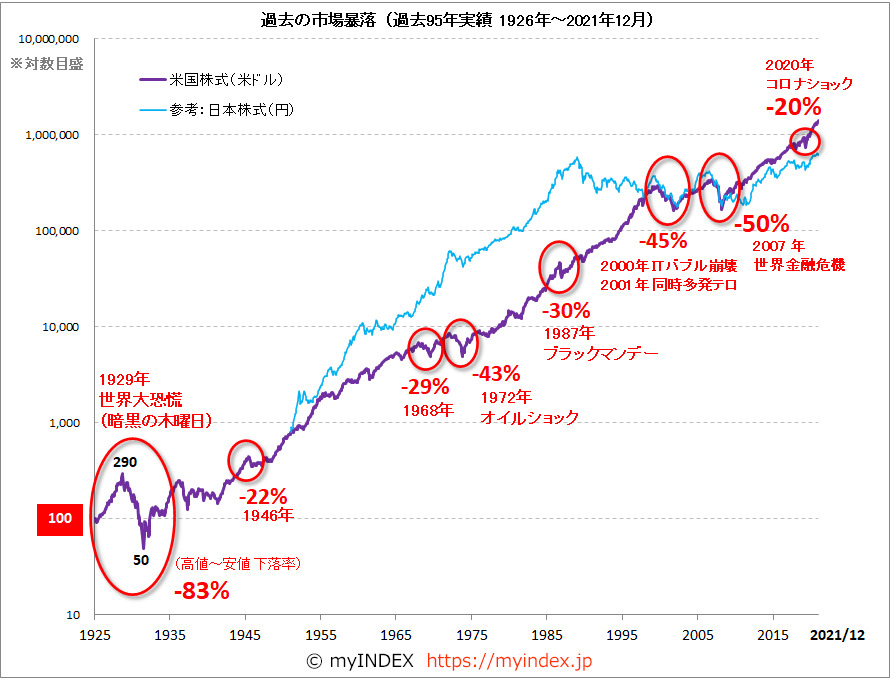

20年後に暴落したらどうすればいいですか?

結論、20年後に暴落することはあまり気にしなくても大丈夫でしょう。

なぜなら、米国株式市場では20年間のリターンでマイナスになったことはないためです。

少し古いデータですが、2021年までの暴落を見てみましょう。

米国株式市場では、およそ10年単位で暴落が起きていることがわかります。

そのため、つみたてNISAの期間である20年という長期積立投資であれば暴落を経験するでしょう。

やっぱり暴落するんだ…

とはいえ、米国株式市場では暴落した株価が回復しなかったことはなく、過去の経験上だと20年以上の長期投資をしていればマイナスになることはありません。

また、仮に非課税期間の20年後に暴落がきても、そのまま運用は続けられます。

20年後に暴落がきてマイナスになっても、そのまま運用を続ければ過去のデータ上はプラスになるんだね!

5,000円の積み立ては意味ないですか?

新NISAでつみたて投資をする大きなメリットは、投資をする習慣を身につけられることです。

これまで給料が入ったら全額使い果たしてきた人は、投資はおろか貯金をする習慣もないでしょう。

貯金の習慣ってなかなか身につかないんだよね…

ただ、新NISAのつみたて投資枠を利用して毎月ほぼ強制的につみたてを行うことで、自然とお金を貯めることができます。

そのため、5,000円の積み立てでも十分に投資する意味はあるのです。

投資でお金を増やす目的よりもきちんとした家計管理を目指す方が先だワン!

また、相場の変動にも慣れていくので、将来大きな金額が入ったときも動揺せずに運用できるでしょう。

\限定キャンペーン実施中/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

新NISAでのつみたて投資はデメリットしかないって本当ですか?

たしかに、新NISAでのつみたて投資にはデメリットもあります。

- 投資できる商品が投資信託のみ

- 元本割れのリスクがある

- 年間の非課税投資枠が少ない

こうやって見るとデメリットが大きいね…

とはいえ、20年間積立投資ができ、運用益が非課税になるなどメリットは大きいです。

これから投資を始める方であれば、間違いなく新NISAでのつみたて投資をおすすめします。

投資初心者は新NISAでのつみたて投資をやめたほうがいいですか?

新NISAでのつみたて投資は投資初心者にこそおすすめの投資方法です。

というのも、少額から投資でき、一度設定してしまえば自動で毎月積立できるためです。

ドルコスト平均法が自動でできるのがありがたいよね!

しかし、投資そのものにはリスクが伴いますので、しっかりと情報収集を行い、自分自身のリスク容認度を確認した上で取り組むことが大切です。

新NISAを始めるとカモにされませんか?

新NISAのカモにされる要因としては、信託報酬の高い銘柄を購入することが挙げられます。

銀行などの窓口で投資信託を購入する場合、手数料の高いものを紹介される可能性もあります。

ただ、最近ではネット証券が主流であり、自分で信託報酬の低い銘柄を選定しやすいため、必ずカモにされるとはなりません。

【まとめ】新NISAでのつみたて投資はメリットの方が大きい!

初心者の僕も、長期投資を意識して新NISAでつみたて投資を始めてみようかな!

新NISAつみたて投資枠の基本情報を中心に、デメリットや注意点、向いている人の特徴などを解説してきました。

最後に、この記事の重要なポイントを3つにまとめます。

- まずは新NISAでのつみたて投資のデメリットや注意点を丁寧に理解しよう

- 新NISAつみたて投資枠では年間120万円の投資に対する利益が非課税になる

- 新NISAでのつみたて投資は長期目線での運用が必要で、投資初心者にこそおすすめ

新NISAでのつみたて投資は、運用益が非課税になるなどメリット大です。

この記事を読んで「新NISAをはじめてみたい!」と思った方は、証券会社の口座開設から始めましょう。

\限定キャンペーン実施中/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

Podcast

いろはに投資の「ながら学習」は毎週平日に更新しています。