今回はIPO企業の中から、12月20日に東証グロースに上場したエスネットワークス(5867)をご紹介します。(同日は「ロココ」、「ナイル」が上場しました)

エスネットワークスは、財務会計分野のコンサルティングをする企業です。

想定時価総額は21.3億円で、サービス業のIPOとなっています。

エスネットワークスのIPO基本情報

ここでは上場日や、いろはに投資独自の初値予想を見てみましょう。

| 上場日 | 12月20日(水) |

| いろはに投資独自の初値予想 | B(1.3倍以上1.5倍未満) ※想定価格700円から、910円~1,050円 |

| 企業Webサイト | https://esnet.co.jp/ |

| 取り扱い証券 | SBI証券(主幹事)、SMBC日興証券、三菱UFJモルガン・スタンレー証券、楽天証券など |

IPO取り扱い数No.1のSBI証券が取り扱っているね!

エスネットワークスのIPO日程と価格

IPOの日程と価格は次のようになっています。

※発表次第更新しています。

| 想定価格 | 700円 |

| 仮条件 | 650円〜730円 |

| ブックビルディング期間 | 12月4日(月)~12月8日(金) |

| 当選発表日 | 12月11日(月) |

| 公開価格 | 730円 |

| 申込期間 | 12月12日(火)~12月15日(金) |

| 上場日 | 12月20日(水) |

| 初値 | 1,956円 |

初値は公開価格の2.67倍になったよ!

エスネットワークスのIPO初値予想

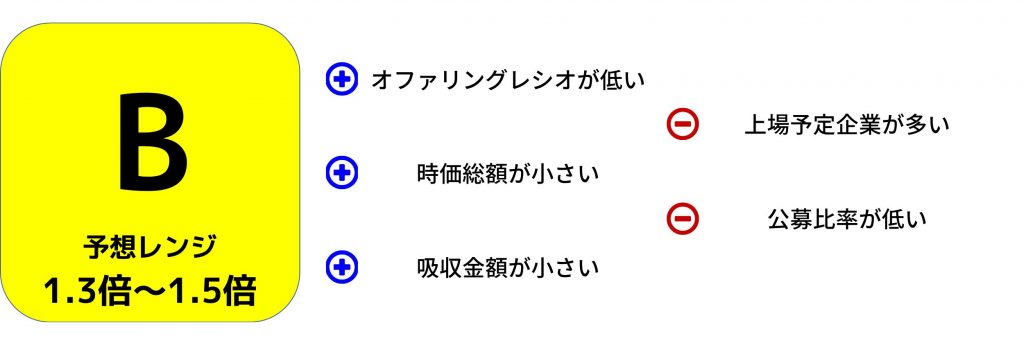

エスネットワークスのオファリングレシオは11.5%と低く、供給が絞られるので初値上昇にプラスの要因です。

また時価総額は21.3億円、吸収金額は2.8億円と大変小さく、これらもプラスに働きます。

しかし同時期のIPOが多く、公募比率が14.3%と低いことは初値上昇にマイナスの要因です。

これらの点から、IPO評価: B(予想レンジ1.3倍~1.5倍=910円~1,050円)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事で解説しています。

また、IPO初値・騰落率結果一覧では直近のIPOデータを掲載しています。

エスネットワークスの主幹事・幹事証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| SBI証券(主幹事) | 91.30% | 367,500株 |

| SMBC日興証券 | 2.61% | 10,500株 |

| 三菱UFJモルガン・スタンレー証券 | 2.61% | 10,500株 |

| みずほ証券 | 1.74% | 7,000株 |

| アイザワ証券 | 0.87% | 3,500株 |

| 楽天証券 | 0.87% | 3,500株 |

当選しやすい証券会社ランキング

なかなかIPOが当選しないな…

この記事をご覧頂いている方の中には、1つの証券口座だけでIPO抽選に参加している方も多いのではないでしょうか。

IPO投資で成功するには、複数口座を使い分けて抽選に参加するのがおすすめです。

以下の表では、IPO投資で開いておくべき”おすすめの証券口座”を紹介しています。

| 証券会社名 | 取扱数 | 主幹事数 | 抽選方法 | 事前入金 |

| SBI証券 | 89 | 13 |

完全平等抽選: 60%

IPOチャレンジポイントに基づいた配分: 30%

取引状況等を踏まえて定めた配分: 10%

|

必要 |

| 楽天証券 | 65 | 0 | 完全平等抽選 | 必要 |

| SMBC日興証券 | 47 | 24 | 完全平等抽選: 10% ステージ別抽選: 最大5% ※ほか対面割り当て | 必要 |

| 松井証券 | 55 | 0 | 配分予定数量の70%以上を抽選 | 不要 |

| 岡三証券 | 38 | 0 | 取引実績に応じて優遇抽選 | 不要 |

| マネックス証券 | 60 | 0 | 完全平等抽選 | 必要 |

※取扱数、主幹事数は2022年のデータ

松井証券や岡三証券は、事前入金不要で抽選に参加できるワン!

証券会社を詳しく比較

大株主情報

大株主の状況は以下の通りで、同社の創業者である佐藤 栄志氏と須原 伸太郎氏が第3位と第4位に名を連ねています。

両名とも公認会計士の資格を持っており、同社の社長を退いたのちも様々な会社で財務会計の知識を駆使して経営に携わっています。

| 株主名 | 比率 |

|---|---|

| (株)58 | 31.43% |

| (株)須原屋 | 15.45% |

| 佐藤 栄志 | 6.73% |

| 須原 伸太郎 | 5.53% |

| エスネットワークスグループ社員持株会 | 5.03% |

| セキュア・ベース(株) | 4.90% |

| 宮部 賢一 | 4.72% |

| 高畠 義紀 | 3.59% |

| パーソルキャリア(株) | 2.99% |

| 宇野 康秀 | 2.39% |

第8位の高畠 義紀氏が現在の同社代表取締役社長だよ!

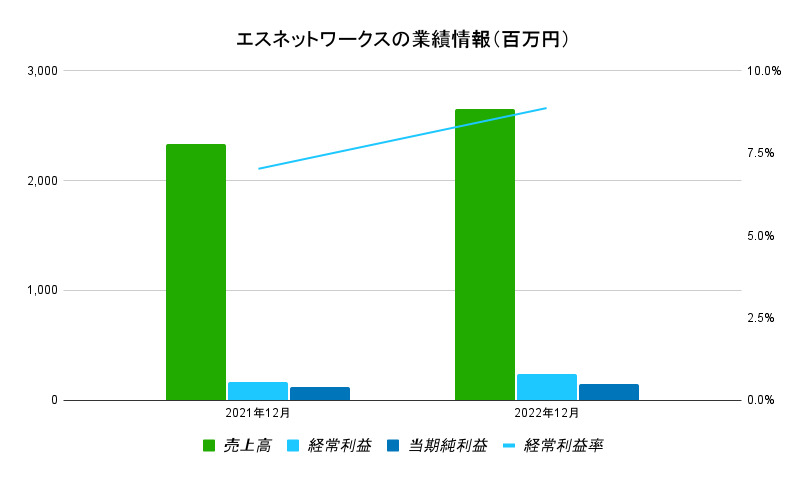

エスネットワークスの業績情報

| 決算期 | 2021年12月 | 2022年12月 |

|---|---|---|

| 売上高 | 2,334 | 2,649 |

| 成長率 | ー | +13.5% |

| 経常利益 | 164 | 235 |

| 成長率 | ー | +43.3% |

| 経常利益率 | 7.0% | 8.9% |

| 当期純利益 | 122 | 143 |

| 成長率 | ー | +17.2% |

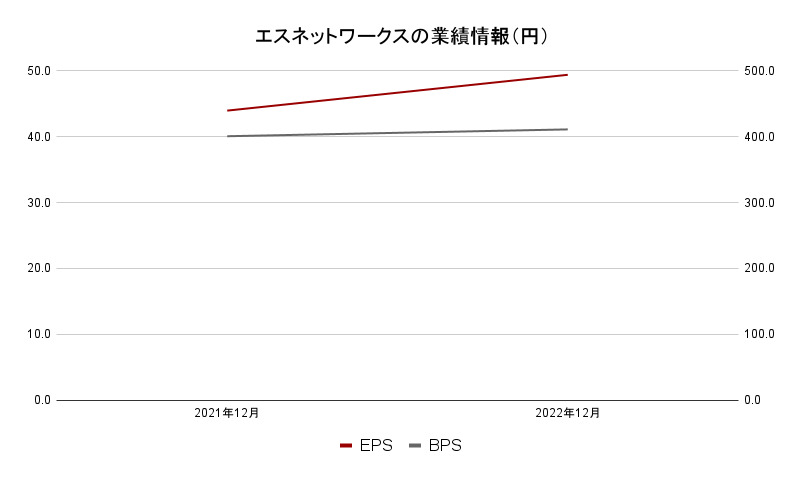

| EPS | 44.0 | 49.4 |

| BPS | 400.8 | 411.2 |

※2021年12月期から連結決算へ移行。

2021年10月期より連結決算を採用しているため、それ以前の業績は一概に比較することはできませんが、新型コロナウイルスの影響で2020年10月期の業績は悪化し売上高は19億円、経常損失は1.3億円となりました。

2021年から海外進出支援の子会社との連結決算になっているよ!

しかしその後は基調を乱すことなく回復しており、2022年10月期の売上高成長率は13.5%、経常利益成長率は43.3%となっています。

これは、PEファンドによる企業買収の動きが活発化しており、同社が提供するCFO機能のニーズが高まっていることが要因となっています。

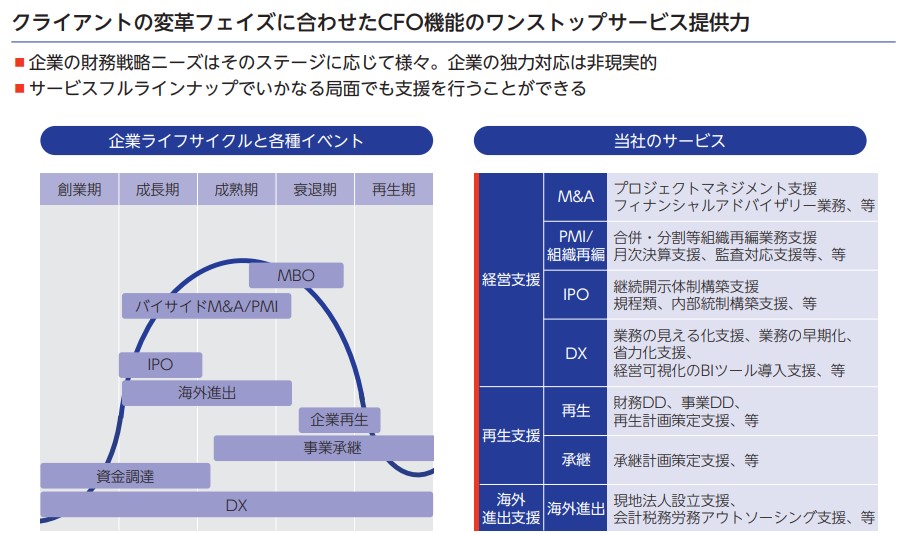

エスネットワークスの事業内容

エスネットワークスは財務会計分野のコンサルティングを行う企業です。

同社は自社を「変革を求める企業経営者の悩みをワンストップで解決し、自走できるまで支援するハンズオン・コンサルティング・カンパニー」としており、経営者との距離が近いコンサルティング会社です。

また、財務会計等CFO領域でのコンサルティングを得意としており、業務領域からも経営者との距離が近いと考えられます。

経営支援コンサルティング

国内外のM&AやIPO等で成長フェーズの転換期を迎えている企業へ向けたサービスで、同社グループの売上高の約6割を占めています。

具体的な業務内容は以下の通りで、CFO領域全般におけるコンサルティングを提供しています。

- 予実管理体制構築支援

- KPI管理体制構築支援

- 決算早期化支援

- 原価計算制度構築支援

- 事業計画策定支援を始めとした計数系の業務

- 人事制度構築支援

- システム導入支援

CFO機能を常駐型の実務実行支援という形で提供するサービスは、短期間で大きな変革が要求されるプライベート・エクイティー・ファンドの投資後の企業価値向上を目的とする管理体制全般の構築等(所謂PMI)において特にニーズが拡大しています。

これは同社のコンセプトにマッチした制度であり、同社の企業価値の大きな源泉の1つであると考えられます。

再生支援コンサルティング

財務会計分野における強みを活かして、再生フェーズの企業が再び軌道に乗るための支援を行っています。

企業の過剰債務という課題を解決するために、窮境に至った原因を分析し、企業の外部環境及び内部環境を踏まえ、実現可能な再生計画の策定支援及び実行支援をします。

海外進出支援コンサルティング

顧客企業が今後経済成長の見込まれる東南アジアへ進出する際の法的手続きやCFO業務を、現地に設置した同社の子会社を通じて支援します。

広域なCFO機能、経営者との距離の近さ、企業のどんなフェーズも支援できるワンストップサービスの3つのシナジーが強みだワン!

直近IPOの初期予想と騰落結果

直近の10月、11月にIPOした企業の初値予想と結果は以下の通りです。

| 企業名 | 上場日 | 初値予想 | 初値騰落結果 |

|---|---|---|---|

| DAIWA CYCLE | 11/8 | B(1.3~1.5倍) | 1.12倍 |

| ドリーム・アーツ | 10/27 | B(1.3~1.5倍) | 1.13倍 |

| 笑美面 | 10/26 | C(1.0~1.3倍) | 1.45倍 |

| 全保連 | 10/25 | D(1.0倍未満) | 0.97倍 |

| KOKUSAI ELECTRIC | 10/25 | C(1.0~1.3倍) | 1.15倍 |

日経平均が足踏みした中、初値が公開価格を下回ったIPO銘柄もありました。

ですが、条件の良い銘柄はしっかりと強い上昇を見せています。

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資におすすめのネット証券3選

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。